- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Торгівля цінними паперами Розміщення цінних паперів. Зміст. (Тема 6,2) презентация

Содержание

- 1. Торгівля цінними паперами Розміщення цінних паперів. Зміст. (Тема 6,2)

- 3. СТРУКТУРА РИНКУ ЦІННИХ ПАПЕРІВ ТА ПЕРВИННИЙ РИНОК Питання 1

- 4. Емісія у Законі України “Про цінні папери

- 5. Емісія у Законі України “Про цінні папери

- 6. Структура ринку цінних паперів (1)

- 7. Структура ринку цінних паперів (2)

- 8. Первинний ринок цінних паперів це ринок, на

- 9. Емісія цінних паперів Сукупність дій емітента,

- 10. Перший власник цінних паперів Особа,

- 11. НеЕмісійні цінні папери можуть існувати виключно в

- 12. Випуск цінних паперів Сукупність певного виду

- 13. Емісійні цінні папери цінні папери, що засвідчують

- 14. Міжнародний ідентифікаційний номер цінних паперів номер (код),

- 15. Розміщення цінних паперів відчуження цінних паперів

- 16. Проспект емісії цінних паперів Документ, що містить

- 17. Види розміщення цінних паперів Публічне (IPO)

- 18. Діяльність з випуску цінних паперів Діяльність з

- 19. Хто є учасники первинного фондового ринку? Емітенти,

- 20. ПРИВАТНЕ І ПУБЛІЧНЕ РОЗМІЩЕННЯ ЦІННИХ ПАПЕРІВ ЯК РІЗНОВИДИ ЕМІСІЇ. Питання 2

- 22. Публічне розміщення цінних паперів - спосіб емісії

- 23. Приватне розміщення цінних паперів - спосіб емісії

- 24. Порівняймо приватне і публічне розміщення

- 25. ПЕРВИННЕ ПУБЛІЧНЕ РОЗМІЩЕННЯ ЦІННИХ ПАПЕРІВ І ЙОГО ВИДИ. Питання 3

- 27. Продажа акций (IPO) позволяет: Средства для реализации

- 28. Види IPO А. Первинне чи вторинне розміщення?

- 29. IPO – Первинне публічне розміщення Процедура размещения

- 30. Primary Offering = Первичное размещение Эмиссия идет

- 31. Secondary Offering = Вторичное размещение

- 32. Direct Public Offering (DPO) Выход компании на рынок без посредников

- 33. Андеррайтинг Покупка или гарантирование покупки ЦБ при

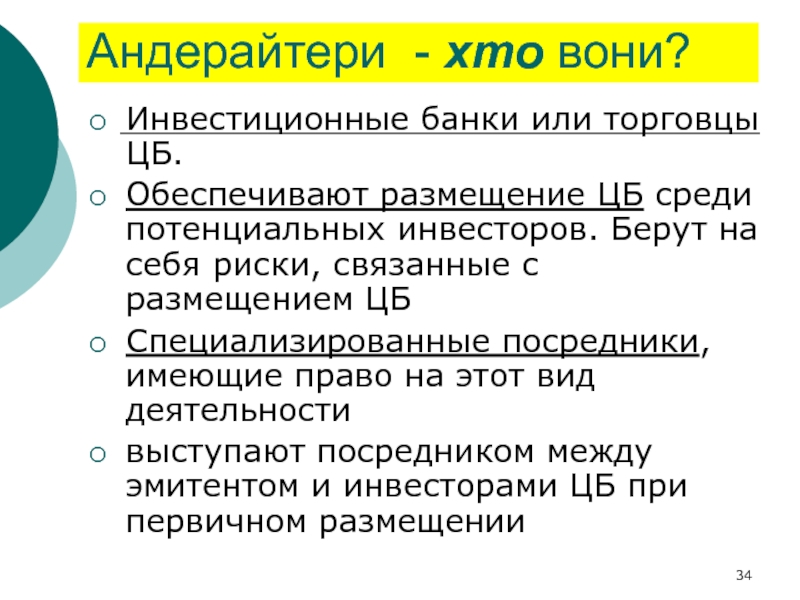

- 34. Андерайтери - хто вони? Инвестиционные банки или

- 35. Андеррайтер рекомендует МЕСТО эмиссии (рынок или биржа)

- 36. Андеррайтер выполняет: подготовка ДОКУМЕНТАЦИИ ОБЪЯВЛЕНИЕ об эмиссии

- 37. Андеррайтинг в Украине: Если решение эмитента об

- 38. Умови успішного IPO 1.Прозрачность компании 2.Четкий бизнес-план

- 39. Флотация = эмиссия +

- 40. ПРОПОЗИЦІЇ ПРОВІДНИХ БІРЖ СВІТУ ДЛЯ ЗДІЙСНЕННЯ IPO УКРАЇНСЬКИХ КОМПАНІЙ Питання 4

- 43. Котировки украинских ОАО на LSE Акции всех

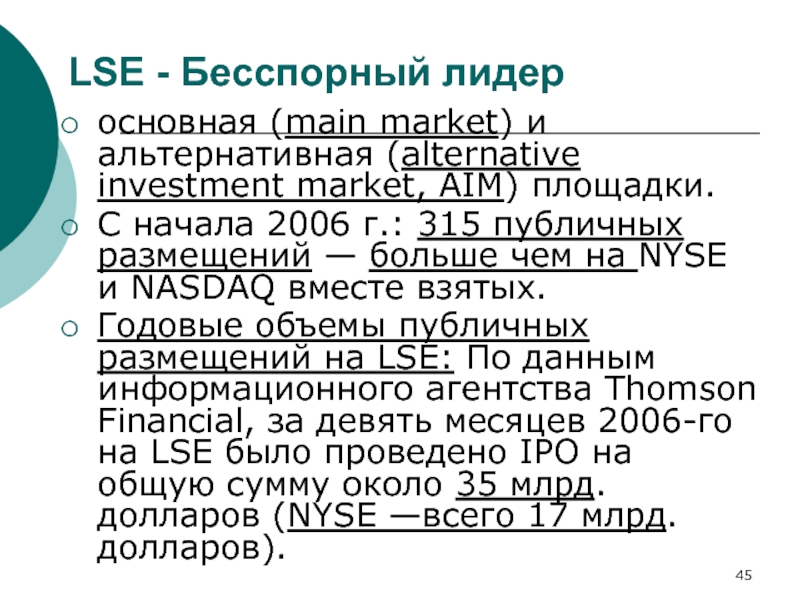

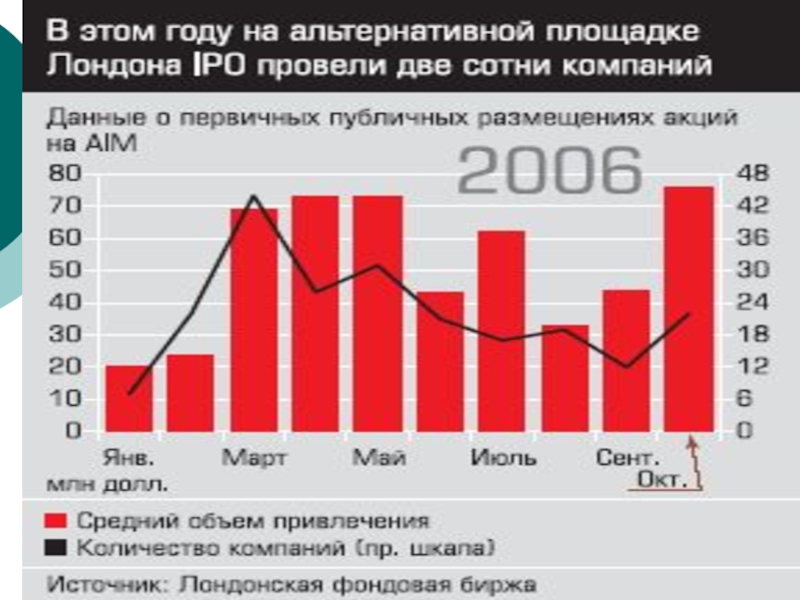

- 45. LSE - Бесспорный лидер основная (main market)

- 48. НО: в 2007г. NASDAQ и NYSE уже

- 49. Выход на NASDAQ и NYSE усложнился

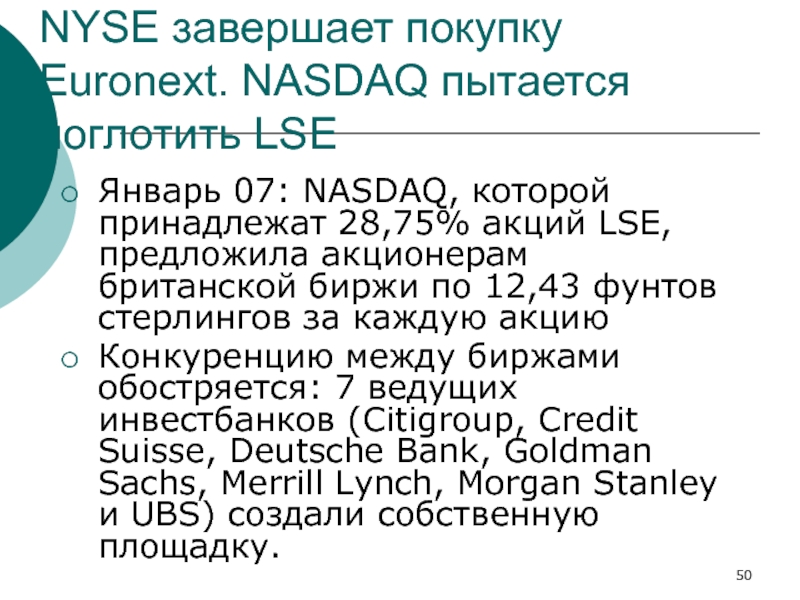

- 50. NYSE завершает покупку Euronext. NASDAQ пытается поглотить

- 51. Конкуренты LSE в борьбе за иностранные ЦБ

- 52. Франкфуртская ФБ: выгоды Быстрая подготовка: 5 месяцев

- 53. Франкфуртская и Варшавская биржи: борьба с LSE

- 54. Market of Choice June 2007 ONE MARKET,

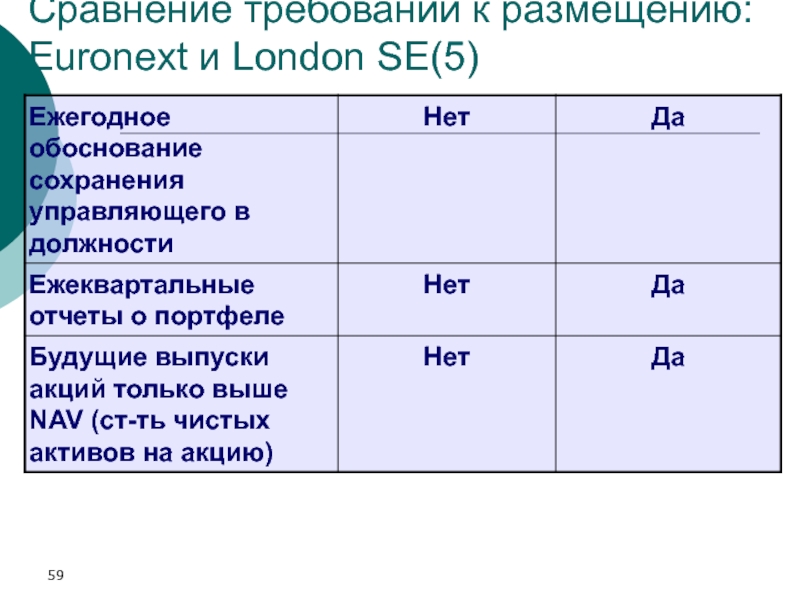

- 55. Сравнение требований к размещению: Euronext и London SE (1) * Пункт входа Euronext Amsterdam

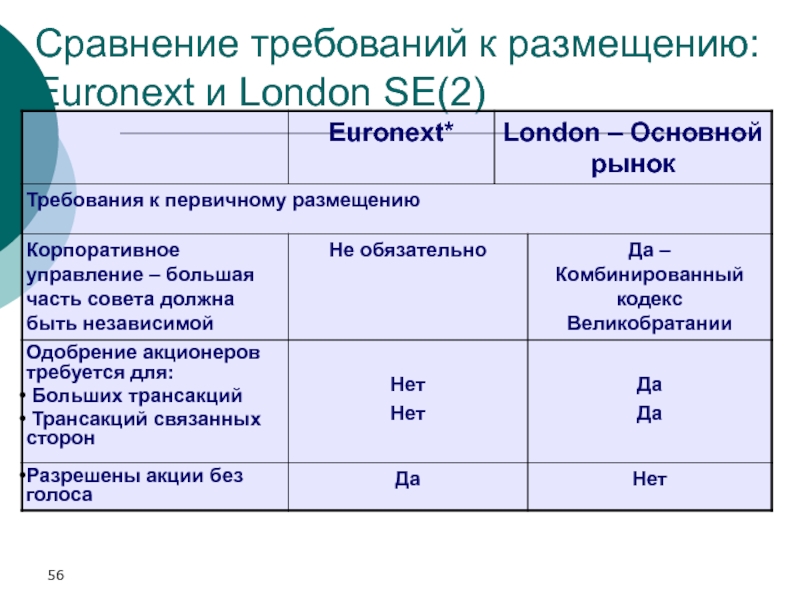

- 56. Сравнение требований к размещению: Euronext и London SE(2) * Пункт входа Euronext Amsterdam

- 57. Сравнение требований к размещению: Euronext и London SE(3) * Пункт входа Euronext Amsterdam

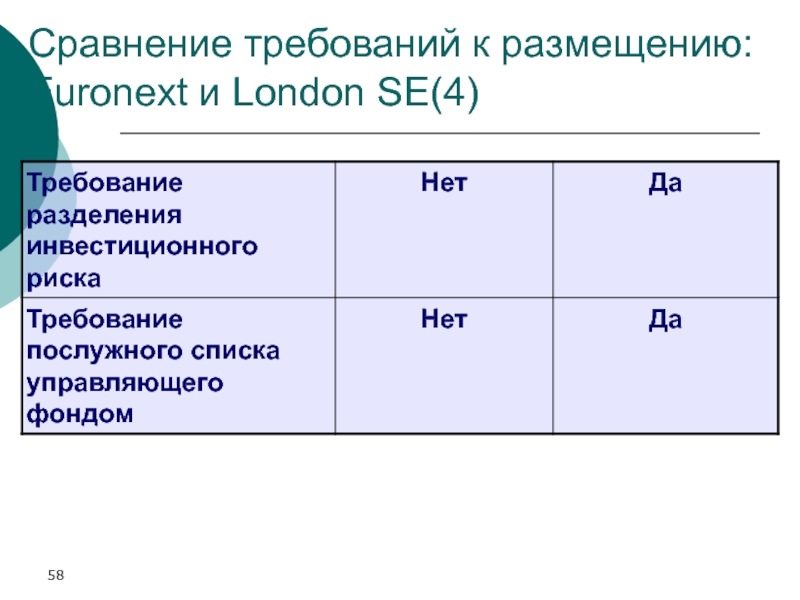

- 58. Сравнение требований к размещению: Euronext и London SE(4) * Euronext Amsterdam entry point

- 59. Сравнение требований к размещению: Euronext и London SE(5) * Euronext Amsterdam entry point

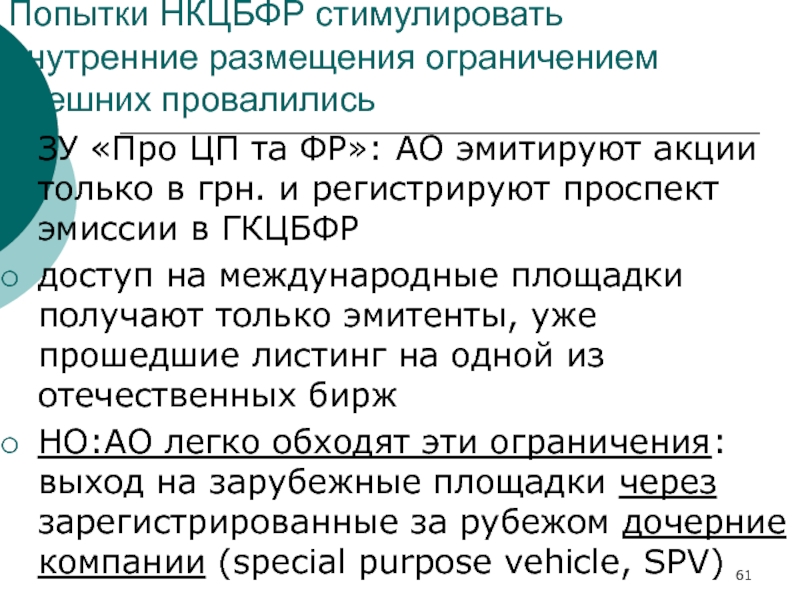

- 61. Попытки НКЦБФР стимулировать внутренние размещения ограничением внешних

- 62. Недостатки PR тормозят размещение украинских ОАО Отечественные

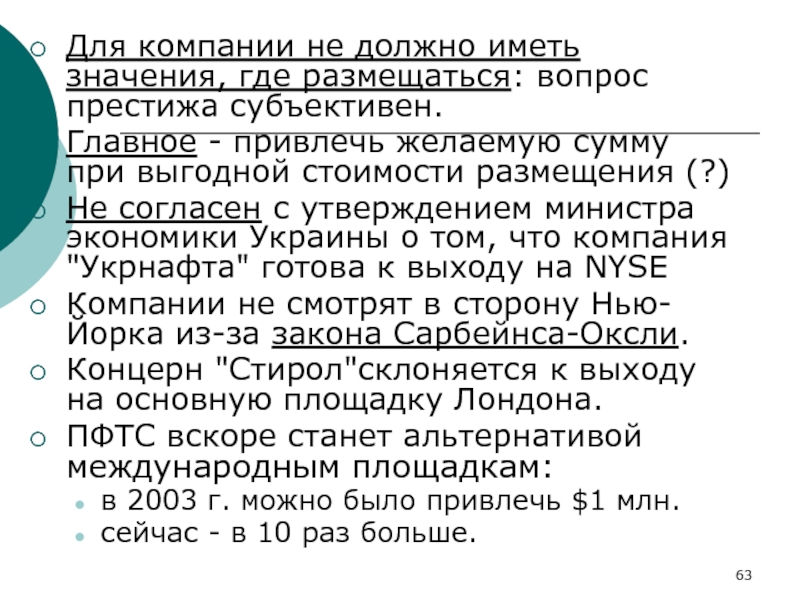

- 63. Для компании не должно иметь значения, где

- 64. Закон Сарбейнса-Оксли (2002) Закон Сарбейнса-Оксли - это

- 65. Выбор зарубежной биржи: Перспективы 2016-17 отечественные компании

- 66. Лид-менеджеры IPO в Украине ИФГ «Сократ»: договорилась

- 67. ВИПУСК АМЕРИКАНСЬКИХ ДЕПОЗИТАРНИХ РОЗПИСОК (ADR) ТА ГЛОБАЛЬНИХ ДЕПОЗИТАРНИХ РОЗПИСОК (GDR) Питання 5

- 69. Источники: 1.The Bank of New York.Депозитарные расписки . Общий обзор

- 70. Выпуск и обращение депозитарных расписок Депозитарная

- 71. Что такое Депозитарные Расписки? Как они работают?

- 72. Были до слияния бирж: Основные рынки торговли

- 73. Процесс торговли ADR 7 2а 2б 3 6 5 4

- 74. Процесс торговли ADR (1) Американский инвестор делает

- 75. Процесс торговли ADR (2) Местный брокер регистрирует

- 76. АНДЕРАЙТИНГ І ЙОГО ВИДИ Питання 6

- 78. Діяльність з випуску цінних паперів Діяльність з

- 79. Андеррайтинг (неформально) - розміщення торговцем серед інвесторів

- 80. Андеррайтинг (за Законом) Андеррайтинг - укладення торговцем

- 81. Андеррайтер (стисло) - торговець цінними паперами, який здійснює андерайтинг цінних паперів

- 82. Андеррайтер (за Законом) - торговець цінними паперами,

- 83. Як обрати андерайтера? Чи потрібна ліцензія?

- 84. Андеррайтинг - професійна діяльність Професійна діяльність з

- 85. Висновок? Потрібна ліцензія

- 86. Ліцензія з андерайтингу видається лише за умови

- 87. Чому емітент обирає андерайтера ? Він краще

- 88. Види андерайтингу на міжнародних ринках на базе

- 89. Послуги андерайтера в Україні Консультування емітента

- 90. Розміщення емісії з гарантією продажу Гарантування

- 91. Продаж якомога більшої кількості цінних паперів,

- 92. Андеррайтери можуть укладати між собою договір

- 93. Алгоритм андерайтерських послуг Емітент приймає рішення про

- 94. Андеррайтинговий дисконт - різниця між емісійною ціною та номінальною вартістю цінних паперів.

- 95. Методи андерайтингу Розміщення Синдикована емісія Публічна емісія

- 96. Методы андеррайтинга Размещение: торговец - клиентам эмитент

Слайд 1Торгівля цінними паперами

Тема 6

Розміщення цінних паперів

доц. Л.В. Жураховська, к.е.н., МВА

Слайд 2

Тема 2. Зміст

Структура ринку цінних паперів та первинний ринок

Приватне і

Первинне публічне розміщення цінних паперів (IPO) та його види.

Пропозиції провідних бірж світу для здійснення IPO українських компаній.

Випуск американських депозитарних розписок (ADR) та глобальних депозитарних розписок (GDR)

Андерайтинг і його види.

Слайд 4Емісія у Законі України “Про цінні папери та фондовий ринок”

Розділ IV

Стаття 28. Етапи емісії цінних паперів

Стаття 29. Реєстрація випуску та проспекту емісії цінних паперів

Стаття 30. Вимоги до проспекту емісії цінних паперів

Стаття 31. Облік зареєстрованих випусків цінних паперів

Стаття 32. Вимоги до приватного розміщення цінних паперів

Стаття 33. Вимоги до публічного розміщення цінних паперів

Слайд 5Емісія у Законі України “Про цінні папери та фондовий ринок”

Розділ IV

Стаття 34. Розміщення цінних паперів через андеррайтера

Стаття 35. Звіт про результати розміщення цінних паперів

Стаття 36. Недобросовісна емісія цінних паперів

Стаття 37. Розміщення цінних паперів іноземних емітентів на території України та українських емітентів за межами України

Стаття 38. Емісія цінних паперів інститутів спільного інвестування у разі публічного та приватного їх розміщення

Слайд 6

Структура ринку цінних паперів (1)

За умовами передачі цінних паперів:

ринок

ринок інструментів власності.

За терміном обігу цінних паперів:

грошовий ринок (Money Market) (короткострокове інвестування коштів – до 1 року)

середньостроковий (1 – 5 років)

довгостроковий (5 -10 років та більше)

За умовами обігу фінансових активів:

первинний

вторинний

Слайд 7

Структура ринку цінних паперів (2)

4. За місцем продажу цінних паперів:

біржовий

позабіржовий ринки

5. За регульованістю ринку:

регульований

нерегульований

6. За умовами розрахунків:

спотовий (оплата здійснюється негайно, не пізніше другого банківського дня (Т+2) після укладання угоди) - торгуються основні фінансові інструменти

строковий (строкові контракти = похідні)

Слайд 8Первинний ринок цінних паперів

це ринок, на якому здійснюється розміщення вперше випущених

Приватне

Публичне.

Слайд 9Емісія цінних паперів

Сукупність дій емітента,

що провадяться в установленій законодавством

і спрямовані на розміщення емісійних цінних паперів серед їх перших власників

_________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 1, стаття 1)

Слайд 10Перший власник

цінних паперів

Особа, яка набула права власності на цінні

емітента або

особи, яка видала неемісійний цінний папір,

чи андеррайтера

_______________________

Закон України “Про цінні папери та фондовий ринок” (розділ 1, стаття 1)

Слайд 11НеЕмісійні цінні папери

можуть існувати виключно в

документарній формі як паперові або

за формою випуску можуть бути лише ордерними або на пред'явника.

Приклад:

деривативи

векселі

…

(Перелік визначає НКЦПФР)

Слайд 12Випуск цінних паперів

Сукупність певного виду емісійних цінних паперів

одного емітента,

однієї номінальної вартості,

які мають однакову форму випуску і міжнародний ідентифікаційний номер,

та забезпечують їх власникам однакові права незалежно від часу придбання і способу їх емісії.

___________________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 1, стаття 1)

Слайд 13Емісійні цінні папери

цінні папери, що засвідчують однакові права їх власників у

за формою випуску можуть бути лише іменними або на пред'явника

іменні емісійні цінні папери випускаються виключно в БЕЗдокументарній формі

Приклад:

акції

облігації

ощадні / депозитні сертифікати

інвестиційні сертифікати

Слайд 14Міжнародний ідентифікаційний номер цінних паперів

номер (код), що дозволяє однозначно ідентифікувати цінні

_______________________

Закон України “Про цінні папери та фондовий ринок” (розділ 1, стаття 1)

Слайд 15Розміщення цінних паперів

відчуження цінних паперів у

визначений проспектом емісії цінних

______________________

Закон України “Про цінні папери та фондовий ринок” (розділ 1, стаття 1)

Слайд 16Проспект емісії цінних паперів

Документ, що містить

інформацію про розміщення цінних паперів

_________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 1, стаття 1)

Слайд 17Види розміщення цінних паперів

Публічне (IPO)

Приватне (PP)

______________________

Закон України “Про цінні папери

Слайд 18Діяльність з випуску цінних паперів

Діяльність з випуску цінних паперів передбачає, що

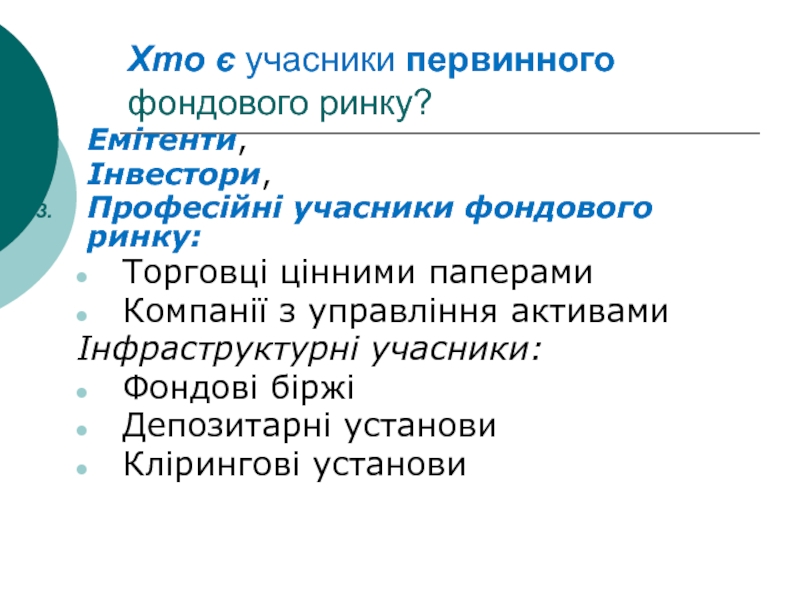

Слайд 19Хто є учасники первинного фондового ринку?

Емітенти,

Інвестори,

Професійні учасники фондового ринку:

Торговці

Компанії з управління активами

Інфраструктурні учасники:

Фондові біржі

Депозитарні установи

Клірингові установи

Слайд 21 Питання 2. Приватне і публічне розміщення цінних паперів як різновиди

Приватне і публічне розміщення цінних паперів як різновиди емісії.

Здійснення IPO як одна з головних можливостей виходу цінних паперів українських компаній на міжнародний ринок капіталів.

Слайд 22Публічне розміщення цінних паперів

- спосіб емісії цінних паперів, що передбачає їх

Закон України “Про цінні папери та фондовий ринок” (розділ IV, стаття 28)

Слайд 23Приватне розміщення цінних паперів

- спосіб емісії цінних паперів, що передбачає їх

Закон України “Про цінні папери та фондовий ринок” (розділ IV, стаття 28)

Слайд 24

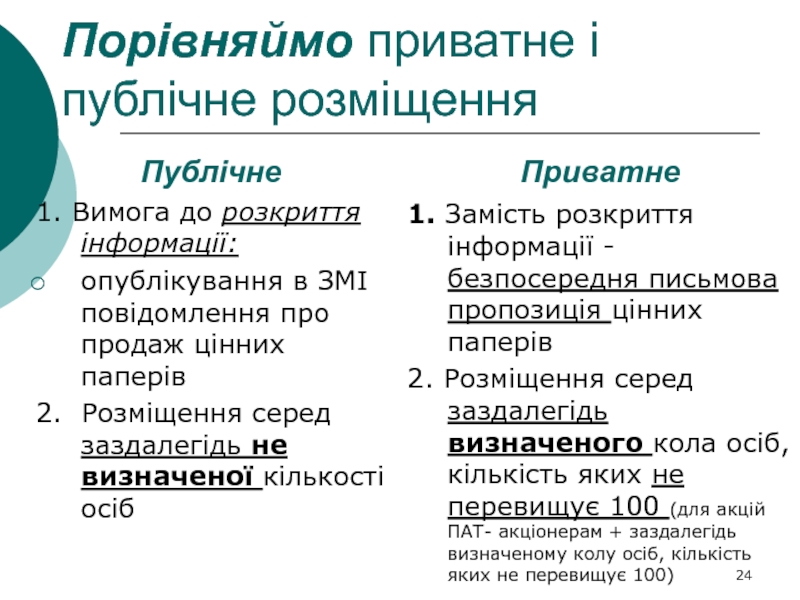

Порівняймо приватне і публічне розміщення

Публічне

1. Вимога до розкриття інформації:

опублікування в

2. Розміщення серед заздалегідь не визначеної кількості осіб

Приватне

1. Замість розкриття інформації - безпосередня письмова пропозиція цінних паперів

2. Розміщення серед заздалегідь визначеного кола осіб, кількість яких не перевищує 100 (для акцій ПАТ- акціонерам + заздалегідь визначеному колу осіб, кількість яких не перевищує 100)

Слайд 26 Питання 3. Первинне публічне розміщення цінних паперів (IPO) і його

Первинне публічне розміщення цінних паперів (IPO - Initial Public Offering)

Види IPO

Умови успішного IPO.

Флотація цінних паперів та її особливості.

Слайд 27Продажа акций (IPO) позволяет:

Средства для реализации проектов

продажа своих акций учредителями =

приватизация компании, в т.ч. не АО

отделение части компании путем продажи ее ЦБ в качестве отдельного АО = самост. компания выше оценивается рынком

Слайд 28Види IPO

А. Первинне чи вторинне розміщення?

Primary Offering

Secondary Offering

В. Самостійно чи через

Direct Public Offering (DPO)

Андерайтинг

Слайд 29IPO – Первинне публічне розміщення

Процедура размещения ЦБ на открытом рынке для

Слайд 30 Primary Offering = Первичное размещение

Эмиссия идет одновременно с размещением ЦБ среди

весь привлеченный капитал поступает на баланс компании

Слайд 31Secondary Offering =

Вторичное размещение

Размещение на рынке РАНЕЕ ВЫПУЩЕННЫХ акций,

не имевших обращения на открытом рынке

Средства от продажи акций получают собственники, а не компания

Частная компания переходит в статус публичной???

Слайд 33Андеррайтинг

Покупка или гарантирование покупки ЦБ при их первичном размещении для продажи

покупка выпусков и их последующая перепродажа

Слайд 34Андерайтери - хто вони?

Инвестиционные банки или торговцы ЦБ.

Обеспечивают размещение ЦБ

Специализированные посредники, имеющие право на этот вид деятельности

выступают посредником между эмитентом и инвесторами ЦБ при первичном размещении

Слайд 35Андеррайтер рекомендует

МЕСТО эмиссии (рынок или биржа)

СУММА выпуска и метод эмиссии

ЦЕНА акции

Слайд 36Андеррайтер выполняет:

подготовка ДОКУМЕНТАЦИИ

ОБЪЯВЛЕНИЕ об эмиссии

ПРОДАЖА по заявкам / на рынке

рекламная компания

Переговоры

Послерыночная ПОДДЕРЖКА КУРСА (до 1 года)

Аналитическая и исследовательская поддержка

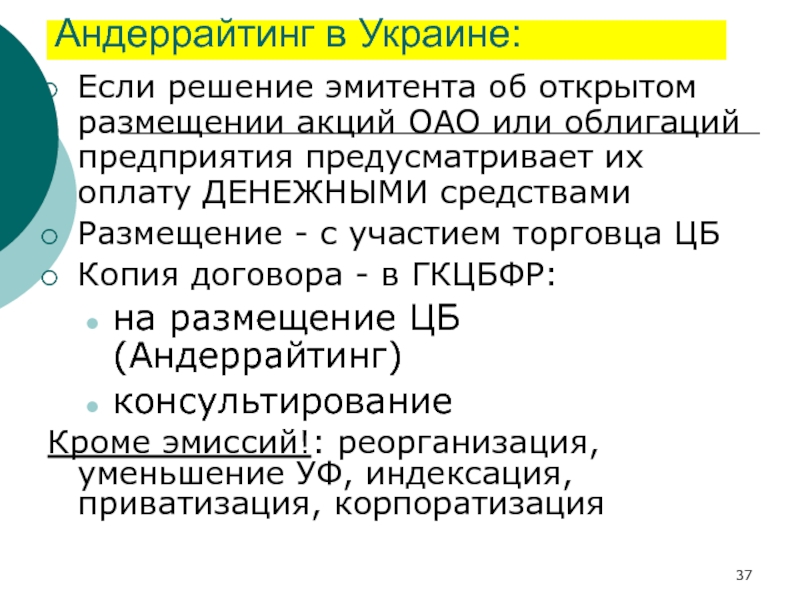

Слайд 37Андеррайтинг в Украине:

Если решение эмитента об открытом размещении акций ОАО или

Размещение - с участием торговца ЦБ

Копия договора - в ГКЦБФР:

на размещение ЦБ (Андеррайтинг)

консультирование

Кроме эмиссий!: реорганизация, уменьшение УФ, индексация, приватизация, корпоратизация

Слайд 38Умови успішного IPO

1.Прозрачность компании

2.Четкий бизнес-план

3.Отсутствие в Уставе ограничений купли-продажи акций

4.Солидный аудитор

5.Ликвидность

6. Распыленность капитала в момент эмиссии

7.Проф.регистратор. Ном. Владельцы

8.Проф.финансовые консультанты

Слайд 39

Флотация = эмиссия +

Флотація – поняття ширше, ніж емісія

Процесс первого

При флотации продаются:

новые акции АО = эмиссия

существующие акции, в собственности учредителей и ранее не обращавшиеся на рынке

Слайд 41 Питання 4. Пропозиції провідних бірж світу для здійснення IPO українських

Пропозиції провідних бірж світу для здійснення IPO українських компаній.

Порівняльний аналіз пропозицій провідних бірж світу.

Слайд 43Котировки украинских ОАО на LSE

Акции всех четырех наших компаний, осуществивших международные

Слайд 45LSE - Бесспорный лидер

основная (main market) и альтернативная (alternative investment market,

С начала 2006 г.: 315 публичных размещений — больше чем на NYSE и NASDAQ вместе взятых.

Годовые объемы публичных размещений на LSE: По данным информационного агентства Thomson Financial, за девять месяцев 2006-го на LSE было проведено IPO на общую сумму около 35 млрд. долларов (NYSE —всего 17 млрд. долларов).

Слайд 48НО: в 2007г. NASDAQ и NYSE уже не лидеры

2002 г.: После

Закон Сарбейнса-Оксли: усложнил выход иностранных компаний на американский фондовый рынок (жесткие требования к корпоративному управлению и финансовым показателям).

Слайд 49

Выход на NASDAQ и NYSE усложнился :

Заявление министра экономики Украины

Эксперты НЕ согласны: Ликвидность фондового рынка США высока, поэтому высоки требования и расходы.

После 2002 года в Нью-Йорке разместилась всего одна российская компания — «СТС Медиа» (на NASDAQ).

Слайд 50NYSE завершает покупку Euronext. NASDAQ пытается поглотить LSE

Январь 07: NASDAQ, которой

Конкуренцию между биржами обостряется: 7 ведущих инвестбанков (Citigroup, Credit Suisse, Deutsche Bank, Goldman Sachs, Merrill Lynch, Morgan Stanley и UBS) создали собственную площадку.

Слайд 51Конкуренты LSE в борьбе за иностранные ЦБ

Панъевропейская биржа Euronext (Амстердам—Брюссель—Лиссабон—Париж)

Франкфуртская фондовая

Варшавская фондовая биржа

североевропейская биржа ОМХ (Копенгаген—Стокгольм—Хельсинки—Рига—Таллин—Вильнюс). позиционирует себя как площадку для иностранцев.

Слайд 52Франкфуртская ФБ: выгоды

Быстрая подготовка: 5 месяцев (LSE – годы).

Котируются GDR

«Укрнафта», «Укртелеком», «Стирол», «Нижнеднепровскийтрубопрокатный завод», «Центрэнерго», «Днепрэнерго», «Западэнерго», «Полтавский ГОК»

обеспечивает доступ к инвесторам всего мира через торговую систему XETRA

Слайд 53Франкфуртская и Варшавская биржи: борьба с LSE за укр. IPO

Менее требовательные

Франкфурт: низкая стоимость листинга:. 750–3000 евро разово и 5–10 тыс. евро ежегодно

Варшава: расходы на размещение =5% от привлеченной суммы. Небольшие размещения дешевле проводить в Варшаве

НО: До 2007г.в Польше проведено всего 1 украинское IPO, а в Германии — 0, т.к. продвигают свои услуги в Украине недавно

Слайд 54Market of Choice

June 2007

ONE MARKET,

INFINITE POSSIBILITIES.SM

Преимущества листинга на NYSE Euronext

ОДИН

ВОЗМОЖНОСТИ.SM

Ноябрь 2007

Слайд 61Попытки НКЦБФР стимулировать внутренние размещения ограничением внешних провалились

ЗУ «Про ЦП

доступ на международные площадки получают только эмитенты, уже прошедшие листинг на одной из отечественных бирж

НО:АО легко обходят эти ограничения: выход на зарубежные площадки через зарегистрированные за рубежом дочерние компании (special purpose vehicle, SPV)

Слайд 62Недостатки PR тормозят размещение украинских ОАО

Отечественные предприятия, ставшие публичными, ограничивают свою

Слайд 63Для компании не должно иметь значения, где размещаться: вопрос престижа субъективен.

Главное - привлечь желаемую сумму при выгодной стоимости размещения (?)

Не согласен с утверждением министра экономики Украины о том, что компания "Укрнафта" готова к выходу на NYSE

Компании не смотрят в сторону Нью-Йорка из-за закона Сарбейнса-Оксли.

Концерн "Стирол"склоняется к выходу на основную площадку Лондона.

ПФТС вскоре станет альтернативой международным площадкам:

в 2003 г. можно было привлечь $1 млн.

сейчас - в 10 раз больше.

Слайд 64Закон Сарбейнса-Оксли (2002)

Закон Сарбейнса-Оксли - это законодательный акт, который затрагивает ряд

стал наиболее широким по своему охвату законодательным актом о ценных бумагах, принятым в Соединенных Штатах Америки за последние 70 лет.

only

Слайд 65Выбор зарубежной биржи: Перспективы 2016-17

отечественные компании будут по-прежнему предпочитать альтернативный рынок

Участятся и выходы на Варшавскую фондовую биржу

Первые IPO наших эмитентов могут пройти во Франкфурте

К конкурентной борьбе за украинские публичные компании может подключиться и Россия, если Госдума примет закон о российских депозитарных расписках (в июне проект прошел первое чтение).

Слайд 66Лид-менеджеры IPO в Украине

ИФГ «Сократ»: договорилась о сотрудничестве с Варшавской фондовой

ИК Concorde Capital:ставка на Франкфуртскую фондовую биржу.

Миллениум Капитал предлагает свои услуги Лид-менеджера IPO (финансового советника)

По прогнозам инвестиционных компаний, в следующем году на IPO выйдет более десяти предприятий. Однако аудиторы ожидают лишь 2-4 полноценных первичных IPO за рубежом.

Слайд 67ВИПУСК АМЕРИКАНСЬКИХ ДЕПОЗИТАРНИХ РОЗПИСОК (ADR) ТА ГЛОБАЛЬНИХ ДЕПОЗИТАРНИХ РОЗПИСОК (GDR)

Питання 5

Слайд 68 Питання 5. Випуск американських депозитарних розписок (ADR) та глобальних депозитарних

Випуск американських депозитарних розписок (ADR) та глобальних депозитарних розписок (GDR) як вважлива можливість виходу цінних паперів українських компаній на американський та глобальний ринок капіталів.

Організація торгівлі ADR, її етапи та особливості.

Слайд 70Выпуск и обращение депозитарных расписок

Депозитарная расписка - это документированный эквивалент

Слайд 71Что такое Депозитарные Расписки? Как они работают?

ADR – ЦБ неамериканских компаний

С

Свободно обращаются в США и Европе

Могут проходить листинг на фондовых биржах и использоваться для приобретения капитала на американском и международных рынках

Могут изменять название в зависимости от требований рынка (ADRs, GDRs, IDRs)

Американские (ADR) и глобальные (GDR) идентичны

Слайд 72Были до слияния бирж: Основные рынки торговли ADR

NYSE

AMEX

Regional Exchangers

Overseas Exchangers

NASDAQ

PORTAL

OTCBB

Pink Sheet

Bloomberg

Reuters

Instinet

Internet

Слайд 74Процесс торговли ADR (1)

Американский инвестор делает заказ своему брокеру на покупку

А) Брокер покупает ADR на рынке США или…

б) …американский брокер делает заказ на покупку ADR у местного брокера

Местный брокер покупает акции данной компании на местном рынке

Срок – 3 рабочих дня (Нью-Йорк)

Слайд 75Процесс торговли ADR (2)

Местный брокер регистрирует акции в банке-хранителе (custody), который

Отделение банка- хранителя (custody) депонирует акции данного АО и дает указание депозитарному банку в США о выпуске ADR

Депозитарный банк выпускает ADR на акции данной компании и передает их американскому брокеру

Американский брокер передает ADR своему клиенту (инвестору США)

Слайд 77

Питання 6. Андерайтинг і його види

Андерайтинг і його види.

Розміщення,

Слайд 78Діяльність з випуску цінних паперів

Діяльність з випуску цінних паперів передбачає, що

Слайд 79Андеррайтинг (неформально)

- розміщення торговцем серед інвесторів цінних паперів, що випускаються емітентом,

Слайд 80 Андеррайтинг (за Законом)

Андеррайтинг - укладення торговцем цінними паперами

договорів щодо відчуження

у процесі емісії цих цінних паперів

за дорученням, від імені та за рахунок емітента

на підставі відповідного договору з емітентом.

______________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 3, стаття 17)

Слайд 82Андеррайтер (за Законом)

- торговець цінними паперами, який здійснює за дорученням, від

Слайд 84Андеррайтинг - професійна діяльність

Професійна діяльність з торгівлі цінними паперами включає:

1.

______________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 3, стаття 17)

Слайд 86Ліцензія з андерайтингу видається лише за умови

сплачений грошовими коштами статутний капітал

наявність у торговця ліцензії на провадження дилерської діяльності.

Слайд 87Чому емітент обирає андерайтера ?

Він краще знає ринок

Він викуповує емісію (класичний

Він робить чорну роботу по розміщенню

Він може зробити ринок, щоб ціна цінних паперів не почала падати

Слайд 88Види андерайтингу на міжнародних ринках

на базе твердых обязательств

на базе лучших усилий

конкурентный

с

Ценовой спрэд: 1 - 25% (известность эмитента, доходность акций, уровень риска)

Слайд 89 Послуги андерайтера в Україні

Консультування емітента щодо

розміщення цінних паперів

Здійснення розміщення:

повний

розміщення емісії:

з гарантією продажу або

без гарантії

______________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 3, стаття 17)

Слайд 90Розміщення емісії з гарантією продажу

Гарантування повного або часткового продажу цінних

повний чи частковий їх викуп

за фіксованою ціною з подальшим перепродажем;

_____________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 3, стаття 17)

Слайд 91 Продаж якомога більшої кількості цінних паперів,

без зобов'язання придбати будь-які цінні

________________________

Закон України “Про цінні папери та фондовий ринок” (розділ 3, стаття 17)

Розміщення емісії без гарантії продажу

Слайд 92Андеррайтери можуть укладати між собою

договір про спільну діяльність з метою

Слайд 93Алгоритм андерайтерських послуг

Емітент приймає рішення про випуск і розміщення за допомогою

Переговори емітента з андерайтером

Рекламна кампанія

Організація та проведення передплати

Викуп частини цінних паперів, яку не вдалося розмістити (якщо договір з гарантією)

Слайд 94Андеррайтинговий дисконт

- різниця між емісійною ціною та номінальною вартістю цінних

Слайд 96Методы андеррайтинга

Размещение:

торговец - клиентам

эмитент - учредителям)

Синдицированная эмиссия = синдикат банков /

каждый берет на себя часть выпуска

Публичная эмиссия (открытая) = свободная продажа широкой публике:

по фиксированным ценам

по конкурентным заявкам.

Укр. Законодательство НЕ регламентирует метод формирования цены