им регулировались вопросы организации сбора налогов и контроля.

Закон «Об основах налоговой системы РФ» (от 27.12.91 г.), где определены принципы построения налоговой системы, ее структура.

Налоговый кодекс Российской Федерации (от 16.07.98г.), в дальнейшем НК РФ, правоустанавливающий документ прямого действия, где определены основные начала законодательства о налогах и сборах, участники отношений, регулируемых законодательством о налогах и сборах, даны понятия налога и сбора, установлены виды налогов и сборов в РФ, а также определены налогоплательщики и плательщики сборов, налоговые органы, их права и ответственность,

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Нормативная база Закон РСФСР О государственной налоговой службе РСФСР презентация

Содержание

- 1. Нормативная база Закон РСФСР О государственной налоговой службе РСФСР

- 2. Налоговый Кодекс Часть 1 НК РФ

- 3. Основные понятия Налог – это обязательный взнос

- 4. Ставки бывают переменными и постоянными.

- 5. Налоговые льготы Налоговая декларация Налоговая льгота –

- 6. Налоговый контроль –

- 7. Строение налоговой системы 1 уровень – Федеральные

- 8. Федеральные налоги и сборы Федеральные налоги Налог

- 9. Региональные налоги Транспортный налог Налог на игорный

- 10. Местные налоги Налог на имущество физических

- 11. НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ С 01.01.2015

- 12. специальные налоговые режимы Единый сельскохозяйственный

- 13. Общая характеристика специальных режимов Замена

- 14. Понятие «НАЛОГОВЫЕ ЛЬГОТЫ» льготами по налогам и

- 15. Группы налоговых льгот налоговые освобождения.

Слайд 2 Налоговый Кодекс

Часть 1 НК РФ введена в действие с 01.01.1999.

Ей определены:

налогоплательщики и плательщики сборов, налоговые органы, их права и ответственность, установлены общие правила исполнения обязанности по уплате налогов и сборов, дано понятие налогового правонарушения, определены виды налоговых правонарушений и установлена ответственность за их совершение.

Часть2 НК РФ вводилась в действие поэтапно с 01.01.2002. Ей определены

порядок исчисления и уплаты конкретных налогов.

налогоплательщики и плательщики сборов, налоговые органы, их права и ответственность, установлены общие правила исполнения обязанности по уплате налогов и сборов, дано понятие налогового правонарушения, определены виды налоговых правонарушений и установлена ответственность за их совершение.

Часть2 НК РФ вводилась в действие поэтапно с 01.01.2002. Ей определены

порядок исчисления и уплаты конкретных налогов.

Слайд 3Основные понятия

Налог – это обязательный взнос в бюджет соответствующего уровня, осуществляемый

плательщиком в соответствии с законодательством

сбор – это плата за юридически значимое действие

Налоговая система – совокупность предусмотренных налогов и сборов , взимаемых в государстве, а также принципов форм и методов установления, изменения, отмены, уплаты, контроля.

Ставка налога – размер налога, устанавливаемый на единицу обложения.

Налоговая база – сумма, с которой взимаются налоги.

сбор – это плата за юридически значимое действие

Налоговая система – совокупность предусмотренных налогов и сборов , взимаемых в государстве, а также принципов форм и методов установления, изменения, отмены, уплаты, контроля.

Ставка налога – размер налога, устанавливаемый на единицу обложения.

Налоговая база – сумма, с которой взимаются налоги.

Слайд 4 Ставки бывают переменными и постоянными. Они играют определяющую роль

в системе налогообложения. Величины их дифференцируются по экономическим, социальным, региональным категориям. Фиксированный размер ставок и их стабильность способствуют развитию предпринимательской деятельности.

Переменные ставки могут быть пропорциональными, прогрессивными или регрессивными.

При пропорциональном налогообложении ставки одинаковы вне зависимости от величины получаемого налогоплательщиком дохода. Определяется либо в твердой сумме, либо в проценте (адвалорные ставки)

Переменные ставки могут быть пропорциональными, прогрессивными или регрессивными.

При пропорциональном налогообложении ставки одинаковы вне зависимости от величины получаемого налогоплательщиком дохода. Определяется либо в твердой сумме, либо в проценте (адвалорные ставки)

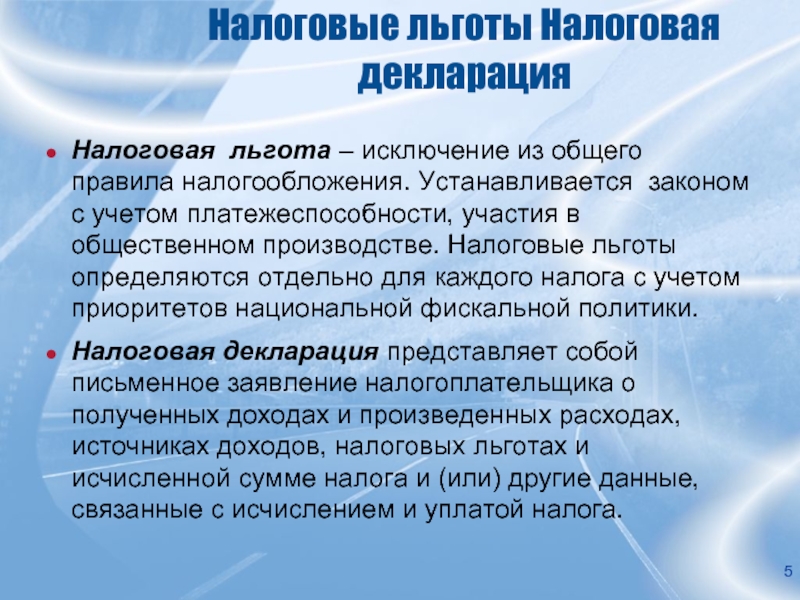

Слайд 5Налоговые льготы Налоговая декларация

Налоговая льгота – исключение из общего правила налогообложения.

Устанавливается законом с учетом платежеспособности, участия в общественном производстве. Налоговые льготы определяются отдельно для каждого налога с учетом приоритетов национальной фискальной политики.

Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога.

Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога.

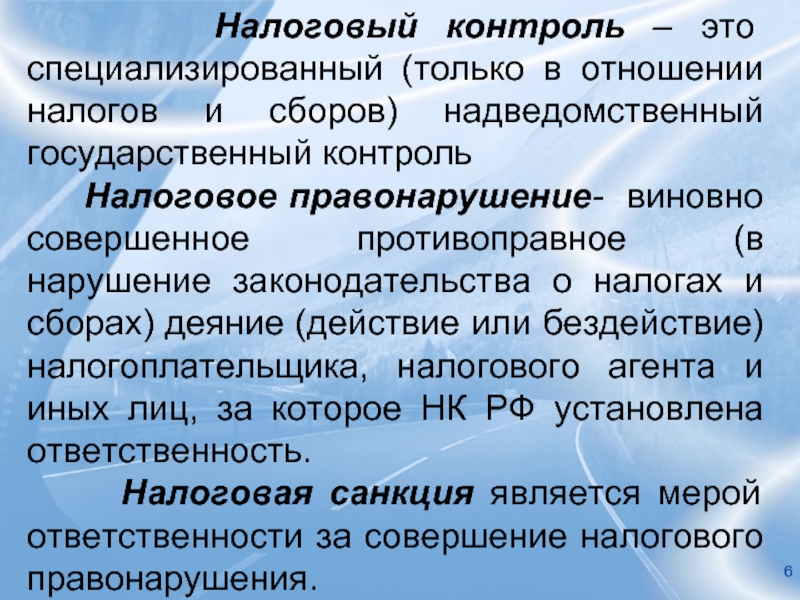

Слайд 6 Налоговый контроль – это специализированный (только в

отношении налогов и сборов) надведомственный государственный контроль

Налоговое правонарушение- виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность.

Налоговая санкция является мерой ответственности за совершение налогового правонарушения.

Налоговое правонарушение- виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность.

Налоговая санкция является мерой ответственности за совершение налогового правонарушения.

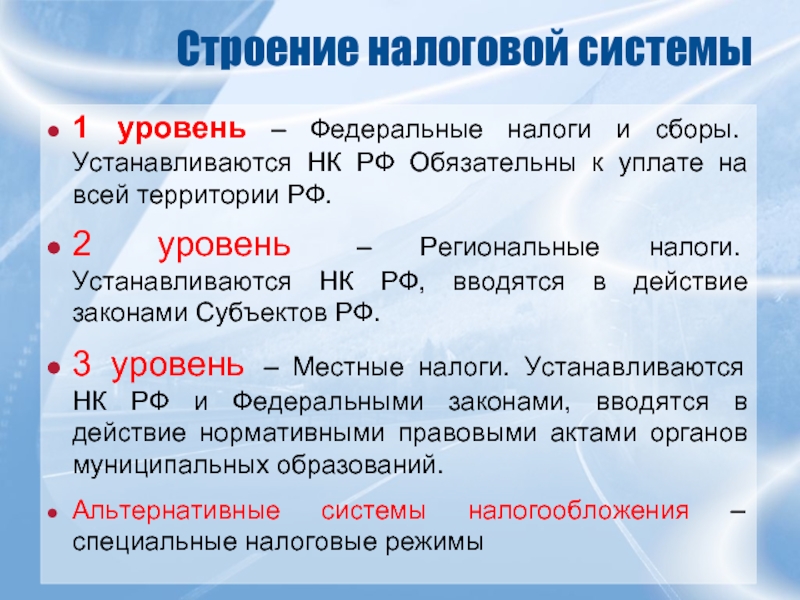

Слайд 7Строение налоговой системы

1 уровень – Федеральные налоги и сборы. Устанавливаются НК

РФ Обязательны к уплате на всей территории РФ.

2 уровень – Региональные налоги. Устанавливаются НК РФ, вводятся в действие законами Субъектов РФ.

3 уровень – Местные налоги. Устанавливаются НК РФ и Федеральными законами, вводятся в действие нормативными правовыми актами органов муниципальных образований.

Альтернативные системы налогообложения – специальные налоговые режимы

2 уровень – Региональные налоги. Устанавливаются НК РФ, вводятся в действие законами Субъектов РФ.

3 уровень – Местные налоги. Устанавливаются НК РФ и Федеральными законами, вводятся в действие нормативными правовыми актами органов муниципальных образований.

Альтернативные системы налогообложения – специальные налоговые режимы

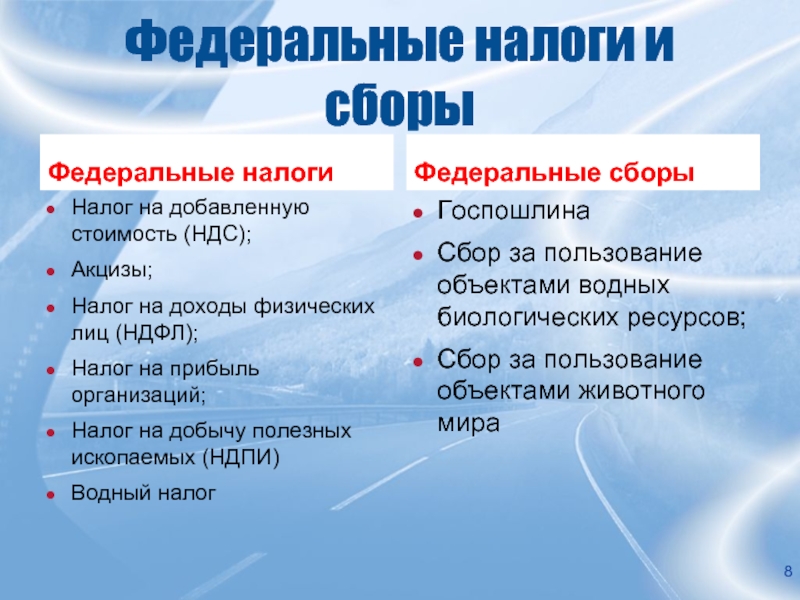

Слайд 8Федеральные налоги и сборы

Федеральные налоги

Налог на добавленную стоимость (НДС);

Акцизы;

Налог на доходы

физических лиц (НДФЛ);

Налог на прибыль организаций;

Налог на добычу полезных ископаемых (НДПИ)

Водный налог

Налог на прибыль организаций;

Налог на добычу полезных ископаемых (НДПИ)

Водный налог

Федеральные сборы

Госпошлина

Сбор за пользование объектами водных биологических ресурсов;

Сбор за пользование объектами животного мира

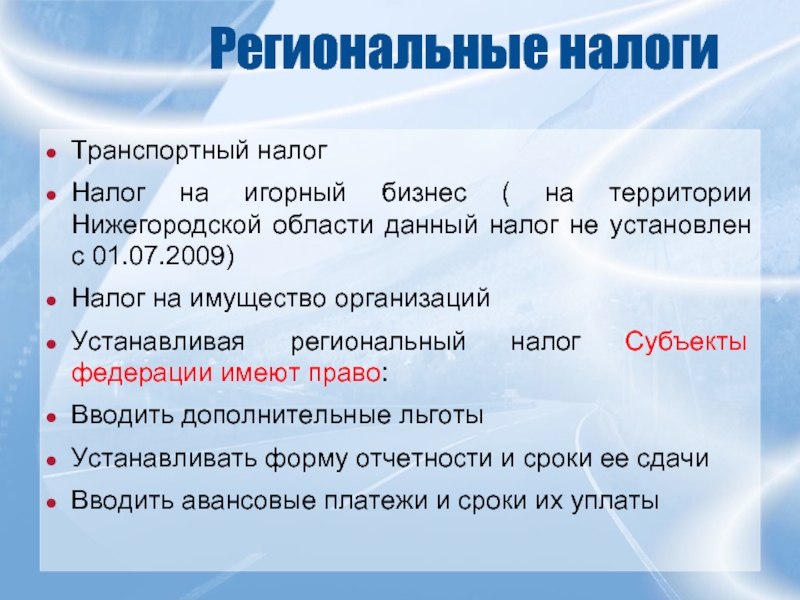

Слайд 9Региональные налоги

Транспортный налог

Налог на игорный бизнес ( на территории Нижегородской области

данный налог не установлен с 01.07.2009)

Налог на имущество организаций

Устанавливая региональный налог Субъекты федерации имеют право:

Вводить дополнительные льготы

Устанавливать форму отчетности и сроки ее сдачи

Вводить авансовые платежи и сроки их уплаты

Налог на имущество организаций

Устанавливая региональный налог Субъекты федерации имеют право:

Вводить дополнительные льготы

Устанавливать форму отчетности и сроки ее сдачи

Вводить авансовые платежи и сроки их уплаты

Слайд 10

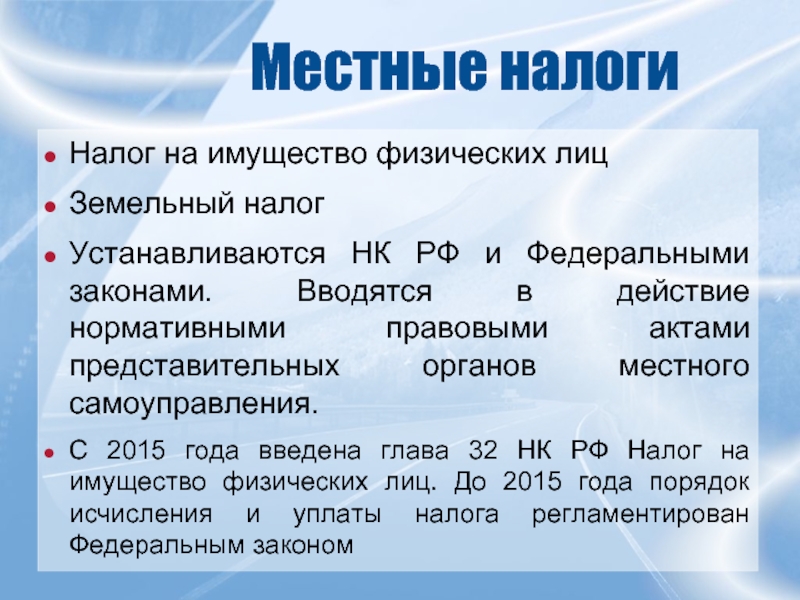

Местные налоги

Налог на имущество физических лиц

Земельный налог

Устанавливаются НК РФ и Федеральными

законами. Вводятся в действие нормативными правовыми актами представительных органов местного самоуправления.

С 2015 года введена глава 32 НК РФ Налог на имущество физических лиц. До 2015 года порядок исчисления и уплаты налога регламентирован Федеральным законом

С 2015 года введена глава 32 НК РФ Налог на имущество физических лиц. До 2015 года порядок исчисления и уплаты налога регламентирован Федеральным законом

Слайд 11НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

С 01.01.2015 введена в действие 32 гл.

НК РФ «Налог на имущество физических лиц»

По данным нормам налог будет исчислен за 2015 год.

Федеральный закон от 04.10.2014 № 284 ФЗ

По данным нормам налог будет исчислен за 2015 год.

Федеральный закон от 04.10.2014 № 284 ФЗ

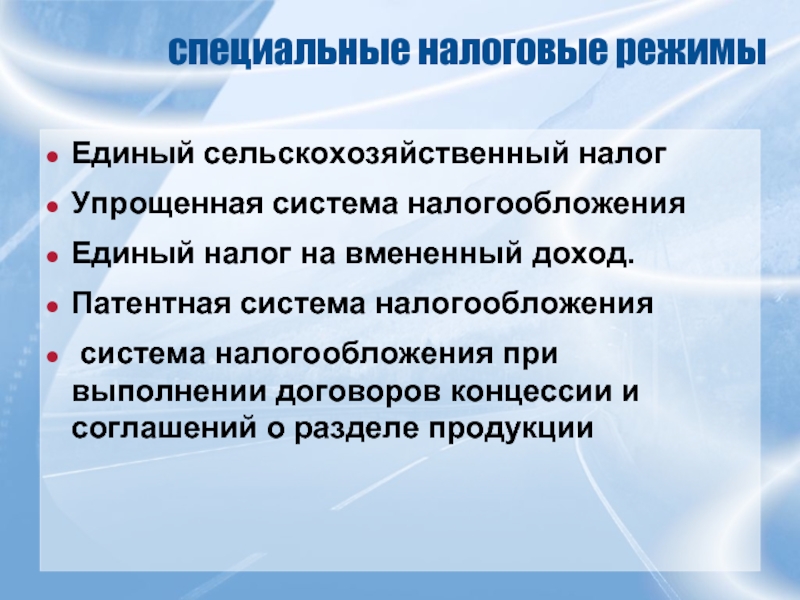

Слайд 12 специальные налоговые режимы

Единый сельскохозяйственный налог

Упрощенная система налогообложения

Единый налог

на вмененный доход.

Патентная система налогообложения

система налогообложения при выполнении договоров концессии и соглашений о разделе продукции

Патентная система налогообложения

система налогообложения при выполнении договоров концессии и соглашений о разделе продукции

Слайд 13Общая характеристика специальных режимов

Замена предусмотренной совокупности налогов одним налогом

добровольное управленческое

решение об использовании специального режима

Наличие определенных ограничений

Возможность ведения учета по упрощенной форме

Минимальное предоставление отчетности

Наличие определенных ограничений

Возможность ведения учета по упрощенной форме

Минимальное предоставление отчетности

Слайд 14Понятие «НАЛОГОВЫЕ ЛЬГОТЫ»

льготами по налогам и сборам признаются предоставляемые отдельным категориям

налогоплательщиков и плательщиков сборов предусмотренные законодательством преимущества по сравнению с другими налогоплательщиками и плательщиками сборов, включая возможность не уплачивать налог или уплачивать его в меньшем объеме.

Налоговые льготы – это форма практической реализации регулирующей функции налогов

Положение ч.1 ст. 56 НК устанавливает, что нормы законодательства о налогах и сборах, дающие основания, порядок и условия применения льгот, не могут носить индивидуального характера

Налоговые льготы – это форма практической реализации регулирующей функции налогов

Положение ч.1 ст. 56 НК устанавливает, что нормы законодательства о налогах и сборах, дающие основания, порядок и условия применения льгот, не могут носить индивидуального характера

Слайд 15Группы налоговых льгот

налоговые освобождения.

налоговые скидки

налоговый кредит

все

налоговые льготы можно так же классифицировать по ряду признаков на следующие группы:

личные и для юридических лиц;

общие для всех налогоплательщиков льготы и специальные (частные) налоговые льготы для отдельных категорий плательщиков;

безусловные и условные налоговые льготы;

общеэкономические и социальные налоговые льготы.

личные и для юридических лиц;

общие для всех налогоплательщиков льготы и специальные (частные) налоговые льготы для отдельных категорий плательщиков;

безусловные и условные налоговые льготы;

общеэкономические и социальные налоговые льготы.