- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Организация бюджетного учета в бюджетных учреждениях в 2013 году. презентация

Содержание

- 1. Организация бюджетного учета в бюджетных учреждениях в 2013 году.

- 2. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 3. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 4. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 5. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 6. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 7. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 8. Внешний и внутренний государственный (муниципальный) финансовый контроль

- 9. Изменения в бюджетной классификации РФ(Федерадьный закон от

- 10. Федеральный закон от 7 мая 2013г. №

- 11. Федеральный закон от 7 мая 2013г. №

- 12. Федеральный закон от 7 мая 2013г. №

- 13. Федеральный закон от 7 мая 2013г. №

- 14. Федеральный закон от 7 мая 2013г. №

- 15. Федеральный закон от 7 мая 2013г. №

- 16. Федеральный закон от 7 мая 2013г. №

- 17. Федеральный закон от 7 мая 2013г. №

- 18. Федеральный закон от 7 мая 2013г. №

- 19. Федеральный закон от 7 мая 2013г. №

- 20. Федеральный закон от 7 мая 2013г. №

- 21. Федеральный закон от 7 мая 2013г. №

- 22. Федеральный закон от 7 мая 2013г. №

- 23. Федеральный закон от 7 мая 2013г. №

- 24. Федеральный закон от 7 мая 2013г. №

- 25. Федеральный закон от 7 мая 2013г. №

- 26. Федеральный закон от 7 мая 2013г. №

- 27. Федеральный закон от 7 мая 2013г. №

- 28. Определяем цену платных услуг Цены на услуги,

- 29. Определяем цену платных услуг При оказании платных

- 30. Формируем себестоимость. Особенности учета затрат Действующие инструкции

- 31. Формируем себестоимость. Особенности учета затрат Действующие инструкции

- 32. Правила распределения затрат При выполнении учреждением каких-либо

- 33. Правила распределения затрат Важно знать, что нет

- 34. Правила распределения затрат Учреждению нужно организовать бухгалтерский

- 35. Правила распределения затрат Финансовое обеспечение выполнения государственного

- 36. Прямые расходы К прямым нормативным затратам

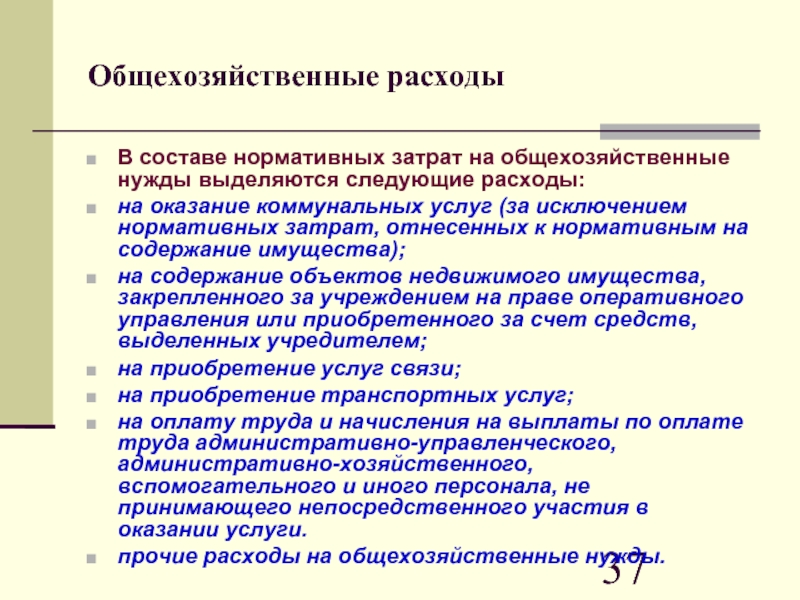

- 37. Общехозяйственные расходы В составе нормативных затрат на

- 38. Накладные расходы Накладные (косвенные) расходы учреждения подлежат

- 39. Накладные расходы В соответствии с типовой формой

- 40. Накладные расходы Таким образом, основаниям для отнесения

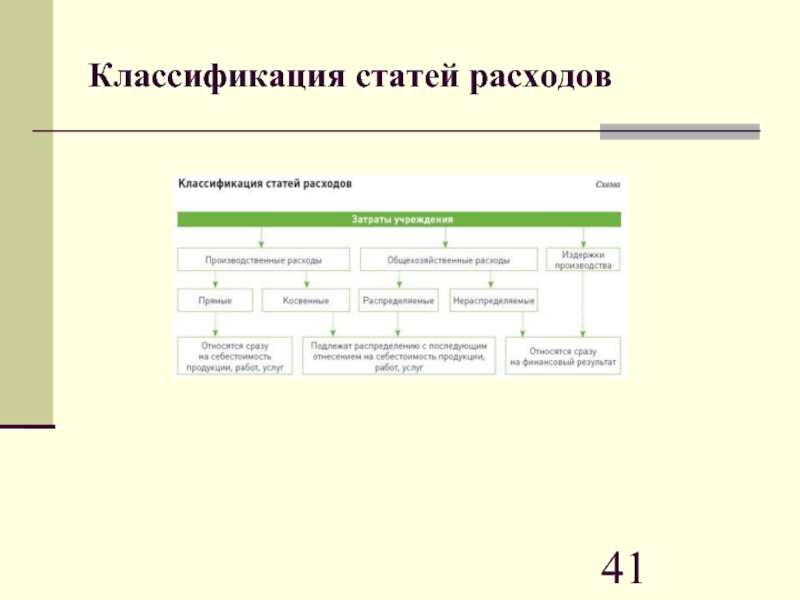

- 41. Классификация статей расходов

- 42. Классификация статей расходов В приведенной схеме прямые

- 43. Классификация статей расходов В силу пункта 135

- 44. Классификация статей расходов В соответствии с пунктом

- 45. Классификация статей расходов Таким образом, распределению подлежат

- 46. Пример распределения затрат Финансовое обеспечение основной деятельности

- 47. Пример Бюджетному учреждению при составлении плана финансово-хозяйственной

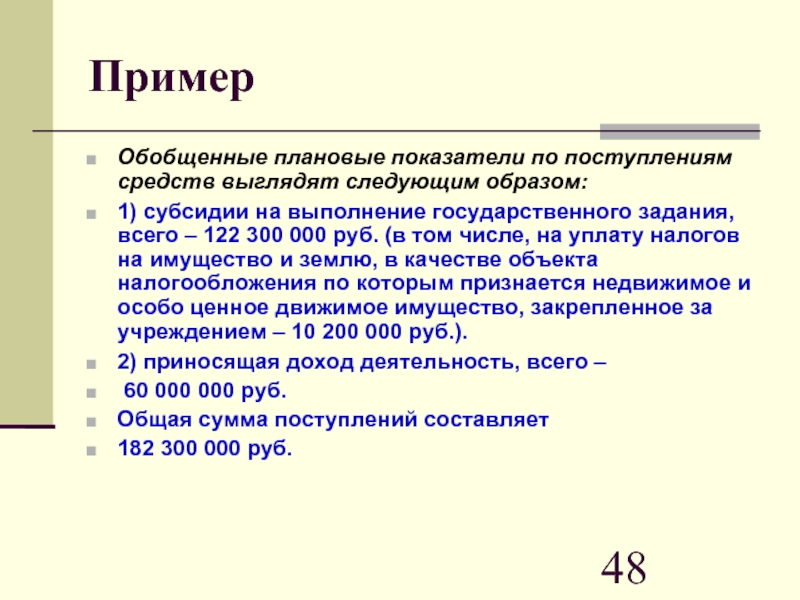

- 48. Пример Обобщенные плановые показатели по поступлениям средств

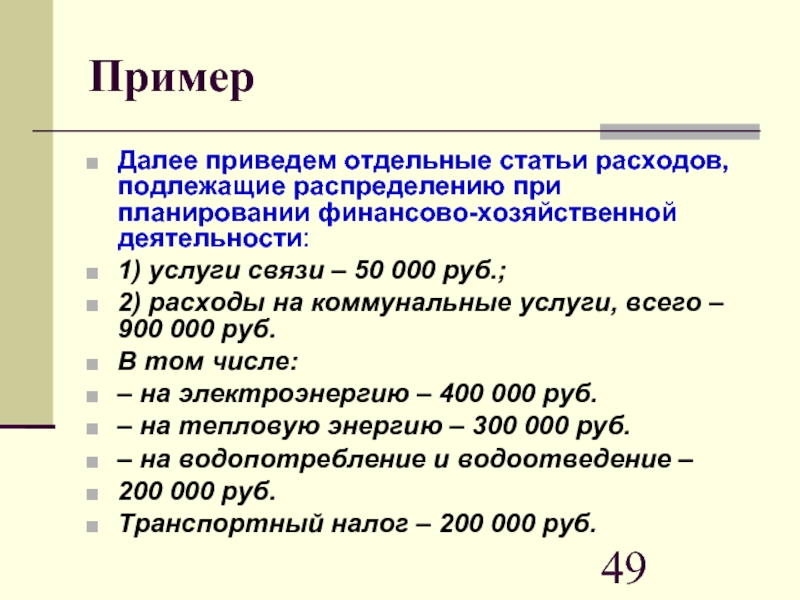

- 49. Пример Далее приведем отдельные статьи расходов, подлежащие

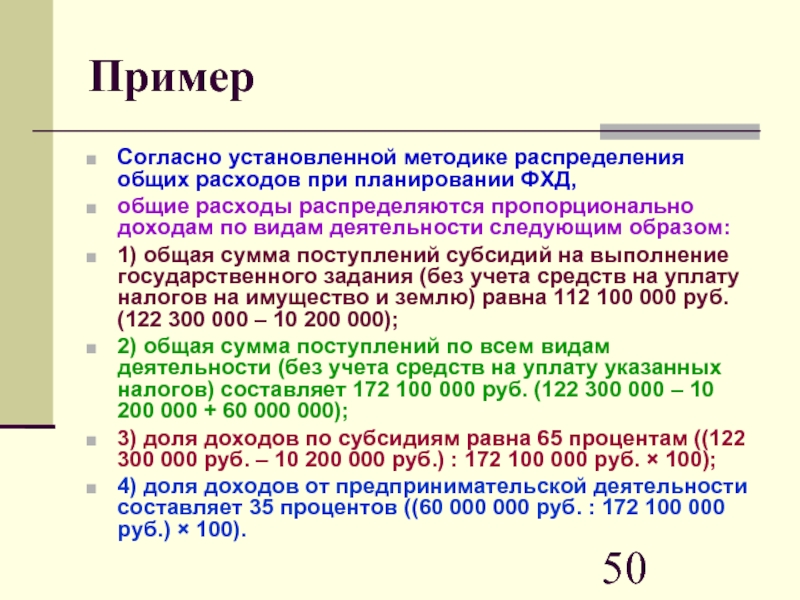

- 50. Пример Согласно установленной методике распределения общих расходов

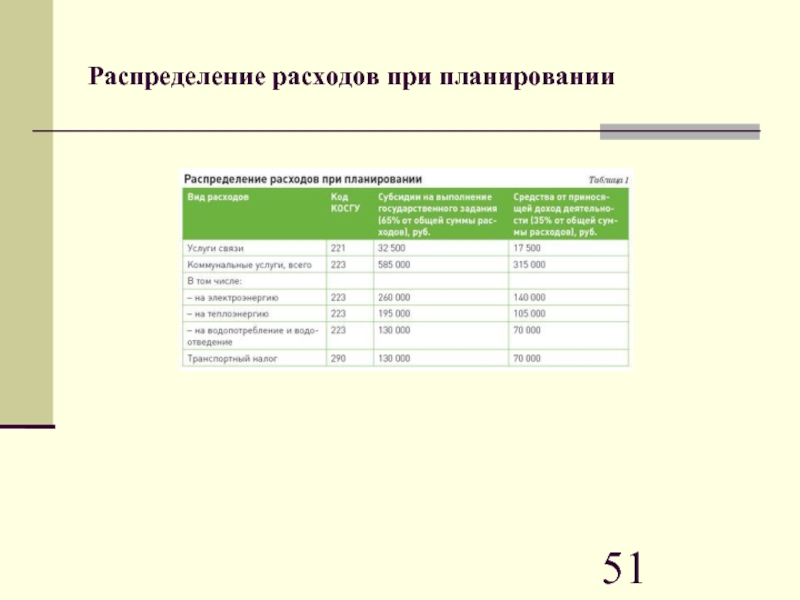

- 51. Распределение расходов при планировании

- 52. Пример В дальнейшем фактически произведенные общие расходы

- 53. Налоговый учет Деление расходов на прямые

- 54. Налоговый учет В соответствии с пунктами 17

- 55. Налоговый учет При ведении предпринимательской деятельности и

- 56. Особенности отражения в бухгалтерском учете расчетов, связанных

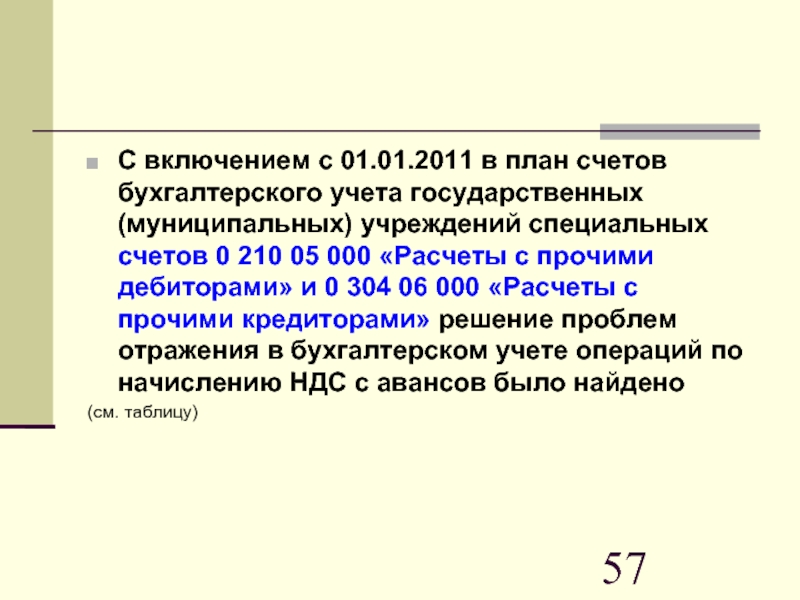

- 57. С включением с 01.01.2011 в план счетов

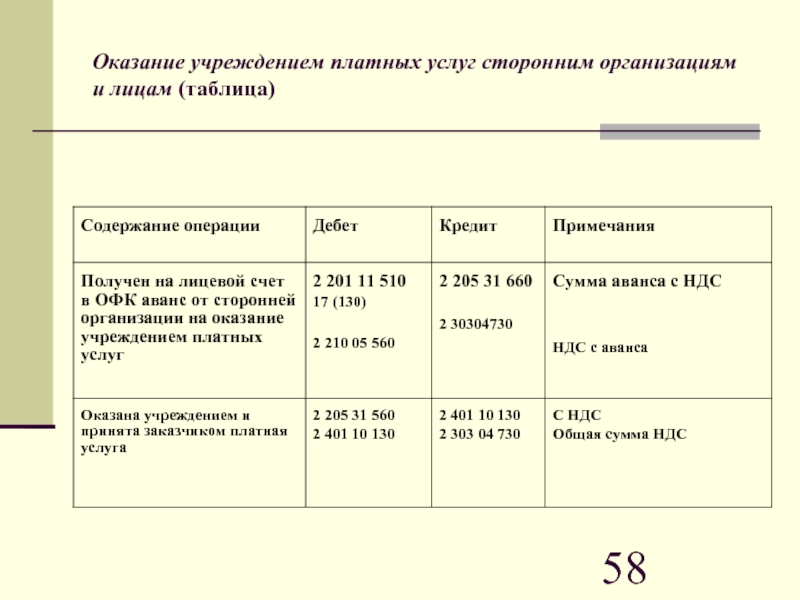

- 58. Оказание учреждением платных услуг сторонним организациям и лицам (таблица)

- 59. Оказание учреждением платных услуг сторонним организациям и лицам (таблица)

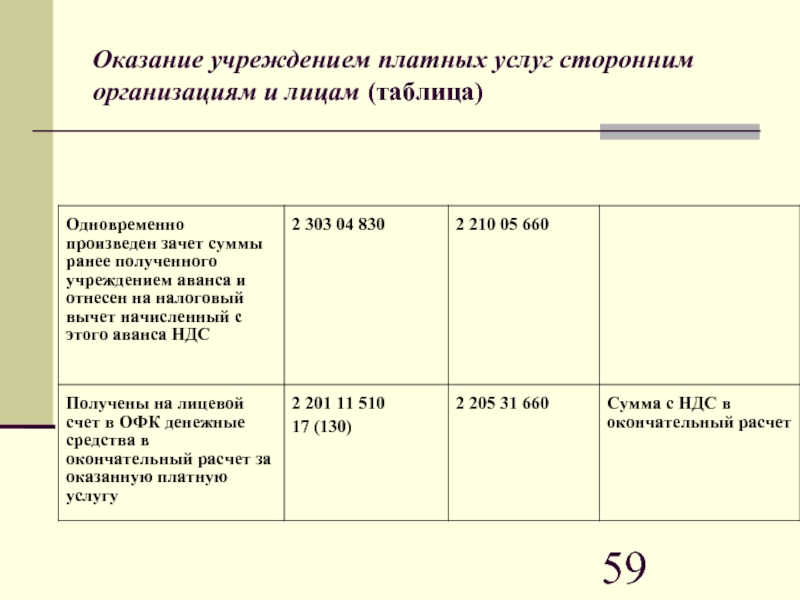

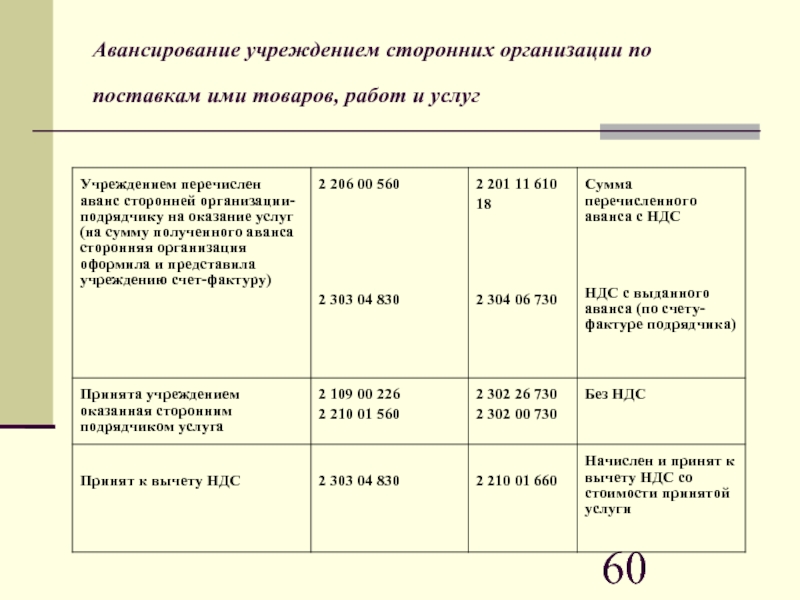

- 60. Авансирование учреждением сторонних организации по поставкам ими товаров, работ и услуг

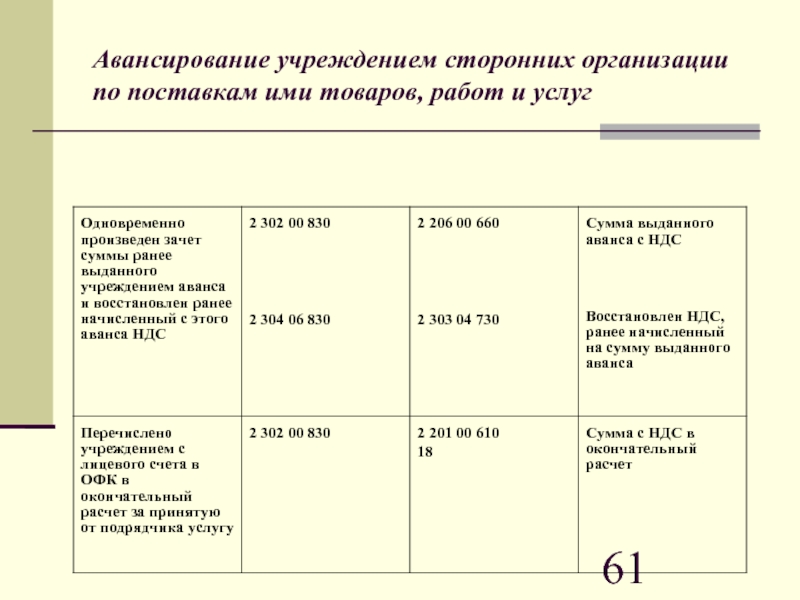

- 61. Авансирование учреждением сторонних организации по поставкам ими товаров, работ и услуг

- 62. Особенности отражения в бухгалтерском учете расчетов, связанных

- 63. Особенности отражения в бухгалтерском учете расчетов, связанных

- 64. Особенности отражения в бухгалтерском учете расчетов, связанных

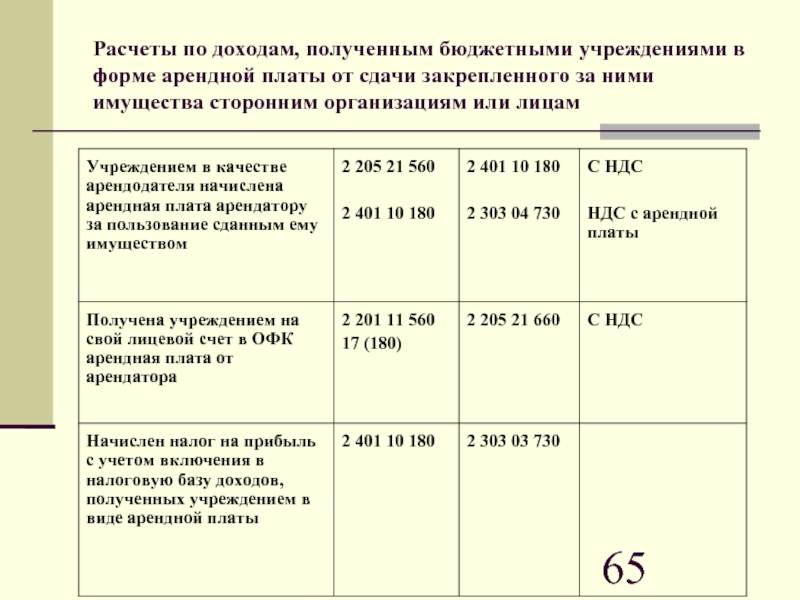

- 65. Расчеты по доходам, полученным бюджетными учреждениями в

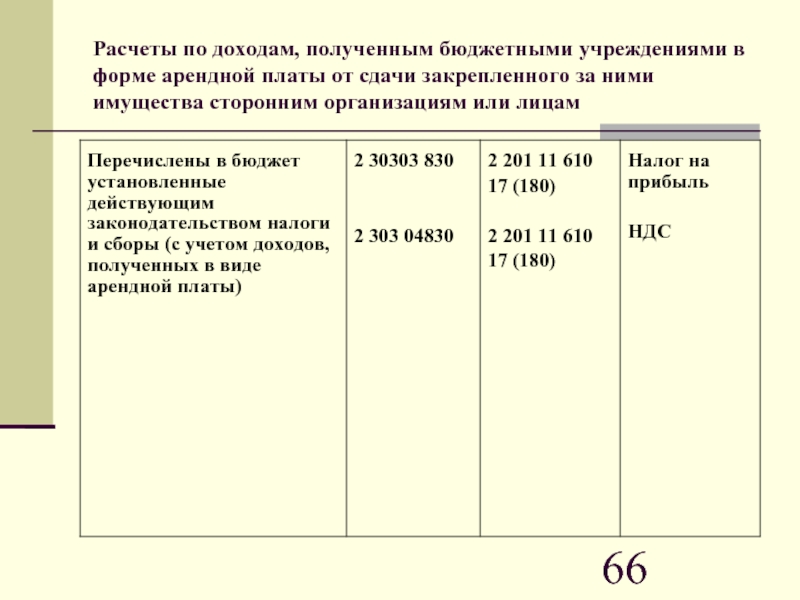

- 66. Расчеты по доходам, полученным бюджетными учреждениями в

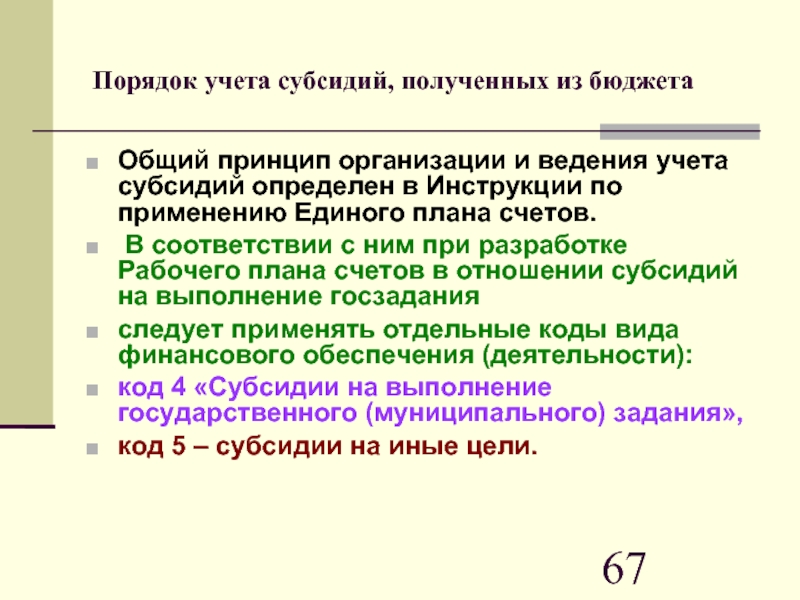

- 67. Порядок учета субсидий, полученных из бюджета

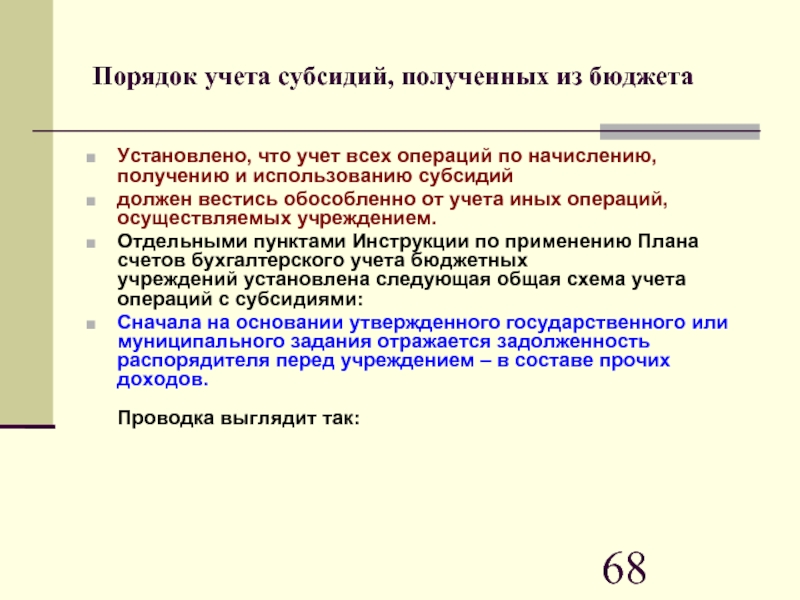

- 68. Порядок учета субсидий, полученных из бюджета Установлено,

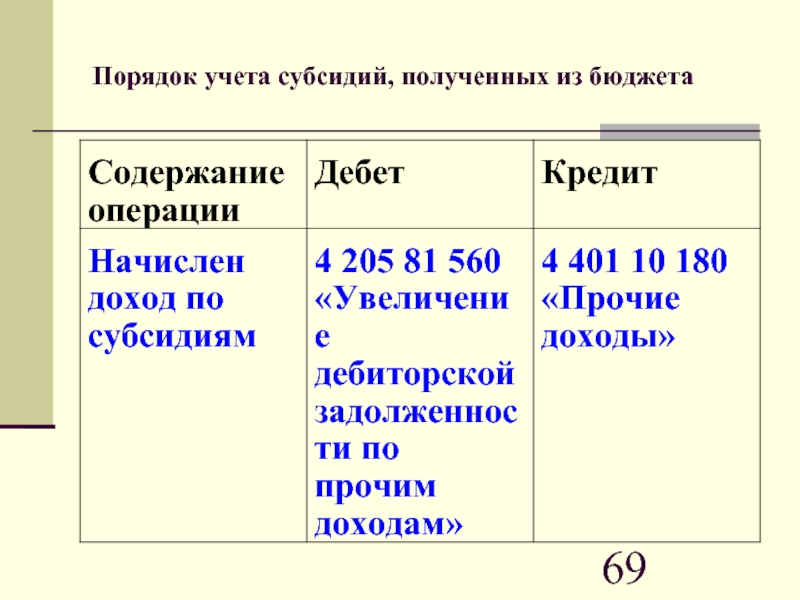

- 69. Порядок учета субсидий, полученных из бюджета

- 70. Порядок учета субсидий, полученных из бюджета Задолженность

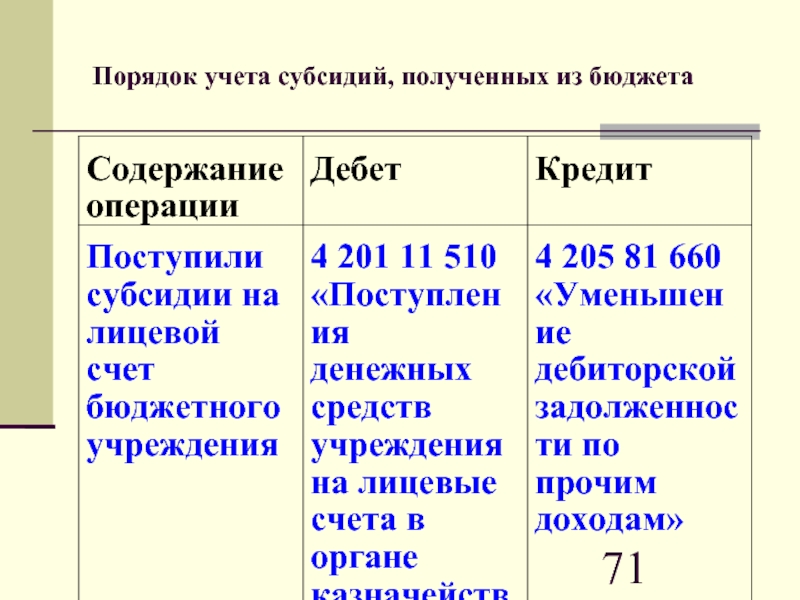

- 71. Порядок учета субсидий, полученных из бюджета

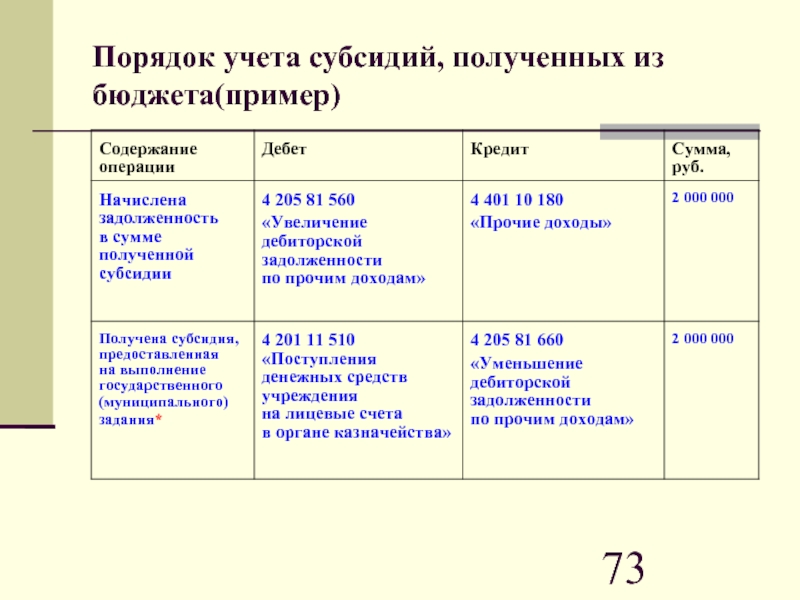

- 72. Порядок учета субсидий, полученных из бюджета(пример) Бюджетному

- 73. Порядок учета субсидий, полученных из бюджета(пример)

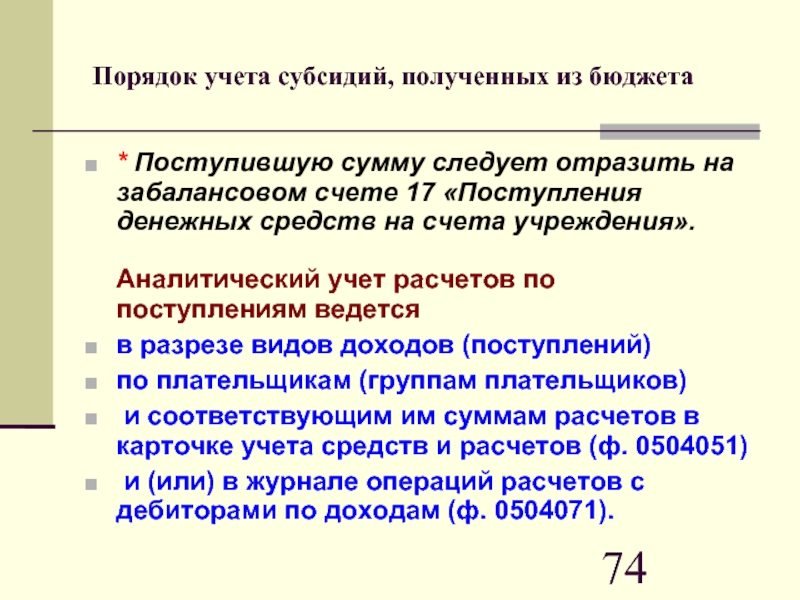

- 74. Порядок учета субсидий, полученных из бюджета *

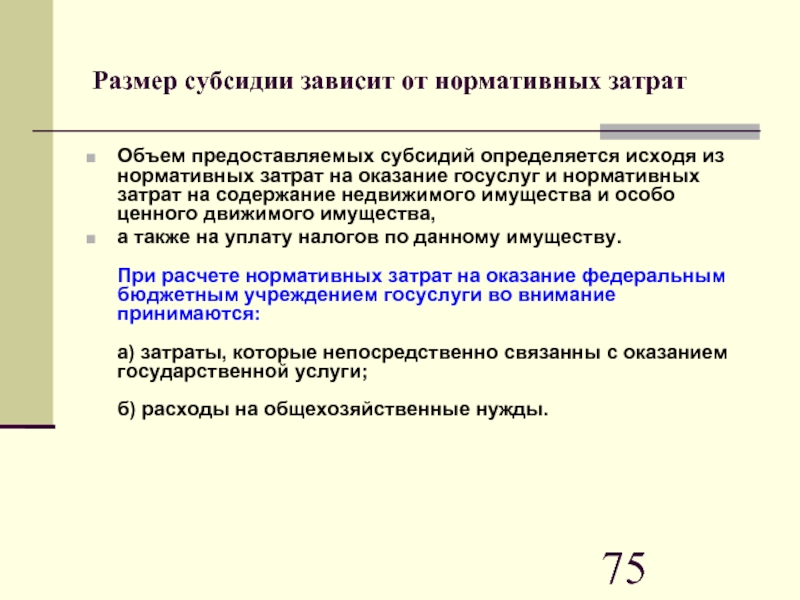

- 75. Размер субсидии зависит от нормативных затрат

- 76. Размер субсидии зависит от нормативных затрат Причем

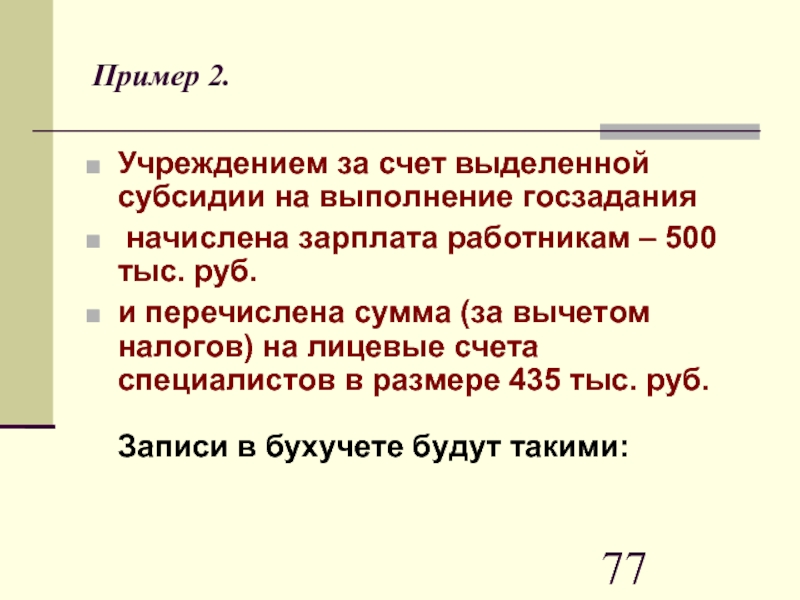

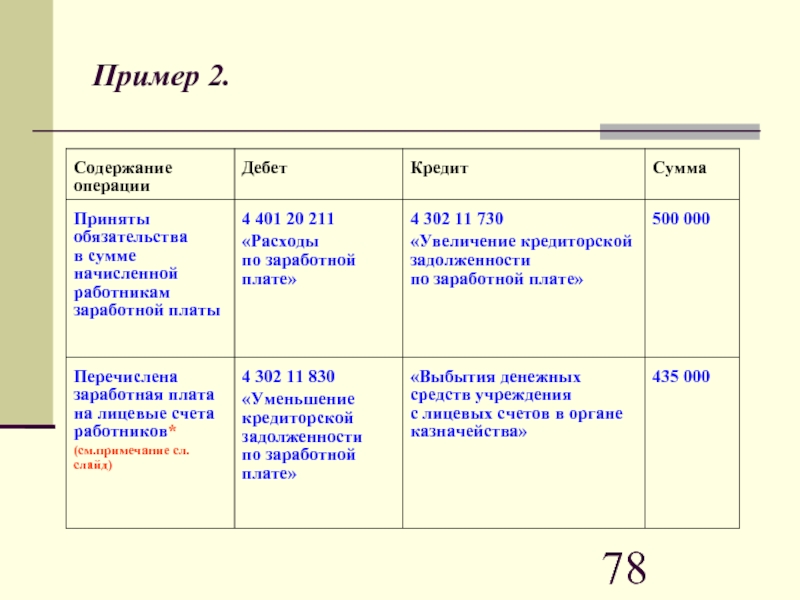

- 77. Пример 2. Учреждением за счет выделенной субсидии

- 78. Пример 2.

- 79. Пример 2. * Перечисленную сумму отражают на

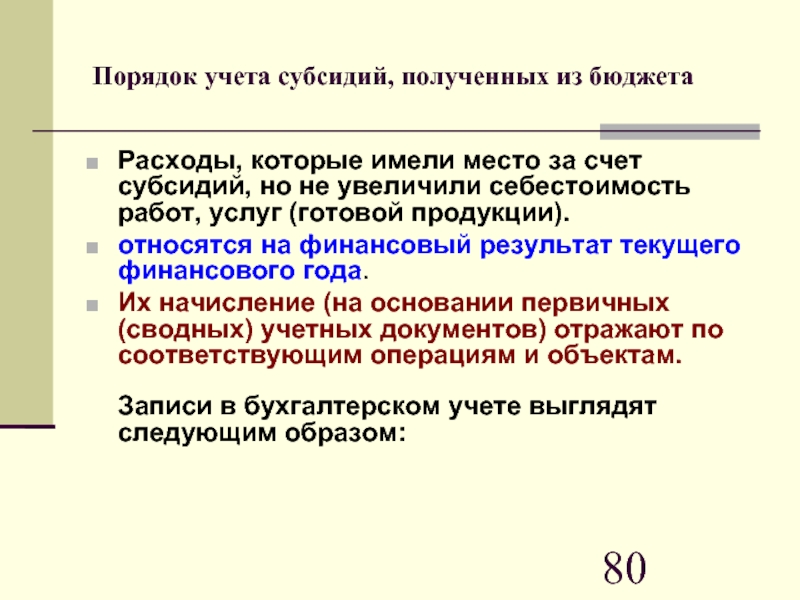

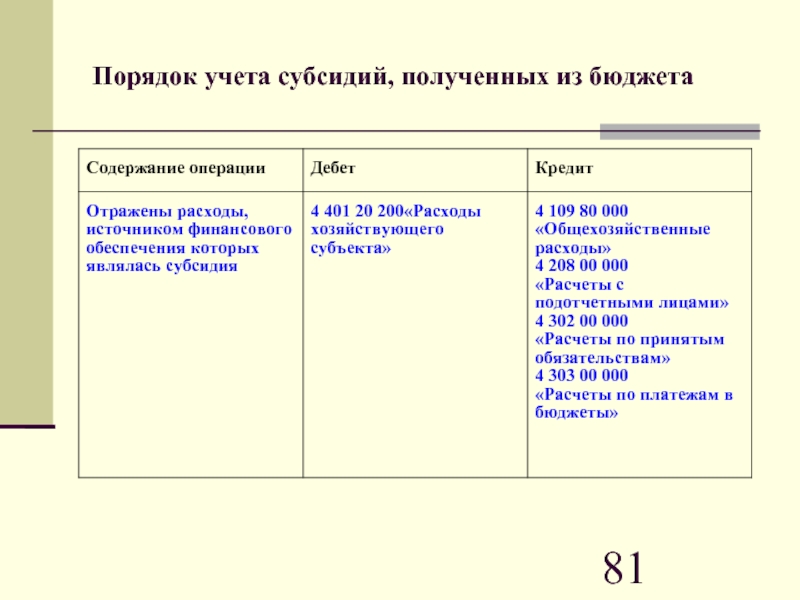

- 80. Порядок учета субсидий, полученных из бюджета Расходы,

- 81. Порядок учета субсидий, полученных из бюджета

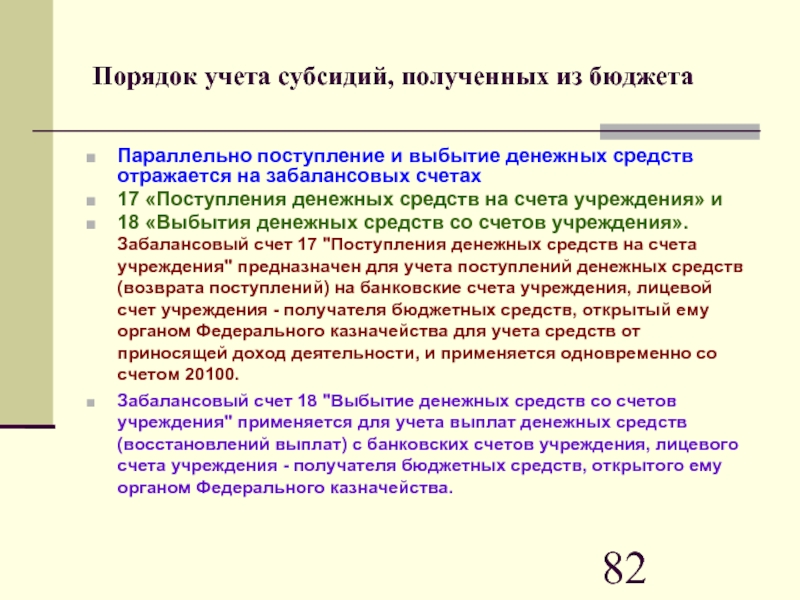

- 82. Порядок учета субсидий, полученных из бюджета Параллельно

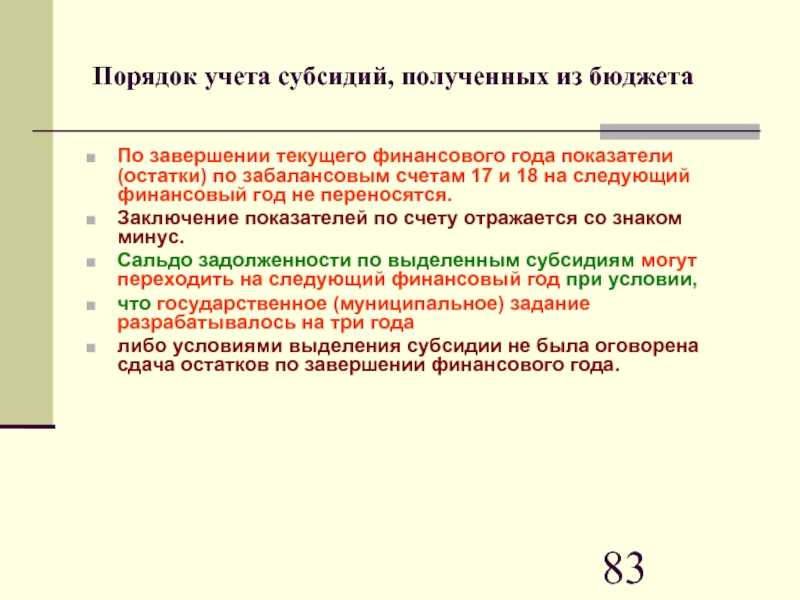

- 83. Порядок учета субсидий, полученных из бюджета По

- 84. Порядок учета субсидий, полученных из бюджета ОБРАТИТЕ

- 85. Порядок учета субсидий, полученных из бюджета В

- 86. Порядок учета субсидий, полученных из бюджета В

- 87. Порядок отражения в учете

- 88. Порядок отражения в учете расчетов с учредителем

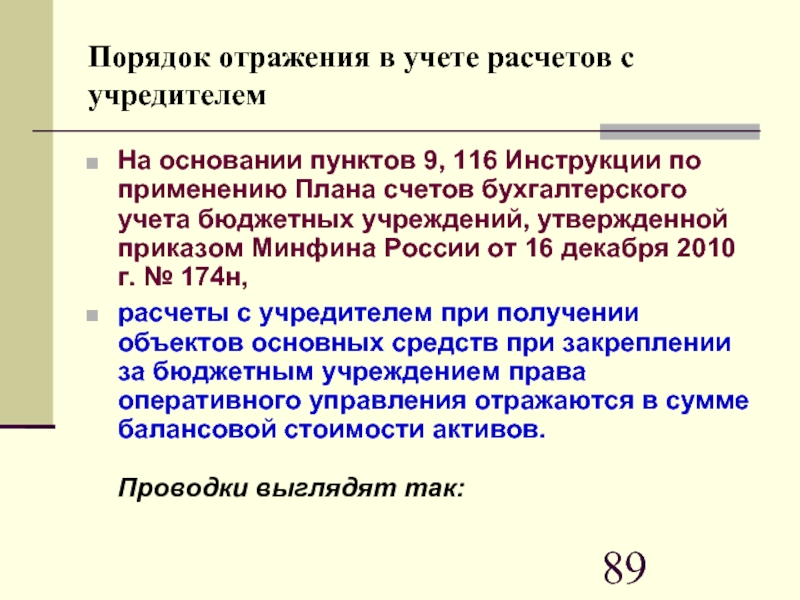

- 89. Порядок отражения в учете расчетов с учредителем

- 90. Расчеты с учредителем при получении объектов основных

- 91. Порядок отражения в учете расчетов с учредителем

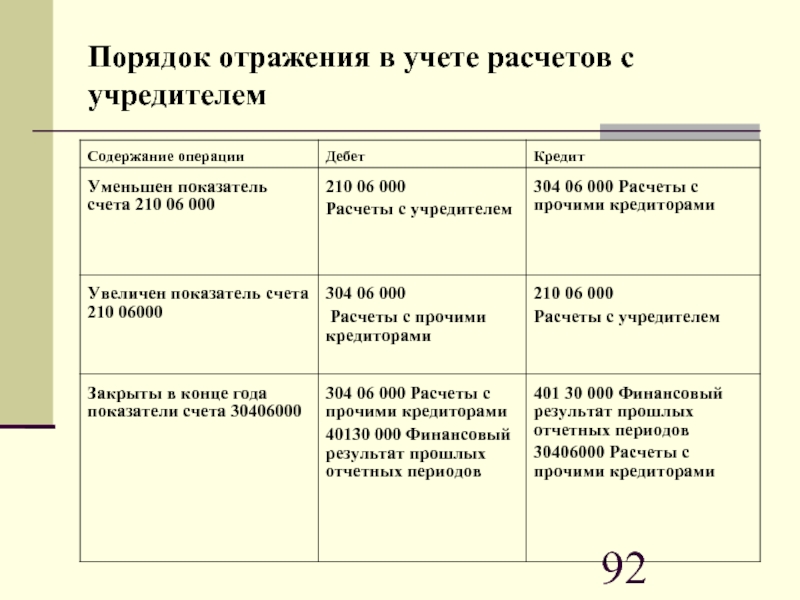

- 92. Порядок отражения в учете расчетов с учредителем

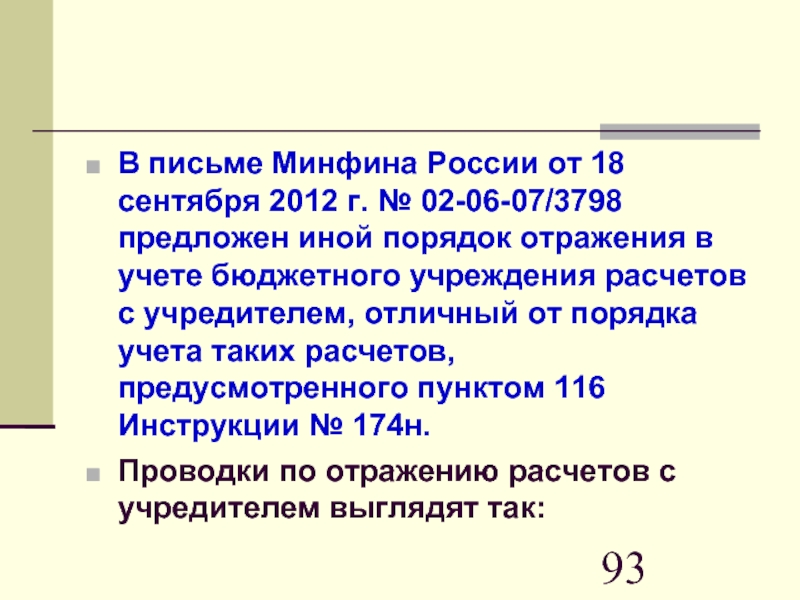

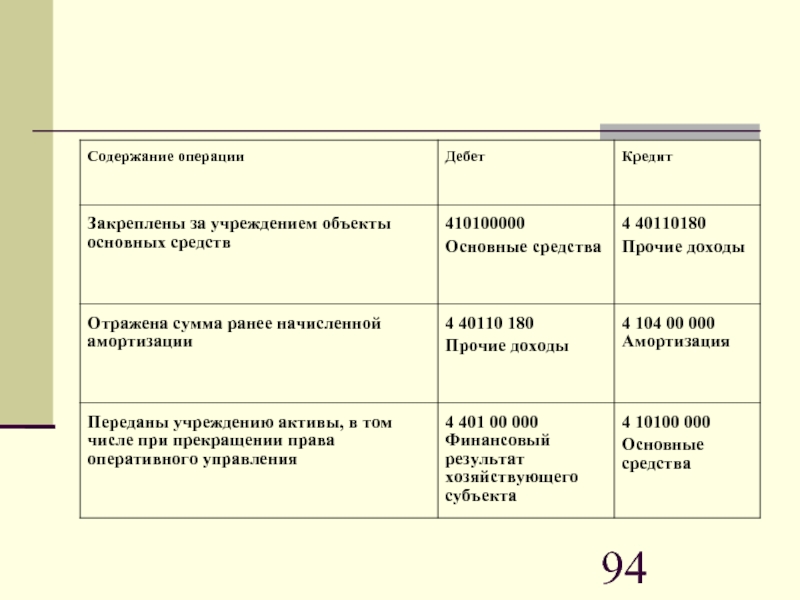

- 93. В письме Минфина России от 18

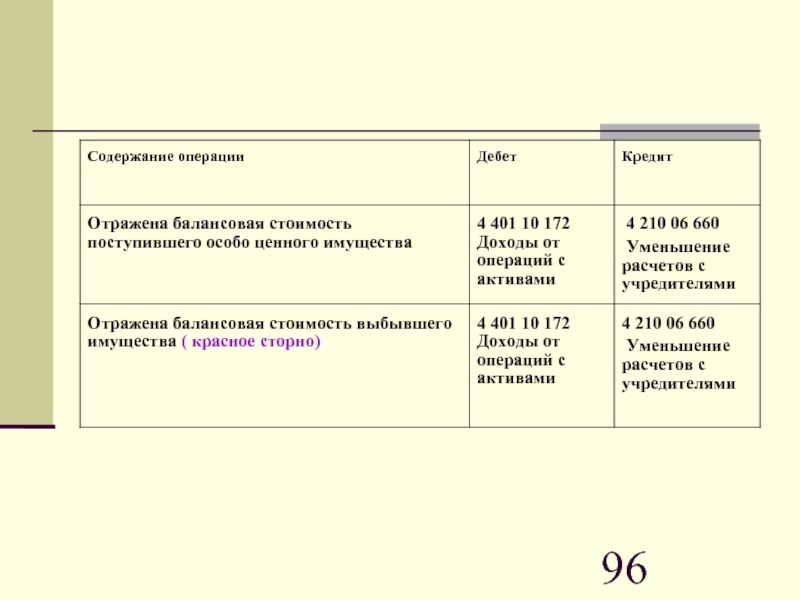

- 95. Изменение показателей по результатам произведенных операций

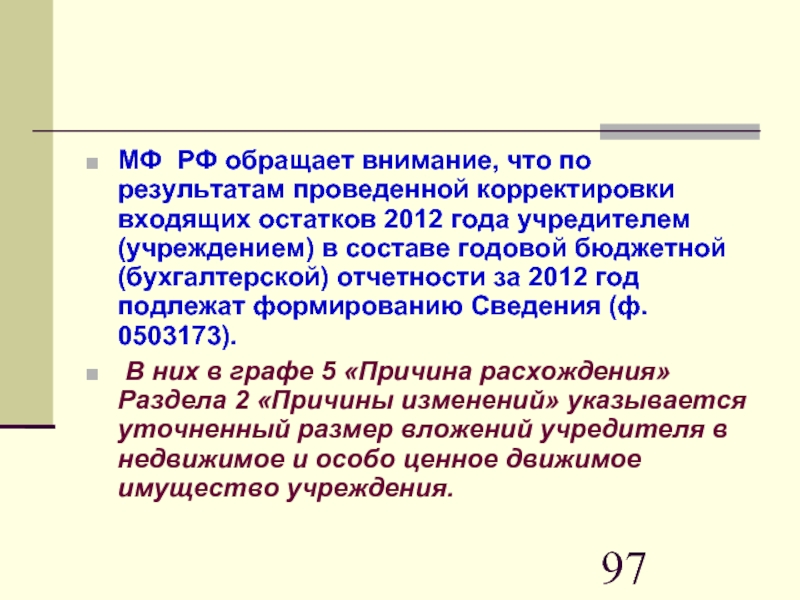

- 97. МФ РФ обращает внимание, что по

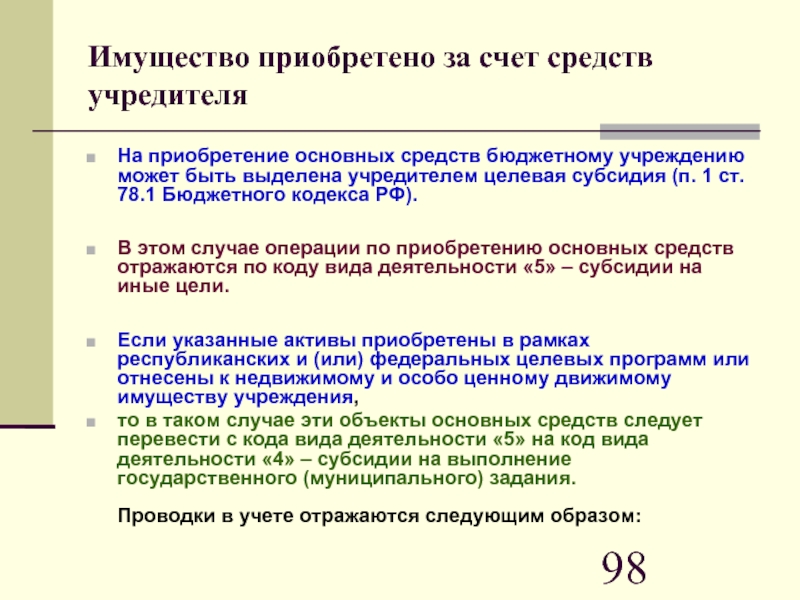

- 98. Имущество приобретено за счет средств учредителя На

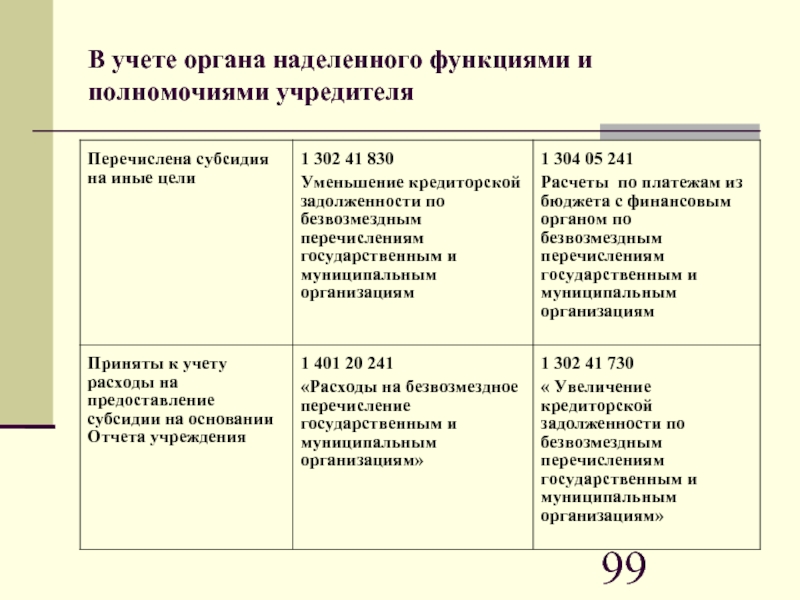

- 99. В учете органа наделенного функциями и полномочиями учредителя

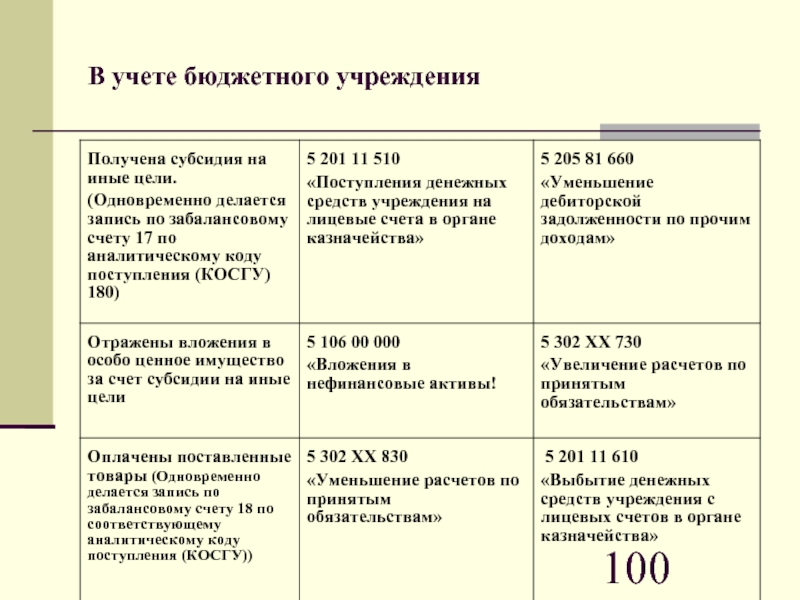

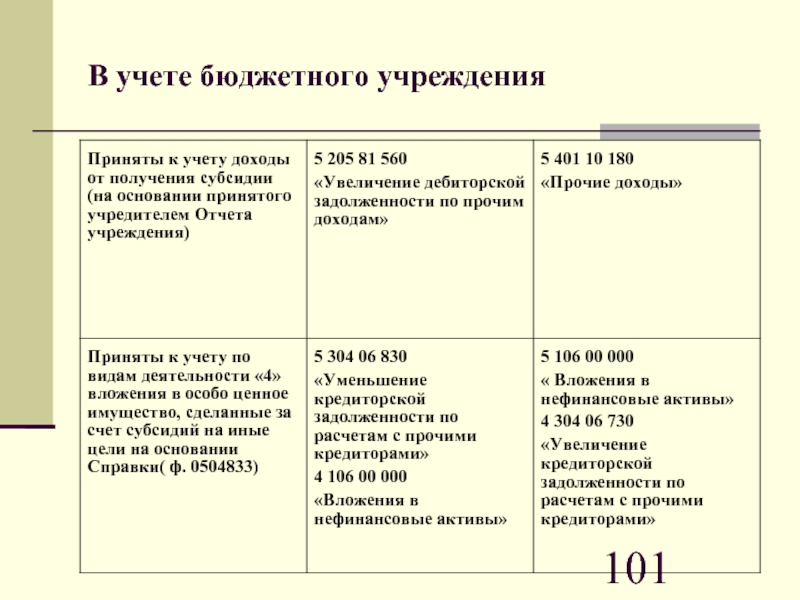

- 100. В учете бюджетного учреждения

- 101. В учете бюджетного учреждения

- 102. Важно запомнить Подготовлены правки в отчетность,

- 103. Минфин России и Федеральное казначейство выпустили

- 104. Порядок взыскания средств Обращение взыскания на средства

- 105. Порядок взыскания средств К исполнительным документам должно

- 106. Порядок взыскания средств К исполнительным документам должно

- 107. Порядок взыскания средств К исполнительным документам должно

- 108. Порядок взыскания средств Кассовые расходы по исполнительному

- 109. Порядок взыскания средств А вот кассовые расходы

- 110. Порядок взыскания средств При отсутствии либо недостаточности

- 111. Порядок взыскания средств В случае нарушения этих

- 112. Отражение ситуации в учете На практике

- 113. Отражение ситуации в учете На практике

- 114. В письме МФ РФ от 4

- 115. Учитывая это и положения Инструкции по

- 116. В случае оплаты на основании исполнительного

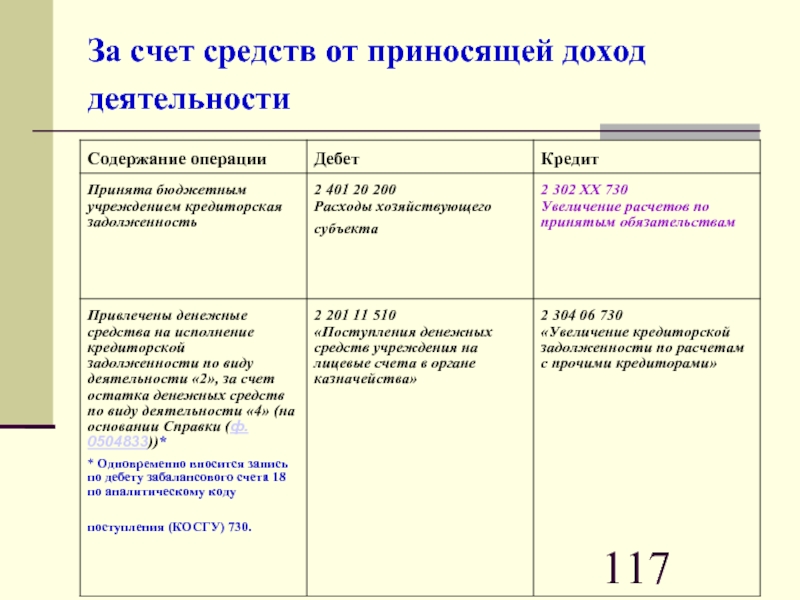

- 117. За счет средств от приносящей доход деятельности

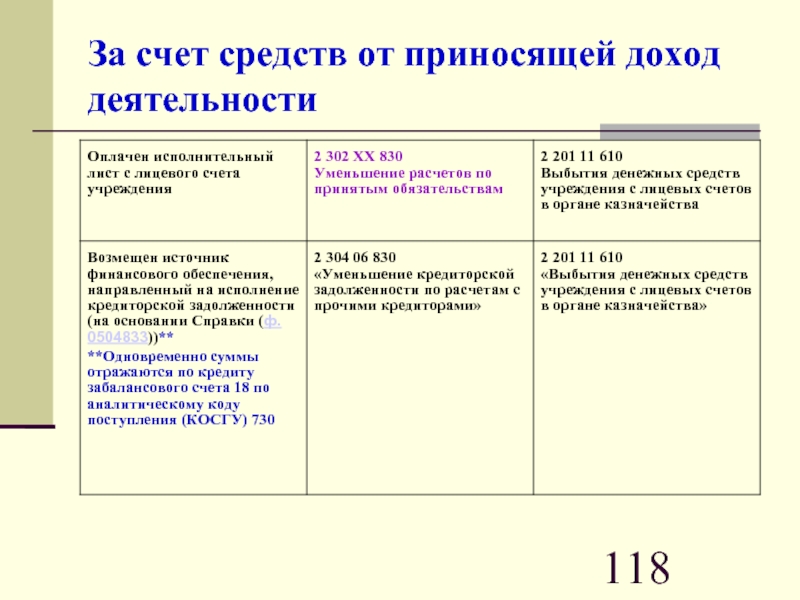

- 118. За счет средств от приносящей доход деятельности

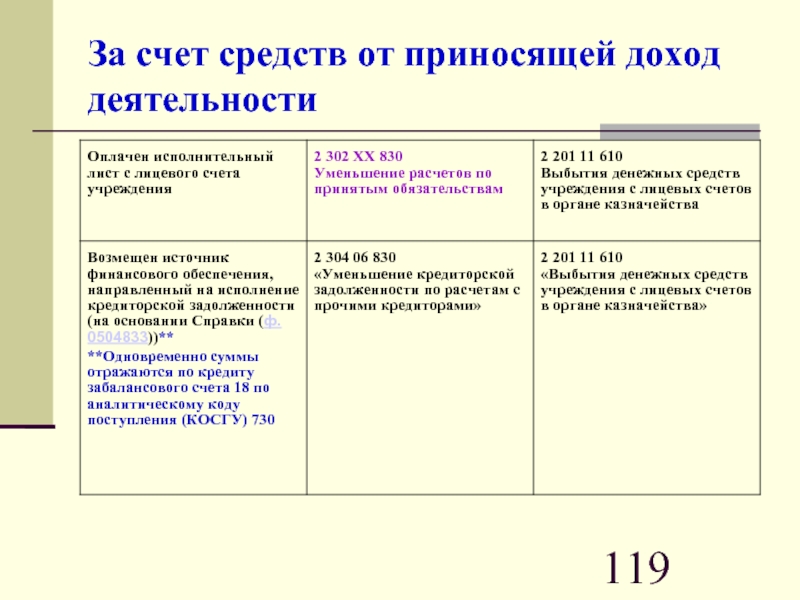

- 119. За счет средств от приносящей доход деятельности

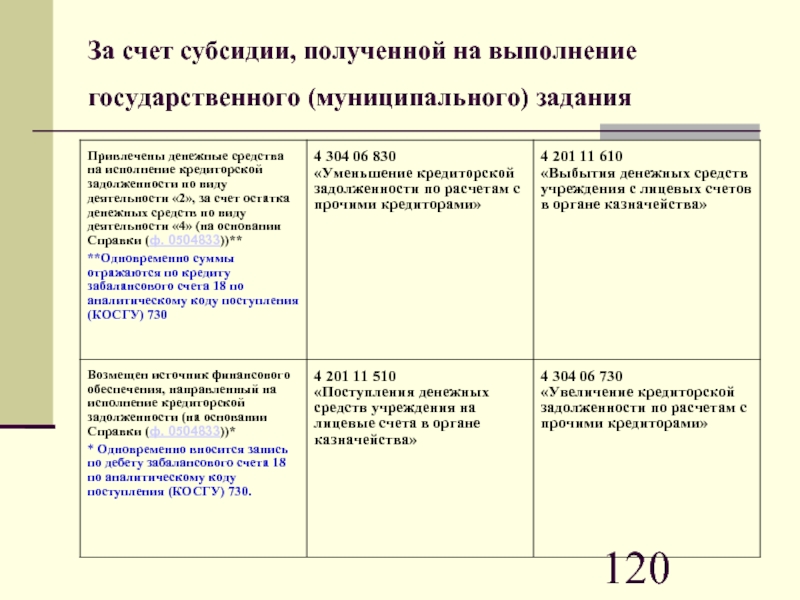

- 120. За счет субсидии, полученной на выполнение государственного (муниципального) задания

- 121. Важно запомнить: Если субсидия, представленная

- 123. Учетная политика бюджетного учреждения Учреждение

- 124. Учетная политика бюджетного учреждения Инструкцией

- 125. Учетная политика учреждения в целях ведения бухгалтерского

- 126. Учетная политика учреждения в целях ведения бухгалтерского

- 127. Учетная политика учреждения в целях ведения бухгалтерского

- 128. Учетная политика учреждения в целях ведения бухгалтерского

- 129. Учетная политика учреждения в целях ведения бухгалтерского

- 130. Учетная политика учреждения в целях ведения бухгалтерского

- 131. Учетная политика учреждения в целях ведения бухгалтерского

- 132. Учетная политика учреждения в целях ведения бухгалтерского

- 133. Учетная политика учреждения в целях ведения бухгалтерского

- 134. Учетная политика учреждения в целях ведения бухгалтерского

- 135. Учетная политика учреждения в целях ведения бухгалтерского

- 136. Учетная политика учреждения в целях ведения бухгалтерского

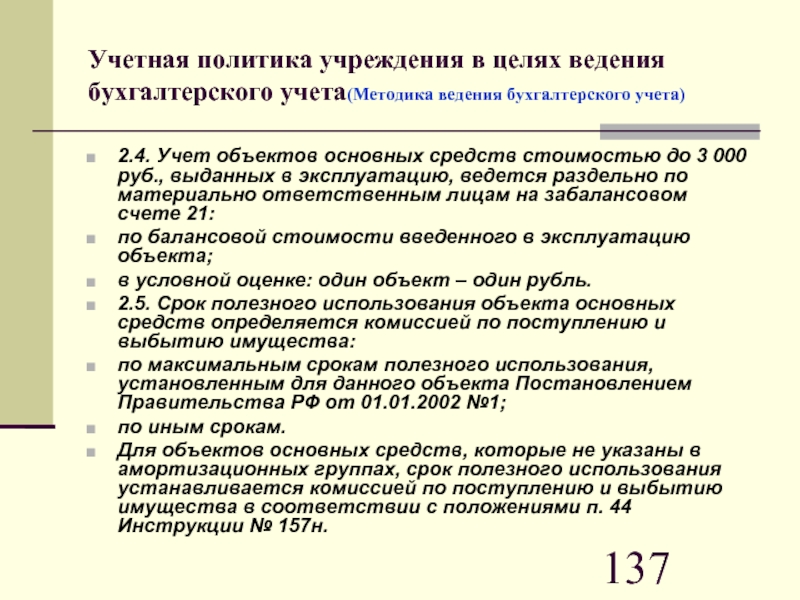

- 137. Учетная политика учреждения в целях ведения бухгалтерского

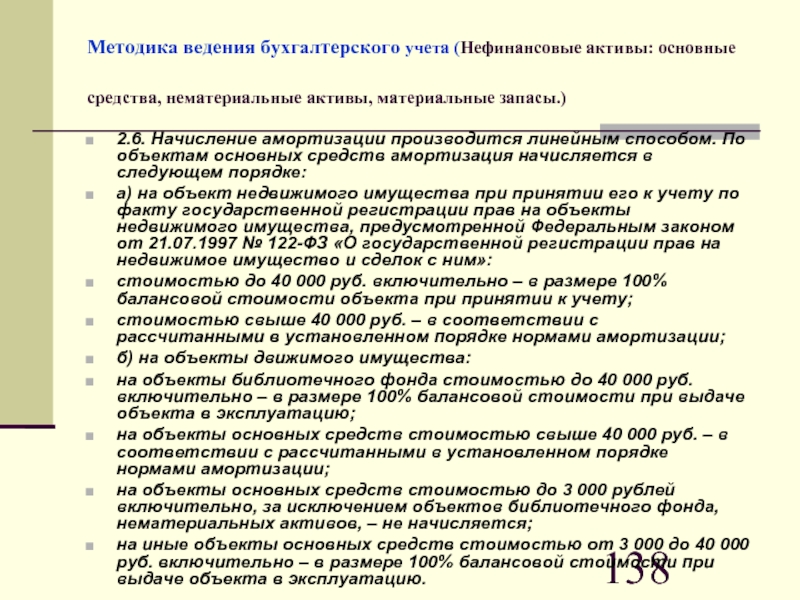

- 138. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

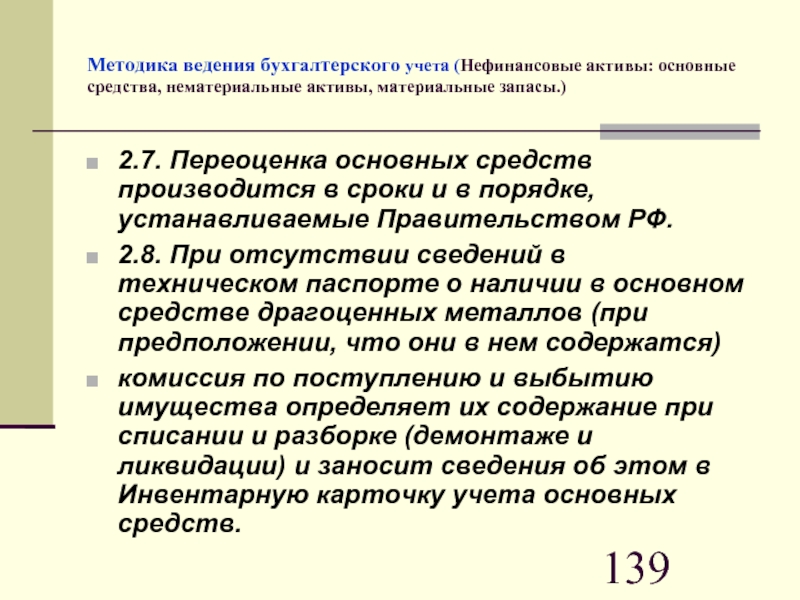

- 139. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

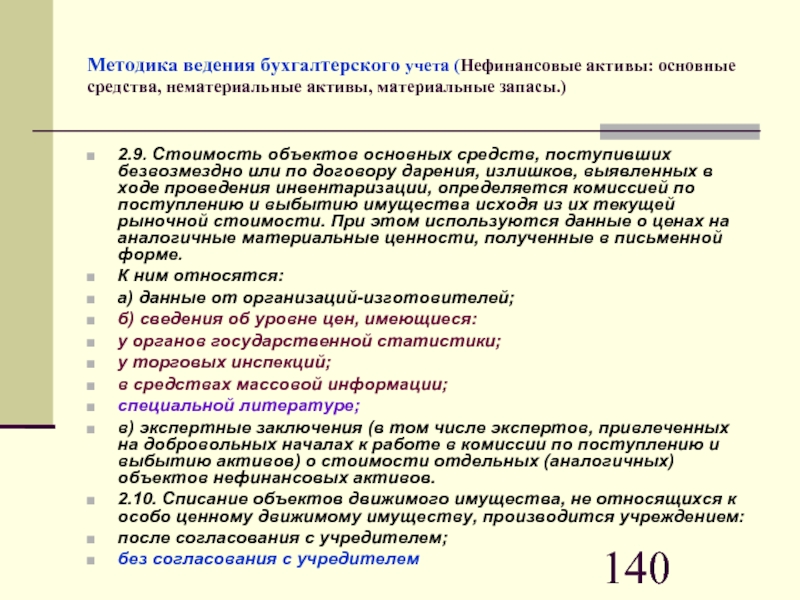

- 140. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 141. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 142. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 143. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 144. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 145. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 146. Методика ведения бухгалтерского учета (Нефинансовые активы: основные

- 147. Методика ведения бухгалтерского учета (Финансовые активы) Касса

- 148. Методика ведения бухгалтерского учета (Финансовые активы) Подотчетные

- 149. Методика ведения бухгалтерского учета (Финансовые активы) При

- 150. Методика ведения бухгалтерского учета (Финансовые активы) Задолженность

- 151. Методика ведения бухгалтерского учета (Доходы и расходы)

- 152. Методика ведения бухгалтерского учета (Доходы и расходы)

- 153. Методика ведения бухгалтерского учета (Доходы и расходы)

- 154. Методика ведения бухгалтерского учета (Доходы и расходы)

- 155. Методика ведения бухгалтерского учета (Доходы и расходы)

- 156. Методика ведения бухгалтерского учета (Доходы и расходы

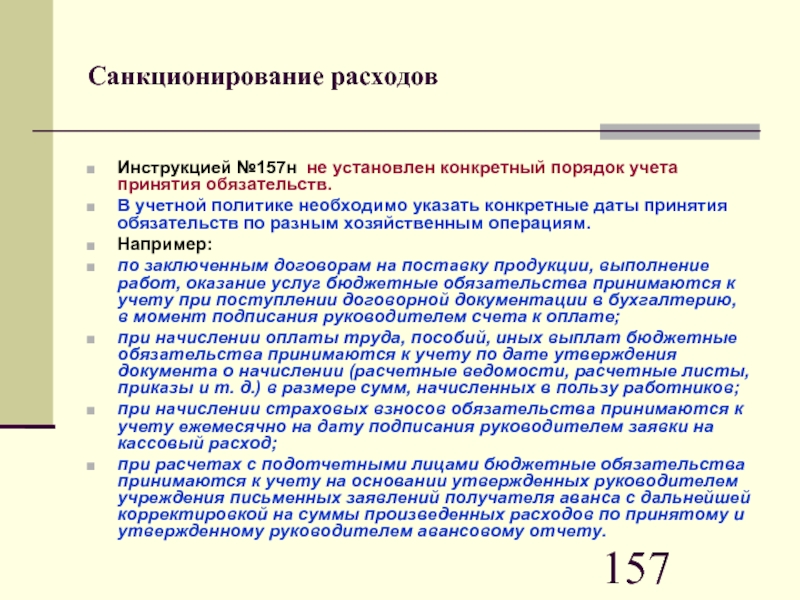

- 157. Санкционирование расходов Инструкцией №157н не установлен

- 158. Учетная политика учреждения в целях ведения налогового

- 159. Учетная политика учреждения в целях ведения налогового

- 160. Методологический раздел учетной политики для целей налогового

- 161. Методологический раздел учетной политики для целей налогового

- 162. Методологический раздел учетной политики для целей налогового

- 163. Методологический раздел учетной политики для целей налогового

- 164. Методологический раздел учетной политики для целей налогового

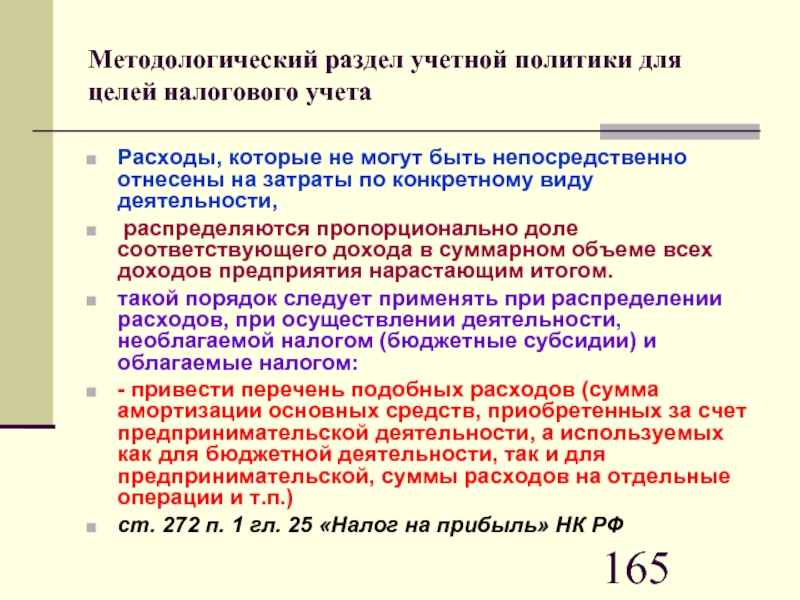

- 165. Методологический раздел учетной политики для целей налогового

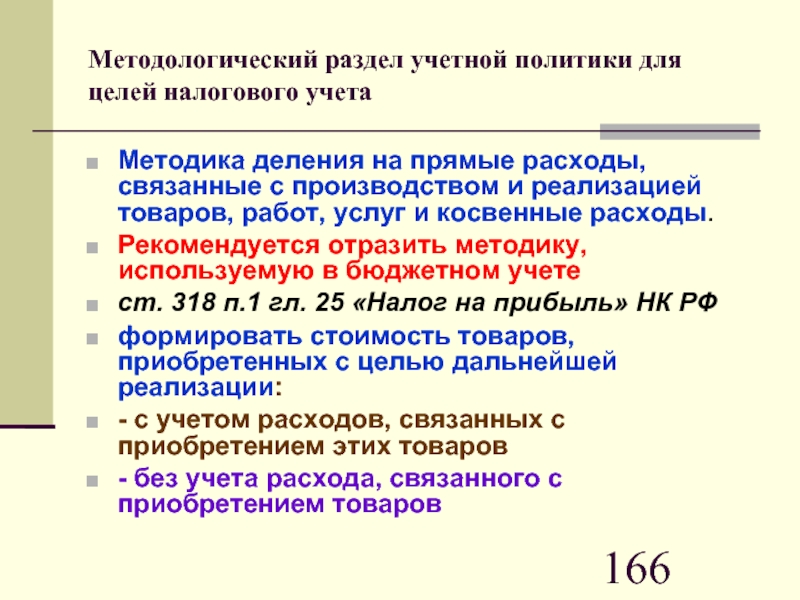

- 166. Методологический раздел учетной политики для целей налогового

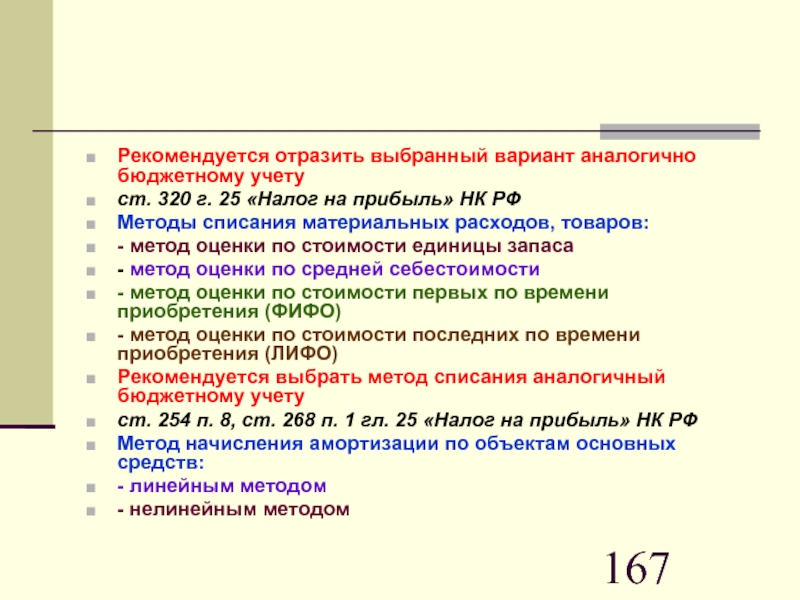

- 167. Рекомендуется отразить выбранный вариант аналогично бюджетному

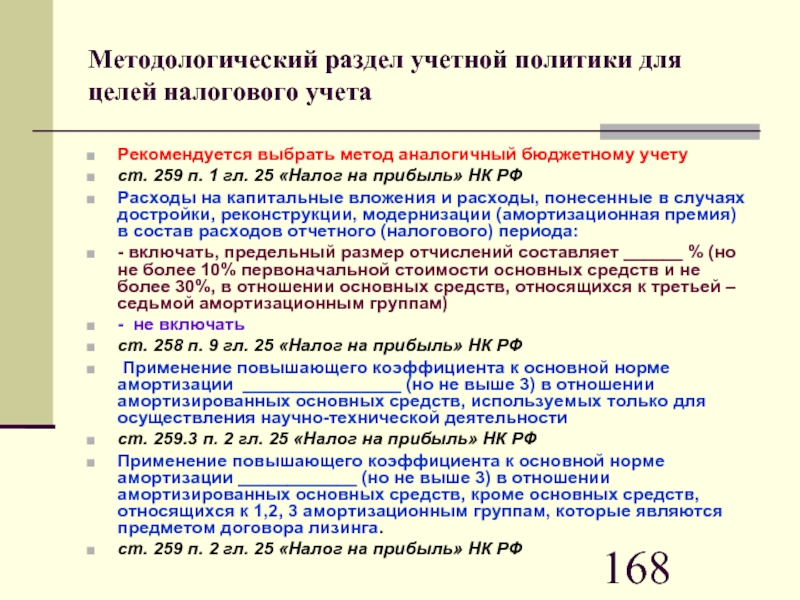

- 168. Методологический раздел учетной политики для целей налогового

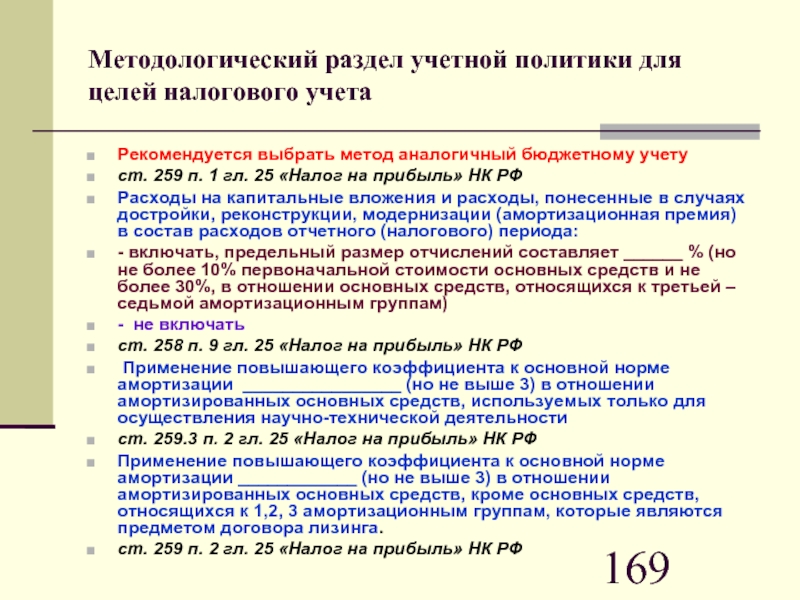

- 169. Методологический раздел учетной политики для целей налогового

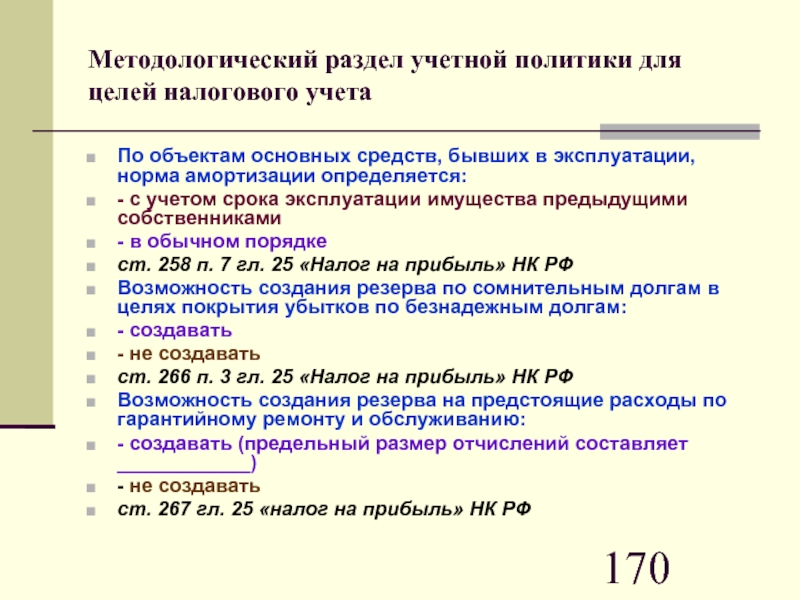

- 170. Методологический раздел учетной политики для целей налогового

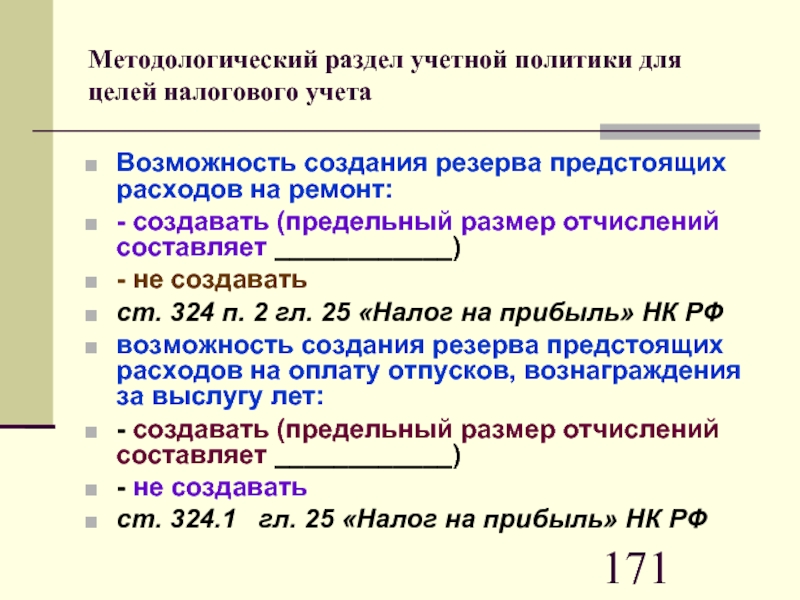

- 171. Методологический раздел учетной политики для целей налогового

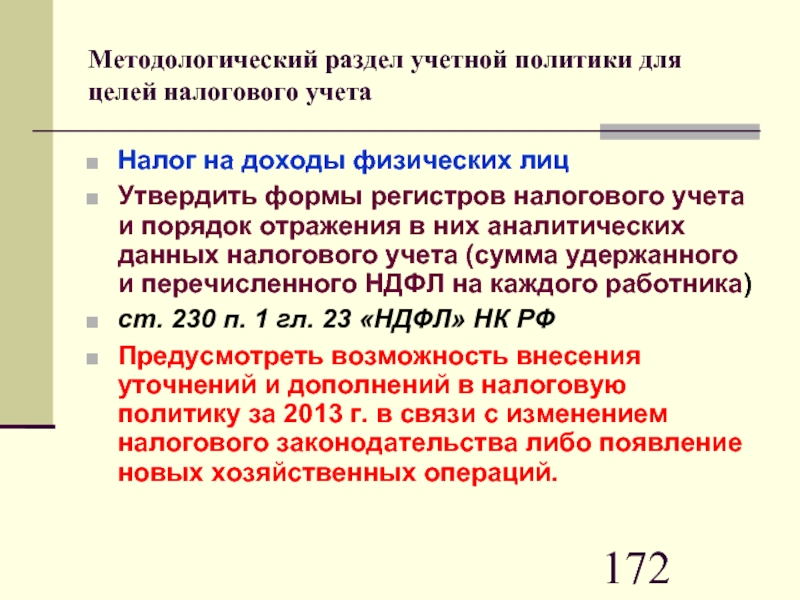

- 172. Методологический раздел учетной политики для целей налогового

- 174. Письмо МФ РФ

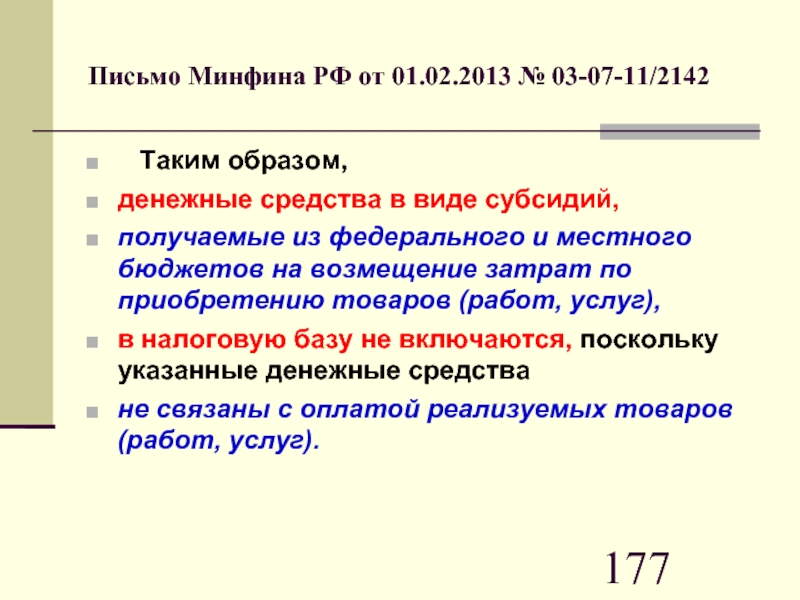

- 175. Письмо Минфина РФ от 01.02.2013 № 03-07-11/2142

- 176. Письмо Минфина РФ от 01.02.2013 № 03-07-11/2142

- 177. Письмо Минфина РФ от 01.02.2013 № 03-07-11/2142

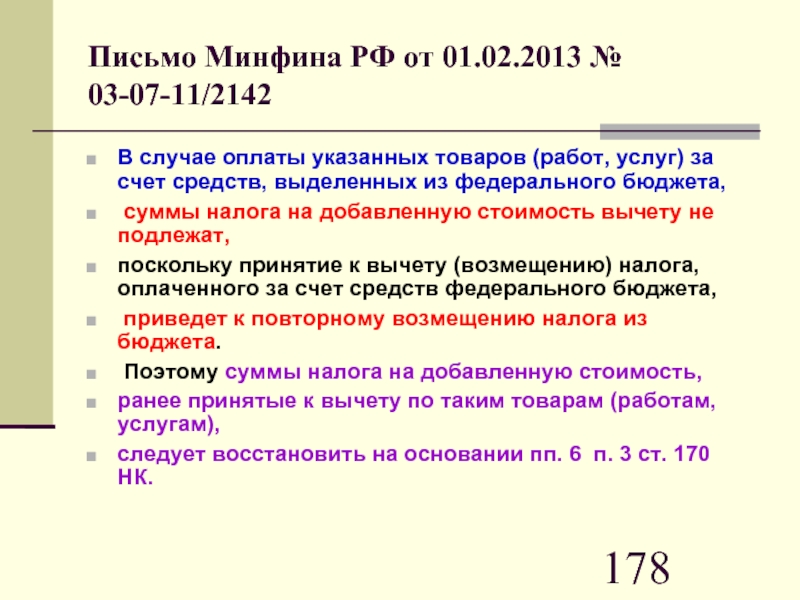

- 178. Письмо Минфина РФ от 01.02.2013 № 03-07-11/2142

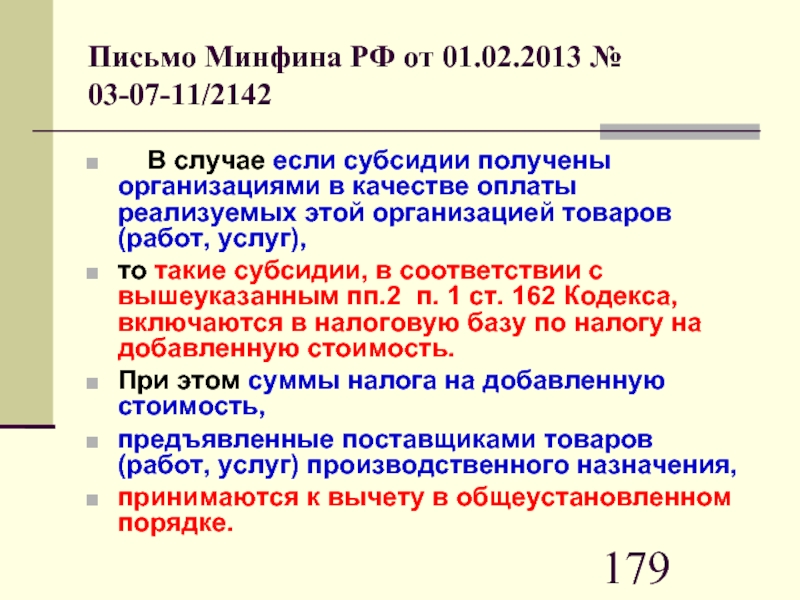

- 179. Письмо Минфина РФ от 01.02.2013 № 03-07-11/2142

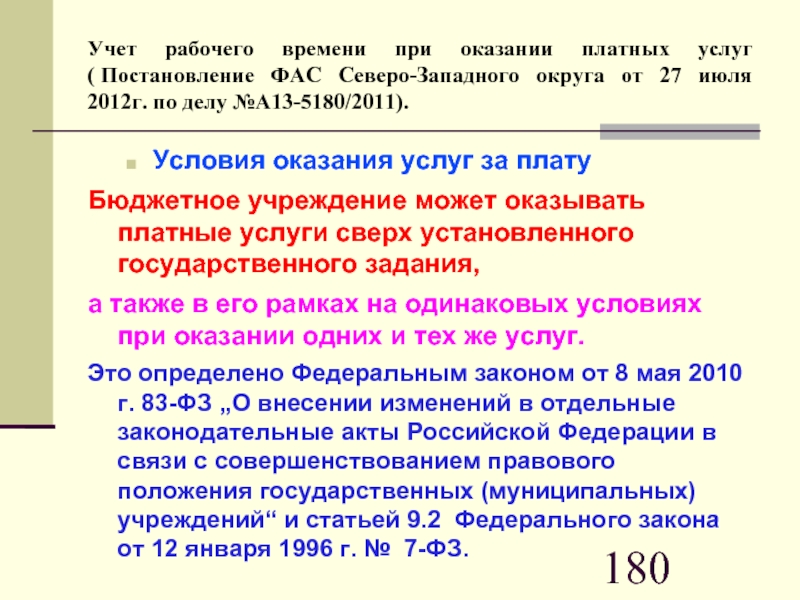

- 180. Учет рабочего времени при оказании платных услуг

- 181. Оплата услуги не должна вести к

- 182. Позиция Минфина России по этому вопросу

- 183. Так, за услуги дошкольного образования, дополнительного

- 184. Нюансы оформления трудовых отношений Платные услуги

- 185. Нюансы оформления трудовых отношений Оказание платных услуг

- 186. Нюансы оформления трудовых отношений На практике платные

- 187. Платные медицинские услуги Рассмотрим порядок оказания

- 188. Медуслуги предоставляются на платной основе при соблюдении

- 189. Документальное оформление Для документального оформления предоставляемых

- 190. Документальное оформление Кроме того, согласно отдельным нормативным

- 191. Если законодательством субъекта РФ установлены

- 192. Прейскуранты на платные услуги, предоставляемые государственными

- 193. Новая контрактная система закупок. (Федеральный закон от

- 194. Новая контрактная система закупок (Федеральный закон от

- 195. Новая контрактная система закупок. (Федеральный закон от

- 196. Новая контрактная система закупок. (Федеральный закон от

- 197. Планирование, обоснование и нормирование в контрактной

- 198. Согласно планам закупок заказчики обязаны формировать

- 199. Кроме того, Законом определены случаи обязательного

- 200. Требования Закона об обязательном планировании закупок

- 201. Обоснование закупок В соответствии с

- 202. Обоснование закупок В планах закупки необходимо будет

- 203. Обоснование закупок Если в ходе мониторинга, аудита

- 204. Нормирование Законом установлено, что товары, работы и

- 205. Общественное обсуждение закупок В соответствии

- 206. Общественное обсуждение закупок В законодательстве субъектов РФ,

- 207. Единая информационная система В Законе предусмотрено

- 208. Единая информационная система В эту систему будут

- 209. Единая информационная система Большинство норм о

- 210. Единая информационная система Порядок и сроки ввода

- 211. Начальная (максимальная) цена контракта Закон гораздо

- 212. Начальная (максимальная) цена контракта Перечисленные правила применяются

- 213. Вопрос об идентичности или однородности товаров,

- 214. В Законе перечислено, какую информацию о

- 215. Правила обеспечения заявок при проведении конкурсов и

- 216. Правила обеспечения заявок при проведении конкурсов и

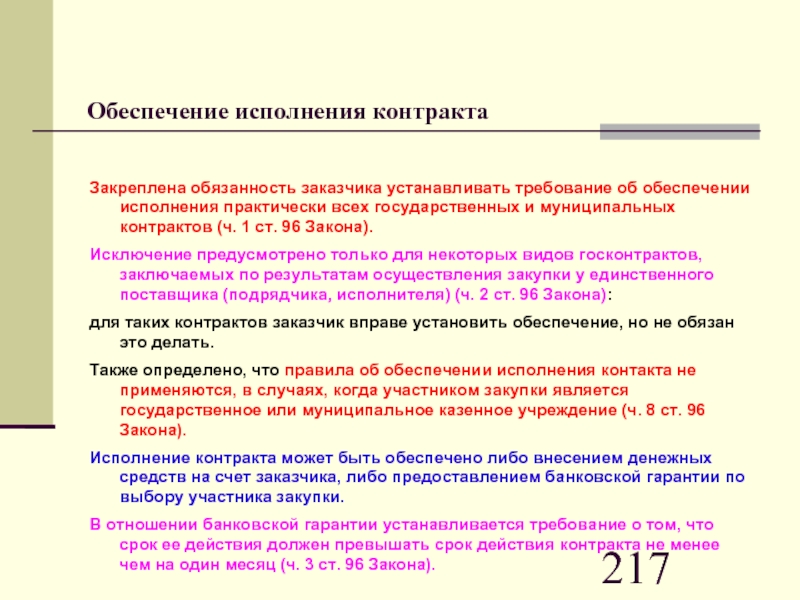

- 217. Обеспечение исполнения контракта Закреплена обязанность заказчика

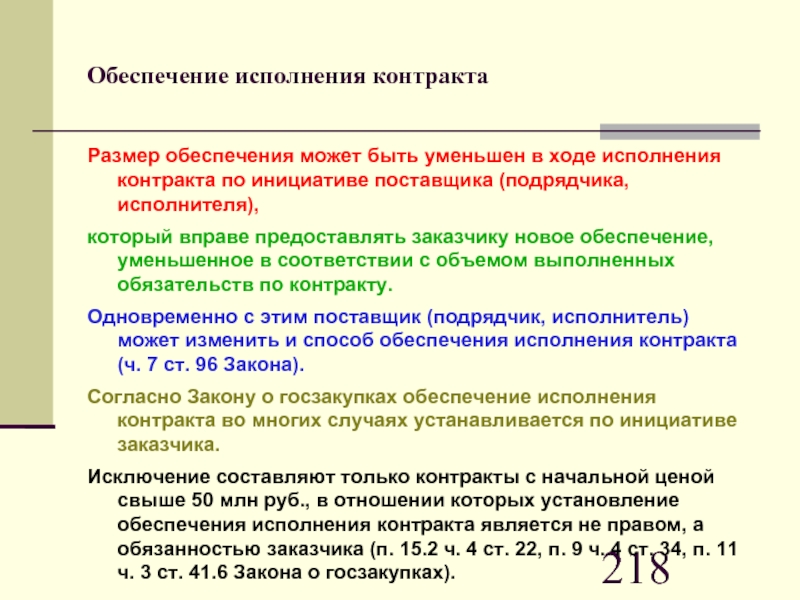

- 218. Обеспечение исполнения контракта Размер обеспечения может быть

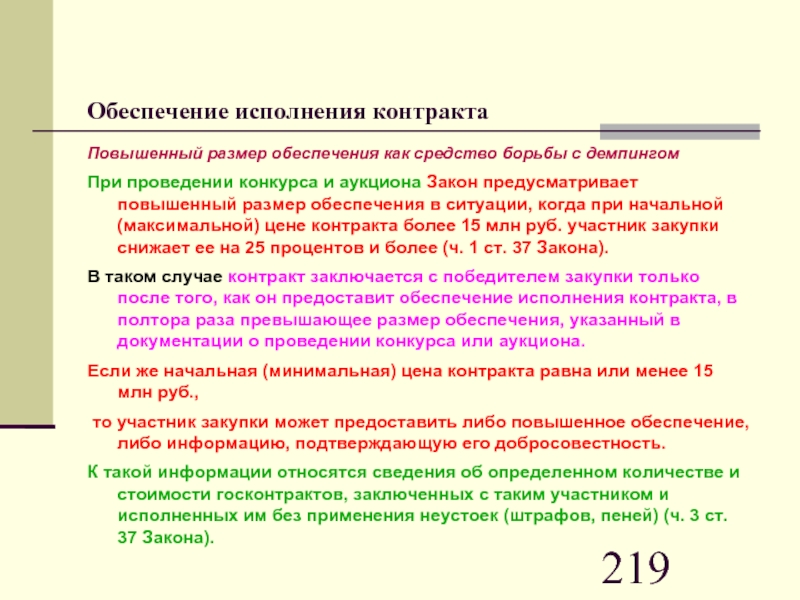

- 219. Обеспечение исполнения контракта Повышенный размер обеспечения как

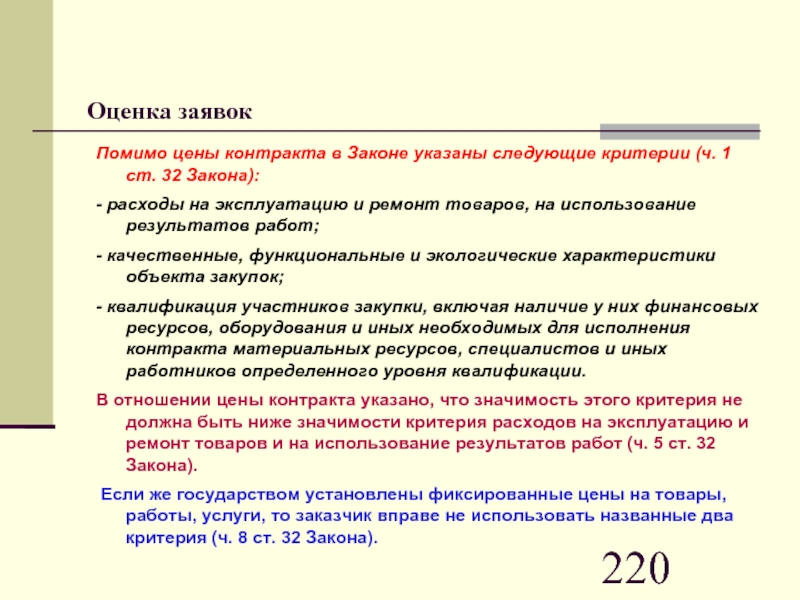

- 220. Оценка заявок Помимо цены контракта в Законе

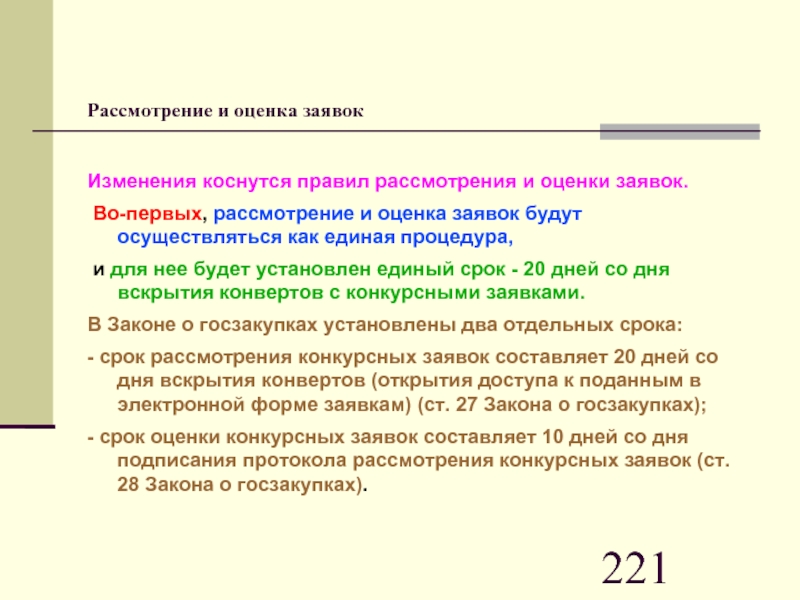

- 221. Рассмотрение и оценка заявок Изменения коснутся

- 222. Рассмотрение и оценка заявок Во-вторых, Законом определены

- 223. Заключение контракта Законом определены следующие сроки

- 224. Заключение контракта Для победителя конкурса, уклоняющегося от

- 225. Заключение контракта Законом определен фиксированный срок для

- 226. Последствия признания конкурса несостоявшимся Ст. 31

- 227. Последствия признания конкурса несостоявшимся Заключение контракта с

- 228. Последствия признания конкурса несостоявшимся Закон установил, что

- 229. Конкурс с ограниченным участием Конкурс

- 230. Конкурс с ограниченным участием При проведении

- 231. Двухэтапный конкурс Законом вводится такой способ

- 232. Двухэтапный конкурс По окончании первого этапа конкурса

- 233. Двухэтапный конкурс Сфера применения двухэтапного конкурса существенно

- 234. Электронный аукцион Аукцион, согласно Закону, может

- 235. Электронный аукцион Законом сокращаются сроки проведения такого

- 236. Электронный аукцион Как и в ходе проведения

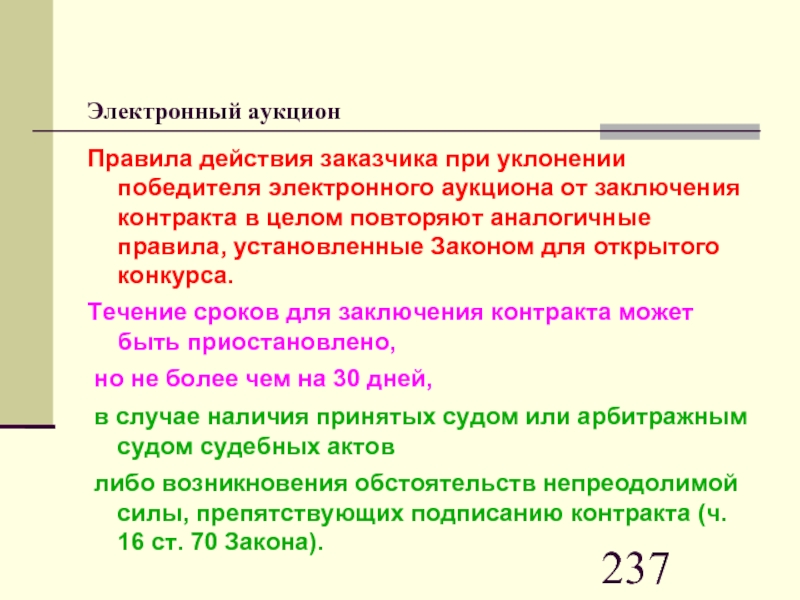

- 237. Электронный аукцион Правила действия заказчика при уклонении

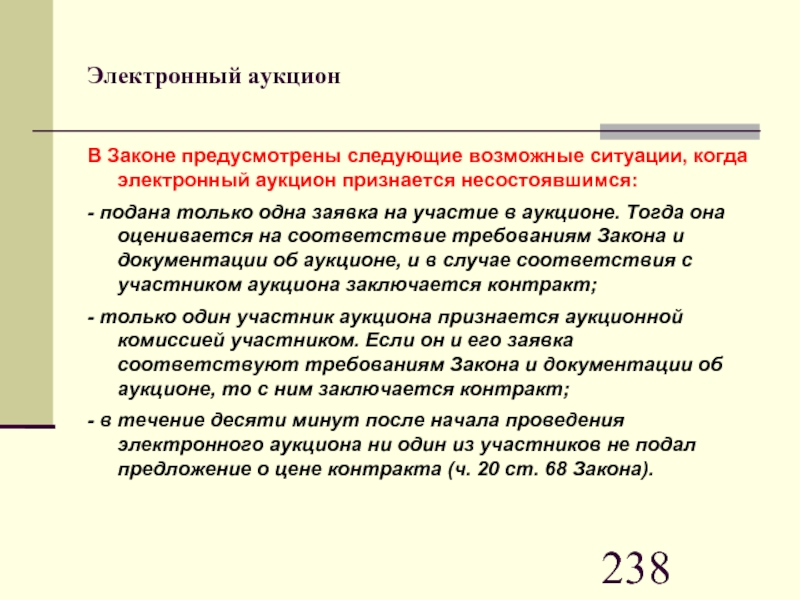

- 238. Электронный аукцион В Законе предусмотрены следующие возможные

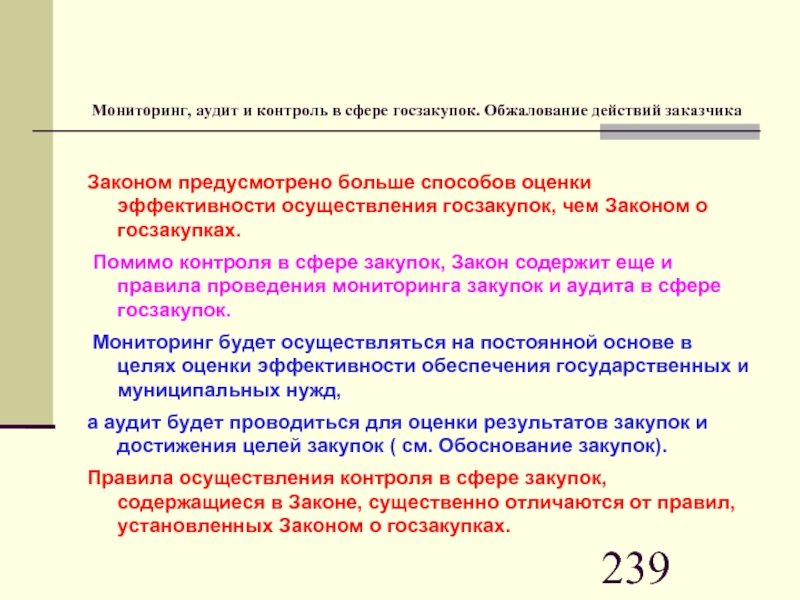

- 239. Мониторинг, аудит и контроль в сфере

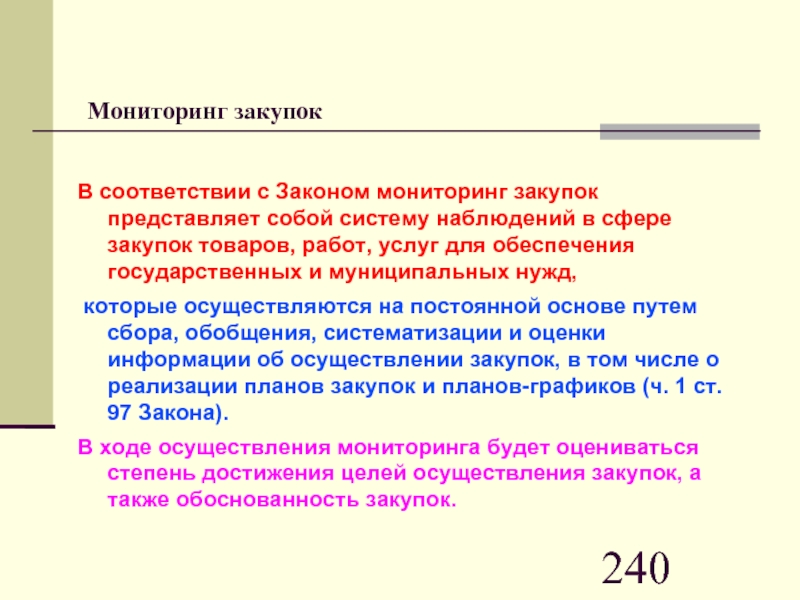

- 240. Мониторинг закупок В соответствии с Законом

- 241. Мониторинг закупок Мониторинг закупок будет обеспечиваться федеральным

- 242. Аудит в сфере закупок Аудит,

- 243. Контроль в сфере закупок Законом

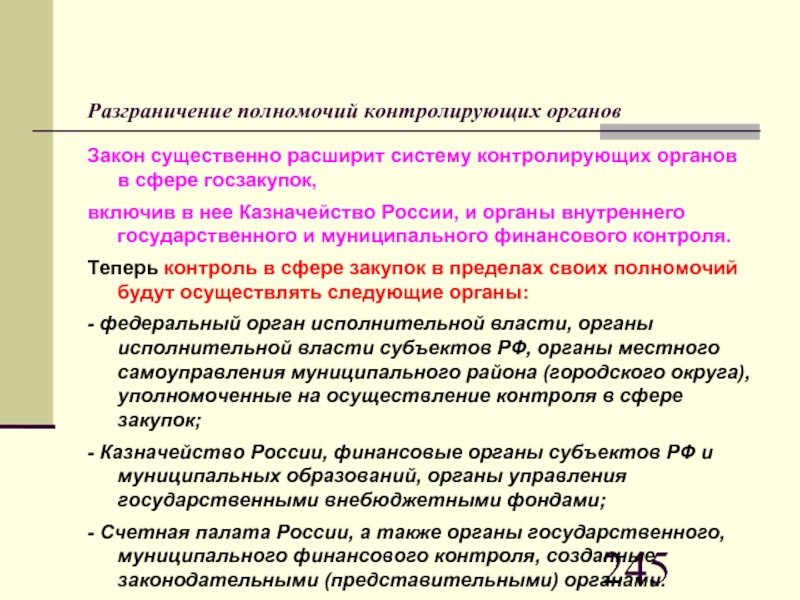

- 244. Разграничение полномочий контролирующих органов Сейчас контроль

- 245. Разграничение полномочий контролирующих органов Закон существенно расширит

Слайд 1«Организация бюджетного учета в бюджетных учреждениях в 2013 году».

Автор КИЛИНА Татьяна

г. МОСКВА

Слайд 2Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

Владимир Путин подписал Федеральный закон от 23.07.2013 N 252-ФЗ"О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации"( вступил в силу 4 августа за исключением отдельных положений),

направленный на регулирование государственного и муниципального финансового контроля, а также ответственности за нарушение бюджетного законодательства.

Документ вносит изменения в Бюджетный кодекс и КоАП РФ.

В соответствии с поправками с 1 января 2014 года изменится порядок распределения налога на доходы физических лиц между бюджетами различного уровня.

Отчисления в бюджеты субъектов РФ увеличатся на 5% и составят 85%.

Местным бюджетам будет доставаться меньше, чем сейчас — 15%.

От этой суммы в бюджеты муниципальных районов будет отчисляться 5% (сейчас 10%), от НДФЛ, взимаемого на межселенных территориях — 15% (сейчас 20%).

В бюджеты городских округов отчисления составят 15% вместо 20%.

Слайд 3Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

Новый закон ввел понятия внешнего и внутреннего финансового контроля и установил ответственность за каждый вид нарушений бюджетного законодательства.

Соответствующие изменения, в частности, внесены в статью 265 Бюджетного кодекса.

Она дополнена новыми пунктами:

Внешний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

является контрольной деятельностью соответственно Счетной палаты Российской Федерации, контрольно-счетных органов субъектов Российской Федерации и муниципальных образований...

Внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

является контрольной деятельностью Федеральной службы финансово-бюджетного надзора, органов государственного (муниципального) финансового контроля, являющихся соответственно органами (должностными лицами) исполнительной власти субъектов Российской Федерации, местных администраций…, Федерального казначейства (финансовых органов субъектов Российской Федерации или муниципальных образований).

Слайд 4Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

В документе прописаны полномочия контролирующих органов.

Счетная палата будет следить:

за соблюдением бюджетного законодательства Российской Федерации и иных нормативных правовых актов, регулирующих бюджетные правоотношения, в ходе исполнения бюджета;

за достоверностью, полнотой и соответствием нормативным требованиям составления и представления бюджетной отчетности главных администраторов бюджетных средств, квартального и годового отчета об исполнении бюджета;

за состоянием деятельности главных администраторов бюджетных средств по внутреннему финансовому контролю и внутреннему финансовому аудиту.

Слайд 5Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

Определены обязанности органов внутреннего контроля:

Федеральное казначейство (финансовые органы субъектов Российской Федерации или муниципальных образований) предлагается наделить полномочиями по осуществлению внутреннего государственного (муниципального) финансового контроля:

за непревышением суммы по операции над лимитами бюджетных обязательств и (или) бюджетными ассигнованиями;

за соответствием содержания проводимой операции коду классификации операций сектора государственного управления, указанному в платежном документе, представленном получателем бюджетных средств;

за наличием документов, подтверждающих возникновение денежного обязательства, подлежащего оплате за счет средств бюджета.

Слайд 6Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

Федеральную службу финансово-бюджетного надзора, органы государственного (муниципального) финансового контроля, являющиеся органами исполнительной власти субъектов Российской Федерации, органами (должностными лицами) местной администрации,

предлагается наделить полномочиями по осуществлению внутреннего государственного (муниципального) финансового контроля:

за соблюдением бюджетного законодательства Российской Федерации и иных нормативных правовых актов, регулирующих бюджетные правоотношения;

за полнотой и достоверностью отчетности о реализации мероприятий государственных (муниципальных) программ, отчетности об исполнении государственных (муниципальных) заданий.

Слайд 7Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

В Бюджетном кодексе появилась глава,

где перечислены возможные виды бюджетных нарушений и бюджетных мер принуждения.

К мерам принуждения закон относит:

бесспорное взыскание суммы средств, предоставленных из одного бюджета бюджетной системы Российской Федерации другому бюджету бюджетной системы Российской Федерации;

бесспорное взыскание суммы платы за пользование средствами, предоставленными из одного бюджета бюджетной системы Российской Федерации другому бюджету бюджетной системы Российской Федерации;

бесспорное взыскание пеней за несвоевременный возврат средств бюджета; приостановление (сокращение) предоставления межбюджетных трансфертов (за исключением субвенций);

передача уполномоченному по соответствующему бюджету части полномочий главного распорядителя, распорядителя и получателя бюджетных средств.

Слайд 8Внешний и внутренний государственный (муниципальный) финансовый контроль в сфере бюджетных правоотношений

Несоблюдение бюджетного законодательства также влечет административную ответственность.

В новой редакции изложен ряд статей КоАП РФ.

Так, за нецелевое расходование бюджетных денег нарушители-юрлица будут платить не фиксированный штраф, а от 5 до 25% от суммы, использованной не по назначению.

Также установлен штраф

за нарушение сроков возврата бюджетного кредита или процентов по нему,

за нарушение условий предоставления межбюджетных трансфертов, бюджетных инвестиций, субсидий,

а также бюджетной отчетности и смет.

Изменения были одобрены Правительством РФ год назад.

Слайд 9Изменения в бюджетной классификации РФ(Федерадьный закон от 7 мая 2013г. №104-ФЗ)

В

в новой редакции к полномочиям Минфина России относится

определение принципов назначения,

структуры,

порядка формирования и применения кодов бюджетной классификации РФ,

а также присвоение кодов составным частям бюджетной классификации РФ.

Изменения, внесенные в главу 4 «Бюджетная классификация РФ» Бюджетного кодекса РФ, применяются

к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ,

начиная с бюджетов на 2014 год (на 2014 год и на плановый период 2015 и 2016 годов).

Слайд 10Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Как и прежде, бюджетная классификация РФ включает:

классификацию доходов бюджетов;

классификацию расходов бюджетов;

классификацию источников финансирования дефицитов бюджетов;

классификацию операций публично-правовых образований (классификацию операций сектора государственного управления).

Слайд 11Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Едиными для бюджетов бюджетной системы РФ группами и подгруппами доходов бюджетов являются, в том числе, налоговые и неналоговые доходы.

Их виды перечислены в подпункте 1 пункта 4 статьи 20 Бюджетного кодекса РФ.

Данная норма дополнена новым абзацем,

в соответствии с которым к таким доходам отнесены поступления (перечисления) по урегулированию расчетов между бюджетами бюджетной системы РФ.

Слайд 12Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Закон № 104-ФЗ внес изменения и дополнения в статью 21 Бюджетного кодекса РФ.

В соответствии с пунктом 4 указанной статьи в новой редакции в составе ведомственной структуры расходов бюджета законом (решением) о бюджете либо в установленных Бюджетным кодексом РФ случаях сводной бюджетной росписью соответствующего бюджета утверждается перечень:

разделов;

подразделов;

целевых статей (государственных (муниципальных) программ и непрограммных направлений деятельности);

групп (подгрупп) видов расходов бюджета.

Слайд 13Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Целевые статьи расходов бюджетов формируются в соответствии с государственными (муниципальными) программами,

не включенными в государственные (муниципальные) программы направлениями деятельности определенных органов,

наиболее значимых учреждений науки, образования, культуры и здравоохранения,

указанных в ведомственной структуре расходов бюджета,

и (или) расходными обязательствами, подлежащими исполнению за счет средств соответствующих бюджетов.

Речь идет об органах госвласти (государственных органах), органах управления государственными внебюджетными фондами, органах местного самоуправления, органах местной администрации.

Слайд 14Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Каждому публичному нормативному обязательству,

межбюджетному трансферту,

обособленной функции (сфере, направлению) деятельности органов госвласти (органов местного самоуправления)

присваиваются уникальные коды целевых статей расходов соответствующего бюджета.

Перечень и коды целевых статей расходов бюджетов устанавливаются финорганом,

который составляет и организует исполнение бюджета, если иное не установлено Бюджетным кодексом РФ.

Перечень и коды целевых статей расходов бюджетов, финансируемых за счет межбюджетных субсидий,

субвенций и иных межбюджетных трансфертов,

имеющих целевое назначение,

определяются в порядке,

установленном финансовым органом, составляющим и организующим исполнение бюджета,

из которого предоставляются указанные поступления.

Слайд 15Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Перечень и коды целевых статей расходов бюджетов государственных внебюджетных фондов РФ, территориальных государственных внебюджетных фондов

устанавливаются, соответственно, Минфином России, финансовым органом субъекта РФ (п. 4 ст. 21 Бюджетного кодекса РФ).

Кроме того, статья 21 Бюджетного кодекса РФ дополнена новыми пунктами 5, 6 и 7.

В пункте 5 данной статьи сказано, что код вида расходов включает группу, подгруппу и элемент вида расходов.

В пункте 6 приведены группы и подгруппы видов расходов, единых для бюджетов бюджетной системы РФ.

А в пункте 7 названной статьи сказано,

что перечень единых для бюджетов бюджетной системы Российской Федерации элементов видов расходов классификации расходов бюджетов устанавливается Минфином России.

Слайд 16Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Закон № 104-ФЗне оставил без внимания и статью 23.1 Бюджетного кодекса РФ.

В соответствии с новой редакцией статьи 23.1 код КОСГУ включает группу, статью и подстатью классификации операций сектора государственного управления.

Едиными для бюджетов бюджетной системы РФ группами классификации операций сектора госуправления являются:

доходы;

расходы;

поступление нефинансовых активов;

выбытие нефинансовых активов;

поступление финансовых активов;

выбытие финансовых активов;

увеличение обязательств;

уменьшение обязательств.

Перечень каждого из этих показателей из статьи 23. Бюджетного кодекса РФ исключен.

Перечень статей и подстатей КОСГУ устанавливает Минфин России.

В настоящее время действуют Указания о порядке применения бюджетной классификации Российской Федерации на 2013 год и на плановый период 2014 и 2015 годов, утвержденные приказом Минфина России от 21 декабря 2012 г. № 171н.

Слайд 17Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Изменения, внесенные в Бюджетный кодекс РФ, коснулись двух принципов, на которых основывается бюджетная система РФ.

Принцип результативности и эффективности использования бюджетных средств теперь называется принципом эффективности использования бюджетных средств (ст. 28 Бюджетного кодекса РФ).

Он означает, что при составлении и исполнении бюджетов участники бюджетного процесса в рамках установленных им бюджетных полномочий

должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств (экономности)

и (или) достижения наилучшего результата с использованием определенного бюджетом объема средств (результативности).

Об этом сказано в статье 34 Бюджетного кодекса РФ в редакции Закона № 104-ФЗ.

Расширено определение принципа прозрачности (открытости) (ст. 36 Бюджетного кодекса РФ).

Теперь он, в частности, означает обеспечение доступа к информации, размещенной в интернете на едином портале бюджетной системы РФ.

Слайд 18Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

Перечень налоговых доходов от федеральных налогов и сборов, в том числе налогов, предусмотренных спецрежимами, содержащийся в пункте 2 статьи 56 Бюджетного кодекса РФ, расширен.

К ним добавлена госпошлина (подлежащая зачислению по месту госрегистрации, совершения юридически значимых действий или выдачи документов), в частности:

за выдачу квалификационного аттестата, предоставляющего право осуществлять кадастровую деятельность;

за выдачу свидетельства о госаккредитации региональной спортивной федерации;

за действия уполномоченных органов, связанные с лицензированием пользования участками недр местного значения.

Законом № 104-ФЗ статья 40 Бюджетного кодекса РФ дополнена новым абзацем.

В нем сказано, что по запросу финорганов субъектов РФ, финорганов муниципальных образований органы Федерального казначейства предоставляют информацию из расчетных документов о поступивших от юрлиц платежах, являющихся источниками формирования доходов соответствующего бюджета.

Это касается в том числе консолидированного бюджета субъекта РФ, консолидированного бюджета муниципального района.

Слайд 19Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Уточнена редакция статьи 69 Бюджетного кодекса РФ.

В соответствии с внесенными поправками,

к бюджетным ассигнованиям, в частности, относятся ассигнования на предоставление бюджетных инвестиций юрлицам,

не являющимся государственными (муниципальными) учреждениями (далее – госучреждения) и государственными (муниципальными) унитарными предприятиями.

Также уточнено, что относится к бюджетным ассигнованиям на оказание государственных (муниципальных) услуг (выполнение работ).

К ним, в частности, относятся ассигнования на предоставление субсидий бюджетным и автономным учреждениям, включая субсидии на финансовое обеспечение выполнения ими государственного (муниципального) задания. А также ассигнования на осуществление бюджетных инвестиций в объекты государственной (муниципальной) собственности (абз. 3, 5 ст. 69.1 Бюджетного кодекса РФ).

Слайд 20Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Кроме того, к бюджетным ассигнованиям на оказание госуслуг отнесены ассигнования на закупку товаров, работ и услуг для государственных (муниципальных) нужд.

Но за исключением бюджетных ассигнований для обеспечения выполнения функций казенного учреждения

и бюджетных ассигнований на осуществление бюджетных инвестиций в объекты государственной (муниципальной) собственности казенных учреждений (абз. 6 ст. 69.1 Бюджетного кодекса РФ).

Положения абзацев 5 и 6 статьи 69.1 Бюджетного кодекса РФ

применяются к правоотношениям,

возникающим при составлении и исполнении бюджетов бюджетной системы Российской Федерации,

начиная с бюджетов на 2014 год (на 2014 год и на плановый период 2015 и 2016 годов).

Слайд 21Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Также внесены изменения в статью 72Бюджетного кодекса РФ «Размещение заказов на поставки товаров, выполнение работ, оказание услуг для государственных или муниципальных нужд».

Причем поправки вступили в силу со дня опубликования Закона № 104-ФЗ – с 8 мая 2013.

Согласно им, госконтракты,

предметом которых является поставка товаров в соответствии с госпрограммой вооружения, утверждаемой Президентом РФ,

могут заключаться в пределах средств, установленных на соответствующие цели указанной программой, на срок ее реализации.

Уточнен порядок реализации госконтрактов,

предметом которых является выполнение работ (оказание услуг),

длительность производственного цикла выполнения (оказания) которых превышает срок действия утвержденных лимитов бюджетных обязательств.

Они могут заключаться в пределах средств,

установленных на соответствующие цели решениями о подготовке и реализации бюджетных инвестиций в объекты государственной (муниципальной) собственности, принимаемыми в соответствии со статьей 79 Бюджетного кодекса РФ,

на срок реализации указанных решений.

Слайд 22Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Также уточнен порядок заключения иных госконтрактов, заключаемых от имени РФ, субъекта РФ,

и муниципальных контрактов, заключаемых от имени муниципального образования,

предметом которых является выполнение работ (оказание услуг),

длительность производственного цикла выполнения (оказания) которых превышает срок действия утвержденных лимитов бюджетных обязательств.

Они могут заключаться в случаях,

предусмотренных, соответственно, нормативными правовыми актами Правительства РФ, высшего исполнительного органа госвласти субъекта РФ, муниципальными правовыми актами местной администрации муниципального образования,

в пределах средств и на сроки, которые установлены указанными актами,

а также в соответствии с иными решениями этих органов, принимаемыми в определяемом ими порядке.

Слайд 23Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Госконтракты, предметом которых является поставка товаров на срок,

превышающий срок действия утвержденных лимитов бюджетных обязательств,

предусматривающие встречные обязательства,

не связанные с предметом их исполнения,

могут заключаться в соответствии с законодательством РФ о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд.

Они заключаются в пределах средств,

предусмотренных на соответствующие цели государственными программами Российской Федерации и субъекта РФ, в соответствии с решениями Правительства РФ, высшего исполнительного органа госвласти субъекта РФ, принимаемыми в порядке, определяемом данными органами.

Слайд 24Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Внесены поправки и в порядок предоставления субсидий некоммерческим организациям, не являющимся казенными учреждениями (ст. 78.1 Бюджетного кодекса РФ).

На основании пункта 1 данной статьи субсидии бюджетным и автономным учреждениям в бюджетах бюджетной системы РФ предусматриваются:

на финансовое обеспечение выполнения ими государственного (муниципального) задания, рассчитанные с учетом нормативных затрат на оказание ими государственных (муниципальных) услуг

и нормативных затрат на содержание государственного (муниципального) имущества;

на иные цели.

Порядок определения объема и предоставления указанных субсидий из федерального бюджета, бюджета субъекта РФ и местного бюджета устанавливается соответственно Правительством РФ, высшим исполнительным органом госвласти субъекта РФ, местной администрацией.

Он должен содержать положения об обязательной проверке главным распорядителем (распорядителем) бюджетных средств, предоставившим субсидию, и органами государственного (муниципального)

финансового контроля соблюдения условий, целей и порядка предоставления таких субсидий.

Слайд 25Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Поправками, внесенными в статью 79 Бюджетного кодекса РФ, уточнено,

что бюджетные инвестиции в объекты капстроительства госсобственности РФ,

субъектов РФ и муниципальной собственности

в форме капвложений в основные средства государственных (муниципальных) учреждений и государственных (муниципальных) унитарных предприятий

предусматриваются в соответствии:

с госпрограммами РФ и субъекта РФ, муниципальными программами;

с нормативными правовыми актами Правительства РФ, высшего исполнительного органа госвласти субъекта РФ, местной администрации;

с решениями главных распорядителей бюджетных средств соответствующих бюджетов.

Слайд 26Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Решения о подготовке и реализации таких бюджетных инвестиций в основные средства федеральных госучреждений сметной стоимостью более 1,5 млрд руб.

и в объекты капитального строительства государственных унитарных предприятий независимо от их сметной стоимости,

не включенные в госпрограммы РФ,

принимаются Правительством РФ.

Решения о подготовке и реализации бюджетных инвестиций в объекты капитального строительства государственной собственности РФ сметной стоимостью менее 1,5 млрд руб.,

не включенные в госпрограммы РФ,

принимаются главным распорядителем средств федерального бюджета (субъектом бюджетного планирования)

в порядке, определяемом Правительством РФ.

Слайд 27Федеральный закон от 7 мая 2013г. № 104-ФЗ (Изменения в бюджетной классификации

Правила принятия решения о подготовке и реализации бюджетных инвестиций в объекты капитального строительства государственной собственности Российской Федерации, не включенные в долгосрочные (федеральные) целевые программы, утверждены постановлением Правительства РФ от 30 апреля 2008 г. № 324.

Важно запомнить

Изменения в Бюджетном кодексе РФ, касающиеся бюджетной классификации РФ и бюджетных ассигнований,

применяются к правоотношениям, возникающим при составлении и исполнении бюджетов бюджетной системы РФ,

начиная с бюджетов на 2014 год (на 2014 год и на плановый период 2015 и 2016 годов).

Слайд 28Определяем цену платных услуг

Цены на услуги, предоставляемые за плату, устанавливаются в

Порядок формирования цен на услуги предусмотрен Методическими рекомендациями по формированию и применению свободных цен и тарифов на продукцию, товары и услуги, утвержденными письмом Минэкономики России от 6 декабря 1995 г. № СИ-484/7-982.

Согласно пункту 4.1 Методических рекомендаций, свободные цены и тарифы на платные услуги для населения формируются исходя из себестоимости и необходимой прибыли с учетом конъюнктуры рынка,

качества и потребительских свойств услуг.

Слайд 29Определяем цену платных услуг

При оказании платных образовательных услуг и установлении цены

Указанные Методические рекомендации дают лишь общее представление о формировании цен и носят рекомендательный характер.

Более детально тарифы на платные услуги, предоставляемые населению,

самостоятельно рассчитывают специалисты бухгалтерских и экономических служб бюджетных учреждений

(на основании калькуляции на каждый вид услуги).

Слайд 30Формируем себестоимость. Особенности учета затрат

Действующие инструкции по бухучету не содержат указаний

на возможность учета затрат,

которые произведены за счет субсидий,

с отнесением их на финансовый результат учреждения для формирования себестоимости продукции

Слайд 31Формируем себестоимость. Особенности учета затрат

Действующие инструкции по бухучету не содержат указаний

на возможность учета затрат,

которые произведены за счет субсидий,

с отнесением их на финансовый результат учреждения для формирования себестоимости продукции

Слайд 32Правила распределения затрат

При выполнении учреждением каких-либо работ, оказании услуг их себестоимость

с учетом как прямых, так и накладных (косвенных) общехозяйственных расходов.

Использование указанного счета предусмотрено Инструкцией по применению Единого плана счетов бухгалтерского учета, утвержденной приказом МФ РФ от 1 декабря 2010г. №157н (далее –Инструкция №157 н).

Слайд 33Правила распределения затрат

Важно знать, что нет указаний на возможность учета затрат,

или за счет предпринимательской деятельности (КФО 2) с целью формирования себестоимости готовой продукции,

выполнения работ, оказания услуг,

без применения счета 109 00 000 «Затраты на изготовление готовой продукции, выполнение работ, услуг».

Таким образом, независимо от того, в рамках какого вида деятельности произведены расходы,

учреждение при формировании учетной политики должно определить порядок и периодичность отражения расходов на указанном счете.

Слайд 34Правила распределения затрат

Учреждению нужно организовать бухгалтерский учет затрат по экономическим элементам

и по статьям калькуляции в зависимости от отраслевых особенностей по способу включения в себестоимость (прямые и косвенные (накладные)).

Данная операция может совершаться по итогам календарного месяца.

Слайд 35Правила распределения затрат

Финансовое обеспечение выполнения государственного (муниципального) задания бюджетным учреждением осуществляется

размер которой рассчитывается на основании нормативных затрат.

Они делятся на прямые затраты,

которые непосредственно связаны с оказанием данного вида услуги,

и затраты на общехозяйственные нужды.

Слайд 36Прямые расходы

К прямым нормативным затратам

относятся расходы

на оплату труда специалистов

и расходных материалов

потребляемых в процессе оказания услуг.

Слайд 37Общехозяйственные расходы

В составе нормативных затрат на общехозяйственные нужды выделяются следующие расходы:

на

на содержание объектов недвижимого имущества, закрепленного за учреждением на праве оперативного управления или приобретенного за счет средств, выделенных учредителем;

на приобретение услуг связи;

на приобретение транспортных услуг;

на оплату труда и начисления на выплаты по оплате труда административно-управленческого, административно-хозяйственного, вспомогательного и иного персонала, не принимающего непосредственного участия в оказании услуги.

прочие расходы на общехозяйственные нужды.

Слайд 38Накладные расходы

Накладные (косвенные) расходы учреждения подлежат распределению между видами деятельности (КФО),

между

а также в налоговом учете.

Распределять такие расходы необходимо еще при их планировании

(то есть на стадии составления плана финансовой деятельности учреждения),

в частности, при расчете нормативных затрат на выполнение госзадания,

на содержание имущества,

при калькулировании себестоимости платных услуг.

Слайд 39Накладные расходы

В соответствии с типовой формой соглашения о порядке и условиях

связанных с оказанием по госзаданию услуг (выполнением работ),

учреждение вправе расходовать субсидии самостоятельно в целях оказания услуг, выполнения работ согласно требованиям к их качеству и (или) объему, определенным в госзадании.

При этом учреждение не вправе покрывать часть нормативных затрат за счет субсидий,

если оно ведет деятельность,

связанную с оказанием услуг (выполнением работ) за плату.

Слайд 40Накладные расходы

Таким образом, основаниям для отнесения кассовых расходов и принятых бюджетных

объем работ, услуг, установленный госзаданием,

которое формируется в соответствии с ведомственным перечнем государственных услуг и показателей качества этих услуг.

В пункте 134 Инструкции № 157н указано,

что распределение накладных расходов осуществляется пропорционально показателям,

характеризующим результаты деятельности учреждения (прямым затратам по оплате труда, материальным затратам, объему выручки и т. п.).

В состав затрат учреждения помимо прямых и накладных затрат также входят общехозяйственные расходы и издержки обращения( п. 138 Инструкции № 157н)

Слайд 42Классификация статей расходов

В приведенной схеме прямые и косвенные (накладные) расходы объединены

В свою очередь накладные расходы, включенные в эту группу,

подлежат распределению на себестоимость продукции, работ, услуг (по видам).

Слайд 43Классификация статей расходов

В силу пункта 135 Инструкции № 157н общехозяйственные расходы

произведенные за отчетный период (месяц),

согласно утвержденной учреждением учетной политике также распределяются на себестоимость продукции, работ, услуг,

а в части нераспределяемых расходов – на увеличение расходов текущего финансового года.

К ним относятся расходы непроизводственного характера.

Слайд 44Классификация статей расходов

В соответствии с пунктом 136 Инструкции № 157н

сумма

произведенных учреждением в результате реализации товаров, работ, услуг, в том числе в процессе их продвижения,

является издержками обращения, которые также относятся на увеличение расходов текущего финансового года.

Слайд 45Классификация статей расходов

Таким образом, распределению подлежат косвенные (накладные) расходы, связанные с

и общехозяйственные распределяемые расходы.

Порядок распределения таких расходов

разрабатывается в учреждении с учетом отраслевой специфики самостоятельно (по согласованию с учредителем)

либо учредителем и является элементом учетной политики ( п. 134 Инструкции № 157н ).

При распределении накладных и общехозяйственных расходов между видами деятельности не стоит забывать,

что основная деятельность учреждения ведется в рамках госзадания,

которое доводится до учреждения его учредителем.

Слайд 46Пример распределения затрат

Финансовое обеспечение основной деятельности бюджетного учреждения осуществляется в виде

Они выделяются с учетом расходов на содержание недвижимого имущества и особо ценного движимого имущества,

закрепленных за учреждением учредителем или приобретенных за счет средств, выделенных ему учредителем на приобретение такого имущества,

а также расходов на уплату налогов, объектом налогообложения по которым признается соответствующее имущество.

Рассмотрим на примере распределение общих расходов между видами деятельности на стадии планирования.

Слайд 47Пример

Бюджетному учреждению при составлении плана финансово-хозяйственной деятельности на очередной финансовый год

Доходы по субсидиям на выполнение госзадания планируются на основании данных, полученных от учредителя, об объеме выделенных ему субсидий.

Кроме того, планируются доходы от оказания платных услуг (по видам услуг), а также от предоставления имущества в аренду.

Слайд 48Пример

Обобщенные плановые показатели по поступлениям средств выглядят следующим образом:

1) субсидии на

2) приносящая доход деятельность, всего –

60 000 000 руб.

Общая сумма поступлений составляет

182 300 000 руб.

Слайд 49Пример

Далее приведем отдельные статьи расходов, подлежащие распределению при планировании финансово-хозяйственной деятельности:

1)

2) расходы на коммунальные услуги, всего – 900 000 руб.

В том числе:

– на электроэнергию – 400 000 руб.

– на тепловую энергию – 300 000 руб.

– на водопотребление и водоотведение –

200 000 руб.

Транспортный налог – 200 000 руб.

Слайд 50Пример

Согласно установленной методике распределения общих расходов при планировании ФХД,

общие расходы

1) общая сумма поступлений субсидий на выполнение государственного задания (без учета средств на уплату налогов на имущество и землю) равна 112 100 000 руб. (122 300 000 – 10 200 000);

2) общая сумма поступлений по всем видам деятельности (без учета средств на уплату указанных налогов) составляет 172 100 000 руб. (122 300 000 – 10 200 000 + 60 000 000);

3) доля доходов по субсидиям равна 65 процентам ((122 300 000 руб. – 10 200 000 руб.) : 172 100 000 руб. × 100);

4) доля доходов от предпринимательской деятельности составляет 35 процентов ((60 000 000 руб. : 172 100 000 руб.) × 100).

Слайд 52Пример

В дальнейшем фактически произведенные общие расходы распределяются между видами деятельности исходя

Для равномерного распределения данных расходов по видам деятельности

можно разработать дополнительные (вспомогательные) таблицы к плану ФХД

с разбивкой плановых показателей по доходам и расходам поквартально (помесячно).

Слайд 53Налоговый учет

Деление расходов на прямые и косвенные различается в бухгалтерском и

а при расчете налога на прибыль – нормам главы 25 Налогового кодекса РФ («Налог на прибыль организаций»).

Бюджетные учреждения при исчислении налога на прибыль не учитывают в составе доходов суммы целевых поступлений на содержание и ведение уставной деятельности.

Слайд 54Налоговый учет

В соответствии с пунктами 17 ,49 статьи 270 Налогового кодекса РФ

не учитываются расходы в виде стоимости имущества, переданного в рамках целевого финансирования, согласно подпункту 14 пункта 1 статьи 251 Налогового кодекса РФ,

а также иные расходы, не соответствующие критериям, указанным в пункте 1 статьи 252 Налогового кодекса РФ.

Слайд 55Налоговый учет

При ведении предпринимательской деятельности и формировании доходов и расходов для

Согласно ей, расходы, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности,

распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика.

Однако указанные положения действуют только в отношении расходов, подлежащих учету для целей налогообложения прибыли организаций,

и не распространяются на расходы бюджетных учреждений, финансирование которых осуществляется за счет субсидий на выполнение государственного (муниципального) задания.

Слайд 56Особенности отражения в бухгалтерском учете расчетов, связанных с получением доходов от

Чтобы избежать рисков отражения одних и тех же сумм дебиторской задолженности по доходам на двух разных субсчетах бухгалтерского учета учреждения, необходимо :

расчеты по арендной плате и иным платежам за пользование закрепленным за учреждением имуществом, не влекущим его отчуждения у учреждения, отражать на счете 0 205 21 000 «Расчеты по доходам от собственности»;

расчеты, связанные с отчуждением соответствующего имущества (то есть снятием его закрепления за учреждением для последующей реализации или иной передачи сторонним организациям или лицам) – на счете 0 205 70 000 «Расчеты по доходам от операций с активами» (с детализацией по видам активов).

Слайд 57С включением с 01.01.2011 в план счетов бухгалтерского учета государственных (муниципальных)

(см. таблицу)

Слайд 62Особенности отражения в бухгалтерском учете расчетов, связанных со сдачей бюджетными и

В связи с формированием с 01.01.2011 многовариантности порядка финансового обеспечения различных организационно-правовых форм государственных (муниципальных) учреждений, а также уровней самостоятельности использования закрепленного за ними имущества Федеральным законом № 83-ФЗ были внесены изменения в ст. 298 ГК РФ,

согласно которым бюджетное учреждение без согласия собственника не вправе распоряжаться особо ценным движимым имуществом, закрепленным за ним собственником или приобретенным бюджетным учреждением за счет средств, выделенных ему собственником на приобретение такого имущества, а также недвижимым имуществом.

Слайд 63Особенности отражения в бухгалтерском учете расчетов, связанных со сдачей бюджетными и

Остальным имуществом, находящимся у него на праве оперативного управления, если иное не установлено законом, бюджетное учреждение вправе распоряжаться самостоятельно (п. 3 ст. 298 ГК РФ).

Согласие собственника имущества учреждения на сдачу его в аренду сторонним организациям или лицам оформляется отметкой представителя этого собственника на соответствующем договоре аренды.

Слайд 64Особенности отражения в бухгалтерском учете расчетов, связанных со сдачей бюджетными и

Поскольку сдача в аренду закрепленного за учреждением имущества не является его основной уставной деятельностью, полученные им в виде арендной платы доходы следует отражать в бухгалтерском учете по статье 180 «Прочие доходы» КОСГУ.

Слайд 65Расчеты по доходам, полученным бюджетными учреждениями в форме арендной платы от

Слайд 66Расчеты по доходам, полученным бюджетными учреждениями в форме арендной платы от

Слайд 67Порядок учета субсидий, полученных из бюджета

Общий принцип организации и ведения

В соответствии с ним при разработке Рабочего плана счетов в отношении субсидий на выполнение госзадания

следует применять отдельные коды вида финансового обеспечения (деятельности):

код 4 «Субсидии на выполнение государственного (муниципального) задания»,

код 5 – субсидии на иные цели.

Слайд 68Порядок учета субсидий, полученных из бюджета

Установлено, что учет всех операций по

должен вестись обособленно от учета иных операций, осуществляемых учреждением.

Отдельными пунктами Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений установлена следующая общая схема учета операций с субсидиями:

Сначала на основании утвержденного государственного или муниципального задания отражается задолженность распорядителя перед учреждением – в составе прочих доходов. Проводка выглядит так:

Слайд 70Порядок учета субсидий, полученных из бюджета

Задолженность отражают общей суммой без разбивки

отражается погашение задолженности. Проводка выглядит так:

Слайд 72Порядок учета субсидий, полученных из бюджета(пример)

Бюджетному учреждению предоставлены субсидии из соответствующего

Бухгалтер учреждения записал:

Слайд 74Порядок учета субсидий, полученных из бюджета

* Поступившую сумму следует отразить на

в разрезе видов доходов (поступлений)

по плательщикам (группам плательщиков)

и соответствующим им суммам расчетов в карточке учета средств и расчетов (ф. 0504051)

и (или) в журнале операций расчетов с дебиторами по доходам (ф. 0504071).

Слайд 75Размер субсидии зависит от нормативных затрат

Объем предоставляемых субсидий определяется исходя

а также на уплату налогов по данному имуществу. При расчете нормативных затрат на оказание федеральным бюджетным учреждением госуслуги во внимание принимаются: а) затраты, которые непосредственно связанны с оказанием государственной услуги; б) расходы на общехозяйственные нужды.

Слайд 76Размер субсидии зависит от нормативных затрат

Причем нормативы затрат каждый главный распорядитель

Слайд 77Пример 2.

Учреждением за счет выделенной субсидии на выполнение госзадания

начислена зарплата

и перечислена сумма (за вычетом налогов) на лицевые счета специалистов в размере 435 тыс. руб. Записи в бухучете будут такими:

Слайд 79Пример 2.

* Перечисленную сумму отражают на забалансовом счете 18 «Выбытия денежных

Слайд 80Порядок учета субсидий, полученных из бюджета

Расходы, которые имели место за счет

относятся на финансовый результат текущего финансового года.

Их начисление (на основании первичных (сводных) учетных документов) отражают по соответствующим операциям и объектам. Записи в бухгалтерском учете выглядят следующим образом:

Слайд 82Порядок учета субсидий, полученных из бюджета

Параллельно поступление и выбытие денежных средств

17 «Поступления денежных средств на счета учреждения» и

18 «Выбытия денежных средств со счетов учреждения». Забалансовый счет 17 "Поступления денежных средств на счета учреждения" предназначен для учета поступлений денежных средств (возврата поступлений) на банковские счета учреждения, лицевой счет учреждения - получателя бюджетных средств, открытый ему органом Федерального казначейства для учета средств от приносящей доход деятельности, и применяется одновременно со счетом 20100.

Забалансовый счет 18 "Выбытие денежных средств со счетов учреждения" применяется для учета выплат денежных средств (восстановлений выплат) с банковских счетов учреждения, лицевого счета учреждения - получателя бюджетных средств, открытого ему органом Федерального казначейства.

Слайд 83Порядок учета субсидий, полученных из бюджета

По завершении текущего финансового года показатели

Заключение показателей по счету отражается со знаком минус.

Сальдо задолженности по выделенным субсидиям могут переходить на следующий финансовый год при условии,

что государственное (муниципальное) задание разрабатывалось на три года

либо условиями выделения субсидии не была оговорена сдача остатков по завершении финансового года.

Слайд 84Порядок учета субсидий, полученных из бюджета

ОБРАТИТЕ ВНИМАНИЕ: переходящие остатки в новом

В противном случае будет иметь место нецелевое расходование средств.

Слайд 85Порядок учета субсидий, полученных из бюджета

В бухучете получение субсидий отражается как

В налоговом учете для целей исчисления НДС получение субсидий на выполнение государственного (муниципального) задания и иных субсидий не является получением дохода.

Слайд 86Порядок учета субсидий, полученных из бюджета

В бухучете получение субсидий отражается как

В налоговом учете для целей исчисления НДС получение субсидий на выполнение государственного (муниципального) задания и иных субсидий не является получением дохода.

Слайд 87

Порядок отражения в учете расчетов с учредителем (расчеты с

Слайд 88Порядок отражения в учете расчетов с учредителем

Для учета расчетов с органом

Это установлено пунктом 238 Инструкции по применению Единого плана счетов, утвержденной приказом Минфина России от 1 декабря 2010 г. № 157н.

На данном счете отражаются расчеты по поступлению объектов основных средств и материальных активов, переданных учредителем бюджетному учреждению в оперативное управление, и их возврат.

Слайд 89Порядок отражения в учете расчетов с учредителем

На основании пунктов 9, 116

расчеты с учредителем при получении объектов основных средств при закреплении за бюджетным учреждением права оперативного управления отражаются в сумме балансовой стоимости активов. Проводки выглядят так:

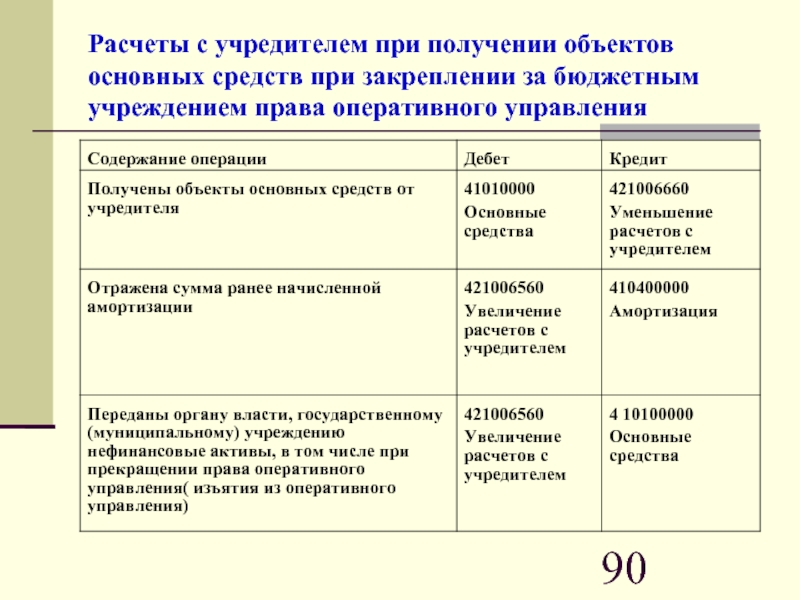

Слайд 90Расчеты с учредителем при получении объектов основных средств при закреплении за

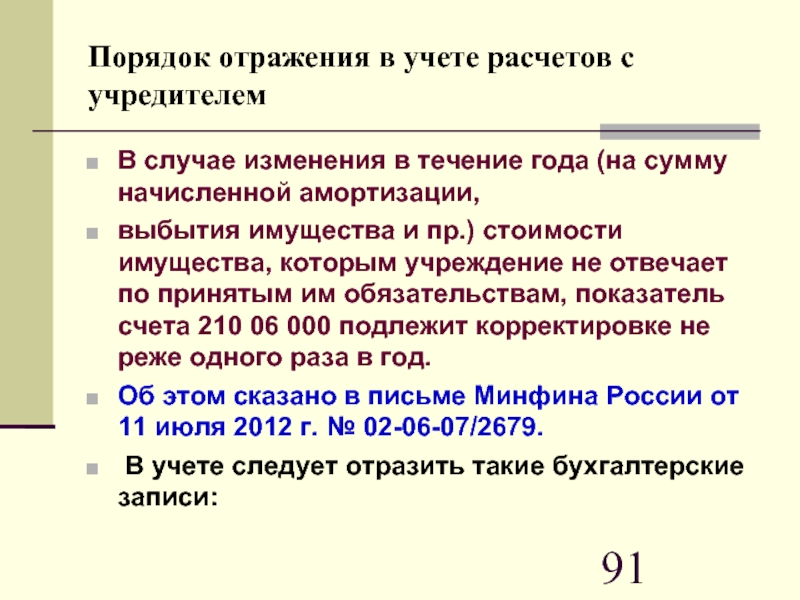

Слайд 91Порядок отражения в учете расчетов с учредителем

В случае изменения в течение

выбытия имущества и пр.) стоимости имущества, которым учреждение не отвечает по принятым им обязательствам, показатель счета 210 06 000 подлежит корректировке не реже одного раза в год.

Об этом сказано в письме Минфина России от 11 июля 2012 г. № 02-06-07/2679.

В учете следует отразить такие бухгалтерские записи:

Слайд 93

В письме Минфина России от 18 сентября 2012 г. № 02-06-07/3798

Проводки по отражению расчетов с учредителем выглядят так:

Слайд 95

Изменение показателей по результатам произведенных операций с особо ценным имуществом отражается

Слайд 97

МФ РФ обращает внимание, что по результатам проведенной корректировки входящих остатков

В них в графе 5 «Причина расхождения» Раздела 2 «Причины изменений» указывается уточненный размер вложений учредителя в недвижимое и особо ценное движимое имущество учреждения.

Слайд 98Имущество приобретено за счет средств учредителя

На приобретение основных средств бюджетному учреждению

В этом случае операции по приобретению основных средств отражаются по коду вида деятельности «5» – субсидии на иные цели.

Если указанные активы приобретены в рамках республиканских и (или) федеральных целевых программ или отнесены к недвижимому и особо ценному движимому имуществу учреждения,

то в таком случае эти объекты основных средств следует перевести с кода вида деятельности «5» на код вида деятельности «4» – субсидии на выполнение государственного (муниципального) задания. Проводки в учете отражаются следующим образом:

Слайд 102

Важно запомнить

Подготовлены правки в отчетность, предусматривающие дополнение Баланса (ф. 0503730) строками,

Слайд 103

Минфин России и Федеральное казначейство выпустили письмо от 26 сентября 2012г.

поясняющее порядок списания средств бюджетных учреждений для оплаты требований,

содержащихся в исполнительном документе.

Слайд 104Порядок взыскания средств

Обращение взыскания на средства бюджетного учреждения происходит на основании

Слайд 105Порядок взыскания средств

К исполнительным документам должно быть приложено заявление взыскателя с

на который нужно перечислять взыскиваемые средства.

При этом бюджетному учреждению-должнику в течение 30 рабочих дней со дня получения уведомления о поступлении исполнительного документа

надлежит представить в орган Федерального казначейства платежный документ

на перечисление средств для полного либо частичного исполнения требований в пределах остатка средств на его лицевом счете.

Слайд 106Порядок взыскания средств

К исполнительным документам должно быть приложено заявление взыскателя с

на который нужно перечислять взыскиваемые средства.

При этом бюджетному учреждению-должнику в течение 30 рабочих дней со дня получения уведомления о поступлении исполнительного документа

надлежит представить в орган Федерального казначейства платежный документ

на перечисление средств для полного либо частичного исполнения требований в пределах остатка средств на его лицевом счете.

Слайд 107Порядок взыскания средств

К исполнительным документам должно быть приложено заявление взыскателя с

на который нужно перечислять взыскиваемые средства.

При этом бюджетному учреждению-должнику в течение 30 рабочих дней со дня получения уведомления о поступлении исполнительного документа

надлежит представить в орган Федерального казначейства платежный документ

на перечисление средств для полного либо частичного исполнения требований в пределах остатка средств на его лицевом счете.

Слайд 108Порядок взыскания средств

Кассовые расходы по исполнительному листу на лицевом счете,

открытом

в том числе на финансовое обеспечение выполнения государственного (муниципального) задания,

осуществляются в пределах общего остатка без представления документов,

подтверждающих возникновение денежных обязательств.

При этом должник самостоятельно определяет, с какого открытого ему лицевого счета должны списываться средства для оплаты требований исполнительного документа

Слайд 109Порядок взыскания средств

А вот кассовые расходы на лицевом счете,

открытом учреждению-должнику

осуществляются после проверки документов, подтверждающих возникновение денежных обязательств,

а также соответствия содержания операции кодам КОСГУ и целям предоставления субсидии согласно порядку санкционирования указанных расходов, установленному соответствующим финансовым органом.

Для федеральных бюджетных учреждений данный Порядок установлен приказом Минфина России от 16 июля 2010 г. № 72н.

Слайд 110Порядок взыскания средств

При отсутствии либо недостаточности денежных средств для оплаты предъявленных

обязано представить в орган Федерального казначейства платежный документ на перечисление средств для полной либо частичной оплаты исполнительного документа

не позднее следующего рабочего дня после даты поступления средств на определенный им лицевой счет.

Слайд 111Порядок взыскания средств

В случае нарушения этих требований операции на лицевом счете,

Однако если учреждение предъявит документы,

свидетельствующие об исполнении документа, отсрочке, рассрочке или отложении исполнения судебных актов

либо документа, отменяющего или приостанавливающего исполнение судебного акта,

на основании которого выдан исполнительный документ, операции по лицевым счетам приостановлены не будут.

Слайд 112Отражение ситуации в учете

На практике у бухгалтеров возникают сложности с отражением

сформированной в рамках соответствующего вида финансового обеспечения,

в пределах остатка денежных средств на лицевом счете с последующим возмещением привлеченных средств.

Слайд 113Отражение ситуации в учете

На практике у бухгалтеров возникают сложности с отражением

сформированной в рамках соответствующего вида финансового обеспечения,

в пределах остатка денежных средств на лицевом счете с последующим возмещением привлеченных средств.

Слайд 114

В письме МФ РФ от 4 сентября 2012 г. №02-06-10/35 даны

Согласно положениям Гражданского кодекса РФ, бюджетное учреждение отвечает по своим обязательствам

всем находящимся у него на праве оперативного управления имуществом как закрепленным за ним собственником,

так и приобретенным за счет поступлений,

полученных от приносящей доход деятельности.

Исключение составляет недвижимое и особо ценное движимое имущество, закрепленное за учреждением собственником этого имущества или приобретенное за счет выделенных собственником имущества бюджетного учреждения средств.

Денежные средства не являются особо ценным имуществом бюджетного учреждения.

Слайд 115

Учитывая это и положения Инструкции по применению Плана счетов бухгалтерского учета

оплата бюджетным учреждением кредиторской задолженности,

в том числе по исполнительному листу, сформированной в рамках соответствующего вида деятельности в пределах остатка денежных средств на лицевом счете с последующим возмещением привлеченных средств,

отражается в бухгалтерском учете с применением счета 304 06 000 «Расчеты с прочими кредиторами».

Слайд 116

В случае оплаты на основании исполнительного листа кредиторской задолженности в пределах

бухгалтерские записи бюджетным учреждением отражаются в следующем порядке.

Слайд 121

Важно запомнить:

Если субсидия, представленная для финансового обеспечения соответствующих мероприятий,

была

то ответственность за выполнение таких мероприятий несет руководитель учреждения.

Слайд 123 Учетная политика бюджетного учреждения

Учреждение формирует учетную политику самостоятельно, руководствуясь

При формировании учетной политики в отношении конкретного объекта бухгалтерского учета выбирается способ ведения бухгалтерского учета из способов, допускаемых федеральными стандартами.

Если в отношении конкретного объекта бухгалтерского учета федеральными стандартами не установлен способ ведения бухгалтерского учета,

такой способ самостоятельно разрабатывается исходя из требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами.

Слайд 124 Учетная политика бюджетного учреждения

Инструкцией № 157н установлено, что учетной политикой

рабочий план счетов бухгалтерского учета государственных (муниципальных) учреждений, содержащий применяемые счета бухгалтерского учета для ведения синтетического и аналитического учета;

методы оценки отдельных видов имущества и обязательств;

порядок проведения инвентаризации имущества и обязательств;

правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов в соответствии с утвержденным графиком документооборота для отражения в бухгалтерском учете;

формы первичных (сводных) учетных документов, применяемых для оформления хозяйственных операций, по которым законодательством Российской Федерации не установлены обязательные для их оформления формы документов. При этом утвержденные субъектом учета формы документов должны содержать обязательные реквизиты первичного учетного документа, предусмотренные настоящей Инструкцией;

порядок организации и обеспечения (осуществления) субъектом учета внутреннего финансового контроля;

иные решения, необходимые для организации и ведения бухгалтерского учета.

Слайд 125Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1. Организационный раздел

1.1.

бюджетным учреждением;

1.2. Бухгалтерский учет в учреждении ведется в соответствии с требованиями:

Федерального закона № 402-ФЗ

Инструкции № 157н;

Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденной Приказом Минфина РФ от 16.12.2010 № 174н (для бюджетных учреждений);

иными правовыми нормативными актами РФ.

Слайд 126Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.3. Для ведения

а) унифицированные формы первичных документов и учетных регистров утвержденные Приказом Минфина РФ № 173н;

б) формы, утвержденные учетной политикой учреждения (формы которых не унифицированы) с соблюдением требований, установленных ст. 9 Федерального закона № 129-ФЗ (образцы форм приложить к учетной политике).

1.4. Первичные и сводные документы в учреждении (структурных подразделениях) составляются:

а) ручным способом;

б) автоматизированным способом с применением программы:

1С;

Регистры бухгалтерского учета, составленные автоматизированным способом, распечатываются на бумажных носителях по окончании отчетного периода.

Слайд 127Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.5. Перечень документов,

1.6. Перечень форм отчетности, представляемой в учреждение обособленными структурными подразделениями, составляющими отдельный баланс, приведен в приложении 3.

1.7. Сроки представления обособленными структурными подразделениями финансовой отчетности в учреждение:

квартальной – до __ числа месяца, следующего за отчетным кварталом;

годовой – до __ числа месяца, следующего за отчетным годом.

Представление налоговой и иной отчетности осуществляется в соответствии с установленными нормативными документами сроки.

Слайд 128Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.8. Консолидированная (сводная)

1.9. Список лиц, имеющих полномочия подписывать денежные и расчетные документы, визировать финансовые обязательства в пределах и на основаниях, определенных законом, утвержден приложением 4 (составить и приложить к учетной политике).

1.10. Проверки финансовой деятельности обособленных структурных подразделений, наделенных полномочиями юридического лица, проводятся согласно утвержденному графику, приведенному в приложении 5.

1.11. Для обеспечения достоверности данных бухгалтерского учета и отчетности проводится инвентаризация имущества, финансовых активов и обязательств учреждения в соответствии с инструкцией, утвержденной Приказом Минфина РФ от 13.06.1995 № 49.

Слайд 129Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.12. Порядок проведения

1.13. Состав постоянно действующей комиссии для проведения инвентаризации утвержден приложением 7.

1.14. Внезапную проверку кассы осуществляет комиссия в составе, утвержденном приложением 8.

1.15. Ответственным лицом за соблюдением лимита остатка наличных денежных средств в кассе назначается _____________.

1.16. Ответственным лицом за приобретение проездных билетов (для должностных лиц, чья работа носит разъездной характер) и предоставление авансового отчета по ним назначается _____________.

1.17. К должностным лицам, чья работа носит разъездной характер, относятся _______________ (указать Ф. И. О., должности).

Слайд 130Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.18. В связи

1.19. Выдача средств на хозяйственные расходы производится работникам, с которыми заключен договор о материальной ответственности (указать Ф. И. О.).

1.20. Выдача наличных денежных средств на хозяйственные нужды производится в размере, не превышающем ___________ руб.

1.21. Наличные денежные средства на хозяйственные нужды выдаются на срок не более ____ дней.

Слайд 131Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.22. Порядок оформления

1.23. Отчетность по командировочным расходам представляется не позднее __ рабочих дней после прибытия из командировки.

1.24. Выдача средств на представительские расходы производится следующим работникам (с которыми заключены договоры о материальной ответственности) _______________ (указать Ф. И. О., должности).

1.25. Расходование средств на представительские расходы и предоставление отчетности по ним производить в соответствии с Положением о представительских расходах (разработать и утвердить) (приложение 10).

1.26. Использование выданных доверенностей на получение товарно-материальных ценностей и представление отчетности по ним производятся в следующие сроки:

в течение ___ календарных дней с момента получения доверенности;

в течение ___ рабочих дней с момента получения материальных ценностей.

Слайд 132Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.27. Ответственность за

за бланки доверенностей – на __________ (указать Ф. И. О., должность);

за бланки путевых листов – на __________ (указать Ф. И. О., должность);

за бланки трудовых книжек и вкладышей к ним – на __________ (указать Ф. И. О., должность);

за бланки квитанций (ф. 0504510) – на __________ (указать Ф. И. О., должность

Слайд 133Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.28. Ответственность за

1.29. Организация закупок товаров, выполнения работ, оказания услуг для нужд хозяйствующего субъекта производится в соответствии с Порядком, приведенным в приложении 11.

1.30. В состав комиссии по закупке товаров, выполненных работ, оказанных услуг входят ___________ (указать Ф. И. О. членов комиссии и должности).

1.31. Деятельность комиссии осуществляется в соответствии с Положением о комиссии по размещению заказов на поставку товаров, выполненных работ, оказанных услуг (приложение 12).

1.32. В состав комиссии по поступлению и выбытию имущества учреждения (пункт 25 Инструкции по применению Единого плана счетов, утвержденной приказом Минфина России от 1 декабря 2010 г. № 157н входят _____________ (указать Ф. И. О., должности).

Слайд 134Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

1.38. Внутренний финансовый

1.39. Документальное оформление направления обучающихся на различные мероприятия (конференции, соревнования, олимпиады и т. д.) производится в соответствии с Правилами, утвержденными в приложении 17.

Слайд 135Учетная политика учреждения в целях ведения бухгалтерского учета(Организационный раздел)

На комиссию возлагаются

оформление актов приемки-сдачи, достройки (дооборудования, технического перевооружения) и списания объектов нефинансовых активов;

установление причин списания объектов, возможности их использования и оценка материалов, полученных при разборке объектов;

определение сроков полезного использования нефинансовых активов, поступивших безвозмездно и после достройки, дооборудования и модернизации.

Слайд 136Учетная политика учреждения в целях ведения бухгалтерского учета(Методика ведения бухгалтерского учета)

2.

2.1. В составе основных средств учитываются материальные объекты, используемые в процессе основной деятельности либо для управленческих нужд учреждения, независимо от стоимости объекта основных средств со сроком использования более 12 месяцев по фактической стоимости приобретения (изготовления).

2.2. Учет основных средств производится с разделением на:

недвижимое имущество;

особо ценное движимое имущество;

иное движимое имущество.

2.3. Для организации учета и обеспечения контроля за сохранностью основных средств каждому объекту, кроме библиотечных фондов, посуды и основных средств, стоимостью до 3 000 руб., независимо от того, находится ли он в эксплуатации или в запасе, присваивается уникальный инвентарный порядковый номер, состоящий из __ цифр, включающий в себя:

код подразделения, в котором находится или за которым числится нефинансовый актив (__ знака);

код вида финансового обеспечения (__ знака);

код аналитического учета (___ знака);

порядковый номер (___ знака).

Слайд 137Учетная политика учреждения в целях ведения бухгалтерского учета(Методика ведения бухгалтерского учета)

2.4.

по балансовой стоимости введенного в эксплуатацию объекта;

в условной оценке: один объект – один рубль.

2.5. Срок полезного использования объекта основных средств определяется комиссией по поступлению и выбытию имущества:

по максимальным срокам полезного использования, установленным для данного объекта Постановлением Правительства РФ от 01.01.2002 №1;

по иным срокам.

Для объектов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается комиссией по поступлению и выбытию имущества в соответствии с положениями п. 44 Инструкции № 157н.

Слайд 138Методика ведения бухгалтерского учета (Нефинансовые активы: основные средства, нематериальные активы, материальные