- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

XIV Национальный конгресс по недвижимости6 июня 2011 года презентация

Содержание

- 1. XIV Национальный конгресс по недвижимости6 июня 2011 года

- 2. О целесообразности государственных программ по финансированию жилищного

- 3. Пожелания Комитета АРБ по ипотеке для

- 4. Банки: поддерживают программу ВЭБа,

- 5. Факторы, сдерживающие жилищное финансирование (опрос агентства

- 6. Посткризисный характер взаимоотношений банков и застройщиков

- 7. Прогнозируемая опасность торможения рынка и возможные

- 8. Закрытые паевые инвестиционные фонды (ЗПИФы)

- 9. Банки об Указании Банка России №2612-У, касающегося

- 10. Принятие разработанных поправок:

Слайд 1XIV Национальный конгресс по недвижимости

6 июня 2011 года

А.В.Крысин

президент Европейского трастового банка,

Роль банков

в финансировании жилищного строительства:

проблемы и перспективы

Слайд 2О целесообразности государственных программ по финансированию жилищного строительства путем развития рынка

Один из механизмов обеспечения доступности - рынок ипотечных ценных бумаг

В долгосрочной перспективе фондирование до 60% рынка через ипотечные ценные бумаги

До конца 2012 г. доля рынка ипотеки, фондируемая за счет ипотечных ценных бумаг, - 45%.

Это может быть достигнуто укрупнением государственных программ, реализуемых институтами развития

Объем реализуемой Программы АИЖК по приобретению облигаций с ипотечным покрытием составил 20 млрд. рублей

Слайд 3Пожелания Комитета АРБ по ипотеке для последующей программы АИЖК по приобретению

Предусматривать возможность структурирования выпусков ипотечных ценных бумаг с мезонинным траншем облигаций и обязательство Агентства приобретать такие транши

Предоставлять участникам Программы – поставщикам закладных пут опцион на покупку у эмитента (ипотечного агента) накопленного пула ипотечных кредитов в случае низких темпов накопления пула и, как следствие, неэффективности завершения сделки секьюритизации

Предусматривать промежуточное финансирование под залог формируемого ипотечного покрытия до даты выпуска облигаций. Погашение займов в рамках промежуточного финансирования – за счет средств, вырученных от размещения облигаций с ипотечным покрытием

Хотелось бы, чтобы Программа была нацелена и адаптирована для средних и малых банков – целевую категорию партнеров АИЖК

Слайд 4Банки: поддерживают программу ВЭБа, но отмечают узкий круг ее потенциальных

Планируется до конца 2013 г. выкупить ипотечные облигации на сумму 150 млрд рублей у банков и АИЖК

Лимит одобренных заявок в 150 млрд рублей был выбран еще в августе 2010 г.

Банки – участники программы должны получить средства по ставке 3% годовых на срок до 31 декабря 2013 г., их объем может составить до 1/3 средств, предоставляемых банкам в рамках программы

Банки, поддерживая программу ВЭБа, отмечают узкий круг ее участников, в который не входят кредиторы вторичного рынка недвижимости

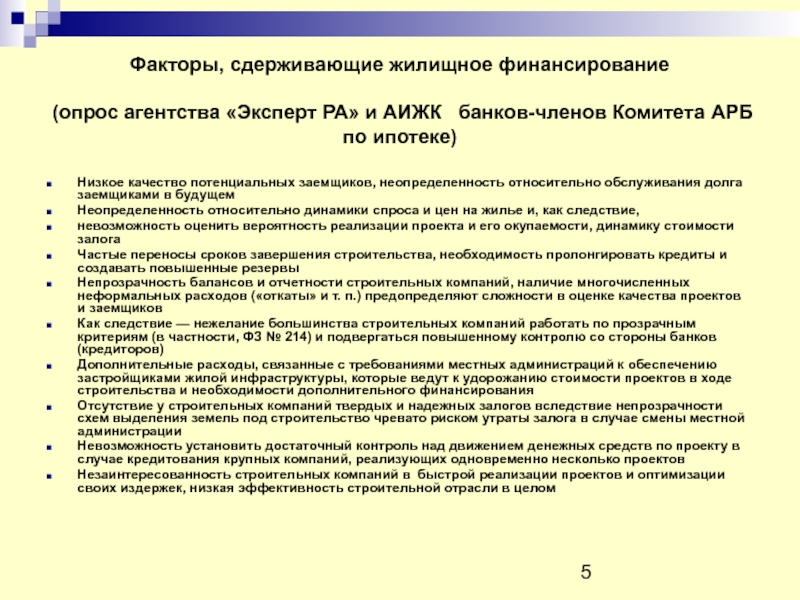

Слайд 5Факторы, сдерживающие жилищное финансирование (опрос агентства «Эксперт РА» и АИЖК банков-членов

Низкое качество потенциальных заемщиков, неопределенность относительно обслуживания долга заемщиками в будущем

Неопределенность относительно динамики спроса и цен на жилье и, как следствие,

невозможность оценить вероятность реализации проекта и его окупаемости, динамику стоимости залога

Частые переносы сроков завершения строительства, необходимость пролонгировать кредиты и создавать повышенные резервы

Непрозрачность балансов и отчетности строительных компаний, наличие многочисленных неформальных расходов («откаты» и т. п.) предопределяют сложности в оценке качества проектов и заемщиков

Как следствие — нежелание большинства строительных компаний работать по прозрачным критериям (в частности, ФЗ № 214) и подвергаться повышенному контролю со стороны банков (кредиторов)

Дополнительные расходы, связанные с требованиями местных администраций к обеспечению застройщиками жилой инфраструктуры, которые ведут к удорожанию стоимости проектов в ходе строительства и необходимости дополнительного финансирования

Отсутствие у строительных компаний твердых и надежных залогов вследствие непрозрачности схем выделения земель под строительство чревато риском утраты залога в случае смены местной администрации

Невозможность установить достаточный контроль над движением денежных средств по проекту в случае кредитования крупных компаний, реализующих одновременно несколько проектов

Незаинтересованность строительных компаний в быстрой реализации проектов и оптимизации своих издержек, низкая эффективность строительной отрасли в целом

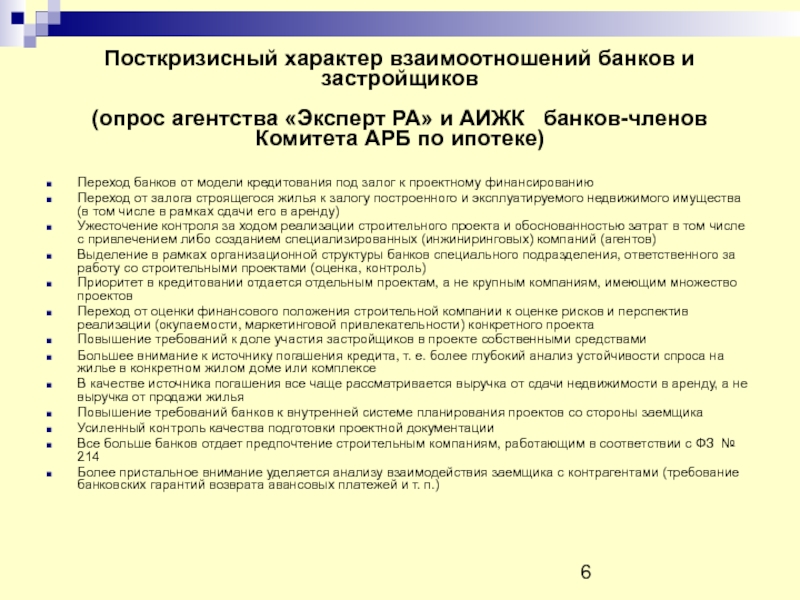

Слайд 6Посткризисный характер взаимоотношений банков и застройщиков (опрос агентства «Эксперт РА» и АИЖК

Переход банков от модели кредитования под залог к проектному финансированию

Переход от залога строящегося жилья к залогу построенного и эксплуатируемого недвижимого имущества (в том числе в рамках сдачи его в аренду)

Ужесточение контроля за ходом реализации строительного проекта и обоснованностью затрат в том числе с привлечением либо созданием специализированных (инжиниринговых) компаний (агентов)

Выделение в рамках организационной структуры банков специального подразделения, ответственного за работу со строительными проектами (оценка, контроль)

Приоритет в кредитовании отдается отдельным проектам, а не крупным компаниям, имеющим множество проектов

Переход от оценки финансового положения строительной компании к оценке рисков и перспектив реализации (окупаемости, маркетинговой привлекательности) конкретного проекта

Повышение требований к доле участия застройщиков в проекте собственными средствами

Большее внимание к источнику погашения кредита, т. е. более глубокий анализ устойчивости спроса на жилье в конкретном жилом доме или комплексе

В качестве источника погашения все чаще рассматривается выручка от сдачи недвижимости в аренду, а не выручка от продажи жилья

Повышение требований банков к внутренней системе планирования проектов со стороны заемщика

Усиленный контроль качества подготовки проектной документации

Все больше банков отдает предпочтение строительным компаниям, работающим в соответствии с ФЗ № 214

Более пристальное внимание уделяется анализу взаимодействия заемщика с контрагентами (требование банковских гарантий возврата авансовых платежей и т. п.)

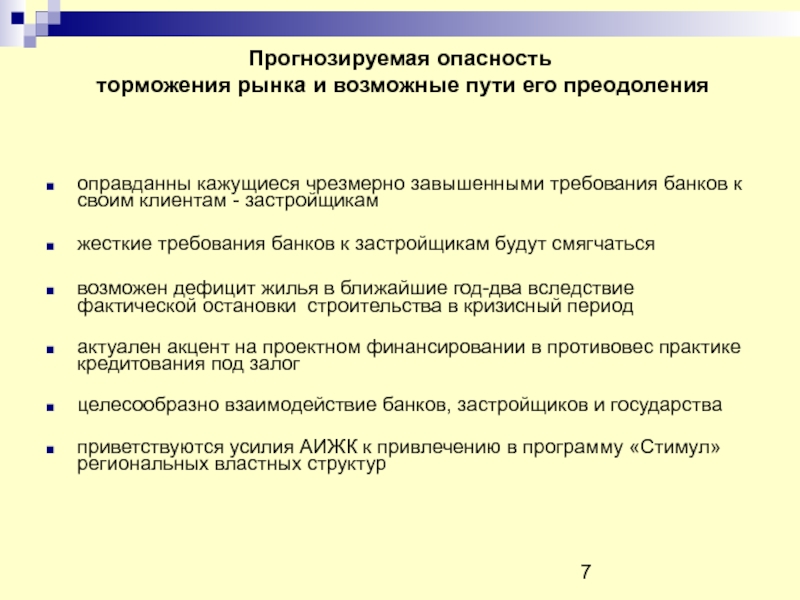

Слайд 7Прогнозируемая опасность

торможения рынка и возможные пути его преодоления

оправданны кажущиеся чрезмерно

жесткие требования банков к застройщикам будут смягчаться

возможен дефицит жилья в ближайшие год-два вследствие фактической остановки строительства в кризисный период

актуален акцент на проектном финансировании в противовес практике кредитования под залог

целесообразно взаимодействие банков, застройщиков и государства

приветствуются усилия АИЖК к привлечению в программу «Стимул» региональных властных структур

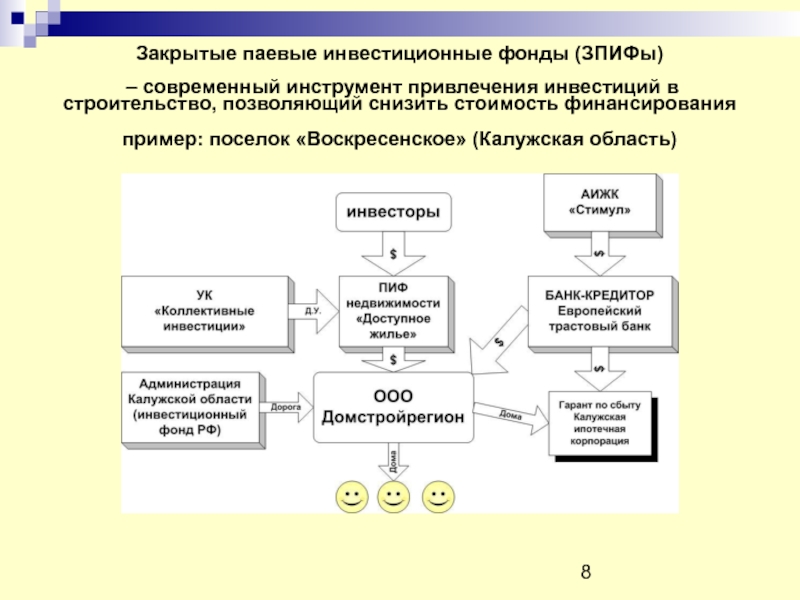

Слайд 8Закрытые паевые инвестиционные фонды (ЗПИФы) – современный инструмент привлечения инвестиций в

Слайд 9Банки об Указании Банка России №2612-У, касающегося деятельности ПИФов

Устанавливается

Эти нормы ставят барьер между банками и паевыми фондами и могут привести к отказу банков от этого финансового инструмента.

Первое - об оценке риска по вложениям банка в ПИФы

- вероятен вариант, когда классификационные показатели, в соответствии с действующей в Банке нормативной документацией, будут оценены как «хорошие» и, следовательно, установление ограничения минимально возможного процента резервирования нецелесообразно и может привести к необоснованному начислению излишнего резерва.

Второе - по поводу формирования резерва по недвижимому имуществу:

- банки обязаны формировать резерв в зависимости от срока нахождения имущества на балансе в размере от 10 до 75%

- данный подход экономически неоправдан, не учитывает ни справедливую стоимость актива и его реальное обесценение, ни состояние рынка, ни причины удержания актива на балансе

- рационален подход, при котором надежная оценка стоимости актива - его справедливая стоимость, определяемая в том числе рыночными ценами

В Указаниях не учитывается доля участия кредитной организации в фонде, а так же структура и качество вложений паевого инвестиционного фонда

С учетом предлагаемых ставок резервирования участие банков в данных проектах может существенно сократиться

По поводу формирования (до момента реализации) резерва по переданному банком на баланс дочерней организации имуществу (полученному по отступному) с применением коэффициентов резервирования в зависимости от длительности нахождения указанного имущества на балансе банка при передаче имущества оно списывается с баланса банка и неясен объект резервирования

Слайд 10Принятие разработанных поправок:

- вводит

- ведет к снижению кредитного портфеля

- и прекращению деятельности отдельных банков

Введение повышенного коэффициента (1,5) для расчета норматива достаточности капитала банков по активам ужесточает требования к достаточности капитала банков и сдерживает кредитование в банковском секторе

Ограничения по переводу средств на счета клиентов в других банках или по предоставлению кредитов, направляемых на приобретение недвижимого имущества или развитие жилищного строительства, серьезно затрагивают интересы клиентов

Введение в действие изменений вызовет снижение объемов кредитования в иностранной валюте

Об Указании № 2613-У об изменениях Инструкции Банка России № 110-И «Об обязательных нормативах»