- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Управление стоимостью компании презентация

Содержание

- 1. Управление стоимостью компании

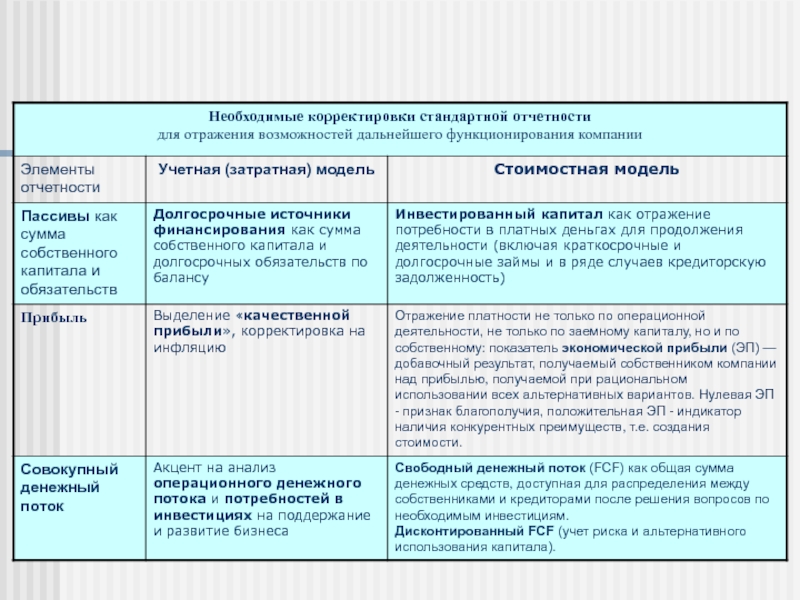

- 2. Переход от учетной модели к финансовой

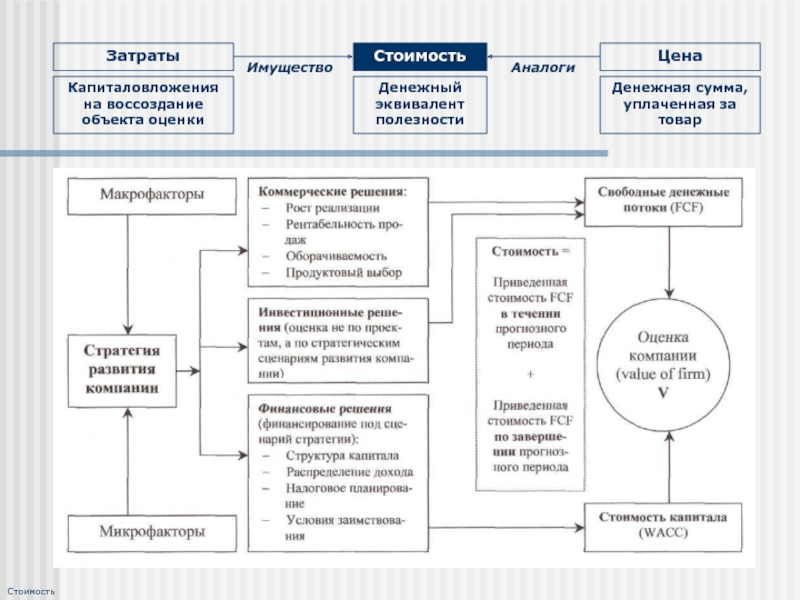

- 3. Стоимость Цена Затраты Капиталовложения на

- 4. Драйверы стоимости Для практического использования в российских

- 5. Prime Expert обеспечивает финансовое моделирование текущей («как

- 7. Стоимость Цена Затраты Капиталовложения на воссоздание объекта

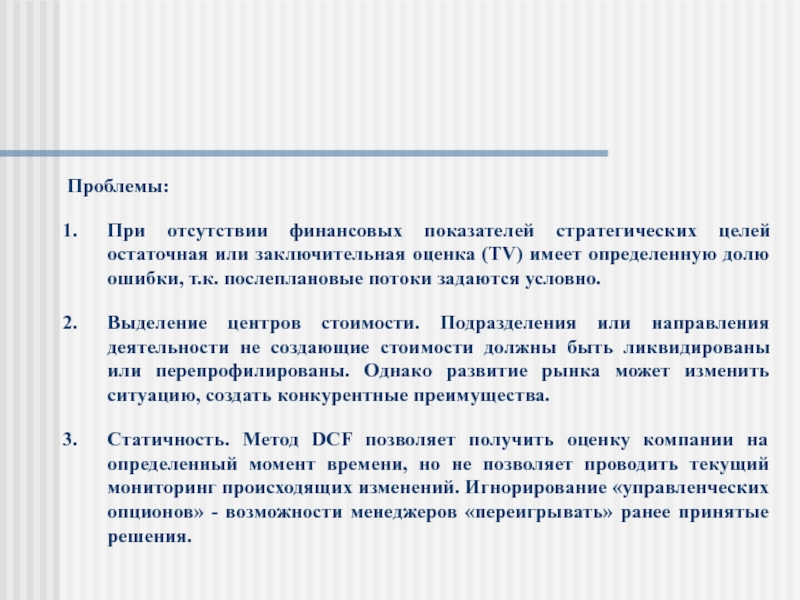

- 8. Проблемы: При отсутствии финансовых показателей стратегических целей

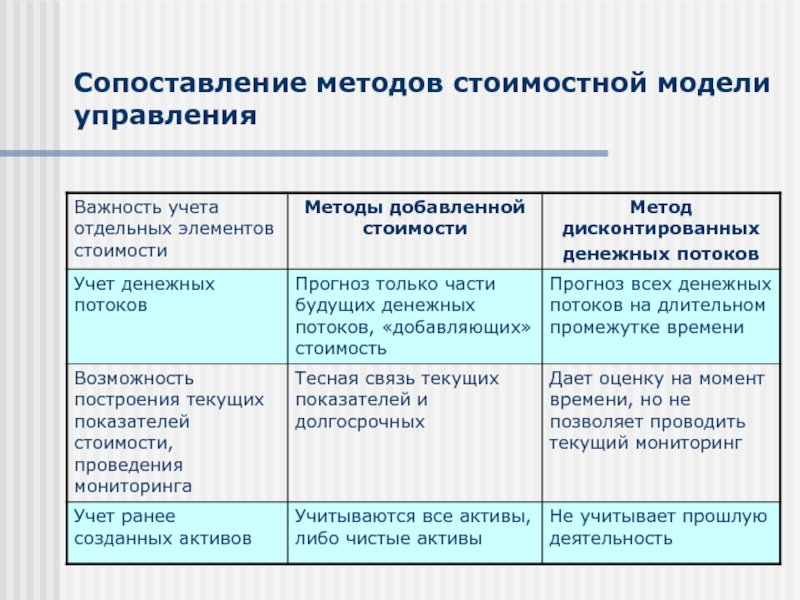

- 9. Сопоставление методов стоимостной модели управления

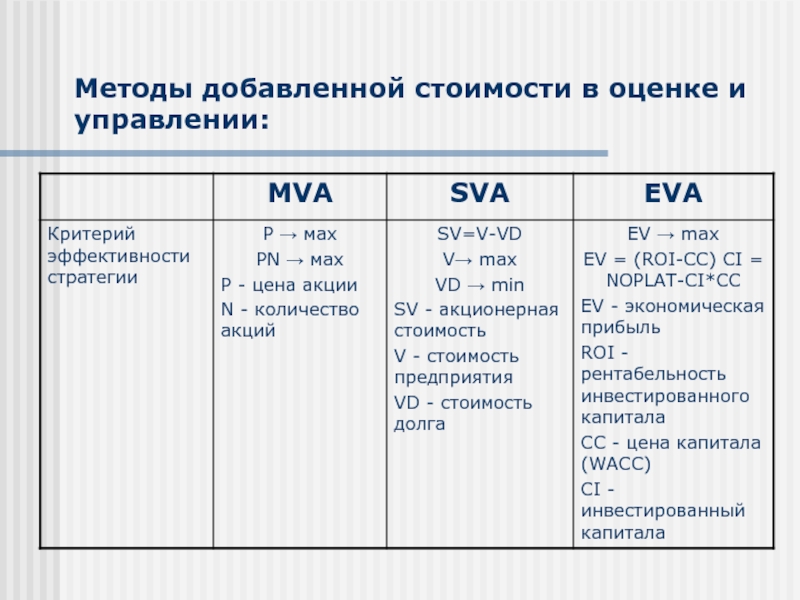

- 10. Методы добавленной стоимости в оценке и управлении:

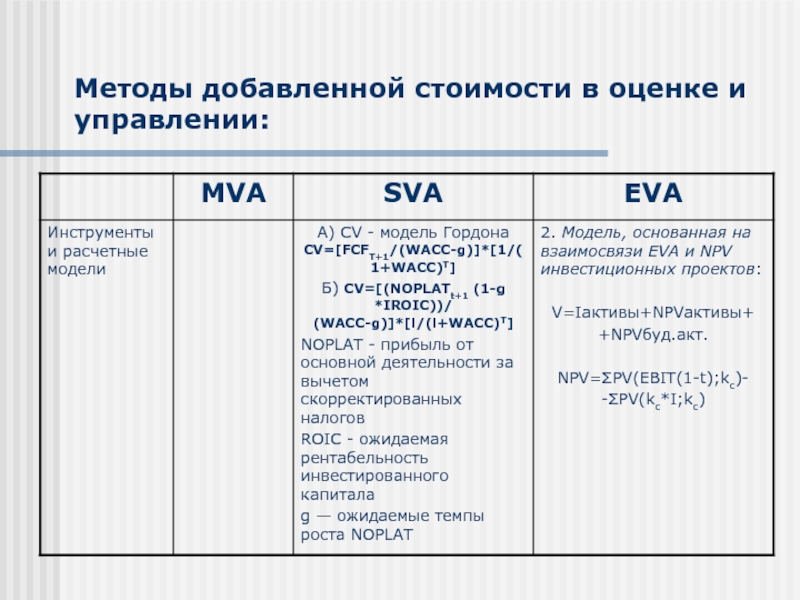

- 11. Методы добавленной стоимости в оценке и управлении:

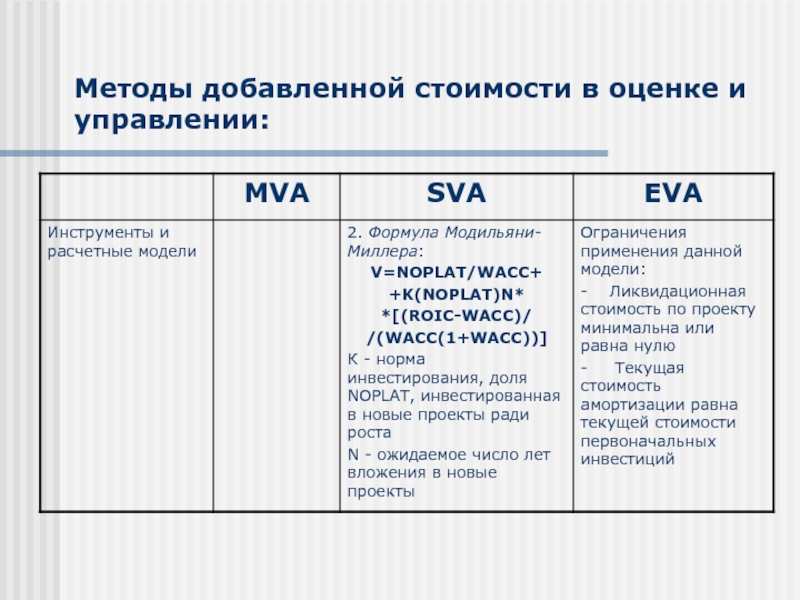

- 12. Методы добавленной стоимости в оценке и управлении:

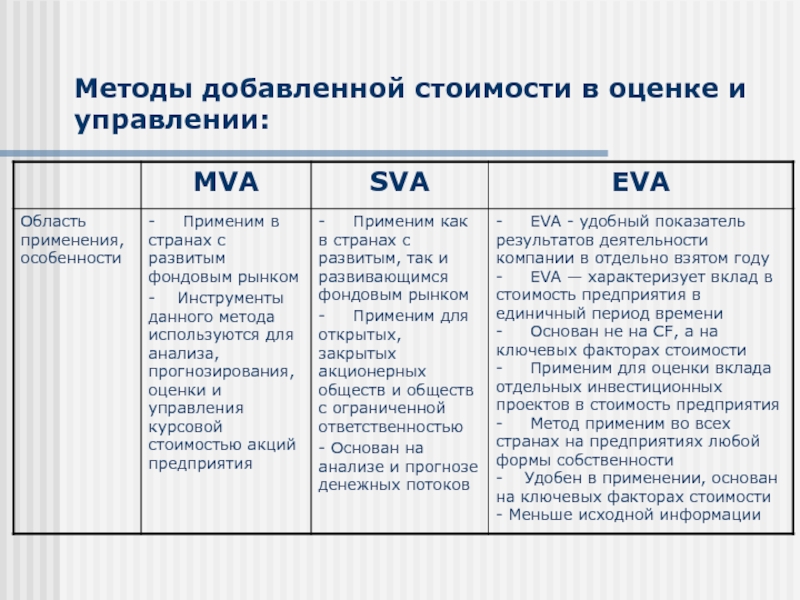

- 13. Методы добавленной стоимости в оценке и управлении:

- 14. Методы добавленной стоимости в оценке и управлении:

- 15. Методы добавленной стоимости в оценке и управлении:

- 16. П. Дойль Источники стоимости компании В

- 17. Цель Цель компании – максимизация стоимости фирмы,

- 18. Цели управления Исходя из зарубежного опыта, можно

- 19. Параметры управления Основные параметры управления стоимостью компании:

- 20. Этапы процесса создания стоимости компании В

- 21. Ключевые показатели деятельности компаний Рост

- 22. Определение факторов стоимости на разных уровнях управления

- 23. Выработка стратегии Выработка стратегии, в частности оценка

- 24. Целевые нормативы На основе выбранной стратегии разрабатываются

- 25. Планирование Планы деятельности преобразуют стратегию компании в

- 26. Поощрение Системы поощрения и оценки результатов предназначены

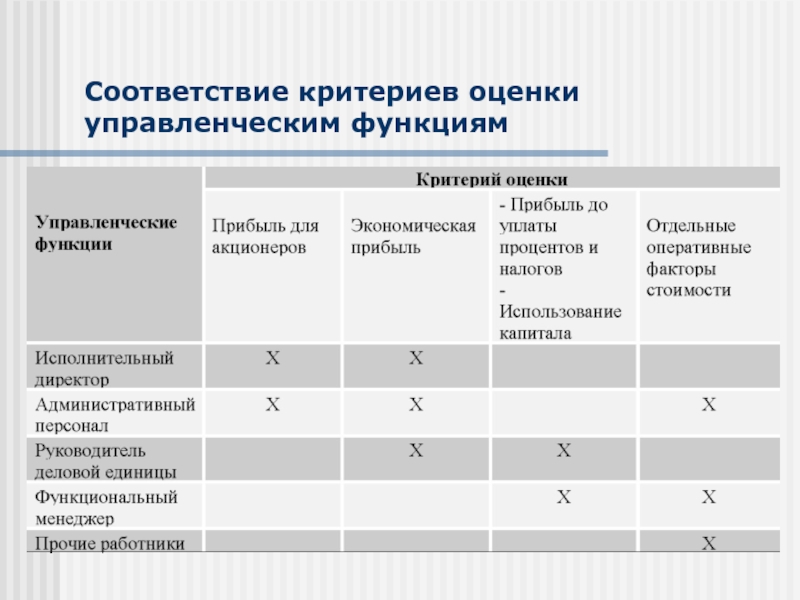

- 27. Соответствие критериев оценки управленческим функциям

- 28. Сравнительные характеристики моделей корпоративного управления

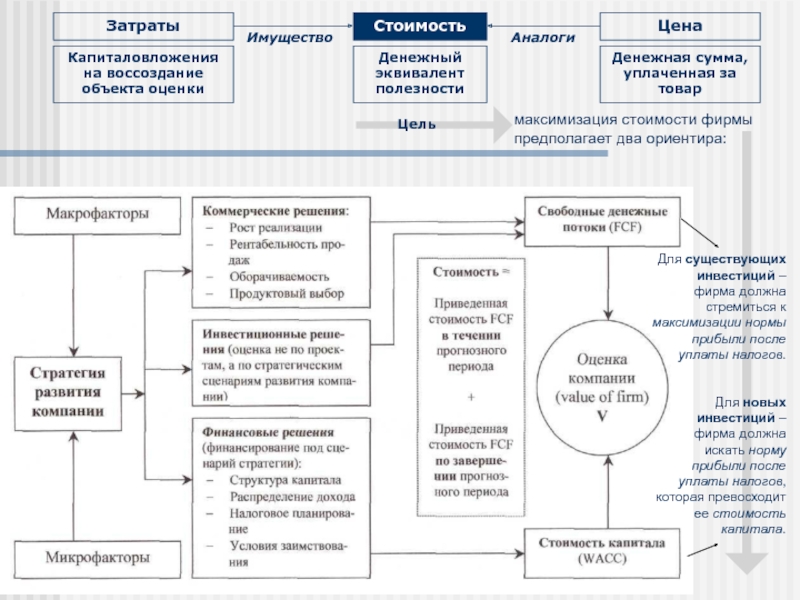

Слайд 3

Стоимость

Цена

Затраты

Капиталовложения на воссоздание объекта оценки

Денежный эквивалент полезности

Денежная сумма, уплаченная за товар

Аналоги

Имущество

максимизация

Для существующих инвестиций – фирма должна стремиться к максимизации нормы прибыли после уплаты налогов.

Для новых инвестиций – фирма должна искать норму прибыли после уплаты налогов, которая превосходит ее стоимость капитала.

Цель

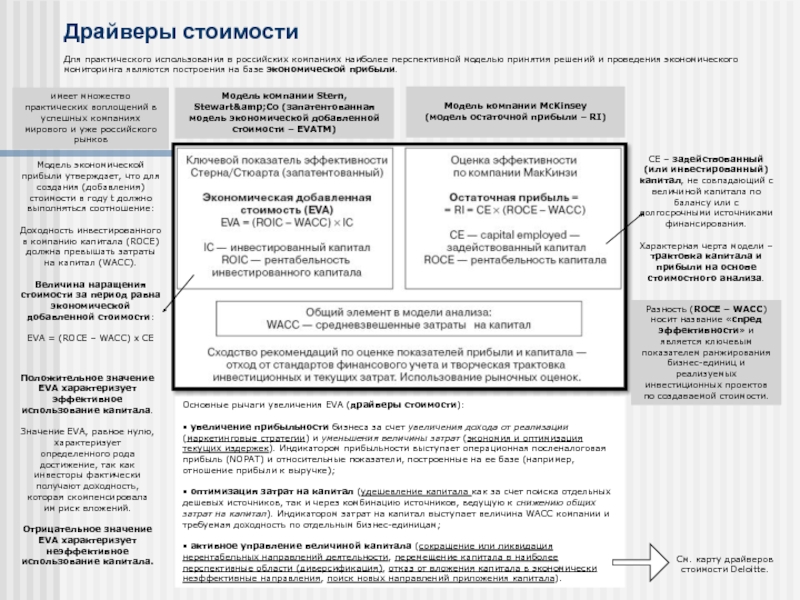

Слайд 4Драйверы стоимости

Для практического использования в российских компаниях наиболее перспективной моделью принятия

Модель компании McKinsey

(модель остаточной прибыли – RI)

Модель компании Stern, Stewart&Co (запатентованная модель экономической добавленной стоимости – EVAТМ)

имеет множество практических воплощений в успешных компаниях мирового и уже российского рынков

Модель экономической прибыли утверждает, что для создания (добавления) стоимости в году t должно выполняться соотношение:

Доходность инвестированного в компанию капитала (ROСЕ) должна превышать затраты на капитал (WACC).

Величина наращения стоимости за период равна экономической добавленной стоимости:

EVA = (ROСЕ – WACC) x CE

СЕ – задействованный (или инвестированный) капитал, не совпадающий с величиной капитала по балансу или с долгосрочными источниками финансирования.

Характерная черта модели – трактовка капитала и прибыли на основе стоимостного анализа.

Положительное значение EVA характеризует эффективное использование капитала.

Значение EVA, равное нулю, характеризует определенного рода достижение, так как инвесторы фактически получают доходность, которая скомпенсировала им риск вложений.

Отрицательное значение EVA характеризует неэффективное использование капитала.

Основные рычаги увеличения EVA (драйверы стоимости):

• увеличение прибыльности бизнеса за счет увеличения дохода от реализации (маркетинговые стратегии) и уменьшения величины затрат (экономия и оптимизация текущих издержек). Индикатором прибыльности выступает операционная посленалоговая прибыль (NOPAT) и относительные показатели, построенные на ее базе (например, отношение прибыли к выручке);

• оптимизация затрат на капитал (удешевление капитала как за счет поиска отдельных дешевых источников, так и через комбинацию источников, ведущую к снижению общих затрат на капитал). Индикатором затрат на капитал выступает величина WACC компании и требуемая доходность по отдельным бизнес-единицам;

• активное управление величиной капитала (сокращение или ликвидация нерентабельных направлений деятельности, перемещение капитала в наиболее перспективные области (диверсификация), отказ от вложения капитала в экономически неэффективные направления, поиск новых направлений приложения капитала).

Разность (ROCE – WACC) носит название «спред эффективности» и является ключевым показателем ранжирования бизнес-единиц и реализуемых инвестиционных проектов по создаваемой стоимости.

См. карту драйверов стоимости Deloitte.

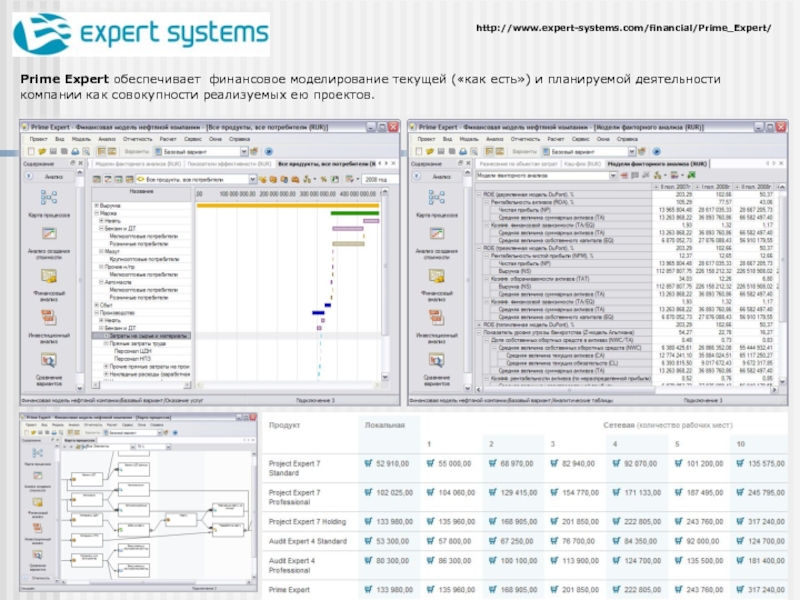

Слайд 5Prime Expert обеспечивает финансовое моделирование текущей («как есть») и планируемой деятельности

http://www.expert-systems.com/financial/Prime_Expert/

Слайд 7Стоимость

Цена

Затраты

Капиталовложения на воссоздание объекта оценки

Денежный эквивалент полезности

Денежная сумма, уплаченная за товар

Аналоги

Имущество

Стоимость

Слайд 8Проблемы:

При отсутствии финансовых показателей стратегических целей остаточная или заключительная оценка (TV)

Выделение центров стоимости. Подразделения или направления деятельности не создающие стоимости должны быть ликвидированы или перепрофилированы. Однако развитие рынка может изменить ситуацию, создать конкурентные преимущества.

Статичность. Метод DCF позволяет получить оценку компании на определенный момент времени, но не позволяет проводить текущий мониторинг происходящих изменений. Игнорирование «управленческих опционов» - возможности менеджеров «переигрывать» ранее принятые решения.

Слайд 16П. Дойль

Источники стоимости компании

В рамках управления стоимостью в организации существует

1) Выработка стратегии;

2) Определение целевых нормативов;

3) Планирование, составление бюджетов;

4) Организация систем поощрения и оценки результатов деятельности.

Слайд 17Цель

Цель компании – максимизация стоимости фирмы, которая предполагает два ориентира:

1) Для

2) Для новых инвестиций – фирма должна искать норму прибыли после уплаты налогов, которая превосходит ее стоимость капитала.

Прибыль – основной инструмент управления стоимостью предприятия в рыночной экономике. Именно поэтому, в основу оценки стоимости бизнеса положен принцип дисконтирования денежного потока от основных видов деятельности предприятия.

Слайд 18Цели управления

Исходя из зарубежного опыта, можно сформулировать основные цели управления (создания

1) Избежание покупки компании теми, кто ищет недооцененную стоимость, плохо управляемые активы или возможность создать дополнительную стоимость при помощи реструктуризации компании;

2) Повышение привлекательности компании для внешних инвесторов, в том числе кредиторов, заинтересованных в максимальной величине стоимости имущества компании, либо ее акций;

3) Увеличение стоимости компании для потенциальных покупателей;

4) Максимизация стоимости компании при слияниях и других видах реструктуризации;

5) Повышение потенциала для вознаграждения менеджеров компании;

6) Улучшение распределения ресурсов между подразделениями компании.

Слайд 19Параметры управления

Основные параметры управления стоимостью компании:

1) Концентрация внимания на долгосрочных величинах

2) Способность выявить такие инвестиции в производственные мощности, которые принесут доход, превышающий инвестированный капитал;

3) Выявление факторов, движущих стоимость, и разработка стратегий для увеличения стоимости компании, а затем воплощение конкретного плана приращения стоимости.

Слайд 20Этапы процесса создания стоимости компании

В классическом виде модель управления стоимостью

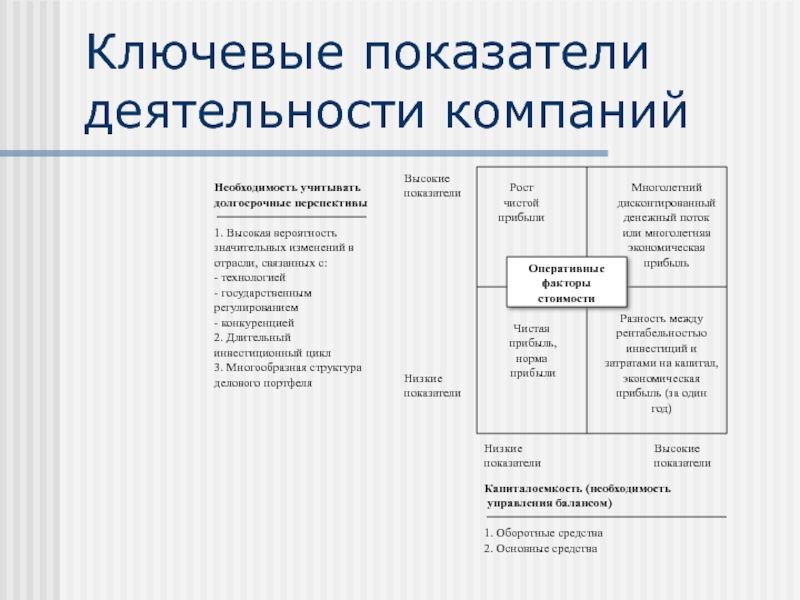

Слайд 21Ключевые показатели деятельности компаний

Рост

чистой прибыли

Многолетний

дисконтированный денежный поток или

Чистая

прибыль, норма

прибыли

Разность между

рентабельностью

инвестиций и затратами на капитал, экономическая прибыль (за один год)

Необходимость учитывать долгосрочные перспективы

1. Высокая вероятность значительных изменений в отрасли, связанных с:

- технологией

- государственным регулированием

- конкуренцией

2. Длительный инвестиционный цикл

3. Многообразная структура делового портфеля

Оперативные

факторы

стоимости

Высокие

показатели

Высокие

показатели

Низкие

показатели

Низкие

показатели

Капиталоемкость (необходимость

управления балансом)

1. Оборотные средства

2. Основные средства

Слайд 22Определение факторов стоимости на разных уровнях управления

Примеры

- Доля возобновляемых счетов

-

- Удельный доход

- Доля оплаченных рабочих часов в общем фонде рабочего времени

- Доля загруженных мощностей

- Затраты на доставку

- Условия и сроки сбора дебиторской задолженности

- Условия и сроки погашения кредиторской задолженности

Примеры

- Клиентская база

- Производительность сбытовых служб (расходы / доходы)

- Распределение постоянных издержек

- Управление производственными мощностями

- Операционный доход

Доход

Издержки

Оборотные средства

Основные средства

Операционная прибыль

Инвестированный

капитал

Рентабельность

инвестиций

Уровень 1

Уровень 2

Уровень 3

Общие

Специфические

для деловых

единиц

Оперативные

факторы стоимости

(низовой уровень)

Слайд 23Выработка стратегии

Выработка стратегии, в частности оценка альтернативных стратегий и диалог между

На корпоративном уровне стратегия воплощается, главным образом, в решениях о том, каким бизнесом заниматься, как добиться потенциальных преимуществ от совместной деятельности деловых единиц, каким образом распределять ресурсы.

На уровне деловых единиц (подразделений, дивизионов, отделов) требуется, чтобы организация определила альтернативные стратегии, оценила каждую из них и выбрала ту, которая способна создать наибольшую стоимость. Управленческим инструментом анализа стратегий и выбора наилучшей является оценка стоимости.

Стратегия компании должна содержать четкий механизм достижения конкурентных преимуществ, которые позволяют создавать новую стоимость. Стратегия должна основываться на тщательном анализе рынка, конкурентов и имеющихся у компании материальных активов и профессиональных ресурсов. В стратегии должны присутствовать следующие элементы управления стоимостью:

1) Оценка стоимости стратегии и основных определяющих ее допущений;

2) «Взвешивание» стоимостей альтернативных стратегий, которые были отвергнуты, а также причин отказа от них;

3) Определение потребности в ресурсах – требует анализа баланса компании;

4) Обобщение прогнозов, на которых строится стратегическое планирование, с акцентом на ключевые факторы стоимости – дополняется анализом рентабельности инвестиций (и их компонентов) за определенный отрезок времени, а также в сравнении с аналогичными показателями основных конкурентов;

5) Анализ нескольких альтернативных сценариев, позволяющий выявить потенциальные угрозы со стороны конкурентов и их возможности.

Слайд 24Целевые нормативы

На основе выбранной стратегии разрабатываются целевые нормативы, которые в основной

1) Целевые нормативы должны опираться на ключевые факторы стоимости деловой единицы, и их следует устанавливать как для финансовых, так и для нефинансовых показателей. Нефинансовые целевые нормативы удерживают от расстановки приоритетов в пользу краткосрочных финансовых целей.

2) Целевые нормативы должны соответствовать уровню организации. Для руководителей деловой единицы нужно устанавливать целевые нормативы всей финансовой и нефинансовой деятельности. Руководителям функциональных подразделений нужны целевые нормативы, связанные с их конкретными функциями, такие как удельные издержки производства и качество продукции.

3) Краткосрочные целевые нормативы должны быть привязаны к долгосрочным – привязка осуществляется в виде пошаговых бюджетов, отражающих реализацию краткосрочных и долгосрочных планов.

Слайд 25Планирование

Планы деятельности преобразуют стратегию компании в пакет конкретных мер и шагов,

Многие компании разрабатывают краткосрочные бюджеты (сметы) исключительно в финансовых показателях. Но для того, чтобы компания могла планомерно развиваться и достигать поставленных целей, ей необходимо определить конкретные шаги, которые она должна предпринять в запланированном направлении деятельности – особенно в ближайшем краткосрочном периоде.

Слайд 26Поощрение

Системы поощрения и оценки результатов предназначены для мотивации менеджеров и работников

1) Оценка результатов деятельности должна быть привязана к конкретной деловой единице – у разных деловых единиц могут быть разные критерии оценки, в зависимости от того, на какие показатели каждая из них способна оказывать влияние. Кроме того, финансовые показатели деятельности деловых единиц могут оказаться несопоставимыми.

2) Критерии оценки результатов должны быть увязаны с краткосрочными и долгосрочными целевыми нормативами.

3) При оценке результатов следует пользоваться комбинированными финансовыми и производственными критериями, основанными на ключевых факторах стоимости деловой единицы.

4) Необходимы такие критерии оценки, которые могут выполнять сигнальную функцию – финансовые показатели констатируют то, что уже произошло, когда исправить что-либо уже невозможно. Первыми индикаторами падения стоимости компании могут служить такие показатели, как рыночная доля или динамика объема продаж, или более сложные – например, результаты опросов целевых групп.