- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 2.2. Банковские операции с ценными бумагами предприятий презентация

Содержание

- 1. Тема 2.2. Банковские операции с ценными бумагами предприятий

- 2. Вопросы: Виды банковских операций с ценными бумагами

- 3. Вопрос 1 Виды банковских операций с ценными бумагами предприятий

- 4. Банки на рынке ценных бумаг могут быть

- 5. Ст.6 ФЗ №395-1 «О банках и банковской

- 6. Банк России контролирует деятельность профессиональных участников рынка

- 7. Виды профессиональной деятельности на рынке ценных бумаг,

- 8. Банки не получают лицензий на осуществление деятельности

- 9. Ценные бумаги, подтверждающие привлечение денежных

- 10. Операции банка с ценными бумагами можно классифицировать

- 11. Классификация видов банковских операций с ценными бумагами

- 12. Виды комиссионно-посреднических операций банков с ценными бумагами

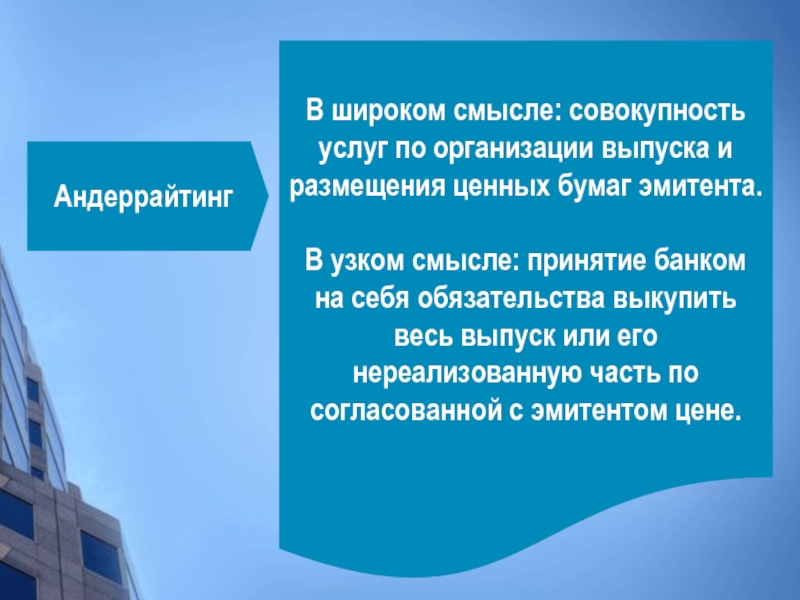

- 13. В широком смысле: совокупность услуг по организации

- 14. Виды активных банковских операций с ценными бумагами

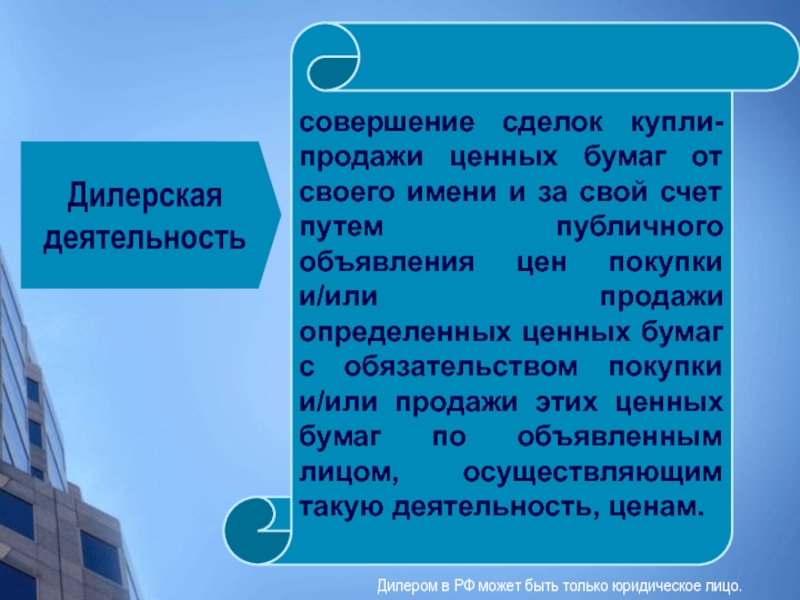

- 15. совершение сделок купли-продажи ценных бумаг

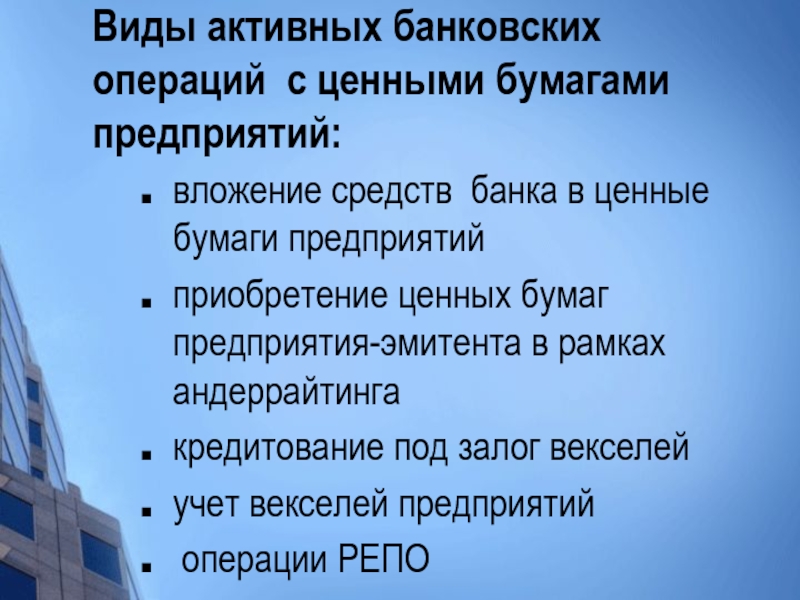

- 16. Классификация видов активных банковских операций с ценными

- 17. Виды ценных бумаг предприятий: Акции Долевые ценные бумаги Долговые ценные бумаги Производные финансовые инструменты

- 18. Обобщающий показатель масштабов рынка акций - КАПИТАЛИЗАЦИЯ,

- 19. Практически существовали две модели фондового рынка по

- 20. Закон Гласа-Стигола, Который запрещал коммерческим банкам США

- 21. Однако, такая модель фондового рынка не выдержала

- 22. Отсутствие запретов на операции с акциями одновременно

- 23. Вопрос 2 Организация банком выпуска и первичного размещения ценных бумаг предприятий

- 24. В широком смысле: совокупность услуг по организации

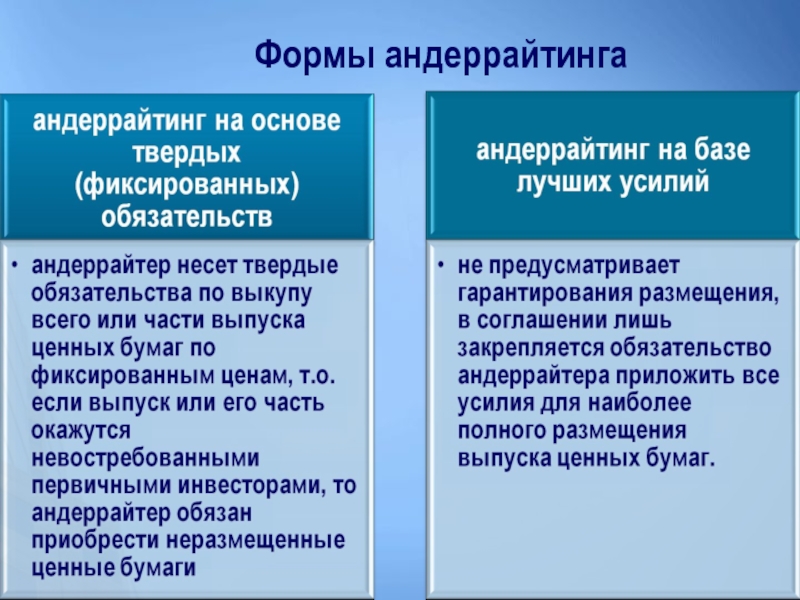

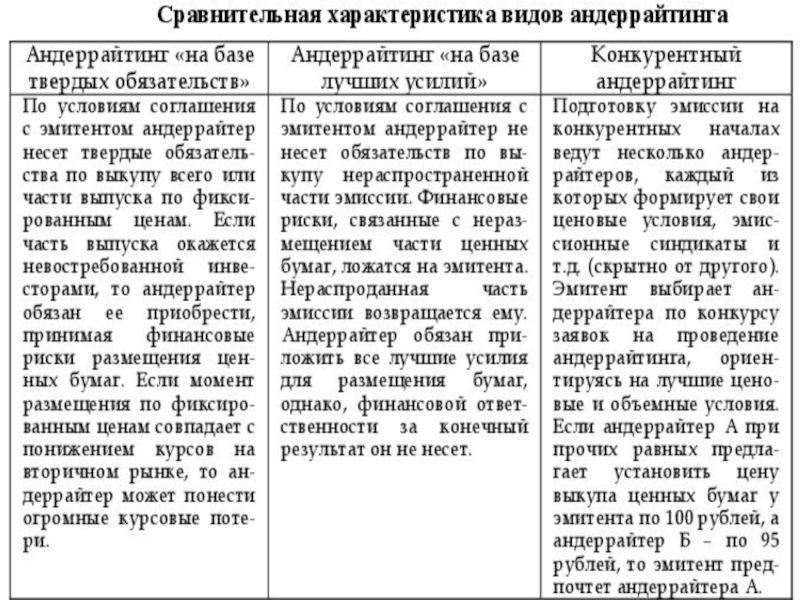

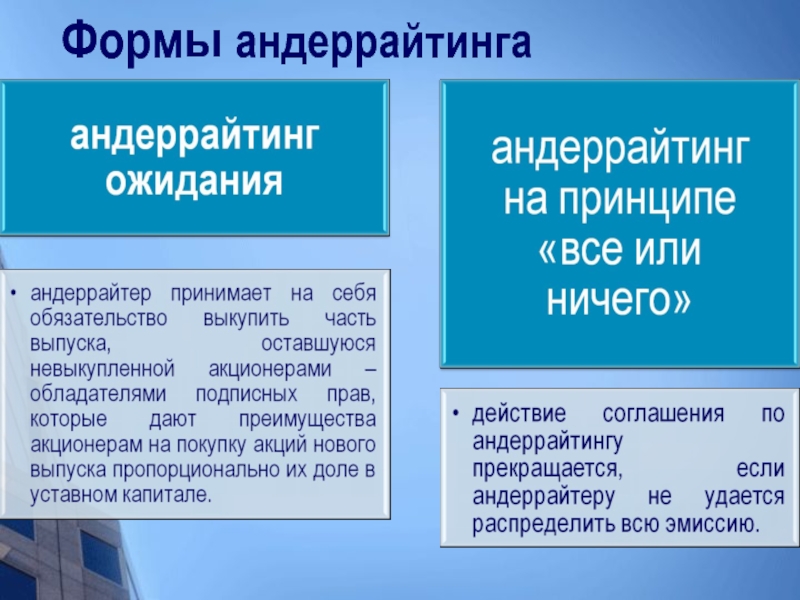

- 25. Формы андеррайтинга

- 27. Формы андеррайтинга

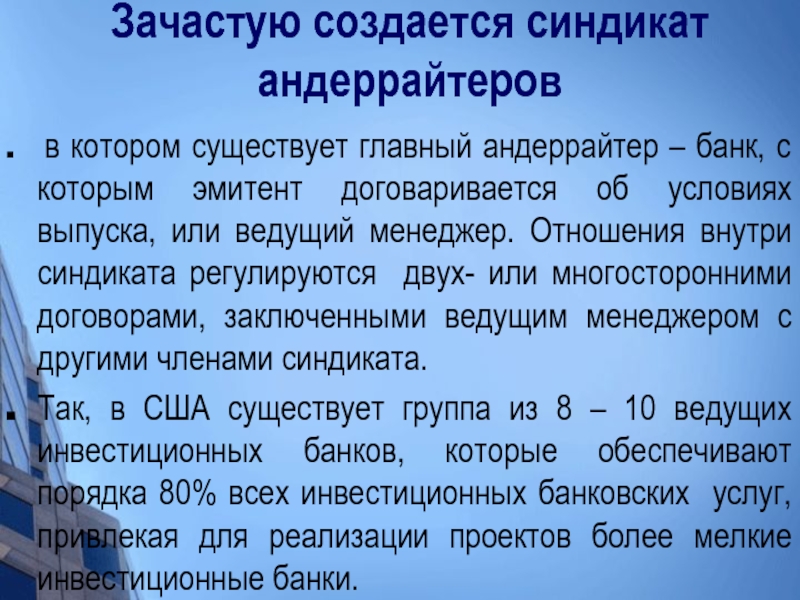

- 28. Зачастую создается синдикат андеррайтеров в котором

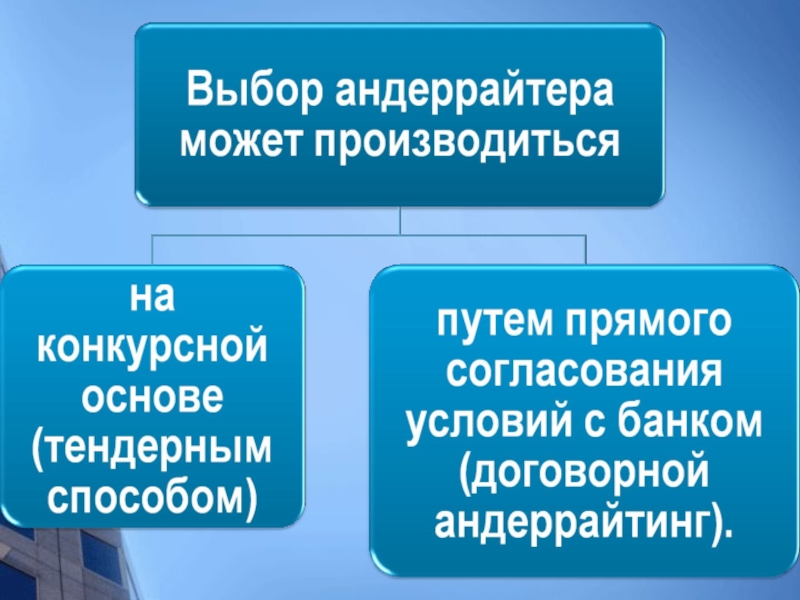

- 30. Этапы процесса андеррайтинга

- 31. I. Подготовительный этап. Процесс

- 32. II. Первичное размещение. На этом этапе

- 33. На данном этапе банк оказывает комплекс услуг

- 34. Размещение начинается не ранее чем через две

- 35. III.Вторичное обращение. Оно включает выполнение функций

- 36. Эмитент заинтересован не только в успешном размещении

- 37. Статус маркет-мейкера на различных биржах определен по-разному.

- 38. Организатор выпуска может закрепить за собой функцию

- 39. В процессе андеррайтинга банк осуществляет множество функций,

- 40. Доходы банка за организацию выпуска и обращения

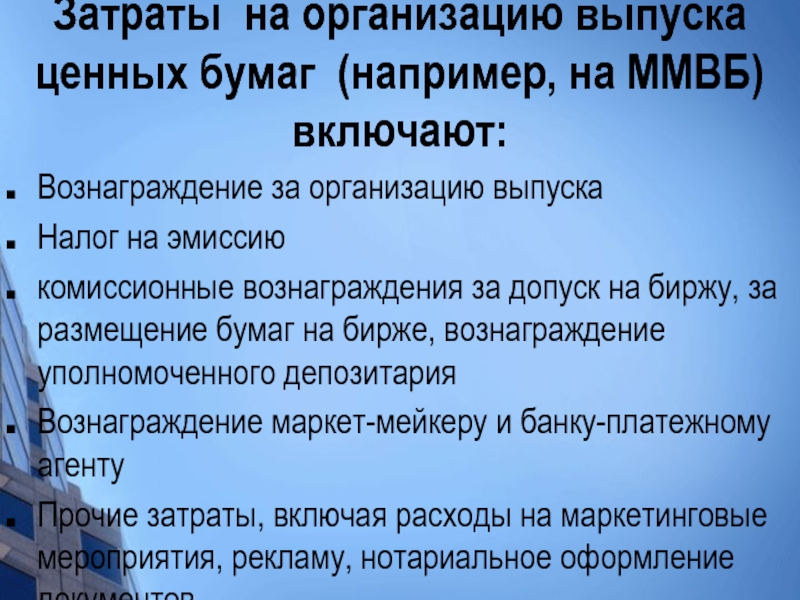

- 41. Затраты на организацию выпуска ценных бумаг (например,

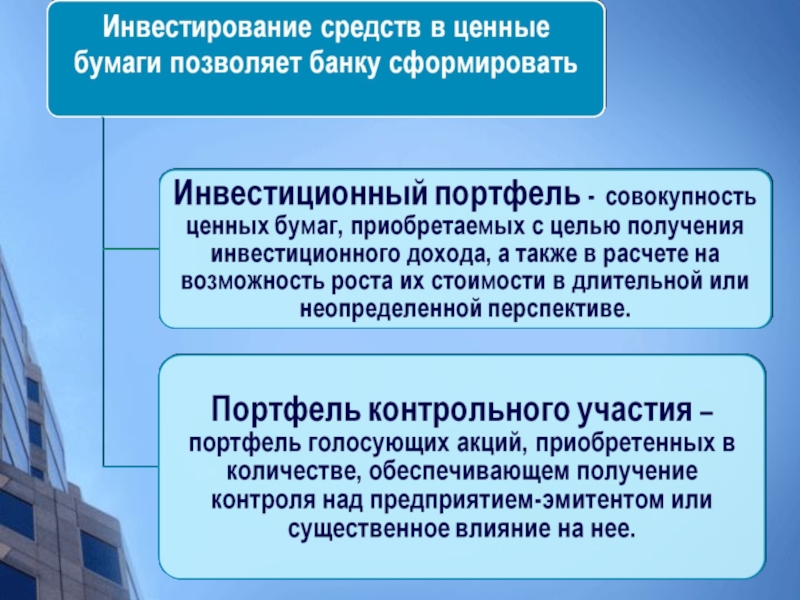

- 42. Вопрос 3 Банковские инвестиции в ценные бумаги предприятий

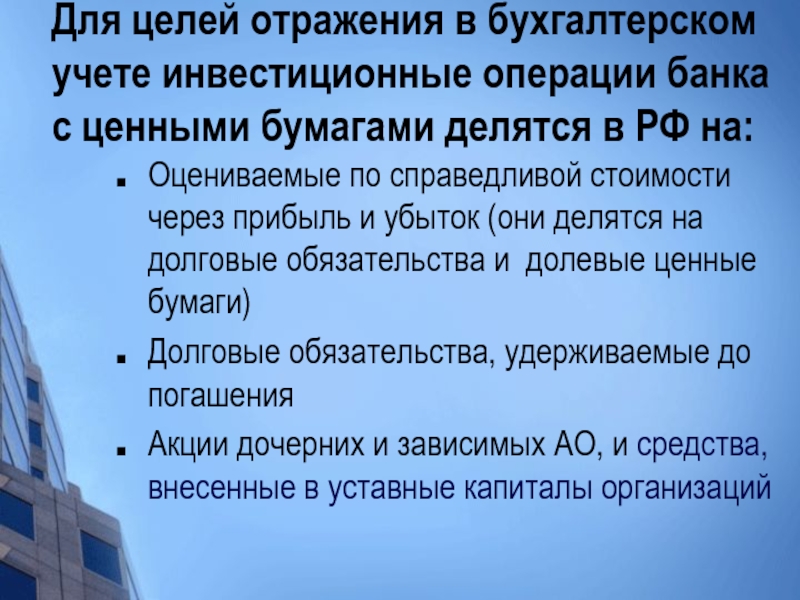

- 44. Для целей отражения в бухгалтерском учете инвестиционные

- 45. Они регулярно переоцениваются по рыночной стоимости Ценные

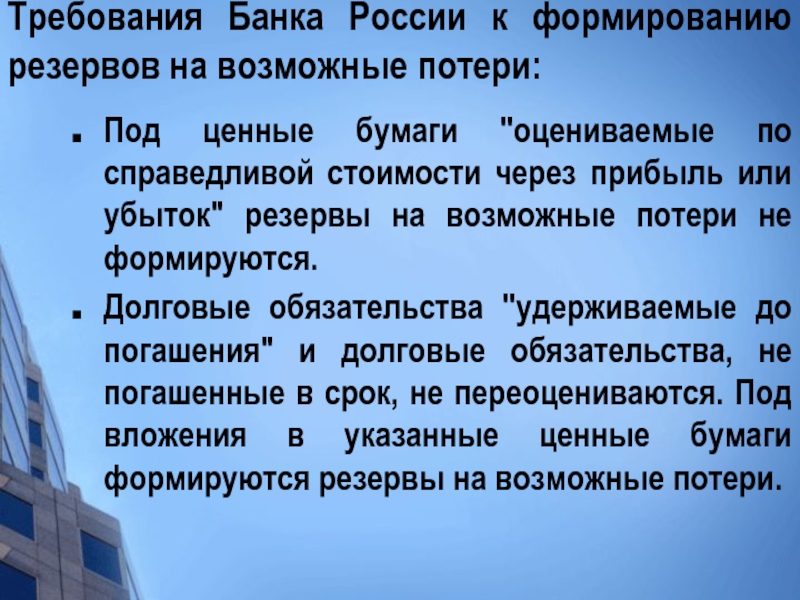

- 46. Требования Банка России к формированию резервов на

- 47. Максимальные размеры инвестиционных вложений банков в ценные

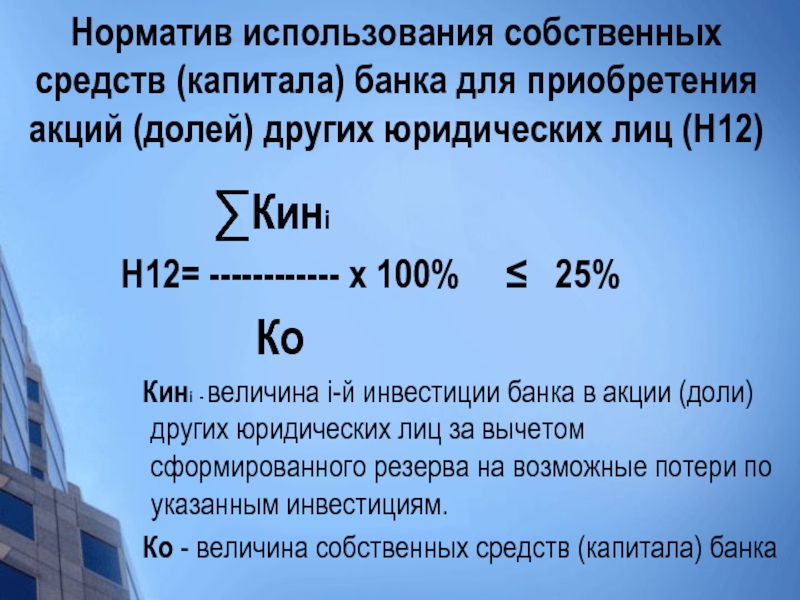

- 48. Норматив использования собственных средств (капитала) банка для

- 49. В расчет норматива Н12 включаются вложения банка

- 50. Вопрос 4 Торговые операции банков на вторичном рынке ценных бумаг

- 51. На вторичном рынке банки осуществляет торговые операции в качестве: Дилеров Брокеров

- 52. Торговые операции с ценными бумагами, осуществляемые банком

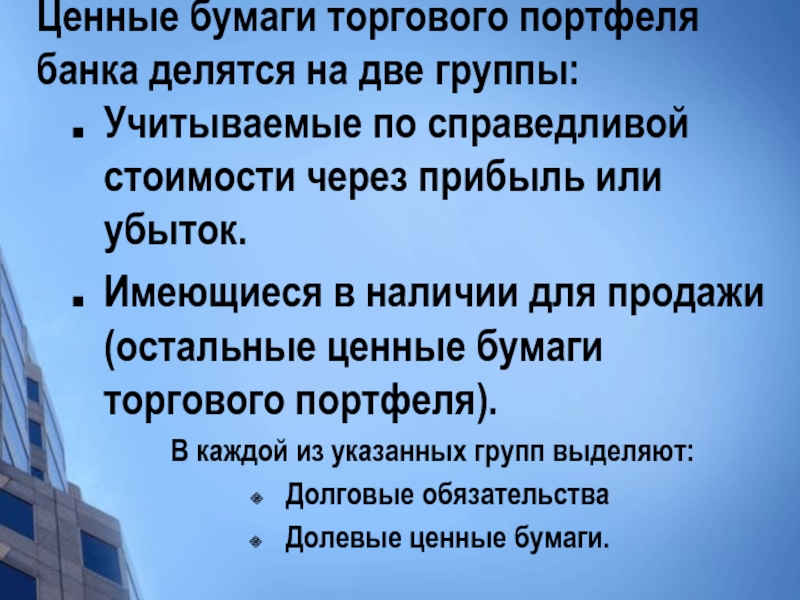

- 53. Ценные бумаги торгового портфеля банка делятся на

- 54. Переоценка в РФ: В последний рабочий день

- 55. Требования Банка России к формированию резервов на

- 56. Вопрос 5 Операции РЕПО в деятельности банков и предприятий

- 57. Операция, состоящая из двух частей. Одна из

- 58. Означает ту же сделку, но с позиции

- 59. Право замещения

- 60. В зависимости от срока действия операции РЕПО

- 61. Виды ценных бумаг предприятий, с которыми проводятся операции РЕПО: Акции Облигации Векселя

- 62. Классификация видов РЕПО в зависимости от того,

- 63. Вопрос 6 Активные операции банков с векселями предприятий

- 64. В мировой практике существуют две системы вексельного

- 65. Основное различие в юридической природе этих типов

- 66. Согласно законодательству большинства стран, принадлежащих к женевской

- 67. Вексель, будучи ордерной ценной бумагой: Передается при

- 68. Учетом (или дисконтом) векселя называется операция, при

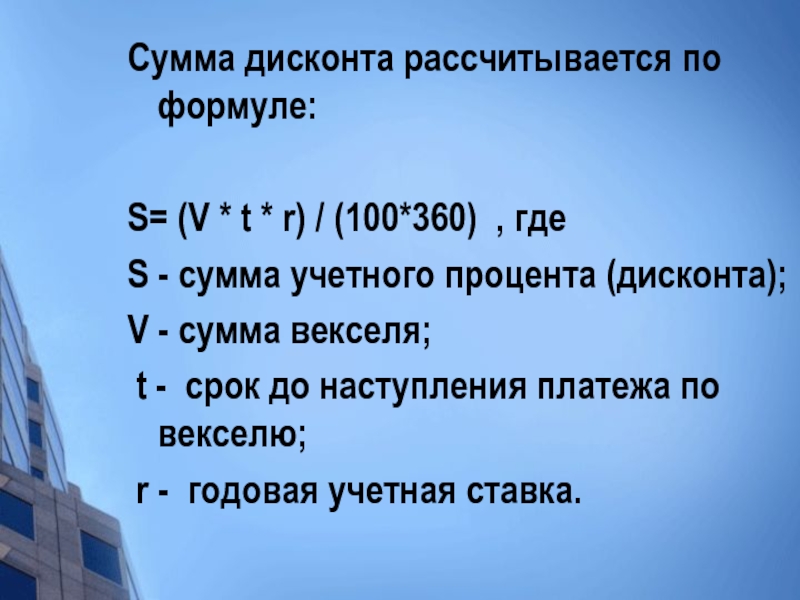

- 69. Сумма дисконта рассчитывается по формуле:

- 70. Коммерческий банк, скупивший долги путем

- 71. Банки проверяют векселя, принимаемые к учету, с

- 72. С юридической стороны

- 73. С экономической точки зрения проверяется

- 74. В обращении переводного коммерческого векселя,

- 75. Прежде чем учесть вексель в банке, клиент

Слайд 2Вопросы:

Виды банковских операций с ценными бумагами предприятий

Организация банком выпуска и первичного

Банковские инвестиции в ценные бумаги предприятий

Торговые операции банков на вторичном рынке ценных бумаг

Операции РЕПО в деятельности банков и предприятий

Активные операции банков с векселями предприятий

Слайд 4Банки на рынке ценных бумаг могут быть представлены в качестве

профессиональных

и

непрофессиональных

участников рынка.

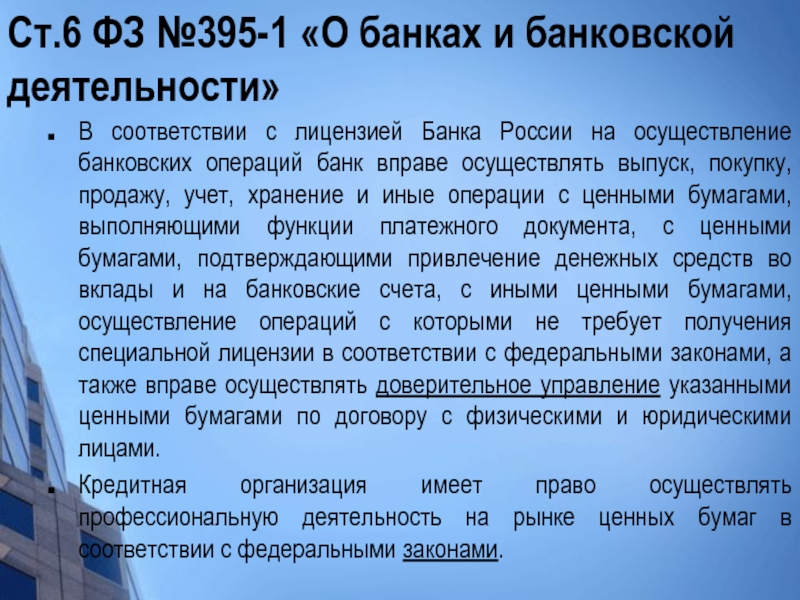

Слайд 5Ст.6 ФЗ №395-1 «О банках и банковской деятельности»

В соответствии с лицензией

Кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

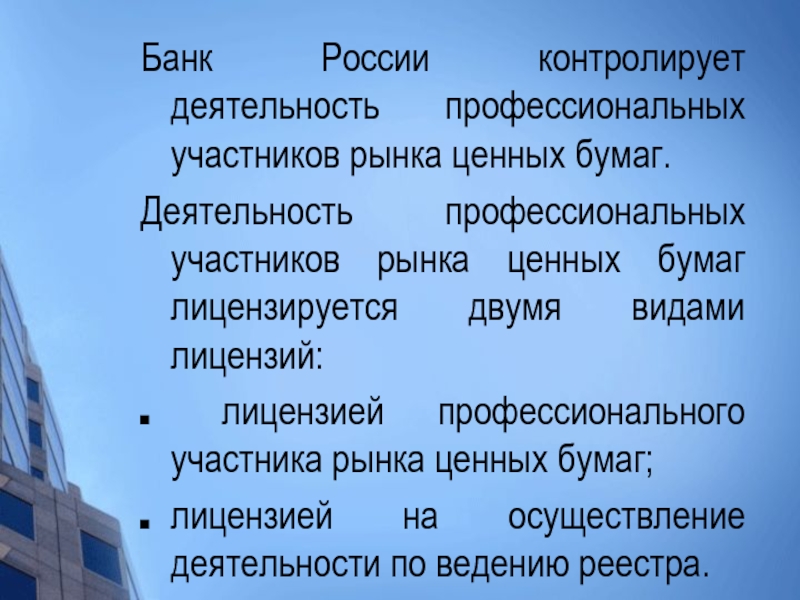

Слайд 6Банк России контролирует деятельность профессиональных участников рынка ценных бумаг.

Деятельность профессиональных

лицензией профессионального участника рынка ценных бумаг;

лицензией на осуществление деятельности по ведению реестра.

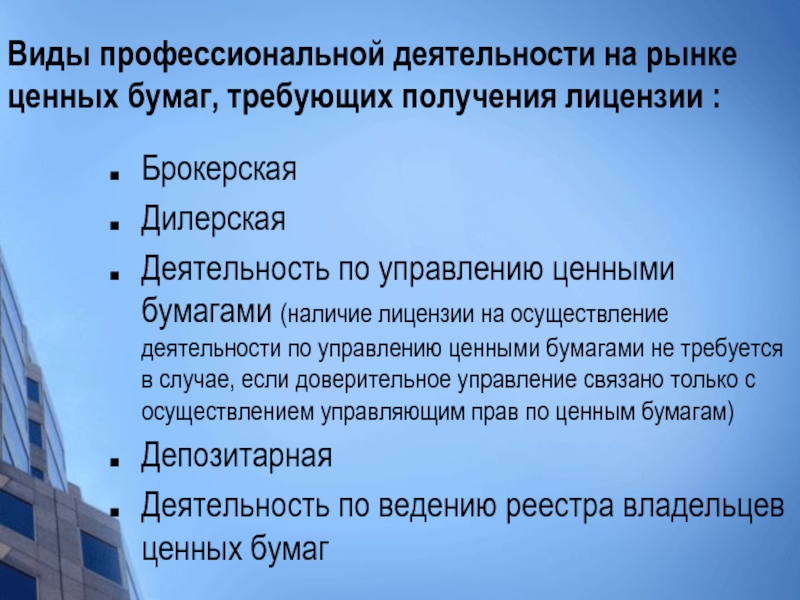

Слайд 7Виды профессиональной деятельности на рынке ценных бумаг, требующих получения лицензии :

Брокерская

Дилерская

Деятельность по управлению ценными бумагами (наличие лицензии на осуществление деятельности по управлению ценными бумагами не требуется в случае, если доверительное управление связано только с осуществлением управляющим прав по ценным бумагам)

Депозитарная

Деятельность по ведению реестра владельцев ценных бумаг

Слайд 8Банки не получают лицензий на осуществление деятельности по ведению реестра.

Слайд 9 Ценные бумаги, подтверждающие привлечение денежных средств во вклады и

Ценные бумаги, выполняющие функции платежного документа: вексель, чек.

Слайд 10Операции банка с ценными бумагами можно классифицировать по видам ценных бумаг:

первичные

производные ценные бумаги (в РФ сч. 526 «Производные финансовые инструменты»)

Слайд 11Классификация видов банковских операций с ценными бумагами предприятий по критерию источника

Активные (вложения в ценные бумаги предприятий, осуществляемые за счет средств банка и отражаемые на активных балансовых счетах банка)

Комиссионно-посреднические (осуществляемые за счет средств клиентов и по их поручению и приносящие банку доход в виде комиссионного вознаграждения)

Слайд 12Виды комиссионно-посреднических операций банков с ценными бумагами предприятий:

Андеррайтинговые

Брокерские, включая Интернет-трейдинг

Инкассирование векселей

Домициляция

и пр.

Слайд 13В широком смысле: совокупность услуг по организации выпуска и размещения ценных

В узком смысле: принятие банком на себя обязательства выкупить весь выпуск или его нереализованную часть по согласованной с эмитентом цене.

Андеррайтинг

Слайд 14Виды активных банковских операций с ценными бумагами предприятий:

вложение средств банка в

приобретение ценных бумаг предприятия-эмитента в рамках андеррайтинга

кредитование под залог векселей

учет векселей предприятий

операции РЕПО

Слайд 15

совершение сделок купли-продажи ценных бумаг от своего имени и за свой

Дилерская деятельность

Дилером в РФ может быть только юридическое лицо.

Слайд 16Классификация видов активных банковских операций с ценными бумагами предприятий по критерию

Торговые

Инвестиционные

Слайд 17Виды ценных бумаг предприятий:

Акции

Долевые ценные бумаги

Долговые ценные бумаги

Производные финансовые инструменты

Слайд 18Обобщающий показатель масштабов рынка акций -

КАПИТАЛИЗАЦИЯ,

т.е. совокупная стоимость акций, допущенных

При этом организованные внебиржевые торговые системы также учитываются при расчете капитализации.

Слайд 19Практически существовали две модели фондового рынка по степени участия на нем

Англосаксонская (основные представители США и Великобритания), в которой были запрещены банкам инвестиции и акции, и германская (основные представители Германия и Швейцария), где практически нет ограничений для коммерческих банков на рынке акций.

Слайд 20Закон Гласа-Стигола,

Который запрещал коммерческим банкам США операции с акциями, был принят

Слайд 21Однако, такая модель фондового рынка не выдержала испытания временем, поскольку привела

Слайд 22Отсутствие запретов на операции с акциями одновременно привело к тому, что

Банки владеют значительным капиталом предприятий;

банки становятся основным источником внешнего финансирования предприятий;

На фондовом рынке страны господствуют банки.

Германская модель проявила большую устойчивость и сыграла большую роль в подъеме экономики после войны.

Слайд 24В широком смысле: совокупность услуг по организации выпуска и размещения ценных

В узком смысле: принятие банком на себя обязательства выкупить весь выпуск или его нереализованную часть по согласованной с эмитентом цене.

Андеррайтинг

Слайд 28Зачастую создается синдикат андеррайтеров

в котором существует главный андеррайтер – банк,

Так, в США существует группа из 8 – 10 ведущих инвестиционных банков, которые обеспечивают порядка 80% всех инвестиционных банковских услуг, привлекая для реализации проектов более мелкие инвестиционные банки.

Слайд 31 I. Подготовительный этап.

Процесс андеррайтинга начинается с получения мандата

Проведение маркетингового анализа рынка и самого эмитента, разработка концепции и согласование параметров выпуска

Согласование и подписание договора с эмитентом об организации выпуска ценных бумаг.

Оформление синдиката.

Поиск инвесторов и предварительная работа с ними (pre-sale).

Подготовка и передача документов для государственной регистрации выпуска.

Слайд 32II. Первичное размещение.

На этом этапе проводится регистрация эмиссии, организация процесса

Слайд 33На данном этапе банк оказывает комплекс услуг по размещению и обращению

Заключение сделок и проведение расчетов, хранение и учет прав на ценные бумаги; выплату процентов (дивидендов) и погашение облигаций либо конвертацию ценных бумаг. Для оказания данных услуг банк подписывает соответствующие договоры с организациями, которые будут обеспечивать и обслуживать размещение и обращение ценных бумаг: с биржей, депозитарием, платежным агентом и др.

До момента размещения банк-организатор проводит маркетинговую кампанию по предстоящему выпуску ценных бумаг.

Слайд 34Размещение начинается не ранее чем через две недели доступа к информации

после раскрытия информации о государственной регистрации выпуска ценных бумаг и обеспечения всем потенциальным приобретателям возможности.

После размещения ценных бумаг инвестиционный банк предоставляет эмитенту отчет о ходе размещения и исполнения обязательств андеррайтера, а также помогает в подготовке отчета об итогах выпуска и его регистрации в регистрирующем органе.

Слайд 35III.Вторичное обращение.

Оно включает выполнение функций маркет-мейкера в течение оговоренного срока,

Слайд 36Эмитент заинтересован не только в успешном размещении своих ценных бумаг, но

Слайд 37Статус маркет-мейкера на различных биржах определен по-разному. Это может быть просто

Слайд 38Организатор выпуска может закрепить за собой функцию платежного агента по ценным

Слайд 39В процессе андеррайтинга банк осуществляет множество функций,

начиная с разработки условий выпуска

Слайд 40Доходы банка за организацию выпуска и обращения корпоративных ценных бумаг включают

вознаграждения

Слайд 41Затраты на организацию выпуска ценных бумаг (например, на ММВБ) включают:

Вознаграждение за

Налог на эмиссию

комиссионные вознаграждения за допуск на биржу, за размещение бумаг на бирже, вознаграждение уполномоченного депозитария

Вознаграждение маркет-мейкеру и банку-платежному агенту

Прочие затраты, включая расходы на маркетинговые мероприятия, рекламу, нотариальное оформление документов.

Слайд 44Для целей отражения в бухгалтерском учете инвестиционные операции банка с ценными

Оцениваемые по справедливой стоимости через прибыль и убыток (они делятся на долговые обязательства и долевые ценные бумаги)

Долговые обязательства, удерживаемые до погашения

Акции дочерних и зависимых АО, и средства, внесенные в уставные капиталы организаций

Слайд 45Они регулярно переоцениваются по рыночной стоимости

Ценные бумаги, текущая (справедливая) стоимость которых

Слайд 46Требования Банка России к формированию резервов на возможные потери:

Под ценные бумаги

Долговые обязательства "удерживаемые до погашения" и долговые обязательства, не погашенные в срок, не переоцениваются. Под вложения в указанные ценные бумаги формируются резервы на возможные потери.

Слайд 47Максимальные размеры инвестиционных вложений банков в ценные бумаги предприятий ограничиваются нормативом

Инструкции Банка России от 03.12.2012г. №139-И "Об обязательных нормативах банков"

Слайд 48Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других

∑Кинi

Н12= ------------ х 100% ≤ 25%

Ко

Кинi - величина i-й инвестиции банка в акции (доли) других юридических лиц за вычетом сформированного резерва на возможные потери по указанным инвестициям.

Ко - величина собственных средств (капитала) банка

Слайд 49В расчет норматива Н12 включаются вложения банка в акции (доли) юридических

Максимально допустимое числовое значение норматива Н12 устанавливается в размере 25 %.

Слайд 52Торговые операции с ценными бумагами, осуществляемые банком за счет своих средств

торговый портфель,

т.е. совокупность ценных бумаг, имеющих рыночную стоимость и приобретаемых банком с целью дальнейшей перепродажи.

Слайд 53Ценные бумаги торгового портфеля банка делятся на две группы:

Учитываемые по справедливой

Имеющиеся в наличии для продажи (остальные ценные бумаги торгового портфеля).

В каждой из указанных групп выделяют:

Долговые обязательства

Долевые ценные бумаги.

Слайд 54Переоценка в РФ:

В последний рабочий день месяца все ценные бумаги "оцениваемые

Кредитные организации вправе установить в учетной политике более частую периодичность оценки (переоценки).

Слайд 55Требования Банка России к формированию резервов на возможные потери:

Под ценные бумаги

Под ценные бумаги "имеющиеся в наличии для продажи" резервы на возможные потери формируются в случае невозможности надежного определения их текущей (справедливой) стоимости и наличия признаков их обесценения.

Слайд 57Операция, состоящая из двух частей. Одна из участвующих в сделке сторон

Операция РЕПО

Слайд 58Означает ту же сделку, но с позиции покупателя ценных бумаг в

Обратное РЕПО

Операции репо проводятся, как правило, на основе заключенного между сторонами договора.

Слайд 59Право замещения

При проведении операции репо предусматривается возможность

Слайд 60В зависимости от срока действия операции РЕПО делятся на :

Ночные (на

Открытые (срок операции точно не установлен)

Срочные (с фиксированным сроком более чем на один день, например, 7 дней)

Слайд 62Классификация видов РЕПО в зависимости от того, кто является держателем проданных

репо с передачей ценных бумаг покупателю

«трехстороннее репо», когда ценные бумаги передаются третьей стороне, которая ведет их учет и становится гарантом правильного исполнения договора репо и получает вознаграждение за услуги.

«доверительное репо» , когда ценные бумаги остаются у продавца по первой части договора репо

Слайд 64В мировой практике существуют две системы вексельного права

Женевская

Англо-американская

Соответственно существуют понятия:

«женевский

Слайд 65Основное различие в юридической природе этих типов векселей

Женевский вексель – ордерная

Англо-американский вексель – оборотный документ двух видов: ордерный и на предъявителя.

Слайд 66Согласно законодательству большинства стран, принадлежащих к женевской вексельной системе, вексель является

Слайд 67Вексель, будучи ордерной ценной бумагой:

Передается при помощи индоссамента – передаточной надписи;

Исключает

Предполагает ответственность индоссанта не только за действительность передаваемого права, но и за его исполнение.

Слайд 68Учетом (или дисконтом) векселя

называется операция, при которой банк, принимая вексель от

Слайд 69Сумма дисконта рассчитывается по формуле:

S= (V * t * r) / (100*360) , где

S - сумма учетного процента (дисконта);

V - сумма векселя;

t - срок до наступления платежа по векселю;

r - годовая учетная ставка.

Слайд 70 Коммерческий банк, скупивший долги путем дисконтирования товарных векселей, может

Слайд 71Банки проверяют векселя, принимаемые к учету, с точки зрения их юридической

Обычно к учету принимаются надежные, реальные, товарные, коммерческие векселя и выбраковываются ненадежные, «дружеские» и «бронзовые» векселя, а также векселя с дефектом формы.

Слайд 72С юридической стороны

поверяется правильность заполнения всех реквизитов

Слайд 73С экономической точки зрения

проверяется надежность векселя, т.е. возможность получения

Слайд 74В обращении переводного коммерческого векселя,

выставленного покупателем

Слайд 75Прежде чем учесть вексель в банке, клиент обязан акцептовать вексель, т.е.

Банк учитывает акцептованный вексель по обычной схеме, удержав с поставщика товара доход в свою пользу в виде дисконта. При наступлении срока платежа банк получит вексельную сумму с дебитора.