- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Страховые резервы презентация

Содержание

- 1. Страховые резервы

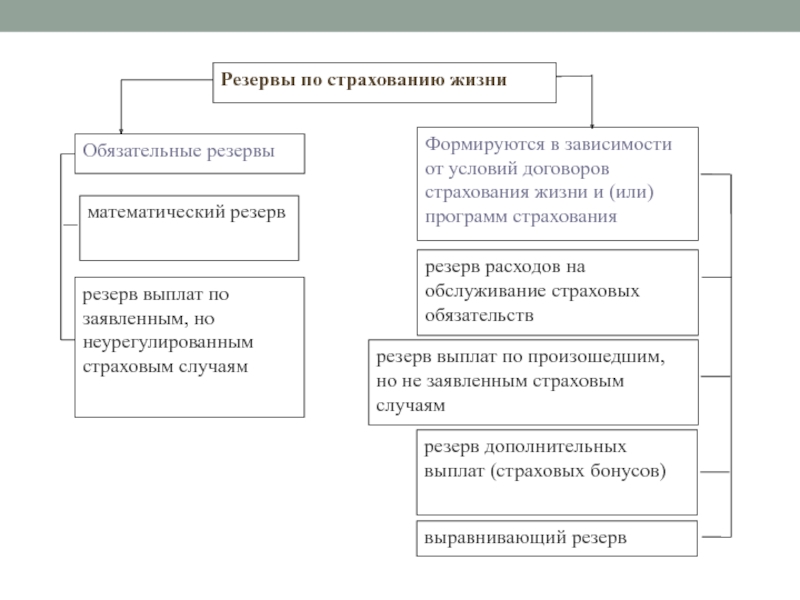

- 2. Формирование страховых резервов по страхованию жизни Приказ

- 3. Почему необходима стандартизация подходов к формированию резервов?

- 4. Положение страховой компании в том числе включает:

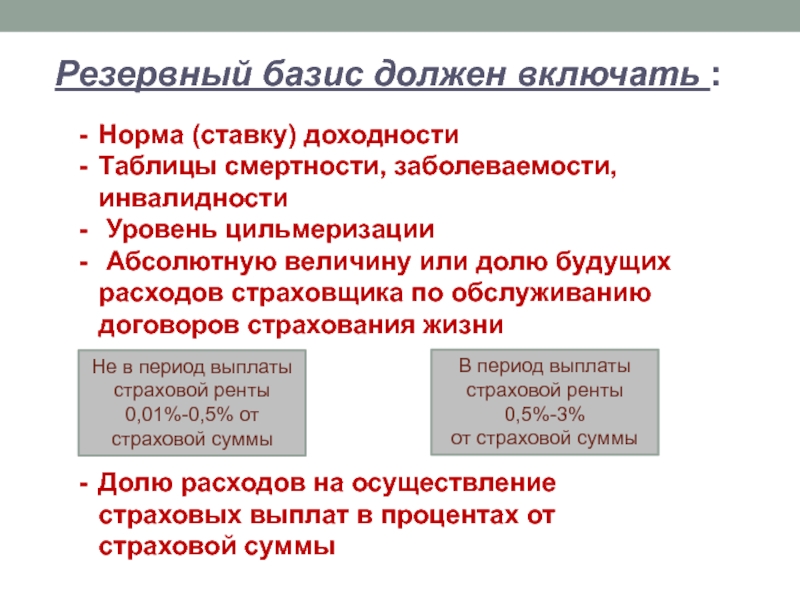

- 5. Резервный базис должен включать : Норма (ставку)

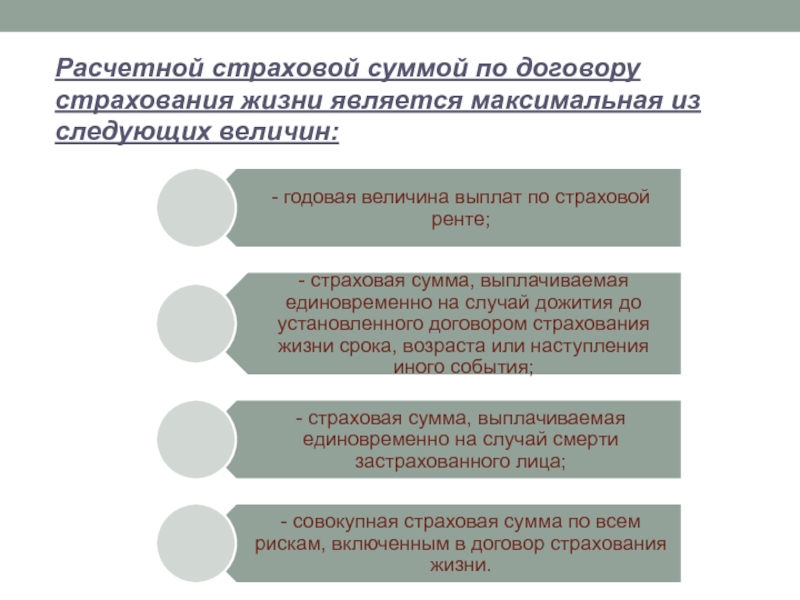

- 6. Расчетной страховой суммой по договору страхования жизни является максимальная из следующих величин:

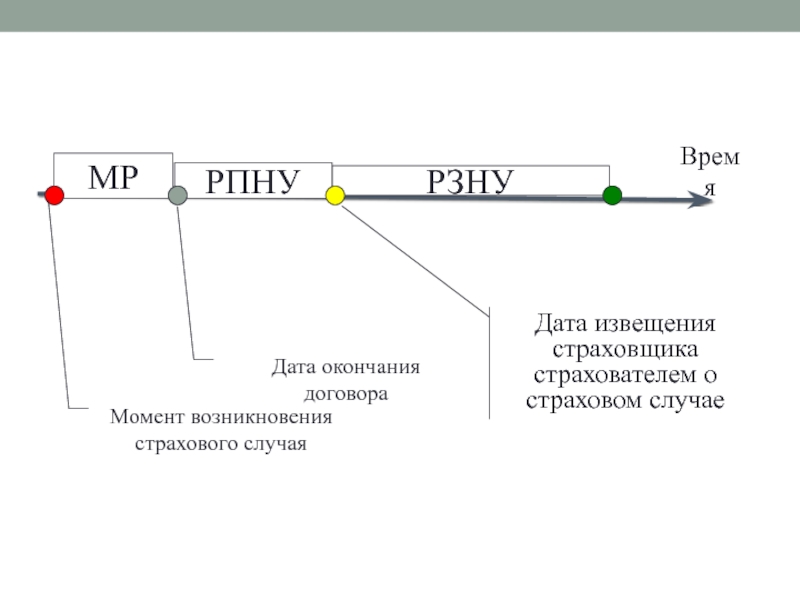

- 8. МР РЗНУ РПНУ Время Момент

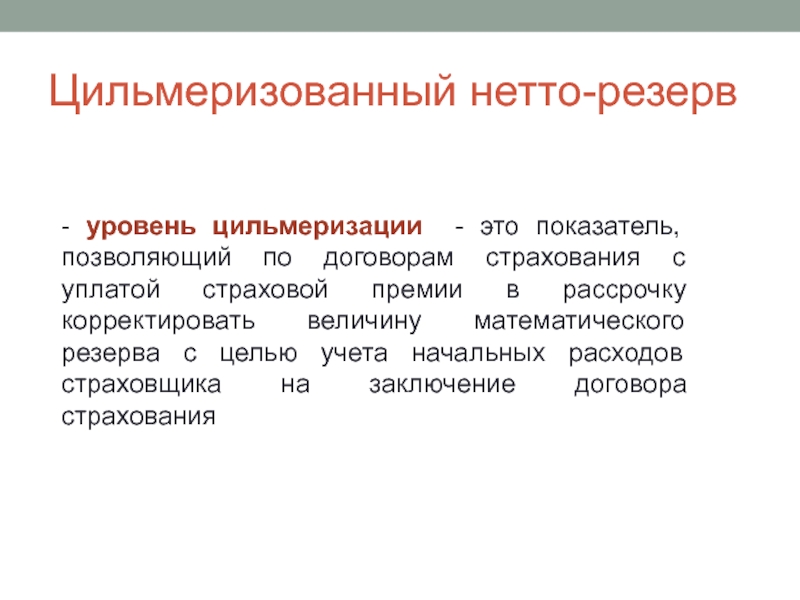

- 9. Цильмеризованный нетто-резерв - уровень цильмеризации - это

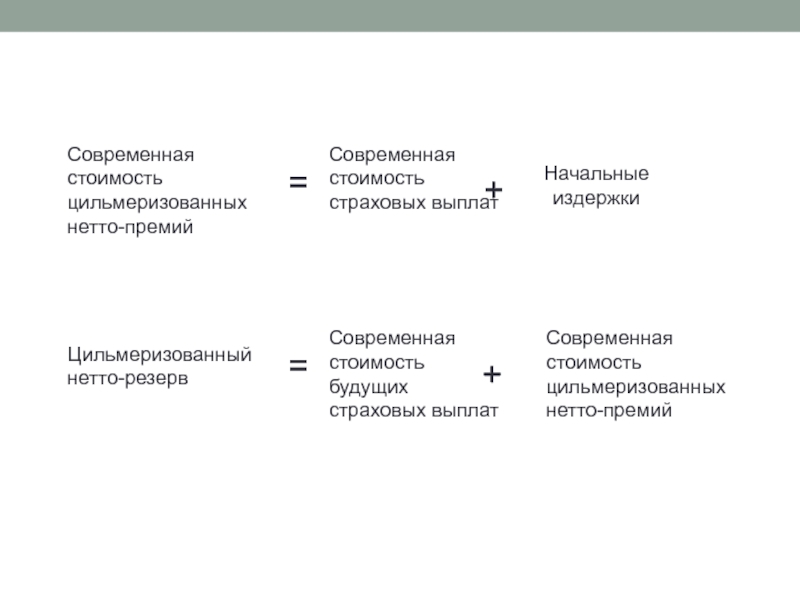

- 10. Современная стоимость цильмеризованных нетто-премий = Современная стоимость

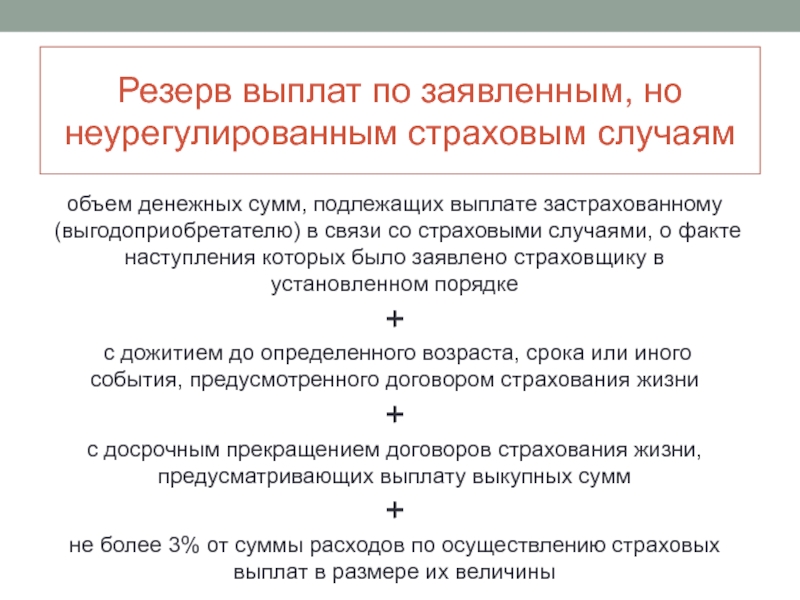

- 11. Резерв выплат по заявленным, но неурегулированным страховым

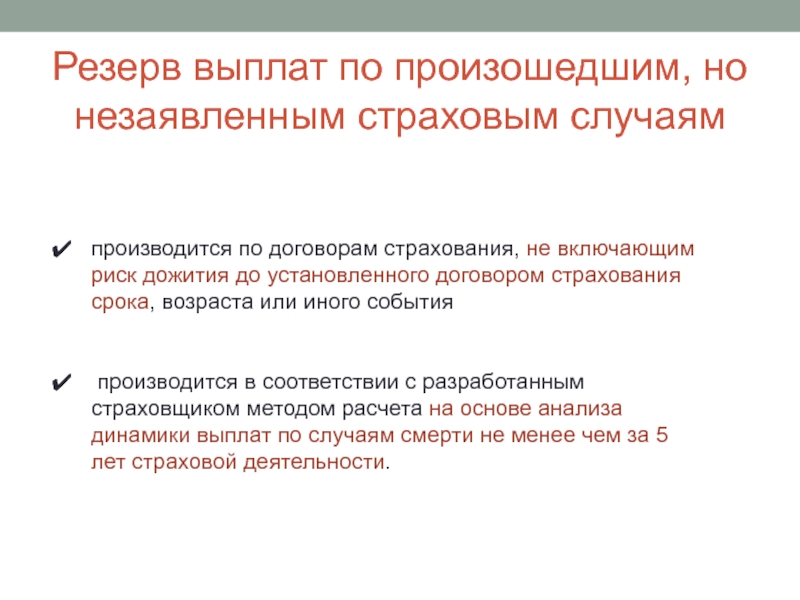

- 12. Резерв выплат по произошедшим, но незаявленным страховым

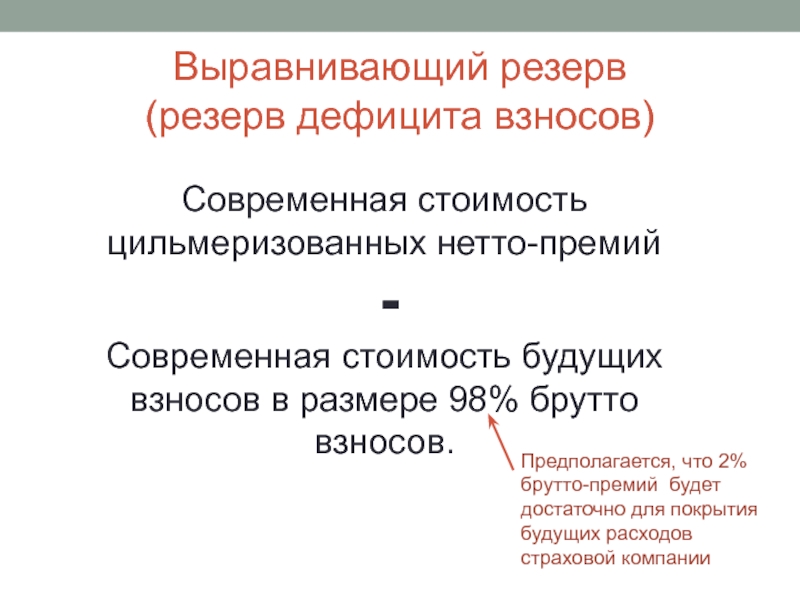

- 13. Выравнивающий резерв (резерв дефицита взносов) Современная

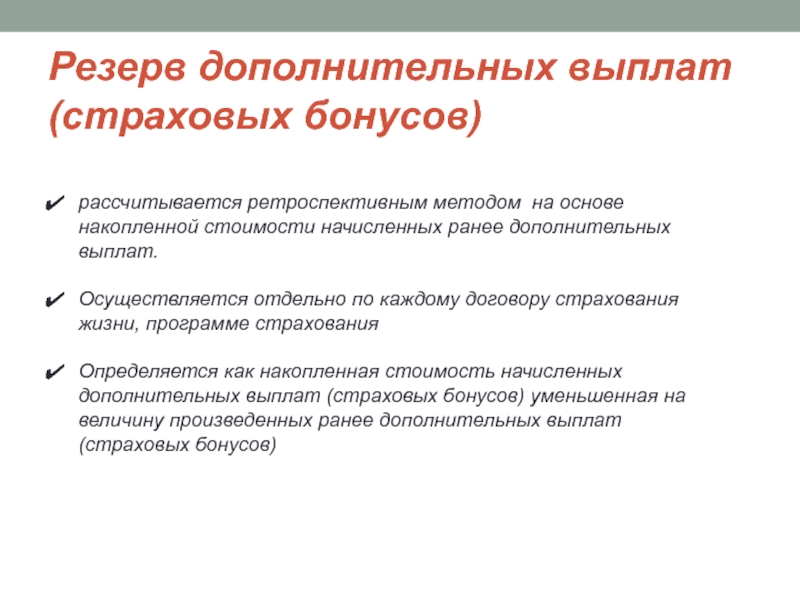

- 14. Резерв дополнительных выплат (страховых бонусов) рассчитывается ретроспективным

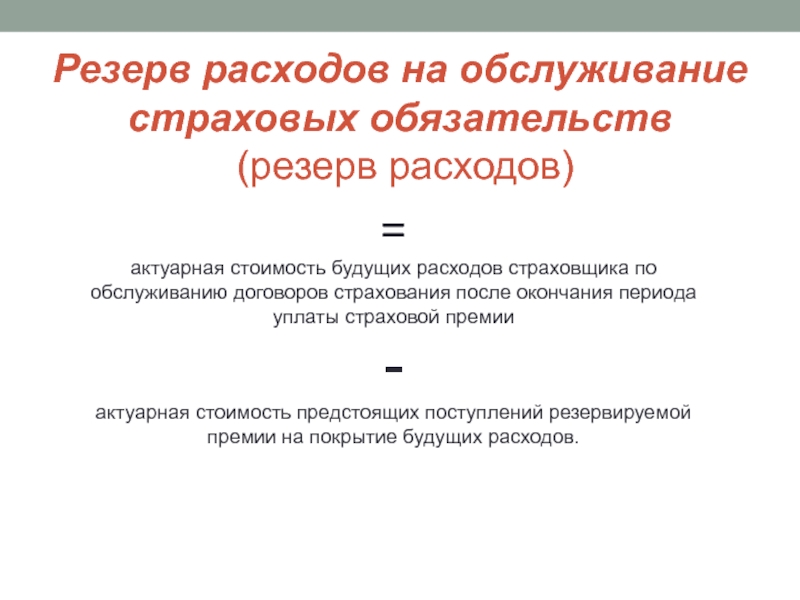

- 15. Резерв расходов на обслуживание страховых обязательств

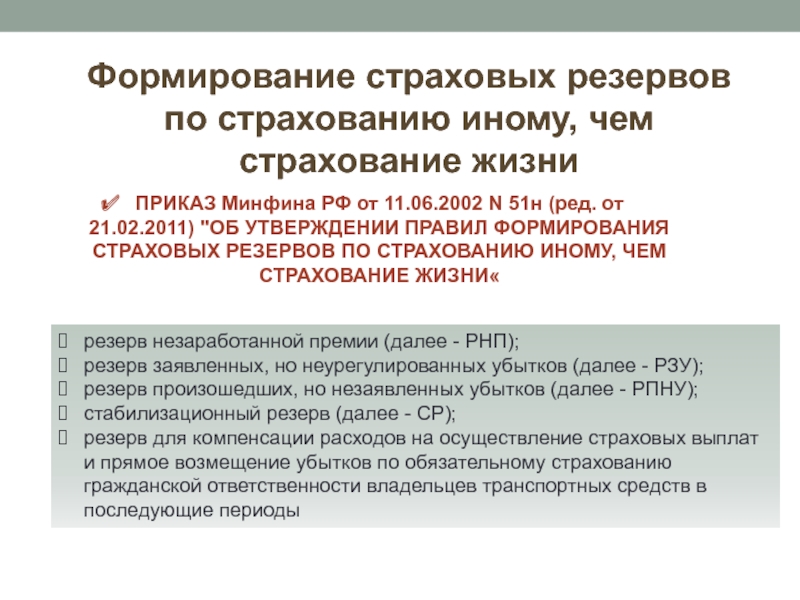

- 16. Формирование страховых резервов по страхованию иному, чем

- 17. Резерв незаработанной премии - часть начисленной страховой

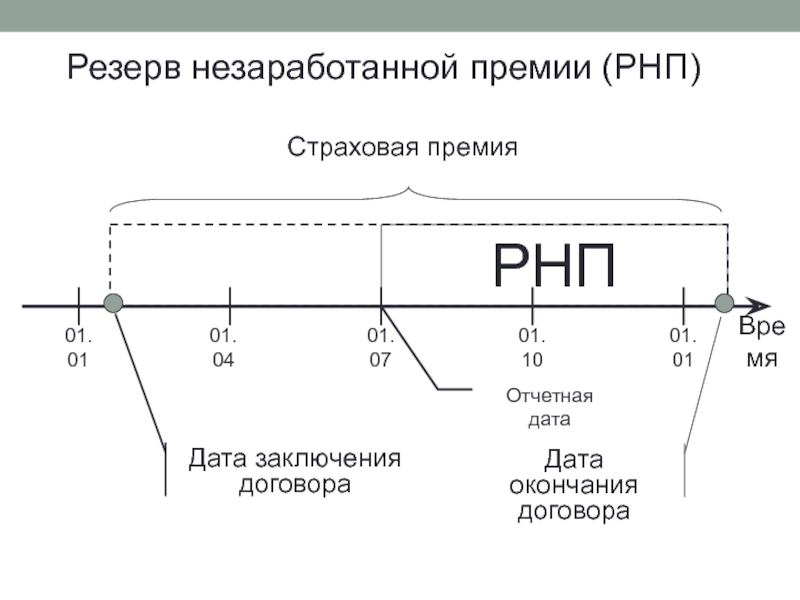

- 18. РНП Резерв незаработанной премии (РНП) Время 01.01

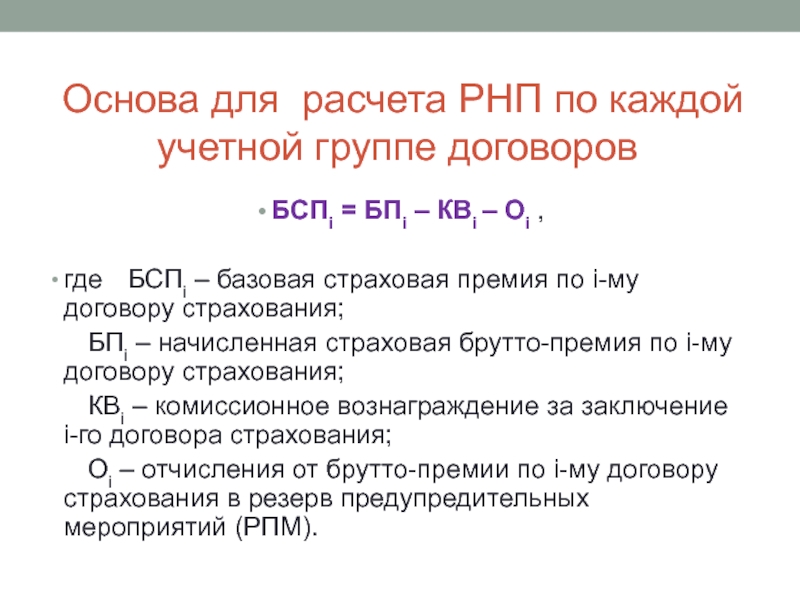

- 19. Основа для расчета РНП по каждой

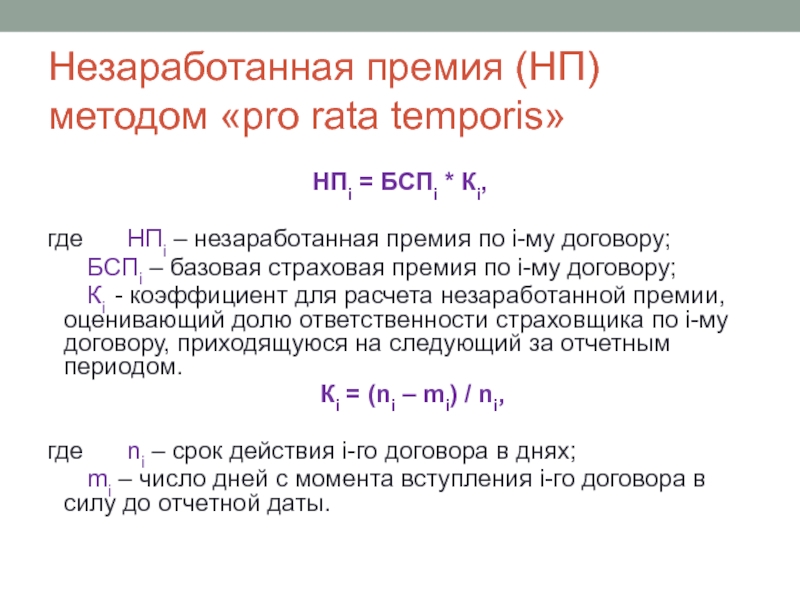

- 20. Незаработанная премия (НП) методом «pro rata temporis»

- 21. Метод «одной двадцать четвертой» («1/24») дата начала

- 22. Метод «одной восьмой» («1/8») дата начала действия

- 23. Форма 5 РЕЗЕРВ НЕЗАРАБОТАННОЙ ПРЕМИИ, РАССЧИТАННОЙ

- 24. Форма 10 Вид страхования _____________________ Валюта ______________________________

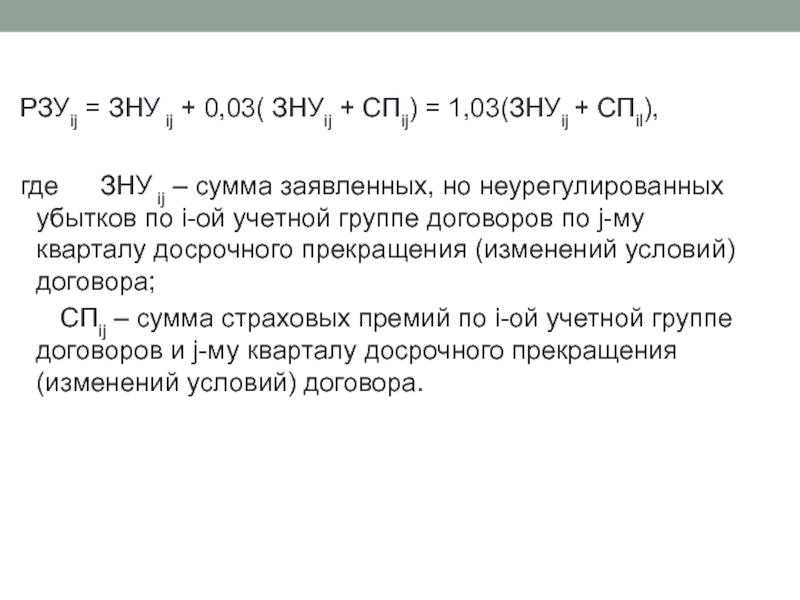

- 25. РЗУij = ЗНУ ij + 0,03( ЗНУij

- 26. РПНУ (произошедших, но незаявленных убытков) осуществляется исходя

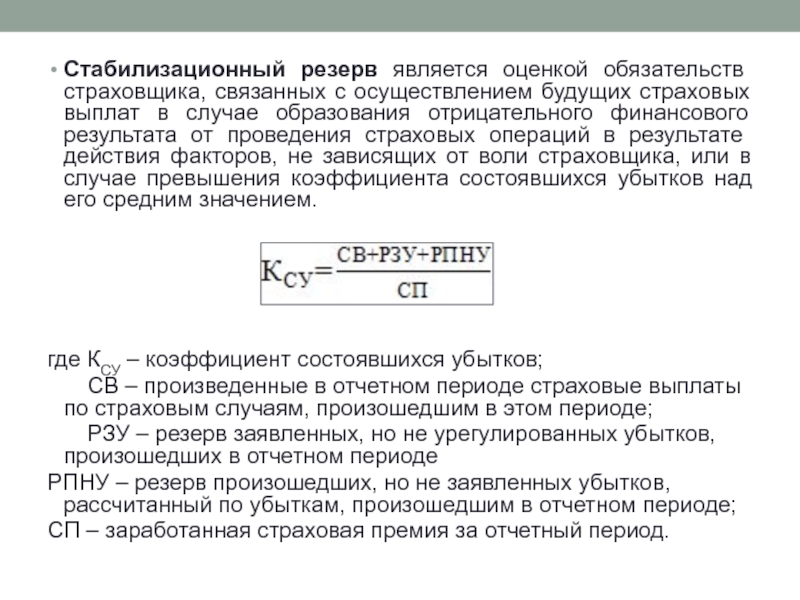

- 27. Стабилизационный резерв является оценкой обязательств страховщика, связанных

- 28. Расчет стабилизационного резерва производится исходя из показателей

- 29. Спасибо за внимание!!!

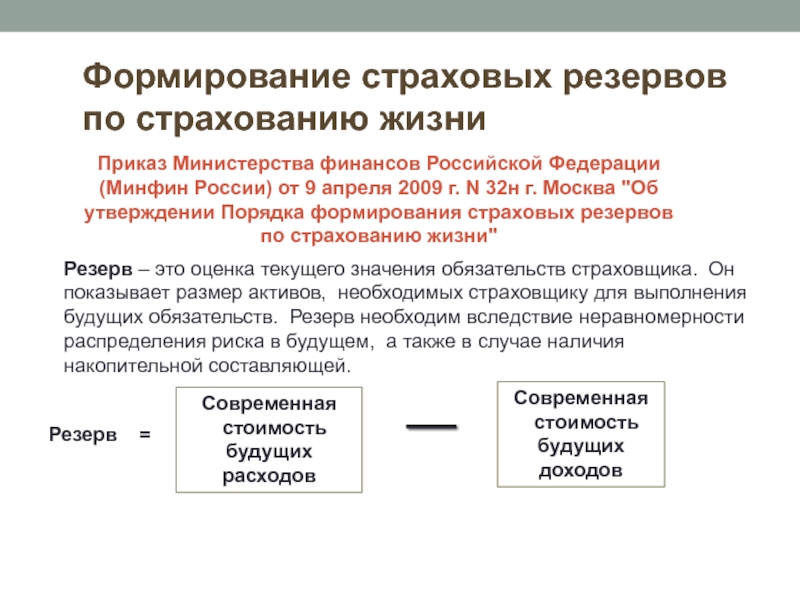

Слайд 2Формирование страховых резервов по страхованию жизни

Приказ Министерства финансов Российской Федерации (Минфин

Резерв – это оценка текущего значения обязательств страховщика. Он показывает размер активов, необходимых страховщику для выполнения будущих обязательств. Резерв необходим вследствие неравномерности распределения риска в будущем, а также в случае наличия накопительной составляющей.

Резерв =

Современная

стоимость

будущих расходов

Современная

стоимость

будущих

доходов

Слайд 3Почему необходима стандартизация подходов к формированию резервов?

Простой механизм контроля

Отвечает интересам развития страховой отрасли

Инструмент управления платежеспособностью

Контроль приверженности

компании к риску

Слайд 4Положение страховой компании в том числе включает:

- программы страхования, определяющие совокупность

- состав страховых резервов;

- описание методов и формулы расчета страховых резервов по каждой программе страхования;

- описание интерполяции величины страховых резервов на дату расчета по величинам страховых резервов на ближайшие страховые годовщины (календарные даты, месяц и день которых совпадают с месяцем и днем дат вступления договоров страхования в силу);

- совокупность параметров, необходимых для расчета страховых резервов (резервный базис), по программе страхования, в том числе по каждому страховому риску;

- описание методов и формулы расчета нормы (ставки) доходности;

- особенности методов расчета страховых резервов по договорам перестрахования (в части принятия страхового риска).

Слайд 5Резервный базис должен включать :

Норма (ставку) доходности

Таблицы смертности, заболеваемости, инвалидности

Уровень

Абсолютную величину или долю будущих расходов страховщика по обслуживанию договоров страхования жизни

Долю расходов на осуществление страховых выплат в процентах от страховой суммы

Не в период выплаты страховой ренты

0,01%-0,5% от страховой суммы

В период выплаты страховой ренты

0,5%-3%

от страховой суммы

Слайд 6Расчетной страховой суммой по договору страхования жизни является максимальная из следующих

Слайд 8МР

РЗНУ

РПНУ

Время

Момент возникновения страхового случая

Дата извещения страховщика страхователем о страховом случае

Дата окончания

Слайд 9Цильмеризованный нетто-резерв

- уровень цильмеризации - это показатель, позволяющий по договорам страхования

Слайд 10Современная стоимость цильмеризованных нетто-премий

=

Современная стоимость страховых выплат

+

Начальные издержки

Цильмеризованный нетто-резерв

=

Современная стоимость будущих

страховых

Современная стоимость цильмеризованных нетто-премий

+

Слайд 11Резерв выплат по заявленным, но неурегулированным страховым случаям

объем денежных сумм, подлежащих

+

с дожитием до определенного возраста, срока или иного события, предусмотренного договором страхования жизни

+

с досрочным прекращением договоров страхования жизни, предусматривающих выплату выкупных сумм

+

не более 3% от суммы расходов по осуществлению страховых выплат в размере их величины

Слайд 12Резерв выплат по произошедшим, но незаявленным страховым случаям

производится по договорам страхования,

производится в соответствии с разработанным страховщиком методом расчета на основе анализа динамики выплат по случаям смерти не менее чем за 5 лет страховой деятельности.

Слайд 13Выравнивающий резерв

(резерв дефицита взносов)

Современная стоимость цильмеризованных нетто-премий

-

Современная стоимость

Предполагается, что 2% брутто-премий будет достаточно для покрытия будущих расходов страховой компании

Слайд 14Резерв дополнительных выплат (страховых бонусов)

рассчитывается ретроспективным методом на основе накопленной стоимости

Осуществляется отдельно по каждому договору страхования жизни, программе страхования

Определяется как накопленная стоимость начисленных дополнительных выплат (страховых бонусов) уменьшенная на величину произведенных ранее дополнительных выплат (страховых бонусов)

Слайд 15Резерв расходов на обслуживание страховых обязательств

(резерв расходов)

=

актуарная стоимость будущих расходов

-

актуарная стоимость предстоящих поступлений резервируемой премии на покрытие будущих расходов.

Слайд 16Формирование страховых резервов по страхованию иному, чем страхование жизни

ПРИКАЗ Минфина РФ

резерв незаработанной премии (далее - РНП);

резерв заявленных, но неурегулированных убытков (далее - РЗУ);

резерв произошедших, но незаявленных убытков (далее - РПНУ);

стабилизационный резерв (далее - СР);

резерв для компенсации расходов на осуществление страховых выплат и прямое возмещение убытков по обязательному страхованию гражданской ответственности владельцев транспортных средств в последующие периоды

Слайд 17Резерв незаработанной премии - часть начисленной страховой премии (взносов) по договору,

Слайд 18РНП

Резерв незаработанной премии (РНП)

Время

01.01

01.01

01.10

01.07

01.04

Дата заключения договора

Дата окончания договора

Страховая премия

Отчетная дата

Слайд 19 Основа для расчета РНП по каждой учетной группе договоров

БСПi

где БСПi – базовая страховая премия по i-му договору страхования;

БПi – начисленная страховая брутто-премия по i-му договору страхования;

КВi – комиссионное вознаграждение за заключение i-го договора страхования;

Оi – отчисления от брутто-премии по i-му договору страхования в резерв предупредительных мероприятий (РПМ).

Слайд 20Незаработанная премия (НП) методом «pro rata temporis»

НПi = БСПi *

где НПi – незаработанная премия по i-му договору;

БСПi – базовая страховая премия по i-му договору;

Кi - коэффициент для расчета незаработанной премии, оценивающий долю ответственности страховщика по i-му договору, приходящуюся на следующий за отчетным периодом.

Кi = (ni – mi) / ni,

где ni – срок действия i-го договора в днях;

mi – число дней с момента вступления i-го договора в силу до отчетной даты.

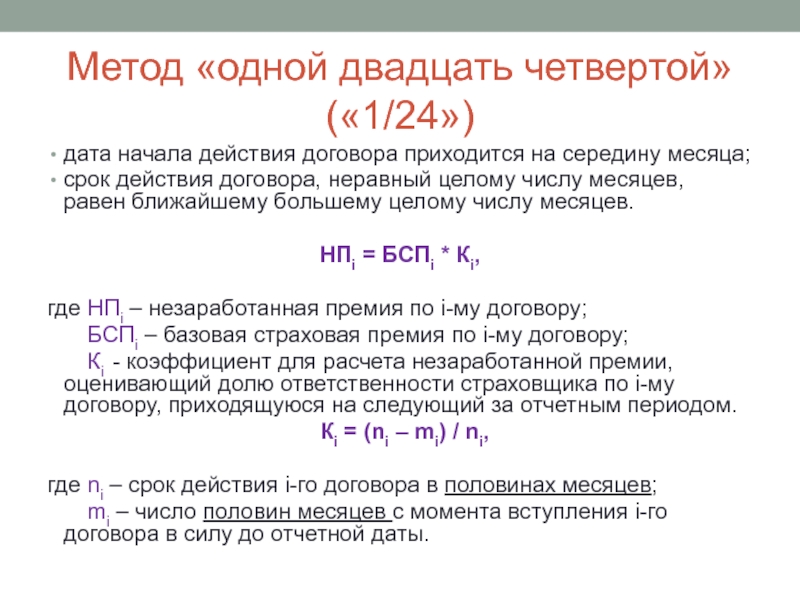

Слайд 21Метод «одной двадцать четвертой» («1/24»)

дата начала действия договора приходится на середину

срок действия договора, неравный целому числу месяцев, равен ближайшему большему целому числу месяцев.

НПi = БСПi * Кi,

где НПi – незаработанная премия по i-му договору;

БСПi – базовая страховая премия по i-му договору;

Кi - коэффициент для расчета незаработанной премии, оценивающий долю ответственности страховщика по i-му договору, приходящуюся на следующий за отчетным периодом.

Кi = (ni – mi) / ni,

где ni – срок действия i-го договора в половинах месяцев;

mi – число половин месяцев с момента вступления i-го договора в силу до отчетной даты.

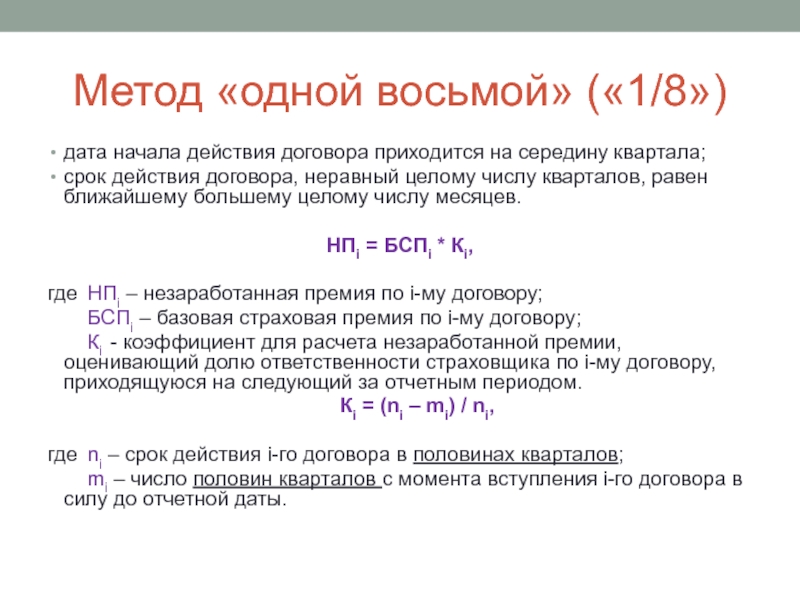

Слайд 22Метод «одной восьмой» («1/8»)

дата начала действия договора приходится на середину квартала;

срок

НПi = БСПi * Кi,

где НПi – незаработанная премия по i-му договору;

БСПi – базовая страховая премия по i-му договору;

Кi - коэффициент для расчета незаработанной премии, оценивающий долю ответственности страховщика по i-му договору, приходящуюся на следующий за отчетным периодом.

Кi = (ni – mi) / ni,

где ni – срок действия i-го договора в половинах кварталов;

mi – число половин кварталов с момента вступления i-го договора в силу до отчетной даты.

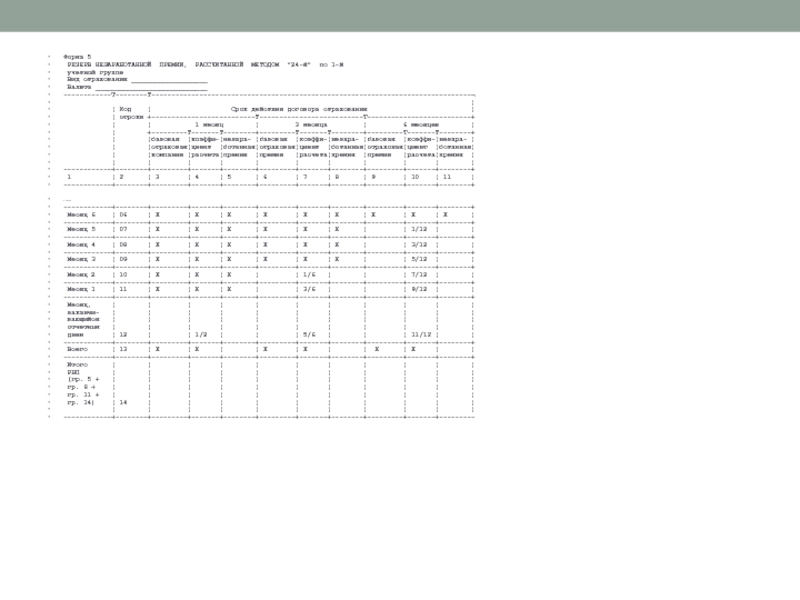

Слайд 23Форма 5

РЕЗЕРВ НЕЗАРАБОТАННОЙ ПРЕМИИ, РАССЧИТАННОЙ МЕТОДОМ "24-й" по 1-й

учетной

Вид страхования ___________________

Валюта ____________________________

------------T--------T--------------------------------------------------------------------------------¬

¦

¦ Код ¦ Срок действия договора страхования ¦

¦ строки +--------------------------T--------------------------T--------------------------+

¦ ¦ 1 месяц ¦ 3 месяца ¦ 6 месяцев ¦

¦ +---------T-------T--------+---------T-------T--------+---------T-------T--------+

¦ ¦базовая ¦коэффи-¦незара- ¦базовая ¦коэффи-¦незара- ¦базовая ¦коэффи-¦незара- ¦

¦ ¦страховая¦циент ¦ботанная¦страховая¦циент ¦ботанная¦страховая¦циент ¦ботанная¦

¦ ¦компания ¦расчета¦премия ¦премия ¦расчета¦премия ¦премия ¦расчета¦премия ¦

¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

1 ¦ 2 ¦ 3 ¦ 4 ¦ 5 ¦ 6 ¦ 7 ¦ 8 ¦ 9 ¦ 10 ¦ 11 ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

……

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц 6 ¦ 06 ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц 5 ¦ 07 ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ ¦ 1/12 ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц 4 ¦ 08 ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ ¦ 3/12 ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц 3 ¦ 09 ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ Х ¦ ¦ 5/12 ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц 2 ¦ 10 ¦ Х ¦ Х ¦ Х ¦ ¦ 1/6 ¦ ¦ ¦ 7/12 ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц 1 ¦ 11 ¦ Х ¦ Х ¦ Х ¦ ¦ 3/6 ¦ ¦ ¦ 9/12 ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Месяц, ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

заканчи- ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

вающийся ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

отчетным ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

днем ¦ 12 ¦ ¦ 1/2 ¦ ¦ ¦ 5/6 ¦ ¦ ¦ 11/12 ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Всего ¦ 13 ¦ Х ¦ Х ¦ ¦ Х ¦ Х ¦ ¦ Х ¦ Х ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+--------+

Итого ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

РНП ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

(гр. 5 + ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

гр. 8 + ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

гр. 11 + ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

гр. 14) ¦ 14 ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

------------+--------+---------+-------+--------+---------+-------+--------+---------+-------+---------

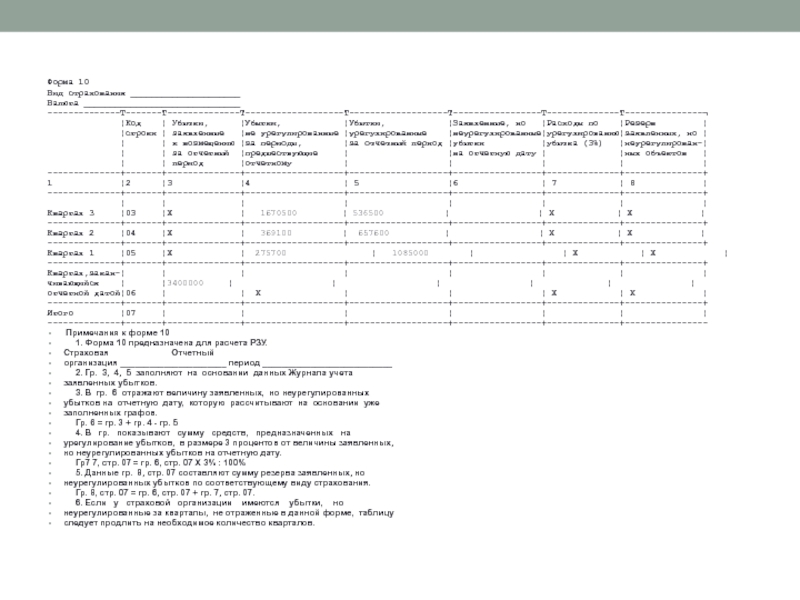

Слайд 24Форма 10

Вид страхования _____________________

Валюта ______________________________

--------------T-------T--------------T-------------------T-------------------T-----------------T--------------T---------------¬

¦строки ¦ заявленные ¦не урегулированные ¦урегулированные ¦неурегулированные¦урегулированию¦заявленных, но ¦

¦ ¦ к возмещению ¦за периоды, ¦за отчетный период ¦убытки ¦убытка (3%) ¦неурегулирован-¦

¦ ¦ за отчетный ¦предшествующие ¦ ¦на отчетную дату ¦ ¦ных объектов ¦

¦ ¦ период ¦отчетному ¦ ¦ ¦ ¦ ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+---------------+

1 ¦2 ¦3 ¦4 ¦ 5 ¦6 ¦ 7 ¦ 8 ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+---------------+

¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

Квартал 3 ¦03 ¦Х ¦ 1670500 ¦ 536500 ¦ ¦ Х ¦ Х ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+---------------+

Квартал 2 ¦04 ¦Х ¦ 369100 ¦ 657600 ¦ ¦ Х ¦ Х ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+---------------+

Квартал 1 ¦05 ¦Х ¦ 275700 ¦ 1085000 ¦ ¦ Х ¦ Х ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+---------------+

Квартал,закан-¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

чивающийся ¦ ¦3400000 ¦ ¦ ¦ ¦ ¦ ¦

отчетной датой¦06 ¦ ¦ Х ¦ ¦ ¦ Х ¦ Х ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+---------------+

Итого ¦07 ¦ ¦ ¦ ¦ ¦ ¦ ¦

--------------+-------+--------------+-------------------+-------------------+-----------------+--------------+----------------

Примечания к форме 10

1. Форма 10 предназначена для расчета РЗУ.

Страховая Отчетный

организация ______________________ период ___________________________

2. Гр. 3, 4, 5 заполняют на основании данных Журнала учета

заявленных убытков.

3. В гр. 6 отражают величину заявленных, но неурегулированных

убытков на отчетную дату, которую рассчитывают на основании уже

заполненных графов.

Гр. 6 = гр. 3 + гр. 4 - гр. 5

4. В гр. показывают сумму средств, предназначенных на

урегулирование убытков, в размере 3 процентов от величины заявленных,

но неурегулированных убытков на отчетную дату.

Гр7 7, стр. 07 = гр. 6, стр. 07 Х 3% : 100%

5. Данные гр. 8, стр. 07 составляют сумму резерва заявленных, но

неурегулированных убытков по соответствующему виду страхования.

Гр. 8, стр. 07 = гр. 6, стр. 07 + гр. 7, стр. 07.

6. Если у страховой организации имеются убытки, но

неурегулированные за кварталы, не отраженные в данной форме, таблицу

следует продлить на необходимое количество кварталов.

Слайд 25РЗУij = ЗНУ ij + 0,03( ЗНУij + СПij) = 1,03(ЗНУij

где ЗНУ ij – сумма заявленных, но неурегулированных убытков по i-ой учетной группе договоров по j-му кварталу досрочного прекращения (изменений условий) договора;

СПij – сумма страховых премий по i-ой учетной группе договоров и j-му кварталу досрочного прекращения (изменений условий) договора.

Слайд 26РПНУ (произошедших, но незаявленных убытков) осуществляется исходя из показателей, полученных по

- суммы оплаченных убытков (страховых выплат);

- суммы заявленных, но неурегулированных убытков;

- части страховой брутто-премии, относящейся к периодам действия договоров в отчетном периоде (заработанная страховая премия);

- других показателей (по согласованию с Минфином России).

Для расчета РПНУ заработанная страховая премия определяется как страховая брутто-премия, начисленная в отчетном периоде, увеличенная на величину резерва незаработанной премии на начало отчетного периода и уменьшенная на величину резерва незаработанной премии на конец этого же периода.

Слайд 27Стабилизационный резерв является оценкой обязательств страховщика, связанных с осуществлением будущих страховых

где КСУ – коэффициент состоявшихся убытков;

СВ – произведенные в отчетном периоде страховые выплаты по страховым случаям, произошедшим в этом периоде;

РЗУ – резерв заявленных, но не урегулированных убытков, произошедших в отчетном периоде

РПНУ – резерв произошедших, но не заявленных убытков, рассчитанный по убыткам, произошедшим в отчетном периоде;

СП – заработанная страховая премия за отчетный период.

Слайд 28Расчет стабилизационного резерва производится исходя из показателей нетто-перестрахования (за минусом участия

- страховая брутто-премия по договорам учитывается за минусом начисленной перестраховочной премии по договорам, переданным в перестрахование;

- страховые выплаты учитываются за минусом доли перестраховщиков;

- резервы незаработанной премии, заявленных, но неурегулированных убытков и произошедших, но незаявленных убытков учитываются,