г.

Министерство финансов России

Научно-исследовательский финансовый институт

Савинский Сергей Петрович

ведущий научный сотрудник

кандидат экономических наук

26 марта 2014 г.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Россия-Китай: основные тренды финансовых отношений-2014 презентация

Содержание

- 1. Россия-Китай: основные тренды финансовых отношений-2014

- 2. Тремя основными качествами мировой валюты являются масштаб,

- 3. В 2013 г. осуществлялось последовательное расширение использования

- 5. Доля расчетов в юанях в рамках трансграничной

- 6. В последние годы рост экспорта Китая в

- 7. По прогнозам HSBC, опубликованным в марте 2013

- 9. Согласно исследовательскому докладу Банка международных расчетов от

- 10. По данным ГУВК объем юаневых депозитов нерезидентов

- 11. Недавно созданная Шанхайская зона свободной торговли представляет

- 12. Офшорный юань Офшорный юань подразумевает, что используемый

- 13. По данным руководства денежно-кредитного управления Гонконга, он

- 14. В сфере становления юаня в качестве валюты

- 15. Операции с юанем в офшорных центрах в

- 16. Париж также выражает готовность стать офшорным центром

- 17. В последние годы банки с китайским капиталом,

- 18. Китай также планирует расширить международные расчеты в

- 19. С 6 февраля 2013 г. банковский сектор

- 20. Проведение расчетов в юанях между банковскими учреждениями,

- 21. Открытость по капитальным счетам Директор Народного

- 22. В октябре 2012 г. в Токио на

- 23. Россия-Китай финансовое сотрудничество Идея перейти на взаиморасчеты

- 24. Российские банки один за другим объявляют об

- 25. Выводы По мнению многих экспертов, в

- 26. Основная статистика КНР в 2013 г.

Слайд 1«Россия-Китай: основные тренды финансовых отношений-2014»

Шаги по интернационализации юаня по итогам 2013

Слайд 2Тремя основными качествами мировой валюты являются масштаб, ликвидность и стабильность. Юань,

несомненно, уже обладает первым из них, ведь Китай стал вторым после США экономическим субъектом мира. Среднегодовой прирост китайской экономики в период с 2011 по 2030 гг. составит не менее 6,6%.

При этом для превращения юаня в мировую валюту необходимо преодолеть ряд вызовов в области ликвидности и стабильности. КНР постепенно открывает себя международным финансовым рынкам, а предприятия страны начинают осуществлять расчеты в юанях в рамках трансграничной торговли. Кроме того, Китай подписал соглашения о валютном обмене с рядом стран. Однако масштабы китайской биржи долговых облигаций и объем заключаемых на ней сделок остаются сравнительно небольшими. Под стабильностью, служащей третьим условием превращения юаня в мировую валюту, подразумевается стабильность в политической, экономической и финансовой областях.

Валютная политика КНР в настоящее время стала постоянной темой для обсуждения на встречах таких влиятельных саммитов как «большая восьмерка», совещаниях «большой двадцатки», на других международных экономических форумах, и даже на заседаниях Конгресса США. Это является показателем все более возрастающего влияния экономики Китая, а интернационализация юаня в итоге приведет к осуществлению исторической миссии: реформированию международной валютной системы.

При этом для превращения юаня в мировую валюту необходимо преодолеть ряд вызовов в области ликвидности и стабильности. КНР постепенно открывает себя международным финансовым рынкам, а предприятия страны начинают осуществлять расчеты в юанях в рамках трансграничной торговли. Кроме того, Китай подписал соглашения о валютном обмене с рядом стран. Однако масштабы китайской биржи долговых облигаций и объем заключаемых на ней сделок остаются сравнительно небольшими. Под стабильностью, служащей третьим условием превращения юаня в мировую валюту, подразумевается стабильность в политической, экономической и финансовой областях.

Валютная политика КНР в настоящее время стала постоянной темой для обсуждения на встречах таких влиятельных саммитов как «большая восьмерка», совещаниях «большой двадцатки», на других международных экономических форумах, и даже на заседаниях Конгресса США. Это является показателем все более возрастающего влияния экономики Китая, а интернационализация юаня в итоге приведет к осуществлению исторической миссии: реформированию международной валютной системы.

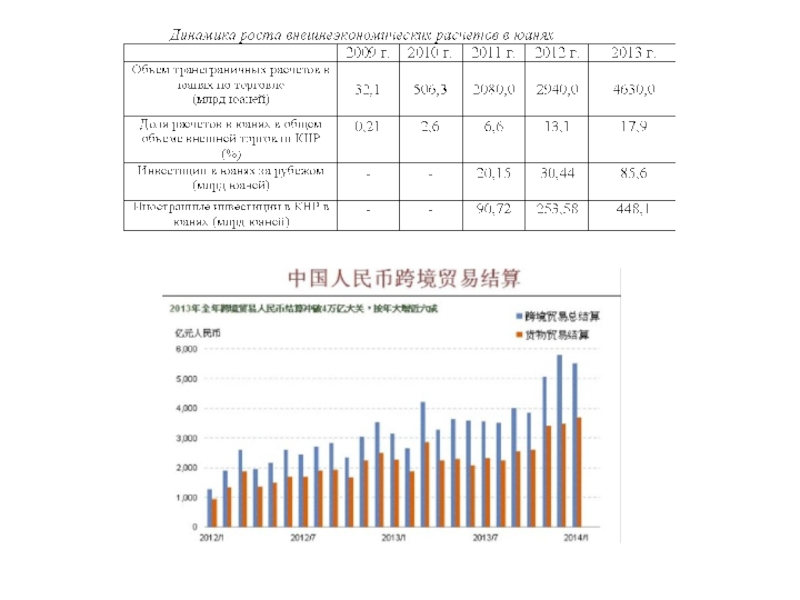

Слайд 3В 2013 г. осуществлялось последовательное расширение использования юаня в международных расчетах,

проводилась льготная политика поощрения в случае использования юаня в расчетах с целью привлечения китайских и зарубежных предприятий в процесс интернационализации китайской валюты. На состоявшемся в первой декаде января уже текущего 2014 г. рабочем заседании Центрального банка КНР (Народный банк Китая), также было отмечено, что одним из важных пунктов руководства страны и банка и в 2014 г. станет расширение трансграничного использования юаня.

Данные статистики свидетельствуют о стремительном росте трансграничных расчетов в юанях. Так по итогам 2013 г. эти расчеты по таким текущим статьям достигли 4,62 трлн юаней, в том числе по торговле товарами и услугами, инвестициям КНР за рубежом и прямым иностранным инвестициям в Китай составили соответственно 3,02 трлн и 1,61 трлн юаней, 85,6 млрд юаней и 448,1 млрд юаней.

Данные статистики свидетельствуют о стремительном росте трансграничных расчетов в юанях. Так по итогам 2013 г. эти расчеты по таким текущим статьям достигли 4,62 трлн юаней, в том числе по торговле товарами и услугами, инвестициям КНР за рубежом и прямым иностранным инвестициям в Китай составили соответственно 3,02 трлн и 1,61 трлн юаней, 85,6 млрд юаней и 448,1 млрд юаней.

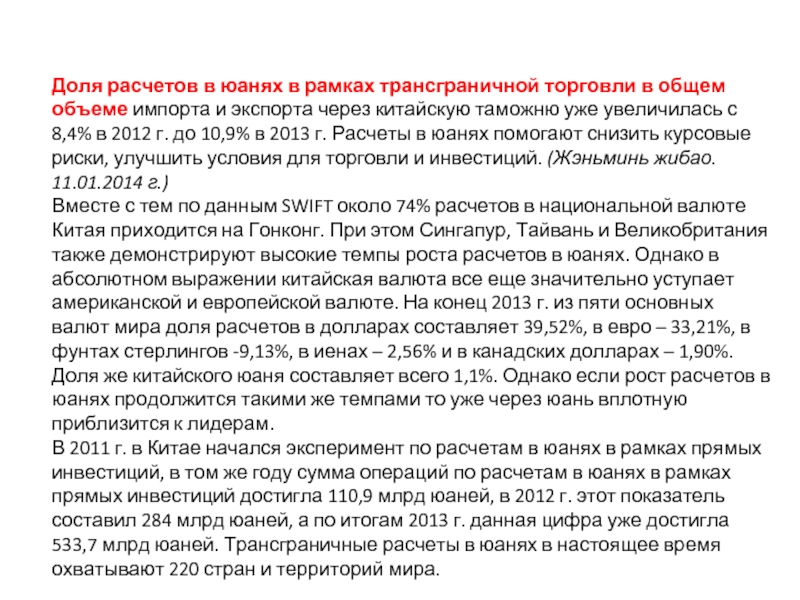

Слайд 5Доля расчетов в юанях в рамках трансграничной торговли в общем объеме

импорта и экспорта через китайскую таможню уже увеличилась с 8,4% в 2012 г. до 10,9% в 2013 г. Расчеты в юанях помогают снизить курсовые риски, улучшить условия для торговли и инвестиций. (Жэньминь жибао. 11.01.2014 г.)

Вместе с тем по данным SWIFT около 74% расчетов в национальной валюте Китая приходится на Гонконг. При этом Сингапур, Тайвань и Великобритания также демонстрируют высокие темпы роста расчетов в юанях. Однако в абсолютном выражении китайская валюта все еще значительно уступает американской и европейской валюте. На конец 2013 г. из пяти основных валют мира доля расчетов в долларах составляет 39,52%, в евро – 33,21%, в фунтах стерлингов -9,13%, в иенах – 2,56% и в канадских долларах – 1,90%.

Доля же китайского юаня составляет всего 1,1%. Однако если рост расчетов в юанях продолжится такими же темпами то уже через юань вплотную приблизится к лидерам.

В 2011 г. в Китае начался эксперимент по расчетам в юанях в рамках прямых инвестиций, в том же году сумма операций по расчетам в юанях в рамках прямых инвестиций достигла 110,9 млрд юаней, в 2012 г. этот показатель составил 284 млрд юаней, а по итогам 2013 г. данная цифра уже достигла 533,7 млрд юаней. Трансграничные расчеты в юанях в настоящее время охватывают 220 стран и территорий мира.

Вместе с тем по данным SWIFT около 74% расчетов в национальной валюте Китая приходится на Гонконг. При этом Сингапур, Тайвань и Великобритания также демонстрируют высокие темпы роста расчетов в юанях. Однако в абсолютном выражении китайская валюта все еще значительно уступает американской и европейской валюте. На конец 2013 г. из пяти основных валют мира доля расчетов в долларах составляет 39,52%, в евро – 33,21%, в фунтах стерлингов -9,13%, в иенах – 2,56% и в канадских долларах – 1,90%.

Доля же китайского юаня составляет всего 1,1%. Однако если рост расчетов в юанях продолжится такими же темпами то уже через юань вплотную приблизится к лидерам.

В 2011 г. в Китае начался эксперимент по расчетам в юанях в рамках прямых инвестиций, в том же году сумма операций по расчетам в юанях в рамках прямых инвестиций достигла 110,9 млрд юаней, в 2012 г. этот показатель составил 284 млрд юаней, а по итогам 2013 г. данная цифра уже достигла 533,7 млрд юаней. Трансграничные расчеты в юанях в настоящее время охватывают 220 стран и территорий мира.

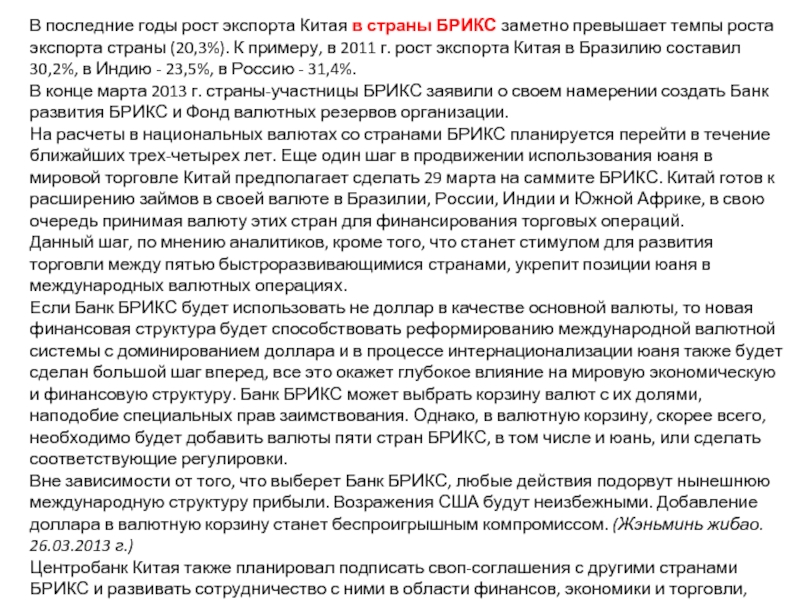

Слайд 6В последние годы рост экспорта Китая в страны БРИКС заметно превышает

темпы роста экспорта страны (20,3%). К примеру, в 2011 г. рост экспорта Китая в Бразилию составил 30,2%, в Индию - 23,5%, в Россию - 31,4%.

В конце марта 2013 г. страны-участницы БРИКС заявили о своем намерении создать Банк развития БРИКС и Фонд валютных резервов организации.

На расчеты в национальных валютах со странами БРИКС планируется перейти в течение ближайших трех-четырех лет. Еще один шаг в продвижении использования юаня в мировой торговле Китай предполагает сделать 29 марта на саммите БРИКС. Китай готов к расширению займов в своей валюте в Бразилии, России, Индии и Южной Африке, в свою очередь принимая валюту этих стран для финансирования торговых операций.

Данный шаг, по мнению аналитиков, кроме того, что станет стимулом для развития торговли между пятью быстроразвивающимися странами, укрепит позиции юаня в международных валютных операциях.

Если Банк БРИКС будет использовать не доллар в качестве основной валюты, то новая финансовая структура будет способствовать реформированию международной валютной системы с доминированием доллара и в процессе интернационализации юаня также будет сделан большой шаг вперед, все это окажет глубокое влияние на мировую экономическую и финансовую структуру. Банк БРИКС может выбрать корзину валют с их долями, наподобие специальных прав заимствования. Однако, в валютную корзину, скорее всего, необходимо будет добавить валюты пяти стран БРИКС, в том числе и юань, или сделать соответствующие регулировки.

Вне зависимости от того, что выберет Банк БРИКС, любые действия подорвут нынешнюю международную структуру прибыли. Возражения США будут неизбежными. Добавление доллара в валютную корзину станет беспроигрышным компромиссом. (Жэньминь жибао. 26.03.2013 г.)

Центробанк Китая также планировал подписать своп-соглашения с другими странами БРИКС и развивать сотрудничество с ними в области финансов, экономики и торговли, включая создание валютного резервного фонда БРИКС. (Жэньминь жибао. 27.03.2013 г.).

В конце марта 2013 г. страны-участницы БРИКС заявили о своем намерении создать Банк развития БРИКС и Фонд валютных резервов организации.

На расчеты в национальных валютах со странами БРИКС планируется перейти в течение ближайших трех-четырех лет. Еще один шаг в продвижении использования юаня в мировой торговле Китай предполагает сделать 29 марта на саммите БРИКС. Китай готов к расширению займов в своей валюте в Бразилии, России, Индии и Южной Африке, в свою очередь принимая валюту этих стран для финансирования торговых операций.

Данный шаг, по мнению аналитиков, кроме того, что станет стимулом для развития торговли между пятью быстроразвивающимися странами, укрепит позиции юаня в международных валютных операциях.

Если Банк БРИКС будет использовать не доллар в качестве основной валюты, то новая финансовая структура будет способствовать реформированию международной валютной системы с доминированием доллара и в процессе интернационализации юаня также будет сделан большой шаг вперед, все это окажет глубокое влияние на мировую экономическую и финансовую структуру. Банк БРИКС может выбрать корзину валют с их долями, наподобие специальных прав заимствования. Однако, в валютную корзину, скорее всего, необходимо будет добавить валюты пяти стран БРИКС, в том числе и юань, или сделать соответствующие регулировки.

Вне зависимости от того, что выберет Банк БРИКС, любые действия подорвут нынешнюю международную структуру прибыли. Возражения США будут неизбежными. Добавление доллара в валютную корзину станет беспроигрышным компромиссом. (Жэньминь жибао. 26.03.2013 г.)

Центробанк Китая также планировал подписать своп-соглашения с другими странами БРИКС и развивать сотрудничество с ними в области финансов, экономики и торговли, включая создание валютного резервного фонда БРИКС. (Жэньминь жибао. 27.03.2013 г.).

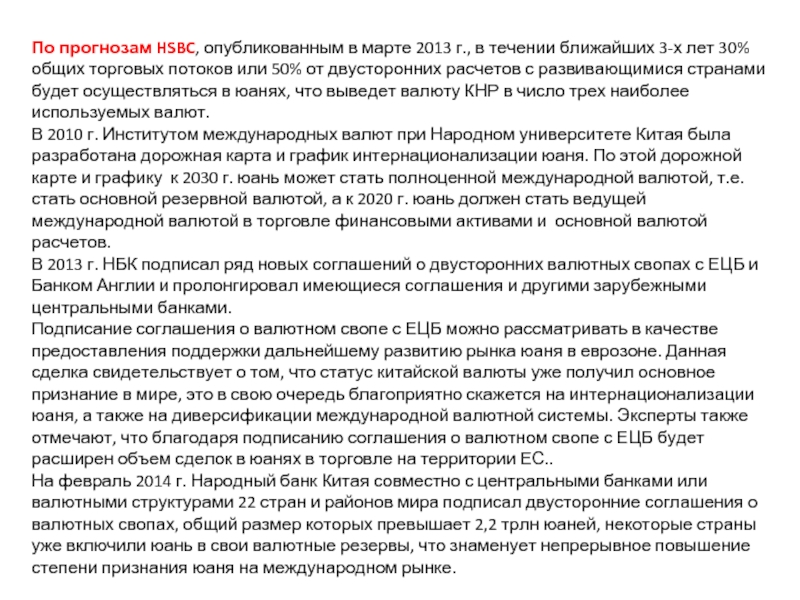

Слайд 7По прогнозам HSBC, опубликованным в марте 2013 г., в течении ближайших

3-х лет 30% общих торговых потоков или 50% от двусторонних расчетов с развивающимися странами будет осуществляться в юанях, что выведет валюту КНР в число трех наиболее используемых валют.

В 2010 г. Институтом международных валют при Народном университете Китая была разработана дорожная карта и график интернационализации юаня. По этой дорожной карте и графику к 2030 г. юань может стать полноценной международной валютой, т.е. стать основной резервной валютой, а к 2020 г. юань должен стать ведущей международной валютой в торговле финансовыми активами и основной валютой расчетов.

В 2013 г. НБК подписал ряд новых соглашений о двусторонних валютных свопах с ЕЦБ и Банком Англии и пролонгировал имеющиеся соглашения и другими зарубежными центральными банками.

Подписание соглашения о валютном свопе с ЕЦБ можно рассматривать в качестве предоставления поддержки дальнейшему развитию рынка юаня в еврозоне. Данная сделка свидетельствует о том, что статус китайской валюты уже получил основное признание в мире, это в свою очередь благоприятно скажется на интернационализации юаня, а также на диверсификации международной валютной системы. Эксперты также отмечают, что благодаря подписанию соглашения о валютном свопе с ЕЦБ будет расширен объем сделок в юанях в торговле на территории ЕС..

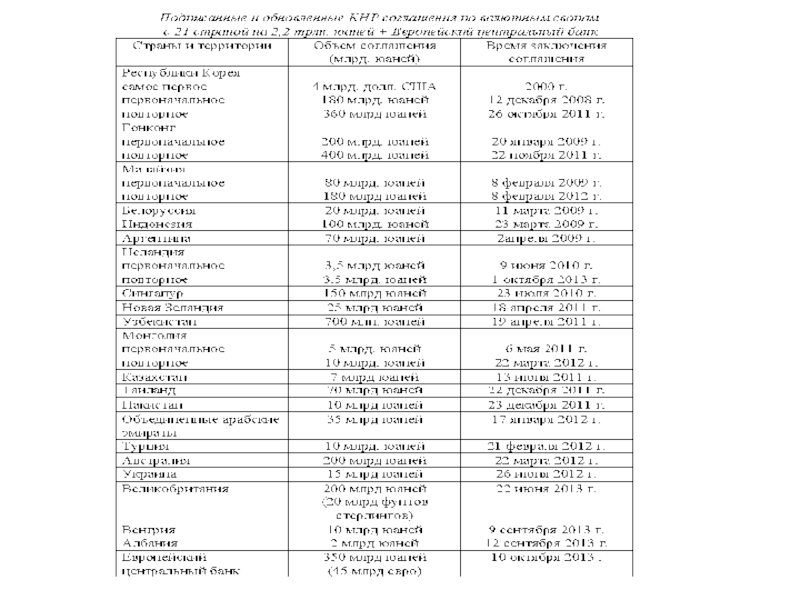

На февраль 2014 г. Народный банк Китая совместно с центральными банками или валютными структурами 22 стран и районов мира подписал двусторонние соглашения о валютных свопах, общий размер которых превышает 2,2 трлн юаней, некоторые страны уже включили юань в свои валютные резервы, что знаменует непрерывное повышение степени признания юаня на международном рынке.

В 2010 г. Институтом международных валют при Народном университете Китая была разработана дорожная карта и график интернационализации юаня. По этой дорожной карте и графику к 2030 г. юань может стать полноценной международной валютой, т.е. стать основной резервной валютой, а к 2020 г. юань должен стать ведущей международной валютой в торговле финансовыми активами и основной валютой расчетов.

В 2013 г. НБК подписал ряд новых соглашений о двусторонних валютных свопах с ЕЦБ и Банком Англии и пролонгировал имеющиеся соглашения и другими зарубежными центральными банками.

Подписание соглашения о валютном свопе с ЕЦБ можно рассматривать в качестве предоставления поддержки дальнейшему развитию рынка юаня в еврозоне. Данная сделка свидетельствует о том, что статус китайской валюты уже получил основное признание в мире, это в свою очередь благоприятно скажется на интернационализации юаня, а также на диверсификации международной валютной системы. Эксперты также отмечают, что благодаря подписанию соглашения о валютном свопе с ЕЦБ будет расширен объем сделок в юанях в торговле на территории ЕС..

На февраль 2014 г. Народный банк Китая совместно с центральными банками или валютными структурами 22 стран и районов мира подписал двусторонние соглашения о валютных свопах, общий размер которых превышает 2,2 трлн юаней, некоторые страны уже включили юань в свои валютные резервы, что знаменует непрерывное повышение степени признания юаня на международном рынке.

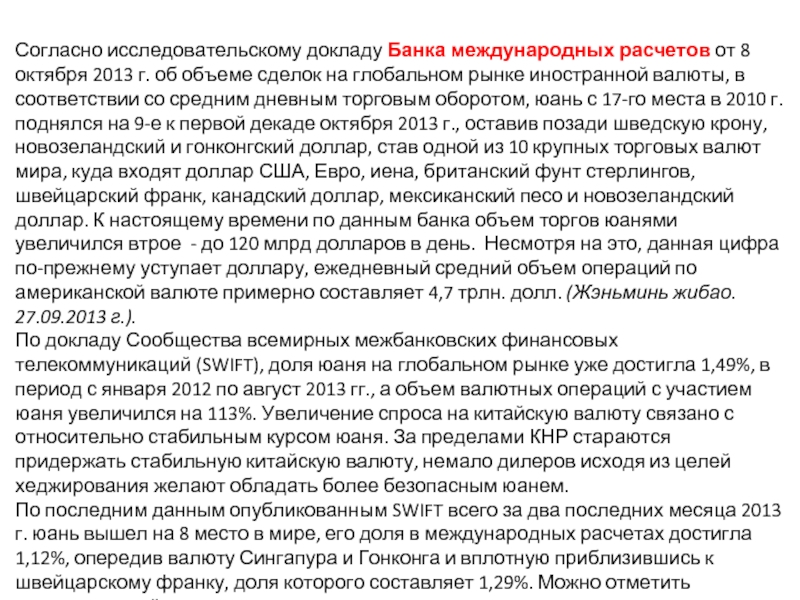

Слайд 9Согласно исследовательскому докладу Банка международных расчетов от 8 октября 2013 г.

об объеме сделок на глобальном рынке иностранной валюты, в соответствии со средним дневным торговым оборотом, юань с 17-го места в 2010 г. поднялся на 9-е к первой декаде октября 2013 г., оставив позади шведскую крону, новозеландский и гонконгский доллар, став одной из 10 крупных торговых валют мира, куда входят доллар США, Евро, иена, британский фунт стерлингов, швейцарский франк, канадский доллар, мексиканский песо и новозеландский доллар. К настоящему времени по данным банка объем торгов юанями увеличился втрое - до 120 млрд долларов в день. Несмотря на это, данная цифра по-прежнему уступает доллару, ежедневный средний объем операций по американской валюте примерно составляет 4,7 трлн. долл. (Жэньминь жибао. 27.09.2013 г.).

По докладу Сообщества всемирных межбанковских финансовых телекоммуникаций (SWIFT), доля юаня на глобальном рынке уже достигла 1,49%, в период с января 2012 по август 2013 гг., а объем валютных операций с участием юаня увеличился на 113%. Увеличение спроса на китайскую валюту связано с относительно стабильным курсом юаня. За пределами КНР стараются придержать стабильную китайскую валюту, немало дилеров исходя из целей хеджирования желают обладать более безопасным юанем.

По последним данным опубликованным SWIFT всего за два последних месяца 2013 г. юань вышел на 8 место в мире, его доля в международных расчетах достигла 1,12%, опередив валюту Сингапура и Гонконга и вплотную приблизившись к швейцарскому франку, доля которого составляет 1,29%. Можно отметить стремительный рост расчетов в юанях доля которого в январе 2012 г. составляла всего 0,25% - 20 место в мире. (International Business Daily. 28.01.2014 г.).

По докладу Сообщества всемирных межбанковских финансовых телекоммуникаций (SWIFT), доля юаня на глобальном рынке уже достигла 1,49%, в период с января 2012 по август 2013 гг., а объем валютных операций с участием юаня увеличился на 113%. Увеличение спроса на китайскую валюту связано с относительно стабильным курсом юаня. За пределами КНР стараются придержать стабильную китайскую валюту, немало дилеров исходя из целей хеджирования желают обладать более безопасным юанем.

По последним данным опубликованным SWIFT всего за два последних месяца 2013 г. юань вышел на 8 место в мире, его доля в международных расчетах достигла 1,12%, опередив валюту Сингапура и Гонконга и вплотную приблизившись к швейцарскому франку, доля которого составляет 1,29%. Можно отметить стремительный рост расчетов в юанях доля которого в январе 2012 г. составляла всего 0,25% - 20 место в мире. (International Business Daily. 28.01.2014 г.).

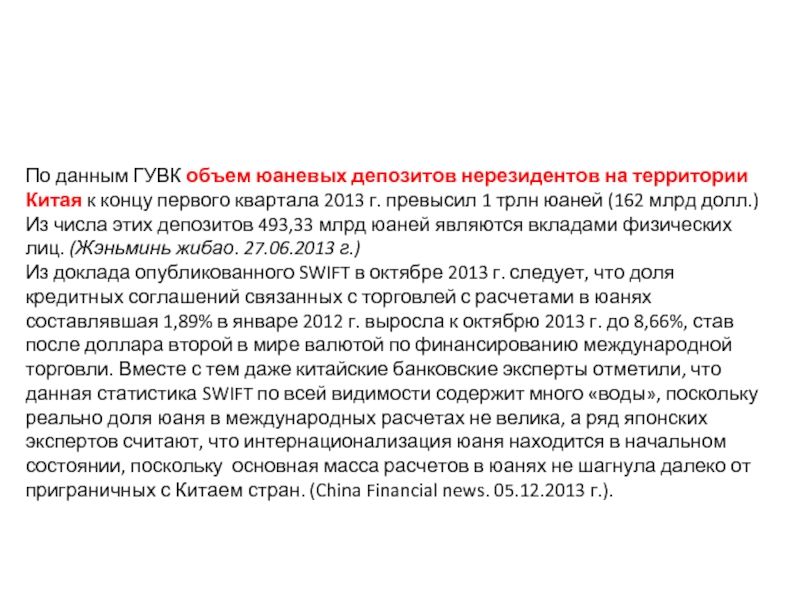

Слайд 10По данным ГУВК объем юаневых депозитов нерезидентов на территории Китая к

концу первого квартала 2013 г. превысил 1 трлн юаней (162 млрд долл.) Из числа этих депозитов 493,33 млрд юаней являются вкладами физических лиц. (Жэньминь жибао. 27.06.2013 г.)

Из доклада опубликованного SWIFT в октябре 2013 г. следует, что доля кредитных соглашений связанных с торговлей с расчетами в юанях составлявшая 1,89% в январе 2012 г. выросла к октябрю 2013 г. до 8,66%, став после доллара второй в мире валютой по финансированию международной торговли. Вместе с тем даже китайские банковские эксперты отметили, что данная статистика SWIFT по всей видимости содержит много «воды», поскольку реально доля юаня в международных расчетах не велика, а ряд японских экспертов считают, что интернационализация юаня находится в начальном состоянии, поскольку основная масса расчетов в юанях не шагнула далеко от приграничных с Китаем стран. (China Financial news. 05.12.2013 г.).

Из доклада опубликованного SWIFT в октябре 2013 г. следует, что доля кредитных соглашений связанных с торговлей с расчетами в юанях составлявшая 1,89% в январе 2012 г. выросла к октябрю 2013 г. до 8,66%, став после доллара второй в мире валютой по финансированию международной торговли. Вместе с тем даже китайские банковские эксперты отметили, что данная статистика SWIFT по всей видимости содержит много «воды», поскольку реально доля юаня в международных расчетах не велика, а ряд японских экспертов считают, что интернационализация юаня находится в начальном состоянии, поскольку основная масса расчетов в юанях не шагнула далеко от приграничных с Китаем стран. (China Financial news. 05.12.2013 г.).

Слайд 11Недавно созданная Шанхайская зона свободной торговли представляет собой полигон для открытия

финансовой отрасли Китая.Так 18 февраля уже текущего года НБК объявила о начале оплаты трансграничных сделок в юанях из зоны свободной торговли Шанхая, где банковские предприятия могут напрямую использовать юани для расчетов и не требуется предварительного одобрения Центробанка. (Жэньминь жибао. 19.02.2014 г.).

Одной из наиболее привлекших внимание финансовых реформ данной зоны свободной торговли Шанхая стала возможность валютного обмена в операциях с юанем, что будет способствовать интернационализации юаня. Зона стала территорией пробного запуска реформы управления международного обмена валют, будут созданы механизмы управления адаптацией обмена валют в зоне свободной торговли, будет достигнута либерализация трансграничных финансовых операций. (Жэньминь жибао. 29.09.2013 г.)

В 2014 г. начинается новый этап политики по трансграничному использованию юаня в соответствии с которой с января 2014 г. подразделение НБК осуществляющее валютный контроль в стране – Государственное управление валютного контроля Китая (ГУВК) или SAFE (State Administration of Foreign Excheng) начиная с января 2014 г. на базе публикуемых данных платежного баланса страны рассчитанных в долларах, будет публиковать соответствующие статьи платежного баланса КНР по также и в юанях, посредством пересчета по прямому курсу доллар-юань. Такой практикой отражения экспортно-импортной статистики в национальных валютах уже пользуются в Сингапуре, Гонконге и Японии.

Вместе с тем ряд экспертов отмечают, что юань еще не в полной мере является «визитной карточкой» в международных расчетах, имеется ввиду две основополагающие функции, такие как установление цены в юанях и функция расчетов в юанях и определенное отставание функции установления цен в юанях от функции расчетов в юанях. Так в договорах по торговым расчетам в юанях по-прежнему прописывается цена за товар в долларах или другой иностранной валюте.

Одной из наиболее привлекших внимание финансовых реформ данной зоны свободной торговли Шанхая стала возможность валютного обмена в операциях с юанем, что будет способствовать интернационализации юаня. Зона стала территорией пробного запуска реформы управления международного обмена валют, будут созданы механизмы управления адаптацией обмена валют в зоне свободной торговли, будет достигнута либерализация трансграничных финансовых операций. (Жэньминь жибао. 29.09.2013 г.)

В 2014 г. начинается новый этап политики по трансграничному использованию юаня в соответствии с которой с января 2014 г. подразделение НБК осуществляющее валютный контроль в стране – Государственное управление валютного контроля Китая (ГУВК) или SAFE (State Administration of Foreign Excheng) начиная с января 2014 г. на базе публикуемых данных платежного баланса страны рассчитанных в долларах, будет публиковать соответствующие статьи платежного баланса КНР по также и в юанях, посредством пересчета по прямому курсу доллар-юань. Такой практикой отражения экспортно-импортной статистики в национальных валютах уже пользуются в Сингапуре, Гонконге и Японии.

Вместе с тем ряд экспертов отмечают, что юань еще не в полной мере является «визитной карточкой» в международных расчетах, имеется ввиду две основополагающие функции, такие как установление цены в юанях и функция расчетов в юанях и определенное отставание функции установления цен в юанях от функции расчетов в юанях. Так в договорах по торговым расчетам в юанях по-прежнему прописывается цена за товар в долларах или другой иностранной валюте.

Слайд 12Офшорный юань

Офшорный юань подразумевает, что используемый за пределами материкового Китая капитал

в этой валюте может свободно перемещаться между Гонконгом, Лондоном, Сингапуром, а также Тайванем – этим рядом юаневых офшорных центров.

За последние 15 лет шло стремительное развитие операций с офшорным юанем в Гонконге. Являясь международным финансовым центром, Гонконг активно продвигал процесс интернационализации юаня, сделав гигантский шаг по превращению Гонконга в «центр офшорных операций с юанем».

Операции с офшорным юанем гонконгские банки стали официально развивать начиная с 2004 г. , постепенно расширяя операции с юанями, национальные и зарубежные компании стали выпускать в Гонконге облигации номинированные в юанях, после введения эксперимента с трансграничными торговыми расчетами в юанях, что стало ключевым пунктом. В настоящее время уже отмечаются итоги развития операций, включая депонирование средств в юанях в банках, переводы средств, выпуск облигаций, создание фондов, страхование, операции с золотом, с векселями - все эти операции с офшорными юанями получили первоначальное развитие.

Что касается продвижения Гонконгом юаня в качестве мировой инвестиционной валюты, то здесь Гонконг активно продвигает различного рода денежно-кредитные продукты номинированные в юанях, повышая тем самым объем ликвидного юаня за рубежом. Включая также то, что Гонконг первый номинировал в юанях трастовый фонд по инвестициям в жилищное строительство, создал фонд в юанях для квалифицированных иностранных институциональных инвесторов (RQFII), первым в мире Гонконг создал фонд купли-продажи на бирже золота номинированный в юанях (ETF).

За последние 15 лет шло стремительное развитие операций с офшорным юанем в Гонконге. Являясь международным финансовым центром, Гонконг активно продвигал процесс интернационализации юаня, сделав гигантский шаг по превращению Гонконга в «центр офшорных операций с юанем».

Операции с офшорным юанем гонконгские банки стали официально развивать начиная с 2004 г. , постепенно расширяя операции с юанями, национальные и зарубежные компании стали выпускать в Гонконге облигации номинированные в юанях, после введения эксперимента с трансграничными торговыми расчетами в юанях, что стало ключевым пунктом. В настоящее время уже отмечаются итоги развития операций, включая депонирование средств в юанях в банках, переводы средств, выпуск облигаций, создание фондов, страхование, операции с золотом, с векселями - все эти операции с офшорными юанями получили первоначальное развитие.

Что касается продвижения Гонконгом юаня в качестве мировой инвестиционной валюты, то здесь Гонконг активно продвигает различного рода денежно-кредитные продукты номинированные в юанях, повышая тем самым объем ликвидного юаня за рубежом. Включая также то, что Гонконг первый номинировал в юанях трастовый фонд по инвестициям в жилищное строительство, создал фонд в юанях для квалифицированных иностранных институциональных инвесторов (RQFII), первым в мире Гонконг создал фонд купли-продажи на бирже золота номинированный в юанях (ETF).

Слайд 13По данным руководства денежно-кредитного управления Гонконга, он уже в настоящее время

стал самым большим центром офшорного финансирования в юанях. Только за 5 месяцев 2012 г в Гонконге было реализовано 40 эмиссий облигаций в юанях, что на 30% больше того же периода 2011 г , на общую сумму в 40,4 млрд юаней. Объекты выпуска облигаций в юанях также расширились с финансирования внутренних предприятий и компаний до международных предприятий и учреждений.

Центральное правительство использует площадку Гонконга, позволяя центральным банкам зарубежных стран скупать государственные облигации КНР в качестве государственных резервов. Это не только способствует продвижению в Гонконге операций с оффшорным юанем, но и позволяет юаню идти огромными шагами в направлении интернационализации.

Так по данным Министерства финансов КНР только в 2013 г. в Гонконге были успешно размещены три эмиссии государственных облигаций КНР на сумму в 23 млрд юаней ( 26 июня 2013 г. на 13 млрд юаней для институциональных инвесторов и центральных банков зарубежных стран и территорий, 21 ноября – на 7 млрд юаней для институциональных инвесторов и с 22 ноября по 5 декабря 2013 г. на 3 млрд юаней для жителей Гонконга). (International Business Daily. 06.12.2013 г.). Ряд центральных банков зарубежных стран подписались на покупку данных облигаций в Гонконге, с тем чтобы затем держать государственные облигации КНР в качестве валютных резервов. Хотя данные резервы в соответствии с правилами МВФ, как правило, не отражаются в статистике стран в качестве валютных резевов, поскольку юань не является свободно конвертируемой валютой.

Центральное правительство использует площадку Гонконга, позволяя центральным банкам зарубежных стран скупать государственные облигации КНР в качестве государственных резервов. Это не только способствует продвижению в Гонконге операций с оффшорным юанем, но и позволяет юаню идти огромными шагами в направлении интернационализации.

Так по данным Министерства финансов КНР только в 2013 г. в Гонконге были успешно размещены три эмиссии государственных облигаций КНР на сумму в 23 млрд юаней ( 26 июня 2013 г. на 13 млрд юаней для институциональных инвесторов и центральных банков зарубежных стран и территорий, 21 ноября – на 7 млрд юаней для институциональных инвесторов и с 22 ноября по 5 декабря 2013 г. на 3 млрд юаней для жителей Гонконга). (International Business Daily. 06.12.2013 г.). Ряд центральных банков зарубежных стран подписались на покупку данных облигаций в Гонконге, с тем чтобы затем держать государственные облигации КНР в качестве валютных резервов. Хотя данные резервы в соответствии с правилами МВФ, как правило, не отражаются в статистике стран в качестве валютных резевов, поскольку юань не является свободно конвертируемой валютой.

Слайд 14В сфере становления юаня в качестве валюты сбережений Гонконг уже сформировал

колоссальный резервуар офшорных юаневых средств. Объем юаневых депозитов в Гонконге на начало декабря 2013 г. в денежно-кредитных учреждениях Гонконга превышал 700 млрд юаней, что составляло 8% всех депозитов Гонконга.

В начале 2013 г. банком «Хан Сэн» был опубликован исследовательский доклад, прогнозирующий в Гонконге ускорение темпов роста вкладов в юанях к 2015 г. который может превысить объем вкладов в долларах США, что сделает юань второй главной валютой, в которой осуществляются вклады в Гонконге. Повышение роли юаня в международной экономике приносит выгоды Гонконгу, являющемуся офшорным центром юаневых операций.

Хотя Гонконг сталкивается с острой конкуренцией со стороны других таких центров, однако благодаря исключительному географическому положению, первенству и долгосрочной поддержке центрального правительства Гонконг сможет сохранить главенствующее положение среди оффшорных центров юаневых операций.

В 2013 г. произошла умеренная ревальвация юаня. Доля офшорных юаневых вкладов, за исключением депозитных сертификатов, в общем объеме вкладов в Гонконге может возрасти с менее 10% в конце 2013 г. до свыше 25% в 2015 г.

Помимо этого, вслед за расширением международного использования юаня все больше компаний будут выбирать юань для трансграничных торговых расчетов. В 2013 г. объем юаневых трансграничных торговых расчетов в Гонконге, по сравнению с 2012 г., вырас примерно на 20%, что выше темпа роста торговли между Гонконгом и внутренними районами Китая. (Жэньминь жибао. 01.02.2013 г.).

В начале 2013 г. банком «Хан Сэн» был опубликован исследовательский доклад, прогнозирующий в Гонконге ускорение темпов роста вкладов в юанях к 2015 г. который может превысить объем вкладов в долларах США, что сделает юань второй главной валютой, в которой осуществляются вклады в Гонконге. Повышение роли юаня в международной экономике приносит выгоды Гонконгу, являющемуся офшорным центром юаневых операций.

Хотя Гонконг сталкивается с острой конкуренцией со стороны других таких центров, однако благодаря исключительному географическому положению, первенству и долгосрочной поддержке центрального правительства Гонконг сможет сохранить главенствующее положение среди оффшорных центров юаневых операций.

В 2013 г. произошла умеренная ревальвация юаня. Доля офшорных юаневых вкладов, за исключением депозитных сертификатов, в общем объеме вкладов в Гонконге может возрасти с менее 10% в конце 2013 г. до свыше 25% в 2015 г.

Помимо этого, вслед за расширением международного использования юаня все больше компаний будут выбирать юань для трансграничных торговых расчетов. В 2013 г. объем юаневых трансграничных торговых расчетов в Гонконге, по сравнению с 2012 г., вырас примерно на 20%, что выше темпа роста торговли между Гонконгом и внутренними районами Китая. (Жэньминь жибао. 01.02.2013 г.).

Слайд 15Операции с юанем в офшорных центрах в Лондоне, Тайване и Сингапуре

и также получили стремительное развитие, отмечается расширение географии использования юаня.

По данным SWIFT около 60% операций в юанях за рубежом приходится на Великобританию, что в свою очередь свидетельствует о сильной позиции Лондона в качестве глобального центра сделок в иностранной валюте. США являются вторым в мире торговым рынком юаня. В июне 2013 г. Франция, обогнав Новую Зеландию, стала третьим крупным торговым рынком китайской валюты.

В декабре 2013 г. Сельскохозяйственный банк Китая и Стэндарт Чартерд Бэнк (Великобритания) подписали меморандум о сотрудничестве, в соответствии с которым стороны намерены проводить клиринговые операции в юанях в Великобритании. В настоящее время клиринговые операции в юанях на территории Великобритании в основном проводят через расчетную систему в Гонконге. Проведение в Лондоне клиринговых операций в юанях сможет удовлетворить потребности участников рынков, находящихся в часовом поясе Лондона, в расчетах в юанях. Китайская сторона отмечает, что сотрудничество в клиринговых операциях в юанях предоставит участникам рынка разнообразные услуги по торговле, финансированию и инвестированию, и будет содействовать выходу китайских предприятий зарубеж, предоставляя им трансграничную финансовую поддержку. В настоящее время Великобритания стремится к тому, чтобы Лондон стал важным офшорным центром расчетов в юанях. Для этого британская сторона активизирует контакты и связи с китайской стороной. Правительство Великобритания в октябре 2013 г. объявило об ослаблении ограничений на создание в Великобритании филиалов банков с китайским капиталом. Кроме того, центральные банки Китая и Великобритании в июне 2013 г. подписали соглашение о свопе национальных валют со сроком на 3 года. (Жэньминь жибао. 03.12.2013 г.)

В октябре 2013 г. в Пекине состоялся 5-й Китайско-британский финансово-экономический диалог, на котором сторонами были достигнуты соглашения по 59 программам в сферах информационных технологий, новых материалов, фотоэлектрической продукции, оказания высокотехнологических услуг, упрощении экспорта в Китай высокотехнологичных товаров гражданского назначения, по вопросам активизации сотрудничества в области гражданской ядерной энергии, а также согласия на создание китайскими банками филиалов в Великобритании. (Жэньминь жибао. 16.10.2013 г.)

По данным SWIFT около 60% операций в юанях за рубежом приходится на Великобританию, что в свою очередь свидетельствует о сильной позиции Лондона в качестве глобального центра сделок в иностранной валюте. США являются вторым в мире торговым рынком юаня. В июне 2013 г. Франция, обогнав Новую Зеландию, стала третьим крупным торговым рынком китайской валюты.

В декабре 2013 г. Сельскохозяйственный банк Китая и Стэндарт Чартерд Бэнк (Великобритания) подписали меморандум о сотрудничестве, в соответствии с которым стороны намерены проводить клиринговые операции в юанях в Великобритании. В настоящее время клиринговые операции в юанях на территории Великобритании в основном проводят через расчетную систему в Гонконге. Проведение в Лондоне клиринговых операций в юанях сможет удовлетворить потребности участников рынков, находящихся в часовом поясе Лондона, в расчетах в юанях. Китайская сторона отмечает, что сотрудничество в клиринговых операциях в юанях предоставит участникам рынка разнообразные услуги по торговле, финансированию и инвестированию, и будет содействовать выходу китайских предприятий зарубеж, предоставляя им трансграничную финансовую поддержку. В настоящее время Великобритания стремится к тому, чтобы Лондон стал важным офшорным центром расчетов в юанях. Для этого британская сторона активизирует контакты и связи с китайской стороной. Правительство Великобритания в октябре 2013 г. объявило об ослаблении ограничений на создание в Великобритании филиалов банков с китайским капиталом. Кроме того, центральные банки Китая и Великобритании в июне 2013 г. подписали соглашение о свопе национальных валют со сроком на 3 года. (Жэньминь жибао. 03.12.2013 г.)

В октябре 2013 г. в Пекине состоялся 5-й Китайско-британский финансово-экономический диалог, на котором сторонами были достигнуты соглашения по 59 программам в сферах информационных технологий, новых материалов, фотоэлектрической продукции, оказания высокотехнологических услуг, упрощении экспорта в Китай высокотехнологичных товаров гражданского назначения, по вопросам активизации сотрудничества в области гражданской ядерной энергии, а также согласия на создание китайскими банками филиалов в Великобритании. (Жэньминь жибао. 16.10.2013 г.)

Слайд 16Париж также выражает готовность стать офшорным центром по операциям китайской валюты.

В ходе диалога стороны многократно обсуждали вопрос о возможности превращения Парижа в одну из зарубежных финансовых площадок, обслуживающих операции в юанях, но китайская сторона придерживается открытой позиции по данному вопросу, хотя Париж в качестве финансового центра также представляет собой хорошую площадку для выхода на Африку. Годовой товарооборот между двумя странами составляет около 50 млрд долл. и расчеты примерно 20% от общего объема осуществляется с использованием китайской валюты, т. е. на них приходится 10 млрд долл. В настоящее время Париж лидирует в Европе по общему объему юаневых банковских вкладов. (Жэньминь жибао. 27.11.2013 г.).

Франция находится среди европейских стран на втором месте по объему инвестиций в Китай. Между двумя странами установлены отношения сотрудничества в сфере авиации, ядерной энергетики и электронной промышленности. Для Франции и Европы в целом увеличение участия в китайском рынке является важнейшим приоритетом. (Жэньминь жибао. 07.05.2013 г.).

Франция находится среди европейских стран на втором месте по объему инвестиций в Китай. Между двумя странами установлены отношения сотрудничества в сфере авиации, ядерной энергетики и электронной промышленности. Для Франции и Европы в целом увеличение участия в китайском рынке является важнейшим приоритетом. (Жэньминь жибао. 07.05.2013 г.).

Слайд 17В последние годы банки с китайским капиталом, следуя тенденциям интернационализации юаня,

стали осуществлять на территории США ряд операций с юанем. Тем не менее, вопрос обеспечения прочной интеграции юаня в рамках финансовой системы США, которая является наиболее развитой в мире, может быть решен довольно нескоро.

Нью-Йоркский филиал Банка Китая в течение последних трех лет осуществлял операции с юанем в области банковских депозитов, денежных переводов, обмена валюты, расчетов по полученным авансам, оптовой и розничной торговли за наличный расчет, аккредитивов, инкассационных векселей, инструментов финансирования торговли. Согласно имеющимся данным, в 2012 г. объем вкладов в юанях нью-йоркского филиала Банка Китая составил 1,123 млрд юаней, а объем предоставленных компаниям непогашенных кредитов - 5,7 млрд юаней, объем операций в юанях в рамках осуществления приграничных взаиморасчетов - 8,3 млрд юаней.

Тем не менее, учитывая ежегодные объемы торговли между Китаем и США, составляющие 500 млрд долл, масштабы использованного юаня при осуществлении расчетов на территории США продолжают оставаться небольшими, по своему объему существенным образом уступая аналогичным операциям в Гонконге, Макао, Тайване и Сингапуре.

Тем не менее, по мере увеличения инвестиций китайских предприятий в экономику США, а также инвестиций и прибыли американских предприятий в Китае, открываются потенциальные возможности развития операций с китайской валютой. Так в первом полугодии 2013 г. по оценке Western Union Business Solutions платежи американских компаний в юанях выросли на 90% по сравнению с тем же периодом 2012 г. и в настоящее время 12% платежей американских компаний китайским осуществляется в юанях.

Нью-Йоркский филиал Банка Китая в течение последних трех лет осуществлял операции с юанем в области банковских депозитов, денежных переводов, обмена валюты, расчетов по полученным авансам, оптовой и розничной торговли за наличный расчет, аккредитивов, инкассационных векселей, инструментов финансирования торговли. Согласно имеющимся данным, в 2012 г. объем вкладов в юанях нью-йоркского филиала Банка Китая составил 1,123 млрд юаней, а объем предоставленных компаниям непогашенных кредитов - 5,7 млрд юаней, объем операций в юанях в рамках осуществления приграничных взаиморасчетов - 8,3 млрд юаней.

Тем не менее, учитывая ежегодные объемы торговли между Китаем и США, составляющие 500 млрд долл, масштабы использованного юаня при осуществлении расчетов на территории США продолжают оставаться небольшими, по своему объему существенным образом уступая аналогичным операциям в Гонконге, Макао, Тайване и Сингапуре.

Тем не менее, по мере увеличения инвестиций китайских предприятий в экономику США, а также инвестиций и прибыли американских предприятий в Китае, открываются потенциальные возможности развития операций с китайской валютой. Так в первом полугодии 2013 г. по оценке Western Union Business Solutions платежи американских компаний в юанях выросли на 90% по сравнению с тем же периодом 2012 г. и в настоящее время 12% платежей американских компаний китайским осуществляется в юанях.

Слайд 18Китай также планирует расширить международные расчеты в юанях и со странами

Латинской Америки и Ближнего Востока. В странах Ближнего Востока Китай покупает 58% импортируемой нефти, а в Латинской Америке около 10%. Товарооборот со странами Латинской Америки составляет около 230 млрд долл., при этом на КНР приходится 40% экспорта меди, железной руды и других металлов из стран этого континента. Товарооборот со странами Ближнего Востока составляет около 240 млрд долл.

По данным немецкого издания Шпигель 21% нефтяного экспорта Ирана приходится на КНР и всвязи с санкциями ЕС и США начиная с марта 2012 г. по поставкам неочищенной нефти в Китай, расчеты ведутся в юанях, причем по данным Financial Times через российские банки. Ирна же в свою очередь расплачивался юанями за китайские товары.

По данным SWIFT, в Сингапуре объем операций в юанях только в январе месяце 2013 г. вырос на 123% по сравнению с январем 2012 г. В марте 2011 г. сингапурский филиал Торгово-промышленного банка Китая (ICBC) создал первый местный центр по операциям в юанях, до этого данный филиал обладал полной банковской лицензией, выданной Валютным управлением Сингапура. (Жэньминь жибао. 28.02.2013 г.).

По данным немецкого издания Шпигель 21% нефтяного экспорта Ирана приходится на КНР и всвязи с санкциями ЕС и США начиная с марта 2012 г. по поставкам неочищенной нефти в Китай, расчеты ведутся в юанях, причем по данным Financial Times через российские банки. Ирна же в свою очередь расплачивался юанями за китайские товары.

По данным SWIFT, в Сингапуре объем операций в юанях только в январе месяце 2013 г. вырос на 123% по сравнению с январем 2012 г. В марте 2011 г. сингапурский филиал Торгово-промышленного банка Китая (ICBC) создал первый местный центр по операциям в юанях, до этого данный филиал обладал полной банковской лицензией, выданной Валютным управлением Сингапура. (Жэньминь жибао. 28.02.2013 г.).

Слайд 19С 6 февраля 2013 г. банковский сектор Тайваня получил разрешение на

осуществление транзакций в юанях, включая депозитные, кредитные и переводные операции. Это стало возможным благодаря созданию механизма денежных расчетов между материком и островом. В свою очередь филиал Банка Тайваня в Шанхае 2 апреля 2013 г. официально начал операции по прямому обмену юаней на тайваньские доллары.

В качестве клиринг-банка для операций в юанях на острове, филиал Банка Китая начал предоставить такие услуги, как открытие счетов в юанях, проведение расчетов и выдача краткосрочных кредитов в этой валюте и т.д. Филиал БК в Тайбэе был открыт 27 июня 2012 г. и стал первым филиальным учреждением, созданным коммерческим банком материковой части Китая на Тайване. 11 декабря 2012 г. он получил статус расчетного банка по операциям в юанях. К настоящему времени 46 банков приняли участие в тайваньской системе юаневых расчетов. (Жэньминь жибао. 07.02.2013 г.)

Юаневые депозиты в банковско-финансовых учреждениях Тайваня на 15 мая 2013 г. составили 60,26 млрд юаней, что обусловлено потеплением отношений между материковым Китаем и Тайванем. К концу 2013 г. объем юаневых средств на острове вырос до 140 млрд юаней, что составляет 2% от депозитных средств на Тайване. Источниками роста юаневых средств на острове являются три основные сферы, а именно положительное сальдо Тайваня в двусторонней торговле, из суммы которого 11% идет в расчетах в юанях, а это составляет 65 млрд юаней. Вторая сфера – это банковские депозиты в юанях в тайваньских банках на сумму в 21,5 млрд юаней и третья сфера – это депозиты тайваньских предприятий в Гонконге на 50 млрд юаней.

В качестве клиринг-банка для операций в юанях на острове, филиал Банка Китая начал предоставить такие услуги, как открытие счетов в юанях, проведение расчетов и выдача краткосрочных кредитов в этой валюте и т.д. Филиал БК в Тайбэе был открыт 27 июня 2012 г. и стал первым филиальным учреждением, созданным коммерческим банком материковой части Китая на Тайване. 11 декабря 2012 г. он получил статус расчетного банка по операциям в юанях. К настоящему времени 46 банков приняли участие в тайваньской системе юаневых расчетов. (Жэньминь жибао. 07.02.2013 г.)

Юаневые депозиты в банковско-финансовых учреждениях Тайваня на 15 мая 2013 г. составили 60,26 млрд юаней, что обусловлено потеплением отношений между материковым Китаем и Тайванем. К концу 2013 г. объем юаневых средств на острове вырос до 140 млрд юаней, что составляет 2% от депозитных средств на Тайване. Источниками роста юаневых средств на острове являются три основные сферы, а именно положительное сальдо Тайваня в двусторонней торговле, из суммы которого 11% идет в расчетах в юанях, а это составляет 65 млрд юаней. Вторая сфера – это банковские депозиты в юанях в тайваньских банках на сумму в 21,5 млрд юаней и третья сфера – это депозиты тайваньских предприятий в Гонконге на 50 млрд юаней.

Слайд 20Проведение расчетов в юанях между банковскими учреждениями, находящимися на берегах Тайваньского

пролива, расширило трансграничные связи, после того как несколько лет тому назад между двумя берегами Тайваньского пролива были установлены прямые торговые, транспортные и почтовые связи.

Банк Китая в начале февраля 2013 г. открыл операции по прямому переводу в юанях в тайбэйский филиал Банка Китая и произведению расчетов в юанях между филиалами банка, находящимися на берегах Тайваньского пролива. (Жэньминь жибао. 14.02.2013 г.)

В ноябре 2013 г. Сельскохозяйственный банк Китая, один из крупнейших банковских учреждений страны подал заявку и планирует размещение облигаций в юанях на Тайване. Банковский контрольный орган Тайваня дал согласие на выпуск на острове юаневых облигаций банками, базирующимися в материковом Китае. Данный шаг обещает сыграть позитивную роль в оживлении рынка юаневых инвестиций и диверсификации юаневых продуктов на Тайване. (Жэньминь жибао. 28.11.2013 г.).

Банк Китая в начале февраля 2013 г. открыл операции по прямому переводу в юанях в тайбэйский филиал Банка Китая и произведению расчетов в юанях между филиалами банка, находящимися на берегах Тайваньского пролива. (Жэньминь жибао. 14.02.2013 г.)

В ноябре 2013 г. Сельскохозяйственный банк Китая, один из крупнейших банковских учреждений страны подал заявку и планирует размещение облигаций в юанях на Тайване. Банковский контрольный орган Тайваня дал согласие на выпуск на острове юаневых облигаций банками, базирующимися в материковом Китае. Данный шаг обещает сыграть позитивную роль в оживлении рынка юаневых инвестиций и диверсификации юаневых продуктов на Тайване. (Жэньминь жибао. 28.11.2013 г.).

Слайд 21Открытость по капитальным счетам

Директор Народного банка Китая Чжоу Сяочуань заявил,

что превращение юаня в свободно конвертируемую валюту является долгосрочной политикой Китая, однако обеспечение конвертируемости юаня по капитальным счетам является очень сложной задачей и Китай будет шаг за шагом продвигать конвертируемость юаня по капитальным счетам, а растущее трансграничное использование юаня будет ускорять этот процесс.

Премьер Госсовета КНР Вэнь Цзябао в январе 2013 г. заявил, что необходимо постепенно осуществить переход к конвертируемости юаня по капитальным операциям, совершенствовать механизм формирования обменного курса юаня и расширить использование юаня в трансграничной торговле и инвестициях. (Жэньминь жибао. 23.01.2013 г.)

Глобальный финансовый кризис предоставил особый шанс для быстрого роста трансграничного использования юаня в торговле и инвестициях за счет кризиса доверия к основным мировым валютам и более тесного регионального сотрудничества.

В декабре 2012 г. китайское правительство разрешило компаниям в зоне Цяньхай брать юаневые займы в банках Гонконга под процент и на сроки, устанавливающиеся независимо. Пилотная программа по валютной торговле в бизнес-зоне Цяньхай в провинции Гуандун на границе с Гонконгом направлена на содействие открытию финансового рынка Китая. (Жэньминь жибао. 14.03.2013 г.)

Вместе с тем руководство страны, заместитель главы Центробанка КНР в марте 2013 г. все чаще отмечают, что интернационализация юаня является рыночным процессом, для которого нужно время, что Центробанк КНР в отношении интернационализации юаня руководствуется рыночными ориентирами, не усердствует в этом и не инициирует этот процесс.

Премьер Госсовета КНР Вэнь Цзябао в январе 2013 г. заявил, что необходимо постепенно осуществить переход к конвертируемости юаня по капитальным операциям, совершенствовать механизм формирования обменного курса юаня и расширить использование юаня в трансграничной торговле и инвестициях. (Жэньминь жибао. 23.01.2013 г.)

Глобальный финансовый кризис предоставил особый шанс для быстрого роста трансграничного использования юаня в торговле и инвестициях за счет кризиса доверия к основным мировым валютам и более тесного регионального сотрудничества.

В декабре 2012 г. китайское правительство разрешило компаниям в зоне Цяньхай брать юаневые займы в банках Гонконга под процент и на сроки, устанавливающиеся независимо. Пилотная программа по валютной торговле в бизнес-зоне Цяньхай в провинции Гуандун на границе с Гонконгом направлена на содействие открытию финансового рынка Китая. (Жэньминь жибао. 14.03.2013 г.)

Вместе с тем руководство страны, заместитель главы Центробанка КНР в марте 2013 г. все чаще отмечают, что интернационализация юаня является рыночным процессом, для которого нужно время, что Центробанк КНР в отношении интернационализации юаня руководствуется рыночными ориентирами, не усердствует в этом и не инициирует этот процесс.

Слайд 22В октябре 2012 г. в Токио на ежегодной сессия МВФ и

ВБ, зампред ЦБ господин И Ган заявил о том, что центральный банк Китая не будет оказывать содействия интернационализации китайской валюты, отметив, что данный процесс будет протекать под воздействием рынка и что центральный банк не наметил четкого графика процесса интернационализации юаня. И Ган также сообщил о том, что Центральный банк продолжит активизировать процесс диверсификации своих валютных резервов. (Жэньминь жибао. 15.10.2013 г.)

В отдельных регионах КНР наиболее ориентированных на экспорт продукции, такие как провинция Гуандун, юань уже на равных конкурирует с долларом США, евро и другими конвертируемыми валютами; предприятия и финансовые учреждения выбирают, какую валюту использовать для расчетов или инвестиций. (Жэньминь жибао. 02.03.2013 г.)

В отдельных регионах КНР наиболее ориентированных на экспорт продукции, такие как провинция Гуандун, юань уже на равных конкурирует с долларом США, евро и другими конвертируемыми валютами; предприятия и финансовые учреждения выбирают, какую валюту использовать для расчетов или инвестиций. (Жэньминь жибао. 02.03.2013 г.)

Слайд 23Россия-Китай финансовое сотрудничество

Идея перейти на взаиморасчеты в национальной валюте между Россией

и Китаем реализуется и уже c 2002 г. рубль и юань были в ходу в приграничной торговле. К настоящему времени правительства России и Китая создали правовые возможности для использования национальных валют в торговых расчетах.

Кризис и нестабильность на мировом валютном рынке заставили страны задуматься о необходимости фиксации рисков валютных колебаний в паре доллар/евро и перенести опыт расчетов в национальных валютах за рамки приграничной торговли. В течение 2010 г. стороны активно обсуждали вопрос об установлении прямой котировки рубль/юань, в итоге достигнув решения проводить торги в валютной паре параллельно на двух площадках – Шанхайском межбанковском валютном рынке и Московской межбанковской валютной бирже.

Первым среди российских эмитентов ценных бумаг в китайских юанях стал банк ВТБ, который в декабре 2010 г. разместил трехлетние бумаги на 1 млрд юаней (чуть более 150 млн долл.). Доходность выпуска составила 2,95% годовых. Российские банки размещают свои займы на офшорном рынке Китая в юанях, поскольку делается это под более низкий процент и дает возможность деверсифицировать свою ресурсную базу. Так по данным InoPressa от 27 февраля 2013 г. такие российские банки как ОАО «Банк ВТБ» разместил облигации на 161 млн. долл. в китайской валюте под 3,8% годовых, ОАО «Российский сельскохозяйственный банк» также привлек 161 млн долл. в китайской валюте под 3,6% годовых и ЗАО «Банк русский стандарт» в 2013 г. уже разместили облигации в юанях на сумму равную 480 млн долл. «Газпромбанк» также выпустил облигации в юанях. Эксперты отмечают, что облигации российских банков в юанях хорошо коттируются на вторичном рынке. Все это свидетельствует о растущей значимости офшорного рынка юаней. Вместе с тем сравнительно небольшие суммы займов связаны с тем, что на азиатском рынке сложно разместить займы более 1 млрд юаней, так как потом сложно будет конвертировать их в доллары, поскольку рынок свопов в этой валюте весьма небольшой.

Кризис и нестабильность на мировом валютном рынке заставили страны задуматься о необходимости фиксации рисков валютных колебаний в паре доллар/евро и перенести опыт расчетов в национальных валютах за рамки приграничной торговли. В течение 2010 г. стороны активно обсуждали вопрос об установлении прямой котировки рубль/юань, в итоге достигнув решения проводить торги в валютной паре параллельно на двух площадках – Шанхайском межбанковском валютном рынке и Московской межбанковской валютной бирже.

Первым среди российских эмитентов ценных бумаг в китайских юанях стал банк ВТБ, который в декабре 2010 г. разместил трехлетние бумаги на 1 млрд юаней (чуть более 150 млн долл.). Доходность выпуска составила 2,95% годовых. Российские банки размещают свои займы на офшорном рынке Китая в юанях, поскольку делается это под более низкий процент и дает возможность деверсифицировать свою ресурсную базу. Так по данным InoPressa от 27 февраля 2013 г. такие российские банки как ОАО «Банк ВТБ» разместил облигации на 161 млн. долл. в китайской валюте под 3,8% годовых, ОАО «Российский сельскохозяйственный банк» также привлек 161 млн долл. в китайской валюте под 3,6% годовых и ЗАО «Банк русский стандарт» в 2013 г. уже разместили облигации в юанях на сумму равную 480 млн долл. «Газпромбанк» также выпустил облигации в юанях. Эксперты отмечают, что облигации российских банков в юанях хорошо коттируются на вторичном рынке. Все это свидетельствует о растущей значимости офшорного рынка юаней. Вместе с тем сравнительно небольшие суммы займов связаны с тем, что на азиатском рынке сложно разместить займы более 1 млрд юаней, так как потом сложно будет конвертировать их в доллары, поскольку рынок свопов в этой валюте весьма небольшой.

Слайд 24Российские банки один за другим объявляют об открытии корреспондентских счетов в

китайской национальной валюте.

Однако, несмотря на такую активность крупных российских компаний, малый и средний бизнес пока не оценили новых возможностей. Первую пробную сделку в декабре 2010 г. провел «Спортмастер», что позволило удешевить поставки на 2–4%. Готовность перейти на национальные валюты со своими партнерами высказалась и компания и «Обувь России». Возможность рассчитываться с производителями, заключать контракты и определять цены в юанях, минуя доллар, для российской стороны является большим плюсом. Прямая экономия, которая появляется благодаря возможности расчетов между российскими и китайскими контрагентами в национальных валютах, не главное. Гораздо больший эффект возникает из-за разницы курсовых движений валют. Юань устойчиво ревальвируется на 5–7% и более в год. Российский экспортер, заключающий юаневый контракт в январе, а оплату получающий в декабре, в рублевом эквиваленте получает эти самые 5–7% дополнительной курсовой прибыли.

Несмотря на всю очевидность выгоды перехода на национальные валюты, в массе своей ни китайские ни российские компании пока не стремятся к этому и в основном категорически отказываются даже разговаривать на эту тему, что связано с тем, что юань является неконвертируемой валютой, оборот которой и, самое главное, обменный курс жестко регулируются государством.

Есть и еще ряд причин, удерживающих участников ВЭД от перехода на национальные валюты во взаимных расчетах. В числе сложностей мешающих перейти на взаиморасчеты в национальных валютах можно упомянуть, во-первых, неразвитость российско-китайской финансовой инфраструктуры. В настоящее время в Китае действует единственный филиал российского банка – ВТБ, а в России – три филиала китайских банков (Банка Китая и Торгово-промышленного банка и Строительного банка Китая).

Однако, несмотря на такую активность крупных российских компаний, малый и средний бизнес пока не оценили новых возможностей. Первую пробную сделку в декабре 2010 г. провел «Спортмастер», что позволило удешевить поставки на 2–4%. Готовность перейти на национальные валюты со своими партнерами высказалась и компания и «Обувь России». Возможность рассчитываться с производителями, заключать контракты и определять цены в юанях, минуя доллар, для российской стороны является большим плюсом. Прямая экономия, которая появляется благодаря возможности расчетов между российскими и китайскими контрагентами в национальных валютах, не главное. Гораздо больший эффект возникает из-за разницы курсовых движений валют. Юань устойчиво ревальвируется на 5–7% и более в год. Российский экспортер, заключающий юаневый контракт в январе, а оплату получающий в декабре, в рублевом эквиваленте получает эти самые 5–7% дополнительной курсовой прибыли.

Несмотря на всю очевидность выгоды перехода на национальные валюты, в массе своей ни китайские ни российские компании пока не стремятся к этому и в основном категорически отказываются даже разговаривать на эту тему, что связано с тем, что юань является неконвертируемой валютой, оборот которой и, самое главное, обменный курс жестко регулируются государством.

Есть и еще ряд причин, удерживающих участников ВЭД от перехода на национальные валюты во взаимных расчетах. В числе сложностей мешающих перейти на взаиморасчеты в национальных валютах можно упомянуть, во-первых, неразвитость российско-китайской финансовой инфраструктуры. В настоящее время в Китае действует единственный филиал российского банка – ВТБ, а в России – три филиала китайских банков (Банка Китая и Торгово-промышленного банка и Строительного банка Китая).

Слайд 25Выводы

По мнению многих экспертов, в обретении китайским юанем статуса общепризнанной валюты

не будет ничего удивительного. Это обусловлено тем, что Китай за последние годы стал крупнейшим страной экспортером и второй экономикой мира. Если произойдет интернационализация юаня, то это непременно приведет к фиансовой революции, которая окажет огромное влияние на мировой рынок. Введение свободно конвертируемого юаня положит начало совершенно новым взаимоотношениям в глобальной фиансовой системе.

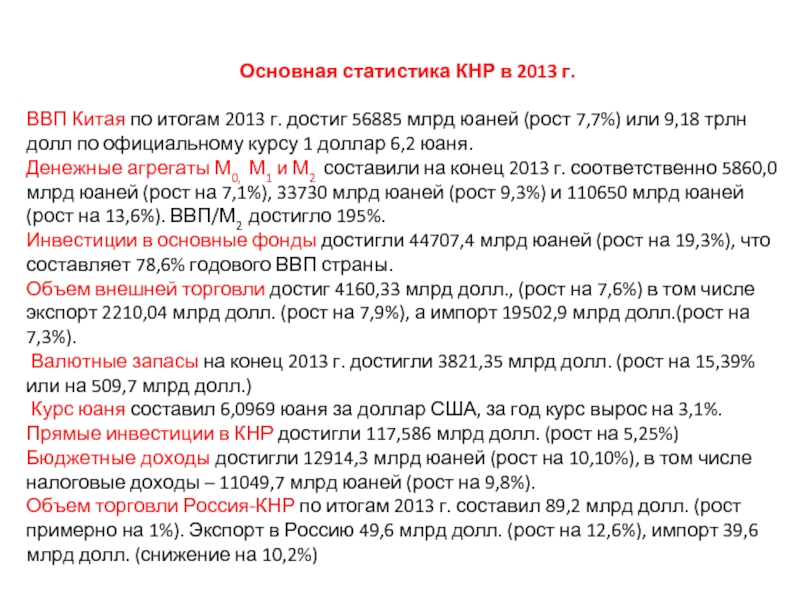

Слайд 26Основная статистика КНР в 2013 г.

ВВП Китая по итогам 2013 г.

достиг 56885 млрд юаней (рост 7,7%) или 9,18 трлн долл по официальному курсу 1 доллар 6,2 юаня.

Денежные агрегаты М0, М1 и М2 составили на конец 2013 г. соответственно 5860,0 млрд юаней (рост на 7,1%), 33730 млрд юаней (рост 9,3%) и 110650 млрд юаней (рост на 13,6%). ВВП/М2 достигло 195%.

Инвестиции в основные фонды достигли 44707,4 млрд юаней (рост на 19,3%), что составляет 78,6% годового ВВП страны.

Объем внешней торговли достиг 4160,33 млрд долл., (рост на 7,6%) в том числе экспорт 2210,04 млрд долл. (рост на 7,9%), а импорт 19502,9 млрд долл.(рост на 7,3%).

Валютные запасы на конец 2013 г. достигли 3821,35 млрд долл. (рост на 15,39% или на 509,7 млрд долл.)

Курс юаня составил 6,0969 юаня за доллар США, за год курс вырос на 3,1%.

Прямые инвестиции в КНР достигли 117,586 млрд долл. (рост на 5,25%)

Бюджетные доходы достигли 12914,3 млрд юаней (рост на 10,10%), в том числе налоговые доходы – 11049,7 млрд юаней (рост на 9,8%).

Объем торговли Россия-КНР по итогам 2013 г. составил 89,2 млрд долл. (рост примерно на 1%). Экспорт в Россию 49,6 млрд долл. (рост на 12,6%), импорт 39,6 млрд долл. (снижение на 10,2%)

Денежные агрегаты М0, М1 и М2 составили на конец 2013 г. соответственно 5860,0 млрд юаней (рост на 7,1%), 33730 млрд юаней (рост 9,3%) и 110650 млрд юаней (рост на 13,6%). ВВП/М2 достигло 195%.

Инвестиции в основные фонды достигли 44707,4 млрд юаней (рост на 19,3%), что составляет 78,6% годового ВВП страны.

Объем внешней торговли достиг 4160,33 млрд долл., (рост на 7,6%) в том числе экспорт 2210,04 млрд долл. (рост на 7,9%), а импорт 19502,9 млрд долл.(рост на 7,3%).

Валютные запасы на конец 2013 г. достигли 3821,35 млрд долл. (рост на 15,39% или на 509,7 млрд долл.)

Курс юаня составил 6,0969 юаня за доллар США, за год курс вырос на 3,1%.

Прямые инвестиции в КНР достигли 117,586 млрд долл. (рост на 5,25%)

Бюджетные доходы достигли 12914,3 млрд юаней (рост на 10,10%), в том числе налоговые доходы – 11049,7 млрд юаней (рост на 9,8%).

Объем торговли Россия-КНР по итогам 2013 г. составил 89,2 млрд долл. (рост примерно на 1%). Экспорт в Россию 49,6 млрд долл. (рост на 12,6%), импорт 39,6 млрд долл. (снижение на 10,2%)