- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Практические подходы при проверке отдельных вопросов по коду 420 презентация

Содержание

- 1. Практические подходы при проверке отдельных вопросов по коду 420

- 2. 1. Проверка соблюдения Банком требований п.1 ст.7.2 Федерального закона №115-ФЗ

- 3. Согласно требованиям Федерального закона, Банк обязан при

- 4. В ходе проверки

- 5. При анализе выписки

- 6. Результаты должны получиться следующие:

- 7. В полученном массиве

- 8. Использовать функцию нужно

- 9. 3. Функцию нужно

- 10. 4. Далее полученные данные сортируем от

- 11. Выявленные операции необходимо

- 12. В целях подтверждения

- 13. 2. Проверка соблюдения Банком требований пп.3 п.1 ст.7 Федерального закона №115-ФЗ

- 14. Согласно требованиям Федерального

- 15. В ходе проверки

- 16. В целях выявления

- 17. Для этого, необходимо

- 18. При нахождении в

- 19. 3. Проверка соблюдения Банком

- 20. В соответствии с

- 21. В сообщениях должны

- 22. В случае заполнения

- 23. Спасибо за внимание!

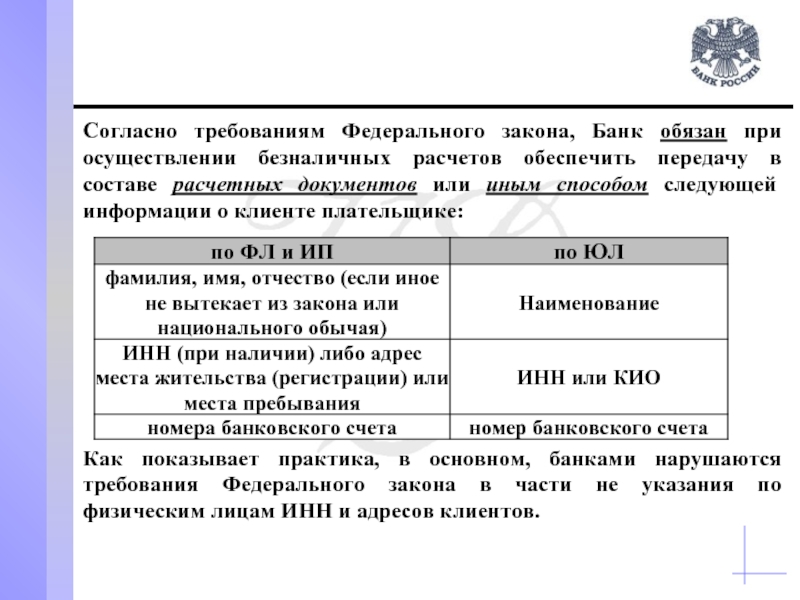

Слайд 3Согласно требованиям Федерального закона, Банк обязан при осуществлении безналичных расчетов обеспечить

передачу в составе расчетных документов или иным способом следующей информации о клиенте плательщике:

Как показывает практика, в основном, банками нарушаются требования Федерального закона в части не указания по физическим лицам ИНН и адресов клиентов.

Как показывает практика, в основном, банками нарушаются требования Федерального закона в части не указания по физическим лицам ИНН и адресов клиентов.

Слайд 4

В ходе проверки у Банка необходимо запросить:

Выписку по корсчету Банка в

Банке России за проверяемый период в формате EXCEL (расширенную с указанием сведений о плательщиках и получателях).

Сведения о случаях доведения всей имеющейся в распоряжении Банка информации о плательщике банку получателя иным способом (не в составе расчетных документов).

Сведения о случаях доведения всей имеющейся в распоряжении Банка информации о плательщике банку получателя иным способом (не в составе расчетных документов).

Слайд 5

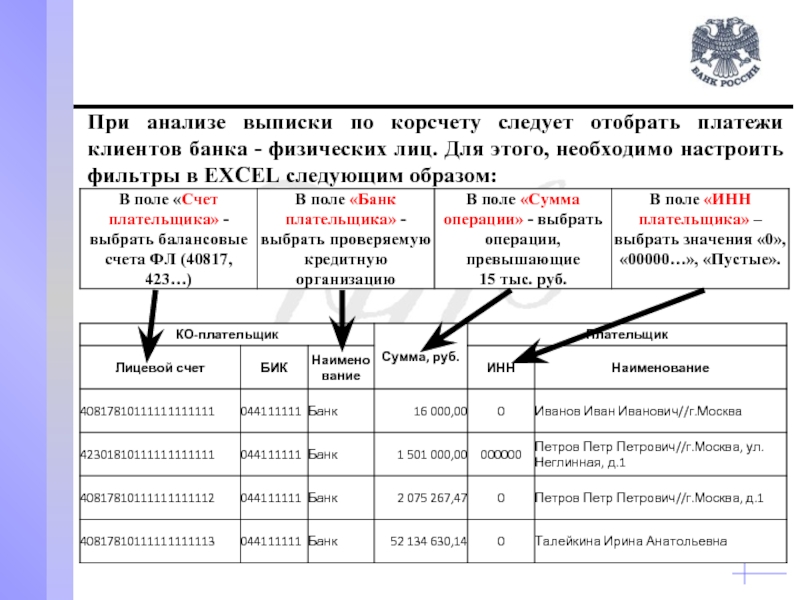

При анализе выписки по корсчету следует отобрать платежи клиентов банка -

физических лиц. Для этого, необходимо настроить фильтры в EXCEL следующим образом:

Слайд 7

В полученном массиве необходимо выбрать операции, в которых адрес клиента-физического лица

(в поле «Плательщик») не указан или указан не полностью (некорректно).

Количество операций в выписке может составлять более 100 тыс. строк, поэтому для автоматизации процесса выборки можно воспользоваться встроенной в EXCEL функцией «ДЛСТР», которая возвращает количество символов в заданной ячейке.

=ДЛСТР (указать имя ячейки, количество знаков в которой необходимо рассчитать)

Например. Если функцию «ДЛСТР» применить к ячейке, в которой указано значение «Иванов Иван Иванович//г.Москва», то на выходе мы получим количество знаков равное «30».

Количество операций в выписке может составлять более 100 тыс. строк, поэтому для автоматизации процесса выборки можно воспользоваться встроенной в EXCEL функцией «ДЛСТР», которая возвращает количество символов в заданной ячейке.

=ДЛСТР (указать имя ячейки, количество знаков в которой необходимо рассчитать)

Например. Если функцию «ДЛСТР» применить к ячейке, в которой указано значение «Иванов Иван Иванович//г.Москва», то на выходе мы получим количество знаков равное «30».

Слайд 8

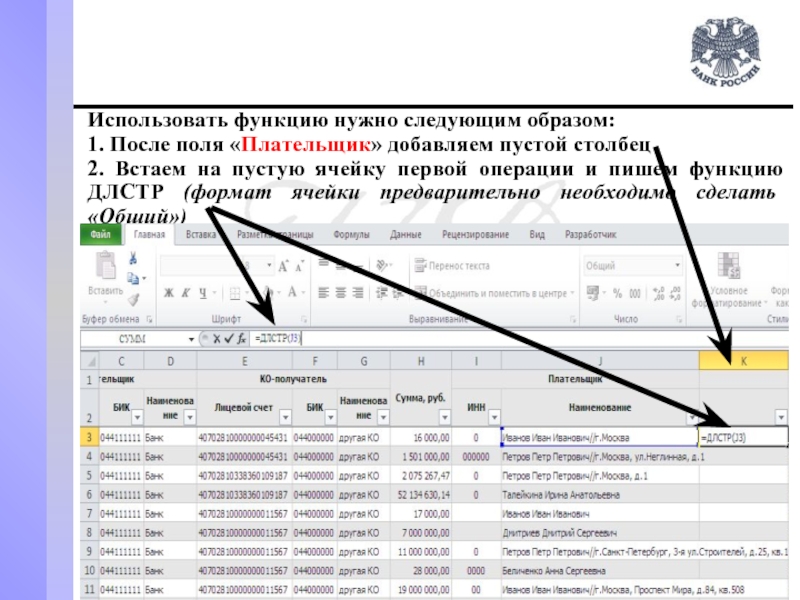

Использовать функцию нужно следующим образом:

1. После поля «Плательщик» добавляем пустой столбец

2. Встаем на пустую ячейку первой операции и пишем функцию ДЛСТР (формат ячейки предварительно необходимо сделать «Общий»)

Слайд 9

3. Функцию нужно «протащить» по всему столбцу операций, в результате чего,

получим количество символов в поле «Плательщик»

Слайд 10

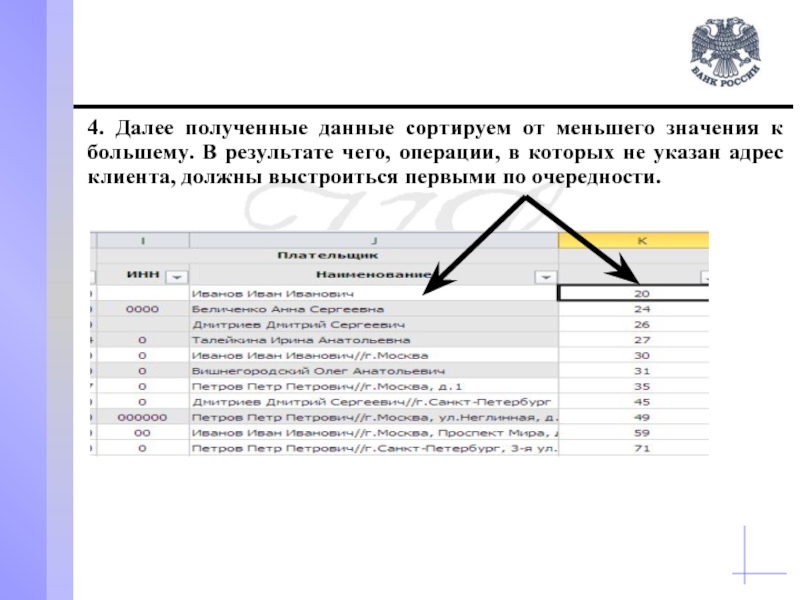

4. Далее полученные данные сортируем от меньшего значения к большему. В

результате чего, операции, в которых не указан адрес клиента, должны выстроиться первыми по очередности.

Слайд 11

Выявленные операции необходимо сверить со случаями передачи Банком информации иным способом

(не в составе расчетных документов).

Случаи ненаправления информации иным способом свидетельствуют о признаках нарушения Банком требований п.1 ст.7.2 Федерального закона №115-ФЗ в части неотражения в составе расчетного документа всех необходимых и имеющихся в распоряжении Банка сведений о клиенте-физическом лице.

Необходимо помнить, что требования настоящей статьи не распространяются на:

1) безналичные расчеты, осуществляемые кредитной организацией по банковским счетам на сумму, не превышающую 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей;

2) безналичные расчеты по банковским счетам, открытым в одной кредитной организации;

3) безналичные расчеты, осуществляемые с использованием платежных карт;

4) безналичные расчеты, осуществляемые между кредитными организациями либо между кредитной организацией и иностранным банком от своего имени и за свой счет;

5) переводы денежных средств по поручению физических лиц без открытия банковских счетов, осуществляемые кредитными организациями на сумму, не превышающую 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей.

Случаи ненаправления информации иным способом свидетельствуют о признаках нарушения Банком требований п.1 ст.7.2 Федерального закона №115-ФЗ в части неотражения в составе расчетного документа всех необходимых и имеющихся в распоряжении Банка сведений о клиенте-физическом лице.

Необходимо помнить, что требования настоящей статьи не распространяются на:

1) безналичные расчеты, осуществляемые кредитной организацией по банковским счетам на сумму, не превышающую 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей;

2) безналичные расчеты по банковским счетам, открытым в одной кредитной организации;

3) безналичные расчеты, осуществляемые с использованием платежных карт;

4) безналичные расчеты, осуществляемые между кредитными организациями либо между кредитной организацией и иностранным банком от своего имени и за свой счет;

5) переводы денежных средств по поручению физических лиц без открытия банковских счетов, осуществляемые кредитными организациями на сумму, не превышающую 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей.

Слайд 12

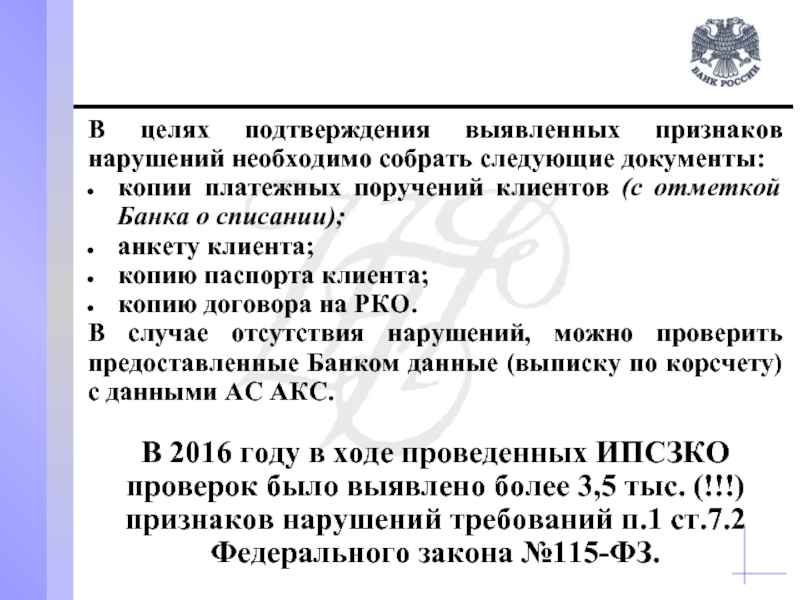

В целях подтверждения выявленных признаков нарушений необходимо собрать следующие документы:

копии платежных

поручений клиентов (с отметкой Банка о списании);

анкету клиента;

копию паспорта клиента;

копию договора на РКО.

В случае отсутствия нарушений, можно проверить предоставленные Банком данные (выписку по корсчету) с данными АС АКС.

В 2016 году в ходе проведенных ИПСЗКО проверок было выявлено более 3,5 тыс. (!!!) признаков нарушений требований п.1 ст.7.2 Федерального закона №115-ФЗ.

анкету клиента;

копию паспорта клиента;

копию договора на РКО.

В случае отсутствия нарушений, можно проверить предоставленные Банком данные (выписку по корсчету) с данными АС АКС.

В 2016 году в ходе проведенных ИПСЗКО проверок было выявлено более 3,5 тыс. (!!!) признаков нарушений требований п.1 ст.7.2 Федерального закона №115-ФЗ.

Слайд 14

Согласно требованиям Федерального закона, Банк обязан обновлять информацию о клиентах, представителях

клиентов, выгодоприобретателях и бенефициарных владельцах не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности ранее полученной информации - в течение семи рабочих дней, следующих за днем возникновения таких сомнений.

Как показывает практика, в связи с ведением банками анкет клиентов и на бумажном носителе и в электронном виде, выявить нарушения сроков обновления анкет достаточно проблематично.

Как показывает практика, в связи с ведением банками анкет клиентов и на бумажном носителе и в электронном виде, выявить нарушения сроков обновления анкет достаточно проблематично.

Слайд 15

В ходе проверки у Банка необходимо запросить:

Пояснительную записку о форме, порядке

ведения и местах хранения анкет клиентов, их представителей, выгодоприобретателей, бенефициарных владельцев. В случае ведения анкет в электронном виде, предоставить доступ в указанную базу данных.

Пояснительную записку о том, каким образом в Банке реализован контроль за сроками обновления идентификационных данных клиентов (в т.ч. продемонстрировать возможности АБС Банка, подключить рабочую группу к Отчету по обновлению анкет клиентов).

Книгу регистрации открытых счетов.

Оборотную ведомость.

Перечень клиентов, с указанием доп. офисов Банка, в которых клиенты находятся на обслуживании.

Пояснительную записку о том, каким образом в Банке реализован контроль за сроками обновления идентификационных данных клиентов (в т.ч. продемонстрировать возможности АБС Банка, подключить рабочую группу к Отчету по обновлению анкет клиентов).

Книгу регистрации открытых счетов.

Оборотную ведомость.

Перечень клиентов, с указанием доп. офисов Банка, в которых клиенты находятся на обслуживании.

Слайд 16

В целях выявления случаев необновления Банком анкет клиентов более 1 года

необходимо:

1) сформировать встроенный в АБС Банка Отчет по обновлению анкет клиентов;

2) построить анкеты клиентов юридических и физических лиц.

После выявления клиентов, чьи анкеты не обновлены в АБС Банка более 1 года, необходимо убедиться в отсутствии у Банка анкет на бумажных носителях.

1) сформировать встроенный в АБС Банка Отчет по обновлению анкет клиентов;

2) построить анкеты клиентов юридических и физических лиц.

После выявления клиентов, чьи анкеты не обновлены в АБС Банка более 1 года, необходимо убедиться в отсутствии у Банка анкет на бумажных носителях.

Слайд 17

Для этого, необходимо заявкой запросить у Банка организовать доступ членов рабочей

группы в помещения Банка с предоставлением документов по клиентам, а именно:

оригиналов юридических дел и досье клиентов;

анкет клиентов, их представителей, выгодоприобретателей и бенефициарных владельцев (за весь период обслуживания). Анкеты, хранящиеся в электронном виде, необходимо распечатать и заверить, анкеты, хранящиеся на бумажном носителе – предоставить;

переписку с клиентами на тему проведения идентификации;

и других документов клиентов, предоставленных в целях идентификации.

оригиналов юридических дел и досье клиентов;

анкет клиентов, их представителей, выгодоприобретателей и бенефициарных владельцев (за весь период обслуживания). Анкеты, хранящиеся в электронном виде, необходимо распечатать и заверить, анкеты, хранящиеся на бумажном носителе – предоставить;

переписку с клиентами на тему проведения идентификации;

и других документов клиентов, предоставленных в целях идентификации.

Слайд 18

При нахождении в подразделении Банка весь процесс сбора документов и, особенно,

распечатывания данных из АБС Банка, необходимо тщательно контролировать (для исключения случаев корректировки анкет сотрудниками Банка).

В результате такой проверки можно выявить признаки нарушения Банком Федерального закона №115-ФЗ и Положения Банка России №499-П.

Такие же методы проверки по выходу в подразделения Банка можно использовать при проверке программы обучения сотрудников по ПОД/ФТ и проверке порядка хранения Банком ключей шифрования.

В результате такой проверки можно выявить признаки нарушения Банком Федерального закона №115-ФЗ и Положения Банка России №499-П.

Такие же методы проверки по выходу в подразделения Банка можно использовать при проверке программы обучения сотрудников по ПОД/ФТ и проверке порядка хранения Банком ключей шифрования.

Слайд 19 3. Проверка соблюдения Банком порядка заполнения отдельных полей сообщений, направленных в

уполномоченный орган, со сведениями о результатах проверки наличия среди клиентов организаций и физических лиц, в отношении которых применены либо должны применяться меры по замораживанию денежных средств или иного имущества

Слайд 20

В соответствии с Указанием Банка России от 19.09.2013 №3063-У информация о

результатах проверки наличия среди своих клиентов, в том числе в филиалах банка, организаций и физических лиц, в отношении которых применены либо должны применяться меры по замораживанию (блокированию) денежных средств или иного имущества, направляется кредитной организацией в уполномоченный орган не позднее трех рабочих дней после дня окончания проведения такой проверки.

В ходе проверки банка, имеющего филиалы, следует обращать внимание на то, направлялись ли кредитной организацией сообщения о проверках, проведенных в филиалах.

В ходе проверки банка, имеющего филиалы, следует обращать внимание на то, направлялись ли кредитной организацией сообщения о проверках, проведенных в филиалах.

Слайд 21

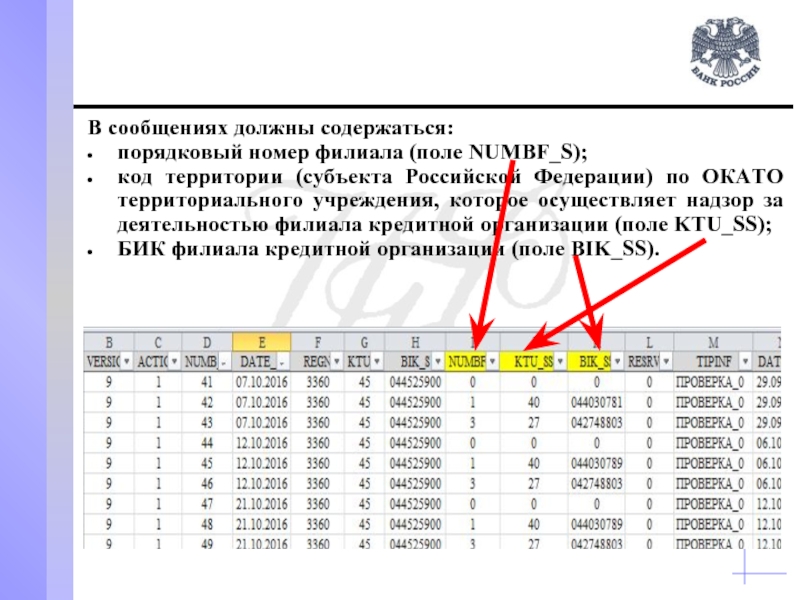

В сообщениях должны содержаться:

порядковый номер филиала (поле NUMBF_S);

код территории (субъекта Российской

Федерации) по ОКАТО территориального учреждения, которое осуществляет надзор за деятельностью филиала кредитной организации (поле KTU_SS);

БИК филиала кредитной организации (поле BIK_SS).

БИК филиала кредитной организации (поле BIK_SS).

Слайд 22

В случае заполнения указанных полей значением «0», можно сделать вывод о

передаче Банком сведений о проверках, проведенных только в головном офисе.

Как правило, по данным фактам Банком предоставляются пояснения о том, что проверки осуществлялись централизовано через головной офис.

Таким образом, с учетом пояснений Банка, можно сделать вывод о признаках нарушения п.4 и Приложения 2 к Указанию Банка России от 19.09.2013 №3063-У в части несоблюдения Банком порядка заполнения отдельных полей сообщений, направленных в уполномоченный орган, со сведениями о результатах проверки наличия среди клиентов филиалов Банка организаций и физических лиц, в отношении которых применены либо должны применяться меры по замораживанию денежных средств или иного имущества.

Как правило, по данным фактам Банком предоставляются пояснения о том, что проверки осуществлялись централизовано через головной офис.

Таким образом, с учетом пояснений Банка, можно сделать вывод о признаках нарушения п.4 и Приложения 2 к Указанию Банка России от 19.09.2013 №3063-У в части несоблюдения Банком порядка заполнения отдельных полей сообщений, направленных в уполномоченный орган, со сведениями о результатах проверки наличия среди клиентов филиалов Банка организаций и физических лиц, в отношении которых применены либо должны применяться меры по замораживанию денежных средств или иного имущества.