- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Оценка эффективности инвестиционных проектов презентация

Содержание

- 1. Оценка эффективности инвестиционных проектов

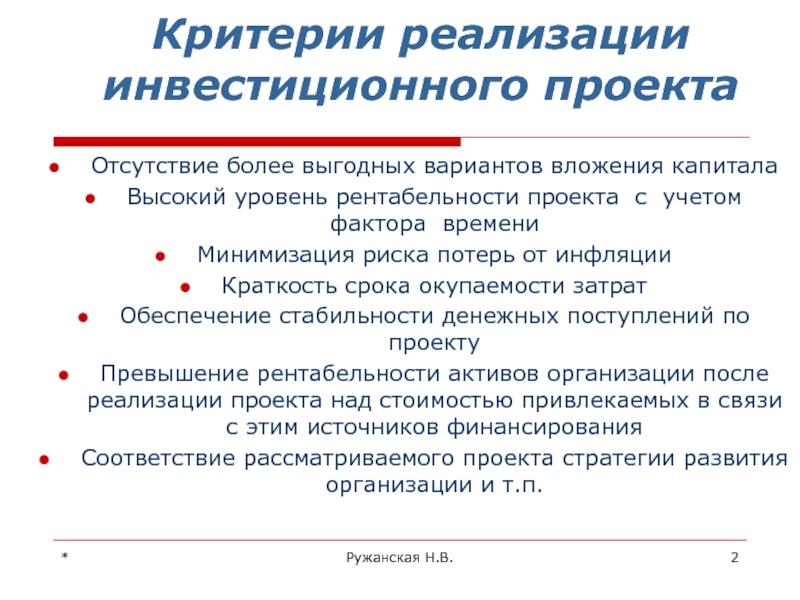

- 2. * Ружанская Н.В. Критерии реализации инвестиционного проекта

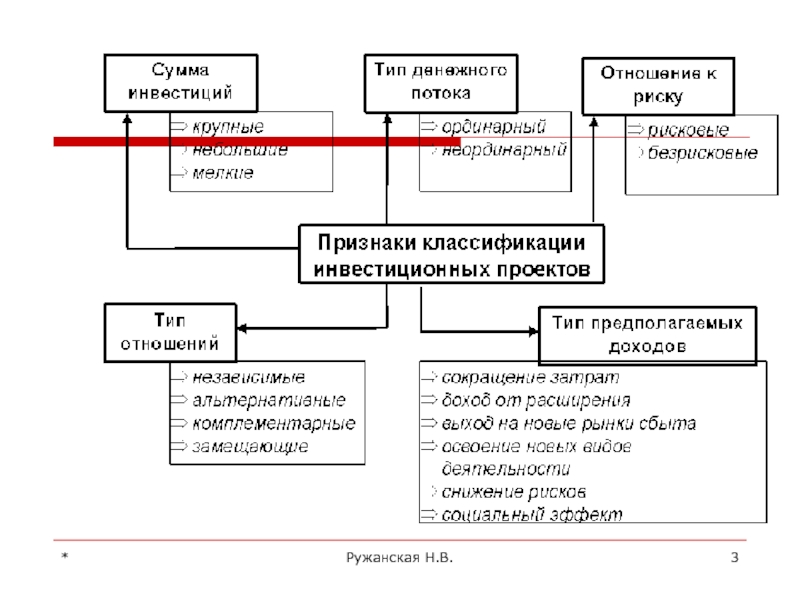

- 3. * Ружанская Н.В.

- 4. * Ружанская Н.В. Анализ эффективности инвестиционного проекта

- 5. * Ружанская Н.В. Доходы по проекту

- 6. * Ружанская Н.В. Анализ эффективности инвестиционного проекта

- 7. * Ружанская Н.В. Срок окупаемости (РР) время,

- 8. * Ружанская Н.В. Срок окупаемости (РР) Недостатки

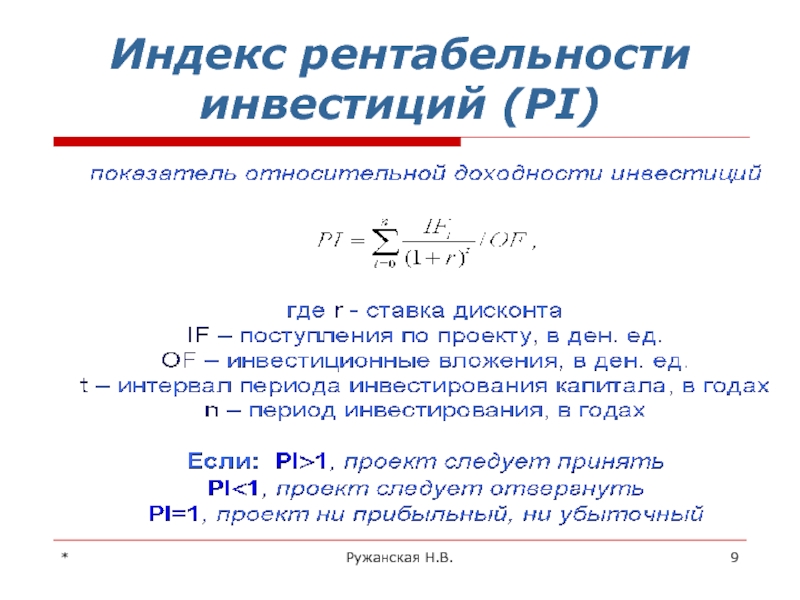

- 9. * Ружанская Н.В. Индекс рентабельности инвестиций (PI)

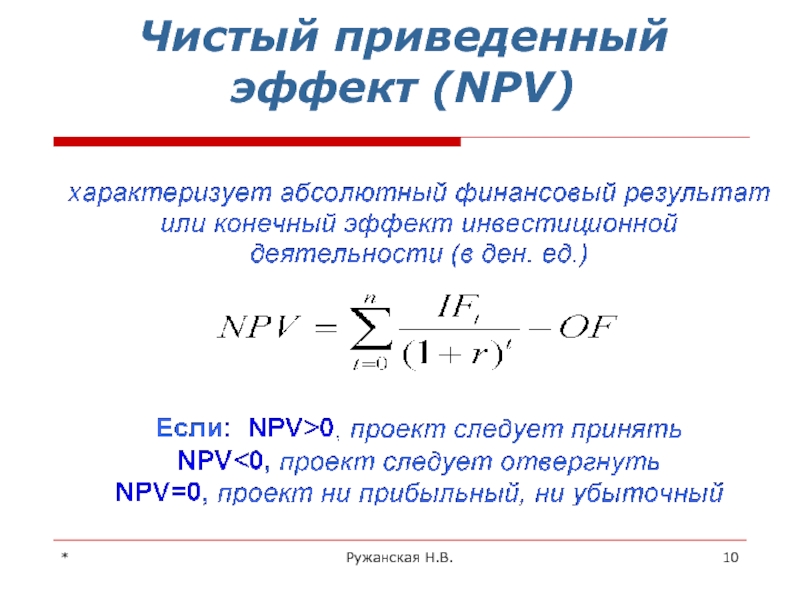

- 10. * Ружанская Н.В. Чистый приведенный эффект (NPV)

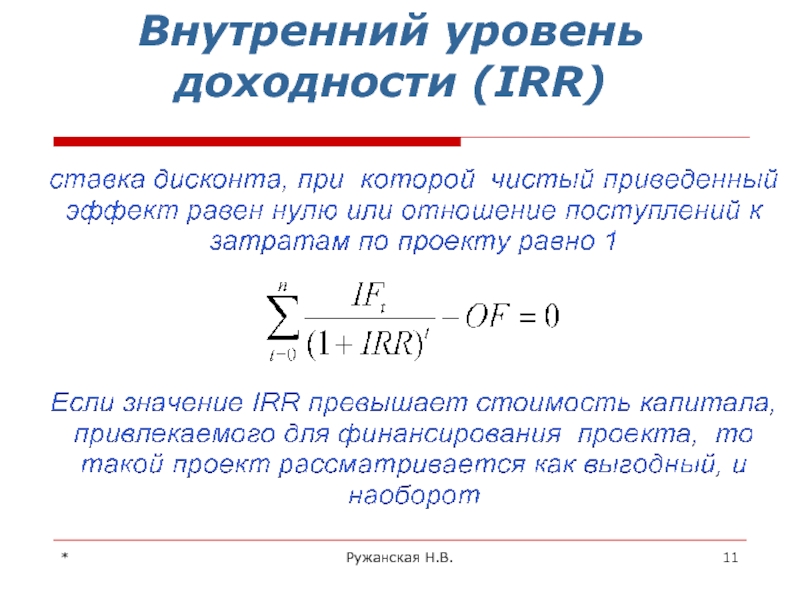

- 11. * Ружанская Н.В. Внутренний уровень доходности (IRR)

- 12. * Ружанская Н.В. Внутренний уровень доходности (IRR)

- 13. * Ружанская Н.В. Внутренний уровень доходности (IRR)

- 14. * Ружанская Н.В. Внутренний уровень доходности (IRR)

- 15. * Ружанская Н.В. Анализ эффективности инвестиционного проекта

- 16. * Ружанская Н.В. Анализ эффективности инвестиционного проекта

Слайд 2*

Ружанская Н.В.

Критерии реализации инвестиционного проекта

Отсутствие более выгодных вариантов вложения капитала

Высокий уровень

рентабельности проекта с учетом фактора времени

Минимизация риска потерь от инфляции

Краткость срока окупаемости затрат

Обеспечение стабильности денежных поступлений по проекту

Превышение рентабельности активов организации после реализации проекта над стоимостью привлекаемых в связи с этим источников финансирования

Соответствие рассматриваемого проекта стратегии развития организации и т.п.

Минимизация риска потерь от инфляции

Краткость срока окупаемости затрат

Обеспечение стабильности денежных поступлений по проекту

Превышение рентабельности активов организации после реализации проекта над стоимостью привлекаемых в связи с этим источников финансирования

Соответствие рассматриваемого проекта стратегии развития организации и т.п.

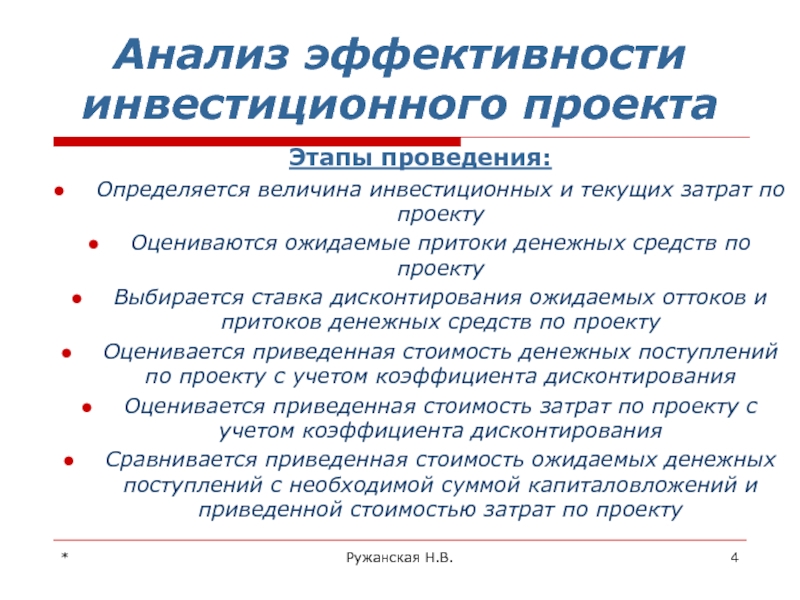

Слайд 4*

Ружанская Н.В.

Анализ эффективности инвестиционного проекта

Этапы проведения:

Определяется величина инвестиционных и текущих затрат

по проекту

Оцениваются ожидаемые притоки денежных средств по проекту

Выбирается ставка дисконтирования ожидаемых оттоков и притоков денежных средств по проекту

Оценивается приведенная стоимость денежных поступлений по проекту с учетом коэффициента дисконтирования

Оценивается приведенная стоимость затрат по проекту с учетом коэффициента дисконтирования

Сравнивается приведенная стоимость ожидаемых денежных поступлений с необходимой суммой капиталовложений и приведенной стоимостью затрат по проекту

Оцениваются ожидаемые притоки денежных средств по проекту

Выбирается ставка дисконтирования ожидаемых оттоков и притоков денежных средств по проекту

Оценивается приведенная стоимость денежных поступлений по проекту с учетом коэффициента дисконтирования

Оценивается приведенная стоимость затрат по проекту с учетом коэффициента дисконтирования

Сравнивается приведенная стоимость ожидаемых денежных поступлений с необходимой суммой капиталовложений и приведенной стоимостью затрат по проекту

Слайд 5*

Ружанская Н.В.

Доходы по проекту

(приток денежных средств)

чистая прибыль

амортизация

возвратный денежный поток (ликвидационная

стоимость)

Слайд 6*

Ружанская Н.В.

Анализ эффективности инвестиционного проекта

Основные критерии оценки эффективности инвестиционных проектов:

Срок окупаемости

(РР)

Индекс рентабельности инвестиций (PI)

Чистый приведенный эффект (NPV)

Внутренний уровень доходности (IRR)

Индекс рентабельности инвестиций (PI)

Чистый приведенный эффект (NPV)

Внутренний уровень доходности (IRR)

Слайд 7*

Ружанская Н.В.

Срок окупаемости (РР)

время, необходимое организации для возмещения ее первоначальных инвестиций

Способы

расчета:

1. PP = Первоначальные инвестиции / Средние за период поступления

2. Кумулятивный метод

1. PP = Первоначальные инвестиции / Средние за период поступления

2. Кумулятивный метод

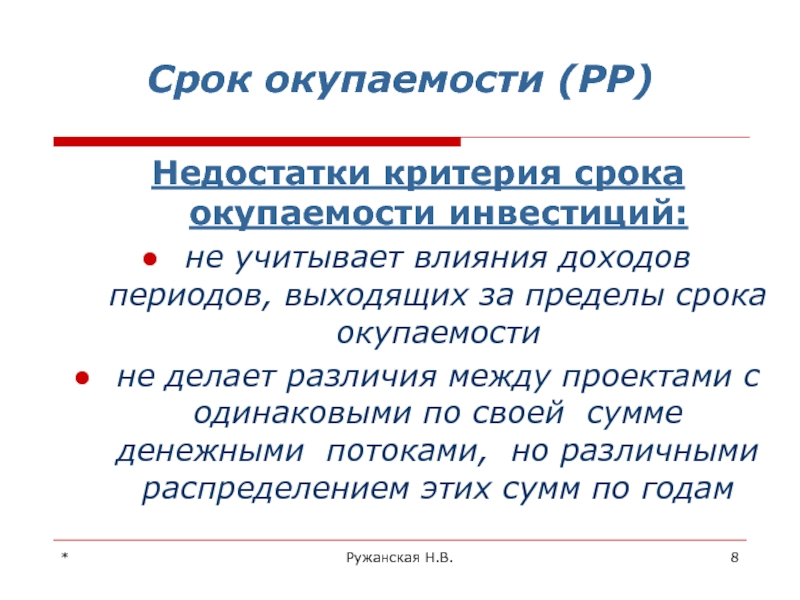

Слайд 8*

Ружанская Н.В.

Срок окупаемости (РР)

Недостатки критерия срока окупаемости инвестиций:

не учитывает влияния доходов

периодов, выходящих за пределы срока окупаемости

не делает различия между проектами с одинаковыми по своей сумме денежными потоками, но различными распределением этих сумм по годам

не делает различия между проектами с одинаковыми по своей сумме денежными потоками, но различными распределением этих сумм по годам

Слайд 12*

Ружанская Н.В.

Внутренний уровень доходности (IRR)

Определение IRR методом линейной аппроксимации

IRR=r1+{f(r1)/[f(r1)-f(r2)]}х(r2-r1)

r1 - более

низкая ставка дисконта

r2 - более высокая ставка дисконта

f(r1) - NPV при более низкой ставке дисконта

f(r2) - NPV при более высокой ставке дисконта

r2 - более высокая ставка дисконта

f(r1) - NPV при более низкой ставке дисконта

f(r2) - NPV при более высокой ставке дисконта

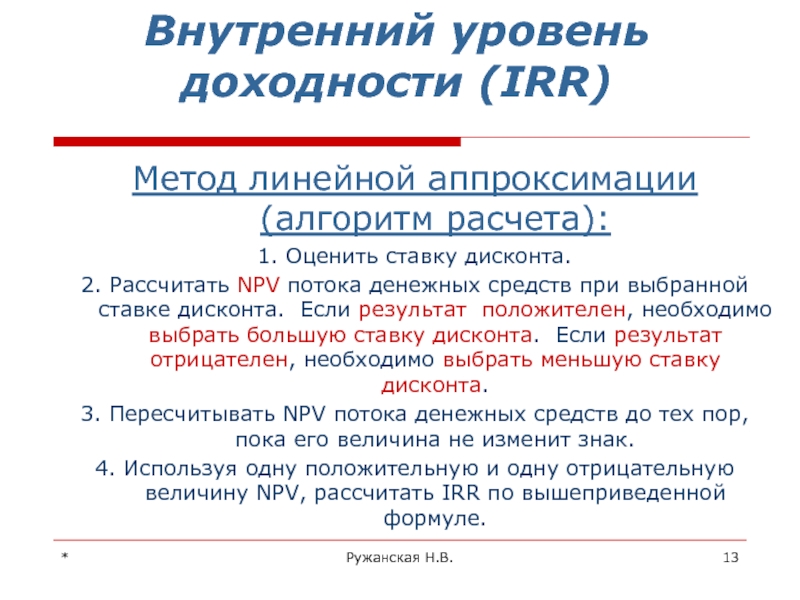

Слайд 13*

Ружанская Н.В.

Внутренний уровень доходности (IRR)

Метод линейной аппроксимации (алгоритм расчета):

1. Оценить ставку

дисконта.

2. Рассчитать NPV потока денежных средств при выбранной ставке дисконта. Если результат положителен, необходимо выбрать большую ставку дисконта. Если результат отрицателен, необходимо выбрать меньшую ставку дисконта.

3. Пересчитывать NPV потока денежных средств до тех пор, пока его величина не изменит знак.

4. Используя одну положительную и одну отрицательную величину NPV, рассчитать IRR по вышеприведенной формуле.

2. Рассчитать NPV потока денежных средств при выбранной ставке дисконта. Если результат положителен, необходимо выбрать большую ставку дисконта. Если результат отрицателен, необходимо выбрать меньшую ставку дисконта.

3. Пересчитывать NPV потока денежных средств до тех пор, пока его величина не изменит знак.

4. Используя одну положительную и одну отрицательную величину NPV, рассчитать IRR по вышеприведенной формуле.

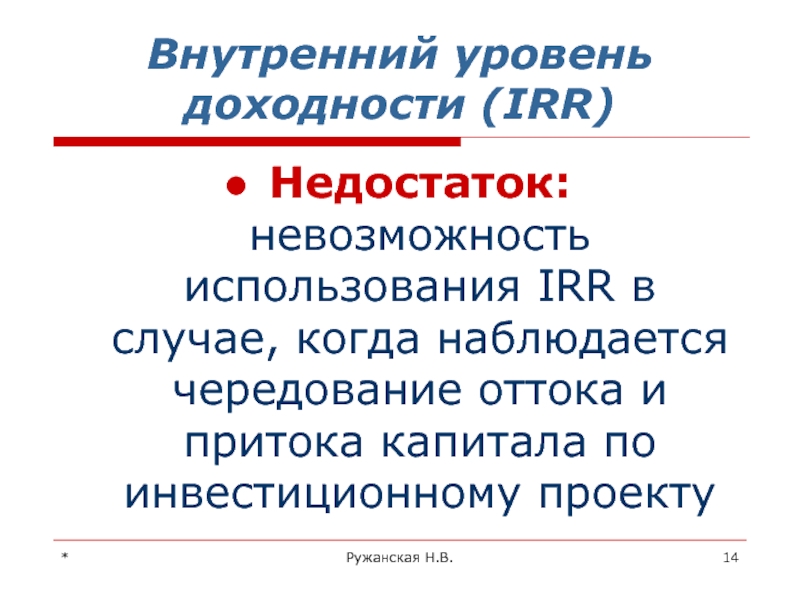

Слайд 14*

Ружанская Н.В.

Внутренний уровень доходности (IRR)

Недостаток: невозможность использования IRR в случае, когда

наблюдается чередование оттока и притока капитала по инвестиционному проекту

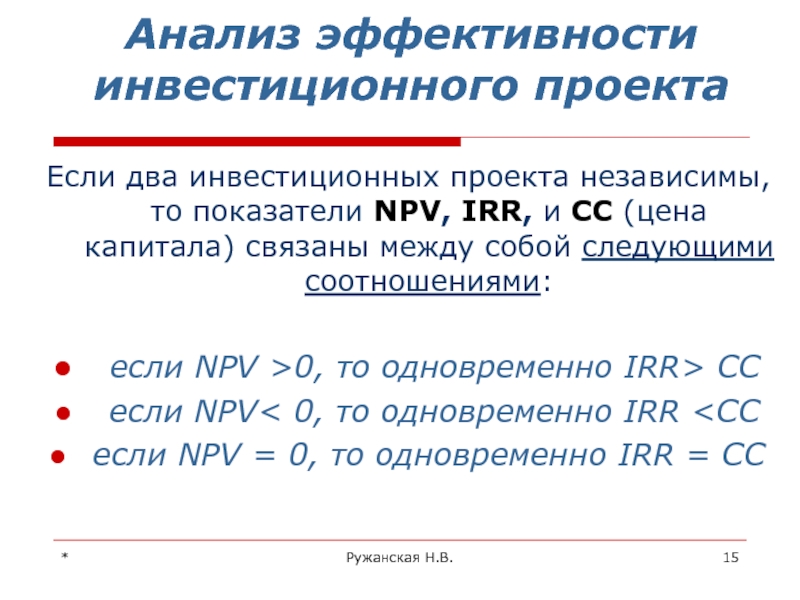

Слайд 15*

Ружанская Н.В.

Анализ эффективности инвестиционного проекта

Если два инвестиционных проекта независимы, то показатели

NPV, IRR, и CC (цена капитала) связаны между собой следующими соотношениями:

если NPV >0, то одновременно IRR> СС

если NPV< 0, то одновременно IRR <СС

если NPV = 0, то одновременно IRR = СС

если NPV >0, то одновременно IRR> СС

если NPV< 0, то одновременно IRR <СС

если NPV = 0, то одновременно IRR = СС

![*Ружанская Н.В.Внутренний уровень доходности (IRR) Определение IRR методом линейной аппроксимацииIRR=r1+{f(r1)/[f(r1)-f(r2)]}х(r2-r1)r1 - более низкая ставка дисконтаr2](/img/tmb/4/314232/10300770b5e2b0faae1e8bc03a852b33-800x.jpg)