- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Назначение, развитие и концепции МСФО презентация

Содержание

- 1. Назначение, развитие и концепции МСФО

- 2. П Л А Н История создания и

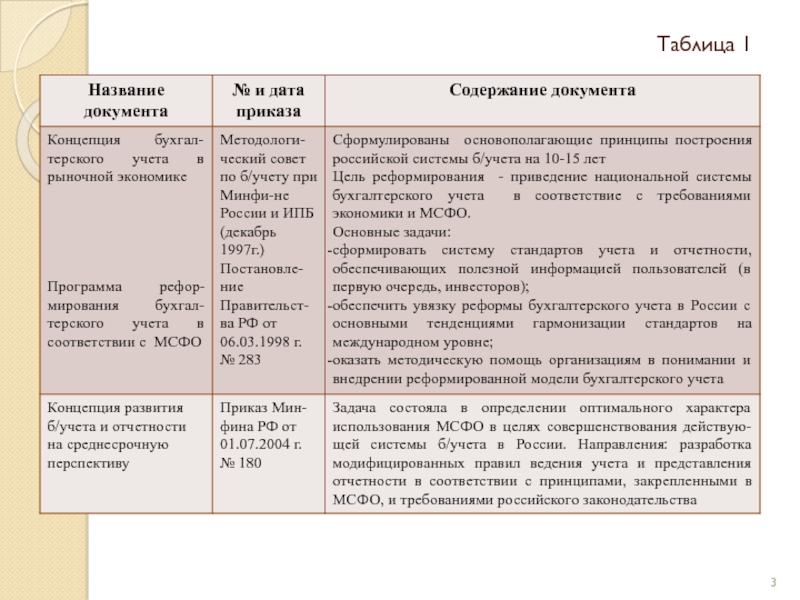

- 3. Таблица 1

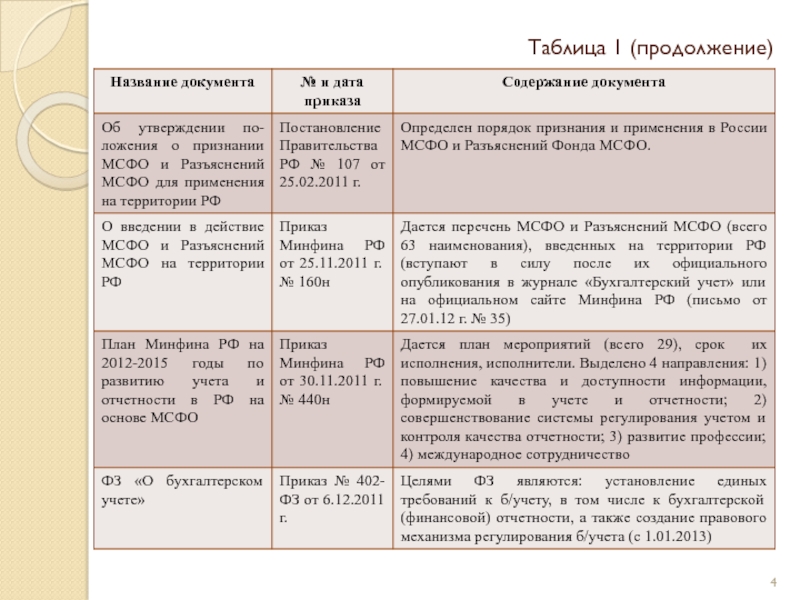

- 4. Таблица 1 (продолжение)

- 5. 1. История создания и сфера применения Международных

- 6. Концепция состояла из 3-х частей: 1. Необходимость

- 7. Получил развитие рынок аудиторских услуг. Возрос престиж

- 8. изменение системы регулирования учета и отчетности; усиление

- 9. б) утверждение основного комплекта российских стандартов индивидуальной

- 10. б) оценка возможности составления определенным кругом хозяйствующих

- 11. В настоящее время существует две основные системы

- 12. 2. Совет по международным стандартам финансовой отчетности

- 13. Гармонизация национальных бухгалтерских стандартов – это процесс

- 14. Процесс конвергенции обеспечивается рядом конкретных мер, а

- 15. Продуктивность работы Совета по МСФО очень высокая,

- 16. 3. Цель и содержание МСФО, процедуры разработки

- 17. Принципы подготовки и представления финансовой отчетности –

- 18. аудиторам в формировании мнения о соответствии или

- 19. МСФО предназначены для составления финансовой отчетности коммерческих

- 20. 4. Назначение и статус принципов подготовки и

- 21. Принципы включают: цель финансовой отчетности; качественные характеристики,

- 22. Такими сведениями могут быть дополнительные графики и

- 23. Финансовая отчетность отражает также результаты процесса управления

- 24. Информация о финансовой структуре ресурсов необходима для

- 25. 5. Основополагающие принципы подготовки и представления финансовой

- 26. Составление всех форм финансовой отчетности, за исключением

- 27. 6. Элементы финансовой отчетности Финансовая отчетность

- 28. При этом в балансе могут отражаться объекты,

- 29. Не всякое увеличение капитала является доходом, представленным

- 30. 7. Признание и оценка статей финансовой отчетности

- 31. Например, если есть вероятность того, что дебиторская

- 32. Признание активов. Актив может быть признан в

- 33. При таких условиях признание задолженности влечет за

- 34. В случае если поступление экономических выгод ожидается

- 35. В финансовой отчетности применяются различные методы оценки

- 36. Этот вид стоимости служит основой для оценки

- 37. Предположим, что справедливая стоимость участка на дату

- 38. Предположим, что предполагаемые затраты на продажу составили

- 39. Дисконтированную стоимость, которая применяется в отношении финансовых

- 40. После первоначального признания отдельные виды активов и

- 41. Справедливая стоимость предоставляет наилучшую основу для сопоставимости

- 42. Пример показывает, что при учете по фактическим

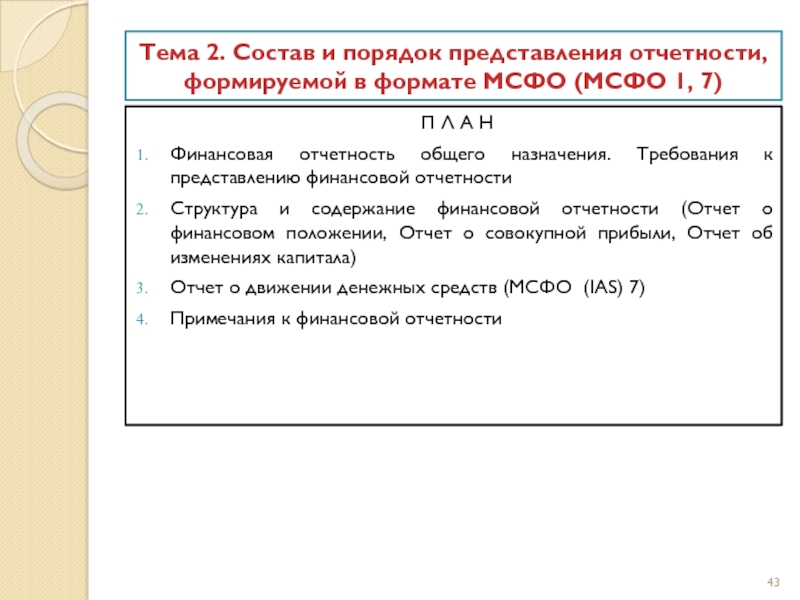

- 43. Тема 2. Состав и порядок представления отчетности,

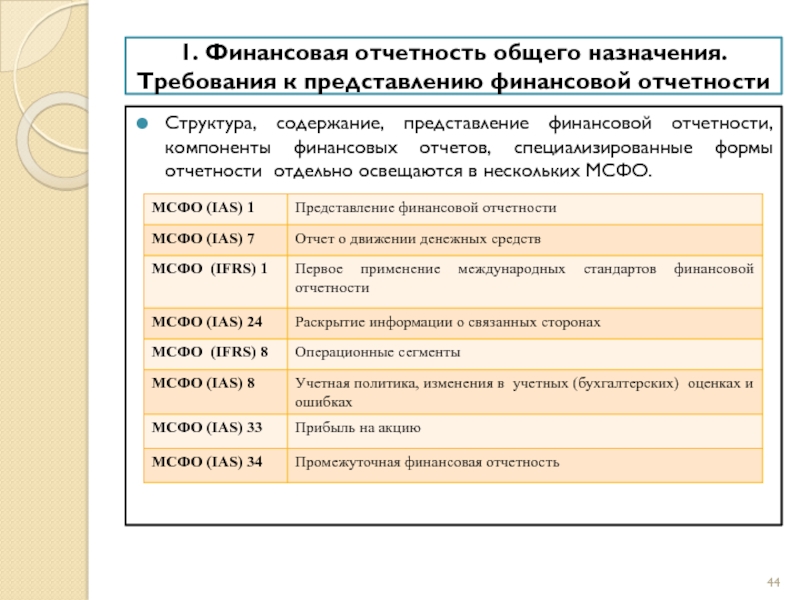

- 44. 1. Финансовая отчетность общего назначения. Требования к

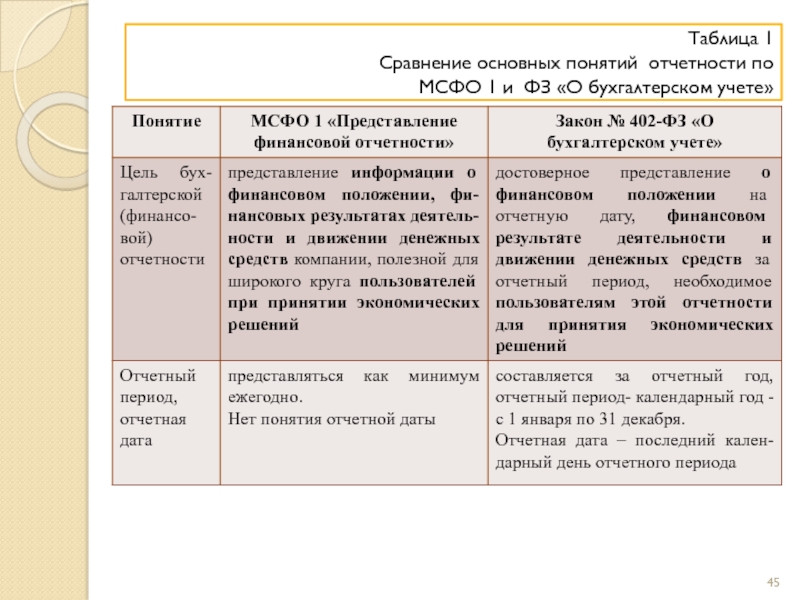

- 45. Таблица 1 Сравнение основных понятий отчетности по МСФО 1 и ФЗ «О бухгалтерском учете»

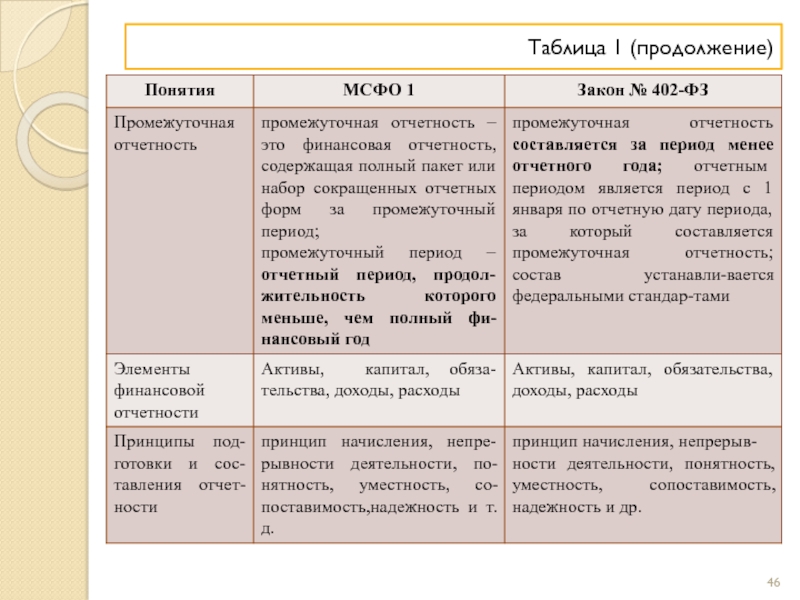

- 46. Таблица 1 (продолжение)

- 47. МСФО 1 «Представление финансовой отчетности» применяют компании,

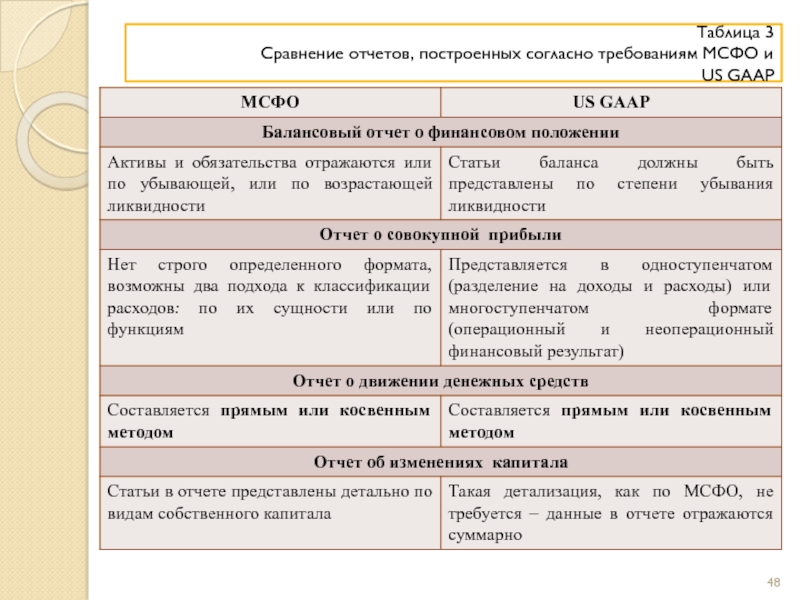

- 48. Таблица 3 Сравнение отчетов, построенных согласно требованиям МСФО и US GAAP

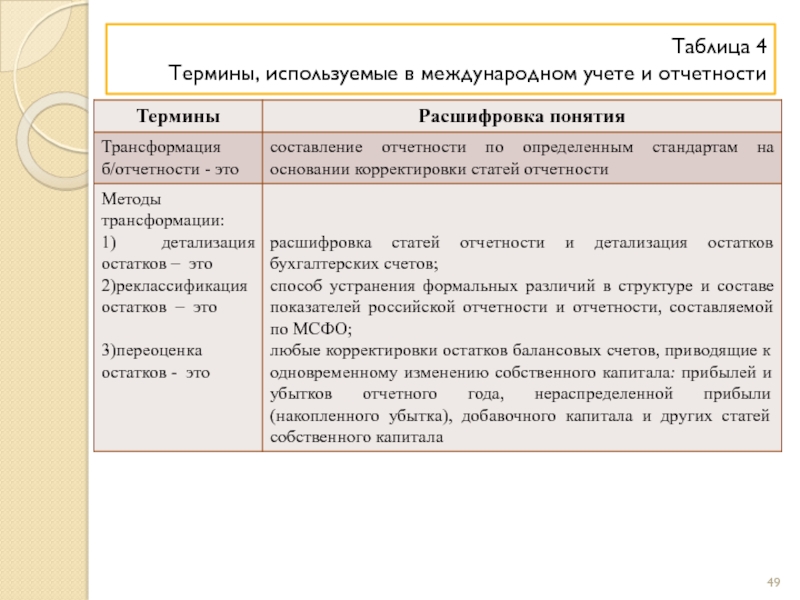

- 49. Таблица 4 Термины, используемые в международном учете и отчетности

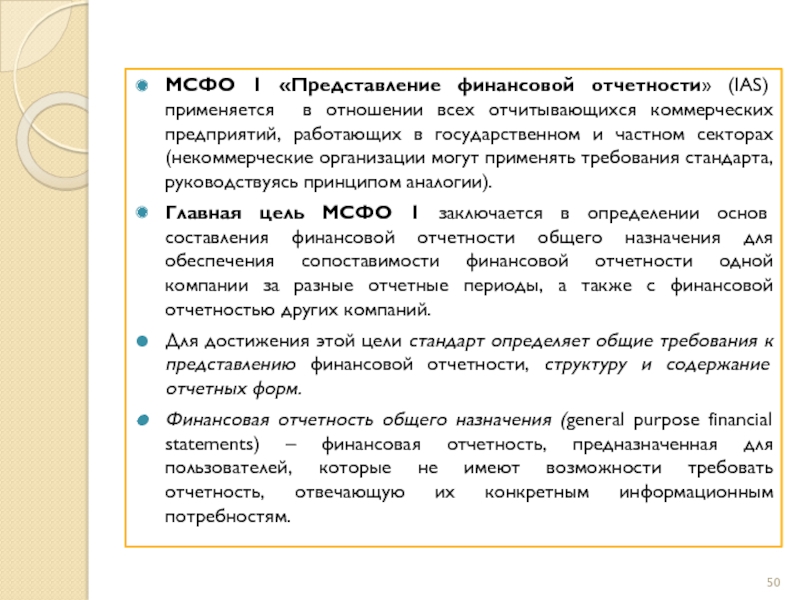

- 50. МСФО 1 «Представление финансовой отчетности» (IAS) применяется

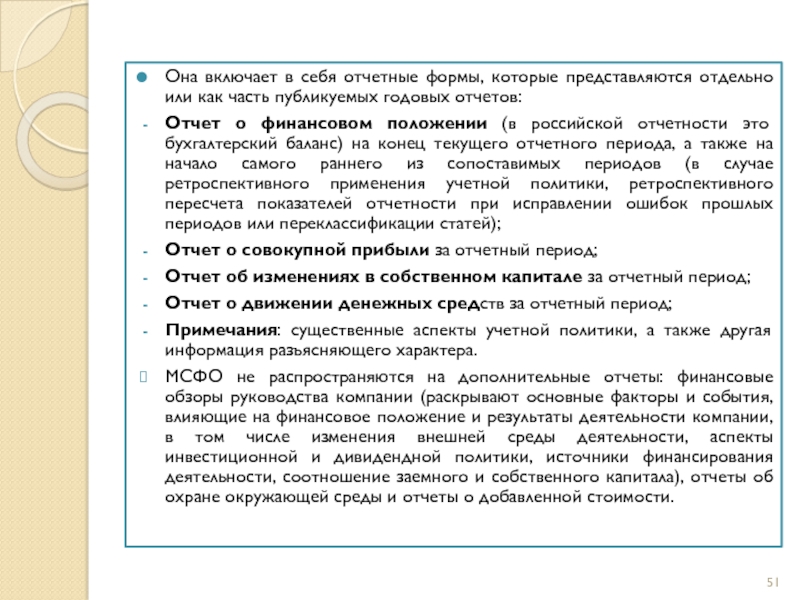

- 51. Она включает в себя отчетные формы, которые

- 52. Требования к представлению финансовой отчетности, изложенные в

- 53. Достоверное представление предполагает правдивое раскрытие результатов хозяйственных

- 54. В МСФО 1 подчеркивается, что несоответствие учетной

- 55. В отношении допущения непрерывности деятельности в МСФО

- 56. Предполагается, что конкретные положения МСФО могут не

- 57. Взаимозачет: согласно требованиям МСФО не должен происходить

- 58. Если компания изменила отчетную дату и финансовая

- 59. В случае ретроспективного применения учетной политики, ретроспективного

- 60. 2. Структура и содержание финансовой отчетности МСФО

- 61. Согласно МСФО 1 активы и обязательства в

- 62. Операционным циклом предприятия называется период времени между

- 63. предприятие удерживает обязательство в основном для целей

- 64. Нарушение условий соглашения о долгосрочном займе ведет

- 65. Детализация или объединение статей в отчете или

- 66. Упорядочение предложенных позиций осуществляется таким образом: -

- 67. Предприятию следует раскрывать непосредственно в отчете или

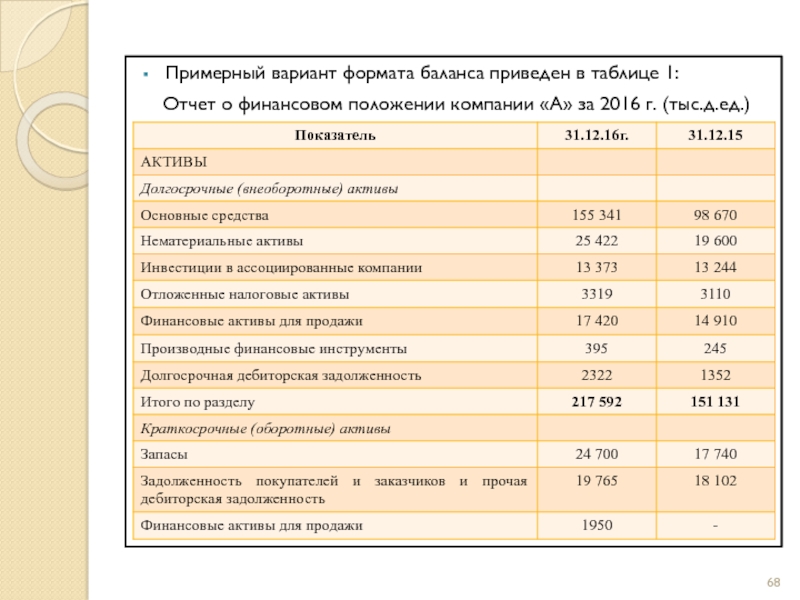

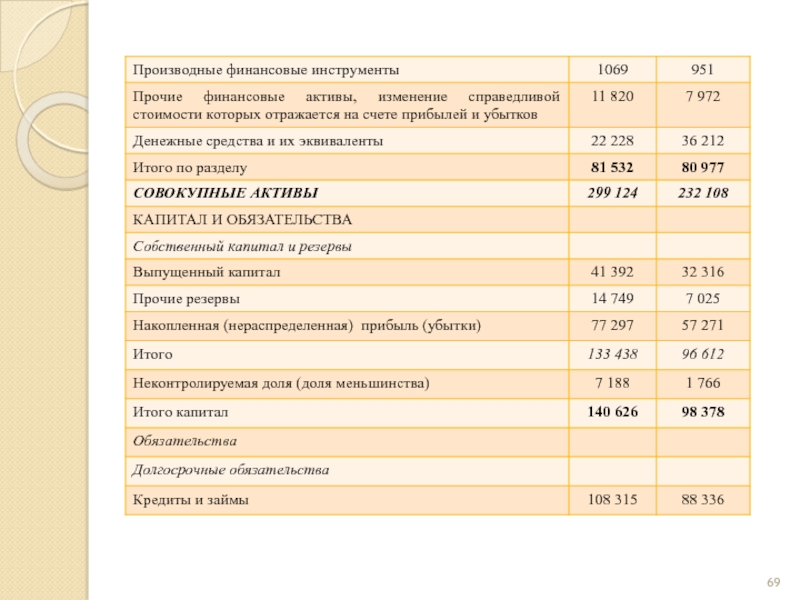

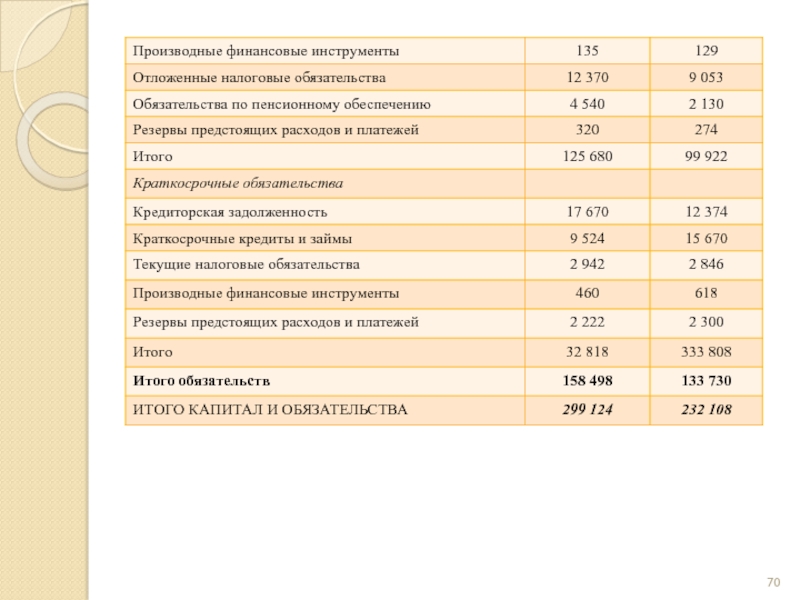

- 68. Примерный вариант формата баланса приведен в таблице

- 71. Отчет о совокупной прибыли. Компания должна представить

- 72. Прибыль или убыток периода, а также итоговая

- 73. Каждый компонент прочей совокупной прибыли может быть

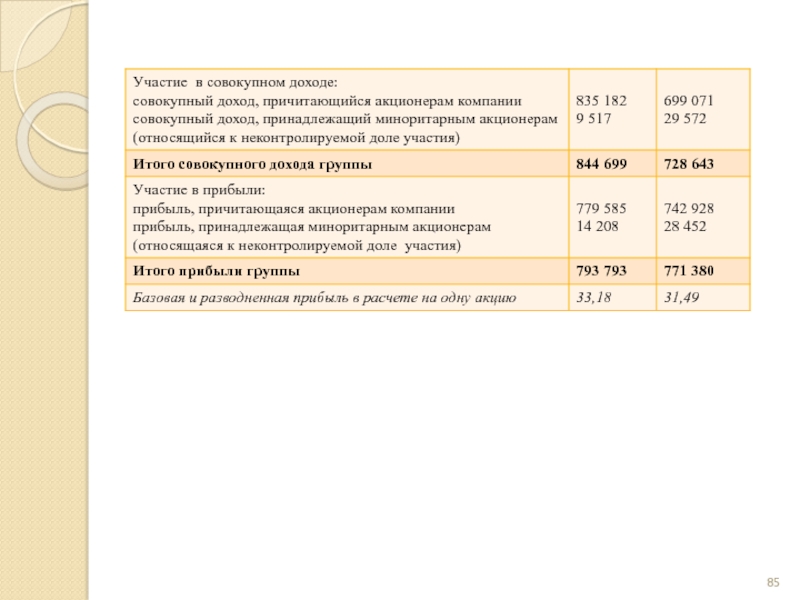

- 74. С точки зрения распределения прибыли (убытка) за

- 75. МСФО рекомендует 2 формата (формы) отчета: формат

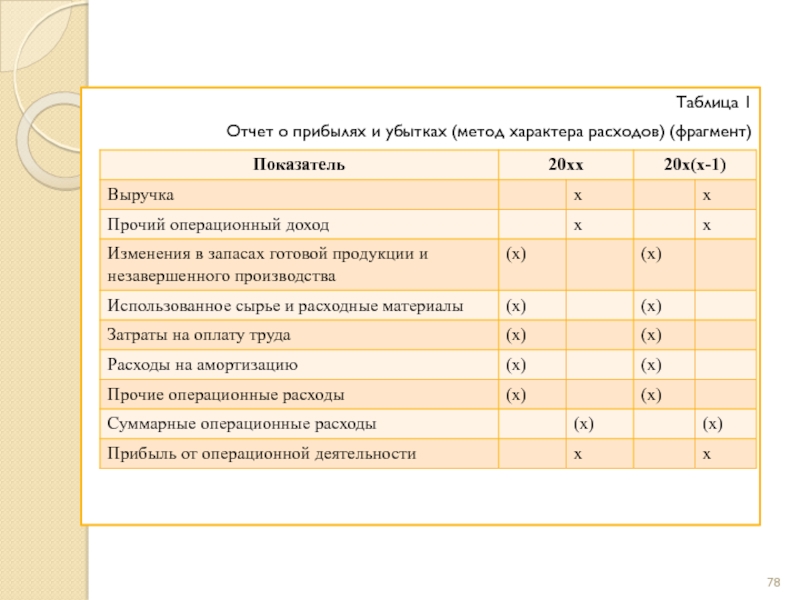

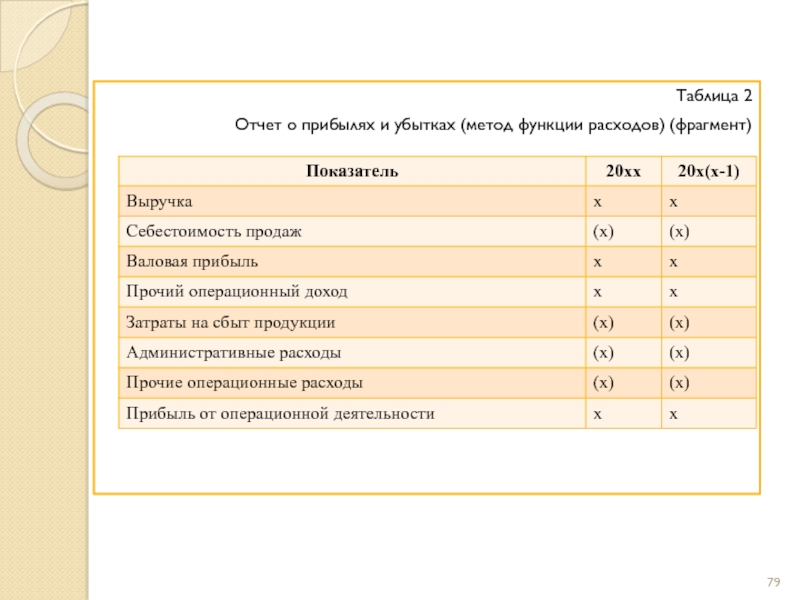

- 76. МСФО 1 определяет перечень линейных статей, которые

- 77. В отчете о прибылях и убытках раскрываются

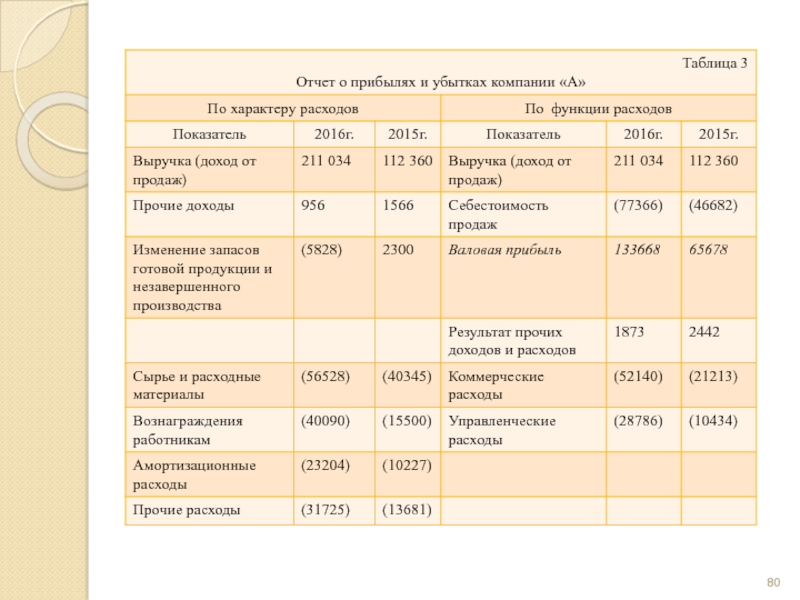

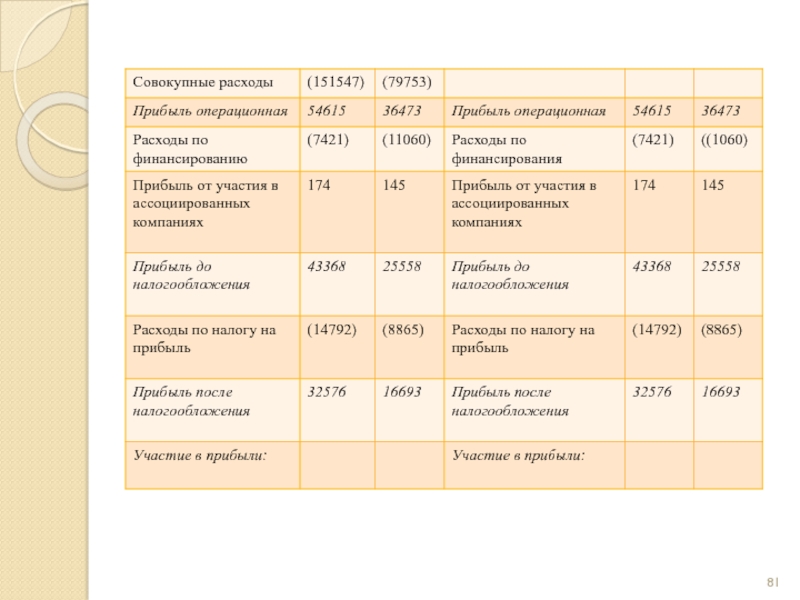

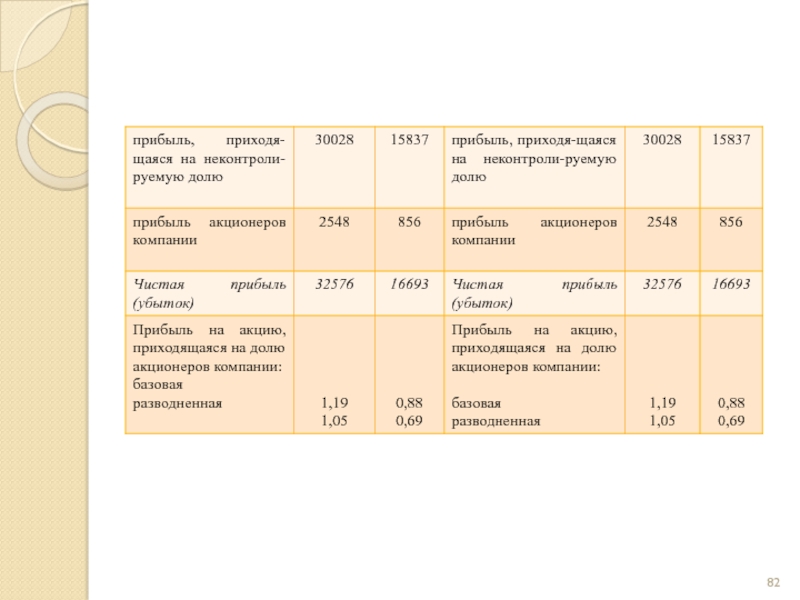

- 78. Таблица 1 Отчет о прибылях и убытках (метод характера расходов) (фрагмент)

- 79. Таблица 2 Отчет о прибылях и убытках (метод функции расходов) (фрагмент)

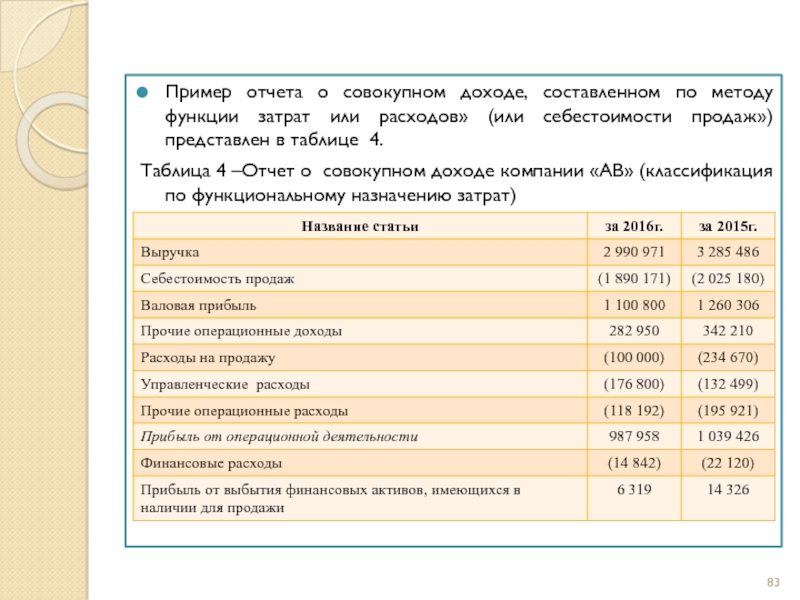

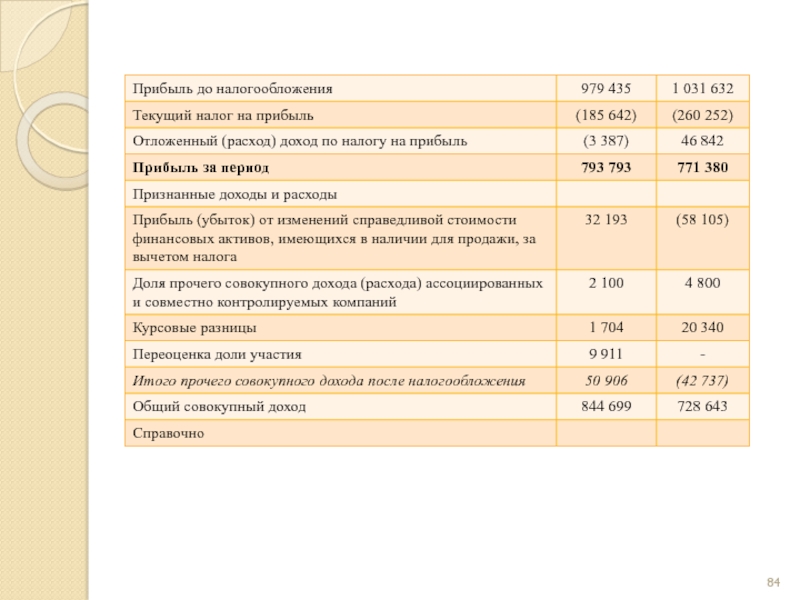

- 83. Пример отчета о совокупном доходе, составленном по

- 86. Таблица 5 – Сравнение статей отчета о

- 87. ОТЧЕТ ОБ ИЗМЕНЕНИЯХ В СОБСТВЕННОМ КАПИТАЛЕ В

- 88. Форма представления отчета содержит отдельную информацию

- 89. В течение отчетного периода в собственном

- 90. Для получения полного представления изменений в

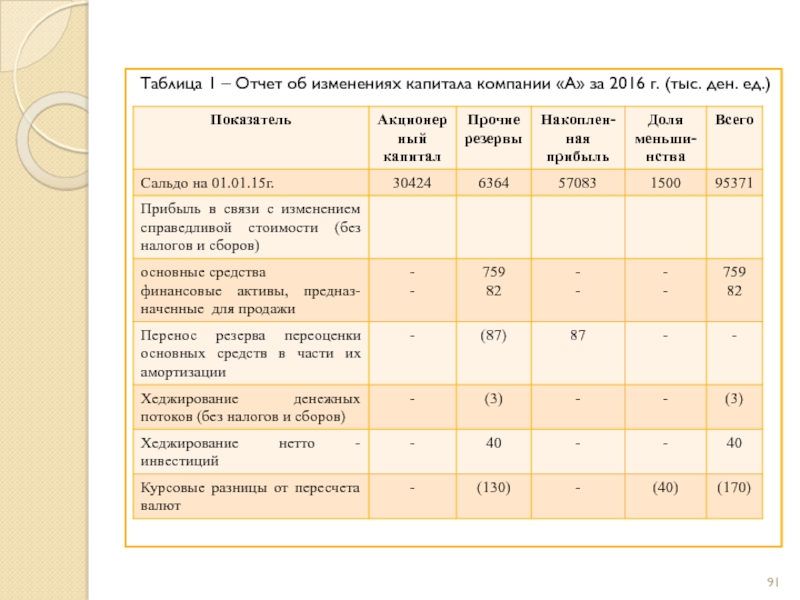

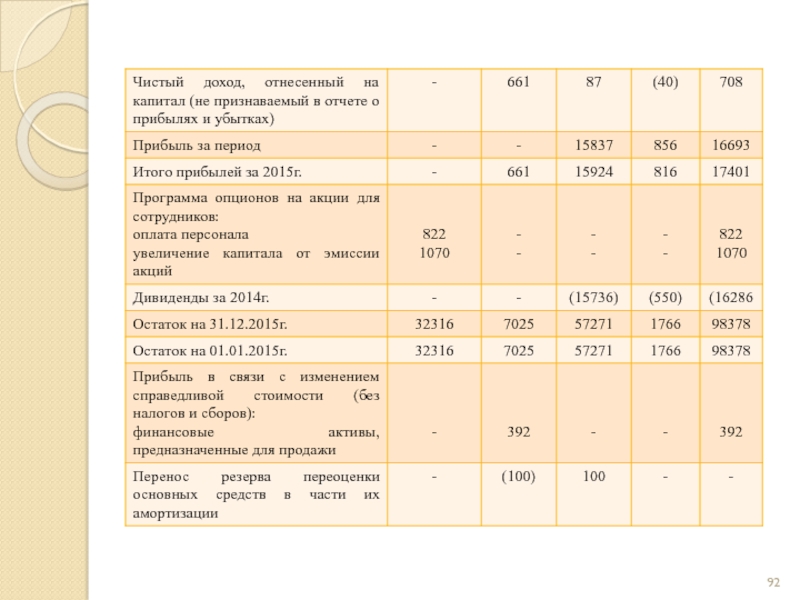

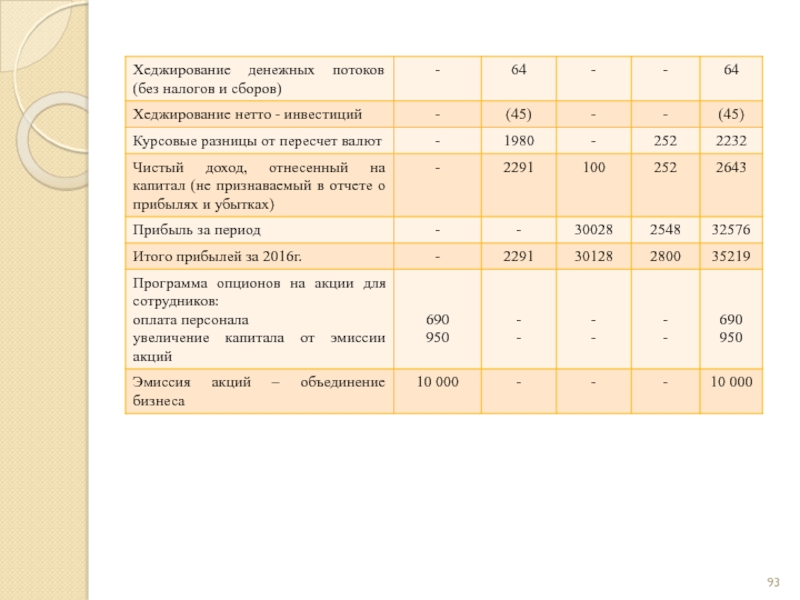

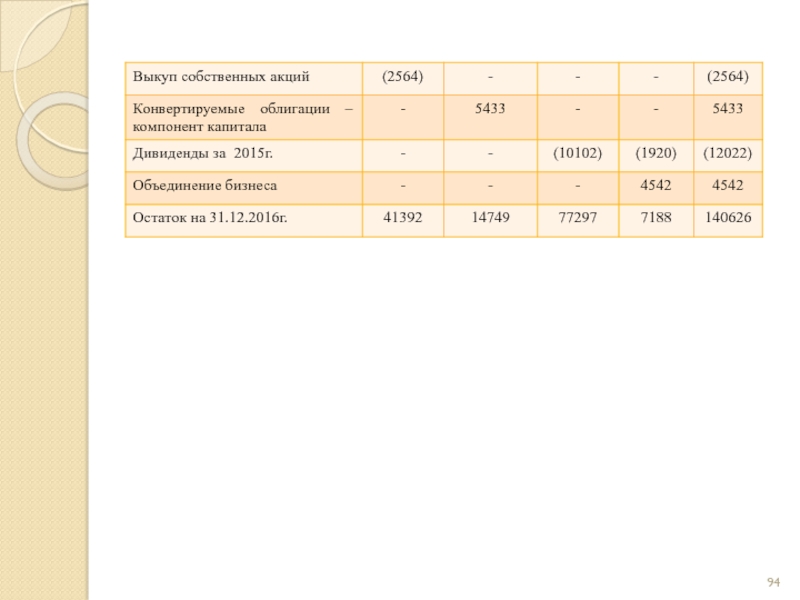

- 91. Таблица 1 – Отчет об изменениях капитала

- 95. 3. Отчет о движении денежных средств (МСФО

- 96. В стандарте указывается, что к денежным средствам

- 97. Инвестиции в собственный капитал других организаций не

- 98. Примеры денежных потоков по операционной деятельности (МСФО

- 99. МСФО 7 предлагает две модели отражения денежных

- 100. Таблица 1 Использование прямого метода для отражения движения денежных средств от операционной деятельности

- 101. Таблица 2 Использование косвенного метода для отражения движения денежных средств от операционной деятельности

- 102. В МСФО 7 организациям дается рекомендация в

- 103. В соответствии с косвенным методом чистый поток

- 104. В таблице 1 и 2 приведены примеры

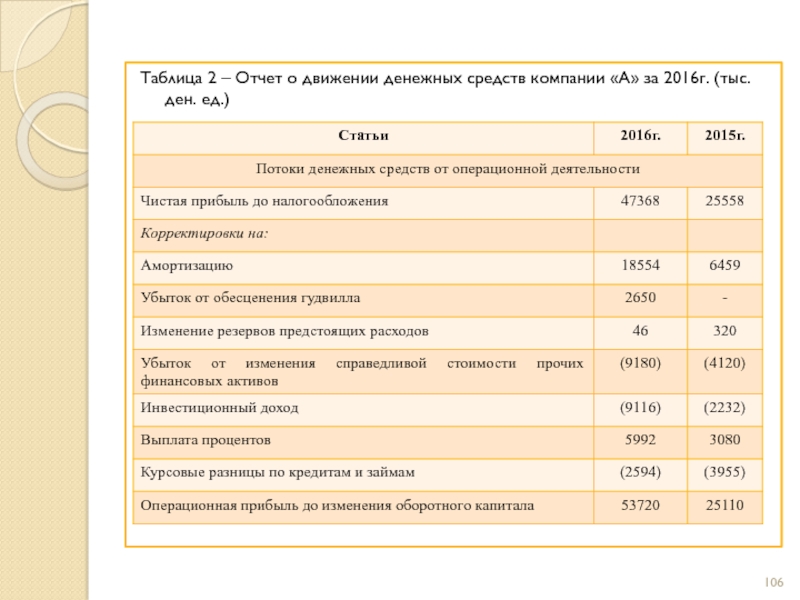

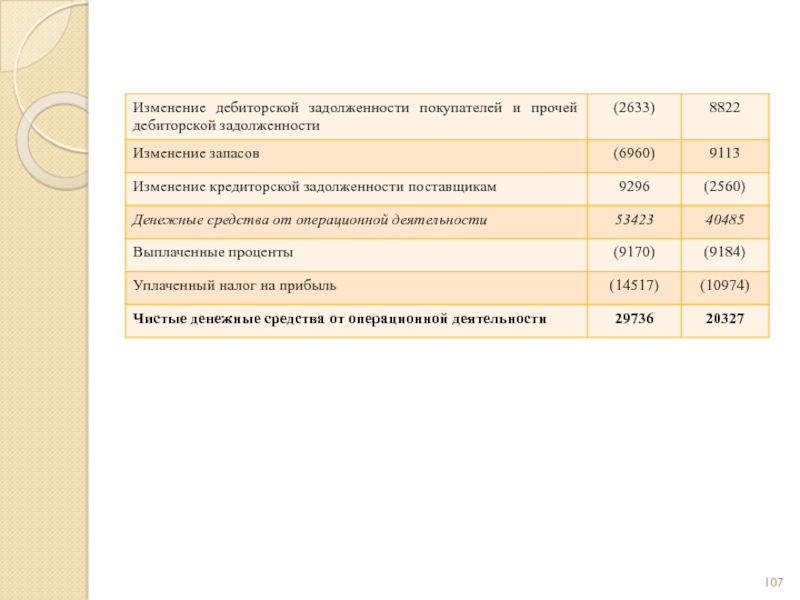

- 106. Таблица 2 – Отчет о движении денежных

- 108. 4. Примечания к финансовой отчетности Примечания к

- 109. Примечания, как правило, располагаются в следующем порядке,

- 110. Раскрытие информации об учетной политике. Раздел примечаний

- 111. Раскрытие других сведений. Предприятие должно раскрывать следующую

Слайд 1МЕЖДУНАРОДНЫЕ СТАНДАРТЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ (МСФО)

Тема 1. Назначение, развитие и концепции МСФО

Слайд 2П Л А Н

История создания и сфера применения МСФО

Совет по международным

Цель и содержание МСФО, процедуры разработки и принятия стандартов и интерпретаций

Назначение и статус принципов подготовки и представления финансовой отчетности

Основополагающие принципы подготовки и представления финансовой отчетности

Элементы финансовой отчетности

Признание и оценка статей финансовой отчетности

Слайд 51. История создания и сфера применения Международных стандартов финансовой отчетности (МСФО)

Реформирование бухгалтерского учета и отчетности – важнейшее условие, необходимое для выхода на международные финансовые рынки, привлечения иностранных инвестиций и успешного функционирования организаций.

На протяжении последних лет в России последовательно проводится работа по формированию национальной бухгалтерской системы, гармонично взаимосвязанной с МСФО.

Важным шагом Правительства РФ в этом направлении явилась разработка ряда нормативных документов, в том числе и «Концепции развития бухгалтерского учета и отчетности на среднесрочную перспективу» (Приказ Минфина РФ № 180 от 1 июля 2004 г.).

Концепция была направлена на повышение качества информации, формируемой в учете и отчетности и обеспечение доступа к ней заинтересованных пользователей.

Слайд 6Концепция состояла из 3-х частей:

1. Необходимость дальнейшего развития бухгалтерского учета и

Здесь говорилось, что в конце 1990-2000 г. в области учета и отчетности произошли значительные изменения, в связи с принятием в 1998 г. «Программы реформирования бухгалтерского учета в соответствии с МСФО».

При этом было отмечено, что в качестве основного инструмента реформирования были приняты МСФО.

Затем были подведены итого того, что сделано: по Программе предусматривалось разработать 40 ПБУ, к настоящему времени разработано 24.

В настоящее время хозяйствующие субъекты используют способы оценки активов и обязательств, ориентированные на условия рыночной экономики.

Крупнейшие хозяйствующие субъекты (нефтяной, газовой пром-ти, банковского сектора и др.) подготавливают консолидированную финансовую отчетность по МСФО и другим стандартам (например, GAAP).

Слайд 7Получил развитие рынок аудиторских услуг.

Возрос престиж бухгалтерской профессии, возникла профессия «аудитор».

Появился

2. Цель и основные направления дальнейшего развития бухгалтерского учета и отчетности.

Целью развития на среднесрочную перспективу (2004-2010 г.) является создание необходимых условий для успешного выполнения системой бухгалтерского учета и отчетности принятых ею функций в экономике РФ.

Дальнейшее развитие учета и отчетности необходимо проводить по следующим направлениям:

повышение качества информации, формируемой в учете и отчетности;

создание инфраструктуры, позволяющей применять МСФО российскими предприятиями;

Слайд 8изменение системы регулирования учета и отчетности;

усиление контроля качества бухгалтерской отчетности;

повышение квалификации

3. Этапы развития бухгалтерского учета и отчетности в среднесрочной перспективе.

Минфином РФ были намечены следующие этапы внедрения Концепции развития:

в 2004-2007 г.г.:

а) обязательный переход на МСФО консолидированной отчетности общественно значимых хозяйствующих субъектов, кроме предприятий, чьи ценные бумаги обращаются на фондовых рынках других стран, и предприятий, составляющих отчетность по другим международно признанным стандартам (ГААП) (к общественно значимым относятся: ОАО и финансовые организации, работающие со средствами физических и юридических лиц и др.);

Слайд 9б) утверждение основного комплекта российских стандартов индивидуальной бухгалтерской отчетности на основе

в) совершенствование принципов, требований и правил к организации учетного процесса;

г) сближение правил налогового учета с правилами бухгалтерского учета;

д) активизация участия профессиональных общественных объединений в развитии и регулировании бухгалтерской и аудиторской профессии;

е) совершенствование системы подготовки и повышения квалификации кадров;

ж) развитие международного сотрудничества в области бухгалтерского учета, отчетности, аудита.

2) в 2008 -0 2010 г.г. :

а) обязательный перевод на МСФО консолидированной финансовой отчетности других хозяйствующих субъектов, включая общественно значимые, ценные бумаги которых обращаются на фондовых рынках других стран и которые составляют отчетность по другим стандартам;

Слайд 10б) оценка возможности составления определенным кругом хозяйствующих субъектов индивидуальной бухгалтерской (финансовой)

в) дальнейшее повышение роли профессиональных общественных объединений в развитии бухгалтерской и аудиторской профессии;

г) развитие системы контроля обеспечения хозяйствующими субъектами публичности отчетности;

д) расширение сферы контроля на качество бухгалтерской отчетности, в том числе подготовленной по МСФО.

В настоящее время все большее количество банков, предприятий - кредиторов или компаний, работающих на зарубежных рынках, требуют от организаций представления отчетности по МСФО, то есть составленной по общепризнанным правилам.

Поэтому возникает необходимость изучать МСФО.

МСФО и российские правила учета и отчетности имеют определенные различия.

МСФО значительно сложнее, поэтому требуют квалифицированной подготовки специалистов.

МСФО создаются Советом (Комитетом) по МСФО (СМСФО).

Слайд 11В настоящее время существует две основные системы бухгалтерских стандартов: ГААП США

Требования двух наборов стандартов не совпадают, и имеются значительные расхождения в методологии и технике учета и составления отчетности.

GAAP (ГААП)- общепринятые принципы бухгалтерского учета (ОПБУ).

ОПБУ – это общий термин, применяемый для описания основ ведения бухгалтерского учета и составления отчетности в конкретной стране (например, США, Великобритания и др.).

В США практически отсутствует законодательство по вопросам бухгалтерского учета.

В то же время существует специальный орган федерального правительства – Комиссия по ценным бумагам и фондовому рынку (SEC), - который контролирует нормативы бухгалтерского учета, издаваемые профессиональными органами.

Эта Комиссия может также наложить вето на определенные подходы к бухгалтерскому учету и требовать внедрения нормативов.

Слайд 122. Совет по международным стандартам финансовой отчетности (СМСФО), его цели, структура

Комитет по международным стандартам финансовой отчетности (КМСФО) был создан профессиональными бухгалтерскими организациями в 1973 г.

С 1981 г. КМСФО был полностью автономным по внедрению МСФО в вопросах обсуждения документов, касающихся международного учета.

В апреле 2001 г. КМСФО был заменен на Совет по Международным стандартам финансовой отчетности (СМСФО).

Основная цель Совета заключается в том, чтобы:

разработать в общественных интересах единый комплект высококачественных, понятных и практически реализуемых временных стандартов финансовой отчетности, которые требуют представления высококачественной, прозрачной и сравнимой информации в финансовой отчетности;

продвигать внедрение и строгое соблюдение этих стандартов;

сотрудничать с национальными органами для обеспечения максимального сближения стандартов финансовой отчетности во всем мире.

Слайд 13Гармонизация национальных бухгалтерских стандартов – это процесс выработки Советом по МСФО

СМСФО оказывает существенное влияние на гармонизацию финансовой отчетности:

через принятие МСФО транснациональными компаниями и местными органами регулирования;

через сотрудничество с Международной организацией – Комиссией по ценным бумагам (IOSCO). Членами этой организации являются национальные комиссии по ценным бумагам и другие органы регулирования фондовых рынков.

Конвергенция национальных бухгалтерских стандартов – это движение Совета МСФО и национальных регулирующих органов навстречу друг другу для нахождения и принятия оптимального решения.

Слайд 14Процесс конвергенции обеспечивается рядом конкретных мер, а именно:

определением ряда национальных регулирующих

регулярными встречами Правления МСФО с национальными регулирующими органами;

координацией планов работ;

назначением членов Правления КМСФО, ответственных за связи с конкретными национальными регулирующими органами;

согласованием процессов принятия стандартов;

созданием совместных рабочих групп и др.

Совет по МСФО – это профессиональная организация, объединяющая специалистов по бухгалтерскому учету, аудиту, контролю, анализу из нескольких стран.

В своей работе преследует ГЛАВНУЮ ЦЕЛЬ – издание общих понятных стандартов учета и отчетности, на основе которых можно было бы создавать прозрачную качественную финансовую отчетность, понятную любому заинтересованному пользователю.

Слайд 15Продуктивность работы Совета по МСФО очень высокая, чему способствует четкое разделение

Совет по МСФО имеет Устав, который лежит в основе его деятельности.

По Уставу предусмотрено два главных органа Совета: Совет «Доверенные лица» (или Попечительский совет) и Правление.

Кроме этого, есть Комитет по интерпретациям (ПКИ) МСФО и Консультационный совет по стандартам.

Правление занимается вопросами установления МСФО, начиная от формирования рабочих групп по выбранным проектам по их созданию и заканчивая утверждением разработанных новых МСФО.

Основной критерий для отбора кандидатов в члены Правления – высокий уровень профессионализма (имеет 14 членов).

Члены Правления назначаются Советом «Доверенных лиц» на срок до пяти лет.

Слайд 163. Цель и содержание МСФО, процедуры разработки и принятия стандартов и

МСФО представляет собой международную систему принципов бухгалтерского учета.

Они широко применяются и приняты в качестве основы подготовки финансовой отчетности во многих странах.

МСФО – это совокупность следующих взаимосвязанных документов: предисловия к МСФО, принципов подготовки и представления финансовой отчетности, собственно стандартов и разъяснений к ним.

Все они образуют единую систему и не могут применяться по отдельности.

Каждый документ как элемент системы имеет определенное назначение.

В сборник, издаваемый Советом по МСФО, включаются и другие, вспомогательные материалы.

В предисловии к МСФО излагаются цели и порядок деятельности Совета по МСФО, разъясняется порядок разработки и применения международных стандартов.

Слайд 17Принципы подготовки и представления финансовой отчетности – основа ее подготовки и

Главная цель принципов – обеспечить последовательное и логичное построение МСФО, создать основу для профессиональных суждений при разрешении разного рода вопросов отчетности.

Принципы подготовки и представления финансовой отчетности предназначены в основном для содействия:

Правлению в разработке новых и пересмотре действующих МСФО;

национальным регулирующим органам в работе над национальными стандартами;

составителям финансовой отчетности в применении МСФО и решении тех вопросов финансовой отчетности в отношении которых стандарты еще не приняты;

Слайд 18аудиторам в формировании мнения о соответствии или несоответствии финансовой отчетности МСФО;

пользователям

Если какое-то положение Принципов вступает в противоречие со стандартами, требования последних главенствуют над ним.

МСФО представляют собой принятые в общественных интересах положения о порядке подготовки и представления финансовой отчетности. Стандарты применяются в силу того, что регулирующие органы во всем мире признают важность унификации (сближения) правил финансовой отчетности и поддерживают деятельность Совета по МСФО.

Стандарты предназначены для подготовки финансовой отчетности, пользователи которой полагаются на нее как на основной источник финансовой информации о компании.

Слайд 19МСФО предназначены для составления финансовой отчетности коммерческих компаний (включая банки, страховые

Стандарты могут оказаться полезными некоммерческим организациям, основной целью деятельности которых не является извлечение прибыли. Но для них могут потребоваться определенная адаптация каких – то положений стандартов или представление дополнительной информации. Это касается и терминологии, а также описаний ряда статей отчетности.

В соответствии с предисловием к МСФО любые ограничения по использованию каких – либо стандартов устанавливаются исключительно в самих стандартах.

Основной принцип МСФО состоит в том, что они носят не законодательно – правовой, а рекомендательный характер.

В них отсутствуют подробные интерпретации, приложения стандартов к конкретным ситуациям.

Слайд 204. Назначение и статус принципов подготовки и представления финансовой отчетности

Концептуальные основы

В этом документе определены цель финансовой отчетности, основополагающие допущения, качественные характеристики учетной информации, даны определения элементов финансовой отчетности, описаны критерии их признания и виды оценки, изложены концепции капитала.

Принципы не являются непосредственно стандартами (т.е. МСФО) и поэтому не определяют положения для конкретных расчетов или для случаев раскрытия информации в отчетности.

В случае несовпадения положений Принципов и МСФО требования МСФО превалируют над требованиями Принципов.

Слайд 21Принципы включают:

цель финансовой отчетности;

качественные характеристики, определяющие уровень полезности информации для создания

определение, характеристику и измерение элементов, составляющих финансовую отчетность;

представление о таких понятиях, как капитал и поддержание капитала.

Формы финансовой отчетности составляют часть финансовой отчетности в целом.

Полный набор форм отчетности, включает баланс, отчет о прибылях и убытках (отчет о совокупном доходе), отчеты об изменениях в финансовом положении (которые могут быть представлены разными формами, например, в виде отчета об изменениях в собственном капитала, или отчета о движении денежных средств), а также другие сведения и пояснительные материалы, являющиеся частью финансовой отчетности.

Слайд 22Такими сведениями могут быть дополнительные графики и информационные листы, составленные на

Дополнительная информация может содержать сведения финансового характера об операционных и географических сегментах и раскрытие информации об эффекте, произведенном изменении уровня цен.

Формы финансовой отчетности не включают такие сведения, как доклад генерального директора, отчет председателя совета директоров, обсуждение и анализ работы менеджмента, а также другие пункты, входящие, как правило, в годовую финансовую отчетность.

Целью финансовой отчетности является предоставление информации о финансовом положении предприятия, его функционировании и изменениях, которая может быть полезна для широкого круга пользователей в процессе принятия того или иного решения.

Слайд 23Финансовая отчетность отражает также результаты процесса управления и характеризует степень ответственности

Пользователи, которые проявляют интерес к процессу управления и ответственности руководства, делают это из-за необходимости принятия экономических решений; это могут быть решения о том, следует ли пользователю поддерживать или продать свои капиталовложения в предприятие или же назначить другое руководство.

Финансовое положение предприятия зависит от контролируемых им экономических ресурсов, их финансовой структуры, ликвидности и платежеспособности, а также возможности адаптироваться к изменениям среды, в которой оно функционирует.

Информация об экономических ресурсах, контролируемых предприятием, и о его способности при необходимости модифицировать свои ресурсы необходима при прогнозировании способности предприятия приносить прибыль в будущем.

Слайд 24Информация о финансовой структуре ресурсов необходима для прогнозирования будущих потребностей в

Информация о ликвидности и платежеспособности необходима для прогнозирования способности предприятия выполнять все взятые на себя финансовые обязательства.

Информация об изменениях финансового положения предприятия необходима для оценки его инвестиционной, финансовой и операционной деятельности на протяжении отчетного периода.

Эта информация может стать основой для оценки пользователем возможности предприятия приносить денежную прибыль и ее эквиваленты, а также потребности предприятия в использовании этих денежных потоков.

Слайд 255. Основополагающие принципы подготовки и представления финансовой отчетности

Основные принципы, на которых

Допущения, на которых строится отчетность: метод начисления, непрерывность деятельности.

Качественные характеристики: понятность, сопоставимость, уместность, надежность: достоверность, приоритет содержания над формой, нейтральность, осмотрительность, полнота.

Ограничения: своевременность, баланс между выгодами и затратами, баланс между качественными характеристиками.

Слайд 26Составление всех форм финансовой отчетности, за исключением отчета о движении денежных

Этот метод предполагает, что результаты хозяйственных операций признаются по факту их совершения (независимо от момента поступления или выплаты денежных средств) и отражаются в финансовом учете и финансовой отчетности тех периодов, к которым они относятся.

Таким образом, пользователи финансовой отчетности получают информацию не только о прошлых операциях, связанных с поступлением или выплатой денежных средств, но и о будущих обязательствах заплатить деньги, а также о ресурсах, которые поступят в компанию в будущем.

Слайд 276. Элементы финансовой отчетности

Финансовая отчетность отображает финансовые результаты сделок и

Эти группы являются элементами финансовой отчетности.

Элементы, непосредственно связанные с изменениями финансового положения (в бухгалтерском балансе),- актив, обязательства и капитал.

Элементы, имеющие отношение к оценке характеристик в отчете о совокупной прибыли, - доходы и расходы.

Активы – ресурсы, контролируемые компанией в результате событий прошлых периодов, от использования которых компания ожидает получения экономических выгод в будущем.

Определение актива, принятое в МСФО, базируется на концепции контроля.

Наличие у компании контроля означает способность ограничивать доступ третьим лицам к использованию экономических выгод, поступающих от объекта.

Слайд 28При этом в балансе могут отражаться объекты, которые не находятся в

Обязательства – существующая на отчетную дату задолженность компании, возникшая в связи с событиями прошлых периодов, урегулирование которой приведет к оттоку из компании ресурсов, содержащих экономическую выгоду (например, задолженность перед поставщиками, возникшая в результате покупки компанией сырья и материалов).

Собственный капитал определяется как доля в активах компании, остающаяся после вычета всех обязательств.

Доходы – увеличение экономических выгод в течение отчетного периода, происходящее в форме увеличения активов или уменьшения обязательств, что выражается в увеличении капитала (не связанного с вкладами собственников).

Расходы – уменьшение экономических выгод в течение отчетного периода, происходящее в форме уменьшения активов или увеличения обязательств, приводящее к уменьшению капитала (не связанного с его распределением между собственниками).

Слайд 29Не всякое увеличение капитала является доходом, представленным в отчете о совокупной

В составе доходов и расходов выделяют доходы и расходы от обычной деятельности, например выручка от продажи продукции и себестоимость проданной продукции, а также доходы и расходы, связанные с прочими операциями (случайные прибыли, убытки), например, прибыль от продажи объекта основных средств, убыток от обесценения запасов.

Признание объекта в качестве элемента финансовой отчетности возможно только при условии соответствия приведенным определениям (активов, обязательств, капитала, доходов и расходов) и при выполнении двух критериев признания:

существует вероятность получения или утраты компанией экономической выгоды, связанной с этим объектом;

стоимость объекта может быть надежно измерена.

Слайд 307. Признание и оценка статей финансовой отчетности

Признание - процесс включения в

Признание объекта в качестве элемента финансовой отчетности возможно только при условии соответствия приведенным определениям (активов, обязательств, капитала, доходов и расходов) и при выполнении двух критериев признания:

а) существует вероятность получения или утраты компанией экономической выгоды, связанной с этим объектом;

б) стоимость объекта может быть надежно измерена.

Понятие вероятности применяется для того, чтобы обозначить степень неопределенности относительно того, будут ли будущие экономические выгоды, связанные с данной статьей, поступать предприятию в результате его основной деятельности.

Понятие тесно связано с неопределенностью, характеризующей экономические условия, в которых функционирует предприятие.

Оценка уровня неопределенности относительно притока и оттока будущих экономических выгод производится на основе доказательств, доступных после подготовки финансовых отчетов.

Слайд 31Например, если есть вероятность того, что дебиторская задолженность, имеющаяся у предприятия,

При большом числе дебиторов все же вероятен некоторый процент неуплат, поэтому должен быть признан и расход на ожидаемое снижение экономических выгод.

Что касается критерия надежности стоимости, которая может быть достоверно определена., то следует отметить, что во многих случаях использование приемлемой оценки выступает существенной частью процесса подготовки финансовых отчетов и не снижает их надежности.

Если приемлемая оценка не может быть дана, то статья не признается в балансе или отчете о прибылях и убытках.

Например, ожидаемые доходы от судебного процесса могут соответствовать определению как актива, так и дохода, а также вероятностному критерию признания.

Тем не менее если уровень надежности не может быть оценен, такая выгода не должна быть признана как актив или доход.

Слайд 32Признание активов. Актив может быть признан в балансе, если есть вероятность

Актив не признается в балансе, когда были понесены затраты, исключающие вероятность притока экономических выгод в компанию за пределами текущего отчетного периода. Вместо этого подобная ситуация ведет к признанию расхода в отчете о прибылях и убытках.

Признание обязательства. Обязательство может быть признано в балансе, если есть вероятность того, что в результате погашения текущих обязательств произойдет отток ресурсов, а также если размер погашения обязательства может быть надежно определен.

На практике обязательства по неисполненным договорам (например, задолженность по заказанному оборудованию, которое еще не было получено) обычно не признаются как задолженность в финансовой отчетности.

Тем не менее такие обязательства могут соответствовать определению задолженности и в случае, если они отвечают критерию признания в определенных обстоятельствах, могут претендовать на признание.

Слайд 33При таких условиях признание задолженности влечет за собой признание связанных с

Признание доходов. Доход признается в отчете о прибылях и убытках в том случае, если имеет место увеличение будущих экономических выгод, связанных с увеличением активов и уменьшением задолженности, которое может быть надежно определено.

Это означает, что признание дохода происходит одновременно с признанием увеличения активов и уменьшения задолженности.

Признание расходов. Расходы признаются в отчете о прибылях и убытках в том случае, если имеет место снижение будущих экономических выгод в результате снижения активов или увеличения обязательств, которое может быть надежно определено.

Расходы признаются в отчете о прибылях и убытках на основе прямой связи между принятыми доходами.

Этот процесс, называемый соотнесением затрат и выручки, включает одновременное или совместное признание годового дохода и расхода как результат одних и тех же сделок или других мероприятий.

Например, различные компоненты расходов, формирующих стоимость проданного товара, признаются одновременно с доходом, полученным от продажи товаров.

Слайд 34В случае если поступление экономических выгод ожидается не раньше чем через

Как правило, это бывает необходимо при признании расходов, связанных с истощением таких активов, как основные средства. гудвилл, патенты и торговые марки, в этих случаях расходы называют амортизацией.

Расходы немедленно признаются в отчете о прибылях и убытках в том случае, если расход не влечет за собой будущих экономических выгод или будущие экономические выгоды не соответствуют характеристикам, необходимым для того, чтобы быть признанными в балансе в статье актива.

Расходы также признаются в отчете о прибылях и убытках в тех случаях, если задолженность погашена без признания актива, подобно тому, как превращается в задолженность гарантия на тот или иной товар.

Слайд 35В финансовой отчетности применяются различные методы оценки в различной степени и

Оценка – это процесс определения денежных величин, в которых элементы финансовой отчетности должны признаваться и отражаться в балансе и отчете о прибылях и убытках.

Методы оценки:

фактическая стоимость (historical cost);

текущая (восстановительная) стоимость (current cost);

возможная стоимость продажи (цена продажи или стоимость погашения) (settlement value);

дисконтированная стоимость (present value);

справедливая стоимость (fair value).

Фактическая стоимость приобретения (историческая или первоначальная стоимость).

Для активов фактическая стоимость приобретения представляет собой сумму денежных средств и их эквивалентов, уплаченную в момент приобретения, или справедливую стоимость встречного предложения при получении актива.

Слайд 36Этот вид стоимости служит основой для оценки большей части объектов при

Например, 01.01.20ххг. фирма приобрела земельный участок за 100 млн. для перепродажи. На дату 31.12.20хх г. участок не продан.

Фактическая стоимость будет равна стоимости приобретения, т. е. 100 млн.

2. Текущая стоимость (или восстановительная стоимость или стоимость замещения) активов – сумма, которую необходимо бы было заплатить, если бы аналогичный актив приобретался в настоящий момент времени.

Текущая стоимость – это оценка затрат на приобретение такого участка на дату отчетности, равная справедливой стоимости участка на дату отчетности, плюс дополнительные затраты на приобретение (юридические, страховое и нотариальное оформление сделки, комиссионные посредникам и т.д.).

Слайд 37Предположим, что справедливая стоимость участка на дату отчетности равна 140 млн.

Текущая (восстановительная) стоимость может использоваться, например, в качестве базы для определения переоцененной стоимости объектов основных средств (таких, как машины и оборудование).

Для обязательств – это недисконтированная сумма денежных средств и их эквивалентов, которая была бы нужна сейчас для погашения обязательства.

3. Возможная цена продажи (стоимость погашения) или возможная стоимость реализации – для активов представляет собой сумму, которая могла бы быть получена в настоящее время от продажи актива в нормальных условиях.

Возможная стоимость реализации – это справедливая стоимость минус дополнительные затраты на продажу (например, те же услуги посредников и юристов).

Слайд 38Предположим, что предполагаемые затраты на продажу составили 3 млн. В этом

Для обязательств – это недисконтированная сумма денежных средств и их эквивалентов, которую предполагается заплатить для погашения обязательства в ходе нормальной хозяйственной деятельности.

Например, для оценки и представления в финансовой отчетности товарно – материальных запасов применяется правило выбора наименьшей из двух величин: фактической стоимости приобретения и возможной цены продажи за вычетом ожидаемых затрат на реализацию.

4. Дисконтированная стоимость для активов – это дисконтированная величина будущих чистых денежных потоков, которые, как предполагается, будут создаваться активом в ходе нормальной деятельности. Для обязательств определяется как дисконтированная величина будущих чистых оттоков денежных средств, которые предположительно потребуются для погашения обязательства в ходе нормальной деятельности.

Слайд 39Дисконтированную стоимость, которая применяется в отношении финансовых инструментов, долгосрочной дебиторской и

1 000 000 руб. под 20 % годовых на 1 год. При этом среднерыночная ставка по таким займам равна 30 %. Справедливая стоимость займа будет равна 923 077 руб. (1 000 000 руб. х 1,2 х 1/1,3).

Как видно, в расчет всех этих стоимостей (за исключением фактической стоимости) входит так называемая справедливая стоимость, определения которой нет в «Концепции», но есть во всех соответствующих стандартах.

5. Справедливая стоимость – это сумма денежных средств, достаточная для приобретения актива или исполнения обязательства при совершении сделки:

между хорошо осведомленными,

действительно желающими совершить такую сделку,

независимыми друг от друга сторонами.

Слайд 40После первоначального признания отдельные виды активов и обязательств могут оцениваться по

К ним относятся: объекты основных средств, нематериальных активов, инвестиционной собственности, финансовые активы и обязательства, оцениваемые по справедливой стоимости, изменения в которой отражаются в составе прибыли (убытка), а также финансовые активы, имеющиеся для продажи.

Предшественником справедливой стоимости была рыночная стоимость.

Но бывают ситуации, когда нет рынка для объекта учета (например, акции закрытых акционерных обществ) и соответственно нет и рыночной стоимости.

А справедливую стоимость объект учета имеет всегда, даже акции ЗАО.

Справедливая стоимость предоставляет более объективную основу для оценки будущих денежных потоков по сравнению с расходами, поскольку отражает текущую рыночную оценку этих денежных потоков с использованием всей существующей информации.

Слайд 41Справедливая стоимость предоставляет наилучшую основу для сопоставимости информации об активах.

Применение справедливой

Предположим, что предприятие «Запад» купило 1000 акций фирмы «Энергетик» в июне 2011 г., такой же пакет акций – у предприятия «Север» в декабре 2014 г., а предприятие «Восток» - в мае 2015г. Цены приобретения составляли соответственно: 0,77; 4,5; и 4,61 руб. за акцию.

На конец декабря 2016 г. биржевая котировка акций фирмы «Энергетик» составила 5 руб. за акцию.

Справедливая стоимость всех трех пакетов на конец 2016 г. одинакова –

5 000 руб.

При отражении стоимости акций в отчетности по фактическим затратам у предприятия «Запад» будут отражены вложения в акции в сумме 770 руб., у предприятия «Север» – 4500 руб., у предприятия «Восток» – 4610 руб.

В этом случае сделать сравнительный анализ финансового положения и результатов инвестиционной активности предприятий «Запад», «Север» и «Восток» невозможно без дополнительного раскрытия информации о справедливой стоимости вложений и возможном влиянии ее изменений на потоки денежных средств.

Слайд 42Пример показывает, что при учете по фактическим затратам невозможно оценить реальное

Справедливая стоимость – это магистральное направление МСФО.

Например, учет финансовых инструментов (ценных бумаг, кредитов и др.) в МСФО изначально ведется по справедливой стоимости (или амортизируемой стоимости, расчет которой производится исходя из справедливой стоимости).

В российской отчетности учет ценных бумаг ведется по фактической стоимости приобретения (или исторической стоимости).

Слайд 43Тема 2. Состав и порядок представления отчетности, формируемой в формате МСФО

П Л А Н

Финансовая отчетность общего назначения. Требования к представлению финансовой отчетности

Структура и содержание финансовой отчетности (Отчет о финансовом положении, Отчет о совокупной прибыли, Отчет об изменениях капитала)

Отчет о движении денежных средств (МСФО (IAS) 7)

Примечания к финансовой отчетности

Слайд 441. Финансовая отчетность общего назначения. Требования к представлению финансовой отчетности

Структура, содержание,

Слайд 47МСФО 1 «Представление финансовой отчетности» применяют компании, которые формируют финансовую отчетность

Отчет о финансовом положении

Отчет о совокупной прибыли

Отчет об изменениях в собственном капитале

Финансовая отчетность компании за 20ххг.

Отчет о движении денежных средств

Примечания к финансовой отчетности

Представление учетной политики

Рис. 1. Комплект финансовой отчетности компании

Слайд 50МСФО 1 «Представление финансовой отчетности» (IAS) применяется в отношении всех отчитывающихся

Главная цель МСФО 1 заключается в определении основ составления финансовой отчетности общего назначения для обеспечения сопоставимости финансовой отчетности одной компании за разные отчетные периоды, а также с финансовой отчетностью других компаний.

Для достижения этой цели стандарт определяет общие требования к представлению финансовой отчетности, структуру и содержание отчетных форм.

Финансовая отчетность общего назначения (general purpose financial statements) – финансовая отчетность, предназначенная для пользователей, которые не имеют возможности требовать отчетность, отвечающую их конкретным информационным потребностям.

Слайд 51Она включает в себя отчетные формы, которые представляются отдельно или как

Отчет о финансовом положении (в российской отчетности это бухгалтерский баланс) на конец текущего отчетного периода, а также на начало самого раннего из сопоставимых периодов (в случае ретроспективного применения учетной политики, ретроспективного пересчета показателей отчетности при исправлении ошибок прошлых периодов или переклассификации статей);

Отчет о совокупной прибыли за отчетный период;

Отчет об изменениях в собственном капитале за отчетный период;

Отчет о движении денежных средств за отчетный период;

Примечания: существенные аспекты учетной политики, а также другая информация разъясняющего характера.

МСФО не распространяются на дополнительные отчеты: финансовые обзоры руководства компании (раскрывают основные факторы и события, влияющие на финансовое положение и результаты деятельности компании, в том числе изменения внешней среды деятельности, аспекты инвестиционной и дивидендной политики, источники финансирования деятельности, соотношение заемного и собственного капитала), отчеты об охране окружающей среды и отчеты о добавленной стоимости.

Слайд 52Требования к представлению финансовой отчетности, изложенные в МСФО 1, дополняют основополагающие

К ним относятся:

достоверное представление и соответствие МСФО;

непрерывность деятельности;

метод начисления;

существенность и агрегирование;

взаимозачет;

периодичность подготовки финансовой отчетности;

сопоставимая информация;

последовательность представления.

Достоверное представление и соответствие МСФО: финансовая отчетность должна достоверно представлять финансовое положение, результаты деятельности и денежные потоки компании.

Слайд 53Достоверное представление предполагает правдивое раскрытие результатов хозяйственных операций и событий в

В стандарте отмечается, что соблюдение всех требований МСФО вместе с раскрытием необходимой дополнительной информации обеспечивает достоверность финансовой отчетности.

В примечаниях должно быть ясно указано, что финансовая отчетность соответствует МСФО.

Достоверное представление требует от компании выбора и применения учетной политики (согласно МСФО 8 «Учетная политика, изменения в учетных оценках и ошибки»), раскрытия информации в финансовой отчетности (включая учетную политику) с соблюдением качественных характеристик (уместности, надежности, сопоставимости, понятности), представления необходимой дополнительной информации.

Слайд 54В МСФО 1 подчеркивается, что несоответствие учетной политики компании международным стандартам

Отступление от требований МСФО возможно в крайне редких случаях (если руководство компании считает, что положения конкретного стандарта вводят в заблуждение и противоречат цели финансовой отчетности, определенной в «Принципах подготовки и представления финансовой отчетности»).

В таком случае требуется раскрытие следующей информации:

заключение руководства компании о том, что финансовая отчетность достоверно представляет финансовое положение, результаты деятельности и денежные потоки компании;

указание на то, что финансовая отчетность соответствует всем остальным требованиям МСФО, за исключением отступления от конкретного стандарта;

характер отступления (трактовка стандарта, причины отступления, подход, выбранный компанией) и его финансовые последствия.

Слайд 55В отношении допущения непрерывности деятельности в МСФО 1 уточняется, что при

Необходимо раскрыть информацию о существенной неопределенности, которая может повлиять на соблюдение компанией данного допущения.

В стандарте еще раз подчеркивается, что компания должна составлять свою финансовую отчетность (за исключением отчета о движении денежных средств) на основе метода начисления.

Существенность и агрегирование: каждая существенная группа аналогичных статей должна быть представлена в отчетности, несущественные статьи могут быть объединены и раскрыты или в отчетных формах, или в примечаниях.

Слайд 56Предполагается, что конкретные положения МСФО могут не применяться к несущественным статьям.

Информация

Существенность операции зависит от ее размера и сути.

При принятии решения о том, является ли операция или группа операций существенными, размер и суть операций оцениваются вместе.

В зависимости от обстоятельств определяющим фактором может послужить как размер, так и суть операции.

Например, активы предприятия, имеющие одинаковую природу и функции, объединяются даже в том случае, если их стоимость велика.

Тем не менее крупные операции, различающиеся по своей сути и функциям, представляются отдельно.

Слайд 57Взаимозачет: согласно требованиям МСФО не должен происходить взаимозачет активов и обязательств,

При этом отражение в отчетности активов за вычетом оценочных резервов (например, резерва по сомнительным долгам) не является взаимозачетом.

Примеры статей, взаимозачет которых разрешен стандартами, - доходы и расходы, связанные с выбытием основных средств, величина резерва и сумма возмещения затрат третьей стороной.

Периодичность подготовки финансовой отчетности. Компания должна представлять полный комплект финансовой отчетности как минимум один раз в год.

Слайд 58Если компания изменила отчетную дату и финансовая отчетность будет представлена за

Сопоставимая информация. Для всех статей, отраженных в финансовой отчетности компании, необходимо представить сопоставимую информацию, в том числе описательного характера, за предшествующий отчетный период.

Описательная информация предшествующего отчетного периода должна предоставляться, если это требуется для понимания финансовой отчетности, подготовленной за текущий отчетный период (например, сведения о продолжающемся судебном разбирательстве, в которое вовлечена компания).

Слайд 59В случае ретроспективного применения учетной политики, ретроспективного пересчета показателей отчетности или

Последовательность представления. Представление и классификация статей финансовой отчетности должны сохраняться из одного периода в другой.

Исключение составляют случаи, когда существенно меняется характер хозяйственных операций компании или какой – то стандарт требует иного представления.

Слайд 602. Структура и содержание финансовой отчетности

МСФО применяются только в отношении финансовой

Компании необходимо предоставить следующую информацию:

название каждого компонента отчетности (отчет о финансовом положении, отчет о совокупной прибыли и др.);

наименование отчитывающейся компании;

индивидуальная или консолидированная отчетность;

отчетная дата или отчетный период;

валюта отчетности;

степень округления показателей.

Отчет о финансовом положении (с сентября 2007 г. Советом МСФО внесены изменения в МСФО 1, в частности название «Баланс» изменено на «Отчет о финансовом положении», что более точно отражает цели подготовки этой формы отчетности).

Слайд 61Согласно МСФО 1 активы и обязательства в отчете о финансовом положении

Краткосрочные (текущие) активы – это:

активы, предназначенные для реализации или использования в течение обычного операционного цикла компании;

активы, которые держатся преимущественно в торговых целях и реализация которых ожидается в течение 12 месяцев после отчетной даты;

денежные средства и их эквиваленты, не имеющие ограничений на использование в течение 12 месяцев после отчетной даты.

Все остальные активы должны классифицироваться как долгосрочные.

Слайд 62Операционным циклом предприятия называется период времени между приобретением активов для обработки

Краткосрочные активы включают товарно – материальные запасы и дебиторскую задолженность, которые продаются, потребляются или реализуются в течение операционного цикла, даже в том случае, если не предполагается их реализация в течение 12 месяцев отчетного периода.

Рыночные ценные бумаги классифицируются как краткосрочные активы, если предполагается, что они будут реализованы в течение 12 месяцев отчетного периода.

В противном случае они подпадают под категорию долгосрочных активов.

Краткосрочные обязательства. Обязательства следует относить к категории текущей задолженности, если:

их погашение ожидается в течение обычного операционного цикла предприятия;

их погашение ожидается в течение 12 месяцев после отчетной даты;

Слайд 63предприятие удерживает обязательство в основном для целей торговли;

у организации нет безусловного

Все прочие обязательства классифицируются как долгосрочные.

Например, датой составления отчетности является 31 декабря, в январе следующего года компания подписала соглашение о рефинансировании долга, но отчетность была утверждена в феврале.

Следовательно, обязательство представлено в отчете о финансовом положении на 31 декабря как краткосрочное.

Если компания по своему усмотрению может рефинансировать обязательство в течение минимум 12 месяцев после отчетной даты в рамках действующего соглашения о предоставлении заемных средств, то обязательство будет классифицироваться в отчете о финансовом положении как долгосрочное.

Слайд 64Нарушение условий соглашения о долгосрочном займе ведет к его классификации как

Если заимодавец предоставил дополнительный период для исправления нарушений условий договора как минимум 12 месяцев, то обязательство рассматривается как долгосрочное.

МСФО 1 содержит рекомендации в отношении минимального перечня статей, которые должны быть представлены в отчете о финансовом положении: основные средства; инвестиционная собственность; нематериальные активы; финансовые активы; инвестиции, учтенные по методу долевого участия; биологические активы; запасы; торговая и прочая дебиторская задолженность; денежные средства и их эквиваленты; активы, классифицируемые как предназначенные для продажи, и реализуемые группы активов; торговая и прочая кредиторская задолженность; резервы; финансовые обязательства; обязательства и активы по текущему налогу (согласно определению в МСФО 12); обязательства и активы по отложенному налогу (ОНО, ОНА, согласно МСФО 12); неконтролируемые доли (представленные в составе капитала); выпущенный капитал и резервы, относимые на собственников материнского предприятия.

Слайд 65Детализация или объединение статей в отчете или примечаниях осуществляется по усмотрению

Например, информация о группах основных средств, которые переоцениваются (согласно МСФО 16 «Основные средства»), раскрывается отдельно.

Дополнительные статьи, заголовки и подзаголовки должны быть представлены в отчете о финансовом положении только в том случае, если это соответствует требованиям МСФО 1 или необходимо для достоверного представления финансового положения предприятия.

МСФО 1 не предписывает порядок или формат, согласно которому указанные статьи должны быть перечислены.

В стандарте перечислены только статьи, настолько различные по своему содержанию и функциям, что они заслуживают отдельного представления в отчете.

Слайд 66Упорядочение предложенных позиций осуществляется таким образом:

- статьи включаются в отчет, если

используемые описания и порядок статей могут изменяться в соответствии с типом предприятия, а также характером его сделок с целью предоставления информации, необходимой для полного понимания финансового положения предприятия.

Информация, представляемая или непосредственно в отчете, или в примечаниях.

Предприятию следует раскрывать в отчете или примечаниях подклассы представленных статей, классифицированных в соответствии с характером деятельности предприятия.

Каждая статья должна быть классифицирована согласно ее содержанию, а суммы, выплачиваемые или получаемые от головного предприятия, дочерних компаний или товарищей, а также других сторон, должны быть раскрыты отдельно.

Слайд 67Предприятию следует раскрывать непосредственно в отчете или в примечаниях следующую информацию:

для

число разрешенных к выпуску акций/ долей;

число выпущенных и полностью оплаченных акций, а также выпущенных, но не полностью оплаченных;

номинальная стоимость каждой акции или указание на то, что акции не имеют номинальной стоимости;

выверка количества акций в обращении на начало и конец года;

права, привлечения и ограничения, относящиеся к этому классу, включая ограничения на распределение дивидендов и выплаты капитала;

акции, удерживаемые самим предприятием или его дочерней компанией или ассоциированной компанией;

акции, зарезервированные для выпуска согласно условиям торговых контрактов, включая сроки и суммы;

2) Описание содержания и назначения каждого резерва, входящего в собственный капитал.

Предприятие, не имеющее акционерного капитала, такое как партнерство, должно раскрывать информацию, эквивалентную перечисленной выше, показывая изменения, произошедшие по каждой категории доли собственного капитала за отчетный период, а также права, привилегии и ограничения, связанные с каждой категорией доли в собственном капитале.

Слайд 68Примерный вариант формата баланса приведен в таблице 1:

Отчет о финансовом положении

Слайд 71Отчет о совокупной прибыли.

Компания должна представить информацию о доходах и расходах

только в отчете о совокупной прибыли;

в двух формах отчетности – в отчете о прибылях и убытках и в отчете о совокупной прибыли, который начинается с прибыли или убытка за период и включает прочие компоненты совокупной прибыли.

В минимальный перечень статей , которые необходимо представить в отчете о совокупной прибыли, включаются: выручка; финансовые расходы; доля прибыли (убытка) ассоциированных компаний и совместных предприятий, учитываемая по методу долевого участия:

расходы по налогу; суммарная прибыль (убыток) после налога от прекращенных операций; суммарная прибыль (убыток) после налога от оценки по справедливой стоимости за вычетом затрат на продажу или от выбытия активов или реализуемых групп, связанных с прекращенной деятельностью; прибыль или убыток; каждый компонент прочей совокупной прибыли, классифицированный по его характеру; доля в прочей совокупной прибыли ассоциированных компаний и совместных предприятий, учитываемая по методу долевого участия; итоговая совокупная прибыль.

Слайд 72Прибыль или убыток периода, а также итоговая совокупная прибыль должны быть

Совокупная прибыль показывает изменения в капитале за отчетный период, вызванные операциями и прочими событиями, отличными от изменений в результате операций с владельцами капитала.

Совокупная прибыль включает в себя прибыль или убыток отчетного периода, а также прочую совокупную прибыль, признанную в отчетном периоде.

В состав прочей совокупной прибыли входят:

изменения величины резерва переоценки (при переоценке основных средств, нематериальных активов);

актуарные прибыли и убытки по пенсионным планам с установленными выплатами;

прибыли или убытки от пересчета данных о зарубежной деятельности;

прибыли и убытки от изменения стоимости финансовых активов, которые имеются в наличии для продажи;

прибыли или убытки от изменения стоимости инструментов хеджирования (при хеджировании денежных потоков).

Слайд 73Каждый компонент прочей совокупной прибыли может быть представлен за вычетом налогов,

Стандарт содержит указание на существенные события и статьи, информацию о которых следует раскрывать отдельно:

- убыток от снижения стоимости запасов до чистой стоимости реализации, убыток от обесценения основных средств, а также восстановление списанных сумм;

реструктуризация деятельности, восстановление сумм резервов, созданных в отношении обязательств по реструктуризации;

выбытие основных средств, инвестиций;

прекращенные операции;

результаты судебных процессов;

восстановление прочих резервов.

В случае составления отчета о прибылях и убытках в нем приводятся ранее указанные статьи, за исключением тех, которые связаны с совокупным доходом.

Слайд 74С точки зрения распределения прибыли (убытка) за период фирма должна в

прибыль (убыток) за период, относящийся к неконтролируемой доле (доле меньшинства) участия и к владельцам материнской компании;

суммарный совокупный доход за период, относящийся к неконтролируемой доле участия и к владельцам материнской компании.

Отчет о прибылях и убытках может быть построен:

параллельно, т.е. справа доходы, слева расходы;

последовательно, т.е. сверху доходы, снизу расходы;

в шахматной форме, т.е. по строкам отражаются расходы, по столбцам – доходы (или наоборот).

Компаниям дается право выбора варианта классификации расходов по функциональной роли или по элементам.

Слайд 75МСФО рекомендует 2 формата (формы) отчета:

формат называется методом (или форматом) характера

метод (формат) функции затрат (расходов). Формат предполагает классификацию расходов в зависимости от их целевой направленности, например: себестоимость продаж, расходы на продажу и административную деятельность и др. При этом отмечается, что в пояснениях к отчету рекомендуется раскрывать информацию о характере расходов по элементам затрат. Недостатком метода является произвольное распределение затрат по статьям, метод основан на субъективных суждениях.

Слайд 76МСФО 1 определяет перечень линейных статей, которые включаются в отчет о

Стандарт также рекомендует в отчете или в примечаниях раскрывать суммы дивидендов на акцию, объявленных или предложенных за период.

Предприятия, классифицирующие расходы по функциям, должны раскрывать дополнительную информацию о характере расходов, а именно: расходы на амортизацию; затраты на оплату труда.

Раскрываются также характер и сумма прочих доходов и расходов, возникших в результате обычной деятельности, если сумма, характер или частота их возникновения таковы, что их раскрытие уместно для понимания финансовых результатов работы компании (например, затраты на реконструкцию, выбытие основных средств и др.).

Слайд 77В отчете о прибылях и убытках раскрываются основные компоненты расходов (возмещения)

В отчете раскрываются и результаты чрезвычайных обстоятельств (например, убытки от стихийных бедствий).

Основной смысл отчета о прибылях и убытках состоит в корректировке полученной в отчетном периоде выручки путем прибавления суммы полученных доходов и вычитания суммы произведенных расходов, что в конечном итоге дает величину чистой прибыли за отчетный период.

Отчет о прибылях и убытках включает также большое количество бухгалтерских операций и остатков по счетам, не связанных с реальным движением денежных средств.

Примеры форматов по методу характера расходов и функции расходов, представлены в таблице 1 и 2.

В таблице 3 приведены два формата отчета о прибылях и убытках, один из которых составлен по методу «характера расходов», другой – по методу «функции расходов».

Слайд 83Пример отчета о совокупном доходе, составленном по методу функции затрат или

Таблица 4 –Отчет о совокупном доходе компании «АВ» (классификация по функциональному назначению затрат)

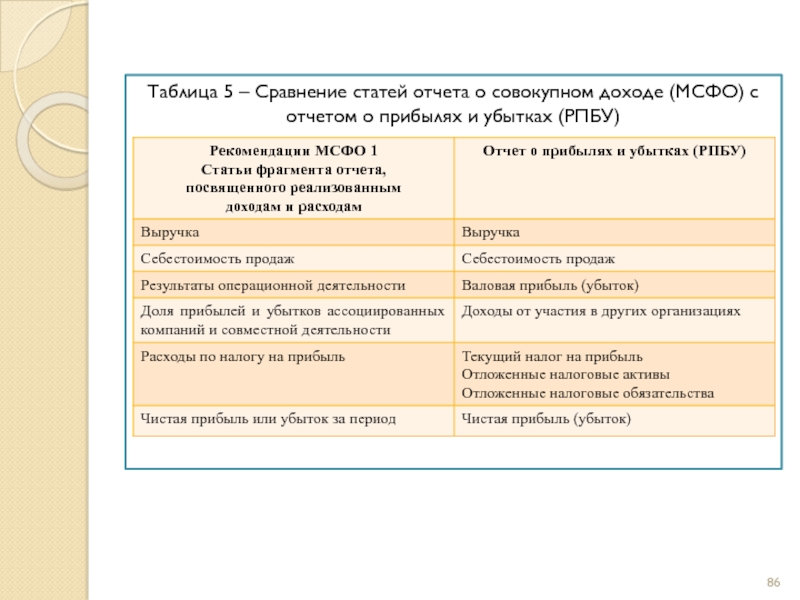

Слайд 86Таблица 5 – Сравнение статей отчета о совокупном доходе (МСФО) с

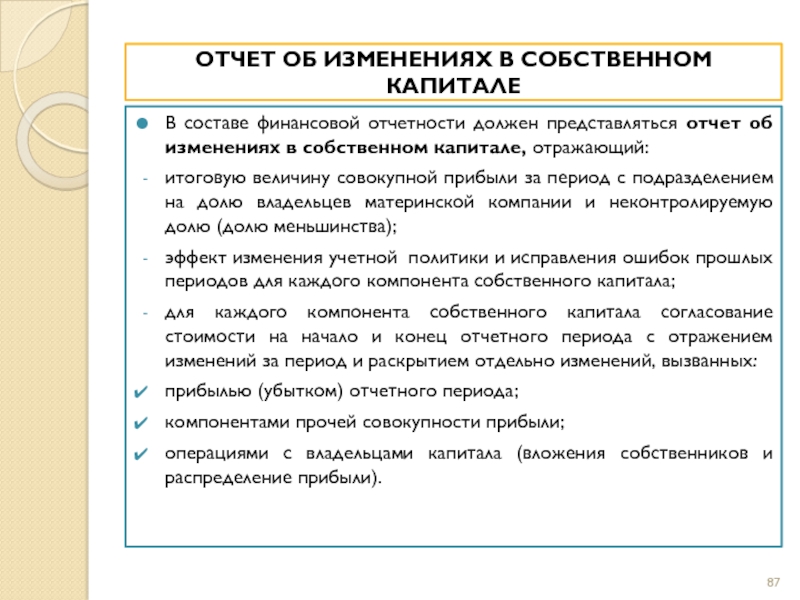

Слайд 87ОТЧЕТ ОБ ИЗМЕНЕНИЯХ В СОБСТВЕННОМ КАПИТАЛЕ

В составе финансовой отчетности должен представляться

итоговую величину совокупной прибыли за период с подразделением на долю владельцев материнской компании и неконтролируемую долю (долю меньшинства);

эффект изменения учетной политики и исправления ошибок прошлых периодов для каждого компонента собственного капитала;

для каждого компонента собственного капитала согласование стоимости на начало и конец отчетного периода с отражением изменений за период и раскрытием отдельно изменений, вызванных:

прибылью (убытком) отчетного периода;

компонентами прочей совокупности прибыли;

операциями с владельцами капитала (вложения собственников и распределение прибыли).

Слайд 88 Форма представления отчета содержит отдельную информацию по каждому элементу акционерного

Отдельной строкой приводятся данные о чистой прибыли за отчетный период, которая составляет часть собственного капитала и формирует итоговые данные о капитале организации.

В соответствии с МСФО 1 «Представление финансовой отчетности» основная идея отчета состоит в последовательной корректировке остатка капитала за предыдущий отчетный период (за исключением последствий изменения учетной политики) путем вычитания начисленных дивидендов и результата переоценки инвестиций и прибавления результата переоценки основных средств, чистой прибыли и дополнительной эмиссии. В итоге это дает величину капитала организации на конец отчетного периода.

Слайд 89 В течение отчетного периода в собственном капитале организации происходят изменения,

Общее изменение в собственных средствах может происходить в результате операций с акционерами (внесение капитала, выплаты дивидендов) или полученной прибыли (убытков).

Основное предназначение отчета – показать прибыль (убыток), признаваемую именно в качестве изменения в капитале, т.е. не признанную в отчете о прибылях и убытках.

К ней относится прибыль (убыток), образовавшаяся в результате переоценки основных средств, инвестиций или появления курсовых разниц от пересчета финансовой отчетности иностранных подразделений, дочерних компаний.

В отчете отражаются изменения учетной политики и корректировка фундаментальных ошибок.

Слайд 90 Для получения полного представления изменений в капитале организация также раскрывает

Организация также указывает сальдо накопленной прибыли (убытка) на начало периода и на отчетную дату.

МСФО 1 в качестве примера приводят два вида (формата) отчета. Их основное отличие состоит в месте расположения последней информации: в самом отчете об изменениях капитала или в примечаниях. Организация самостоятельно определяет, какую форму она будет использовать в учетной практике.

Наиболее распространенным признается табличный формат представления отчета об изменениях капитала, в котором каждому элементу капитала отведена отдельная колонка (таблица 1).

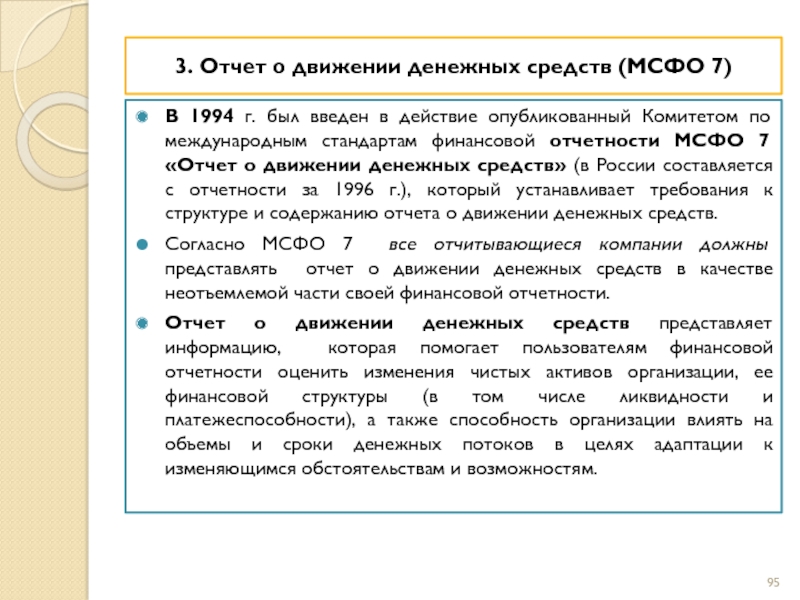

Слайд 953. Отчет о движении денежных средств (МСФО 7)

В 1994 г. был

Согласно МСФО 7 все отчитывающиеся компании должны представлять отчет о движении денежных средств в качестве неотъемлемой части своей финансовой отчетности.

Отчет о движении денежных средств представляет информацию, которая помогает пользователям финансовой отчетности оценить изменения чистых активов организации, ее финансовой структуры (в том числе ликвидности и платежеспособности), а также способность организации влиять на объемы и сроки денежных потоков в целях адаптации к изменяющимся обстоятельствам и возможностям.

Слайд 96В стандарте указывается, что к денежным средствам относятся наличные средства в

Компания держит их не столько для получения инвестиционного дохода, сколько для обеспечения краткосрочных обязательств.

При этом по МСФО эквиваленты денежных средств в большей степени предназначены для погашения краткосрочных обязательств, нежели для инвестирования.

Инвестиции могут классифицироваться как эквивалент денежных средств только тогда, когда они легко конвертируемы в заранее известное количество денежных средств и характеризуются невысоким риском изменения ценности, что возможно в том случае, если срок погашения инвестиций не превышает трех месяцев с момента их приобретения.

Слайд 97Инвестиции в собственный капитал других организаций не являются эквивалентами денежных средств,

Потоки денежных средств по МСФО – это поступления и выплаты денежных средств и эквивалентов.

Денежные потоки отчетного периода раскрываются в отчете по операционной, инвестиционной и финансовой деятельности организации.

Операционная деятельность представляет собой основной вид деятельности, создающей выручку организации, а также прочую деятельность, за исключением инвестиционной и финансовой деятельности.

Инвестиционная деятельность представляет собой приобретение и выбытие внеоборотных (долгосрочных) активов.

Финансовая деятельность – это деятельность, в результате которой изменяются величина и структура собственного капитала организации и ее кредитов и займов (краткосрочный период).

Слайд 98Примеры денежных потоков по операционной деятельности (МСФО 7):

поступления от продажи продукции,

поступления рентных платежей за предоставление прав, вознаграждений, комиссионных и прочих видов выручки;

выплаты поставщикам товаров и услуг;

выплаты работникам и от их имени;

поступления и выплаты страховых организаций по страховым премиям, искам, по рентным и прочим видам страховых полисов;

выплаты или возмещение налогов на прибыль, кроме относящихся к финансовой или инвестиционной деятельности;

поступления и выплаты по договорам на выполнение коммерческих или биржевых операций.

Денежные потоки, образуемые в результате операций купли – продажи ценных бумаг, классифицируются как операционная деятельность (так как относятся к основной деятельности, создающей выручку организации).

Слайд 99МСФО 7 предлагает две модели отражения денежных потоков по операционной деятельности:

прямой

косвенный метод (альтернативный метод, который широко применяется западными компаниями), в соответствии с которым чистая прибыль корректируется с учетом влияния неденежных операций, отложенных (начисленных) сумм по прошлым (будущим) поступлениям денежных средств по операционной деятельности, а также статей дохода (расхода), связанных с потоками денежных средств по инвестиционной или финансовой деятельности (таблица 2).

Различия двух методов проявляются в процессе составления отчета и в форме представления информации.

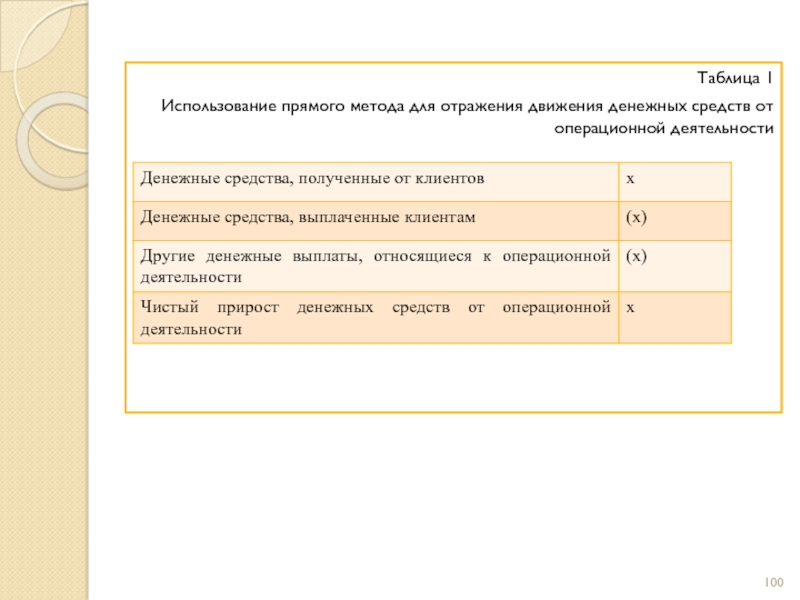

Слайд 100Таблица 1

Использование прямого метода для отражения движения денежных средств от операционной

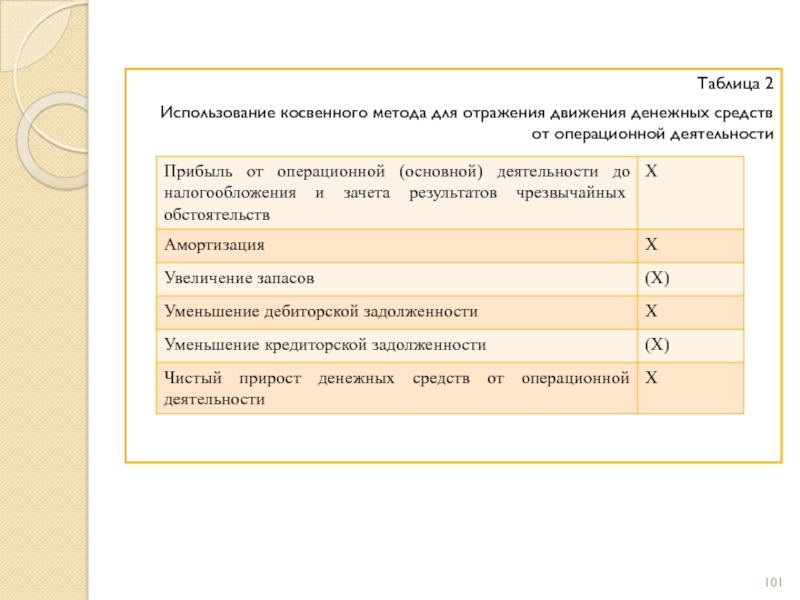

Слайд 101Таблица 2

Использование косвенного метода для отражения движения денежных средств от операционной

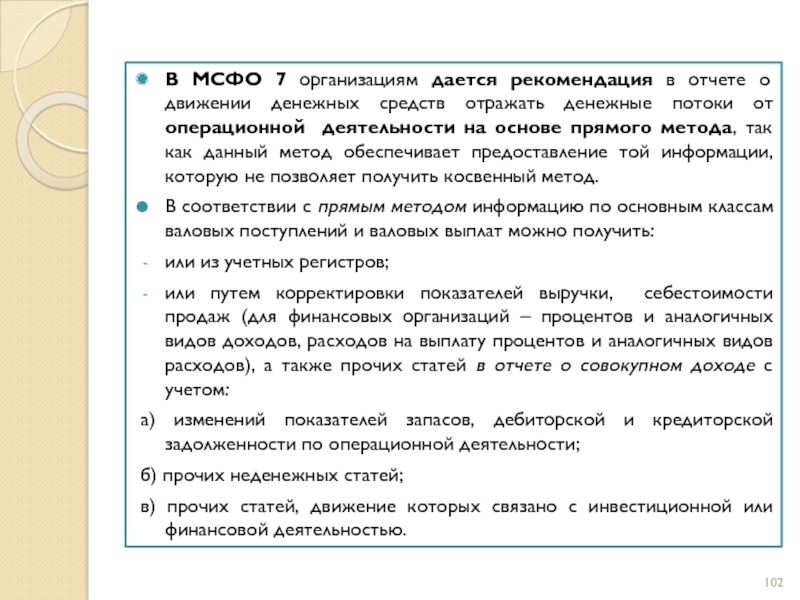

Слайд 102В МСФО 7 организациям дается рекомендация в отчете о движении денежных

В соответствии с прямым методом информацию по основным классам валовых поступлений и валовых выплат можно получить:

или из учетных регистров;

или путем корректировки показателей выручки, себестоимости продаж (для финансовых организаций – процентов и аналогичных видов доходов, расходов на выплату процентов и аналогичных видов расходов), а также прочих статей в отчете о совокупном доходе с учетом:

а) изменений показателей запасов, дебиторской и кредиторской задолженности по операционной деятельности;

б) прочих неденежных статей;

в) прочих статей, движение которых связано с инвестиционной или финансовой деятельностью.

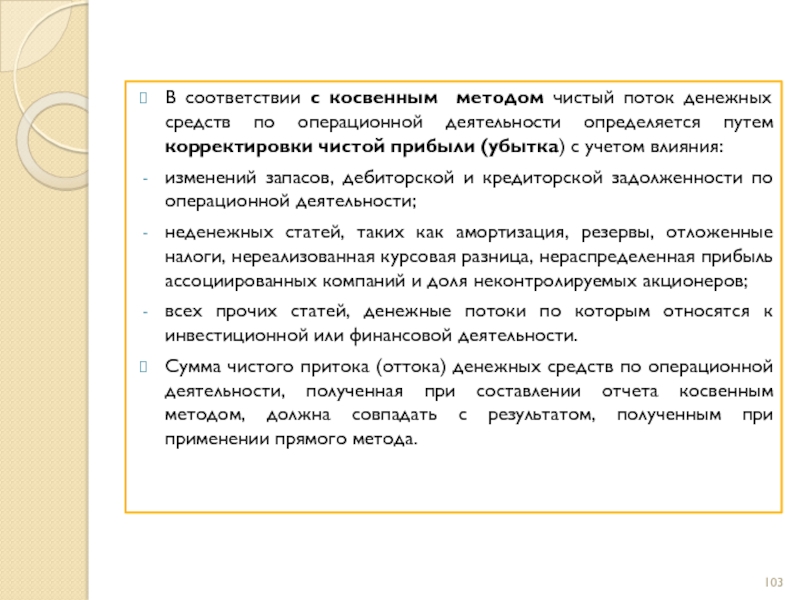

Слайд 103В соответствии с косвенным методом чистый поток денежных средств по операционной

изменений запасов, дебиторской и кредиторской задолженности по операционной деятельности;

неденежных статей, таких как амортизация, резервы, отложенные налоги, нереализованная курсовая разница, нераспределенная прибыль ассоциированных компаний и доля неконтролируемых акционеров;

всех прочих статей, денежные потоки по которым относятся к инвестиционной или финансовой деятельности.

Сумма чистого притока (оттока) денежных средств по операционной деятельности, полученная при составлении отчета косвенным методом, должна совпадать с результатом, полученным при применении прямого метода.

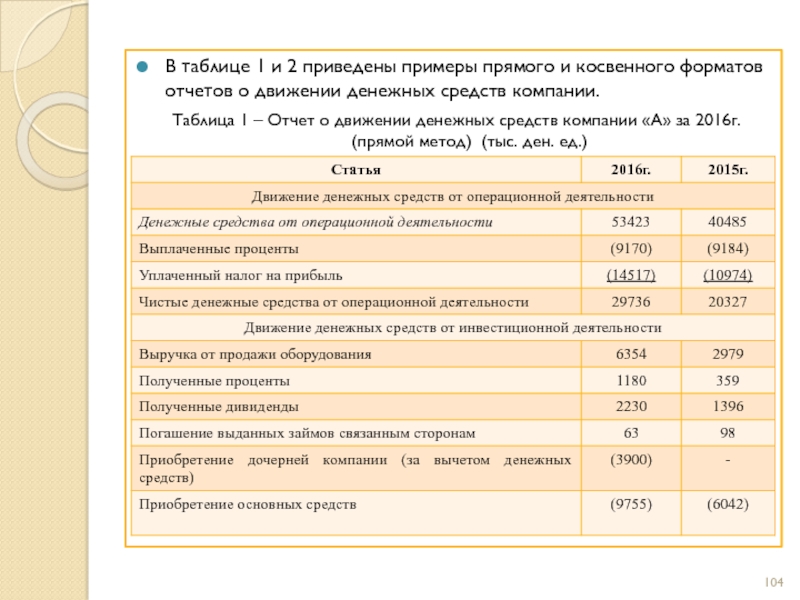

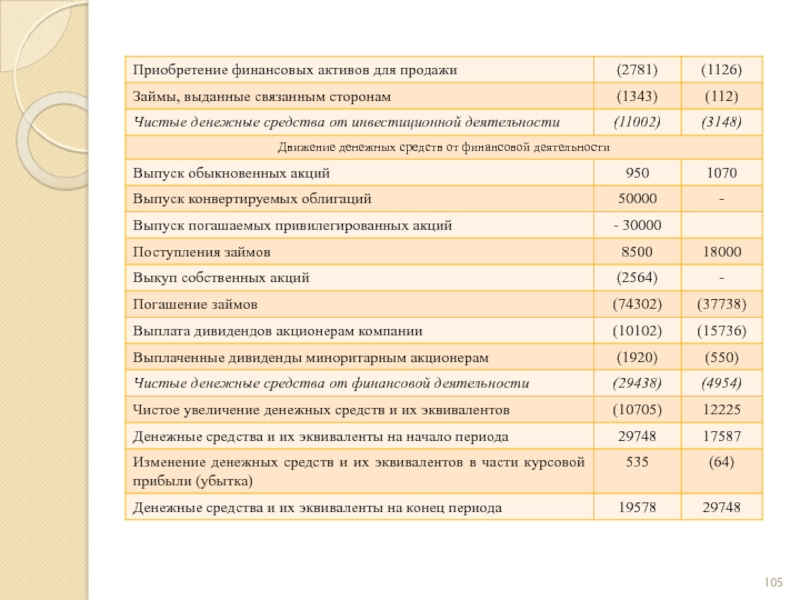

Слайд 104В таблице 1 и 2 приведены примеры прямого и косвенного форматов

Таблица 1 – Отчет о движении денежных средств компании «А» за 2016г. (прямой метод) (тыс. ден. ед.)

Слайд 1084. Примечания к финансовой отчетности

Примечания к финансовой отчетности включают описания и

Примечания включают информацию, которая должна быть раскрыта согласно требованиям МСФО, а также раскрытие другого рода информации, необходимой для достижения достоверного представления.

Примечания к финансовым отчетам должны быть представлены в систематизированном виде.

Каждая статья представленного отчета должна иметь перекрестные ссылки на любую информацию или примечания, имеющие к ней отношение.

Слайд 109Примечания, как правило, располагаются в следующем порядке, позволяющем пользователям понимать финансовые

заявление о соответствии МСФО (IFRS);

краткий обзор основных принципов учетной политики;

сопроводительная информация по статьям, представленным в отчете о финансовом положении и отчете о совокупной прибыли, в отдельном отчете о прибылях и убытках (если представляется) и отчете об изменениях в капитале, отчете о движении денежных средств в том же порядке, что и порядок представления каждого отчета и каждой статьи;

раскрытие прочей информации, в том числе:

условные обязательства (МСФО 37) и непризнанные договорные обязательства;

раскрытие нефинансовой информации (например, цели и политика предприятия в области управления рисками – МСФО 7).

Слайд 110Раскрытие информации об учетной политике. Раздел примечаний к финансовым отчетам об

методы (метод) оценки, используемый при подготовке финансовых отчетов;

каждую специфическую деталь учетной политики, необходимую для правильного понимания финансовых отчетов.

Организация обязана раскрывать в примечаниях к финансовой отчетности информацию о тех ключевых допущениях относительно будущего и других источников неопределенности расчетной оценки на отчетную дату, которые имеют значительный риск привести к существенным корректировкам балансовой стоимости активов и обязательств в течение следующего финансового года.

В отношении этих активов и обязательств примечания в обязательном порядке должны включать подробную информацию о их характере и балансовой стоимости на отчетную дату.

Слайд 111Раскрытие других сведений. Предприятие должно раскрывать следующую информацию, в случае если

постоянное место нахождения и организационно – правовую форму предприятия, страну его регистрации и юридический адрес (или основное место ведения хозяйственной деятельности, если оно отличается от юридического адреса);

описание характера операций и основных направлений деятельности предприятия;

наименование материнского предприятия и фактического материнского предприятия группы;

для предприятия с ограниченным сроком службы информацию, касающуюся срока его службы и др.