- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Метод Ринга при частичном возмещении капитала. (Лекция 6) презентация

Содержание

- 1. Метод Ринга при частичном возмещении капитала. (Лекция 6)

- 2. Метод Ринга при частичном возмещении капитала

- 3. Техника остатка -

- 4. Техника остатка земли -

- 5. Техника остатка для улучшений -

- 6. Метод дисконтированных денежных потоков -

- 7. Метод дисконтированных денежных потоков -

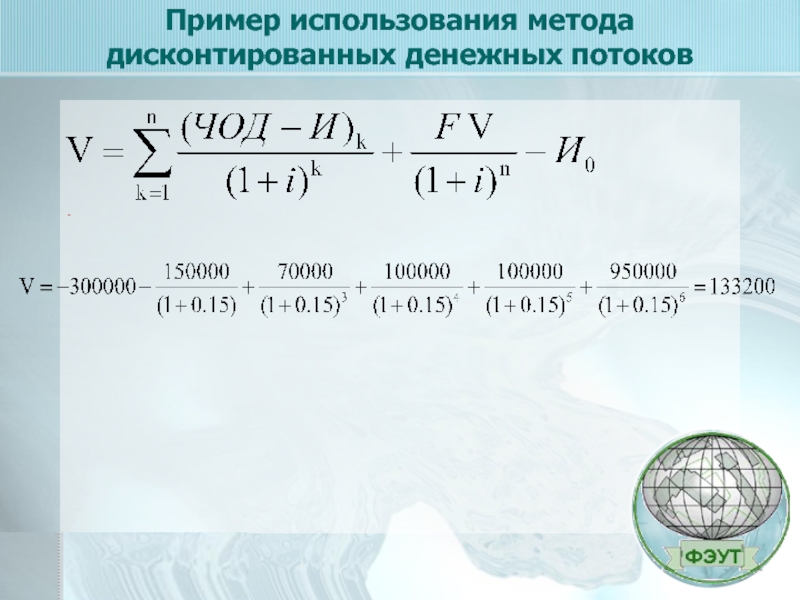

- 8. Пример использования метода дисконтированных денежных потоков

- 9. Пример использования метода дисконтированных денежных потоков -

- 10. Пример использования метода дисконтированных денежных потоков -

- 11. Основы инвестиционно-ипотечного анализа -

- 12. Основы инвестиционно-ипотечного анализа -

- 13. Основы инвестиционно-ипотечного анализа Влияние финансового левереджа

- 14. Основы инвестиционно-ипотечного анализа

- 15. Методы ивестиционно-ипотечного анализа

- 16. Методы ивестиционно-ипотечного анализа

- 17. Методы ивестиционно-ипотечного анализа

- 18. Спасибо за внимание!

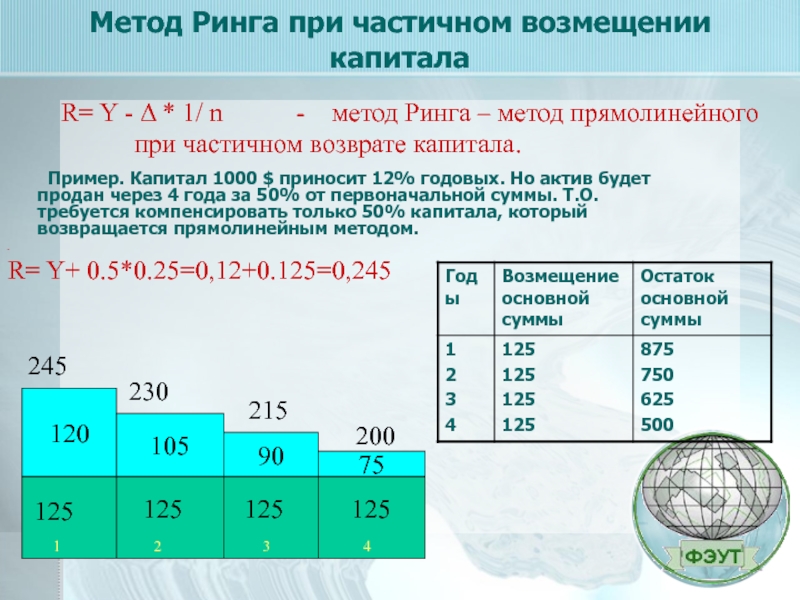

Слайд 2Метод Ринга при частичном возмещении капитала

Пример. Капитал 1000 $ приносит 12%

-

R= Y - Δ * 1/ n - метод Ринга – метод прямолинейного

при частичном возврате капитала.

R= Y+ 0.5*0.25=0,12+0.125=0,245

125

125

125

125

120

105

90

75

245

230

215

200

1

2

3

4

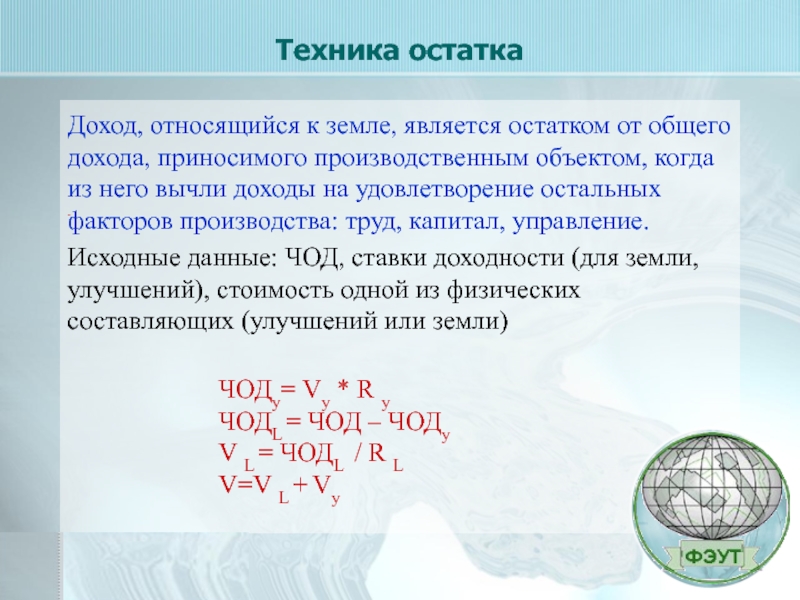

Слайд 3Техника остатка

-

Доход, относящийся к земле, является остатком от общего дохода, приносимого

ЧОДу= Vу * R у

ЧОДL = ЧОД – ЧОДу

V L = ЧОДL / R L

V=V L + Vу

Исходные данные: ЧОД, ставки доходности (для земли,

улучшений), стоимость одной из физических составляющих (улучшений или земли)

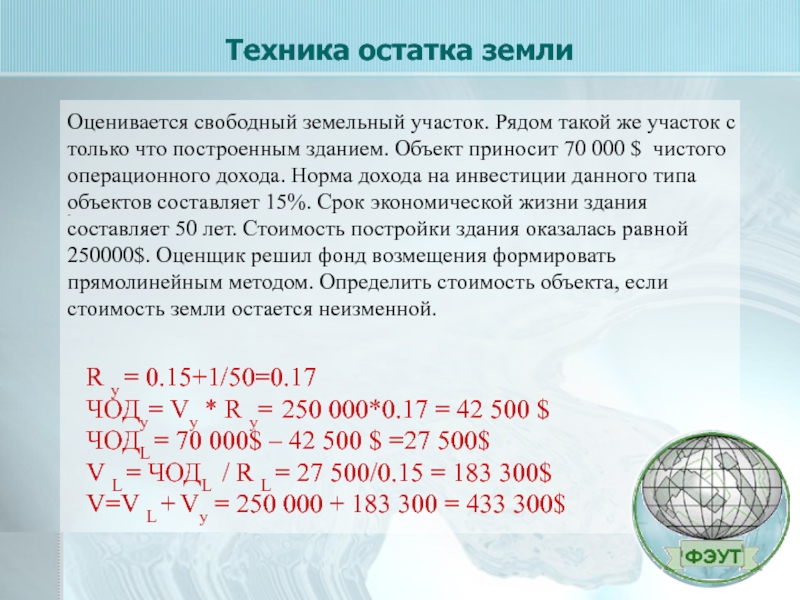

Слайд 4Техника остатка земли

-

R у = 0.15+1/50=0.17

ЧОДу= Vу * R у= 250

ЧОДL = 70 000$ – 42 500 $ =27 500$

V L = ЧОДL / R L = 27 500/0.15 = 183 300$

V=V L + Vу = 250 000 + 183 300 = 433 300$

Оценивается свободный земельный участок. Рядом такой же участок с только что построенным зданием. Объект приносит 70 000 $ чистого операционного дохода. Норма дохода на инвестиции данного типа объектов составляет 15%. Срок экономической жизни здания составляет 50 лет. Стоимость постройки здания оказалась равной 250000$. Оценщик решил фонд возмещения формировать прямолинейным методом. Определить стоимость объекта, если стоимость земли остается неизменной.

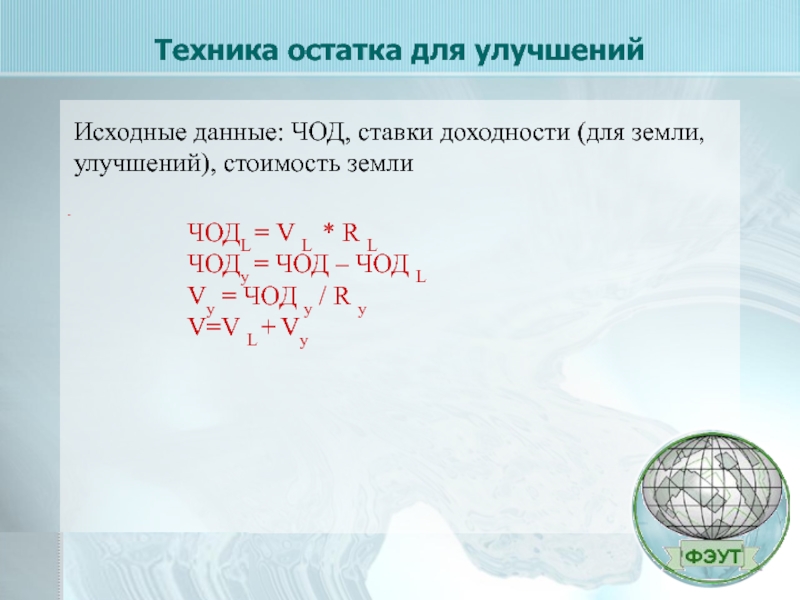

Слайд 5Техника остатка для улучшений

-

ЧОДL = V L * R L

ЧОДу = ЧОД – ЧОД L

Vу = ЧОД у / R у

V=V L + Vу

Исходные данные: ЧОД, ставки доходности (для земли,

улучшений), стоимость земли

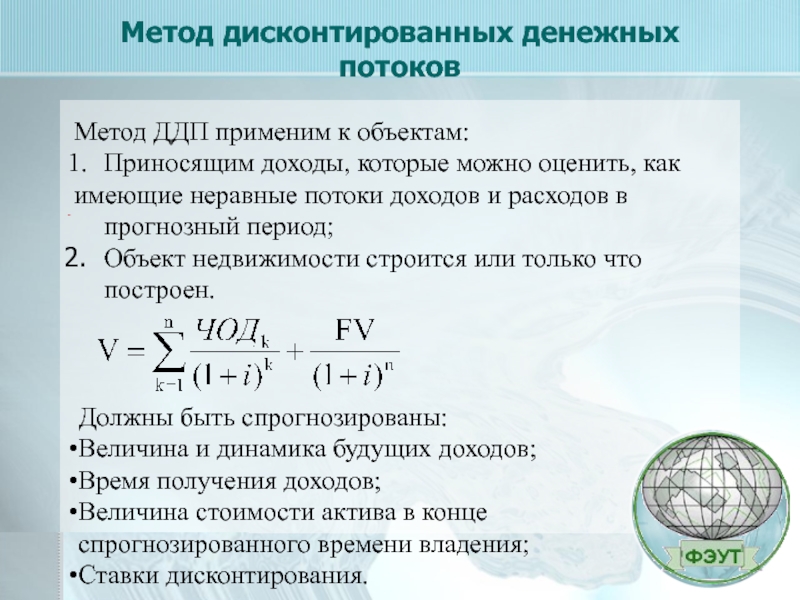

Слайд 6Метод дисконтированных денежных потоков

-

Метод ДДП применим к объектам:

Приносящим доходы, которые можно

имеющие неравные потоки доходов и расходов в прогнозный период;

Объект недвижимости строится или только что построен.

Должны быть спрогнозированы:

Величина и динамика будущих доходов;

Время получения доходов;

Величина стоимости актива в конце спрогнозированного времени владения;

Ставки дисконтирования.

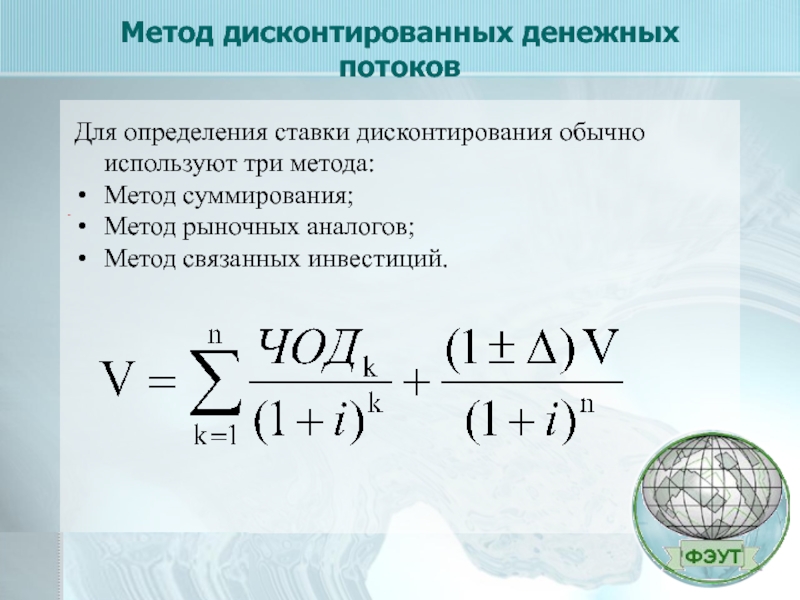

Слайд 7Метод дисконтированных денежных потоков

-

Для определения ставки дисконтирования обычно используют три метода:

Метод

Метод рыночных аналогов;

Метод связанных инвестиций.

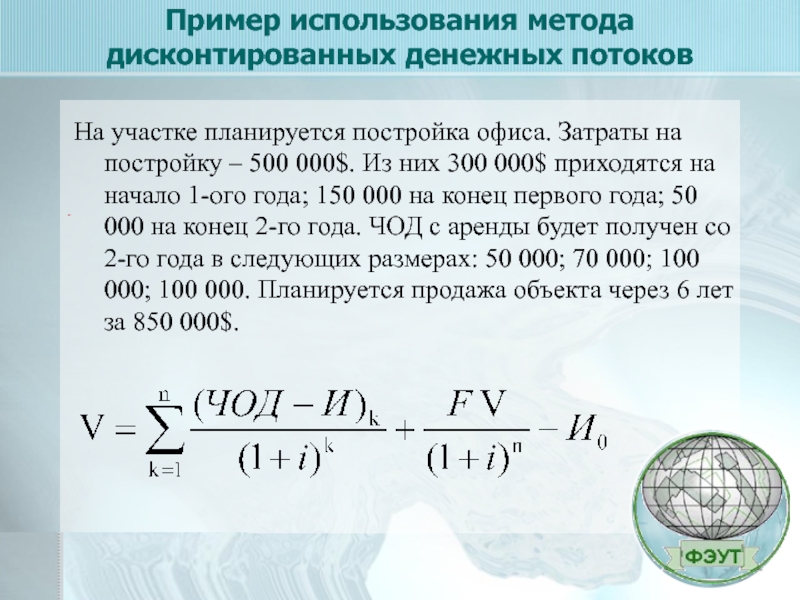

Слайд 8Пример использования метода дисконтированных денежных потоков

-

На участке планируется постройка офиса. Затраты

Слайд 11Основы инвестиционно-ипотечного анализа

-

Ипотечный кредит – кредит, предоставляемый под залог

недвижимости.

Виды

Кредиты с шаровым платежом;

Самоамортизирующиеся;

С переменной ставкой процента;

Завершающая ипотека;

Совместное участие

Слайд 12Основы инвестиционно-ипотечного анализа

-

Влияние финансового левереджа

Использование кредита увеличивает доходы его получателя и

Прибыли, заработанной с помощью кредита, в размере, превышающем уплаченные проценты.

Доли кредита, самортизированного за инвестиционный период.

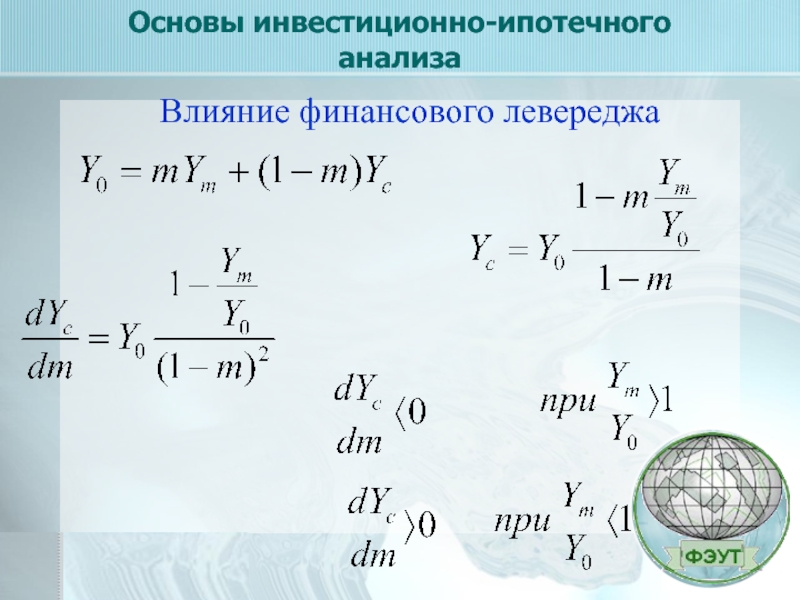

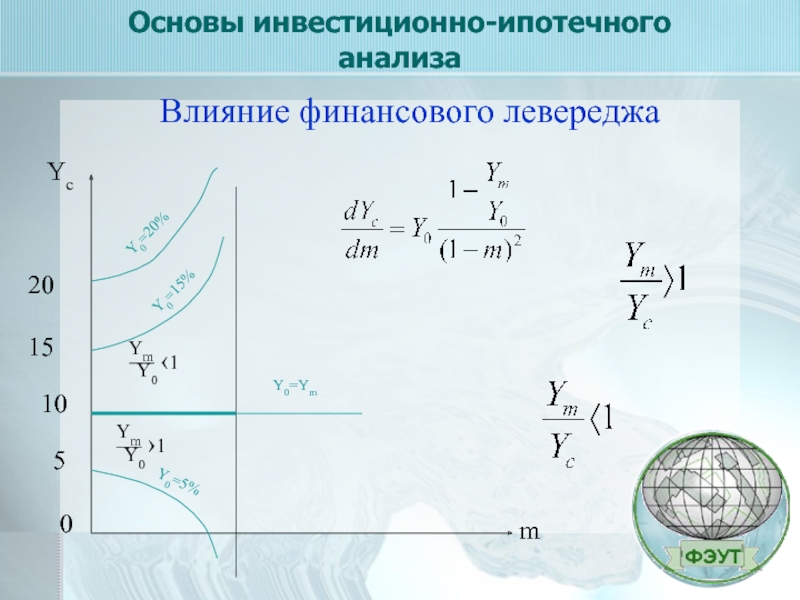

Слайд 14Основы инвестиционно-ипотечного анализа

Влияние финансового левереджа

m

Yc

0

5

10

15

20

Y0=20%

Y0=15%

Y0=5%

Y0=Ym

Ym

Y0

‹1

Ym

Y0

›1

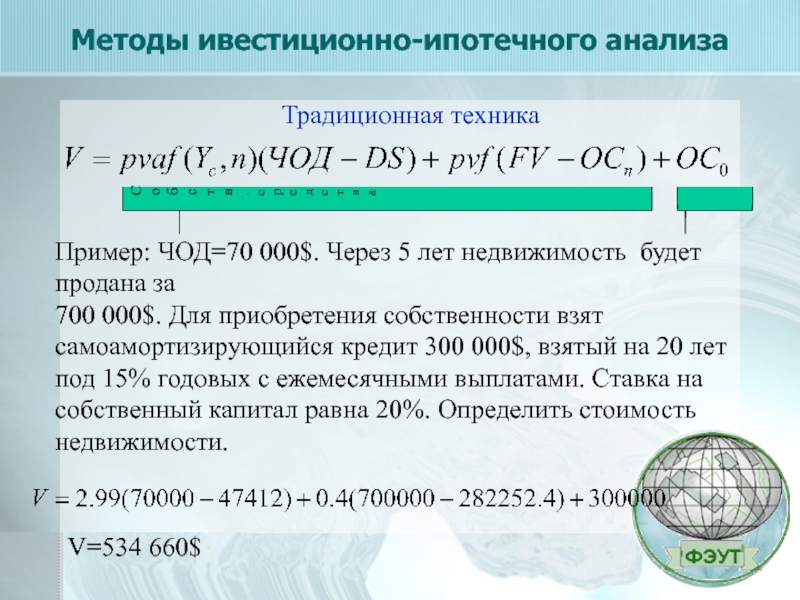

Слайд 15Методы ивестиционно-ипотечного анализа

Традиционная техника

Пример: ЧОД=70 000$. Через 5 лет недвижимость будет

700 000$. Для приобретения собственности взят самоамортизирующийся кредит 300 000$, взятый на 20 лет под 15% годовых с ежемесячными выплатами. Ставка на собственный капитал равна 20%. Определить стоимость недвижимости.

V=534 660$

Собств . средства

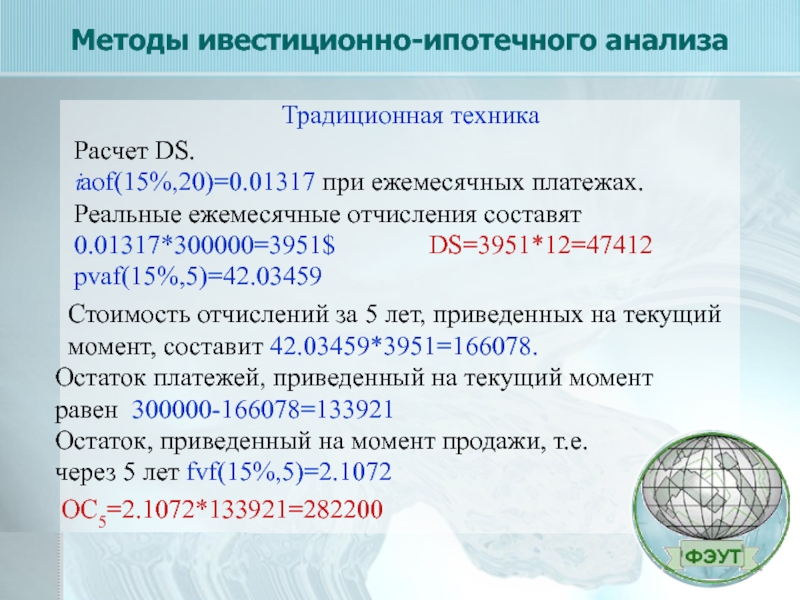

Слайд 16Методы ивестиционно-ипотечного анализа

Традиционная техника

Расчет DS.

iaof(15%,20)=0.01317 при ежемесячных платежах.

Реальные ежемесячные отчисления составят

pvaf(15%,5)=42.03459

Стоимость отчислений за 5 лет, приведенных на текущий

момент, составит 42.03459*3951=166078.

Остаток платежей, приведенный на текущий момент равен 300000-166078=133921

Остаток, приведенный на момент продажи, т.е.

через 5 лет fvf(15%,5)=2.1072

OC5=2.1072*133921=282200

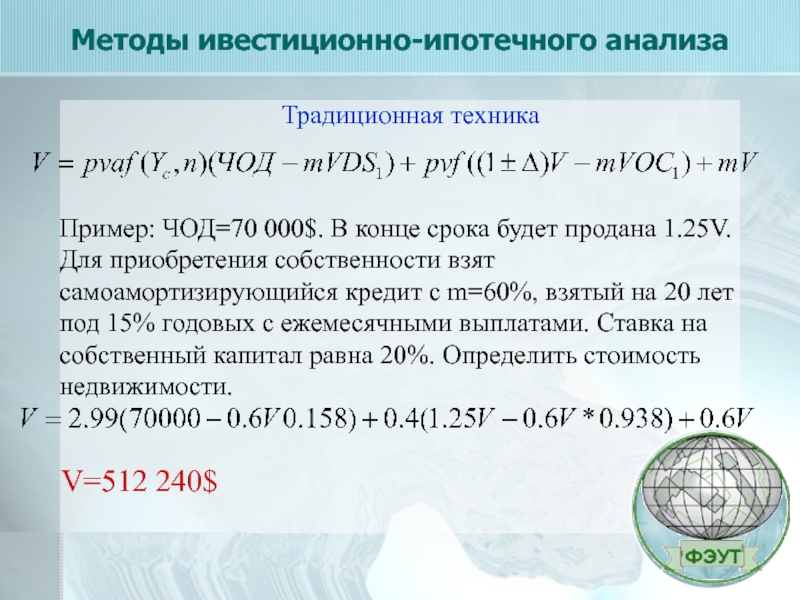

Слайд 17Методы ивестиционно-ипотечного анализа

Традиционная техника

Пример: ЧОД=70 000$. В конце срока будет продана

V=512 240$