активы

4.3. Оборотные активы

4.4. Показатели оценки имущества предприятия

4.5. Оценка эффективности использования имущества

4.6. Управление внеоборотными активами

4.7. Управление оборотными активами

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Имущество предприятия. Управление активами. (Тема 4) презентация

Содержание

- 1. Имущество предприятия. Управление активами. (Тема 4)

- 2. 4.1. Классификация активов (имущества) предприятия Основные классификационные

- 3. 4.1. Классификация активов (имущества) предприятия Форма функционирования

- 4. 4.1. Классификация активов (имущества) предприятия Финансовые источники

- 5. 4.2. Внеоборотные активы Внеоборотные активы

- 6. 4.2. Внеоборотные активы Нематериальные активы: -

- 7. 4.2. Внеоборотные активы Долгосрочные финансовые вложения:

- 8. 4.3. Оборотные активы Все остальные

- 9. 4.3. Оборотные активы К оборотным активам

- 10. 4.4. Показатели оценки имущества предприятия Основными показателями,

- 11. 4.4. Показатели оценки имущества предприятия

- 12. 4.4. Показатели оценки имущества предприятия

- 13. 4.4. Показатели оценки имущества предприятия

- 14. 4.4. Показатели оценки имущества предприятия

- 15. 4.4. Показатели оценки имущества предприятия

- 16. 4.4. Показатели оценки имущества предприятия

- 17. 4.4. Показатели оценки имущества предприятия

- 18. 4.4. Показатели оценки имущества предприятия

- 19. 4.4. Показатели оценки имущества предприятия

- 20. 4.4. Показатели оценки имущества предприятия

- 21. 4.4. Показатели оценки имущества предприятия

- 22. 4.4. Показатели оценки имущества предприятия В свою

- 23. 4.5. Оценка эффективности использования имущества Основные подходы

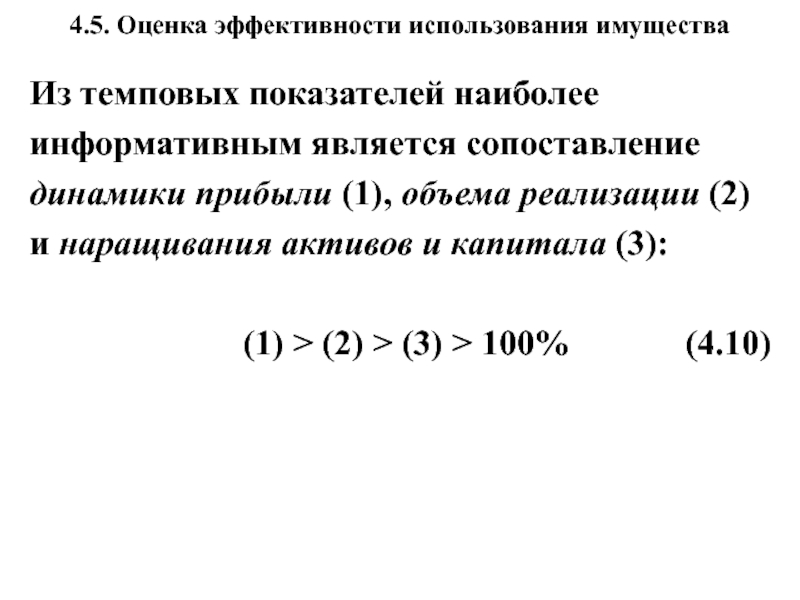

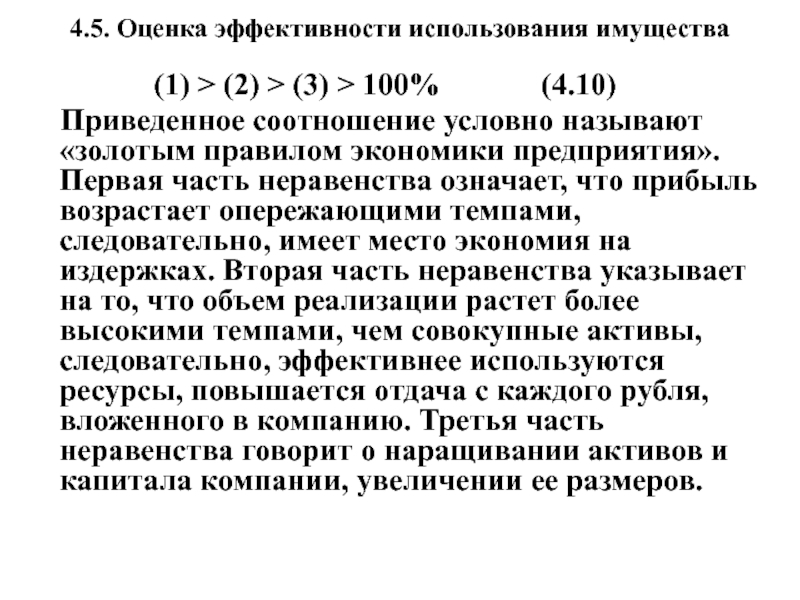

- 24. 4.5. Оценка эффективности использования имущества Из темповых

- 25. 4.5. Оценка эффективности использования имущества

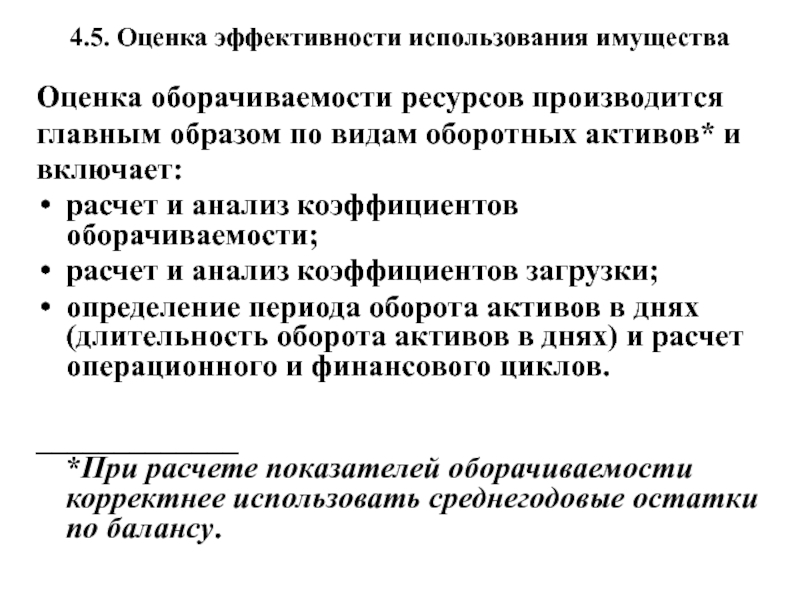

- 26. 4.5. Оценка эффективности использования имущества Оценка оборачиваемости

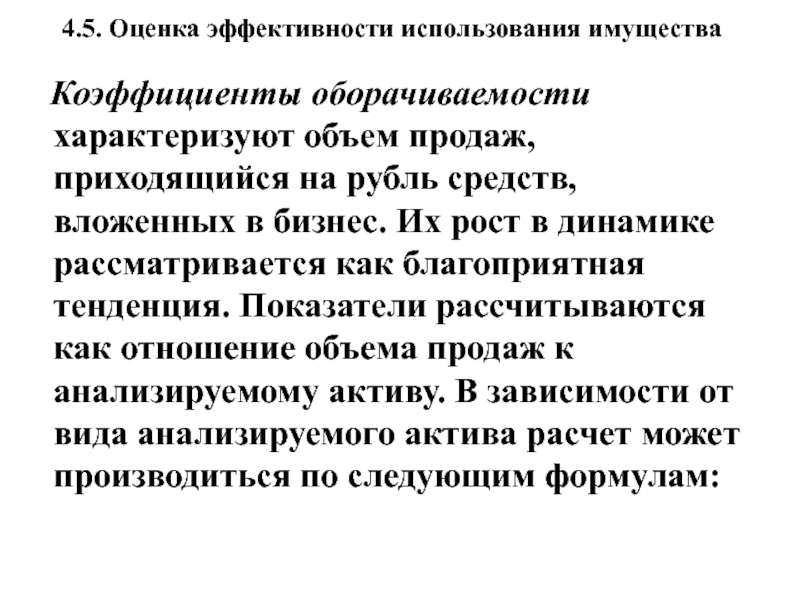

- 27. 4.5. Оценка эффективности использования имущества

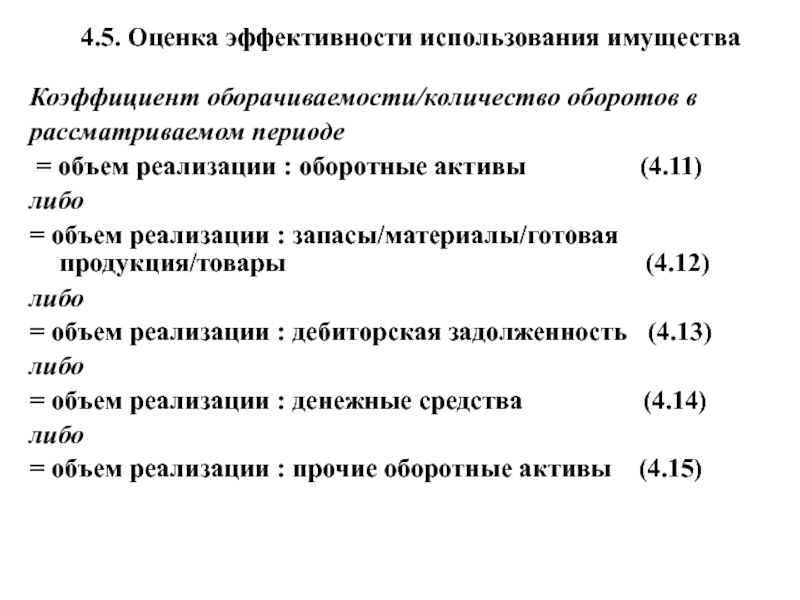

- 28. 4.5. Оценка эффективности использования имущества Коэффициент оборачиваемости/количество

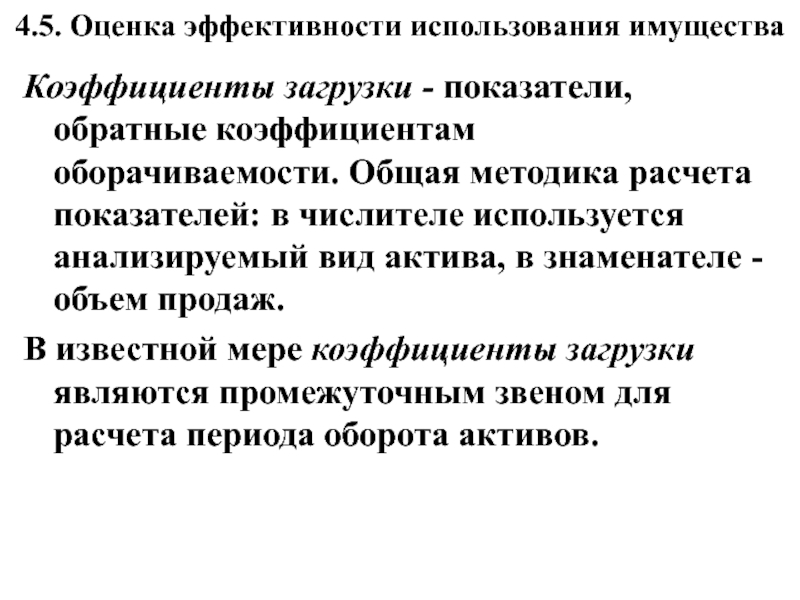

- 29. 4.5. Оценка эффективности использования имущества Коэффициенты загрузки

- 30. 4.5. Оценка эффективности использования имущества

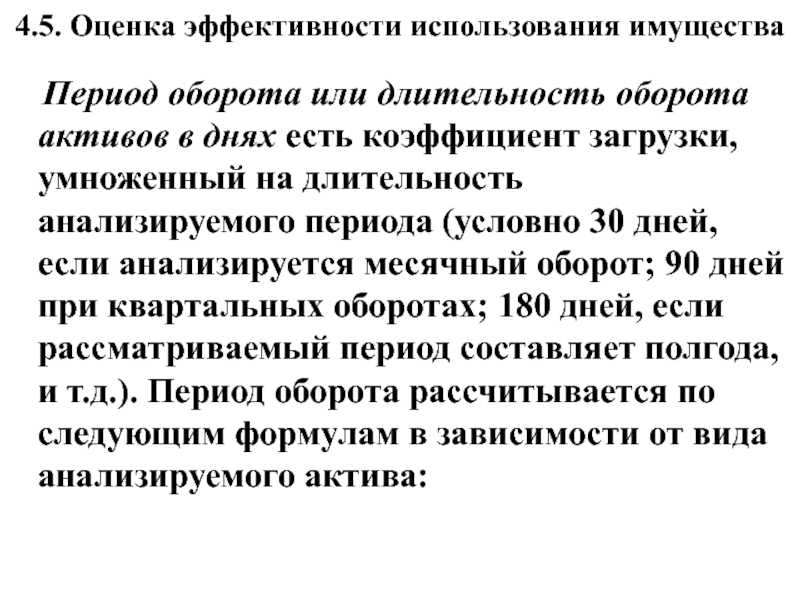

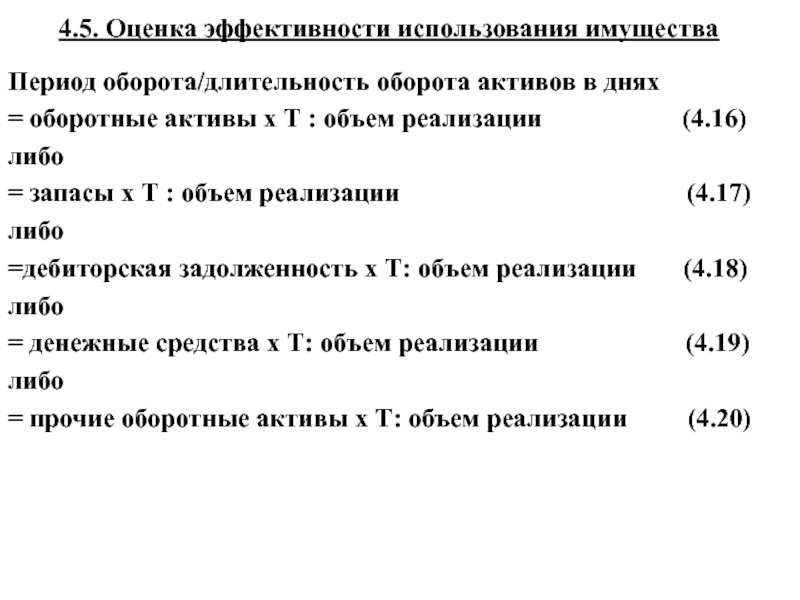

- 31. 4.5. Оценка эффективности использования имущества Период оборота/длительность

- 32. 4.5. Оценка эффективности использования имущества

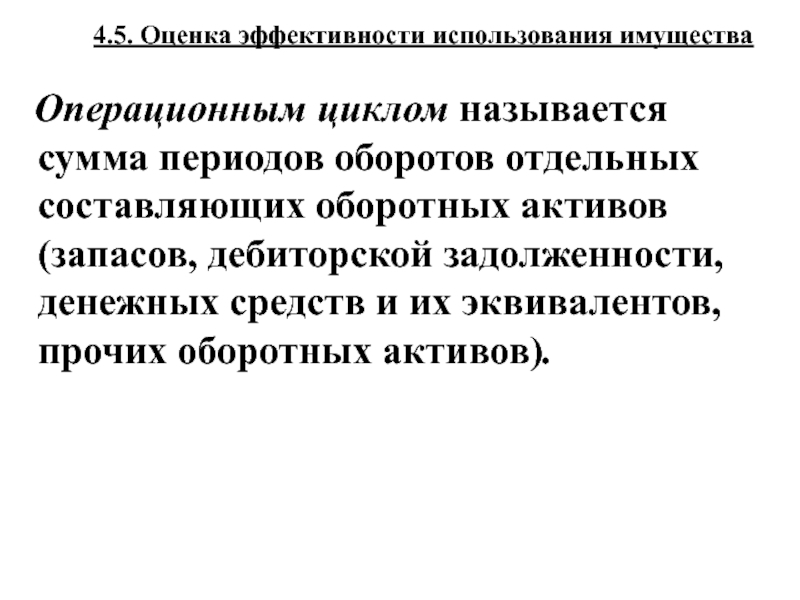

- 33. 4.5. Оценка эффективности использования имущества Операционный цикл

- 34. 4.5. Оценка эффективности использования имущества

- 35. 4.5. Оценка эффективности использования имущества

- 36. 4.5. Оценка эффективности использования имущества

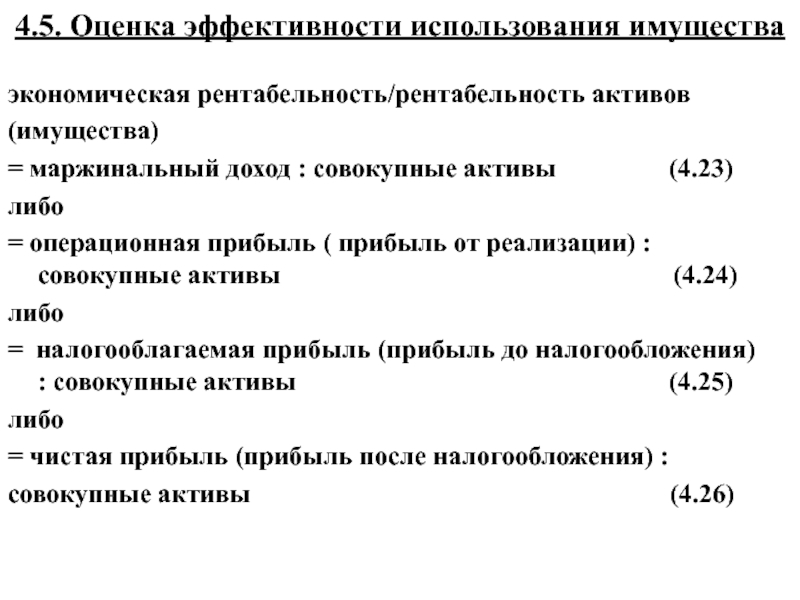

- 37. 4.5. Оценка эффективности использования имущества экономическая рентабельность/рентабельность

- 38. 4.5. Оценка эффективности использования имущества

- 39. 4.5. Оценка эффективности использования имущества Для этого

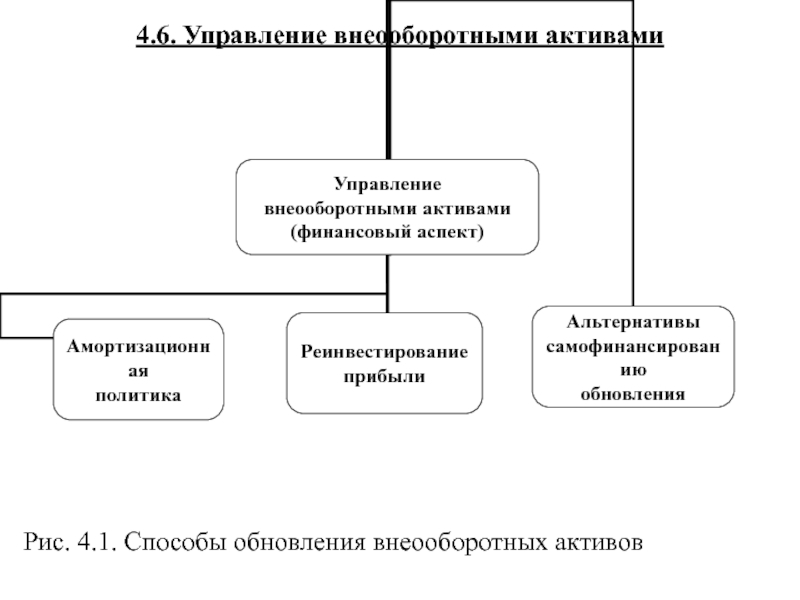

- 40. 4.6. Управление внеооборотными активами Управление

- 41. 4.6. Управление внеооборотными активами Рис. 4.1. Способы обновления внеооборотных активов

- 42. 4.6. Управление внеооборотными активами В

- 43. 4.6. Управление внеооборотными активами Помимо

- 44. 4.6. Управление внеооборотными активами Оперативный

- 45. 4.6. Управление внеооборотными активами Финансовый

- 46. 4.6. Управление внеооборотными активами Возвратный

- 47. 4.7. Управление оборотными активами

- 48. 4.7.1. Управление дебиторской задолженностью Дебиторская

- 49. 4.7.1. Управление дебиторской задолженностью Политика

- 50. 4.7.1. Управление дебиторской задолженностью Политика

- 51. 4.7.1. Управление дебиторской задолженностью Основные показатели анализа

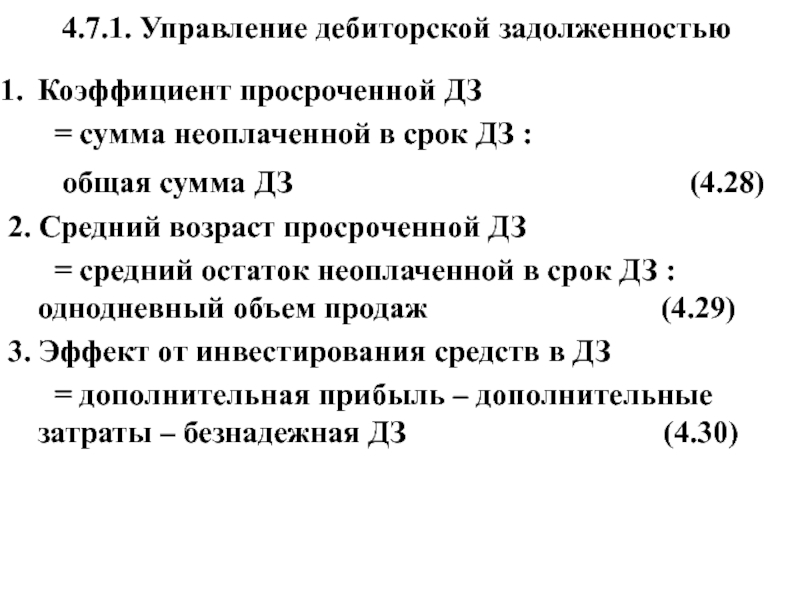

- 52. 4.7.1. Управление дебиторской задолженностью Коэффициент просроченной ДЗ

- 53. 4.7.1. Управление дебиторской задолженностью Под

- 54. 4.7.1. Управление дебиторской задолженностью Факторинг

- 55. 4.7.2. Управление денежными средствами Денежный

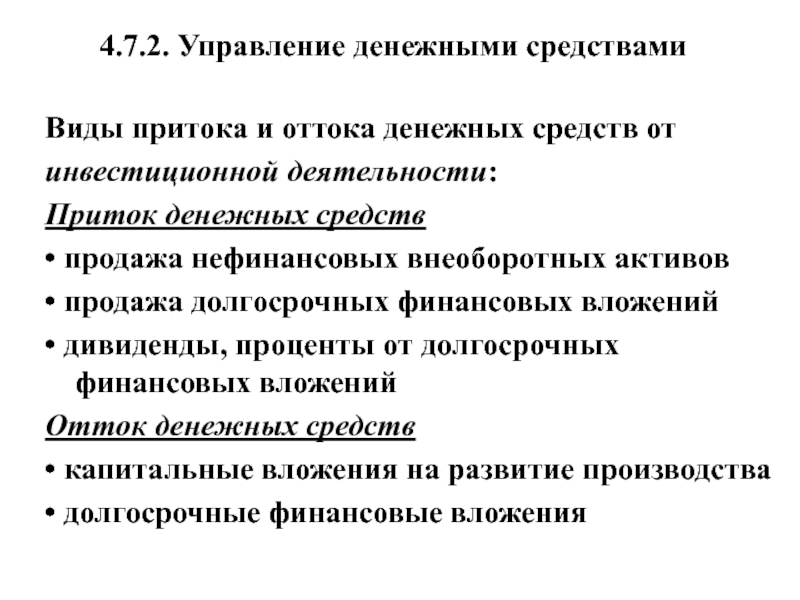

- 56. 4.7.2. Управление денежными средствами Виды притока и

- 57. 4.7.2. Управление денежными средствами

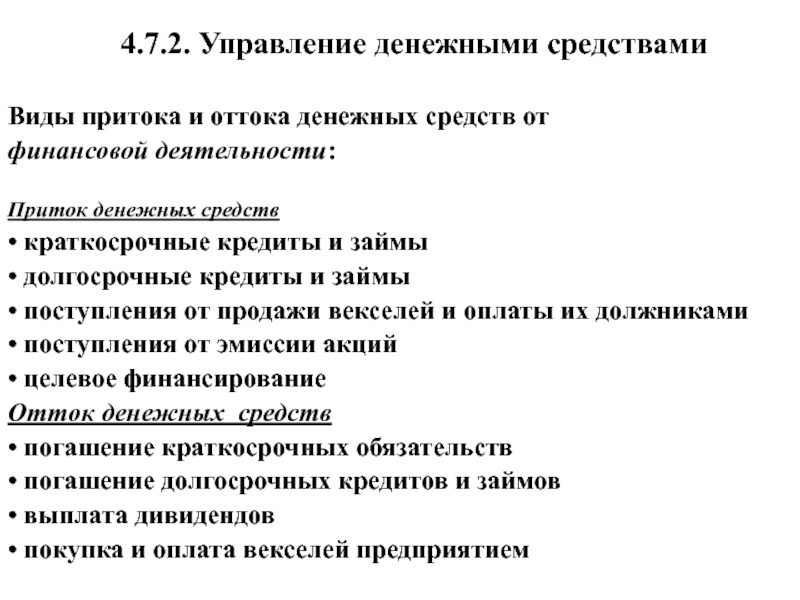

- 58. 4.7.2. Управление денежными средствами Виды притока и

- 59. 4.7.2. Управление денежными средствами Разработка

- 60. 4.7.2. Управление денежными средствами В ходе анализа

- 61. 4.7.2. Управление денежными средствами Степень участия денежных

- 62. 4.7.2. Управление денежными средствами Оборачиваемость денежных активов

- 63. 4.7.2. Управление денежными средствами Период оборота денежных

- 64. 4.7.2. Управление денежными средствами Уровень абсолютной платежеспособности

- 65. 4.7.2. Управление денежными средствами Уровень отвлечения свободного

- 66. 4.7.2. Управление денежными средствами Рентабельность краткосрочных финансовых

- 67. 4.7.2. Управление денежными средствами На основе проведенного

- 68. 4.7.2. Управление денежными средствами Очевидно, что определение

Слайд 1Тема 4. ИМУЩЕСТВО ПРЕДПРИЯТИЯ. УПРАВЛЕНИЕ АКТИВАМИ

Вопросы:

4.1. Классификация активов (имущества) предприятия

4.2. Внеоборотные

Слайд 24.1. Классификация активов (имущества) предприятия

Основные классификационные признаки:

форма функционирования актива;

характер участия в

хозяйственном процессе и скорость оборота;

характер обслуживания отдельных видов деятельности;

финансовые источники покрытия;

характер владения активов;

степень ликвидности.

характер обслуживания отдельных видов деятельности;

финансовые источники покрытия;

характер владения активов;

степень ликвидности.

Слайд 34.1. Классификация активов (имущества) предприятия

Форма функционирования актива

материальные активы;

не материальные активы;

финансовые активы.

Характер

участия в хозяйственном процессе и скорость

оборота

оборотные (текущие) активы;

внеоборотные активы.

Характер обслуживания отдельных видов деятельности

операционные активы;

инвестиционные активы.

оборота

оборотные (текущие) активы;

внеоборотные активы.

Характер обслуживания отдельных видов деятельности

операционные активы;

инвестиционные активы.

Слайд 44.1. Классификация активов (имущества) предприятия

Финансовые источники покрытия

валовые активы;

чистые активы.

Характер владения активами

собственные

активы;

арендуемые активы.

Степень ликвидности

абсолютно ликвидные активы;

высоколиквидные активы;

среднеликвидные активы;

слаболиквидные активы;

неликвидные активы.

арендуемые активы.

Степень ликвидности

абсолютно ликвидные активы;

высоколиквидные активы;

среднеликвидные активы;

слаболиквидные активы;

неликвидные активы.

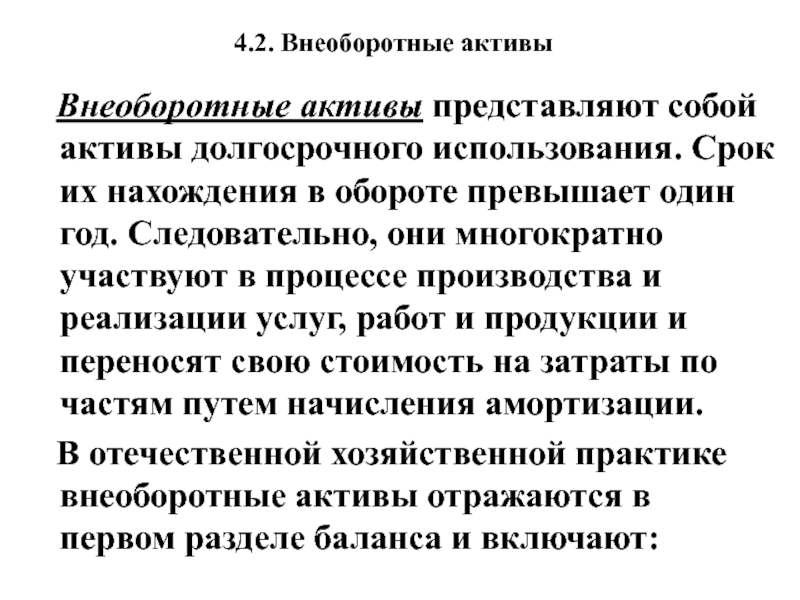

Слайд 54.2. Внеоборотные активы

Внеоборотные активы представляют собой активы долгосрочного использования.

Срок их нахождения в обороте превышает один год. Следовательно, они многократно участвуют в процессе производства и реализации услуг, работ и продукции и переносят свою стоимость на затраты по частям путем начисления амортизации.

В отечественной хозяйственной практике внеоборотные активы отражаются в первом разделе баланса и включают:

В отечественной хозяйственной практике внеоборотные активы отражаются в первом разделе баланса и включают:

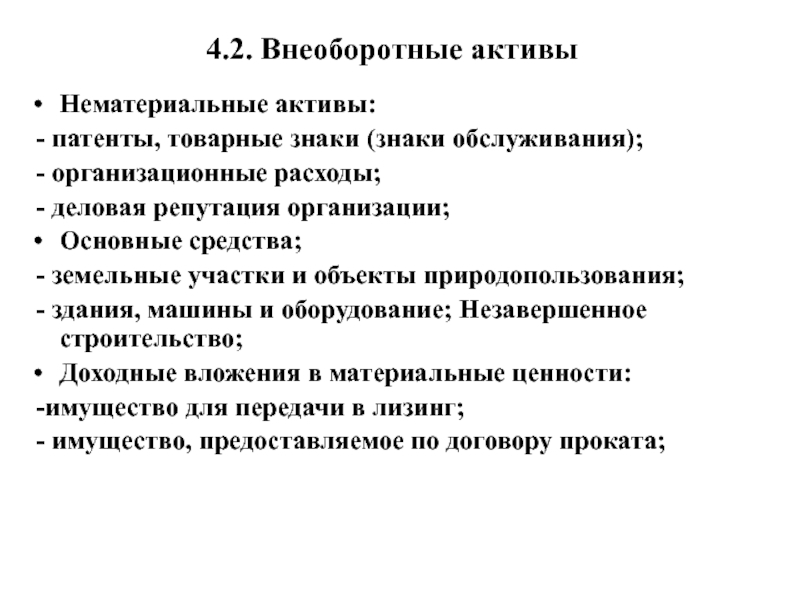

Слайд 64.2. Внеоборотные активы

Нематериальные активы:

- патенты, товарные знаки (знаки обслуживания);

-

организационные расходы;

- деловая репутация организации;

Основные средства;

- земельные участки и объекты природопользования;

- здания, машины и оборудование; Незавершенное строительство;

Доходные вложения в материальные ценности:

-имущество для передачи в лизинг;

- имущество, предоставляемое по договору проката;

- деловая репутация организации;

Основные средства;

- земельные участки и объекты природопользования;

- здания, машины и оборудование; Незавершенное строительство;

Доходные вложения в материальные ценности:

-имущество для передачи в лизинг;

- имущество, предоставляемое по договору проката;

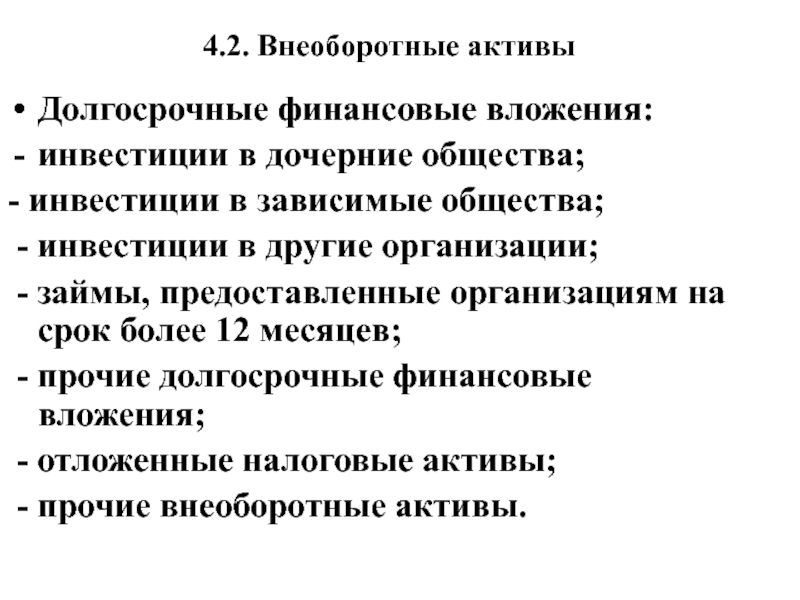

Слайд 74.2. Внеоборотные активы

Долгосрочные финансовые вложения:

инвестиции в дочерние общества;

- инвестиции в

зависимые общества;

- инвестиции в другие организации;

- займы, предоставленные организациям на срок более 12 месяцев;

- прочие долгосрочные финансовые вложения;

- отложенные налоговые активы;

- прочие внеоборотные активы.

- инвестиции в другие организации;

- займы, предоставленные организациям на срок более 12 месяцев;

- прочие долгосрочные финансовые вложения;

- отложенные налоговые активы;

- прочие внеоборотные активы.

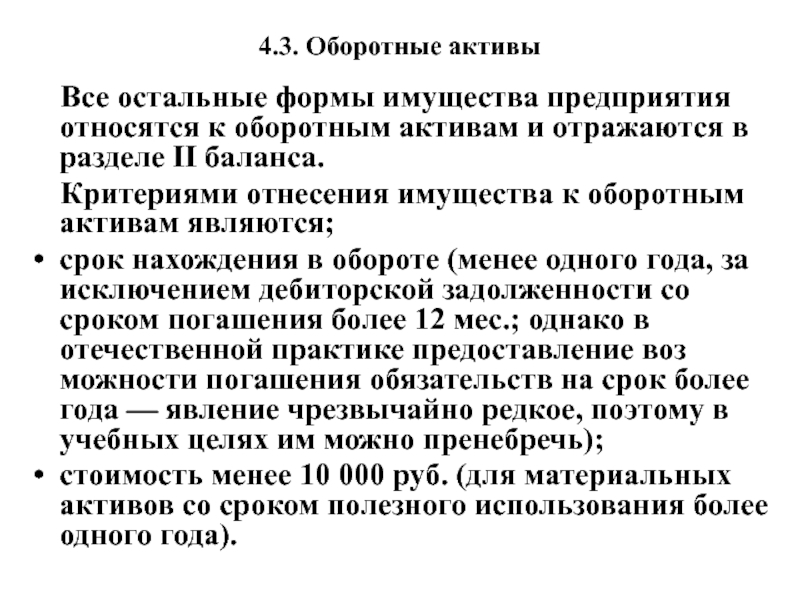

Слайд 84.3. Оборотные активы

Все остальные формы имущества предприятия относятся к

оборотным активам и отражаются в разделе II баланса.

Критериями отнесения имущества к оборотным активам являются;

срок нахождения в обороте (менее одного года, за исключением дебиторской задолженности со сроком погашения более 12 мес.; однако в отечественной практике предоставление возможности погашения обязательств на срок более года — явление чрезвычайно редкое, поэтому в учебных целях им можно пренебречь);

стоимость менее 10 000 руб. (для материальных активов со сроком полезного использования более одного года).

Критериями отнесения имущества к оборотным активам являются;

срок нахождения в обороте (менее одного года, за исключением дебиторской задолженности со сроком погашения более 12 мес.; однако в отечественной практике предоставление возможности погашения обязательств на срок более года — явление чрезвычайно редкое, поэтому в учебных целях им можно пренебречь);

стоимость менее 10 000 руб. (для материальных активов со сроком полезного использования более одного года).

Слайд 94.3. Оборотные активы

К оборотным активам относятся:

запасы сырья, материалов, полуфабрикатов, готовой

продукции, товаров (для торговой деятельности) и др.;

дебиторская задолженность по взаиморасчетам с покупателями при отгрузке продукции, товаров, выполнении работ, оказании услуг без предоплаты, взаиморасчетам с поставщиками по предоплате (авансам выданным), взаиморасчетам с бюджетом по авансовым платежам, взаиморасчетам с персоналом при авансовых выплатах заработной платы, наличии подотчетных сумм и предоставлении ссуд, взаиморасчетам с учредителями;

краткосрочные финансовые вложения;

денежные средства и их эквиваленты;

прочие виды оборотных активов.

дебиторская задолженность по взаиморасчетам с покупателями при отгрузке продукции, товаров, выполнении работ, оказании услуг без предоплаты, взаиморасчетам с поставщиками по предоплате (авансам выданным), взаиморасчетам с бюджетом по авансовым платежам, взаиморасчетам с персоналом при авансовых выплатах заработной платы, наличии подотчетных сумм и предоставлении ссуд, взаиморасчетам с учредителями;

краткосрочные финансовые вложения;

денежные средства и их эквиваленты;

прочие виды оборотных активов.

Слайд 104.4. Показатели оценки имущества предприятия

Основными показателями, характеризующими

имущественное положение предприятия, являются:

валюта брутто-

и нетто-баланса;

сумма хозяйственных средств;

доля внеоборотных активов в валюте баланса;

доля основных средств в долгосрочных активах;

доля активной части основных средств;

коэффициент износа;

коэффициент годности;

коэффициент обновления;

коэффициент выбытия;

коэффициент реальной стоимости имущества.

сумма хозяйственных средств;

доля внеоборотных активов в валюте баланса;

доля основных средств в долгосрочных активах;

доля активной части основных средств;

коэффициент износа;

коэффициент годности;

коэффициент обновления;

коэффициент выбытия;

коэффициент реальной стоимости имущества.

Слайд 114.4. Показатели оценки имущества предприятия

Под суммой хозяйственных средств, находящихся

в собственности и распоряжении предприятия, понимают учетную стоимость активов, числящихся на балансе предприятия, которая представляет собой валюту баланса, очищенную от завышающих ее статей (задолженностей учредителей по вкладам в уставный капитал, собственных акций в портфеле).

Слайд 124.4. Показатели оценки имущества предприятия

В учебных целях в большинстве

случаев сумма хозяйственных средств оценивается по валюте баланса-нетто: (4.1)

Слайд 134.4. Показатели оценки имущества предприятия

Доля внеоборотных активов в волюте

есть отношение внеоборотных активов к валюте баланса. (4.2)

Показатель может рассчитываться как по первоначальной, так и по остаточной стоимости. Важно лишь соблюсти методологическую совместимость, т.е. отражать числитель и знаменатель по первоначальной стоимости или отражать числитель и знаменатель по остаточной стоимости. В расчете могут использоваться как моментные, так и средние показатели (последнее корректней). Рост этого показателя в динамике обычно расценивается как благоприятная тенденция.

Показатель может рассчитываться как по первоначальной, так и по остаточной стоимости. Важно лишь соблюсти методологическую совместимость, т.е. отражать числитель и знаменатель по первоначальной стоимости или отражать числитель и знаменатель по остаточной стоимости. В расчете могут использоваться как моментные, так и средние показатели (последнее корректней). Рост этого показателя в динамике обычно расценивается как благоприятная тенденция.

Слайд 144.4. Показатели оценки имущества предприятия

Доля основных средств в долгосрочных

активах есть отношение основных средств к стоимости внеоборотных активов. (4.3)

Показатель также может рассчитываться как по первоначальной, так и по остаточной стоимости при соблюдении методологической совместимости числителя и знаменателя. В расчете могут использоваться как моментные, так и средние показатели (последнее корректней). Рост этого показателя в динамике свидетельствует об активной политике обновления (замещения) основных средств.

Показатель также может рассчитываться как по первоначальной, так и по остаточной стоимости при соблюдении методологической совместимости числителя и знаменателя. В расчете могут использоваться как моментные, так и средние показатели (последнее корректней). Рост этого показателя в динамике свидетельствует об активной политике обновления (замещения) основных средств.

Слайд 154.4. Показатели оценки имущества предприятия

Доля активной части основных средств

есть отношение стоимости активных основных средств к стоимости основных средств в целом. (4.4)

Показатель также может рассчитываться как по первоначальной, так и по остаточной стоимости при соблюдении методологической совместимости числителя и знаменателя. В расчете также могут использоваться как моментные, так и средние показатели (последнее корректней).

Показатель также может рассчитываться как по первоначальной, так и по остаточной стоимости при соблюдении методологической совместимости числителя и знаменателя. В расчете также могут использоваться как моментные, так и средние показатели (последнее корректней).

Слайд 164.4. Показатели оценки имущества предприятия

Коэффициент износа. Показатель характеризует долю

стоимости основных средств, списанную на затраты в предшествующие периоды, в первоначальной (восстановительной) стоимости.

Данный показатель определяется как отношение износа основных средств к первоначальной стоимости основных средств: (4.5)

Данный показатель определяется как отношение износа основных средств к первоначальной стоимости основных средств: (4.5)

Слайд 174.4. Показатели оценки имущества предприятия

Коэффициент годности основных средств

есть показатель дополнения коэффициента износа основных средств до 100%.

Определяется данный показатель как отношение остаточной стоимости основных средств к первоначальной стоимости основных средств или

(1 – коэффициент износа) (4.6)

Определяется данный показатель как отношение остаточной стоимости основных средств к первоначальной стоимости основных средств или

(1 – коэффициент износа) (4.6)

Слайд 184.4. Показатели оценки имущества предприятия

Коэффициент обновления/выбытия характеризует удельный вес

новых/выбывших основных средств на конец отчетного периода в общей сумме основных средств.

Определяется как отношение первоначальной стоимости поступивших за период ОС к первоначальной стоимости ОС на конец периода/первоначальной стоимости выбывших за период ОС к первоначальной стоимости ОС на начало периода (4.7). (4.8)

Определяется как отношение первоначальной стоимости поступивших за период ОС к первоначальной стоимости ОС на конец периода/первоначальной стоимости выбывших за период ОС к первоначальной стоимости ОС на начало периода (4.7). (4.8)

Слайд 194.4. Показатели оценки имущества предприятия

Коэффициент реальной стоимости имущества есть

частное от деления материальных активов (внеоборотных активов и запасов) на валюту баланса. (4.9)

Коэффициент характеризует долю средств производства в совокупном имуществе предприятия. Для промышленности считается нормальным значение показателя 0,5. Услуги существенно различаются по фондо- и материалоемкости, в силу этого ориентировочные оценочные значения показателя для сферы услуг отсутствуют.

Коэффициент характеризует долю средств производства в совокупном имуществе предприятия. Для промышленности считается нормальным значение показателя 0,5. Услуги существенно различаются по фондо- и материалоемкости, в силу этого ориентировочные оценочные значения показателя для сферы услуг отсутствуют.

Слайд 204.4. Показатели оценки имущества предприятия

С переходом к рыночной экономике,

активизацией купли-продажи предприятий большое прикладное значение получили методы оценки предприятия как имущественного комплекса, совокупность которых приведена ниже

Слайд 214.4. Показатели оценки имущества предприятия

Методы оценки предприятия как имущественного

комплекса:

метод балансовой оценки;

метод оценки стоимости замещения;

метод оценки рыночной стоимости;

метод оценки предстоящего чистого денежного потока.

метод балансовой оценки;

метод оценки стоимости замещения;

метод оценки рыночной стоимости;

метод оценки предстоящего чистого денежного потока.

Слайд 224.4. Показатели оценки имущества предприятия

В свою очередь

метод балансовой

оценки включает: оценка по учетной балансовой стоимости; оценка по восстановительной стоимости; оценка по стоимости производительных активов.

Метод оценки стоимости замещения включает: оценка по фактическому комплексу активов; оценка стоимости замещения с учетом «гудвилла».

Метод оценки рыночной стоимости включает: оценка по аналоговой рыночной стоимости; оценка по котируемой стоимости акций.

Метод оценки предстоящего чистого денежного потока включает: чистую прибыль и амортизацию с учетом нормы капитализации чистого денежного потока.

Метод оценки стоимости замещения включает: оценка по фактическому комплексу активов; оценка стоимости замещения с учетом «гудвилла».

Метод оценки рыночной стоимости включает: оценка по аналоговой рыночной стоимости; оценка по котируемой стоимости акций.

Метод оценки предстоящего чистого денежного потока включает: чистую прибыль и амортизацию с учетом нормы капитализации чистого денежного потока.

Слайд 234.5. Оценка эффективности использования имущества

Основные подходы к оценке эффективности

использования ресурсов:

обеспечение заданных

темпов роста основных показателей;

оценка оборачиваемости ресурсов;

оценка рентабельности активов (экономической рентабельности).

оценка оборачиваемости ресурсов;

оценка рентабельности активов (экономической рентабельности).

Слайд 244.5. Оценка эффективности использования имущества

Из темповых показателей наиболее

информативным является сопоставление

динамики прибыли

(1), объема реализации (2)

и наращивания активов и капитала (3):

(1) > (2) > (3) > 100% (4.10)

и наращивания активов и капитала (3):

(1) > (2) > (3) > 100% (4.10)

Слайд 254.5. Оценка эффективности использования имущества

(1) > (2) > (3) > 100% (4.10)

Приведенное соотношение условно называют «золотым правилом экономики предприятия». Первая часть неравенства означает, что прибыль возрастает опережающими темпами, следовательно, имеет место экономия на издержках. Вторая часть неравенства указывает на то, что объем реализации растет более высокими темпами, чем совокупные активы, следовательно, эффективнее используются ресурсы, повышается отдача с каждого рубля, вложенного в компанию. Третья часть неравенства говорит о наращивании активов и капитала компании, увеличении ее размеров.

Приведенное соотношение условно называют «золотым правилом экономики предприятия». Первая часть неравенства означает, что прибыль возрастает опережающими темпами, следовательно, имеет место экономия на издержках. Вторая часть неравенства указывает на то, что объем реализации растет более высокими темпами, чем совокупные активы, следовательно, эффективнее используются ресурсы, повышается отдача с каждого рубля, вложенного в компанию. Третья часть неравенства говорит о наращивании активов и капитала компании, увеличении ее размеров.

Слайд 264.5. Оценка эффективности использования имущества

Оценка оборачиваемости ресурсов производится

главным образом по видам

оборотных активов* и

включает:

расчет и анализ коэффициентов оборачиваемости;

расчет и анализ коэффициентов загрузки;

определение периода оборота активов в днях (длительность оборота активов в днях) и расчет операционного и финансового циклов.

_____________ *При расчете показателей оборачиваемости корректнее использовать среднегодовые остатки по балансу.

включает:

расчет и анализ коэффициентов оборачиваемости;

расчет и анализ коэффициентов загрузки;

определение периода оборота активов в днях (длительность оборота активов в днях) и расчет операционного и финансового циклов.

_____________ *При расчете показателей оборачиваемости корректнее использовать среднегодовые остатки по балансу.

Слайд 274.5. Оценка эффективности использования имущества

Коэффициенты оборачиваемости характеризуют объем продаж,

приходящийся на рубль средств, вложенных в бизнес. Их рост в динамике рассматривается как благоприятная тенденция. Показатели рассчитываются как отношение объема продаж к анализируемому активу. В зависимости от вида анализируемого актива расчет может производиться по следующим формулам:

Слайд 284.5. Оценка эффективности использования имущества

Коэффициент оборачиваемости/количество оборотов в

рассматриваемом периоде

= объем

реализации : оборотные активы (4.11)

либо

= объем реализации : запасы/материалы/готовая продукция/товары (4.12)

либо

= объем реализации : дебиторская задолженность (4.13)

либо

= объем реализации : денежные средства (4.14)

либо

= объем реализации : прочие оборотные активы (4.15)

либо

= объем реализации : запасы/материалы/готовая продукция/товары (4.12)

либо

= объем реализации : дебиторская задолженность (4.13)

либо

= объем реализации : денежные средства (4.14)

либо

= объем реализации : прочие оборотные активы (4.15)

Слайд 294.5. Оценка эффективности использования имущества

Коэффициенты загрузки - показатели, обратные коэффициентам оборачиваемости.

Общая методика расчета показателей: в числителе используется анализируемый вид актива, в знаменателе - объем продаж.

В известной мере коэффициенты загрузки являются промежуточным звеном для расчета периода оборота активов.

В известной мере коэффициенты загрузки являются промежуточным звеном для расчета периода оборота активов.

Слайд 304.5. Оценка эффективности использования имущества

Период оборота или длительность оборота

активов в днях есть коэффициент загрузки, умноженный на длительность анализируемого периода (условно 30 дней, если анализируется месячный оборот; 90 дней при квартальных оборотах; 180 дней, если рассматриваемый период составляет полгода, и т.д.). Период оборота рассчитывается по следующим формулам в зависимости от вида анализируемого актива:

Слайд 314.5. Оценка эффективности использования имущества

Период оборота/длительность оборота активов в днях

= оборотные

активы х Т : объем реализации (4.16)

либо

= запасы х Т : объем реализации (4.17)

либо

=дебиторская задолженность х Т: объем реализации (4.18)

либо

= денежные средства х Т: объем реализации (4.19)

либо

= прочие оборотные активы х Т: объем реализации (4.20)

либо

= запасы х Т : объем реализации (4.17)

либо

=дебиторская задолженность х Т: объем реализации (4.18)

либо

= денежные средства х Т: объем реализации (4.19)

либо

= прочие оборотные активы х Т: объем реализации (4.20)

Слайд 324.5. Оценка эффективности использования имущества

Операционным циклом называется сумма периодов

оборотов отдельных составляющих оборотных активов (запасов, дебиторской задолженности, денежных средств и их эквивалентов, прочих оборотных активов).

Слайд 334.5. Оценка эффективности использования имущества

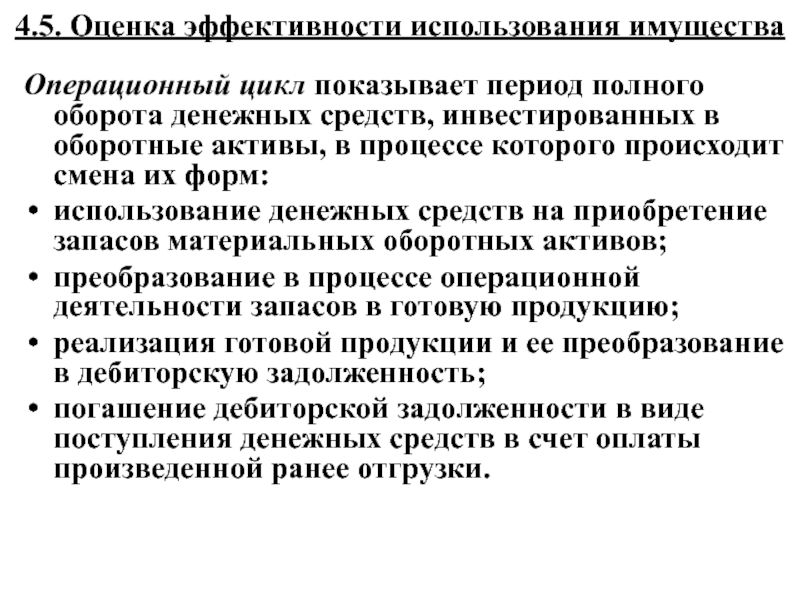

Операционный цикл показывает период полного оборота денежных

средств, инвестированных в оборотные активы, в процессе которого происходит смена их форм:

использование денежных средств на приобретение запасов материальных оборотных активов;

преобразование в процессе операционной деятельности запасов в готовую продукцию;

реализация готовой продукции и ее преобразование в дебиторскую задолженность;

погашение дебиторской задолженности в виде поступления денежных средств в счет оплаты произведенной ранее отгрузки.

использование денежных средств на приобретение запасов материальных оборотных активов;

преобразование в процессе операционной деятельности запасов в готовую продукцию;

реализация готовой продукции и ее преобразование в дебиторскую задолженность;

погашение дебиторской задолженности в виде поступления денежных средств в счет оплаты произведенной ранее отгрузки.

Слайд 344.5. Оценка эффективности использования имущества

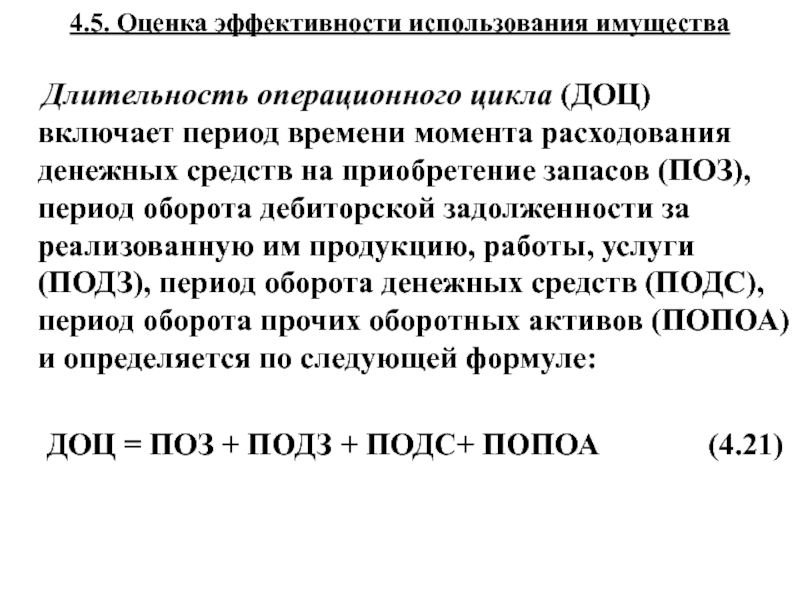

Длительность операционного цикла (ДОЦ) включает

период времени момента расходования денежных средств на приобретение запасов (ПОЗ), период оборота дебиторской задолженности за реализованную им продукцию, работы, услуги (ПОДЗ), период оборота денежных средств (ПОДС), период оборота прочих оборотных активов (ПОПОА) и определяется по следующей формуле:

ДОЦ = ПОЗ + ПОДЗ + ПОДС+ ПОПОА (4.21)

ДОЦ = ПОЗ + ПОДЗ + ПОДС+ ПОПОА (4.21)

Слайд 354.5. Оценка эффективности использования имущества

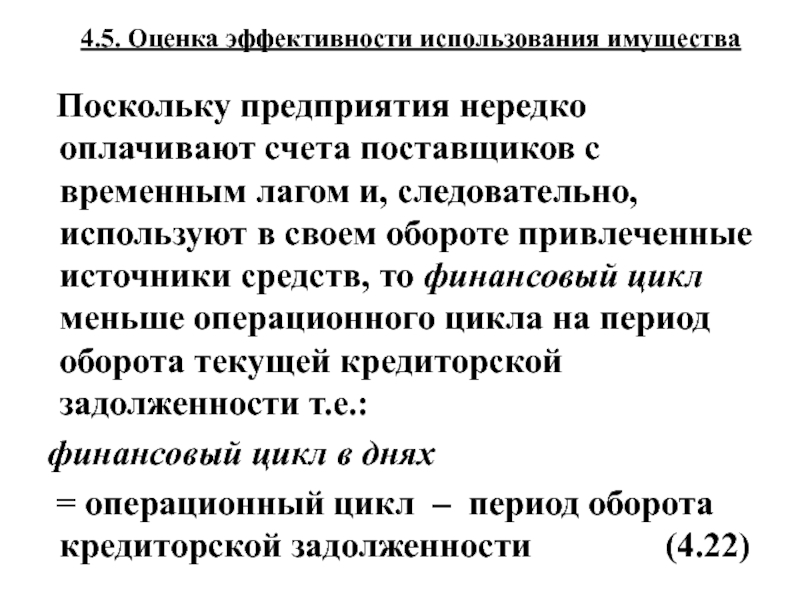

Поскольку предприятия нередко оплачивают счета

поставщиков с временным лагом и, следовательно, используют в своем обороте привлеченные источники средств, то финансовый цикл меньше операционного цикла на период оборота текущей кредиторской задолженности т.е.:

финансовый цикл в днях

= операционный цикл – период оборота кредиторской задолженности (4.22)

финансовый цикл в днях

= операционный цикл – период оборота кредиторской задолженности (4.22)

Слайд 364.5. Оценка эффективности использования имущества

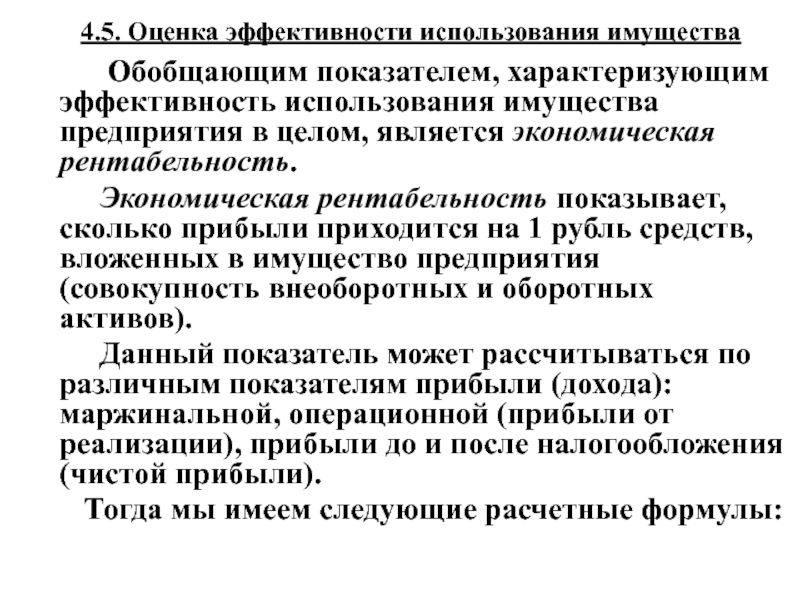

Обобщающим показателем,

характеризующим эффективность использования имущества предприятия в целом, является экономическая рентабельность.

Экономическая рентабельность показывает, сколько прибыли приходится на 1 рубль средств, вложенных в имущество предприятия (совокупность внеоборотных и оборотных активов).

Данный показатель может рассчитываться по различным показателям прибыли (дохода): маржинальной, операционной (прибыли от реализации), прибыли до и после налогообложения (чистой прибыли).

Тогда мы имеем следующие расчетные формулы:

Экономическая рентабельность показывает, сколько прибыли приходится на 1 рубль средств, вложенных в имущество предприятия (совокупность внеоборотных и оборотных активов).

Данный показатель может рассчитываться по различным показателям прибыли (дохода): маржинальной, операционной (прибыли от реализации), прибыли до и после налогообложения (чистой прибыли).

Тогда мы имеем следующие расчетные формулы:

Слайд 374.5. Оценка эффективности использования имущества

экономическая рентабельность/рентабельность активов

(имущества)

= маржинальный доход : совокупные

активы (4.23)

либо

= операционная прибыль ( прибыль от реализации) : совокупные активы (4.24)

либо

= налогооблагаемая прибыль (прибыль до налогообложения) : совокупные активы (4.25)

либо

= чистая прибыль (прибыль после налогообложения) :

совокупные активы (4.26)

либо

= операционная прибыль ( прибыль от реализации) : совокупные активы (4.24)

либо

= налогооблагаемая прибыль (прибыль до налогообложения) : совокупные активы (4.25)

либо

= чистая прибыль (прибыль после налогообложения) :

совокупные активы (4.26)

Слайд 384.5. Оценка эффективности использования имущества

Учитывая, что

в финансовой практике применяются несколько показателей рентабельности и все они в конечном счете характеризуют эффективность использования материальных, трудовых и денежных ресурсов предприятия, можно проследить взаимосвязь отдельных показателей рентабельности.

Используем в этих целях модель Дюпона:

Используем в этих целях модель Дюпона:

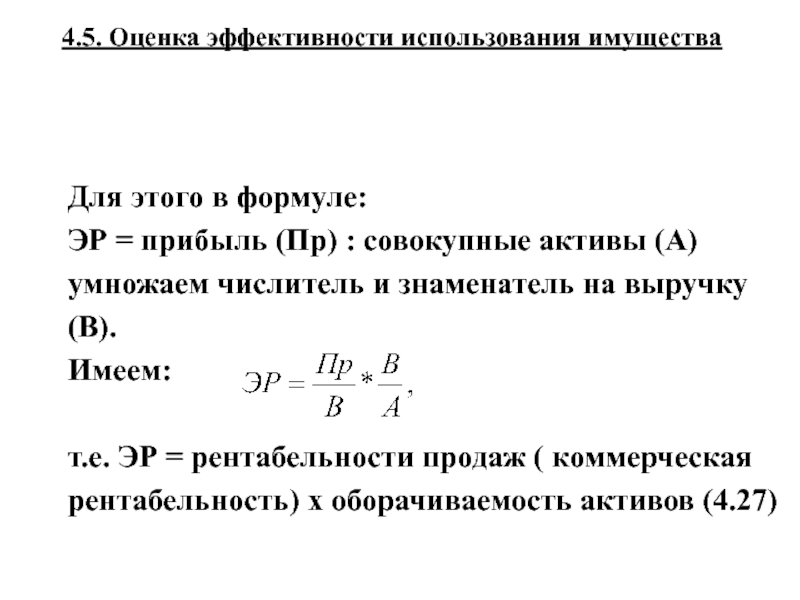

Слайд 394.5. Оценка эффективности использования имущества

Для этого в формуле:

ЭР = прибыль (Пр)

: совокупные активы (А)

умножаем числитель и знаменатель на выручку

(В).

Имеем:

т.е. ЭР = рентабельности продаж ( коммерческая

рентабельность) х оборачиваемость активов (4.27)

умножаем числитель и знаменатель на выручку

(В).

Имеем:

т.е. ЭР = рентабельности продаж ( коммерческая

рентабельность) х оборачиваемость активов (4.27)

Слайд 404.6. Управление внеооборотными активами

Управление внеоборотными активами осуществляется в различных

формах и различными функциональными подразделениями. Часть функций этого управления возлагается на финансовый менеджмент. В финансовом плане управление внеоборотными активами заключается главным образом в своевременной и оптимальной политике их обновления (рис. 4.1), которое, в свою очередь, может осуществляться с помощью амортизации, реинвестирования прибыли и выбора альтернативного варианта обновления - приобретение активов в собственность или их аренда (лизинг)

Слайд 424.6. Управление внеооборотными активами

В качестве прямого источника обновления внеоборотных

активов выступает накопленная амортизация. Амортизационная политика - составная часть управления внеоборотными активами и финансового менеджмента в целом. Она базируется на установленных государством принципах, методах и нормах амортизационных отчислений.

Слайд 434.6. Управление внеооборотными активами

Помимо основных источников финансирования обновления внеоборотных

активов актуальной задачей финансового менеджмента является выбор альтернативного варианта - приобретение активов в собственность или их аренда. Аренда определяется как имущественный наем и представляет собой основанное на договоре срочное возмездное владение и пользование имуществом или имущественным комплексом. Долгосрочная аренда и вытекающий из нее комплекс имущественных отношений называют лизингом

Слайд 444.6. Управление внеооборотными активами

Оперативный лизинг (аренда) представляет собой хозяйственную

операцию, предусматривающую передачу арендатору права пользования основными средствами, принадлежащими арендодателю, на срок, не превышающий их полной амортизации, с обязательным их возвратом владельцу после окончания срока действия лизингового соглашения. Переданные в оперативный лизинг основные средства остаются на балансе арендодателя.

Слайд 454.6. Управление внеооборотными активами

Финансовый лизинг (аренда) предполагает приобретение арендодателем

по заказу арендатора основных средств с дальнейшей передачей их в пользование арендатору на срок, не превышающий периода их полной амортизации, с обязательной последующей передачей права собственности на эти основные средства арендатору. Финансовый лизинг рассматривается как один из видов финансового кредита. Основные средства, переданные в финансовый лизинг, числятся в составе основных средств арендатора.

Слайд 464.6. Управление внеооборотными активами

Возвратный лизинг (аренда) предусматривает продажу основных

средств финансовому институту с одновременным обратным получением в оперативный или финансовый лизинг. В результате этой операции предприятие получает финансовые средства, которые может использовать па другие цели.

Слайд 474.7. Управление оборотными активами

Управление оборотными активами предусматривает конкретные подходы

к управлению каждым видом оборотных активов (запасами, дебиторской задолженностью, денежными средствами). Учитывая, что управление запасами детально рассматривается в специальном курсе «Логистика», в рамках данной темы остановимся в основном на финансовых активах - дебиторской задолженности и денежных средствах.

Слайд 484.7.1. Управление дебиторской задолженностью

Дебиторская задолженность может складываться по взаиморасчетам:

с

покупателями при отгрузке продукции, товаров, работ, услуг без предоплаты;

с поставщиками по предоплате (авансам выданным);

с бюджетом по авансовым платежам;

с персоналом при авансовых выплатах заработной платы, наличии подотчетных сумм и предоставлении ссуд.

с поставщиками по предоплате (авансам выданным);

с бюджетом по авансовым платежам;

с персоналом при авансовых выплатах заработной платы, наличии подотчетных сумм и предоставлении ссуд.

Слайд 494.7.1. Управление дебиторской задолженностью

Политика управления дебиторской задолженностью представляет собой

часть политики управления оборотными активами и маркетинговой политики предприятия и заключается в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Слайд 504.7.1. Управление дебиторской задолженностью

Политика управления дебиторской задолженностью, таким образом,

включает:

анализ дебиторской задолженности в предшествующем периоде;

формирование принципов кредитной политики и системы кредитных условий, дифференциацию условий предоставления кредита с учетом оценки покупателей;

установление процедуры инкассации дебиторской задолженности и ее рефинансирование;

построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности.

анализ дебиторской задолженности в предшествующем периоде;

формирование принципов кредитной политики и системы кредитных условий, дифференциацию условий предоставления кредита с учетом оценки покупателей;

установление процедуры инкассации дебиторской задолженности и ее рефинансирование;

построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности.

Слайд 514.7.1. Управление дебиторской задолженностью

Основные показатели анализа дебиторской

задолженности (ДЗ):

коэффициент просроченной дебиторской задолженности;

средний

«возраст» просроченной дебиторской задолженности;

эффект от инвестирования средств в дебиторскую задолженность.

эффект от инвестирования средств в дебиторскую задолженность.

Слайд 524.7.1. Управление дебиторской задолженностью

Коэффициент просроченной ДЗ

= сумма неоплаченной

в срок ДЗ :

общая сумма ДЗ (4.28)

2. Средний возраст просроченной ДЗ

= средний остаток неоплаченной в срок ДЗ : однодневный объем продаж (4.29)

3. Эффект от инвестирования средств в ДЗ

= дополнительная прибыль – дополнительные затраты – безнадежная ДЗ (4.30)

общая сумма ДЗ (4.28)

2. Средний возраст просроченной ДЗ

= средний остаток неоплаченной в срок ДЗ : однодневный объем продаж (4.29)

3. Эффект от инвестирования средств в ДЗ

= дополнительная прибыль – дополнительные затраты – безнадежная ДЗ (4.30)

Слайд 534.7.1. Управление дебиторской задолженностью

Под инкассацией дебиторской задолженности понимается ее

перевод в другую форму оборотных активов: в денежные средства и высоколиквидные краткосрочные ценные бумаги (например, векселя). В странах с развитой рыночной экономикой широко используется такая форма рефинансирования дебиторской задолженности, как факторинг.

Слайд 544.7.1. Управление дебиторской задолженностью

Факторинг представляет собой финансовую операцию по

уступке предприятием-продавцом права получения денежных средств по платежным документам «фактор-фирме» -специализированной компании, которая за комиссионное вознаграждение принимает на себя кредитные риски по инкассации долга. Факторинг позволяет ускорить оборачиваемость дебиторской задолженности, сократить тем самым период операционного и финансового цикла. Однако при этом возникают дополнительные расходы продавца и утрата прямых контактов с покупателем.

Слайд 554.7.2. Управление денежными средствами

Денежный поток представляет собой разницу между

поступившими и выплаченными предприятием денежными средствами.

Денежный поток, в котором отток превышает приток денежных средств, называется негативным.

Денежный поток с превышением притока называется позитивным.

Денежный поток, в котором отток превышает приток денежных средств, называется негативным.

Денежный поток с превышением притока называется позитивным.

Слайд 564.7.2. Управление денежными средствами

Виды притока и оттока денежных средств от основной

деятельности:

Приток

денежных средств

• выручка от реализации продукции, работ, услуг

• поступления дебиторской задолженности

• поступления от продажи материальных ценностей, бартера

• авансы покупателей

Отток денежных средств

• платежи поставщикам

• выплата заработной платы

• платежи в бюджет и внебюджетные фонды

• уплата процентов за кредит

• погашение кредиторской задолженности

• выручка от реализации продукции, работ, услуг

• поступления дебиторской задолженности

• поступления от продажи материальных ценностей, бартера

• авансы покупателей

Отток денежных средств

• платежи поставщикам

• выплата заработной платы

• платежи в бюджет и внебюджетные фонды

• уплата процентов за кредит

• погашение кредиторской задолженности

Слайд 574.7.2. Управление денежными средствами

Виды притока и оттока денежных средств от

инвестиционной деятельности:

Приток

денежных средств

• продажа нефинансовых внеоборотных активов

• продажа долгосрочных финансовых вложений

• дивиденды, проценты от долгосрочных финансовых вложений

Отток денежных средств

• капитальные вложения на развитие производства

• долгосрочные финансовые вложения

• продажа нефинансовых внеоборотных активов

• продажа долгосрочных финансовых вложений

• дивиденды, проценты от долгосрочных финансовых вложений

Отток денежных средств

• капитальные вложения на развитие производства

• долгосрочные финансовые вложения

Слайд 584.7.2. Управление денежными средствами

Виды притока и оттока денежных средств от

финансовой деятельности:

Приток

денежных средств

• краткосрочные кредиты и займы

• долгосрочные кредиты и займы

• поступления от продажи векселей и оплаты их должниками

• поступления от эмиссии акций

• целевое финансирование

Отток денежных средств

• погашение краткосрочных обязательств

• погашение долгосрочных кредитов и займов

• выплата дивидендов

• покупка и оплата векселей предприятием

• краткосрочные кредиты и займы

• долгосрочные кредиты и займы

• поступления от продажи векселей и оплаты их должниками

• поступления от эмиссии акций

• целевое финансирование

Отток денежных средств

• погашение краткосрочных обязательств

• погашение долгосрочных кредитов и займов

• выплата дивидендов

• покупка и оплата векселей предприятием

Слайд 594.7.2. Управление денежными средствами

Разработка политики управления денежными активами включает

следующие основные этапы:

Анализ денежных активов в предшествующем периоде.

Определение оптимального остатка денежных средств и прогнозирование денежного потока.

Эффективное регулирование денежного потока и рентабельное использование временно свободного остатка денежных активов.

Анализ денежных активов в предшествующем периоде.

Определение оптимального остатка денежных средств и прогнозирование денежного потока.

Эффективное регулирование денежного потока и рентабельное использование временно свободного остатка денежных активов.

Слайд 604.7.2. Управление денежными средствами

В ходе анализа денежных активов оцениваются:

степень участия денежных

активов в оборотном капитале и его динамика;

оборачиваемость денежных активов и их участие в общей продолжительности операционного цикла;

уровень абсолютной платежеспособности;

уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые вложения и рентабельность этих вложений.

оборачиваемость денежных активов и их участие в общей продолжительности операционного цикла;

уровень абсолютной платежеспособности;

уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые вложения и рентабельность этих вложений.

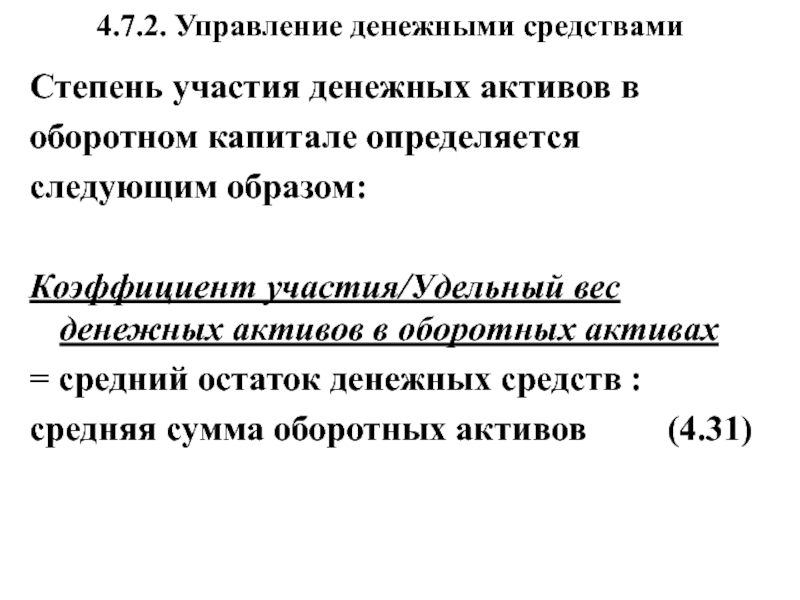

Слайд 614.7.2. Управление денежными средствами

Степень участия денежных активов в

оборотном капитале определяется

следующим образом:

Коэффициент участия/Удельный вес денежных активов в оборотных активах

= средний остаток денежных средств :

средняя сумма оборотных активов (4.31)

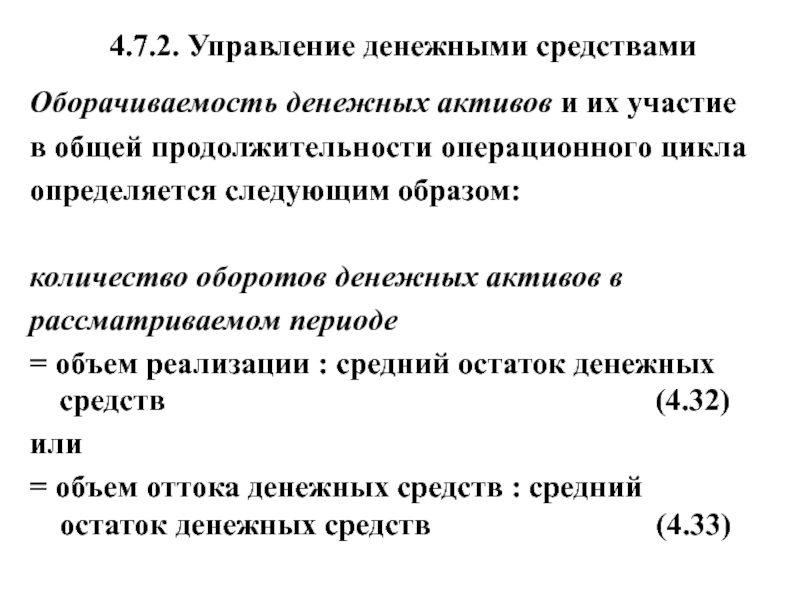

Слайд 624.7.2. Управление денежными средствами

Оборачиваемость денежных активов и их участие

в общей продолжительности

операционного цикла

определяется следующим образом:

количество оборотов денежных активов в

рассматриваемом периоде

= объем реализации : средний остаток денежных средств (4.32)

или

= объем оттока денежных средств : средний остаток денежных средств (4.33)

определяется следующим образом:

количество оборотов денежных активов в

рассматриваемом периоде

= объем реализации : средний остаток денежных средств (4.32)

или

= объем оттока денежных средств : средний остаток денежных средств (4.33)

Слайд 634.7.2. Управление денежными средствами

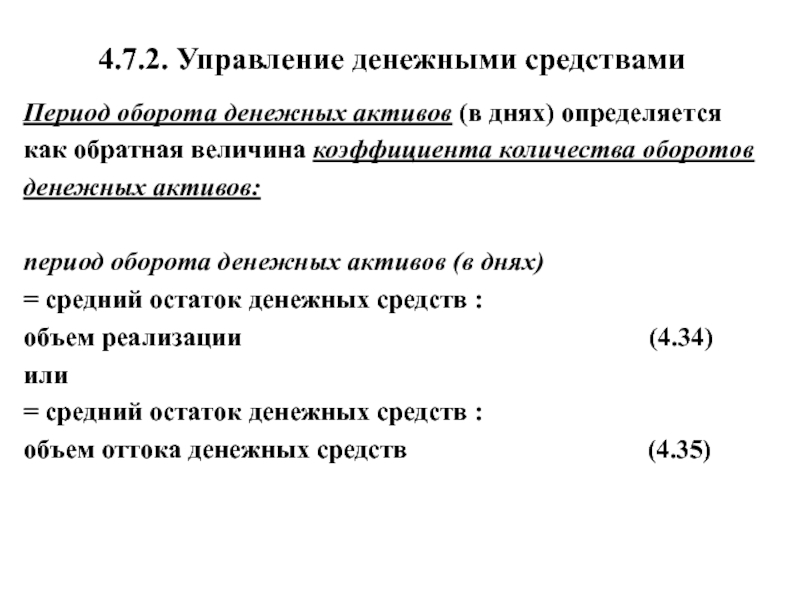

Период оборота денежных активов (в днях) определяется

как обратная

величина коэффициента количества оборотов

денежных активов:

период оборота денежных активов (в днях)

= средний остаток денежных средств :

объем реализации (4.34)

или

= средний остаток денежных средств :

объем оттока денежных средств (4.35)

денежных активов:

период оборота денежных активов (в днях)

= средний остаток денежных средств :

объем реализации (4.34)

или

= средний остаток денежных средств :

объем оттока денежных средств (4.35)

Слайд 644.7.2. Управление денежными средствами

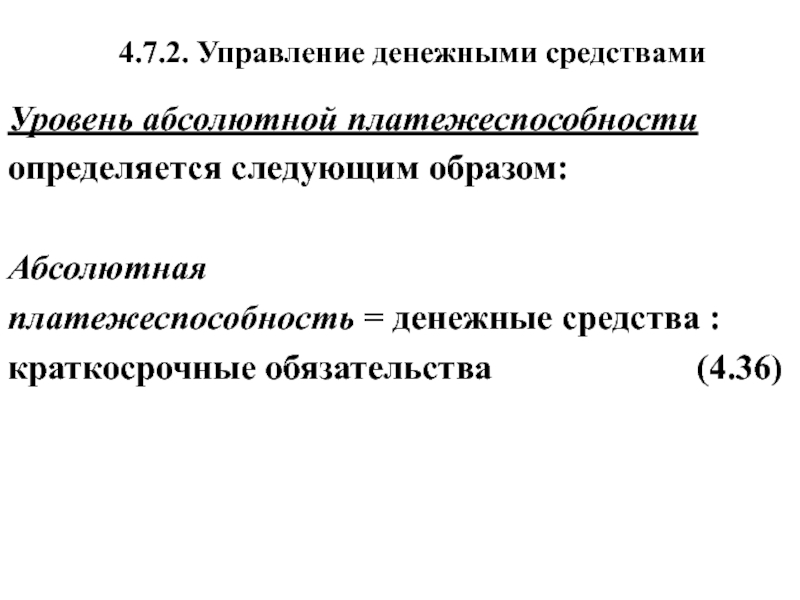

Уровень абсолютной платежеспособности

определяется следующим образом:

Абсолютная

платежеспособность = денежные

средства :

краткосрочные обязательства (4.36)

краткосрочные обязательства (4.36)

Слайд 654.7.2. Управление денежными средствами

Уровень отвлечения свободного остатка денежных активов в краткосрочные

финансовые вложения определяется следующим образом:

Уровень отвлечения свободного остатка денежных средств = средний остаток краткосрочных финансовых вложений : средний остаток денежных средств (4.37)

Уровень отвлечения свободного остатка денежных средств = средний остаток краткосрочных финансовых вложений : средний остаток денежных средств (4.37)

Слайд 664.7.2. Управление денежными средствами

Рентабельность краткосрочных финансовых вложений определяется следующим образом:

Рентабельность краткосрочных

финансовых вложений = прибыль от краткосрочных финансовых вложений : средний остаток денежных средств (4.38)

Слайд 674.7.2. Управление денежными средствами

На основе проведенного анализа определяется необходимый средний остаток

денежных активов для осуществления текущей хозяйственной деятельности:

Планируемая сумма среднего остатка денежных активов = Планируемый объем оттока денежных средств : Оборачиваемость денежных активов (4.39)

Планируемая сумма среднего остатка денежных активов = Планируемый объем оттока денежных средств : Оборачиваемость денежных активов (4.39)

Слайд 684.7.2. Управление денежными средствами

Очевидно, что определение необходимого остатка денежных активов -

не самоцель. Не менее важно обеспечить необходимый объем денежного притока для осуществления планового оттока.

Такой расчет можно произвести на основе балансового уравнения:

Денежные средства на начало периода + Суммарный денежный поток за период = Суммарный денежный отток за период + денежные средства на конец периода (4.40)

Такой расчет можно произвести на основе балансового уравнения:

Денежные средства на начало периода + Суммарный денежный поток за период = Суммарный денежный отток за период + денежные средства на конец периода (4.40)