- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансовая политика корпорации. Понятие, задачи, объект, предмет и субъект финансовой политики корпорации презентация

Содержание

- 1. Финансовая политика корпорации. Понятие, задачи, объект, предмет и субъект финансовой политики корпорации

- 2. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 3. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 4. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 5. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 6. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 7. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 8. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 9. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 10. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 11. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 12. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 13. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 14. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 15. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 16. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 17. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 18. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

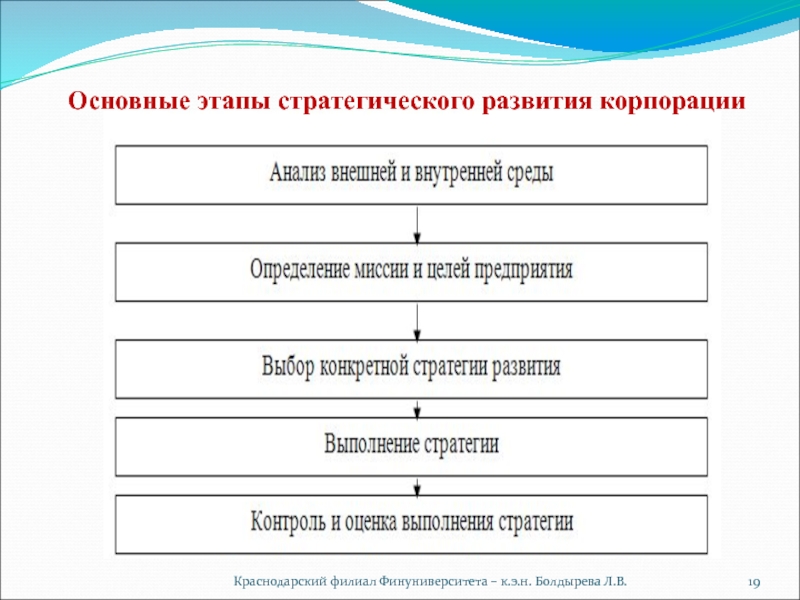

- 19. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В. Основные этапы стратегического развития корпорации

- 20. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 21. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 22. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 23. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 24. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 25. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 26. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 27. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 28. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 29. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 30. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 31. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 32. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 33. Диагностика финансового состояния корпорации – совокупность методов

- 34. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 35. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 36. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 37. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 38. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 39. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 40. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 41. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 42. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 43. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 44. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

- 45. Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В. Принципы экспресс-диагностики финансового состояния корпорации:

Слайд 1Корпоративные финансы

Л.В. Болдырева – к.э.н., доцент кафедры «Экономика и финансы» Краснодарского

Слайд 2Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Тема 4 Финансовая политика корпорации

Понятие,

Виды финансовой политики корпорации

Основные принципы формирования финансовой политики корпорации

Диагностика финансового состояния корпорации как основа формирования ее финансовой политики

Слайд 3Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Для успешного роста корпорации (предприятия)

Взаимосвязь направлений развития предприятия, а также построение механизма достижения этих целей при помощи финансовых ресурсов реализуется посредством финансовой политики.

Финансовая политика предприятия – совокупность мероприятий по целенаправленному формированию, организации и использованию финансов для достижения целей предприятия.

1. Понятие, задачи, объект, предмет и субъект финансовой политики корпорации

Слайд 4Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Или

Финансовая политика предприятия -

Разработанная финансовая политика позволяет предприятию не снижать темпов развития, особенно тогда, когда исчерпаны самые очевидные резервы роста, такие как неохваченные рынки, дефицитные продукты, пустые ниши. В такой момент на первое место в конкурентной борьбе выходят предприятия, умеющие:

во-первых, верно идентифицировать свою стратегию;

2) во-вторых, мобилизовать все ресурсы на достижение поставленных стратегических целей.

Слайд 5Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

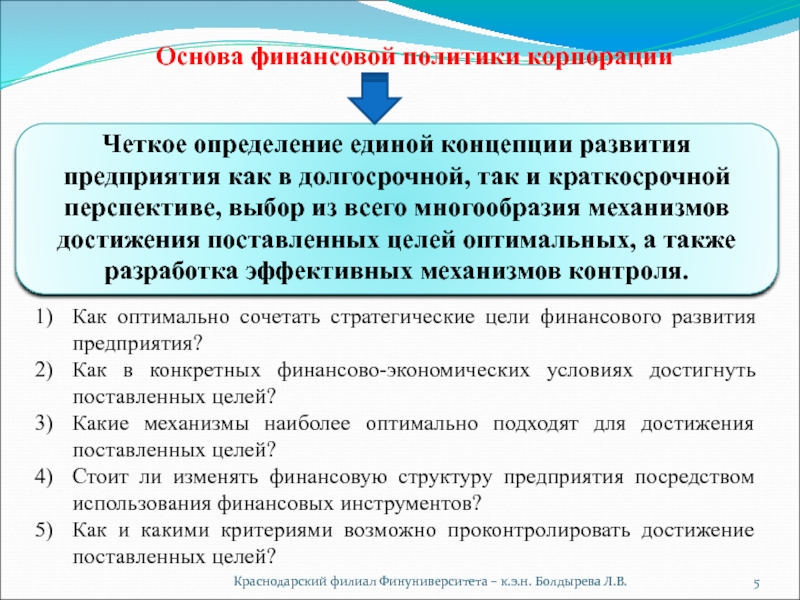

Четкое определение единой концепции развития

Основа финансовой политики корпорации

Как оптимально сочетать стратегические цели финансового развития предприятия?

Как в конкретных финансово-экономических условиях достигнуть поставленных целей?

Какие механизмы наиболее оптимально подходят для достижения поставленных целей?

Стоит ли изменять финансовую структуру предприятия посредством использования финансовых инструментов?

Как и какими критериями возможно проконтролировать достижение поставленных целей?

Слайд 6Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Финансовую политику предприятия

определяют учредители

проводит финансовое руководство,

исполняют финансовые службы, производственные структуры, подразделения и отдельные работники

Слайд 7Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Проводимая финансовая политика находит отражение

Слайд 8Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Реализация финансовой политики включает в

инвестиционные решения;

решения финансирования.

Инвестиционные решения связаны с образованием и использованием активов (имущества) организации и дают ответ на вопрос: «Куда вложить?».

Решения финансирования связаны с образованием и использованием пассивов и дают ответ на вопрос: «Где взять средства?».

Два типа финансовых решений взаимосвязаны и взаимопереплетены.

Слайд 9Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

максимизация прибыли как источника экономического

оптимизация структуры и стоимости капитала;

обеспечение ликвидности, финансовой устойчивости, деловой и рыночной активности;

достижение финансовой открытости для собственников, акционеров или учредителей, инвесторов, кредиторов и других контрагентов;

использование рыночных методов привлечения капитала с помощью эмиссии корпоративных ценных бумаг, финансовой аренды (лизинга), проектного финансирования;

разработка эффективного механизма управления финансами на основе диагностики финансового состояния и прогнозирования.

Основные задачи финансовой политики

Слайд 10Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Приоритетной задачей финансовой политики корпорации

Весомым аргументом в пользу поддержания достаточной ликвидности баланса служат такие опасные последствия неплатежеспособности, как объявление о банкротстве и прекращении деятельности хозяйствующего субъекта.

Для сохранения платежеспособности и ликвидности баланса корпорации целесообразно эффективно управлять ее денежными потоками (притоком и оттоком денежных средств).

Денежные средства – наиболее дефицитный ресурс в рыночной хозяйственной системе, и успех организации во многом определяется способностью ее руководства постоянно генерировать денежные потоки. Поэтому проблема планирования и контроля денежных потоков имеет для корпорации приоритетное значение.

Слайд 11Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

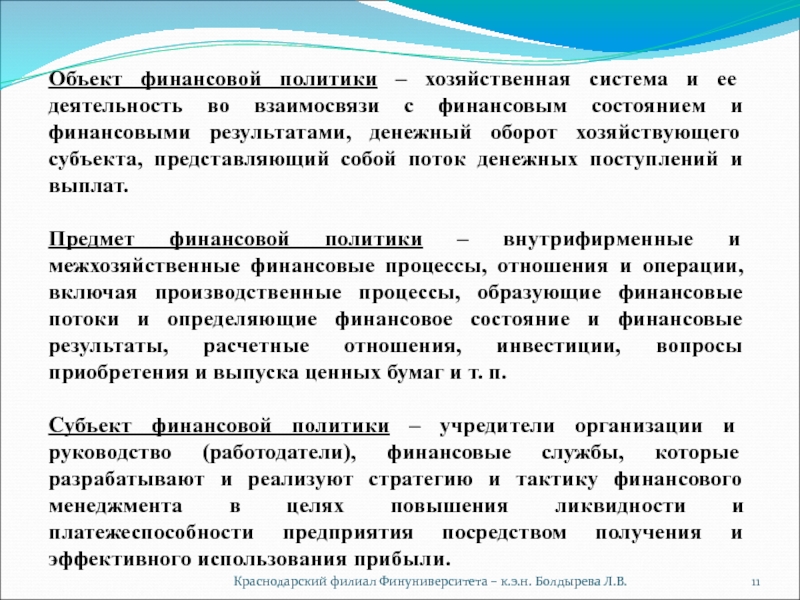

Объект финансовой политики – хозяйственная

Предмет финансовой политики – внутрифирменные и межхозяйственные финансовые процессы, отношения и операции, включая производственные процессы, образующие финансовые потоки и определяющие финансовое состояние и финансовые результаты, расчетные отношения, инвестиции, вопросы приобретения и выпуска ценных бумаг и т. п.

Субъект финансовой политики – учредители организации и руководство (работодатели), финансовые службы, которые разрабатывают и реализуют стратегию и тактику финансового менеджмента в целях повышения ликвидности и платежеспособности предприятия посредством получения и эффективного использования прибыли.

Слайд 12Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Принимая решения в сфере управления

производственный учет;

бухгалтерский (финансовый, управленческий) учет;

налоговый учет.

Производственный учет имеет главной целью учет затрат на ведение хозяйственной деятельности.

Бухгалтерский учет – это упорядоченная система сбора, peгистрации и обобщения информации об имуществе и обязательствах организации в стоимостном выражении.

Финансовый учет – это учетная система, создаваемая для формирования информации о финансово-хозяйственной деятельности компании, пред- назначенной в первую очередь внешним пользователям: кредитным организациям, инвесторам, налоговым и статистическим органам, кредиторам и проч.

Слайд 13Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Управленческий учет – это учетная

Появление налогового учета как обособленного и самостоятельного вида учета в Российской Федерации связано с введением в действие с 1 января 2002 г. гл. 25 «Налог на прибыль» Налогового кодекса (НК РФ). Но фактически введение налогового учета началось несколько раньше – с 1 января 1997 г., когда для хозяйствующих субъектов стало обязательным формирование и применение налоговых регистров: счетов-фактур и их реестров, книг продаж и покупок и проч.

Слайд 14Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

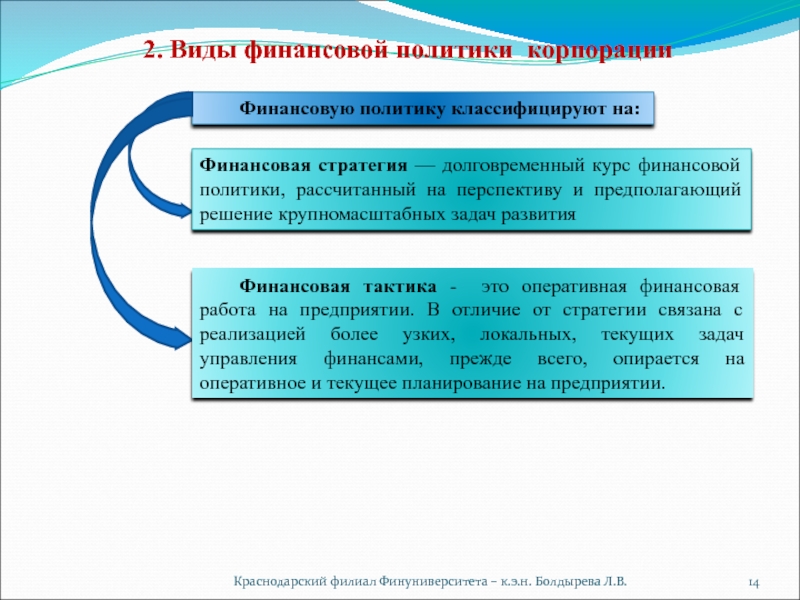

Финансовую политику классифицируют на:

Финансовая стратегия

Финансовая тактика - это оперативная финансовая работа на предприятии. В отличие от стратегии связана с реализацией более узких, локальных, текущих задач управления финансами, прежде всего, опирается на оперативное и текущее планирование на предприятии.

2. Виды финансовой политики корпорации

Слайд 15Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

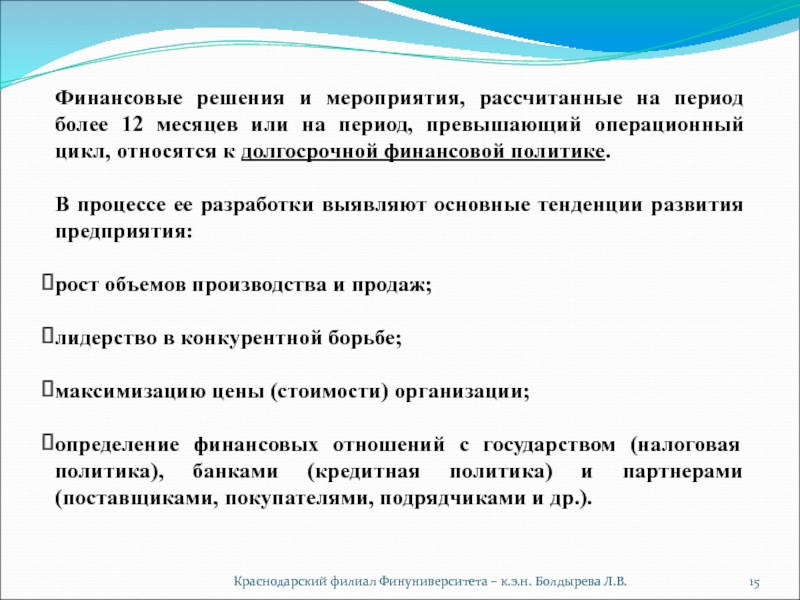

Финансовые решения и мероприятия, рассчитанные

В процессе ее разработки выявляют основные тенденции развития предприятия:

рост объемов производства и продаж;

лидерство в конкурентной борьбе;

максимизацию цены (стоимости) организации;

определение финансовых отношений с государством (налоговая политика), банками (кредитная политика) и партнерами (поставщиками, покупателями, подрядчиками и др.).

Слайд 16Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

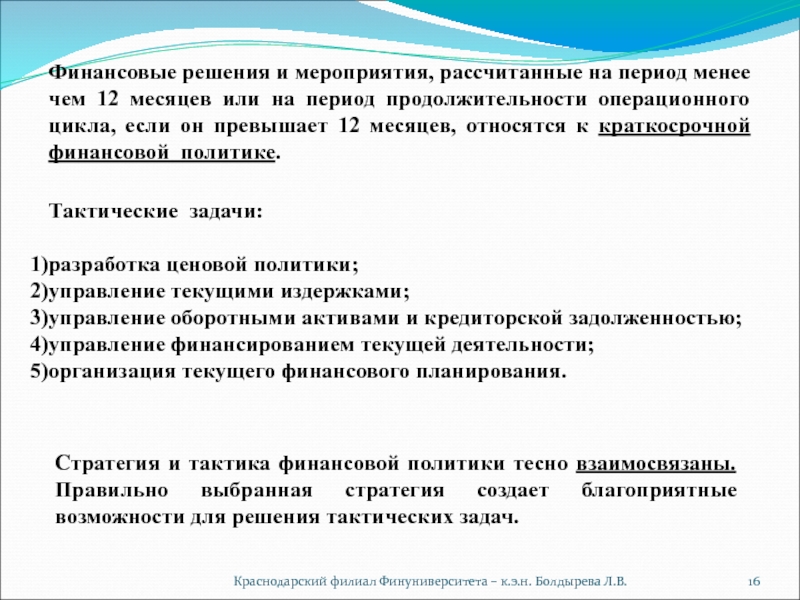

Финансовые решения и мероприятия, рассчитанные

Стратегия и тактика финансовой политики тесно взаимосвязаны. Правильно выбранная стратегия создает благоприятные возможности для решения тактических задач.

Тактические задачи:

разработка ценовой политики;

управление текущими издержками;

управление оборотными активами и кредиторской задолженностью;

управление финансированием текущей деятельности;

организация текущего финансового планирования.

Слайд 17Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Краткосрочная финансовая политика корпорации:

управление

управление доходами, расходами и прибылью организации;

управление оборотными активами и оборотным капиталом;

управление денежными потоками организации;

управление краткосрочным финансированием.

Слайд 18Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Долгосрочная финансовая политика корпорации:

управление

управление долгосрочным финансированием;

формирование оптимальной структуры капитала;

разработка дивидендной политики;

разработка финансовой стратегии;

управление рисками;

оценка стоимости бизнеса.

Слайд 19Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Основные этапы стратегического развития корпорации

Слайд 20Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

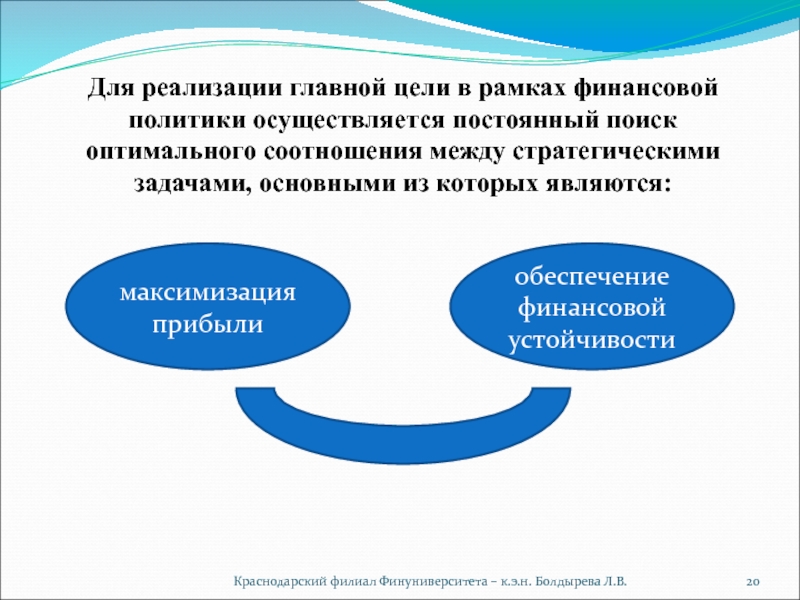

Для реализации главной цели в

максимизация прибыли

обеспечение финансовой устойчивости

Слайд 21Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

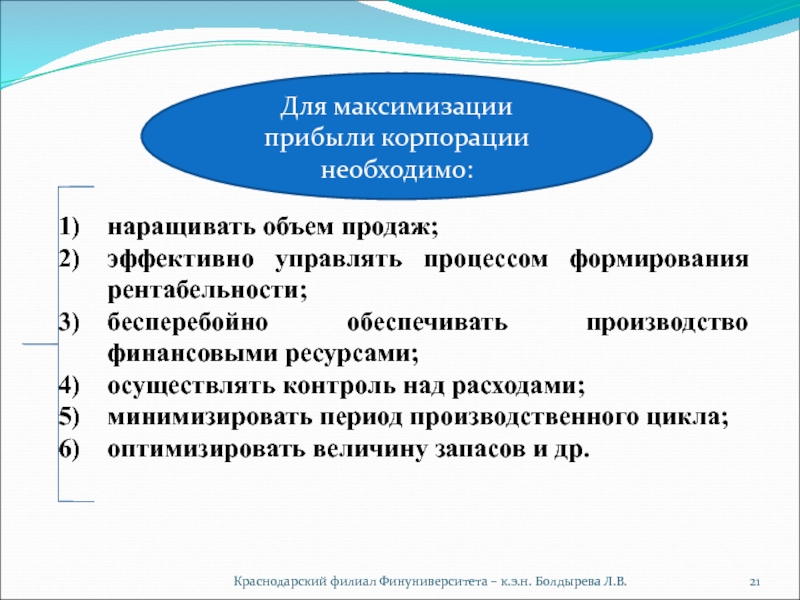

наращивать объем продаж;

эффективно управлять

бесперебойно обеспечивать производство финансовыми ресурсами;

осуществлять контроль над расходами;

минимизировать период производственного цикла;

оптимизировать величину запасов и др.

Для максимизации прибыли корпорации необходимо:

Слайд 22Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

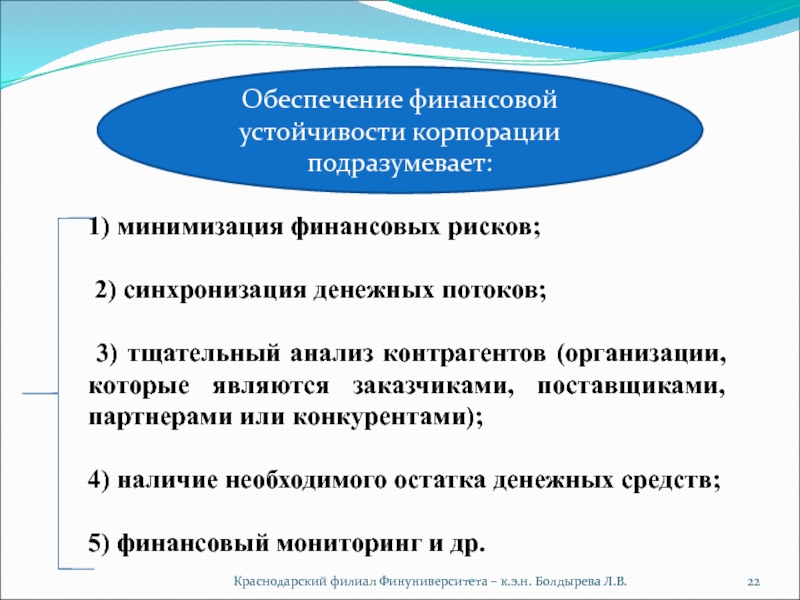

Обеспечение финансовой устойчивости корпорации подразумевает:

1)

2) синхронизация денежных потоков;

3) тщательный анализ контрагентов (организации, которые являются заказчиками, поставщиками, партнерами или конкурентами);

4) наличие необходимого остатка денежных средств;

5) финансовый мониторинг и др.

Слайд 23Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Таким образом, финансовая политика –

Разработанная финансовая политика не может быть раз и навсегда определенной и незыблемой. Последние годы показали, насколько фундаментальными могут быть изменения в условиях хозяйствования. Кроме того, стремительные изменения продолжаются и в настоящее время на финансовых рынках, со стороны регулирования государством, в практике управления предприятием. Поэтому финансовая политика должна быть гибкой и учитывать изменения всех интересов и факторов, оказывающих на нее влияние.

Слайд 24Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Если финансовая политика корпорации нацелена

В случае если личные, групповые и другие интересы при определенных условиях реализуются в ущерб развитию объекта, то такая финансовая политика считается деструктивной.

Финансовая политика может быть противозаконной (криминальной), если в ней допускаются отклонения от действующего законодательства.

Слайд 25Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Организация финансовой политики корпорации строится

3. Основные принципы формирования финансовой политики корпорации

1) принцип самоокупаемости и самофинансирования:

Самоокупаемость предполагает, что средства, обеспечивающие функционирование организации, должны окупиться, т. е. принести доход, который соответствует минимально возможному уровню рентабельности.

Самофинансирование означает полную окупаемость затрат на производство и реализацию продукции, инвестирование средств в развитие производства за счет собственных денежных средств и при необходимости – за счет банковских и коммерческих кредитов.

В странах с развитой рыночной экономикой уровень самофинансирования считается высоким, если удельный вес собственных средств предпринимательской фирмы достигает 70 % и более.

Слайд 26Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

2) принцип самоуправления или хозяйственной

Данный принцип заключается в самостоятельном определении перспектив развития организации; самостоятельном планировании своей деятельности; обеспечении производственного и социального развития фирмы; самостоятельном определении направления вложения денежных средств в целях извлечения прибыли; распоряжении выпущенной продукцией, реализуемой по ценам, самостоятельно устанавливаемым, а также самостоятельном распоряжении полученной чистой прибылью.

Слайд 27Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

3) принцип материальной ответственности;

Данный

4) принцип осуществления контроля за финансово-хозяйственной деятельностью предприятия;

Как известно, финансы предприятия выполняют контрольную функцию, поскольку данная функция объективна, то на ней основывается субъективная деятельность – финансовый контроль.

Слайд 28Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Различают несколько видов контроля в

Общегосударственный (вневедомственный контроль) осуществляют органы государственной власти и управления (Федеральное Собрание и его две палаты – Государственная Дума и Совет Федерации. Федеральное Собрание РФ образует Счетную палату как постоянно действующий орган государственного финансового контроля. Важную роль в осуществлении финансового контроля играют Министерство финансов Российской Федерации и его органы на местах).

Ведомственный контроль осуществляют контрольно-ревизионные отделы министерств, ведомств. Эти органы осуществляют проверку финансово-хозяйственной деятельности подведомственных предприятий.

Слайд 29Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Внутрихозяйственный финансовый контроль осуществляют финансовые

В их функции входит проверка производственной и финансовой деятельности самого предприятия, а также его структурных подразделений.

Основная задача внутрихозяйственного контроля – это внутренний аудит, проверка по поручению руководства фирмы. Внутренний аудит должен проводиться непрерывно и охватывать все участки хозяйственной деятельности предприятия, носить предметный характер и быть результативным.

Слайд 30Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

Независимый финансовый контроль осуществляют

Основные цели внешнего аудита: проверка достоверности финансовой и бухгалтерской отчетности и соответствия их законодательным и нормативным актам, экспертиза финансово-хозяйственного состояния, оценка платежеспособности и в заключение разработка рекомендаций по совершенствованию, упорядочению финансово-хозяйственной деятельности, налогового планирования, финансовой стратегии.

Слайд 31Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

5) принцип формирования финансовых резервов;

Финансовые резервы могут формироваться предпринимательскими фирмами всех организационно-правовых форм из чистой прибыли, после уплаты налогов и других обязательных платежей. Следует отметить, что денежные средства, направляемые в резервные фонды, целесообразно хранить в ликвидной форме, чтобы они приносили доход и при необходимости легко могли быть превращены в наличный капитал.

Слайд 32Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

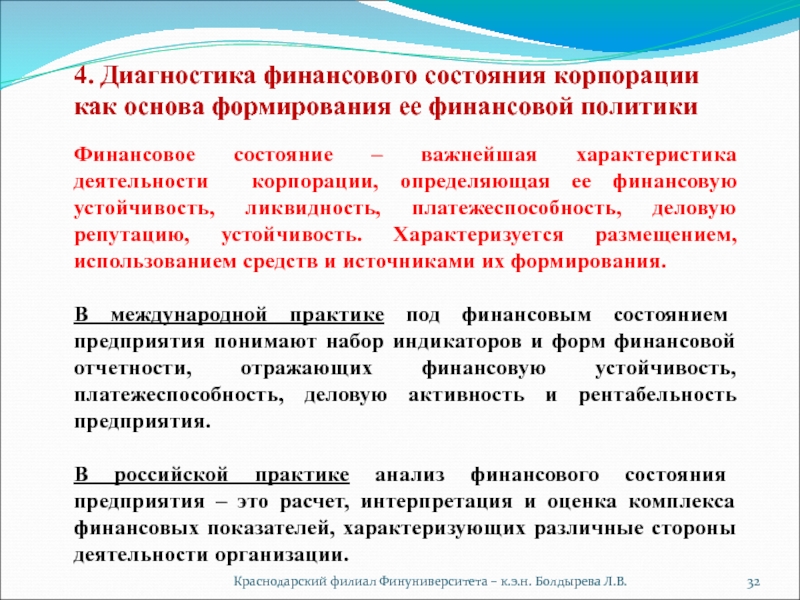

4. Диагностика финансового состояния корпорации

Финансовое состояние – важнейшая характеристика деятельности корпорации, определяющая ее финансовую устойчивость, ликвидность, платежеспособность, деловую репутацию, устойчивость. Характеризуется размещением, использованием средств и источниками их формирования.

В международной практике под финансовым состоянием предприятия понимают набор индикаторов и форм финансовой отчетности, отражающих финансовую устойчивость, платежеспособность, деловую активность и рентабельность предприятия.

В российской практике анализ финансового состояния предприятия – это расчет, интерпретация и оценка комплекса финансовых показателей, характеризующих различные стороны деятельности организации.

Слайд 33Диагностика финансового состояния корпорации – совокупность методов и способов исследования внутренней

Система контрольных показателей в распознавании ранних признаков финансового кризиса:

Собственный оборотный капитал - его отсутствие отражает финансовую неустойчивость компании.

Заемный капитал, превышающий собственный – отражает зависимость компании от внешних источников.

Чистые активы (величина, определяемая путем вычитания из суммы активов организации, суммы ее обязательств) – если их величина меньше уставного капитала, компания может подлежать ликвидации.

Дебиторская задолженность – ее рост отражает иммобилизацию денежных средств из оборота, отрицательно влияет на платежеспособность.

Кредиторская задолженность – ее увеличение может быть основанием для возбуждения дела о банкротстве.

Убытки от продаж – основная деятельность нерентабельна.

Слайд 34Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

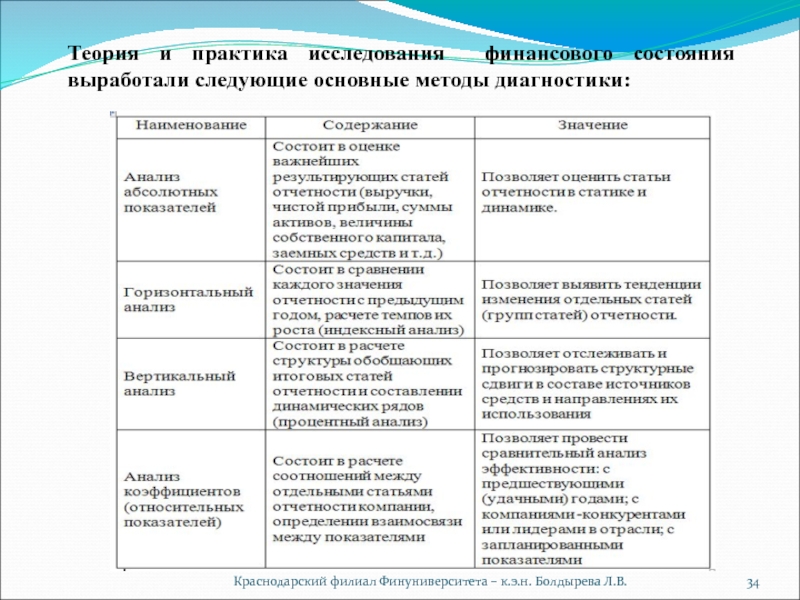

Теория и практика исследования финансового

Слайд 35Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

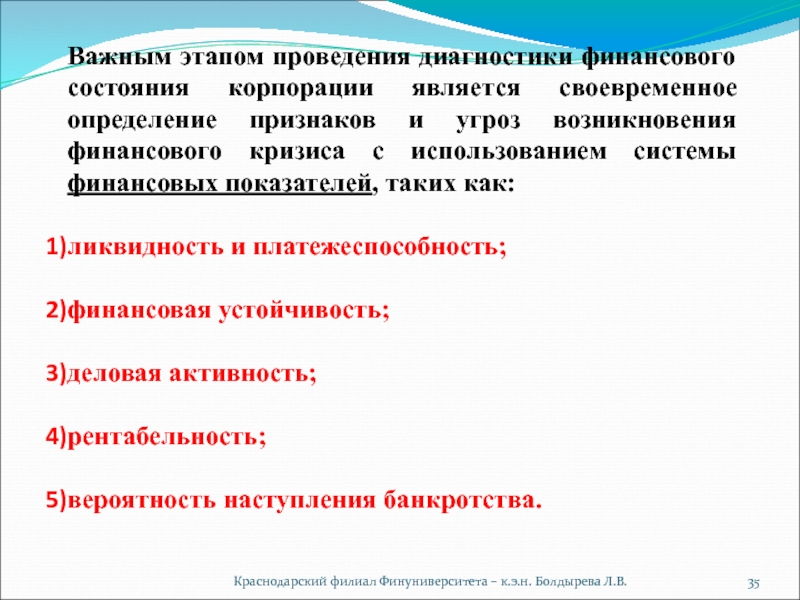

Важным этапом проведения диагностики финансового

ликвидность и платежеспособность;

финансовая устойчивость;

деловая активность;

рентабельность;

вероятность наступления банкротства.

Слайд 36Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

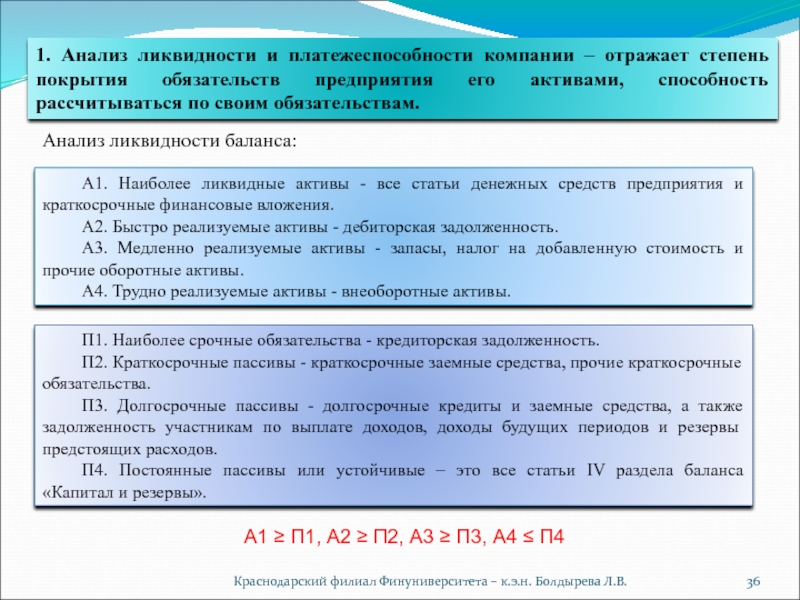

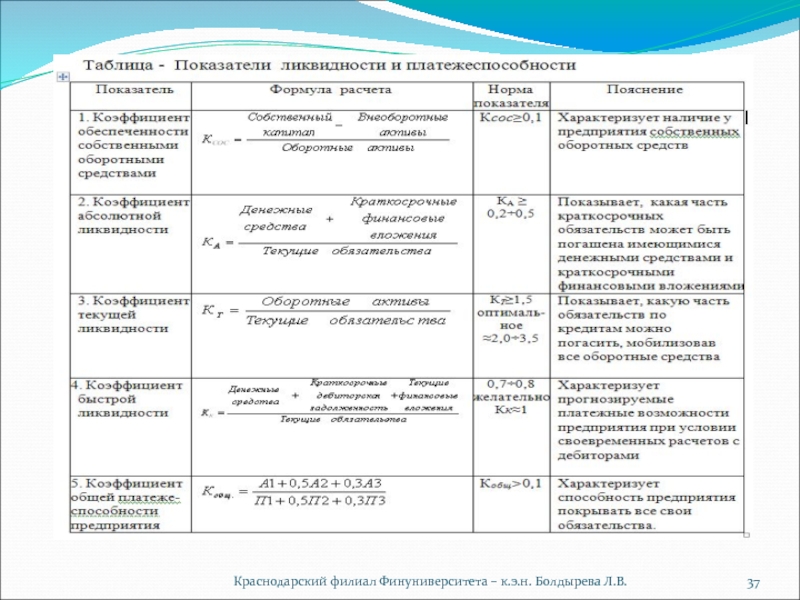

1. Анализ ликвидности и платежеспособности

А1. Наиболее ликвидные активы - все статьи денежных средств предприятия и краткосрочные финансовые вложения.

А2. Быстро реализуемые активы - дебиторская задолженность.

А3. Медленно реализуемые активы - запасы, налог на добавленную стоимость и прочие оборотные активы.

А4. Трудно реализуемые активы - внеоборотные активы.

П1. Наиболее срочные обязательства - кредиторская задолженность.

П2. Краткосрочные пассивы - краткосрочные заемные средства, прочие краткосрочные обязательства.

П3. Долгосрочные пассивы - долгосрочные кредиты и заемные средства, а также задолженность участникам по выплате доходов, доходы будущих периодов и резервы предстоящих расходов.

П4. Постоянные пассивы или устойчивые – это все статьи IV раздела баланса «Капитал и резервы».

А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4

Анализ ликвидности баланса:

Слайд 38Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

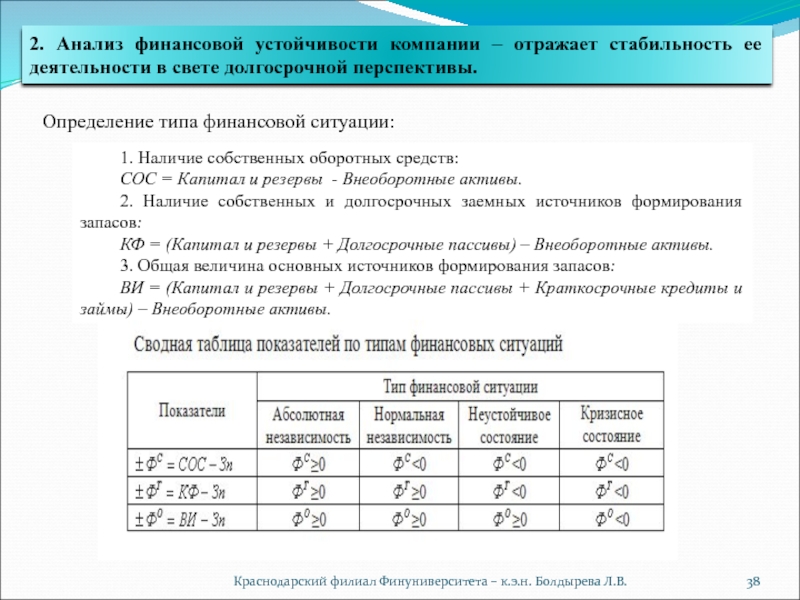

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы - Внеоборотные активы.

2. Наличие собственных и долгосрочных заемных источников формирования запасов:

КФ = (Капитал и резервы + Долгосрочные пассивы) – Внеоборотные активы.

3. Общая величина основных источников формирования запасов:

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) – Внеоборотные активы.

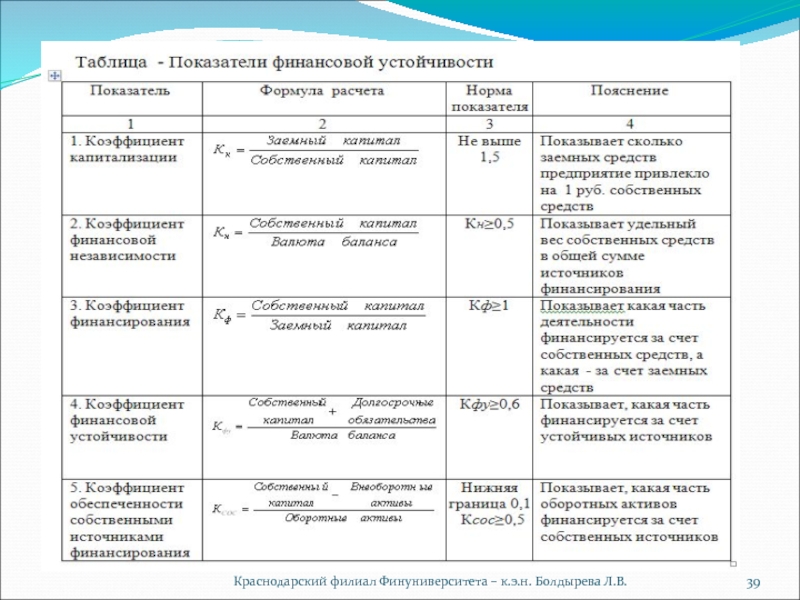

2. Анализ финансовой устойчивости компании – отражает стабильность ее деятельности в свете долгосрочной перспективы.

Определение типа финансовой ситуации:

Слайд 40Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

3. Анализ деловой активности компании

Слайд 41Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

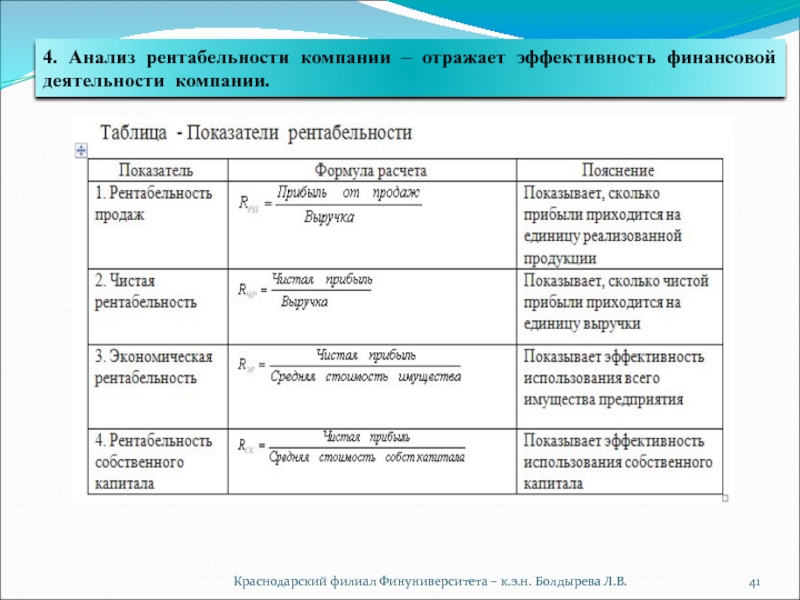

4. Анализ рентабельности компании –

Слайд 42Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

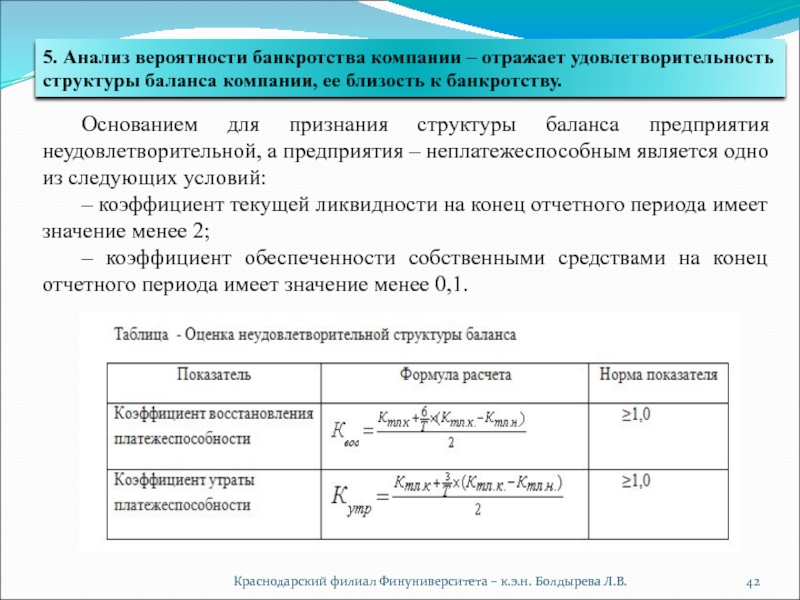

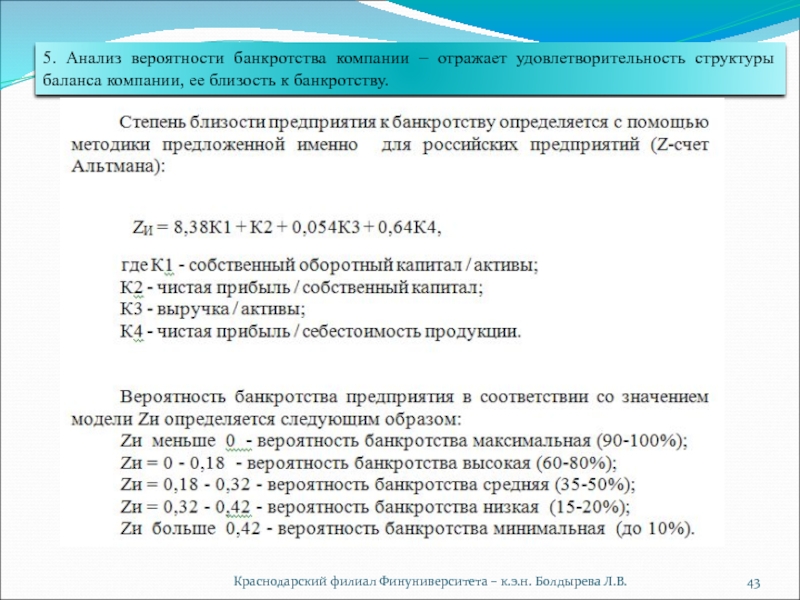

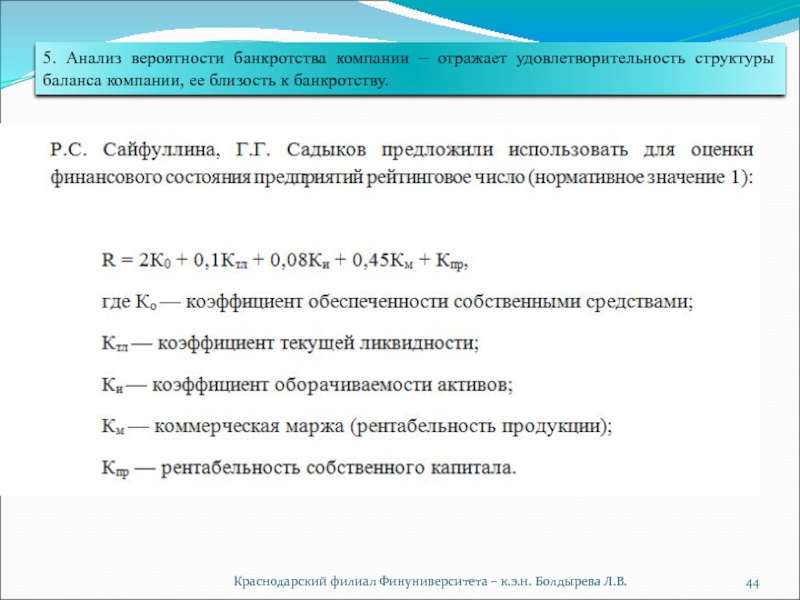

5. Анализ вероятности банкротства компании

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным является одно из следующих условий:

– коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

– коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.