- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Земельный налог презентация

Содержание

- 1. Земельный налог

- 2. @Ногина О.А. 2010 ОПРЕДЕЛЕНИЕ ВС РФ

- 3. @Ногина О.А. 2010 Статья 388. Налогоплательщики 1.

- 4. @Ногина О.А. 2010 Постановление ФАС Северо-Кавказского округа

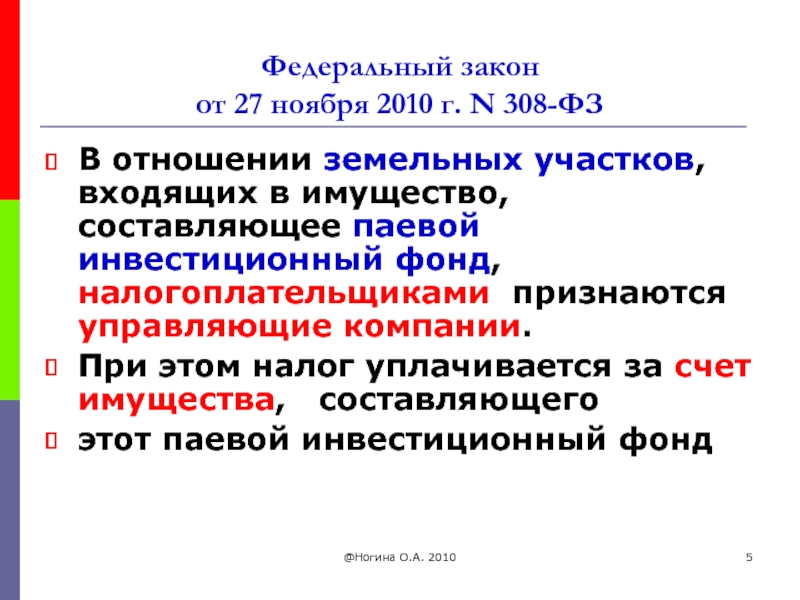

- 5. @Ногина О.А. 2010 Федеральный закон от

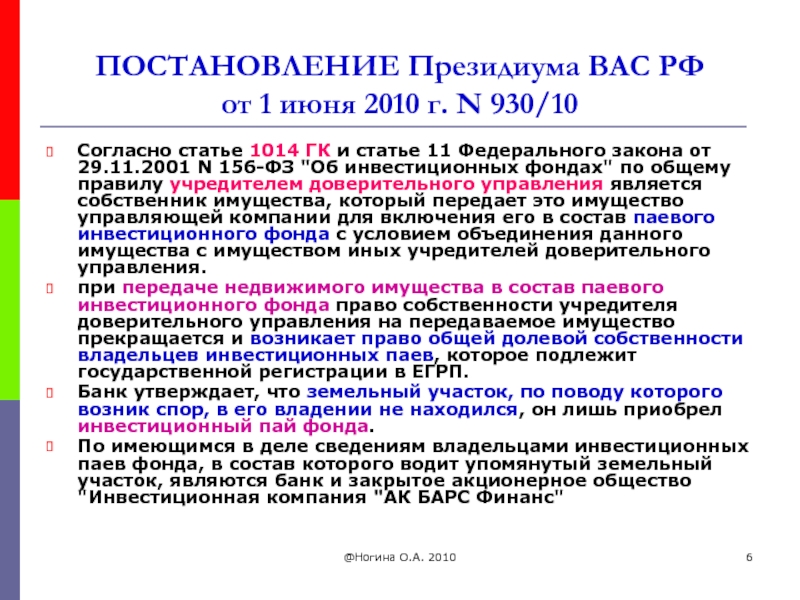

- 6. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ Президиума ВАС РФ

- 7. Письмо ФНС РФ от 23.05.2011 N ЗН-4-11/8192

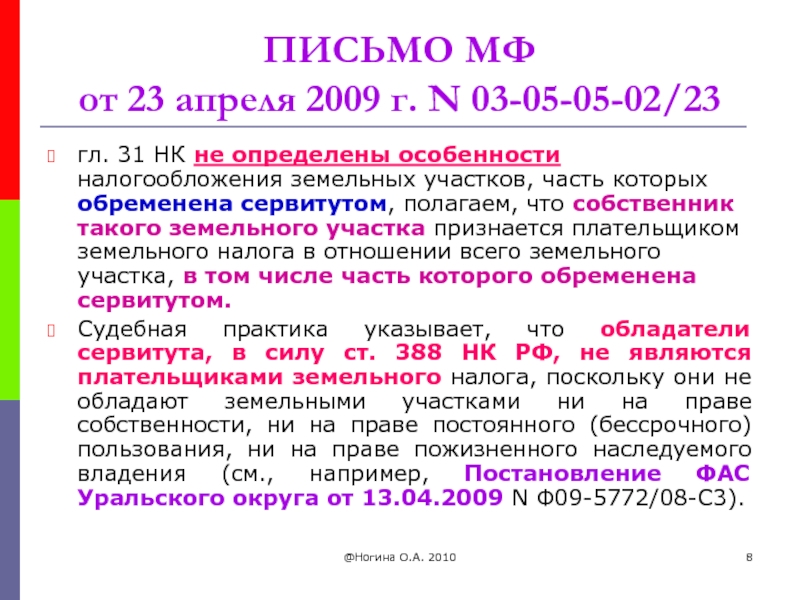

- 8. @Ногина О.А. 2010 ПИСЬМО МФ от 23

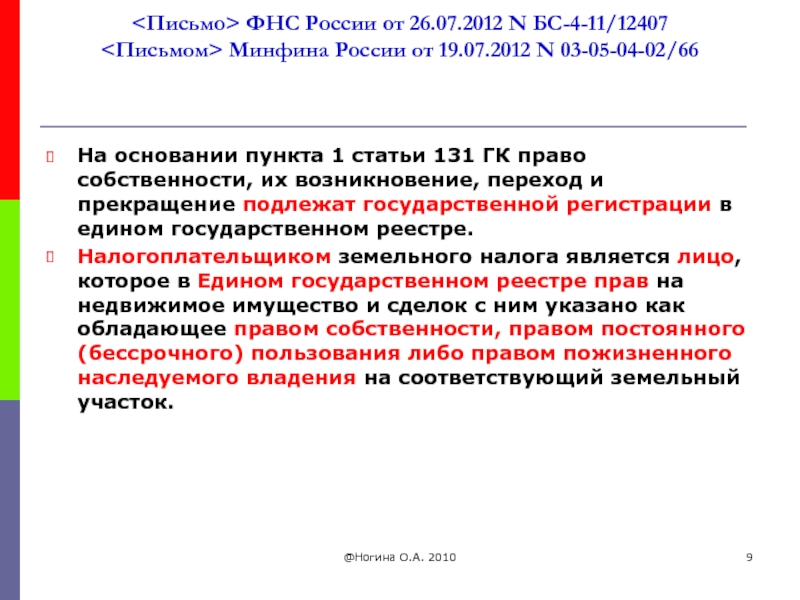

- 9. ФНС России от 26.07.2012 N БС-4-11/12407

- 10. ФНС России от 26.07.2012 N БС-4-11/12407

- 11. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ Пленума ВАС

- 12. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ Пленума ВАС

- 13. ПОСТАНОВЛЕНИЕ Пленума ВАС от 23 июля

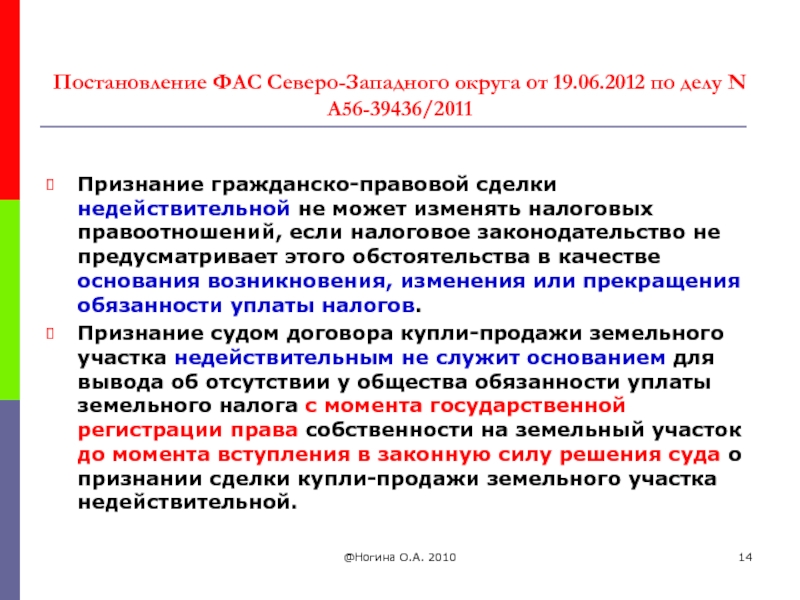

- 14. Постановление ФАС Северо-Западного округа от 19.06.2012 по

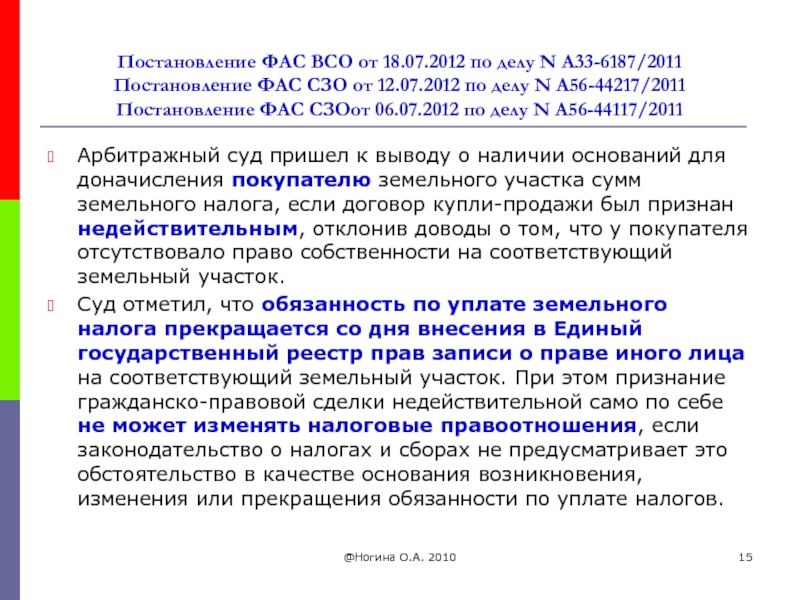

- 15. Постановление ФАС ВСО от 18.07.2012 по делу

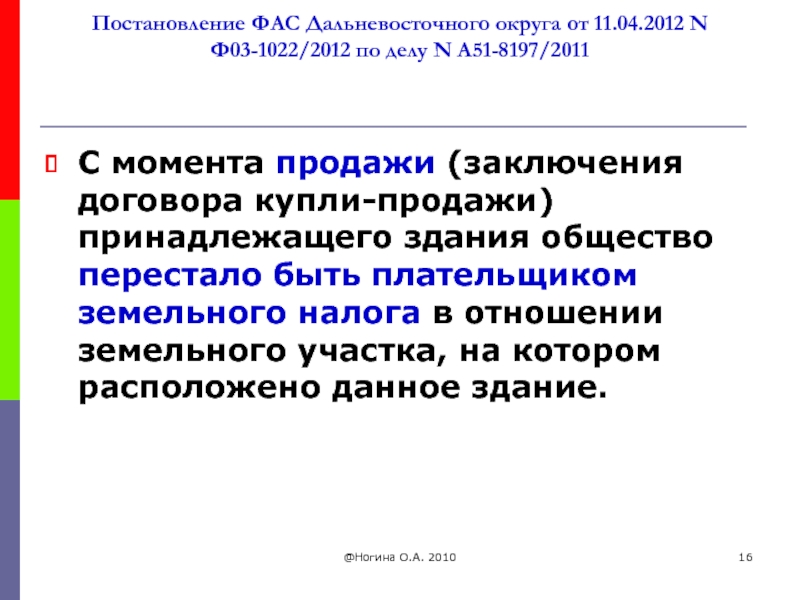

- 16. Постановление ФАС Дальневосточного округа от 11.04.2012 N

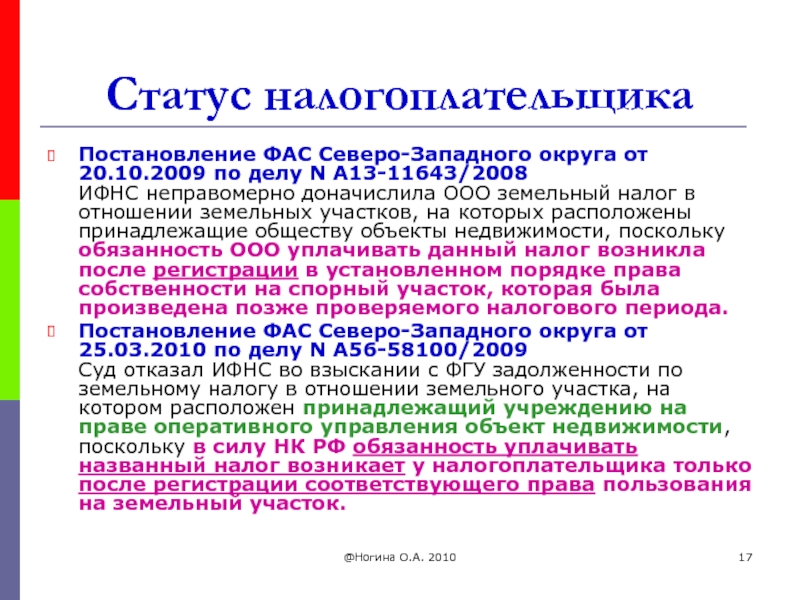

- 17. @Ногина О.А. 2010 Статус налогоплательщика Постановление ФАС

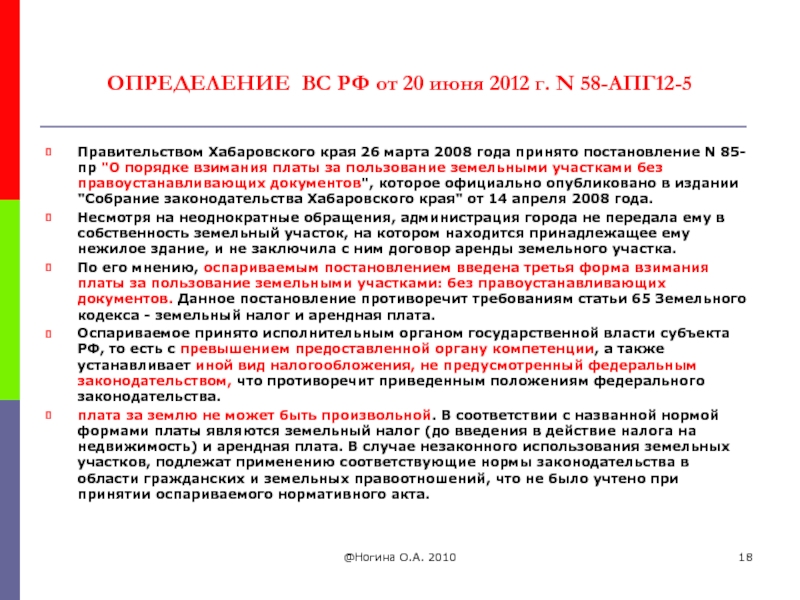

- 18. ОПРЕДЕЛЕНИЕ ВС РФ от 20 июня 2012

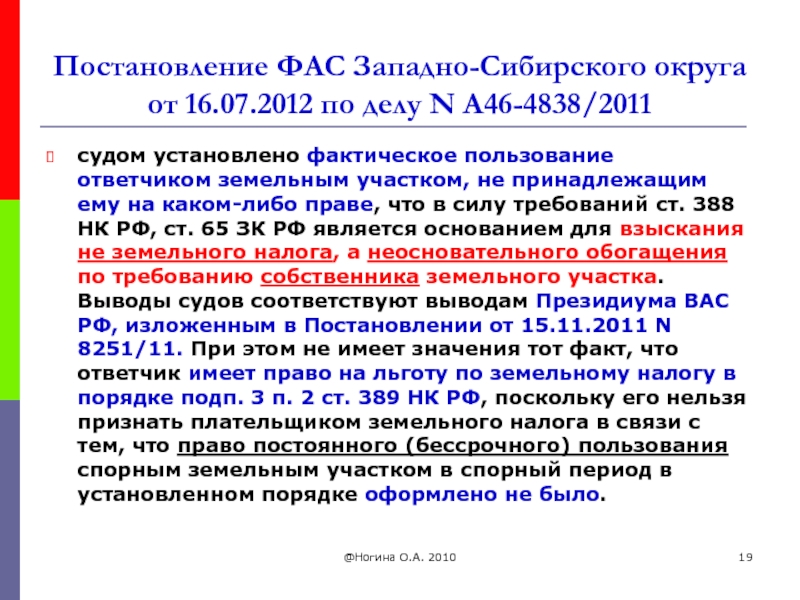

- 19. Постановление ФАС Западно-Сибирского округа от 16.07.2012 по

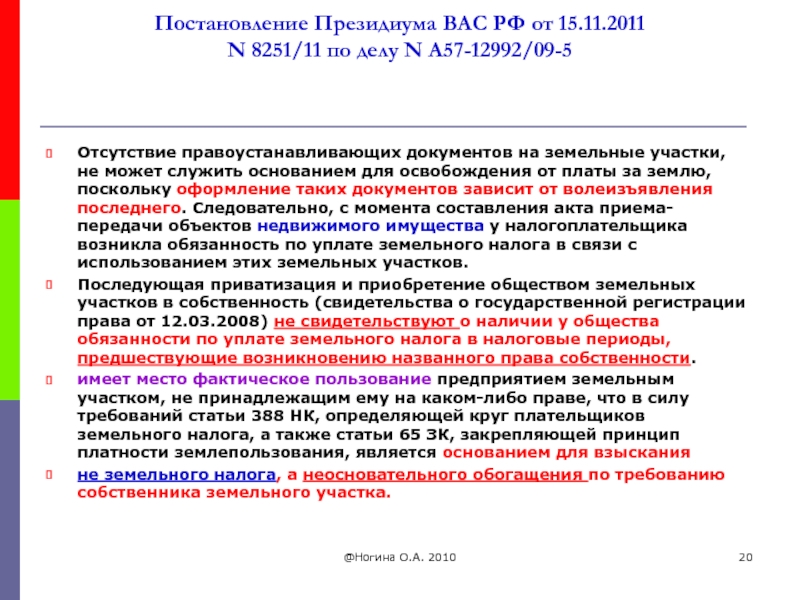

- 20. Постановление Президиума ВАС РФ от 15.11.2011

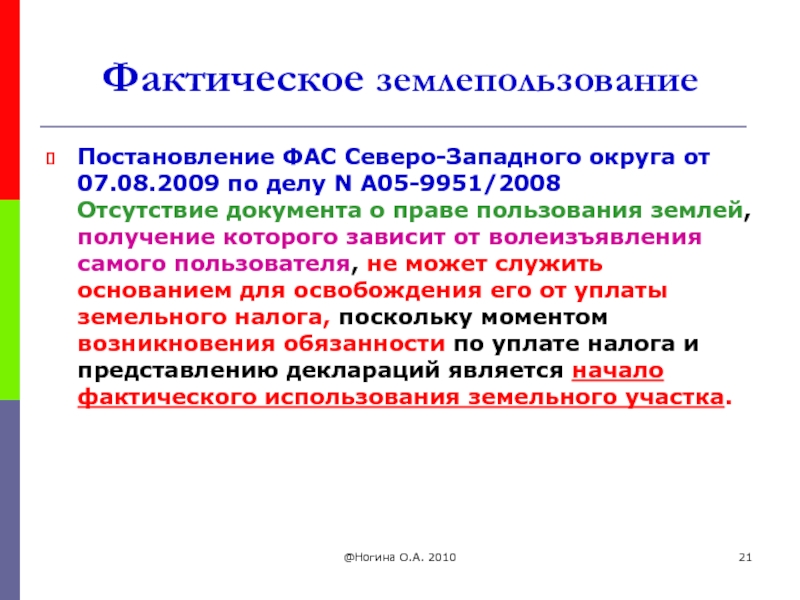

- 21. @Ногина О.А. 2010 Фактическое землепользование Постановление ФАС

- 22. @Ногина О.А. 2010 Документы, подтверждающие право на

- 23. @Ногина О.А. 2010 Документы, подтверждающие право на

- 24. @Ногина О.А. 2010 Налогоплательщики 5. Поскольку при

- 25. Постановление ФАС Северо-Западного округа от 19.03.2012 по

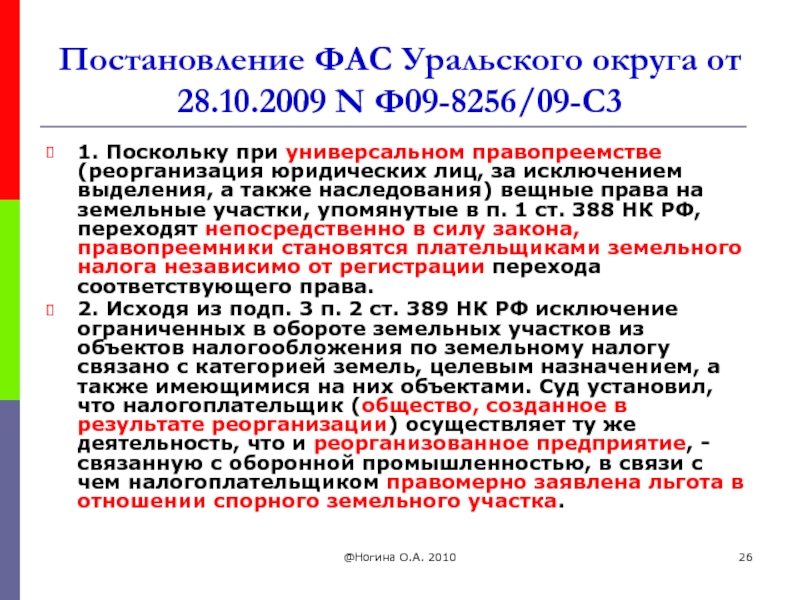

- 26. @Ногина О.А. 2010 Постановление ФАС Уральского округа

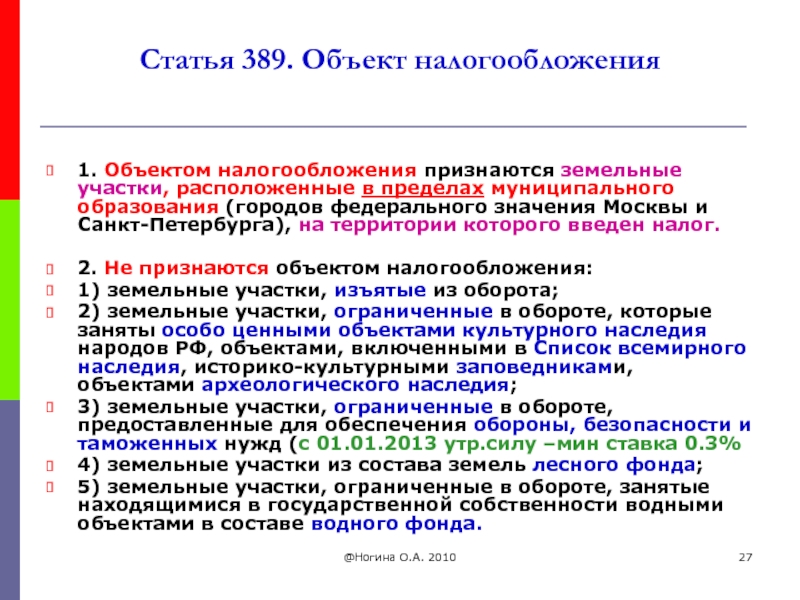

- 27. @Ногина О.А. 2010 Статья 389. Объект налогообложения

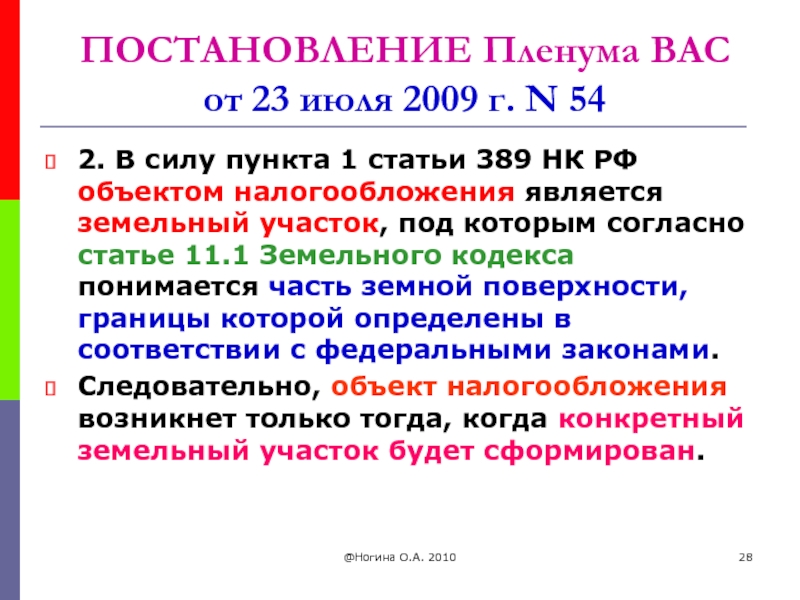

- 28. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ Пленума ВАС

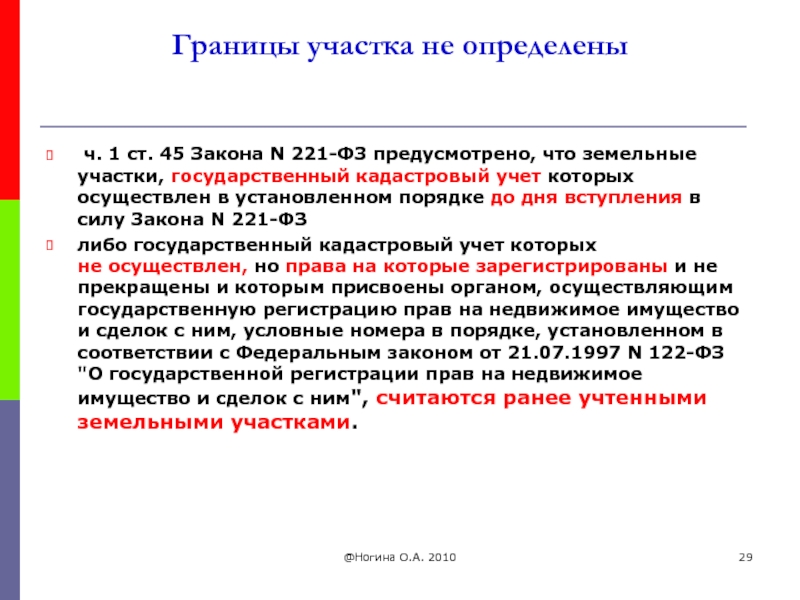

- 29. Границы участка не определены ч.

- 30. Постановление КС от 28 мая 2010 г.

- 31. ВАС пункте 2 Постановления от 23 июля

- 32. Федеральный арбитражный суд Северо-Западного округа в Постановлении

- 33. Границы участка не определены Согласно Постановлению

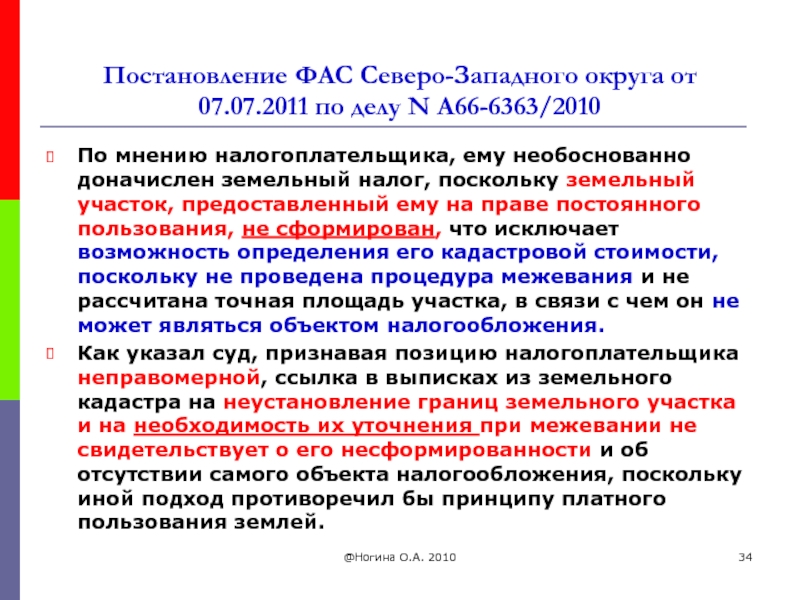

- 34. Постановление ФАС Северо-Западного округа от 07.07.2011 по

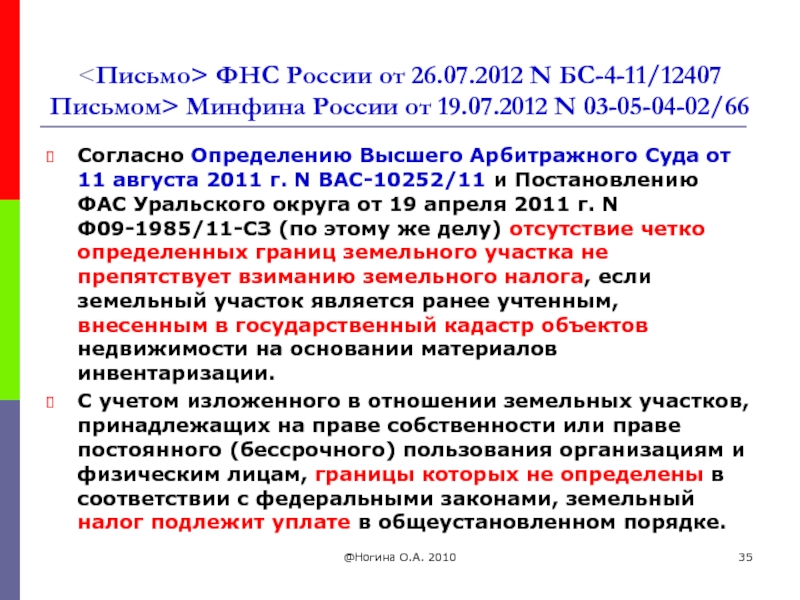

- 35. ФНС России от 26.07.2012 N БС-4-11/12407

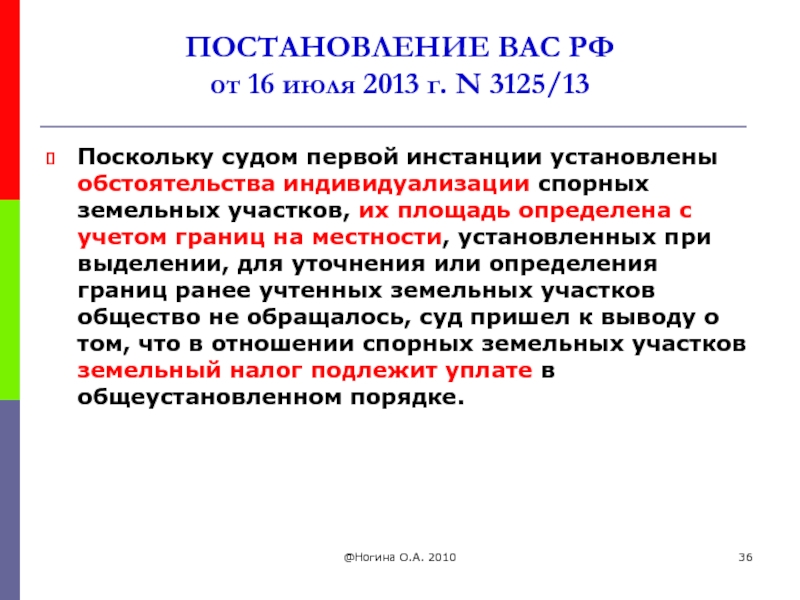

- 36. ПОСТАНОВЛЕНИЕ ВАС РФ от 16 июля 2013

- 37. @Ногина О.А. 2010 Определение ВАС РФ от

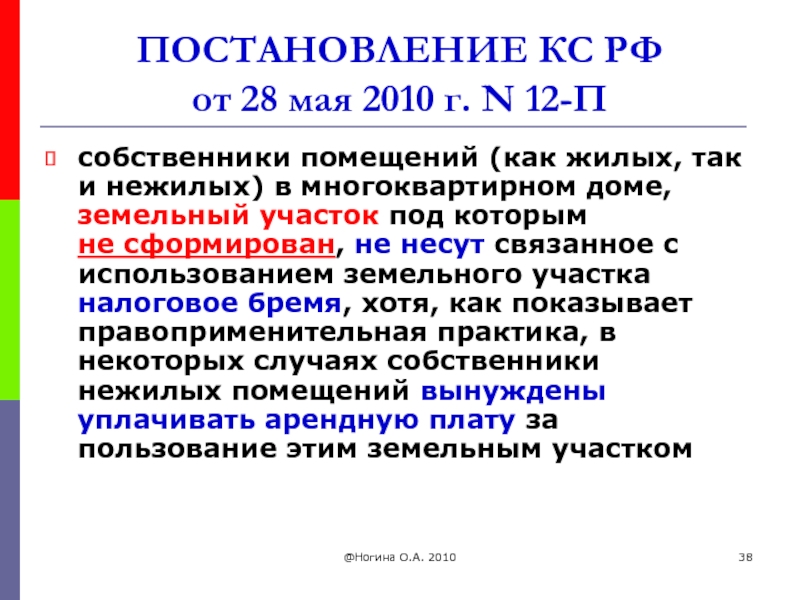

- 38. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ КС РФ от

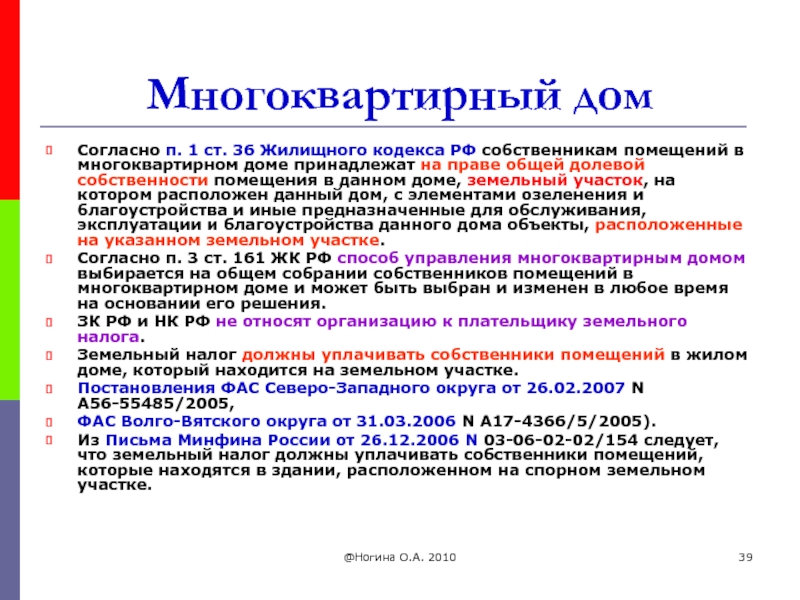

- 39. @Ногина О.А. 2010 Многоквартирный дом Согласно п.

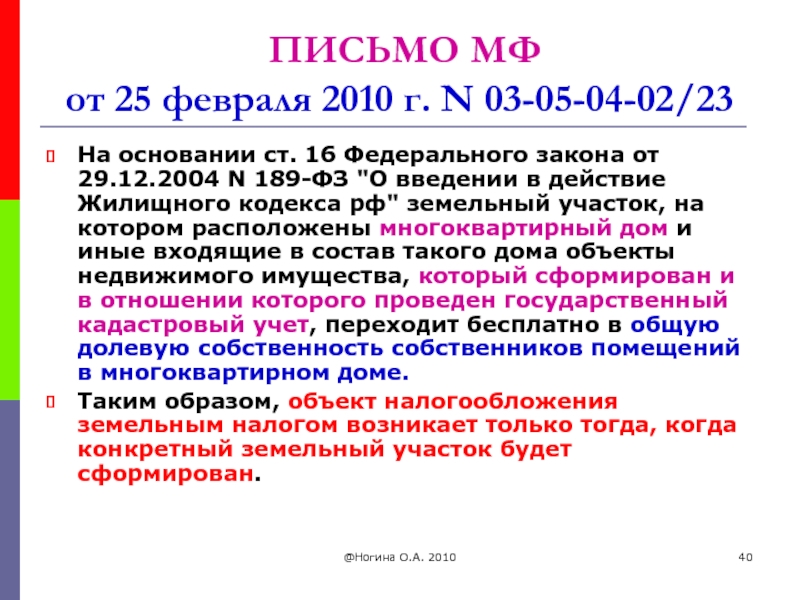

- 40. @Ногина О.А. 2010 ПИСЬМО МФ

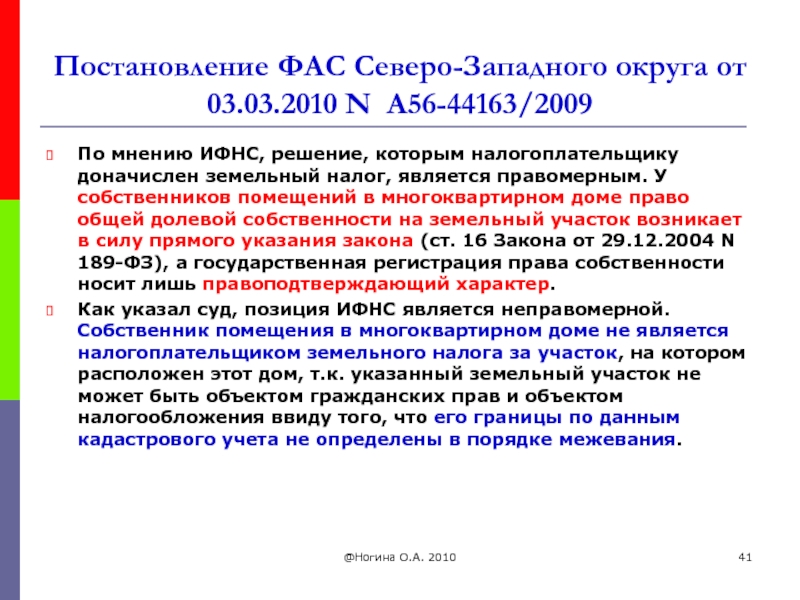

- 41. Постановление ФАС Северо-Западного округа от 03.03.2010 N

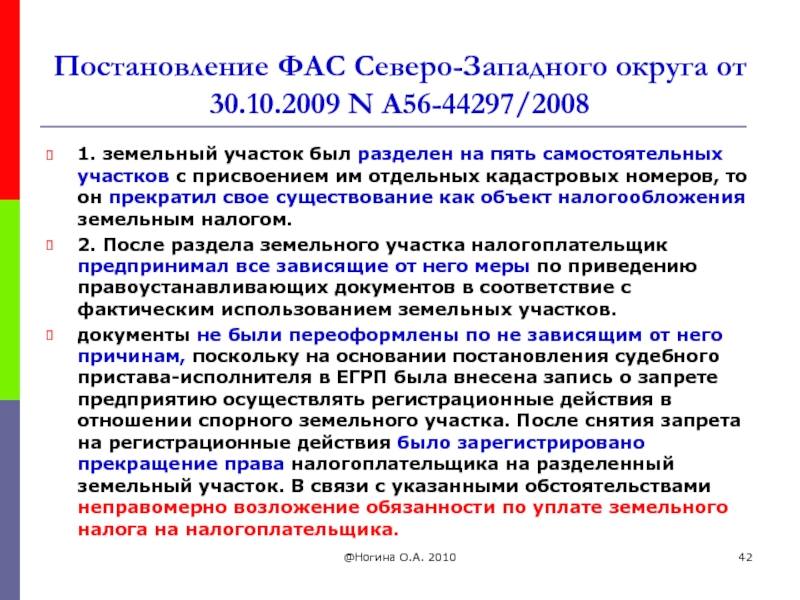

- 42. Постановление ФАС Северо-Западного округа от 30.10.2009 N

- 43. Постановление ФАС Северо-Западного округа от 26.09.2011 по

- 44. @Ногина О.А. 2010 Часть земельного участка Постановление

- 45. @Ногина О.А. 2010 Часть земельного участка Постановление

- 46. Постановление ФАС Уральского округа от 03.05.2012 N

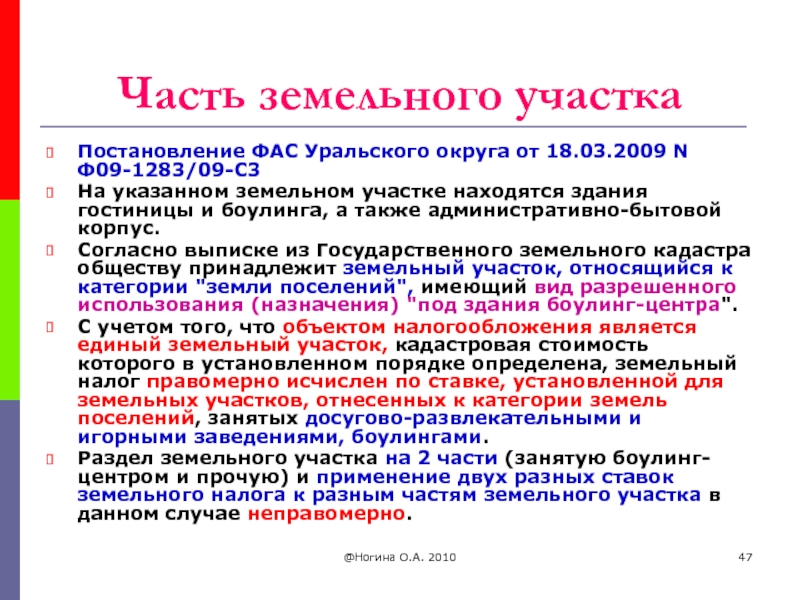

- 47. @Ногина О.А. 2010 Часть земельного участка Постановление

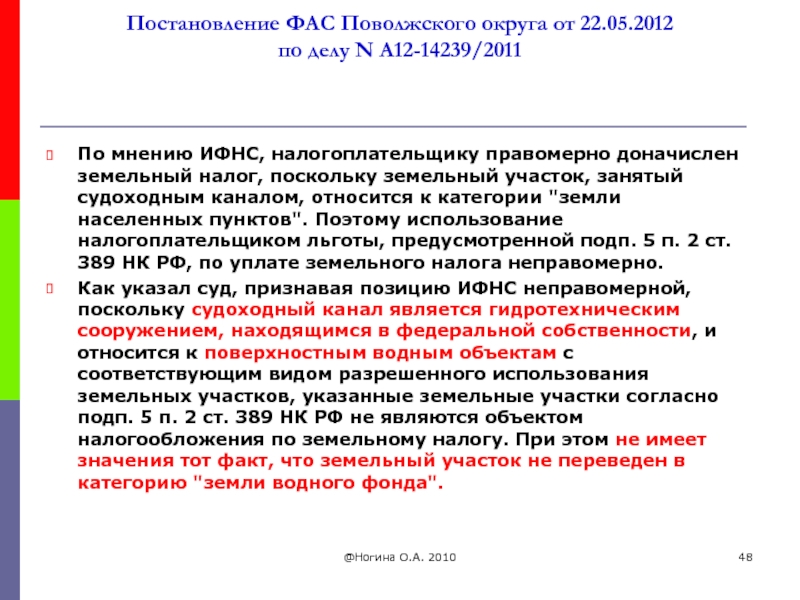

- 48. Постановление ФАС Поволжского округа от 22.05.2012

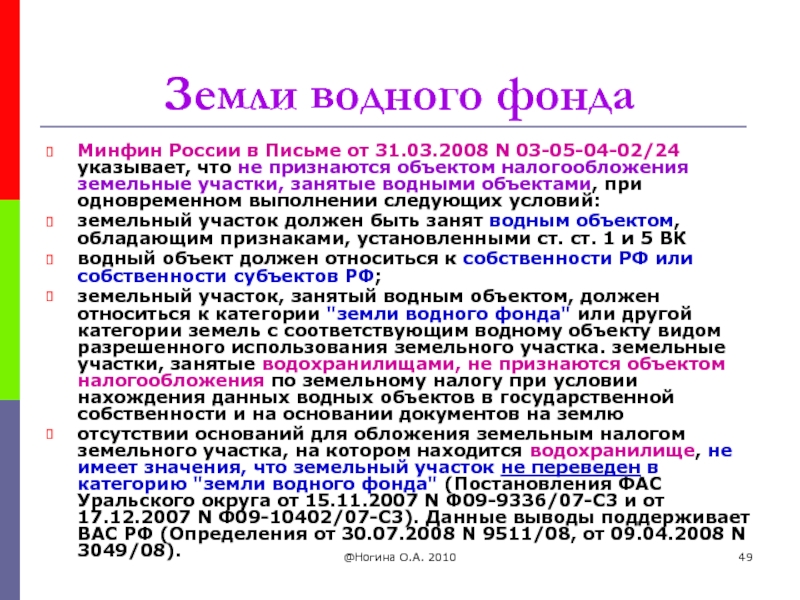

- 49. @Ногина О.А. 2010 Земли водного фонда Минфин

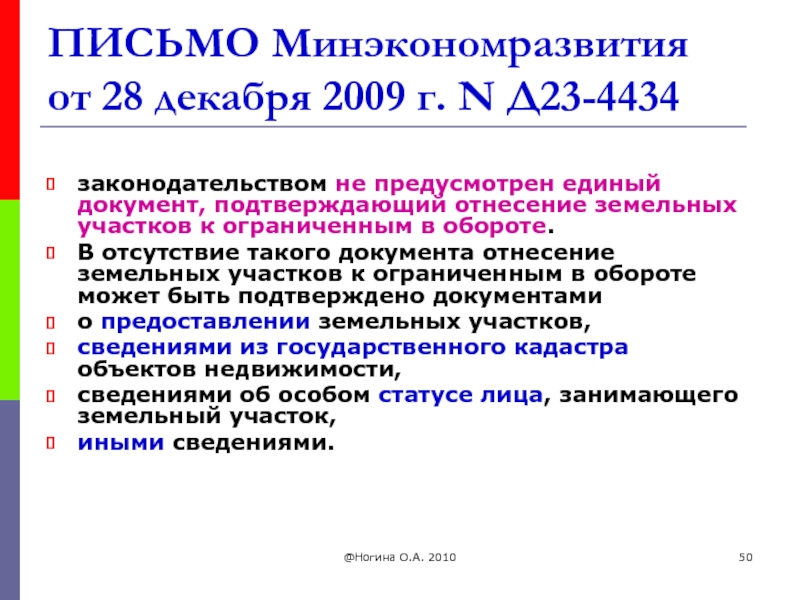

- 50. @Ногина О.А. 2010 ПИСЬМО Минэкономразвития от 28

- 51. Постановление ФАС Северо-Западного округа от 03.02.2012

- 52. @Ногина О.А. 2010 Земли водного фонда ФАС

- 53. Постановление Президиума ВАС РФ от 05.06.2012

- 54. @Ногина О.А. 2010 Земельные участки судов В

- 55. @Ногина О.А. 2010 Земельные участки судов Минфин

- 56. @Ногина О.А. 2010 Особо ценное наследие В

- 57. @Ногина О.А. 2010 Статья 390. Налоговая база

- 58. @Ногина О.А. 2010 Исчисление налоговой базы 1.

- 59. Определение Конституционного Суда РФ от 01.03.2011 N

- 60. Постановление Президиума ВАС РФ от 28.06.2011 N

- 61. @Ногина О.А. 2010 ОПРЕДЕЛЕНИЕ ВС РФ

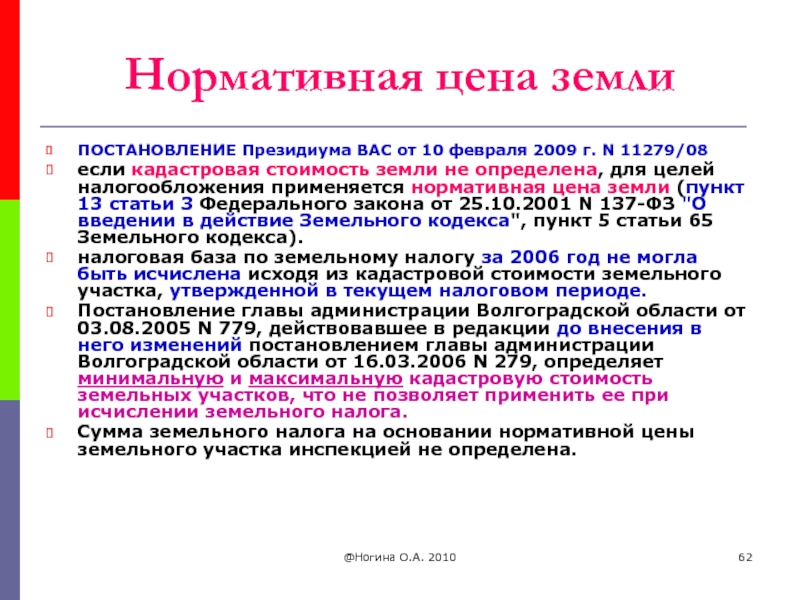

- 62. @Ногина О.А. 2010 Нормативная цена земли

- 63. @Ногина О.А. 2010 Постановление Президиума ВАС РФ

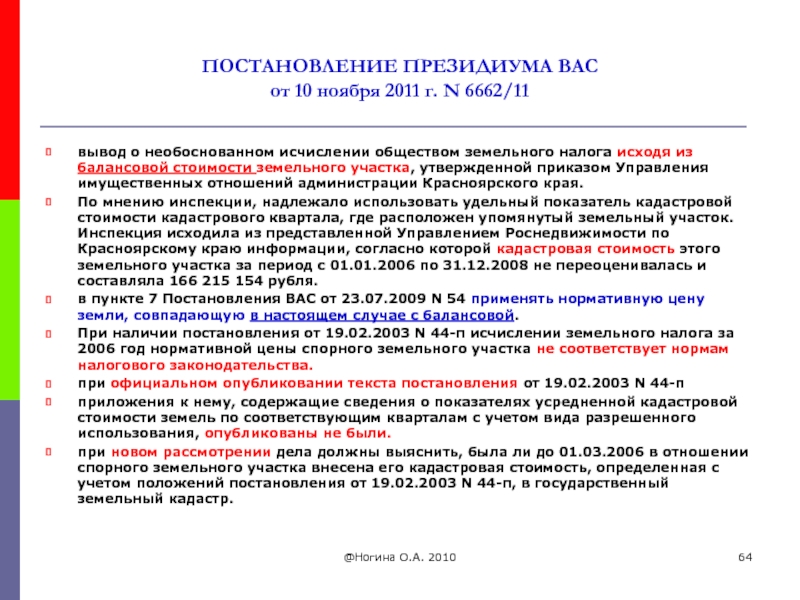

- 64. ПОСТАНОВЛЕНИЕ ПРЕЗИДИУМА ВАС от 10 ноября 2011

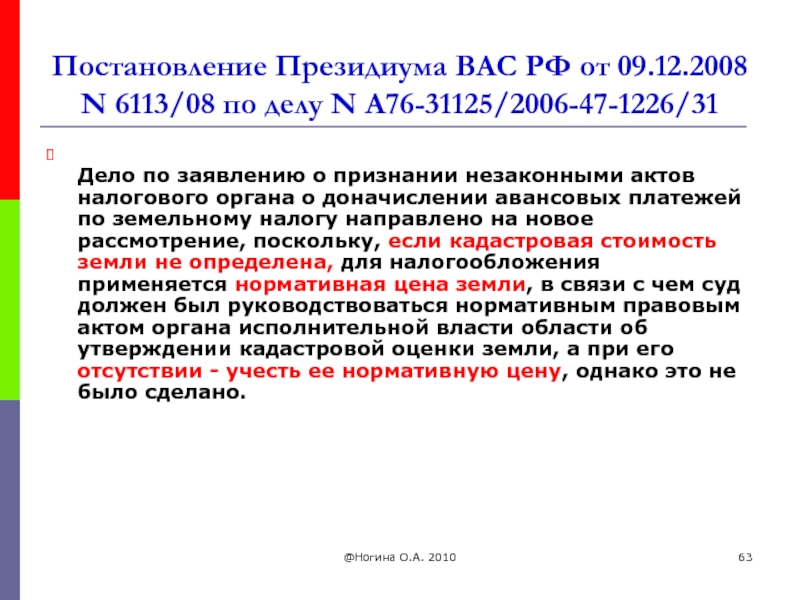

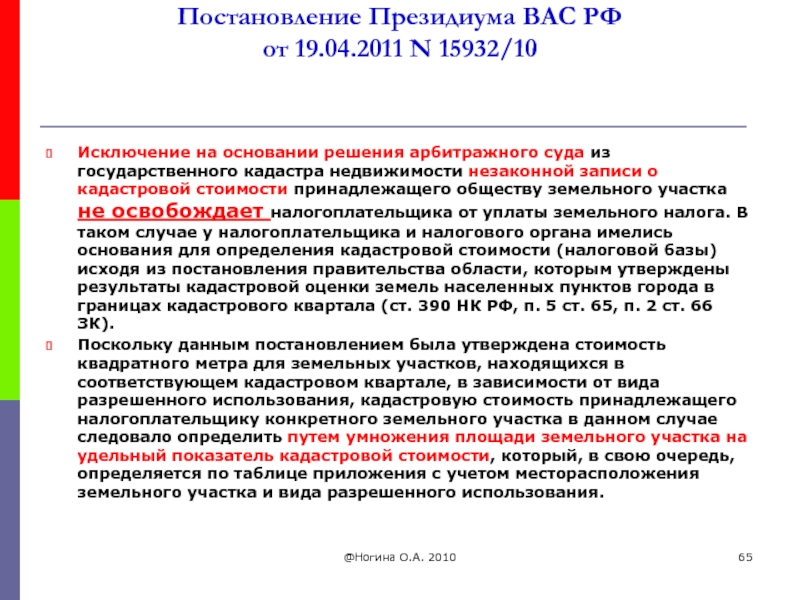

- 65. Постановление Президиума ВАС РФ от 19.04.2011

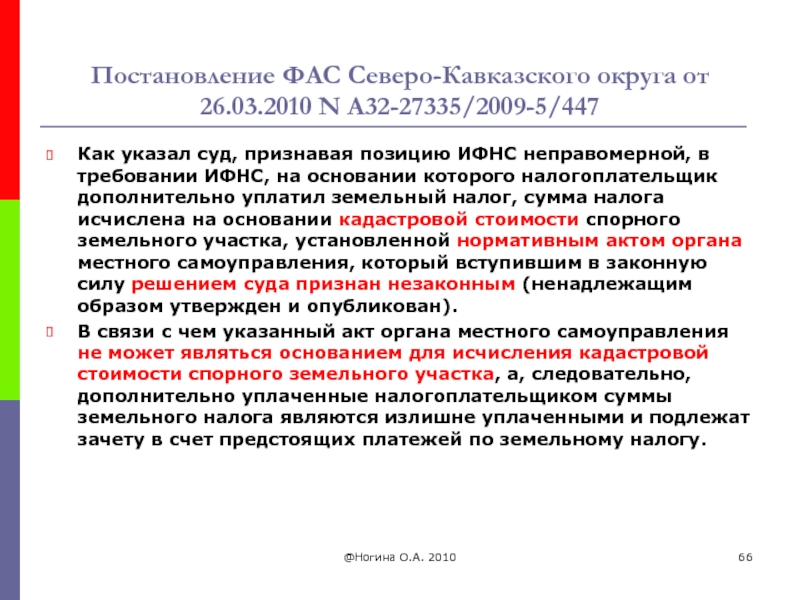

- 66. Постановление ФАС Северо-Кавказского округа от 26.03.2010 N

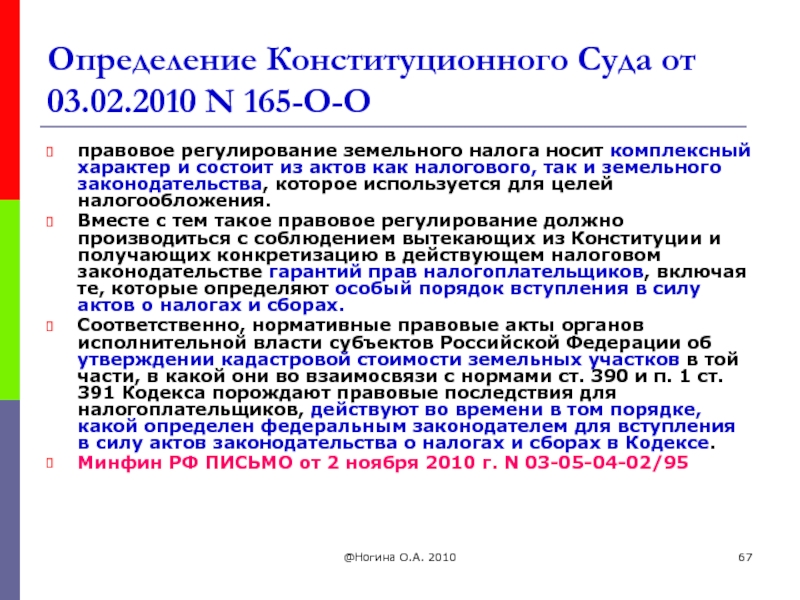

- 67. @Ногина О.А. 2010 Определение Конституционного Суда от

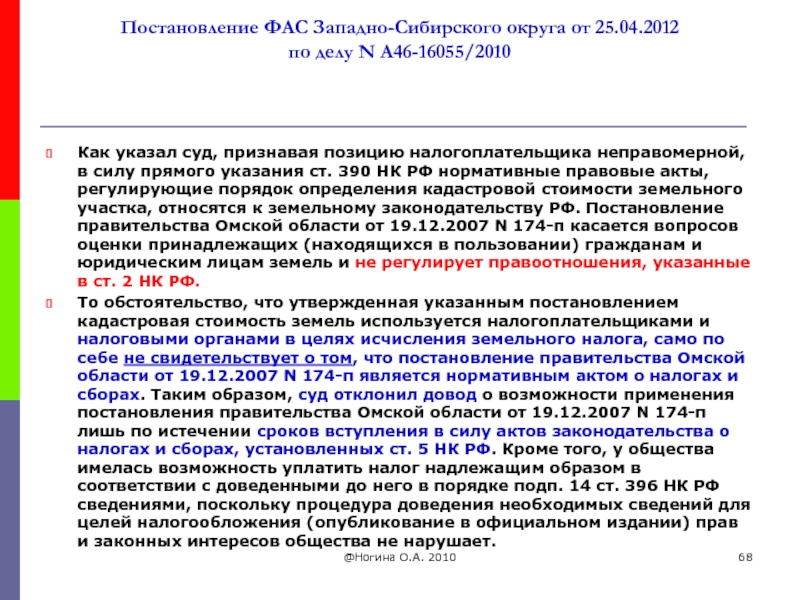

- 68. Постановление ФАС Западно-Сибирского округа от 25.04.2012

- 69. @Ногина О.А. 2010 ОПРЕДЕЛЕНИЕ ВС РФ от

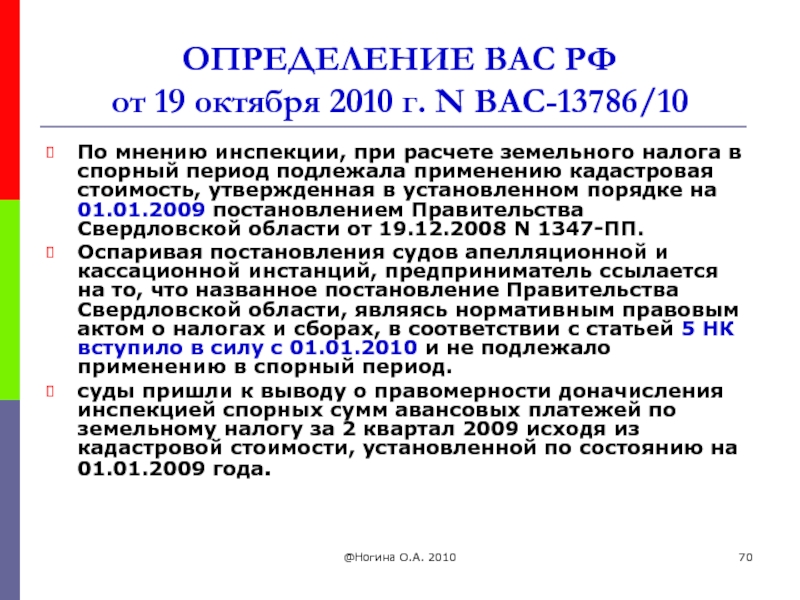

- 70. @Ногина О.А. 2010 ОПРЕДЕЛЕНИЕ ВАС РФ

- 71. ПОСТАНОВЛЕНИЕ КС РФ от 2 июля 2013

- 72. Постановление ФАС Уральского округа от 20.07.2011 N

- 73. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ Президиума ВАС РФ

- 74. Постановление ФАС Северо-Кавказского округа от 09.12.2009 N

- 75. Постановление ФАС Западно-Сибирского округа от 11.11.2009 N

- 76. @Ногина О.А. 2010 Необоснованность кадастровой стоимости

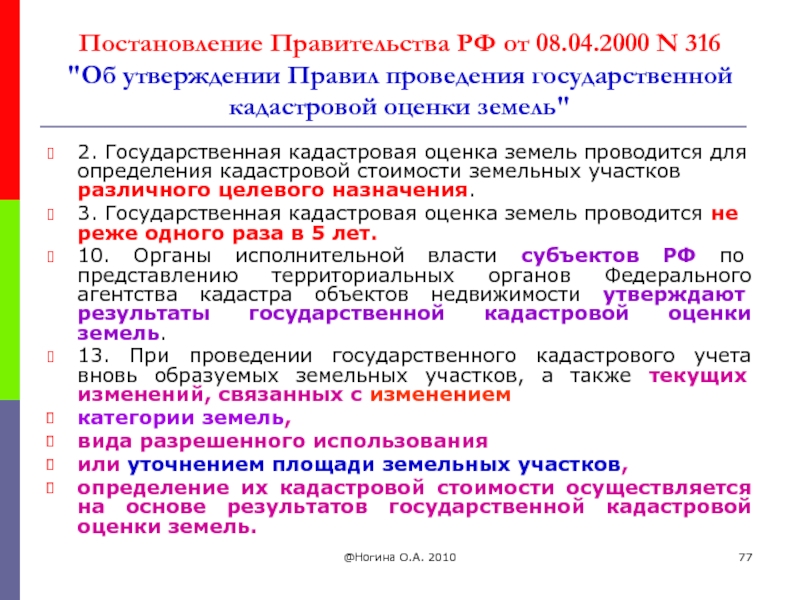

- 77. @Ногина О.А. 2010 Постановление Правительства РФ от

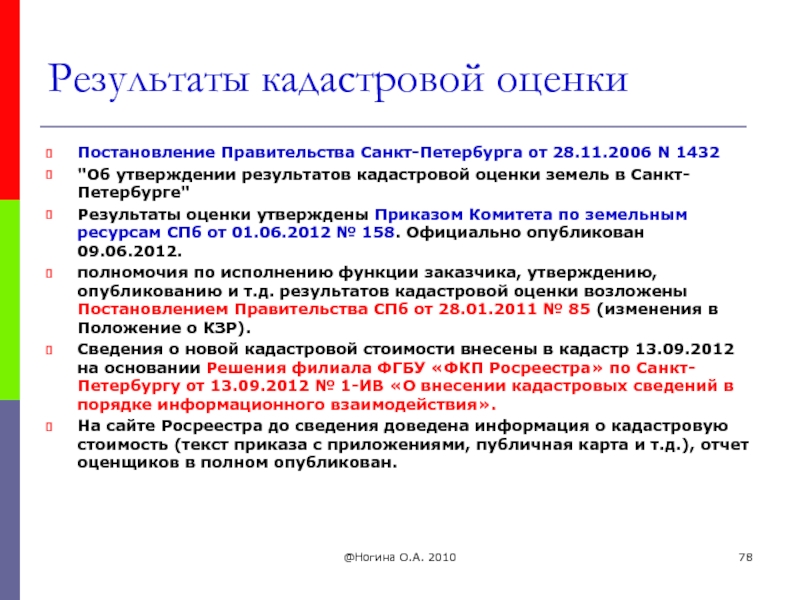

- 78. @Ногина О.А. 2010 Результаты кадастровой оценки Постановление

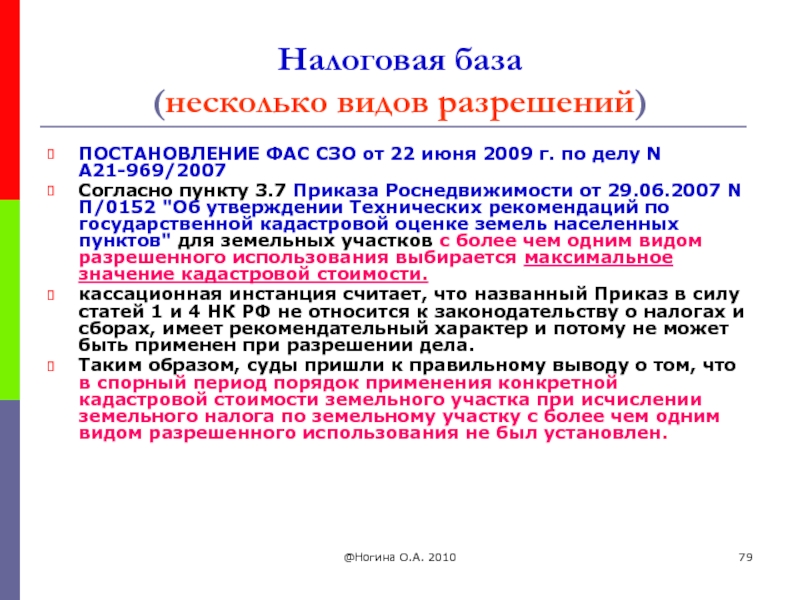

- 79. @Ногина О.А. 2010 Налоговая база (несколько видов

- 80. @Ногина О.А. 2010 ПИСЬМО от 17

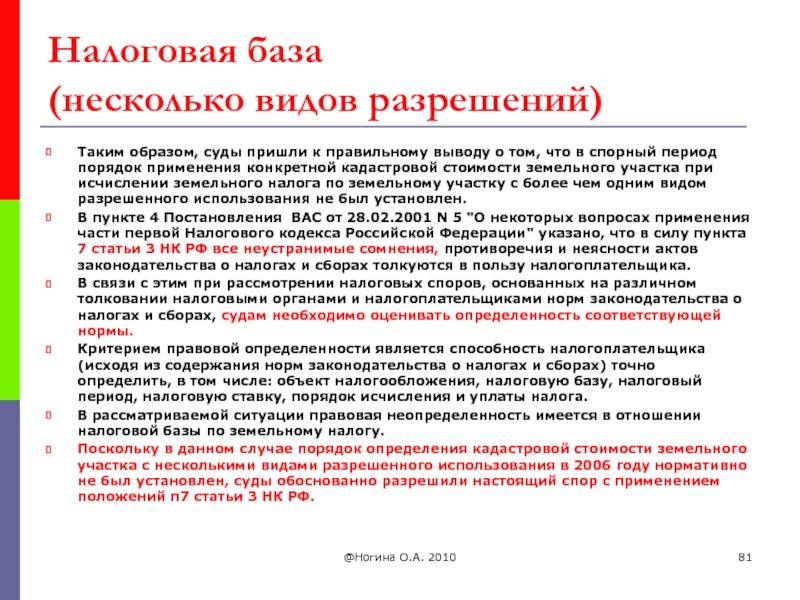

- 81. Налоговая база (несколько видов разрешений) Таким образом,

- 82. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ от 25 сентября

- 83. @Ногина О.А. 2010 Изменение кадастровой стоимости Постановление

- 84. @Ногина О.А. 2010 Изменение кадастровой стоимости ПОСТАНОВЛЕНИЕ

- 85. Письмо Минфина России от 01.11.2012 N 03-05-05-02/112

- 86. Письмо Минфина России от 05.10.2012 N 03-05-05-02/101

- 87. Письмо Минфина России от 20.09.2012 N

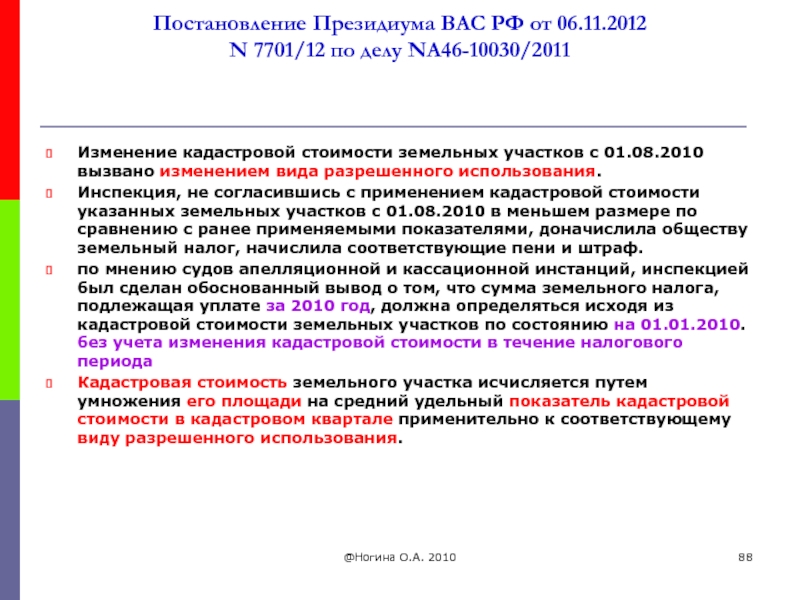

- 88. Постановление Президиума ВАС РФ от 06.11.2012

- 89. Постановление Президиума ВАС РФ от 06.11.2012

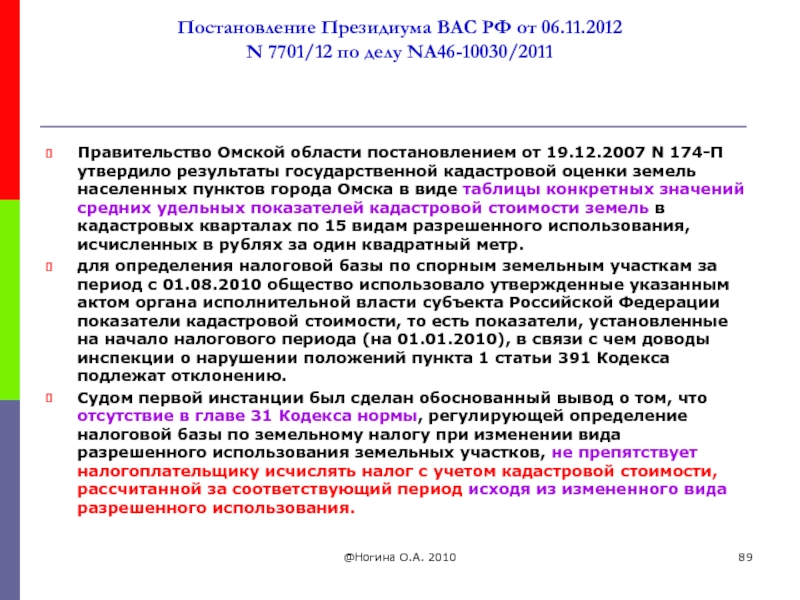

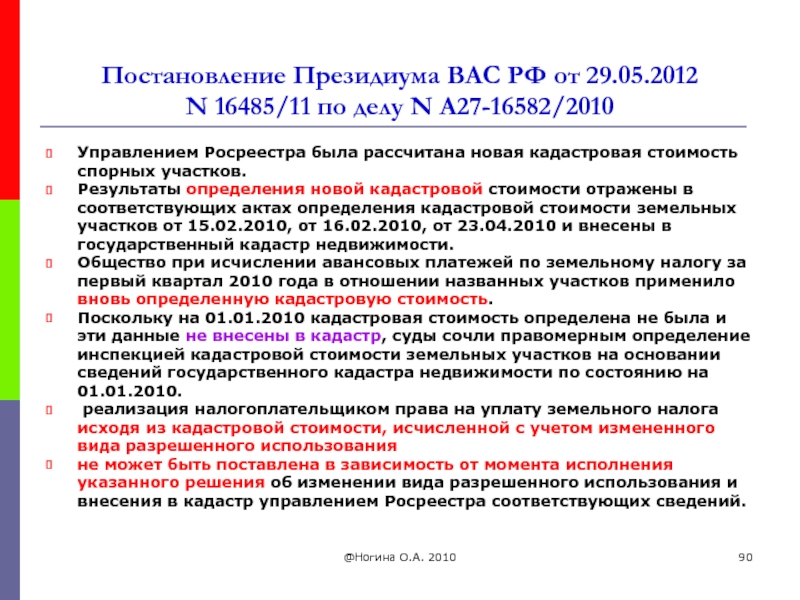

- 90. Постановление Президиума ВАС РФ от 29.05.2012

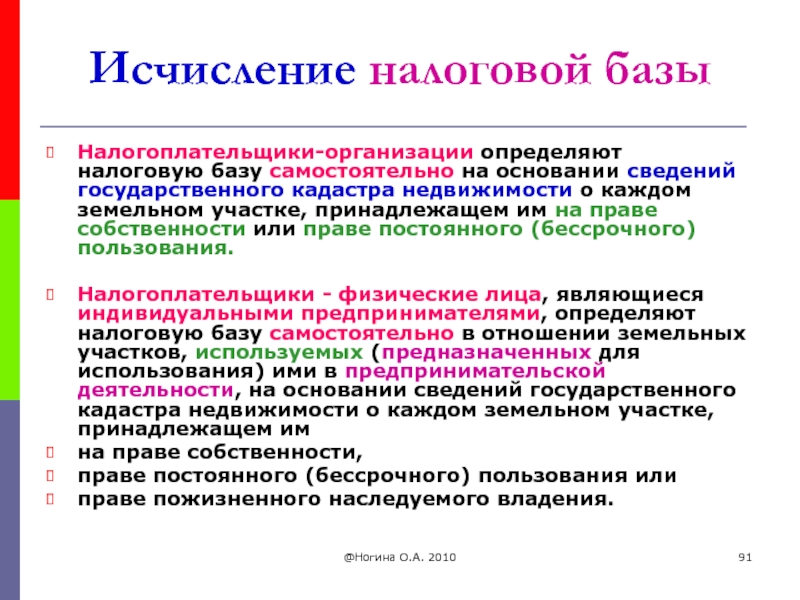

- 91. @Ногина О.А. 2010 Исчисление налоговой базы

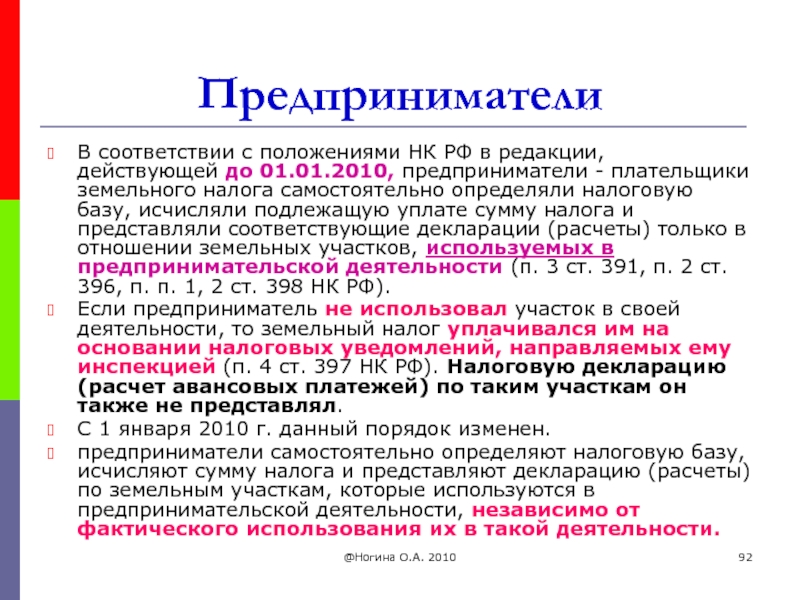

- 92. @Ногина О.А. 2010 Предприниматели В соответствии с

- 93. Письмо Минфина РФ от 05.03.2012 N

- 94. @Ногина О.А. 2010 Доля в праве Налоговая

- 95. @Ногина О.А. 2010 Статья 392. Особенности определения

- 96. @Ногина О.А. 2010 Особенности определения налоговой базы

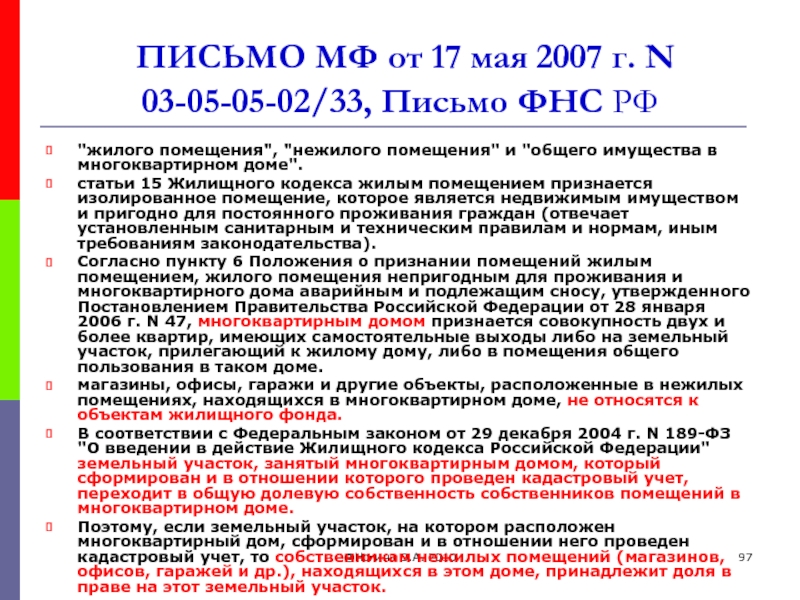

- 97. @Ногина О.А. 2010 ПИСЬМО МФ от

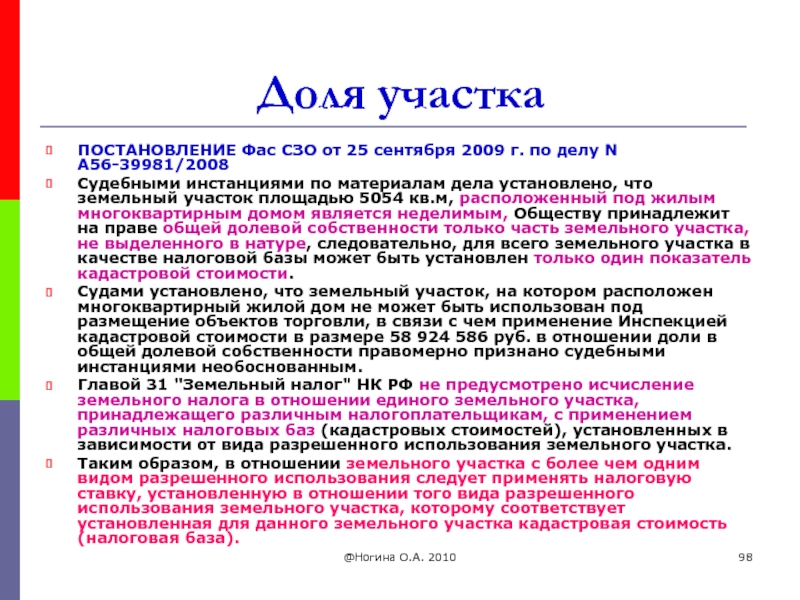

- 98. @Ногина О.А. 2010 Доля участка ПОСТАНОВЛЕНИЕ Фас

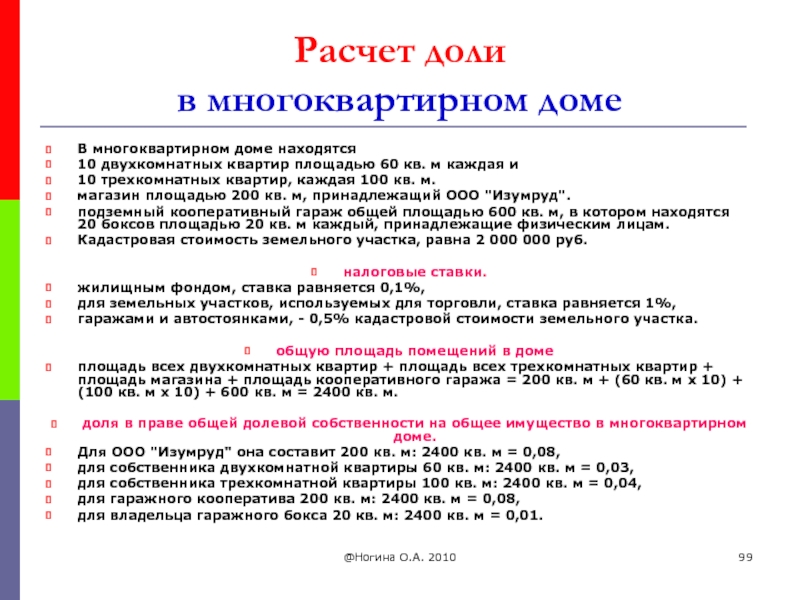

- 99. @Ногина О.А. 2010 Расчет доли в

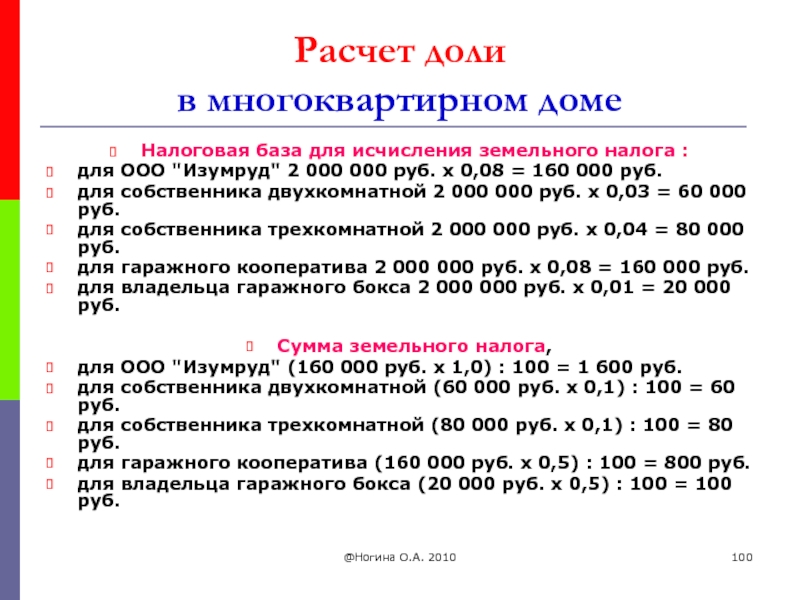

- 100. @Ногина О.А. 2010 Расчет доли в

- 101. @Ногина О.А. 2010 Сведения о налоговой базе

- 102. @Ногина О.А. 2010 Сведения о налоговой базе

- 103. @Ногина О.А. 2010 Налоговый период. Отчетный период

- 104. @Ногина О.А. 2010 Статья 394. Налоговая ставка

- 105. Налоговая ставка Допускается установление дифференцированных налоговых ставок

- 106. @Ногина О.А. 2010 Определение КС РФ от

- 107. @Ногина О.А. 2010 Постановление ФАС Северо-Западного округа

- 108. @Ногина О.А. 2010 ОПРЕДЕЛЕНИЕ ВС РФ от

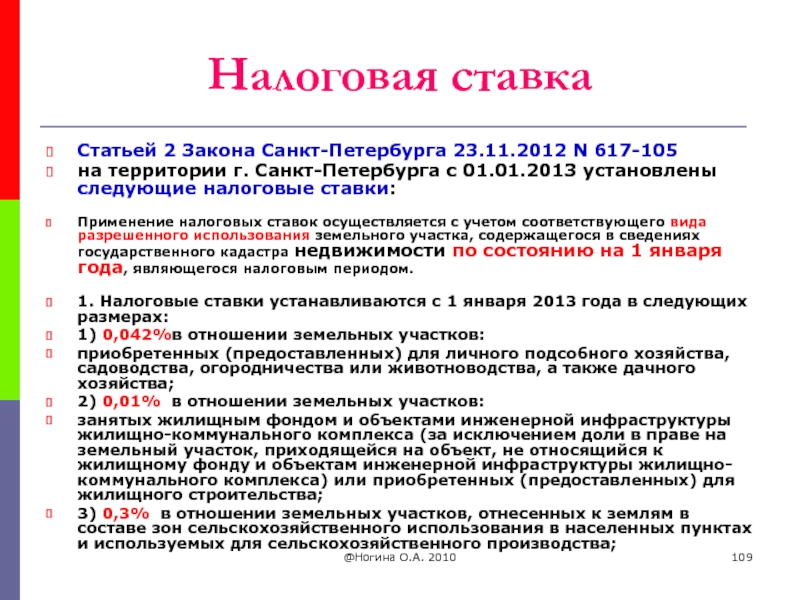

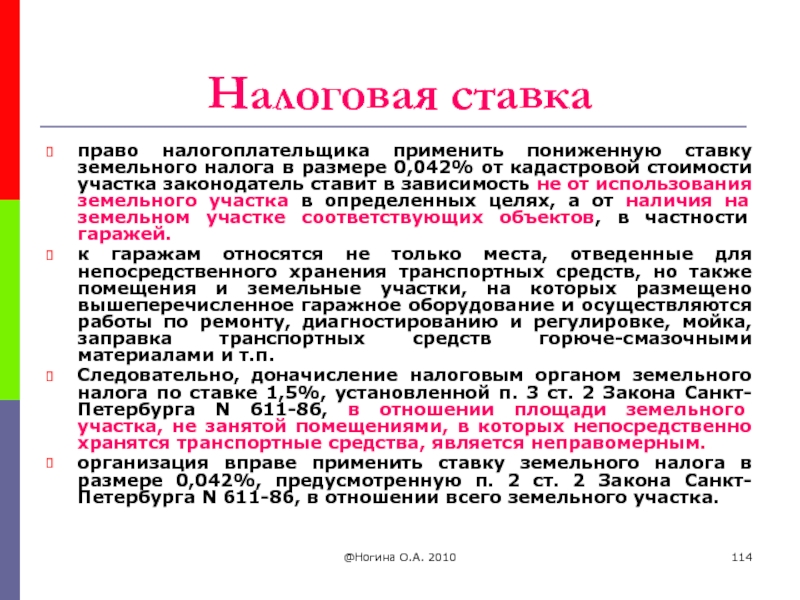

- 109. @Ногина О.А. 2010 Налоговая ставка Статьей 2

- 110. Налоговая ставка 4) 0,042% в отношении земельных

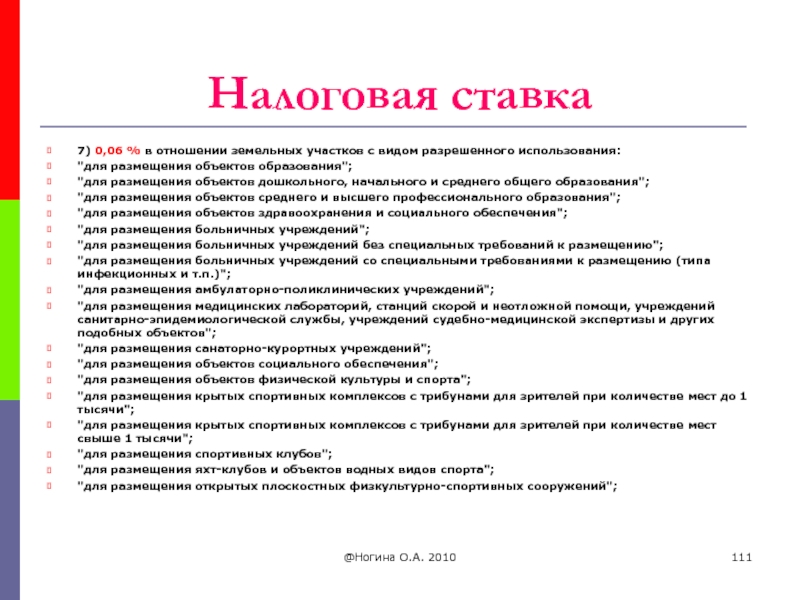

- 111. Налоговая ставка 7) 0,06 % в отношении

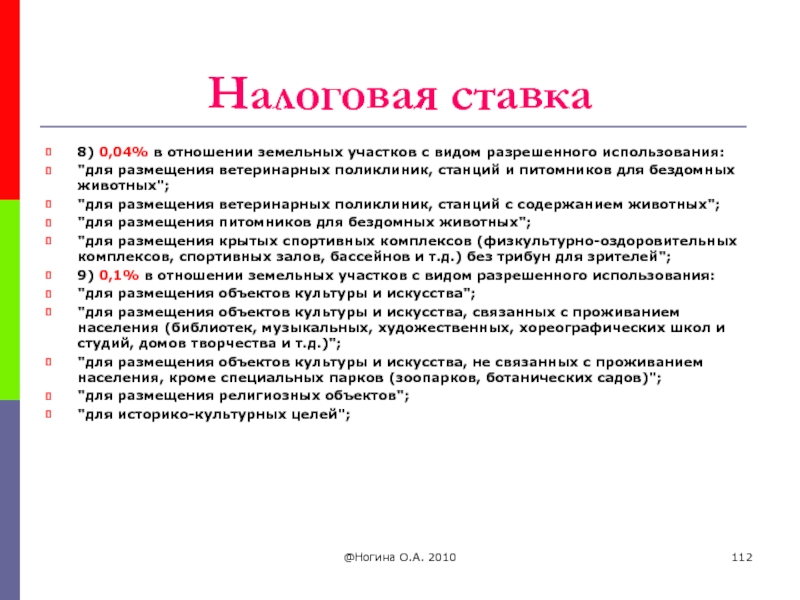

- 112. Налоговая ставка 8) 0,04% в отношении земельных

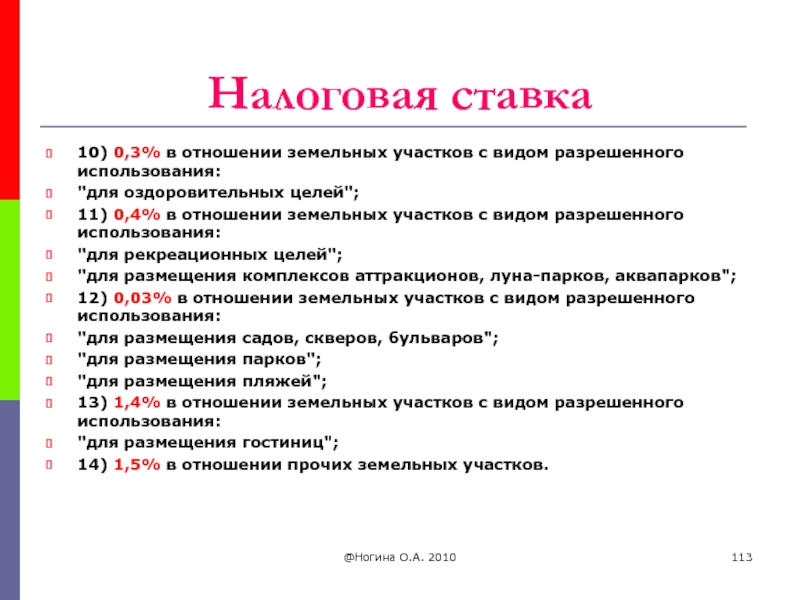

- 113. Налоговая ставка 10) 0,3% в отношении земельных

- 114. @Ногина О.А. 2010 Налоговая ставка право налогоплательщика

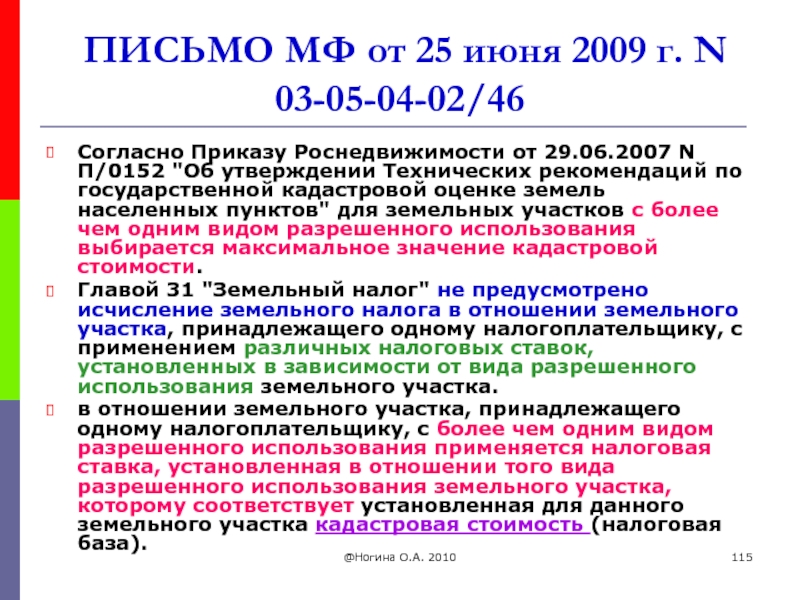

- 115. @Ногина О.А. 2010 ПИСЬМО МФ от

- 116. @Ногина О.А. 2010 Постановление ФАС Северо-Западного округа

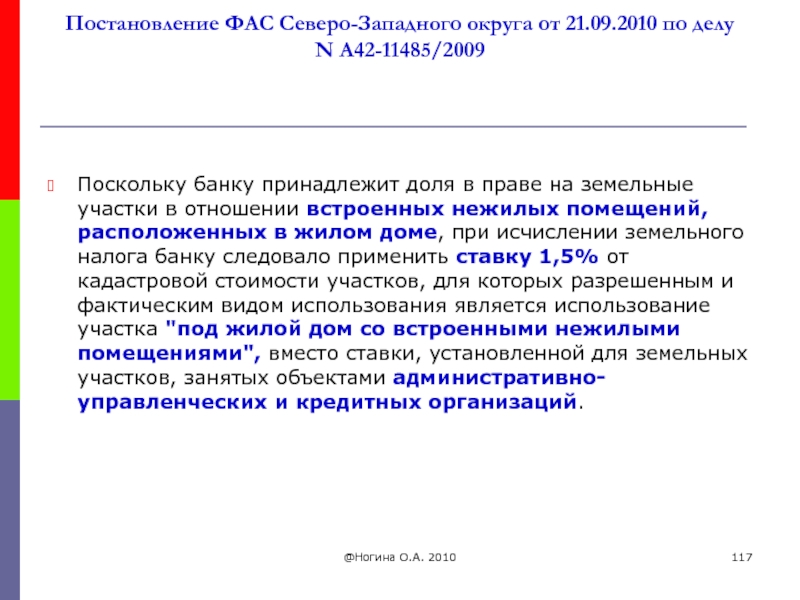

- 117. Постановление ФАС Северо-Западного округа от 21.09.2010 по

- 118. @Ногина О.А. 2010 ПОСТАНОВЛЕНИЕ ФАС СЗО от

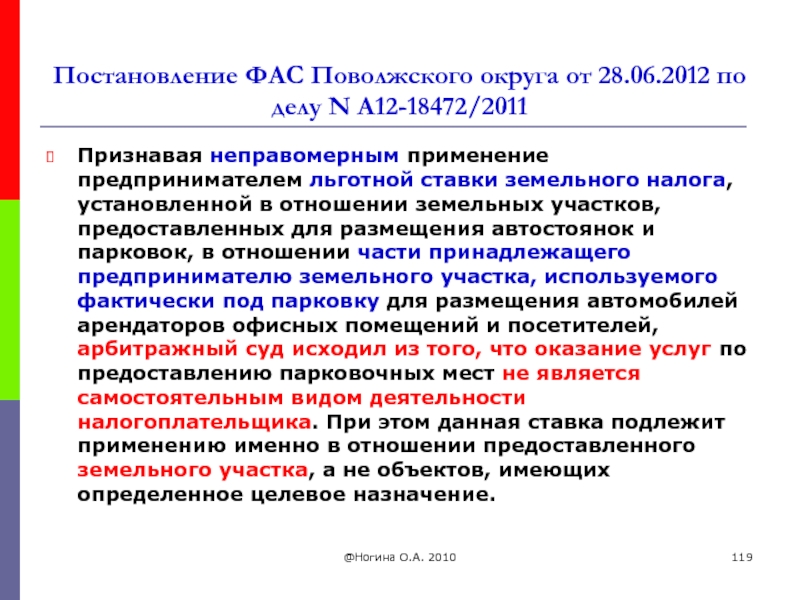

- 119. Постановление ФАС Поволжского округа от 28.06.2012 по

- 120. @Ногина О.А. 2010 Постановление ФАС Центрального округа

- 121. Постановление Президиума ВАС РФ от 28.10.2010

- 122. Постановление ФАС Северо-Западного округа от 20.01.2011

- 123. Постановление ФАС Северо-Западного округа от 20.01.2011 N

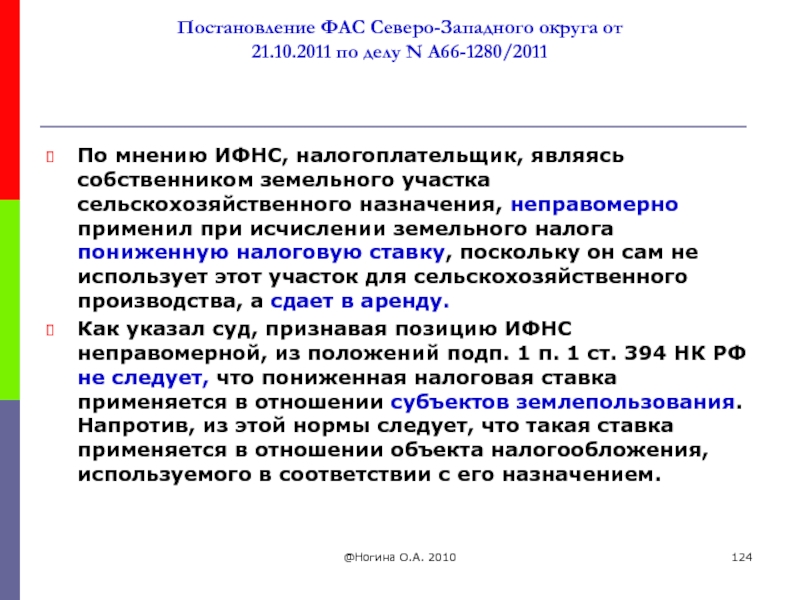

- 124. Постановление ФАС Северо-Западного округа от 21.10.2011

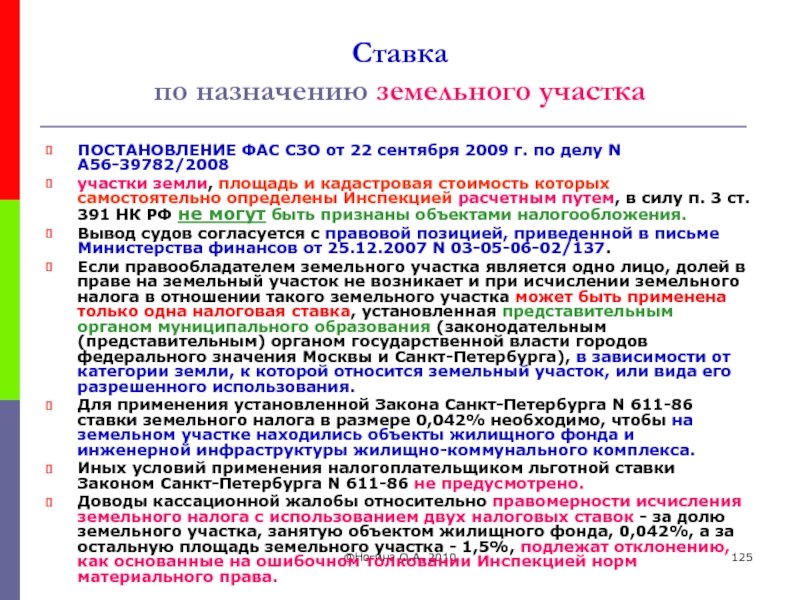

- 125. @Ногина О.А. 2010 Ставка по назначению

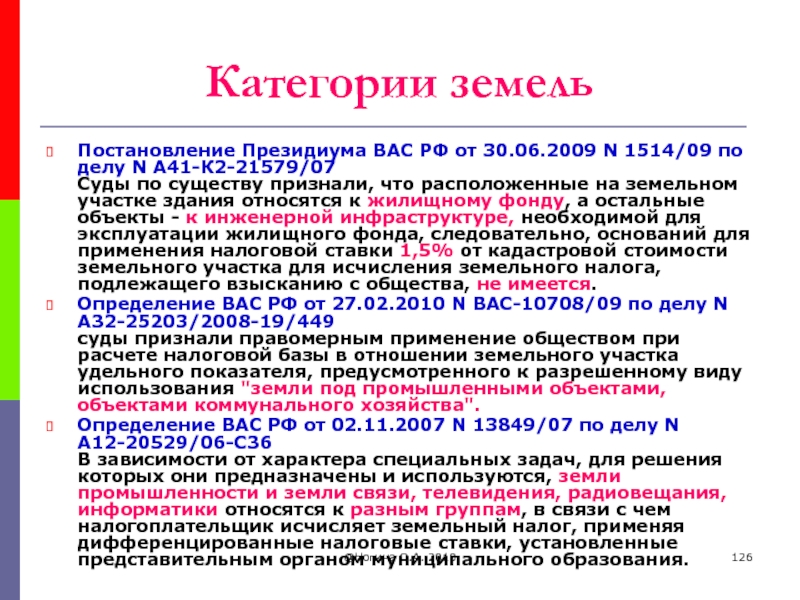

- 126. @Ногина О.А. 2010 Категории земель Постановление Президиума

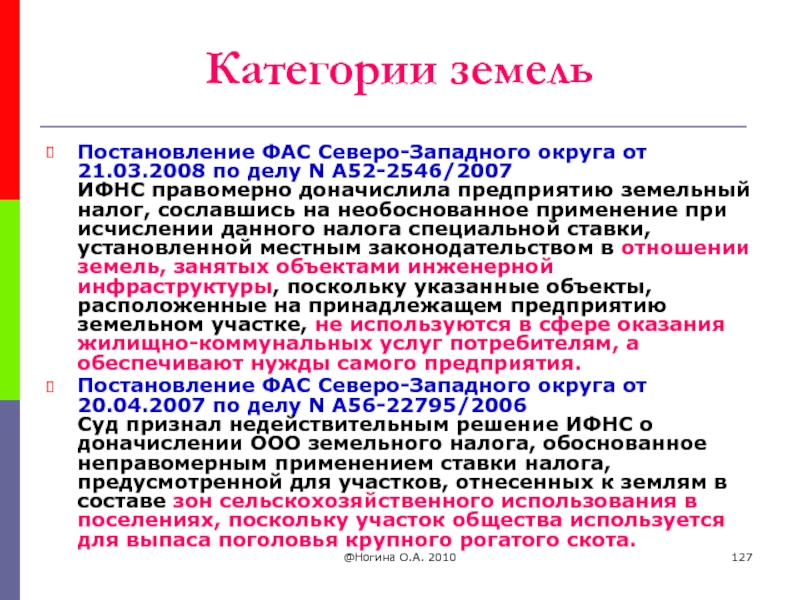

- 127. @Ногина О.А. 2010 Категории земель Постановление ФАС

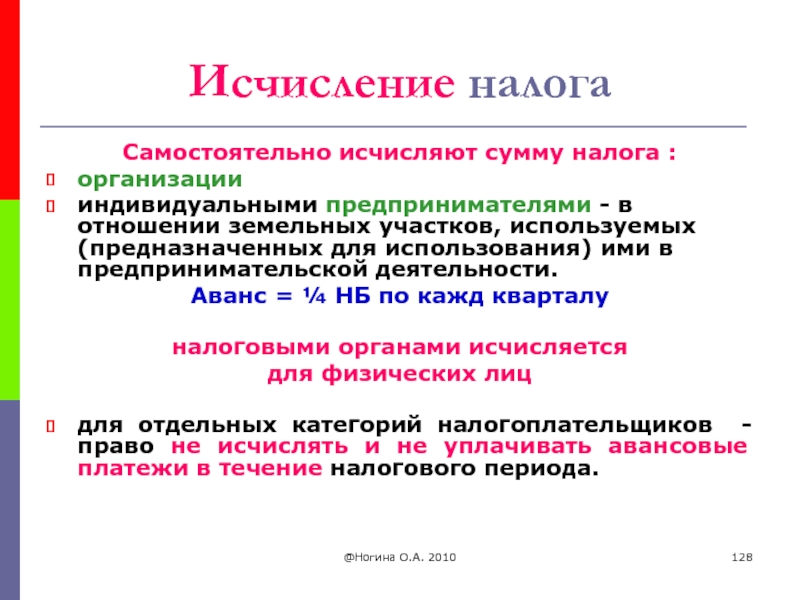

- 128. @Ногина О.А. 2010 Исчисление налога Самостоятельно исчисляют

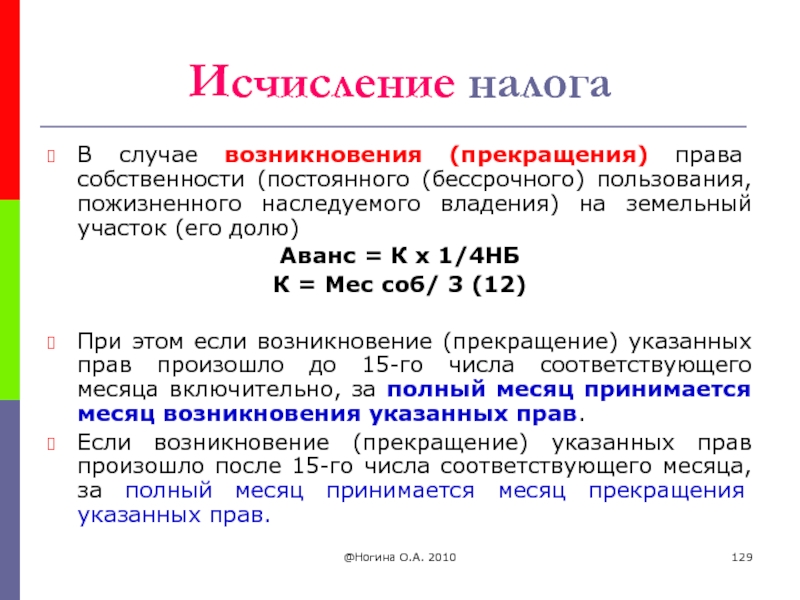

- 129. @Ногина О.А. 2010 Исчисление налога В случае

- 130. @Ногина О.А. 2010 ПИСЬМО МФ от 8

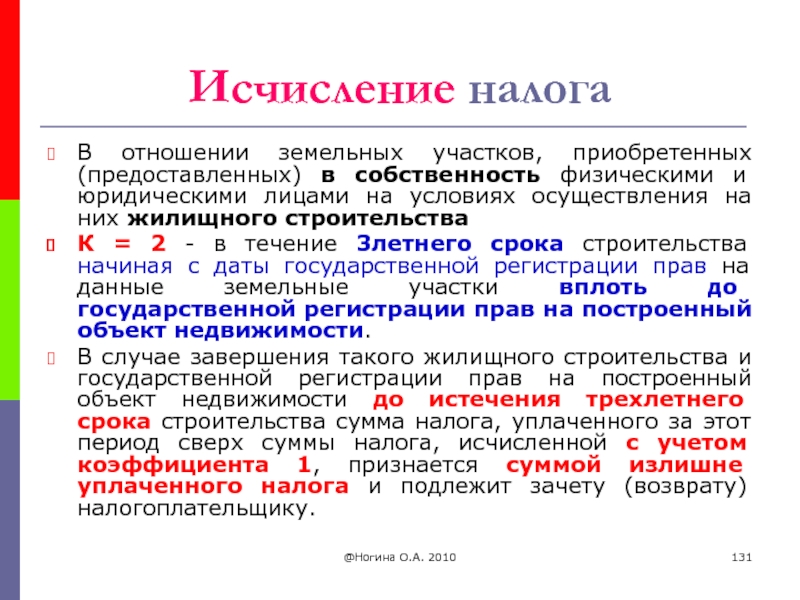

- 131. @Ногина О.А. 2010 Исчисление налога В отношении

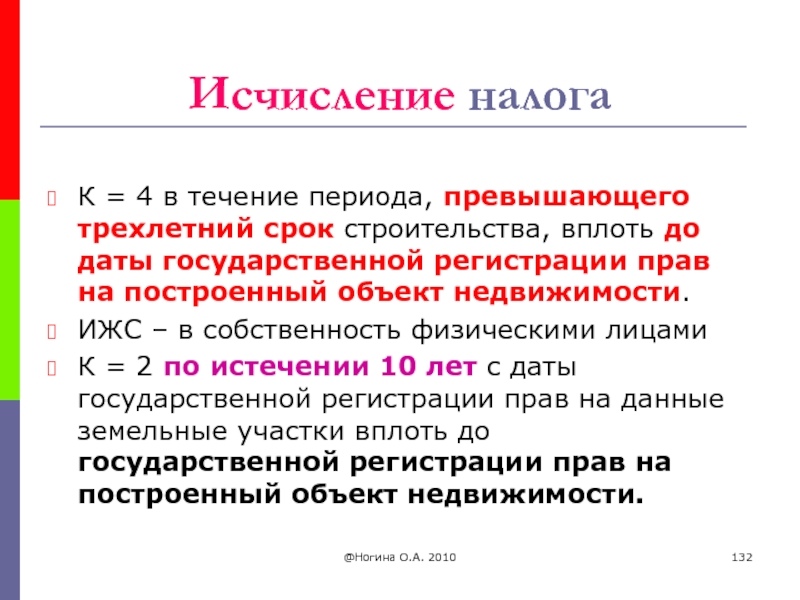

- 132. @Ногина О.А. 2010 Исчисление налога К

- 133. @Ногина О.А. 2010 Статья 397. Порядок и

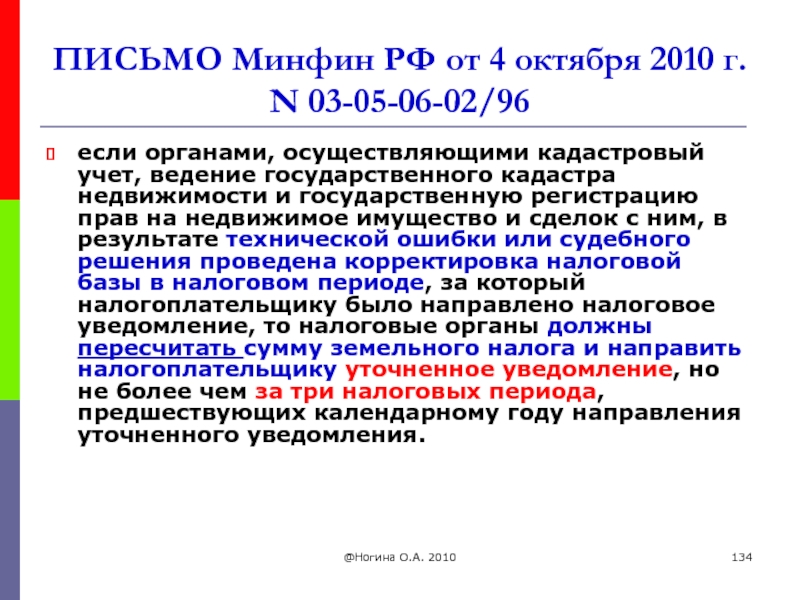

- 134. @Ногина О.А. 2010 ПИСЬМО Минфин РФ от

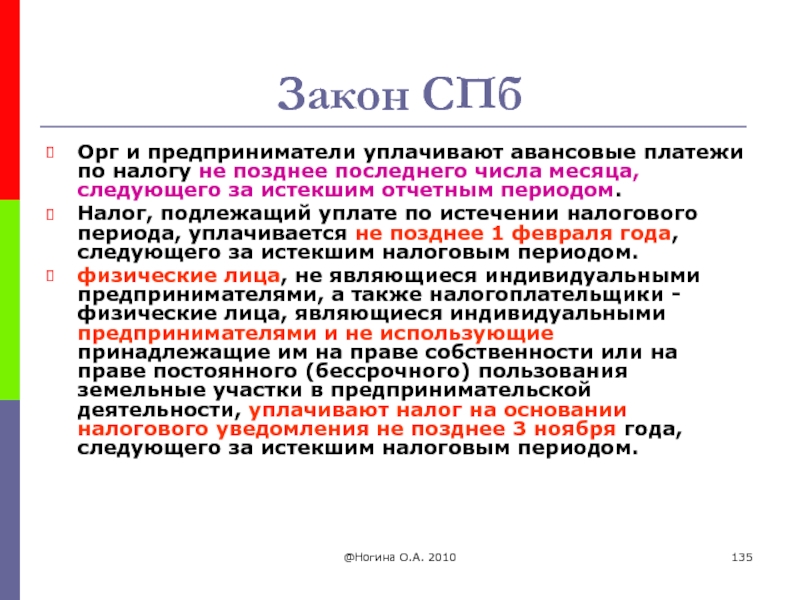

- 135. @Ногина О.А. 2010 Закон СПб Орг и

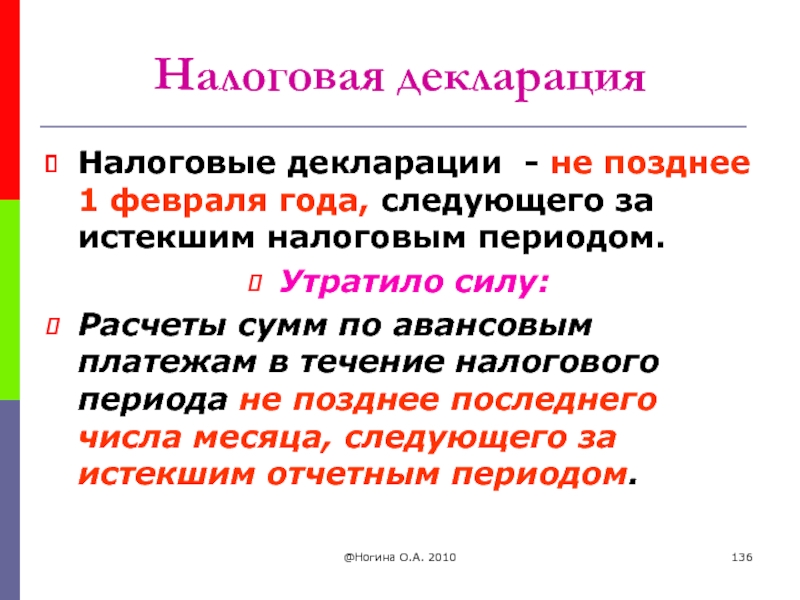

- 136. @Ногина О.А. 2010 Налоговая декларация Налоговые декларации

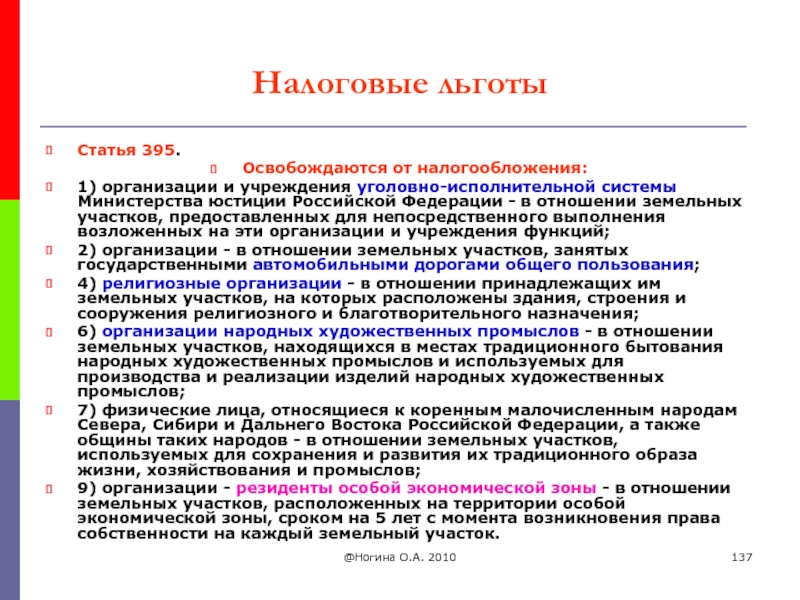

- 137. @Ногина О.А. 2010 Налоговые льготы Статья 395.

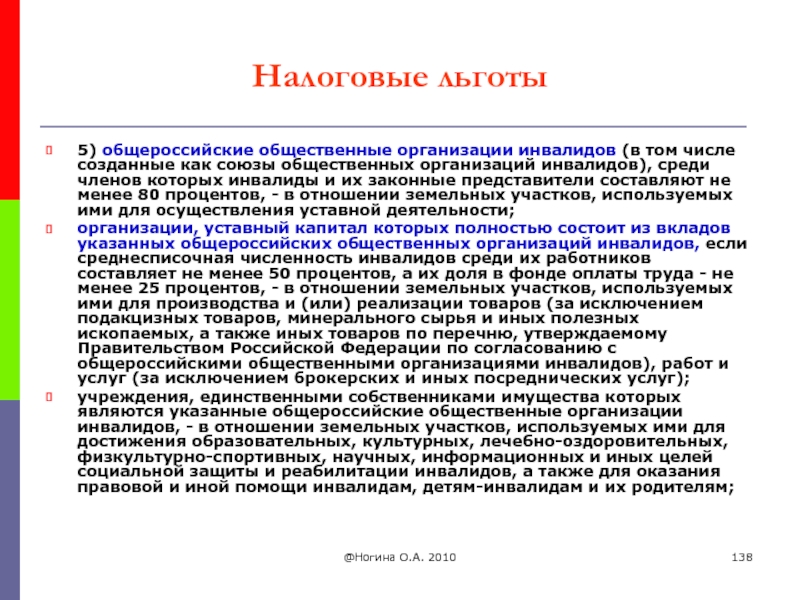

- 138. @Ногина О.А. 2010 Налоговые льготы 5) общероссийские

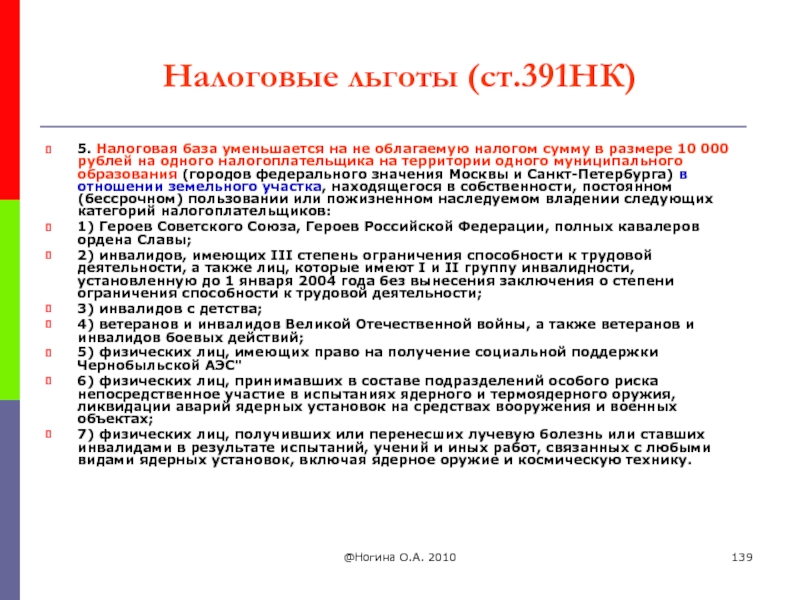

- 139. @Ногина О.А. 2010 Налоговые льготы (ст.391НК) 5.

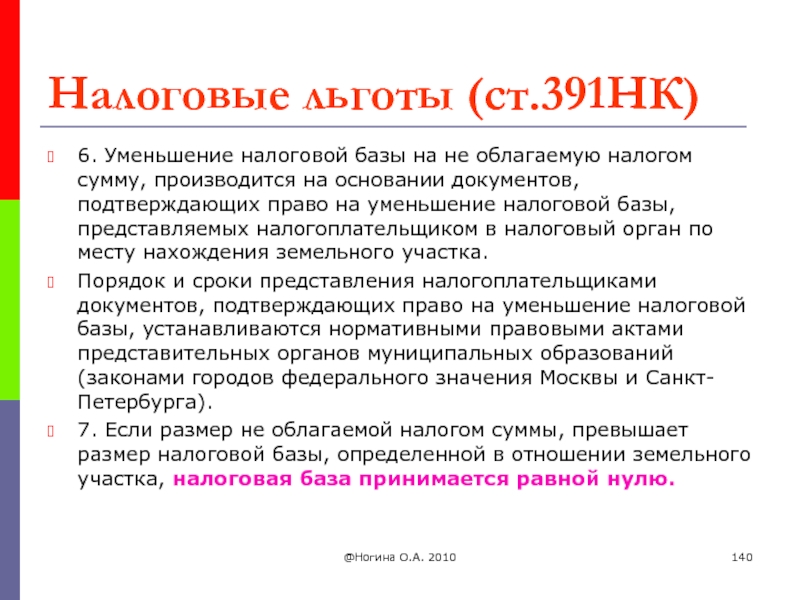

- 140. Налоговые льготы (ст.391НК) 6. Уменьшение налоговой базы

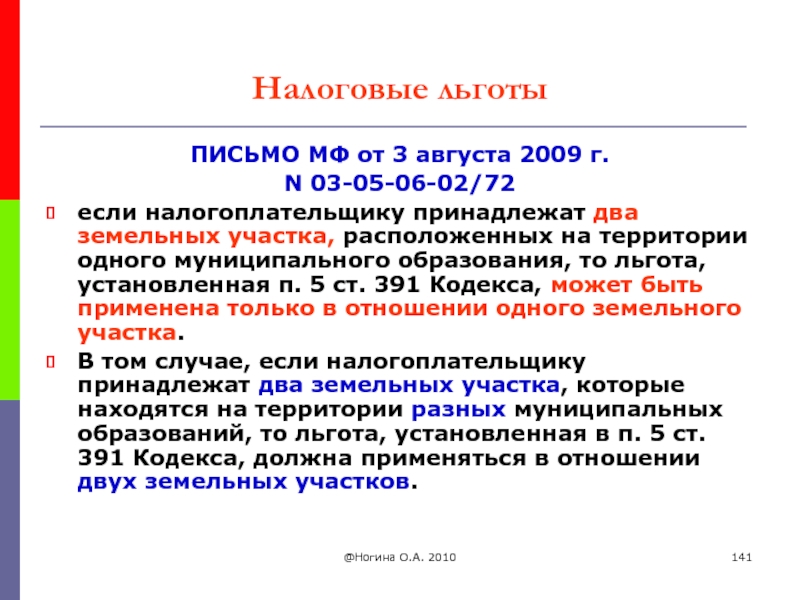

- 141. @Ногина О.А. 2010 Налоговые льготы ПИСЬМО МФ

- 142. @Ногина О.А. 2010 Налоговые льготы ПИСЬМО МФ

- 143. @Ногина О.А. 2010 Налоговые льготы СПб От

- 144. Налоговые льготы СПб Освобождаются от уплаты земельного

- 145. @Ногина О.А. 2010 Налоговые льготы СПб Документы,

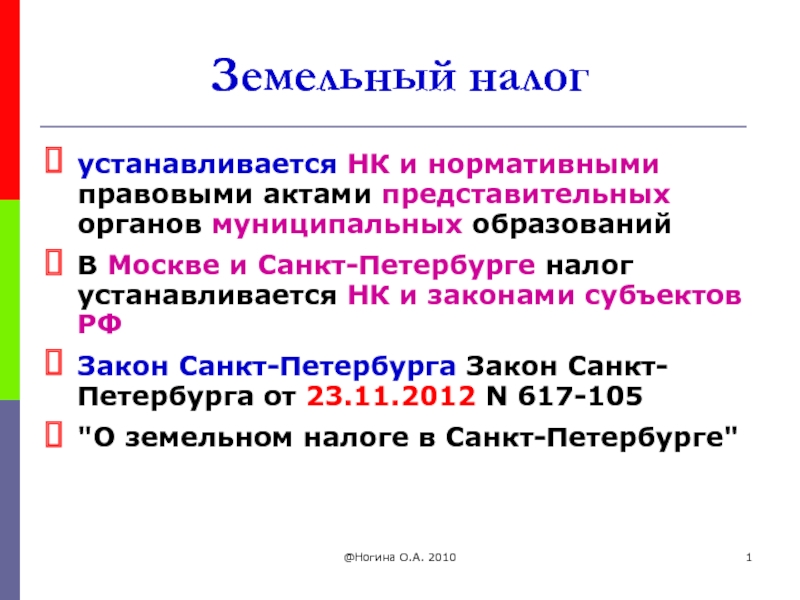

Слайд 1@Ногина О.А. 2010

Земельный налог

устанавливается НК и нормативными правовыми актами представительных органов

В Москве и Санкт-Петербурге налог устанавливается НК и законами субъектов РФ

Закон Санкт-Петербурга Закон Санкт-Петербурга от 23.11.2012 N 617-105

"О земельном налоге в Санкт-Петербурге"

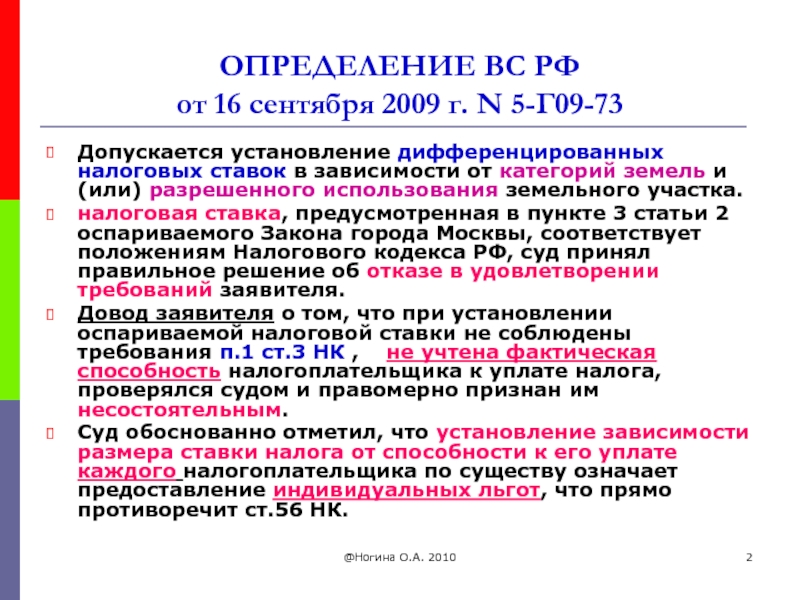

Слайд 2@Ногина О.А. 2010

ОПРЕДЕЛЕНИЕ ВС РФ

от 16 сентября 2009 г. N

Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка.

налоговая ставка, предусмотренная в пункте 3 статьи 2 оспариваемого Закона города Москвы, соответствует положениям Налогового кодекса РФ, суд принял правильное решение об отказе в удовлетворении требований заявителя.

Довод заявителя о том, что при установлении оспариваемой налоговой ставки не соблюдены требования п.1 ст.3 НК , не учтена фактическая способность налогоплательщика к уплате налога, проверялся судом и правомерно признан им несостоятельным.

Суд обоснованно отметил, что установление зависимости размера ставки налога от способности к его уплате каждого налогоплательщика по существу означает предоставление индивидуальных льгот, что прямо противоречит ст.56 НК.

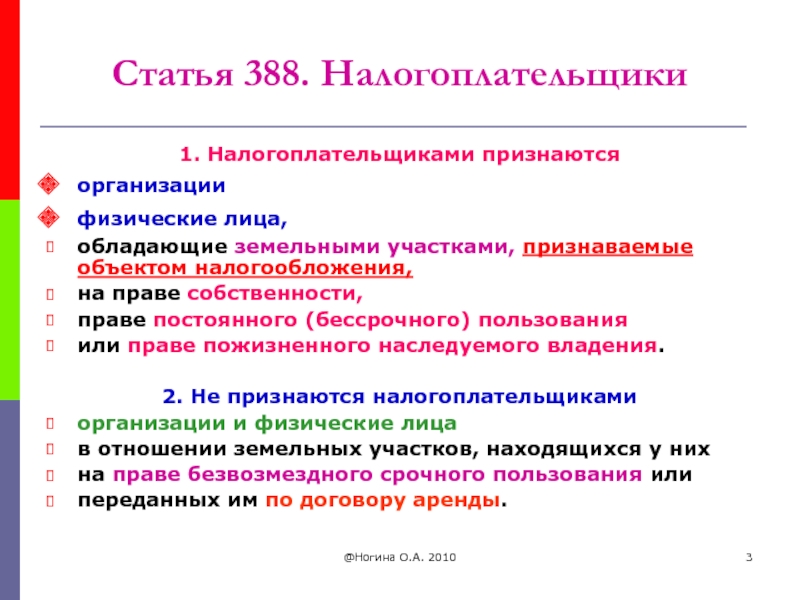

Слайд 3@Ногина О.А. 2010

Статья 388. Налогоплательщики

1. Налогоплательщиками признаются

организации

физические лица,

обладающие земельными

на праве собственности,

праве постоянного (бессрочного) пользования

или праве пожизненного наследуемого владения.

2. Не признаются налогоплательщиками

организации и физические лица

в отношении земельных участков, находящихся у них

на праве безвозмездного срочного пользования или

переданных им по договору аренды.

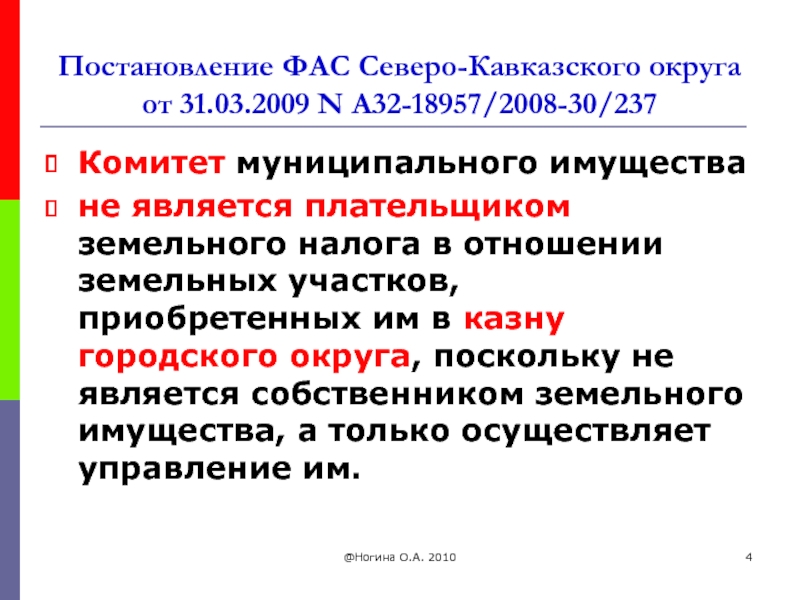

Слайд 4@Ногина О.А. 2010

Постановление ФАС Северо-Кавказского округа от 31.03.2009 N А32-18957/2008-30/237

Комитет муниципального

не является плательщиком земельного налога в отношении земельных участков, приобретенных им в казну городского округа, поскольку не является собственником земельного имущества, а только осуществляет управление им.

Слайд 5@Ногина О.А. 2010

Федеральный закон

от 27 ноября 2010 г. N 308-ФЗ

В

При этом налог уплачивается за счет имущества, составляющего

этот паевой инвестиционный фонд

Слайд 6@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ Президиума ВАС РФ

от 1 июня 2010 г.

Согласно статье 1014 ГК и статье 11 Федерального закона от 29.11.2001 N 156-ФЗ "Об инвестиционных фондах" по общему правилу учредителем доверительного управления является собственник имущества, который передает это имущество управляющей компании для включения его в состав паевого инвестиционного фонда с условием объединения данного имущества с имуществом иных учредителей доверительного управления.

при передаче недвижимого имущества в состав паевого инвестиционного фонда право собственности учредителя доверительного управления на передаваемое имущество прекращается и возникает право общей долевой собственности владельцев инвестиционных паев, которое подлежит государственной регистрации в ЕГРП.

Банк утверждает, что земельный участок, по поводу которого возник спор, в его владении не находился, он лишь приобрел инвестиционный пай фонда.

По имеющимся в деле сведениям владельцами инвестиционных паев фонда, в состав которого водит упомянутый земельный участок, являются банк и закрытое акционерное общество "Инвестиционная компания "АК БАРС Финанс"

Слайд 7Письмо ФНС РФ от 23.05.2011 N ЗН-4-11/8192

Кодексом не предусмотрено основание для

ст.83 НК

1.1. Управляющие компании закрытых паевых инвестиционных фондов, которым передано в доверительное управление недвижимое имущество указанных паевых инвестиционных фондов, подлежат постановке на учет в налоговых органах по месту нахождения этого недвижимого имущества.

(п. 1.1 введен Федеральным законом от 23.07.2013 N 248-ФЗ)

@Ногина О.А. 2010

Слайд 8@Ногина О.А. 2010

ПИСЬМО МФ

от 23 апреля 2009 г. N 03-05-05-02/23

гл. 31

Судебная практика указывает, что обладатели сервитута, в силу ст. 388 НК РФ, не являются плательщиками земельного налога, поскольку они не обладают земельными участками ни на праве собственности, ни на праве постоянного (бессрочного) пользования, ни на праве пожизненного наследуемого владения (см., например, Постановление ФАС Уральского округа от 13.04.2009 N Ф09-5772/08-С3).

Слайд 9 ФНС России от 26.07.2012 N БС-4-11/12407 Минфина России от 19.07.2012

На основании пункта 1 статьи 131 ГК право собственности, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре.

Налогоплательщиком земельного налога является лицо, которое в Едином государственном реестре прав на недвижимое имущество и сделок с ним указано как обладающее правом собственности, правом постоянного (бессрочного) пользования либо правом пожизненного наследуемого владения на соответствующий земельный участок.

@Ногина О.А. 2010

Слайд 10 ФНС России от 26.07.2012 N БС-4-11/12407 Минфина России от 19.07.2012

Кроме того, согласно п.4 ст. 8 ФЗ от 29 ноября 2004 г. N 141-ФЗ в случае отсутствия в реестре информации о существующих правах на земельные участки

налогоплательщики определяются на основании государственных актов, свидетельств и других документов, удостоверяющих права на землю и выданных физическим или юридическим лицам до вступления в силу Федерального закона от 21 июля 1997 года N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним", которые имеют равную юридическую силу с записями в ЕГРП,

Данная правовая позиция отражена в Постановлении ВАС от 23 июля 2009 г. N54.

@Ногина О.А. 2010

Слайд 11@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ Пленума ВАС

от 23 июля 2009 г. N

Согласно пункту 1 статьи 6 Федерального закона "О государственной регистрации прав на недвижимое имущество и сделок с ним" права на недвижимое имущество, возникшие до момента вступления в силу данного Закона, признаются юридически действительными и при отсутствии их государственной регистрации, которая проводится по желанию правообладателей.

При этом, как следует из п.9 ст.3 ФЗ "О введении в действие Земельного кодекса", государственные акты, свидетельства и другие документы, удостоверяющие права на землю и выданные до введения в действие ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним", имеют равную юридическую силу с записями в реестре.

плательщиком земельного налога признается также лицо, чье право собственности, право постоянного (бессрочного) пользования или право пожизненного наследуемого владения на земельный участок удостоверяется актом (свидетельством или другими документами) о праве этого лица на данный земельный участок, выданным уполномоченным органом государственной власти в порядке, установленном законодательством, действовавшим в месте и на момент издания такого акта.

Слайд 12@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ Пленума ВАС

от 23 июля 2009 г. N

В соответствии с пунктом 1 статьи 131 ГК РФ права на земельный участок подлежат государственной регистрации, которая в силу пункта 1 статьи 2 Федерального закона "О государственной регистрации прав на недвижимое имущество и сделок с ним" является единственным доказательством существования зарегистрированного права.

судам необходимо исходить из того, что за исключениями, оговоренными в пунктах 4 и 5 настоящего Постановления, плательщиком земельного налога является лицо, которое в Едином государственном реестре прав на недвижимое имущество и сделок с ним (далее - реестр) указано как обладающее правом собственности, правом постоянного (бессрочного) пользования либо правом пожизненного наследуемого владения на соответствующий земельный участок.

Слайд 13ПОСТАНОВЛЕНИЕ Пленума ВАС

от 23 июля 2009 г. N 54

Поэтому обязанность

плательщиками являются также лица, хотя и не упомянутые в пункте 1 статьи 20 ЗК среди возможных обладателей права постоянного (бессрочного) пользования на земельные участки, однако на основании пункта 3 этой статьи сохраняющие указанное право, возникшее до введения в действие названного Кодекса.

@Ногина О.А. 2010

Слайд 14Постановление ФАС Северо-Западного округа от 19.06.2012 по делу N А56-39436/2011

Признание гражданско-правовой

Признание судом договора купли-продажи земельного участка недействительным не служит основанием для вывода об отсутствии у общества обязанности уплаты земельного налога с момента государственной регистрации права собственности на земельный участок до момента вступления в законную силу решения суда о признании сделки купли-продажи земельного участка недействительной.

@Ногина О.А. 2010

Слайд 15Постановление ФАС ВСО от 18.07.2012 по делу N А33-6187/2011 Постановление ФАС СЗО

Арбитражный суд пришел к выводу о наличии оснований для доначисления покупателю земельного участка сумм земельного налога, если договор купли-продажи был признан недействительным, отклонив доводы о том, что у покупателя отсутствовало право собственности на соответствующий земельный участок.

Суд отметил, что обязанность по уплате земельного налога прекращается со дня внесения в Единый государственный реестр прав записи о праве иного лица на соответствующий земельный участок. При этом признание гражданско-правовой сделки недействительной само по себе не может изменять налоговые правоотношения, если законодательство о налогах и сборах не предусматривает это обстоятельство в качестве основания возникновения, изменения или прекращения обязанности по уплате налогов.

@Ногина О.А. 2010

Слайд 16Постановление ФАС Дальневосточного округа от 11.04.2012 N Ф03-1022/2012 по делу N

С момента продажи (заключения договора купли-продажи) принадлежащего здания общество перестало быть плательщиком земельного налога в отношении земельного участка, на котором расположено данное здание.

@Ногина О.А. 2010

Слайд 17@Ногина О.А. 2010

Статус налогоплательщика

Постановление ФАС Северо-Западного округа от 20.10.2009 по делу

Постановление ФАС Северо-Западного округа от 25.03.2010 по делу N А56-58100/2009 Суд отказал ИФНС во взыскании с ФГУ задолженности по земельному налогу в отношении земельного участка, на котором расположен принадлежащий учреждению на праве оперативного управления объект недвижимости, поскольку в силу НК РФ обязанность уплачивать названный налог возникает у налогоплательщика только после регистрации соответствующего права пользования на земельный участок.

Слайд 18ОПРЕДЕЛЕНИЕ ВС РФ от 20 июня 2012 г. N 58-АПГ12-5

Правительством Хабаровского

Несмотря на неоднократные обращения, администрация города не передала ему в собственность земельный участок, на котором находится принадлежащее ему нежилое здание, и не заключила с ним договор аренды земельного участка.

По его мнению, оспариваемым постановлением введена третья форма взимания платы за пользование земельными участками: без правоустанавливающих документов. Данное постановление противоречит требованиям статьи 65 Земельного кодекса - земельный налог и арендная плата.

Оспариваемое принято исполнительным органом государственной власти субъекта РФ, то есть с превышением предоставленной органу компетенции, а также устанавливает иной вид налогообложения, не предусмотренный федеральным законодательством, что противоречит приведенным положениям федерального законодательства.

плата за землю не может быть произвольной. В соответствии с названной нормой формами платы являются земельный налог (до введения в действие налога на недвижимость) и арендная плата. В случае незаконного использования земельных участков, подлежат применению соответствующие нормы законодательства в области гражданских и земельных правоотношений, что не было учтено при принятии оспариваемого нормативного акта.

@Ногина О.А. 2010

Слайд 19Постановление ФАС Западно-Сибирского округа от 16.07.2012 по делу N А46-4838/2011

судом установлено

@Ногина О.А. 2010

Слайд 20Постановление Президиума ВАС РФ от 15.11.2011 N 8251/11 по делу N

Отсутствие правоустанавливающих документов на земельные участки, не может служить основанием для освобождения от платы за землю, поскольку оформление таких документов зависит от волеизъявления последнего. Следовательно, с момента составления акта приема-передачи объектов недвижимого имущества у налогоплательщика возникла обязанность по уплате земельного налога в связи с использованием этих земельных участков.

Последующая приватизация и приобретение обществом земельных участков в собственность (свидетельства о государственной регистрации права от 12.03.2008) не свидетельствуют о наличии у общества обязанности по уплате земельного налога в налоговые периоды, предшествующие возникновению названного права собственности.

имеет место фактическое пользование предприятием земельным участком, не принадлежащим ему на каком-либо праве, что в силу требований статьи 388 НК, определяющей круг плательщиков земельного налога, а также статьи 65 ЗК, закрепляющей принцип платности землепользования, является основанием для взыскания

не земельного налога, а неосновательного обогащения по требованию собственника земельного участка.

@Ногина О.А. 2010

Слайд 21@Ногина О.А. 2010

Фактическое землепользование

Постановление ФАС Северо-Западного округа от 07.08.2009 по делу

Слайд 22@Ногина О.А. 2010

Документы, подтверждающие право на земельные участки

права на земельные участки

в случае отсутствия в Едином государственном реестре прав на недвижимое имущество и сделок с ним информации о существующих правах на земельные участки налогоплательщики по земельному налогу определяются на основании государственных актов, свидетельств и других документов, удостоверяющих права на землю и выданных физическим или юридическим лицам до вступления в силу Федерального закона от 21.08.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним", которые в соответствии с законодательством имеют равную юридическую силу с записями в Едином государственном реестре прав на недвижимое имущество и сделок с ним,

либо на основании актов, изданных органами государственной власти или органами местного самоуправления в рамках их компетенции и в порядке, установленном законодательством, действующим в месте издания таких актов на момент их издания, о предоставлении земельных участков.

Слайд 23@Ногина О.А. 2010

Документы, подтверждающие право на земельные участки

В соответствии с п.

В соответствии с п. 2 ст. 3 Федерального закона от 25.10.2001 N 137-ФЗ "О введении в действие Земельного кодекса РФ" юридические лица, за исключением указанных в п. 1 ст. 20 Земельного кодекса РФ , обязаны переоформить право постоянного (бессрочного) пользования земельными участками на право аренды земельных участков или приобрести земельные участки в собственность.

То есть юридические лица, указанные в п. 1 ст. 20 Земельного кодекса РФ от 25.10.2001 N 136-ФЗ, которым земельные участки были предоставлены в постоянное (бессрочное) пользование до вступления в силу Федерального закона от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним", не обязаны переоформлять данное право и это право не подлежит государственной регистрации в соответствии с Федеральным законом от 21.07.1997 N 122-ФЗ, т.к. ранее выданные им правоустанавливающие документы на земельные участки имеют равную юридическую силу с записями в Едином государственном реестре прав на недвижимое имущество и сделок с ним.

Слайд 24@Ногина О.А. 2010

Налогоплательщики

5. Поскольку при универсальном правопреемстве (реорганизация юридических лиц, за

6. При разрешении вопроса о том, кто является плательщиком земельного налога в отношении земельного участка, на котором расположен многоквартирный дом, - собственники жилых и нежилых помещений в этом доме или товарищество собственников жилья, арбитражным судам необходимо учитывать, что факт создания товарищества собственников жилья сам по себе не означает, что названное товарищество становится плательщиком земельного налога вместо собственников жилых и нежилых помещений в данном доме.

Слайд 25Постановление ФАС Северо-Западного округа от 19.03.2012 по делу N А56-11858/2011

По мнению

Как указал суд, признавая позицию налогоплательщика неправомерной, поскольку при реорганизации в форме преобразования произошло универсальное правопреемство, то вещное право на земельный участок перешло непосредственно в силу закона и налогоплательщик как правопреемник становится плательщиком земельного налога независимо от регистрации перехода соответствующего права.

@Ногина О.А. 2010

Слайд 26@Ногина О.А. 2010

Постановление ФАС Уральского округа от 28.10.2009 N Ф09-8256/09-С3

1. Поскольку

2. Исходя из подп. 3 п. 2 ст. 389 НК РФ исключение ограниченных в обороте земельных участков из объектов налогообложения по земельному налогу связано с категорией земель, целевым назначением, а также имеющимися на них объектами. Суд установил, что налогоплательщик (общество, созданное в результате реорганизации) осуществляет ту же деятельность, что и реорганизованное предприятие, - связанную с оборонной промышленностью, в связи с чем налогоплательщиком правомерно заявлена льгота в отношении спорного земельного участка.

Слайд 27@Ногина О.А. 2010

Статья 389. Объект налогообложения

1. Объектом налогообложения признаются земельные участки,

2. Не признаются объектом налогообложения:

1) земельные участки, изъятые из оборота;

2) земельные участки, ограниченные в обороте, которые заняты особо ценными объектами культурного наследия народов РФ, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия;

3) земельные участки, ограниченные в обороте, предоставленные для обеспечения обороны, безопасности и таможенных нужд (с 01.01.2013 утр.силу –мин ставка 0.3%

4) земельные участки из состава земель лесного фонда;

5) земельные участки, ограниченные в обороте, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

Слайд 28@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ Пленума ВАС

от 23 июля 2009

2. В силу пункта 1 статьи 389 НК РФ объектом налогообложения является земельный участок, под которым согласно статье 11.1 Земельного кодекса понимается часть земной поверхности, границы которой определены в соответствии с федеральными законами.

Следовательно, объект налогообложения возникнет только тогда, когда конкретный земельный участок будет сформирован.

Слайд 29Границы участка не определены

ч. 1 ст. 45 Закона N 221-ФЗ

либо государственный кадастровый учет которых не осуществлен, но права на которые зарегистрированы и не прекращены и которым присвоены органом, осуществляющим государственную регистрацию прав на недвижимое имущество и сделок с ним, условные номера в порядке, установленном в соответствии с Федеральным законом от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним", считаются ранее учтенными земельными участками.

@Ногина О.А. 2010

Слайд 30Постановление КС от 28 мая 2010 г. № 12-П

Признание конкретного

@Ногина О.А. 2010

Слайд 31ВАС

пункте 2 Постановления от 23 июля 2009 г. № 54 «О

@Ногина О.А. 2010

Слайд 32Федеральный арбитражный суд Северо-Западного округа в Постановлении от 12 апреля 2011

земельный участок,

не прошедший процедуру межевания,

не имеющий границ и площади,

не может являться объектом обложения земельным налогом.

По мнению суда, до определения границ и площади земельного участка, а также его кадастрового учета, этот участок не может быть передан в общую долевую собственность собственникам помещений в многоквартирном доме. Следовательно, организация также не может быть и субъектом обложения земельным налогом.

@Ногина О.А. 2010

Слайд 33Границы участка не определены

Согласно Постановлению ФАС Уральского округа от 19.04.2011 N

Минфин России, сославшись на вышеуказанное судебное решение в Письме от 19.07.2012 N 03-05-04-02/66 (направлено Письмом ФНС России от 26.07.2012 N БС-4-11/12407@), также указал, что в отношении земельных участков, принадлежащих на праве собственности или праве постоянного (бессрочного) пользования организациям и физическим лицам, границы которых не определены в соответствии с федеральными законами, земельный налог подлежит уплате в общеустановленном порядке.

@Ногина О.А. 2010

Слайд 34Постановление ФАС Северо-Западного округа от 07.07.2011 по делу N А66-6363/2010

По мнению

Как указал суд, признавая позицию налогоплательщика неправомерной, ссылка в выписках из земельного кадастра на неустановление границ земельного участка и на необходимость их уточнения при межевании не свидетельствует о его несформированности и об отсутствии самого объекта налогообложения, поскольку иной подход противоречил бы принципу платного пользования землей.

@Ногина О.А. 2010

Слайд 35 ФНС России от 26.07.2012 N БС-4-11/12407 Письмом> Минфина России от 19.07.2012

Согласно Определению Высшего Арбитражного Суда от 11 августа 2011 г. N ВАС-10252/11 и Постановлению ФАС Уральского округа от 19 апреля 2011 г. N Ф09-1985/11-СЗ (по этому же делу) отсутствие четко определенных границ земельного участка не препятствует взиманию земельного налога, если земельный участок является ранее учтенным, внесенным в государственный кадастр объектов недвижимости на основании материалов инвентаризации.

С учетом изложенного в отношении земельных участков, принадлежащих на праве собственности или праве постоянного (бессрочного) пользования организациям и физическим лицам, границы которых не определены в соответствии с федеральными законами, земельный налог подлежит уплате в общеустановленном порядке.

@Ногина О.А. 2010

Слайд 36ПОСТАНОВЛЕНИЕ ВАС РФ

от 16 июля 2013 г. N 3125/13

Поскольку судом первой

@Ногина О.А. 2010

Слайд 37@Ногина О.А. 2010

Определение ВАС РФ от 24.12.2009

N ВАС-15166/09

Право собственности на

Слайд 38@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ КС РФ

от 28 мая 2010 г. N 12-П

собственники

Слайд 39@Ногина О.А. 2010

Многоквартирный дом

Согласно п. 1 ст. 36 Жилищного кодекса РФ

Согласно п. 3 ст. 161 ЖК РФ способ управления многоквартирным домом выбирается на общем собрании собственников помещений в многоквартирном доме и может быть выбран и изменен в любое время на основании его решения.

ЗК РФ и НК РФ не относят организацию к плательщику земельного налога.

Земельный налог должны уплачивать собственники помещений в жилом доме, который находится на земельном участке.

Постановления ФАС Северо-Западного округа от 26.02.2007 N А56-55485/2005,

ФАС Волго-Вятского округа от 31.03.2006 N А17-4366/5/2005).

Из Письма Минфина России от 26.12.2006 N 03-06-02-02/154 следует, что земельный налог должны уплачивать собственники помещений, которые находятся в здании, расположенном на спорном земельном участке.

Слайд 40@Ногина О.А. 2010

ПИСЬМО МФ

от 25 февраля 2010 г. N

На основании ст. 16 Федерального закона от 29.12.2004 N 189-ФЗ "О введении в действие Жилищного кодекса рф" земельный участок, на котором расположены многоквартирный дом и иные входящие в состав такого дома объекты недвижимого имущества, который сформирован и в отношении которого проведен государственный кадастровый учет, переходит бесплатно в общую долевую собственность собственников помещений в многоквартирном доме.

Таким образом, объект налогообложения земельным налогом возникает только тогда, когда конкретный земельный участок будет сформирован.

Слайд 41Постановление ФАС Северо-Западного округа от 03.03.2010 N А56-44163/2009

По мнению ИФНС, решение,

Как указал суд, позиция ИФНС является неправомерной. Собственник помещения в многоквартирном доме не является налогоплательщиком земельного налога за участок, на котором расположен этот дом, т.к. указанный земельный участок не может быть объектом гражданских прав и объектом налогообложения ввиду того, что его границы по данным кадастрового учета не определены в порядке межевания.

@Ногина О.А. 2010

Слайд 42Постановление ФАС Северо-Западного округа от 30.10.2009 N А56-44297/2008

1. земельный участок был

2. После раздела земельного участка налогоплательщик предпринимал все зависящие от него меры по приведению правоустанавливающих документов в соответствие с фактическим использованием земельных участков.

документы не были переоформлены по не зависящим от него причинам, поскольку на основании постановления судебного пристава-исполнителя в ЕГРП была внесена запись о запрете предприятию осуществлять регистрационные действия в отношении спорного земельного участка. После снятия запрета на регистрационные действия было зарегистрировано прекращение права налогоплательщика на разделенный земельный участок. В связи с указанными обстоятельствами неправомерно возложение обязанности по уплате земельного налога на налогоплательщика.

@Ногина О.А. 2010

Слайд 43Постановление ФАС Северо-Западного округа от 26.09.2011 по делу N А21-8681/2010

По мнению

Как указал суд, признавая позицию ИФНС неправомерной, участок является единым объектом, имеет единый кадастровый номер и подлежит налогообложению как единый объект, в связи с чем право на применение пониженной ставки налога по данному участку распространяется на весь спорный участок.

@Ногина О.А. 2010

Слайд 44@Ногина О.А. 2010

Часть земельного участка

Постановление ФАС Северо-Западного округа от 25.12.2008 по

Слайд 45@Ногина О.А. 2010

Часть земельного участка

Постановление ФАС Северо-Западного округа от 30.10.2009 по

Слайд 46Постановление ФАС Уральского округа от 03.05.2012 N Ф09-3131/12 по делу N

Признавая правомерным доначисление предпринимателю земельного налога, арбитражный суд исходил из того, что фактическое использование в предпринимательских целях только части помещений, расположенных на спорном земельном участке, не означает, что налог должен быть исчислен пропорционально площадям таких помещений.

Суд счел, что использование в предпринимательской деятельности части помещений означает, что весь земельный участок (объект налогообложения) используется в предпринимательской деятельности.

@Ногина О.А. 2010

Слайд 47@Ногина О.А. 2010

Часть земельного участка

Постановление ФАС Уральского округа от 18.03.2009 N

На указанном земельном участке находятся здания гостиницы и боулинга, а также административно-бытовой корпус.

Согласно выписке из Государственного земельного кадастра обществу принадлежит земельный участок, относящийся к категории "земли поселений", имеющий вид разрешенного использования (назначения) "под здания боулинг-центра".

С учетом того, что объектом налогообложения является единый земельный участок, кадастровая стоимость которого в установленном порядке определена, земельный налог правомерно исчислен по ставке, установленной для земельных участков, отнесенных к категории земель поселений, занятых досугово-развлекательными и игорными заведениями, боулингами.

Раздел земельного участка на 2 части (занятую боулинг-центром и прочую) и применение двух разных ставок земельного налога к разным частям земельного участка в данном случае неправомерно.

Слайд 48Постановление ФАС Поволжского округа от 22.05.2012

по делу N А12-14239/2011

По мнению

Как указал суд, признавая позицию ИФНС неправомерной, поскольку судоходный канал является гидротехническим сооружением, находящимся в федеральной собственности, и относится к поверхностным водным объектам с соответствующим видом разрешенного использования земельных участков, указанные земельные участки согласно подп. 5 п. 2 ст. 389 НК РФ не являются объектом налогообложения по земельному налогу. При этом не имеет значения тот факт, что земельный участок не переведен в категорию "земли водного фонда".

@Ногина О.А. 2010

Слайд 49@Ногина О.А. 2010

Земли водного фонда

Минфин России в Письме от 31.03.2008 N

земельный участок должен быть занят водным объектом, обладающим признаками, установленными ст. ст. 1 и 5 ВК

водный объект должен относиться к собственности РФ или собственности субъектов РФ;

земельный участок, занятый водным объектом, должен относиться к категории "земли водного фонда" или другой категории земель с соответствующим водному объекту видом разрешенного использования земельного участка. земельные участки, занятые водохранилищами, не признаются объектом налогообложения по земельному налогу при условии нахождения данных водных объектов в государственной собственности и на основании документов на землю

отсутствии оснований для обложения земельным налогом земельного участка, на котором находится водохранилище, не имеет значения, что земельный участок не переведен в категорию "земли водного фонда" (Постановления ФАС Уральского округа от 15.11.2007 N Ф09-9336/07-С3 и от 17.12.2007 N Ф09-10402/07-С3). Данные выводы поддерживает ВАС РФ (Определения от 30.07.2008 N 9511/08, от 09.04.2008 N 3049/08).

Слайд 50@Ногина О.А. 2010

ПИСЬМО Минэкономразвития

от 28 декабря 2009 г. N Д23-4434

законодательством не

В отсутствие такого документа отнесение земельных участков к ограниченным в обороте может быть подтверждено документами

о предоставлении земельных участков,

сведениями из государственного кадастра объектов недвижимости,

сведениями об особом статусе лица, занимающего земельный участок,

иными сведениями.

Слайд 51Постановление ФАС Северо-Западного округа от

03.02.2012 по делу N А21-2842/2011

Как указал

Постановление ФАС Восточно-Сибирского округа от 27.01.2012 по делу N А33-9765/2010

Как указал суд, признавая позицию налогового органа необоснованной, в соответствии с подп. 3 п. 2 ст. 389 НК РФ не признаются объектом обложения земельным налогом земельные участки, ограниченные в обороте в соответствии с законодательством РФ, предоставленные для обеспечения обороны, безопасности и таможенных нужд. При этом основания для квалификации земель как используемых для обеспечения обороны могут быть подтверждены сведениями о статусе организации и документами, подтверждающими фактическое использование земельных участков.

@Ногина О.А. 2010

Слайд 52@Ногина О.А. 2010

Земли водного фонда

ФАС Уральского округа, отмечая, что к отношениям

Постановления ФАС Уральского округа от 29.04.2008 N Ф09-2884/08-С3, от 26.02.2008 N Ф09-595/08-С3, от 22.02.2008 N Ф09-927/08-С3, от 30.09.2008 N Ф09-6884/08-С3, от 09.10.2008 N Ф09-7183/08-С3.

земли, занятые прудом-охладителем, наравне с землями водохранилища не могут быть признаны объектом налогообложения по земельному налогу.

Слайд 53Постановление Президиума ВАС РФ от 05.06.2012 N 16720/11 по делу N

Из положений Федерального закона от 21.12.2004 N 172-ФЗ "О переводе земель или земельных участков из одной категории в другую", п. 11 ст. 396 НК РФ надлежащим доказательством принадлежности земельного участка к конкретной категории земель являются данные государственного кадастрового учета.

Физическое нахождение на земельном участке, отнесенном к землям поселений, пруда и леса, письма государственных органов и органов местного самоуправления не свидетельствуют об отнесении его к землям лесного и водного фонда и не предполагают освобождение от обложения земельным налогом на основании подп. 4, 5 п. 2 ст. 389 НК РФ.

@Ногина О.А. 2010

Слайд 54@Ногина О.А. 2010

Земельные участки судов

В силу п. 2 ст. 389 НК

В ст. 8 Закона РФ от 05.03.1992 N 2446-1 "О безопасности" указано, что систему безопасности образуют органы законодательной, исполнительной и судебной властей, государственные, общественные и иные организации и объединения, граждане, принимающие участие в обеспечении безопасности в соответствии с данным Законом, а также законодательство, регламентирующее отношения в сфере безопасности.

судебные органы обеспечивают защиту конституционного строя Российской Федерации, осуществляют правосудие по делам о преступлениях, обеспечивают судебную защиту граждан, общественных и иных организаций и объединений, если их права в связи с деятельностью по обеспечению безопасности были нарушены.

На основании ст. 1 ФКЗ от 31.12.1996 N 1-ФКЗ "О судебной системе Российской Федерации" правосудие в Российской Федерации осуществляется только судами, действуют федеральные суды, конституционные (уставные) суды и мировые судьи субъектов Российской Федерации, составляющие судебную систему Российской Федерации.

земельные участки, предоставленные органам судебной власти, осуществляющим свою деятельность на основании Закона N 2446-1, признаются ограниченными в обороте и освобожденными от уплаты земельного налога.

Слайд 55@Ногина О.А. 2010

Земельные участки судов

Минфин России в Письме от 25.10.2007 N

Очевидно, что данные выводы могут быть распространены на земельные участки, предоставленные всем органам судебной власти в РФ.

Постановлением ФАС Северо-Кавказского округа от 08.10.2007 N Ф08-5513/2007-2083А.

земельный участок, в установленном порядке предоставленный федеральному суду общей юрисдикции, объектом налогообложения по земельному налогу не является.

Слайд 56@Ногина О.А. 2010

Особо ценное наследие

В соответствии со ст. 3 ФЗ от

В силу ст. 21 Закона N 73-ФЗ на объект культурного наследия, включенный в реестр, собственнику данного объекта соответствующим органом охраны объектов культурного наследия выдается паспорт объекта культурного наследия.

Пункт 1 Положения об особо ценных объектах культурного наследия народов РФ, утвержденного Указом Президента РФ от 30.11.1992 N 1487, относит к особо ценным объектам культурного наследия расположенные на территории РФ историко-культурные и природные комплексы, архитектурные ансамбли и сооружения, предприятия, организации и учреждения культуры, а также другие объекты, представляющие собой материальные, интеллектуальные и художественные ценности эталонного или уникального характера с точки зрения истории, археологии, культуры, архитектуры, науки и искусства.

Объекты, отнесенные к числу особо ценных, включаются в Государственный свод особо ценных объектов культурного наследия народов

п. 1 Положения о Государственном своде особо ценных объектов культурного наследия народов, утв Постановлением Правительства РФ от 06.10.1994 N 1143

Слайд 57@Ногина О.А. 2010

Статья 390. Налоговая база

1. Налоговая база определяется как кадастровая

2. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством РФ.

Слайд 58@Ногина О.А. 2010

Исчисление налоговой базы

1. Налоговая база - в отношении каждого

В отношении земельного участка, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на дату постановки такого земельного участка на кадастровый учет.

Налоговая база в отношении земельного участка, находящегося на территориях нескольких муниципальных образований (на территориях муниципального образования и городов федерального значения Москвы или Санкт-Петербурга), определяется по каждому муниципальному образованию (городам федерального значения Москве и Санкт-Петербургу).

налоговая база в отношении доли земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), определяется как доля кадастровой стоимости всего земельного участка, пропорциональная указанной доле земельного участка.

Слайд 59Определение Конституционного Суда РФ от 01.03.2011 N 280-О-О

физические и юридические лица

понятие кадастровой стоимости, под которой теперь понимается "установленная в процессе государственной кадастровой оценки рыночная стоимость объекта недвижимости, определенная методами массовой оценки, или, при невозможности определения рыночной стоимости методами массовой оценки, рыночная стоимость, определенная индивидуально для конкретного объекта недвижимости в соответствии с законодательством об оценочной деятельности".

допускает возможность пересмотра кадастровой стоимости земельного участка при определении его рыночной стоимости. Вопрос о таком пересмотре должен разрешаться органами исполнительной власти, а при несогласии с их решениями - в судебном порядке.

@Ногина О.А. 2010

Слайд 60Постановление Президиума ВАС РФ от 28.06.2011 N 913/11 по делу N

Заявленные обществом требования, изменение внесенной в государственный кадастр недвижимости органом кадастрового учета кадастровой стоимости земельного участка на его рыночную стоимость.

обществом был представлен отчет оценщика о рыночной стоимости спорного земельного участка, свидетельствующий о том, что кадастровая стоимость существенно (более чем на 30 процентов) превышает рыночную стоимость участка.

Принимая во внимание существенное расхождение между кадастровой стоимостью спорного земельного участка и его рыночной стоимостью, определенной в отчете, подготовленном оценщиком по заказу общества, суд вправе назначить экспертизу этого отчета в целях его проверки

установление судом рыночной стоимости земельного участка должно являться основанием для обязания органа кадастрового учета внести такую стоимость в качестве новой кадастровой стоимости в государственный кадастр недвижимости с момента вступления в силу судебного акта.

@Ногина О.А. 2010

Слайд 61@Ногина О.А. 2010

ОПРЕДЕЛЕНИЕ ВС РФ

от 28 апреля 2010 г. N

То обстоятельство, что кадастровая стоимость земельного участка принадлежащего ООО "Гулливер" значительно превышает по мнению заявителя его рыночную стоимость, само по себе о недостоверности результатов проведенной в отношении земель поселений Новосибирской области кадастровой оценки свидетельствовать не может, поскольку действующее законодательство не содержит каких-либо положений, устанавливающих обязательность совпадения значений рыночной и кадастровой стоимости земельного участка.

Слайд 62@Ногина О.А. 2010

Нормативная цена земли

ПОСТАНОВЛЕНИЕ Президиума ВАС от 10 февраля

если кадастровая стоимость земли не определена, для целей налогообложения применяется нормативная цена земли (пункт 13 статьи 3 Федерального закона от 25.10.2001 N 137-ФЗ "О введении в действие Земельного кодекса", пункт 5 статьи 65 Земельного кодекса).

налоговая база по земельному налогу за 2006 год не могла быть исчислена исходя из кадастровой стоимости земельного участка, утвержденной в текущем налоговом периоде.

Постановление главы администрации Волгоградской области от 03.08.2005 N 779, действовавшее в редакции до внесения в него изменений постановлением главы администрации Волгоградской области от 16.03.2006 N 279, определяет минимальную и максимальную кадастровую стоимость земельных участков, что не позволяет применить ее при исчислении земельного налога.

Сумма земельного налога на основании нормативной цены земельного участка инспекцией не определена.

Слайд 63@Ногина О.А. 2010

Постановление Президиума ВАС РФ от 09.12.2008 N 6113/08 по

Дело по заявлению о признании незаконными актов налогового органа о доначислении авансовых платежей по земельному налогу направлено на новое рассмотрение, поскольку, если кадастровая стоимость земли не определена, для налогообложения применяется нормативная цена земли, в связи с чем суд должен был руководствоваться нормативным правовым актом органа исполнительной власти области об утверждении кадастровой оценки земли, а при его отсутствии - учесть ее нормативную цену, однако это не было сделано.

Слайд 64ПОСТАНОВЛЕНИЕ ПРЕЗИДИУМА ВАС

от 10 ноября 2011 г. N 6662/11

вывод о необоснованном

По мнению инспекции, надлежало использовать удельный показатель кадастровой стоимости кадастрового квартала, где расположен упомянутый земельный участок. Инспекция исходила из представленной Управлением Роснедвижимости по Красноярскому краю информации, согласно которой кадастровая стоимость этого земельного участка за период с 01.01.2006 по 31.12.2008 не переоценивалась и составляла 166 215 154 рубля.

в пункте 7 Постановления ВАС от 23.07.2009 N 54 применять нормативную цену земли, совпадающую в настоящем случае с балансовой.

При наличии постановления от 19.02.2003 N 44-п исчислении земельного налога за 2006 год нормативной цены спорного земельного участка не соответствует нормам налогового законодательства.

при официальном опубликовании текста постановления от 19.02.2003 N 44-п

приложения к нему, содержащие сведения о показателях усредненной кадастровой стоимости земель по соответствующим кварталам с учетом вида разрешенного использования, опубликованы не были.

при новом рассмотрении дела должны выяснить, была ли до 01.03.2006 в отношении спорного земельного участка внесена его кадастровая стоимость, определенная с учетом положений постановления от 19.02.2003 N 44-п, в государственный земельный кадастр.

@Ногина О.А. 2010

Слайд 65Постановление Президиума ВАС РФ

от 19.04.2011 N 15932/10

Исключение на основании решения

Поскольку данным постановлением была утверждена стоимость квадратного метра для земельных участков, находящихся в соответствующем кадастровом квартале, в зависимости от вида разрешенного использования, кадастровую стоимость принадлежащего налогоплательщику конкретного земельного участка в данном случае следовало определить путем умножения площади земельного участка на удельный показатель кадастровой стоимости, который, в свою очередь, определяется по таблице приложения с учетом месторасположения земельного участка и вида разрешенного использования.

@Ногина О.А. 2010

Слайд 66Постановление ФАС Северо-Кавказского округа от 26.03.2010 N А32-27335/2009-5/447

Как указал суд, признавая

В связи с чем указанный акт органа местного самоуправления не может являться основанием для исчисления кадастровой стоимости спорного земельного участка, а, следовательно, дополнительно уплаченные налогоплательщиком суммы земельного налога являются излишне уплаченными и подлежат зачету в счет предстоящих платежей по земельному налогу.

@Ногина О.А. 2010

Слайд 67@Ногина О.А. 2010

Определение Конституционного Суда от 03.02.2010 N 165-О-О

правовое регулирование земельного

Вместе с тем такое правовое регулирование должно производиться с соблюдением вытекающих из Конституции и получающих конкретизацию в действующем налоговом законодательстве гарантий прав налогоплательщиков, включая те, которые определяют особый порядок вступления в силу актов о налогах и сборах.

Соответственно, нормативные правовые акты органов исполнительной власти субъектов Российской Федерации об утверждении кадастровой стоимости земельных участков в той части, в какой они во взаимосвязи с нормами ст. 390 и п. 1 ст. 391 Кодекса порождают правовые последствия для налогоплательщиков, действуют во времени в том порядке, какой определен федеральным законодателем для вступления в силу актов законодательства о налогах и сборах в Кодексе.

Минфин РФ ПИСЬМО от 2 ноября 2010 г. N 03-05-04-02/95

Слайд 68Постановление ФАС Западно-Сибирского округа от 25.04.2012

по делу N А46-16055/2010

Как указал

То обстоятельство, что утвержденная указанным постановлением кадастровая стоимость земель используется налогоплательщиками и налоговыми органами в целях исчисления земельного налога, само по себе не свидетельствует о том, что постановление правительства Омской области от 19.12.2007 N 174-п является нормативным актом о налогах и сборах. Таким образом, суд отклонил довод о возможности применения постановления правительства Омской области от 19.12.2007 N 174-п лишь по истечении сроков вступления в силу актов законодательства о налогах и сборах, установленных ст. 5 НК РФ. Кроме того, у общества имелась возможность уплатить налог надлежащим образом в соответствии с доведенными до него в порядке подп. 14 ст. 396 НК РФ сведениями, поскольку процедура доведения необходимых сведений для целей налогообложения (опубликование в официальном издании) прав и законных интересов общества не нарушает.

@Ногина О.А. 2010

Слайд 69@Ногина О.А. 2010

ОПРЕДЕЛЕНИЕ ВС РФ от 3 марта 2010 г. N

Вводя земельный налог, признавая земельные участки объектом налогообложения и устанавливая порядок определения налоговой базы, федеральный законодатель одновременно подчеркивает, что кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством (статьи 15, 389, 390 Налогового кодекса) и тем самым указывает на иную правовую природу актов, устанавливающих кадастровую стоимость земельных участков

При такой правовой позиции у суда не имелось юридических оснований для вывода о несоответствии оспариваемых постановлений статье 5 НК, регламентирующей действие актов законодательства о налогах и сборах во времени, и на применении которой по настоящему делу настаивает заявитель в кассационной жалобе.

Слайд 70@Ногина О.А. 2010

ОПРЕДЕЛЕНИЕ ВАС РФ

от 19 октября 2010 г. N

По мнению инспекции, при расчете земельного налога в спорный период подлежала применению кадастровая стоимость, утвержденная в установленном порядке на 01.01.2009 постановлением Правительства Свердловской области от 19.12.2008 N 1347-ПП.

Оспаривая постановления судов апелляционной и кассационной инстанций, предприниматель ссылается на то, что названное постановление Правительства Свердловской области, являясь нормативным правовым актом о налогах и сборах, в соответствии с статьей 5 НК вступило в силу с 01.01.2010 и не подлежало применению в спорный период.

суды пришли к выводу о правомерности доначисления инспекцией спорных сумм авансовых платежей по земельному налогу за 2 квартал 2009 исходя из кадастровой стоимости, установленной по состоянию на 01.01.2009 года.

Слайд 71ПОСТАНОВЛЕНИЕ КС РФ

от 2 июля 2013 г. N 17-П

нормативные правовые акты

Выявленный в настоящем Постановлении конституционно-правовой смысл указанных положений Налогового кодекса Российской Федерации является общеобязательным и исключает любое иное их истолкование в правоприменительной практике.

@Ногина О.А. 2010

Слайд 72Постановление ФАС Уральского округа от 20.07.2011 N Ф09-3809/11

Изменение кадастровой стоимости земельного

Доведение до налогоплательщика данных об изменении кадастровой стоимости участка до истечения налогового периода не возлагает на него обязанность исчислять и уплачивать налог, применяя эти данные.

Налог подлежит исчислению и уплате исходя из кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом, в соответствии с п. 1 ст. 390, п. 1 ст. 391, п. 1 ст. 393 Налогового кодекса.

@Ногина О.А. 2010

Слайд 73@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ Президиума ВАС РФ

от 21 сентября 2010 г.

по итогам государственной кадастровой оценки земель орган исполнительной власти субъекта РФ принимает акт об утверждении ее результатов. В полномочия органов кадастрового учета входит внесение в государственный кадастр результатов государственной кадастровой оценки, утвержденных в установленном порядке органами исполнительной власти субъектов РФ.

При этом под утвержденными результатами должны пониматься те показатели, которые непосредственно указаны в обнародованном акте органа исполнительной власти субъекта Российской Федерации, а не исходные первичные показатели, применявшиеся для расчета включенных в такой акт итоговых цифр.

Слайд 74Постановление ФАС Северо-Кавказского округа от 09.12.2009 N А32-3347/2008-19/22-58/455

Исследовав постановление главы администрации

@Ногина О.А. 2010

Слайд 75Постановление ФАС Западно-Сибирского округа от 11.11.2009 N А27-10627/2007

Суд признал неправомерным доначисление

@Ногина О.А. 2010

Слайд 76@Ногина О.А. 2010

Необоснованность

кадастровой стоимости

ОПРЕДЕЛЕНИЕ ВС РФ от 17 февраля 2010

кадастровая стоимость земельных участков, находящихся в собственности заявителя, значительно превышает их рыночную стоимость, само по себе о недостоверности результатов проведенной в отношении земель Новосибирской области кадастровой оценки свидетельствовать не может, поскольку действующее законодательство не содержит каких-либо положений, устанавливающих обязательность совпадения значений рыночной и кадастровой стоимости земельного участка.

При таких обстоятельствах судом постановлено правомерное решение об отказе в удовлетворении требований заявителя.

ОПРЕДЕЛЕНИЕ ВС РФ от 21 октября 2009 г. N 80-Г09-8

вводя земельный налог, признавая земельные участки объектом налогообложения, и устанавливая порядок определения налоговой базы, федеральный законодатель, одновременно подчеркивает, что кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством и тем самым указывает на иную правовую природу актов, устанавливающих кадастровую стоимость земельных участков.

нет оснований для вывода о том, что утвержденные правительством Ульяновской области результаты государственной кадастровой оценки земель населенных пунктов Ульяновской области, являются чрезмерно завышенными, к чему сводятся доводы заявителей.

Однако из обстоятельств дела превышения, либо иного нарушения своих полномочий при издании оспариваемого постановления, правительством Ульяновской области не усматривается.

Нет в материалах дела и данных о том, что в процессе контрольной проверки Федеральным агентством кадастра объектов недвижимости Отчета с использованием специального программного продукта были выявлены нарушения Методических указаний и технических рекомендаций, ставящие под сомнение достоверность величины кадастровой стоимости земельных участков.

признавая соответствующим федеральному законодательству оспариваемое постановление в контексте заявленных требований, суд обоснованно исходил из того, что его положения не могут рассматриваться как снижающие уровень прав заявителя в сфере налогообложения.

Слайд 77@Ногина О.А. 2010

Постановление Правительства РФ от 08.04.2000 N 316

"Об утверждении Правил

2. Государственная кадастровая оценка земель проводится для определения кадастровой стоимости земельных участков различного целевого назначения.

3. Государственная кадастровая оценка земель проводится не реже одного раза в 5 лет.

10. Органы исполнительной власти субъектов РФ по представлению территориальных органов Федерального агентства кадастра объектов недвижимости утверждают результаты государственной кадастровой оценки земель.

13. При проведении государственного кадастрового учета вновь образуемых земельных участков, а также текущих изменений, связанных с изменением

категории земель,

вида разрешенного использования

или уточнением площади земельных участков,

определение их кадастровой стоимости осуществляется на основе результатов государственной кадастровой оценки земель.

Слайд 78@Ногина О.А. 2010

Результаты кадастровой оценки

Постановление Правительства Санкт-Петербурга от 28.11.2006 N 1432

"Об

Результаты оценки утверждены Приказом Комитета по земельным ресурсам СПб от 01.06.2012 № 158. Официально опубликован 09.06.2012.

полномочия по исполнению функции заказчика, утверждению, опубликованию и т.д. результатов кадастровой оценки возложены Постановлением Правительства СПб от 28.01.2011 № 85 (изменения в Положение о КЗР).

Сведения о новой кадастровой стоимости внесены в кадастр 13.09.2012 на основании Решения филиала ФГБУ «ФКП Росреестра» по Санкт-Петербургу от 13.09.2012 № 1-ИВ «О внесении кадастровых сведений в порядке информационного взаимодействия».

На сайте Росреестра до сведения доведена информация о кадастровую стоимость (текст приказа с приложениями, публичная карта и т.д.), отчет оценщиков в полном опубликован.

Слайд 79@Ногина О.А. 2010

Налоговая база

(несколько видов разрешений)

ПОСТАНОВЛЕНИЕ ФАС СЗО от 22 июня

Согласно пункту 3.7 Приказа Роснедвижимости от 29.06.2007 N П/0152 "Об утверждении Технических рекомендаций по государственной кадастровой оценке земель населенных пунктов" для земельных участков с более чем одним видом разрешенного использования выбирается максимальное значение кадастровой стоимости.

кассационная инстанция считает, что названный Приказ в силу статей 1 и 4 НК РФ не относится к законодательству о налогах и сборах, имеет рекомендательный характер и потому не может быть применен при разрешении дела.

Таким образом, суды пришли к правильному выводу о том, что в спорный период порядок применения конкретной кадастровой стоимости земельного участка при исчислении земельного налога по земельному участку с более чем одним видом разрешенного использования не был установлен.

Слайд 80@Ногина О.А. 2010

ПИСЬМО от 17 июня 2009 г. N Д06-1710

Минэкономразвития

По

В соответствии с п. 10 Федерального стандарта оценки "Цель оценки и виды стоимости (ФСО N 2)", утвержденного Приказом Минэкономразвития России от 20.07.2007 N 255, при определении кадастровой стоимости объекта оценки определяется рыночная стоимость методами массовой оценки.

При этом в соответствии с Методическими рекомендациями по определению рыночной стоимости земельных участков, утвержденными Распоряжением Минимущества России от 06.03.2002 N 568-р, рыночная стоимость земельного участка определяется исходя из его наиболее эффективного использования, то есть наиболее вероятного использования земельного участка, являющегося физически возможным, экономически оправданным, соответствующим требованиям законодательства, финансово осуществимым и в результате которого расчетная величина стоимости земельного участка будет максимальной (принцип наиболее эффективного использования).

Наиболее эффективное использование земельного участка определяется с учетом возможного обоснованного его разделения на отдельные части, отличающиеся формами, видом и характером использования. Наиболее эффективное использование может не совпадать с текущим использованием земельного участка.

Слайд 81Налоговая база

(несколько видов разрешений)

Таким образом, суды пришли к правильному выводу о

В пункте 4 Постановления ВАС от 28.02.2001 N 5 "О некоторых вопросах применения части первой Налогового кодекса Российской Федерации" указано, что в силу пункта 7 статьи 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

В связи с этим при рассмотрении налоговых споров, основанных на различном толковании налоговыми органами и налогоплательщиками норм законодательства о налогах и сборах, судам необходимо оценивать определенность соответствующей нормы.

Критерием правовой определенности является способность налогоплательщика (исходя из содержания норм законодательства о налогах и сборах) точно определить, в том числе: объект налогообложения, налоговую базу, налоговый период, налоговую ставку, порядок исчисления и уплаты налога.

В рассматриваемой ситуации правовая неопределенность имеется в отношении налоговой базы по земельному налогу.

Поскольку в данном случае порядок определения кадастровой стоимости земельного участка с несколькими видами разрешенного использования в 2006 году нормативно не был установлен, суды обоснованно разрешили настоящий спор с применением положений п7 статьи 3 НК РФ.

@Ногина О.А. 2010

Слайд 82@Ногина О.А. 2010

ПОСТАНОВЛЕНИЕ

от 25 сентября 2009 г. по делу N А56-39981/2008

Судебными

Судами установлено, что земельный участок, на котором расположен многоквартирный жилой дом не может быть использован под размещение объектов торговли, в связи с чем применение Инспекцией кадастровой стоимости в размере 58 924 586 руб. в отношении доли в общей долевой собственности правомерно признано судебными инстанциями необоснованным.

Обществу принадлежит только доля в общей долевой собственности, но не земельный участок в целом, как объект налогообложения.

Главой 31 "Земельный налог" НК РФ не предусмотрено исчисление земельного налога в отношении единого земельного участка, принадлежащего различным налогоплательщикам, с применением различных налоговых баз (кадастровых стоимостей), установленных в зависимости от вида разрешенного использования земельного участка.

Таким образом, в отношении земельного участка с более чем одним видом разрешенного использования следует применять налоговую ставку, установленную в отношении того вида разрешенного использования земельного участка, которому соответствует установленная для данного земельного участка кадастровая стоимость (налоговая база).

Слайд 83@Ногина О.А. 2010

Изменение кадастровой стоимости

Постановление ФАС Северо-Западного округа от 15.03.2010 по

Слайд 84@Ногина О.А. 2010

Изменение кадастровой стоимости

ПОСТАНОВЛЕНИЕ Фас СЗО от 21 августа 2009

Министерство финансов России в письмах от 05.09.2006 N 03-06-02-02/120 и от 16.08.2007 N 03-05-07-02/81 разъяснило, что налоговая база, размер которой зависит от стоимостной оценки земельного участка, определяется на конкретную дату (1 января года, являющегося налоговым периодом) и не может для целей налогообложения изменяться в течение налогового периода (в том числе в зависимости от перевода земель из одной категории в другую, изменения вида разрешенного использования земельного участка), если не произошло изменений результатов государственной кадастровой оценки земли вследствие исправления технических ошибок, судебного решения и т.п., внесенных обратным числом на указанную дату.

такие изменения, как перевод земель из одной категории в другую, изменение вида разрешенного использования земельного участка, влияющие на величину кадастровой стоимости земельного участка и произошедшие в течение налогового периода, учитываются при определении налоговой базы, которая будет применяться для исчисления земельного налога в следующем налоговом периоде.

изменение в результатах государственной кадастровой оценки земли произошло вследствие исправления технических ошибок и эти исправления внесены обратным числом на 1 января года, являющегося налоговым периодом, земельный налог исчисляется налогоплательщиком с учетом такого исправления.

Федеральное агентство кадастра объектов недвижимости письмом от 21.04.2006 N ВК/0556 разъяснило, что под технической ошибкой, допущенной при ведении государственного земельного кадастра, следует понимать ошибку, приведшую к несоответствию сведений, внесенных в основные документы государственного земельного кадастра - Единый государственный реестр земель, дежурные кадастровые карты (планы), данным, содержащимся в представленных заявителем документах, явившихся основанием для внесения этих сведений в государственный земельный кадастр.

Слайд 85Письмо Минфина России от 01.11.2012 N 03-05-05-02/112

если в результате судебного решения

@Ногина О.А. 2010

Слайд 86Письмо Минфина России от 05.10.2012 N 03-05-05-02/101

Таким образом, изменение категории земли,

налоговая база, размер которой зависит от стоимостной оценки земельного участка (кадастровой стоимости), определяется на конкретную дату (1 января года, являющегося налоговым периодом) и не может для целей налогообложения изменяться в течение налогового периода.

в случае изменения в течение налогового периода вида разрешенного использования земельного участка при исчислении земельного налога в отношении такого земельного участка должна применяться налоговая ставка, установленная для того вида разрешенного использования земельного участка, в соответствии с которым определена кадастровая стоимость земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

@Ногина О.А. 2010

Слайд 87Письмо Минфина России от 20.09.2012

N 03-05-05-02/97

при отмене органом исполнительной власти

вновь утвержденные результаты государственной кадастровой оценки земель применяются для перерасчета земельного налога, уплаченного за предыдущие налоговые периоды, в том случае, если улучшается положение налогоплательщика.

@Ногина О.А. 2010

Слайд 88Постановление Президиума ВАС РФ от 06.11.2012

N 7701/12 по делу NА46-10030/2011

Изменение

Инспекция, не согласившись с применением кадастровой стоимости указанных земельных участков с 01.08.2010 в меньшем размере по сравнению с ранее применяемыми показателями, доначислила обществу земельный налог, начислила соответствующие пени и штраф.

по мнению судов апелляционной и кассационной инстанций, инспекцией был сделан обоснованный вывод о том, что сумма земельного налога, подлежащая уплате за 2010 год, должна определяться исходя из кадастровой стоимости земельных участков по состоянию на 01.01.2010. без учета изменения кадастровой стоимости в течение налогового периода

Кадастровая стоимость земельного участка исчисляется путем умножения его площади на средний удельный показатель кадастровой стоимости в кадастровом квартале применительно к соответствующему виду разрешенного использования.

@Ногина О.А. 2010

Слайд 89Постановление Президиума ВАС РФ от 06.11.2012

N 7701/12 по делу NА46-10030/2011

Правительство

для определения налоговой базы по спорным земельным участкам за период с 01.08.2010 общество использовало утвержденные указанным актом органа исполнительной власти субъекта Российской Федерации показатели кадастровой стоимости, то есть показатели, установленные на начало налогового периода (на 01.01.2010), в связи с чем доводы инспекции о нарушении положений пункта 1 статьи 391 Кодекса подлежат отклонению.

Судом первой инстанции был сделан обоснованный вывод о том, что отсутствие в главе 31 Кодекса нормы, регулирующей определение налоговой базы по земельному налогу при изменении вида разрешенного использования земельных участков, не препятствует налогоплательщику исчислять налог с учетом кадастровой стоимости, рассчитанной за соответствующий период исходя из измененного вида разрешенного использования.

@Ногина О.А. 2010

Слайд 90Постановление Президиума ВАС РФ от 29.05.2012 N 16485/11 по делу N

Управлением Росреестра была рассчитана новая кадастровая стоимость спорных участков.

Результаты определения новой кадастровой стоимости отражены в соответствующих актах определения кадастровой стоимости земельных участков от 15.02.2010, от 16.02.2010, от 23.04.2010 и внесены в государственный кадастр недвижимости.

Общество при исчислении авансовых платежей по земельному налогу за первый квартал 2010 года в отношении названных участков применило вновь определенную кадастровую стоимость.

Поскольку на 01.01.2010 кадастровая стоимость определена не была и эти данные не внесены в кадастр, суды сочли правомерным определение инспекцией кадастровой стоимости земельных участков на основании сведений государственного кадастра недвижимости по состоянию на 01.01.2010.

реализация налогоплательщиком права на уплату земельного налога исходя из кадастровой стоимости, исчисленной с учетом измененного вида разрешенного использования

не может быть поставлена в зависимость от момента исполнения указанного решения об изменении вида разрешенного использования и внесения в кадастр управлением Росреестра соответствующих сведений.

@Ногина О.А. 2010

Слайд 91@Ногина О.А. 2010

Исчисление налоговой базы

Налогоплательщики-организации определяют налоговую базу самостоятельно на

Налогоплательщики - физические лица, являющиеся индивидуальными предпринимателями, определяют налоговую базу самостоятельно в отношении земельных участков, используемых (предназначенных для использования) ими в предпринимательской деятельности, на основании сведений государственного кадастра недвижимости о каждом земельном участке, принадлежащем им

на праве собственности,

праве постоянного (бессрочного) пользования или

праве пожизненного наследуемого владения.

Слайд 92@Ногина О.А. 2010

Предприниматели

В соответствии с положениями НК РФ в редакции, действующей

Если предприниматель не использовал участок в своей деятельности, то земельный налог уплачивался им на основании налоговых уведомлений, направляемых ему инспекцией (п. 4 ст. 397 НК РФ). Налоговую декларацию (расчет авансовых платежей) по таким участкам он также не представлял.

С 1 января 2010 г. данный порядок изменен.

предприниматели самостоятельно определяют налоговую базу, исчисляют сумму налога и представляют декларацию (расчеты) по земельным участкам, которые используются в предпринимательской деятельности, независимо от фактического использования их в такой деятельности.

Слайд 93Письмо Минфина РФ от 05.03.2012

N 03-05-06-02/21

Следовательно, если в правоустанавливающем документе

@Ногина О.А. 2010

Слайд 94@Ногина О.А. 2010

Доля в праве

Налоговая база определяется отдельно в отношении долей

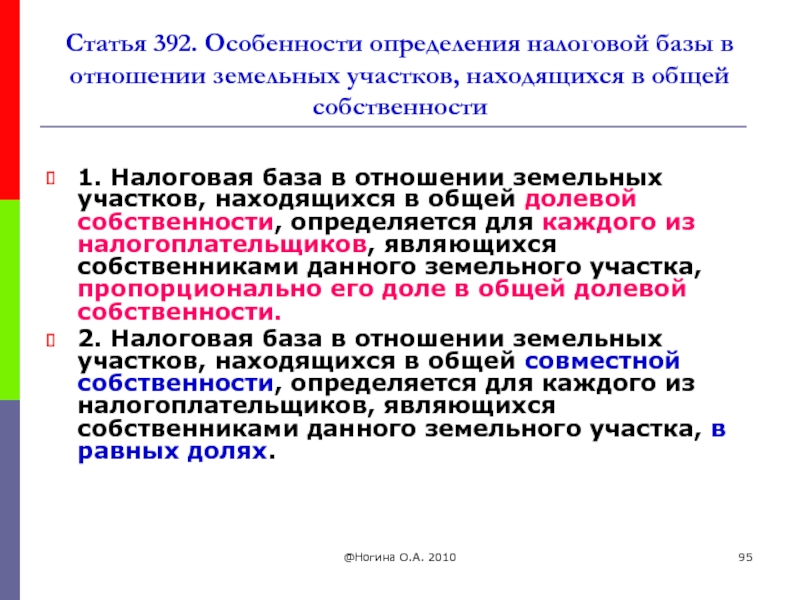

Слайд 95@Ногина О.А. 2010

Статья 392. Особенности определения налоговой базы в отношении земельных

1. Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

2. Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, в равных долях.

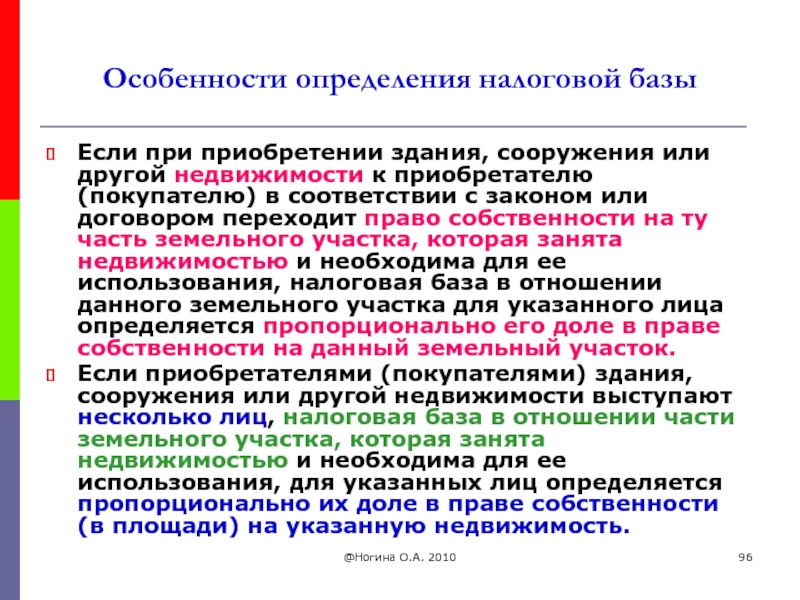

Слайд 96@Ногина О.А. 2010

Особенности определения налоговой базы

Если при приобретении здания, сооружения или

Если приобретателями (покупателями) здания, сооружения или другой недвижимости выступают несколько лиц, налоговая база в отношении части земельного участка, которая занята недвижимостью и необходима для ее использования, для указанных лиц определяется пропорционально их доле в праве собственности (в площади) на указанную недвижимость.

Слайд 97@Ногина О.А. 2010

ПИСЬМО МФ от 17 мая 2007 г. N

"жилого помещения", "нежилого помещения" и "общего имущества в многоквартирном доме".

статьи 15 Жилищного кодекса жилым помещением признается изолированное помещение, которое является недвижимым имуществом и пригодно для постоянного проживания граждан (отвечает установленным санитарным и техническим правилам и нормам, иным требованиям законодательства).

Согласно пункту 6 Положения о признании помещений жилым помещением, жилого помещения непригодным для проживания и многоквартирного дома аварийным и подлежащим сносу, утвержденного Постановлением Правительства Российской Федерации от 28 января 2006 г. N 47, многоквартирным домом признается совокупность двух и более квартир, имеющих самостоятельные выходы либо на земельный участок, прилегающий к жилому дому, либо в помещения общего пользования в таком доме.

магазины, офисы, гаражи и другие объекты, расположенные в нежилых помещениях, находящихся в многоквартирном доме, не относятся к объектам жилищного фонда.

В соответствии с Федеральным законом от 29 декабря 2004 г. N 189-ФЗ "О введении в действие Жилищного кодекса Российской Федерации" земельный участок, занятый многоквартирным домом, который сформирован и в отношении которого проведен кадастровый учет, переходит в общую долевую собственность собственников помещений в многоквартирном доме.

Поэтому, если земельный участок, на котором расположен многоквартирный дом, сформирован и в отношении него проведен кадастровый учет, то собственникам нежилых помещений (магазинов, офисов, гаражей и др.), находящихся в этом доме, принадлежит доля в праве на этот земельный участок.

Слайд 98@Ногина О.А. 2010

Доля участка

ПОСТАНОВЛЕНИЕ Фас СЗО от 25 сентября 2009 г.

Судебными инстанциями по материалам дела установлено, что земельный участок площадью 5054 кв.м, расположенный под жилым многоквартирным домом является неделимым, Обществу принадлежит на праве общей долевой собственности только часть земельного участка, не выделенного в натуре, следовательно, для всего земельного участка в качестве налоговой базы может быть установлен только один показатель кадастровой стоимости.

Судами установлено, что земельный участок, на котором расположен многоквартирный жилой дом не может быть использован под размещение объектов торговли, в связи с чем применение Инспекцией кадастровой стоимости в размере 58 924 586 руб. в отношении доли в общей долевой собственности правомерно признано судебными инстанциями необоснованным.

Главой 31 "Земельный налог" НК РФ не предусмотрено исчисление земельного налога в отношении единого земельного участка, принадлежащего различным налогоплательщикам, с применением различных налоговых баз (кадастровых стоимостей), установленных в зависимости от вида разрешенного использования земельного участка.

Таким образом, в отношении земельного участка с более чем одним видом разрешенного использования следует применять налоговую ставку, установленную в отношении того вида разрешенного использования земельного участка, которому соответствует установленная для данного земельного участка кадастровая стоимость (налоговая база).

Слайд 99@Ногина О.А. 2010

Расчет доли

в многоквартирном доме

В многоквартирном доме находятся

10 двухкомнатных