IV Ежегодная профессиональная конференция «Квалифицированный инвестор – 2010.

Управление активами в посткризисный период»

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

ПРОБЛЕМЫ ИНВЕСТИРОВАНИЯ ПЕНСИОННЫХ АКТИВОВ презентация

Содержание

- 1. ПРОБЛЕМЫ ИНВЕСТИРОВАНИЯ ПЕНСИОННЫХ АКТИВОВ

- 2. Жесткие нормативы размещения пенсионных резервов и инвестирования

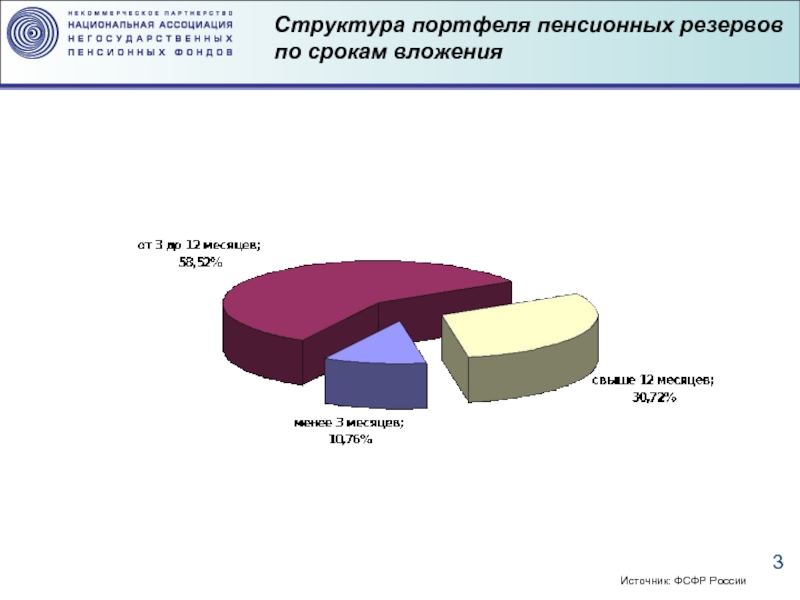

- 3. Структура портфеля пенсионных резервов по срокам вложения Источник: ФСФР России

- 4. Регулирование размещения пенсионных резервов и инвестирования пенсионных

- 5. Деформированный и «сдувшийся» рынок никак не годился

- 6. В действовавшей нормативной документации отсутствуют правила учета

- 7. Главной причиной такого положения является несостоятельность существующего

- 8. Переход от количественных методов регулирования состава и

- 9. Инвестиционная стратегия фонда должна строиться на принципах:

- 10. Контакты Национальная ассоциация негосударственных пенсионных фондов Москва,

Слайд 1ПРОБЛЕМЫ ИНВЕСТИРОВАНИЯ ПЕНСИОННЫХ АКТИВОВ

17 марта 2010 года

г. Москва

К.С. Угрюмов –

Слайд 2Жесткие нормативы размещения пенсионных резервов и инвестирования пенсионных накоплений:

Постановление Правительства Российской

Положения Федеральных законов № 111-ФЗ и 75-ФЗ в отношении пенсионных накоплений.

Практическое отсутствие возможности для самостоятельного инвестирования (полный запрет по пенсионным накоплениям, практически запрет по пенсионным резервам).

Отсутствие в Постановлении №63 (по сравнению с ранее действовавшим постановлением № 1432) требований о согласовании инвестиционной стратегии фонда со структурой пенсионных обязательств фонда

С чем НПФ вошли в кризис

Слайд 4Регулирование размещения пенсионных резервов и инвестирования пенсионных накоплений (и рынка в

Ряд эмитентов не были своевременно выведены из котировального списка №1, несмотря на явные ухудшения их отчетных показателей, результатом чего стало появление несоразмерного большого количества дефолтных облигаций.

Попытки ряда НПФ в ходе кризиса исправить ситуацию путем размещения поступавших пенсионных взносов в депозиты надежных банков жестко пресекались регулятором по формальным признакам

Что продемонстрировал кризис (проблемы регулирования)

Слайд 5Деформированный и «сдувшийся» рынок никак не годился на роль инструмента определения

На протяжении нескольких месяцев (в том числе и 31 декабря 2008 г.) рынок определял исключительно ликвидационную стоимость активов, что несоразмерно увеличило имевшие место потери пенсионных резервов и пенсионных накоплений.

Что продемонстрировал кризис (проблема 31 декабря)

Слайд 6В действовавшей нормативной документации отсутствуют правила учета обязательств фонда в случае

Возможность и порядок разнесения отрицательного результата по счетам;

Порядок актуарного оценивания фондов;

Возможность погашения убытков прошлых лет за счет дохода от инвестирования в последующие годы.

Что продемонстрировал кризис (проблемы нормативной базы)

Слайд 7Главной причиной такого положения является несостоятельность существующего подхода к регулированию инвестирования

Такой подход противоречит социально значимой сущности пенсионных накоплений и менталитету российских застрахованных лиц с глубоко укоренившимися понятиями патернализма.

Причины

Слайд 8Переход от количественных методов регулирования состава и структуры инвестиционного портфеля негосударственных

Единый подход к инвестированию пенсионных активов независимо от их происхождения и единые требования к инвестирования средств пенсионных накоплений и пенсионных резервов.

Ответственность за формирование инвестиционной стратегии, соответствующей стоящим перед НПФ задачам и структуре его обязательств, должна быть возложена на сами фонды.

Управляющие компании должны привлекаться к управлению пенсионными резервами и пенсионными накоплениями в рамках сформированной фондом инвестиционной стратегии, исходя из принципов обеспечения профессионального управления инвестиционным процессом и минимизации издержек.

Новые подходы к инвестированию пенсионных активов

Слайд 9Инвестиционная стратегия фонда должна строиться на принципах:

обеспечения сохранности накопленных пенсионных средств;

обеспечения

определения инвестиционной стратегии на основе объективных критериев, поддающихся количественной оценке;

учета надежности ценных бумаг;

информационной открытости процесса инвестирования пенсионных средств для его вкладчиков, участников и застрахованных лиц;

прозрачности процесса инвестирования пенсионных средств для органов государственного, общественного надзора и контроля, специализированного депозитария и подконтрольности им;

профессионального управления инвестиционным процессом.

Принципы построения инвестиционной стратегия фонда

Слайд 10Контакты

Национальная ассоциация негосударственных пенсионных фондов

Москва, ул. 2-я Звенигородская, д. 13, строение

Тел. 287 85 78

E-mail: info@napf.ru