стоимости.

2.2.Оценка износа

3. Сравнительный подход.

4. Доходный подход.

4.1. Теория стоимости денег.

4.2. Метод капитализации доходов.

4.3. Метод дисконтирования денежных потоков.

5. Методы оценки земли.

6. Согласование результатов и заключение о стоимости

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 4 . Методология оценки недвижимости презентация

Содержание

- 1. Тема 4 . Методология оценки недвижимости

- 2. 1. Подходы к оценке бизнеса Подход к

- 3. Подходы к оценке недвижимости

- 4. Подходы к оценке бизнеса Оценщик при проведении

- 5. 2. Затратный подход - совокупность методов оценки

- 6. Процедура оценки включает следующие последовательные шаги:

- 7. ЗАТРАТНЫЙ ПОДХОД РС = РСзу +

- 8. Определение восстановительной стоимости ВС =(С69 + ΣПi69)×Ос

- 9. Оценка износа. Износ - это потеря

- 10. Виды износа

- 11. Устранимый износ – это износ, устранение которого

- 12. Физический износ это потеря стоимости за счет

- 13. Функциональный износ это потеря стоимости вследствие

- 14. Функциональный износ К функциональному износу относят потерю

- 15. Внешний износ или экономический износ вызывается внешними

- 16. Методы оценки величины износа Метод непосредственного осмотра

- 17. Метод непосредственного осмотра накопленный износ оценивается в

- 18. Метод прямых рыночных сравнений На основе анализа

- 20. Метод срока жизни Срок экономической жизни (ЭЖ)

- 21. Метод срока жизни Хронологический возраст (ХВ) –

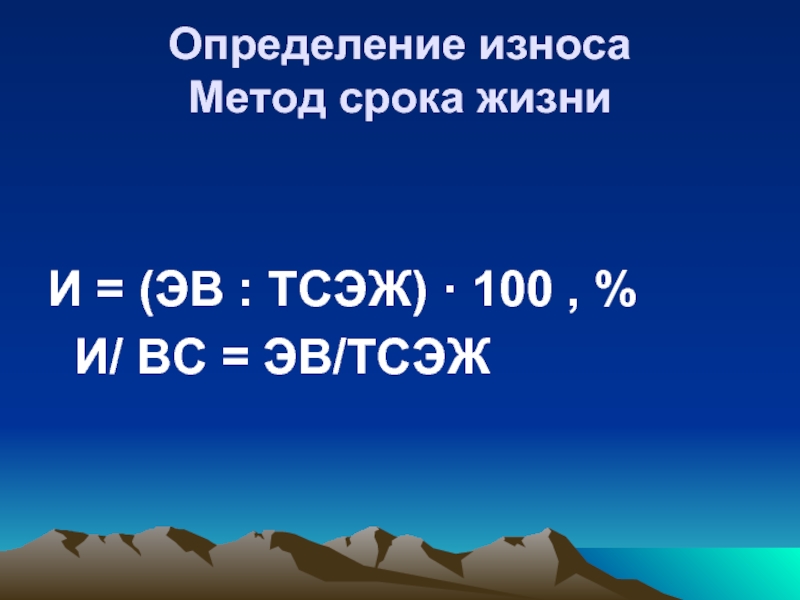

- 22. Определение износа Метод срока жизни

- 23. Методы оценки износа Метод капитализации потерь в

- 24. 3. Сравнительный подход Метод прямого сравнения

- 25. Метод прямого сравнения продаж 1) Выявление недавних

- 26. Метод валовой ренты 1) Формируется перечень

- 27. Вероятная цена продажи оцениваемого объекта

- 28. 4. Доходный подход Доходный подход - совокупность

- 29. Доходный подход. оценивает стоимость недвижимости как текущую

- 30. 4.1.Теория стоимости денег во времени

- 31. ШЕСТЬ ФУНКЦИЙ ДЕНЕЖНОЙ ЕДИНИЦЫ 1.

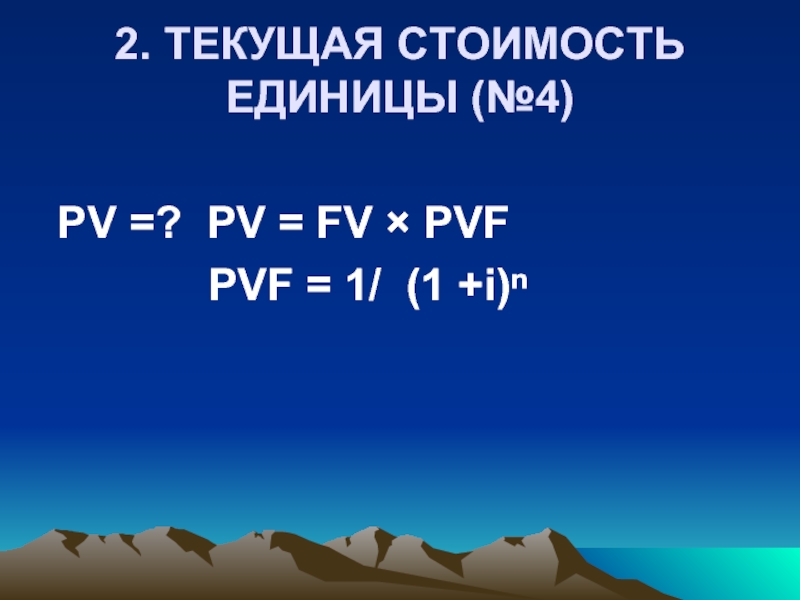

- 32. 2. ТЕКУЩАЯ СТОИМОСТЬ ЕДИНИЦЫ (№4)

- 33. 3. ТЕКУЩАЯ СТОИМОСТЬ АННУИТЕТА (№5) PVA

- 34. 4. ВЗНОС ЗА АМОРТИЗАЦИЮ ЕДИНИЦЫ (ИПОТЕЧНАЯ ПОСТОЯННАЯ)

- 35. 5. БУДУЩАЯ СТОИМОСТЬ АННУИТЕТА (НАКОПЛЕНИЕ 1 ЗА

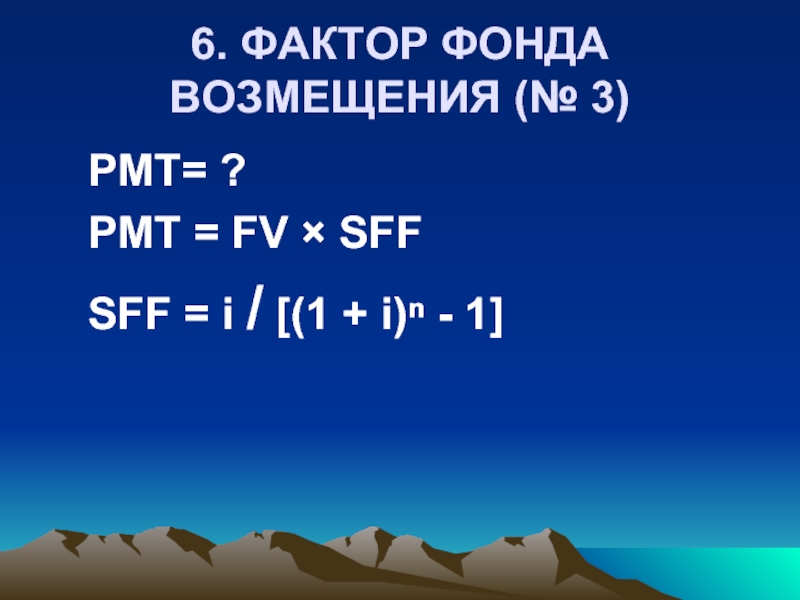

- 36. 6. ФАКТОР ФОНДА ВОЗМЕЩЕНИЯ (№ 3) PMT=

- 37. Метод капитализации дохода Под капитализацией

- 38. метод прямой капитализации Оценка потенциального валового дохода

- 39. метод прямой капитализации 2. Оценка потерь от

- 40. метод прямой капитализации 3. Расчет издержек по

- 41. метод прямой капитализации 4. Расчет чистого операционного

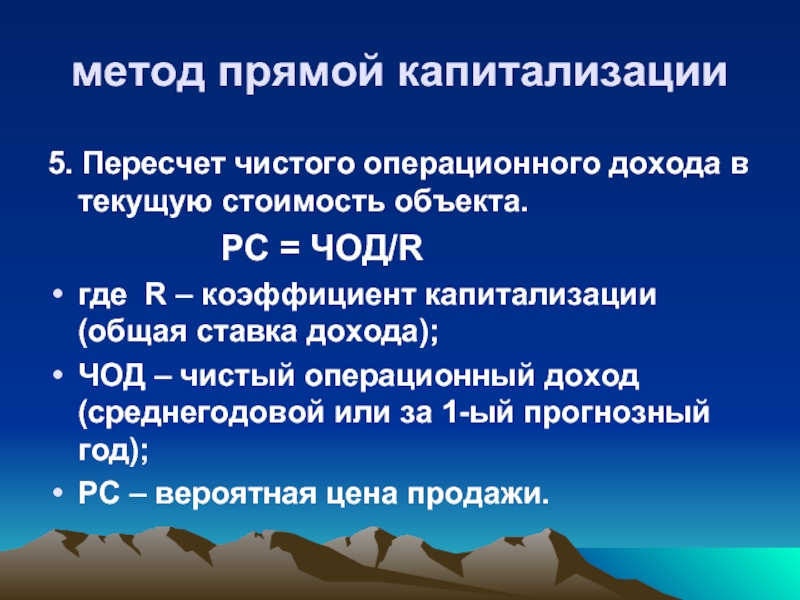

- 42. метод прямой капитализации 5. Пересчет чистого операционного

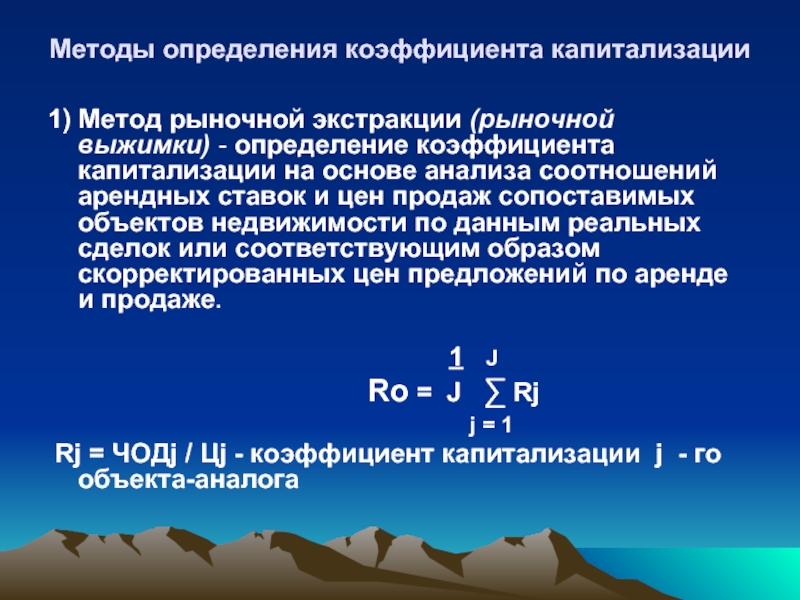

- 43. Методы определения коэффициента капитализации 1) Метод рыночной

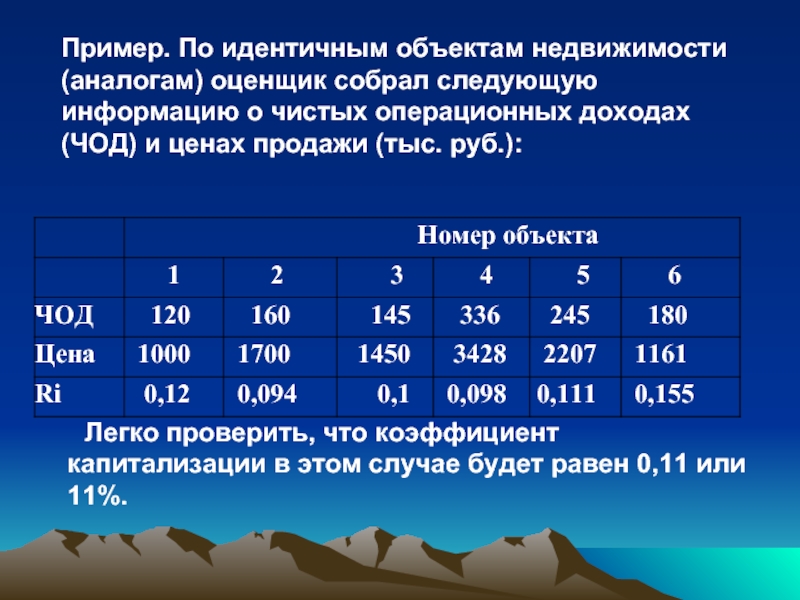

- 44. Пример. По идентичным объектам недвижимости (аналогам) оценщик

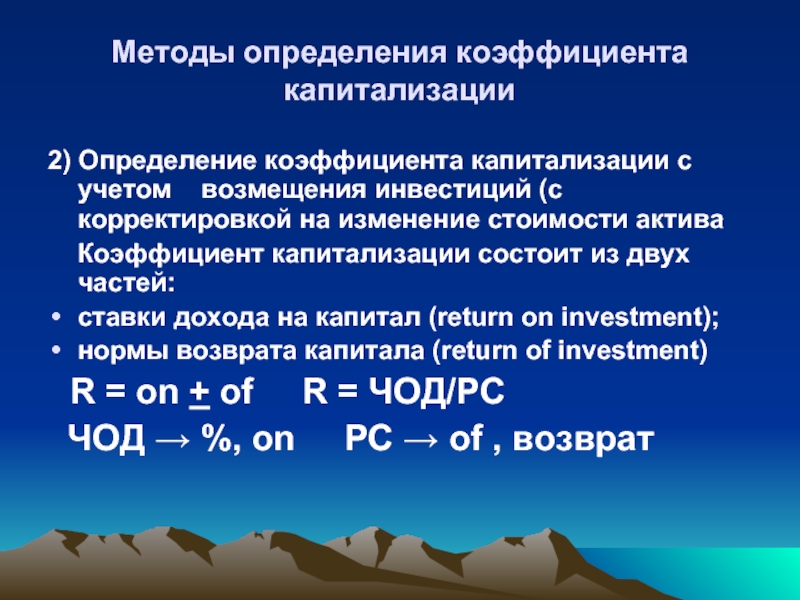

- 45. Методы определения коэффициента капитализации 2) Определение коэффициента

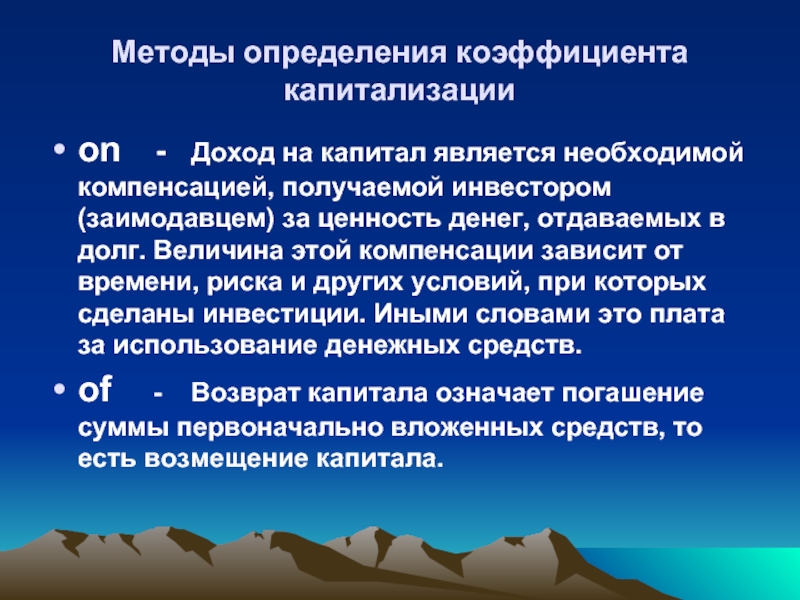

- 46. Методы определения коэффициента капитализации on -

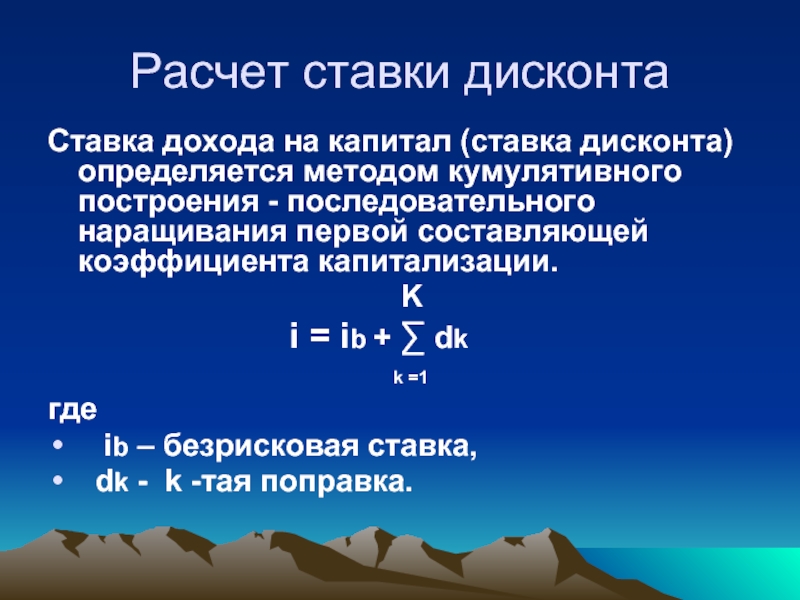

- 47. Расчет ставки дисконта Ставка дохода на капитал

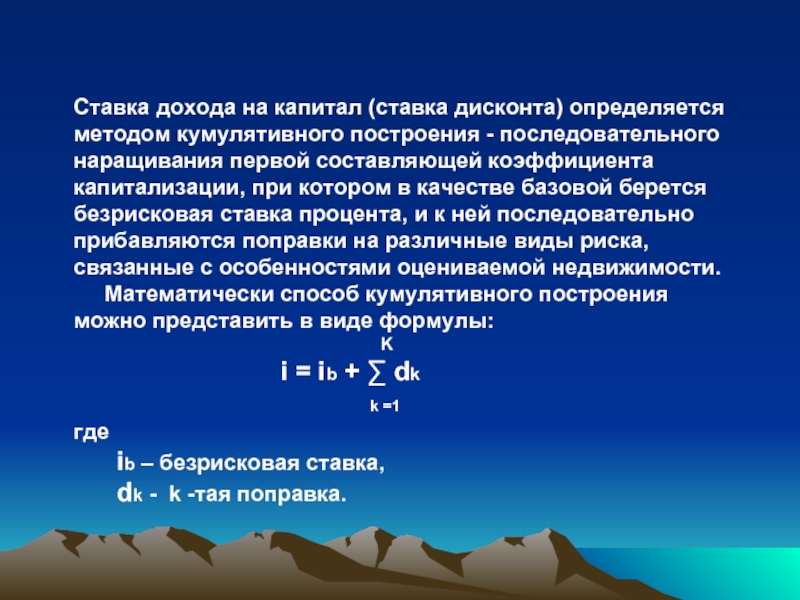

- 48. Ставка дохода на капитал (ставка дисконта) определяется

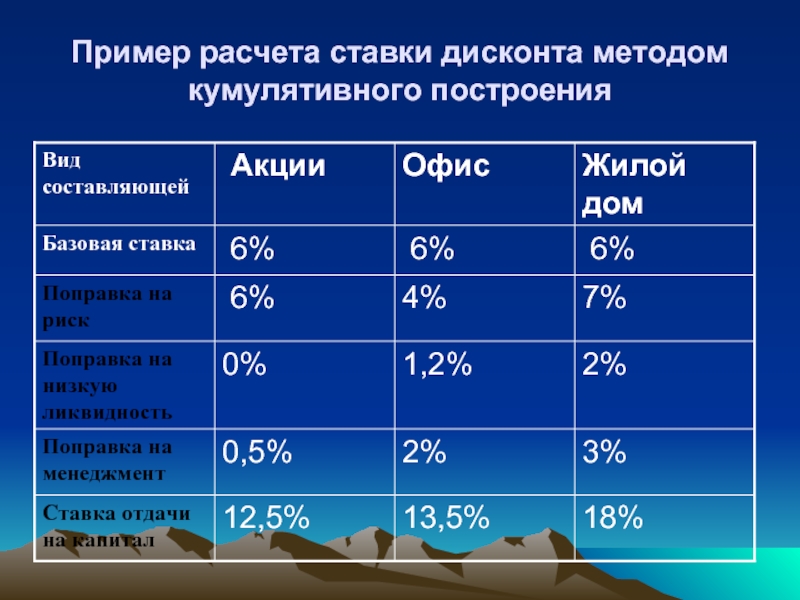

- 49. Пример расчета ставки дисконта методом кумулятивного построения

- 50. Капитализация потока доходов при трех вариантах прогнозируемого

- 51. Методы определения коэффициента капитализации 3) Метод связанных

- 52. метод дисконтирования денежных потоков 1)Определение прогнозного периода

- 53. метод дисконтирования денежных потоков На каждый прогнозный

- 54. метод дисконтирования денежных потоков 3) Расчет стоимости

- 55. метод дисконтирования денежных потоков 6)Рассчитать чистую текущую

- 56. Согласование результатов и заключение о стоимости

Слайд 1Тема 4 . Методология оценки недвижимости

Вопросы:

Подходы к оценке недвижимости.

Затратный подход.

2.1.Определение восстановительной

Слайд 21. Подходы к оценке бизнеса

Подход к оценке представляет собой совокупность методов

оценки, объединенных общей методологией.

Методом оценки является последовательность процедур, позволяющая на основе существенной для данного метода информации определить стоимость объекта оценки в рамках одного из подходов к оценке.

Методом оценки является последовательность процедур, позволяющая на основе существенной для данного метода информации определить стоимость объекта оценки в рамках одного из подходов к оценке.

Слайд 4Подходы к оценке бизнеса

Оценщик при проведении оценки обязан использовать затратный, сравнительный

и доходный подходы к оценке или обосновать отказ от использования того или иного подхода.

Оценщик вправе самостоятельно определять конкретные методы оценки в рамках применения каждого из подходов.

Оценщик вправе самостоятельно определять конкретные методы оценки в рамках применения каждого из подходов.

Слайд 52. Затратный подход

- совокупность методов оценки стоимости объекта оценки, основанных на

определении затрат, необходимых для воспроизводства либо замещения объекта оценки с зачетом износа и устареваний.

Согласно затратному подходу стоимость недвижимости равна сумме стоимости участка земли и стоимость воспроизводства улучшений на участке за вычетом накопленного износа.

Согласно затратному подходу стоимость недвижимости равна сумме стоимости участка земли и стоимость воспроизводства улучшений на участке за вычетом накопленного износа.

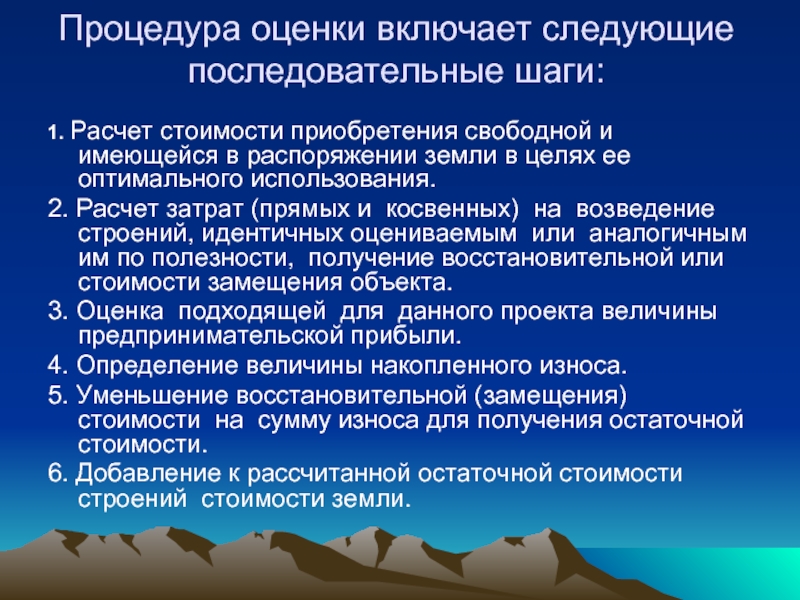

Слайд 6

Процедура оценки включает следующие последовательные шаги:

1. Расчет стоимости приобретения свободной и

имеющейся в распоряжении земли в целях ее оптимального использования.

2. Расчет затрат (прямых и косвенных) на возведение строений, идентичных оцениваемым или аналогичным им по полезности, получение восстановительной или стоимости замещения объекта.

3. Оценка подходящей для данного проекта величины предпринимательской прибыли.

4. Определение величины накопленного износа.

5. Уменьшение восстановительной (замещения) стоимости на сумму износа для получения остаточной стоимости.

6. Добавление к рассчитанной остаточной стоимости строений стоимости земли.

2. Расчет затрат (прямых и косвенных) на возведение строений, идентичных оцениваемым или аналогичным им по полезности, получение восстановительной или стоимости замещения объекта.

3. Оценка подходящей для данного проекта величины предпринимательской прибыли.

4. Определение величины накопленного износа.

5. Уменьшение восстановительной (замещения) стоимости на сумму износа для получения остаточной стоимости.

6. Добавление к рассчитанной остаточной стоимости строений стоимости земли.

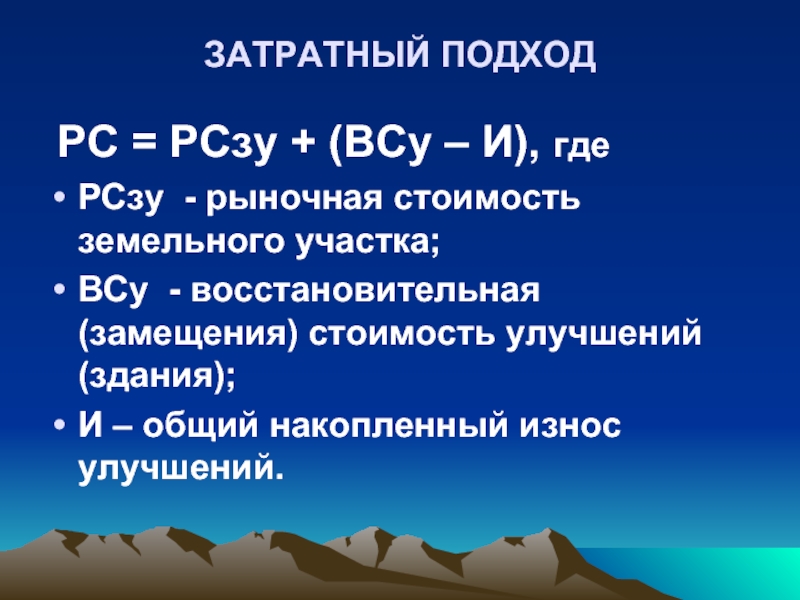

Слайд 7ЗАТРАТНЫЙ ПОДХОД

РС = РСзу + (ВСу – И), где

РСзу -

рыночная стоимость земельного участка;

ВСу - восстановительная (замещения) стоимость улучшений (здания);

И – общий накопленный износ улучшений.

ВСу - восстановительная (замещения) стоимость улучшений (здания);

И – общий накопленный износ улучшений.

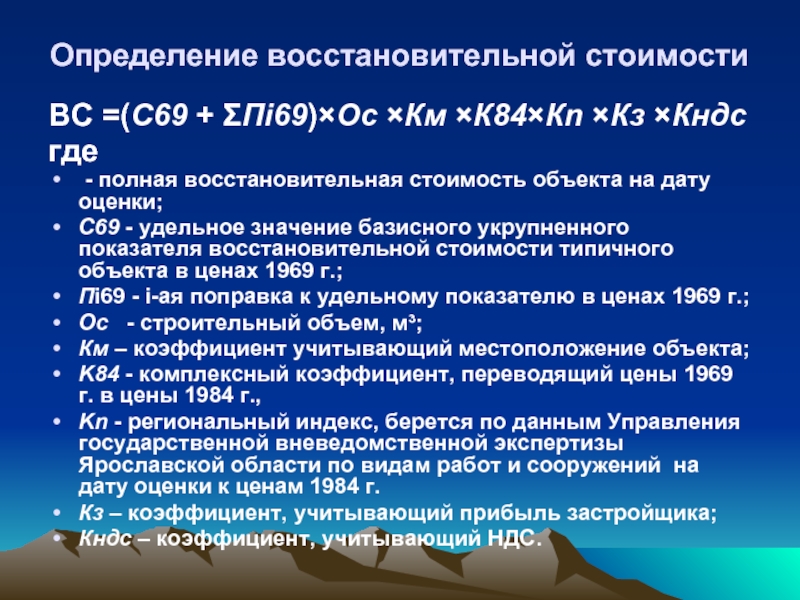

Слайд 8Определение восстановительной стоимости

ВС =(С69 + ΣПi69)×Ос ×Км ×К84×Кn ×Кз ×Кндс

где

- полная восстановительная стоимость объекта на дату оценки;

С69 - удельное значение базисного укрупненного показателя восстановительной стоимости типичного объекта в ценах 1969 г.;

Пi69 - i-ая поправка к удельному показателю в ценах 1969 г.;

Ос - строительный объем, м³;

Км – коэффициент учитывающий местоположение объекта;

K84 - комплексный коэффициент, переводящий цены 1969 г. в цены 1984 г.,

Kn - региональный индекс, берется по данным Управления государственной вневедомственной экспертизы Ярославской области по видам работ и сооружений на дату оценки к ценам 1984 г.

Кз – коэффициент, учитывающий прибыль застройщика;

Кндс – коэффициент, учитывающий НДС.

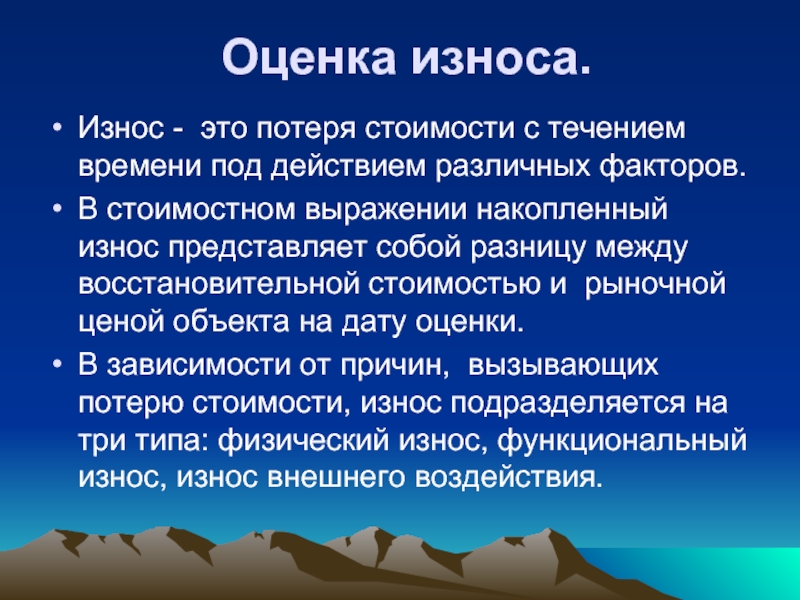

Слайд 9 Оценка износа.

Износ - это потеря стоимости с течением времени под

действием различных факторов.

В стоимостном выражении накопленный износ представляет собой разницу между восстановительной стоимостью и рыночной ценой объекта на дату оценки.

В зависимости от причин, вызывающих потерю стоимости, износ подразделяется на три типа: физический износ, функциональный износ, износ внешнего воздействия.

В стоимостном выражении накопленный износ представляет собой разницу между восстановительной стоимостью и рыночной ценой объекта на дату оценки.

В зависимости от причин, вызывающих потерю стоимости, износ подразделяется на три типа: физический износ, функциональный износ, износ внешнего воздействия.

Слайд 11Устранимый износ

– это износ, устранение которого физически возможно и экономически целесообразно,

т.е. производимые затраты на устранение того или иного вида износа способствуют повышению стоимости объекта в целом.

Слайд 12Физический износ

это потеря стоимости за счет естественных процессов в процессе эксплуатации.

выражается в старении и изнашивании, разрушении, гниении, ржавлении, поломке и конструктивных дефектах.

может быть как устранимым, так и неустранимым.

устранимый физический износ (т.е. износ, который может быть устранен в результате текущего ремонта) включает в себя плановый ремонт или замену частей объекта в процессе повседневной эксплуатации.

Слайд 13Функциональный износ

это потеря стоимости вследствие относительной неспособности данного сооружения обеспечить полезность

по сравнению с новым сооружением, созданным для таких же целей.

обычно вызван плохой планировкой, несоответствием техническим и функциональным требованиям по таким параметрам как размер, стиль, срок службы и т.д.

может быть устранимым и неустранимым.

считается устранимым, когда стоимость ремонта или замены устаревших или неприемлемых компонентов выгодна или, по крайней мере, не превышает величину прибавляемой полезности и/или стоимости.

в противном случае износ считается неустранимым

обычно вызван плохой планировкой, несоответствием техническим и функциональным требованиям по таким параметрам как размер, стиль, срок службы и т.д.

может быть устранимым и неустранимым.

считается устранимым, когда стоимость ремонта или замены устаревших или неприемлемых компонентов выгодна или, по крайней мере, не превышает величину прибавляемой полезности и/или стоимости.

в противном случае износ считается неустранимым

Слайд 14Функциональный износ

К функциональному износу относят потерю стоимости в результате несоответствия проекта,

материалов, строительных стандартов, качества дизайна современным требованиям к этим позициям. Аналогично физическому износу, функциональный износ измеряется стоимостью его исправления.

С точки зрения текущих рыночных стандартов функциональный износ вызывается:

недостатками, требующими добавления элементов;

недостатками, требующими замены или модернизации элементов;

“сверхулучшениями” ((позиции и элементы сооружения, наличие которых в настоящее время неадекватно современным требованиям рыночных стандартов).

С точки зрения текущих рыночных стандартов функциональный износ вызывается:

недостатками, требующими добавления элементов;

недостатками, требующими замены или модернизации элементов;

“сверхулучшениями” ((позиции и элементы сооружения, наличие которых в настоящее время неадекватно современным требованиям рыночных стандартов).

Слайд 15Внешний износ или экономический износ

вызывается внешними по отношению к объекту оценки

факторами: изменением экономической, экологической ситуации, законодательными изменениями.

В большинстве случаев он является неустранимым по причине неизменности местоположения, но иногда может «самоустраниться» из-за позитивного изменения окружающей среды.

В большинстве случаев он является неустранимым по причине неизменности местоположения, но иногда может «самоустраниться» из-за позитивного изменения окружающей среды.

Слайд 16Методы оценки величины износа

Метод непосредственного осмотра

Метод прямых рыночных сравнений

Метод срока жизни

Метод капитализации потерь в арендной плате

Метод капитализации избыточных эксплуатационных затрат

Метод капитализации потерь в арендной плате

Метод капитализации избыточных эксплуатационных затрат

Слайд 17Метод непосредственного осмотра

накопленный износ оценивается в виде процентных потерь от восстановительной

стоимости объекта. Суждение о величине износа по результатам осмотра объекта выполняется оценщиком на основании практического опыта или заключения строительного эксперта;

Слайд 18Метод прямых рыночных сравнений

На основе анализа цен сделок со сравнимыми объектами

определяется реакция рынка на различные виды и степени износа.

Цена продажи каждого сравнимого объекта вычитается из восстановительной стоимости объекта в первоначальном виде.

В результате получаются стоимости накопленного износа по каждому из сравнимых объектов, на основании которых определяется накопленный износ объекта оценки.

В этом методе не рассматриваются причины износа. Тем не менее, при наличии информации он является самым точным;

Цена продажи каждого сравнимого объекта вычитается из восстановительной стоимости объекта в первоначальном виде.

В результате получаются стоимости накопленного износа по каждому из сравнимых объектов, на основании которых определяется накопленный износ объекта оценки.

В этом методе не рассматриваются причины износа. Тем не менее, при наличии информации он является самым точным;

Слайд 20Метод срока жизни

Срок экономической жизни (ЭЖ) – отрезок времени, в течение

которого объект приносит доход. В этот период времени проводимые улучшения вносят вклад в стоимость недвижимости. Улучшения достигают конца своей экономической жизни, когда их вклад в стоимость участка становится равным нулю вследствие их старения.

Срок физической жизни (ФЖ) – период эксплуатации здания, в течение которого состояние несущих конструктивных элементов здания соответствует определенным критериям (конструктивная надежность, физическая долговечность и др.). Срок физической жизни объекта закладывается при строительстве и зависит от группы капитальности зданий. Физическая жизнь заканчивается, когда объект сносится.

Срок физической жизни (ФЖ) – период эксплуатации здания, в течение которого состояние несущих конструктивных элементов здания соответствует определенным критериям (конструктивная надежность, физическая долговечность и др.). Срок физической жизни объекта закладывается при строительстве и зависит от группы капитальности зданий. Физическая жизнь заканчивается, когда объект сносится.

Слайд 21Метод срока жизни

Хронологический возраст (ХВ) – период времени, прошедший со дня

ввода объекта в эксплуатацию до даты оценки.

Эффективный возраст (ЭВ) основан на оценке внешнего вида дома с учетом его состояния, дизайна и экономических факторов, влияющих на его стоимость.

Срок оставшейся экономической жизни (СОЭЖ) здания представляет собой период времени от даты оценки до конца экономической жизни дома, его и должен рассчитать оценщик

Эффективный возраст (ЭВ) основан на оценке внешнего вида дома с учетом его состояния, дизайна и экономических факторов, влияющих на его стоимость.

Срок оставшейся экономической жизни (СОЭЖ) здания представляет собой период времени от даты оценки до конца экономической жизни дома, его и должен рассчитать оценщик

Слайд 23Методы оценки износа

Метод капитализации потерь в арендной плате – применяется для

оценки функционального и внешнего износа

Метод капитализации избыточных эксплуатационных затрат, необходимых для содержания здания в надлежащем порядке. Применяется для оценки функционального износа.

Метод капитализации избыточных эксплуатационных затрат, необходимых для содержания здания в надлежащем порядке. Применяется для оценки функционального износа.

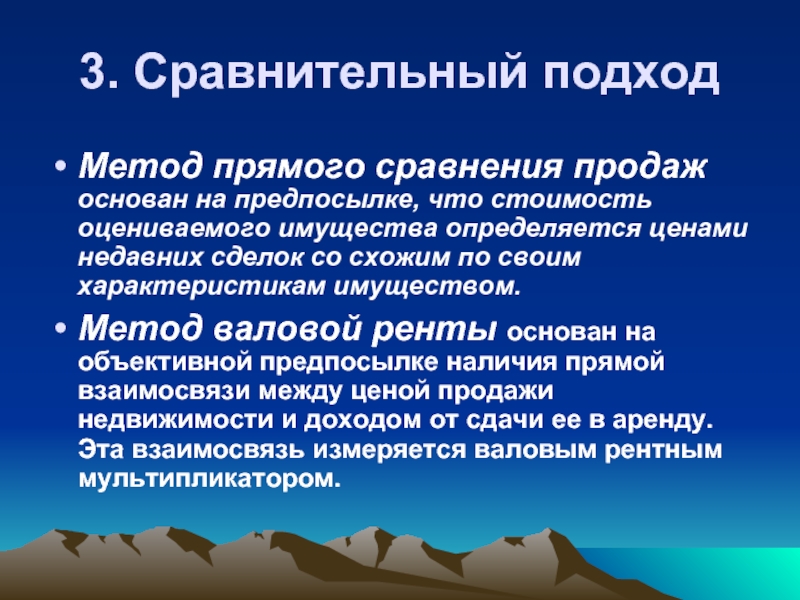

Слайд 243. Сравнительный подход

Метод прямого сравнения продаж основан на предпосылке, что

стоимость оцениваемого имущества определяется ценами недавних сделок со схожим по своим характеристикам имуществом.

Метод валовой ренты основан на объективной предпосылке наличия прямой взаимосвязи между ценой продажи недвижимости и доходом от сдачи ее в аренду. Эта взаимосвязь измеряется валовым рентным мультипликатором.

Метод валовой ренты основан на объективной предпосылке наличия прямой взаимосвязи между ценой продажи недвижимости и доходом от сдачи ее в аренду. Эта взаимосвязь измеряется валовым рентным мультипликатором.

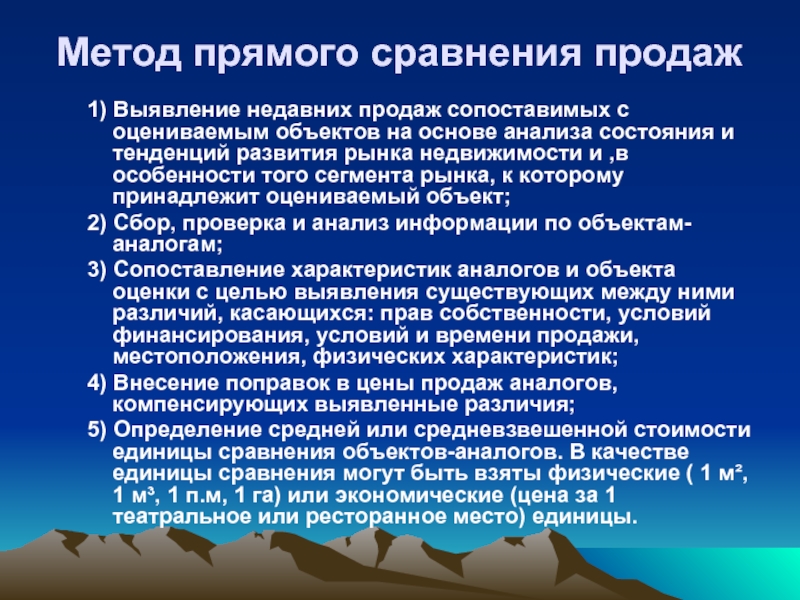

Слайд 25Метод прямого сравнения продаж

1) Выявление недавних продаж сопоставимых с оцениваемым объектов

на основе анализа состояния и тенденций развития рынка недвижимости и ,в особенности того сегмента рынка, к которому принадлежит оцениваемый объект;

2) Сбор, проверка и анализ информации по объектам-аналогам;

3) Сопоставление характеристик аналогов и объекта оценки с целью выявления существующих между ними различий, касающихся: прав собственности, условий финансирования, условий и времени продажи, местоположения, физических характеристик;

4) Внесение поправок в цены продаж аналогов, компенсирующих выявленные различия;

5) Определение средней или средневзвешенной стоимости единицы сравнения объектов-аналогов. В качестве единицы сравнения могут быть взяты физические ( 1 м², 1 м³, 1 п.м, 1 га) или экономические (цена за 1 театральное или ресторанное место) единицы.

2) Сбор, проверка и анализ информации по объектам-аналогам;

3) Сопоставление характеристик аналогов и объекта оценки с целью выявления существующих между ними различий, касающихся: прав собственности, условий финансирования, условий и времени продажи, местоположения, физических характеристик;

4) Внесение поправок в цены продаж аналогов, компенсирующих выявленные различия;

5) Определение средней или средневзвешенной стоимости единицы сравнения объектов-аналогов. В качестве единицы сравнения могут быть взяты физические ( 1 м², 1 м³, 1 п.м, 1 га) или экономические (цена за 1 театральное или ресторанное место) единицы.

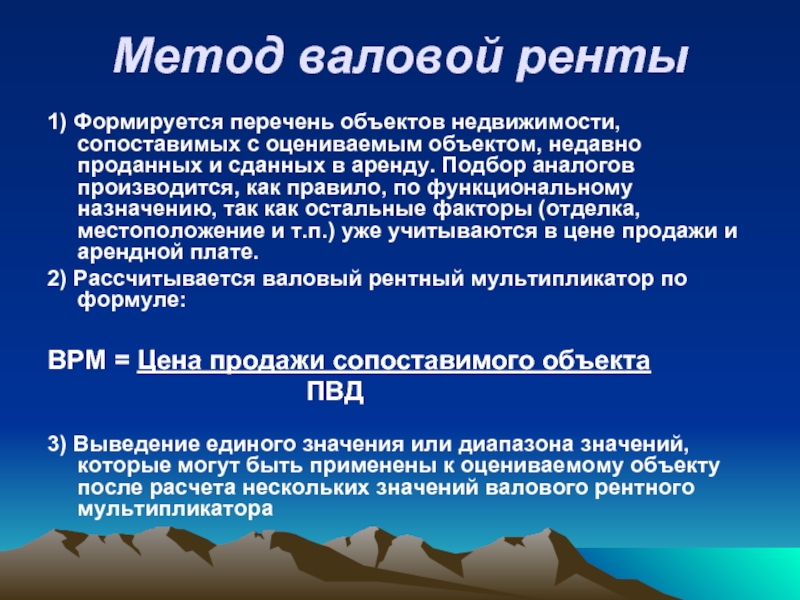

Слайд 26Метод валовой ренты

1) Формируется перечень объектов недвижимости, сопоставимых с оцениваемым

объектом, недавно проданных и сданных в аренду. Подбор аналогов производится, как правило, по функциональному назначению, так как остальные факторы (отделка, местоположение и т.п.) уже учитываются в цене продажи и арендной плате.

2) Рассчитывается валовый рентный мультипликатор по формуле:

ВРМ = Цена продажи сопоставимого объекта

ПВД

3) Выведение единого значения или диапазона значений, которые могут быть применены к оцениваемому объекту после расчета нескольких значений валового рентного мультипликатора

2) Рассчитывается валовый рентный мультипликатор по формуле:

ВРМ = Цена продажи сопоставимого объекта

ПВД

3) Выведение единого значения или диапазона значений, которые могут быть применены к оцениваемому объекту после расчета нескольких значений валового рентного мультипликатора

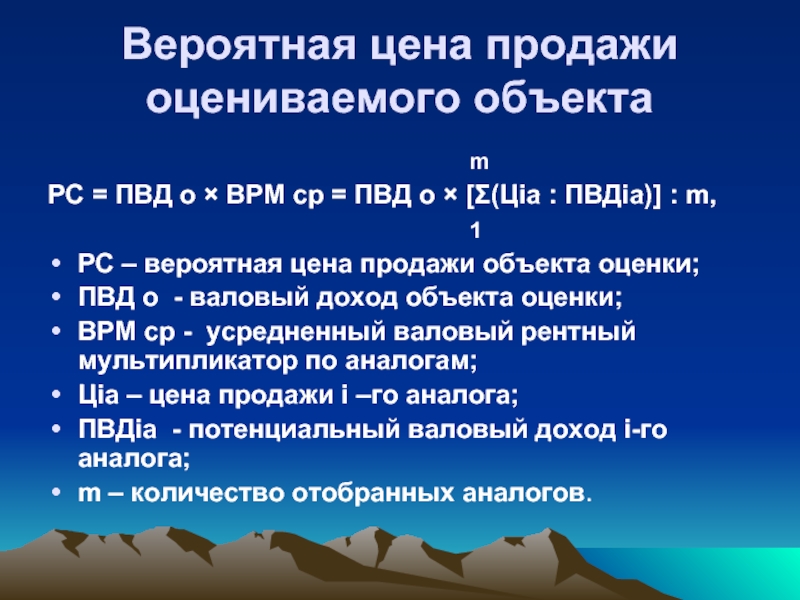

Слайд 27Вероятная цена продажи оцениваемого объекта

m

РС = ПВД о × ВРМ ср = ПВД о × [Σ(Цia : ПВДia)] : m,

1

РС – вероятная цена продажи объекта оценки;

ПВД о - валовый доход объекта оценки;

ВРМ ср - усредненный валовый рентный мультипликатор по аналогам;

Цia – цена продажи i –го аналога;

ПВДia - потенциальный валовый доход i-го аналога;

m – количество отобранных аналогов.

РС = ПВД о × ВРМ ср = ПВД о × [Σ(Цia : ПВДia)] : m,

1

РС – вероятная цена продажи объекта оценки;

ПВД о - валовый доход объекта оценки;

ВРМ ср - усредненный валовый рентный мультипликатор по аналогам;

Цia – цена продажи i –го аналога;

ПВДia - потенциальный валовый доход i-го аналога;

m – количество отобранных аналогов.

Слайд 284. Доходный подход

Доходный подход - совокупность методов оценки стоимости объекта оценки,

основанных на определении ожидаемых доходов от использования объекта оценки

Методы:

капитализации дохода

дисконтирования денежных потоков

Методы:

капитализации дохода

дисконтирования денежных потоков

Слайд 29Доходный подход.

оценивает стоимость недвижимости как текущую стоимость будущих денежных потоков, т.е.

отражает:

Качество и количество дохода, который объект недвижимости может принести в течение своего срока службы;

Риски, характерные как для оцениваемого объекта, так и для региона.

используется при определении инвестиционной и рыночной стоимостей объекта.

Качество и количество дохода, который объект недвижимости может принести в течение своего срока службы;

Риски, характерные как для оцениваемого объекта, так и для региона.

используется при определении инвестиционной и рыночной стоимостей объекта.

Слайд 304.1.Теория стоимости денег во времени

Временная оценка денежных потоков

основана на теории сложных процентов. Известны 6 функций временной оценки денежных потоков, являющиеся универсальным финансовым математическим инструментом, без которого невозможны любые финансовые решения:

Будущая стоимость единицы (Накопленная сумма единицы).

Текущая стоимость единицы.

Текущая стоимость аннуитета.

Взнос на амортизацию единицы.

Будущая стоимость аннуитета (накопление единицы за период).

Фактор фонда возмещения.

Будущая стоимость единицы (Накопленная сумма единицы).

Текущая стоимость единицы.

Текущая стоимость аннуитета.

Взнос на амортизацию единицы.

Будущая стоимость аннуитета (накопление единицы за период).

Фактор фонда возмещения.

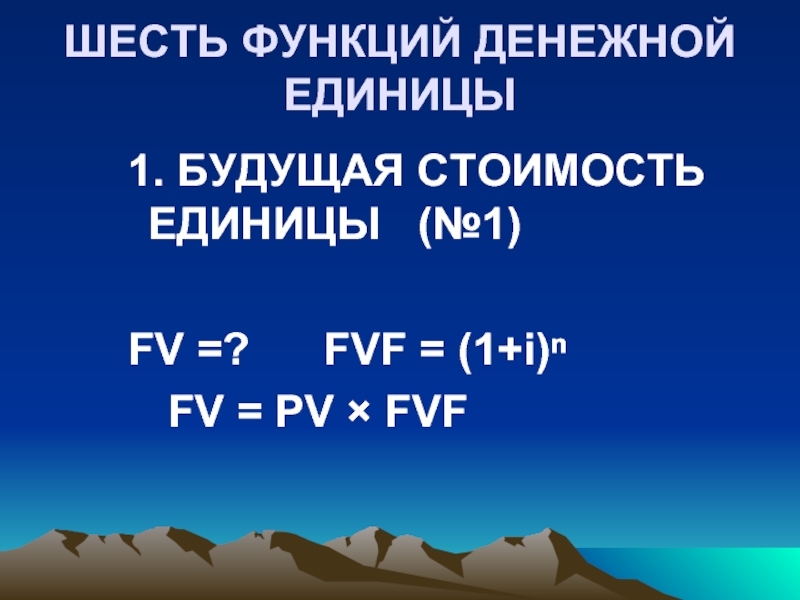

Слайд 31

ШЕСТЬ ФУНКЦИЙ ДЕНЕЖНОЙ ЕДИНИЦЫ

1. БУДУЩАЯ СТОИМОСТЬ ЕДИНИЦЫ (№1)

FV =? FVF = (1+i)ⁿ

FV = PV × FVF

Слайд 333. ТЕКУЩАЯ СТОИМОСТЬ АННУИТЕТА (№5)

PVA = ?

PVA = PMT×PVAF

PVAFо =[ 1 – (1+i)ֿⁿ] / i

PVAFав = PVAFо + 1

«n» «n - 1»

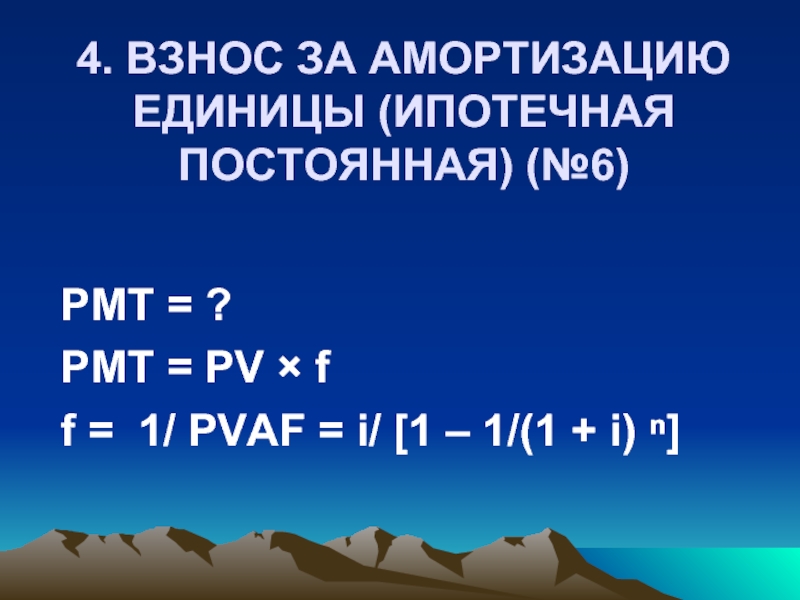

Слайд 344. ВЗНОС ЗА АМОРТИЗАЦИЮ ЕДИНИЦЫ (ИПОТЕЧНАЯ ПОСТОЯННАЯ) (№6)

PMT = ?

PMT = PV × f

f = 1/ PVAF = i/ [1 – 1/(1 + i) ⁿ]

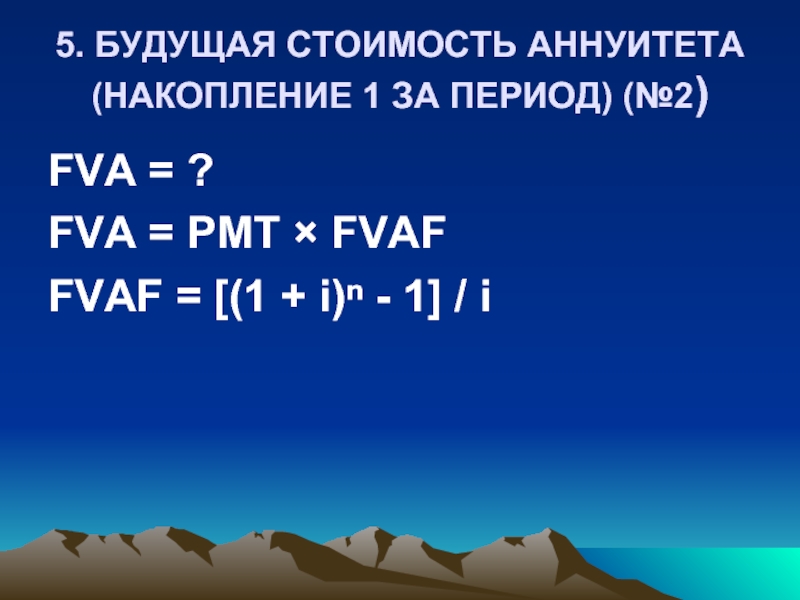

Слайд 355. БУДУЩАЯ СТОИМОСТЬ АННУИТЕТА (НАКОПЛЕНИЕ 1 ЗА ПЕРИОД) (№2)

FVA = ?

FVA = PMT × FVAF

FVAF = [(1 + i)ⁿ - 1] / i

Слайд 37Метод капитализации дохода

Под капитализацией дохода понимается получение текущей стоимости

будущих выгод от владения недвижимым имуществом. Капитализированный доход от недвижимости и есть оценка ее текущей стоимости.

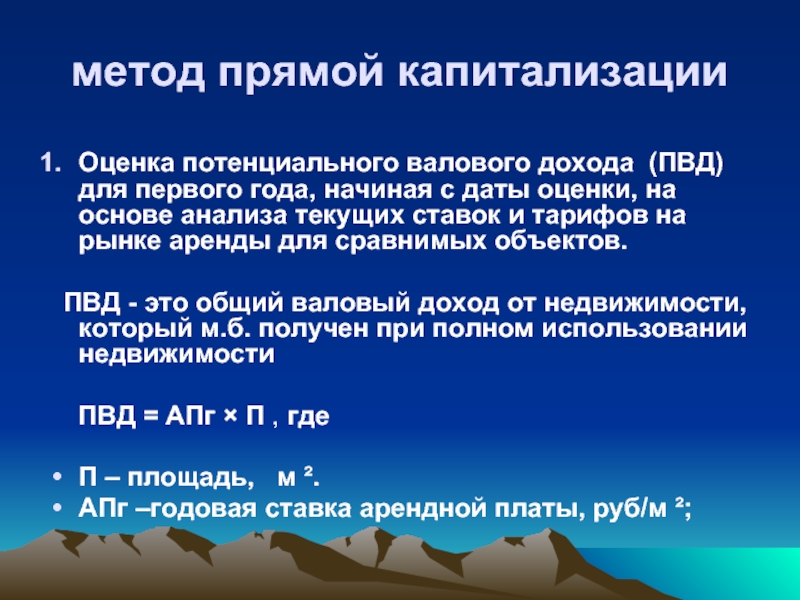

Слайд 38метод прямой капитализации

Оценка потенциального валового дохода (ПВД) для первого года, начиная

с даты оценки, на основе анализа текущих ставок и тарифов на рынке аренды для сравнимых объектов.

ПВД - это общий валовый доход от недвижимости, который м.б. получен при полном использовании недвижимости

ПВД = АПг × П , где

П – площадь, м ².

АПг –годовая ставка арендной платы, руб/м ²;

ПВД - это общий валовый доход от недвижимости, который м.б. получен при полном использовании недвижимости

ПВД = АПг × П , где

П – площадь, м ².

АПг –годовая ставка арендной платы, руб/м ²;

Слайд 39метод прямой капитализации

2. Оценка потерь от неполной загрузки (сдачи в аренду)

и не взысканных арендных платежей на основе анализа рынка, характера его динамики применительно к оцениваемой недвижимости. Расчет действительного валового дохода.

ДВД = ПВД - поправка на уровень загрузки и потери при сборе платежей + прочие доходы

Неполная загрузка помещения м.б. связана со сменой арендаторов и наличием хронически незанятых площадей. Неполный сбор арендной платы м.б. связан с невозможностью платежей или нежеланием платить.

ДВД = ПВД - поправка на уровень загрузки и потери при сборе платежей + прочие доходы

Неполная загрузка помещения м.б. связана со сменой арендаторов и наличием хронически незанятых площадей. Неполный сбор арендной платы м.б. связан с невозможностью платежей или нежеланием платить.

Слайд 40метод прямой капитализации

3. Расчет издержек по эксплуатации

оцениваемой недвижимости

основывается на анализе фактических издержек по ее содержанию или типичных издержек на данном рынке. В статьи издержек включаются только отчисления, непосредственно относящиеся к эксплуатации собственности, и не включаются ипотечные платежи, проценты и амортизационные отчисления.

Слайд 41метод прямой капитализации

4. Расчет чистого операционного дохода

ЧОД= ДВД - операционные

расходы - отчисления в резерв на замещение

Операционные (эксплуатационные) расходы необходимы для поддержания нормального функционирования объекта недвижимости.

Расходы на замещение или восстановление - это затраты на замену быстро изнашивающихся элементов улучшения

Операционные (эксплуатационные) расходы необходимы для поддержания нормального функционирования объекта недвижимости.

Расходы на замещение или восстановление - это затраты на замену быстро изнашивающихся элементов улучшения

Слайд 42метод прямой капитализации

5. Пересчет чистого операционного дохода в текущую стоимость объекта.

РС = ЧОД/R

где R – коэффициент капитализации (общая ставка дохода);

ЧОД – чистый операционный доход (среднегодовой или за 1-ый прогнозный год);

РС – вероятная цена продажи.

Слайд 43Методы определения коэффициента капитализации

1) Метод рыночной экстракции (рыночной выжимки) - определение

коэффициента капитализации на основе анализа соотношений арендных ставок и цен продаж сопоставимых объектов недвижимости по данным реальных сделок или соответствующим образом скорректированных цен предложений по аренде и продаже.

1 J

Ro = J ∑ Rj

j = 1

Rj = ЧОДj / Цj - коэффициент капитализации j - го объекта-аналога

1 J

Ro = J ∑ Rj

j = 1

Rj = ЧОДj / Цj - коэффициент капитализации j - го объекта-аналога

Слайд 44Пример. По идентичным объектам недвижимости (аналогам) оценщик собрал следующую информацию о

чистых операционных доходах (ЧОД) и ценах продажи (тыс. руб.):

Легко проверить, что коэффициент капитализации в этом случае будет равен 0,11 или 11%.

Слайд 45Методы определения коэффициента капитализации

2) Определение коэффициента капитализации с учетом возмещения

инвестиций (с корректировкой на изменение стоимости актива

Коэффициент капитализации состоит из двух частей:

ставки дохода на капитал (return on investment);

нормы возврата капитала (return of investment)

R = on + of R = ЧОД/РС

ЧОД → %, on РС → of , возврат

Коэффициент капитализации состоит из двух частей:

ставки дохода на капитал (return on investment);

нормы возврата капитала (return of investment)

R = on + of R = ЧОД/РС

ЧОД → %, on РС → of , возврат

Слайд 46Методы определения коэффициента капитализации

on - Доход на капитал является

необходимой компенсацией, получаемой инвестором (заимодавцем) за ценность денег, отдаваемых в долг. Величина этой компенсации зависит от времени, риска и других условий, при которых сделаны инвестиции. Иными словами это плата за использование денежных средств.

of - Возврат капитала означает погашение суммы первоначально вложенных средств, то есть возмещение капитала.

of - Возврат капитала означает погашение суммы первоначально вложенных средств, то есть возмещение капитала.

Слайд 47Расчет ставки дисконта

Ставка дохода на капитал (ставка дисконта) определяется методом кумулятивного

построения - последовательного наращивания первой составляющей коэффициента капитализации.

K

i = ib + ∑ dk

k =1

где

ib – безрисковая ставка,

dk - k -тая поправка.

K

i = ib + ∑ dk

k =1

где

ib – безрисковая ставка,

dk - k -тая поправка.

Слайд 48Ставка дохода на капитал (ставка дисконта) определяется методом кумулятивного построения -

последовательного наращивания первой составляющей коэффициента капитализации, при котором в качестве базовой берется безрисковая ставка процента, и к ней последовательно прибавляются поправки на различные виды риска, связанные с особенностями оцениваемой недвижимости.

Математически способ кумулятивного построения можно представить в виде формулы:

K

i = ib + ∑ dk

k =1

где

ib – безрисковая ставка,

dk - k -тая поправка.

Математически способ кумулятивного построения можно представить в виде формулы:

K

i = ib + ∑ dk

k =1

где

ib – безрисковая ставка,

dk - k -тая поправка.

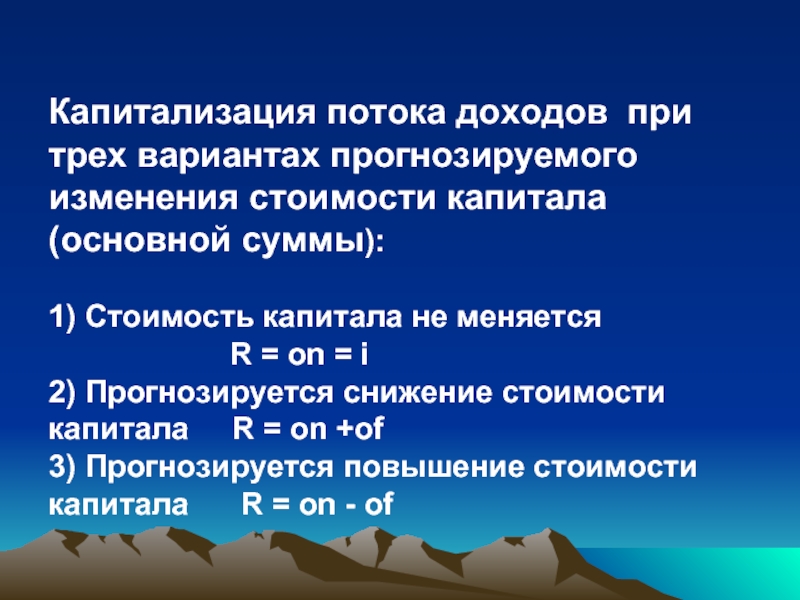

Слайд 50Капитализация потока доходов при трех вариантах прогнозируемого изменения стоимости капитала (основной

суммы):

1) Стоимость капитала не меняется

R = on = i

2) Прогнозируется снижение стоимости капитала R = on +of

3) Прогнозируется повышение стоимости капитала R = on - of

1) Стоимость капитала не меняется

R = on = i

2) Прогнозируется снижение стоимости капитала R = on +of

3) Прогнозируется повышение стоимости капитала R = on - of

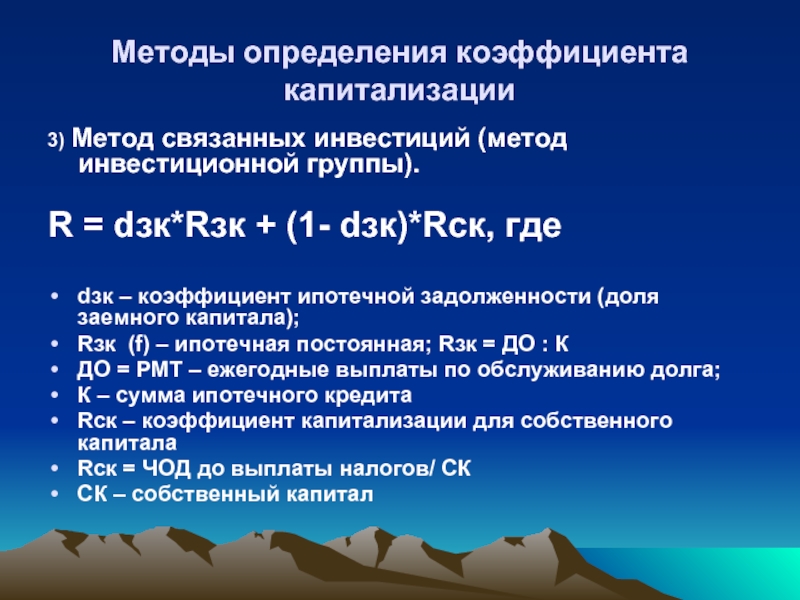

Слайд 51Методы определения коэффициента капитализации

3) Метод связанных инвестиций (метод инвестиционной группы).

R = dзк*Rзк + (1- dзк)*Rск, где

dзк – коэффициент ипотечной задолженности (доля заемного капитала);

Rзк (f) – ипотечная постоянная; Rзк = ДО : К

ДО = PMT – ежегодные выплаты по обслуживанию долга;

К – сумма ипотечного кредита

Rск – коэффициент капитализации для собственного капитала

Rск = ЧОД до выплаты налогов/ СК

СК – собственный капитал

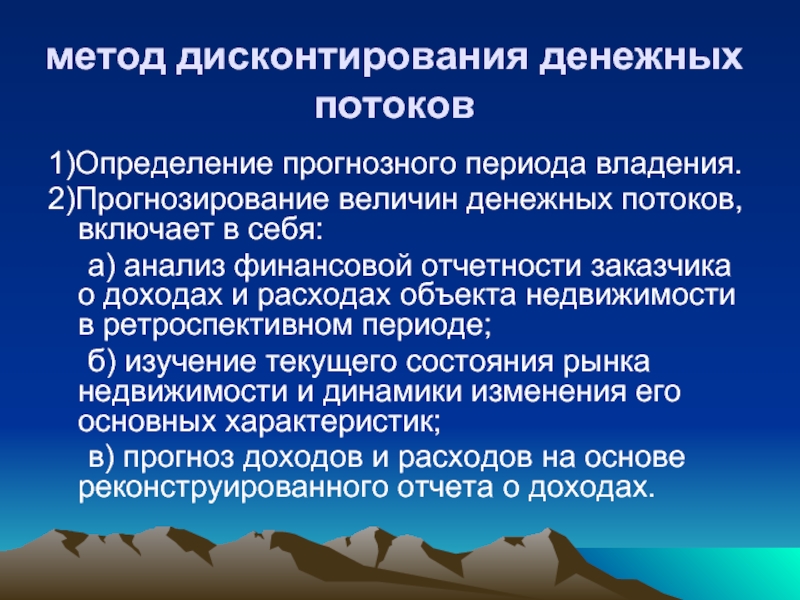

Слайд 52метод дисконтирования денежных потоков

1)Определение прогнозного периода владения.

2)Прогнозирование величин денежных потоков, включает

в себя:

а) анализ финансовой отчетности заказчика о доходах и расходах объекта недвижимости в ретроспективном периоде;

б) изучение текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

в) прогноз доходов и расходов на основе реконструированного отчета о доходах.

а) анализ финансовой отчетности заказчика о доходах и расходах объекта недвижимости в ретроспективном периоде;

б) изучение текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

в) прогноз доходов и расходов на основе реконструированного отчета о доходах.

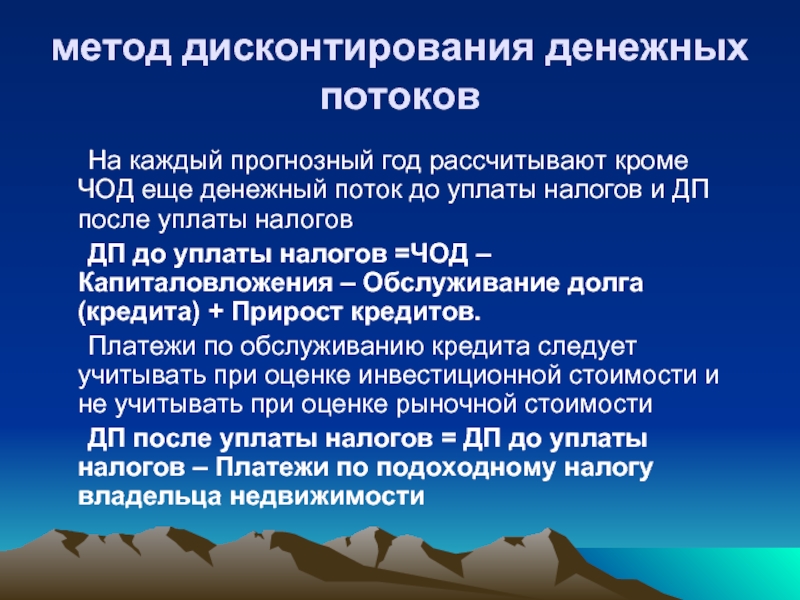

Слайд 53метод дисконтирования денежных потоков

На каждый прогнозный год рассчитывают кроме ЧОД еще

денежный поток до уплаты налогов и ДП после уплаты налогов

ДП до уплаты налогов =ЧОД – Капиталовложения – Обслуживание долга (кредита) + Прирост кредитов.

Платежи по обслуживанию кредита следует учитывать при оценке инвестиционной стоимости и не учитывать при оценке рыночной стоимости

ДП после уплаты налогов = ДП до уплаты налогов – Платежи по подоходному налогу владельца недвижимости

ДП до уплаты налогов =ЧОД – Капиталовложения – Обслуживание долга (кредита) + Прирост кредитов.

Платежи по обслуживанию кредита следует учитывать при оценке инвестиционной стоимости и не учитывать при оценке рыночной стоимости

ДП после уплаты налогов = ДП до уплаты налогов – Платежи по подоходному налогу владельца недвижимости

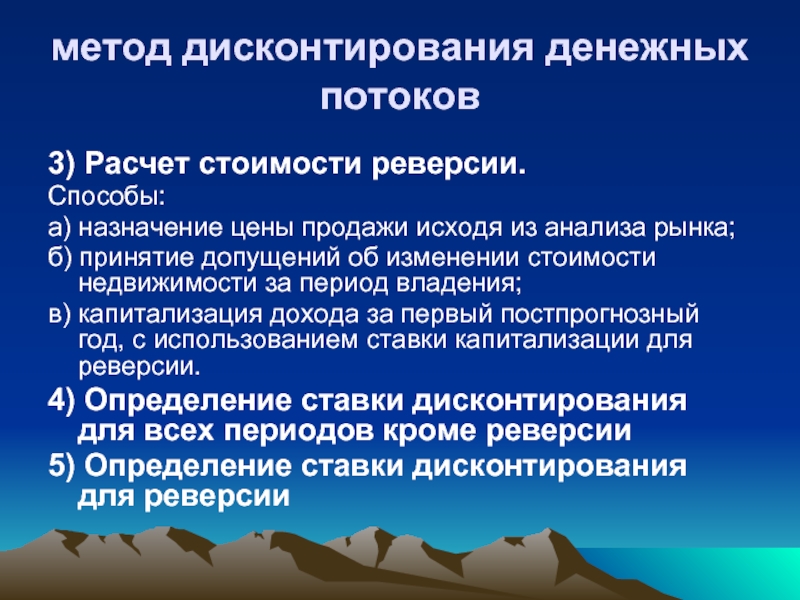

Слайд 54метод дисконтирования денежных потоков

3) Расчет стоимости реверсии.

Способы:

а) назначение цены продажи

исходя из анализа рынка;

б) принятие допущений об изменении стоимости недвижимости за период владения;

в) капитализация дохода за первый постпрогнозный год, с использованием ставки капитализации для реверсии.

4) Определение ставки дисконтирования для всех периодов кроме реверсии

5) Определение ставки дисконтирования для реверсии

б) принятие допущений об изменении стоимости недвижимости за период владения;

в) капитализация дохода за первый постпрогнозный год, с использованием ставки капитализации для реверсии.

4) Определение ставки дисконтирования для всех периодов кроме реверсии

5) Определение ставки дисконтирования для реверсии

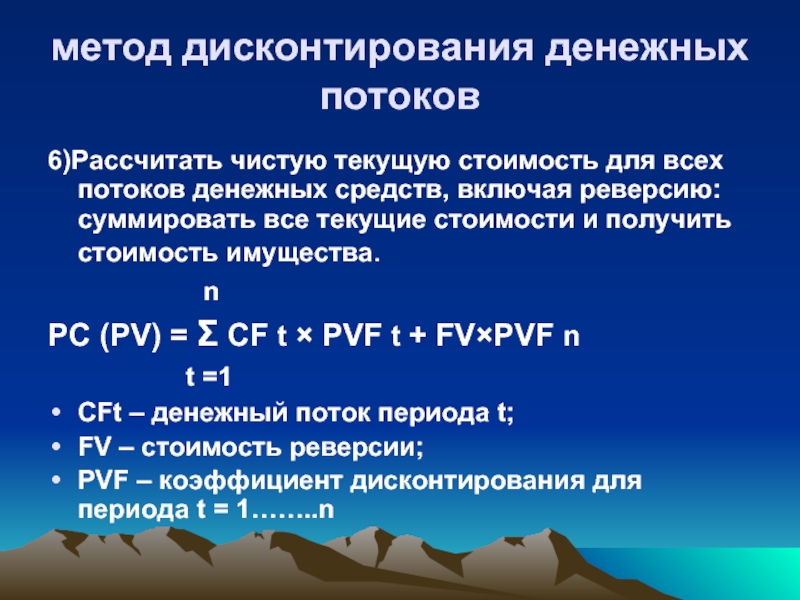

Слайд 55метод дисконтирования денежных потоков

6)Рассчитать чистую текущую стоимость для всех потоков денежных

средств, включая реверсию: суммировать все текущие стоимости и получить стоимость имущества.

n

РС (PV) = Σ CF t × PVF t + FV×PVF n

t =1

CFt – денежный поток периода t;

FV – стоимость реверсии;

PVF – коэффициент дисконтирования для периода t = 1……..n

n

РС (PV) = Σ CF t × PVF t + FV×PVF n

t =1

CFt – денежный поток периода t;

FV – стоимость реверсии;

PVF – коэффициент дисконтирования для периода t = 1……..n

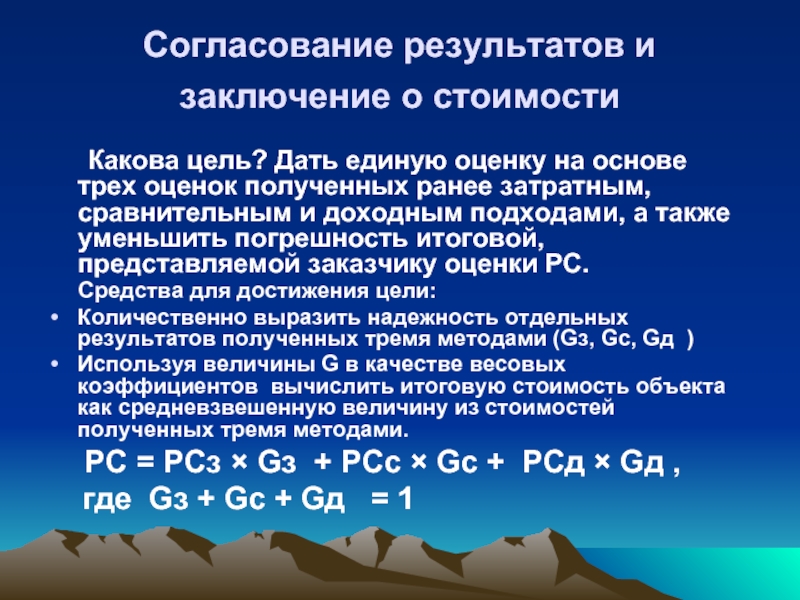

Слайд 56Согласование результатов и заключение о стоимости

Какова цель? Дать единую оценку

на основе трех оценок полученных ранее затратным, сравнительным и доходным подходами, а также уменьшить погрешность итоговой, представляемой заказчику оценки РС.

Средства для достижения цели:

Количественно выразить надежность отдельных результатов полученных тремя методами (Gз, Gс, Gд )

Используя величины G в качестве весовых коэффициентов вычислить итоговую стоимость объекта как средневзвешенную величину из стоимостей полученных тремя методами.

РС = РСз × Gз + РСс × Gс + РСд × Gд ,

где Gз + Gс + Gд = 1

Средства для достижения цели:

Количественно выразить надежность отдельных результатов полученных тремя методами (Gз, Gс, Gд )

Используя величины G в качестве весовых коэффициентов вычислить итоговую стоимость объекта как средневзвешенную величину из стоимостей полученных тремя методами.

РС = РСз × Gз + РСс × Gс + РСд × Gд ,

где Gз + Gс + Gд = 1

![3. ТЕКУЩАЯ СТОИМОСТЬ АННУИТЕТА (№5)PVA = ? PVA = PMT×PVAF PVAFо =[ 1 – (1+i)ֿⁿ]](/img/tmb/1/25569/7ac0ca4264ba7a684127da35e9ffb5ec-800x.jpg)