- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Методы ситуационного анализа в принятии управленческих решений. (Лекция 5) презентация

Содержание

- 1. Методы ситуационного анализа в принятии управленческих решений. (Лекция 5)

- 2. 1. Сущность ситуационного анализа Для решения проблем

- 3. Реализация ситуационного подхода осуществляется с помощью ситуационного

- 4. Одна и та же стратегическая идея, скажем,

- 5. 2. Анализ и принятие управленческих решений в

- 6. Фирма рассматривает возможность строительства торгового центра. Рынок

- 7. С узла решения может быть выбрана одна

- 8. 3. Принятие решений в условиях неопределенности Противоположный

- 9. Критерий Лапласа– выбор альтернативы с наилучшим средним

- 10. Критерий максимин пессимистический по своей сути, потому что принимается

- 11. Рассмотрим использование указанных критериев по данным приведенного

- 12. Между определенностью и неопределенностью находится случай принятия

- 13. Принятие решений в условиях риска предусматривает расчет

- 14. Определим ожидаемую денежную отдачу (expected monetary value (ЕМV)) для каждого варианта.

- 15. Менеджер фирмы считает, что вероятность как благоприятного,

- 16. Иными словами, это дает возможность перейти от

- 17. Прежде рассчитывается EVPI - ожидаемая ценность в

- 18. 2 Максимальное значение EMV было рассчитано выше

- 19. Пример 2. Планирование производственных мощностей Возможный будущий

- 20. Таблица 2. Оценка альтернатив по величине будущего спроса

- 21. Принятие решения в условиях определенности 1. Если

- 22. Принятие решения в условиях неопределенности 1. Самые

- 23. 3. Выбрав критерий Лапласа, сначала рассчитайте суммарное

- 24. Используя критерий предполагаемой прибыли (Пп), определим лучшую

- 25. 5. Метод принятия решений на основе "дерева

- 26. Анализ проблемы с использованием "дерева целей" состоит

- 27. Пример 1б (продолжение примера 1) Проведенные расчеты

- 28. Также есть шанс в 27%, что рынок

- 29. Таким же образом стоимость проведенного исследования и

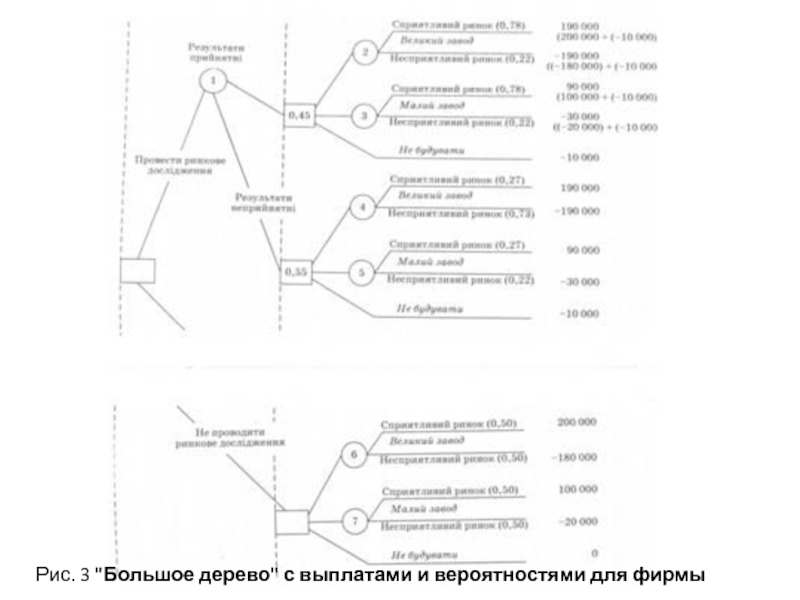

- 30. Рис. 3 "Большое дерево" с выплатами и вероятностями для фирмы

- 31. 2. Получен отрицательный результат исследования EMV (узел

- 32. 3. Если рыночное исследование не проводилось: EMV

Слайд 21. Сущность ситуационного анализа

Для решения проблем управления одним из самых перспективных

в современной науке об управлении является ситуационный подход Он позволяет руководителю вместе с целостным представлением объекта управления и его функционирования во внешней среде эффективно управлять конкретной ситуацией принятия управленческого решения.

Этот подход помогает принимать решения, основываясь на анализе и понимании ситуации, динамики ее изменения, а не на традиционном принципе проб и ошибок Возможность осуществления предварительного анализа ситуации и предсказания ее ожидаемых изменений делает ситуационный подход гораздо эффективнее и позволяет избежать значительных потерь ресурсов и времени.

Этот подход помогает принимать решения, основываясь на анализе и понимании ситуации, динамики ее изменения, а не на традиционном принципе проб и ошибок Возможность осуществления предварительного анализа ситуации и предсказания ее ожидаемых изменений делает ситуационный подход гораздо эффективнее и позволяет избежать значительных потерь ресурсов и времени.

Слайд 3Реализация ситуационного подхода осуществляется с помощью ситуационного анализа

Ситуационный анализ - это

комплексные технологии подготовки, принятия и реализации управленческого решения, в основе которых лежит анализ отдельно взятой управленческой ситуации

Ситуационный анализ предполагает, что в деятельности организаций, особенно родственного профиля, есть много общего время каждая ситуация индивидуальна, и управленческое решение необходимо принимать в той конкретной ситуации, которая сложилась для объекта управления в определенный момент.

В ситуационном анализе, так же как и в системном и в любой другой науке об управлении, разработаны универсальные технологии, методы, приемы, пригодные не только для отдельно взятого ситуации принятия решения, но и для целого класса ситуаций Однако только специально проведенный анализ именно той ситуации, которая сложилась для объекта управления именно на момент принятия решения, позволяет профессиональному управленцу выбрать ту или иную, порой единственную, конкретную управленческую технологию, метод, прием, решение, приводящие к цели.

Ситуационный анализ предполагает, что в деятельности организаций, особенно родственного профиля, есть много общего время каждая ситуация индивидуальна, и управленческое решение необходимо принимать в той конкретной ситуации, которая сложилась для объекта управления в определенный момент.

В ситуационном анализе, так же как и в системном и в любой другой науке об управлении, разработаны универсальные технологии, методы, приемы, пригодные не только для отдельно взятого ситуации принятия решения, но и для целого класса ситуаций Однако только специально проведенный анализ именно той ситуации, которая сложилась для объекта управления именно на момент принятия решения, позволяет профессиональному управленцу выбрать ту или иную, порой единственную, конкретную управленческую технологию, метод, прием, решение, приводящие к цели.

Слайд 4Одна и та же стратегическая идея, скажем, выбор структуры организации, может

быть реализована по-разному Выбор лучшей организационной структуры - это уже результат ситуационного анализа, учитывающий и характер деятельности организации, и внешнюю среду, в которой организация функционирует, и внутреннюю культуру, и кадровый состав.

Теоретически есть три типа ситуаций, в которых необходимо проводить анализ и принимать управленческие решения, в том числе и на уровне коммерческой организации:

- в условиях определенности,

- неопределенности и

- риска

Рассмотрим содержание и общую постановку задач анализа в каждом случаев.

Теоретически есть три типа ситуаций, в которых необходимо проводить анализ и принимать управленческие решения, в том числе и на уровне коммерческой организации:

- в условиях определенности,

- неопределенности и

- риска

Рассмотрим содержание и общую постановку задач анализа в каждом случаев.

Слайд 52. Анализ и принятие управленческих решений в условиях определенности

При принятии управленческих

решений в условиях определенности лицо, принимающее решение (ЛПР), знает наверняка выход или следствие любого выбранного решения Состояние решения зависит от наличия альтернатив (альтернатива - это направление действия или стратегия, может быть выбрана лицом, принимающим решения)

Например, если мы решили положить деньги в банк, предварительно исследуем депозитные ставки, которые дают различные финансовые учреждения В этом случае ЛПР выберет альтернативу, которая даст наилучший результат и максимизирует его благосостояние.

Рассмотрим пример принятия управленческих решений в условиях определенности

Например, если мы решили положить деньги в банк, предварительно исследуем депозитные ставки, которые дают различные финансовые учреждения В этом случае ЛПР выберет альтернативу, которая даст наилучший результат и максимизирует его благосостояние.

Рассмотрим пример принятия управленческих решений в условиях определенности

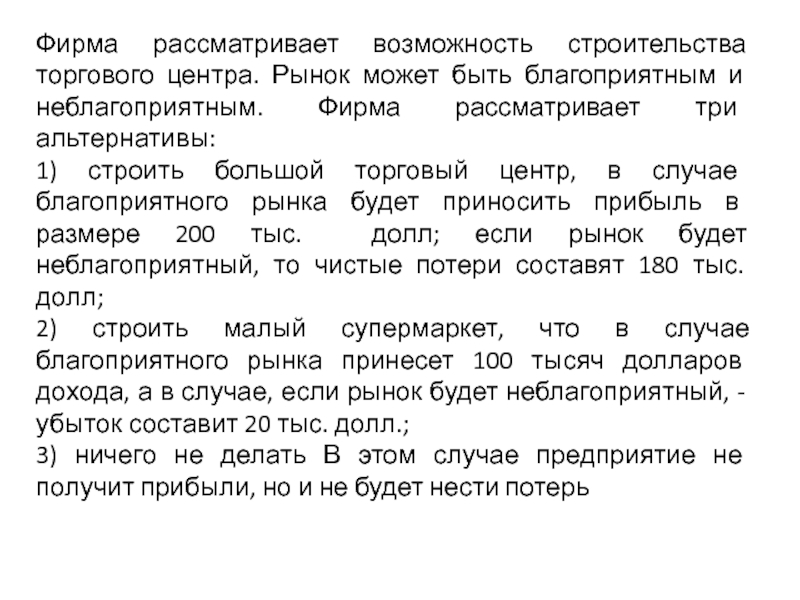

Слайд 6Фирма рассматривает возможность строительства торгового центра. Рынок может быть благоприятным и

неблагоприятным. Фирма рассматривает три альтернативы:

1) строить большой торговый центр, в случае благоприятного рынка будет приносить прибыль в размере 200 тыс. долл; если рынок будет неблагоприятный, то чистые потери составят 180 тыс. долл;

2) строить малый супермаркет, что в случае благоприятного рынка принесет 100 тысяч долларов дохода, а в случае, если рынок будет неблагоприятный, - убыток составит 20 тыс. долл.;

3) ничего не делать В этом случае предприятие не получит прибыли, но и не будет нести потерь

1) строить большой торговый центр, в случае благоприятного рынка будет приносить прибыль в размере 200 тыс. долл; если рынок будет неблагоприятный, то чистые потери составят 180 тыс. долл;

2) строить малый супермаркет, что в случае благоприятного рынка принесет 100 тысяч долларов дохода, а в случае, если рынок будет неблагоприятный, - убыток составит 20 тыс. долл.;

3) ничего не делать В этом случае предприятие не получит прибыли, но и не будет нести потерь

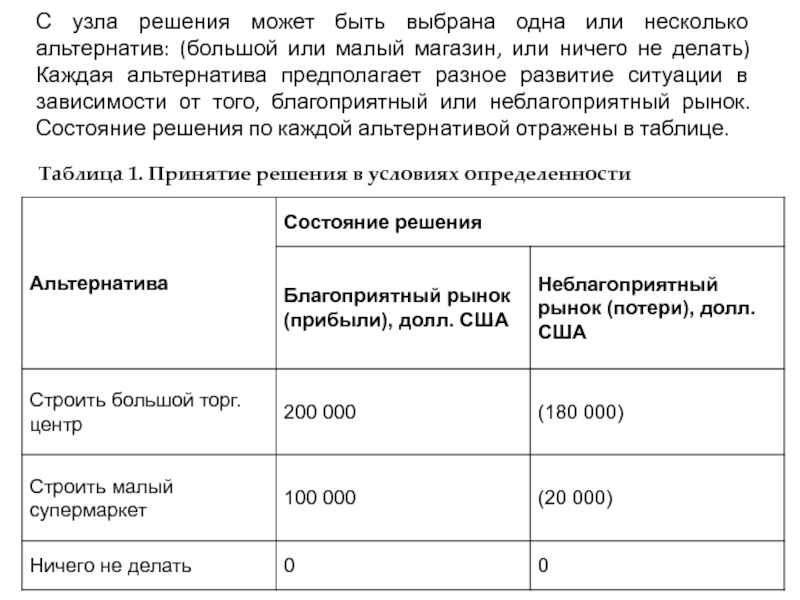

Слайд 7С узла решения может быть выбрана одна или несколько альтернатив: (большой

или малый магазин, или ничего не делать) Каждая альтернатива предполагает разное развитие ситуации в зависимости от того, благоприятный или неблагоприятный рынок. Состояние решения по каждой альтернативой отражены в таблице.

Таблица 1. Принятие решения в условиях определенности

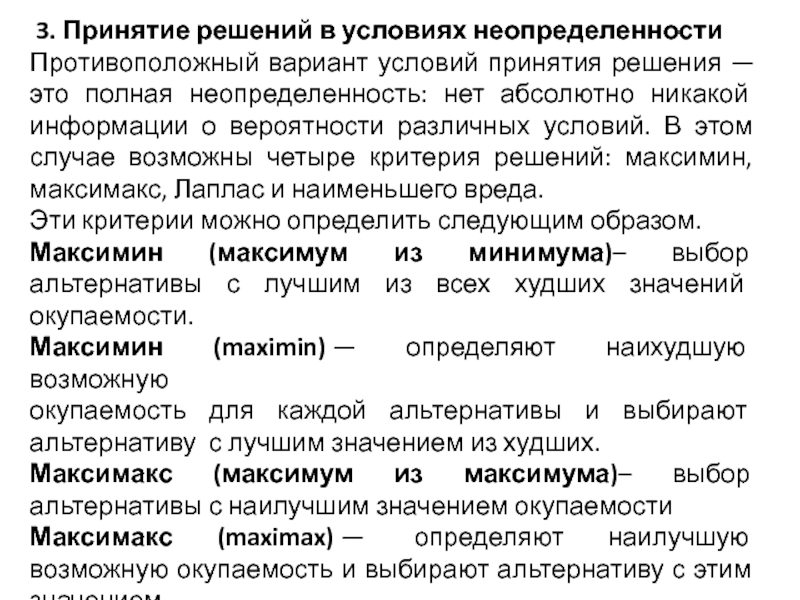

Слайд 83. Принятие решений в условиях неопределенности

Противоположный вариант условий принятия решения —

это полная неопределенность: нет абсолютно никакой информации о вероятности различных условий. В этом случае возможны четыре критерия решений: максимин, максимакс, Лаплас и наименьшего вреда.

Эти критерии можно определить следующим образом.

Максимин (максимум из минимума)– выбор альтернативы с лучшим из всех худших значений окупаемости.

Максимин (maximin) — определяют наихудшую возможную окупаемость для каждой альтернативы и выбирают альтернативу с лучшим значением из худших.

Максимакс (максимум из максимума)– выбор альтернативы с наилучшим значением окупаемости

Максимакс (maximax) — определяют наилучшую возможную окупаемость и выбирают альтернативу с этим значением.

Эти критерии можно определить следующим образом.

Максимин (максимум из минимума)– выбор альтернативы с лучшим из всех худших значений окупаемости.

Максимин (maximin) — определяют наихудшую возможную окупаемость для каждой альтернативы и выбирают альтернативу с лучшим значением из худших.

Максимакс (максимум из максимума)– выбор альтернативы с наилучшим значением окупаемости

Максимакс (maximax) — определяют наилучшую возможную окупаемость и выбирают альтернативу с этим значением.

Слайд 9Критерий Лапласа– выбор альтернативы с наилучшим средним значением окупаемости

Критерий Лапласа (Laplace) —

определяют среднее значение окупаемости для каждой альтернативы и выбирают альтернативу с наилучшим средним значением.

Критерий наименьшего вреда – выбор альтернативы с лучшим из худших возможных последствий.

Критерий наименьшего вреда (minimax) - определяют худшие возможные последствия для каждой альтернативы и выбирают альтернативу с лучшим из плохих значений.

Критерий наименьшего вреда – выбор альтернативы с лучшим из худших возможных последствий.

Критерий наименьшего вреда (minimax) - определяют худшие возможные последствия для каждой альтернативы и выбирают альтернативу с лучшим из плохих значений.

Слайд 10Критерий максимин пессимистический по своей сути, потому что принимается во внимание только самый плохой

из всех возможных результатов каждой альтернативы. Этот подход устанавливает гарантированный минимум, хотя фактический результат может и не быть настолько плохим.

Подход максимакс — это оптимистическая наступательная стратегия; здесь не принимается во внимание никакой возможный результат, кроме самого лучшего.

Критерий Лапласа предполагает отношение к обстоятельствам как к равновероятным.

Главная слабость всех этих критериев (исключая критерий Лапласа) в том, что принимаются во внимание не все результаты, а лишь самый плохой или, наоборот, самый лучший, а потому часть информации теряется. Слабость критерия Лапласа заключается в том, что все условия считаются равновероятными. Однако в определенных обстоятельствах каждый из этих методов имеет свои достоинства, которые могут помочь в выработке решения.

Подход максимакс — это оптимистическая наступательная стратегия; здесь не принимается во внимание никакой возможный результат, кроме самого лучшего.

Критерий Лапласа предполагает отношение к обстоятельствам как к равновероятным.

Главная слабость всех этих критериев (исключая критерий Лапласа) в том, что принимаются во внимание не все результаты, а лишь самый плохой или, наоборот, самый лучший, а потому часть информации теряется. Слабость критерия Лапласа заключается в том, что все условия считаются равновероятными. Однако в определенных обстоятельствах каждый из этих методов имеет свои достоинства, которые могут помочь в выработке решения.

Слайд 11Рассмотрим использование указанных критериев по данным приведенного выше примера. Если фирма

воспользуется:

1) maximax-выбором, то это будет строительство крупного торгового центра. Это максимум от максимального значения внутри каждого ряда или альтернативы;

2) maximin-выбором, то это будет выход - ничего не делать. Это максимум из минимальных значений внутри каждого ряда или альтернативы;

3) равновероятным выбором (Лапласа), то это будет строительство малого супермаркета, то есть максимум из средних значений каждой альтернативы

1) maximax-выбором, то это будет строительство крупного торгового центра. Это максимум от максимального значения внутри каждого ряда или альтернативы;

2) maximin-выбором, то это будет выход - ничего не делать. Это максимум из минимальных значений внутри каждого ряда или альтернативы;

3) равновероятным выбором (Лапласа), то это будет строительство малого супермаркета, то есть максимум из средних значений каждой альтернативы

Слайд 12Между определенностью и неопределенностью находится случай принятия решения в условиях риска,

когда можно оценить вероятность возникновения каждого возможного условия. Широко используемый подход при таких обстоятельствах — критерий предполагаемой прибыли.

Предполагаемая прибыль рассчитывается для каждой альтернативы, после чего отбирается альтернатива с самым высоким показателем. Предполагаемая прибыль — это сумма значений прибыли для каждой альтернативы, причем каждое значение взвешивается с точки зрения вероятности соответствующего условия. Таким образом, используя критерий предполагаемой прибыли, можно определить возможное значение прибыли для каждой альтернативы и выбирать вариант с наилучшим значением прибыли.

Предполагаемая прибыль рассчитывается для каждой альтернативы, после чего отбирается альтернатива с самым высоким показателем. Предполагаемая прибыль — это сумма значений прибыли для каждой альтернативы, причем каждое значение взвешивается с точки зрения вероятности соответствующего условия. Таким образом, используя критерий предполагаемой прибыли, можно определить возможное значение прибыли для каждой альтернативы и выбирать вариант с наилучшим значением прибыли.

4. Принятие решений в условиях риска

Слайд 13Принятие решений в условиях риска предусматривает расчет так называемой ожидаемой денежной

отдачи (Expected Monetary Value - EMV) для каждого варианта

Это число определяет среднюю отдачу для каждого варианта, т.е. такую отдачу, которую получим, если сможем повторить решение многократно Одно из самых популярных решений - выбор варианта, который имеет максимальное значение EMV.

EMV для варианта - это сумма возможных поступлений (отдач) варианта, каждый из которых умножается на вероятность появления отдачи.

Это число определяет среднюю отдачу для каждого варианта, т.е. такую отдачу, которую получим, если сможем повторить решение многократно Одно из самых популярных решений - выбор варианта, который имеет максимальное значение EMV.

EMV для варианта - это сумма возможных поступлений (отдач) варианта, каждый из которых умножается на вероятность появления отдачи.

Рассмотрим эту модель по данным примера 1, введя дополнительные условия.

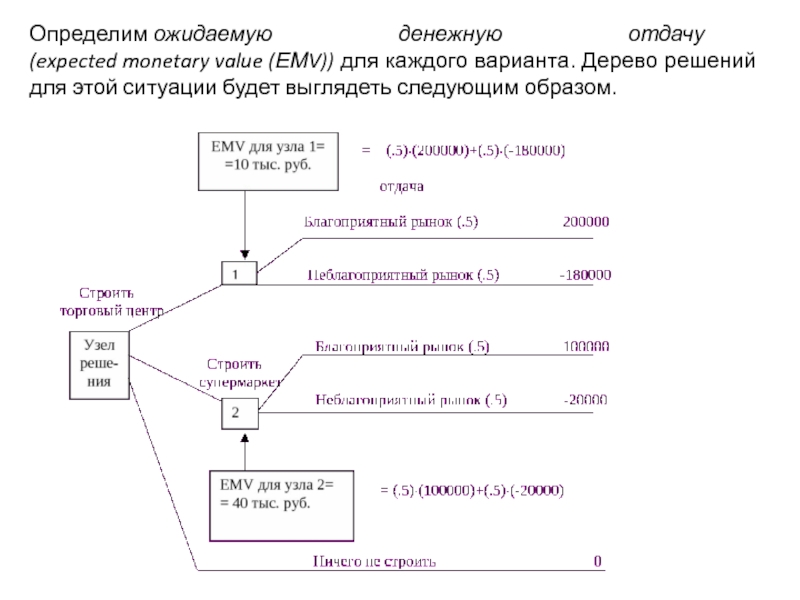

Слайд 14Определим ожидаемую денежную отдачу (expected monetary value (ЕМV)) для каждого варианта. Дерево решений для этой

ситуации будет выглядеть следующим образом.

Слайд 15Менеджер фирмы считает, что вероятность как благоприятного, так и неблагоприятного рынков

равнозначна, т.е. 50/50 Определим EMV для каждой ситуации:

1 Вариант - строить большой торговый центр:

I EMV1 = 0,5 * 200000 + 0,5 * (-180 000) = 10 000 долл. США

2 Вариант - строить малый супермаркет:

EMV2 = 0,5 * 100000 + 0,5 * (-20 000) = 40 000 долл. США

3 Вариант - ничего не делать:

EMV3 = 0,5*0+0,5*0=0 долл. США

Максимальный EMV - в варианте 2, в соответствии с критерием решения с использованием EMV целесообразно строить малый супермаркет.

Предположим, что менеджер одной фирмы получил предложение от другой фирмы, которая занимается маркетинговыми исследованиями, помочь ему принять решение: строить или не строить супермаркет. Исследователи рынка уверяют, что их технический анализ даст точный ответ фирме, будет ли рынок благоприятным.

1 Вариант - строить большой торговый центр:

I EMV1 = 0,5 * 200000 + 0,5 * (-180 000) = 10 000 долл. США

2 Вариант - строить малый супермаркет:

EMV2 = 0,5 * 100000 + 0,5 * (-20 000) = 40 000 долл. США

3 Вариант - ничего не делать:

EMV3 = 0,5*0+0,5*0=0 долл. США

Максимальный EMV - в варианте 2, в соответствии с критерием решения с использованием EMV целесообразно строить малый супермаркет.

Предположим, что менеджер одной фирмы получил предложение от другой фирмы, которая занимается маркетинговыми исследованиями, помочь ему принять решение: строить или не строить супермаркет. Исследователи рынка уверяют, что их технический анализ даст точный ответ фирме, будет ли рынок благоприятным.

Слайд 16Иными словами, это дает возможность перейти от принятия решения в условиях

риска для принятия решения в условиях определенности. Эта информация поможет уберечь фирму от существенной ошибки. Но за эти сведения та фирма маркетинговых исследований желает получить 65 тыс. долл. США.

Что порекомендовать фирме?

Для определения ценности предложенной фирмой маркетинговых исследований информации необходимо рассчитать так называемую ожидаемую ценность сделанной информации (Expected Value of Perfect Information - EVPI).

Чтобы рассчитать ожидаемую ценность в условиях определенности, необходимо выбрать наилучшую альтернативу для каждого решения и умножить предлагаемую отдачу по этой альтернативе на вероятность ее появления.

Что порекомендовать фирме?

Для определения ценности предложенной фирмой маркетинговых исследований информации необходимо рассчитать так называемую ожидаемую ценность сделанной информации (Expected Value of Perfect Information - EVPI).

Чтобы рассчитать ожидаемую ценность в условиях определенности, необходимо выбрать наилучшую альтернативу для каждого решения и умножить предлагаемую отдачу по этой альтернативе на вероятность ее появления.

Слайд 17Прежде рассчитывается EVPI - ожидаемая ценность в условиях определенности.

1 Лучший результат

в случае развития ситуации в условиях благоприятного рынка - "строить большой торговый центр" с ожидаемой прибылью 200 тыс. долл. США

Лучший результат в случае развития ситуации в условиях неблагоприятного рынка - "ничего не делать" с ожидаемым нулевым результатом

На основе этих предположений, ожидаемая отдача в условиях определенности равна:

200 000 * 0,5 + 0*0,5 = 100 000 долл. США

Следовательно, при использовании информации исследователей рынка, ожидаемая сумма прибыли составит 100 тыс. долл. США.

Лучший результат в случае развития ситуации в условиях неблагоприятного рынка - "ничего не делать" с ожидаемым нулевым результатом

На основе этих предположений, ожидаемая отдача в условиях определенности равна:

200 000 * 0,5 + 0*0,5 = 100 000 долл. США

Следовательно, при использовании информации исследователей рынка, ожидаемая сумма прибыли составит 100 тыс. долл. США.

Слайд 182 Максимальное значение EMV было рассчитано выше и составляет 40 тыс.

долл. Это ожидаемый результат без полученной информации

Тогда ожидаемая ценность полученной информации составит:

EPVI = 100 000 – 40 000 = 60 000 долл. США

Таким образом, наибольшая сумма, которую фирме следует заплатить за полученную информацию, - это 60 тыс. долл. Вывод базируется на предположении, что вероятность каждого состояния решений составляет 50/50.

Тогда ожидаемая ценность полученной информации составит:

EPVI = 100 000 – 40 000 = 60 000 долл. США

Таким образом, наибольшая сумма, которую фирме следует заплатить за полученную информацию, - это 60 тыс. долл. Вывод базируется на предположении, что вероятность каждого состояния решений составляет 50/50.

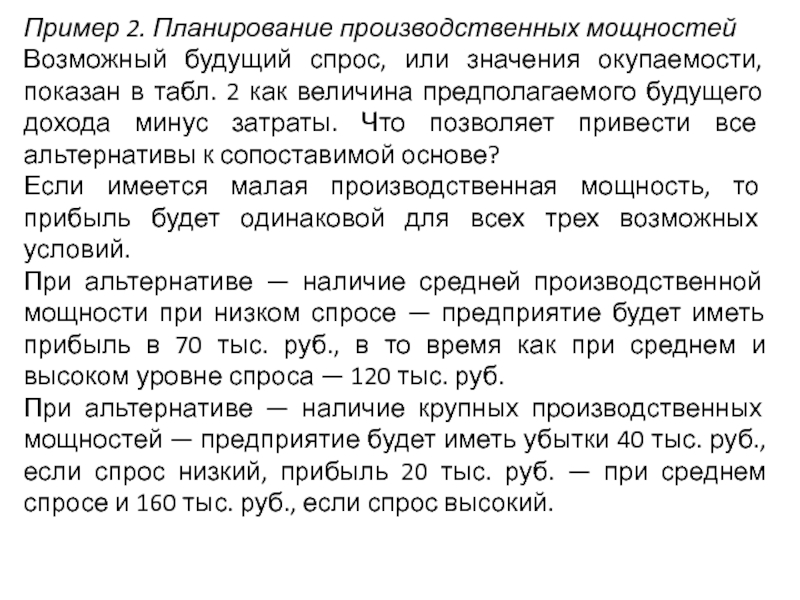

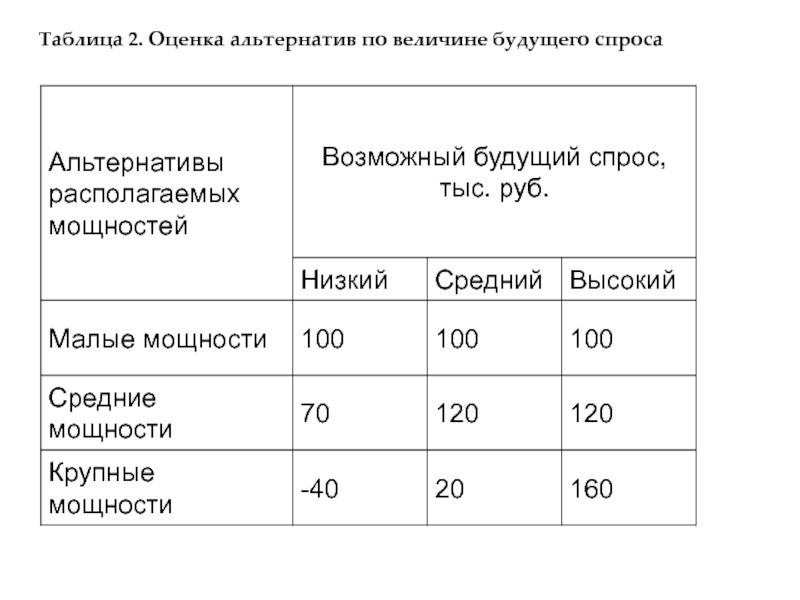

Слайд 19Пример 2. Планирование производственных мощностей

Возможный будущий спрос, или значения окупаемости, показан

в табл. 2 как величина предполагаемого будущего дохода минус затраты. Что позволяет привести все альтернативы к сопоставимой основе?

Если имеется малая производственная мощность, то прибыль будет одинаковой для всех трех возможных условий.

При альтернативе — наличие средней производственной мощности при низком спросе — предприятие будет иметь прибыль в 70 тыс. руб., в то время как при среднем и высоком уровне спроса — 120 тыс. руб.

При альтернативе — наличие крупных производственных мощностей — предприятие будет иметь убытки 40 тыс. руб., если спрос низкий, прибыль 20 тыс. руб. — при среднем спросе и 160 тыс. руб., если спрос высокий.

Если имеется малая производственная мощность, то прибыль будет одинаковой для всех трех возможных условий.

При альтернативе — наличие средней производственной мощности при низком спросе — предприятие будет иметь прибыль в 70 тыс. руб., в то время как при среднем и высоком уровне спроса — 120 тыс. руб.

При альтернативе — наличие крупных производственных мощностей — предприятие будет иметь убытки 40 тыс. руб., если спрос низкий, прибыль 20 тыс. руб. — при среднем спросе и 160 тыс. руб., если спрос высокий.

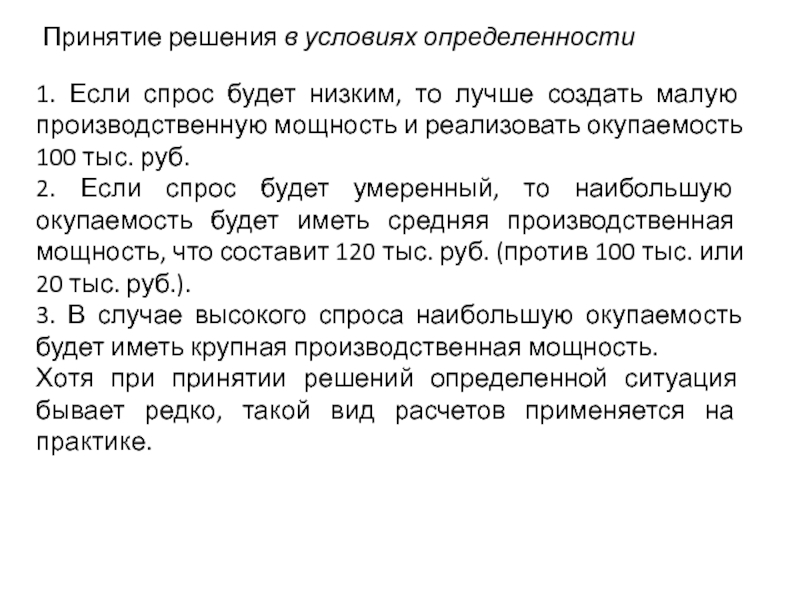

Слайд 21Принятие решения в условиях определенности

1. Если спрос будет низким, то лучше

создать малую производственную мощность и реализовать окупаемость 100 тыс. руб.

2. Если спрос будет умеренный, то наибольшую окупаемость будет иметь средняя производственная мощность, что составит 120 тыс. руб. (против 100 тыс. или 20 тыс. руб.).

3. В случае высокого спроса наибольшую окупаемость будет иметь крупная производственная мощность.

Хотя при принятии решений определенной ситуация бывает редко, такой вид расчетов применяется на практике.

2. Если спрос будет умеренный, то наибольшую окупаемость будет иметь средняя производственная мощность, что составит 120 тыс. руб. (против 100 тыс. или 20 тыс. руб.).

3. В случае высокого спроса наибольшую окупаемость будет иметь крупная производственная мощность.

Хотя при принятии решений определенной ситуация бывает редко, такой вид расчетов применяется на практике.

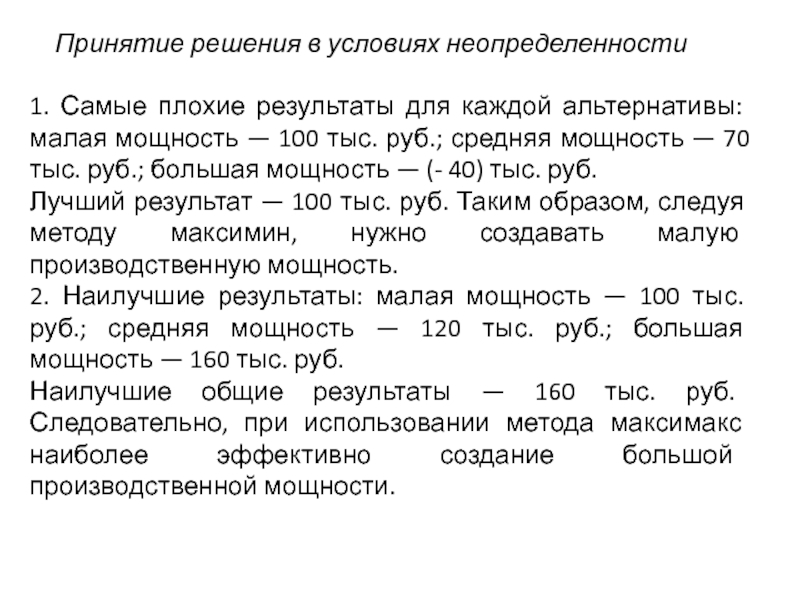

Слайд 22Принятие решения в условиях неопределенности

1. Самые плохие результаты для каждой альтернативы:

малая мощность — 100 тыс. руб.; средняя мощность — 70 тыс. руб.; большая мощность — (- 40) тыс. руб.

Лучший результат — 100 тыс. руб. Таким образом, следуя методу максимин, нужно создавать малую производственную мощность.

2. Наилучшие результаты: малая мощность — 100 тыс. руб.; средняя мощность — 120 тыс. руб.; большая мощность — 160 тыс. руб.

Наилучшие общие результаты — 160 тыс. руб. Следовательно, при использовании метода максимакс наиболее эффективно создание большой производственной мощности.

Лучший результат — 100 тыс. руб. Таким образом, следуя методу максимин, нужно создавать малую производственную мощность.

2. Наилучшие результаты: малая мощность — 100 тыс. руб.; средняя мощность — 120 тыс. руб.; большая мощность — 160 тыс. руб.

Наилучшие общие результаты — 160 тыс. руб. Следовательно, при использовании метода максимакс наиболее эффективно создание большой производственной мощности.

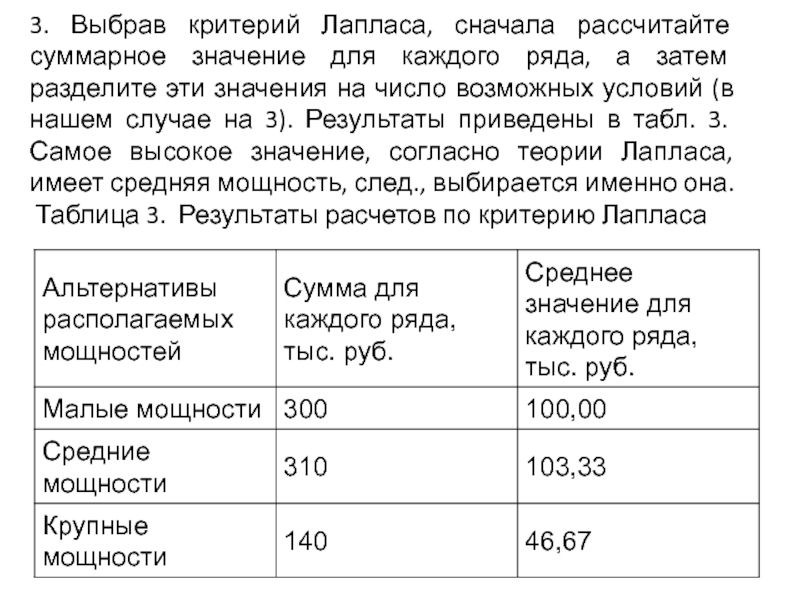

Слайд 233. Выбрав критерий Лапласа, сначала рассчитайте суммарное значение для каждого ряда,

а затем разделите эти значения на число возможных условий (в нашем случае на 3). Результаты приведены в табл. 3. Самое высокое значение, согласно теории Лапласа, имеет средняя мощность, след., выбирается именно она.

Таблица 3. Результаты расчетов по критерию Лапласа

Таблица 3. Результаты расчетов по критерию Лапласа

Слайд 24Используя критерий предполагаемой прибыли (Пп), определим лучшую альтернативу на основе исходных

данных табл. 3. при следующих значениях вероятности: низкий спрос — 0,30; средний спрос — 0,50 и высокий спрос — 0,20.

Определить предполагаемую прибыль для каждой альтернативы, умножая показатель вероятности возникновения каждого возможного условия на показатель размера прибыли для этого условия и затем суммируя их:

Пнизкий = 0,30*(100) +0,50*(100) +0,20*(100) = 100 тыс. руб.;

Псредний = 0,30*(70) +0,50*(120) +0,20*(120) = 105 тыс. руб.;

Пвысокий=0,30*(-40) + 0,50*(20) +0,20*(160) = 30 тыс. руб.

Следовательно, нужно выбрать альтернативу средней производственной мощности, потому что у нее самый высокий показатель предполагаемой стоимости.

Этот подход наиболее оправдан: принимающий решение не стремится рисковать, но и не избегает риска, а относится к нему нейтрально.

Определить предполагаемую прибыль для каждой альтернативы, умножая показатель вероятности возникновения каждого возможного условия на показатель размера прибыли для этого условия и затем суммируя их:

Пнизкий = 0,30*(100) +0,50*(100) +0,20*(100) = 100 тыс. руб.;

Псредний = 0,30*(70) +0,50*(120) +0,20*(120) = 105 тыс. руб.;

Пвысокий=0,30*(-40) + 0,50*(20) +0,20*(160) = 30 тыс. руб.

Следовательно, нужно выбрать альтернативу средней производственной мощности, потому что у нее самый высокий показатель предполагаемой стоимости.

Этот подход наиболее оправдан: принимающий решение не стремится рисковать, но и не избегает риска, а относится к нему нейтрально.

Слайд 255. Метод принятия решений на основе "дерева целей"

"Дерево целей" - это

графическое отображение процесса, определяет альтернативы решения, состояние решения и их соответствующие вероятности отдачи для каждой комбинации альтернатив и состояний решений

Для анализа "дерева целей" чаще всего используют критерий EMV. Одним из первых шагов в этом анализе является создание "дерева целей" и определения денежной отдачи всех последствий для конкретной проблемы.

Для анализа "дерева целей" чаще всего используют критерий EMV. Одним из первых шагов в этом анализе является создание "дерева целей" и определения денежной отдачи всех последствий для конкретной проблемы.

Слайд 26Анализ проблемы с использованием "дерева целей" состоит из пяти шагов:

1) определить

проблему;

2) структурировать или нарисовать "дерево целей";

3) назначить вероятности к узлам состояния решений;

4) оценить отдачу для каждой возможной комбинации альтернатив и состояний решений;

5) решить проблему, считая EMV для каждого узла решения Это делается путем движения назад: начиная справа от "дерева" и двигаясь назад по узлам решений "дерева"

2) структурировать или нарисовать "дерево целей";

3) назначить вероятности к узлам состояния решений;

4) оценить отдачу для каждой возможной комбинации альтернатив и состояний решений;

5) решить проблему, считая EMV для каждого узла решения Это делается путем движения назад: начиная справа от "дерева" и двигаясь назад по узлам решений "дерева"

Слайд 27Пример 1б (продолжение примера 1)

Проведенные расчеты по определению EMV методом принятия

решений на основе дерева целей подтвердили вывод, что целесообразно построить малый супермаркет.

Рассмотрим вариант принятия решений на основе "дерева целей" при самостоятельном исследовании рынка.

Введем дополнительные условия в предыдущую задачу.

Фирма имеет возможность провести собственное рыночное исследование с затратами в 10 000 долл. Информация от этого исследования может помочь решить, строить большой или малый супермаркет, или не строить ничего

При этом есть шанс в 45%, что результаты исследования укажут на благоприятный рынок. Вероятность будет 55%, если результат будет отрицательным

Следует отметить, что даже в том случае, когда результат исследований будет положительным, вероятность благоприятного рынка для открытия супермаркета составит 78%, а неблагоприятного - 22%.

Рассмотрим вариант принятия решений на основе "дерева целей" при самостоятельном исследовании рынка.

Введем дополнительные условия в предыдущую задачу.

Фирма имеет возможность провести собственное рыночное исследование с затратами в 10 000 долл. Информация от этого исследования может помочь решить, строить большой или малый супермаркет, или не строить ничего

При этом есть шанс в 45%, что результаты исследования укажут на благоприятный рынок. Вероятность будет 55%, если результат будет отрицательным

Следует отметить, что даже в том случае, когда результат исследований будет положительным, вероятность благоприятного рынка для открытия супермаркета составит 78%, а неблагоприятного - 22%.

Слайд 28Также есть шанс в 27%, что рынок будет благоприятным, хотя исследования

фирмы дают отрицательный результат. Вероятность намного выше 73% сохраняется при условии, что рынок будет действительно неблагоприятным, если фирма провела исследование, и оно дало отрицательный результат. Построим "дерево целей" с учетом дополнительных условий (рис. 3).

Из рисунка видно, что расходы на исследования в сумме 10 тыс. надо вычесть из верхних состояний решений Так, большой торговый центр с благоприятным рынком в нормальных условиях даст 200 тыс. долл. чистой прибыли, но поскольку было проведено рыночное исследование, то цифра уменьшается на 10 тыс. При неблагоприятном исходе убыток в 180 тыс. долл. увеличится до 190 тыс. долл.

Построение малого супермаркета с благоприятным рынком в нормальных условиях даст 100 тыс. долл. чистой прибыли, но поскольку было проведено рыночное исследование, то цифра уменьшается на 10 тыс. долл., при неблагоприятном результате убыток в 20 тысяч долларов увеличится до 30 тыс. долл.

Из рисунка видно, что расходы на исследования в сумме 10 тыс. надо вычесть из верхних состояний решений Так, большой торговый центр с благоприятным рынком в нормальных условиях даст 200 тыс. долл. чистой прибыли, но поскольку было проведено рыночное исследование, то цифра уменьшается на 10 тыс. При неблагоприятном исходе убыток в 180 тыс. долл. увеличится до 190 тыс. долл.

Построение малого супермаркета с благоприятным рынком в нормальных условиях даст 100 тыс. долл. чистой прибыли, но поскольку было проведено рыночное исследование, то цифра уменьшается на 10 тыс. долл., при неблагоприятном результате убыток в 20 тысяч долларов увеличится до 30 тыс. долл.

Слайд 29Таким же образом стоимость проведенного исследования и в случае решения "не

строить магазин" будет сопровождаться затратами в 10 тыс. долл.

Определив все вероятности и отдачи, рассчитаем ожидаемые отдачи в денежном выражении для каждой альтернативы

Начнем с конца или с правой части дерева целей и будем идти в обратном направлении:

Получены благоприятные результаты исследования:

EMV (2 узел) = 0,78 * 190 000 + 0,22 * (-190 000) = 106 400 долл.

EMV (3 узел) = 0,78 * 90 000 + 0,22 * (-30 000) = 63 600 долл.

EMV в случае решения не строить = - 10 000 долл. США

Таким образом, если результат исследования благоприятный, следует строить большой супермаркет.

Определив все вероятности и отдачи, рассчитаем ожидаемые отдачи в денежном выражении для каждой альтернативы

Начнем с конца или с правой части дерева целей и будем идти в обратном направлении:

Получены благоприятные результаты исследования:

EMV (2 узел) = 0,78 * 190 000 + 0,22 * (-190 000) = 106 400 долл.

EMV (3 узел) = 0,78 * 90 000 + 0,22 * (-30 000) = 63 600 долл.

EMV в случае решения не строить = - 10 000 долл. США

Таким образом, если результат исследования благоприятный, следует строить большой супермаркет.

Слайд 312. Получен отрицательный результат исследования

EMV (узел 4) = (0,27) * 190000

(0,73) * (-190 000) = -87 400 долл.;

EMV (узел 5) = (0,27) * 90 000 (0,73) * (-30 000) = 2400 долл.;

EMV в случае решения не строить = - 10 ООО долл. США

Итак, если результат исследования неблагоприятный, фирма должна строить малый супермаркет с ожидаемым значением отдачи в 2400 долл.

Продолжая в верхней части двигаться назад, вычисляем ожидаемое значение отдачи при проведением рыночного исследования:

EMV (узел 1) = (0,45) * (106 400) (0,55) * (2400) - 49 200 долл.

EMV (узел 5) = (0,27) * 90 000 (0,73) * (-30 000) = 2400 долл.;

EMV в случае решения не строить = - 10 ООО долл. США

Итак, если результат исследования неблагоприятный, фирма должна строить малый супермаркет с ожидаемым значением отдачи в 2400 долл.

Продолжая в верхней части двигаться назад, вычисляем ожидаемое значение отдачи при проведением рыночного исследования:

EMV (узел 1) = (0,45) * (106 400) (0,55) * (2400) - 49 200 долл.

Слайд 323. Если рыночное исследование не проводилось:

EMV (узел 6) = (0,5) *

200 000 (0,5) * (180 000) = -10 000 долл.; EMV (узел 7) = (0,5) * 10 000 (0,5

Следовательно, строительство малого супермаркета - лучший вариант в случае, если не проводится рыночное исследование

Таким образом, при проведении исследования ожидаемая отдача в денежном выражении равна 49,2 тыс. долл.; без проведения исследования EMV - 40 тыс. долл.

Следовательно, строительство малого супермаркета - лучший вариант в случае, если не проводится рыночное исследование

Таким образом, при проведении исследования ожидаемая отдача в денежном выражении равна 49,2 тыс. долл.; без проведения исследования EMV - 40 тыс. долл.