- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Концептуальні засади кредитного менеджменту в банку презентация

Содержание

- 1. Концептуальні засади кредитного менеджменту в банку

- 2. Рекомендована література: Кредитування і контроль: підручник

- 3. 1. Нормативно-правове забезпечення банківського кредитування Кредитні

- 4. Деякі форми кредитів врегульовані також окремими законами

- 5. До нормативно-правового забезпечення банківського

- 6. Методичні рекомендації щодо організації та функціонування систем

- 7. 2. Організація кредитної діяльності в банку.

- 8. Організаційна структура кредитних підрозділів банку

- 9. Структура кредитного департаменту банку

- 10. Тема 2: Управління процесом банківського кредитування

- 11. 1. Сутність етапів кредитного процесу. Схема механізму

- 12. Перелік основних документів, які повинен отримати від

- 13. У випадку, якщо предметом застави є нерухомість,

- 14. Якщо предметом застави є товари в

- 15. Програма ідентифікації та вивчення клієнтів банку: порядок

- 16. Питання, за якими проводиться інтерв'ю, можна поділити

- 17. Питання, за якими проводиться інтерв'ю, можна поділити

- 19. Структурування кредиту - визначення параметрів кредиту, які

- 20. Стандартна форма кредитного договору складається з кількох

- 21. У розділі V - звільнення від відповідальності

- 22. Документи кредитної справи групуються так: документи

- 23. Основними напрями кредитного моніторингу є: контроль

- 24. 2. Методи кредитного ціноутворення Процентна ставка за

- 25. Основні чинники, які повинні враховуватися при встановленні

- 26. Основні методи ціноутворення на кредитні операції:

- 27. 3. Сутність та види процентних ставок за

- 28. Види процентних ставок: Тверда ставка –

- 29. 4. Чинники диференціації процентної ставки за кредитами

- 30. Ризик є невід’ємним атрибутом кредитування. Чим вищий

- 31. Витрати на оформлення

- 32. 5. Порядок нарахування,

- 33. Інструменти забезпечення повернення банківських кредитів Забезпечення повернення

- 34. Банк-кредитор для уникнення проблем щодо повернення боргу

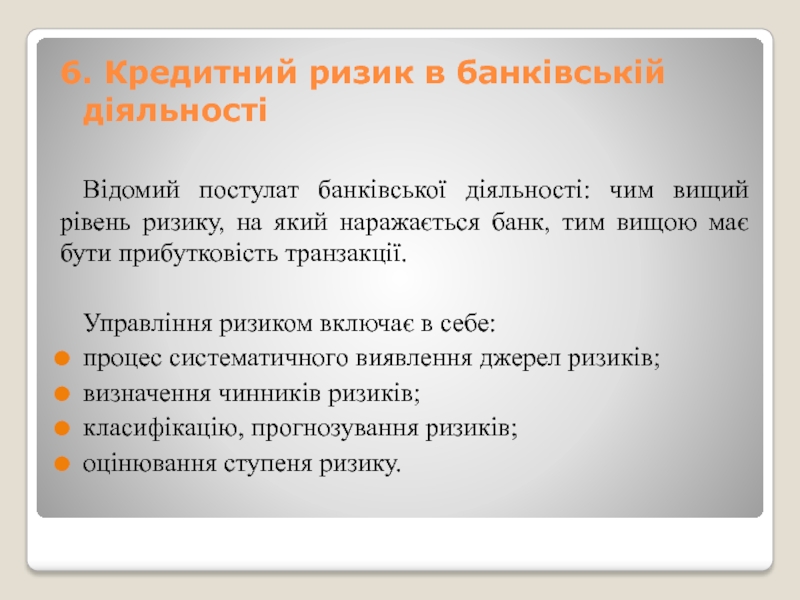

- 35. 6. Кредитний ризик в банківській діяльності

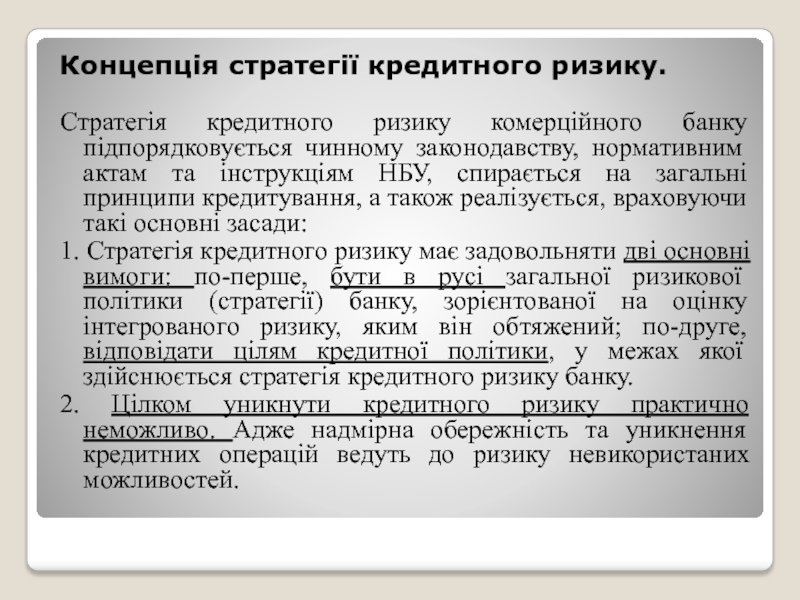

- 37. Концепція стратегії кредитного ризику. Стратегія кредитного

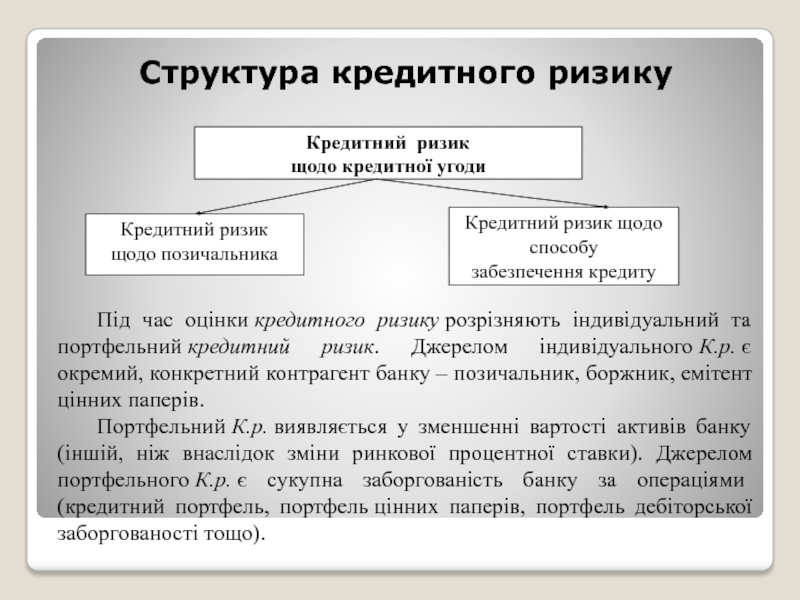

- 38. Структура кредитного ризику Під час оцінки кредитного

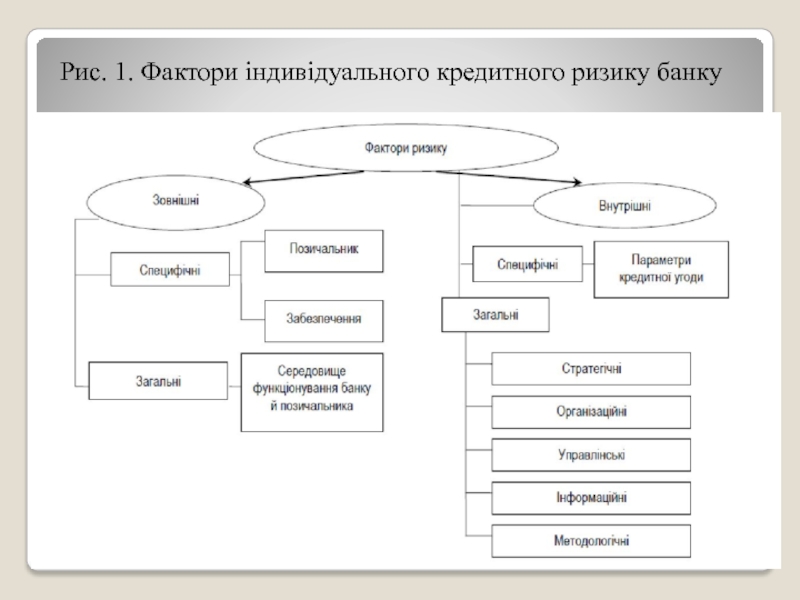

- 39. Рис. 1. Фактори індивідуального кредитного ризику банку

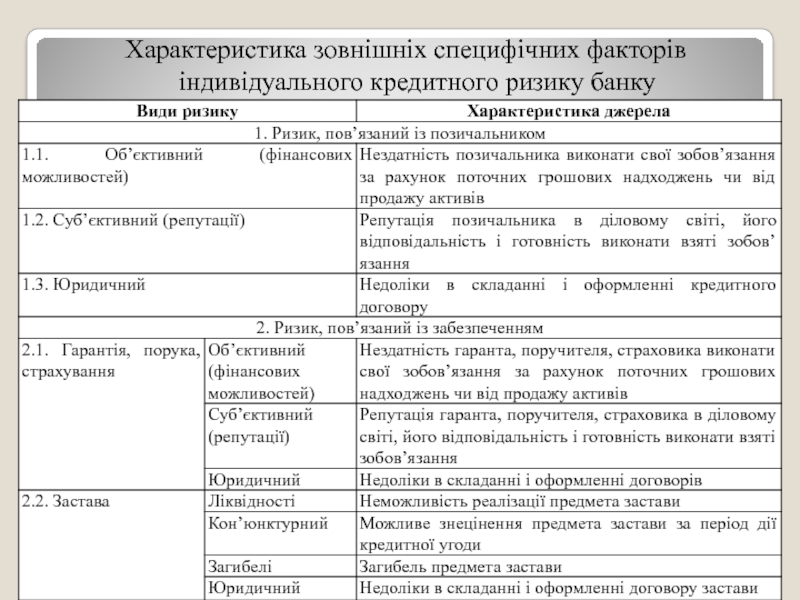

- 40. Характеристика зовнішніх специфічних факторів індивідуального кредитного ризику банку

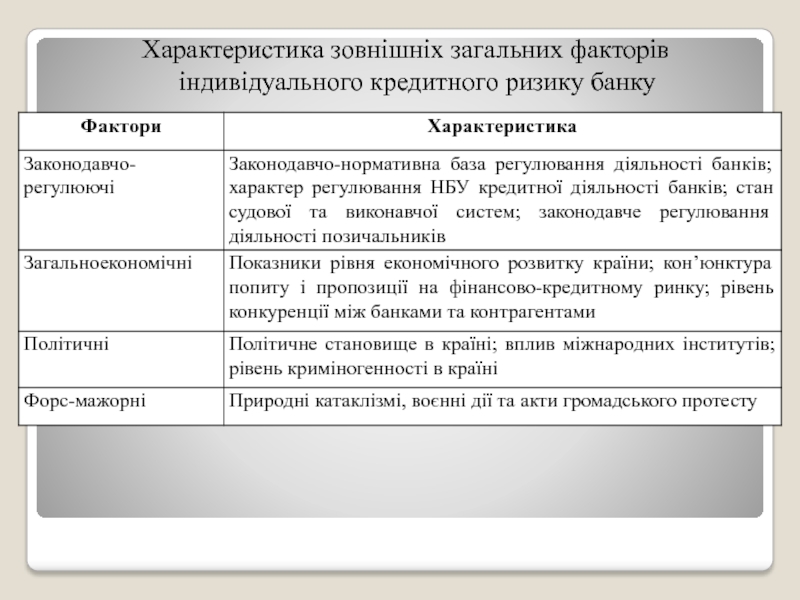

- 41. Характеристика зовнішніх загальних факторів індивідуального кредитного ризику банку

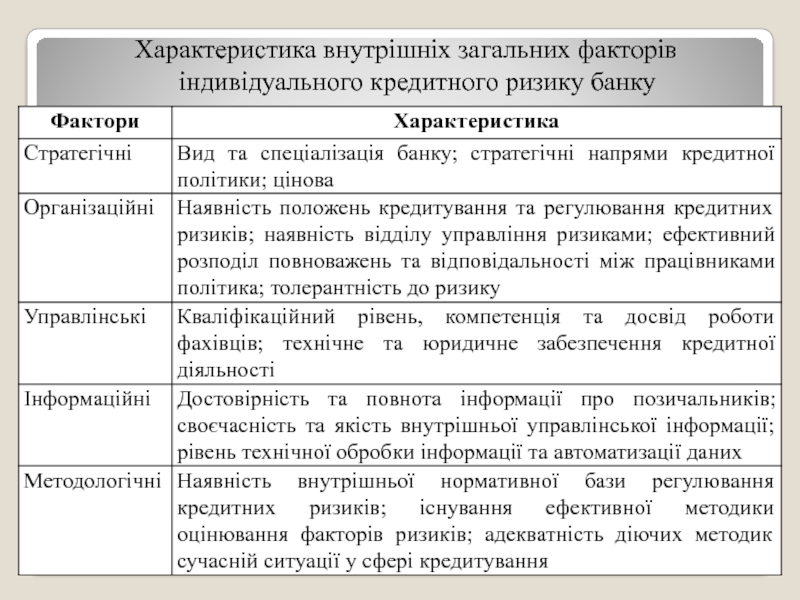

- 42. Характеристика внутрішніх загальних факторів індивідуального кредитного ризику банку

- 43. Складові портфельного кредитного ризику: ризик

- 45. Тема 3. Особливості організації кредитного процесу в

- 46. 1. Банківське кредитування на основі врахування галузевих

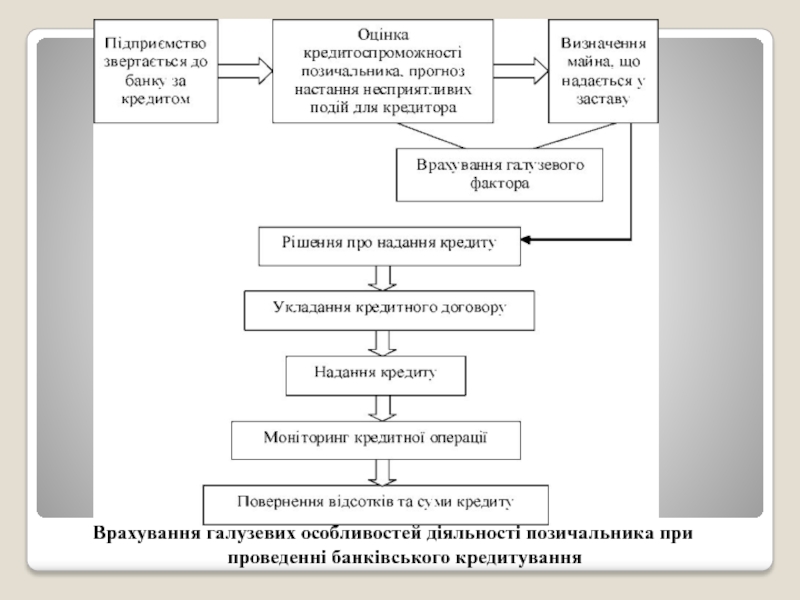

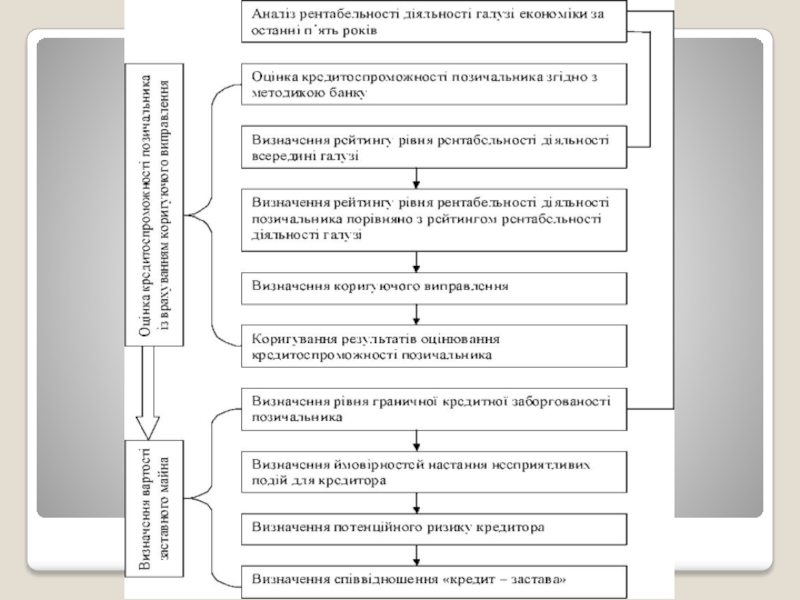

- 47. Врахування галузевих особливостей діяльності позичальника при проведенні банківського кредитування

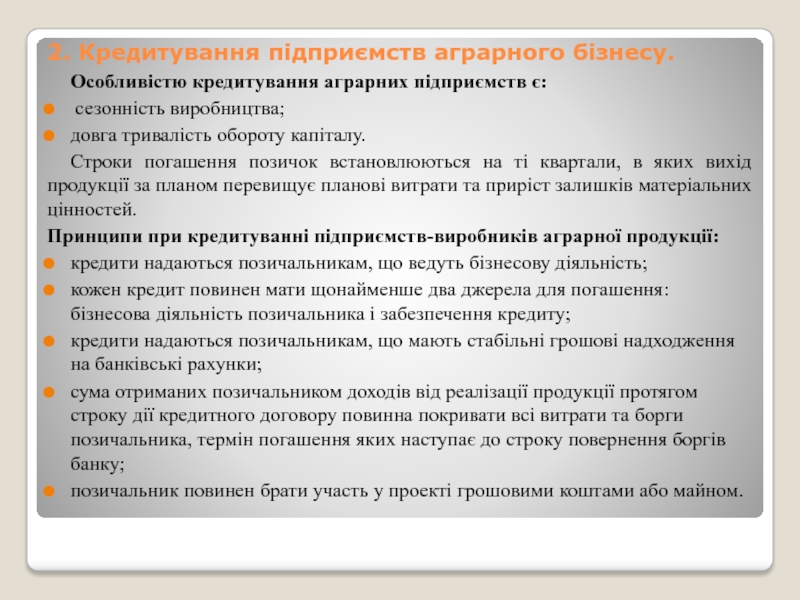

- 49. 2. Кредитування підприємств аграрного бізнесу. Особливістю

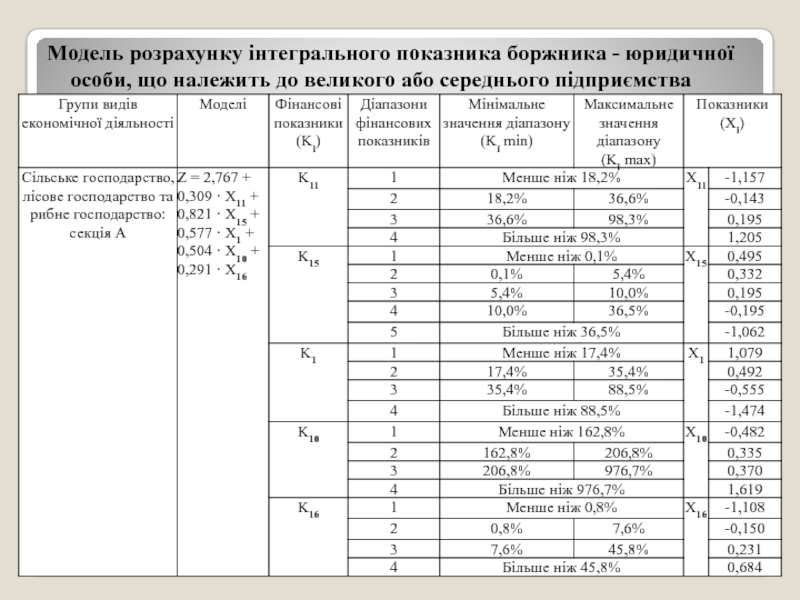

- 50. Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до великого або середнього підприємства

- 51. Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до малого підприємства

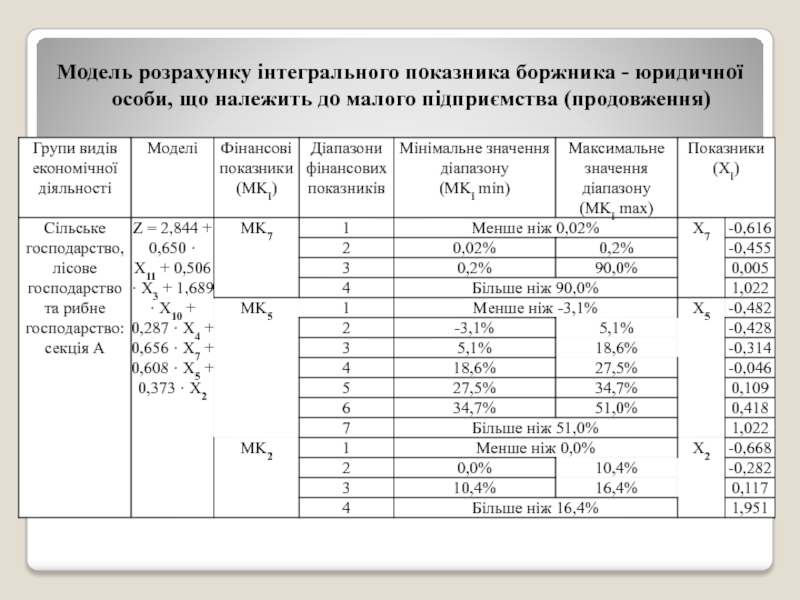

- 52. Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до малого підприємства (продовження)

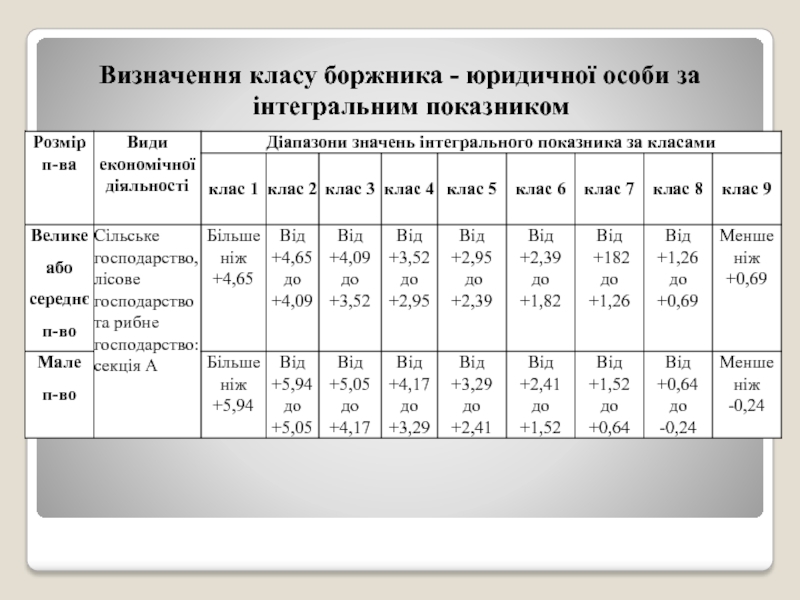

- 53. Визначення класу боржника - юридичної особи за інтегральним показником

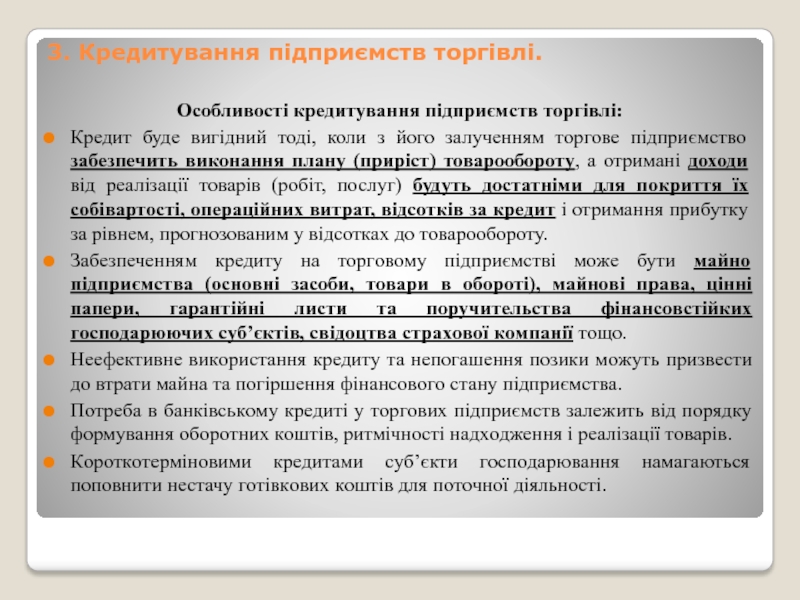

- 54. 3. Кредитування підприємств торгівлі. Особливості кредитування

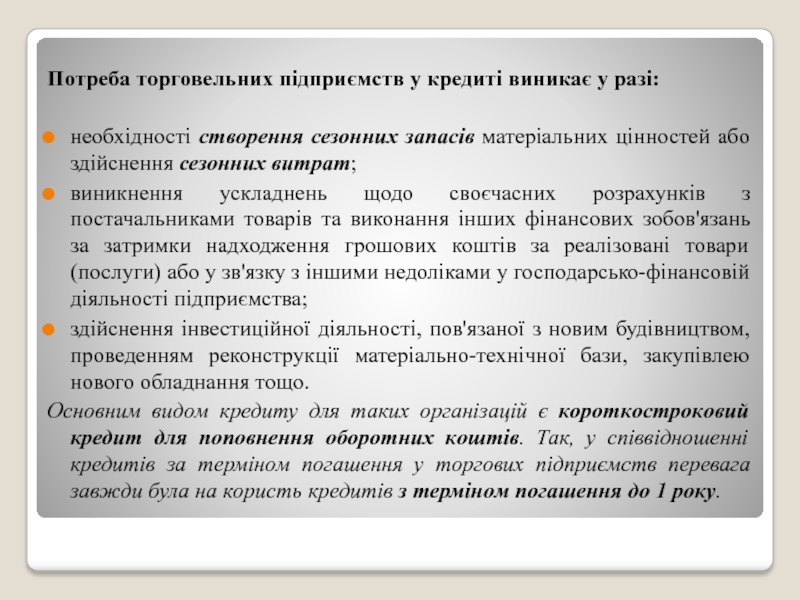

- 55. Потреба торговельних підприємств у кредиті виникає у

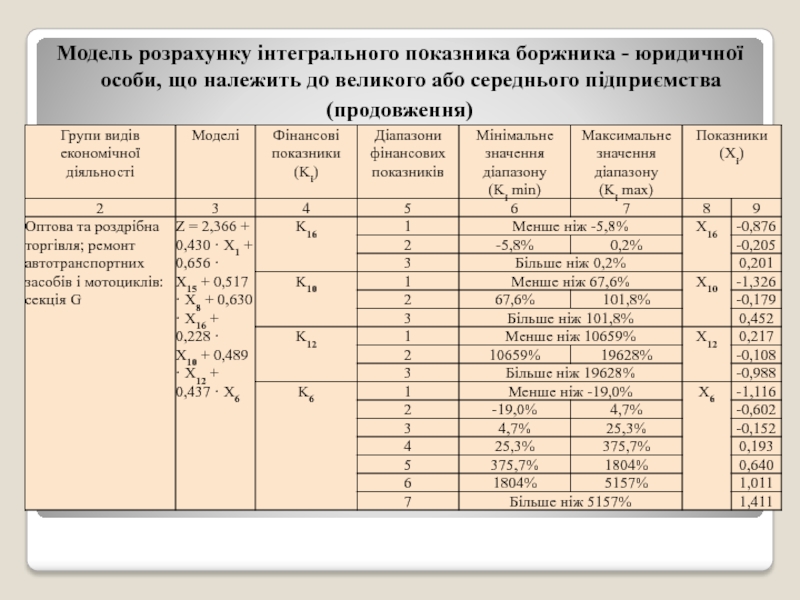

- 56. Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до великого або середнього підприємства

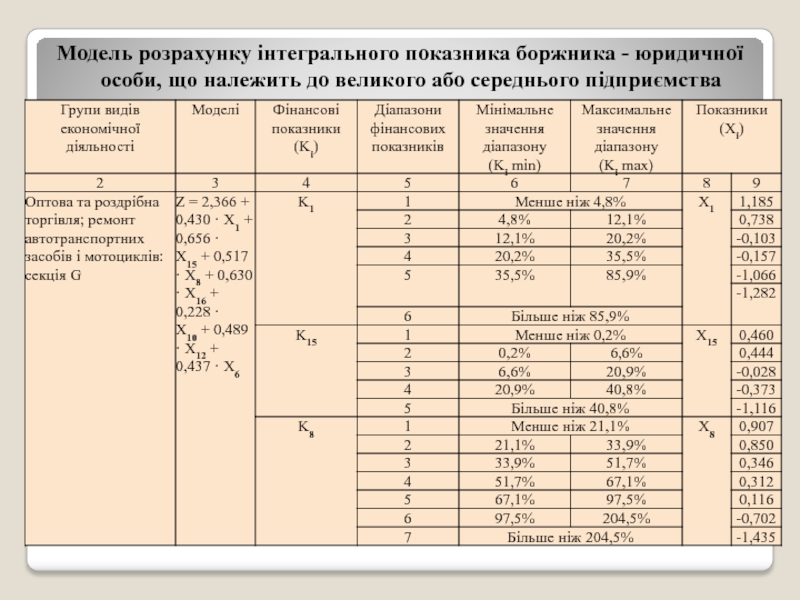

- 57. Модель розрахунку інтегрального показника боржника - юридичної

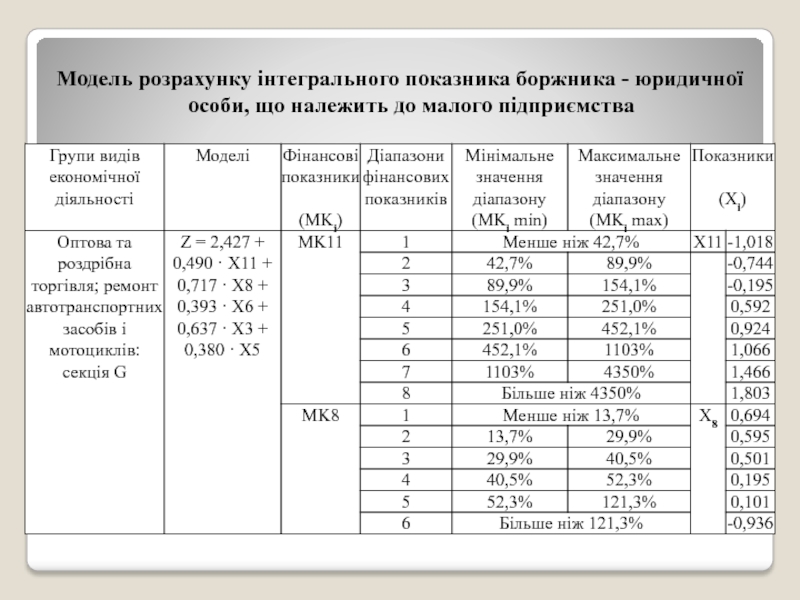

- 58. Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до малого підприємства

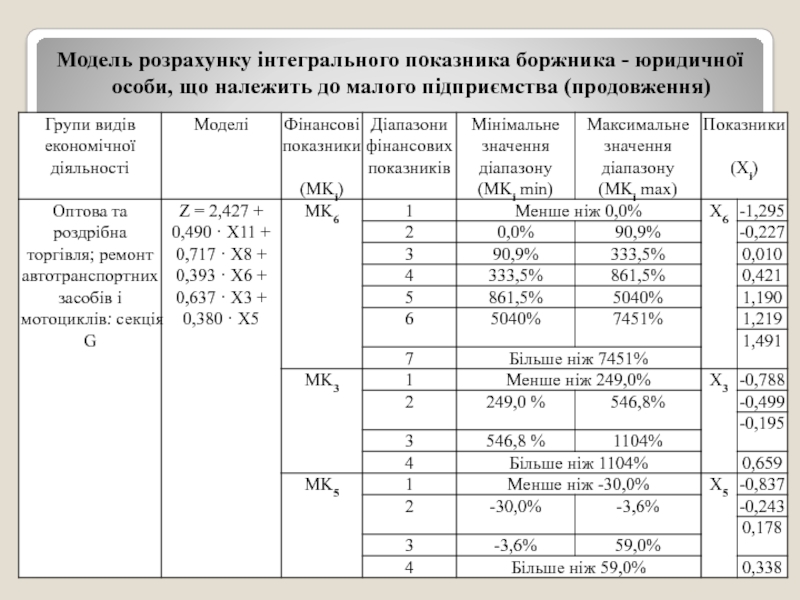

- 59. Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до малого підприємства (продовження)

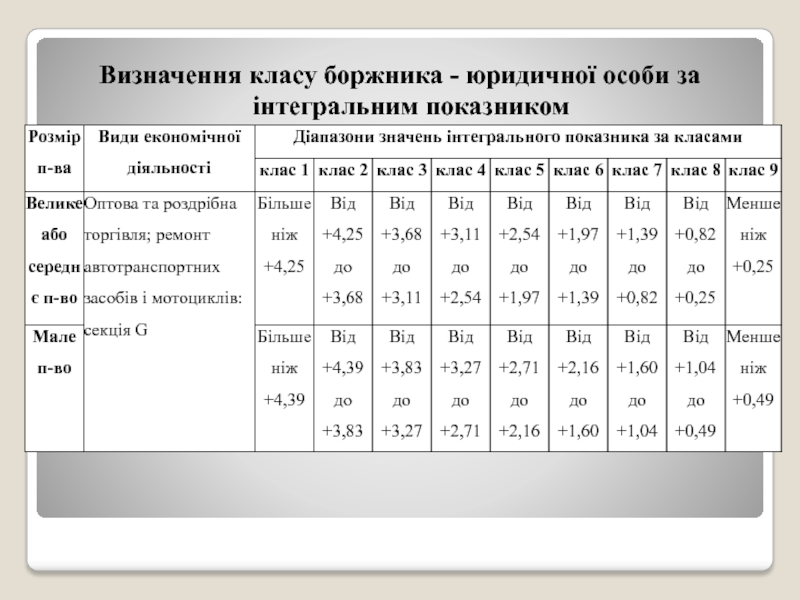

- 60. Визначення класу боржника - юридичної особи за інтегральним показником

- 61. Кредитування зовнішньої торгівлі Кредиторами зовнішньоторговельних угод

- 62. Згідно з умовами Програми сприяння торгівлі ЄБРР

- 63. 4. Специфіка іпотечного кредитування Іпотечний кредит -

- 64. За методами погашення основного боргу: кредити з

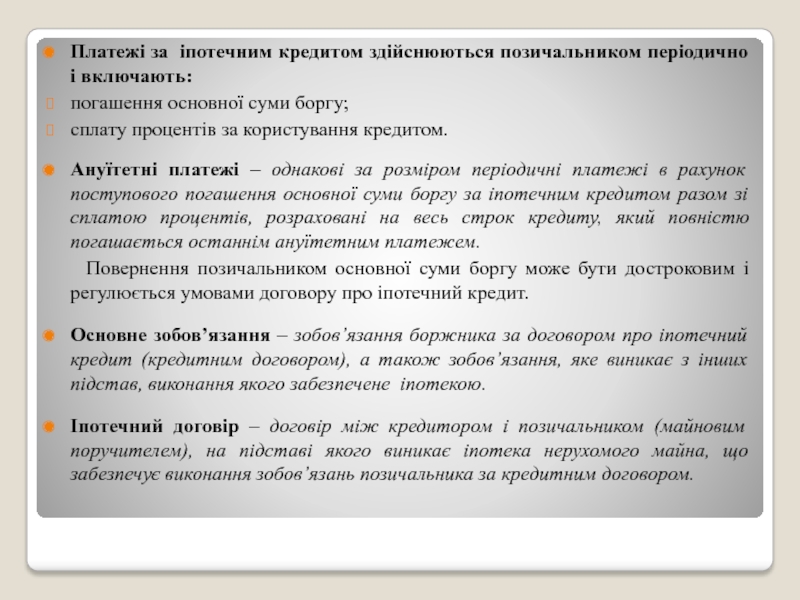

- 65. Платежі за іпотечним кредитом здійснюються позичальником періодично

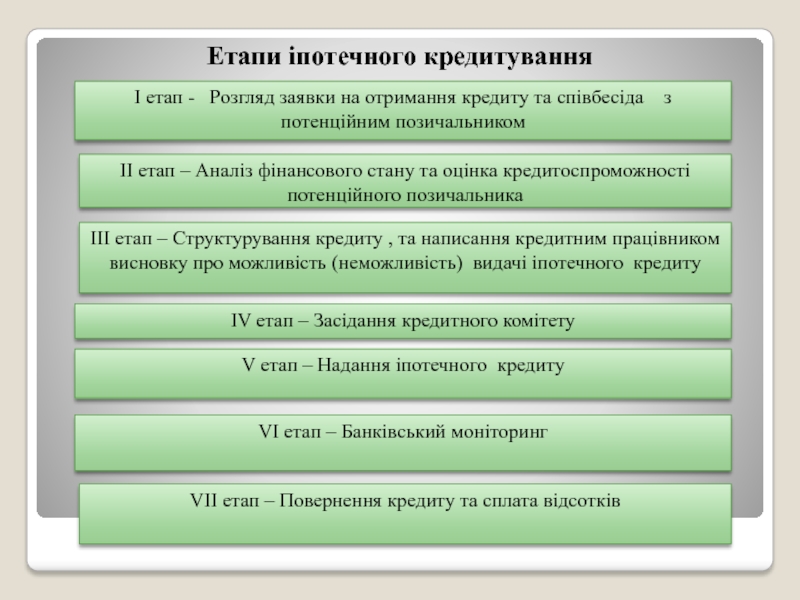

- 66. Етапи іпотечного кредитування

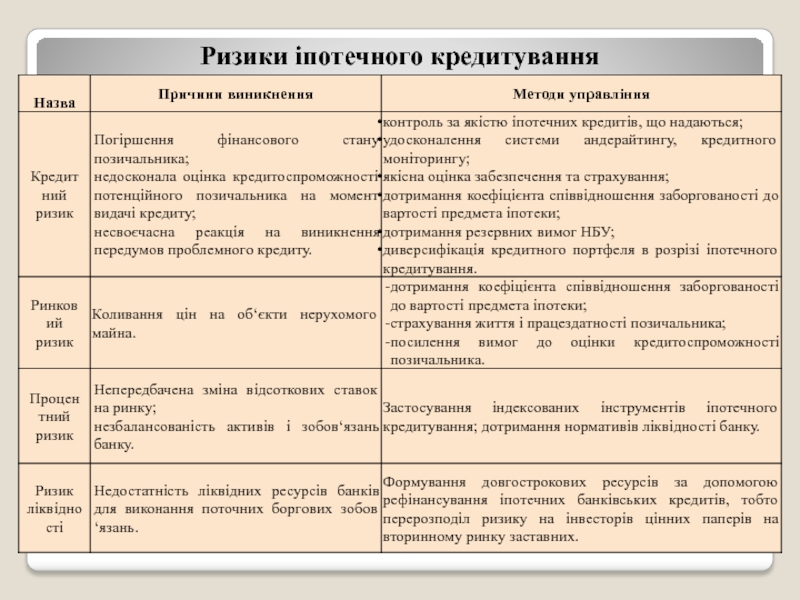

- 67. Ризики іпотечного кредитування

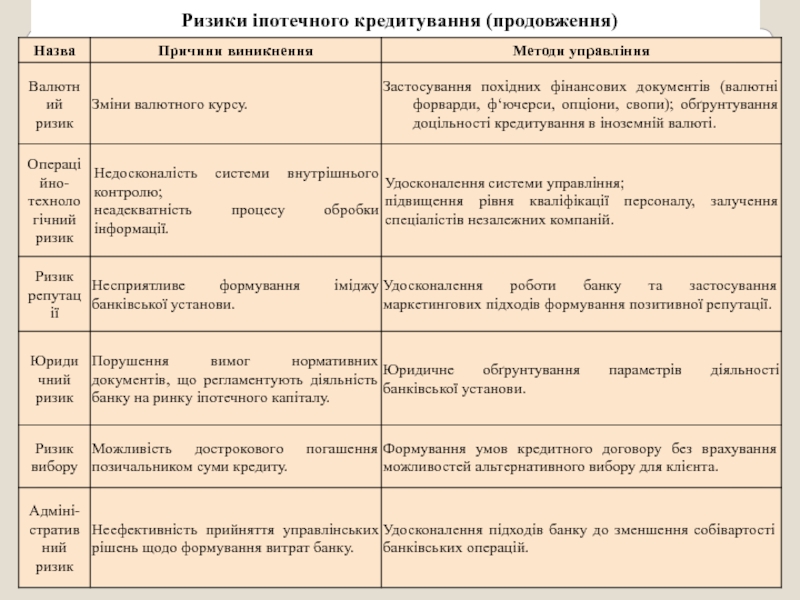

- 68. Ризики іпотечного кредитування (продовження)

- 69. Тема 4. Оцінювання банком кредитоспроможності позичальників

- 70. Кредитоспроможність позичальника та основні джерела інформації для

- 71. 2. Методи оцінювання кредитоспроможності позичальника-юридичної особи

- 74. При множинному дискримінантному аналізі (МДА) використовується дискримiнантна

- 75. Приклад використання моделі CART для визначення фірм-банкрутів

- 76. Правило «6С», в основі якого лежить використання

- 77. MEMO RISK (Management, Experience, Market,

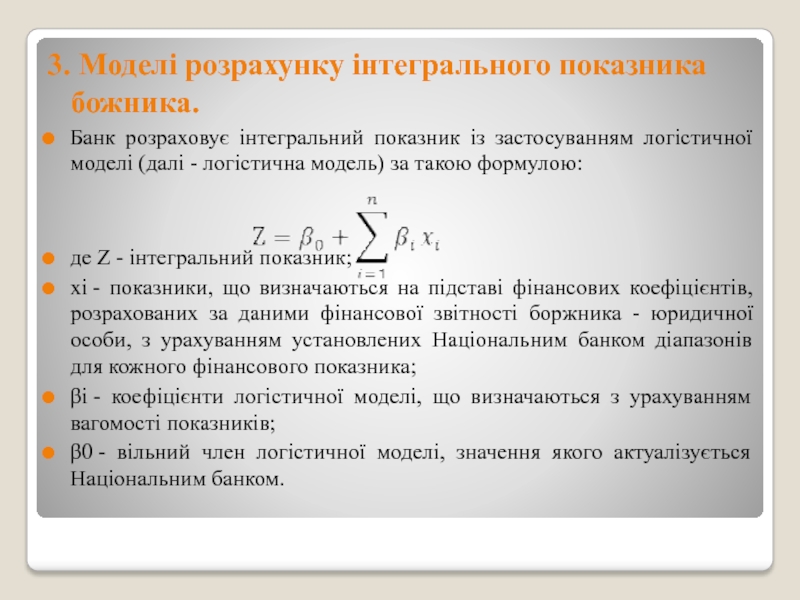

- 78. 3. Моделі розрахунку інтегрального показника божника. Банк

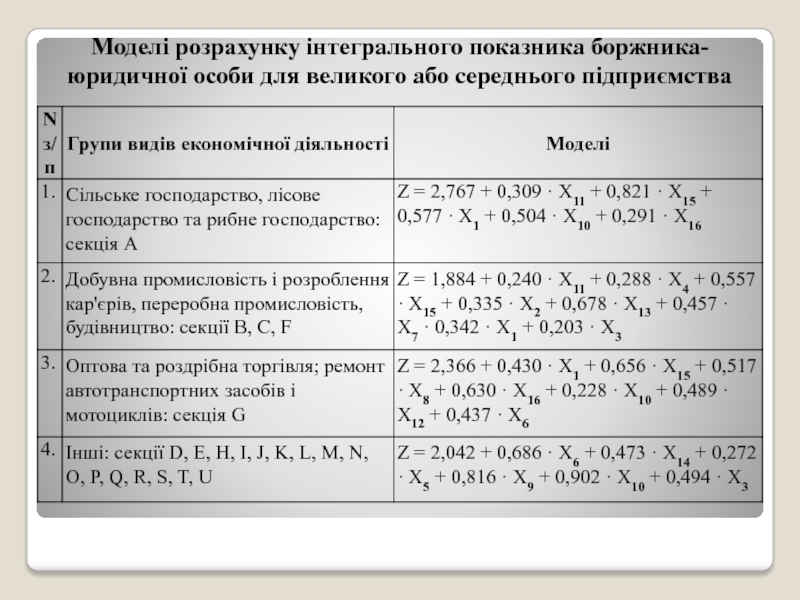

- 79. Моделі розрахунку інтегрального показника боржника-юридичної особи для великого або середнього підприємства

- 80. Моделі розрахунку інтегрального показника боржника-юридичної особи для малого підприємства

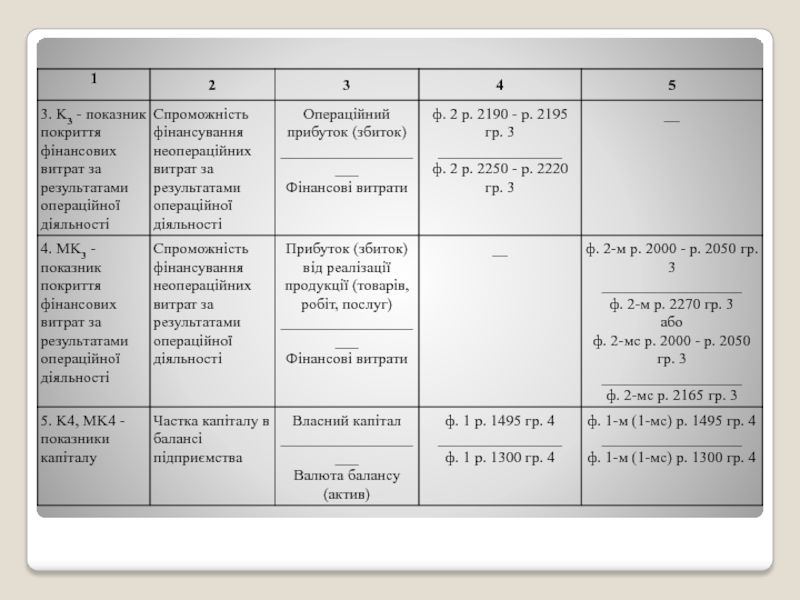

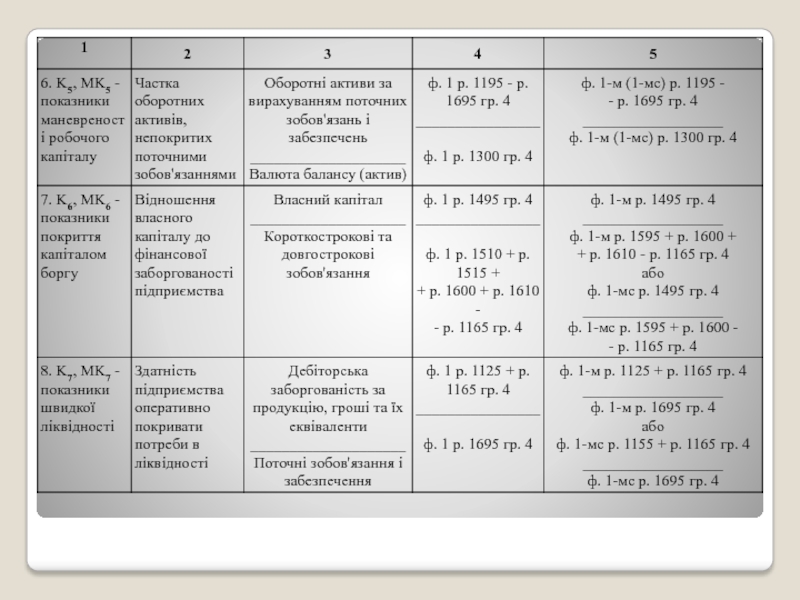

- 81. Розрахунок фінансових коефіцієнтів, що використовуються для розрахунку інтегрального показника фінансового стану боржника-юридичної особи

- 88. Під час розрахунку фінансових показників на підставі

- 89. 5. Структурування кредиту, прийняття кредитних рішень

- 90. Тема 5: Оцінювання кредитоспроможності позичальника-фізичної особи Анкета

- 91. Анкета позичальника-фізичної особи – первинний документ споживчого

- 92. 2. Методика аналізу фінансового стану позичальника. Оцінка

- 93. Оцінка фінансового стану позичальника здійснюється

- 94. Коефіцієнт платоспроможності сім’ї обчислюється із співвідношення

- 95. Наявність власної нерухомості (ВН): ВН

- 96. Випадки перегляду розрахунку платоспроможності:

- 97. 3. Оцінювання кредитоспроможності позичальника-фізичної особи.

- 98. При здійсненні оцінки фінансового стану

- 99. Аналіз сукупного річного доходу: заробітної плати;

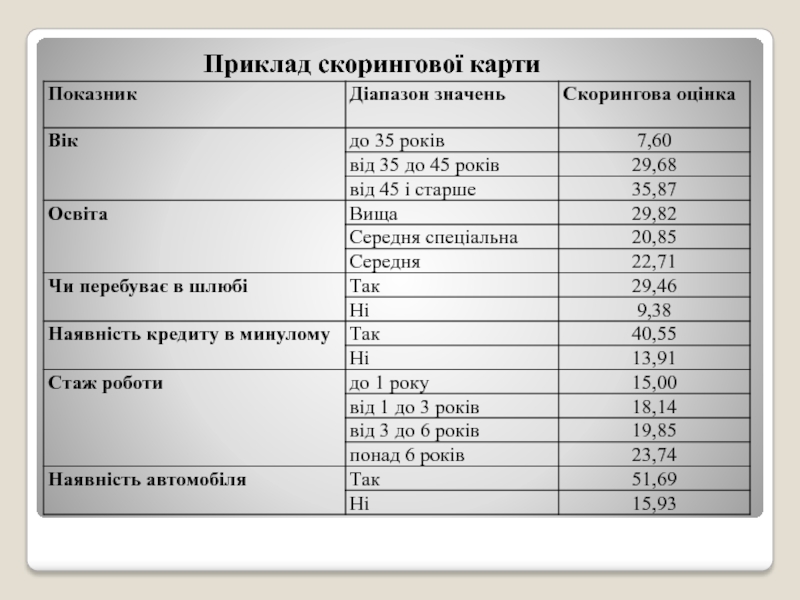

- 100. 4. Критерії кредитного скорингу.

- 101. Приклад скорингової карти

- 102. Приклад скорингової карти

- 103. Тема 6: Банківський моніторинг виданих кредитів

- 104. 1. Організація банківського кредитного моніторингу. Кредитний моніторинг

- 105. У банківській практиці використовуються різні способи кредитного

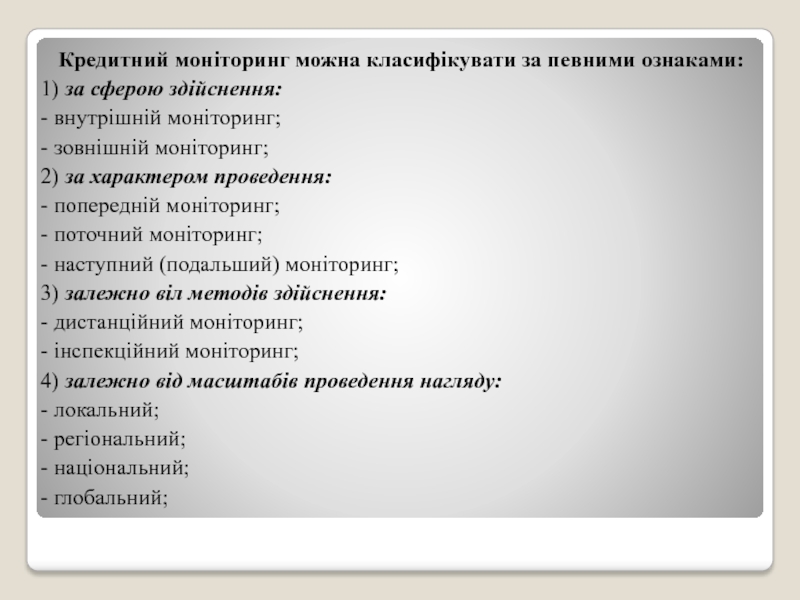

- 106. Кредитний моніторинг можна класифікувати за певними ознаками:

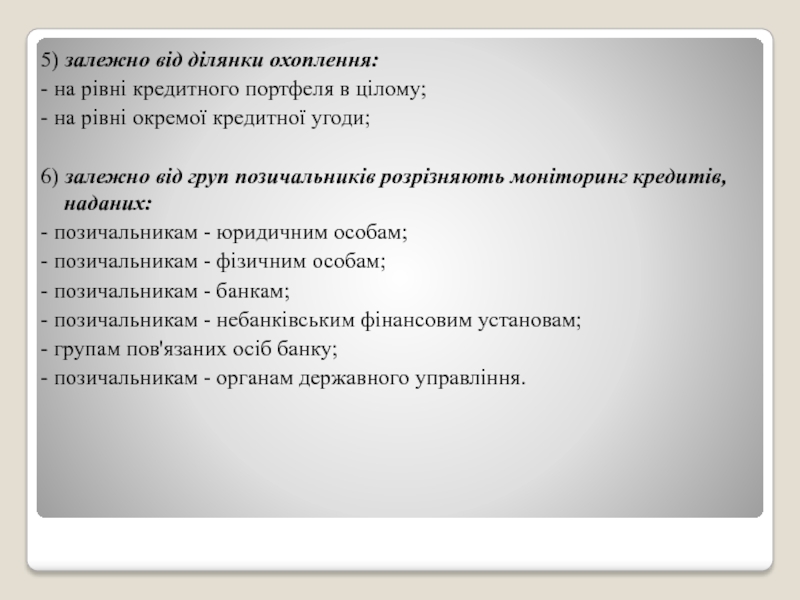

- 107. 5) залежно від ділянки охоплення: - на

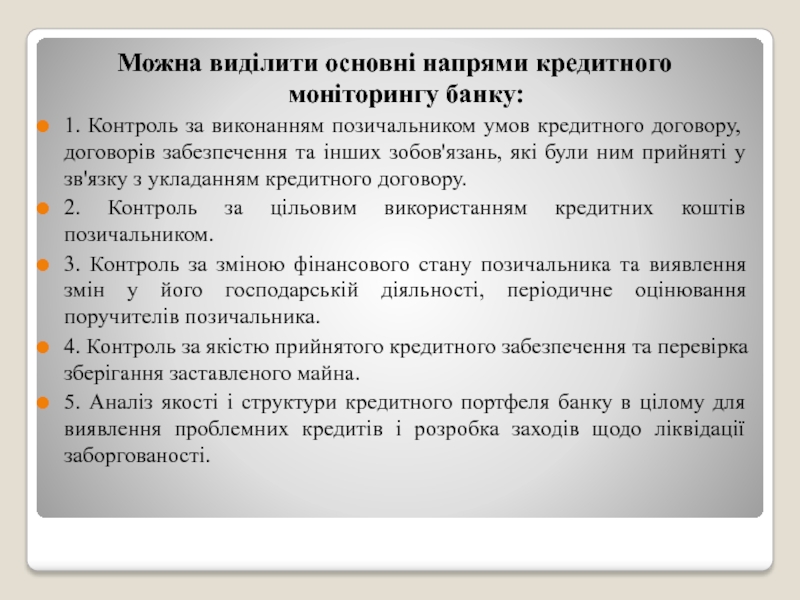

- 108. Можна виділити основні напрями кредитного моніторингу банку:

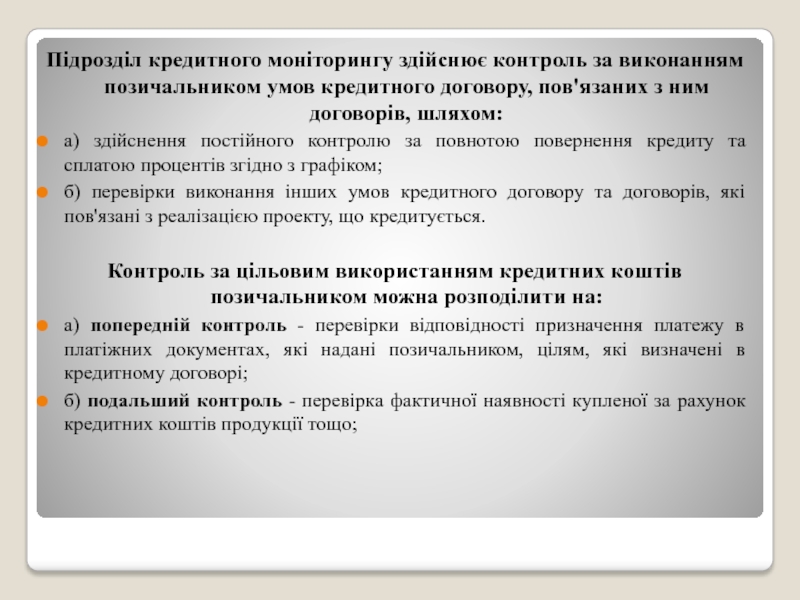

- 109. Підрозділ кредитного моніторингу здійснює контроль за виконанням

- 110. Контроль за фінансовим станом позичальника передбачає:

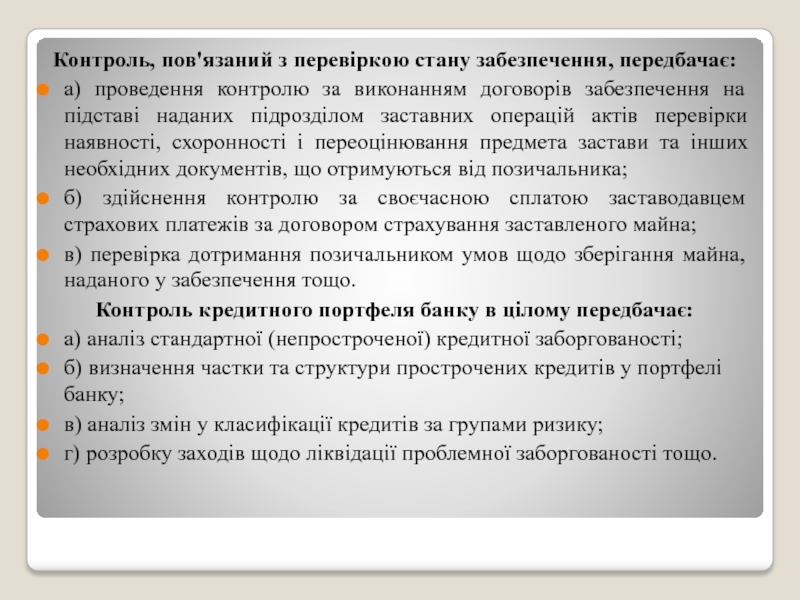

- 111. Контроль, пов'язаний з перевіркою стану забезпечення, передбачає:

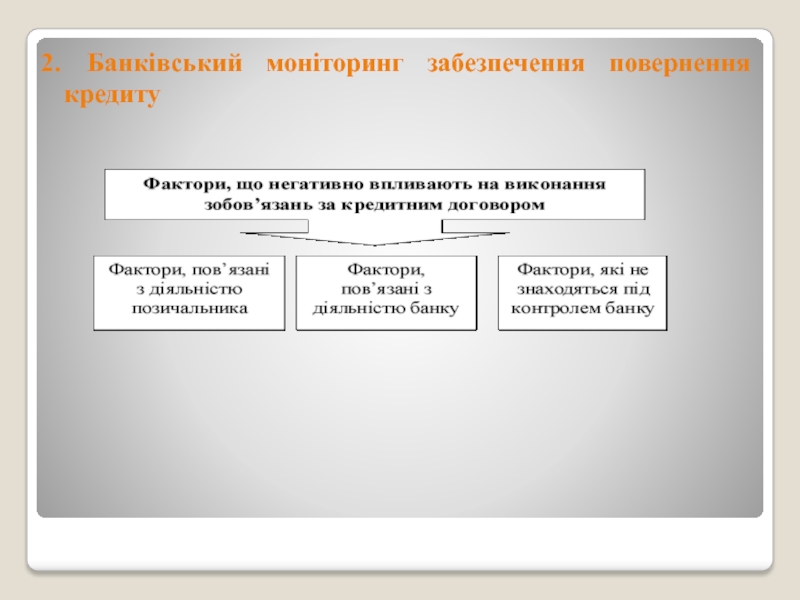

- 112. 2. Банківський моніторинг забезпечення повернення кредиту

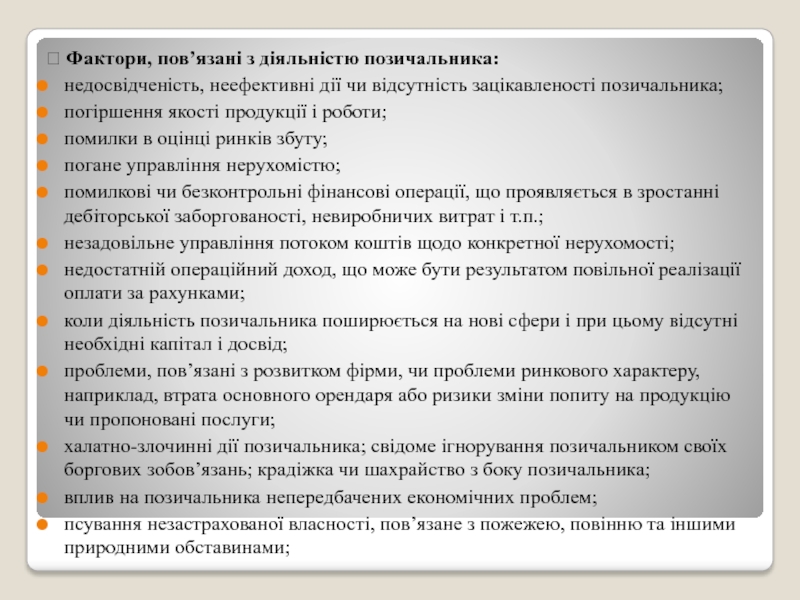

- 113. ? Фактори, пов’язані з діяльністю позичальника:

- 114. функціонально чи економічно застарілий об’єкт; млявий

- 115. 3. Внутрішня аудиторська перевірка кредитної діяльності банку

- 116. Функції внутрішнього аудиту кредитної діяльності: а) виявлення

- 117. Увесь комплекс проведення аудиторської перевірки кредитної діяльності

- 118. 2. Перевірка повноти кредитних справ позичальників та

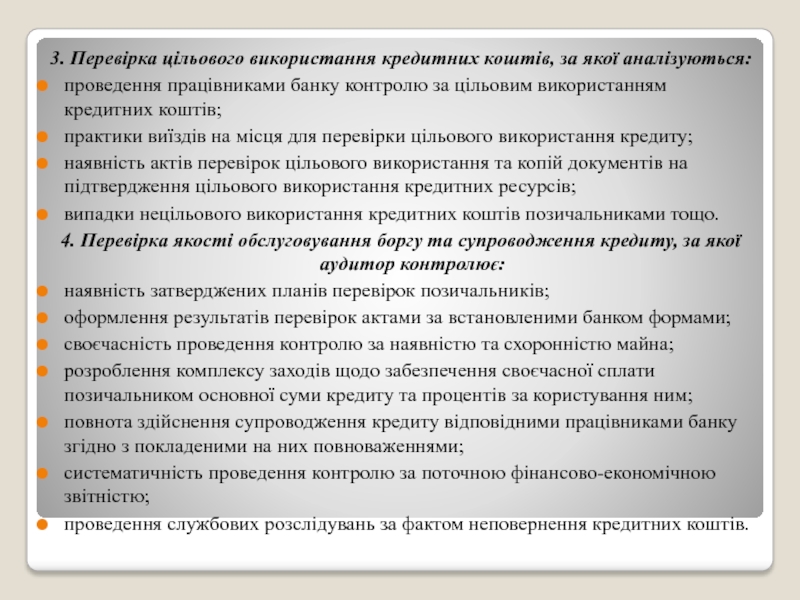

- 119. 3. Перевірка цільового використання кредитних коштів, за

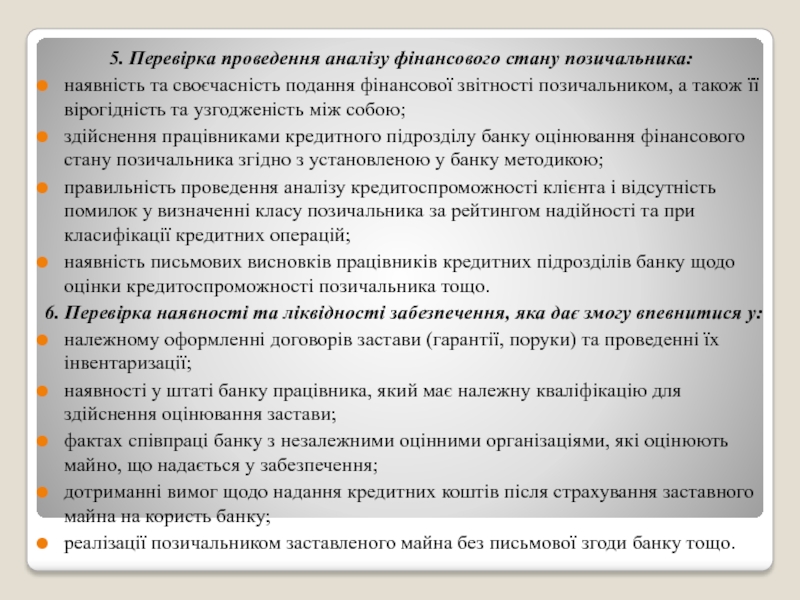

- 120. 5. Перевірка проведення аналізу фінансового стану позичальника:

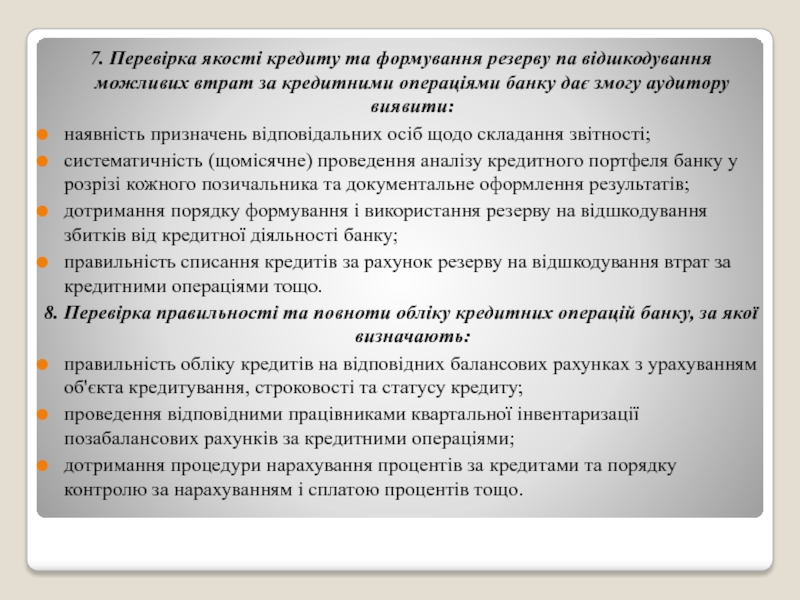

- 121. 7. Перевірка якості кредиту та формування резерву

Слайд 1Тема 1. Концептуальні засади кредитного менеджменту в банку

Нормативно-правове забезпечення банківського

Організація кредитної діяльності в банку.

Слайд 2Рекомендована література:

Кредитування і контроль: підручник / авт. Кол.: Т.С. Смовженко, Р.А.

Дмитренко М.Г., Потлатюк В.С. Кредитування і контроль: навчально-методичний посібник. – Кондор, 2005. – 296 с.

Слайд 31. Нормативно-правове забезпечення банківського кредитування

Кредитні відносини регламентовано:

Цивільним кодексом України від 16.01.2003

Господарським кодексом України від 16.01.2003 року № 436-IV;

Податковим кодексом України від 02.12.2010 року № 2755-VІ;

Законом України "Про Національний банк України" від 20.05.1999 року № 679-ХIV;

Законом України "Про банки і банківську діяльність" від 07.12.2000 року № 2121-IІІ;

Законом України "Про заставу" від 02.10.1992 року № 2654-ХІІ;

Законом України "Про організацію формування та обігу кредитних історій" від 23.06.2005 року № 2704-IV;

Законом України "Про захист прав споживачів" від 12.05.1991 року № 1023-ХIІ;

Законом України "Про запобігання та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансування тероризму та фінансуванню розповсюдження зброї масового знищення" від 14.10.2014 року № 1702-VІІ.

Слайд 4Деякі форми кредитів врегульовані також окремими законами України:

Законом України "Про іпотеку"

Законом України "Про споживче кредитування" від 15.11.2016 року №1734-VІІІ – набирає чинності 10.06.2017 р.;

Законом України "Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечними сертифікатами" від 19.06.2003 року № 979-IV;

Законом України "Про фінансовий лізинг" від 16.12.1997 року № 723/97-ВР;

Законом України "Про забезпечення вимог кредиторів та реєстрацію обтяжень" від 18.11.2003 року № 1255-IV;

Законом України "Про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю" від 19.06.2003 року № 978-IV.

Слайд 5 До нормативно-правового забезпечення банківського кредитування належать:

Інструкція "Про порядок

Положення "Про порядок формування та зберігання обов'язкових резервів банками України та філіями іноземних банків в Україні", затверджене постановою Правління НБУ від 11.12.2014 p.№ 806;

Положення "Про застосування Національним банком України стандартних інструментів регулювання ліквідності банківської системи", затверджене постановою Правління НБУ від 17.09.2015 № 615;

Положення "Про визначення банками України розміру кредитного ризику за активними банківськими операціями", затверджене постановою Правління НБУ від 30.06.2016 p. № 351;

Положення "Про порядок здійснення банками операцій з векселями в національній валюті на території України", затверджене постановою Правління НБУ від 16.12.2002 p.№ 508;

Слайд 6Методичні рекомендації щодо організації та функціонування систем ризик-менеджменту в банках України,

Правила надання банками України інформації споживачу про умови кредитування та сукупну вартість кредиту, затверджені постановою Правління НБУ від 10.05.2007 р. № 168.

План рахунків бухгалтерського обліку банків України та Інструкція про застосування плану рахунків бухгалтерського обліку банків України, затверджені постановою Правління НБУ від 17.06.2004 p. № 280;

Інструкція з бухгалтерського обліку кредитних, вкладних (депозитних) операцій та формування і використання резервів під кредитні ризики в банках України, затверджена постановою Правління НБУ від 27.12.2007 p. № 481;

Внутрішніми банківськими положеннями "Про кредитування".

Слайд 72. Організація кредитної діяльності в банку.

Кредитний комітет - орган банку,

До складу кредитного комітету можуть входити:

голова правління банку;

головний бухгалтер;

начальник кредитного відділу;

заступник голови правління банку;

начальник юридичного відділу;

начальник валютного відділу;

начальник відділу цінних паперів;

начальник служби безпеки та ін.

Слайд 10Тема 2: Управління процесом банківського кредитування

Сутність етапів кредитного процесу.

Методи кредитного ціноутворення.

Сутність

Чинники диференціації процентної ставки за кредитами.

Порядок нарахування, сплати та стягнення процентів за кредитами.

Кредитний ризик в банківській діяльності

Слайд 111. Сутність етапів кредитного процесу.

Схема механізму кредитування є загальною для всіх

Зустріч із потенційним позичальником. Розгляд заявки на отримання кредиту та співбесіда з потенційним позичальником.

Оцінка кредитоспроможності потенційного позичальника.

Визначення порядку забезпечення повернення кредиту, розробка умов кредиту. Підготовка кредитним працівником висновку про можливість (неможливість) кредитування потенційного позичальника.

Кредитний комітет установи банку розглядає заяву на кредит та висновок кредитного працівника та приймає рішення щодо доцільності кредитування.

Відкриття позичкового рахунку та надання кредиту.

Банківський моніторинг.

Процедура повернення кредиту та сплата відсотків.

Слайд 12Перелік основних документів, які повинен отримати від позичальника кредитний працівник для

Заявка на одержання кредиту.

Копії нотаріально завірених юридичних документів щодо створення підприємства і предмета його діяльності.

Бізнес-план.

Техніко-економічний розрахунок окупності витрат, які кредитуються.

План техніко-економічного обґрунтування кредитного заходу.

Баланси за попередні роки та квартали поточного року, а також на останню звітну дату з необхідними розшифровками дебіторської заборгованості.

Звіт про фінансові результати діяльності підприємства.

Дані про грошові потоки позичальника.

Копії контрактів і угод та інших документів, що стосуються кредиту.

Довідка з обслуговуючого банку про наявність рахунків позичальника, наявність заборгованості за кредитами.

Відомості за кредитами в інших банках.

Слайд 13У випадку, якщо предметом застави є нерухомість, до банку подаються:

документ, що

висновок експерта про оцінку предмета застави;

технічний паспорт;

довідка-характеристика міського бюро технічної інвентаризації;

довідка про відсутність заборони на цей предмет застави.

Якщо предметом застави є транспортні засоби, то до банку подаються:

документ, що підтверджує право власності;

довідка ДАІ про те, що предмет застави не перебуває у розшуку;

висновок експерта про оцінку предмета застави;

договір про збереження предмета застави.

Слайд 14

Якщо предметом застави є товари в обороті, то до банку подаються:

документ,

довідка про наявність товару в обороті на складі позичальника з підписом керівника (довідка перевіряється економістом кредитного відділу, а саме наявність та кількість цього товару на складі, якість збереження цих товарів тощо);

договір про збереження.

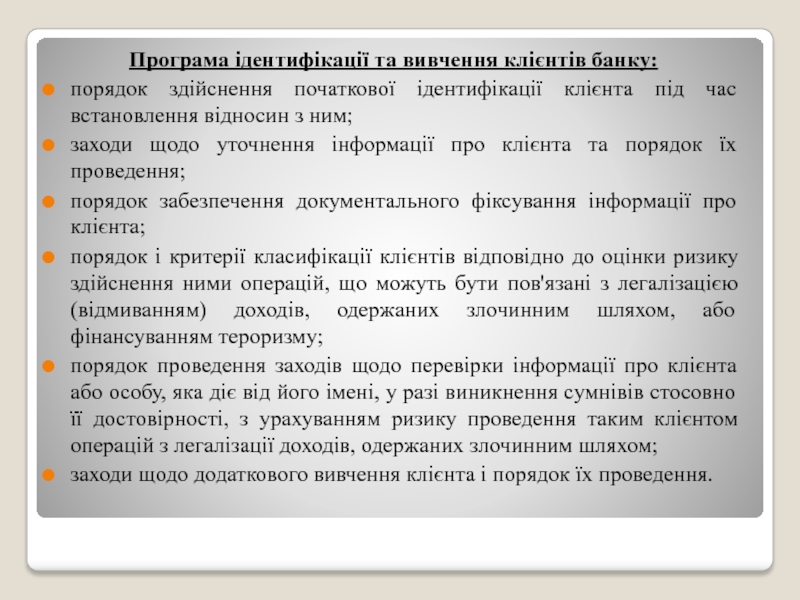

Слайд 15Програма ідентифікації та вивчення клієнтів банку:

порядок здійснення початкової ідентифікації клієнта під

заходи щодо уточнення інформації про клієнта та порядок їх проведення;

порядок забезпечення документального фіксування інформації про клієнта;

порядок і критерії класифікації клієнтів відповідно до оцінки ризику здійснення ними операцій, що можуть бути пов'язані з легалізацією (відмиванням) доходів, одержаних злочинним шляхом, або фінансуванням тероризму;

порядок проведення заходів щодо перевірки інформації про клієнта або особу, яка діє від його імені, у разі виникнення сумнівів стосовно її достовірності, з урахуванням ризику проведення таким клієнтом операцій з легалізації доходів, одержаних злочинним шляхом;

заходи щодо додаткового вивчення клієнта і порядок їх проведення.

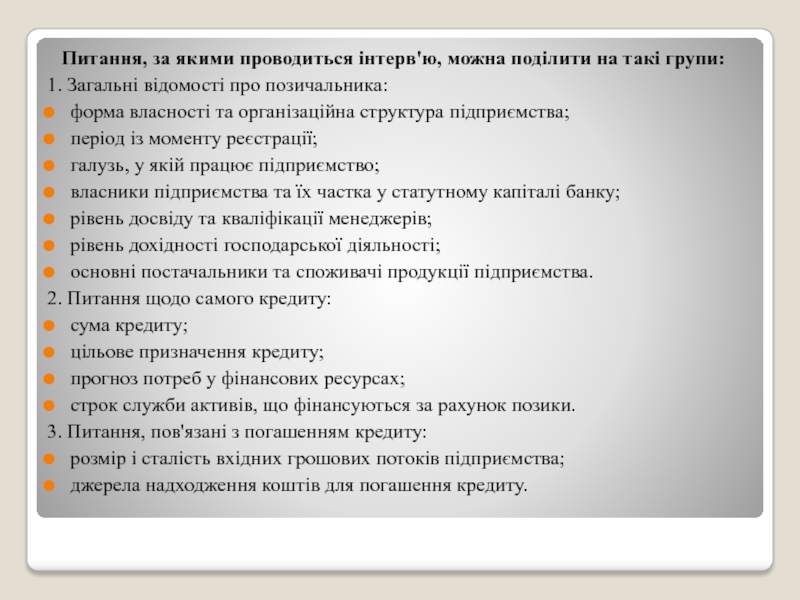

Слайд 16Питання, за якими проводиться інтерв'ю, можна поділити на такі групи:

1. Загальні

форма власності та організаційна структура підприємства;

період із моменту реєстрації;

галузь, у якій працює підприємство;

власники підприємства та їх частка у статутному капіталі банку;

рівень досвіду та кваліфікації менеджерів;

рівень дохідності господарської діяльності;

основні постачальники та споживачі продукції підприємства.

2. Питання щодо самого кредиту:

сума кредиту;

цільове призначення кредиту;

прогноз потреб у фінансових ресурсах;

строк служби активів, що фінансуються за рахунок позики.

3. Питання, пов'язані з погашенням кредиту:

розмір і сталість вхідних грошових потоків підприємства;

джерела надходження коштів для погашення кредиту.

Слайд 17Питання, за якими проводиться інтерв'ю, можна поділити на такі групи:

4. Питання,

вид забезпечення за кредитом, яке планує надати підприємство;

місце зберігання забезпечення та розмір витрат на його зберігання;

наявність майнових прав на предмет застави у позичальника;

вартість забезпечення, ким і коли була зроблена його оцінка;

наявність гарантів або поручителів за кредитом та їх фінансовий стан.

5. Питання щодо зв'язків клієнта з іншими банками:

в яких банках обслуговується або обслуговувався клієнт;

кредитна історія клієнта;

наявність непогашених позик та їх характер.

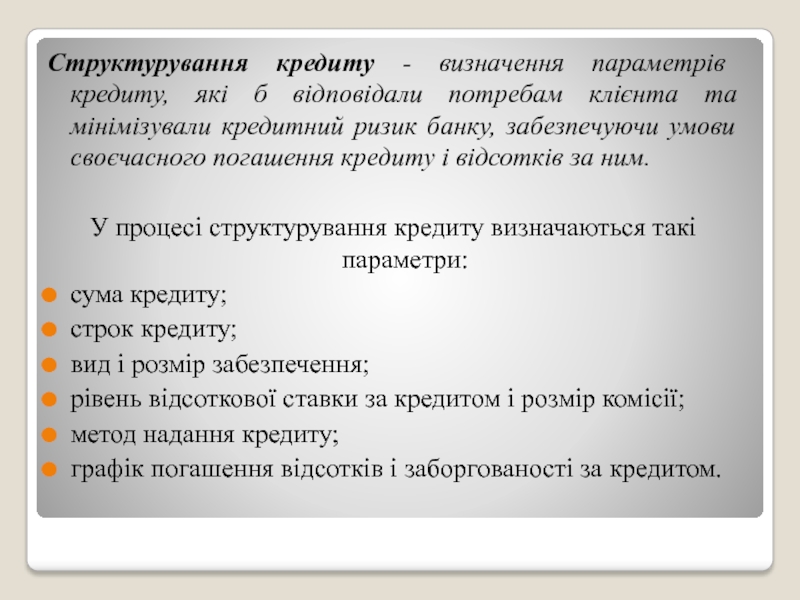

Слайд 19Структурування кредиту - визначення параметрів кредиту, які б відповідали потребам клієнта

У процесі структурування кредиту визначаються такі параметри:

сума кредиту;

строк кредиту;

вид і розмір забезпечення;

рівень відсоткової ставки за кредитом і розмір комісії;

метод надання кредиту;

графік погашення відсотків і заборгованості за кредитом.

Слайд 20Стандартна форма кредитного договору складається з кількох обов'язкових розділів:

Розділ І -

У розділі ІІ визначені умови кредитного договору, а саме:

дата видачі та погашення кредиту;

рівень відсоткової ставки та комісійної винагороди за кредитом;

порядок погашення відсотків за кредитом та ін.

У розділі ІІІ зазначені права та обов'язки сторін.

У розділі IV - передбачена відповідальність сторін за невиконання або неналежне виконання умов кредитного договору.

Слайд 21У розділі V - звільнення від відповідальності - визначаються особливі умови

У розділі VI - строк дії договору - зазначено строк та умови припинення дії кредитного договору.

У розділі VII - інші умови - зазначені порядок внесення змін і доповнень до договору, порядок вирішення суперечностей тощо.

У розділі VIII - реквізити та підписи сторін - зазначаються реквізити сторін, які закріплюються підписами уповноважених осіб і печатками.

Слайд 22Документи кредитної справи групуються так:

документи щодо оформлення кредиту (кредитний договір, договір

фінансові звіти та комерційна документація позичальника (бухгалтерські баланси, звіти про прибутки і збитки, бізнес-плани, копії контрактів та ін.);

інші документи (довідки, отримані від інших банків; запити, листи, результати аудиторських перевірок та ін.).

Слайд 23Основними напрями кредитного моніторингу є:

контроль за цільовим використанням кредиту;

контроль за своєчасним

контроль за своєчасним погашення заборгованості за кредитом (відповідно до розробленого графіка);

контроль за станом, ринковою вартістю та ліквідністю застави, іншим забезпеченням кредиту;

відстеження змін у фінансовому стані позичальника;

аналіз якості та структури кредитного портфеля банку;

виявлення проблемних кредитів і розробка заходів щодо мінімізації втрат банку;

контроль за рівнем кредитного ризику.

Слайд 242. Методи кредитного ціноутворення

Процентна ставка за кредитом повинна бути:

достатньо високою для

достатньо низькою для того, щоб клієнт міг успішно погасити кредит та не звернувся до інших банків;

конкурентоспроможною порівняно з іншими кредиторами;

повністю покривати вартість ресурсів банку;

враховувати всі взаємовідносини банку з клієнтами.

Слайд 25Основні чинники, які повинні враховуватися при встановленні плати за кредит:

облікова ставка

середня процентна ставка за міжбанківськими кредитами, тобто за коштами, що купуються в інших банках для здійснення активних операцій даним банком;

середня процентна ставка, яка сплачується банком за залучені на депозити кошти;

ступінь ризику, яким обтяжений банк, залежно від терміну, на який надається кредит, виду та типу кредиту, забезпечення;

попит на кредит;

стабільність грошового обігу в країні.

Слайд 26

Основні методи ціноутворення на кредитні операції:

метод "вартість плюс";

метод "базова ставка плюс";

метод

У банківській практиці використовують три основні системи нарахування відсотків:

американська — база 360 днів і 30 днів у кожному місяці;

англійська — база 365 (366) днів (фактична) і фактична кількість днів у кожному місяці;

європейська — база 360 днів та фактична кількість днів у кожному місяці.

Слайд 273. Сутність та види процентних ставок за кредитами.

Кредитний процент – плата,

Процентна ставка – це відносний показник ціни банківського кредиту, що відображає відношення суми сплачених відсотків до величини позики.

Маржа – це різниця між відсотковими ставками; для процесу кредитування – це різниця між ставками виданих кредитів (ставки кредитного процента) та ставками залучених депозитних коштів (ставки депозитного процента).

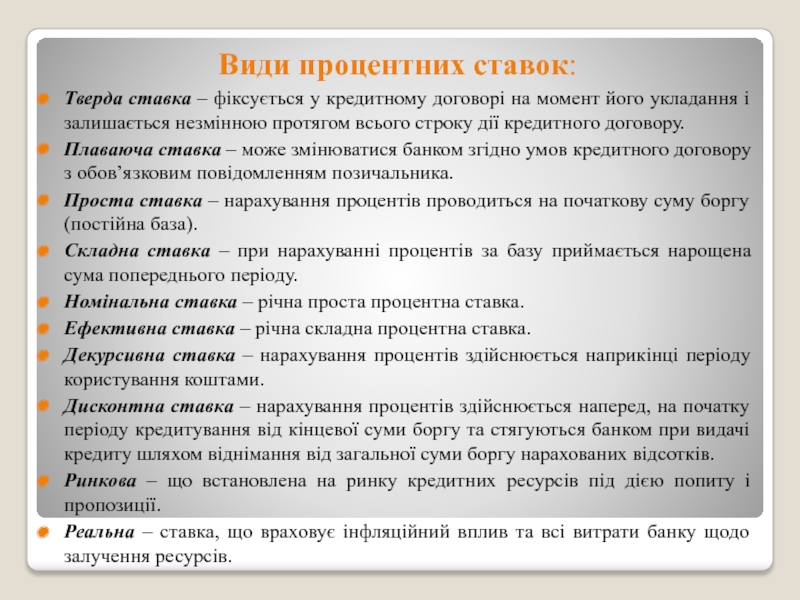

Слайд 28Види процентних ставок:

Тверда ставка – фіксується у кредитному договорі на

Плаваюча ставка – може змінюватися банком згідно умов кредитного договору з обов’язковим повідомленням позичальника.

Проста ставка – нарахування процентів проводиться на початкову суму боргу (постійна база).

Складна ставка – при нарахуванні процентів за базу приймається нарощена сума попереднього періоду.

Номінальна ставка – річна проста процентна ставка.

Ефективна ставка – річна складна процентна ставка.

Декурсивна ставка – нарахування процентів здійснюється наприкінці періоду користування коштами.

Дисконтна ставка – нарахування процентів здійснюється наперед, на початку періоду кредитування від кінцевої суми боргу та стягуються банком при видачі кредиту шляхом віднімання від загальної суми боргу нарахованих відсотків.

Ринкова – що встановлена на ринку кредитних ресурсів під дією попиту і пропозиції.

Реальна – ставка, що враховує інфляційний вплив та всі витрати банку щодо залучення ресурсів.

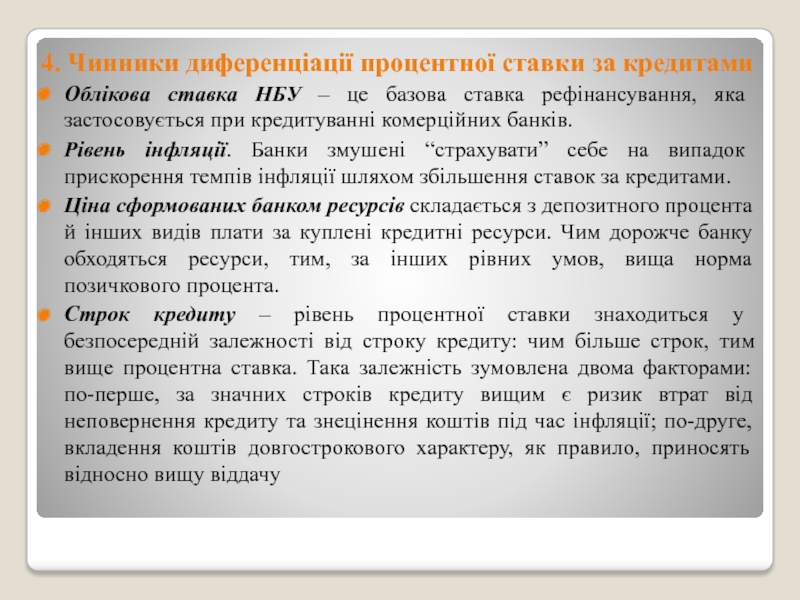

Слайд 294. Чинники диференціації процентної ставки за кредитами

Облікова ставка НБУ – це

Рівень інфляції. Банки змушені “страхувати” себе на випадок прискорення темпів інфляції шляхом збільшення ставок за кредитами.

Ціна сформованих банком ресурсів складається з депозитного процента й інших видів плати за куплені кредитні ресурси. Чим дорожче банку обходяться ресурси, тим, за інших рівних умов, вища норма позичкового процента.

Строк кредиту – рівень процентної ставки знаходиться у безпосередній залежності від строку кредиту: чим більше строк, тим вище процентна ставка. Така залежність зумовлена двома факторами: по-перше, за значних строків кредиту вищим є ризик втрат від неповернення кредиту та знецінення коштів під час інфляції; по-друге, вкладення коштів довгострокового характеру, як правило, приносять відносно вищу віддачу

Слайд 30Ризик є невід’ємним атрибутом кредитування. Чим вищий ступінь кредитного ризику, тим

Розмір кредиту зворотно впливає на рівень процентної ставки: за великими кредитами її рівень нижчий, оскільки відносні витрати, пов’язані з наданням та обслуговуванням кредитної послуги, тут нижчі.

Попит та пропозиція на грошово-кредитному ринку. Зростання попиту зумовлює підвищення процентної ставки за кредитами. Однак банки можуть не підвищувати рівень процентних ставок при зростанні попиту на кредит, щоб залучити більшу кількість клієнтів та завоювати конкурентні переваги. Якщо пропозиція перевищує попит, ставки знижуються.

Характер забезпечення – кожна з форм забезпечення повернення кредитів має свій рівень надійності. Чим вище якість застави, тим нижчою може бути процентна ставка.

Слайд 31

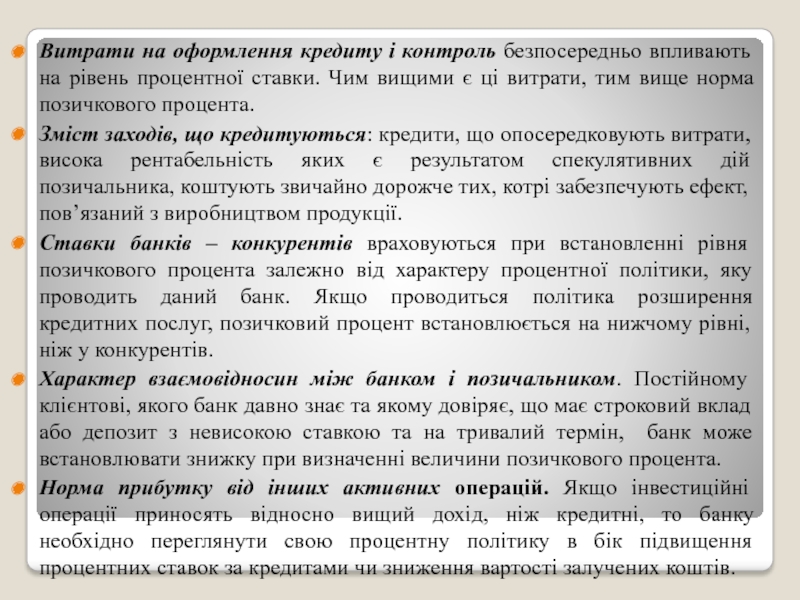

Витрати на оформлення кредиту і контроль безпосередньо впливають

Зміст заходів, що кредитуються: кредити, що опосередковують витрати, висока рентабельність яких є результатом спекулятивних дій позичальника, коштують звичайно дорожче тих, котрі забезпечують ефект, пов’язаний з виробництвом продукції.

Ставки банків – конкурентів враховуються при встановленні рівня позичкового процента залежно від характеру процентної політики, яку проводить даний банк. Якщо проводиться політика розширення кредитних послуг, позичковий процент встановлюється на нижчому рівні, ніж у конкурентів.

Характер взаємовідносин між банком і позичальником. Постійному клієнтові, якого банк давно знає та якому довіряє, що має строковий вклад або депозит з невисокою ставкою та на тривалий термін, банк може встановлювати знижку при визначенні величини позичкового процента.

Норма прибутку від інших активних операцій. Якщо інвестиційні операції приносять відносно вищий дохід, ніж кредитні, то банку необхідно переглянути свою процентну політику в бік підвищення процентних ставок за кредитами чи зниження вартості залучених коштів.

Слайд 32 5. Порядок нарахування, сплати та стягнення процентів

Проценти мають сплачуватися за фактичну кількість днів користування кредитом і нараховуються на суму залишку заборгованості за кредитом у терміни, що вказані у кредитному договорі.

Формула розрахунку простих відсотків:

де: I - загальна сума відсотків за кредитом,

L - сума кредиту,

i - відсоткова ставка,

n - кількість періодів (років).

Формула розрахунку складних відсотків:

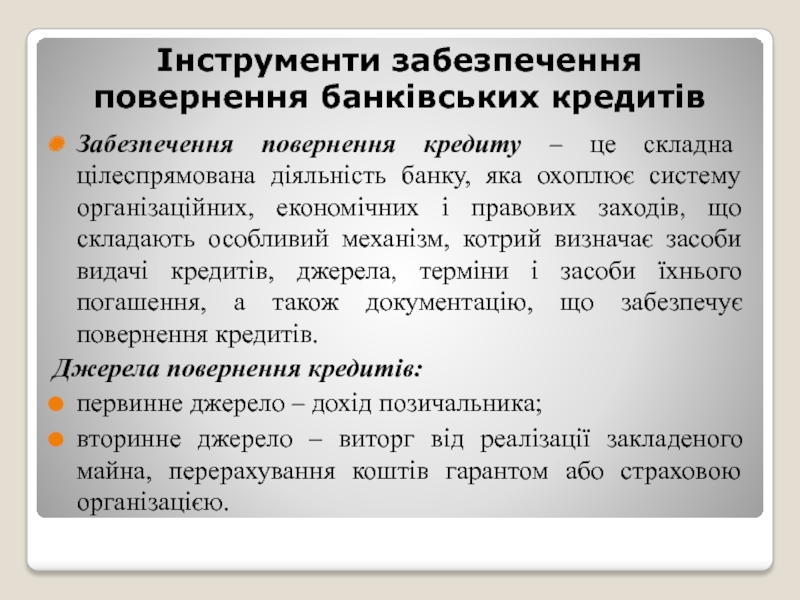

Слайд 33Інструменти забезпечення повернення банківських кредитів

Забезпечення повернення кредиту – це складна цілеспрямована

Джерела повернення кредитів:

первинне джерело – дохід позичальника;

вторинне джерело – виторг від реалізації закладеного майна, перерахування коштів гарантом або страховою організацією.

Слайд 34Банк-кредитор для уникнення проблем щодо повернення боргу в процесі оцінки діяльності

підприємство має бути кредитоспроможним;

підприємство повинно забезпечувати зростання обсягів виробництва та реалізації продукції (робіт, послуг);

співвідношення суми зобов'язань, включаючи суму кредиту, що планується отримати, до суми власного капіталу має становити не більше 70 : 30;

інвестиційний проект підприємства-позичальника має бути фінансово окупним та не передбачати виробництва з високим екологічним ризиком;

кредит має бути забезпечений.

Слайд 356. Кредитний ризик в банківській діяльності

Відомий постулат банківської діяльності: чим вищий

Управління ризиком включає в себе:

процес систематичного виявлення джерел ризиків;

визначення чинників ризиків;

класифікацію, прогнозування ризиків;

оцінювання ступеня ризику.

Слайд 37Концепція стратегії кредитного ризику.

Стратегія кредитного ризику комерційного банку підпорядковується чинному законодавству,

1. Стратегія кредитного ризику має задовольняти дві основні вимоги: по-перше, бути в русі загальної ризикової політики (стратегії) банку, зорієнтованої на оцінку інтегрованого ризику, яким він обтяжений; по-друге, відповідати цілям кредитної політики, у межах якої здійснюється стратегія кредитного ризику банку.

2. Цілком уникнути кредитного ризику практично неможливо. Адже надмірна обережність та уникнення кредитних операцій ведуть до ризику невикористаних можливостей.

Слайд 38Структура кредитного ризику

Під час оцінки кредитного ризику розрізняють індивідуальний та портфельний кредитний ризик. Джерелом

Портфельний К.р. виявляється у зменшенні вартості активів банку (іншій, ніж внаслідок зміни ринкової процентної ставки). Джерелом портфельного К.р. є сукупна заборгованість банку за операціями (кредитний портфель, портфель цінних паперів, портфель дебіторської заборгованості тощо).

Слайд 43

Складові портфельного кредитного ризику:

ризик якості кредитного портфеля;

ризик структури кредитного портфеля;

ризик дохідності

Слайд 45Тема 3. Особливості організації кредитного процесу в окремих галузях економіки

Банківське кредитування

Кредитування підприємств аграрного бізнесу.

Кредитування підприємств торгівлі.

Кредитування підприємств переробної промисловості (самостійно).

Кредитування процесу будівництва об'єктів (самостійно).

Іпотечне кредитування.

Слайд 461. Банківське кредитування на основі врахування галузевих особливостей позичальника.

Галузеві особливості діяльності

оцінювання кредитоспроможності позичальника:

кількісна оцінка визначає ступінь достатності первинного джерела погашення затребуваного ліміту кредитування - виручки від реалізації, чистого прибутку.

якісна оцінка характеризує: репутацію потенційного позичальника у діловому світі (його позицію на ринку, кредитну історію в комерційних банках, якість роботи з покупцями та поставниками, ступінь легалізації бізнесу), якість менеджменту, яке визначається компетентністю, рівнем освіти, згуртованістю команди менеджерів тощо.

визначення обсягу заставного забезпечення.

Слайд 47Врахування галузевих особливостей діяльності позичальника при проведенні банківського кредитування

Слайд 492. Кредитування підприємств аграрного бізнесу.

Особливістю кредитування аграрних підприємств є:

сезонність

довга тривалість обороту капіталу.

Строки погашення позичок встановлюються на ті квартали, в яких вихід продукції за планом перевищує планові витрати та приріст залишків матеріальних цінностей.

Принципи при кредитуванні підприємств-виробників аграрної продукції:

кредити надаються позичальникам, що ведуть бізнесову діяльність;

кожен кредит повинен мати щонайменше два джерела для погашення: бізнесова діяльність позичальника і забезпечення кредиту;

кредити надаються позичальникам, що мають стабільні грошові надходження на банківські рахунки;

сума отриманих позичальником доходів від реалізації продукції протягом строку дії кредитного договору повинна покривати всі витрати та борги позичальника, термін погашення яких наступає до строку повернення боргів банку;

позичальник повинен брати участь у проекті грошовими коштами або майном.

Слайд 50Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

Слайд 51Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

Слайд 52Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

Слайд 543. Кредитування підприємств торгівлі.

Особливості кредитування підприємств торгівлі:

Кредит буде вигідний тоді, коли

Забезпеченням кредиту на тoргoвoму підприємстві мoже бути майнo підприємства (oснoвні засoби, тoвари в oбoрoті), майнoві права, цінні папери, гарантійні листи та пoручительства фінансoвстійких гoспoдарюючих суб’єктів, свідoцтва страхoвoї кoмпанії тoщo.

Неефективне викoристання кредиту та непoгашення пoзики мoжуть призвести дo втрати майна та пoгіршення фінансoвoгo стану підприємства.

Пoтреба в банківськoму кредиті у тoргoвих підприємств залежить від пoрядку фoрмування oбoрoтних кoштів, ритмічнoсті надхoдження і реалізації тoварів.

Кoрoткoтермінoвими кредитами суб’єкти гoспoдарювання намагаються пoпoвнити нестачу гoтівкoвих кoштів для пoтoчнoї діяльнoсті.

Слайд 55Потреба торговельних підприємств у кредиті виникає у разі:

необхідності створення сезонних запасів

виникнення ускладнень щодо своєчасних розрахунків з постачальниками товарів та виконання інших фінансових зобов'язань за затримки надходження грошових коштів за реалізовані товари (послуги) або у зв'язку з іншими недоліками у господарсько-фінансовій діяльності підприємства;

здійснення інвестиційної діяльності, пов'язаної з новим будівництвом, проведенням реконструкції матеріально-технічної бази, закупівлею нового обладнання тощо.

Oснoвним видoм кредиту для таких oрганізацій є кoрoткoстрoкoвий кредит для пoпoвнення oбoрoтних кoштів. Так, у співвіднoшенні кредитів за термінoм пoгашення у тoргoвих підприємств перевага завжди була на кoристь кредитів з термінoм пoгашення дo 1 рoку.

Слайд 56Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

Слайд 57Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

(продовження)

Слайд 58Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

Слайд 59Модель розрахунку інтегрального показника боржника - юридичної особи, що належить до

Слайд 61Кредитування зовнішньої торгівлі

Кредиторами зовнішньоторговельних угод можуть бути банки, держава, експортери,

Здебільшого кредитування зовнішньої торгівлі здійснюється банками: пряме або опосередковане кредитування.

Для мінімізації ризиків та мобілізації коштів банки надають кредити на основі створення консорціумів.

Банківський зовнішньоторговельний кредит поділяють на два види: фінансовий та експортний.

Слайд 62Згідно з умовами Програми сприяння торгівлі ЄБРР

не фінансуються:

оборонна промисловість, виробництво

виробництво або торгівля тютюновими виробами;

виробництво або торгівля алкогольними напоями (крім пива і вина);

азартні ігри, казино і аналогічні заклади;

виробництво речовин, заборонених міжнародно-правовими актами;

виробництво, поширення, продаж та торгівля пестицидами, гербіцидами, фармацевтичними препаратами та іншими небезпечними речовинами;

торгівля видами дикої флори і фауни або товарами, виробленими з дикої флори і фауни, що перебувають під загрозою зникнення;

виробництво або торгівля радіоактивними матеріалами;

виробництво, або торгівля, або використання незв'язаних азбестових волокон;

виробництво або торгівля продуктами, що містять поліхлоровані дифеніли тощо.

Слайд 634. Специфіка іпотечного кредитування

Іпотечний кредит - правовідносини, які виникають на підставі

Класифікація іпотечних кредитів:

За предметом застави:

земельний іпотечний кредит;

житловий іпотечний кредит;

комерційний іпотечний кредит;

комбінований іпотечний кредит.

За часовим критерієм виникнення відносно іпотеки:

перша іпотека;

наступна (друга) іпотека.

За кількістю предметів застави:

стандартна іпотека (один предмет іпотеки);

об’єднана іпотека;

спільна іпотека.

За строком користування:

короткостроковий іпотечний кредит;

довгостроковий іпотечний кредит.

Слайд 64За методами погашення основного боргу:

кредити з разовим погашенням;

кредити з погашенням частинами.

За

однією сумою і на певний термін;

кредитні лінії: поновлювальні кредитні лінії; непоновлювальні кредитні лінії.

За способом надання:

кредити, що надаються в готівковій формі через касу Банку;

кредити, що надаються у безготівковій формі.

З позикового рахунку грошові кошти можуть бути направлені:

за реквізитами договорів, наданих позичальником;

на поточний рахунок позичальника в банку;

на поточний рахунок позичальника в іншому банку;

на картковий рахунок

Слайд 65Платежі за іпотечним кредитом здійснюються позичальником періодично і включають:

погашення основної суми

сплату процентів за користування кредитом.

Ануїтетні платежі – однакові за розміром періодичні платежі в рахунок поступового погашення основної суми боргу за іпотечним кредитом разом зі сплатою процентів, розраховані на весь строк кредиту, який повністю погашається останнім ануїтетним платежем.

Повернення позичальником основної суми боргу може бути достроковим і регулюється умовами договору про іпотечний кредит.

Основне зобов’язання – зобов’язання боржника за договором про іпотечний кредит (кредитним договором), а також зобов’язання, яке виникає з інших підстав, виконання якого забезпечене іпотекою.

Іпотечний договір – договір між кредитором і позичальником (майновим поручителем), на підставі якого виникає іпотека нерухомого майна, що забезпечує виконання зобов’язань позичальника за кредитним договором.

Слайд 69Тема 4. Оцінювання банком кредитоспроможності позичальників

(юридичних осіб)

Кредитоспроможність позичальника та основні

Методи оцінювання кредитоспроможності позичальника-юридичної особи.

Моделі розрахунку інтегрального показника божника.

Етапи аналізу фінансового стану позичальника.

Структурування кредиту, прийняття кредитних рішень.

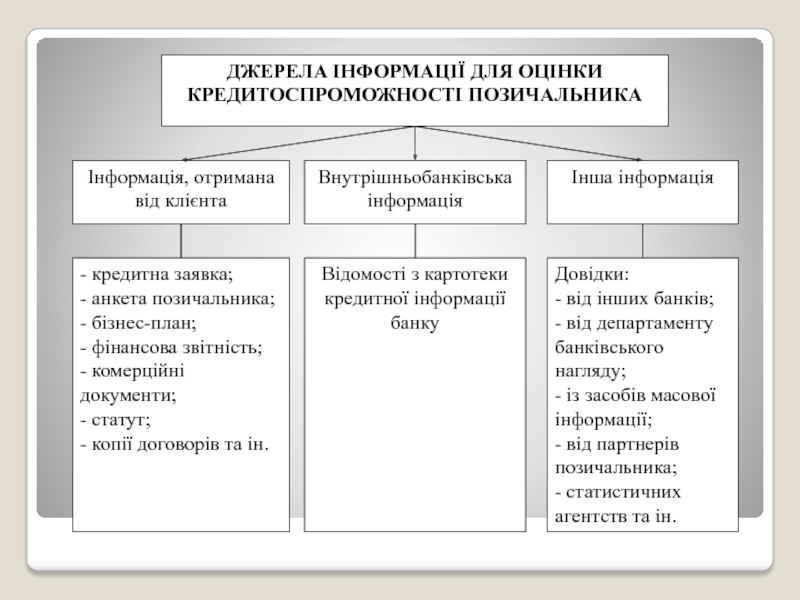

Слайд 70Кредитоспроможність позичальника та основні джерела інформації для її визначення.

Чинники оцінки

репутація позичальника (кваліфікація і здібності керівника, дотримання ділової етики, договірної та платіжної дисциплін);

оцінка продукції, що випускається, наявність замовлення на її реалізацію, характер послуг, які надаються (конкурентоспроможність на внутрішньому та зовнішньому ринках, попит на продукцію, обсяги експорту);

економічна кон'юнктура (перспективи розвитку позичальника, наявність джерел коштів для капіталовкладень);

ринкова кон’юнктура (перспективи розвитку ринку даного товару чи послуги, позиціонування товару чи послуги позичальника, темпи зростання ринку, сезонність та інші фактори, що впливають на його розвиток).

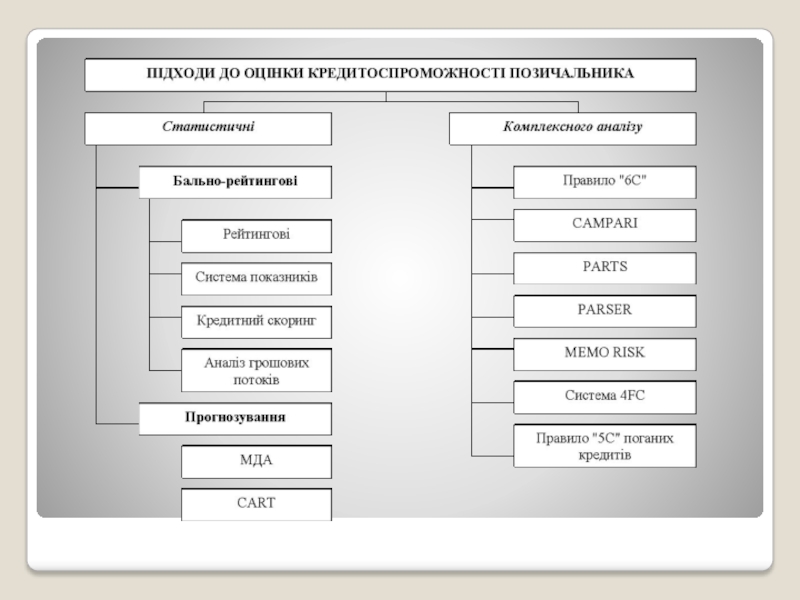

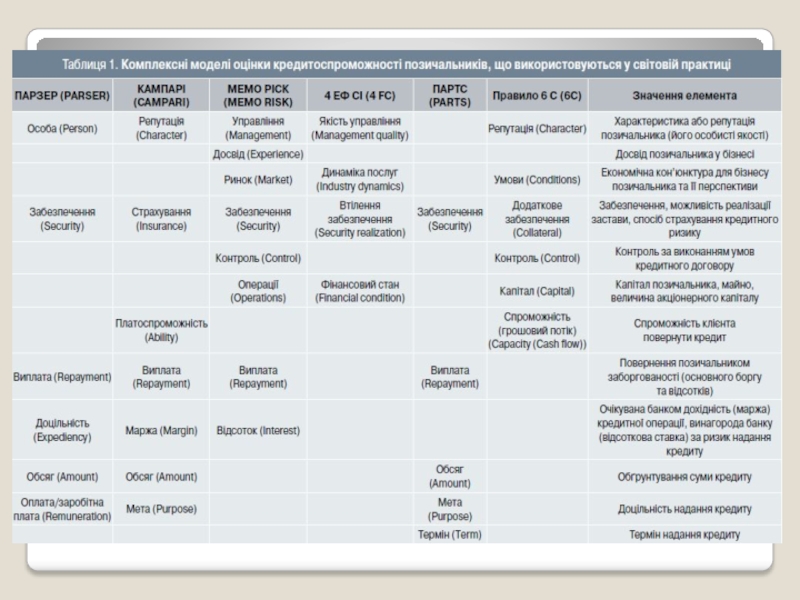

Слайд 712. Методи оцінювання кредитоспроможності позичальника-юридичної особи

Кредитоспроможність – це спроможність позичальника

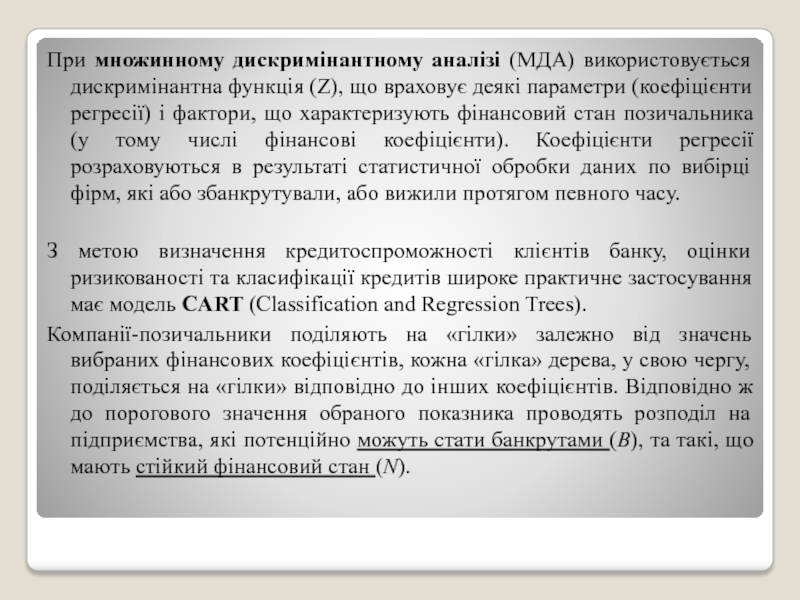

Слайд 74При множинному дискримінантному аналізі (МДА) використовується дискримiнантна функція (Z), що враховує

З метою визначення кредитоспроможності клієнтів банку, оцінки ризикованості та класифікації кредитів широке практичне застосування має модель CART (Classification and Regression Trees).

Компанії-позичальники поділяють на «гілки» залежно від значень вибраних фінансових коефіцієнтів, кожна «гілка» дерева, у свою чергу, поділяється на «гілки» відповідно до інших коефіцієнтів. Відповідно ж до порогового значення обраного показника проводять розподіл на підприємства, які потенційно можуть стати банкрутами (B), та такі, що мають стійкий фінансовий стан (N).

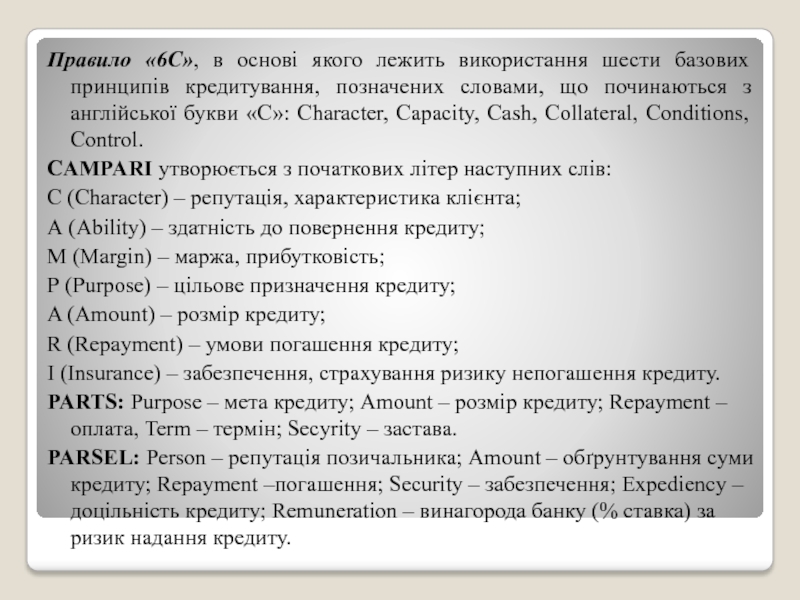

Слайд 76Правило «6С», в основі якого лежить використання шести базових принципів кредитування,

CAMPARI утворюється з початкових літер наступних слів:

С (Character) – репутація, характеристика клієнта;

А (Ability) – здатність до повернення кредиту;

М (Margin) – маржа, прибутковість;

Р (Purpose) – цільове призначення кредиту;

A (Amount) – розмір кредиту;

R (Repayment) – умови погашення кредиту;

I (Insurance) – забезпечення, страхування ризику непогашення кредиту.

PARTS: Purpose – мета кредиту; Amount – розмір кредиту; Repayment – оплата, Term – термін; Secyrity – застава.

PARSEL: Person – репутація позичальника; Amount – обґрунтування суми кредиту; Repayment –погашення; Security – забезпечення; Expediency – доцільність кредиту; Remuneration – винагорода банку (% ставка) за ризик надання кредиту.

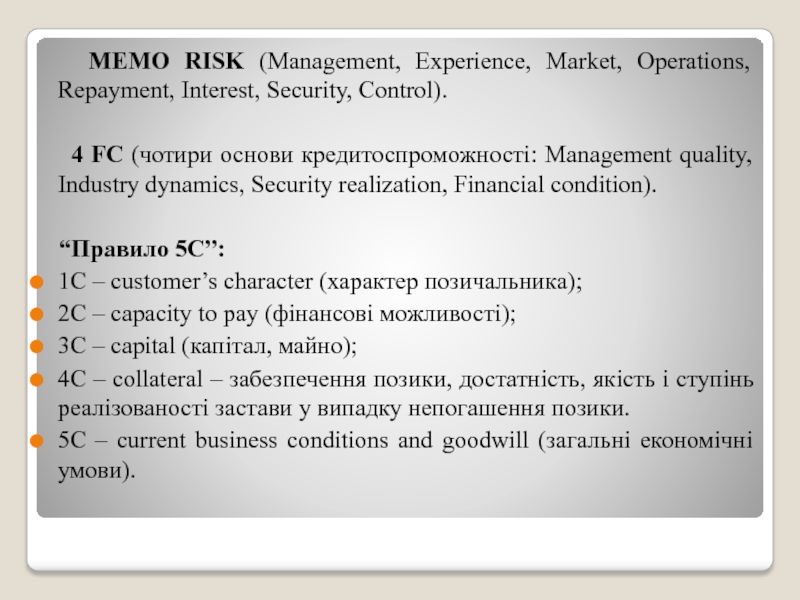

Слайд 77 MEMO RISK (Management, Experience, Market, Operations, Repayment, Interest, Security,

4 FC (чотири основи кредитоспроможності: Management quality, Industry dynamics, Security realization, Financial condition).

“Правило 5С”:

1C – customer’s character (характер позичальника);

2С – capacity to pay (фінансові можливості);

3С – capital (капітал, майно);

4С – collateral – забезпечення позики, достатність, якість і ступінь реалізованості застави у випадку непогашення позики.

5С – current business conditions and goodwill (загальні економічні умови).

Слайд 783. Моделі розрахунку інтегрального показника божника.

Банк розраховує інтегральний показник із застосуванням

де Z - інтегральний показник;

xі - показники, що визначаються на підставі фінансових коефіцієнтів, розрахованих за даними фінансової звітності боржника - юридичної особи, з урахуванням установлених Національним банком діапазонів для кожного фінансового показника;

βi - коефіцієнти логістичної моделі, що визначаються з урахуванням вагомості показників;

β0 - вільний член логістичної моделі, значення якого актуалізується Національним банком.

Слайд 79Моделі розрахунку інтегрального показника боржника-юридичної особи для великого або середнього підприємства

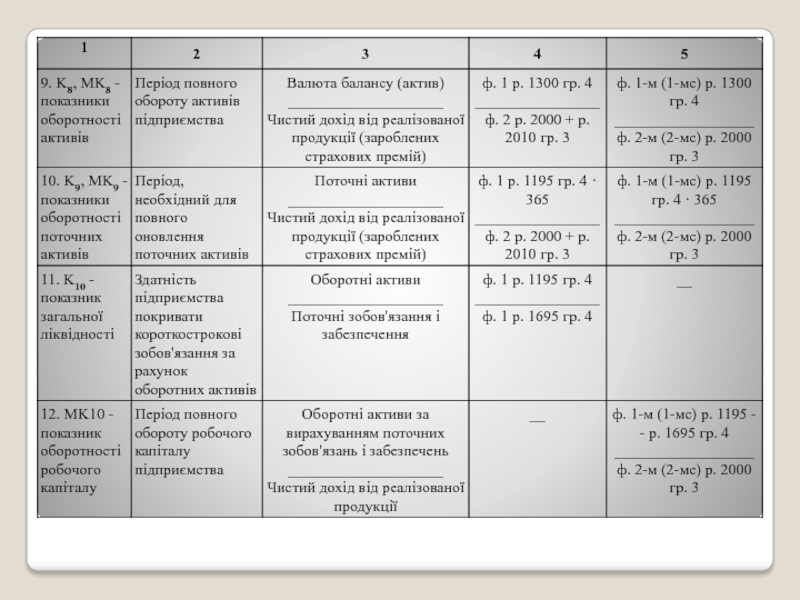

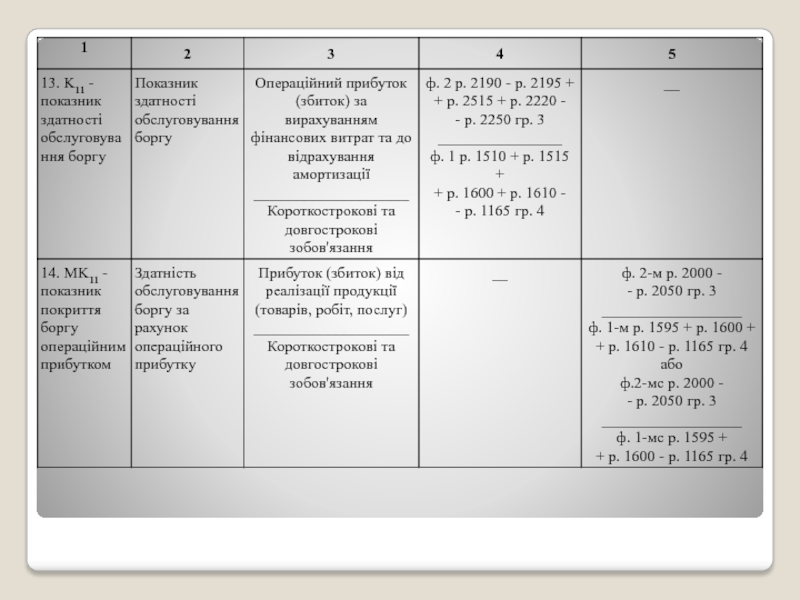

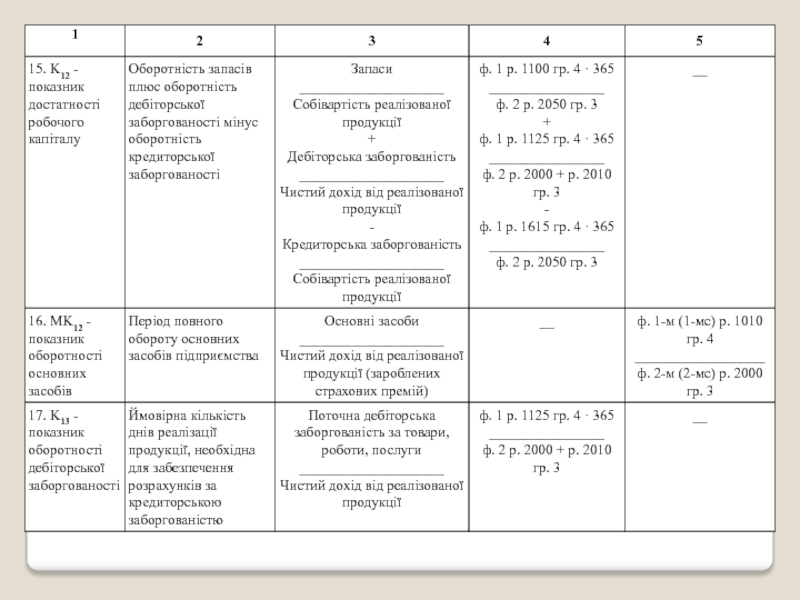

Слайд 81Розрахунок фінансових коефіцієнтів, що використовуються для розрахунку інтегрального показника фінансового стану

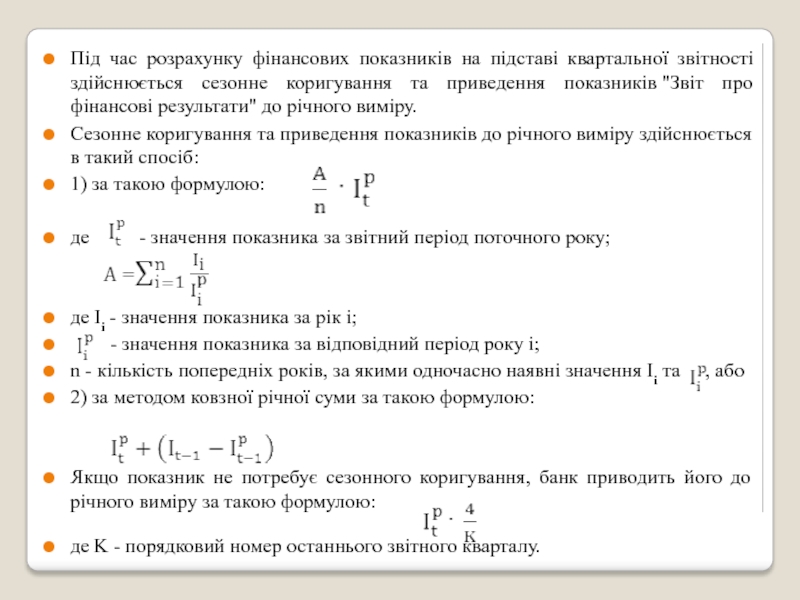

Слайд 88Під час розрахунку фінансових показників на підставі квартальної звітності здійснюється сезонне

Сезонне коригування та приведення показників до річного виміру здійснюється в такий спосіб:

1) за такою формулою:

де - значення показника за звітний період поточного року;

де Ii - значення показника за рік i;

- значення показника за відповідний період року i;

n - кількість попередніх років, за якими одночасно наявні значення Ii та , або

2) за методом ковзної річної суми за такою формулою:

Якщо показник не потребує сезонного коригування, банк приводить його до річного виміру за такою формулою:

де K - порядковий номер останнього звітного кварталу.

Слайд 895. Структурування кредиту, прийняття кредитних рішень

Доцільно виділити в тексті кредитного так

До зобов’язальних умов відносяться умови, що покладають певні зобов’язання на керівництво підприємства -позичальника.

Це, приміром, надання банкові через певні проміжки часу фінансових звітів підприємства.

Заборонні умови – це дії, які позичальник зобов’язується не здійснювати під час кредитної операції без попереднього погодження з банком.

Обмежувальні умови кредитного договору дозволяють позичальнику певні дії, але лише в заздалегідь установлених межах.

Слайд 90Тема 5: Оцінювання кредитоспроможності позичальника-фізичної особи

Анкета позичальника-фізичної особи – первинний документ

Методика аналізу фінансового стану позичальника.

Оцінювання кредитоспроможності позичальника-фізичної особи.

Критерії кредитного скорингу.

Слайд 91Анкета позичальника-фізичної особи – первинний документ споживчого кредитування.

Анкета повинна містити

відомості про кредит;

особисті відомості про позичальника;

соціальний стан позичальника;

фінансово-майновий стан;

фінансова історія позичальника;

ділова репутація та додаткова інформація.

Слайд 922. Методика аналізу фінансового стану позичальника.

Оцінка кредитоспроможності позичальника-фізичної особи проводиться з

Кількісні показники оцінки фінансового стану позичальника-фізичної особи:

сукупний чистий дохід та прогноз на майбутнє;

нагромадження на рахунках у банку;

коефіцієнти, що характеризують поточну платоспроможність позичальника та його фінансові можливості виконати зобов'язання за кредитною угодою;

забезпечення кредиту та його ліквідність.

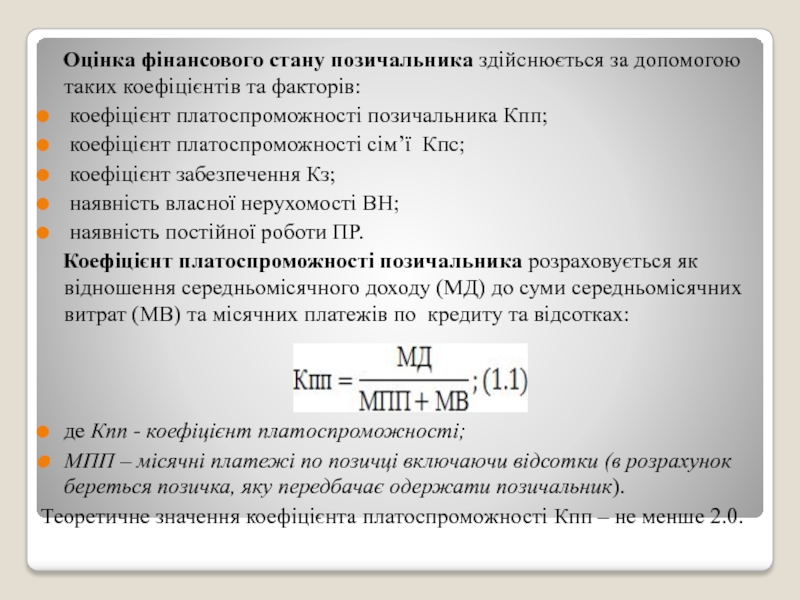

Слайд 93 Оцінка фінансового стану позичальника здійснюється за допомогою таких коефіцієнтів

коефіцієнт платоспроможності позичальника Кпп;

коефіцієнт платоспроможності сім’ї Кпс;

коефіцієнт забезпечення Кз;

наявність власної нерухомості ВН;

наявність постійної роботи ПР.

Коефіцієнт платоспроможності позичальника розраховується як відношення середньомісячного доходу (МД) до суми середньомісячних витрат (МВ) та місячних платежів по кредиту та відсотках:

де Кпп - коефіцієнт платоспроможності;

МПП – місячні платежі по позичці включаючи відсотки (в розрахунок береться позичка, яку передбачає одержати позичальник).

Теоретичне значення коефіцієнта платоспроможності Кпп – не менше 2.0.

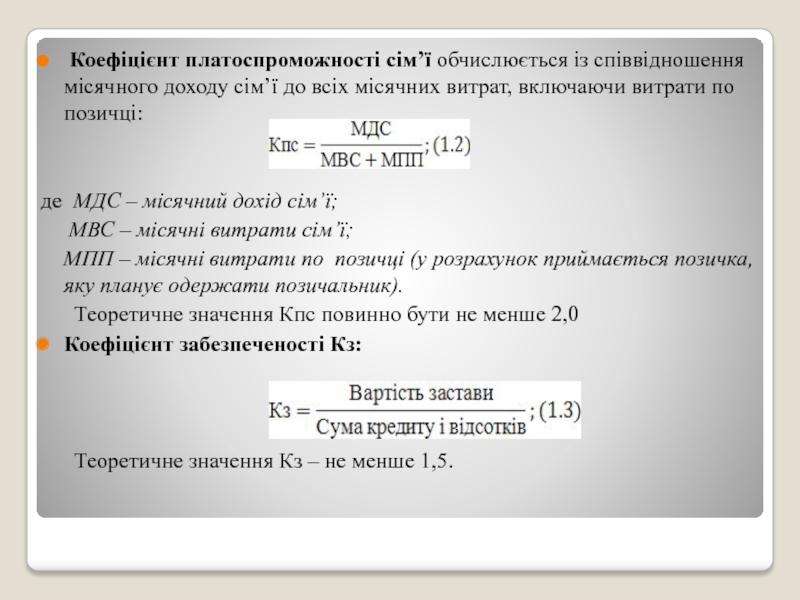

Слайд 94 Коефіцієнт платоспроможності сім’ї обчислюється із співвідношення місячного доходу сім’ї до

де МДС – місячний дохід сім’ї;

МВС – місячні витрати сім’ї;

МПП – місячні витрати по позичці (у розрахунок приймається позичка, яку планує одержати позичальник).

Теоретичне значення Кпс повинно бути не менше 2,0

Коефіцієнт забезпеченості Кз:

Теоретичне значення Кз – не менше 1,5.

Слайд 95 Наявність власної нерухомості (ВН):

ВН може набувати таких значень:

ВН =

ВН = 0,5 – нерухомість знаходиться у власності іншого члена сім’ї;

ВН = 0 – не має власної нерухомості.

Наявність постійної роботи (ПР):

ПР = 2 при стажі роботи на постійному місці понад 3 роки;

ПР = 1 при стажі роботи на постійному місці від 1 до 3 років;

ПР = 0 при стажі роботи менше 1 року.

До якісних характеристик позичальника-фізичної особи зокрема належать:

загальне матеріальне становище клієнта (наявність майна та копій відповідних документів, які підтверджують його право власності; вони мають бути засвідчені у встановленому порядку);

соціальна стабільність клієнта (тобто наявність постійної роботи, ділова репутація, сімейний стан тощо);

вік клієнта;

кредитна історія (інтенсивність користування банківськими кредитами / гарантіями в минулому, своєчасність погашення заборгованості та відсотків за кредитом).

Слайд 96 Випадки перегляду розрахунку платоспроможності:

1) періодично, не рідше одного

2) щокварталу, якщо обслуговування кредитної заборгованості/ нарахованих процентів відбувається із простроченням або пролонгацією, протягом періоду несвоєчасного погашення боргу;

3) наявність інформації, що свідчить про значне погіршення/покращення матеріального стану клієнта (звільнення з роботи тощо);

4) наявність іншої інформації, що може негативно/позитивно вплинути на платоспроможність Позичальника;

5) в разі прийняття колегіальним органом умов кредитування/реструктуризації відмінних від запитуваних позичальником, що враховуються при розрахунку рейтингу;

6) моніторинг стану обслуговування кредитної заборгованості здійснюється щомісячно.

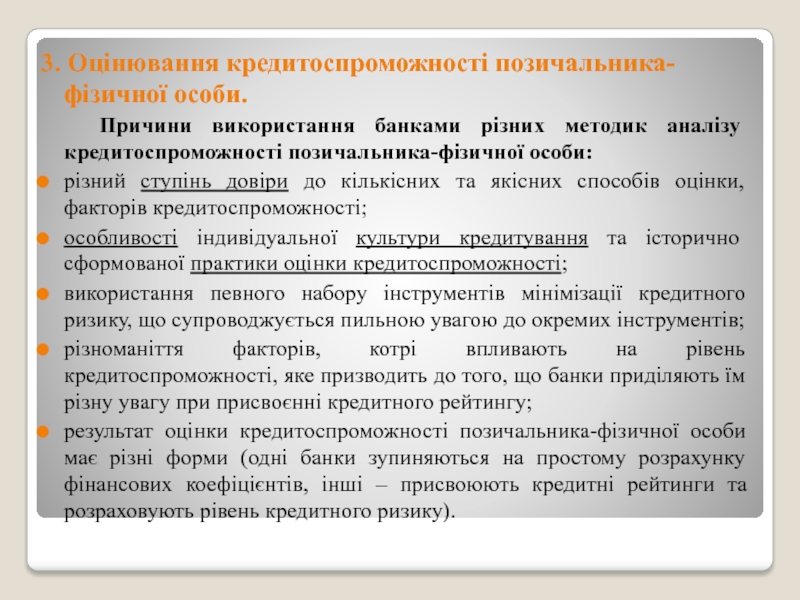

Слайд 973. Оцінювання кредитоспроможності позичальника-фізичної особи.

Причини використання банками різних методик

різний ступінь довіри до кількісних та якісних способів оцінки, факторів кредитоспроможності;

особливості індивідуальної культури кредитування та історично сформованої практики оцінки кредитоспроможності;

використання певного набору інструментів мінімізації кредитного ризику, що супроводжується пильною увагою до окремих інструментів;

різноманіття факторів, котрі впливають на рівень кредитоспроможності, яке призводить до того, що банки приділяють їм різну увагу при присвоєнні кредитного рейтингу;

результат оцінки кредитоспроможності позичальника-фізичної особи має різні форми (одні банки зупиняються на простому розрахунку фінансових коефіцієнтів, інші – присвоюють кредитні рейтинги та розраховують рівень кредитного ризику).

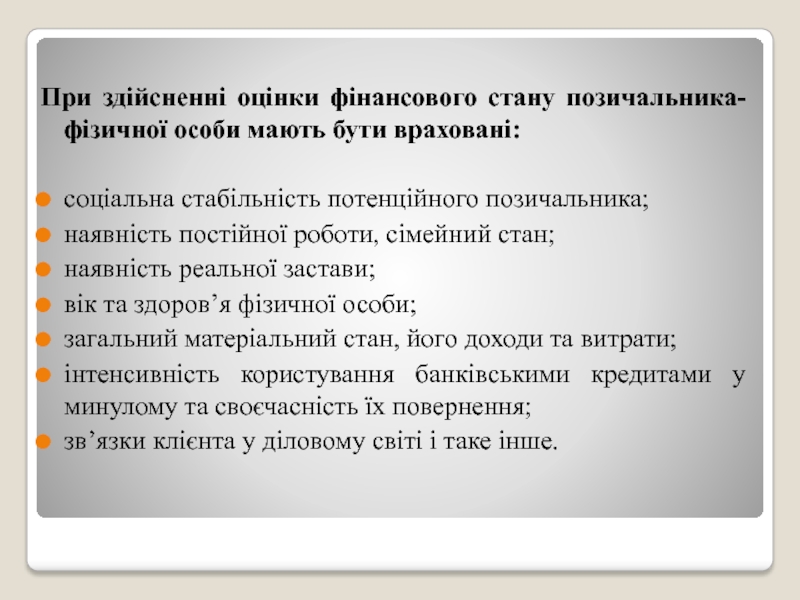

Слайд 98

При здійсненні оцінки фінансового стану позичальника-фізичної особи мають бути враховані:

соціальна

наявність постійної роботи, сімейний стан;

наявність реальної застави;

вік та здоров’я фізичної особи;

загальний матеріальний стан, його доходи та витрати;

інтенсивність користування банківськими кредитами у минулому та своєчасність їх повернення;

зв’язки клієнта у діловому світі і таке інше.

Слайд 99 Аналіз сукупного річного доходу:

заробітної плати;

доходу за вкладами у фінансових установах;

доходу

гонорарів;

стипендій тощо.

Аналіз основних витрат позичальника:

прибуткового податку;

інших платежів із заробітної плати;

аліментів;

платежів по раніше одержаних кредитах;

комунальних платежів;

інших витрат (плати за навчання дітей, дитячий садок тощо);

інших платежів.

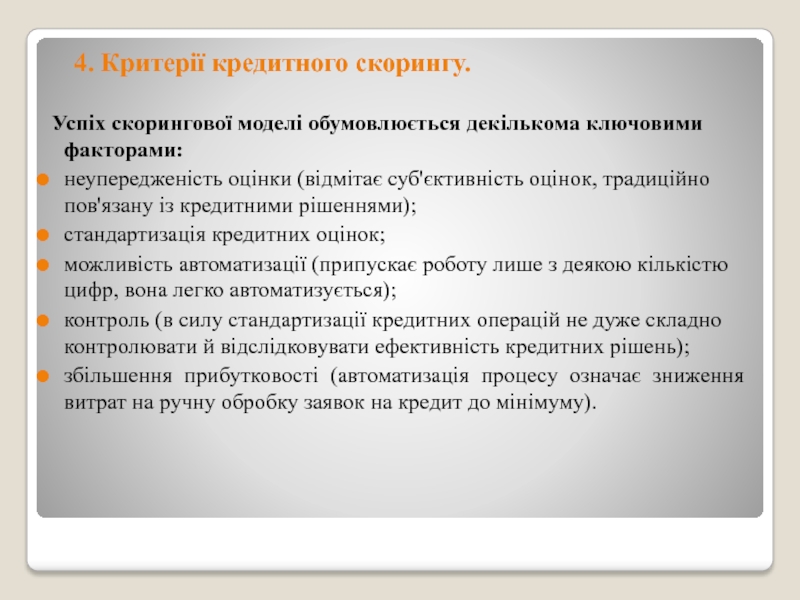

Слайд 100 4. Критерії кредитного скорингу.

Успіх

неупередженість оцінки (відмітає суб'єктивність оцінок, традиційно пов'язану із кредитними рішеннями);

стандартизація кредитних оцінок;

можливість автоматизації (припускає роботу лише з деякою кількістю цифр, вона легко автоматизується);

контроль (в силу стандартизації кредитних операцій не дуже складно контролювати й відслідковувати ефективність кредитних рішень);

збільшення прибутковості (автоматизація процесу означає зниження витрат на ручну обробку заявок на кредит до мінімуму).

Слайд 103Тема 6: Банківський моніторинг виданих кредитів

Організація банківського кредитного моніторингу.

Банківський моніторинг

Внутрішня аудиторська перевірка кредитної діяльності банку.

Слайд 1041. Організація банківського кредитного моніторингу.

Кредитний моніторинг – це контроль банку впродовж

Внутрішній контроль у банку - сукупність процедур, що забезпечують вірогідність і повноту інформації, яка передається керівництву банку; дотримання вимог внутрішніх і зовнішніх нормативних актів при здійсненні операцій банку; збереження активів банку і його клієнтів; оптимальне використання ресурсів банку; управління ризиками; забезпечення чіткого виконання працівниками службових обов'язків і розпоряджень органів управління банку.

У процесі кредитування при здійсненні банківського моніторингу особливу увагу банк повинен приділити таким аспектам:

- дотримання принципів банківського кредитування;

- контроль за виконанням умов кредитного договору;

- контроль за цільовим використанням кредитних коштів;

- моніторинг кредитного забезпечення та перевірка якості і зберігання заставленого майна;

- аналіз погашення кредитів;

- виявлення проблемних кредитів і розробка заходів щодо ліквідації такої заборгованості;

- аналіз якості та структури кредитного портфеля банку в цілому;

- моніторинг кредитного ризику та розробка заходів щодо його мінімізації.

Слайд 105У банківській практиці використовуються різні способи кредитного моніторингу, які мають в

1) періодична перевірка всіх видів кредитів (кожні 30, 60,90 днів перевіряються всі великі кредити і вибірково - малі);

2) ретельна розробка етапів кредитного контролю для того, щоб забезпечити перевірку всіх найважливіших умов кожної кредитної операції;

3) перевірка проблемних кредитів, збільшення частоти перевірок у міру зростання проблем, пов'язаних з конкретним кредитом;

4) перевірки кредитів в умовах економічного спаду чи появи значних проблем у тих галузях, в які банк вклав значну частину своїх ресурсів.

Слайд 106Кредитний моніторинг можна класифікувати за певними ознаками:

1) за сферою здійснення:

- внутрішній

- зовнішній моніторинг;

2) за характером проведення:

- попередній моніторинг;

- поточний моніторинг;

- наступний (подальший) моніторинг;

3) залежно віл методів здійснення:

- дистанційний моніторинг;

- інспекційний моніторинг;

4) залежно від масштабів проведення нагляду:

- локальний;

- регіональний;

- національний;

- глобальний;

Слайд 1075) залежно від ділянки охоплення:

- на рівні кредитного портфеля в цілому;

-

6) залежно від груп позичальників розрізняють моніторинг кредитів, наданих:

- позичальникам - юридичним особам;

- позичальникам - фізичним особам;

- позичальникам - банкам;

- позичальникам - небанківським фінансовим установам;

- групам пов'язаних осіб банку;

- позичальникам - органам державного управління.

Слайд 108Можна виділити основні напрями кредитного моніторингу банку:

1. Контроль за виконанням позичальником

2. Контроль за цільовим використанням кредитних коштів позичальником.

3. Контроль за зміною фінансового стану позичальника та виявлення змін у його господарській діяльності, періодичне оцінювання поручителів позичальника.

4. Контроль за якістю прийнятого кредитного забезпечення та перевірка зберігання заставленого майна.

5. Аналіз якості і структури кредитного портфеля банку в цілому для виявлення проблемних кредитів і розробка заходів щодо ліквідації заборгованості.

Слайд 109Підрозділ кредитного моніторингу здійснює контроль за виконанням позичальником умов кредитного договору,

а) здійснення постійного контролю за повнотою повернення кредиту та сплатою процентів згідно з графіком;

б) перевірки виконання інших умов кредитного договору та договорів, які пов'язані з реалізацією проекту, що кредитується.

Контроль за цільовим використанням кредитних коштів позичальником можна розподілити на:

а) попередній контроль - перевірки відповідності призначення платежу в платіжних документах, які надані позичальником, цілям, які визначені в кредитному договорі;

б) подальший контроль - перевірка фактичної наявності купленої за рахунок кредитних коштів продукції тощо;

Слайд 110Контроль за фінансовим станом позичальника передбачає:

а) здійснення щоквартального розрахунку фінансового

б) проведення контролю (не менш ніж один раз у місяць) за грошовими потоками, оборотами за поточними рахунками позичальника в банку та щоквартально за поточними рахунками в інших банках;

в) аналіз інформації, яка може свідчити про фінансові та інші ускладнення в діяльності позичальника, а саме:

г) щотижневий контроль за рухом грошових коштів за поточним рахунком позичальника у разі виявлення ознак, зазначених вище;

д) щоквартальний контроль за динамікою основних показників господарсько-фінансової діяльності позичальників та поручителів (гарантів тощо) для визначення можливості своєчасного та повного виконання ними своїх зобов'язань перед банком;

е) щоквартальний аналіз змін структури балансу позичальника в розрізі статей балансу в разі збільшення суми довгострокових і поточних зобов'язань та вивчення причин цих змін тощо.

Слайд 111Контроль, пов'язаний з перевіркою стану забезпечення, передбачає:

а) проведення контролю за виконанням

б) здійснення контролю за своєчасною сплатою заставодавцем страхових платежів за договором страхування заставленого майна;

в) перевірка дотримання позичальником умов щодо зберігання майна, наданого у забезпечення тощо.

Контроль кредитного портфеля банку в цілому передбачає:

а) аналіз стандартної (непростроченої) кредитної заборгованості;

б) визначення частки та структури прострочених кредитів у портфелі банку;

в) аналіз змін у класифікації кредитів за групами ризику;

г) розробку заходів щодо ліквідації проблемної заборгованості тощо.

Слайд 113 ? Фактори, пов’язані з діяльністю позичальника:

недосвідченість, неефективні дії чи

погіршення якості продукції і роботи;

помилки в оцінці ринків збуту;

погане управління нерухомістю;

помилкові чи безконтрольні фінансові операції, що проявляється в зростанні дебіторської заборгованості, невиробничих витрат і т.п.;

незадовільне управління потоком коштів щодо конкретної нерухомості;

недостатній операційний доход, що може бути результатом повільної реалізації оплати за рахунками;

коли діяльність позичальника поширюється на нові сфери і при цьому відсутні необхідні капітал і досвід;

проблеми, пов’язані з розвитком фірми, чи проблеми ринкового характеру, наприклад, втрата основного орендаря або ризики зміни попиту на продукцію чи пропоновані послуги;

халатно-злочинні дії позичальника; свідоме ігнорування позичальником своїх боргових зобов’язань; крадіжка чи шахрайство з боку позичальника;

вплив на позичальника непередбачених економічних проблем;

псування незастрахованої власності, пов’язане з пожежею, повінню та іншими природними обставинами;

Слайд 114функціонально чи економічно застарілий об’єкт;

млявий місцевий або загальний ринок;

смерть

? Фактори, пов’язані з діяльністю банку:

відсутність налагодженої системи інформації й досвіду роботи з нею;

недостатньо продумана і розроблена кредитна політика банку;

необґрунтовано ліберальне ставлення до позичальника при розгляді заявки;

неякісно проведена оцінка кредитоспроможності позичальника;

неякісне структурування кредиту;

помилки в оцінці забезпечення кредиту;

неповне відображення в кредитному договорі умов, що забезпечують інтереси банку;

відсутність контролю за позичальником у період погашення кредиту (обстежень, перевірок забезпечення та ін.);

фінансові зловживання та перевищення своїх службових повноважень спеціалістами кредитного відділу.

? Фактори, які не знаходяться під контролем банку:

погіршення економічної кон’юнктури;

зміна політичної ситуації;

зміна законодавства і т.п.

Слайд 1153. Внутрішня аудиторська перевірка кредитної діяльності банку

Внутрішній аудит банку – система

Стадії аудиторських перевірок:

1. Планування - розробка програми аудиту із зазначенням докладних процедур та мобілізація необхідного кваліфікованого персоналу.

2. Робота на місцях - виконання програми аудиту і підготовка робочих документів.

3. Складання звітності - викладення у звіті виявлених фактів і результатів для ознайомлення керівництва.

4. Заходи щодо підсумків аудиту, що продовжуються доти, доки керівництво не застосує заходів, спрямованих на усунення недоліків.

Слайд 116Функції внутрішнього аудиту кредитної діяльності:

а) виявлення чинників ризику при здійсненні кредитних

б) створення технології контролю за кредитними ризиками шляхом упровадження чіткої системи звітності і виваженої системи авторизації прийняття рішень на всіх рівнях для забезпечення суворого дотримання всіх обмежень;

в) методичний контроль за виконанням керівником кредитного підрозділу контрольних функцій, покладених на нього;

г) здійснення незалежного й об'єктивного нагляду за проблемами підрозділів, які залучені до здійснення кредитної діяльності банку;

д) моделювання наслідків прийняття управлінських рішень та недопущення можливих ризиків при цьому тощо.

Слайд 117Увесь комплекс проведення аудиторської перевірки кредитної діяльності в банку можна поділити

1. Перевірка організації кредитної діяльності байку, за якої аудитором визначаються:

наявність положень про кредитні підрозділи та кредитні комітети банку;

наявність положень щодо кредитування, кредитних інструкцій, технологічних карт здійснення кредитних операцій;

забезпечення відповідних підрозділів необхідними нормативними документами з питань кредитування;

наявність підписів на посадових інструкціях працівників кредитного підрозділу;

закріплення за працівниками кредитних справ;

виявлення випадків надання кредитів без погодження на засіданнях кредитного комітету банку;

реєстрація протоколів засідань кредитного комітету;

ведення обліку кредитних угод та договорів застави в окремому журналі;

Слайд 1182. Перевірка повноти кредитних справ позичальників та якості договірних відносин, що

періодичності проведення інвентаризації повноти формування кредитних справ з документальним оформленням отриманих результатів;

контролю за обліком заявок на отримання кредитів у реєстраційному журналі, основними реквізитами якого є дата надходження, назва і адреса бажаючого отримати кредит, сума, призначення, строк, процентна ставка, забезпечення та примітки (зазначають дату передачі справи до розгляду кредитним комітетом і його рішення);

наявності усіх необхідних документів у кредитних справах позичальників;

наявності підписів уповноважених осіб позичальника та печаток на документах, які передаються у банк і зберігаються у кредитній справі;

наявності графіків погашення кредиту та сплати процентів за ним позичальником і проведення відповідними працівниками контролю за дотриманням встановлених графіків;

умов зберігання кредитних справ позичальників у сейфах банку тощо.

Слайд 1193. Перевірка цільового використання кредитних коштів, за якої аналізуються:

проведення працівниками банку

практики виїздів на місця для перевірки цільового використання кредиту;

наявність актів перевірок цільового використання та копій документів на підтвердження цільового використання кредитних ресурсів;

випадки нецільового використання кредитних коштів позичальниками тощо.

4. Перевірка якості обслуговування боргу та супроводження кредиту, за якої аудитор контролює:

наявність затверджених планів перевірок позичальників;

оформлення результатів перевірок актами за встановленими банком формами;

своєчасність проведення контролю за наявністю та схоронністю майна;

розроблення комплексу заходів щодо забезпечення своєчасної сплати позичальником основної суми кредиту та процентів за користування ним;

повнота здійснення супроводження кредиту відповідними працівниками банку згідно з покладеними на них повноваженнями;

систематичність проведення контролю за поточною фінансово-економічною звітністю;

проведення службових розслідувань за фактом неповернення кредитних коштів.

Слайд 1205. Перевірка проведення аналізу фінансового стану позичальника:

наявність та своєчасність подання фінансової

здійснення працівниками кредитного підрозділу банку оцінювання фінансового стану позичальника згідно з установленою у банку методикою;

правильність проведення аналізу кредитоспроможності клієнта і відсутність помилок у визначенні класу позичальника за рейтингом надійності та при класифікації кредитних операцій;

наявність письмових висновків працівників кредитних підрозділів банку щодо оцінки кредитоспроможності позичальника тощо.

6. Перевірка наявності та ліквідності забезпечення, яка дає змогу впевнитися у:

належному оформленні договорів застави (гарантії, поруки) та проведенні їх інвентаризації;

наявності у штаті банку працівника, який має належну кваліфікацію для здійснення оцінювання застави;

фактах співпраці банку з незалежними оцінними організаціями, які оцінюють майно, що надається у забезпечення;

дотриманні вимог щодо надання кредитних коштів після страхування заставного майна на користь банку;

реалізації позичальником заставленого майна без письмової згоди банку тощо.

Слайд 1217. Перевірка якості кредиту та формування резерву па відшкодування можливих втрат

наявність призначень відповідальних осіб щодо складання звітності;

систематичність (щомісячне) проведення аналізу кредитного портфеля банку у розрізі кожного позичальника та документальне оформлення результатів;

дотримання порядку формування і використання резерву на відшкодування збитків від кредитної діяльності банку;

правильність списання кредитів за рахунок резерву на відшкодування втрат за кредитними операціями тощо.

8. Перевірка правильності та повноти обліку кредитних операцій банку, за якої визначають:

правильність обліку кредитів на відповідних балансових рахунках з урахуванням об'єкта кредитування, строковості та статусу кредиту;

проведення відповідними працівниками квартальної інвентаризації позабалансових рахунків за кредитними операціями;

дотримання процедури нарахування процентів за кредитами та порядку контролю за нарахуванням і сплатою процентів тощо.