- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Ризики в маркетингу. Ефективність маркетингових заходів з урахуванням ставлення до ризику. (Лекція 6) презентация

Содержание

- 1. Ризики в маркетингу. Ефективність маркетингових заходів з урахуванням ставлення до ризику. (Лекція 6)

- 2. 1. Оцінювання ефективності маркетингової діяльності Найбільш

- 3. 1. Оцінювання ефективності маркетингової діяльності У

- 4. 1. Оцінювання ефективності маркетингової діяльності Чиста

- 5. 1. Оцінювання ефективності маркетингової діяльності It

- 6. 1. Оцінювання ефективності маркетингової діяльності Якщо

- 7. 1. Оцінювання ефективності маркетингової діяльності Внутрішня

- 8. 1. Оцінювання ефективності маркетингової діяльності Індекс

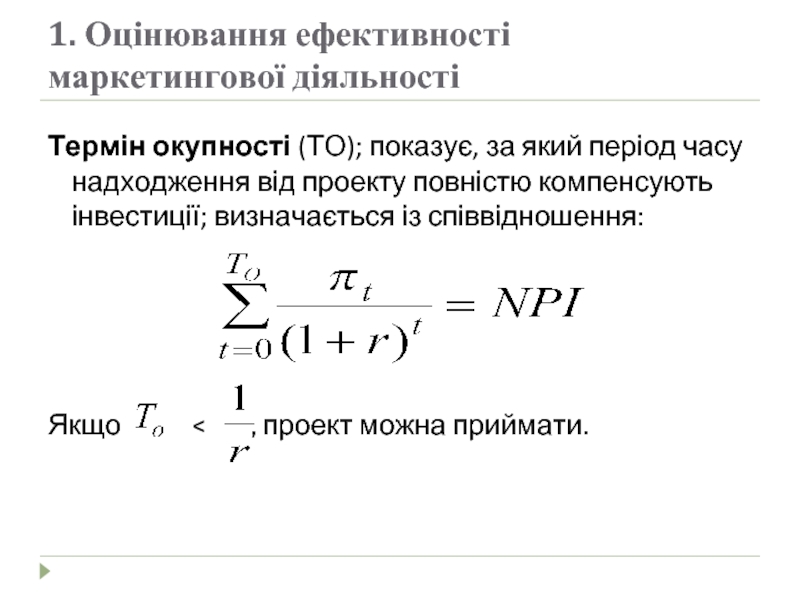

- 9. 1. Оцінювання ефективності маркетингової діяльності Термін

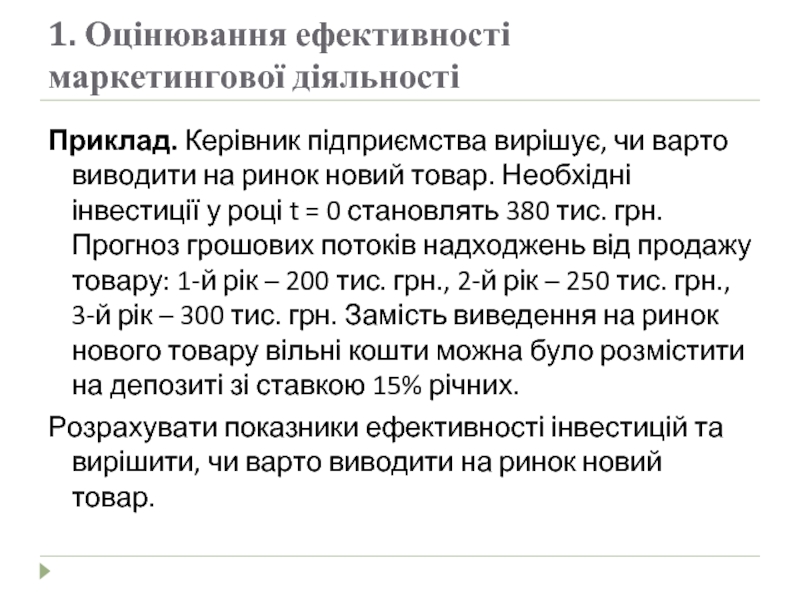

- 10. 1. Оцінювання ефективності маркетингової діяльності Приклад.

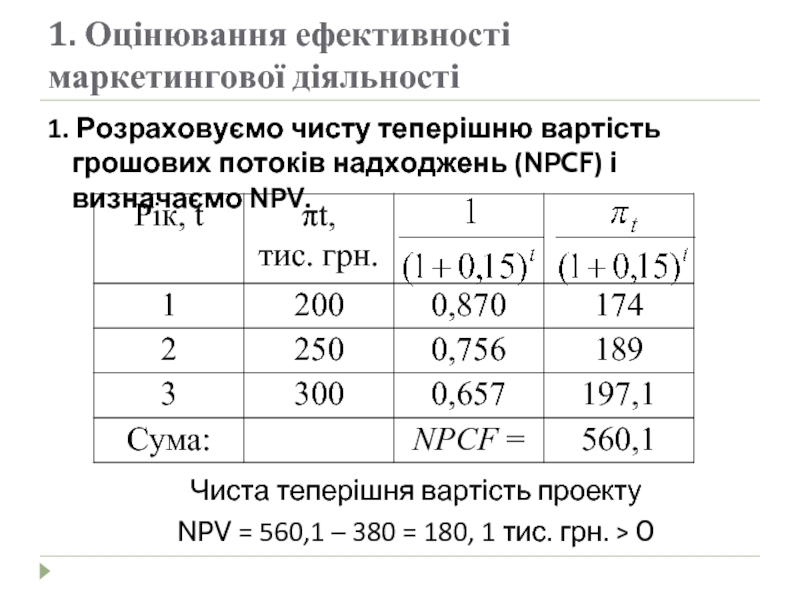

- 11. 1. Оцінювання ефективності маркетингової діяльності 1.

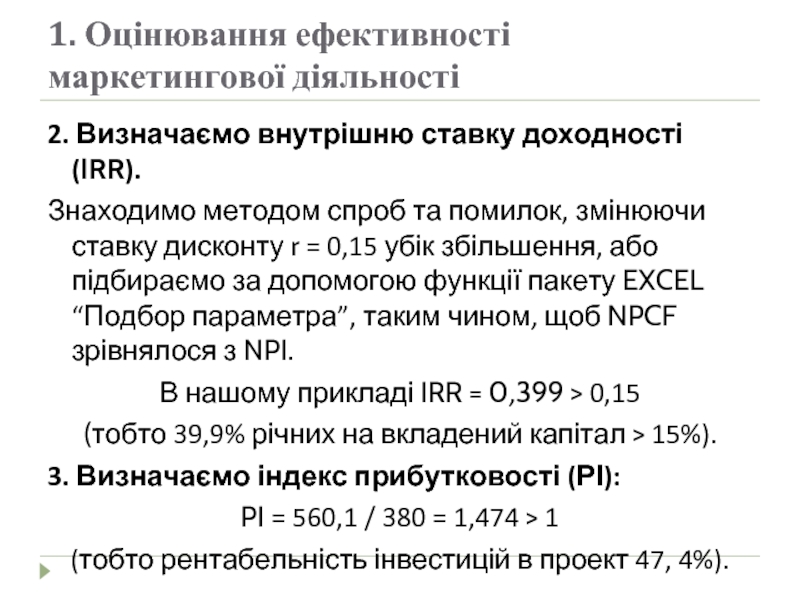

- 12. 1. Оцінювання ефективності маркетингової діяльності 2.

- 13. 1. Оцінювання ефективності маркетингової діяльності 4.

- 14. 1. Оцінювання ефективності маркетингової діяльності Кумулятивна

- 15. 1. Оцінювання ефективності маркетингової діяльності В

- 16. 2. Урахування ризику при оцінюванні ефективності маркетингових

- 17. 2. Урахування ризику при оцінюванні ефективності маркетингових

- 18. 2. Урахування ризику при оцінюванні ефективності маркетингових

- 19. 2. Урахування ризику при оцінюванні ефективності маркетингових

- 20. 2. Урахування ризику при оцінюванні ефективності маркетингових

- 21. 3. Формування портфеля маркетингових проектів з урахуванням

- 22. 3. Формування портфеля маркетингових проектів з урахуванням

- 23. 3. Формування портфеля маркетингових проектів з урахуванням

- 24. 3. Формування портфеля маркетингових проектів з урахуванням

- 25. 3. Формування портфеля маркетингових проектів з урахуванням

- 26. 3. Формування портфеля маркетингових проектів з урахуванням

- 27. 3. Формування портфеля маркетингових проектів з урахуванням

- 28. 3. Формування портфеля маркетингових проектів з урахуванням

- 29. 3. Формування портфеля маркетингових проектів з урахуванням

- 30. 3. Формування портфеля маркетингових проектів з урахуванням

- 31. 3. Формування портфеля маркетингових проектів з урахуванням

- 32. 3. Формування портфеля маркетингових проектів з урахуванням

- 33. 3. Формування портфеля маркетингових проектів з урахуванням

- 34. 3. Формування портфеля маркетингових проектів з урахуванням

- 35. 3. Формування портфеля маркетингових проектів з урахуванням

- 36. ДЯКУЮ ЗА УВАГУ!!!

Слайд 1Лекція 6.

ЕФЕКТИВНІСТЬ МАРКЕТИНГОВИХ ЗАХОДІВ З УРАХУВАННЯМ СТАВЛЕННЯ ДО РИЗИКУ

План:

Оцінювання ефективності

Урахування ризику при оцінюванні ефективності маркетингових інвестицій.

Формування портфеля маркетингових проектів з урахуванням ризику.

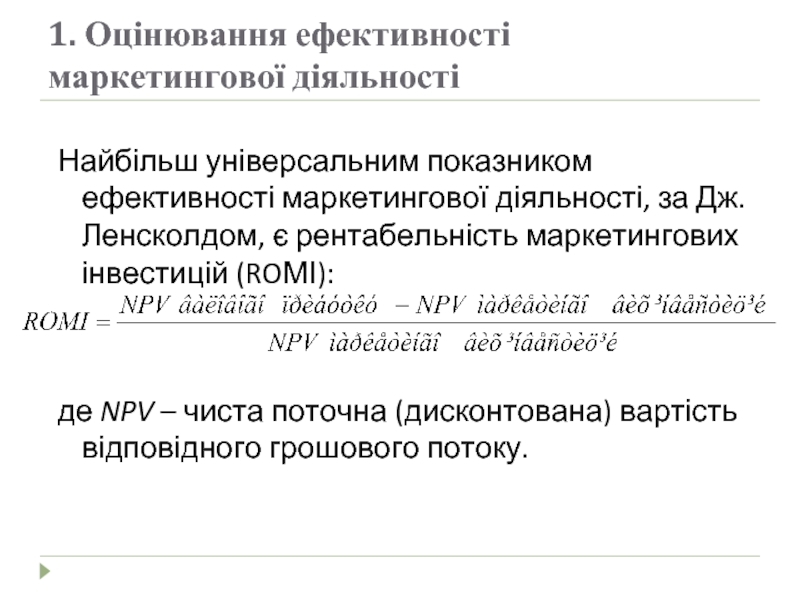

Слайд 21. Оцінювання ефективності маркетингової діяльності

Найбільш універсальним показником ефективності маркетингової діяльності,

де NPV – чиста поточна (дисконтована) вартість відповідного грошового потоку.

Слайд 31. Оцінювання ефективності маркетингової діяльності

У більш загальному формулюванні, рішення про

Найчастіше використовуються такі показники:

чиста теперішня вартість проекту

внутрішня ставка доходності

індекс прибутковості

термін окупності інвестицій.

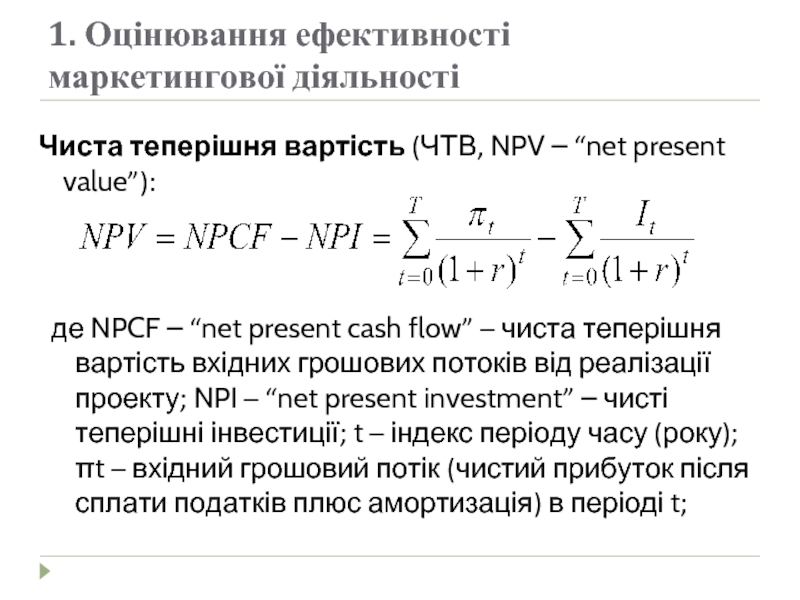

Слайд 41. Оцінювання ефективності маркетингової діяльності

Чиста теперішня вартість (ЧТВ, NPV –

де NPCF – “net present cash flow” – чиста теперішня вартість вхідних грошових потоків від реалізації проекту; NPI – “net present investment” – чисті теперішні інвестиції; t – індекс періоду часу (року); πt – вхідний грошовий потік (чистий прибуток після сплати податків плюс амортизація) в періоді t;

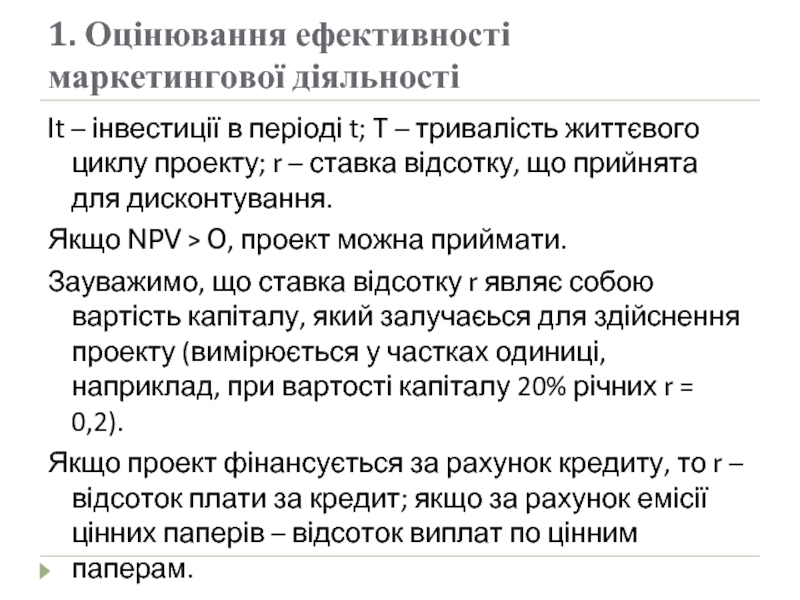

Слайд 51. Оцінювання ефективності маркетингової діяльності

It – інвестиції в періоді t;

Якщо NPV > 0, проект можна приймати.

Зауважимо, що ставка відсотку r являє собою вартість капіталу, який залучаєься для здійснення проекту (вимірюється у частках одиниці, наприклад, при вартості капіталу 20% річних r = 0,2).

Якщо проект фінансується за рахунок кредиту, то r – відсоток плати за кредит; якщо за рахунок емісії цінних паперів – відсоток виплат по цінним паперам.

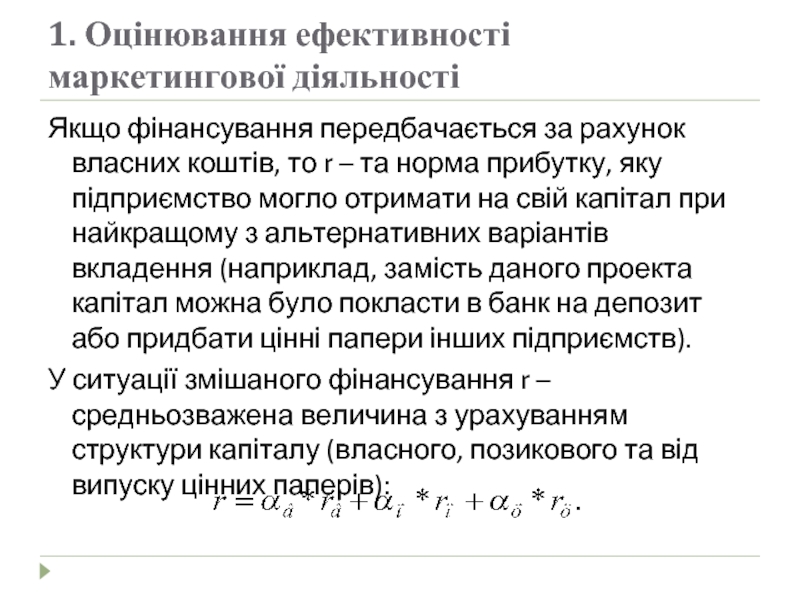

Слайд 61. Оцінювання ефективності маркетингової діяльності

Якщо фінансування передбачається за рахунок власних

У ситуації змішаного фінансування r – средньозважена величина з урахуванням структури капіталу (власного, позикового та від випуску цінних паперів):

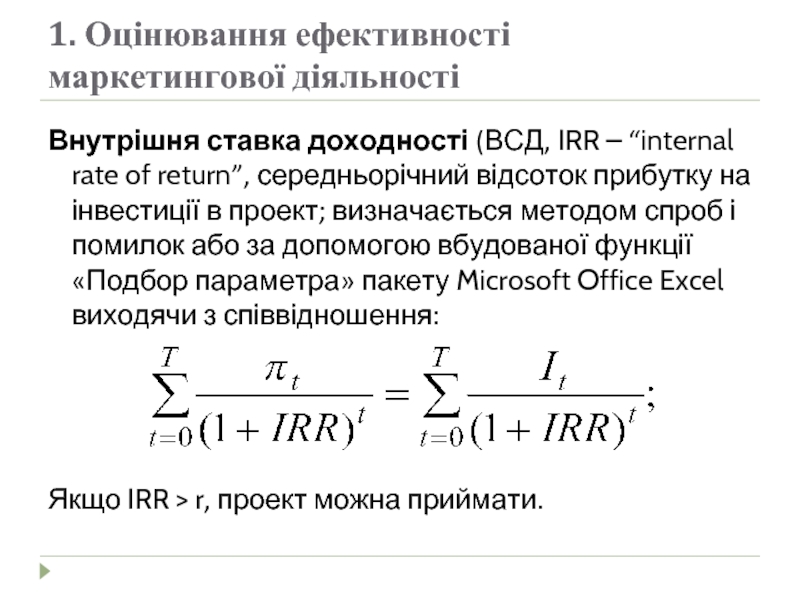

Слайд 71. Оцінювання ефективності маркетингової діяльності

Внутрішня ставка доходності (ВСД, IRR –

Якщо IRR > r, проект можна приймати.

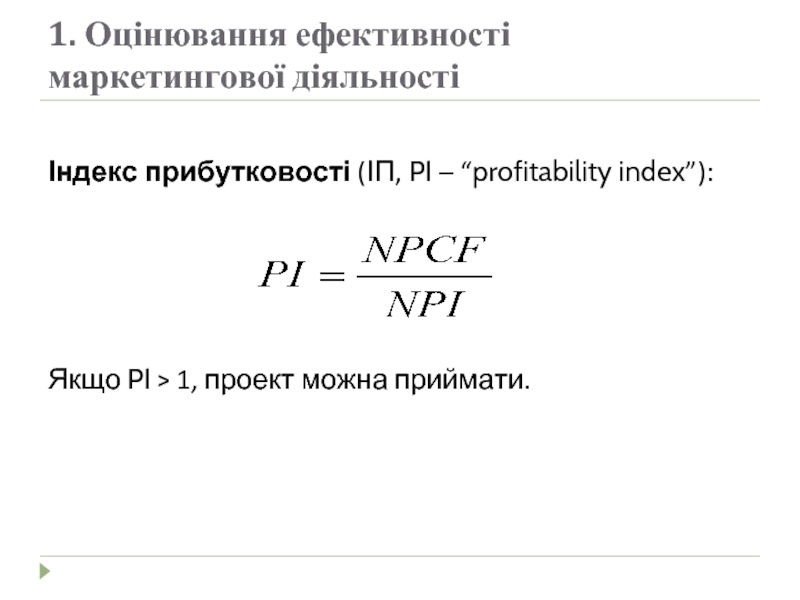

Слайд 81. Оцінювання ефективності маркетингової діяльності

Індекс прибутковості (ІП, PI – “profitability

Якщо PI > 1, проект можна приймати.

Слайд 91. Оцінювання ефективності маркетингової діяльності

Термін окупності (ТО); показує, за який

Якщо < , проект можна приймати.

Слайд 101. Оцінювання ефективності маркетингової діяльності

Приклад. Керівник підприємства вирішує, чи варто

Розрахувати показники ефективності інвестицій та вирішити, чи варто виводити на ринок новий товар.

Слайд 111. Оцінювання ефективності маркетингової діяльності

1. Розраховуємо чисту теперішню вартість грошових

Чиста теперішня вартість проекту

NPV = 560,1 – 380 = 180, 1 тис. грн. > 0

Слайд 121. Оцінювання ефективності маркетингової діяльності

2. Визначаємо внутрішню ставку доходності (IRR).

Знаходимо методом спроб та помилок, змінюючи ставку дисконту r = 0,15 убік збільшення, або підбираємо за допомогою функції пакету EXCEL “Подбор параметра”, таким чином, щоб NPCF зрівнялося з NPI.

В нашому прикладі IRR = 0,399 > 0,15

(тобто 39,9% річних на вкладений капітал > 15%).

3. Визначаємо індекс прибутковості (РІ):

PI = 560,1 / 380 = 1,474 > 1

(тобто рентабельність інвестицій в проект 47, 4%).

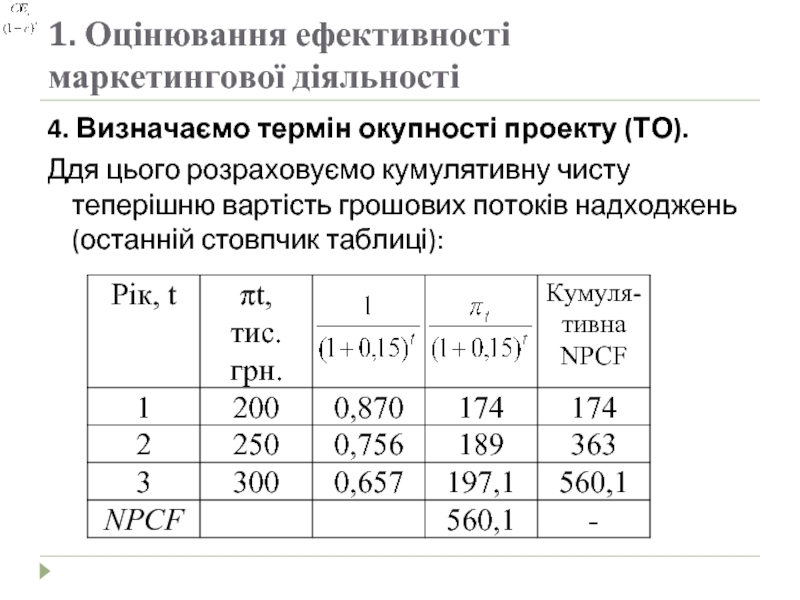

Слайд 131. Оцінювання ефективності маркетингової діяльності

4. Визначаємо термін окупності проекту (ТО).

Ддя

Слайд 141. Оцінювання ефективності маркетингової діяльності

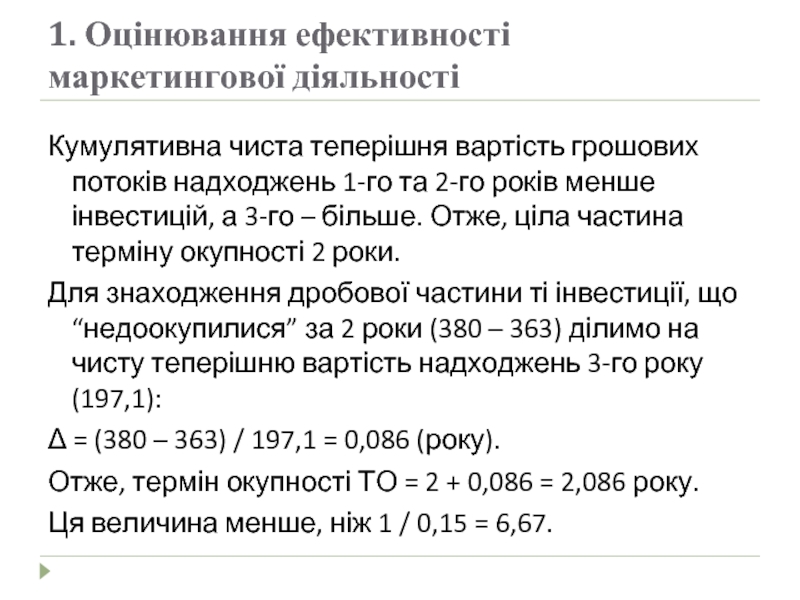

Кумулятивна чиста теперішня вартість грошових потоків

Для знаходження дробової частини ті інвестиції, що “недоокупилися” за 2 роки (380 – 363) ділимо на чисту теперішню вартість надходжень 3-го року (197,1):

Δ = (380 – 363) / 197,1 = 0,086 (року).

Отже, термін окупності ТО = 2 + 0,086 = 2,086 року.

Ця величина менше, ніж 1 / 0,15 = 6,67.

Слайд 151. Оцінювання ефективності маркетингової діяльності

В цілому, оскільки:

- чиста теперішня вартість

NPV = 180, 1 тис. грн. > 0;

- внутрішня ставка доходності

IRR = 0,399 > 0,15;

- індекс прибутковості

PI = 560,1 / 380 = 1,474 > 1;

- термін окупності

ТО = 2,086 року < 1 / 0,15 = 6,67 року;

проект є ефективним і його можна впроваджувати.

Слайд 162. Урахування ризику при оцінюванні ефективності маркетингових інвестицій

Якщо виконання маркетингового проекту

Розглянемо два основних способи урахування ризику на прикладі визначення показника NPV (ці ж способи застосовуються і при визначенні інших показників ефективності інвестицій).

Слайд 172. Урахування ризику при оцінюванні ефективності маркетингових інвестицій

1) Спосіб детермінованого еквіваленту,

Грошові потоки πt замінюють на відповідні значення детермінованих еквівалентів Сеt за допомогою коефіцієнтів детермінованого еквівалента α.

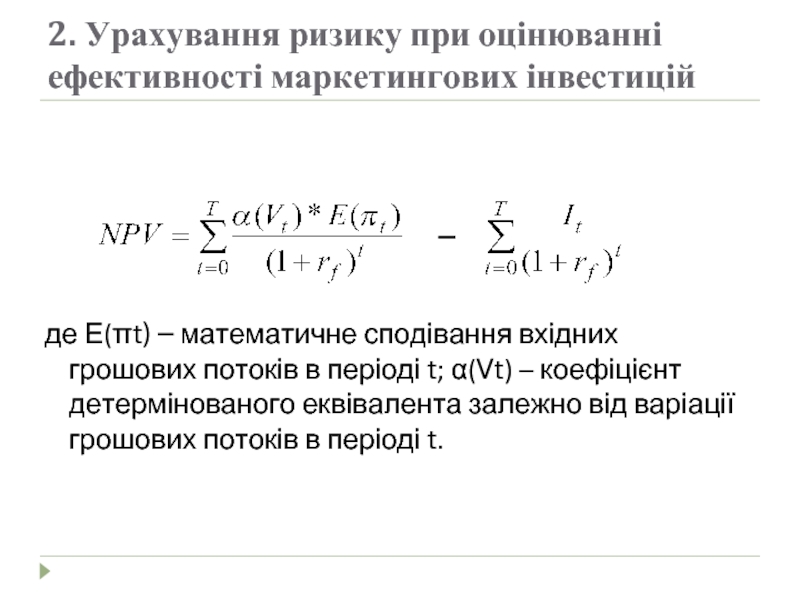

Для дисконтування в цьому випадку використовують безризикову ставку відсотку rf (зазвичай це ставка відсотку за короткостроковими державними зобов’язаннями). Формула для NPV приймає вигляд:

Слайд 182. Урахування ризику при оцінюванні ефективності маркетингових інвестицій

де Е(πt) – математичне

–

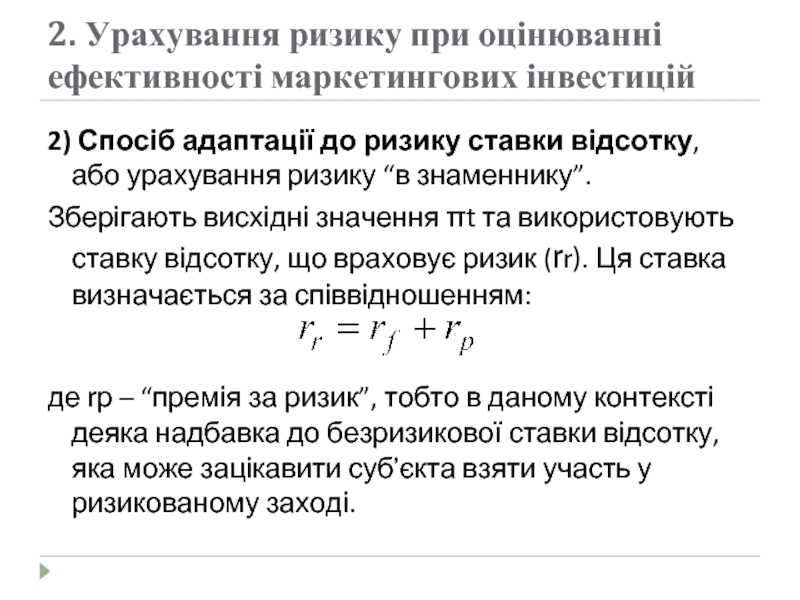

Слайд 192. Урахування ризику при оцінюванні ефективності маркетингових інвестицій

2) Спосіб адаптації до

Зберігають висхідні значення πt та використовують ставку відсотку, що враховує ризик (rr). Ця ставка визначається за співвідношенням:

де rр – “премія за ризик”, тобто в даному контексті деяка надбавка до безризикової ставки відсотку, яка може зацікавити суб’єкта взяти участь у ризикованому заході.

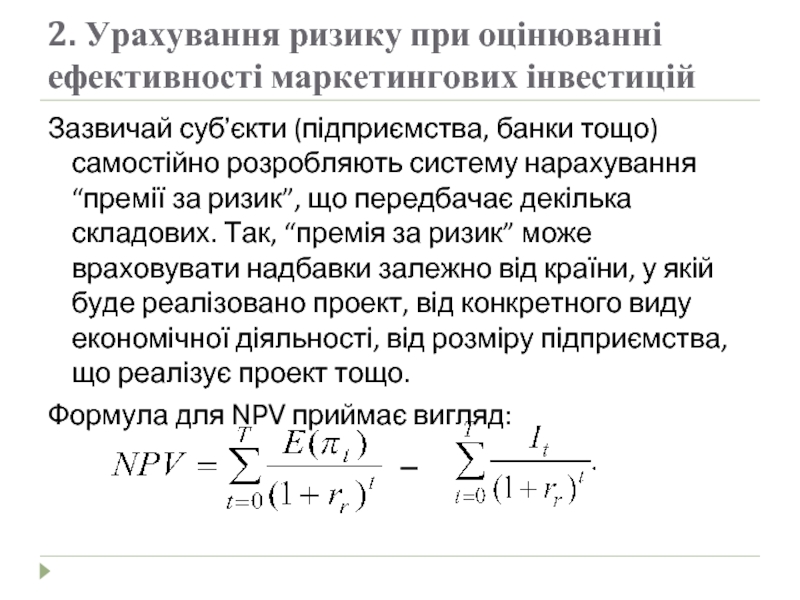

Слайд 202. Урахування ризику при оцінюванні ефективності маркетингових інвестицій

Зазвичай суб’єкти (підприємства, банки

Формула для NPV приймає вигляд:

–

Слайд 213. Формування портфеля маркетингових проектів з урахуванням ризику

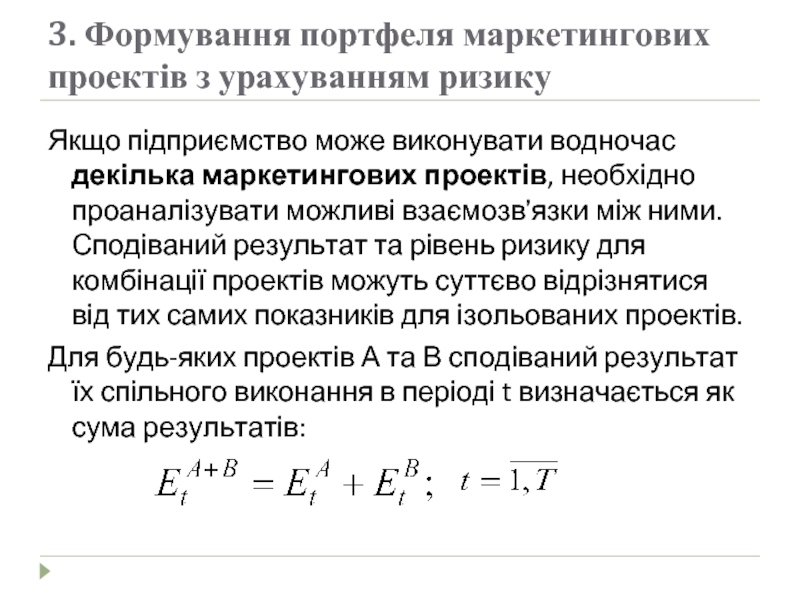

Якщо підприємство може виконувати

Для будь-яких проектів А та В сподіваний результат їх спільного виконання в періоді t визначається як сума результатів:

Слайд 223. Формування портфеля маркетингових проектів з урахуванням ризику

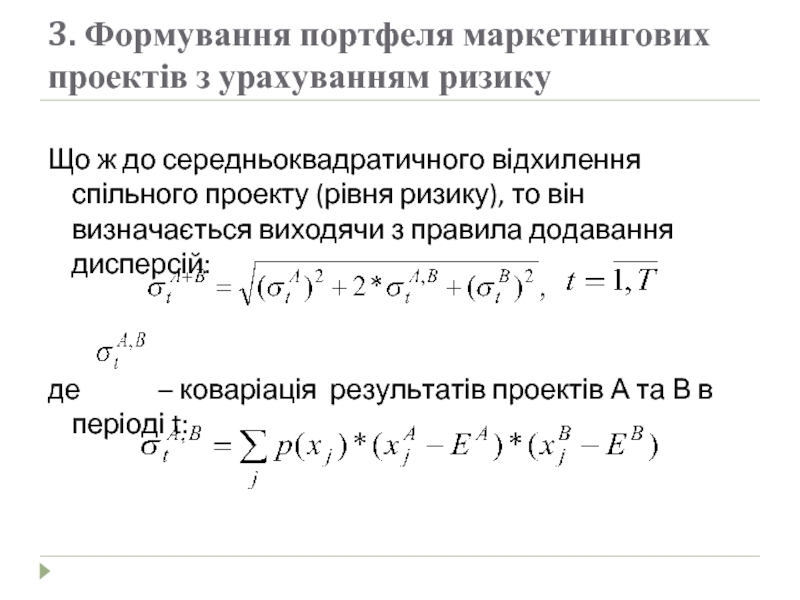

Що ж до середньоквадратичного

де – коваріація результатів проектів А та В в періоді t:

Слайд 233. Формування портфеля маркетингових проектів з урахуванням ризику

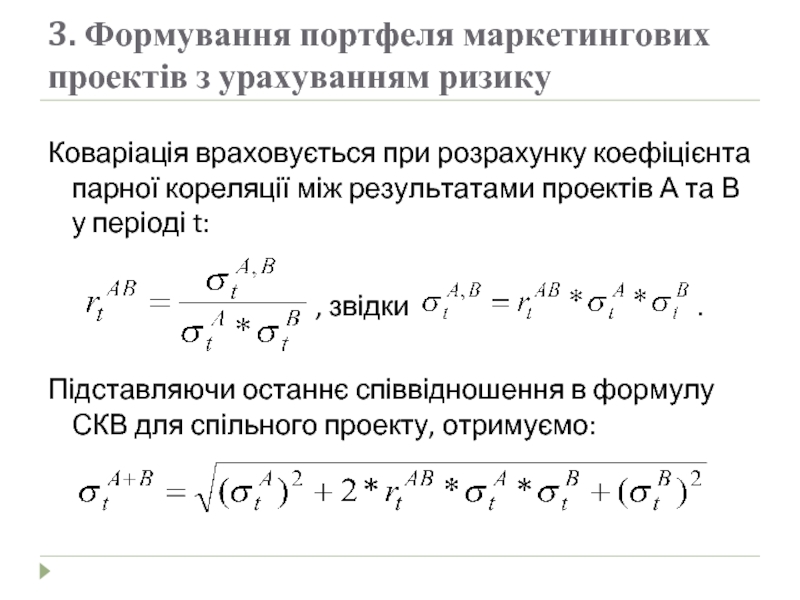

Коваріація враховується при розрахунку

, звідки .

Підставляючи останнє співвідношення в формулу СКВ для спільного проекту, отримуємо:

Слайд 243. Формування портфеля маркетингових проектів з урахуванням ризику

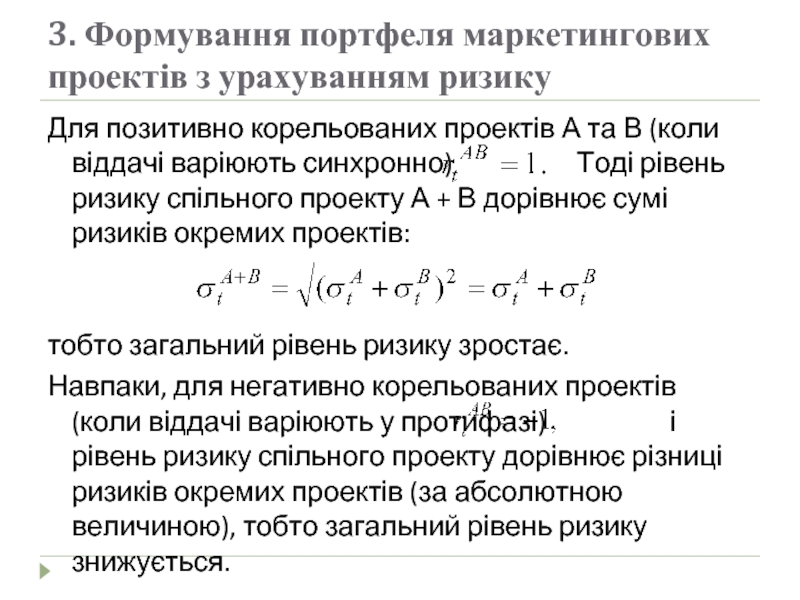

Для позитивно корельованих проектів

тобто загальний рівень ризику зростає.

Навпаки, для негативно корельованих проектів (коли віддачі варіюють у протифазі) і рівень ризику спільного проекту дорівнює різниці ризиків окремих проектів (за абсолютною величиною), тобто загальний рівень ризику знижується.

Слайд 253. Формування портфеля маркетингових проектів з урахуванням ризику

Таким чином, можна зробити

Для зниження ризику доцільно комбінувати лише проекти з негативно корельованими віддачами (наприклад, виробництво і продаж нормальних та антициклічних товарів, включення в асортимент товарів, які користуватимуться попитом в холодну та теплу погоду тощо). Тоді втрати від одного проекту будуть компенсуватися виграшем від іншого.

Слайд 263. Формування портфеля маркетингових проектів з урахуванням ризику

Іноді проект, непривабливий сам

Якщо маркетингових проектів достатньо багато, вони розраховані не на один рік і не чітко корельовані між собою, задача вибору оптимального “портфеля” проектів стає надто складною.

Слайд 273. Формування портфеля маркетингових проектів з урахуванням ризику

Так, І.О. Бланк рекомендує

Скласти перелік всіх маркетингових проектів, що розглядаються;

Провести три незалежних ранжування проектів: за показниками ефективності інвестицій (без урахування ризику), за рівнем ризику і за рівнем ліквідності (за ступенем легкості повернення вкладених коштів у випадку невдачі проекту);

Оцінити відносну значущість для ОПР зазначених трьох показників (визначити вагові коефіцієнти);

Слайд 283. Формування портфеля маркетингових проектів з урахуванням ризику

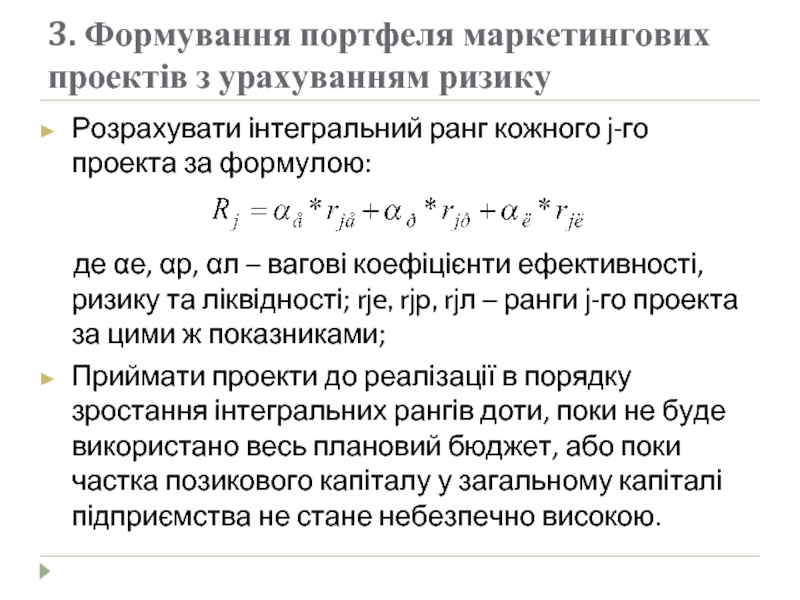

Розрахувати інтегральний ранг кожного

де αе, αр, αл – вагові коефіцієнти ефективності, ризику та ліквідності; rje, rjp, rjл – ранги j-го проекта за цими ж показниками;

Приймати проекти до реалізації в порядку зростання інтегральних рангів доти, поки не буде використано весь плановий бюджет, або поки частка позикового капіталу у загальному капіталі підприємства не стане небезпечно високою.

Слайд 293. Формування портфеля маркетингових проектів з урахуванням ризику

Задача формування оптимального портфеля

Постановка цієї задачі може бути адаптована до формування оптимального портфеля маркетингових проектів, якщо замість відсоткового доходу цінного паперу розглядати рентабельність маркетингових інвестицій (РІ – 1). Для цього ж показника визначаються СКВ і коваріація.

Слайд 303. Формування портфеля маркетингових проектів з урахуванням ризику

В моделі задачі використано

i – індекс маркетингового проекту; і = 1, n;

Ri, σi – рентабельність маркетингових інвестицій та її СКВ для і-го проекту;

σij – коваріація між рентабельністю маркетингових інвестицій і-го та j-го проекту;

R, σ – відповідно рентабельність інвестицій та її СКВ для портфеля проектів;

хi – невідомі, що показують частку бюджету, яка має бути інвестована у і-й маркетинговий проект;

u(R, σ) = R – ω* σ² - функція корисності ОПР.

Слайд 313. Формування портфеля маркетингових проектів з урахуванням ризику

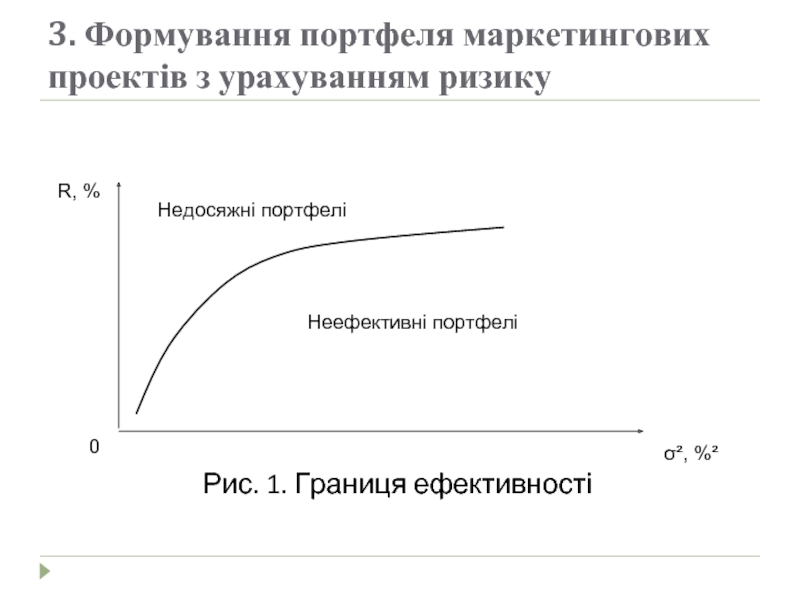

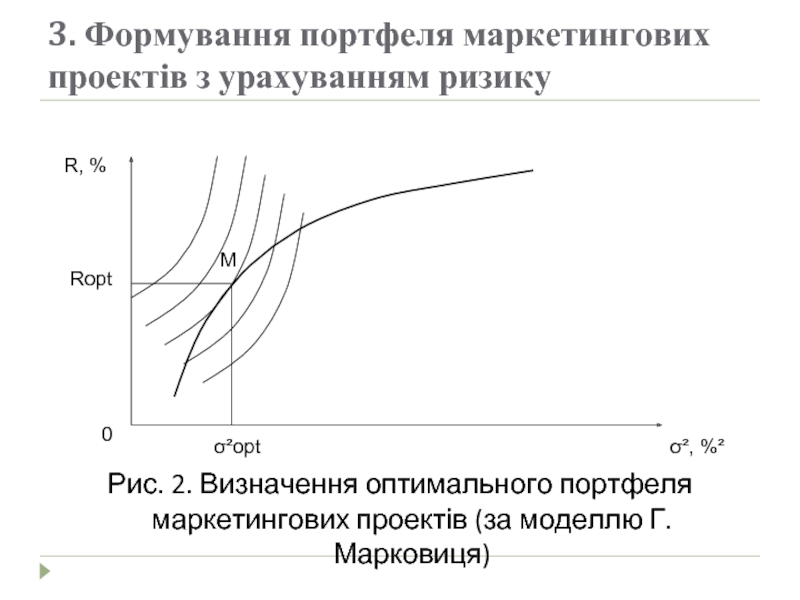

Задача оптимізації портфеля вирішується

На першому етапі визначають так звану границю ефективності, тото з усієї множини портфелей відбирають ті, які забезпечують мінімальний ризик для кожної заданої рентабельності маркетингових інвестицій.

Графік границі ефективності поданий на рис. 1.

Слайд 323. Формування портфеля маркетингових проектів з урахуванням ризику

Рис. 1. Границя ефективності

R,

σ², %²

0

Недосяжні портфелі

Неефективні портфелі

Слайд 333. Формування портфеля маркетингових проектів з урахуванням ризику

На другому етапі серед

Графічно задача полягає у визначенні точки М, у якій границя ефективності стає дотичною до найвищої з доступних кривих байдужості ОПР, не схильної до ризику (рис. 2).

Слайд 343. Формування портфеля маркетингових проектів з урахуванням ризику

Рис. 2. Визначення оптимального

R, %

Ropt

0

σ², %²

σ²opt

M

Слайд 353. Формування портфеля маркетингових проектів з урахуванням ризику

Чим менше ОПР схильна

В такому портфелі основну частину складають проекти з низькою рентабельністю маркетингових інвестицій та низьким ризиком.