- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

AFS-НБКИ. Межбанковский сервис противодействию кредитному мошенничеству презентация

Содержание

- 1. AFS-НБКИ. Межбанковский сервис противодействию кредитному мошенничеству

- 3. Предпосылки “Заявочное” мошенничество является общей проблемой, и

- 4. Оценка ущерба, наносимого анкетными мошенниками Для оценки

- 5. Оценка ущерба, наносимого анкетными мошенниками На примере

- 6. НБКИ - AFS НБКИ AFS - это

- 7. Возможности сервиса Выявление несоответствий на уровне обособленной

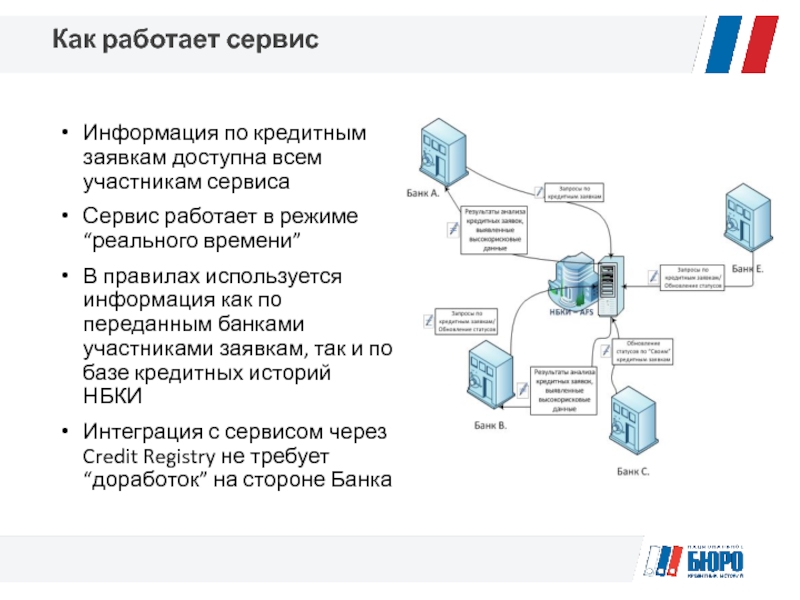

- 8. Как работает сервис Информация по кредитным заявкам

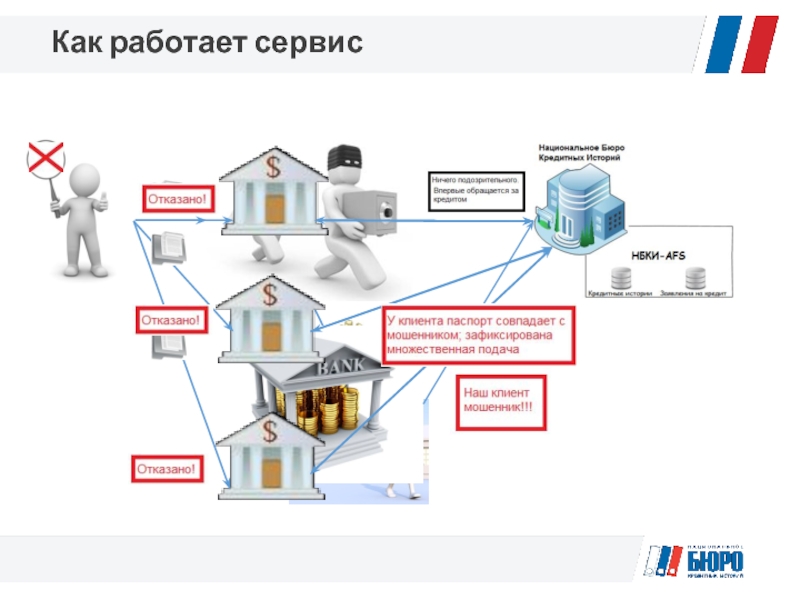

- 9. Как работает сервис

- 10. Рабочая группа Работы по тестированию сервиса велись

- 11. Эффективность сервиса Самый быстрый сервис на

- 12. Спасибо! ____________________ тел. +7 (495) 221

Слайд 3Предпосылки

“Заявочное” мошенничество является общей проблемой, и эта проблема актуальна как для

развивающихся рынков, так и для зрелых. Уровень мошенничества в розничном кредитовании в России также будет расти, если не оказывать активного сопротивления

Хорошо подготовленные мошеннические схемы: мошенники выбирают несколько банков в качестве объектов атаки

Репрезентативность базы кредитных историй НБКИ достигла уровня, позволяющего учитывать данные по кредитным историям при выявлении высокорисковых данных наравне с данными, переданными участниками сервиса НБКИ – AFS

Решена техническая задача скоростной обработки огромных массивов данных и поиска совпадений без заметного увеличения времени обработки заявки

Хорошо подготовленные мошеннические схемы: мошенники выбирают несколько банков в качестве объектов атаки

Репрезентативность базы кредитных историй НБКИ достигла уровня, позволяющего учитывать данные по кредитным историям при выявлении высокорисковых данных наравне с данными, переданными участниками сервиса НБКИ – AFS

Решена техническая задача скоростной обработки огромных массивов данных и поиска совпадений без заметного увеличения времени обработки заявки

Слайд 4Оценка ущерба, наносимого анкетными мошенниками

Для оценки ущерба от мошенничества мы предлагаем

использовать следующий критерий:

Отсутствие платежей по кредиту в первый год жизни кредита

Данный критерий является консервативным и позволяет исключить дефолты, не связанные с мошенничеством.

На примере продуктов розничного нецелевого кредитования и исходя из опыта наших партнеров уровень мошенничества можно оценить как

1% – 2,5%

от кредитного портфеля Банка

Это прямые убытки банков,

которые не удастся восстановить.

Отсутствие платежей по кредиту в первый год жизни кредита

Данный критерий является консервативным и позволяет исключить дефолты, не связанные с мошенничеством.

На примере продуктов розничного нецелевого кредитования и исходя из опыта наших партнеров уровень мошенничества можно оценить как

1% – 2,5%

от кредитного портфеля Банка

Это прямые убытки банков,

которые не удастся восстановить.

Слайд 5Оценка ущерба, наносимого анкетными мошенниками

На примере того же портфеля розничных нецелевых

кредитов, по данным наших партнеров, оценим потери от мошенничества:

Среднее количество кредитов в год: 75 000 шт.

Средний размер экспресс кредита: 40 000 руб.

Средний размер не экспресс кредита: 180 000 руб.

Потери от мошенничества при таком подходе могут составлять:

от 82 до 206 млн. руб в год

Задачи, которые решает Сервис НБКИ – AFS, направленны как раз на идентификацию и предотвращение выдачи кредитов в данном сегменте входящего потока.

Даже при 20% эффективности Сервиса по идентификации мошеннических заявок мы получаем эффект от применения до 40 млн. руб. в год.

Конечно, все банки по разному подвержены данному риску в разрезе своих объемов и продуктов, но данный пример позволяет оценить масштабы проблемы на рынке розничного кредитования.

Среднее количество кредитов в год: 75 000 шт.

Средний размер экспресс кредита: 40 000 руб.

Средний размер не экспресс кредита: 180 000 руб.

Потери от мошенничества при таком подходе могут составлять:

от 82 до 206 млн. руб в год

Задачи, которые решает Сервис НБКИ – AFS, направленны как раз на идентификацию и предотвращение выдачи кредитов в данном сегменте входящего потока.

Даже при 20% эффективности Сервиса по идентификации мошеннических заявок мы получаем эффект от применения до 40 млн. руб. в год.

Конечно, все банки по разному подвержены данному риску в разрезе своих объемов и продуктов, но данный пример позволяет оценить масштабы проблемы на рынке розничного кредитования.

Слайд 6НБКИ - AFS

НБКИ AFS - это сервис предотвращения мошенничества в сфере

розничного кредитования, который позволяет ее участникам обмениваться результатами анализа кредитных заявлений заемщиков с целью выявления высокорисковых кредитных заявлений

Сервис работает на объединенном пуле данных участников, и кредитной истории НБКИ, позволяя всем участникам сервиса противодействия мошенничеству извлекать пользу из данных накопленных отдельными участниками

Сервис использует механизм поиска совпадений и несоответствий на основе набора специальных правил, в том числе использующих логику нечеткого поиска, созданных для целей выявления высокорисковых данных и мошеннических кредитных заявлений

В правилах поиска в качестве базиса используются не только прямые совпадения, но и данные из найденных социальных сетей, т.е. ближайшего окружения субъекта

Сервис работает на объединенном пуле данных участников, и кредитной истории НБКИ, позволяя всем участникам сервиса противодействия мошенничеству извлекать пользу из данных накопленных отдельными участниками

Сервис использует механизм поиска совпадений и несоответствий на основе набора специальных правил, в том числе использующих логику нечеткого поиска, созданных для целей выявления высокорисковых данных и мошеннических кредитных заявлений

В правилах поиска в качестве базиса используются не только прямые совпадения, но и данные из найденных социальных сетей, т.е. ближайшего окружения субъекта

Слайд 7Возможности сервиса

Выявление несоответствий на уровне обособленной заявки

Поиск совпадений как по всей

базе данных, так и относительно собственного набора заявок, что позволяет выявлять недобросовестных заемщиков или связанных с ними лиц, вызвавших подозрения у других участников Сервиса

Поиск совпадений и сравнение анкеты заемщика с имеющимися в НБКИ кредитными историями

Построение и анализ графа социальной сети связей заемщика на базе данных сервиса и кредитных историях НБКИ

Предоставление банку деперсонализированной соц. сети заявителя для самостоятельного анализа

Поиск совпадений и сравнение анкеты заемщика с имеющимися в НБКИ кредитными историями

Построение и анализ графа социальной сети связей заемщика на базе данных сервиса и кредитных историях НБКИ

Предоставление банку деперсонализированной соц. сети заявителя для самостоятельного анализа

Слайд 8Как работает сервис

Информация по кредитным заявкам доступна всем участникам сервиса

Сервис работает

в режиме “реального времени”

В правилах используется информация как по переданным банками участниками заявкам, так и по базе кредитных историй НБКИ

Интеграция с сервисом через Credit Registry не требует “доработок” на стороне Банка

В правилах используется информация как по переданным банками участниками заявкам, так и по базе кредитных историй НБКИ

Интеграция с сервисом через Credit Registry не требует “доработок” на стороне Банка

Слайд 10Рабочая группа

Работы по тестированию сервиса велись с Q4-12 совместно с банками

участниками рабочей группы

Для проведения испытаний, было реализовано 165 фрод правил

Суммарный объем анализируемых данных составил более 80 млн. анкет, из них 23 млн. - кредитные заявки, переданные участниками рабочей группы

На испытательном стенде сервис обеспечил среднюю пропускную способность проверки 185 кредитных заявок в секунду

Полный финальный прогон в режиме «все на все» (проверка 23 млн. заявок на базисе из 80 млн. по набору из 165 правил) занял менее 35 часов.

Для проведения испытаний, было реализовано 165 фрод правил

Суммарный объем анализируемых данных составил более 80 млн. анкет, из них 23 млн. - кредитные заявки, переданные участниками рабочей группы

На испытательном стенде сервис обеспечил среднюю пропускную способность проверки 185 кредитных заявок в секунду

Полный финальный прогон в режиме «все на все» (проверка 23 млн. заявок на базисе из 80 млн. по набору из 165 правил) занял менее 35 часов.

Слайд 11Эффективность сервиса

Самый быстрый сервис на рынке. Пропускная способность до 200

заявок в секунду

165 тщательно отобранных фрод правил, позволяют проконтролировать любой портфель

Высокая селективность и качество правил :

«Тор 20» правил в 5 раз чаще срабатывают на «плохих» заявках чем на «хороших»

Набор правил выявляет до 70% «плохих» заявок

Индивидуальный подход и постоянное улучшение сервиса

Возможность создавать индивидуальные наборы правил для каждого из банков

Возможность быстро выполнить анализ правил на заданном портфеле заявок и получить подробный отчет

Быстрый цикл оценки эффективности систем позволяет постоянно улучшать и оптимизировать качество фрод правил

165 тщательно отобранных фрод правил, позволяют проконтролировать любой портфель

Высокая селективность и качество правил :

«Тор 20» правил в 5 раз чаще срабатывают на «плохих» заявках чем на «хороших»

Набор правил выявляет до 70% «плохих» заявок

Индивидуальный подход и постоянное улучшение сервиса

Возможность создавать индивидуальные наборы правил для каждого из банков

Возможность быстро выполнить анализ правил на заданном портфеле заявок и получить подробный отчет

Быстрый цикл оценки эффективности систем позволяет постоянно улучшать и оптимизировать качество фрод правил