Европе.

История российских банков.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Возникновение и развитие банков презентация

Содержание

- 1. Возникновение и развитие банков

- 2. 1. Античная банковская система

- 3. Банки – неотъемлемый атрибут товарно-денежного хозяйства. Степень

- 4. История банковского дела начинается с VIII века

- 5. Выделялась деятельность банкирского дома Эгиби, который принимал

- 6. Банк Эгиби был открыт около 685-го г.

- 7. Ранняя форма греческих банков - храмы.

- 8. В Эфесе в храме богини Артемиды скопились

- 9. Собственные богатства храмов, возникающие в результате их

- 10. В VII веке до н. э. в

- 11. Крупнейшие трапезы превращались в центры кредитных операций

- 12. Оборотные средства банка-трапезы складывались из вкладов, предоставленных

- 13. 2. Становление банковского дела в Европе

- 14. В средние века спрос на услуги банкиров

- 15. Получило распространение меняльное дело (меняльный промысел): специалисты

- 16. Массейс К. Меняла с женой. Ок. 1514. Лувр

- 17. Первоначально менялы были торговцами денег, но не

- 18. Самый старый из действующих банков – Monte

- 20. Банк Швеции, Риксбан (Riksbank) считается одним из

- 22. 3. История российских банков

- 23. Становление банковского дела в России связывают с

- 24. Развитие кредитно-банковской системы России до 1917 г.

- 25. Первые российские кредитные учреждения в современном понимании

- 26. В царствование императора Александра I для установления

- 27. Второй этап 1860-1917гг. В 1860 г. был

- 28. К операциям банка относились: учет и переучет

- 29. Государственный банк Российской империи накануне Первой мировой

- 30. В 1917 г. в России было 47

- 31. 14 декабря 1917 г. декретом ВЦИК банковское

- 32. Основные вехи истории государственного банка России начиная

- 33. •1927 г. — на Госбанк возложены руководство

Слайд 1Тема 10. Возникновение и развитие банков

Античная банковская система.

Становление банковского дела в

Слайд 3Банки – неотъемлемый атрибут товарно-денежного хозяйства. Степень зрелости банковской деятельности соответствует

степени развитости товарно-денежных связей в экономике.

Элементы развития банковского дела можно найти в истории древнего мира.

На Древнем Востоке возникла традиция доверять денежные средства храмам. Затем она перешла в Древнюю Грецию, Древний Рим, позже – средневековую Европу.

Элементы развития банковского дела можно найти в истории древнего мира.

На Древнем Востоке возникла традиция доверять денежные средства храмам. Затем она перешла в Древнюю Грецию, Древний Рим, позже – средневековую Европу.

Слайд 4История банковского дела начинается с VIII века до нашей эры в

древнем Вавилоне.

Вавилонские банкиры принимали вклады, платили по ним проценты, выдавали ссуды и выпускали банковские билеты (гуду), имевшие обращение наравне с золотом.

Вавилонские банкиры принимали вклады, платили по ним проценты, выдавали ссуды и выпускали банковские билеты (гуду), имевшие обращение наравне с золотом.

Слайд 5Выделялась деятельность банкирского дома Эгиби, который

принимал денежные вклады;

клиентам предоставлял кредит,

за что кредитор получал вместо процентов право на плоды урожая с полей должника;

выступал в качестве поручителя по сделкам;

выполнял роль советчика и доверенного лица при составлении разного рода актов и сделок.

выступал в качестве поручителя по сделкам;

выполнял роль советчика и доверенного лица при составлении разного рода актов и сделок.

Слайд 6Банк Эгиби был открыт около 685-го г. до Р. Х.

Спустя сто

лет он достиг наибольшего расцвета.

Все придворные финансовые дела вверялись дому Эгиби в продолжении нескольких столетий.

Все придворные финансовые дела вверялись дому Эгиби в продолжении нескольких столетий.

Слайд 7Ранняя форма греческих банков - храмы.

Сохранность денежных средств — вкладов—

гарантировалась. Для этого территория храмов и дороги к ним были священными и охранялись. Храмы были защищены поселениями союзов греческих племен.

Благодаря раскопкам Делосского храма стала известна система хранения денежных средств. Она условно названа «экономикой горшков». Запасы были уложены в горшки в четыре ряда.

Благодаря раскопкам Делосского храма стала известна система хранения денежных средств. Она условно названа «экономикой горшков». Запасы были уложены в горшки в четыре ряда.

Слайд 8В Эфесе в храме богини Артемиды скопились значительные денежные суммы, которые

помещались в храм как в безопасное хранилище частными лицами из многих полисов-государств, самими государствами и царями.

Слайд 9Собственные богатства храмов, возникающие в результате их хозяйственной и торговой деятельности,

скопление ценностей, отданных на хранение, давали жрецам и жрицам возможность активно кредитовать как частных лиц, так и города-государства и увеличивать свои доходы за счет процентов.

Слайд 10В VII веке до н. э. в древнегреческом полисе Лидии начали

чеканить стандартные золотые и серебряные монеты.

Это изобретение подхватили другие греческие города-государства, что привело к развитию международного денежного оборота.

Потребовало обмена одной монеты на другую при торговых сделках.

В результате появились меняльные лавки – трапезы.

За обмен взималась комиссия 5–6 %, однако известны случаи, когда она доходила до 10 и даже 25 %.

Это изобретение подхватили другие греческие города-государства, что привело к развитию международного денежного оборота.

Потребовало обмена одной монеты на другую при торговых сделках.

В результате появились меняльные лавки – трапезы.

За обмен взималась комиссия 5–6 %, однако известны случаи, когда она доходила до 10 и даже 25 %.

Слайд 11Крупнейшие трапезы превращались в центры кредитных операций – банки.

Кроме обмена

и экспертизы денег, трапезиты производили банковско-ростовщические операции: выдавали ссуды под высокие проценты (от 10-12 до 36%) в залог движимого и недвижимого имущества - кораблей, рабов и корабельных грузов.

Слайд 12Оборотные средства банка-трапезы складывались из

вкладов, предоставленных в распоряжение трапезитов,

собственных денег

трапезитов.

Некоторые вклады были беспроцентными, поскольку деньги передавались трапезиту или для лучшей сохранности, или для сокрытия имущества от налогов.

Кредитование осуществлялось под значительно более высокие проценты, и эта разница составляла доход банков.

Некоторые вклады были беспроцентными, поскольку деньги передавались трапезиту или для лучшей сохранности, или для сокрытия имущества от налогов.

Кредитование осуществлялось под значительно более высокие проценты, и эта разница составляла доход банков.

Слайд 14В средние века спрос на услуги банкиров значительно вырос: в обороте

было множество различных монет, которые требовалось менять для торговли. Тогда и возникло слово «банк» - от названия лавки, на которой сидели менялы. Banco в переводе с итальянского языка обозначает «скамья», «лавка».

Банкиры занимались не только обменом, но и ведением счетов клиентов, а также безналичными платежами.

Банкиры занимались не только обменом, но и ведением счетов клиентов, а также безналичными платежами.

Слайд 15Получило распространение меняльное дело (меняльный промысел): специалисты давали указания и оценку

предлагаемых монет, знали основы существования монетных систем. Такие специалисты стали называться менялами.

Слайд 17Первоначально менялы были торговцами денег, но не банкирами, так как не

являлись кредитными посредниками. Но впоследствии меняльное дело начали отделять от банкирского. А термин «банкиры», заменивший «менялы» появился в Венеции в XIV веке.

Слайд 18Самый старый из действующих банков – Monte dei Paschi di Siena

– был открыт в Италии.

Данный банк был основан 27 февраля 1472 года Генеральным советом Сиенской республики для выдачи микро кредитов по небольшим процентным ставкам жителям, не имевшим достаточного уровня дохода.

Слайд 20Банк Швеции, Риксбан (Riksbank) считается одним из самых старых из существующих

центральных банков мира. Он был основан в 1668 г.

Его предшественником был Стокгольм Банко – частное банковское учреждение, основанное голландцем Йоханом Пальмштрухом в 1656 году.

«Банк Пальмштруха» разорился, когда выдал слишком много кредитов без нужного залога. Пальмштрух, который отвечал за выдачу кредитов, был приговорён к смертной казни, однако позднее его помиловали. Новый банк, чтобы не повторять ошибок старого, приступил к работе под строжайшим контролем риксдаг сословий.

Его предшественником был Стокгольм Банко – частное банковское учреждение, основанное голландцем Йоханом Пальмштрухом в 1656 году.

«Банк Пальмштруха» разорился, когда выдал слишком много кредитов без нужного залога. Пальмштрух, который отвечал за выдачу кредитов, был приговорён к смертной казни, однако позднее его помиловали. Новый банк, чтобы не повторять ошибок старого, приступил к работе под строжайшим контролем риксдаг сословий.

Слайд 23Становление банковского дела в России связывают с именем Афанасия Лаврентьевича Ордин-Нащокина.

В 1665г. Ордин-Нащокин в Пскове было создано торговое товарищество для маломощных купцов. Роль кредиторов должны были выполнять крупные псковские купцы.

Слайд 24Развитие кредитно-банковской системы России до 1917 г. можно разделить на два

этапа:

•Первый этап 1733 - 1860 гг. характеризовался государственной монополией в банковской сфере. Кредитная система в основном состояла из центральных и местных казенных кредитных учреждений.

•Первый этап 1733 - 1860 гг. характеризовался государственной монополией в банковской сфере. Кредитная система в основном состояла из центральных и местных казенных кредитных учреждений.

Слайд 25Первые российские кредитные учреждения в современном понимании появились в 1754 году.

По указанию Елизаветы Петровны были созданы Дворянские заемные банки в Петербурге и Москве и Купеческий банк в Петербурге.

В 1786 году они были расформированы, а на их основе создан Государственный заемный банк, который ссужал деньгами в основном государство. В меньшей степени кредитами также пользовались дворянство и купечество.

Государственный заемный банк стал первой финансовой организацией в России, которая принимала вклады населения.

В 1786 году они были расформированы, а на их основе создан Государственный заемный банк, который ссужал деньгами в основном государство. В меньшей степени кредитами также пользовались дворянство и купечество.

Государственный заемный банк стал первой финансовой организацией в России, которая принимала вклады населения.

Слайд 26В царствование императора Александра I для установления единства между всеми кредитными

организациями было образовано особое учреждение «Совет государственных кредитных установлений».

Слайд 27Второй этап 1860-1917гг.

В 1860 г. был учрежден устав Государственного банка.

1862-1872 гг.

считается временем беспрерывного исторического развития банковского дела в России.

В этот период зародилось 33 акционерных банка, 11 акционерных земельных банков.

В 1873 г. функционировало 222 городских общественных банка.

В этот период зародилось 33 акционерных банка, 11 акционерных земельных банков.

В 1873 г. функционировало 222 городских общественных банка.

Слайд 28К операциям банка относились:

учет и переучет всяких векселей и других обязательств;

выдача

ссуд и кредитов сроком не более 9 месяцев;

получение платежей по векселям и другим срочным документам, передаваемых банку;

производство платежей в России и за границей;

перевод денег во все места, где находятся отделения банка;

покупка и продажа за счет третьих лиц всякого рода государственных бумаг, паев, акций и облигаций;

покупка и продажа за свой счет и по поручению драгоценных металлов в слитках, монетах и т.п.

получение платежей по векселям и другим срочным документам, передаваемых банку;

производство платежей в России и за границей;

перевод денег во все места, где находятся отделения банка;

покупка и продажа за счет третьих лиц всякого рода государственных бумаг, паев, акций и облигаций;

покупка и продажа за свой счет и по поручению драгоценных металлов в слитках, монетах и т.п.

Слайд 29Государственный банк Российской империи накануне Первой мировой войны занимал четвертое место

в рейтинге центральных банков экономически развитых мировых держав и имел членство в международной системе золотого стандарта.

Российский бюджет был бездефицитным, и казначейство постоянно располагало крупными денежными запасами, хранившимися в Госбанке.

Российский бюджет был бездефицитным, и казначейство постоянно располагало крупными денежными запасами, хранившимися в Госбанке.

Слайд 30В 1917 г. в России было 47 коммерческих банков, имевших 744

филиала, расположенных в губернских и некоторых больших уездных городах, а также дочерние банки за рубежом.

В России была широко развита сеть обществ взаимного кредита и городских банков. Они функционировали в провинциальных городах, где отсутствовали филиалы коммерческих банков.

На 1 января 1914 г. в России насчитывалось 1108 обществ взаимного кредита, обслуживавших мелкие торговые и промышленные предприятия

В России была широко развита сеть обществ взаимного кредита и городских банков. Они функционировали в провинциальных городах, где отсутствовали филиалы коммерческих банков.

На 1 января 1914 г. в России насчитывалось 1108 обществ взаимного кредита, обслуживавших мелкие торговые и промышленные предприятия

Слайд 3114 декабря 1917 г. декретом ВЦИК банковское дело в России было

объявлено государственной монополией, все акционерные и другие коммерческие кредитные учреждения национализированы и объединены с Государственным банком.

В 1917-1919 годах в связи с отменой частной собственности на землю были ликвидированы ипотечные банки. Сохранилась лишь кредитная кооперация, осуществляющая выдачу ссуд крестьянским хозяйствам.

В 1917-1919 годах в связи с отменой частной собственности на землю были ликвидированы ипотечные банки. Сохранилась лишь кредитная кооперация, осуществляющая выдачу ссуд крестьянским хозяйствам.

Слайд 32Основные вехи истории государственного банка России начиная с 1917г.:

•1918 г. —

Государственный банк переименован в Народный банк РСФСР;

•1920 г. — Народный банк РСФСР ликвидирован;

•1921 г. — вновь образован Государственный банк РСФСР;

•1923 г. — Государственный банк РСФСР реорганизован в Государственный банк СССР;

•1924гг. — Госбанк СССР становится эмиссионным центром;

•1920 г. — Народный банк РСФСР ликвидирован;

•1921 г. — вновь образован Государственный банк РСФСР;

•1923 г. — Государственный банк РСФСР реорганизован в Государственный банк СССР;

•1924гг. — Госбанк СССР становится эмиссионным центром;

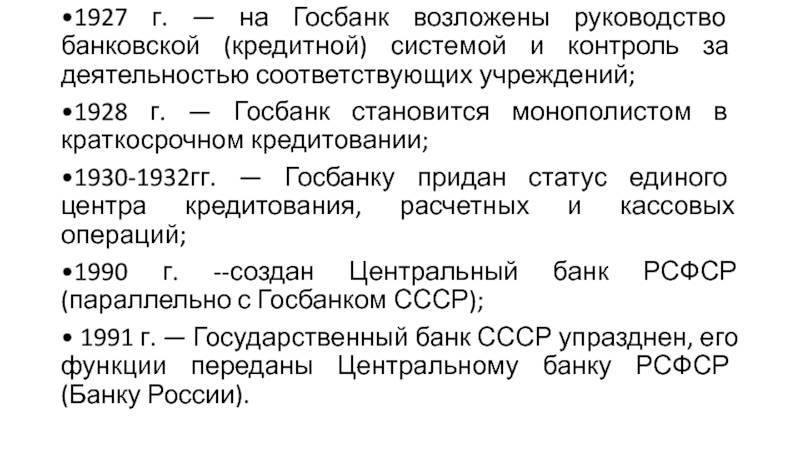

Слайд 33•1927 г. — на Госбанк возложены руководство банковской (кредитной) системой и

контроль за деятельностью соответствующих учреждений;

•1928 г. — Госбанк становится монополистом в краткосрочном кредитовании;

•1930-1932гг. — Госбанку придан статус единого центра кредитования, расчетных и кассовых операций;

•1990 г. --создан Центральный банк РСФСР (параллельно с Госбанком СССР);

• 1991 г. — Государственный банк СССР упразднен, его функции переданы Центральному банку РСФСР (Банку России).

•1928 г. — Госбанк становится монополистом в краткосрочном кредитовании;

•1930-1932гг. — Госбанку придан статус единого центра кредитования, расчетных и кассовых операций;

•1990 г. --создан Центральный банк РСФСР (параллельно с Госбанком СССР);

• 1991 г. — Государственный банк СССР упразднен, его функции переданы Центральному банку РСФСР (Банку России).