Д.Э.Н., ПРОФЕССОР, ДЕРУЖИНСКИЙ ГРИГОРИЙ ВИКТОРОВИЧ

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Валютное регулирование и валютный контроль. Лекция 1 - Понятие валюты, валютной системы презентация

Содержание

- 1. Валютное регулирование и валютный контроль. Лекция 1 - Понятие валюты, валютной системы

- 2. Рассматриваемые вопросы Лекционная часть 1.1. Внешняя торговля

- 3. Лекция 1 1.1. Внешняя торговля Внешняя торговля

- 4. Лекция 1 1.1. Внешняя торговля Международная торговля

- 5. Лекция 1 1.1. Внешняя торговля Внешняя торговля

- 6. Лекция 1 1.1. Внешняя торговля Под торговой

- 7. Лекция 1 1.1. Внешняя торговля Внешняя торговля

- 8. Лекция 1 1.1. Внешняя торговля Суть компенсационных

- 9. Лекция 1 1.2. Экономическое содержание понятия «валюта».

- 10. Лекция 1 1.2. Экономическое содержание понятия «валюта»

- 11. Лекция 1 1.2. Экономическое содержание понятия «валюта»

- 12. Лекция 1 1.2. Экономическое содержание понятия «валюта»

- 13. Лекция 1 1.3. Валютная политика Валютная политика

- 14. Лекция 1 1.3. Валютная политика Инструменты валютной

- 15. Лекция 1 1.4. Валютная система Валютная система

- 16. Лекция 1 1.4. Валютная система К элементам

- 17. Лекция 1 1.4. Валютная система Мировая валютная

- 18. Лекция 1 1.4. Валютная система В качестве

- 19. Лекция 1 1.4. Валютная система Выделяют следующие

- 20. Лекция 1 1.5. Парижская валютная система Парижская

- 21. Лекция 1 1.5. Парижская валютная система В

- 22. Лекция 1 1.5. Парижская валютная система Базовые

- 23. Лекция 1 1.6. Генуэзская валютная система

- 24. Лекция 1 1.6. Генуэзская валютная система Девальвацию

- 25. Лекция 1 1.6. Генуэзская валютная система Базовые

- 26. Лекция 1 1.7. Бреттон-Вудская валютная система Эксперты,

- 27. Лекция 1 1.7. Бреттон-Вудская валютная система В

- 28. Лекция 1 1.7. Бреттон-Вудская валютная система Сущность

- 29. Лекция 1 1.7. Бреттон-Вудская валютная система Основные

- 30. Лекция 1 1.7. Бреттон-Вудская валютная система Доллар

- 31. Лекция 1 1.7. Бреттон-Вудская валютная система Причинами

- 32. Лекция 1 НИКСОН-ШОК После второй мировой

- 33. Лекция 1 НИКСОН-ШОК Выход, найденный из

- 34. Лекция 1 НИКСОН-ШОК Главная проблема для

- 35. Лекция 1 НИКСОН-ШОК 4 февраля 1965

- 36. Лекция 1 НИКСОН-ШОК Остальные западноевропейские страны

- 37. Лекция 1 НИКСОН-ШОК Аргументов для

- 38. Лекция 1 ИСТОРИЯ ДЕФОЛТОВ В США В

- 39. Лекция 1 ИСТОРИЯ ДЕФОЛТОВ В США Спустя

- 40. Лекция 1 1.8. Ямайская валютная система В

- 41. Лекция 1 1.8. Ямайская валютная система Это

- 42. Лекция 1 1.8. Ямайская валютная система Принципы

- 43. Лекция 1 1.9. Валютный рынок Валютный рынок

- 44. Лекция 1 1.9. Валютный рынок Особенности валютного

- 45. Лекция 1 1.9. Валютный рынок Современный валютный

Слайд 1Валютное регулирование и валютный контроль Лекция 1 - Понятие валюты, валютной

Слайд 2Рассматриваемые вопросы

Лекционная часть

1.1. Внешняя торговля

1.2. Экономическое содержание понятия «валюта».

1.3. Валютная политика

1.4.

1.5. Парижская валютная система

1.6. Генуэзская валютная система

1.7. Бреттон-Вудская валютная система

1.8. Ямайская валютная система

1.9. Валютный рынок

Самостоятельная работа

Слайд 3Лекция 1

1.1. Внешняя торговля

Внешняя торговля товарами является частью международной торговли и

Под торговлей понимается приобретение хозяйственных благ с целью получения прибыли от их последующей продажи. В системе общественного разделения труда торговля занимает самостоятельное место. Она является неотъемлемым звеном в цепи хозяйственных отношений общества, построенных на принципах разделения труда и товарного обмена.

Экономическую сущность торговли можно определить,

во-первых, как передачу продуктов человеческого труда из одной стадии производства в другую и,

во-вторых, как передачу этих продуктов от производителей к потребителям, без чего невозможен процесс расширенного производства.

По принципу территориальности торговля делится на:

внутреннюю

внешнюю.

Исторически внешняя торговля возникла как торговля между приморскими государствами. Сухопутная же торговля развивалась более медленно в силу значительных затрат на ее организацию и опасностей, которые во много раз больше, чем перевозка товаров морем.

Слайд 4Лекция 1

1.1. Внешняя торговля

Международная торговля (International Trade). — совокупность внешнеэкономических связей

Внешнеэкономические связи возникли и осуществляются на основе международного разделения труда, то есть специализации отдельных стран на производстве определенных видов, товаров для удовлетворения потребностей мирового рынка.

Внешнеэкономические связи разнообразны, но среди них можно выделить две главные формы, в которых транспортные операции являются неотъемлемой их частью:

1) обмен товарами (производство — внешняя торговля — транспорт — потребление);

2) обмен услугами (предоставление тоннажа под перевозки грузов иностранных фрахтователей).

Основную роль в международной торговле занимаюттоварные операции, но в последние годы значительно расширилась торговля услугами. Объем экспорта услуг приблизился к четверти стоимости мирового экспорта товаров.

Внешнеэкономические связи между различными странами мира осуществляются посредством внешней торговли.

Слайд 5Лекция 1

1.1. Внешняя торговля

Внешняя торговля — торговля с другими странами, включая

Страны торгуют между собой, чтобы получать товары лучшего качества, дешевле или просто отличные от национального производства.

В обслуживании торговли между странами морской транспорт по праву считается наиболее предпочтительным, так как является:

• самым удобным и дешевым, несмотря на сильную конкуренцию со стороны других видов транспорта;

• единственным средством перевозки грузов для стран, отделенных друг от друга морями и океанами;

• мобильным, так как в зависимости от спроса и предложения на тоннаж, суда могут легко переключаться с одного маршрута на другой;

• вне конкуренции при транспортировке значительных партий массовых грузов на дальние расстояния.

Международная торговля с точки зрения доставки товаров имеет ясно выраженный морской характер, поскольку грузы доставляются в страны назначения преимущественно морским транспортом. Отсюда в международной практике существует понятие международная морская торговля.

90% грузов в международной торговле перевозиться морским транспортом

Слайд 6Лекция 1

1.1. Внешняя торговля

Под торговой (коммерческой) сделкой понимаются зафиксированные обычно в

Дву- и многосторонние сделки называются договорами (контрактами).

Сделка, одним из участников которой является иностранное физическое или юридическое лицо (контрагент), носит название внешнеторговой.

Внешнеторговые сделки немыслимы без комплекса коммерческих внешнеторговых операций — целенаправленных действий контрагентов разных стран на совершение торгового обмена и обеспечивающих такой обмен.

Внешнеторговые операции, осуществляемые с использованием морского транспорта, можно условно разделить на три группы:

1) основные операции: экспортные, импортные, реэкспортные, реимпортные;

2) операции во встречной торговле (товарообменные): бартерные, компенсационные, консигнационные и др.;

3) прочие операции: подрядные, арендные (лизинг) и др.

Слайд 7Лекция 1

1.1. Внешняя торговля

Внешняя торговля делится на

экспортную (продажа товаров (услуг,

импортную (покупка у иностранного продавца и ввоз в страну покупателя иностранных товаров (услуг, технологий и т.п.).).

Превышение экспорта над импортом означает наличие у государства активного торгового баланса (положительное торговое сальдо). Превышение импорта над экспортом означает пассивный торговый баланс (отрицательное торговое сальдо). Активный торговый баланс является показателем благоприятного экономического развития государства. Поэтому стимулирование экспорта часто возводится в основной принцип экономической политики государства (основной инструменты: таможенные пошлины и возмещение НДС при экспорте) .

Реэкспортная операция — продажа и вывоз за границу ранее ввезенного товара иностранного происхождения, не подвергшегося какой-либо переработке. Транзит (провоз товаров через страну) не относится к реэкспорту.

Реимпортная операция — приобретение и ввоз из-за границы ранее вывезенных национальных товаров, не подвергшихся там переработке.

Бартерная операция — это операция по обмену определенного количества товаров одного или разных видов на эквивалентное по стоимости количество другого товара или товаров.

Слайд 8Лекция 1

1.1. Внешняя торговля

Суть компенсационных операций состоит в том, что одна

Консигнационные операции — продажа товаров за границу через консигнационные склады посредников, когда право собственности на товар, поступивший на склад посредника, остается за экспортером до продажи его покупателю.

Лизинговые операции осуществляются на основе долгосрочного договора между лизинговой компанией, приобретающей оборудование, транспортные средства за свой счет и сдающей их в аренду на время, и фирмой-арендатором, которая постепенно вносит арендную плату за использование лизингового имущества. Существует две формы лизинга контейнеров:

1. Краткосрочная аренда (Master Lease Agreement) — осуществляется обычно на один или несколько рейсов. При этом контейнер, принятый на одном складе, после перевозки, разгрузки и зачистки сдается на другом складе лизинговой компании, а арендная плата взимается за каждые сутки аренды.

2. Длительная аренда (Long Lease Agreement) — осуществляется на срок до 5 лет, по которой арендатор равными долями и в сроки, предусмотренные соглашением, выплачивает стоимость контейнера и ставку за кредит, после чего контейнер переходит в его собственность.

Слайд 9Лекция 1

1.2. Экономическое содержание понятия «валюта».

В результате заключения внешнеторговых сделок,

Каждое государство имеет свою национальную валюту, которая является законным платежным средством внутри страны. При этом надо учитывать, что не каждая валюта может быть использована в качестве валюты платежа при осуществлении международных расчетов. Для этих целей может быть избрана и согласована между сторонами валюта:

• страны продавца товара (услуги);

• страны покупателя;

• третьей страны.

Это зависит от валютных ограничений, устанавливаемых различными странами.

Слайд 10Лекция 1

1.2. Экономическое содержание понятия «валюта»

Валюта (Currency) — денежная единица, лежащая

• свободно-конвертируемая или твердая валюта (Convertible/Hard Currency) — национальная валюта стран, свободно без ограничений обмениваемая на любую иностранную валюту и международные платежные средства всеми категориями физических и юридических лиц по всем видам операций;

• частично-конвертируемая валюта (Partially Convertible Currency) — национальная валюта стран, в которых применяются валютные ограничения для резидентов (юридических или физических лиц данной страны и иностранных государств, имеющих постоянное местопребывание или регистрацию в этой стране) и по отдельным видам обменных операций. Как правило, такая валюта обменивается только на некоторые иностранные валюты и не по всем видам международных платежей. Основной причиной ограничений является дефицит валюты, давление внешней задолженности и т.п.;

• неконвертируемая валюта (Inconvertible Currency) — национальная валюта, которая функционирует только в пределах данной страны и не обменивается на другие иностранные валюты.

Валюта является предметом особой торговли, осуществляемой банками, на национальных валютных биржах и международном валютном рынке - FOREX.

Слайд 11Лекция 1

1.2. Экономическое содержание понятия «валюта»

Сопоставление валют происходит при помощи валютного

Различают:

• колеблющийся валютный курс — свободно изменяющийся под воздействием спроса и предложения;

• фиксированный валютный курс — официально установленное соотношение между национальными валютами, основанное на определяемых в законодательном порядке валютных паритетах. Обычно устанавливается центральным эмиссионным банком (наделенным монопольным правом выпуска денег) той или иной страны.

В основе валютного курса лежит паритет (от лат. Paritas — равенство) — соотношение, по которому производится обмен двух валют (или любых предметов).

Слайд 12Лекция 1

1.2. Экономическое содержание понятия «валюта»

Различают три вида паритета:

1) золотой паритет

2) валютный паритет — соотношение между валютами, устанавливаемое в законодательном порядке и на межправительственном уровне;

3) на базе специальных прав заимствования (Special Drawing Rights, SDR) — условной денежной единицы Международного валютного фонда (МВФ).

В идеальном случае валютной курс должен быть равен паритету, однако такого равновесия на практике не бывает. Курс валюты постоянно отклоняется от паритета на ту либо иную величину. Эти отклонения носят систематический характер и происходят под влиянием ряда факторов: обесценения валютных средств в результате инфляции; неравномерности ее развития в отдельных странах; дефицита платежных балансов; спроса и предложения на валюту в определенный момент и т.п.

Мировая валютная система представляет собой совокупность валютных отношений, охватывающих сферу взаимных валютно-платежных и кредитных операций стран мира, и закрепленных в международных договорных и государственно-правовых нормах. В условиях глобализации мировой экономики призвана обеспечить функционирование единого мирового рынка товаров и услуг.

Слайд 13Лекция 1

1.3. Валютная политика

Валютная политика — это деятельность государства, направленная на

Цели валютной политики:

укрепление валютно-финансового механизма, повышение платежеспособности и кредитоспособности страны,

привлечение на выгодных условиях иностранных инвестиций и противодействие нежелательной утечки за границу отечественного и иностранного капитала;

укрепление национальной валюты, создание (или сохранение) условий для ее конвертируемости, поддержание стабильности курса.

Основной вектор валютной политики направлен на обеспечение конкурентоспособности национальной экономики, защиту денежной системы и экономики страны в целом от негативного воздействия внешних факторов, прежде всего связанных с резкими изменениями конъюнктуры на мировом валютном рынке, пополнение золотовалютных резервов государства, укрепление экономической безопасности страны. Основное содержание валютной политики реализуется главным банковским учреждением страны — Центральным банком.

Слайд 14Лекция 1

1.3. Валютная политика

Инструменты валютной политики:

валютная интервенция;

валютные ограничения;

валютный контроль;

валютные резервы;

валютное субсидирование;

режим

Субъекты валютной политики:

международные валютно-финансовые организации (Международный валютный фонд, международные банки и фонды);

правительство;

центральный банк;

специально уполномоченные финансовые органы (например, валютный совет).

Слайд 15Лекция 1

1.4. Валютная система

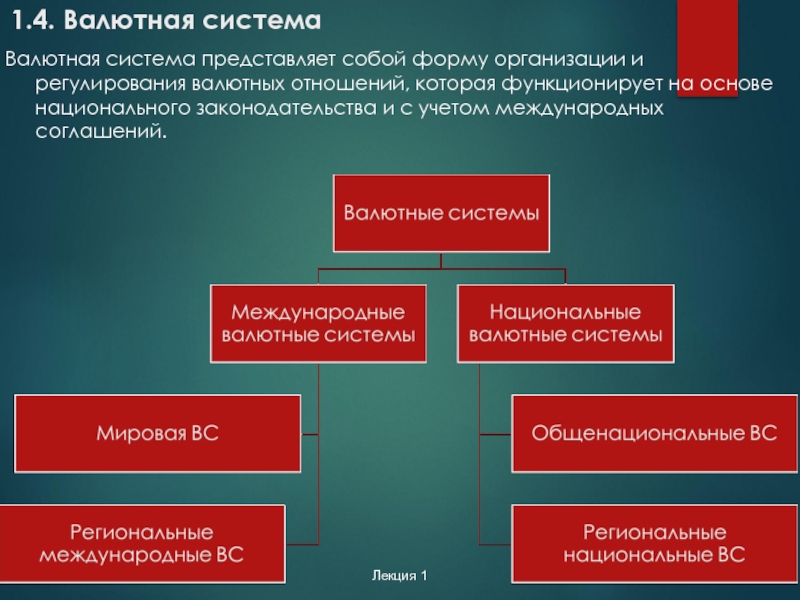

Валютная система представляет собой форму организации и регулирования

Слайд 16Лекция 1

1.4. Валютная система

К элементам валютной системы относятся:

средства, используемые как расчетные

органы, осуществляющие валютное регулирование и контроль;

условия и механизмы конвертируемости валют;

режим определения валютного курса;

правила проведения международных расчетов;

режим функционирования рынков драгоценных металлов;

правила получения и использования кредитных средств в иностранных валютах;

механизмы валютных ограничений.

Слайд 17Лекция 1

1.4. Валютная система

Мировая валютная система (МВС) — это глобальная форма

Валютными отношениями называется совокупность денежных отношений, определяющих платежно-расчетные операции между национальными хозяйствами.

Валютный механизм представляет собой правовые нормы и представляющие их инструменты как на национальном, так и на международном уровнях.

В качестве основных функций МВС следует отметить следующие:

опосредование международных экономических связей;

обеспечение платежно-расчетного оборота в рамках мирового хозяйства;

обеспечение необходимых условий для нормального воспроизводственного процесса;

регламентирование и координирование режимов национальных валютных систем;

унификация и стандартизация принципов валютных отношений

Слайд 18Лекция 1

1.4. Валютная система

В качестве основных функций МВС следует отметить следующие:

опосредование

обеспечение платежно-расчетного оборота в рамках мирового хозяйства;

обеспечение необходимых условий для нормального воспроизводственного процесса;

регламентирование и координирование режимов национальных валютных систем;

унификация и стандартизация принципов валютных отношений

Основные элементы мировой валютной системы:

Резервные валюты и международные счетные валютные единицы;

Условия взаимной конвертируемости валют;

Регламентация режимов валютных курсов;

Межгосударственное регулирование валютных ограничений;

Унификация форм международных расчетов и кредитных средств;

Режим мировых валютных рынков и рынков золота;

Международные валютные организации и др.

Слайд 19Лекция 1

1.4. Валютная система

Выделяют следующие этапы в становлении МВС:

1. Парижская валютная

2. Генуэзская валютная система (с 1922 г. по 30-е годы);

3. Бреттон-Вудская валютная система (с 1944 г. по 1976 г.);

4. Ямайская валютная система (с 1976—1978 годов по настоящее время).

Основными принципами золотомонетного стандарта являлись следующие:

1) установлено золотое содержание национальных денежных единиц;

2) золото выполняло функцию мировых денег;

3) банкноты свободно обменивались на золото;

4) курс валюты мог отклоняться от монетных паритетов в пределах «золотых точек»;

5) резервная валюта - английский фунт стерлингов;

6) поддерживалось жесткое соотношение между национальным золотым запасом и внутренним предложением денег;

7) дефицит платежных балансов покрывался золотом.

Слайд 20Лекция 1

1.5. Парижская валютная система

Парижская валютная система

Основана на золотомонетном стандарте и

В 1837 г. золотое содержание доллара было официально зафиксировано путем установления официальной цены на золото на уровне 20,672 долл. за тройскую унцию (31,1 г).

Британское правительство закрепило официальную цену золота в сумме 4,248 ф. ст. за унцию. Соотношение цены золота, выраженное в долларах и в фунтах стерлингов, позволяло определить валютный курс: 20,672 долл./ 4,248 ф. ст. = 4,866, т.е. за 1 фунт давали 4,866 долл. Это соотношение называлось монетным паритетом.

Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между денежными центрами Великобритании и США. Курс примерно 4,911 долл. называли золотой точкой экспорта, а курс примерно 4,861 долл. - золотой точкой импорта.

Слайд 21Лекция 1

1.5. Парижская валютная система

В пределах золотых точек валютный курс определялся

Дефицит платежного баланса должен был покрываться золотом. Но поскольку золотые резервы стран были ограничены, то любые дисбалансы должны были исправляться и могли вести к истощению официальных золотых резервов. Поэтому в период дисбалансов международных расчетов на практике зачастую использовались не перевозки золота из страны в страну, а механизм перелива краткосрочного капитала путем маневрирования процентными ставками. Так, в Великобритании, испытывавшей дефицит платежного баланса в начале XX в., происходило сокращение денежной массы, в результате чего росли процентные ставки и усиливался приток краткосрочного капитала из-за рубежа, который и позволял финансировать дефицит платежного баланса. Существование золотого стандарта вплоть до Первой мировой войны не только придавало стабильность этой валютной системе, но и лежало в основе устойчивого развития экономики стран, входивших в нее.

Слайд 22Лекция 1

1.5. Парижская валютная система

Базовые принципы функционирования Парижской валютной системы:

валютные единицы

конвертируемость каждой валюты в золото обеспечивалась как внутри, так и за пределами границ отдельного государства;

золотые слитки могли свободно обмениваться на монеты, а золото свободно экспортировалось и импортировалось, продавалось на международных рынках золота;

поддержание жесткого соотношения между золотым запасом страны и внутренним предложением денег.

Слайд 23Лекция 1

1.6. Генуэзская валютная система

Генуэзская валютная система

Оформлена в 1922 г. на

Попытки Великобритании восстановить золотой стандарт не имели успеха: в результате завышения курса фунта стерлингов происходило увеличение дефицита платежного баланса. Великобритания была вынуждена отменить в 1931 г. конвертируемость фунта в золото. Эта мера на фоне великой депрессии в конце 20-х — начале 30-х годов стала проявлением мирового валютного кризиса, выход из которого страны видели в девальвации своих валют.

Слайд 24Лекция 1

1.6. Генуэзская валютная система

Девальвацию доллара путем увеличения стоимости унции золота

На этом фоне страны, защищаясь от иностранной конкуренции, были вынуждены начать вводить высокие таможенные пошлины и импортные тарифы. Результатом этих мер стало сокращение внешней торговли и международных расчетов.

В результате Генуэзская валютная система утратила эластичность и стабильность. Был прекращен размен банкнот на золото во внутреннем обороте всех стран, и сохранилась только внешняя конвертируемость валют в золото по соглашению центральных банков США, Великобритании и Франции. Еще одним потрясением для мировой валютной системы стал экономический кризис 1937 г., вызвавший новую волну обесценения валют. К началу Второй мировой войны не осталось ни одной устойчивой валюты.

Слайд 25Лекция 1

1.6. Генуэзская валютная система

Базовые принципы функционирования Генуэзской валютной системы:

за золотом

резервной валютой стал американский доллар, который наравне с золотом был признан в качестве меры ценности валюты разных стран, а также международного кредитного средства платежа;

доллар обменивался на золото центральными банками и правительственными учреждениями других стран в казначействе США по фиксированному курсу. Правительственные органы и частные лица могли приобретать золото на частном рынке. Валютная цена золота складывалась на базе официальной;

приравнивание валют друг к другу и их взаимный обмен осуществлялись на основе официальных валютных паритетов, выраженных в золоте и долларах;

каждая страна должна была сохранять стабильный курс своей валюты относительно любой другой валюты;

новым элементом мировой валютной системы стало валютное регулирование, которое осуществлялось в форме активной валютной политики, международных конференций и совещаний.

Слайд 26Лекция 1

1.7. Бреттон-Вудская валютная система

Эксперты, работавшие над проектом, стремились разработать принципы

свободная торговля и движение капитала;

уравновешенные платежные балансы, стабильные валютные курсы;

золотодевизный стандарт;

создание международной организации для наблюдения за функционированием мировой валютной системы, для взаимного сотрудничества и покрытия дефицита платежного баланса.

Джон Мейнард Кейнс на Бреттон-Вудской конференции

Слайд 27Лекция 1

1.7. Бреттон-Вудская валютная система

В 1944 году США на международной валютно-финансовой

Основана на ряде структурных принципов:

введение унифицированной системы валютных курсов в соответствии с установленным паритетом;

официально установленные фиксированные паритеты валют к доллару США, который, в свою очередь, конвертировался в золото по фиксированному курсу;

определена официальная цена золота на 1 июля 1944 г. на уровне 35 долл. за тройскую унцию золота или 1 долл. за 0,88571 г золота;

установлено, что фиксированные золотые паритеты и курсы валют могли колебаться в пределах ±196 паритета, а в Западной Европе ±0,75%;

созданы условия для конвертируемости двух резервных валют — доллара США и фунта стерлингов — в золото по официальному курсу.

Слайд 28Лекция 1

1.7. Бреттон-Вудская валютная система

Сущность ее в том, что доллар фактически

Бреттон-Вудская система была золото-девизной системой с фиксированными валютными курсами. США брали на себя обязательство по первому требованию обменивать доллары в золото без каких-либо ограничений, а остальные страны должны были зафиксировать курс своей валюты к доллару.

По решению Бреттон-Вудской конференции был создан Международный валютный фонд (МВФ)

Слайд 29Лекция 1

1.7. Бреттон-Вудская валютная система

Основные цели МВФ следующие:

оказание содействия стабильности валютных

содействие организации многосторонней платежной системы по текущим операциям;

устранение валютных ограничений между странами — участницами фонда;

предоставление краткосрочных кредитов для урегулирования платежных дисбалансов;

оказание содействия международному сотрудничеству на основе постоянных совещаний и консультаций по международным валютным проблемам.

Самым большим количеством голосов в МВФ обладают: США — 17,08 % (16,407 % — 2011); Германия — 5,99 %; Япония — 6,13 % (6,46 % — 2011); Великобритания — 4,95 %; Франция — 4,95 %; Саудовская Аравия — 3,22 %; Китай — 2,94 % (6,394 % — 2011); Россия — 2,74 %. Доля 15 стран участниц ЕС — 30,3 %, 29 стран-членов Организации экономического сотрудничества и развития имеют в совокупности 60,35 % голосов в МВФ. На долю остальных стран, составляющих свыше 84 % количества членов Фонда, приходится лишь 39,65 %.

Слайд 30Лекция 1

1.7. Бреттон-Вудская валютная система

Доллар — единственная валюта, конвертируемая в золото,

США впоследствии использовали статус доллара как резервной валюты для покрытия национальной валютой дефицита своего платежного баланса. Экономическое превосходство США и слабость их конкурентов, выражавшаяся в дефиците платежных балансов (особенное США и недостатке золотовалютных резервов, вызвали всеобщий спрос на доллары и породили «долларовый голод», что привело к усилению валютных ограничений в большинстве стран.

Противоречия Бреттон-Вудской валютной системы, прежде всего между национальным характером доллара и использованием его как международного платежного средства, постепенно расшатали ее по мере укрепления экономики стран Западной Европы и Японии

Слайд 31Лекция 1

1.7. Бреттон-Вудская валютная система

Причинами валютного кризиса стали:

мировой циклический кризис, охвативший

усиление инфляции и различия в ее темпах в разных странах, что оказало влияние на динамику курсов валют и создало условия для курсовых перекосов;

хронический дефицит платежных балансов одних стран и активное сальдо других, усилившие резкие колебания валют в соответствующих направлениях;

по мере ослабления экономических позиций США увеличивалось покрытие дефицита платежного баланса данной страны национальной валютой, приводящее к росту внешнего долга. В результате краткосрочная задолженность США возросла в 8,5 раз за 1949-1971 гг., а официальные золотые резервы сократились в 2,4 раза;

рынок евродолларов, первоначально поддерживавший позиции американской валюты, поглощая избыток долларов, в начале 70-х годов стал источником «горячих» денег, которые, переливаясь из страны в страну, обостряли валютный кризис;

крупные транснациональные корпорации, обладая огромными активами в разных валютах, активно участвовали в валютных спекуляциях, придавая им грандиозный масштаб. существовать.

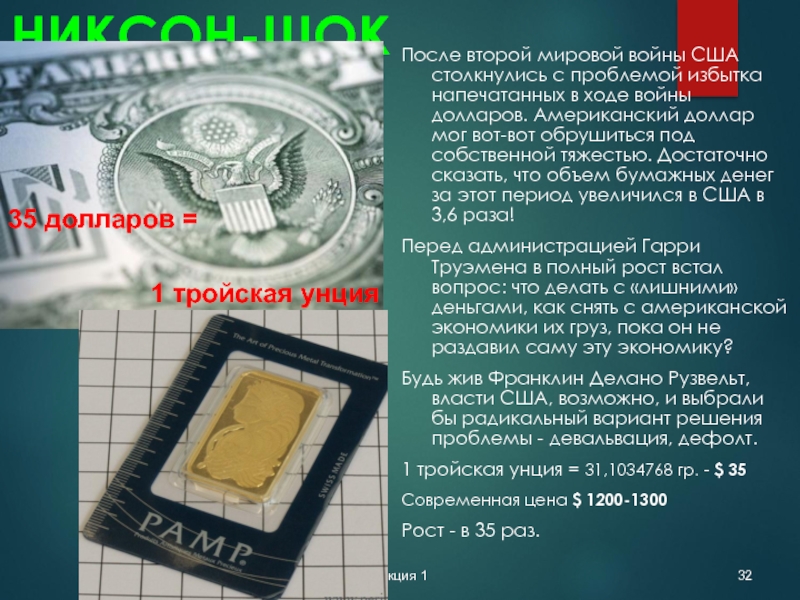

Слайд 32Лекция 1

НИКСОН-ШОК

После второй мировой войны США столкнулись с проблемой избытка

Перед администрацией Гарри Труэмена в полный рост встал вопрос: что делать с «лишними» деньгами, как снять с американской экономики их груз, пока он не раздавил саму эту экономику?

Будь жив Франклин Делано Рузвельт, власти США, возможно, и выбрали бы радикальный вариант решения проблемы - девальвация, дефолт.

1 тройская унция = 31,1034768 гр. - $ 35

Современная цена $ 1200-1300

Рост - в 35 раз.

35 долларов =

1 тройская унция

Слайд 33Лекция 1

НИКСОН-ШОК

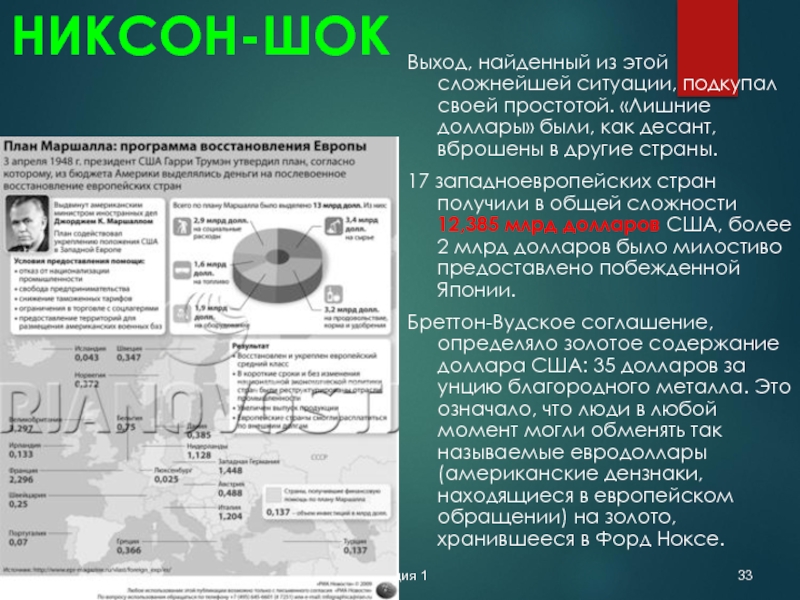

Выход, найденный из этой сложнейшей ситуации, подкупал своей простотой.

17 западноевропейских стран получили в общей сложности 12,385 млрд долларов США, более 2 млрд долларов было милостиво предоставлено побежденной Японии.

Бреттон-Вудское соглашение, определяло золотое содержание доллара США: 35 долларов за унцию благородного металла. Это означало, что люди в любой момент могли обменять так называемые евродоллары (американские дензнаки, находящиеся в европейском обращении) на золото, хранившееся в Форд Ноксе.

Слайд 34Лекция 1

НИКСОН-ШОК

Главная проблема для Европы состояла в том, что объем

Начало 60-ых годов и стало моментом истины для многих стран-реципиентов «лишних долларов». В первые годы этого нового десятилетия европейские экономисты подсчитали, что количество бумажных долларов за границами США превысило стоимость американского золотого запаса.

Это означало, что твердый курс доллара, прописанный Бреттон-Вудским соглашением - 35 долларов за унцию золота - на деле оказался фикцией. А каким должен был быть на тот момент реальный курс доллара, никто даже представить себе не мог. По причине простой: стоимость доллара в золотом выражении оставалась фиксированной, и США не собирались отказываться от этого.

Слайд 35Лекция 1

НИКСОН-ШОК

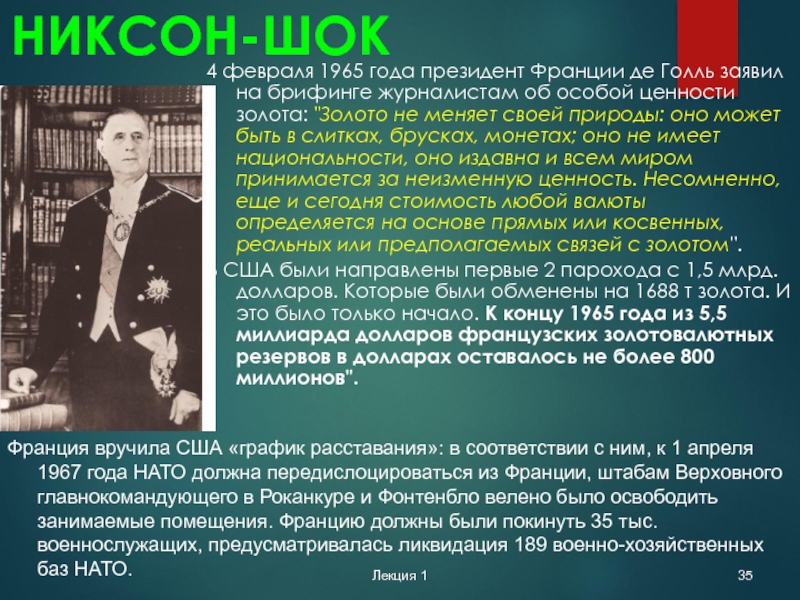

4 февраля 1965 года президент Франции де Голль заявил

В США были направлены первые 2 парохода с 1,5 млрд. долларов. Которые были обменены на 1688 т золота. И это было только начало. К концу 1965 года из 5,5 миллиарда долларов французских золотовалютных резервов в долларах оставалось не более 800 миллионов".

Франция вручила США «график расставания»: в соответствии с ним, к 1 апреля 1967 года НАТО должна передислоцироваться из Франции, штабам Верховного главнокомандующего в Роканкуре и Фонтенбло велено было освободить занимаемые помещения. Францию должны были покинуть 35 тыс. военнослужащих, предусматривалась ликвидация 189 военно-хозяйственных баз НАТО.

Слайд 36Лекция 1

НИКСОН-ШОК

Остальные западноевропейские страны наблюдали за франко-американской долларовой войной и

Наиболее успешно это удалось канцлеру Германии Людвигу Эрхарду. В отличие от своего французского коллеги немец не стал предъявлять США ультиматумов и отправлять находящиеся в обращении евродоллары на пароходах.

Он гневно осудил демарш де Голля, продемонстрировал лояльность Америке и скромно попросил оплатить его хорошее поведение золотом.

9 мая 1971 года, через 26 лет после подписания безоговорочной капитуляции, Германия взяла реванш над бывшим противником, заявив о начале свободного плавания своей национальной валюты ввиду невозможности поддерживать их курсы в установленных границах.

Затем в «обменник» потянулись другие государства – держатели долларов.

Слайд 37Лекция 1

НИКСОН-ШОК

Аргументов для того, чтобы образумить европейцев, у США

15 августа 37-й глава Белого дома выступил по радио и телевидению с сенсационным заявлением. По его словам, «в последние недели спекулянты развернули тотальную войну против американской национальной валюты». Чтобы спасти доллар от неминуемой девальвации, правительство США решило прекратить его обмен на золото и другие резервные авуары.

После 1971 года именно доллар стал единственной мировой валютой, мировыми деньгами, мерой стоимости и международным средством платежа. Вместо всяких привязок доллара к золоту с 1972 года сам доллар занял место золота. А все прочие валюты пусть сами заботятся о своей привязке к доллару.

Слайд 38Лекция 1

ИСТОРИЯ ДЕФОЛТОВ В США

В истории США было четыре дефолта: первый

Первым дефолтом стал крах популярных в то время муниципальных облигаций восьми южных штатов США (Арканзас, Индиана, Иллинойс, Луизиана, Мэриленд, Мичиган, Миссисипи и Пенсильвания), а также еще не имевшей на тот момент прав штата Флориды.

Второй дефолт. Осенью 1893г. стоимость золотого запаса сократилась до 80 млн.долл., хотя несколькими годами ранее приемлемым уровнем запаса признавались 100 млн.долл. В августе 1894г. "дефицит федерального бюджета достиг 60 млн.долл.". «Спас» ситуацию только банковский синдикат во главе с Пирпонтом Морганом и Огюстом Бельмоном (представитель банкирского дома Ротшильдов в США), который разместил в Англии за весьма приличное вознаграждение казначейские облигации США на сумму 65 млн.долл. Полученное вознаграждение – 5 млн. долл. (около 5 млрд в текущих ценах).

Третий дефолт США произошел 5 марта 1933 года и связан он с Великой депрессией и президентом Рузвельтом. В день своей инаугурации 5 марта 1933 года избранный президент Рузвельт объявил о почти двукратном снижении курса доллара по отношению к золоту.

Президентским декретом население обязывалось сдавать все имевшиеся у него золотые слитки и монеты государству - причем по старой, гораздо более низкой цене золота. Ослушавшимся этого приказа грозили 10 лет тюрьмы и огромные штрафы.

Слайд 39Лекция 1

ИСТОРИЯ ДЕФОЛТОВ В США

Спустя 4 года все отобранное государством золото

По оценкам экспертов, по после окончания II мировой войны там хранилось около 20000 тонн золота, то есть около 70% мировых запасов…

Одновременно с золотым «ограблением века» были объявлены недельные банковские каникулы (то есть попросту принудительные выходные в финансовых учреждениях), из-за которых ни один частный вкладчик не мог в экстренном порядке извлечь свои враз обесценившиеся сбережения. Совокупные убытки держателей ценных бумаг составили тогда около 60 млрд. долларов - сумма, в текущих ценах эквивалентная 800 млрд. долларов".

Четвертый дефолт США произошел 15 августа 1971 года, когда президент Никсон объявил, что с данного момента Соединенные Штаты прекращают конвертировать находящиеся в обращении за рубежом доллары в золото, произведя тем самым односторонний пересмотр международной денежной системы, существовавшей уже 25 лет.

На три месяце в стране были заморожены цены и заработная плата.

Слайд 40Лекция 1

1.8. Ямайская валютная система

В конце 70-х годов группа из 12

Современный этап в развитии мировой валютной системы связан с решением совещания стран-членов Международного валютного фонда в Кингстоне (Ямайка, 1976 год). Ямайская валютная система — современная международная валютная система, базирующаяся не на валютных системах отдельных стран (в том числе США), а на законодательно закрепленных межгосударственных принципах, в частности, на принципе полного отказа от золотого стандарта.

Слайд 41Лекция 1

1.8. Ямайская валютная система

Это означает: отмену официальной цены на золото

В условиях нестабильности национальных валют разных стран в 70-х годах был введен новый вид международных платежных средств — SDR (Special drawing rights), условная денежная единица, которая стала использоваться для безналичных международных расчетов путем записи на специальных счетах и в качестве расчетной единицы МВФ. SDR начала выполнять ряд функций мировых денег: по регулированию платежных балансов; пополнению официальных валютных резервов; соизмерению стоимости национальных валют.

SDR не имеет собственной стоимости и реального обеспечения. Курс SDR определяется на основе средневзвешенного курса набора валют, так называемой — валютной корзины, включающей, например, в 2005 году: доллар США — 45 %; фунт стерлингов — 11 %; евро — 29 %; японская иена - 15 %.

1 SDR = $1,53

Слайд 42Лекция 1

1.8. Ямайская валютная система

Принципы ямайской валютной системы:

1. Переход золотодевизного стандарта

2. Юридически завершена демонетизация золота, которая выражалась в том, что отменена официальная фиксированная цена на золото, введен плавающий рыночный курс золота, который определяется на биржевых торгах, отменены золотые паритеты, прекращен обмен долларов на золото.

Демонетизация золота — превращение золота из финансового актива в товар, который больше не используется как средство платежа между центральными банками стран, а переходит в сферу товарного обращения.

Слайд 43Лекция 1

1.9. Валютный рынок

Валютный рынок — это определенным образом организованная совокупность

На валютном рынке страны работают конкретные участники валютного рынка. К ним относятся: уполномоченные банки, различные инвестиционные компании, валютные биржи, брокерские конторы, иностранные валютно-финансовые организации.

Уполномоченные банки в РФ — это коммерческие банки, получившие от Центрального банка России лицензии на проведение операций с иностранной валютой.

Валютный рынок России можно подразделить на биржевой и внебиржевой (или межбанковский).

Биржевой валютный рынок относится к категории организованных рынков. При этом торги валютой производятся на валютных биржах. Роль валютных бирж заключается также в том, что на них осуществляется котировка валют, формируется курс рубля по отношению к иностранным валютам.

На межбанковском валютном рынке валютные сделки совершают уполномоченные банки как между собой, так и со своими клиентами, имеющими валютные счета в этих банках.

Слайд 44Лекция 1

1.9. Валютный рынок

Особенности валютного рынка:

Интернациональный характер валютных рынков на базе

Непрерывный, безостановочный характер совершения операций в течение суток попеременно во всех частях света.

Унифицированный характер валютных операций.

Использование операций на валютном рынке для целей защиты от валютных и кредитных рисков с помощью хеджирования.

Огромная доля спекулятивных и арбитражных операций, которые многократно превосходят валютные операции, связанные с коммерческими сделками. Число валютных спекулянтов резко возросло и включает не только банки и финансово-промышленные группы, ТНК, но и множество других участников, включая физических и юридических лиц.

Волатильность курсов валют, которая не всегда зависит от фундаментальных экономических факторов.

Слайд 45Лекция 1

1.9. Валютный рынок

Современный валютный рынок выполняет следующие функции:

Обеспечение своевременности международных

Создание возможностей для защиты от валютных и кредитных рисков.

Обеспечение взаимосвязи мировых валютных, кредитных и финансовых рынков.

Создание возможностей для диверсификации валютных резервов государства, банков, предприятий.

Рыночное регулирование курсов валют на основе взаимодействия спроса и предложения валют.

Возможность реализации валютной политики как части государственной экономической политики. Возможность реализации согласованных действий разных государств с целью реализации целей макроэкономической политики в рамках межгосударственных соглашений.

Предоставление возможностей для участников валютного рынка получения спекулятивной прибыли за счет арбитражных операций.