- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Упрощенная система налогообложения презентация

Содержание

- 1. Упрощенная система налогообложения

- 2. УСН Упрощенная система налогообложения (УСН) – это

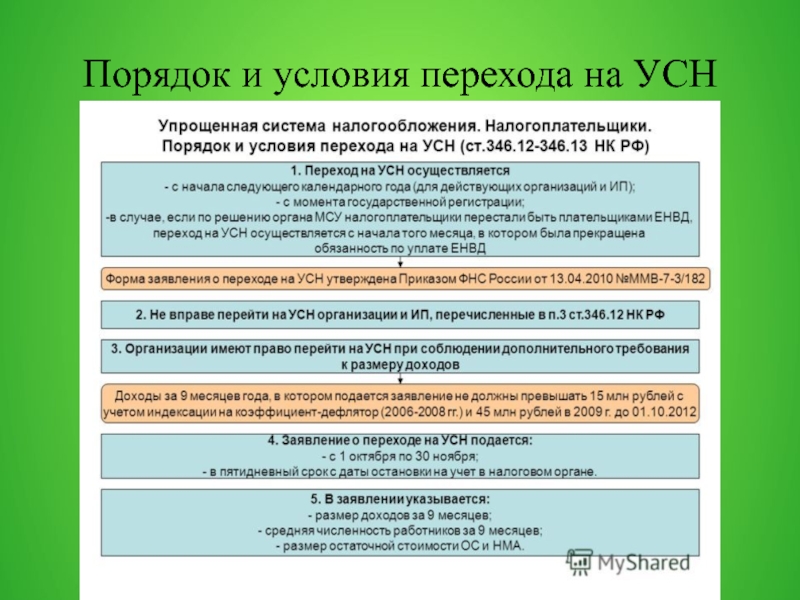

- 3. Порядок и условия перехода на УСН

- 4. Потеря права на применение УСН 1.

- 5. Какие налоги заменяет УСН для организаций? Налог

- 6. Какие налоги остаются у организации при УСН?

- 7. Ставки и порядок расчета Расчет налога производится

- 8. Ставка налога Для упрощённой системы налогообложения налоговые

- 9. Налоговая база При применении упрощённой системы налогообложения

- 10. Оплата налога и представление отчётности Налогоплательщики, применяющие

- 11. Спасибо за внимание

Слайд 2УСН

Упрощенная система налогообложения (УСН) – это один из налоговых режимов, который

подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

Юридические лица, а также индивидуальные предприниматели, начинающие свою профессиональную коммерческую деятельность, могут выбрать один из двух вариантов системы налогообложения: общую либо упрощенную.

Юридические лица, а также индивидуальные предприниматели, начинающие свою профессиональную коммерческую деятельность, могут выбрать один из двух вариантов системы налогообложения: общую либо упрощенную.

Слайд 4Потеря права на применение УСН

1. Если организация и ИП перестанет

удовлетворять требованиям по УСН, она лишается права на его применения с начала квартала, в котором произошло нарушение

2. С 2018 года предоставить декларацию по УСН и перечислить налог необходимо не позднее 25 числа месяца, следующего за кварталом потери права на УСН (п.7 ст.346.21 и п.3 ст. 346.23 НК)

3. Также в инспекцию необходимо направить уведомление о переходе с УСН на общий режим налогообложения в течении 15 календарных дней после окончания квартала, в котором право на УСН утрачено.

2. С 2018 года предоставить декларацию по УСН и перечислить налог необходимо не позднее 25 числа месяца, следующего за кварталом потери права на УСН (п.7 ст.346.21 и п.3 ст. 346.23 НК)

3. Также в инспекцию необходимо направить уведомление о переходе с УСН на общий режим налогообложения в течении 15 календарных дней после окончания квартала, в котором право на УСН утрачено.

Слайд 5Какие налоги заменяет УСН для организаций?

Налог на имущество организаций

ЕСХН (единый сельско-хозяйственный

налог)

Налог на прибыль организаций (кроме доходов облагаемых по ставке предусмотренной в п 3. и 4 ст. 284 НК РФ)

НДС ( за исключение НДС при импорте)

Налог на прибыль организаций (кроме доходов облагаемых по ставке предусмотренной в п 3. и 4 ст. 284 НК РФ)

НДС ( за исключение НДС при импорте)

Слайд 6Какие налоги остаются у организации при УСН?

Транспортный налог ( зарегистрированы в

организации транспортные средства)

Земельный налог ( есть в использовании земля)

Водный налог ( особое водопользование водными объектами)

Госпошлины, патентные пошлины

Земельный налог ( есть в использовании земля)

Водный налог ( особое водопользование водными объектами)

Госпошлины, патентные пошлины

Слайд 7Ставки и порядок расчета

Расчет налога производится по следующей формуле (статья 346.21

НК РФ

СУММА НАЛОГА= СТАВКА НАЛОГА* НАЛОГОВАЯ БАЗА

СУММА НАЛОГА= СТАВКА НАЛОГА* НАЛОГОВАЯ БАЗА

Слайд 8Ставка налога

Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем

или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с суммы доходов. Законами субъектов РФ ставка может быть снижена до 1%. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий.

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул - по 2020 г.

При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с суммы доходов. Законами субъектов РФ ставка может быть снижена до 1%. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий.

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул - по 2020 г.

Слайд 9Налоговая база

При применении упрощённой системы налогообложения налоговая база зависит от выбранного

объекта налогообложения: доходы или доходы, уменьшенные на величину расходов:

Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

На УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены ст. 346.16 НК РФ.

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

На УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены ст. 346.16 НК РФ.

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

Слайд 10Оплата налога и представление отчётности

Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе

до окончания налогового периода перейти на иной режим налогообложения.

Отчетный период: квартал,полугодие, 9 месяцев.

Налоговый период: 1 год.

Отчетный период: квартал,полугодие, 9 месяцев.

Налоговый период: 1 год.