: Вахрина А.,

Вылегжанина Т.,

Дорофеева В.,

Ковалева Е.,

Литвиненко К.,

Чурова Н.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Управление рисками в АО Альфа-Банк презентация

Содержание

- 1. Управление рисками в АО Альфа-Банк

- 2. План Анализ системы управления рисками (подразделения, службы,

- 3. Список использованных источников АО «АЛЬФА-БАНК»:[сайт]. URL:https://alfabank.ru/about/corporate_governance/risk_management/#3 (в

- 4. 1. Анализ системы управления рисками (подразделения, службы, внутренняя нормативная база).

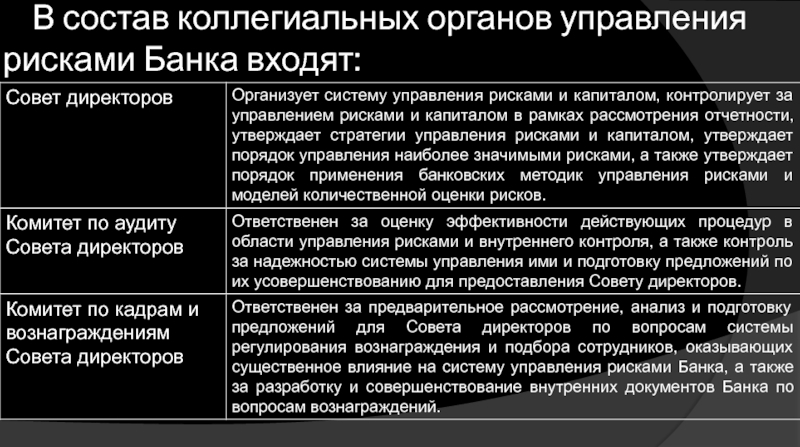

- 5. В состав коллегиальных органов управления рисками Банка входят:

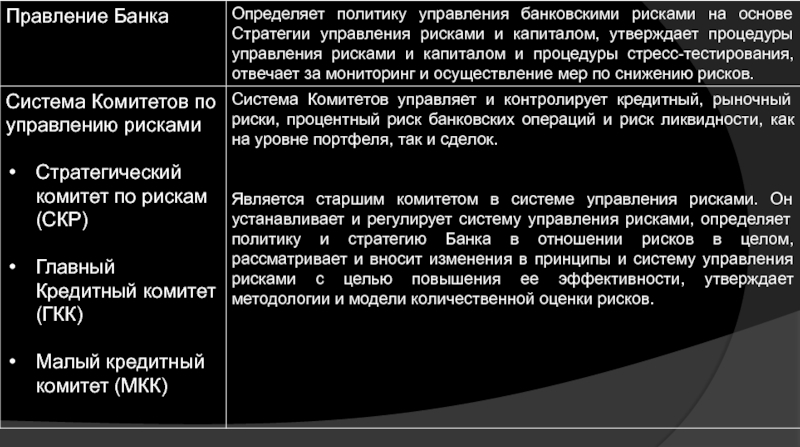

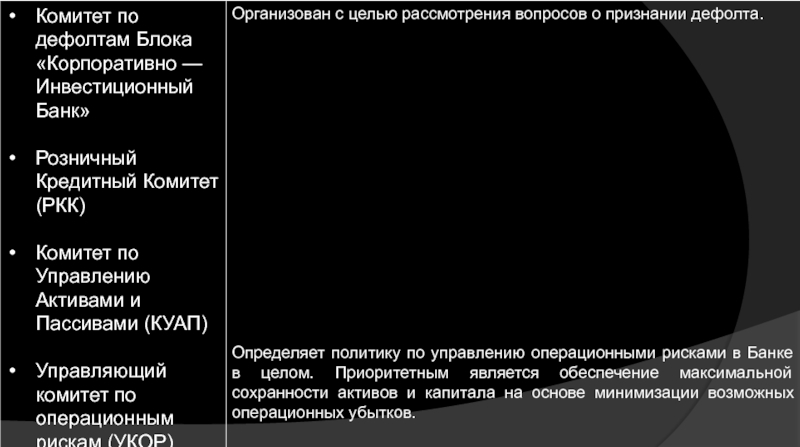

- 10. Правление Банка, Комитет по аудиту Совета директоров,

- 11. 2. Анализ основных рисков, характерных для банка.

- 12. 1. Кредитный риск – риск возникновения у

- 13. 4. Процентный риск — риск возникновения финансовых

- 14. 3. Методы управления по видам рисков в банке.

- 15. 1. Кредитный риск Целью управления кредитным риском

- 16. •Нерозничный кредитный риск В структуре Дирекции по

- 17. •Нерозничный кредитный риск Кредитная политика устанавливает систему

- 18. •Кредитный риск контрагента Анализ кредитных рисков по

- 19. •Розничный кредитный риск Управление розничным кредитным риском

- 20. •Розничный кредитный риск Политика розничного кредитования и

- 21. 2. Рыночный риск Банк осуществляет управление рыночными

- 22. 3. Валютный риск С целью ограничения уровня

- 23. 3. Валютный риск В Банке решением Комитета

- 24. 4. Процентный риск Процентный риск Банка управляется

- 25. 5. Риск ликвидности Риском ликвидности управляют Казначейство

- 26. 5. Риск ликвидности Управление риском ликвидности осуществляется

- 27. 5. Риск ликвидности Контроля ежедневной позиции по

- 28. 6. Операционный риск Для целей внутреннего управления

- 29. 6. Операционный риск Отдел по управлению операционными

- 30. 4. Методы оценки рисков по видам рисков в банке.

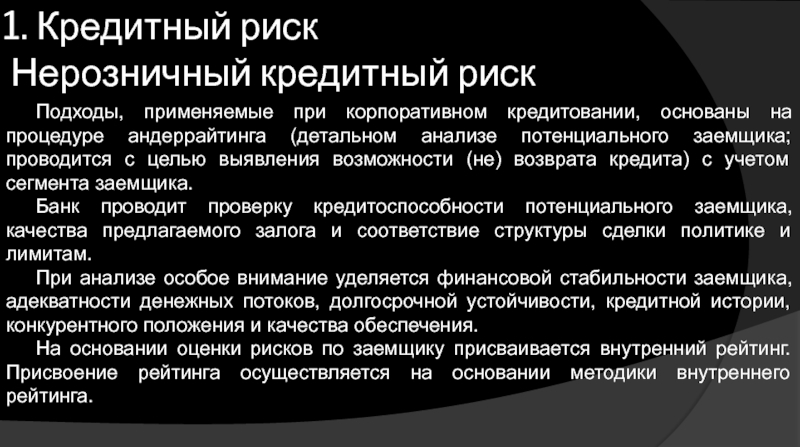

- 31. 1. Кредитный риск Нерозничный кредитный риск

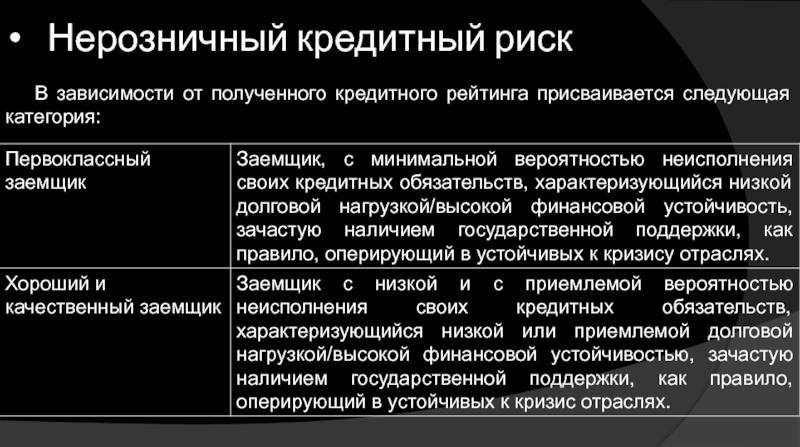

- 32. Нерозничный кредитный риск В зависимости от полученного кредитного рейтинга присваивается следующая категория:

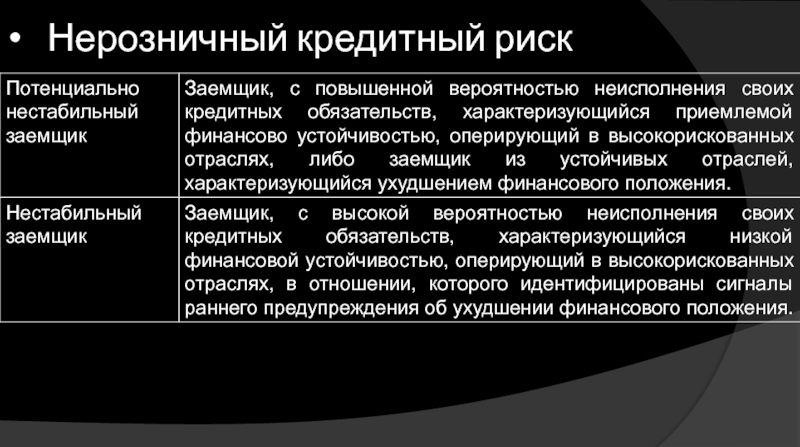

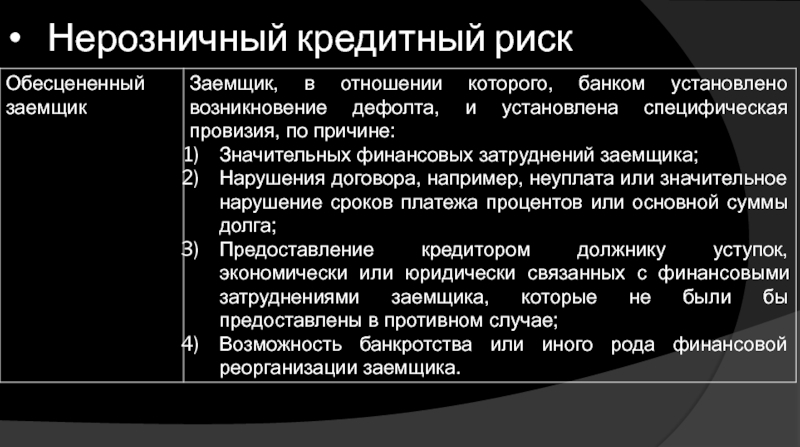

- 33. Нерозничный кредитный риск

- 34. Нерозничный кредитный риск

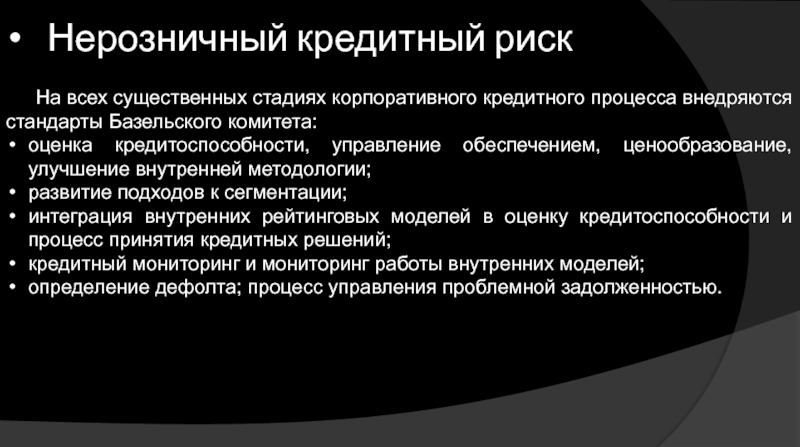

- 35. Нерозничный кредитный риск На всех существенных стадиях

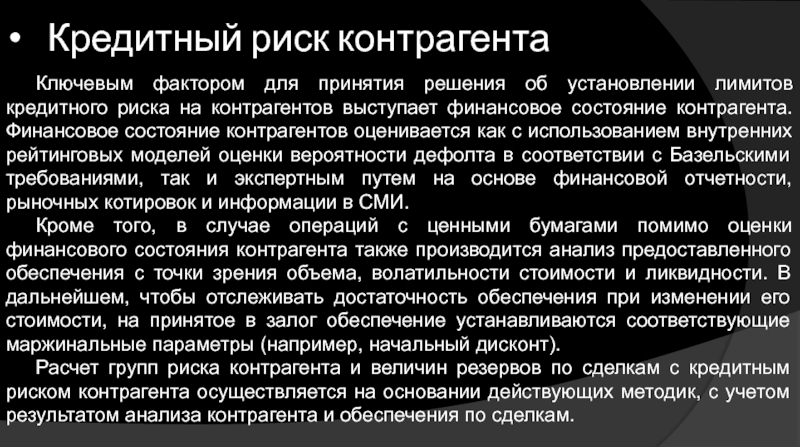

- 36. Кредитный риск контрагента Ключевым фактором для принятия

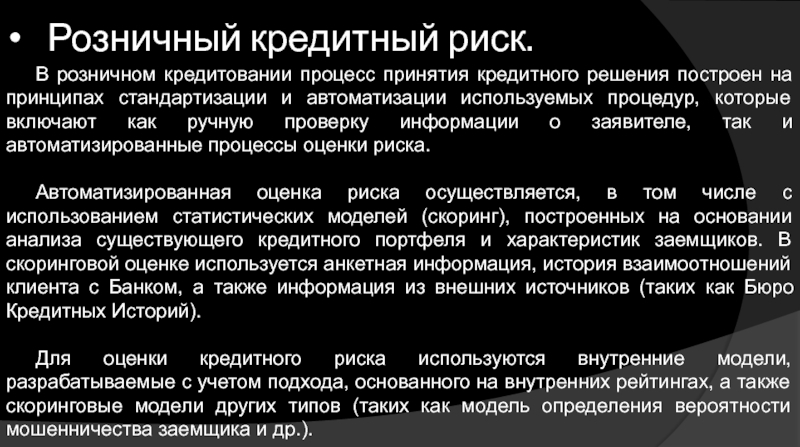

- 37. Розничный кредитный риск. В розничном кредитовании процесс

- 38. 2. Рыночный риск Оценка рыночного риска торгового

- 39. 2. Рыночный риск Методика измерения рыночного риска,

- 40. 2. Рыночный риск Банк определяет метрику VaR

- 41. 3. Валютный риск Банк ежемесячно осуществляет:

- 42. 4. Процентный риск В качестве показателей процентного

- 43. 4. Процентный риск Еженедельно осуществляется расчет дюрации

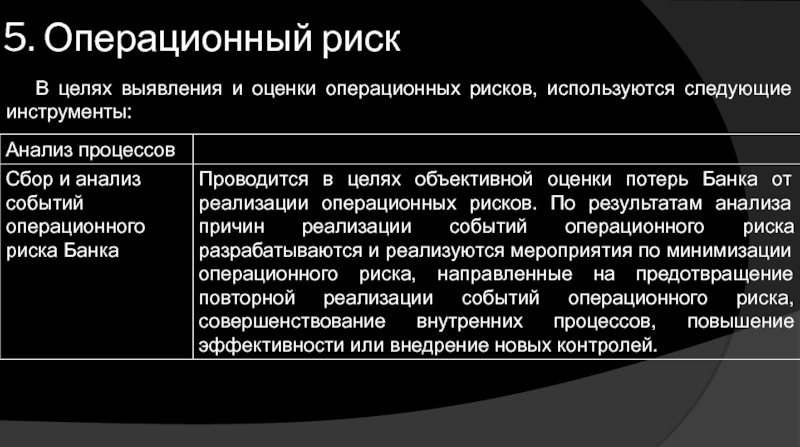

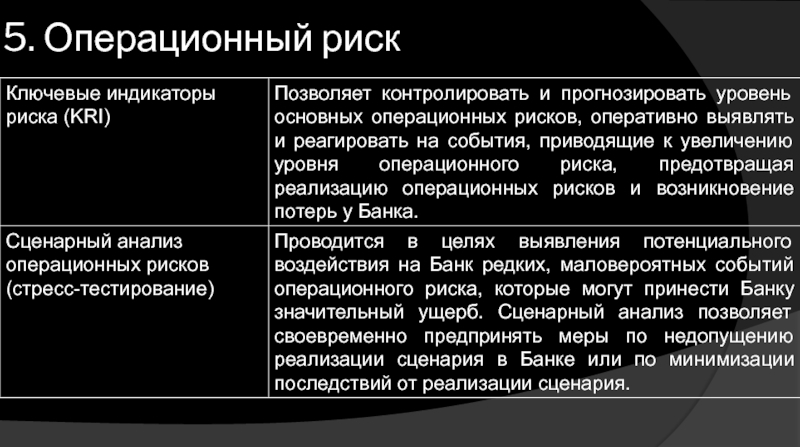

- 44. 5. Операционный риск В целях выявления и оценки операционных рисков, используются следующие инструменты:

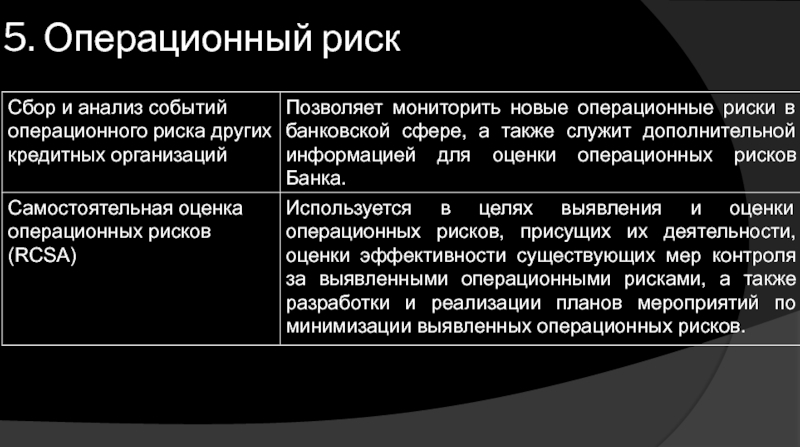

- 45. 5. Операционный риск

- 46. 5. Операционный риск

- 47. 5. Оценка результатов функционирования системы управления рисками

- 48. Банк придает большое значение эффективному управлению финансовыми

- 49. Банк проводит взвешенную оценку рисков, устанавливает лимиты

- 50. Спасибо за внимание !

Слайд 2План

Анализ системы управления рисками (подразделения, службы, внутренняя нормативная база).

Анализ основных рисков,

характерных для банка.

Методы управления по видам рисков в банке.

Методы оценки рисков по видам рисков в банке.

Оценка результатов функционирования системы управления рисками в банке. Основные проблемы управления рисками в банке.

Методы управления по видам рисков в банке.

Методы оценки рисков по видам рисков в банке.

Оценка результатов функционирования системы управления рисками в банке. Основные проблемы управления рисками в банке.

Слайд 3Список использованных источников

АО «АЛЬФА-БАНК»:[сайт]. URL:https://alfabank.ru/about/corporate_governance/risk_management/#3 (в части управления рисками).

Аудиторское заключение о

годовой бухгалтерской (финансовой) отчетности за 2017 г.;

Годовой отчет Банка за 2016 г.;

Информация о принимаемых рисках, процедурах их оценке, управление рисками и капиталом Банковской группы АО «АЛЬФА-БАНК».

Годовой отчет Банка за 2016 г.;

Информация о принимаемых рисках, процедурах их оценке, управление рисками и капиталом Банковской группы АО «АЛЬФА-БАНК».

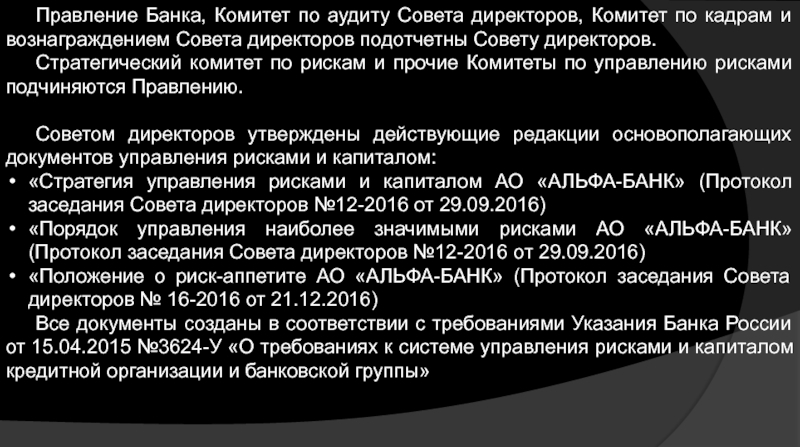

Слайд 10 Правление Банка, Комитет по аудиту Совета директоров, Комитет по кадрам и

вознаграждением Совета директоров подотчетны Совету директоров.

Стратегический комитет по рискам и прочие Комитеты по управлению рисками подчиняются Правлению.

Советом директоров утверждены действующие редакции основополагающих документов управления рисками и капиталом:

«Стратегия управления рисками и капиталом АО «АЛЬФА-БАНК» (Протокол заседания Совета директоров №12-2016 от 29.09.2016)

«Порядок управления наиболее значимыми рисками АО «АЛЬФА-БАНК» (Протокол заседания Совета директоров №12-2016 от 29.09.2016)

«Положение о риск-аппетите АО «АЛЬФА-БАНК» (Протокол заседания Совета директоров № 16-2016 от 21.12.2016)

Все документы созданы в соответствии с требованиями Указания Банка России от 15.04.2015 №3624-У «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы»

Стратегический комитет по рискам и прочие Комитеты по управлению рисками подчиняются Правлению.

Советом директоров утверждены действующие редакции основополагающих документов управления рисками и капиталом:

«Стратегия управления рисками и капиталом АО «АЛЬФА-БАНК» (Протокол заседания Совета директоров №12-2016 от 29.09.2016)

«Порядок управления наиболее значимыми рисками АО «АЛЬФА-БАНК» (Протокол заседания Совета директоров №12-2016 от 29.09.2016)

«Положение о риск-аппетите АО «АЛЬФА-БАНК» (Протокол заседания Совета директоров № 16-2016 от 21.12.2016)

Все документы созданы в соответствии с требованиями Указания Банка России от 15.04.2015 №3624-У «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы»

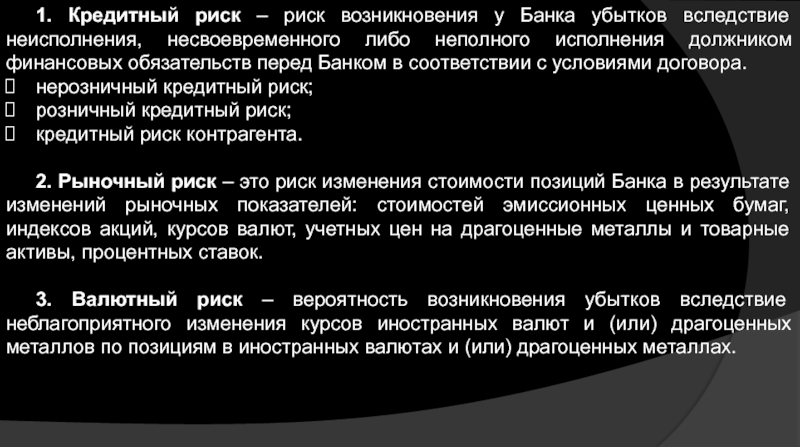

Слайд 12 1. Кредитный риск – риск возникновения у Банка убытков вследствие неисполнения,

несвоевременного либо неполного исполнения должником финансовых обязательств перед Банком в соответствии с условиями договора.

нерозничный кредитный риск;

розничный кредитный риск;

кредитный риск контрагента.

2. Рыночный риск – это риск изменения стоимости позиций Банка в результате изменений рыночных показателей: стоимостей эмиссионных ценных бумаг, индексов акций, курсов валют, учетных цен на драгоценные металлы и товарные активы, процентных ставок.

3. Валютный риск – вероятность возникновения убытков вследствие неблагоприятного изменения курсов иностранных валют и (или) драгоценных металлов по позициям в иностранных валютах и (или) драгоценных металлах.

нерозничный кредитный риск;

розничный кредитный риск;

кредитный риск контрагента.

2. Рыночный риск – это риск изменения стоимости позиций Банка в результате изменений рыночных показателей: стоимостей эмиссионных ценных бумаг, индексов акций, курсов валют, учетных цен на драгоценные металлы и товарные активы, процентных ставок.

3. Валютный риск – вероятность возникновения убытков вследствие неблагоприятного изменения курсов иностранных валют и (или) драгоценных металлов по позициям в иностранных валютах и (или) драгоценных металлах.

Слайд 13 4. Процентный риск — риск возникновения финансовых потерь (убытков) из-за неблагоприятных

изменений процентных ставок.

5. Риск ликвидности – это риск неспособности Банка финансировать свою деятельность, то есть обеспечивать рост активов и выполнять обязательства по мере наступления сроков их исполнения без понесения убытков в размере, угрожающем финансовой устойчивости Банка.

6. Операционный риск — риск возникновения у Банка убытков в результате ненадежности и недостатков внутренних процедур управления Банка, недобросовестности работников, отказа информационных и иных систем либо вследствие влияния на деятельность Банка внешних событий.

5. Риск ликвидности – это риск неспособности Банка финансировать свою деятельность, то есть обеспечивать рост активов и выполнять обязательства по мере наступления сроков их исполнения без понесения убытков в размере, угрожающем финансовой устойчивости Банка.

6. Операционный риск — риск возникновения у Банка убытков в результате ненадежности и недостатков внутренних процедур управления Банка, недобросовестности работников, отказа информационных и иных систем либо вследствие влияния на деятельность Банка внешних событий.

Слайд 151. Кредитный риск

Целью управления кредитным риском является создание стабильного, качественного и

диферсифицированного кредитного портфеля банка.

Кредитный риск в Банке, как нерозничный, так и розничный, определяется и управляется на основании внутренних рейтинговых моделей оценки кредитного риска, в том числе разработанных в соответствии со стандартами Базельского комитета по банковскому надзору, адаптированными Банком России.

Кредитный риск в Банке, как нерозничный, так и розничный, определяется и управляется на основании внутренних рейтинговых моделей оценки кредитного риска, в том числе разработанных в соответствии со стандартами Базельского комитета по банковскому надзору, адаптированными Банком России.

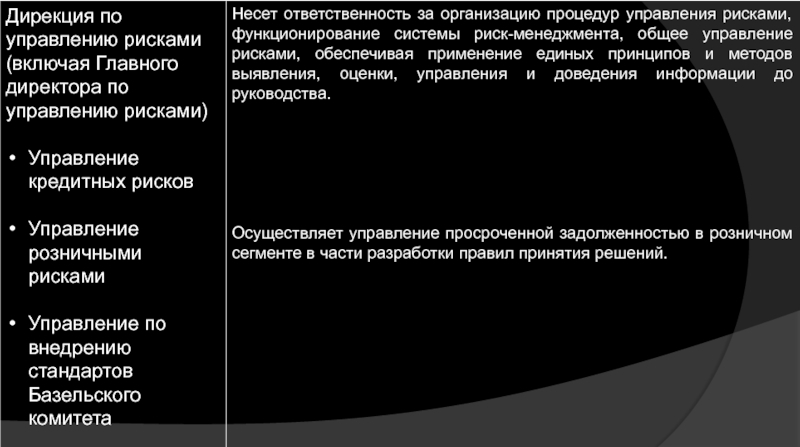

Слайд 16•Нерозничный кредитный риск

В структуре Дирекции по управлению рисками Управление нерозничными рисками

отвечает за кредитный риск в отношении клиентов – юридических лиц, финансовых институтов.

Банк определяет подходы к кредитованию заемщиков путем утверждения Кредитной политики, в которой определяется уровень полномочий по принятию решений о риске на уровне комитетов, а также система особых одобрений крупных сделок.

Банк определяет подходы к кредитованию заемщиков путем утверждения Кредитной политики, в которой определяется уровень полномочий по принятию решений о риске на уровне комитетов, а также система особых одобрений крупных сделок.

Слайд 17•Нерозничный кредитный риск

Кредитная политика устанавливает систему лимитов нерозничного кредитного риска, включая

лимиты

концентрации кредитных рисков к капиталу Банка;

лимиты концентрации кредитных рисков в кредитном портфеле Банка;

лимиты кредитования на конкретных заемщиков/ группу связанных заемщиков;

лимиты на операции с контрагентами, административные лимиты.

Кредитные риски структурируются в зависимости от продукта, заемщика, отраслевого сегмента и т.д. Для каждого устанавливается лимит величины риска.

Кредитные комитеты Альфа-Банка отвечают за одобрение лимитов на операции с кредитным риском. В зависимости от степени существенности кредитного риска решения кредитного риска принимаются Главным кредитным комитетом или Малым кредитным комитетом. При определенных условиях лимиты/сделки, одобренные Главным кредитным комитетом, также подлежат одобрению Правлением.

лимиты концентрации кредитных рисков в кредитном портфеле Банка;

лимиты кредитования на конкретных заемщиков/ группу связанных заемщиков;

лимиты на операции с контрагентами, административные лимиты.

Кредитные риски структурируются в зависимости от продукта, заемщика, отраслевого сегмента и т.д. Для каждого устанавливается лимит величины риска.

Кредитные комитеты Альфа-Банка отвечают за одобрение лимитов на операции с кредитным риском. В зависимости от степени существенности кредитного риска решения кредитного риска принимаются Главным кредитным комитетом или Малым кредитным комитетом. При определенных условиях лимиты/сделки, одобренные Главным кредитным комитетом, также подлежат одобрению Правлением.

Слайд 18•Кредитный риск контрагента

Анализ кредитных рисков по операциям с контрагентами осуществляется Отделом

контрагентов Управления кредитных рисков.

Управление кредитным риском контрагента осуществляется с помощью лимитов концентрации, системы лимитов для отдельных контрагентов и групп контрагентов в зависимости от типа операций, уровня риска и срочности операций, решения по которым принимаются в соответствии с действующими процедурами принятия решений в Банке.

Управление кредитным риском контрагента осуществляется с помощью лимитов концентрации, системы лимитов для отдельных контрагентов и групп контрагентов в зависимости от типа операций, уровня риска и срочности операций, решения по которым принимаются в соответствии с действующими процедурами принятия решений в Банке.

Слайд 19•Розничный кредитный риск

Управление розничным кредитным риском осуществляется через Управление розничными рисками,

Розничный Кредитный Комитет и Главный Кредитный Комитет в части клиентов Блока «Массовый бизнес».

Управление розничными рисками в структуре Дирекции по управлению рисками отвечает за кредитный риск таких продуктов, как кредитные карты, кредиты наличными, целевые потребительские кредиты, автокредиты, ипотечное кредитование, а также продукты, предоставляемые предприятиям массового бизнеса (к которым относятся ИП и юридические лица, образованные в соответствии с законодательством Российской Федерации, размер годовой выручки которых по данным официальной отчетности составляет не более 350 млн рублей).

Управление розничными рисками в структуре Дирекции по управлению рисками отвечает за кредитный риск таких продуктов, как кредитные карты, кредиты наличными, целевые потребительские кредиты, автокредиты, ипотечное кредитование, а также продукты, предоставляемые предприятиям массового бизнеса (к которым относятся ИП и юридические лица, образованные в соответствии с законодательством Российской Федерации, размер годовой выручки которых по данным официальной отчетности составляет не более 350 млн рублей).

Слайд 20•Розничный кредитный риск

Политика розничного кредитования и Политика кредитования клиентов Блока «Массовый

бизнес» устанавливает принципы управления розничными рисками и рисками массового бизнеса, их идентификацию, оценку, мониторинг и контроль, включая портфельный менеджмент и распределение ответственности по управлению розничным риском и риском массового бизнеса.

Дифференцированный подход к управлению розничным риском и риском массового бизнеса обеспечивает целевое соотношение доходности риска.

Дифференцированный подход к управлению розничным риском и риском массового бизнеса обеспечивает целевое соотношение доходности риска.

Слайд 212. Рыночный риск

Банк осуществляет управление рыночными рисками, основываясь на принципах, изложенных

во внутренних документах Банка, в том числе в Политике по управлению рыночными рисками.

Рыночный риск управляется Отделом по управлению рыночными рисками, Казначейством и Комитетом по управлению Активами и Пассивами (КУАП).

Комитет по Управлению Активами и Пассивами (КУАП) устанавливает лимиты для ограничения рыночного риска:

лимиты на метрики процентного риска;

лимит на размер открытой валютной позиции.

Лимиты контролируются с установленной периодичностью ответственными подразделениями Дирекции по управлению рисками и Казначейства.

Рыночный риск управляется Отделом по управлению рыночными рисками, Казначейством и Комитетом по управлению Активами и Пассивами (КУАП).

Комитет по Управлению Активами и Пассивами (КУАП) устанавливает лимиты для ограничения рыночного риска:

лимиты на метрики процентного риска;

лимит на размер открытой валютной позиции.

Лимиты контролируются с установленной периодичностью ответственными подразделениями Дирекции по управлению рисками и Казначейства.

Слайд 223. Валютный риск

С целью ограничения уровня валютного риска, в соответствии с

Инструкцией Банка России от 28.12.2016 г. №178-И «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями» в Банке установлены лимиты по сумме открытых валютных позиции в размере 20% от собственного капитала Банка, в каждой валюте и балансирующей позиции в рублях 10% от собственного капитала Банка.

Расчет и контроль открытых валютных позиции осуществляется Казначейством и проверяется Дирекции по управлению рисками ежедневно, в соответствии с «Регламентом осуществления контроля открытых валютных позиций Банка, формирования и представления отчета по форме 0409634 «Отчет об открытых валютных позициях».

Расчет и контроль открытых валютных позиции осуществляется Казначейством и проверяется Дирекции по управлению рисками ежедневно, в соответствии с «Регламентом осуществления контроля открытых валютных позиций Банка, формирования и представления отчета по форме 0409634 «Отчет об открытых валютных позициях».

Слайд 233. Валютный риск

В Банке решением Комитета по управлению активами и пассивами

установлены следующие внутренние ограничения, прямо или косвенно ограничивающие валютную позицию:

ограничительные и сигнальные значения для метрики рыночного риска «VaR (горизонт 1 день, уровень достоверности 99%)», в расчёт которой входит валютная позиция Банка;

ограничительные и сигнальные значения для метрики рыночного риска «Величина риска в соответствии с Положением №511-П», в расчёт которой входит валютная позиция Банка.

ограничительные и сигнальные значения для метрики рыночного риска «VaR (горизонт 1 день, уровень достоверности 99%)», в расчёт которой входит валютная позиция Банка;

ограничительные и сигнальные значения для метрики рыночного риска «Величина риска в соответствии с Положением №511-П», в расчёт которой входит валютная позиция Банка.

Слайд 244. Процентный риск

Процентный риск Банка управляется Казначейством и Дирекцией по управлению

рисками в рамках лимитов, установленных Комитетом по управлению Активами и Пассивами (КУАП), отдельно в российских рублях, долларах США и евро.

Лимиты и сигнальные значения по показателям устанавливаются Комитетом по Управлению Активами и Пассивами и вычисляются еженедельно по состоянию активов и пассивов на дату, отстоящую от даты расчета не более чем на 7 рабочих дней в разбивке по валютам.

Казначейство в рамках своих полномочий заключает сделки на финансовых рынках с целью обеспечения соблюдения установленных лимитов; изменяет cтавки трансферного ценообразования (СТЦ) и процентные ставки привлечения/размещения; предпринимает иные меры, предусмотренные решениями Комитетом по управлению Активами и Пассивами (КУАП).

Лимиты и сигнальные значения по показателям устанавливаются Комитетом по Управлению Активами и Пассивами и вычисляются еженедельно по состоянию активов и пассивов на дату, отстоящую от даты расчета не более чем на 7 рабочих дней в разбивке по валютам.

Казначейство в рамках своих полномочий заключает сделки на финансовых рынках с целью обеспечения соблюдения установленных лимитов; изменяет cтавки трансферного ценообразования (СТЦ) и процентные ставки привлечения/размещения; предпринимает иные меры, предусмотренные решениями Комитетом по управлению Активами и Пассивами (КУАП).

Слайд 255. Риск ликвидности

Риском ликвидности управляют Казначейство и Дирекция по управлению рисками.

Контроль риска ликвидности осуществляет Комитетом по управлению Активами и Пассивами (КУАП).

При управлении ликвидностью Банк на постоянной основе осуществляет:

анализ уровня ликвидных активов, необходимых для урегулирования обязательств при наступлении срока их погашения;

доступность к различным источникам финансирования;

корректировку планов на случай возникновения проблем с финансированием;

контроль соответствия балансовых коэффициентов ликвидности законодательным требованиям.

При управлении ликвидностью Банк на постоянной основе осуществляет:

анализ уровня ликвидных активов, необходимых для урегулирования обязательств при наступлении срока их погашения;

доступность к различным источникам финансирования;

корректировку планов на случай возникновения проблем с финансированием;

контроль соответствия балансовых коэффициентов ликвидности законодательным требованиям.

Слайд 265. Риск ликвидности

Управление риском ликвидности осуществляется Банком посредством контроля соблюдения различных

лимитов и метрик ликвидности, установленных как Банком России, так и самим банком (при этом, учитываются рекомендации Базельского комитета по банковскому надзору):

Нормативы ликвидности в соответствии с требованиями Банка России на ежедневной основе;

Показателя Краткосрочной Ликвидности на ежемесячной основе;

Обеспечения адекватного портфеля краткосрочных ликвидных активов, в основном состоящего из ликвидных торговых ценных бумаг, входящих в Ломбардный список Банка России (HTM и HFS портфели ценных бумаг), депозитов в банках и прочих межбанковских инструментов;

Контроля объема привлекаемых краткосрочных МБК с целью управления разрывом по срочности между активами и пассивами;

Нормативы ликвидности в соответствии с требованиями Банка России на ежедневной основе;

Показателя Краткосрочной Ликвидности на ежемесячной основе;

Обеспечения адекватного портфеля краткосрочных ликвидных активов, в основном состоящего из ликвидных торговых ценных бумаг, входящих в Ломбардный список Банка России (HTM и HFS портфели ценных бумаг), депозитов в банках и прочих межбанковских инструментов;

Контроля объема привлекаемых краткосрочных МБК с целью управления разрывом по срочности между активами и пассивами;

Слайд 275. Риск ликвидности

Контроля ежедневной позиции по ликвидности и регулярного проведения стресс-тестирования

по ликвидности при различных сценариях, охватывающих стандартные и кризисные рыночные условия;

Соответствия Показателя «Чистое стабильное фондирование» (ЧСФ) установленным целевым значениями. Показатель ЧСФ разработан с применением собственной методики Банка на основе показателя Net Stable Funding Ratio (NSFR), Базель III;

Оценки рыночной позиции Банка посредством метрики «Стоимость фондирования» — сравнение стоимости привлечения Банка с основными банками-конкурентами;

Соответствия концентрация источников фондирования установленным целевым значениями: контроля соблюдения лимитов, установленных в виде доли валюты баланса на различные комбинации привлечения корпоративных клиентов и банковских продуктов.

Соответствия Показателя «Чистое стабильное фондирование» (ЧСФ) установленным целевым значениями. Показатель ЧСФ разработан с применением собственной методики Банка на основе показателя Net Stable Funding Ratio (NSFR), Базель III;

Оценки рыночной позиции Банка посредством метрики «Стоимость фондирования» — сравнение стоимости привлечения Банка с основными банками-конкурентами;

Соответствия концентрация источников фондирования установленным целевым значениями: контроля соблюдения лимитов, установленных в виде доли валюты баланса на различные комбинации привлечения корпоративных клиентов и банковских продуктов.

Слайд 286. Операционный риск

Для целей внутреннего управления операционным риском применяются подходы, требуемые

в соответствии с Указанием Банка России №3624-У от 15.04.2015 «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы», а также подходы, рекомендованные Базельским комитетом по банковскому надзору.

Управление операционным риском представляет собой комплекс процедур по выявлению, оценке, мониторингу, контролю и/или минимизации операционного риска.

Для рассмотрения вопросов по операционным рискам и принятия решений в Банке организован Управляющий комитет по операционным рискам (УКОР). УКОР определяет Политику по управлению операционными рисками в Банке, утверждает мероприятия, процедуры и технологии по выявлению, оценке, контролю, предотвращению и минимизации операционных рисков.

Управление операционным риском представляет собой комплекс процедур по выявлению, оценке, мониторингу, контролю и/или минимизации операционного риска.

Для рассмотрения вопросов по операционным рискам и принятия решений в Банке организован Управляющий комитет по операционным рискам (УКОР). УКОР определяет Политику по управлению операционными рисками в Банке, утверждает мероприятия, процедуры и технологии по выявлению, оценке, контролю, предотвращению и минимизации операционных рисков.

Слайд 296. Операционный риск

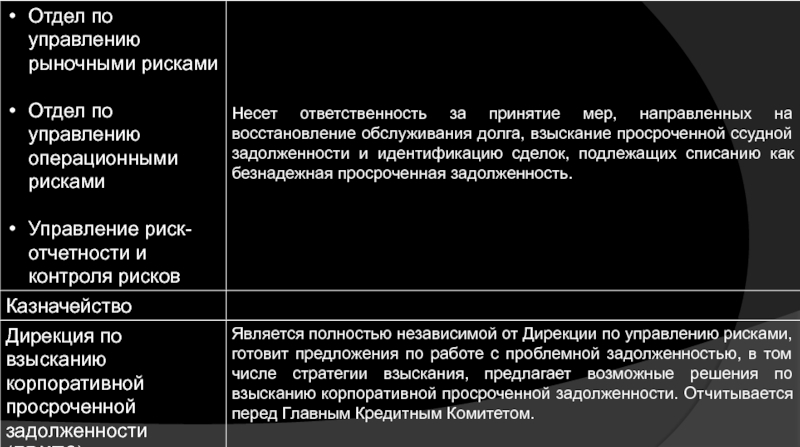

Отдел по управлению операционными рисками Дирекции по управлению рисками

анализирует и проводит оценку результатов работы системы управления операционными рисками в подразделениях Банка;

организует внедрение системы управления операционными рисками в Банке в целом;

осуществляет контроль за системой управления операционными рисками;

оказывает квалифицированную помощь сотрудникам подразделений в проведении различных этапов управления операционными рисками (идентификация, оценка, минимизация, контроль, мониторинг);

обеспечивает методологической поддержкой подразделения;

обеспечивает проведение обучений персонала в части, касающейся операционных рисков.

Слайд 311. Кредитный риск

Нерозничный кредитный риск

Подходы, применяемые при корпоративном кредитовании, основаны

на процедуре андеррайтинга (детальном анализе потенциального заемщика; проводится с целью выявления возможности (не) возврата кредита) с учетом сегмента заемщика.

Банк проводит проверку кредитоспособности потенциального заемщика, качества предлагаемого залога и соответствие структуры сделки политике и лимитам.

При анализе особое внимание уделяется финансовой стабильности заемщика, адекватности денежных потоков, долгосрочной устойчивости, кредитной истории, конкурентного положения и качества обеспечения.

На основании оценки рисков по заемщику присваивается внутренний рейтинг. Присвоение рейтинга осуществляется на основании методики внутреннего рейтинга.

Банк проводит проверку кредитоспособности потенциального заемщика, качества предлагаемого залога и соответствие структуры сделки политике и лимитам.

При анализе особое внимание уделяется финансовой стабильности заемщика, адекватности денежных потоков, долгосрочной устойчивости, кредитной истории, конкурентного положения и качества обеспечения.

На основании оценки рисков по заемщику присваивается внутренний рейтинг. Присвоение рейтинга осуществляется на основании методики внутреннего рейтинга.

Слайд 32Нерозничный кредитный риск

В зависимости от полученного кредитного рейтинга присваивается следующая категория:

Слайд 35Нерозничный кредитный риск

На всех существенных стадиях корпоративного кредитного процесса внедряются стандарты

Базельского комитета:

оценка кредитоспособности, управление обеспечением, ценообразование, улучшение внутренней методологии;

развитие подходов к сегментации;

интеграция внутренних рейтинговых моделей в оценку кредитоспособности и процесс принятия кредитных решений;

кредитный мониторинг и мониторинг работы внутренних моделей;

определение дефолта; процесс управления проблемной задолженностью.

оценка кредитоспособности, управление обеспечением, ценообразование, улучшение внутренней методологии;

развитие подходов к сегментации;

интеграция внутренних рейтинговых моделей в оценку кредитоспособности и процесс принятия кредитных решений;

кредитный мониторинг и мониторинг работы внутренних моделей;

определение дефолта; процесс управления проблемной задолженностью.

Слайд 36Кредитный риск контрагента

Ключевым фактором для принятия решения об установлении лимитов кредитного

риска на контрагентов выступает финансовое состояние контрагента. Финансовое состояние контрагентов оценивается как с использованием внутренних рейтинговых моделей оценки вероятности дефолта в соответствии с Базельскими требованиями, так и экспертным путем на основе финансовой отчетности, рыночных котировок и информации в СМИ.

Кроме того, в случае операций с ценными бумагами помимо оценки финансового состояния контрагента также производится анализ предоставленного обеспечения с точки зрения объема, волатильности стоимости и ликвидности. В дальнейшем, чтобы отслеживать достаточность обеспечения при изменении его стоимости, на принятое в залог обеспечение устанавливаются соответствующие маржинальные параметры (например, начальный дисконт).

Расчет групп риска контрагента и величин резервов по сделкам с кредитным риском контрагента осуществляется на основании действующих методик, с учетом результатом анализа контрагента и обеспечения по сделкам.

Кроме того, в случае операций с ценными бумагами помимо оценки финансового состояния контрагента также производится анализ предоставленного обеспечения с точки зрения объема, волатильности стоимости и ликвидности. В дальнейшем, чтобы отслеживать достаточность обеспечения при изменении его стоимости, на принятое в залог обеспечение устанавливаются соответствующие маржинальные параметры (например, начальный дисконт).

Расчет групп риска контрагента и величин резервов по сделкам с кредитным риском контрагента осуществляется на основании действующих методик, с учетом результатом анализа контрагента и обеспечения по сделкам.

Слайд 37Розничный кредитный риск.

В розничном кредитовании процесс принятия кредитного решения построен на

принципах стандартизации и автоматизации используемых процедур, которые включают как ручную проверку информации о заявителе, так и автоматизированные процессы оценки риска.

Автоматизированная оценка риска осуществляется, в том числе с использованием статистических моделей (скоринг), построенных на основании анализа существующего кредитного портфеля и характеристик заемщиков. В скоринговой оценке используется анкетная информация, история взаимоотношений клиента с Банком, а также информация из внешних источников (таких как Бюро Кредитных Историй).

Для оценки кредитного риска используются внутренние модели, разрабатываемые с учетом подхода, основанного на внутренних рейтингах, а также скоринговые модели других типов (таких как модель определения вероятности мошенничества заемщика и др.).

Автоматизированная оценка риска осуществляется, в том числе с использованием статистических моделей (скоринг), построенных на основании анализа существующего кредитного портфеля и характеристик заемщиков. В скоринговой оценке используется анкетная информация, история взаимоотношений клиента с Банком, а также информация из внешних источников (таких как Бюро Кредитных Историй).

Для оценки кредитного риска используются внутренние модели, разрабатываемые с учетом подхода, основанного на внутренних рейтингах, а также скоринговые модели других типов (таких как модель определения вероятности мошенничества заемщика и др.).

Слайд 382. Рыночный риск

Оценка рыночного риска торгового портфеля в Банке осуществляется в

соответствии с требованиями Положения Банка России от 03.12.2015 г. №511-П «О порядке расчета кредитными организациями величины рыночного риска» в целях соблюдения обязательных нормативов деятельности банков, установленных Инструкцией №139-И.

Методология измерения рыночного риска определяется внутренними документами:

Методология подготовки и представления сводных отчетов о размере рыночного риска в соответствии с Положением №511-П;

Методология стресс-тестирования рыночного риска в рамках внутренних процедур оценки достаточности капитала (ВПОДК) АО «АЛЬФА-БАНК»;

Методика оценки показателя рыночного риска АО «АЛЬФА-БАНК» VaR на основе исторического метода.

Методология измерения рыночного риска определяется внутренними документами:

Методология подготовки и представления сводных отчетов о размере рыночного риска в соответствии с Положением №511-П;

Методология стресс-тестирования рыночного риска в рамках внутренних процедур оценки достаточности капитала (ВПОДК) АО «АЛЬФА-БАНК»;

Методика оценки показателя рыночного риска АО «АЛЬФА-БАНК» VaR на основе исторического метода.

Слайд 392. Рыночный риск

Методика измерения рыночного риска, как правило, предполагает следующие этап

в оценке рыночного риска:

Оценка чувствительности стоимости позиции к изменениям рыночных факторов;

Оценка возможной динамики рыночных факторов;

Расчет метрики риска на основе оценки возможной динамики рыночных факторов.

Для оценки рыночного риска в Банк использует следующие метрики: величину потерь в стрессовом сценарии, величину взвешенных по уровню риска активов, 1-дневный 99% VaR, величину открытой позиции в ценных бумагах.

Оценка чувствительности стоимости позиции к изменениям рыночных факторов;

Оценка возможной динамики рыночных факторов;

Расчет метрики риска на основе оценки возможной динамики рыночных факторов.

Для оценки рыночного риска в Банк использует следующие метрики: величину потерь в стрессовом сценарии, величину взвешенных по уровню риска активов, 1-дневный 99% VaR, величину открытой позиции в ценных бумагах.

Слайд 402. Рыночный риск

Банк определяет метрику VaR с уровнем доверия А% и

горизонтом t дней – как величину, выраженную в денежных единицах, которую не превысит с заданной вероятностью А%, снижение стоимости позиции в течение следующих t дней в предположении «нормального» рынка, и использует данную метрику с целью лимитирования рыночного риска. Как правило, метрика VaR применяется в Банке с уровнем доверия А%, равным 99%, и горизонтом t дней, равным одному дню. Также возможно применение данной метрики при других значениях A% и t.

Слайд 413. Валютный риск

Банк ежемесячно осуществляет:

расчет VaR для доллара, евро и

рубля и в целом по портфелю этих валют;

стресс-тестирование девальвации/ревальвации тенге на финансовый результат (чистую текущую прибыль) банка;

анализ тенденций;

прогноз валютных курсов и выработка рекомендаций по управлению подверженности валютным рискам АО «Альфа-Банк»;

бэк-тестирование используемых моделей;

контроль валютных позиций.

стресс-тестирование девальвации/ревальвации тенге на финансовый результат (чистую текущую прибыль) банка;

анализ тенденций;

прогноз валютных курсов и выработка рекомендаций по управлению подверженности валютным рискам АО «Альфа-Банк»;

бэк-тестирование используемых моделей;

контроль валютных позиций.

Слайд 424. Процентный риск

В качестве показателей процентного риска применяется два семейства метрик:

показатели чувствительности экономической стоимости капитала Банка к изменению процентных ставок (метрики PV, DEVE);

показатели чувствительности ожидаемого чистого процентного дохода Банка к изменению процентных ставок (метрики EАR,DNIM).

Для оценки метрик процентного риска Банк определяет шоки процентных ставок, сроки до пересмотра процентных ставок в отношении перечня активов и пассивов Банка, подверженных процентному риску.

Слайд 434. Процентный риск

Еженедельно осуществляется расчет дюрации портфеля ценных бумаг, и оценка

ее влияния (через рост базисных пунктов) на рыночную стоимость портфеля, расчет PV BP (стоимости одного базисного пункта).

Ежемесячно осуществляется стресс-тестирование влияния процентного риска на чистый процентный доход АО «Альфа-Банка», анализ динамики процентных ставок, общая оценка влияния процентного риска АО «Альфа-Банк», выработка рекомендаций по управлению процентными рисками портфеля долговых ценных бумаг и процентных активов и пассивов, также в головную редитную организацию предоставляются результаты расчета EaR 1% и PV 1% (согласно Методике расчета метрик процентного риска) на ежемесячной основе.

Ежемесячно осуществляется стресс-тестирование влияния процентного риска на чистый процентный доход АО «Альфа-Банка», анализ динамики процентных ставок, общая оценка влияния процентного риска АО «Альфа-Банк», выработка рекомендаций по управлению процентными рисками портфеля долговых ценных бумаг и процентных активов и пассивов, также в головную редитную организацию предоставляются результаты расчета EaR 1% и PV 1% (согласно Методике расчета метрик процентного риска) на ежемесячной основе.

Слайд 445. Операционный риск

В целях выявления и оценки операционных рисков, используются следующие

инструменты:

Слайд 475. Оценка результатов функционирования системы управления рисками в банке. Основные проблемы

управления рисками в банке.

Слайд 48 Банк придает большое значение эффективному управлению финансовыми рисками, достигая оптимального соотношения

уровня риска и доходности. Банк выстраивает систему управления рисками на принципах, соответствующих законодательству Российской Федерации, международным стандартам и лучшим практикам управления рисками.

Банк совершенствует подходы к управлению рисками и капиталом с учетом внутренних моделей кредитного риска, обеспечивая необходимую инфраструктуру и развитие информационных систем. Альфа-Банк применяет установленную практику риск-менеджмента, учитывающую финансовые риски (уделяя особое внимание управлению значимыми рисками — нерозничным кредитным риском, кредитным риском контрагента, розничным кредитным риском, рыночным риском, операционным риском, риском ликвидности, процентным риском банковских операций, риском концентрации внутри управления нерозничным кредитным риском).

Банк совершенствует подходы к управлению рисками и капиталом с учетом внутренних моделей кредитного риска, обеспечивая необходимую инфраструктуру и развитие информационных систем. Альфа-Банк применяет установленную практику риск-менеджмента, учитывающую финансовые риски (уделяя особое внимание управлению значимыми рисками — нерозничным кредитным риском, кредитным риском контрагента, розничным кредитным риском, рыночным риском, операционным риском, риском ликвидности, процентным риском банковских операций, риском концентрации внутри управления нерозничным кредитным риском).

Слайд 49 Банк проводит взвешенную оценку рисков, устанавливает лимиты принятия риска, проводит мониторинг

уровня риска, реализует контрольные процедуры и своевременно отчитывается по принимаемым рискам.

МЕЖДУНАРОДНЫЙ ЖУРНАЛ ПРИКЛАДНЫХ И ФУНДАМЕНТАЛЬНЫХ ИССЛЕДОВАНИЙ № 8, 2017:

«Анализ организации оценки, управления и контроля рисками в АО «Альфа-Банк» позволил определить систему управления рисками как удовлетворительную. Основной проблемой можно назвать слабую диверсификацию кредитного портфеля АО «Альфа-Банк» и высокий кредитный риск, возникающий из-за технологических проблем при предоставлении кредитов физическим лицам по программе автокредитования. АО «Альфа-Банк» постоянно старается устранить описанные выше недостатки, что в перспективе поможет снизить существующие риски.»

МЕЖДУНАРОДНЫЙ ЖУРНАЛ ПРИКЛАДНЫХ И ФУНДАМЕНТАЛЬНЫХ ИССЛЕДОВАНИЙ № 8, 2017:

«Анализ организации оценки, управления и контроля рисками в АО «Альфа-Банк» позволил определить систему управления рисками как удовлетворительную. Основной проблемой можно назвать слабую диверсификацию кредитного портфеля АО «Альфа-Банк» и высокий кредитный риск, возникающий из-за технологических проблем при предоставлении кредитов физическим лицам по программе автокредитования. АО «Альфа-Банк» постоянно старается устранить описанные выше недостатки, что в перспективе поможет снизить существующие риски.»

![Список использованных источниковАО «АЛЬФА-БАНК»:[сайт]. URL:https://alfabank.ru/about/corporate_governance/risk_management/#3 (в части управления рисками).Аудиторское заключение о годовой бухгалтерской (финансовой) отчетности](/img/tmb/3/260057/e282fb6bdf8eb55033df300acab5b33f-800x.jpg)