таможенных платежей и их учет.

Учет приобретения импортных товарно-материальных ценностей.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Учет импортных операций презентация

Содержание

- 1. Учет импортных операций

- 2. Понятие и особенности организации учета импортных операций

- 3. Оприходование приобретенного за иностранную валюту имущества отражается

- 4. Выраженная в иностранной валюте стоимость полученных активов

- 5. Таможенные платежи К таможенным платежам относятся:

- 6. Таможенные пошлины Таможенной пошлиной облагаются товары, как

- 7. Таможенные пошлины Адвалорная ставка устанавливается в процентах

- 8. Таможенные пошлины Комбинированная ставка сочетает оба вышеописанных

- 9. Акциз Акциз уплачивается при ввозе на территорию

- 10. Акциз При исчислении акцизов, так же, как

- 11. Акциз Исчисление акцизов по товарам, на которые

- 12. Налог на добавленную стоимость (НДС) Товары, возимые

- 13. Налог на добавленную стоимость (НДС) НДС может

- 14. Таможенные сборы Таможенными органами взимаются таможенные сборы

- 15. Отражение в учете импортных операций ПРИМЕР

- 17. Определение стоимости единицы товара ПРИМЕР 2.

- 18. Официальный курс НБРБ на: • дату перечисления предоплаты поставщику -

- 19.

Слайд 1

Тема 9. Учет импортных операций

Понятие и особенности организации учета импортных операций.

Виды

Слайд 2Понятие и особенности организации учета импортных операций

К основным видам коммерческих операций,

обусловливающих внешнеэкономическую деятельность, относятся: экспорт, импорт, реэкспорт, реимпорт, встречная торговля.

Импортная операция – коммерческая деятельность, связанная с закупкой и ввозом иностранных товаров, услуг, научно-технической продукции для последующей реализации их на внутреннем рынке своей страны.

Импорт – это принятие резидентом Республики Беларусь товаров, выполненных работ, оказанных услуг на возмездной основе от нерезидента Республики Беларусь.

Реимпортная операция – это коммерческая деятельность, предусматривающая ввоз из-за границы ранее вывезенных отечественных товаров, не подвергавшихся там переработке.

Импортная операция – коммерческая деятельность, связанная с закупкой и ввозом иностранных товаров, услуг, научно-технической продукции для последующей реализации их на внутреннем рынке своей страны.

Импорт – это принятие резидентом Республики Беларусь товаров, выполненных работ, оказанных услуг на возмездной основе от нерезидента Республики Беларусь.

Реимпортная операция – это коммерческая деятельность, предусматривающая ввоз из-за границы ранее вывезенных отечественных товаров, не подвергавшихся там переработке.

Слайд 3 Оприходование приобретенного за иностранную валюту имущества отражается по дебету счетов учета

имущества (07 «Оборудование к установке», 08 «Капитальные вложения», 10 «Материалы», 20 «Основное производство», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты», 41 «Товары» и др.) в корреспонденции с кредитом счетов учета расчетов (60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.).

Слайд 4Выраженная в иностранной валюте стоимость полученных активов и стоимость относящихся к

этим активам обязательств, собственного капитала отражаются в бухгалтерском учете в белорусских рублях по официальному курсу на:

• дату совершения хозяйственной операции, если не был перечислен аванс в иностранной валюте;

• дату (даты) перечисления аванса в иностранной валюте, если был перечислен аванс в иностранной валюте в размере полной стоимости активов (полной суммы расходов);

• дату (даты) перечисления аванса в иностранной валюте в части стоимости активов (суммы расходов), приходящейся на аванс, и дату совершения хозяйственной операции в части стоимости активов (суммы расходов), не приходящейся на аванс, если был перечислен аванс в иностранной валюте в размере частичной стоимости активов (частичной суммы расходов).

• дату совершения хозяйственной операции, если не был перечислен аванс в иностранной валюте;

• дату (даты) перечисления аванса в иностранной валюте, если был перечислен аванс в иностранной валюте в размере полной стоимости активов (полной суммы расходов);

• дату (даты) перечисления аванса в иностранной валюте в части стоимости активов (суммы расходов), приходящейся на аванс, и дату совершения хозяйственной операции в части стоимости активов (суммы расходов), не приходящейся на аванс, если был перечислен аванс в иностранной валюте в размере частичной стоимости активов (частичной суммы расходов).

Слайд 5Таможенные платежи

К таможенным платежам относятся:

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3)

налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию Таможенного союза;

4) акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию Таможенного союза;

5) таможенные сборы.

4) акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию Таможенного союза;

5) таможенные сборы.

Слайд 6Таможенные пошлины

Таможенной пошлиной облагаются товары, как ввозимые на таможенную территорию таможенного

союза (ввозная, или импортная, пошлина), так и вывозимые за ее пределы (вывозная, или экспортная, пошлина).

Таможенная пошлина представляет собой обязательный внос, взимаемый таможенными органами государств-участников таможенного союза при перемещении товаров через его таможенную границу. Размер данной платы является ставкой таможенной пошлины.

По способу взимания таможенные пошлины подразделяются на:

- адвалорные,

- специфические,

- смешанные,

- альтернативные.

Таможенная пошлина представляет собой обязательный внос, взимаемый таможенными органами государств-участников таможенного союза при перемещении товаров через его таможенную границу. Размер данной платы является ставкой таможенной пошлины.

По способу взимания таможенные пошлины подразделяются на:

- адвалорные,

- специфические,

- смешанные,

- альтернативные.

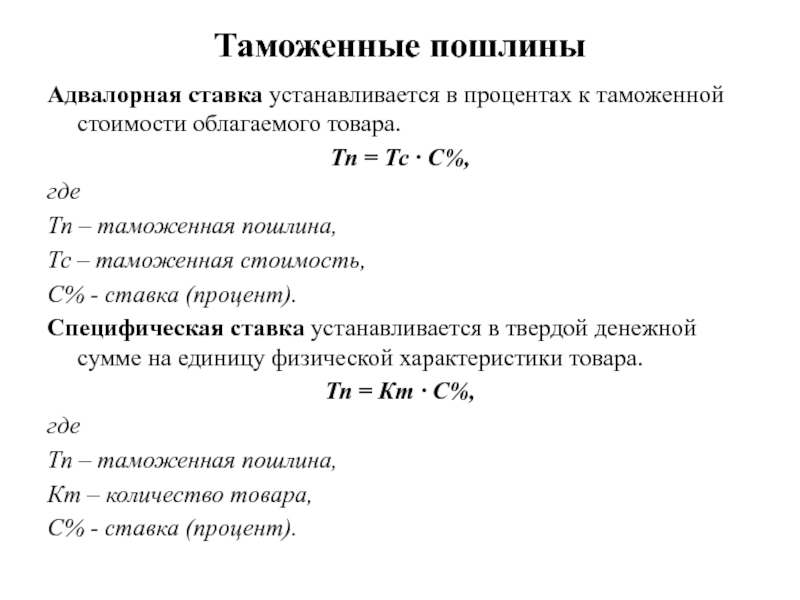

Слайд 7Таможенные пошлины

Адвалорная ставка устанавливается в процентах к таможенной стоимости облагаемого товара.

Тп = Тс · С%,

где

Тп – таможенная пошлина,

Тс – таможенная стоимость,

С% - ставка (процент).

Специфическая ставка устанавливается в твердой денежной сумме на единицу физической характеристики товара.

Тп = Кт · С%,

где

Тп – таможенная пошлина,

Кт – количество товара,

С% - ставка (процент).

Слайд 8Таможенные пошлины

Комбинированная ставка сочетает оба вышеописанных видов ставок таможенных пошлин. Они

рассчитываются как с таможенной стоимости товаров, так и с их объема в натуральном выражении, затем эти суммы сравниваются и уплачивается большая из них (по некоторым товарам - обе суммы).

При этом если предоставляется право выбора между специфической и адвалорной составляющими комбинированной ставки таможенной пошлины, то такие ставки называются альтернативными.

Если таможенная пошлина взимается одновременно в виде процента к таможенной стоимости и с единицы физической меры товара, то такая ставка таможенной пошлины называется смешанной.

При этом если предоставляется право выбора между специфической и адвалорной составляющими комбинированной ставки таможенной пошлины, то такие ставки называются альтернативными.

Если таможенная пошлина взимается одновременно в виде процента к таможенной стоимости и с единицы физической меры товара, то такая ставка таможенной пошлины называется смешанной.

Слайд 9Акциз

Акциз уплачивается при ввозе на территорию таможенного союза подакцизных товаров, перечень

которых устанавливается соответствующими соглашениями государств-участников таможенного союза и национальным законодательством государств-участников таможенного союза.

Подакцизными товарами являются: спирт гидролизный технический; спиртосодержащие растворы; алкогольная продукция; пиво; табачная продукция; нефть сырая; автомобильные бензины, дизельное топливо, иное топливо, используемое в качестве автомобильного, масло для дизельных и карбюраторных двигателей; ювелирные изделия; микроавтобусы и автомобили легковые, в том числе и переоборудованные в грузовые, вне зависимости от рабочего объема двигателя, за исключением легковых автомобилей, предназначенных для профилактики и реабилитации инвалидов.

Подакцизными товарами являются: спирт гидролизный технический; спиртосодержащие растворы; алкогольная продукция; пиво; табачная продукция; нефть сырая; автомобильные бензины, дизельное топливо, иное топливо, используемое в качестве автомобильного, масло для дизельных и карбюраторных двигателей; ювелирные изделия; микроавтобусы и автомобили легковые, в том числе и переоборудованные в грузовые, вне зависимости от рабочего объема двигателя, за исключением легковых автомобилей, предназначенных для профилактики и реабилитации инвалидов.

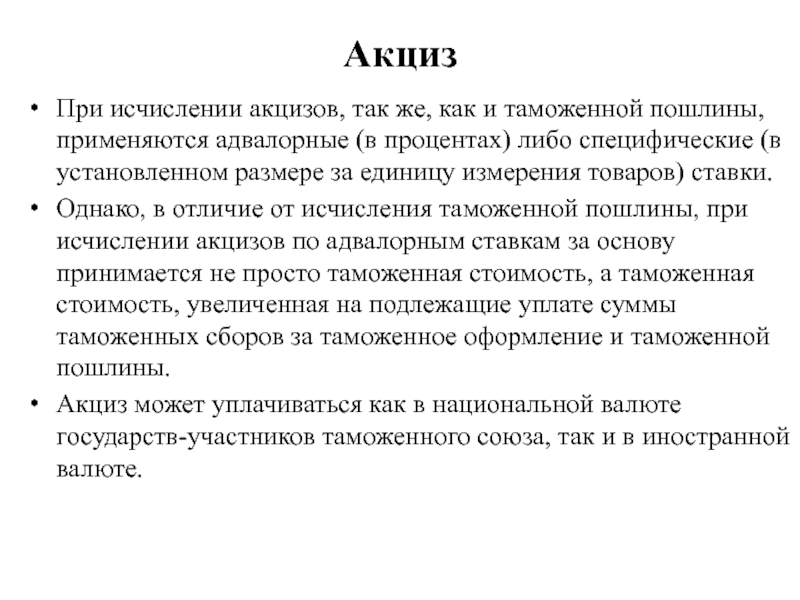

Слайд 10Акциз

При исчислении акцизов, так же, как и таможенной пошлины, применяются адвалорные

(в процентах) либо специфические (в установленном размере за единицу измерения товаров) ставки.

Однако, в отличие от исчисления таможенной пошлины, при исчислении акцизов по адвалорным ставкам за основу принимается не просто таможенная стоимость, а таможенная стоимость, увеличенная на подлежащие уплате суммы таможенных сборов за таможенное оформление и таможенной пошлины.

Акциз может уплачиваться как в национальной валюте государств-участников таможенного союза, так и в иностранной валюте.

Однако, в отличие от исчисления таможенной пошлины, при исчислении акцизов по адвалорным ставкам за основу принимается не просто таможенная стоимость, а таможенная стоимость, увеличенная на подлежащие уплате суммы таможенных сборов за таможенное оформление и таможенной пошлины.

Акциз может уплачиваться как в национальной валюте государств-участников таможенного союза, так и в иностранной валюте.

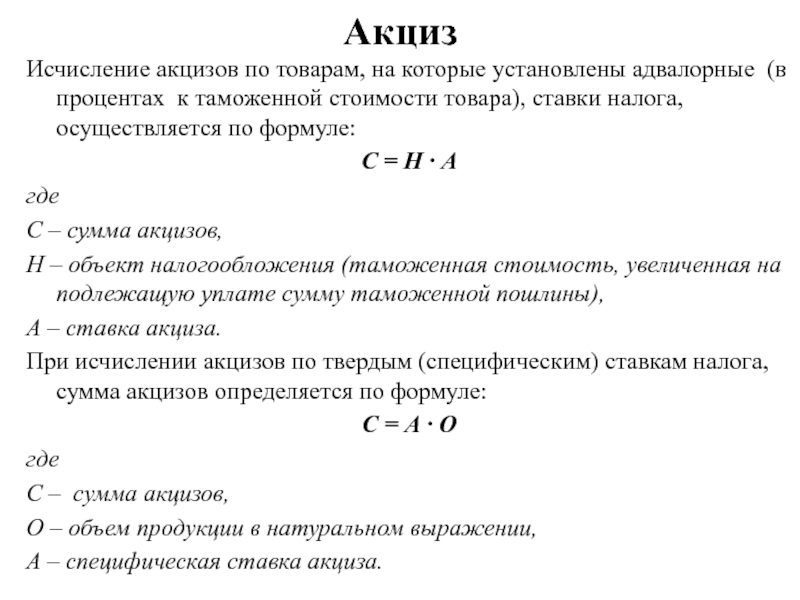

Слайд 11Акциз

Исчисление акцизов по товарам, на которые установлены адвалорные (в процентах к

таможенной стоимости товара), ставки налога, осуществляется по формуле:

С = Н · А

где

С – сумма акцизов,

Н – объект налогообложения (таможенная стоимость, увеличенная на подлежащую уплате сумму таможенной пошлины),

А – ставка акциза.

При исчислении акцизов по твердым (специфическим) ставкам налога, сумма акцизов определяется по формуле:

С = А · О

где

С – сумма акцизов,

О – объем продукции в натуральном выражении,

А – специфическая ставка акциза.

С = Н · А

где

С – сумма акцизов,

Н – объект налогообложения (таможенная стоимость, увеличенная на подлежащую уплате сумму таможенной пошлины),

А – ставка акциза.

При исчислении акцизов по твердым (специфическим) ставкам налога, сумма акцизов определяется по формуле:

С = А · О

где

С – сумма акцизов,

О – объем продукции в натуральном выражении,

А – специфическая ставка акциза.

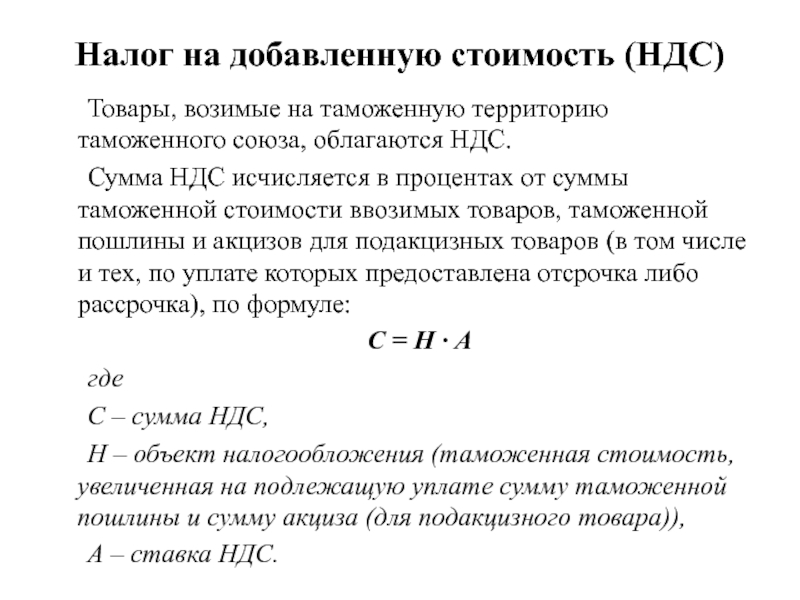

Слайд 12Налог на добавленную стоимость (НДС)

Товары, возимые на таможенную территорию таможенного союза,

облагаются НДС.

Сумма НДС исчисляется в процентах от суммы таможенной стоимости ввозимых товаров, таможенной пошлины и акцизов для подакцизных товаров (в том числе и тех, по уплате которых предоставлена отсрочка либо рассрочка), по формуле:

С = Н · А

где

С – сумма НДС,

Н – объект налогообложения (таможенная стоимость, увеличенная на подлежащую уплате сумму таможенной пошлины и сумму акциза (для подакцизного товара)),

А – ставка НДС.

Сумма НДС исчисляется в процентах от суммы таможенной стоимости ввозимых товаров, таможенной пошлины и акцизов для подакцизных товаров (в том числе и тех, по уплате которых предоставлена отсрочка либо рассрочка), по формуле:

С = Н · А

где

С – сумма НДС,

Н – объект налогообложения (таможенная стоимость, увеличенная на подлежащую уплате сумму таможенной пошлины и сумму акциза (для подакцизного товара)),

А – ставка НДС.

Слайд 13Налог на добавленную стоимость (НДС)

НДС может уплачиваться как в национальной, так

и в иностранной валюте.

Суммы НДС, уплаченные при ввозе на территорию Республики Беларусь приобретенных товаров, подлежат вычету в том отчетном периоде, в котором истекло 90 календарных дней с даты их принятия к учету

Суммы НДС, уплаченные при ввозе на территорию Республики Беларусь приобретенных товаров, подлежат вычету в том отчетном периоде, в котором истекло 90 календарных дней с даты их принятия к учету

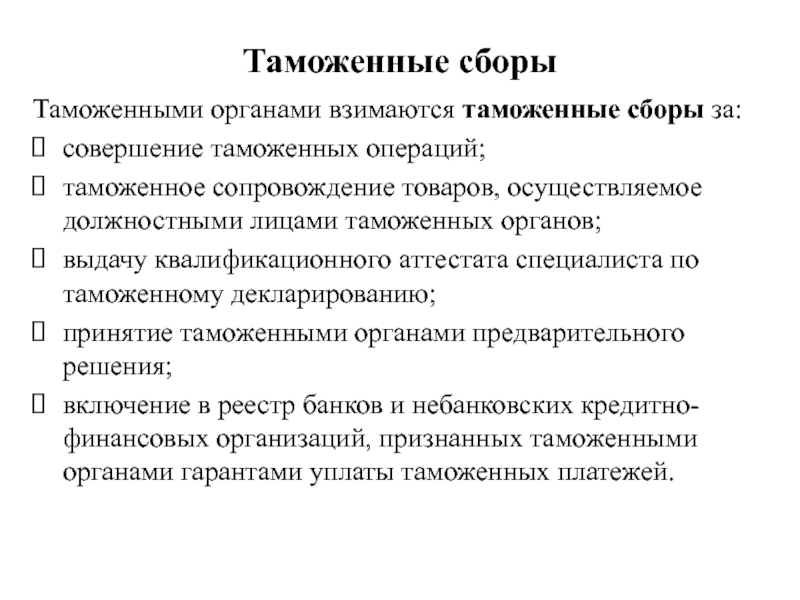

Слайд 14Таможенные сборы

Таможенными органами взимаются таможенные сборы за:

совершение таможенных операций;

таможенное сопровождение товаров,

осуществляемое должностными лицами таможенных органов;

выдачу квалификационного аттестата специалиста по таможенному декларированию;

принятие таможенными органами предварительного решения;

включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможенными органами гарантами уплаты таможенных платежей.

выдачу квалификационного аттестата специалиста по таможенному декларированию;

принятие таможенными органами предварительного решения;

включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможенными органами гарантами уплаты таможенных платежей.

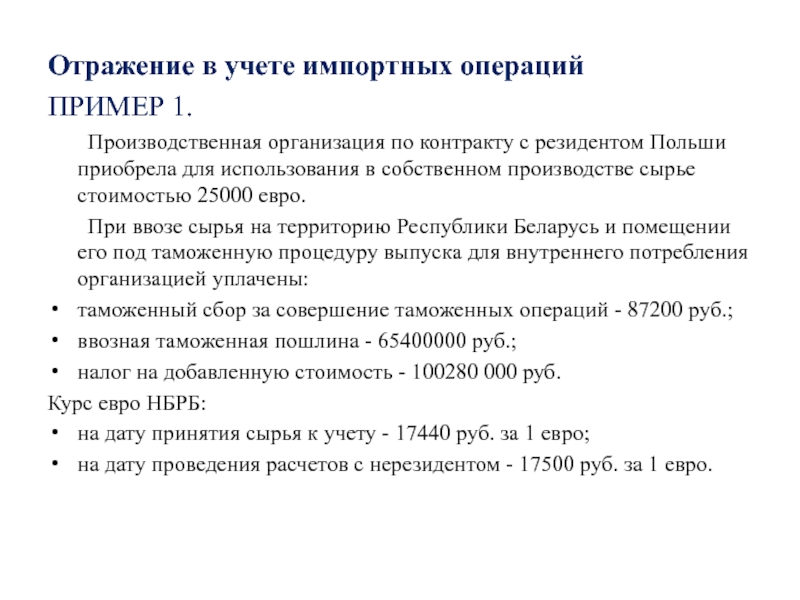

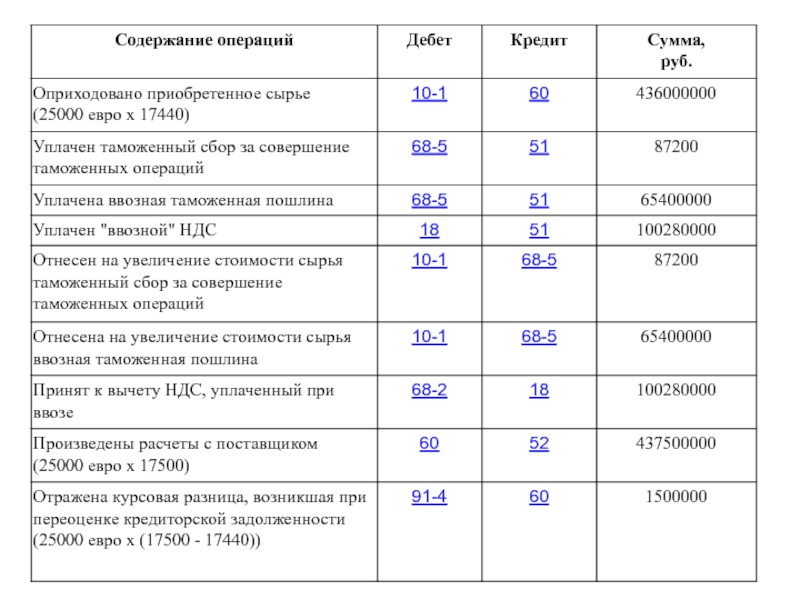

Слайд 15Отражение в учете импортных операций

ПРИМЕР 1.

Производственная организация по контракту с

резидентом Польши приобрела для использования в собственном производстве сырье стоимостью 25000 евро.

При ввозе сырья на территорию Республики Беларусь и помещении его под таможенную процедуру выпуска для внутреннего потребления организацией уплачены:

таможенный сбор за совершение таможенных операций - 87200 руб.;

ввозная таможенная пошлина - 65400000 руб.;

налог на добавленную стоимость - 100280 000 руб.

Курс евро НБРБ:

на дату принятия сырья к учету - 17440 руб. за 1 евро;

на дату проведения расчетов с нерезидентом - 17500 руб. за 1 евро.

При ввозе сырья на территорию Республики Беларусь и помещении его под таможенную процедуру выпуска для внутреннего потребления организацией уплачены:

таможенный сбор за совершение таможенных операций - 87200 руб.;

ввозная таможенная пошлина - 65400000 руб.;

налог на добавленную стоимость - 100280 000 руб.

Курс евро НБРБ:

на дату принятия сырья к учету - 17440 руб. за 1 евро;

на дату проведения расчетов с нерезидентом - 17500 руб. за 1 евро.

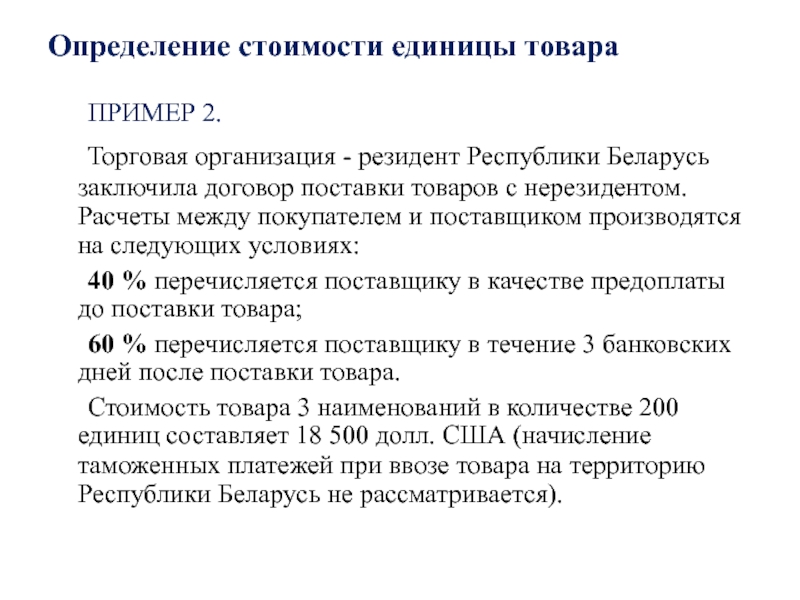

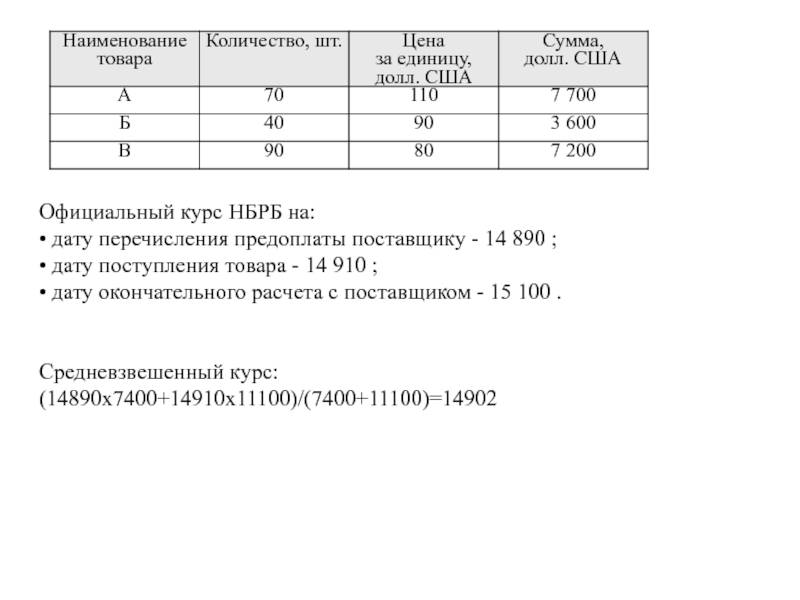

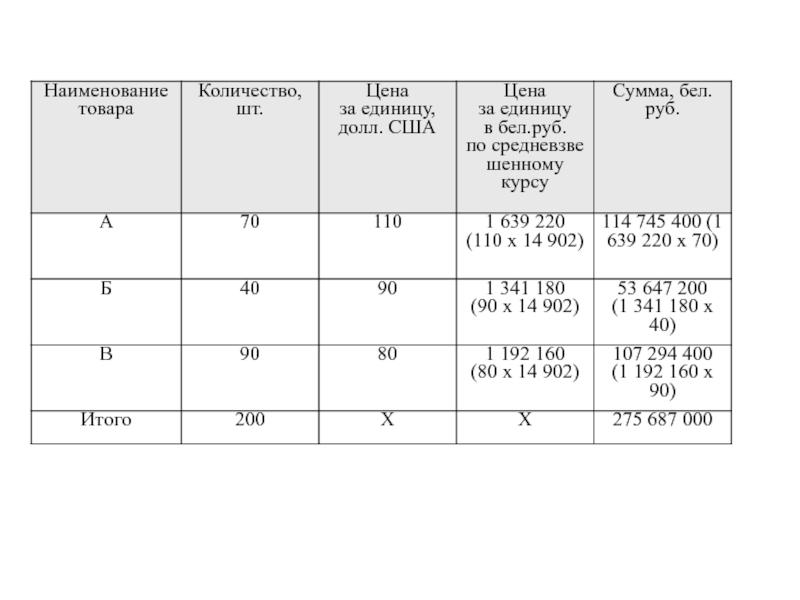

Слайд 17Определение стоимости единицы товара

ПРИМЕР 2.

Торговая организация - резидент Республики Беларусь заключила договор поставки

товаров с нерезидентом. Расчеты между покупателем и поставщиком производятся на следующих условиях:

40 % перечисляется поставщику в качестве предоплаты до поставки товара;

60 % перечисляется поставщику в течение 3 банковских дней после поставки товара.

Стоимость товара 3 наименований в количестве 200 единиц составляет 18 500 долл. США (начисление таможенных платежей при ввозе товара на территорию Республики Беларусь не рассматривается).

40 % перечисляется поставщику в качестве предоплаты до поставки товара;

60 % перечисляется поставщику в течение 3 банковских дней после поставки товара.

Стоимость товара 3 наименований в количестве 200 единиц составляет 18 500 долл. США (начисление таможенных платежей при ввозе товара на территорию Республики Беларусь не рассматривается).

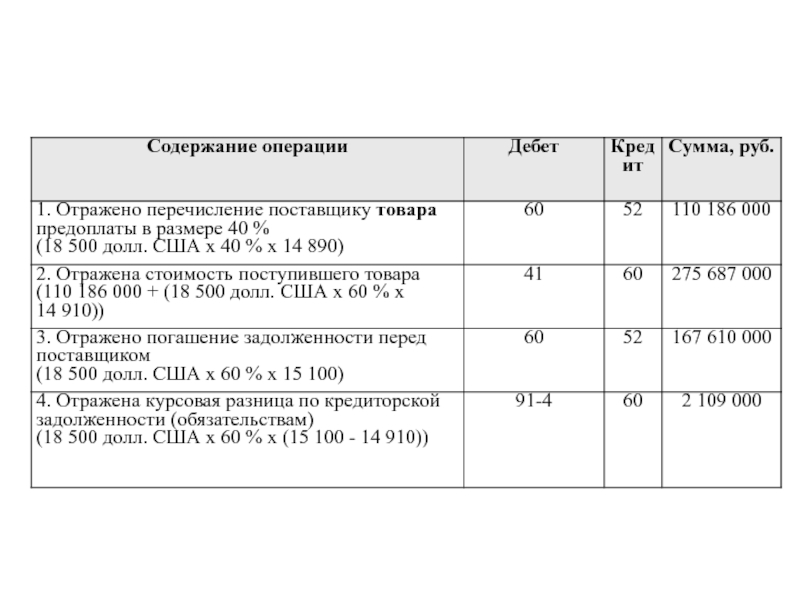

Слайд 18Официальный курс НБРБ на:

• дату перечисления предоплаты поставщику - 14 890 ;

• дату поступления товара - 14 910 ;

•

дату окончательного расчета с поставщиком - 15 100 .

Средневзвешенный курс: (14890х7400+14910х11100)/(7400+11100)=14902

Средневзвешенный курс: (14890х7400+14910х11100)/(7400+11100)=14902