- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Теория денег. Банковская система РФ. Кредитно-денежная политика. Тема 9 презентация

Содержание

- 1. Теория денег. Банковская система РФ. Кредитно-денежная политика. Тема 9

- 2. 1. Сущность и функции денег. Количество денег

- 3. ДЕНЬГИ – это финансовый актив, используемый для

- 4. Ликвидность Ликвидность (liquidity — жидкий, текучий) —

- 5. Функции денег 1. мера стоимости: то, сколько

- 6. Виды денег товарные

- 7. Свойства денег Отличительная черта товарных денег: их

- 8. Символические деньги Символические деньги - это бумажные

- 9. Символические деньги

- 10. Кредитные деньги Кредитные деньги - долговое обязательство

- 11. Кредитные деньги Банкнота — это вексель (долговое

- 12. Пластиковые карточки Кредитные карточки (кредитные деньги) представляют

- 13. Электронные деньги Электронные деньги – это платёжное

- 14. Уравнение И.Фишера M × V = P

- 15. Спрос и предложение денег Денежный

- 16. Влияние эмиссии денег на экономику

- 17. Кредит Кредит происходит от латинского «кредитум» (ссуда,

- 18. ДЕНЕЖНЫЕ АГРЕГАТЫ Каждый следующий агрегат: включает в

- 19. Денежная масса в РФ на

- 20. Денежная система – это исторически сложившаяся

- 21. Денежное обращение - непрерывное движение денег, выполняющих

- 22. Банковская система… – это совокупность

- 23. Функции Банка России разработка и проведение кредитно-денежной

- 24. Функции коммерческих банков привлечение денежных средств

- 25. Балансовый отчет коммерческого банка – это

- 26. Платёжеспособность и ликвидность Основную часть дохода

- 27. Расчет денежной массы в экономике 1-ый этап:

- 28. Расчет денежной массы в экономике

- 29. Резервы коммерческих банков Обязательные резервы (РО) –

- 30. Кредитная мультипликация (пример расчета)

- 31. Кредитно-денежная политика… – это сознательный контроль

- 32. 1. «Политика дешевых денег» проводится при росте

- 33. Инструменты «политики дешевых денег»: 1. Понижение

- 34. Последствия «политики дешевых денег»: рост предложения

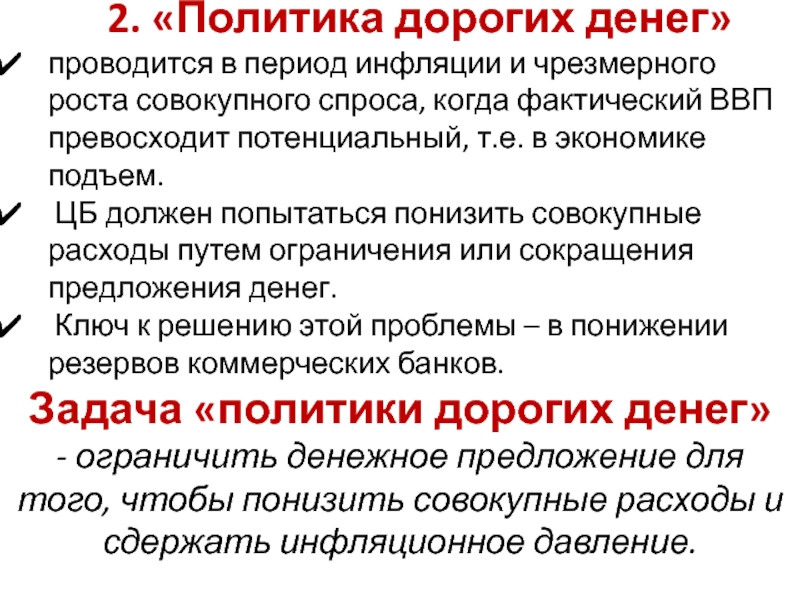

- 35. 2. «Политика дорогих денег» проводится в период

- 36. Инструменты «политики дорогих денег» Увеличение резервной нормы

- 37. Последствия «политики дорогих денег» уменьшение

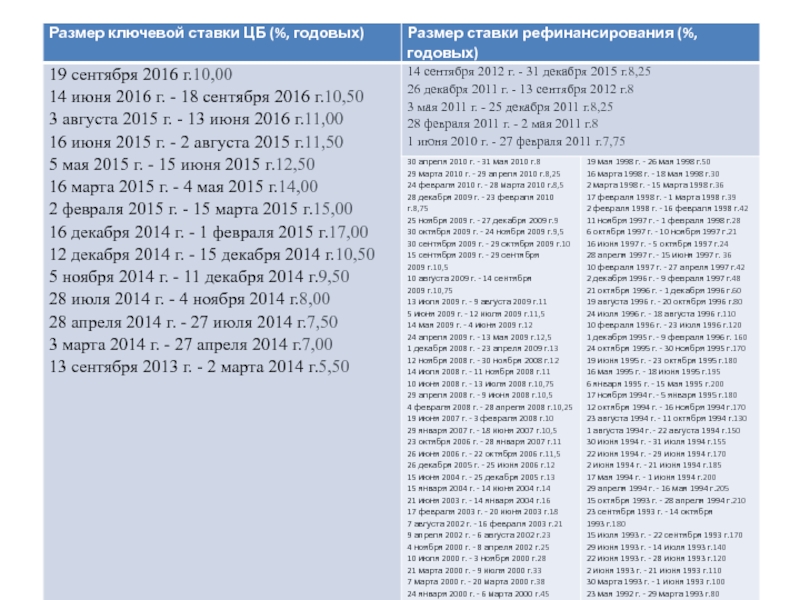

- 38. Две ставки в РФ Процентная ставка рефинансирования

- 40. ТЕМА 10 НАЛОГИ. БЮДЖЕТ. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА. ГОСУДАРСТВЕННЫЙ ДОЛГ

- 41. 1. Налоговая система 2. Государственный бюджет и

- 42. Налоговая система - это совокупность налогов, устанавливаемых

- 43. 1. Субъект налогообложения (налогоплательщик) 2. Объект налогообложения

- 44. федеральные налоги, например, налог на добавленную стоимость,

- 45. 1. прямые налоги взимаются непосредственно с доходов

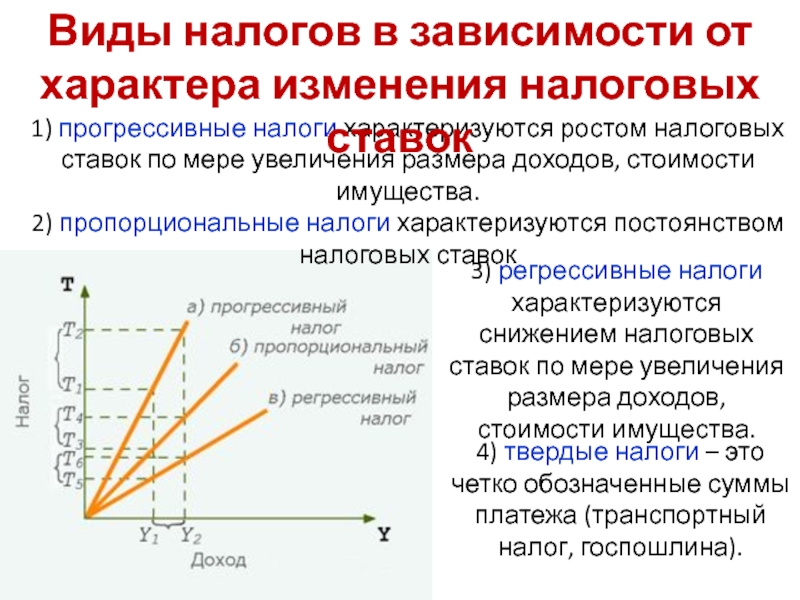

- 46. 4) твердые налоги – это четко обозначенные

- 47. Кривая Лаффера показывает функциональную связь между налоговыми

- 48. Госбюджет – это годовой план государственных расходов

- 49. Федеральный Региональный (Канада, Индия)

- 50. 1. федеральный бюджет; 2. региональный бюджет; 3.

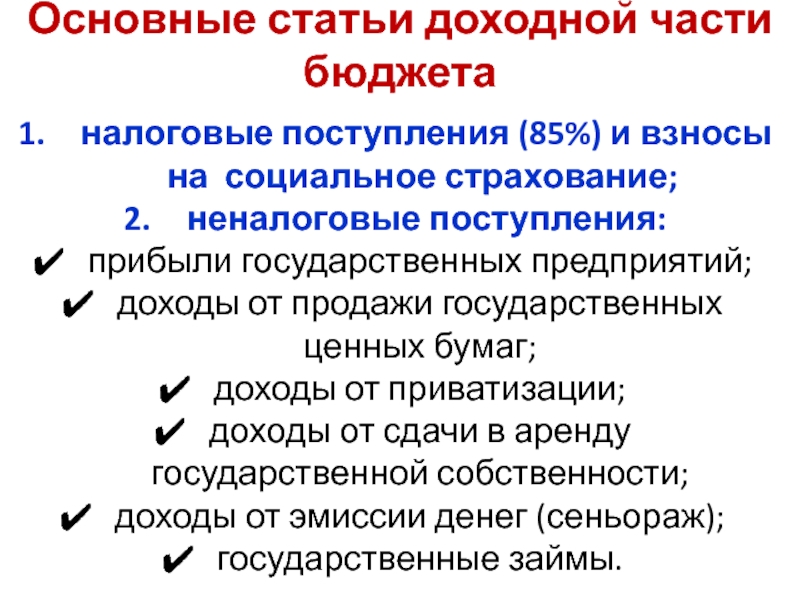

- 51. налоговые поступления (85%) и взносы на

- 52. Доходы федерального бюджета РФ за 2007-2014 годы, млрд. руб.

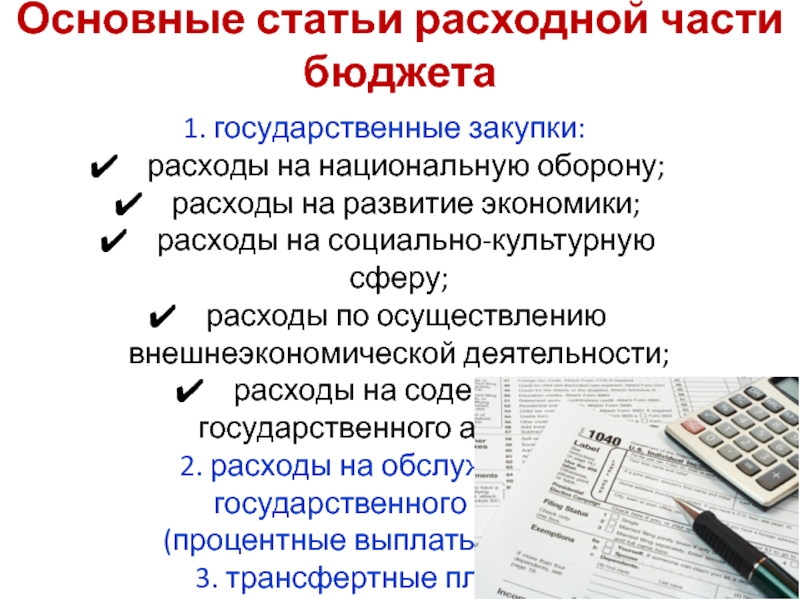

- 53. 1. государственные закупки: расходы на национальную

- 54. Расходы федерального бюджета РФ за 2007-2014 годы, млрд.руб.

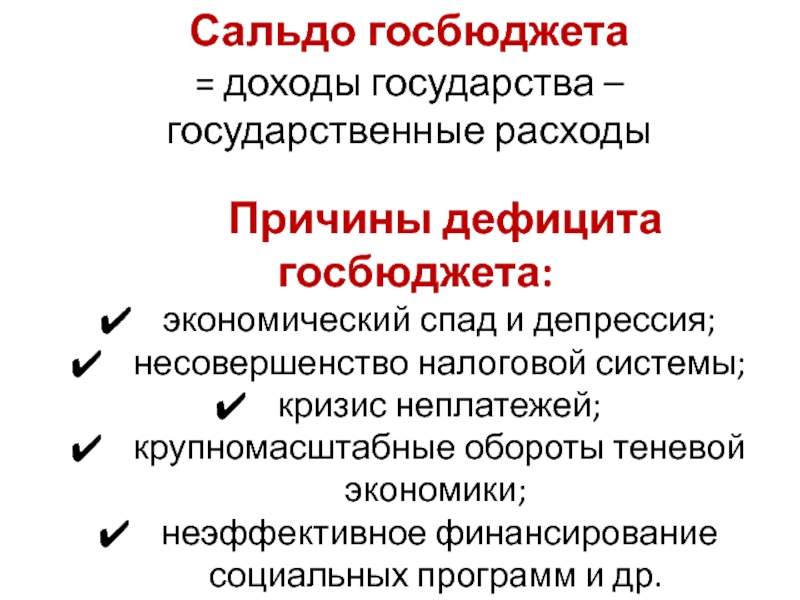

- 55. Причины

- 56. Дефицит бюджета в РФ В первой половине

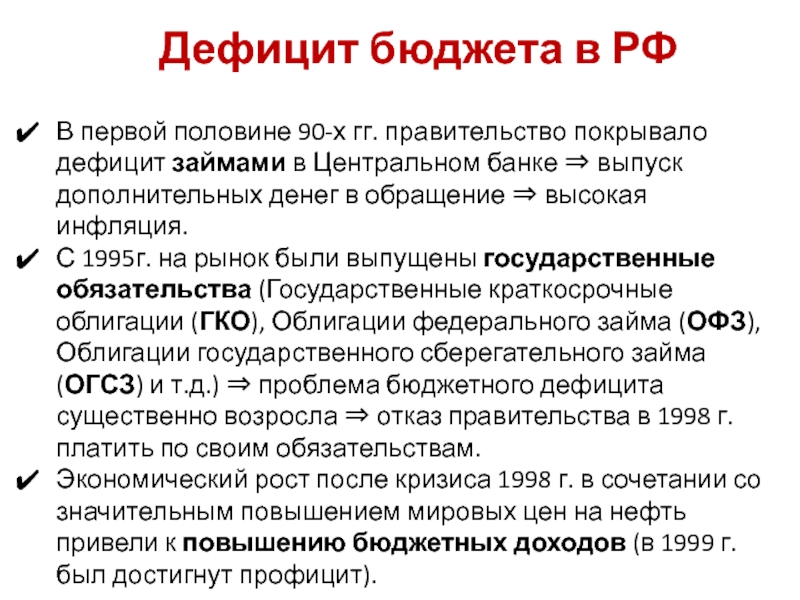

- 57. сокращение бюджетных расходов; изыскание дополнительных источников

- 58. Сальдо федерального бюджета РФ за 2007-2014 годы, млрд. руб.

- 59. СЕНЬОРАЖ И ИНФЛЯЦИОННЫЙ НАЛОГ В случае

- 60. РЕЗЕРВНЫЙ ФОНД является частью средств федерального бюджета.

- 61. Фонд национального благосостояния является частью средств федерального

- 62. – это политика, проводимая путем управления государственными

- 63. I. Дискреционная (сознательная) БНП предполагает утверждение

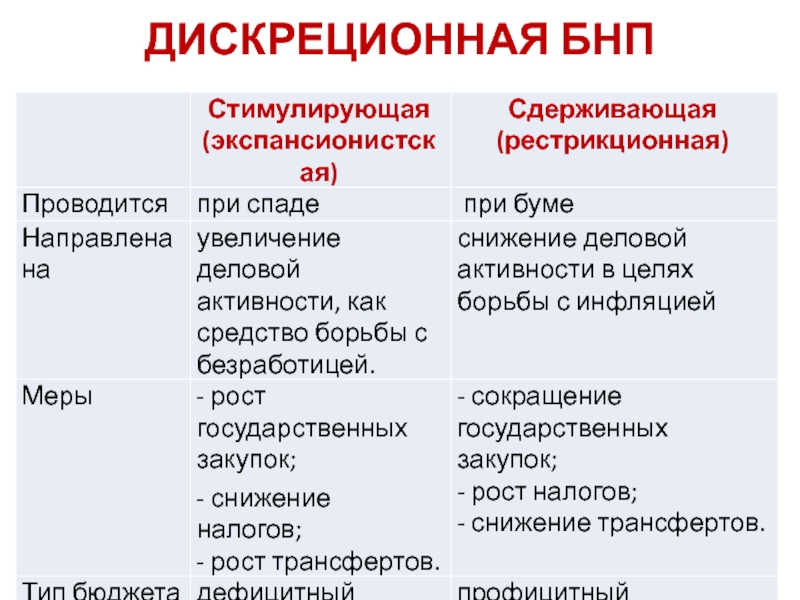

- 64. ДИСКРЕЦИОННАЯ БНП

- 65. АВТОМАТИЧЕСКАЯ БНП Автоматическая БНП

- 66. ПРЕИМУЩЕСТВО ВСТРОЕННЫХ СТАБИЛИЗАТОРОВ нет необходимости принятия

- 67. Y = С0 + MPC × (Y

- 68. МУЛЬТИПЛИКАТОР РАСХОДОВ И МУЛЬТИПЛИКАТОР НАЛОГОВ

- 69. 1. Расчет изменения ВВП на различных фазах

- 70. - это размер общей задолженности правительства владельцам

- 71. ПРОБЛЕМЫ ВНУТРЕННЕГО ДОЛГА снижается эффективность экономики; перераспределяется

- 72. ПРОБЛЕМЫ ВНЕШНЕГО ДОЛГА перевод определенной части ВВП

- 73. – это выпуск нового государственного займа и

- 74. – это пересмотр условий обслуживания долга (процент,

- 77. ПОКАЗАТЕЛИ ДОЛГОВОЙ НАГРУЗКИ внешний долг по

- 84. ГОСДОЛГ РОССИИ И США Объемы государственного долга

Слайд 21. Сущность и функции денег. Количество денег в обращении. Формы и

2. Денежный рынок: спрос на деньги, предложение денег. Денежные агрегаты

3. Денежная система. Закон денежного обращения

4. Банковская система РФ

5. Расчет денежной массы в экономике

6. Кредитно-денежная политика

Основные вопросы

Слайд 3ДЕНЬГИ – это финансовый актив, используемый для совершения сделок.

Актив –

Реальные активы – материальные ценности: оборудование, здания, мебель, бытовая техника и т.п.

Финансовые активы – ценности, представленные ценными бумагами:

1. Денежные активы (деньги)

2. Неденежные активы (доходные ценные бумаги - акции и облигации)

Слайд 4Ликвидность

Ликвидность (liquidity — жидкий, текучий) — это способность актива быстро и

Наличные деньги обладают свойством абсолютной ликвидности.

Слайд 5Функции денег

1. мера стоимости: то, сколько стоит товар, что говорит продавец

2. средство обращения: то, чем оплачивают покупку товара;

3. средство платежа: то, чем расплачиваются при покупке товара в кредит;

4. средство накопления: то, что не тратят и оставляют в наследство (золото, бриллианты, ценные бумаги, недвижимость, валюта);

5. мировые деньги: то, что используется в обороте между странами (евро, доллары).

Слайд 7Свойства денег

Отличительная черта товарных денег: их ценность как денег и ценность

портативность (в небольшом весе заключена большая ценность — в отличие, например, от соли);

транспортабельность (удобство перевозок — в отличие от чая);

делимость (разделение слитка золота на две части не приводит к потере ценности — в отличие от скота);

однородность и сравнимость (два слитка золота одинакового веса имеют одинаковую ценность — в отличие от пушнины);

узнаваемость (золото и серебро легко отличить от других

);

относительная редкость (что обеспечивает благородным металлам достаточно большую ценность);

износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени — в отличие от мехов, кожи, ракушек).

Слайд 8Символические деньги

Символические деньги - это бумажные деньги и разменные монеты.

Особенность

Символические деньги не обладают внутренней ценностью.

В VIII—VII вв. до н.э. в Греции слиткам стали придавать плоскую форму, ставить вес металла и чеканить портрет правителя. Так появились монеты и монетное денежное обращение.

Слово "монета" связано с названием храма богини Юноны — Монеты в Древнем Риме, на территории которого в IV в. до н.э. производилась их чеканка.

Слайд 9Символические деньги

Бумажные деньги впервые появились в XII в. в Древнем Китае.

В США первые бумажные деньги были напечатаны в 1690 г. в штате Массачусетс.

В России первый выпуск бумажных денег на сумму 1 млн руб., которые получили название ассигнаций, произошел в 1769 г. по приказу Екатерины II.

Слайд 10Кредитные деньги

Кредитные деньги - долговое обязательство частного экономического агента.

Существует три

Вексель — это долговое обязательство (долговая расписка) одного экономического агента выплатить другому экономическому агенту определенную сумму, взятую взаймы, в определенный срок и с определенным вознаграждением (процентом).

Человек, получивший вексель и не получивший деньги, может передать его третьему лицу, поставив на векселе передаточную надпись — индоссамент.

Слайд 11Кредитные деньги

Банкнота — это вексель (долговое обязательство) банка. В современных условиях

Чек — это распоряжение владельца банковского вклада выдать определенную сумму с этого вклада ему самому или другому лицу.

Слайд 12Пластиковые карточки

Кредитные карточки (кредитные деньги) представляют собой способ отсрочки платежа и

Дебетные карточки не относятся к деньгам, поскольку предполагают возможность снимать деньги с банковского счёта в пределах суммы, ранее на него положенной, и уже включены в качестве компонента денежной массы в общую сумму средств на банковских счетах.

Слайд 13Электронные деньги

Электронные деньги – это платёжное средство, существующее исключительно в электронном

Различают два вида электронных денег: на базе смарт-карт, на базе сетей. Использование электронных денег возможно анонимно и персонализировано.

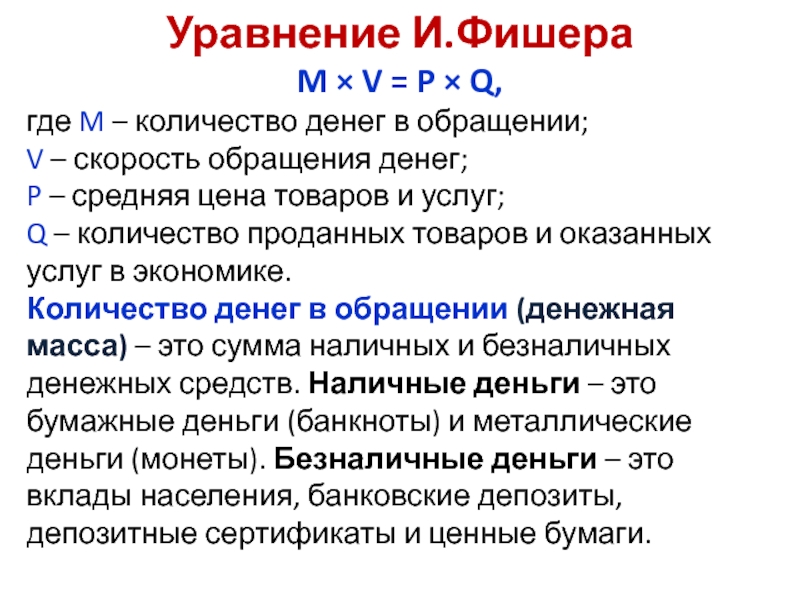

Слайд 14Уравнение И.Фишера

M × V = P × Q,

где M –

V – скорость обращения денег;

P – средняя цена товаров и услуг;

Q – количество проданных товаров и оказанных услуг в экономике.

Количество денег в обращении (денежная масса) – это сумма наличных и безналичных денежных средств. Наличные деньги – это бумажные деньги (банкноты) и металлические деньги (монеты). Безналичные деньги – это вклады населения, банковские депозиты, депозитные сертификаты и ценные бумаги.

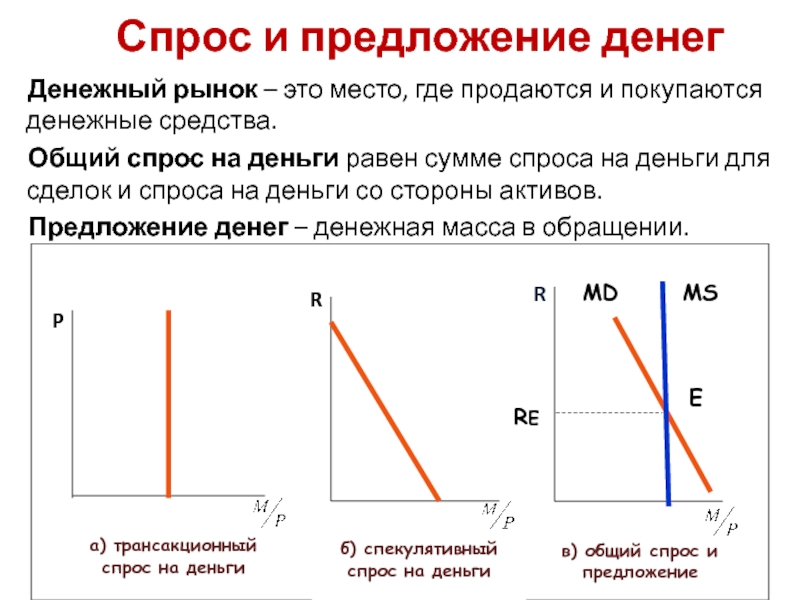

Слайд 15

Спрос и предложение денег

Денежный рынок – это место, где продаются и

Общий спрос на деньги равен сумме спроса на деньги для сделок и спроса на деньги со стороны активов.

Предложение денег – денежная масса в обращении.

MS

MD

E

RE

Слайд 16

Влияние эмиссии денег на экономику

а) краткосрочный период

P P LRAS

SRAS P2

P2 AD2

P1 AD2 P1

AD1 AD1

Y1 Y2 Y Y* Y

Слайд 17Кредит

Кредит происходит от латинского «кредитум» (ссуда, долг).

Кредит - это сделка, договор

Принципы кредитования:

возвратность;

срочность (краткосрочные - до 1 года, среднесрочные -2-5 лет и долгосрочные - 6-10 лет кредиты);

обеспеченность (под квартиру - ипотека, под запасы продукции);

целевое назначение (например, бизнес-план);

платность (%).

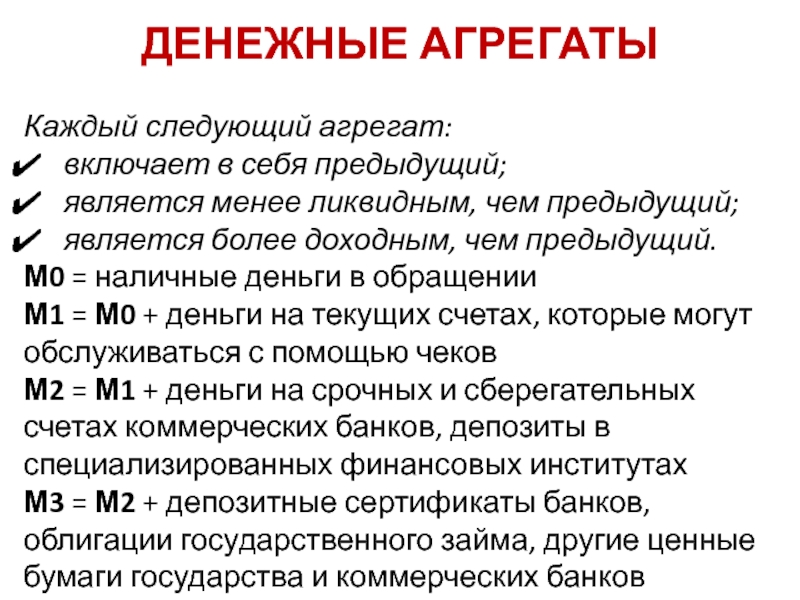

Слайд 18ДЕНЕЖНЫЕ АГРЕГАТЫ

Каждый следующий агрегат:

включает в себя предыдущий;

является менее ликвидным, чем предыдущий;

является

М0 = наличные деньги в обращении

М1 = М0 + деньги на текущих счетах, которые могут обслуживаться с помощью чеков

М2 = М1 + деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах

М3 = М2 + депозитные сертификаты банков, облигации государственного займа, другие ценные бумаги государства и коммерческих банков

Слайд 19

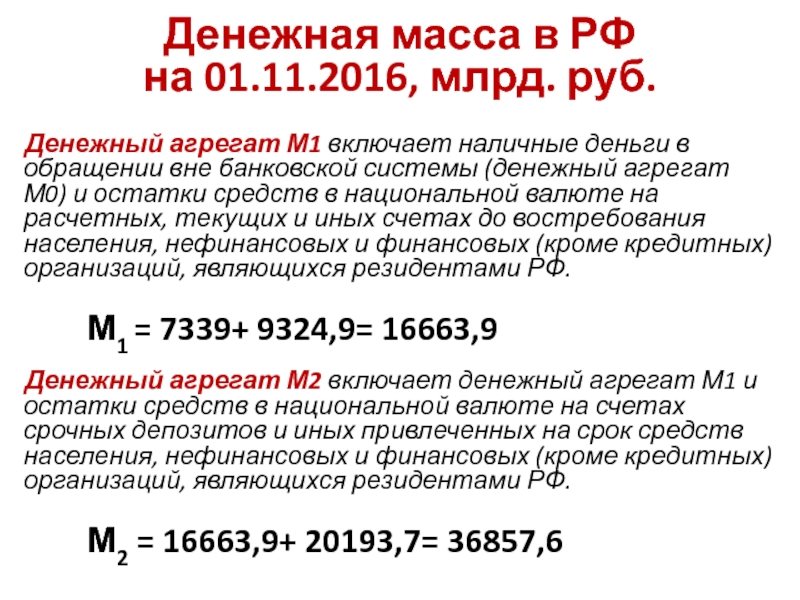

Денежная масса в РФ

на 01.11.2016, млрд. руб.

Денежный агрегат М1 включает

М1 = 7339+ 9324,9= 16663,9

Денежный агрегат М2 включает денежный агрегат М1 и остатки средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами РФ.

М2 = 16663,9+ 20193,7= 36857,6

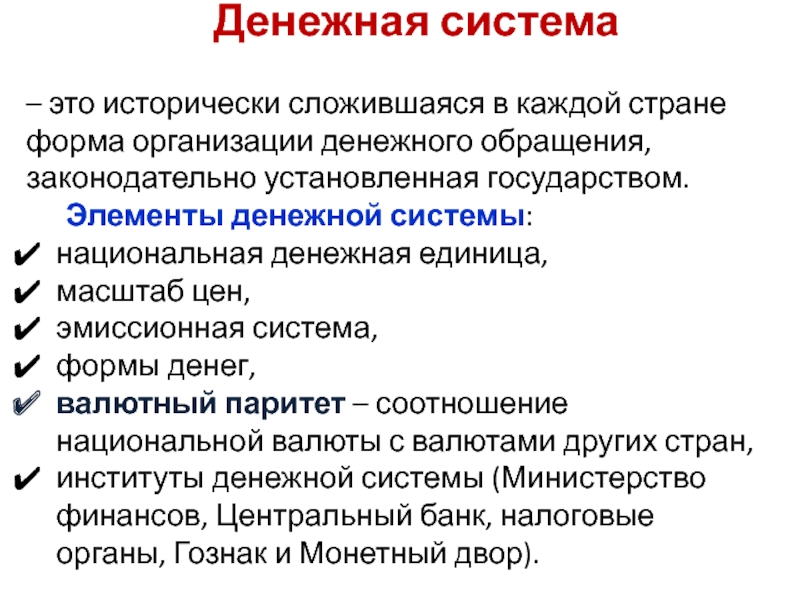

Слайд 20Денежная система

– это исторически сложившаяся в каждой стране форма организации денежного

Элементы денежной системы:

национальная денежная единица,

масштаб цен,

эмиссионная система,

формы денег,

валютный паритет – соотношение национальной валюты с валютами других стран,

институты денежной системы (Министерство финансов, Центральный банк, налоговые органы, Гознак и Монетный двор).

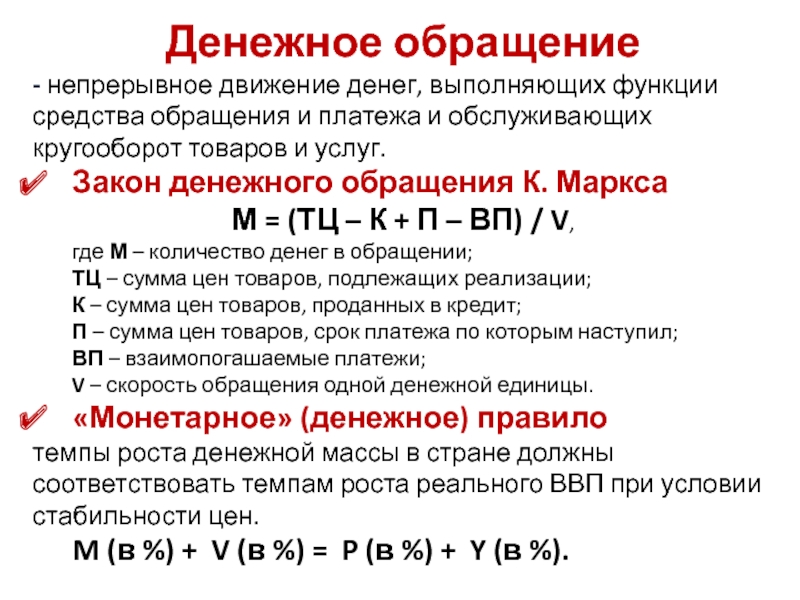

Слайд 21Денежное обращение

- непрерывное движение денег, выполняющих функции средства обращения и платежа

Закон денежного обращения К. Маркса

М = (ТЦ – К + П – ВП) / V,

где М – количество денег в обращении;

ТЦ – сумма цен товаров, подлежащих реализации;

К – сумма цен товаров, проданных в кредит;

П – сумма цен товаров, срок платежа по которым наступил;

ВП – взаимопогашаемые платежи;

V – скорость обращения одной денежной единицы.

«Монетарное» (денежное) правило

темпы роста денежной массы в стране должны соответствовать темпам роста реального ВВП при условии стабильности цен.

M (в %) + V (в %) = P (в %) + Y (в %).

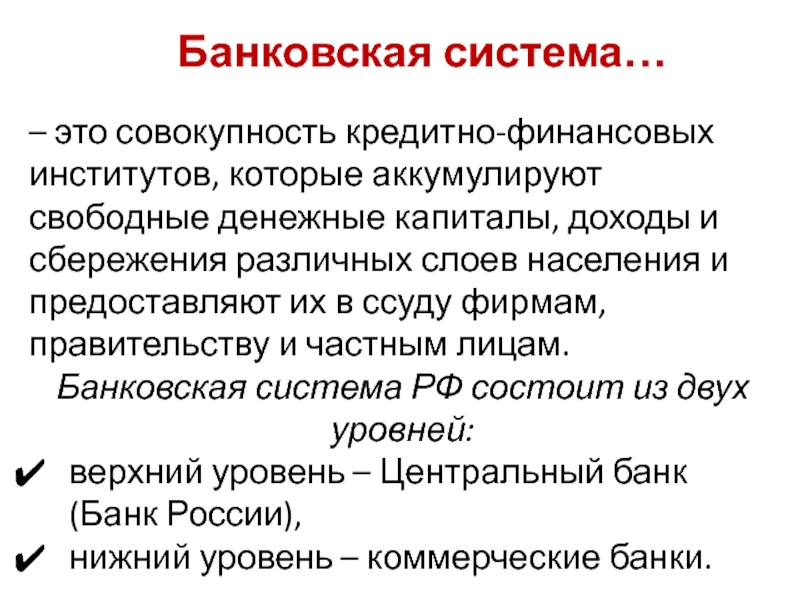

Слайд 22Банковская система…

– это совокупность кредитно-финансовых институтов, которые аккумулируют свободные денежные

Банковская система РФ состоит из двух уровней:

верхний уровень – Центральный банк (Банк России),

нижний уровень – коммерческие банки.

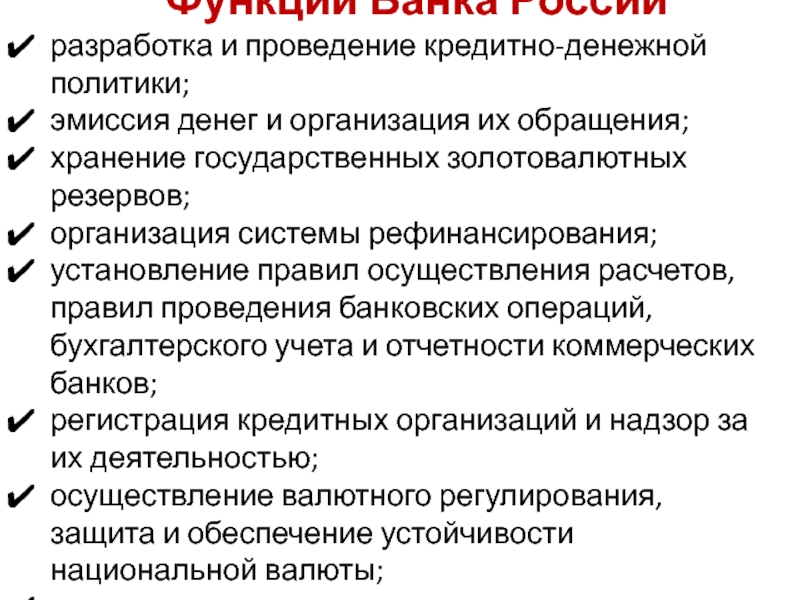

Слайд 23Функции Банка России

разработка и проведение кредитно-денежной политики;

эмиссия денег и организация их

хранение государственных золотовалютных резервов;

организация системы рефинансирования;

установление правил осуществления расчетов, правил проведения банковских операций, бухгалтерского учета и отчетности коммерческих банков;

регистрация кредитных организаций и надзор за их деятельностью;

осуществление валютного регулирования, защита и обеспечение устойчивости национальной валюты;

проведение валютного контроля.

Слайд 24Функции коммерческих банков

привлечение денежных средств (депозитов) на условиях платности, срочности, возвратности

размещение привлеченных средств от своего имени и на свой риск на условиях платности, срочности, возвратности и гарантированности (активные операции);

открытие и ведение банковских отчетов;

купля и продажа национальной валюты и др.

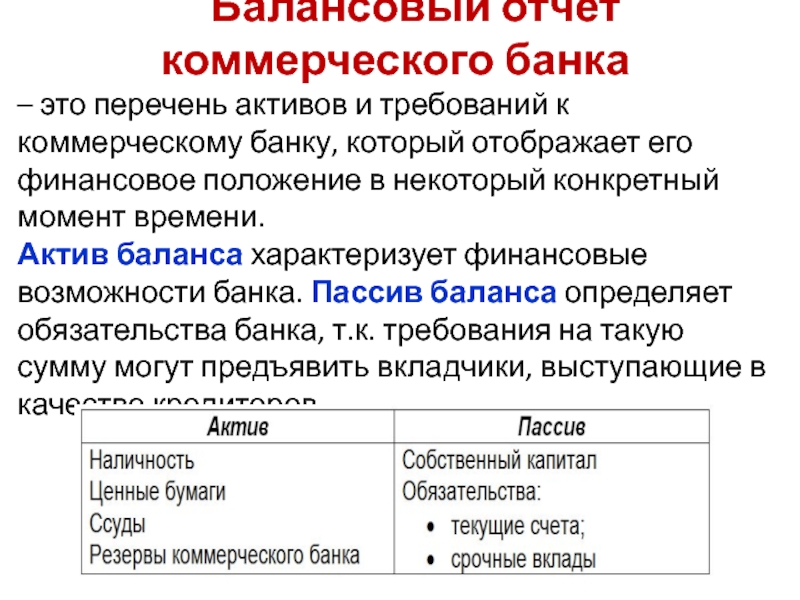

Слайд 25Балансовый отчет коммерческого банка

– это перечень активов и требований к

Актив баланса характеризует финансовые возможности банка. Пассив баланса определяет обязательства банка, т.к. требования на такую сумму могут предъявить вкладчики, выступающие в качестве кредиторов.

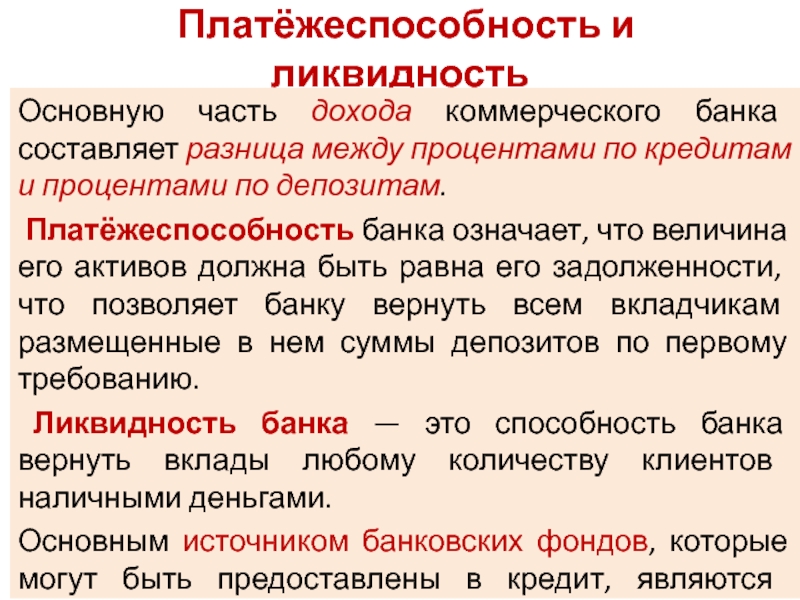

Слайд 26 Платёжеспособность и ликвидность

Основную часть дохода коммерческого банка составляет разница между

Платёжеспособность банка означает, что величина его активов должна быть равна его задолженности, что позволяет банку вернуть всем вкладчикам размещенные в нем суммы депозитов по первому требованию.

Ликвидность банка — это способность банка вернуть вклады любому количеству клиентов наличными деньгами.

Основным источником банковских фондов, которые могут быть предоставлены в кредит, являются депозиты до востребования (средства на текущих счетах).

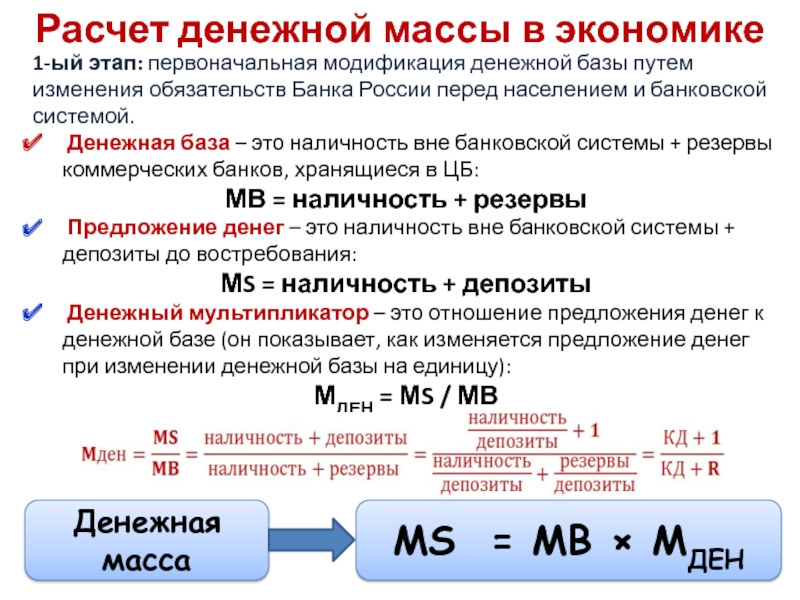

Слайд 27Расчет денежной массы в экономике

1-ый этап: первоначальная модификация денежной базы путем

Денежная база – это наличность вне банковской системы + резервы коммерческих банков, хранящиеся в ЦБ:

МВ = наличность + резервы

Предложение денег – это наличность вне банковской системы + депозиты до востребования:

МS = наличность + депозиты

Денежный мультипликатор – это отношение предложения денег к денежной базе (он показывает, как изменяется предложение денег при изменении денежной базы на единицу):

МДЕН = МS / МВ

МS = МВ × МДЕН

Денежная масса

Слайд 28

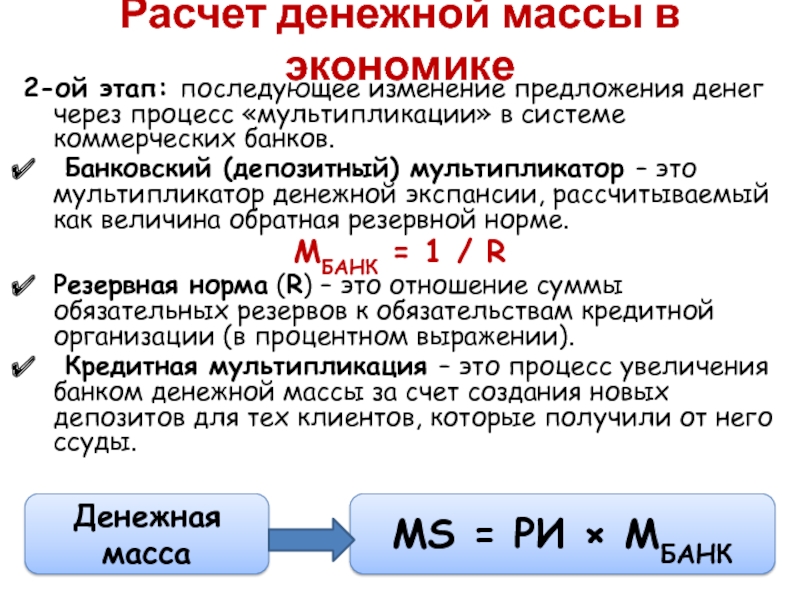

Расчет денежной массы в экономике

2-ой этап: последующее изменение предложения денег через

Банковский (депозитный) мультипликатор – это мультипликатор денежной экспансии, рассчитываемый как величина обратная резервной норме.

МБАНК = 1 / R

Резервная норма (R) – это отношение суммы обязательных резервов к обязательствам кредитной организации (в процентном выражении).

Кредитная мультипликация – это процесс увеличения банком денежной массы за счет создания новых депозитов для тех клиентов, которые получили от него ссуды.

Денежная масса

МS = РИ × МБАНК

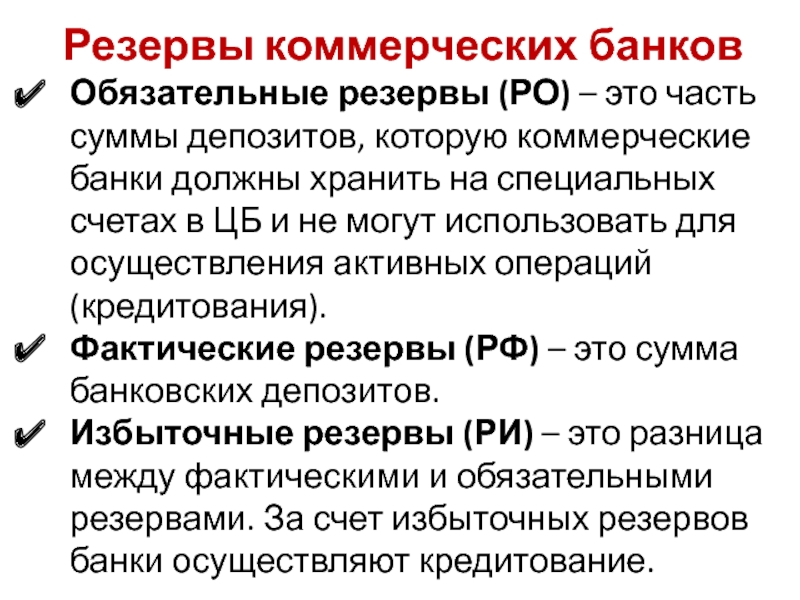

Слайд 29Резервы коммерческих банков

Обязательные резервы (РО) – это часть суммы депозитов, которую

Фактические резервы (РФ) – это сумма банковских депозитов.

Избыточные резервы (РИ) – это разница между фактическими и обязательными резервами. За счет избыточных резервов банки осуществляют кредитование.

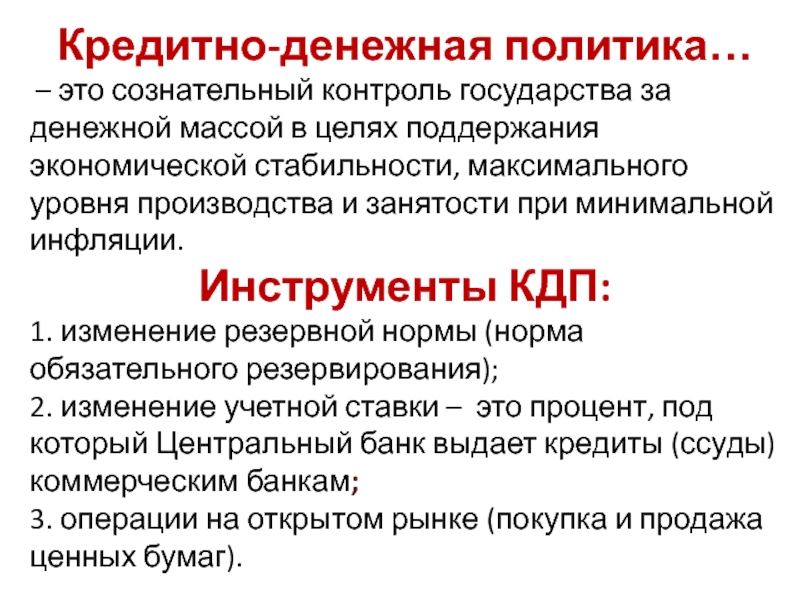

Слайд 31Кредитно-денежная политика…

– это сознательный контроль государства за денежной массой в

Инструменты КДП:

1. изменение резервной нормы (норма обязательного резервирования);

2. изменение учетной ставки – это процент, под который Центральный банк выдает кредиты (ссуды) коммерческим банкам;

3. операции на открытом рынке (покупка и продажа ценных бумаг).

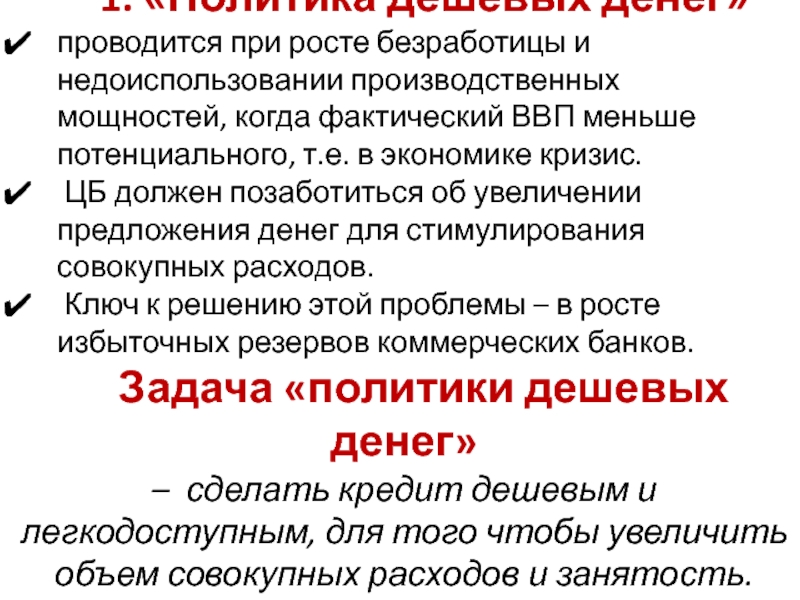

Слайд 321. «Политика дешевых денег»

проводится при росте безработицы и недоиспользовании производственных мощностей,

ЦБ должен позаботиться об увеличении предложения денег для стимулирования совокупных расходов.

Ключ к решению этой проблемы – в росте избыточных резервов коммерческих банков.

Задача «политики дешевых денег»

– сделать кредит дешевым и легкодоступным, для того чтобы увеличить объем совокупных расходов и занятость.

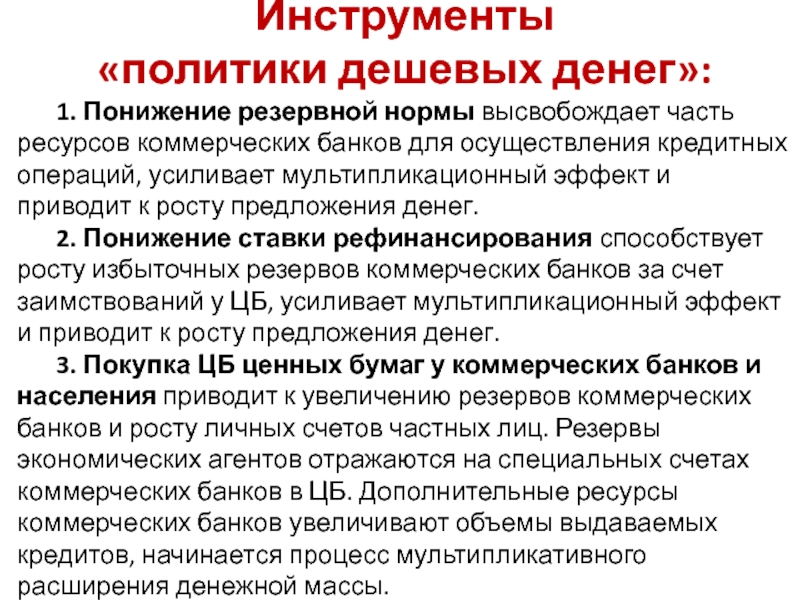

Слайд 33Инструменты

«политики дешевых денег»:

1. Понижение резервной нормы высвобождает часть ресурсов коммерческих

2. Понижение ставки рефинансирования способствует росту избыточных резервов коммерческих банков за счет заимствований у ЦБ, усиливает мультипликационный эффект и приводит к росту предложения денег.

3. Покупка ЦБ ценных бумаг у коммерческих банков и населения приводит к увеличению резервов коммерческих банков и росту личных счетов частных лиц. Резервы экономических агентов отражаются на специальных счетах коммерческих банков в ЦБ. Дополнительные ресурсы коммерческих банков увеличивают объемы выдаваемых кредитов, начинается процесс мультипликативного расширения денежной массы.

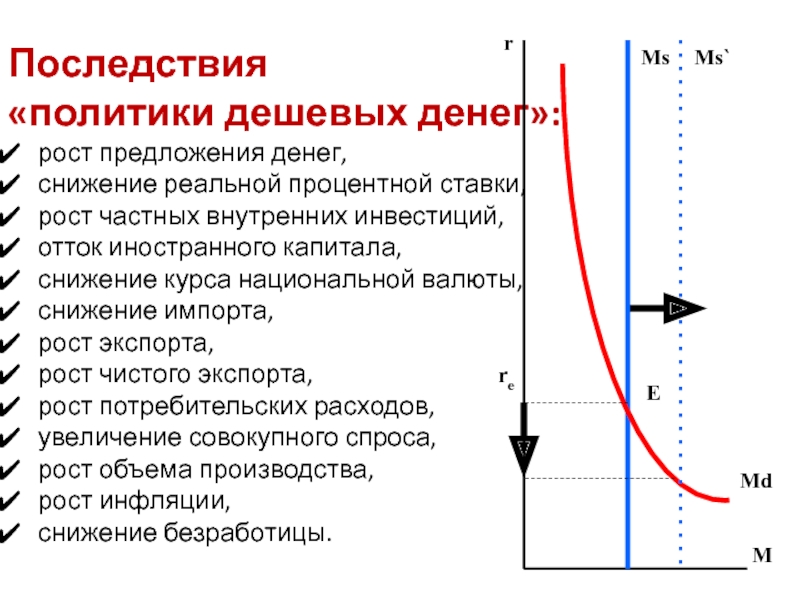

Слайд 34Последствия

«политики дешевых денег»:

рост предложения денег,

снижение реальной процентной ставки,

рост

отток иностранного капитала,

снижение курса национальной валюты,

снижение импорта,

рост экспорта,

рост чистого экспорта,

рост потребительских расходов,

увеличение совокупного спроса,

рост объема производства,

рост инфляции,

снижение безработицы.

Е

М

Слайд 352. «Политика дорогих денег»

проводится в период инфляции и чрезмерного роста совокупного

ЦБ должен попытаться понизить совокупные расходы путем ограничения или сокращения предложения денег.

Ключ к решению этой проблемы – в понижении резервов коммерческих банков.

Задача «политики дорогих денег»

- ограничить денежное предложение для того, чтобы понизить совокупные расходы и сдержать инфляционное давление.

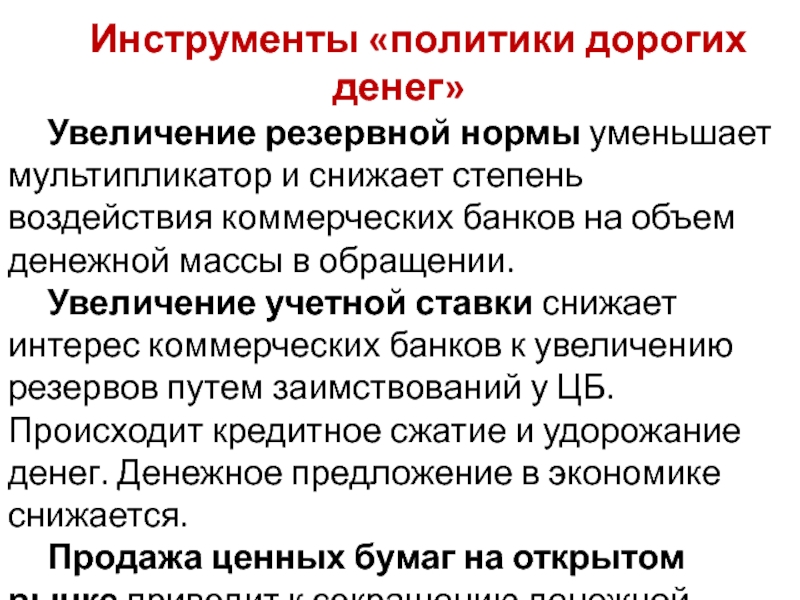

Слайд 36Инструменты «политики дорогих денег»

Увеличение резервной нормы уменьшает мультипликатор и снижает степень

Увеличение учетной ставки снижает интерес коммерческих банков к увеличению резервов путем заимствований у ЦБ. Происходит кредитное сжатие и удорожание денег. Денежное предложение в экономике снижается.

Продажа ценных бумаг на открытом рынке приводит к сокращению денежной массы в обращении.

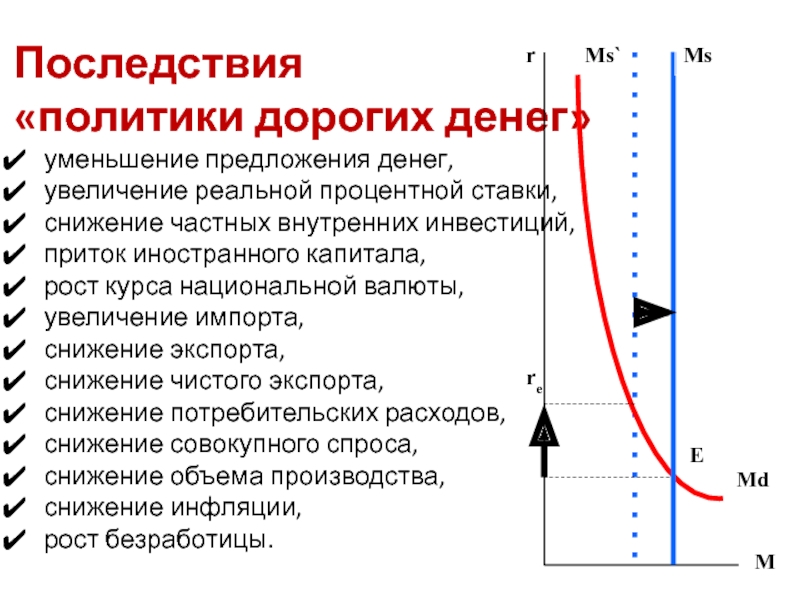

Слайд 37Последствия

«политики дорогих денег»

уменьшение предложения денег,

увеличение реальной процентной ставки,

снижение частных внутренних инвестиций,

приток иностранного капитала,

рост курса национальной валюты,

увеличение импорта,

снижение экспорта,

снижение чистого экспорта,

снижение потребительских расходов,

снижение совокупного спроса,

снижение объема производства,

снижение инфляции,

рост безработицы.

Е

Слайд 38Две ставки в РФ

Процентная ставка рефинансирования (учетная ставка) - ставка процента

После введения ключевой ставки и до 1 января 2016 года ставка рефинансирования не имела значения как индикатор денежно-кредитной политики и носила справочный характер.

С 1 января 2016 года Банком России не устанавливается самостоятельное значение ставки рефинансирования Банка России.

Ключевая ставка - процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Является основным индикатором денежно-кредитной политики. Была введена Банком России 13 сентября 2013 года

Слайд 411. Налоговая система

2. Государственный бюджет и бюджетное устройство

3. Бюджетно-налоговая политика

4. Государственный

Основные вопросы

Слайд 42Налоговая система - это совокупность налогов, устанавливаемых государственной властью.

Налоги - обязательные,

Функции налогов:

Фискальная – формирование доходов государства, необходимых для финансирования расходов.

2. Регулирующая – воздействие на процессы, происходящие в экономике страны.

3. Распределительная – перераспределение доходов и ресурсов общества.

4. Контрольная - проверка законности деятельности субъектов налогообложения.

НАЛОГОВАЯ СИСТЕМА

Слайд 431. Субъект налогообложения (налогоплательщик)

2. Объект налогообложения (налогооблагаемая база)

3. Налоговая ставка –

средняя ставка характеризует долю налога в доходе;

предельная ставка характеризует прирост налога по отношению к приросту дохода.

Элементы налоговой системы

Виды налоговых ставок

Слайд 44федеральные налоги, например, налог на добавленную стоимость, акцизы, налог на прибыль

региональные налоги или налоги субъектов РФ, например, налог на имущество организации, транспортный налог, налог на игорный бизнес;

местные налоги, например, налог на имущество физических лиц, налог на дарение, земельный налог.

Виды налогов по территориальному признаку

Слайд 451. прямые налоги взимаются непосредственно с доходов или имущества конкретных юридических

2. косвенные налоги устанавливаются в виде надбавок к цене товара или тарифов на услуги (НДС, акцизы, таможенные пошлины)

Виды налогов по формам взимания

Слайд 464) твердые налоги – это четко обозначенные суммы платежа (транспортный налог,

3) регрессивные налоги характеризуются снижением налоговых ставок по мере увеличения размера доходов, стоимости имущества.

1) прогрессивные налоги характеризуются ростом налоговых ставок по мере увеличения размера доходов, стоимости имущества.

2) пропорциональные налоги характеризуются постоянством налоговых ставок

Виды налогов в зависимости от характера изменения налоговых ставок

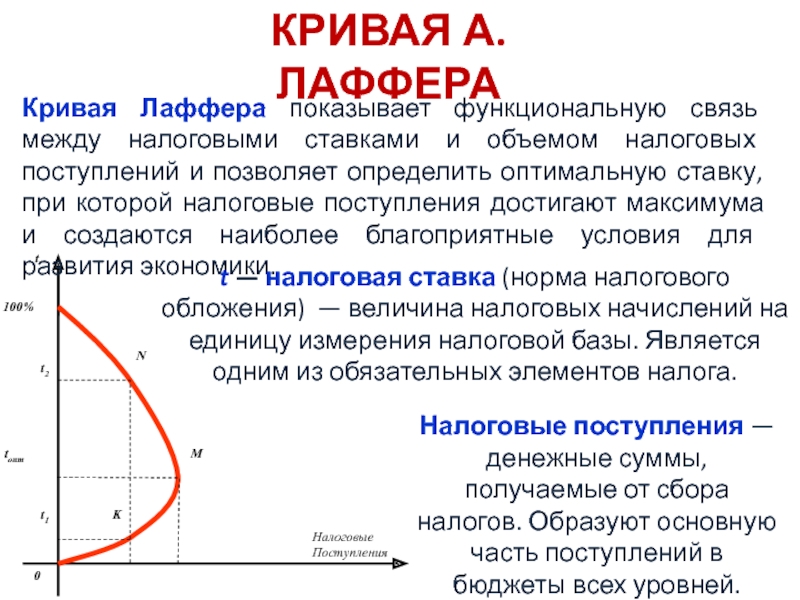

Слайд 47Кривая Лаффера показывает функциональную связь между налоговыми ставками и объемом налоговых

t — налоговая ставка (норма налогового обложения) — величина налоговых начислений на единицу измерения налоговой базы. Является одним из обязательных элементов налога.

Налоговые поступления — денежные суммы, получаемые от сбора налогов. Образуют основную часть поступлений в бюджеты всех уровней.

КРИВАЯ А. ЛАФФЕРА

Слайд 48Госбюджет – это годовой план государственных расходов и источников их финансирования.

Бюджетно-налоговое

бюджетами разных уровней статей расходов и источников их финансирования.

По материальному содержанию госбюджет – это централизованный фонд денежных средств.

По социально-экономической сущности госбюджет – это инструмент перераспределения национального дохода.

Государственный бюджет и бюджетное устройство

Слайд 49Федеральный

Региональный

(Канада, Индия)

Дуалистическая модель состоит из 2-х уровней власти:

Корпоративная модель состоит их 3-х уровней власти:

федеральный

региональный

местный

(США, Бразилия, Россия)

Модели бюджетного устройства

Слайд 501. федеральный бюджет;

2. региональный бюджет;

3. местный бюджет;

4. консолидированный бюджет.

1.сбалансированный бюджет (равенство

2. дефицитный бюджет (превышение расходной части над доходной);

3. профицитный бюджет (превышение доходной части над расходной).

Виды госбюджета по территориальному признаку

Состояние государственного бюджета

Слайд 51 налоговые поступления (85%) и взносы на социальное страхование;

неналоговые поступления:

прибыли

доходы от продажи государственных ценных бумаг;

доходы от приватизации;

доходы от сдачи в аренду государственной собственности;

доходы от эмиссии денег (сеньораж);

государственные займы.

Основные статьи доходной части бюджета

Слайд 531. государственные закупки:

расходы на национальную оборону;

расходы на развитие экономики;

расходы по осуществлению внешнеэкономической деятельности;

расходы на содержание государственного аппарата;

2. расходы на обслуживание

государственного долга

(процентные выплаты по ГКО);

3. трансфертные платежи.

Основные статьи расходной части бюджета

Слайд 55 Причины дефицита госбюджета:

экономический спад

несовершенство налоговой системы;

кризис неплатежей;

крупномасштабные обороты теневой экономики;

неэффективное финансирование социальных программ и др.

Сальдо госбюджета

= доходы государства – государственные расходы

Слайд 56Дефицит бюджета в РФ

В первой половине 90-х гг. правительство покрывало дефицит

С 1995г. на рынок были выпущены государственные обязательства (Государственные краткосрочные облигации (ГКО), Облигации федерального займа (ОФЗ), Облигации государственного сберегательного займа (ОГСЗ) и т.д.) ⇒ проблема бюджетного дефицита существенно возросла ⇒ отказ правительства в 1998 г. платить по своим обязательствам.

Экономический рост после кризиса 1998 г. в сочетании со значительным повышением мировых цен на нефть привели к повышению бюджетных доходов (в 1999 г. был достигнут профицит).

Слайд 57сокращение бюджетных расходов;

изыскание дополнительных источников доходов;

кредитно-денежная эмиссия;

государственные займы.

Способы

Слайд 59СЕНЬОРАЖ И ИНФЛЯЦИОННЫЙ НАЛОГ

В случае монетизации дефицита возникает сеньораж.

Сеньораж

IT = наличность × π + депозиты × (π – i)

где π – темп инфляции;

i – банковская процентная ставка.

Слайд 60РЕЗЕРВНЫЙ ФОНД

является частью средств федерального бюджета.

Резервный фонд призван обеспечивать выполнение

Источники формирования Резервного фонда:

1. доходы федерального бюджета от добычи и экспорта нефти;

2. доходы федерального бюджета от добычи и экспорта газа.

Максимальный размер Резервного фонда:

10% прогнозируемого объема ВВП РФ на соответствующий финансовый год.

Слайд 61Фонд национального благосостояния

является частью средств федерального бюджета.

Фонд национального благосостояния призван

Цели Фонда национального благосостояния:

1. обеспечение софинансирования добровольных пенсионных накоплений граждан РФ;

2. обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда РФ.

Слайд 62– это политика, проводимая путем управления государственными расходами и доходами. Ее

государственные закупки;

трансферты;

налоги;

государственные займы.

БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА

Элементы БНП

Слайд 63

I. Дискреционная (сознательная) БНП

предполагает утверждение и исполнение государственного бюджета.

II. Автоматическая

- это экономический механизм, который корректирует развитие экономики для сдерживания нежелательных тенденций автоматически.

ВИДЫ БНП

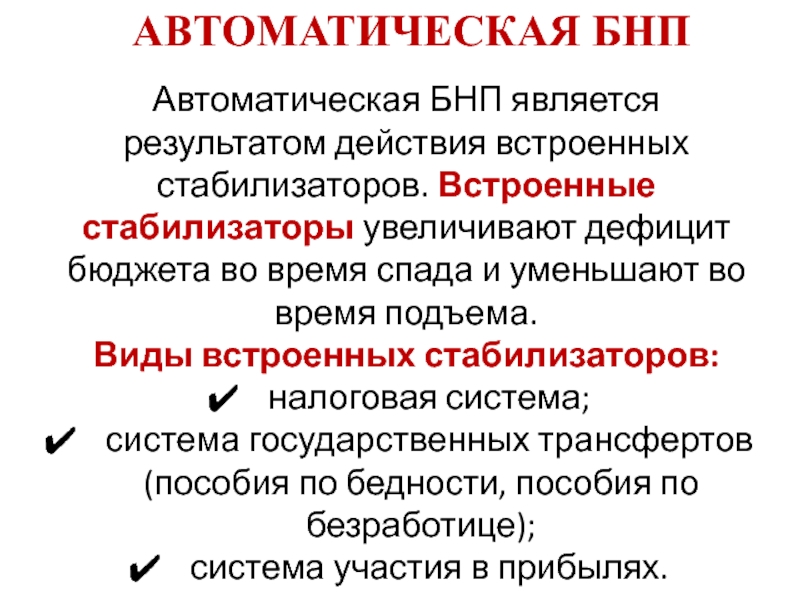

Слайд 65 АВТОМАТИЧЕСКАЯ БНП

Автоматическая БНП является результатом действия встроенных стабилизаторов. Встроенные стабилизаторы

Виды встроенных стабилизаторов:

налоговая система;

система государственных трансфертов (пособия по бедности, пособия по безработице);

система участия в прибылях.

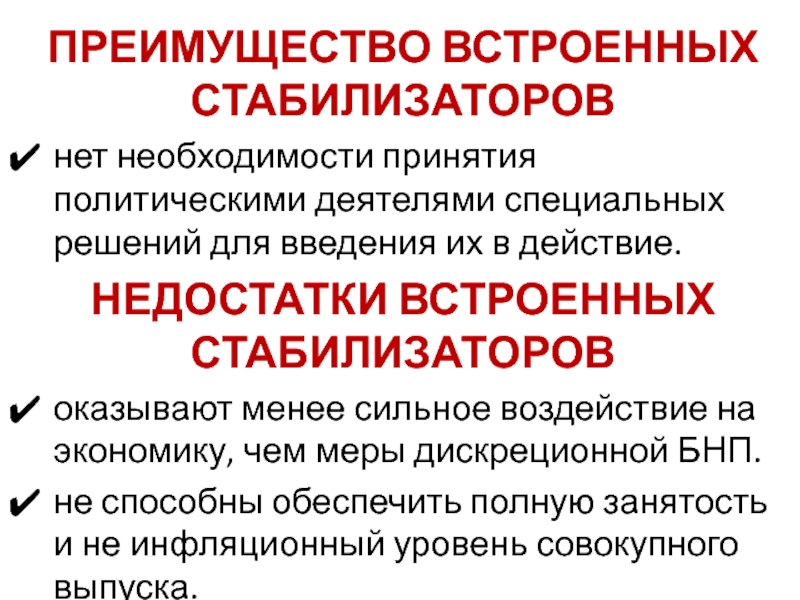

Слайд 66ПРЕИМУЩЕСТВО ВСТРОЕННЫХ СТАБИЛИЗАТОРОВ

нет необходимости принятия политическими деятелями специальных решений для

НЕДОСТАТКИ ВСТРОЕННЫХ СТАБИЛИЗАТОРОВ

оказывают менее сильное воздействие на экономику, чем меры дискреционной БНП.

не способны обеспечить полную занятость и не инфляционный уровень совокупного выпуска.

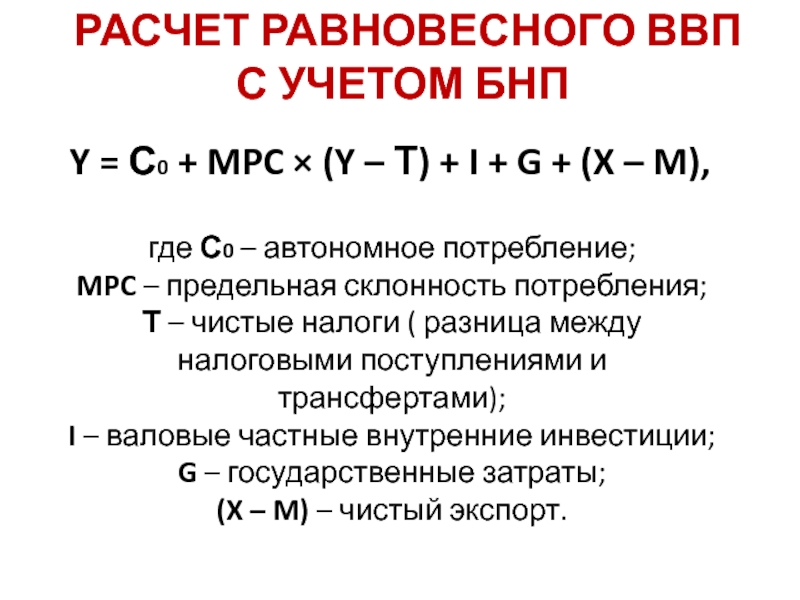

Слайд 67Y = С0 + MPC × (Y – Т) + I

где С0 – автономное потребление;

MPC – предельная склонность потребления;

Т – чистые налоги ( разница между налоговыми поступлениями и трансфертами);

I – валовые частные внутренние инвестиции;

G – государственные затраты;

(X – M) – чистый экспорт.

РАСЧЕТ РАВНОВЕСНОГО ВВП С УЧЕТОМ БНП

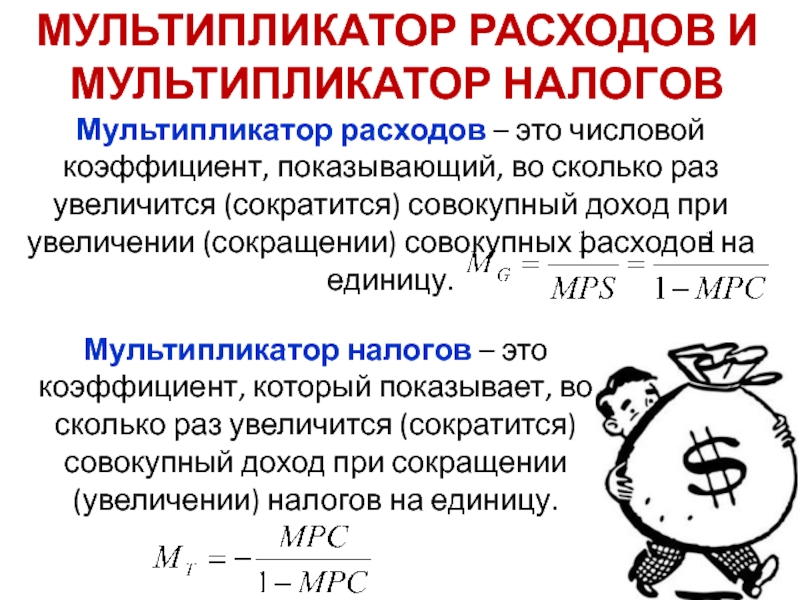

Слайд 68МУЛЬТИПЛИКАТОР РАСХОДОВ И МУЛЬТИПЛИКАТОР НАЛОГОВ

Мультипликатор налогов – это коэффициент, который показывает,

Мультипликатор расходов – это числовой коэффициент, показывающий, во сколько раз увеличится (сократится) совокупный доход при увеличении (сокращении) совокупных расходов на единицу.

Слайд 691. Расчет изменения ВВП на различных фазах цикла: ΔВВП = ΔG

2. Расчет изменений в правительственных расходах при проведении БНП:

ΔG = ΔВВП /MG;

ΔG = (ВВПпот – ВВПфакт) /МG

3. Расчет изменений в налоговых поступлениях при проведении БНП:

ΔТ = ΔВВП / Mт;

ΔТ = (ВВПпот – ВВПфакт) /Мт

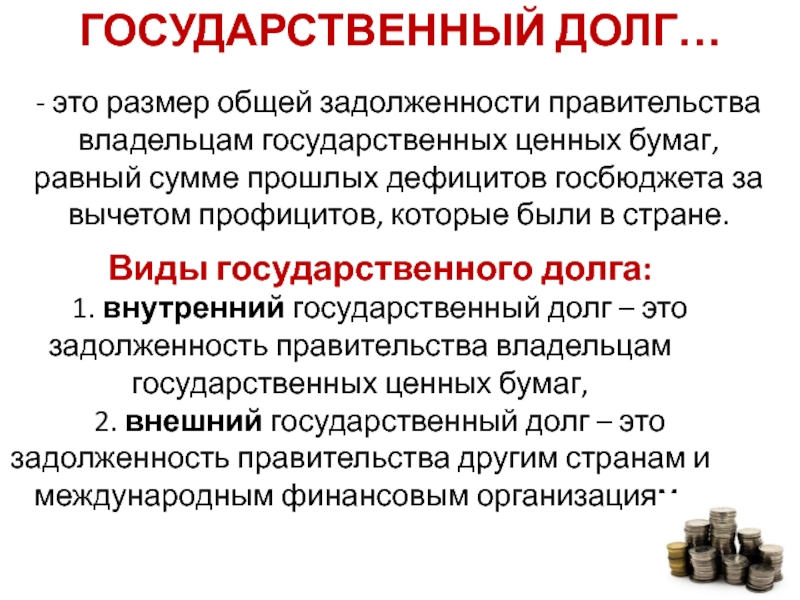

Слайд 70- это размер общей задолженности правительства владельцам государственных ценных бумаг, равный

Виды государственного долга:

1. внутренний государственный долг – это задолженность правительства владельцам государственных ценных бумаг,

2. внешний государственный долг – это задолженность правительства другим странам и международным финансовым организациям.

ГОСУДАРСТВЕННЫЙ ДОЛГ…

Слайд 71 ПРОБЛЕМЫ ВНУТРЕННЕГО ДОЛГА

снижается эффективность экономики;

перераспределяется доход от частного сектора к государственному;

усиливается

вытеснение инвестиций в краткосрочном периоде, а в долгосрочном периоде - возможность сокращения запаса капитала и снижению производственного потенциала страны;

угроза высокой инфляции в будущем;

возможность повышения налогов и подрыва действия экономических стимулов;

переход в хроническую стадию;

возможность двойного дефицита (дефицит государственного бюджета сочетается с дефицитом торгового баланса).

Слайд 72 ПРОБЛЕМЫ ВНЕШНЕГО ДОЛГА

перевод определенной части ВВП за рубеж, снижение производственных возможностей

бремя выплаты долга перекладывается на будущие поколения, что может привести к снижению уровня их благосостояния;

угроза истощения золотовалютных резервов страны, что может в итоге привести к валютному кризису;

возникает угроза долгового кризиса.

Слайд 73– это выпуск нового государственного займа и использование выручки от его

Правительство всегда имеет выбор между:

повышением налогов;

рефинансированием государственного долга;

и монетизацией бюджетного дефицита,

угроза банкротства государства даже при значительной задолженности практически отсутствует.

РЕФИНАНСИРОВАНИЕ

Слайд 74– это пересмотр условий обслуживания долга (процент, сумма, сроки начала возврата).

Реструктуризация имеет место тогда, когда страна не может осуществлять выплаты в соответствии с первоначальными соглашениями о предоставлении займа. Россия, принявшая на себя задолженность бывшего СССР, прибегла к реструктуризации своего долга согласно договоренности с официальными кредиторами (членами Парижского клуба).

РЕСТРУКТУРИЗАЦИЯ ДОЛГА

Слайд 77ПОКАЗАТЕЛИ ДОЛГОВОЙ НАГРУЗКИ

внешний долг по отношению к ВВП (критический показатель

госдолг по отношению к экспорту (критический показатель – не более 200%).

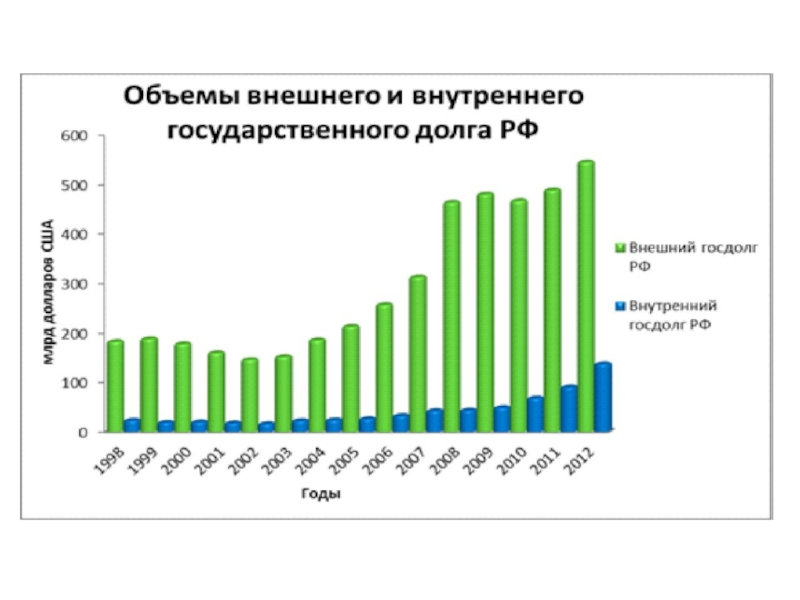

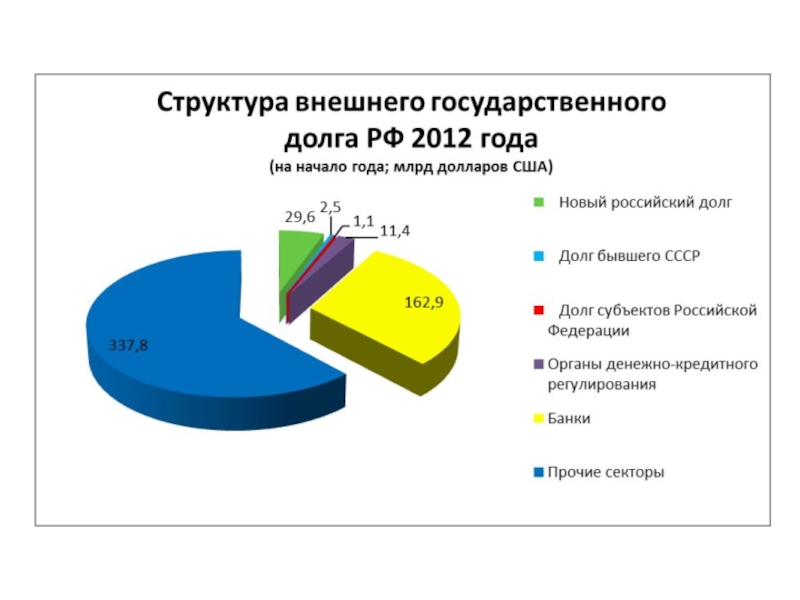

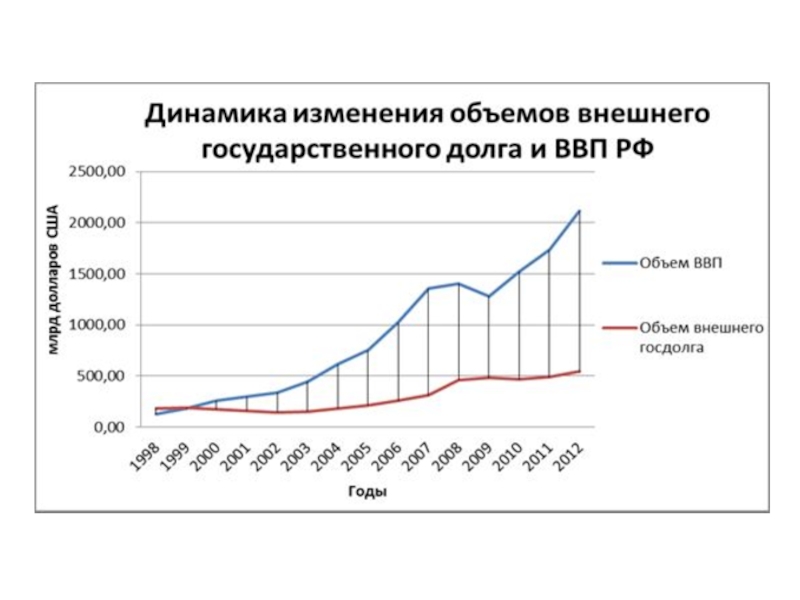

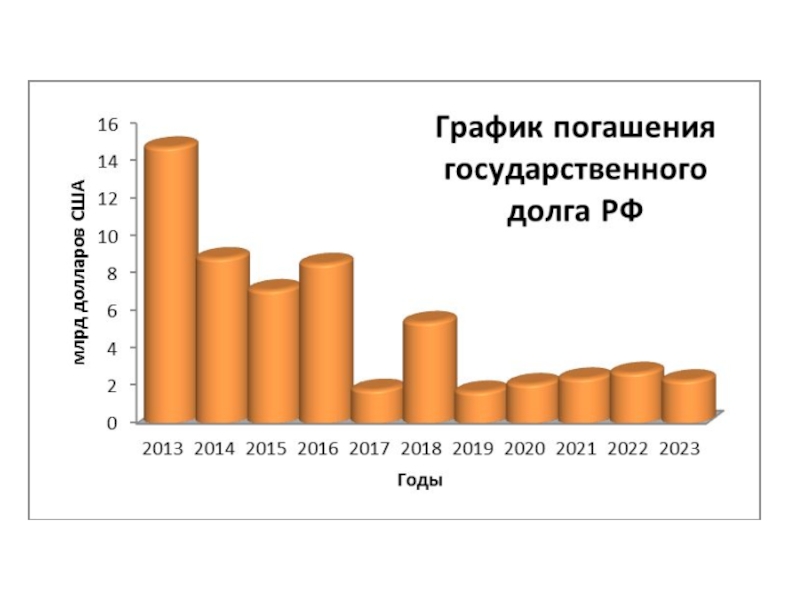

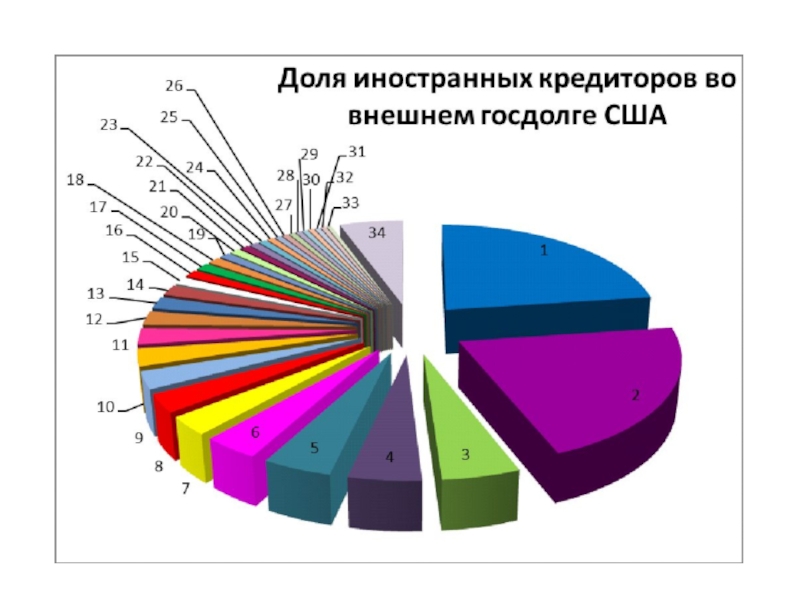

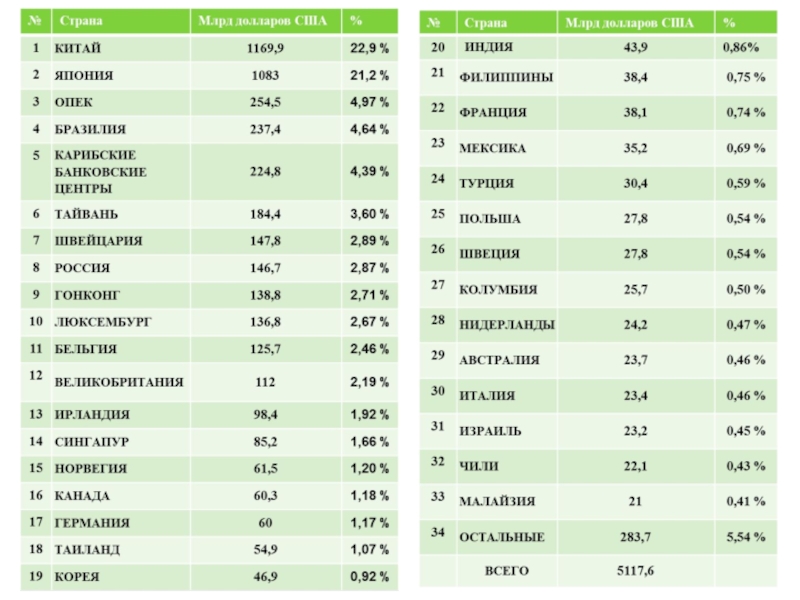

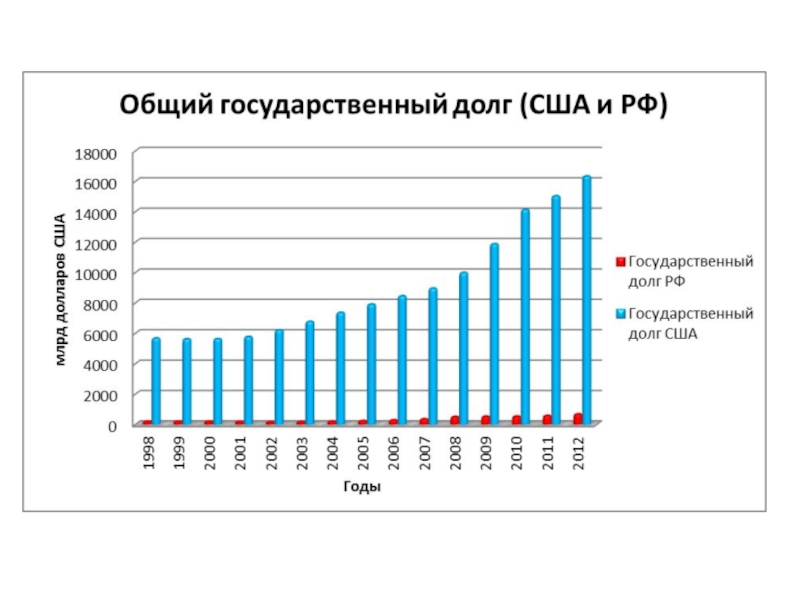

Слайд 84ГОСДОЛГ РОССИИ И США

Объемы государственного долга США во много раз превышают

Госдолг США на данном этапе превышает все основные критические показатели долговой нагрузки и, по мнению специалистов, подобная тенденция будет сохраняться и впредь;

Государственный долг России с 2000 года не выходил за пределы «нормы», однако он имел и имеет тенденцию к увеличению (но равномерно с ВВП);

Мировой экономический кризис 2008 года оказал огромное влияние на мировую экономику. Кризис нашел свое отражение в уменьшении ВВП, увеличении государственного долга и, как следствие, увеличению коэффициентов долговой нагрузки.