- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

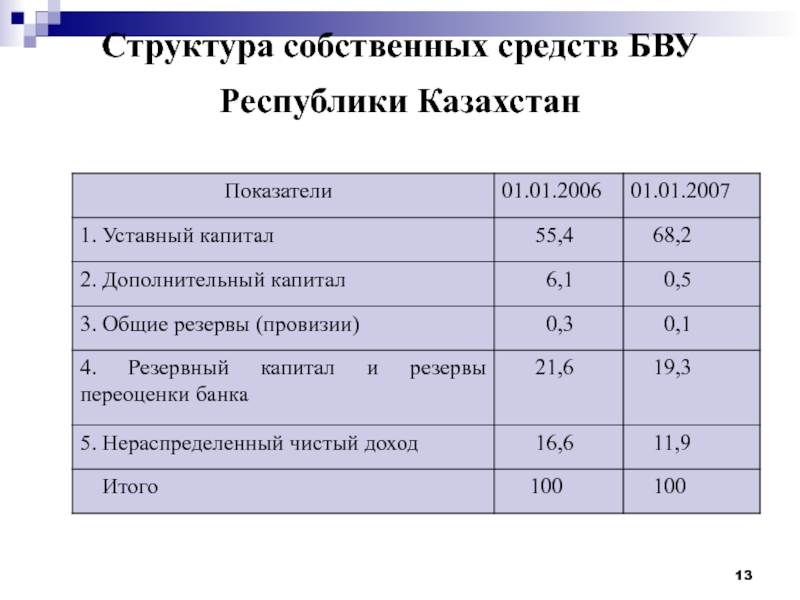

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Ресурсы коммерческого банка презентация

Содержание

- 1. Ресурсы коммерческого банка

- 2. Литература Банковское дело/Под ред Г.С. Сейткасимова, Астана:КазУЭФМТ,

- 3. ПЛАН ЛЕКЦИИ Экономическое содержание ресурсов коммерческого банка

- 4. Общая характеристика ресурсов коммерческого банка

- 5. БАНКОВСКИЕ РЕСУРСЫ В состав банковских ресурсов входят

- 6. Структура ресурсов коммерческих банков Казахстана (%)

- 7. Уставный капитал Резервный капитал Прочие фонды (средства) Нераспределенная прибыль состав собственного капитала

- 8. Состав привлеченных и заемных ресурсов

- 9. Таблица 1. Структура фондирования банковского сектора РК

- 10. 2 вопрос Собственный капитал банка: понятие, состав,

- 11. Собственные средства Собственный капитал

- 12. Собственный капитал банка специально созданные фонды

- 13. Структура собственных средств БВУ Республики Казахстан

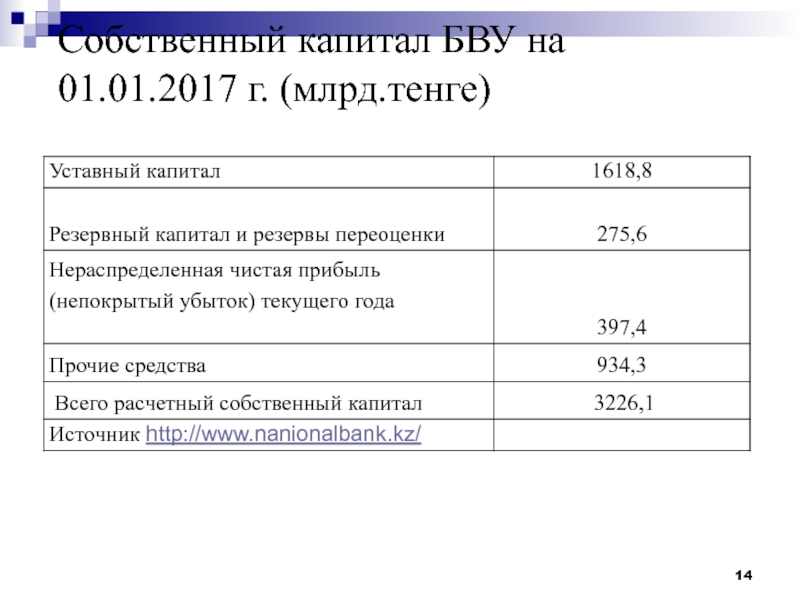

- 14. Собственный капитал БВУ на 01.01.2017 г. (млрд.тенге)

- 15. Функции собственного капитала банка Защитная -

- 16. Значение собственного капитала для платежеспособности банка платежеспособный

- 17. Что такое НЕПЛАТЕЖЕСПОСОБНЫЙ БАНК? СК = А

- 18. Применение СК в расчете нормативов Достаточность

- 19. Порядок формирования уставного и резервного капитала

- 20. уставный капитал банка формируется в

- 21. минимальные размеры уставного и собственного капиталов БВУ-с

- 22. резервный капитал банков . До

- 23. Постановлением Правления Национального Банка Республики Казахстан от

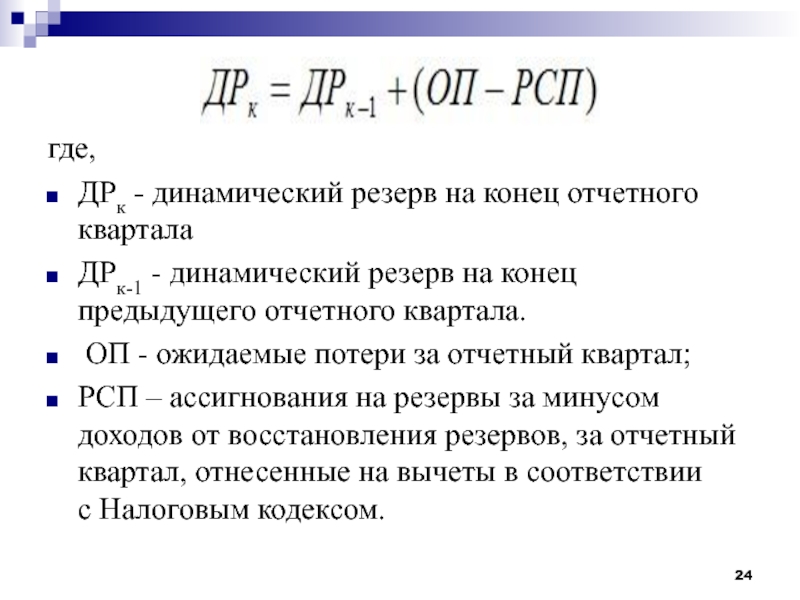

- 24. где, ДРк - динамический резерв на конец отчетного

- 25. Ассигнования на резервы - расходы на создание

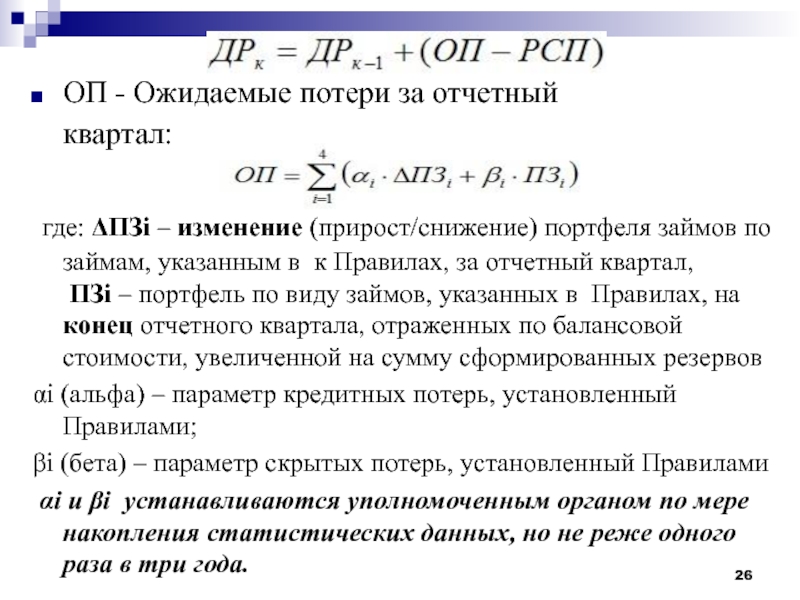

- 26. ОП - Ожидаемые потери за отчетный квартал:

- 27. Минимальный размер динамического резерва составляет не менее

- 28. Порядок отчета по расчету ДР: Банк ежеквартально,

- 29. 3 Вопрос Показатели достаточности собственного капитала банка

- 30. Пруденциальные нормативы установлены Постановлением Правления НБ РК

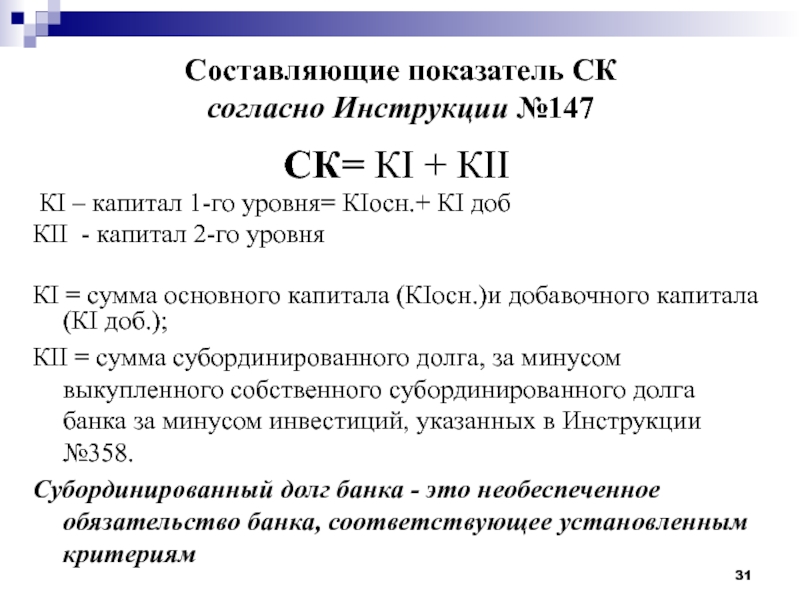

- 31. Составляющие показатель СК согласно Инструкции №147

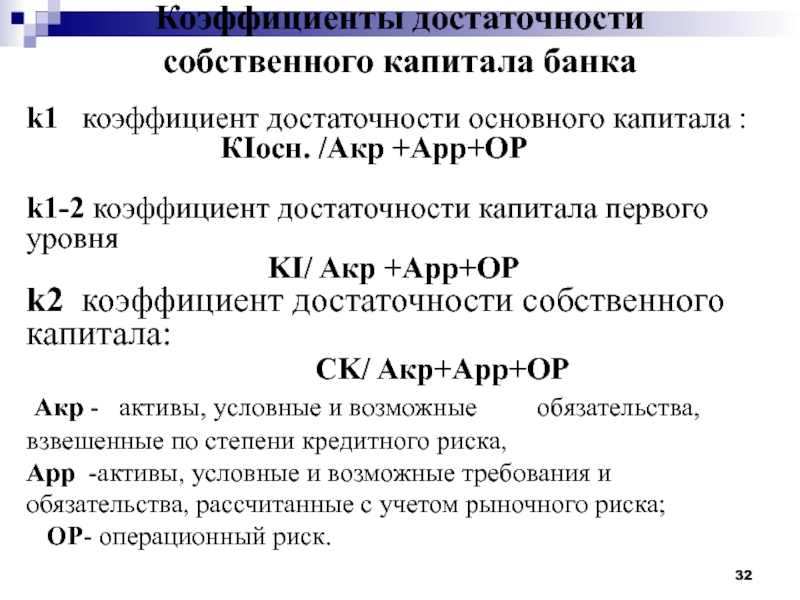

- 32. k1 коэффициент достаточности основного капитала :

- 33. Расчет активов, условных и возможных обязательств, взвешиваемых

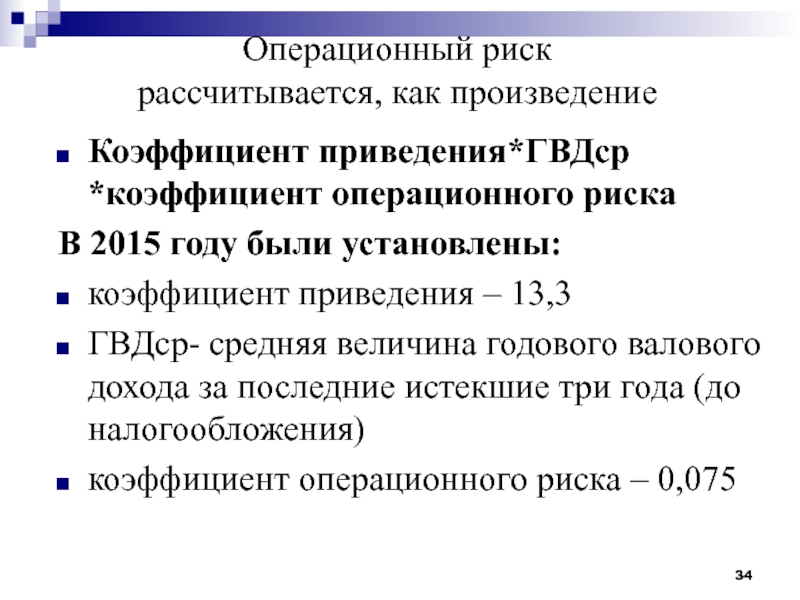

- 34. Операционный риск рассчитывается, как произведение Коэффициент

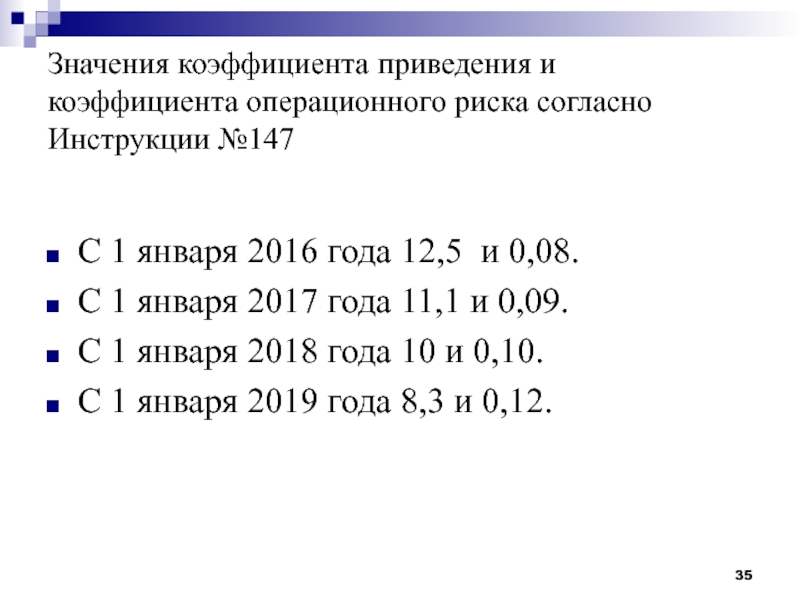

- 35. Значения коэффициента приведения и коэффициента операционного риска

- 36. Значения коэффициентов достаточности капитала

- 37. с 01.01.2015 устанавливаются нормативные значения буферов собственного

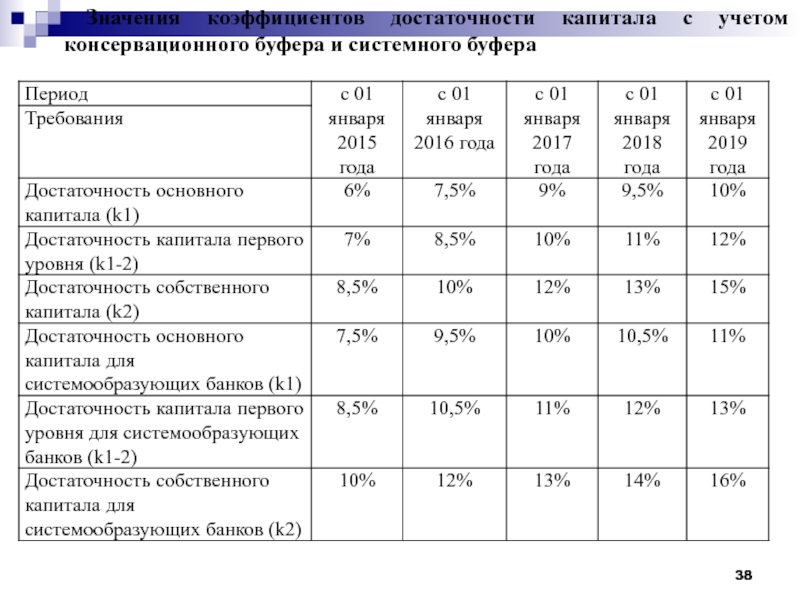

- 38. Значения коэффициентов достаточности капитала с учетом консервационного буфера и системного буфера

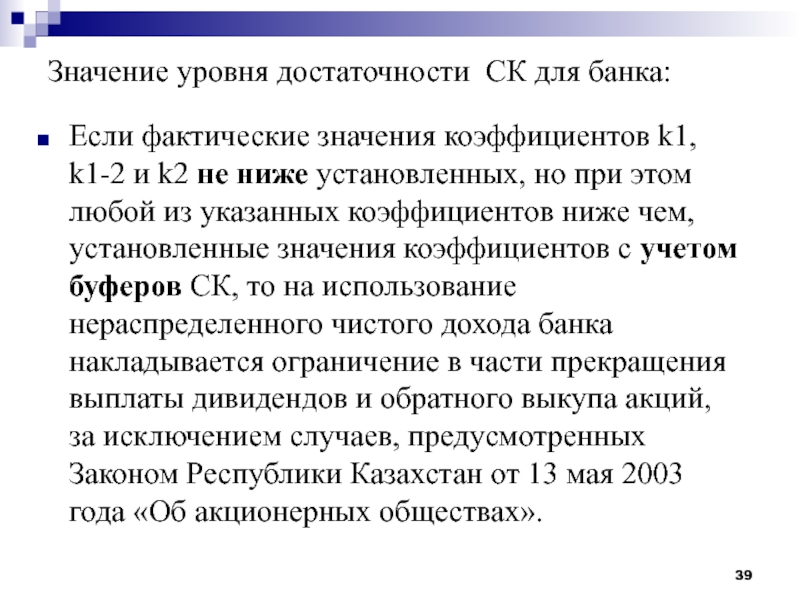

- 39. Значение уровня достаточности СК для банка: Если

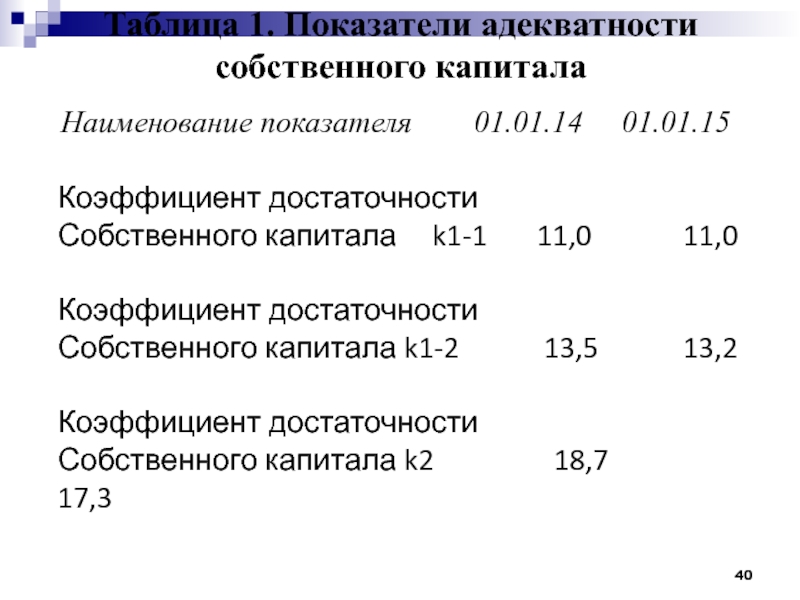

- 40. Таблица 1. Показатели адекватности собственного капитала

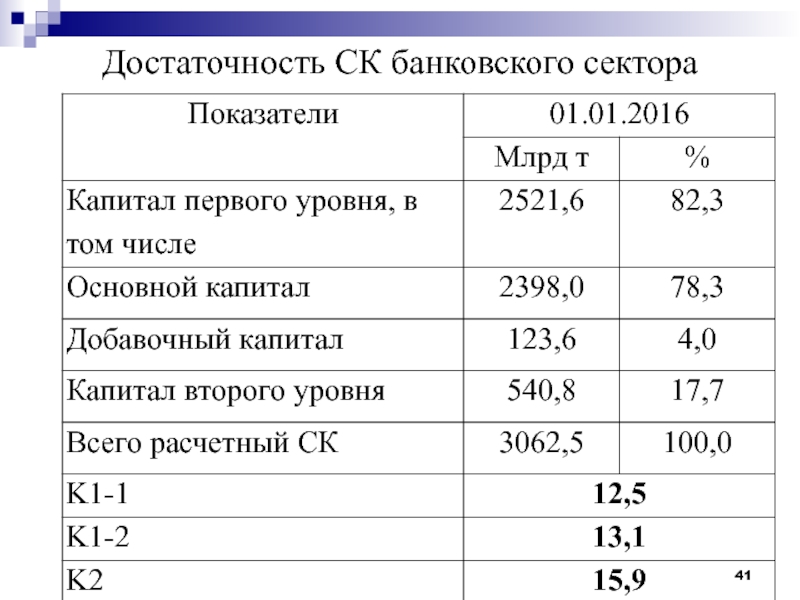

- 41. Достаточность СК банковского сектора

- 42. 5 вопрос Депозитный портфель и депозитная политика

- 43. Виды банковских депозитов Юридических лиц Физических лиц

- 44. Депозитная политика – действия банков, направленные

- 45. Начисление процентов Доход в виде процента начисляется

- 46. способы исчисления и уплаты процентов. ПРОСТЫЕ

- 47. СЛОЖНЫЕ ПРОЦЕНТЫ (начисление процента на процент)

- 48. 5 вопрос Система гарантирования депозитов В Казахстане

- 49. Объекты гарантирования Все депозиты физических лиц в

- 50. УСЛОВИЯ ВЫПЛАТЫ ВОЗМЕЩЕНИЯ если депозитор имеет несколько

- 51. источники для выплаты средств Фондом гарантирования

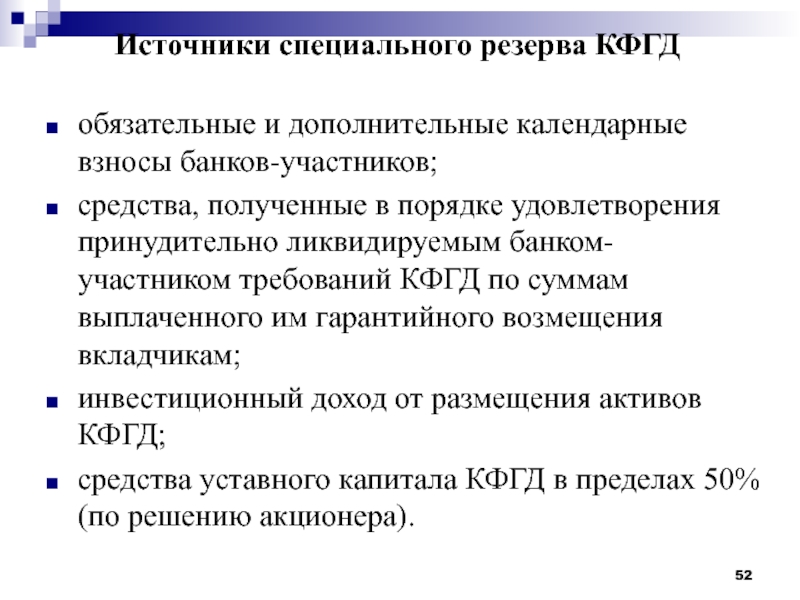

- 52. Источники специального резерва КФГД обязательные и дополнительные

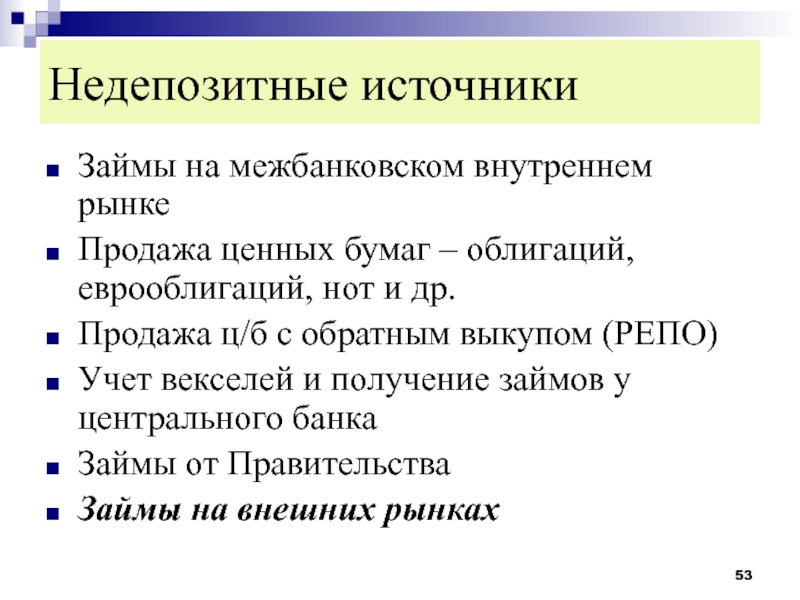

- 53. Недепозитные источники Займы на межбанковском внутреннем рынке

- 54. БЛАГОДАРЮ ЗА ВНИМАНИЕ!

Слайд 1Тема 3 РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА

Лектор

Мусина А.А., д.э.н., доцент

Банковское дело

Астана,

Слайд 2Литература

Банковское дело/Под ред Г.С. Сейткасимова, Астана:КазУЭФМТ, 2016г.

О нормативных значениях и

Правила формирования банками второго уровня динамического резерва и установления минимального размера динамического резерва, размера ожидаемых потерь.-Утверждены Постановлением Правления Национального Банка Республики Казахстан от 27 мая 2013 года № 137.

Сейткасимов Г.С., Маулетов К.М., Мусина А.А. Банковское дело:курс лекций.- Астана:КазУЭФМТ, 2008.-243с.

Закон РК О банках и банковской деятельности в РК от 31.08.1995 г.

Закон РК Об обязательном гарантировании депозитов, размещенных в банках второго уровня Республики Казахстан - от 7 июля 2006 г.

Слайд 3ПЛАН ЛЕКЦИИ

Экономическое содержание ресурсов коммерческого банка

Собственный капитал банка: состав, структура,

Показатели достаточности собственного капитала банка

Депозитный портфель и депозитная политика коммерческого банка

Система гарантирования вкладов

Недепозитные источники средств КБ

Слайд 4Общая характеристика ресурсов коммерческого банка

Под банковскими ресурсами следует понимать совокупность

Слайд 5БАНКОВСКИЕ РЕСУРСЫ

В состав банковских ресурсов входят средства:

собственные (уставный, резервный капитал, фонды,

Привлеченные (депозиты и пр. Кредиторы),

заемные (займы, долговые обязательства).

Слайд 7

Уставный капитал

Резервный капитал

Прочие фонды (средства)

Нераспределенная прибыль

состав собственного капитала

Слайд 8Состав привлеченных и заемных ресурсов

депозиты юридических и физических лиц,

Займы других банков

Займы Правительства

внешние заимствования

Слайд 102 вопрос Собственный капитал банка: понятие, состав, структура

Формирование собственного капитала

одно из главных условий для создания и функционирования коммерческого банка

За счет акционерного (уставного) капитала начинается оборот банковского капитала, под который инициируется привлечение денежных средств клиентов в виде депозитов и других займов

Слайд 11

Собственные средства

Собственный капитал

величина, определяемая

расчетным путем,

которая используется

как

финансовый

все виды пассивов,

образованные

в процессе внутренней

деятельности банка

Слайд 12Собственный капитал банка

специально созданные фонды и резервы, находящиеся в обороте

Слайд 15Функции собственного капитала банка

Защитная - ограждение интересов вкладчиков и акционеров

Оперативная - финансирование собственных затрат банка

Регулирующая – применение в расчетах нормативных показателей

Слайд 16Значение собственного капитала для платежеспособности банка

платежеспособный банк – это банк, у

СК = А – П

А –активы П- обязательства

Если П>А, то СК – отрицательный – признак неплатежеспособности банка

Слайд 17Что такое НЕПЛАТЕЖЕСПОСОБНЫЙ БАНК?

СК = А – П

А –активы П-

Если П>А, то СК – отрицательный – признак неплатежеспособности банка.

НЕПЛАТЕЖЕСПОСОБНЫЙ БАНК

Это банк, у которого собственный капитал (СК) ниже 0 (отрицательный)

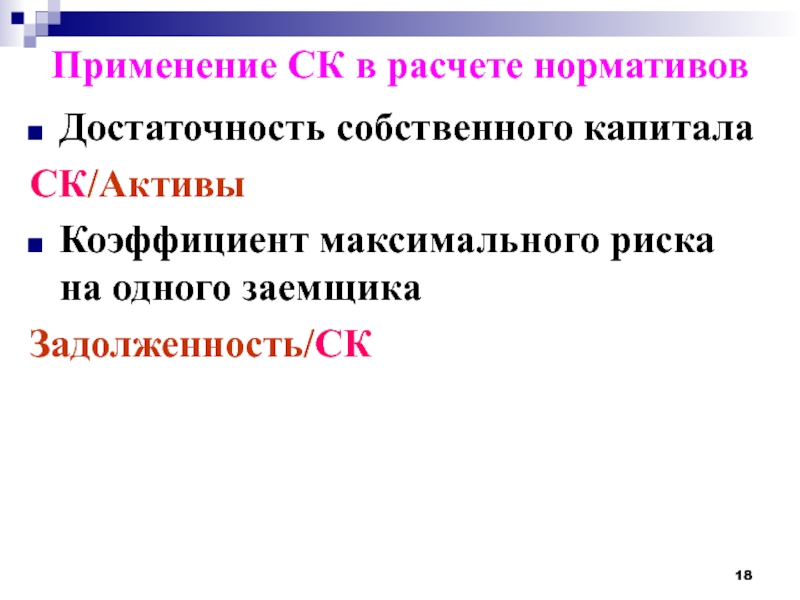

Слайд 18Применение СК в расчете нормативов

Достаточность собственного капитала

СК/Активы

Коэффициент максимального риска на

Задолженность/СК

Слайд 19Порядок формирования уставного и резервного капитала

Уставный

(акционерный)

капитал

Резервный капитал

банка

Базисный капитал

Слайд 20уставный капитал банка

формируется в национальной валюте Республики Казахстан за

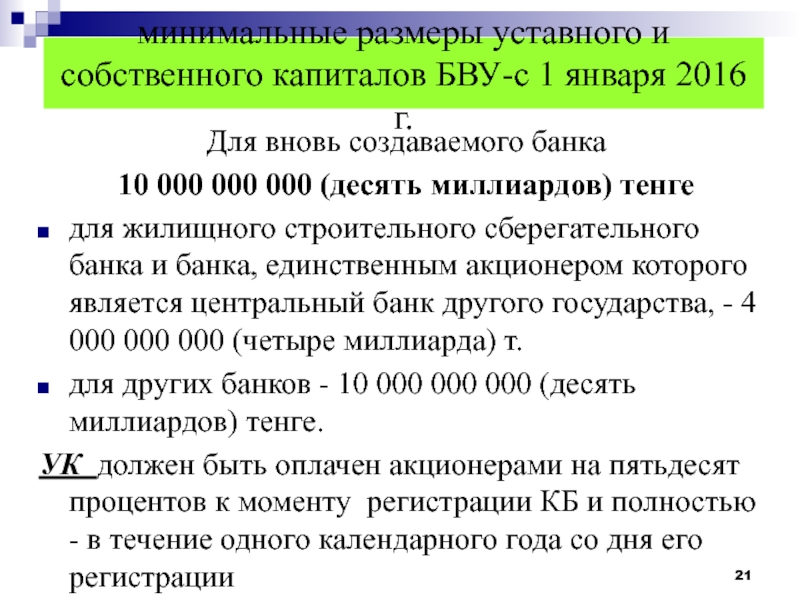

Слайд 21минимальные размеры уставного и собственного капиталов БВУ-с 1 января 2016 г.

Для

10 000 000 000 (десять миллиардов) тенге

для жилищного строительного сберегательного банка и банка, единственным акционером которого является центральный банк другого государства, - 4 000 000 000 (четыре миллиарда) т.

для других банков - 10 000 000 000 (десять миллиардов) тенге.

УК должен быть оплачен акционерами на пятьдесят процентов к моменту регистрации КБ и полностью - в течение одного календарного года со дня его регистрации

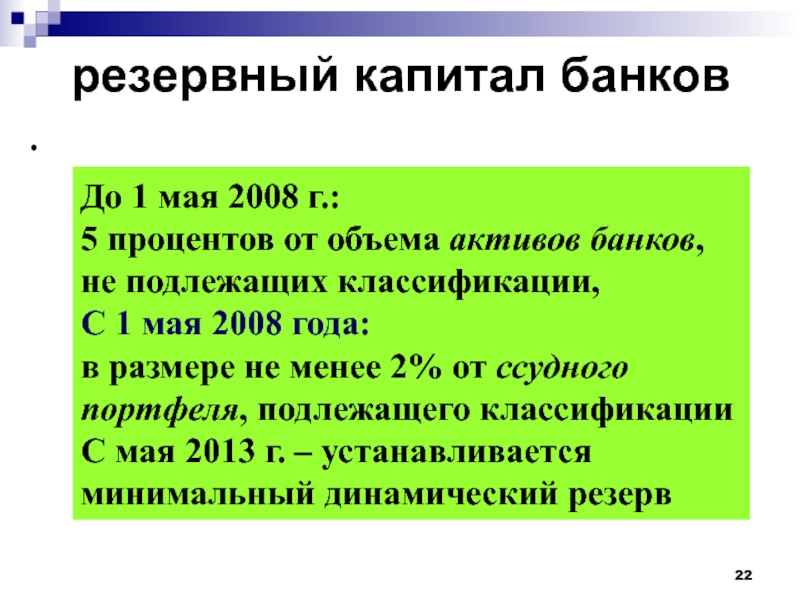

Слайд 22резервный капитал банков

.

До 1 мая 2008 г.:

5 процентов от

не подлежащих классификации,

С 1 мая 2008 года:

в размере не менее 2% от ссудного портфеля, подлежащего классификации

С мая 2013 г. – устанавливается минимальный динамический резерв

Слайд 23Постановлением Правления Национального Банка Республики Казахстан от 27 мая 2013 года

«Правила формирования банками второго уровня динамического резерва и установления минимального размера динамического резерва, размера ожидаемых потерь»

Зарегистрирован в Министерстве юстиции Республики Казахстан 5 августа 2013 года № 8591

Слайд 24где,

ДРк - динамический резерв на конец отчетного квартала

ДРк-1 - динамический резерв на конец

ОП - ожидаемые потери за отчетный квартал;

РСП – ассигнования на резервы за минусом доходов от восстановления резервов, за отчетный квартал, отнесенные на вычеты в соответствии с Налоговым кодексом.

Слайд 25Ассигнования на резервы - расходы на создание резервов под займы в

Минимальный размер динамического резерва составляет не менее нуля.

Слайд 26ОП - Ожидаемые потери за отчетный квартал:

где:

αi (альфа) – параметр кредитных потерь, установленный Правилами;

βi (бета) – параметр скрытых потерь, установленный Правилами

αi и βi устанавливаются уполномоченным органом по мере накопления статистических данных, но не реже одного раза в три года.

Слайд 27Минимальный размер динамического резерва составляет не менее нуля.

Максимальный размер динамического резерва

Слайд 28Порядок отчета по расчету ДР:

Банк ежеквартально, не позднее 18.00 часов времени

Слайд 293 Вопрос

Показатели достаточности собственного капитала банка

Основа методики – Базельское соглашение

БазельII-2006, Базель III – с 2013 года

Пруденциальные нормативы установлены

Постановлением Правления Агентства

Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций (АФН) от 30 сентября 2005 года № 358 «Об утверждении Инструкции о нормативных значениях и методике расчетов пруденциальных нормативов для банков второго уровня» - до 2016 г.

Слайд 30Пруденциальные нормативы установлены Постановлением Правления НБ РК от 30 мая 2016

«О нормативных значениях и методике расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов размера капитала банка на определенную дату и Правил расчета и лимитов открытой валютной позиции банка»

С 2016 года

Слайд 31Составляющие показатель СК

согласно Инструкции №147

CК= КI + КII

КI –

КII - капитал 2-го уровня

КI = сумма основного капитала (КIосн.)и добавочного капитала (КI доб.);

КII = сумма субординированного долга, за минусом выкупленного собственного субординированного долга банка за минусом инвестиций, указанных в Инструкции №358.

Субординированный долг банка - это необеспеченное обязательство банка, соответствующее установленным критериям

Слайд 32k1 коэффициент достаточности основного капитала :

k1-2 коэффициент достаточности капитала первого уровня

KI/ Aкр +Aрр+ОР

k2 коэффициент достаточности собственного капитала:

CK/ Aкp+Арр+ОР

Акр - активы, условные и возможные обязательства, взвешенные по степени кредитного риска,

Арр -активы, условные и возможные требования и обязательства, рассчитанные с учетом рыночного риска;

ОР- операционный риск.

Коэффициенты достаточности собственного капитала банка

Слайд 33Расчет

активов, условных и возможных обязательств, взвешиваемых по степени кредитного риска (Акр),

с

операционного риска (ОР)

проводится согласно Инструкции

от 30 мая 2016 года № 147 «О нормативных значениях и методике расчетов пруденциальных нормативов для банков второго уровня»

Слайд 34Операционный риск

рассчитывается, как произведение

Коэффициент приведения*ГВДср *коэффициент операционного риска

В 2015

коэффициент приведения – 13,3

ГВДср- средняя величина годового валового дохода за последние истекшие три года (до налогообложения)

коэффициент операционного риска – 0,075

Слайд 35Значения коэффициента приведения и коэффициента операционного риска согласно Инструкции №147

С 1

С 1 января 2017 года 11,1 и 0,09.

С 1 января 2018 года 10 и 0,10.

С 1 января 2019 года 8,3 и 0,12.

Слайд 37с 01.01.2015 устанавливаются нормативные значения буферов собственного капитала

требование к консервационному буферу

для всех банков:

с 1 января 2015 года - 1 процент;

с 1 января 2016 года - 2 процента;

с 1 января 2017 года - 3 процента;

для системообразующих банков:

с 1 января 2015 года - 2,5 процента;

с 1 января 2016 года - 3 процента;

Примечание: Значения нормативов достаточности собственного капитала и буферов собственного капитала пересматриваются уполномоченным органом не реже одного раза в три года.

Слайд 38Значения коэффициентов достаточности капитала с учетом

консервационного буфера и системного буфера

Слайд 39Значение уровня достаточности СК для банка:

Если фактические значения коэффициентов k1, k1-2

Слайд 40Таблица 1. Показатели адекватности собственного капитала

Наименование показателя

Коэффициент достаточности

Собственного капитала k1-1 11,0 11,0

Коэффициент достаточности

Собственного капитала k1-2 13,5 13,2

Коэффициент достаточности

Собственного капитала k2 18,7 17,3

Слайд 425 вопрос Депозитный портфель и депозитная политика коммерческого банка

Депозитный портфель:

Совокупность депозитов

Слайд 43Виды банковских депозитов

Юридических лиц

Физических лиц

По степени востребованности

(ликвидности)

По срокам

Краткосрочные (до 1 года)

Среднесрочные

Долгосрочные (свыше 3 лет)

До востребования

Срочные

Сберегательные

Слайд 44Депозитная политика

– действия банков, направленные на привлечение свободных средств хозяйствующих

Цель депозитной политики банка – формирование как можно большего объема депозитного портфеля. Депозитный портфель банка должен быть диверсифицирован по срокам, суммам, валютам и включать в себя как можно больший круг клиентов, как юридических, так и физических лиц.

Слайд 45Начисление процентов

Доход в виде процента начисляется ежемесячно.

Уровень депозитных процентных ставок

уровня, устанавливаемого КФГД.

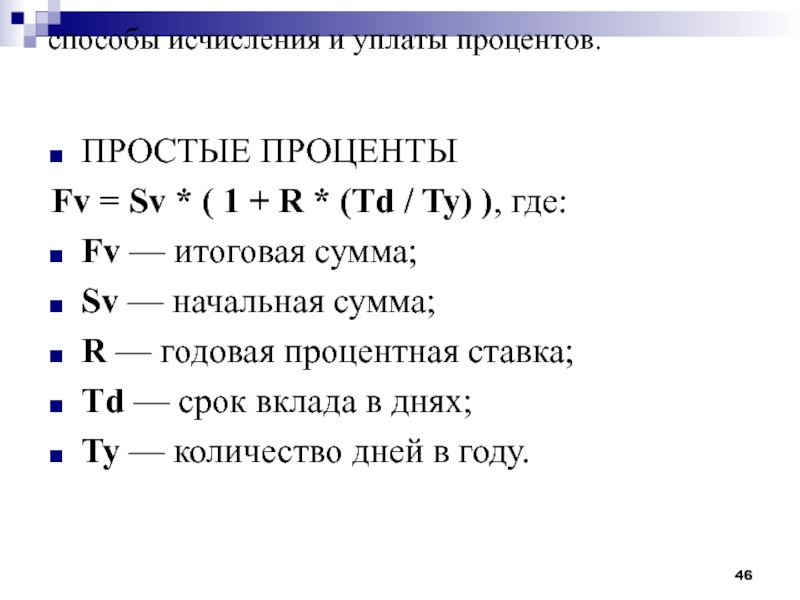

Слайд 46способы исчисления и уплаты процентов.

ПРОСТЫЕ ПРОЦЕНТЫ

Fv = Sv * ( 1

Fv — итоговая сумма;

Sv — начальная сумма;

R — годовая процентная ставка;

Td — срок вклада в днях;

Ty — количество дней в году.

Слайд 47СЛОЖНЫЕ ПРОЦЕНТЫ

(начисление процента на процент)

Fv = Sv * ( 1

Fv — итоговая сумма;

Sv — начальная сумма;

R — годовая процентная ставка;

Ny — количество периодов капитализации в году;

Nd — количество периодов капитализации за весь период вклада.

Слайд 485 вопрос Система гарантирования депозитов

В Казахстане создана в 1999 году, когда

С 1 января 2007 года принят Закон РК «Об обязательном гарантировании депозитов, размещенных в БВУ РК» (принят 7 июля 2007 года)

Слайд 49Объекты гарантирования

Все депозиты физических лиц в тенге и инвалюте без ограничения

Выплата возмещений (максимальная сумма)

с 1999 года – 200 000 тенге;

с 2003 г. – 400 000 тенге,

с 1.01.2007 – 700 000 тенге

С 01.11.2008 – 5 000 000 тенге

С апреля 2015 г. - не более 10 000 000 тенге по депозитам в национальной валюте и не более

5 000 000 по депозитам в иностранной валюте

Выплата возмещений – в тенге

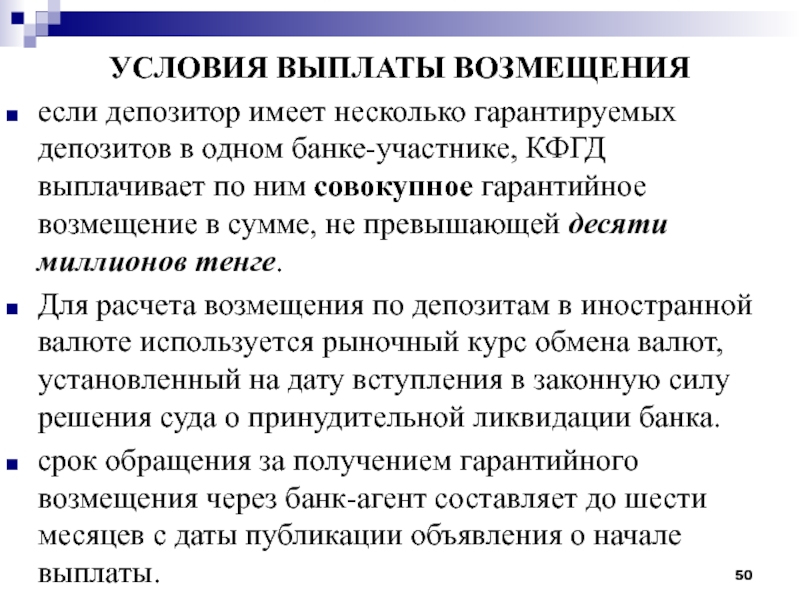

Слайд 50УСЛОВИЯ ВЫПЛАТЫ ВОЗМЕЩЕНИЯ

если депозитор имеет несколько гарантируемых депозитов в одном банке-участнике,

Для расчета возмещения по депозитам в иностранной валюте используeтся рыночный курс обмена валют, установленный на дату вступления в законную силу решения суда о принудительной ликвидации банка.

срок обращения за получением гарантийного возмещения через банк-агент составляет до шести месяцев с даты публикации объявления о начале выплаты.

Слайд 51источники для выплаты средств Фондом гарантирования

специальный резерв КФГД, предназначенный для

Слайд 52Источники специального резерва КФГД

обязательные и дополнительные календарные взносы банков-участников;

средства, полученные в

инвестиционный доход от размещения активов КФГД;

средства уставного капитала КФГД в пределах 50% (по решению акционера).

Слайд 53Недепозитные источники

Займы на межбанковском внутреннем рынке

Продажа ценных бумаг – облигаций, еврооблигаций,

Продажа ц/б с обратным выкупом (РЕПО)

Учет векселей и получение займов у центрального банка

Займы от Правительства

Займы на внешних рынках