Все это привело к расширению взаимных расчетов и развитию мирового финансового рынка, особенно во второй половине столетия.

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Раздел 4: Международные финансы презентация

Содержание

- 1. Раздел 4: Международные финансы

- 2. Тема 1 Роль финансов в развитии международного

- 3. Все экономические активы по классификации ООН состоят

- 4. При регистрации операций с финансовыми активами в

- 5. Сегменты мировой валютно-финансовой системы Рынок золота Рынок

- 6. Роль международных финансов Организация международных расчётов Формирование

- 7. Международные валютные отношения – совокупность отношений, складывающихся

- 8. Элементы национальной валютной системы Национальная валюта Условия

- 9. Валютный курс - соотношение между денежными

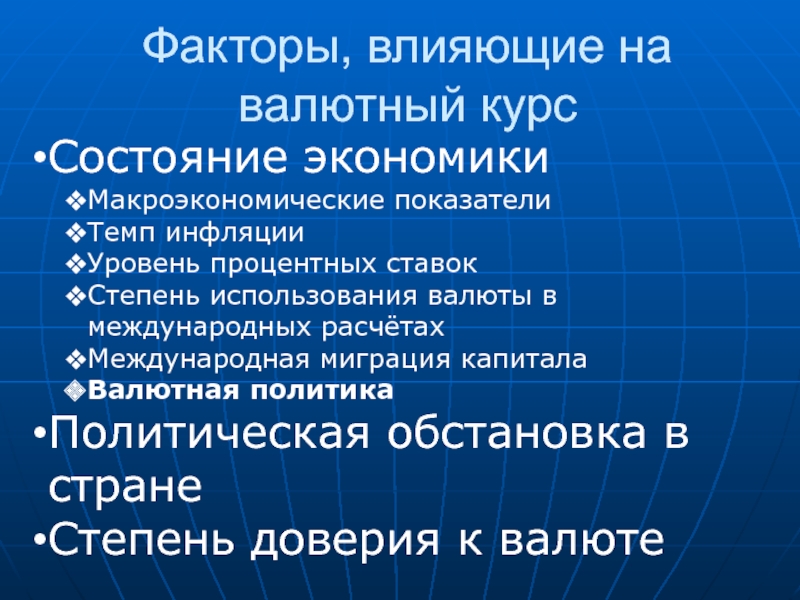

- 10. Факторы, влияющие на валютный курс Состояние экономики

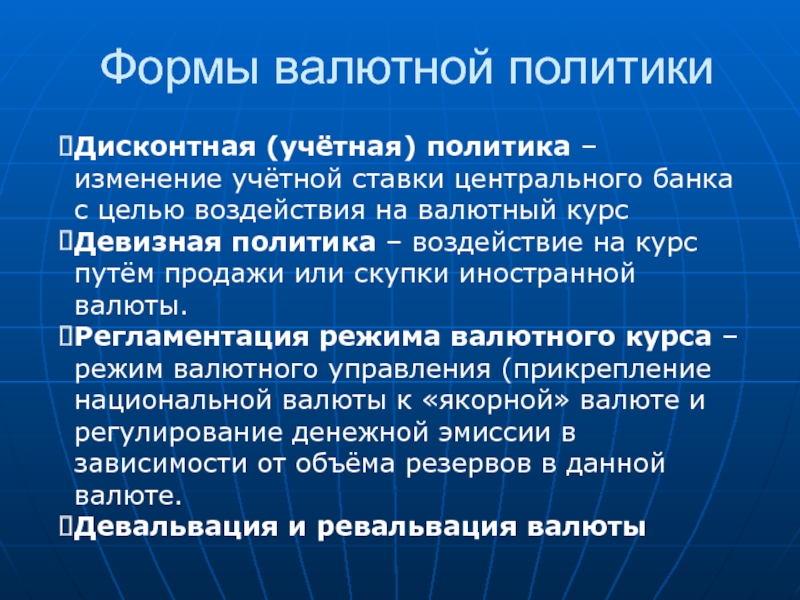

- 11. Формы валютной политики Дисконтная (учётная) политика –

- 12. Элементы мировой валютной системы Функциональные формы мировых

- 13. Эволюция мировых валютных систем Первая мировая валютная

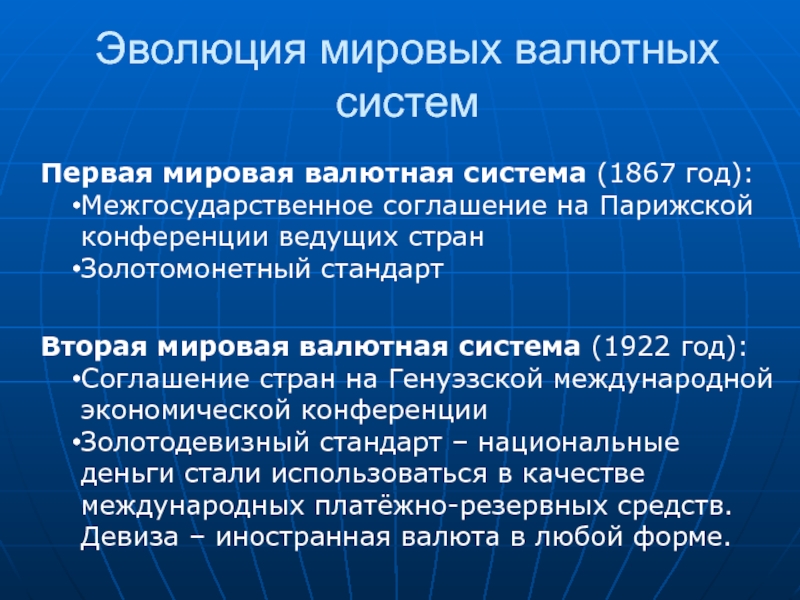

- 14. Третья мировая валютная система (1944 год): Бреттон-Вудское

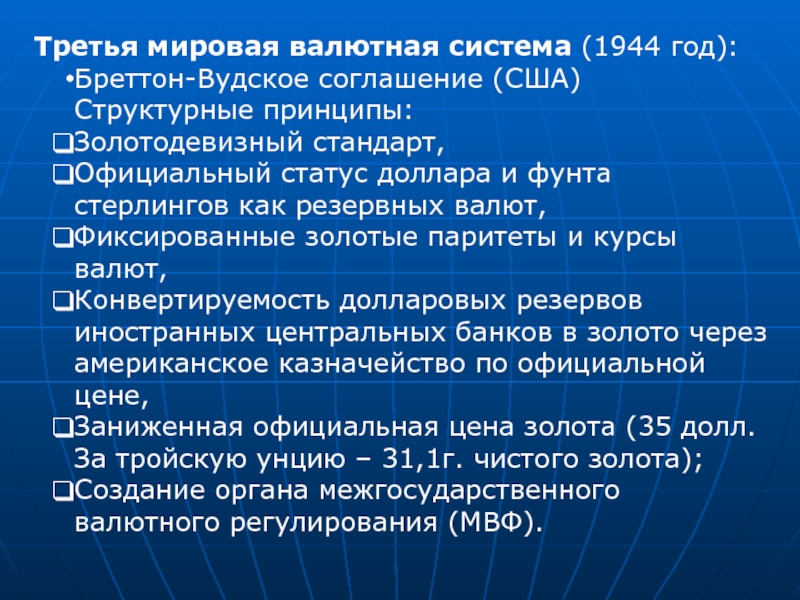

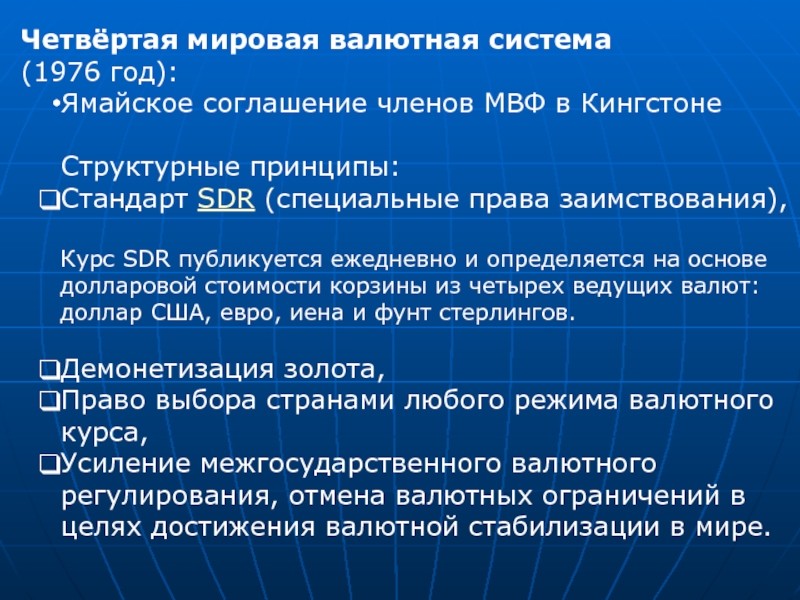

- 15. Четвёртая мировая валютная система (1976 год):

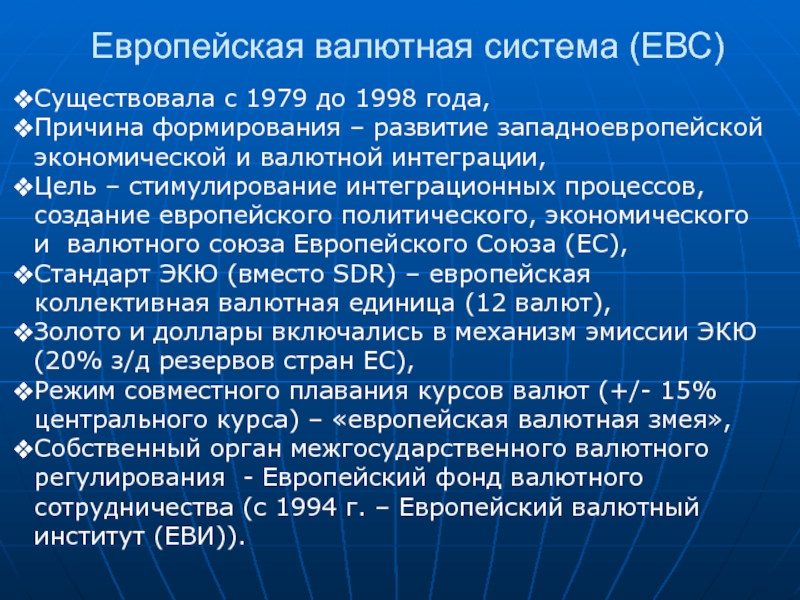

- 16. Европейская валютная система (ЕВС) Существовала с 1979

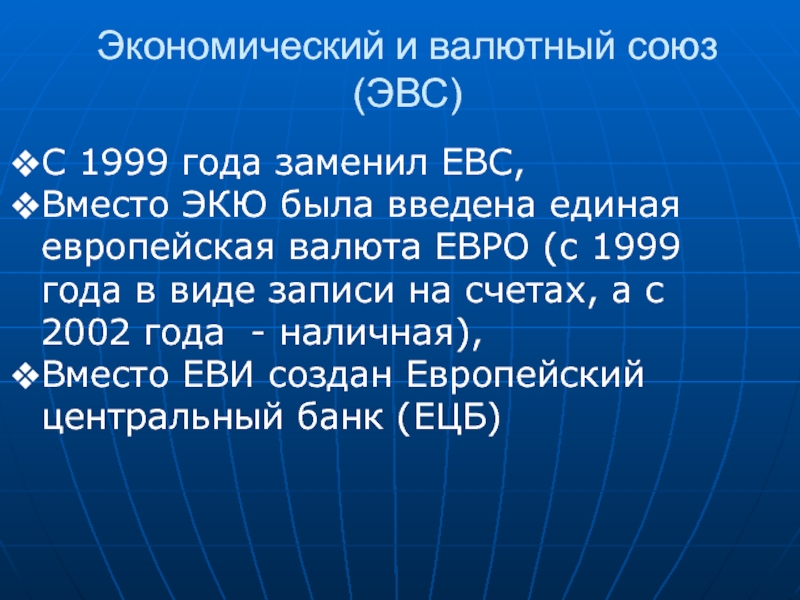

- 17. Экономический и валютный союз (ЭВС) С 1999

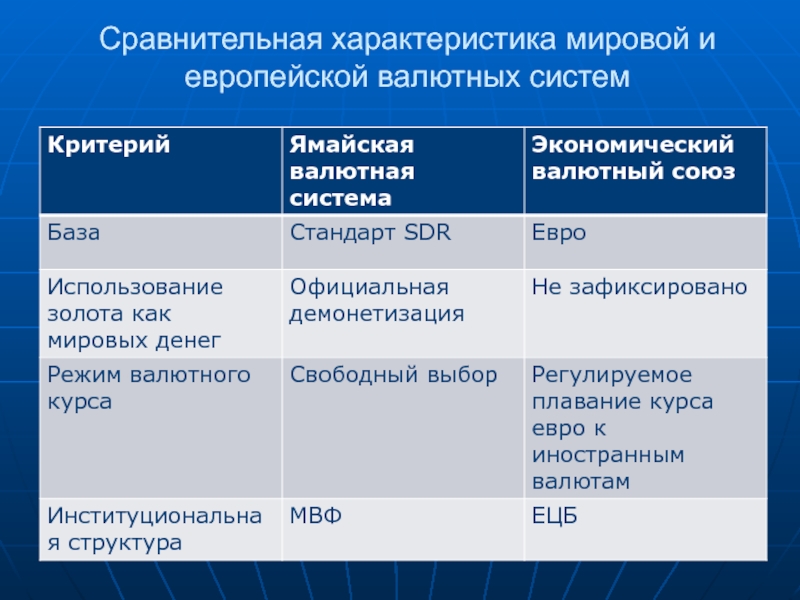

- 18. Сравнительная характеристика мировой и европейской валютных систем

- 19. Валютная система России Формировалась с учётом принципов

- 20. Тема 3 Платёжный баланс - балансовый

- 21. Разделы платёжного баланса Текущие операции (торговый баланс)

- 22. Состояние платёжного баланса зависит от: Темпа экономического

- 23. Платежный баланс Российской Федерации за 2008 год, млн. долл. Текущая статистика

- 24. Тема 4 Международные финансовые организации (МФО) Международные

- 25. Необходимость участия в МФО Возможность заимствовать

- 26. Международный валютный фонд (МВФ) Создан в 1944

- 27. Международный валютный фонд (МВФ) Капитал образуется за

- 28. Международный валютный фонд (МВФ) Кредиты делятся на

- 29. Группа всемирного банка (ВБ) Создана в 1944

- 30. Группа всемирного банка (ВБ) Капитал формируется аналогично

- 31. Подразделения ВБ Международная ассоциация развития (МАР) –

- 32. Европейский банк реконструкции и развития (ЕБРР) образован

- 33. Банк международных расчётов (БМР) первый межгосударственный банк,

- 34. Тема 5 Международные расчёты международный кредит

- 35. Девизы В международных расчётах используются платёжные средства

- 36. Формы международных расчётов Инкассовая форма – поручение

- 37. Особенности форм международных расчётов Существуют отношения участников

- 38. Международный кредит Международный кредит представляет собой движение

- 39. Классификация международного кредита по источникам - внутреннее

- 40. Классификация международного кредита по форме - товарные

- 41. Классификация международного кредита по обеспеченности - обеспеченные

- 42. Кредитование экспорта В форме: 1. Фирменного

- 43. Кредитование импорта Фирменные кредиты подразделяются на два

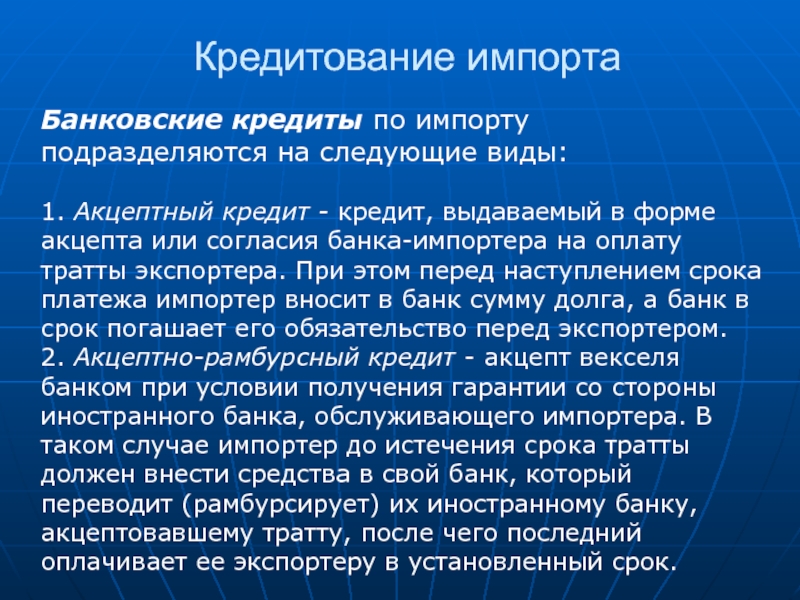

- 44. Кредитование импорта Банковские кредиты по импорту подразделяются

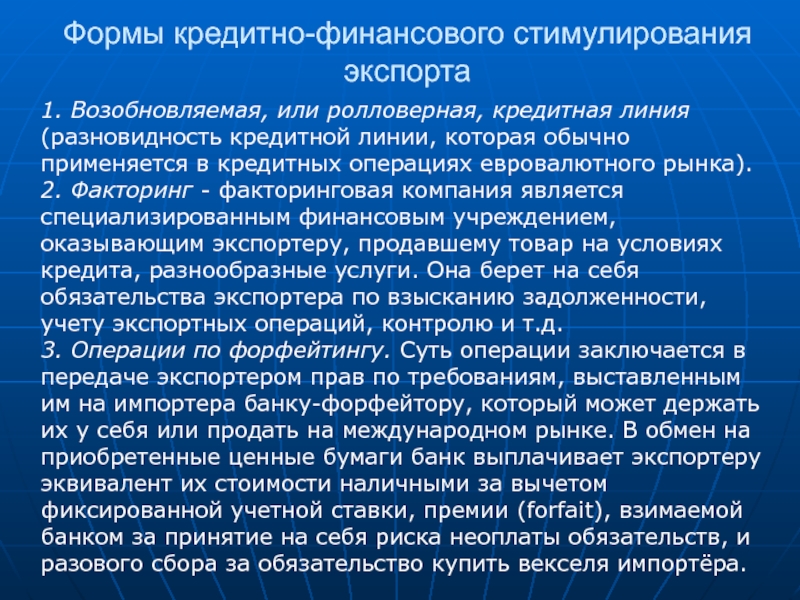

- 45. Формы кредитно-финансового стимулирования экспорта 1. Возобновляемая, или

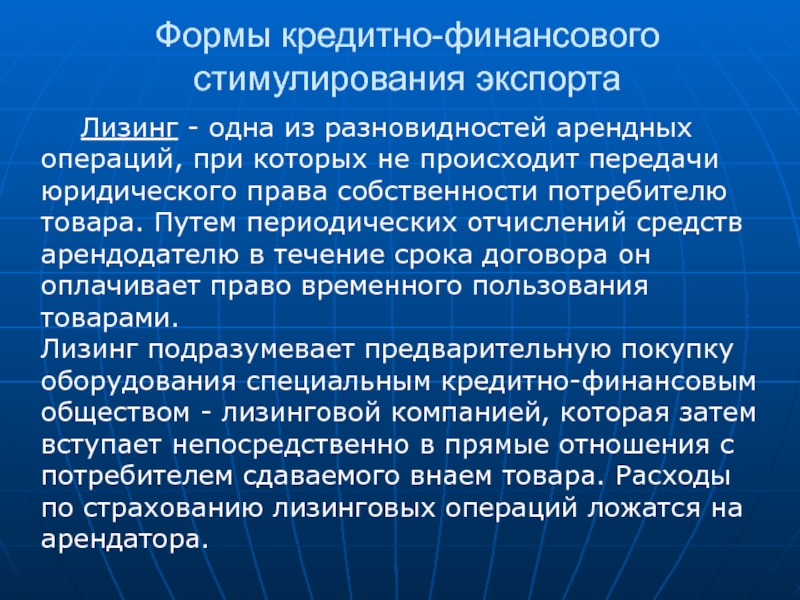

- 46. Лизинг - одна из разновидностей арендных операций,

Слайд 1Раздел 4: Международные финансы

За весь прошлый век население мира увеличилось в

Слайд 2Тема 1 Роль финансов в развитии международного сотрудничества

Основы современной валютно-финансовой системы

К началу ХXI в. практически завершилось формирование всемирной валютно-финансовой системы, которая охватывает все страны и обслуживает мировой рынок, содействуя взаимным расчетам по миллионам ежедневных совершаемых в мире валютно-финансовых операций.

Слайд 3 Все экономические активы по классификации ООН состоят из двух основных групп,

нефинансовые (материальные),

финансовые (денежные).

Слайд 4При регистрации операций с финансовыми активами в СНС и в платежном

1. Монетарное золото и специальные права заимствования.

2. Валюта и депозиты (счета в банке).

3. Ценные бумаги, кроме акций.

4. Акции и прочие виды акционерного капитала.

5. Займы.

6. Страховые технические резервы.

7. Дебиторская и кредиторская задолженность.

Слайд 5Сегменты мировой валютно-финансовой системы

Рынок золота

Рынок ценных бумаг

Рынок денежных средств

Валютный сегмент

Валютный сегмент

Слайд 6Роль международных финансов

Организация международных расчётов

Формирование международных резервов

Развитие международного кредитования

Развитие рынка международных

Поддержание устойчивости валютных курсов

Слайд 7Международные валютные отношения – совокупность отношений, складывающихся при функционировании валюты в

Валютная система – государственно-правовая форма организации валютных отношений, регулируемая национальным законодательством или межгосударственным соглашением.

Тема 2 Международные валютные отношения

Слайд 8Элементы национальной валютной системы

Национальная валюта

Условия конвертируемости национальной валюты:

СКВ,

Частично конвертируемые валюты,

Замкнутые валюты.

Режим

Золотой паритет

На базе валютной корзины (СДР - доллар, евро, иена, фунт стерлингов, бивалютная корзина рубля)

Слайд 9Валютный курс -

соотношение между денежными единицами разных стран, определяемое их

«цена» денежной единицы данной страны, выраженная в иностранной валюте или международных валютных единицах (СДР).

Слайд 10Факторы, влияющие на валютный курс

Состояние экономики

Макроэкономические показатели

Темп инфляции

Уровень процентных ставок

Степень использования

Международная миграция капитала

Валютная политика

Политическая обстановка в стране

Степень доверия к валюте

Слайд 11Формы валютной политики

Дисконтная (учётная) политика – изменение учётной ставки центрального банка

Девизная политика – воздействие на курс путём продажи или скупки иностранной валюты.

Регламентация режима валютного курса – режим валютного управления (прикрепление национальной валюты к «якорной» валюте и регулирование денежной эмиссии в зависимости от объёма резервов в данной валюте.

Девальвация и ревальвация валюты

Слайд 12Элементы мировой валютной системы

Функциональные формы мировых денег (ведущие СКВ, при ЧС

Регламентация условий конвертируемости обмена валют,

Унификация режимов валютных паритетов и валютных курсов,

Регламентация объёма валютных ограничений

Регламентация состава международной валютной ликвидности (Например: СДР),

Унификация правил использования основных международных средств обращения и форм международных расчётов,

Режимы мировых валютных рынков и рынков золота

Статус института межгосударственного валютного регулирования (МВФ)

Слайд 13Эволюция мировых валютных систем

Первая мировая валютная система (1867 год):

Межгосударственное соглашение на

Золотомонетный стандарт

Вторая мировая валютная система (1922 год):

Соглашение стран на Генуэзской международной экономической конференции

Золотодевизный стандарт – национальные деньги стали использоваться в качестве международных платёжно-резервных средств.

Девиза – иностранная валюта в любой форме.

Слайд 14Третья мировая валютная система (1944 год):

Бреттон-Вудское соглашение (США)

Структурные принципы:

Золотодевизный стандарт,

Официальный статус

Фиксированные золотые паритеты и курсы валют,

Конвертируемость долларовых резервов иностранных центральных банков в золото через американское казначейство по официальной цене,

Заниженная официальная цена золота (35 долл. За тройскую унцию – 31,1г. чистого золота);

Создание органа межгосударственного валютного регулирования (МВФ).

Слайд 15Четвёртая мировая валютная система

(1976 год):

Ямайское соглашение членов МВФ в Кингстоне

Структурные принципы:

Стандарт SDR (специальные права заимствования),

Курс SDR публикуется ежедневно и определяется на основе долларовой стоимости корзины из четырех ведущих валют: доллар США, евро, иена и фунт стерлингов.

Демонетизация золота,

Право выбора странами любого режима валютного курса,

Усиление межгосударственного валютного регулирования, отмена валютных ограничений в целях достижения валютной стабилизации в мире.

Слайд 16Европейская валютная система (ЕВС)

Существовала с 1979 до 1998 года,

Причина формирования –

Цель – стимулирование интеграционных процессов, создание европейского политического, экономического и валютного союза Европейского Союза (ЕС),

Стандарт ЭКЮ (вместо SDR) – европейская коллективная валютная единица (12 валют),

Золото и доллары включались в механизм эмиссии ЭКЮ (20% з/д резервов стран ЕС),

Режим совместного плавания курсов валют (+/- 15% центрального курса) – «европейская валютная змея»,

Собственный орган межгосударственного валютного регулирования - Европейский фонд валютного сотрудничества (с 1994 г. – Европейский валютный институт (ЕВИ)).

Слайд 17Экономический и валютный союз (ЭВС)

С 1999 года заменил ЕВС,

Вместо ЭКЮ была

Вместо ЕВИ создан Европейский центральный банк (ЕЦБ)

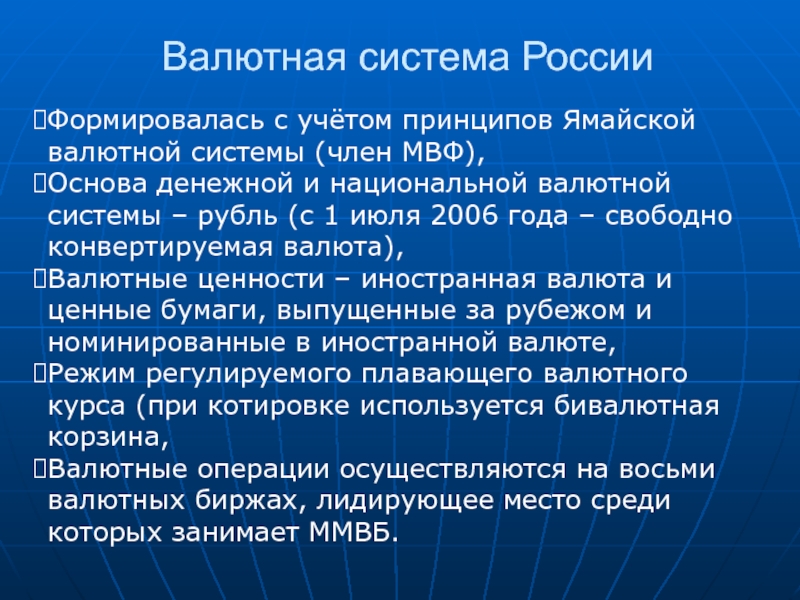

Слайд 19Валютная система России

Формировалась с учётом принципов Ямайской валютной системы (член МВФ),

Основа

Валютные ценности – иностранная валюта и ценные бумаги, выпущенные за рубежом и номинированные в иностранной валюте,

Режим регулируемого плавающего валютного курса (при котировке используется бивалютная корзина,

Валютные операции осуществляются на восьми валютных биржах, лидирующее место среди которых занимает ММВБ.

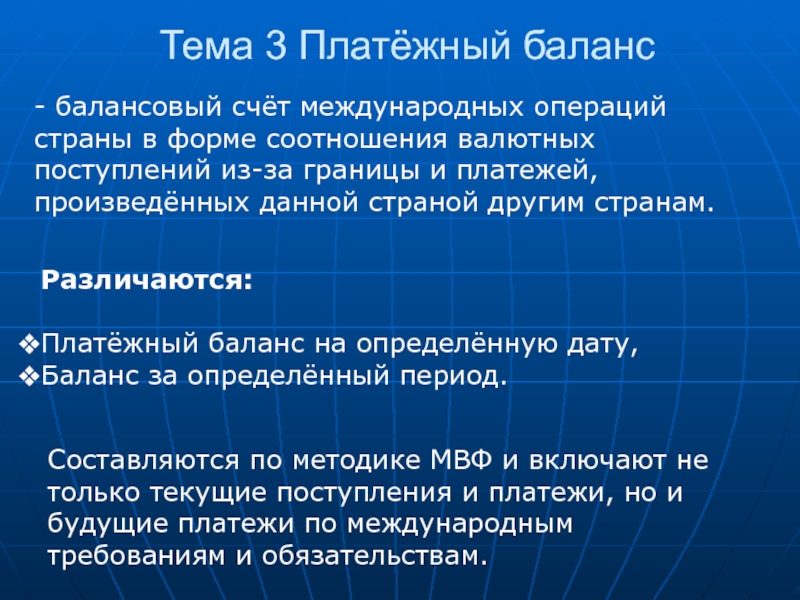

Слайд 20Тема 3 Платёжный баланс

- балансовый счёт международных операций страны в

Различаются:

Платёжный баланс на определённую дату,

Баланс за определённый период.

Составляются по методике МВФ и включают не только текущие поступления и платежи, но и будущие платежи по международным требованиям и обязательствам.

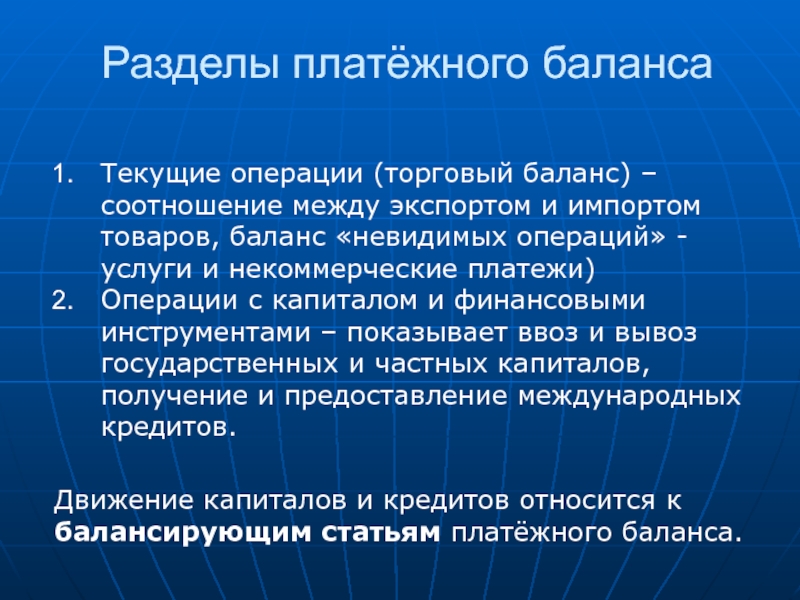

Слайд 21Разделы платёжного баланса

Текущие операции (торговый баланс) – соотношение между экспортом и

Операции с капиталом и финансовыми инструментами – показывает ввоз и вывоз государственных и частных капиталов, получение и предоставление международных кредитов.

Движение капиталов и кредитов относится к балансирующим статьям платёжного баланса.

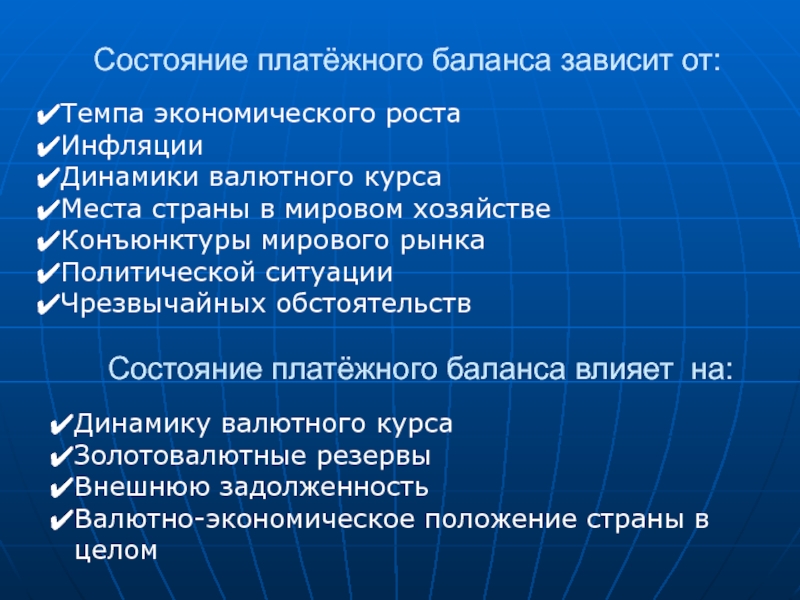

Слайд 22Состояние платёжного баланса зависит от:

Темпа экономического роста

Инфляции

Динамики валютного курса

Места страны в

Конъюнктуры мирового рынка

Политической ситуации

Чрезвычайных обстоятельств

Состояние платёжного баланса влияет на:

Динамику валютного курса

Золотовалютные резервы

Внешнюю задолженность

Валютно-экономическое положение страны в целом

Слайд 24Тема 4 Международные финансовые организации (МФО)

Международные и региональные финансово-кредитные организации -

Слайд 25Необходимость участия в МФО

Возможность заимствовать средства,

Получение рекомендаций по совершенствованию банковского

Разработка международных стандартов учёта и отчётности,

Унификация правил основных форм международных расчётов

Слайд 26Международный валютный фонд (МВФ)

Создан в 1944 году как специализированное учреждение ООН,

Официальными

содействие развитию международной торговли и валютного сотрудничества путем установления норм регулирования валютных курсов и контроля за их соблюдением,

стимулирование многосторонней системы платежей и устранения валютных ограничений;

предоставление государствам - членам фонда средств в иностранной валюте для выравнивания платежных балансов.

Слайд 27Международный валютный фонд (МВФ)

Капитал образуется за счет взносов государств - членов

Квоты оплачиваются 25% СКВ и 75% нац. валютой.

Руководящим органом МВФ является Совет управляющих, который собирается раз в год в составе представителей всех стран-участниц.

Слайд 28Международный валютный фонд (МВФ)

Кредиты делятся на несколько видов:

1. Кредиты, предоставляемые в

2. Кредиты, предоставляемые сверх резервной доли. Ссуды выдаются после предварительного изучения фондом валютно-экономического положения страны и выполнения требований МВФ о проведении стабилизационных мер.

Слайд 29Группа всемирного банка (ВБ)

Создана в 1944 году одновременно с МВФ

Включает Международный

Официальной целью деятельности является содействие странам-членам в развитии их экономики посредством предоставления долгосрочных займов и кредитов, гарантирования частных инвестиций.

Первоначально была призвана с помощью аккумулированных бюджетных средств капиталистических государств и привлекаемых капиталов инвесторов стимулировать частные инвестиции в странах Западной Европы, экономика которых значительно пострадала во время Второй мировой войны.

С середины 50-х гг., когда хозяйство стран Западной Европы стабилизировалось, деятельность во все большей степени стала ориентироваться на страны Азии, Африки и Латинской Америки с целью противодействия национально-освободительной борьбе и стимулирования развития их экономики.

Слайд 30Группа всемирного банка (ВБ)

Капитал формируется аналогично МВФ

Кредиты, предоставленные России:

Бюджетозамещающие – форма

Связанные кредиты - на определённые цели (охрана окружающей среды, оборудование налоговых служб, реформы статистики),

Инвестиционные кредиты и гарантии - для совместного финансирования инвестиционных проектов в России с привлечением кредитов из других стран.

Слайд 31Подразделения ВБ

Международная ассоциация развития (МАР) – создана в 1960 году –

Международная финансовая корпорация (МФК)- создана в 1956 году - стимулирование частных инвестиций в экономику развивающихся стран.

Многостороннее агентство гарантирования инвестиций (МАГИ) – создано в 1988 году в целях содействия потоку прямых инвестиций в развивающиеся страны.

Международный центр по урегулированию инвестиционных споров – создан в 1996 году с целью арбитражного разбирательства споров.

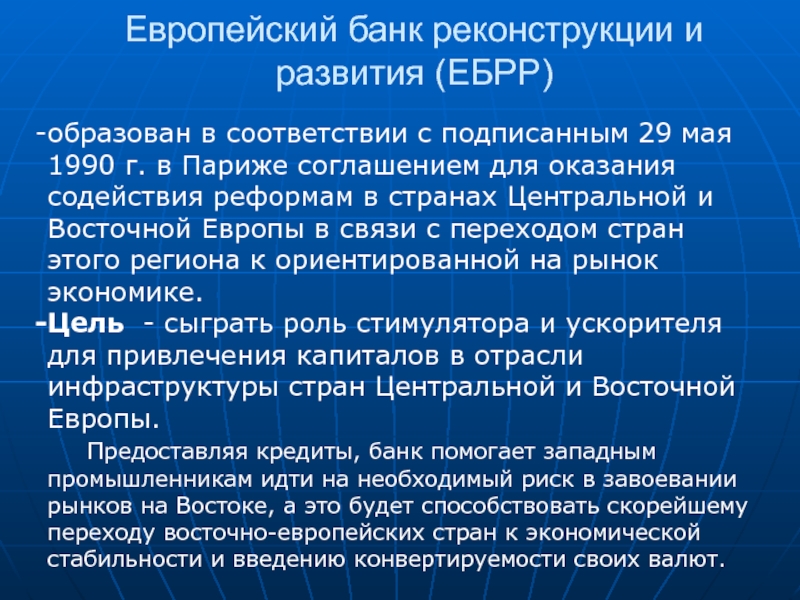

Слайд 32Европейский банк реконструкции и развития (ЕБРР)

образован в соответствии с подписанным 29

Цель - сыграть роль стимулятора и ускорителя для привлечения капиталов в отрасли инфраструктуры стран Центральной и Восточной Европы.

Предоставляя кредиты, банк помогает западным промышленникам идти на необходимый риск в завоевании рынков на Востоке, а это будет способствовать скорейшему переходу восточно-европейских стран к экономической стабильности и введению конвертируемости своих валют.

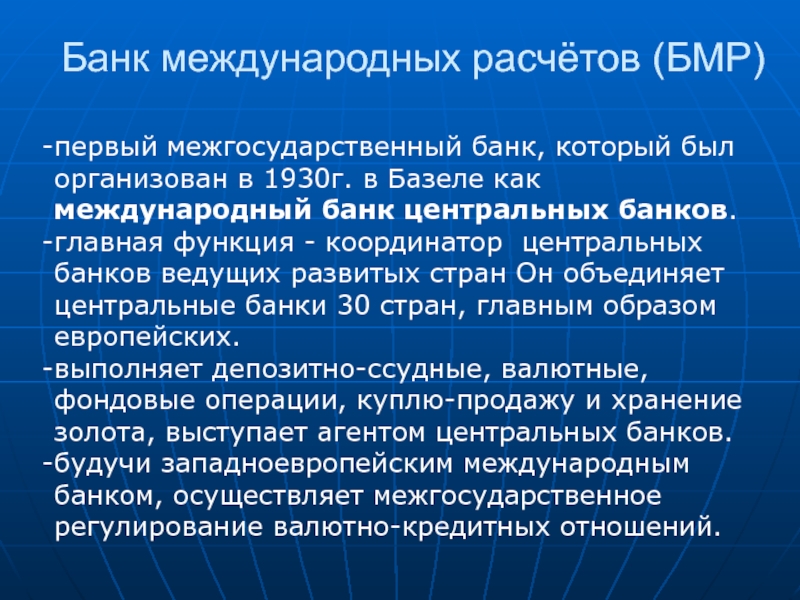

Слайд 33Банк международных расчётов (БМР)

первый межгосударственный банк, который был организован в 1930г.

главная функция - координатор центральных банков ведущих развитых стран Он объединяет центральные банки 30 стран, главным образом европейских.

выполняет депозитно-ссудные, валютные, фондовые операции, куплю-продажу и хранение золота, выступает агентом центральных банков.

будучи западноевропейским международным банком, осуществляет межгосударственное регулирование валютно-кредитных отношений.

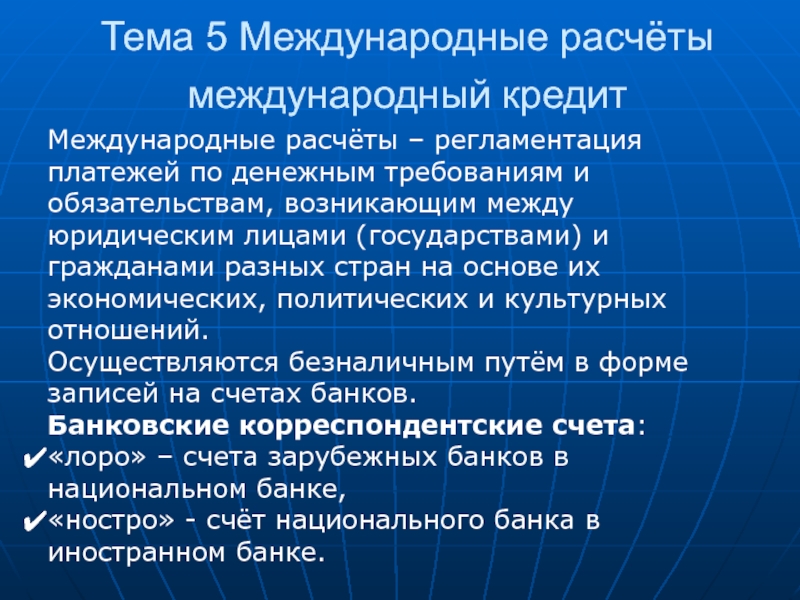

Слайд 34Тема 5 Международные расчёты международный кредит

Международные расчёты – регламентация платежей

Осуществляются безналичным путём в форме записей на счетах банков.

Банковские корреспондентские счета:

«лоро» – счета зарубежных банков в национальном банке,

«ностро» - счёт национального банка в иностранном банке.

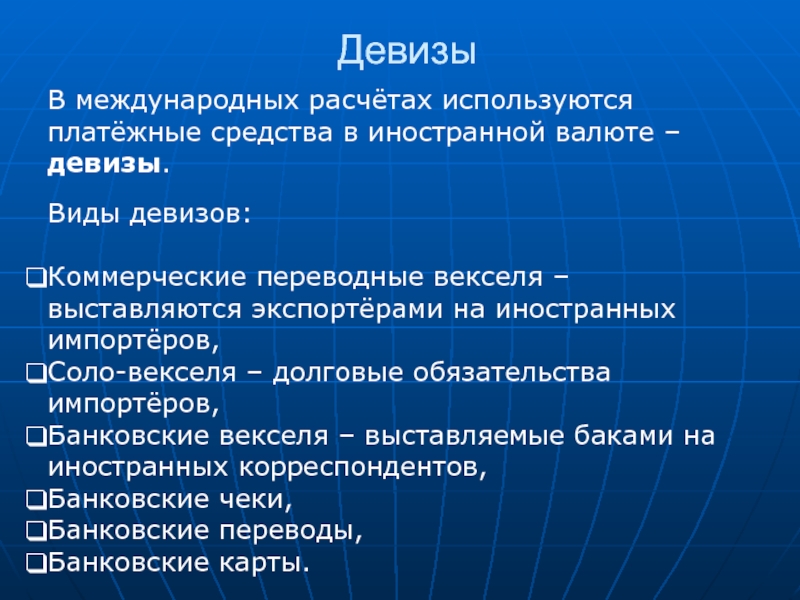

Слайд 35Девизы

В международных расчётах используются платёжные средства в иностранной валюте – девизы.

Виды

Коммерческие переводные векселя – выставляются экспортёрами на иностранных импортёров,

Соло-векселя – долговые обязательства импортёров,

Банковские векселя – выставляемые баками на иностранных корреспондентов,

Банковские чеки,

Банковские переводы,

Банковские карты.

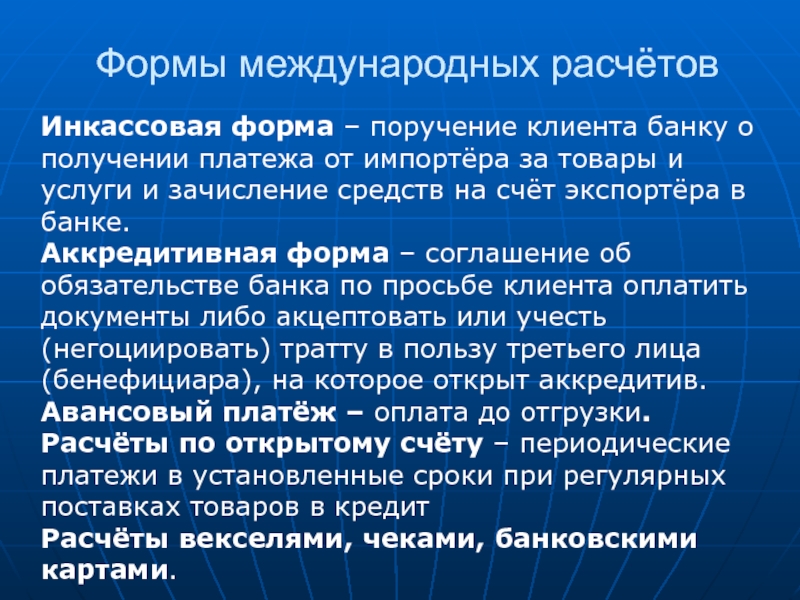

Слайд 36Формы международных расчётов

Инкассовая форма – поручение клиента банку о получении платежа

Аккредитивная форма – соглашение об обязательстве банка по просьбе клиента оплатить документы либо акцептовать или учесть (негоциировать) тратту в пользу третьего лица (бенефициара), на которое открыт аккредитив.

Авансовый платёж – оплата до отгрузки.

Расчёты по открытому счёту – периодические платежи в установленные сроки при регулярных поставках товаров в кредит

Расчёты векселями, чеками, банковскими картами.

Слайд 37Особенности форм международных расчётов

Существуют отношения участников сделок и их банков по

Расчёты имеют документарный характер,

Регламентируются унифицированными правилами и обычаями основных форм международных расчётов.

Слайд 38Международный кредит

Международный кредит представляет собой движение ссудного капитала в сфере международных

Функционирует такой кредит на принципах возвратности, срочности, платности, обеспеченности, целевого характера за счет внешних и внутренних источников.

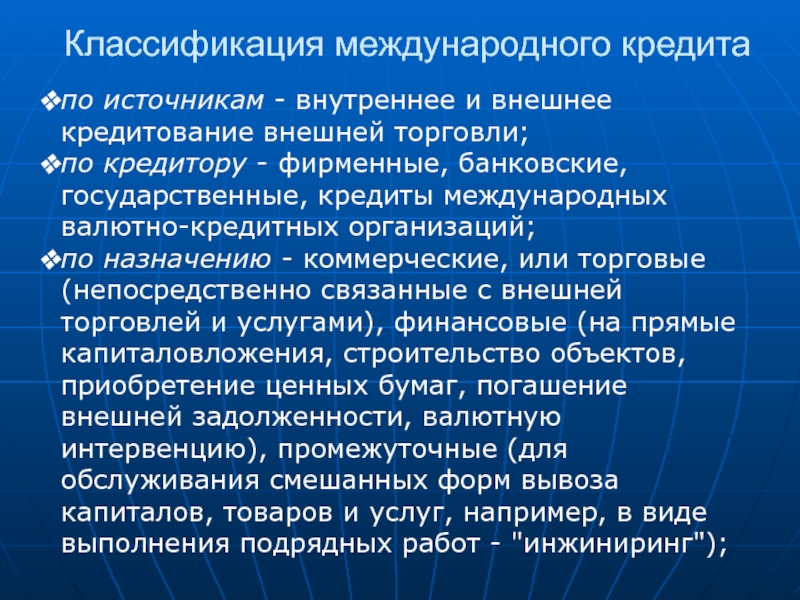

Слайд 39Классификация международного кредита

по источникам - внутреннее и внешнее кредитование внешней торговли;

по

по назначению - коммерческие, или торговые (непосредственно связанные с внешней торговлей и услугами), финансовые (на прямые капиталовложения, строительство объектов, приобретение ценных бумаг, погашение внешней задолженности, валютную интервенцию), промежуточные (для обслуживания смешанных форм вывоза капиталов, товаров и услуг, например, в виде выполнения подрядных работ - "инжиниринг");

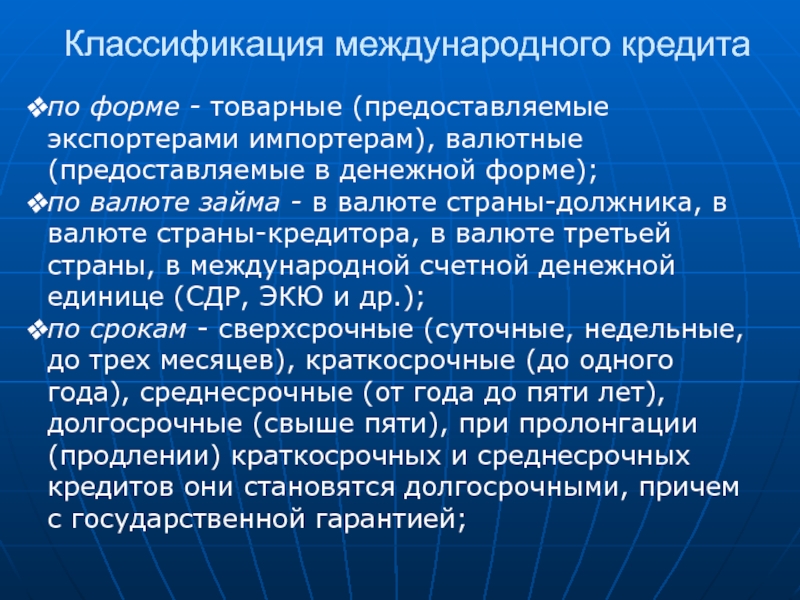

Слайд 40Классификация международного кредита

по форме - товарные (предоставляемые экспортерами импортерам), валютные (предоставляемые

по валюте займа - в валюте страны-должника, в валюте страны-кредитора, в валюте третьей страны, в международной счетной денежной единице (СДР, ЭКЮ и др.);

по срокам - сверхсрочные (суточные, недельные, до трех месяцев), краткосрочные (до одного года), среднесрочные (от года до пяти лет), долгосрочные (свыше пяти), при пролонгации (продлении) краткосрочных и среднесрочных кредитов они становятся долгосрочными, причем с государственной гарантией;

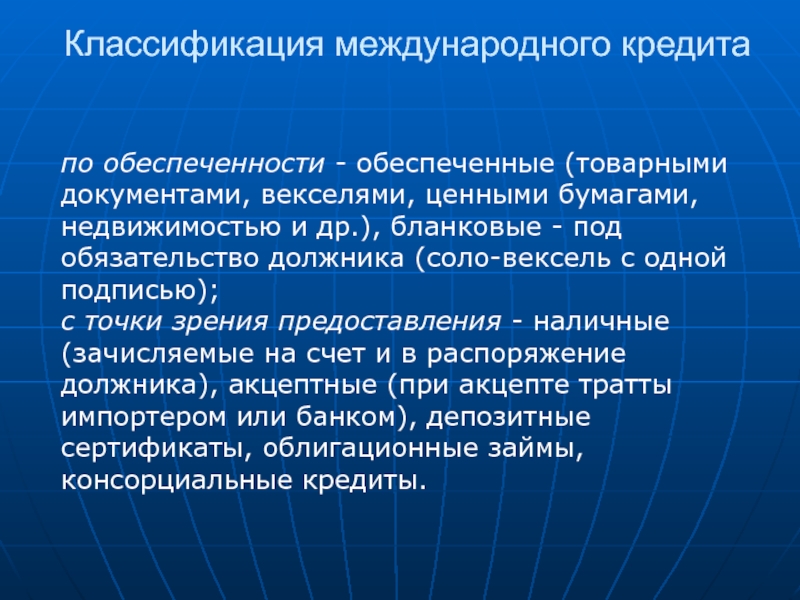

Слайд 41Классификация международного кредита

по обеспеченности - обеспеченные (товарными документами, векселями, ценными бумагами,

с точки зрения предоставления - наличные (зачисляемые на счет и в распоряжение должника), акцептные (при акцепте тратты импортером или банком), депозитные сертификаты, облигационные займы, консорциальные кредиты.

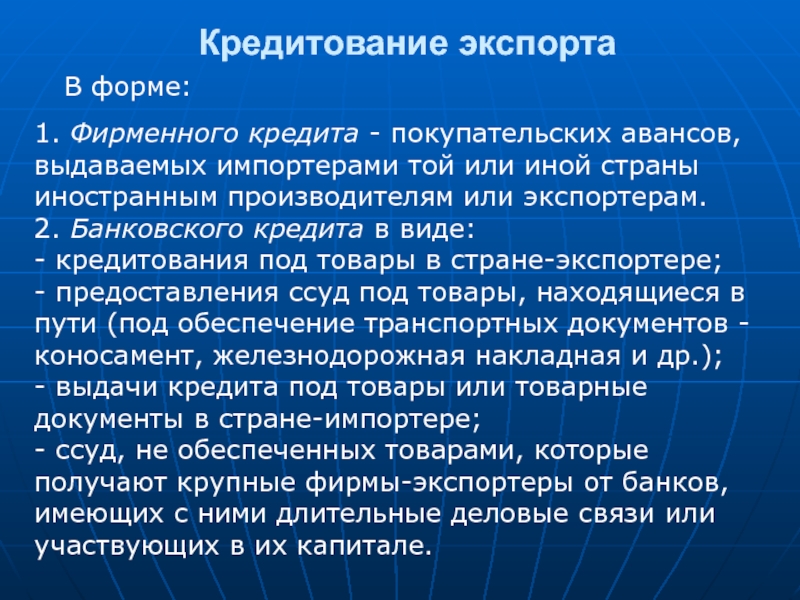

Слайд 42Кредитование экспорта

В форме:

1. Фирменного кредита - покупательских авансов, выдаваемых импортерами

2. Банковского кредита в виде:

- кредитования под товары в стране-экспортере;

- предоставления ссуд под товары, находящиеся в пути (под обеспечение транспортных документов - коносамент, железнодорожная накладная и др.);

- выдачи кредита под товары или товарные документы в стране-импортере;

- ссуд, не обеспеченных товарами, которые получают крупные фирмы-экспортеры от банков, имеющих с ними длительные деловые связи или участвующих в их капитале.

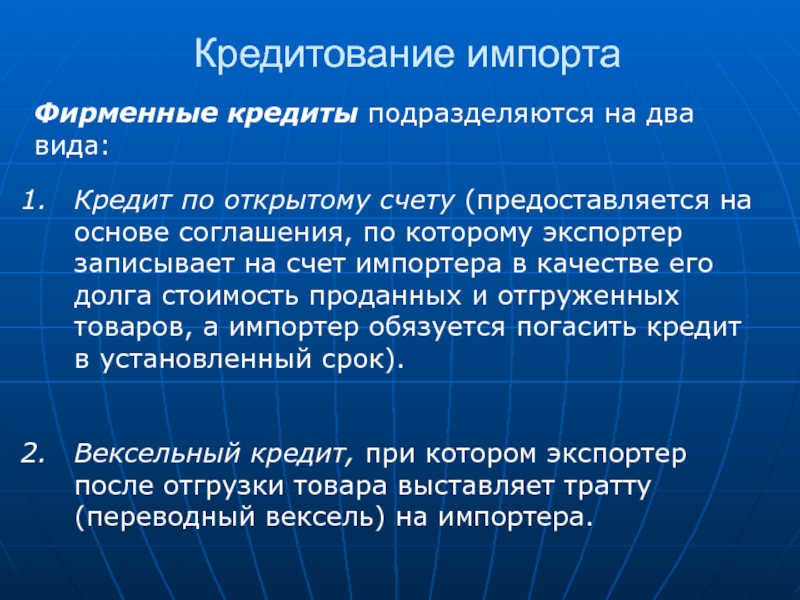

Слайд 43Кредитование импорта

Фирменные кредиты подразделяются на два вида:

Кредит по открытому счету (предоставляется

Вексельный кредит, при котором экспортер после отгрузки товара выставляет тратту (переводный вексель) на импортера.

Слайд 44Кредитование импорта

Банковские кредиты по импорту подразделяются на следующие виды:

1. Акцептный кредит

2. Акцептно-рамбурсный кредит - акцепт векселя банком при условии получения гарантии со стороны иностранного банка, обслуживающего импортера. В таком случае импортер до истечения срока тратты должен внести средства в свой банк, который переводит (рамбурсирует) их иностранному банку, акцептовавшему тратту, после чего последний оплачивает ее экспортеру в установленный срок.

Слайд 45Формы кредитно-финансового стимулирования экспорта

1. Возобновляемая, или ролловерная, кредитная линия (разновидность кредитной

2. Факторинг - факторинговая компания является специализированным финансовым учреждением, оказывающим экспортеру, продавшему товар на условиях кредита, разнообразные услуги. Она берет на себя обязательства экспортера по взысканию задолженности, учету экспортных операций, контролю и т.д.

3. Операции по форфейтингу. Суть операции заключается в передаче экспортером прав по требованиям, выставленным им на импортера банку-форфейтору, который может держать их у себя или продать на международном рынке. В обмен на приобретенные ценные бумаги банк выплачивает экспортеру эквивалент их стоимости наличными за вычетом фиксированной учетной ставки, премии (forfait), взимаемой банком за принятие на себя риска неоплаты обязательств, и разового сбора за обязательство купить векселя импортёра.

Слайд 46 Лизинг - одна из разновидностей арендных операций, при которых не происходит

Лизинг подразумевает предварительную покупку оборудования специальным кредитно-финансовым обществом - лизинговой компанией, которая затем вступает непосредственно в прямые отношения с потребителем сдаваемого внаем товара. Расходы по страхованию лизинговых операций ложатся на арендатора.

Формы кредитно-финансового стимулирования экспорта