- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Единый налог на вменённый доход для отдельных видов деятельности (ЕНВД) презентация

Содержание

- 1. Единый налог на вменённый доход для отдельных видов деятельности (ЕНВД)

- 2. Вопросы для обсуждения: Общая характеристика специального

- 3. Общая характеристика специального налогового режима: Специальный налоговый

- 4. Налогоплательщики (ст. 346.28 НК РФ): Организации и

- 5. Виды предпринимательской деятельности: оказание бытовых услуг (в

- 6. Виды предпринимательской деятельности: оказание услуг общественного питания

- 7. Виды предпринимательской деятельности: оказание услуг по временному

- 8. Единый налог не применяется (ст. 346.28

- 9. Единый налог не применяется : Организациями, в

- 10. Постановка на учёт (снятие с учёта) налогоплательщиков

- 11. Налоги, от которых освобождены плательщики единого налога:

- 12. Налоги, от которых освобождены плательщики единого налога:

- 13. Объект налогообложения (ст. 346.29 НК РФ):

- 14. Налоговая база (ст. 346.29 НК РФ):

- 15. Налоговая база (ст.ст. 346.27, 346.29 РФ):

- 16. Налоговая база (ст.ст. 346.27, 346.29 НК

- 17. Налоговая база : В муниципальном образовании «город

- 18. Налоговая база (ст. 346.29 НК): В

- 19. Налоговый период (ст. 346.30): признаётся квартал.

- 20. Налоговая ставка (ст. 346.31): 15% величины вменённого дохода.

- 21. Порядок и сроки уплаты единого налога (ст.

- 22. Порядок и сроки уплаты единого налога (ст.

- 23. Сроки предоставления деклараций (ст. 346.32): не позднее 20 числа первого месяца следующего налогового периода (квартала).

Слайд 2Вопросы для обсуждения:

Общая характеристика специального налогового режима.

Элементы единого налога

на вменённый доход.

Слайд 3Общая характеристика специального налогового режима:

Специальный налоговый режим является льготной системой налогообложения

для предприятий малого бизнеса. Является добровольным для определённых видов деятельности.

Порядок исчисления и уплаты определяется главой 26.3 НК РФ.

Характеристики специального налогового режима:

устанавливается муниципальными образованиями;

способ уплаты - кадастровый.

Порядок исчисления и уплаты определяется главой 26.3 НК РФ.

Характеристики специального налогового режима:

устанавливается муниципальными образованиями;

способ уплаты - кадастровый.

Слайд 4Налогоплательщики

(ст. 346.28 НК РФ):

Организации и индивидуальные предприниматели, осуществляющие на территории муниципального

района, городского округа, городов федерального значения Москвы и Санкт-Петербурга виды деятельности, в отношении которых введён единый налог на вменённый доход, предпринимательскую деятельность, облагаемую единым налогом.

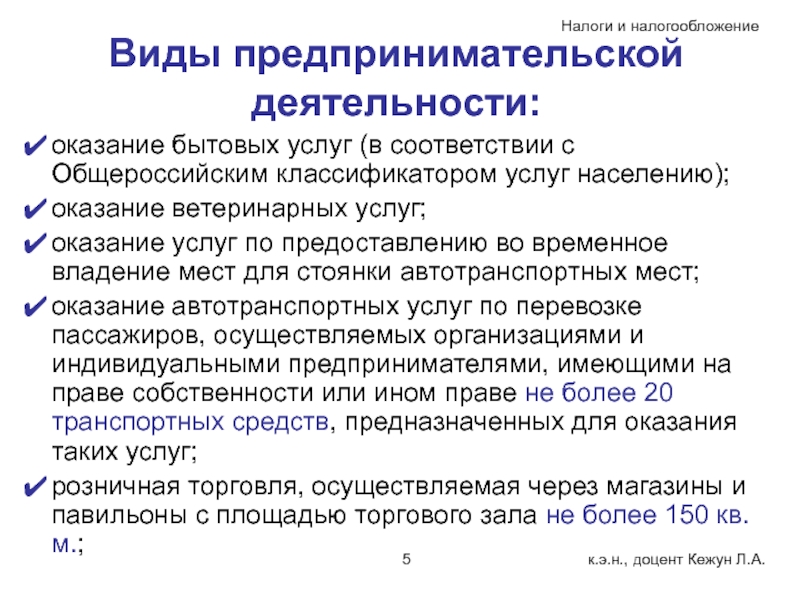

Слайд 5Виды предпринимательской деятельности:

оказание бытовых услуг (в соответствии с Общероссийским классификатором услуг

населению);

оказание ветеринарных услуг;

оказание услуг по предоставлению во временное владение мест для стоянки автотранспортных мест;

оказание автотранспортных услуг по перевозке пассажиров, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве не более 20 транспортных средств, предназначенных для оказания таких услуг;

розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 кв.м.;

оказание ветеринарных услуг;

оказание услуг по предоставлению во временное владение мест для стоянки автотранспортных мест;

оказание автотранспортных услуг по перевозке пассажиров, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве не более 20 транспортных средств, предназначенных для оказания таких услуг;

розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 кв.м.;

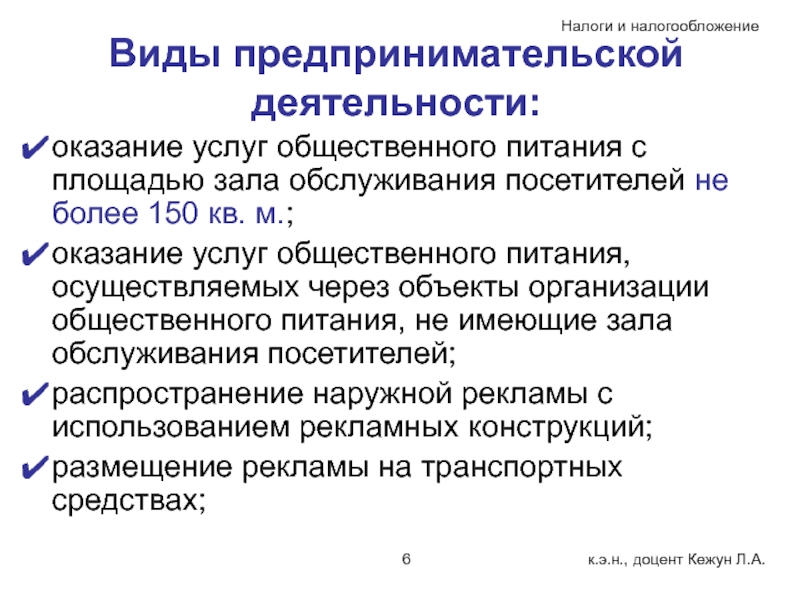

Слайд 6Виды предпринимательской деятельности:

оказание услуг общественного питания с площадью зала обслуживания посетителей

не более 150 кв. м.;

оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

распространение наружной рекламы с использованием рекламных конструкций;

размещение рекламы на транспортных средствах;

оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

распространение наружной рекламы с использованием рекламных конструкций;

размещение рекламы на транспортных средствах;

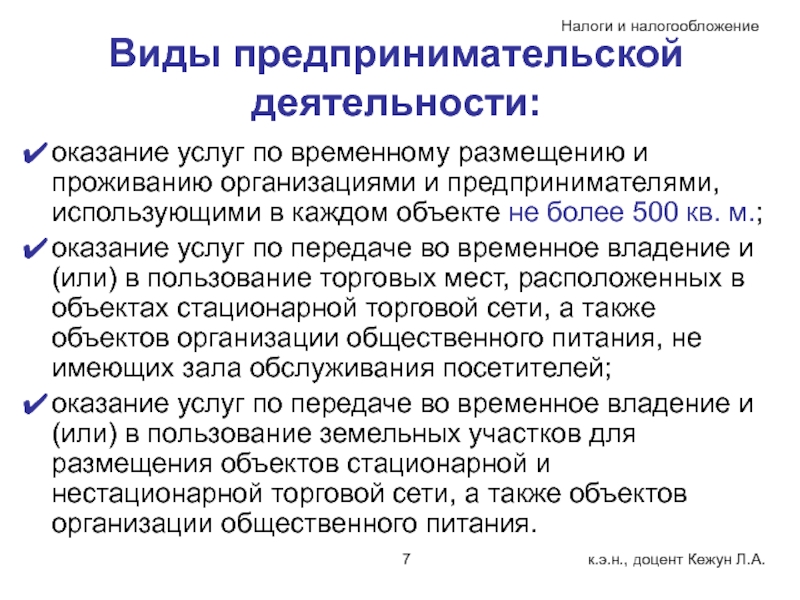

Слайд 7Виды предпринимательской деятельности:

оказание услуг по временному размещению и проживанию организациями и

предпринимателями, использующими в каждом объекте не более 500 кв. м.;

оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Слайд 8Единый налог не применяется

(ст. 346.28 НК РФ):

В рамках договора простого

товарищества или договора доверительного управления имуществом.

Налогоплательщиками, отнесёнными к категории крупнейших.

Налогоплательщиками, перешедшими на ЕСХН.

Налогоплательщиками, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек.

Налогоплательщиками, отнесёнными к категории крупнейших.

Налогоплательщиками, перешедшими на ЕСХН.

Налогоплательщиками, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек.

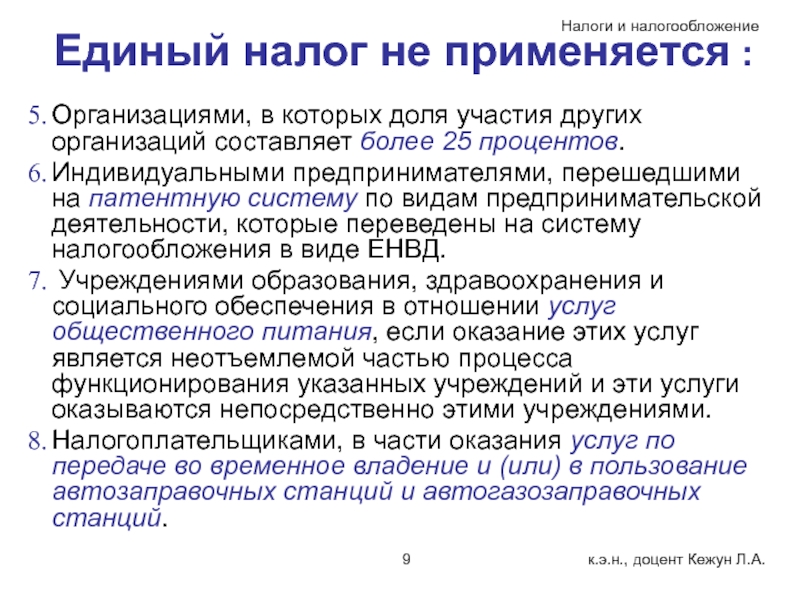

Слайд 9Единый налог не применяется :

Организациями, в которых доля участия других организаций

составляет более 25 процентов.

Индивидуальными предпринимателями, перешедшими на патентную систему по видам предпринимательской деятельности, которые переведены на систему налогообложения в виде ЕНВД.

Учреждениями образования, здравоохранения и социального обеспечения в отношении услуг общественного питания, если оказание этих услуг является неотъемлемой частью процесса функционирования указанных учреждений и эти услуги оказываются непосредственно этими учреждениями.

Налогоплательщиками, в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций.

Индивидуальными предпринимателями, перешедшими на патентную систему по видам предпринимательской деятельности, которые переведены на систему налогообложения в виде ЕНВД.

Учреждениями образования, здравоохранения и социального обеспечения в отношении услуг общественного питания, если оказание этих услуг является неотъемлемой частью процесса функционирования указанных учреждений и эти услуги оказываются непосредственно этими учреждениями.

Налогоплательщиками, в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций.

Слайд 10Постановка на учёт (снятие с учёта) налогоплательщиков ЕНВД:

Постановка на учёт

– в течение 5 дней с начала предпринимательской деятельности, подлежащей переводу на систему налогообложения в виде ЕНВД.

Снятие с учёта – по заявлению налогоплательщика в течение 5 дней со дня прекращения предпринимательской деятельности, облагаемой ЕНВД.

Снятие с учёта – по заявлению налогоплательщика в течение 5 дней со дня прекращения предпринимательской деятельности, облагаемой ЕНВД.

Слайд 11Налоги, от которых освобождены плательщики единого налога:

Организации:

налог на прибыль организаций;

налог

на имущество организаций;

налог на добавленную стоимость, за исключением налога, уплачиваемого при совершении отдельных операций.

налог на добавленную стоимость, за исключением налога, уплачиваемого при совершении отдельных операций.

Слайд 12Налоги, от которых освобождены плательщики единого налога:

Индивидуальные предприниматели:

налог на доходы физических

лиц;

налог на имущество физических лиц;

налог на добавленную стоимость.

Указанные налоги не уплачиваются только в той части, которая относится к деятельности, переведённой на уплату ЕНВД. Налогоплательщики, осуществляющие при этом иные виды деятельности, обязаны вести раздельный учёт имущества и хоз. операций.

налог на имущество физических лиц;

налог на добавленную стоимость.

Указанные налоги не уплачиваются только в той части, которая относится к деятельности, переведённой на уплату ЕНВД. Налогоплательщики, осуществляющие при этом иные виды деятельности, обязаны вести раздельный учёт имущества и хоз. операций.

Слайд 13Объект налогообложения

(ст. 346.29 НК РФ):

признаётся вменённый доход.

Вменённый доход – потенциально

возможный доход налогоплательщика единого налога, рассчитываемый с учётом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчёта величины единого налога по установленной ставке.

Слайд 14Налоговая база

(ст. 346.29 НК РФ):

Величина вменённого дохода, рассчитываемая как произведение

базовой доходности по определённому виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

Слайд 15Налоговая база

(ст.ст. 346.27, 346.29 РФ):

Базовая доходность корректируется на коэффициенты К1

и К2.

К1 – коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации в предшествующем календарном году.

На 2014 год коэффициент-дефлятор К1 установлен в размере 1,672.

К1 – коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации в предшествующем календарном году.

На 2014 год коэффициент-дефлятор К1 установлен в размере 1,672.

Слайд 16Налоговая база

(ст.ст. 346.27, 346.29 НК РФ):

К2 - корректирующий коэффициент базовой

доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности. Устанавливается представительными органами муниципалитетов на период не менее чем календарный год в пределах от 0,005 до 1 включительно.

Слайд 17Налоговая база :

В муниципальном образовании «город Екатеринбург» значения коэффициента К2 установлены

решением Екатеринбургской Думы от 8 ноября 2005 г. № 13/3

Слайд 18Налоговая база

(ст. 346.29 НК):

В случае, если в течение налогового периода

у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала даты, в которую произошло изменение величины физического показателя.

Слайд 21Порядок и сроки уплаты единого налога (ст. 346.32):

Уплата единого налога производится

по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

Слайд 22Порядок и сроки уплаты единого налога (ст. 346.32):

Сумма единого налога уменьшается

на сумму страховых взносов на обязательное пенсионное страхование, уплаченных за этот же период времени при выплате вознаграждений своим сотрудникам, занятым в тех сферах деятельности, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за своё страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50 процентов.

Слайд 23Сроки предоставления деклараций (ст. 346.32):

не позднее 20 числа первого месяца следующего

налогового периода (квартала).