- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Практические примеры отражения в 1С особенностей учета и отчетности государственных и муниципальных учреждений в 2016 году презентация

Содержание

- 1. Практические примеры отражения в 1С особенностей учета и отчетности государственных и муниципальных учреждений в 2016 году

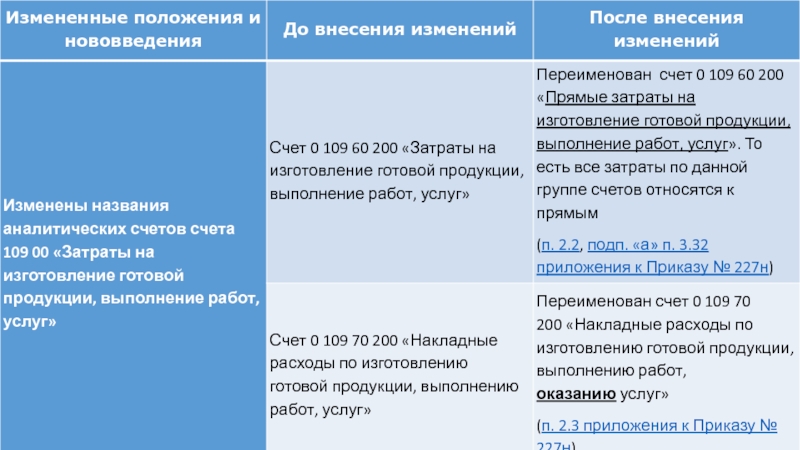

- 2. Изменения в плане счетов государственных учреждений

- 3. Приказом Минфина России от 31.12.2015 № 227н соответствующие изменения

- 5. Добавлен аналитический счет 0 205 82 000 «Расчеты по

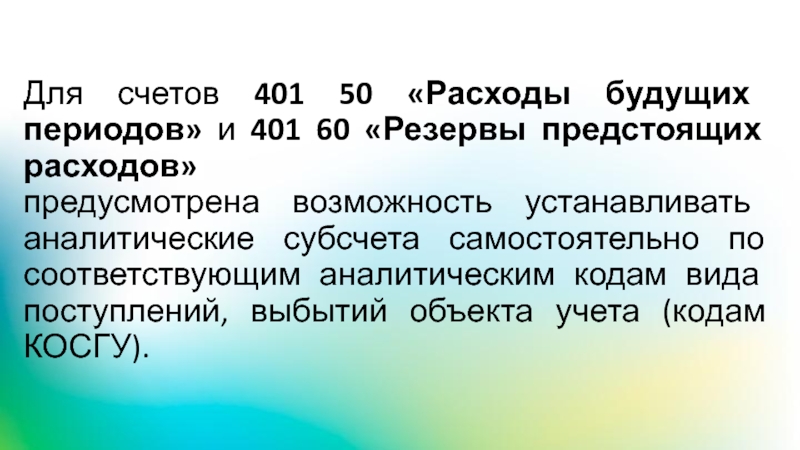

- 9. Для счетов 401 50 «Расходы будущих периодов»

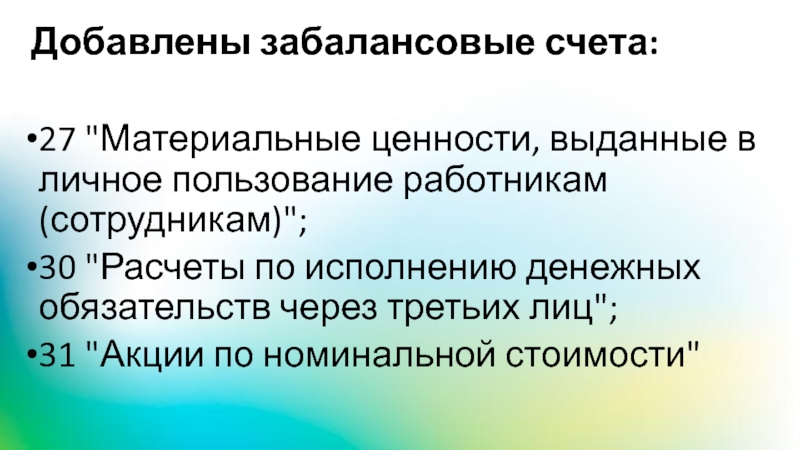

- 11. Добавлены забалансовые счета: 27 "Материальные ценности, выданные

- 12. Изменения в учете сакционирования расходов учреждения

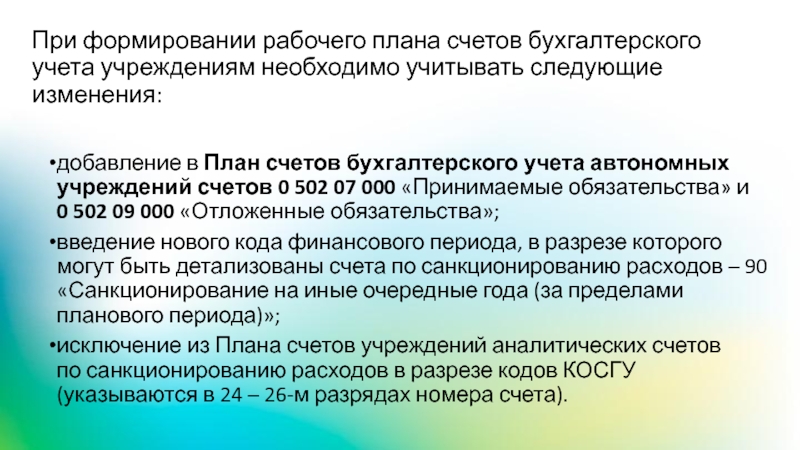

- 13. При формировании рабочего плана счетов бухгалтерского учета учреждениям

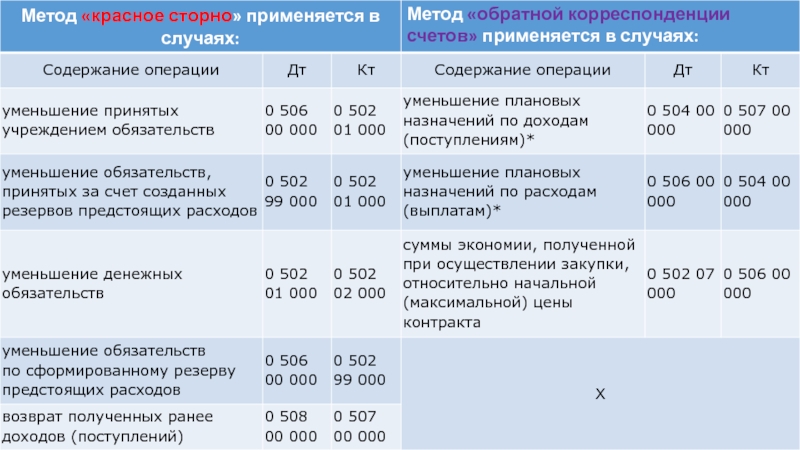

- 14. До 2016 года для корректировки (в сторону уменьшения) показателей, отраженных на счетах

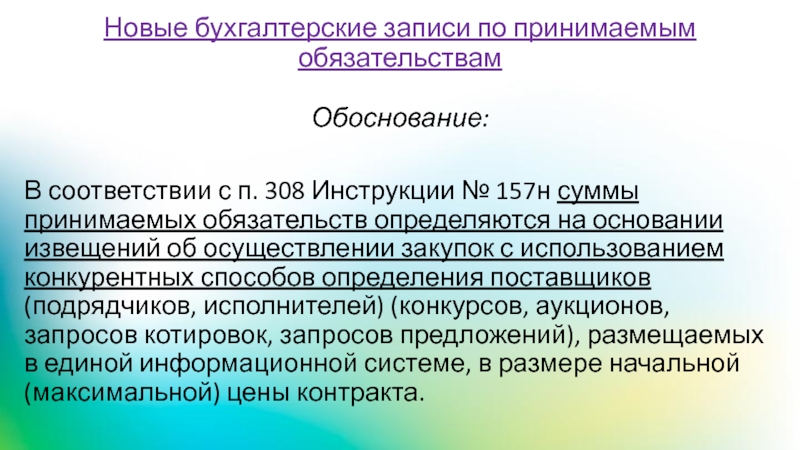

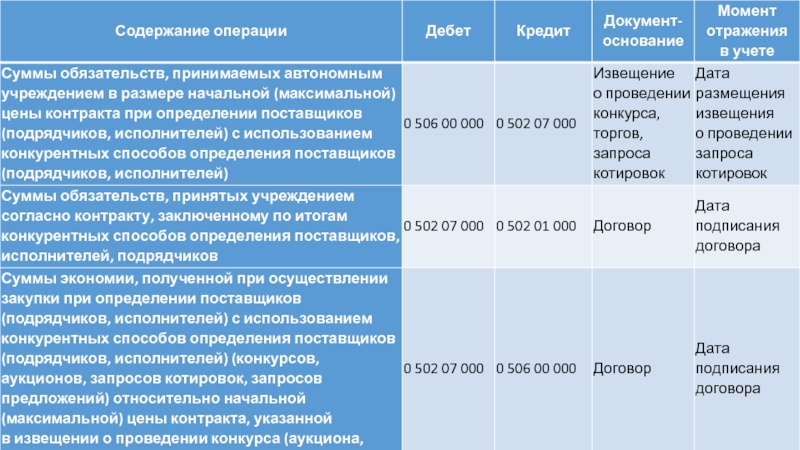

- 16. Новые бухгалтерские записи по принимаемым обязательствам

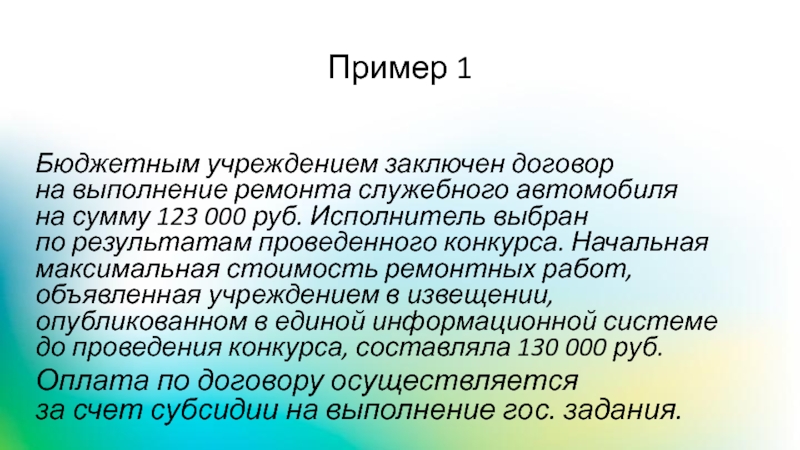

- 18. Пример 1 Бюджетным учреждением заключен договор на выполнение

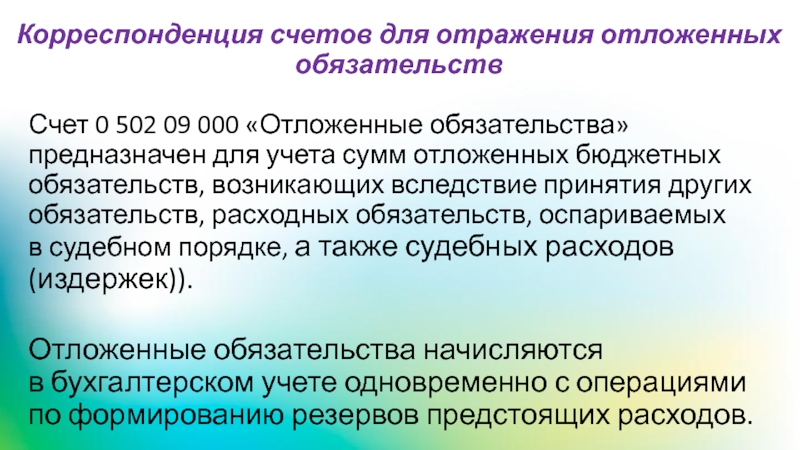

- 20. Корреспонденция счетов для отражения отложенных обязательств Счет 0

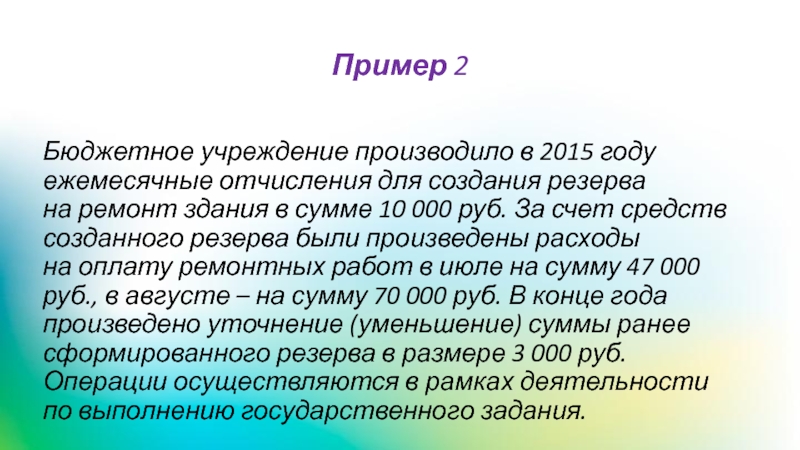

- 22. Пример 2 Бюджетное учреждение производило в 2015 году ежемесячные

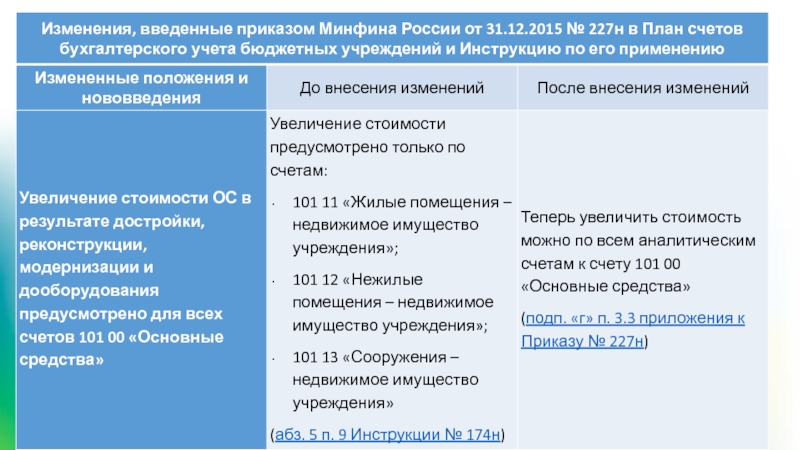

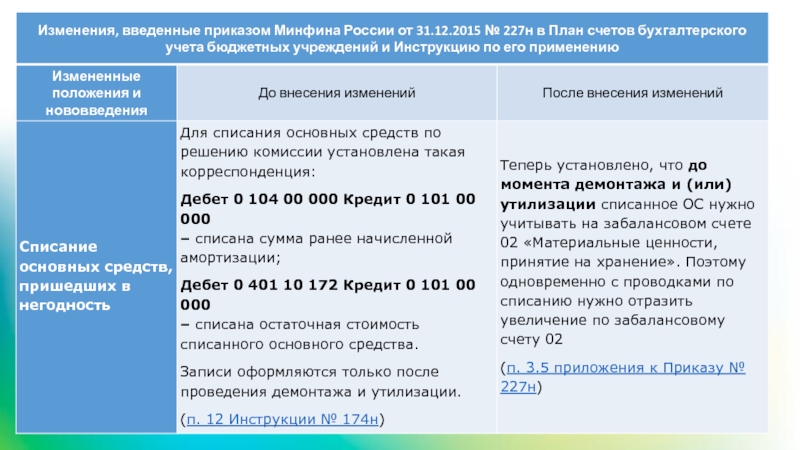

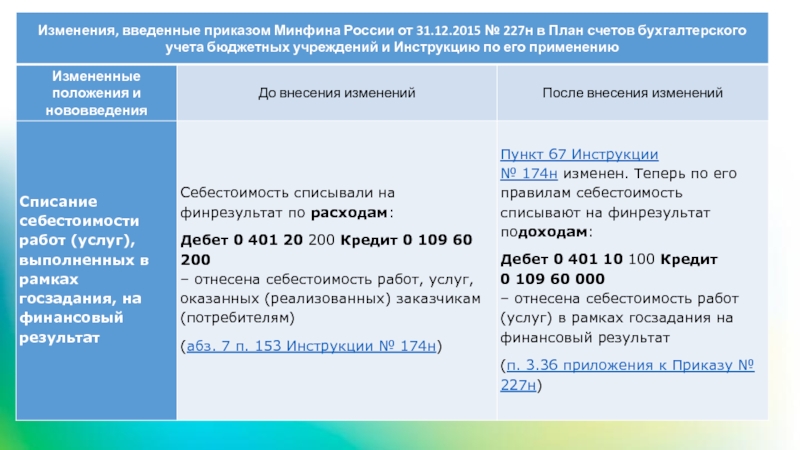

- 24. Основные изменения в бухгалтерском учете в 2016 году

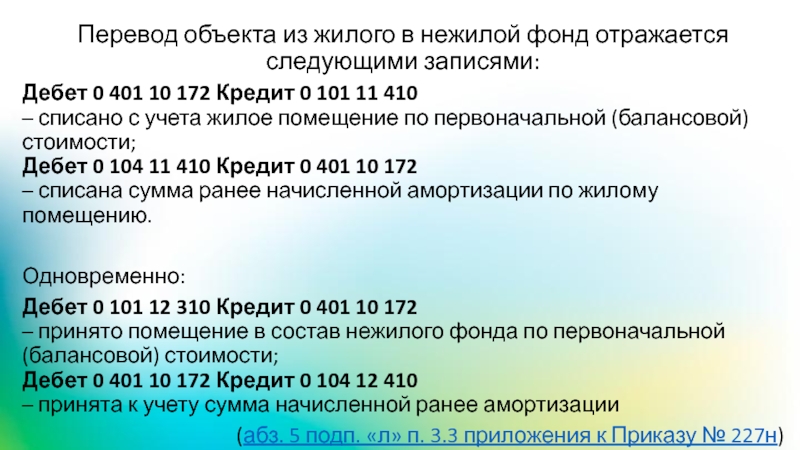

- 26. Перевод объекта из жилого в нежилой фонд

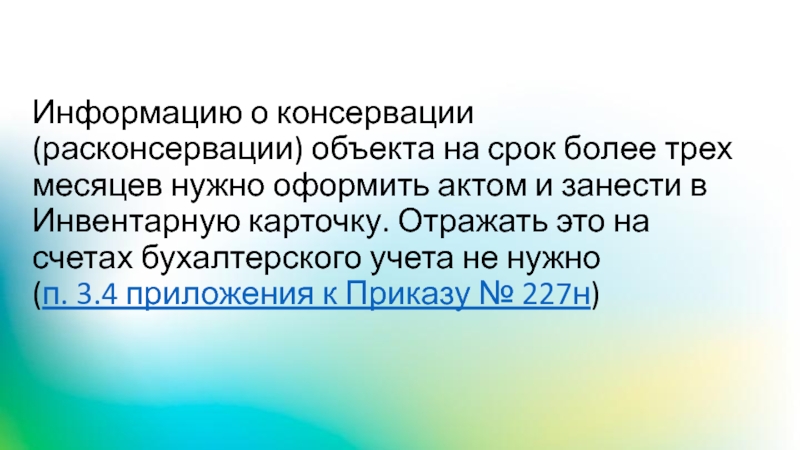

- 27. Информацию о консервации (расконсервации) объекта на срок

- 29. Разукомплектование и частичная ликвидация основных средств 1. Ликвидация

- 30. Принятие к учету МЗ от разукомплектования других

- 31. Передача МЗ сотрудникам в личное пользование для

- 32. Уточнено, как списывать капвложения по недостроенным (не

- 33. Учет вложений в нефинансовые активы, если объект

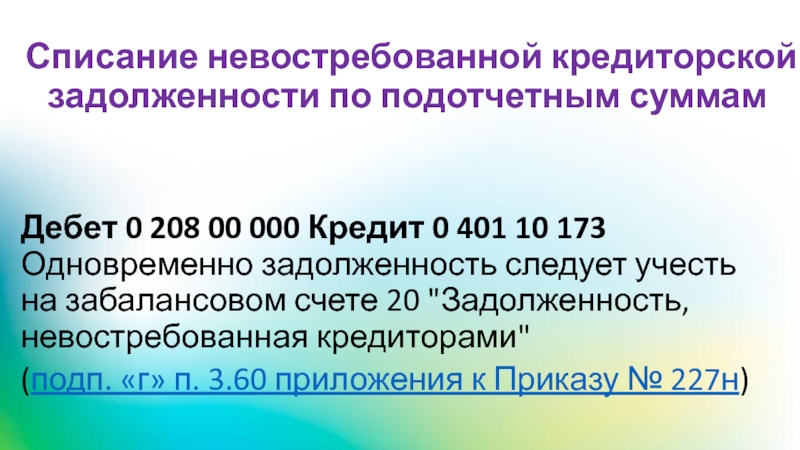

- 36. Списание невостребованной кредиторской задолженности по подотчетным суммам

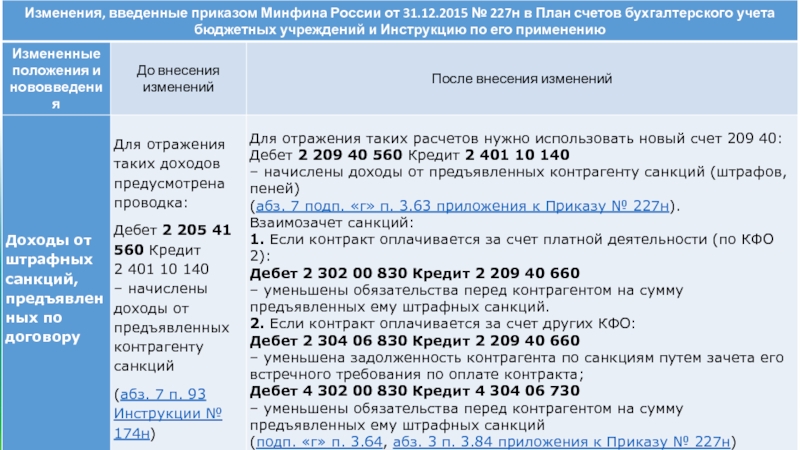

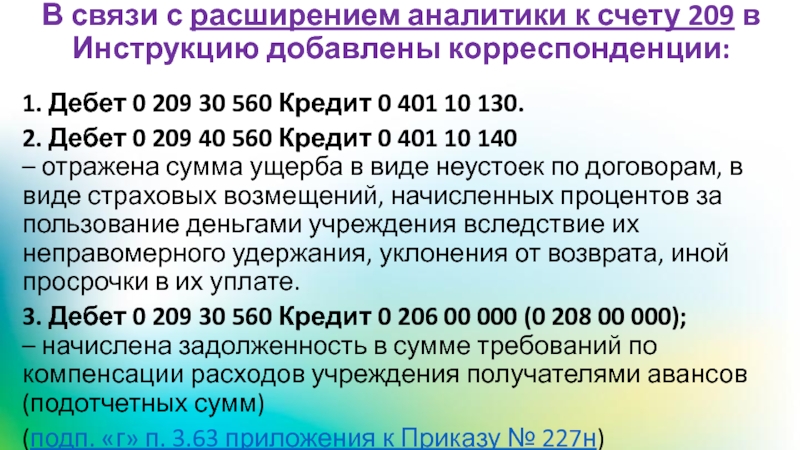

- 37. В связи с расширением аналитики к счету 209 в

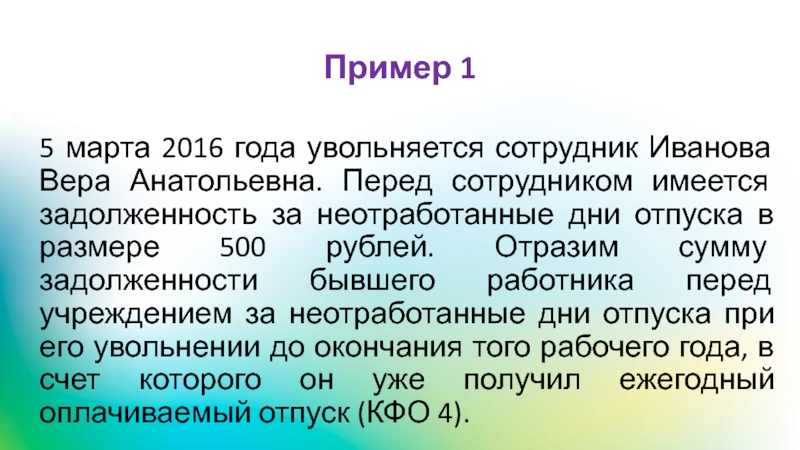

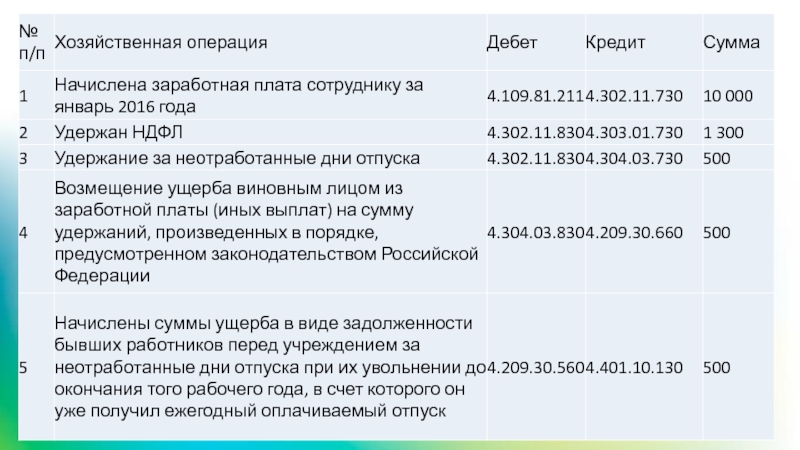

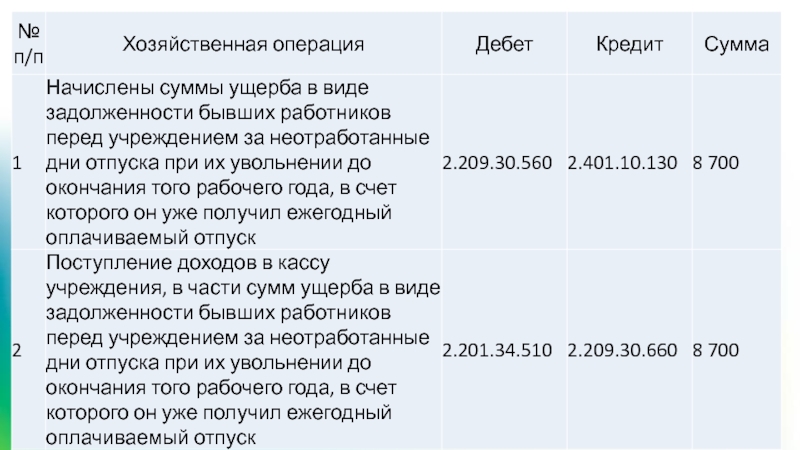

- 38. Пример 1 5 марта 2016 года увольняется

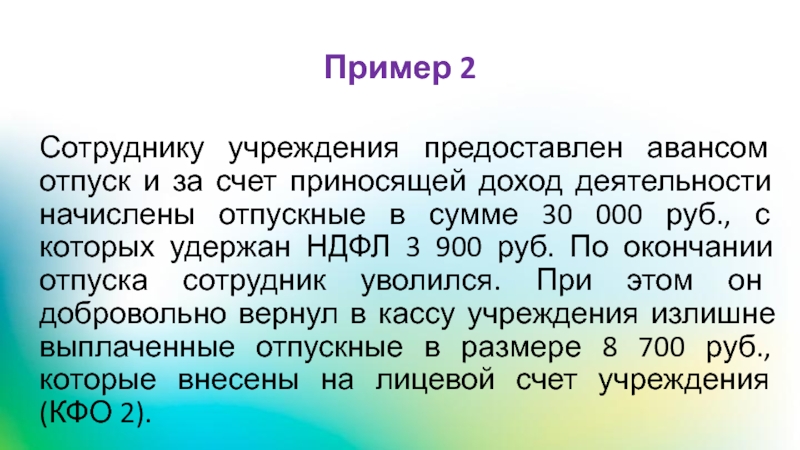

- 40. Пример 2 Сотруднику учреждения предоставлен авансом отпуск

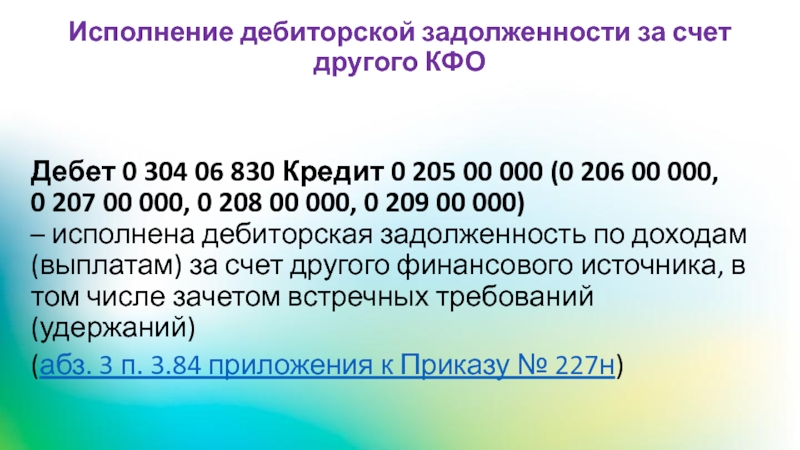

- 42. Исполнение дебиторской задолженности за счет другого КФО

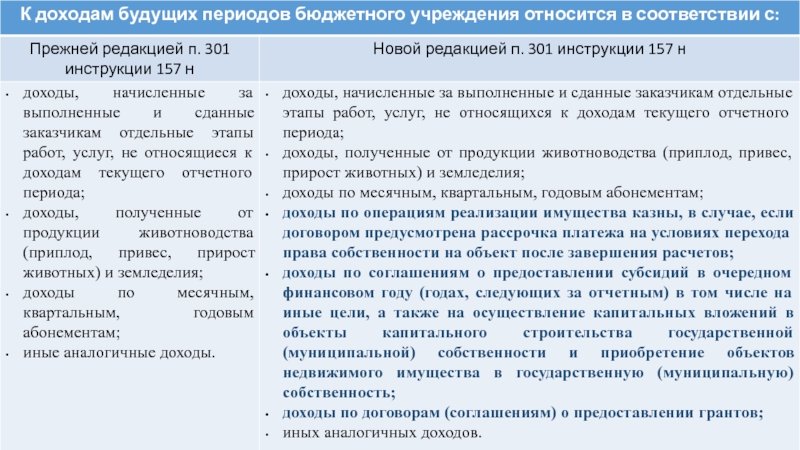

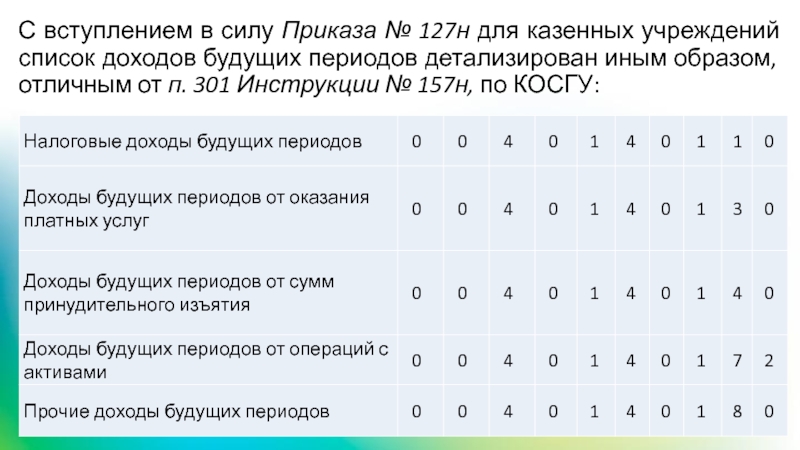

- 44. С вступлением в силу Приказа № 127н

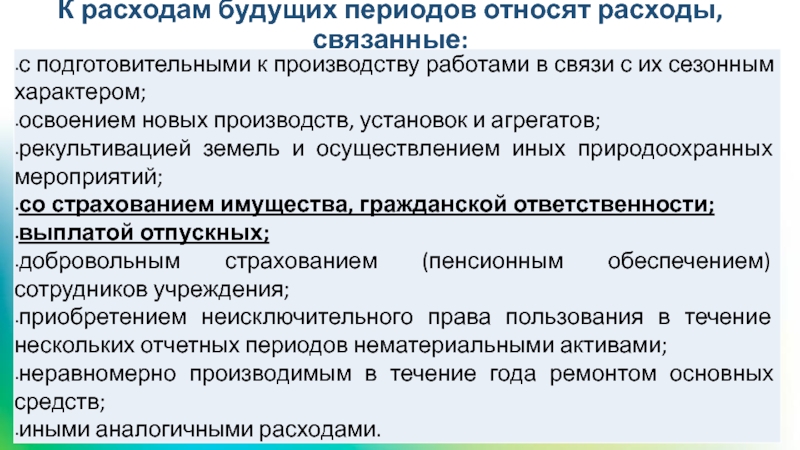

- 45. К расходам будущих периодов относят расходы, связанные:

- 46. Для казенных учреждений список расходов будущих периодов детализирован только по статьям (подстатьям) КОСГУ:

- 47. Расходы на приобретение неисключительных лицензионных прав на программное обеспечение

- 48. Согласно п. 32, 333 Инструкции № 157н материальные объекты нефинансовых активов,

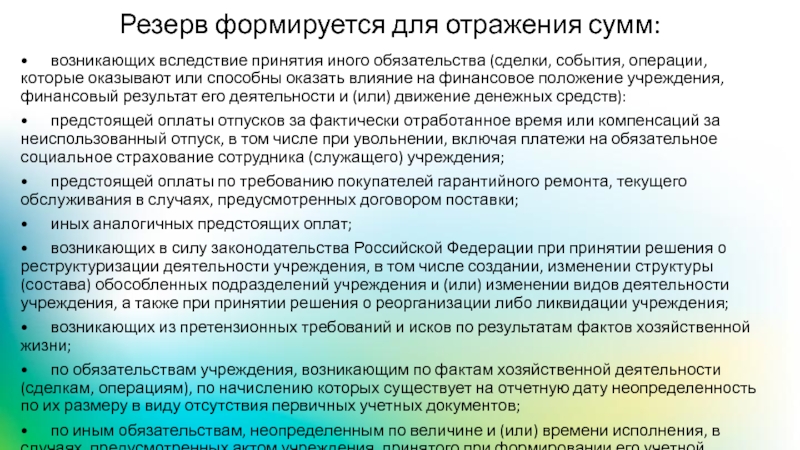

- 49. Приказом № 89н в Единый план счетов был внесен новый счет 0.401.60.000 «Резервы предстоящих расходов»

- 50. Резерв формируется для отражения сумм: • возникающих вследствие

- 51. Налоговое законодательство предусматривает следующие виды резервов, создание

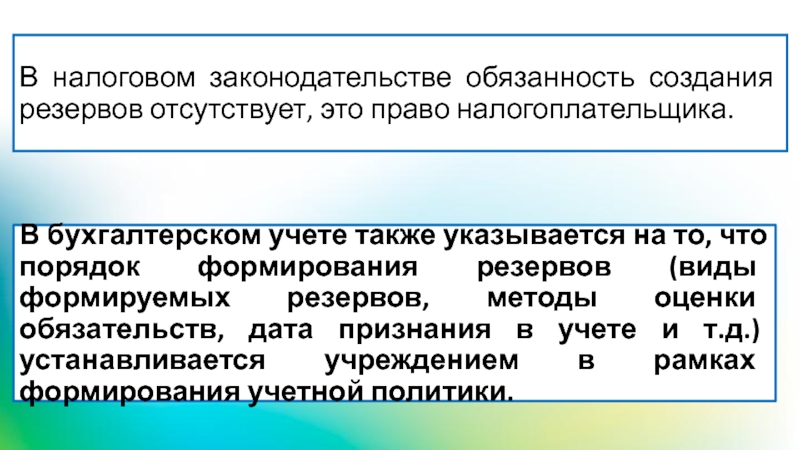

- 52. В налоговом законодательстве обязанность создания резервов отсутствует,

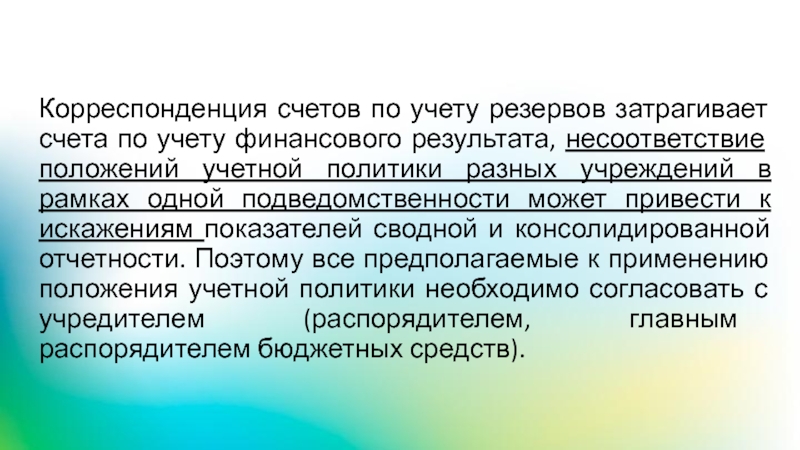

- 53. Корреспонденция счетов по учету резервов затрагивает счета

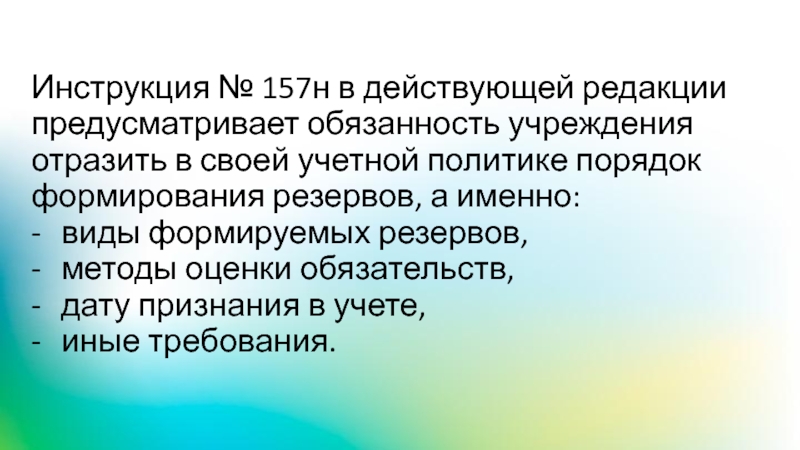

- 54. Инструкция № 157н в действующей редакции предусматривает

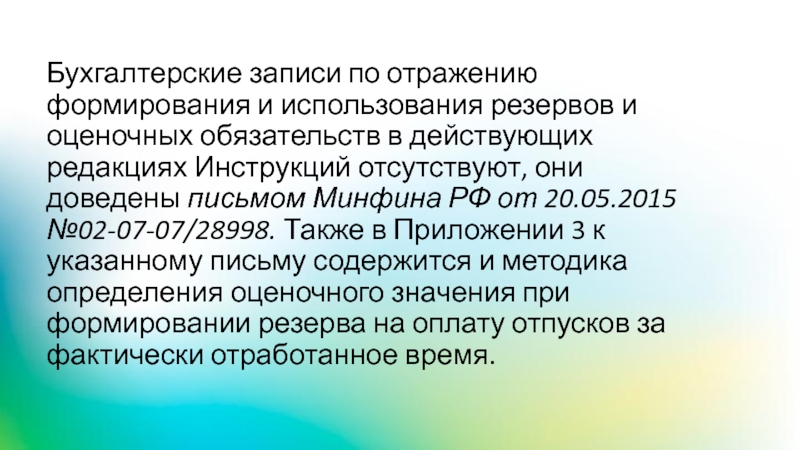

- 55. Бухгалтерские записи по отражению формирования и использования

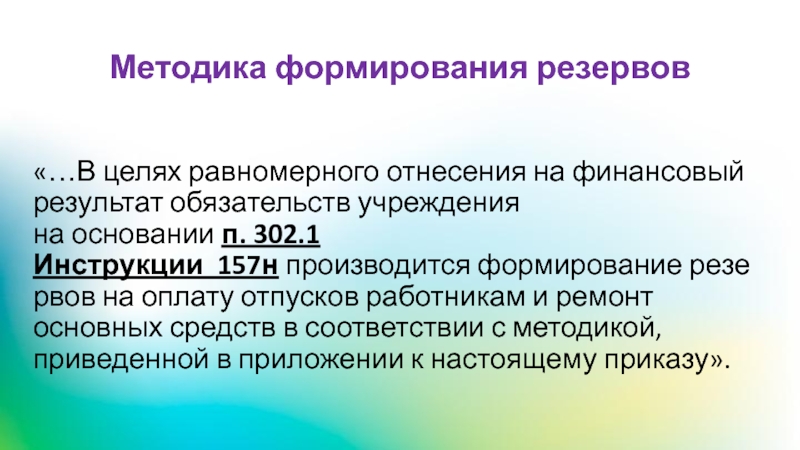

- 56. Методика формирования резервов «…В целях равномерного отнесения на финансовый

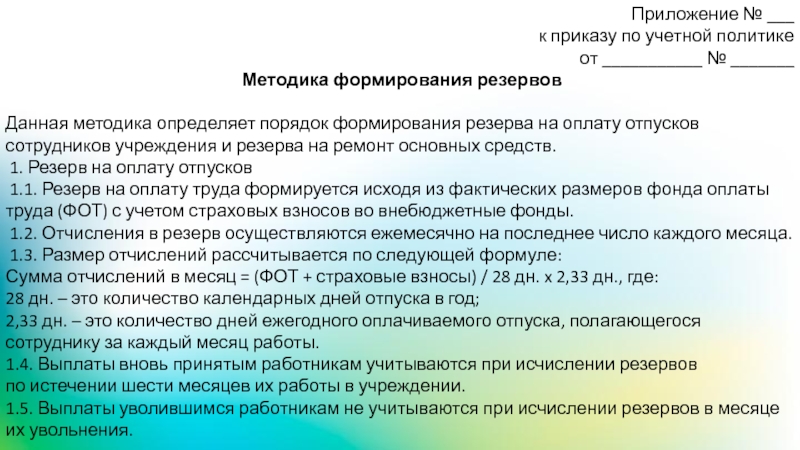

- 57. Приложение № ___ к приказу по учетной политике от ___________ № _______

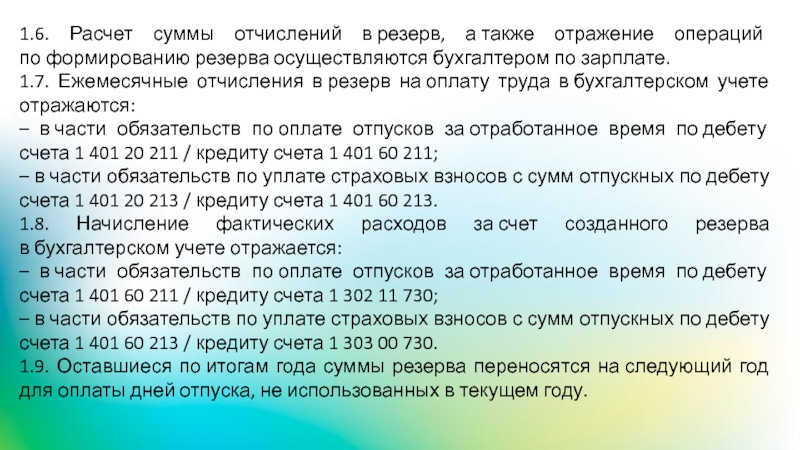

- 58. 1.6. Расчет суммы отчислений в резерв, а также отражение

- 59. 2. Резерв на ремонт основных средств 2.1. Резерв на ремонт

- 60. Пример 1 Казенное учреждение приняло решение о создании резерва на оплату

- 61. Расчет отчислений в резерв

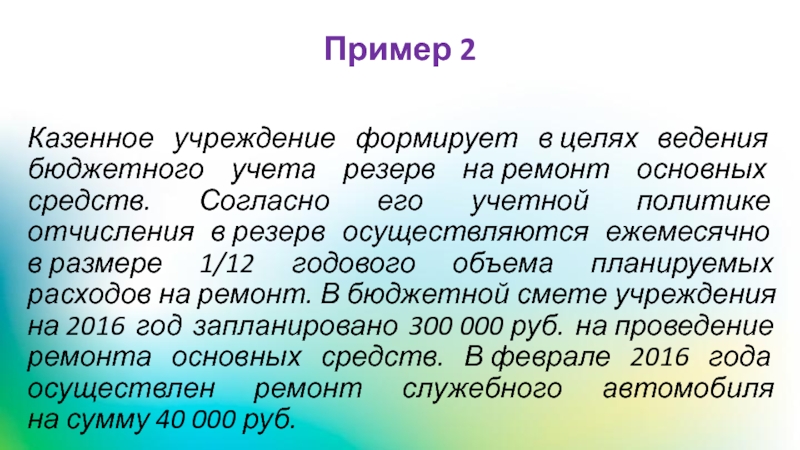

- 63. Пример 2 Казенное учреждение формирует в целях

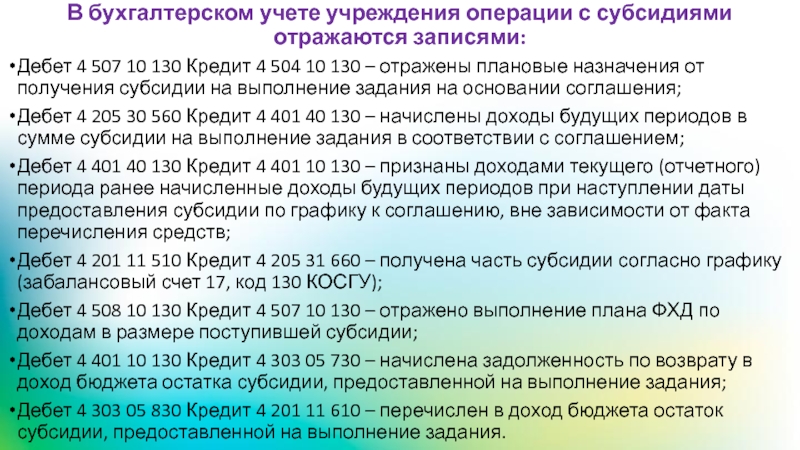

- 65. Разъяснения Минфина России по учету субсидии на

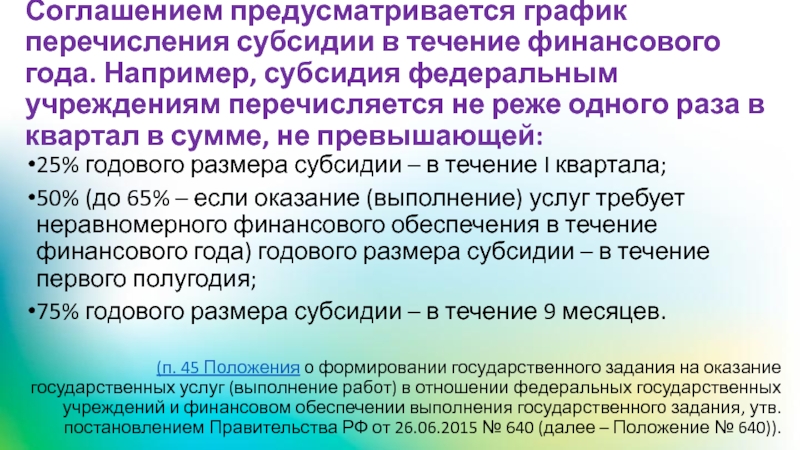

- 66. Соглашением предусматривается график перечисления субсидии в течение

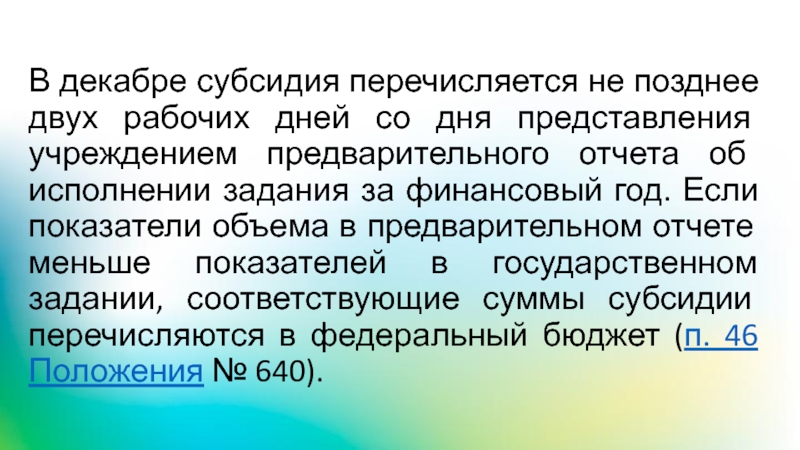

- 67. В декабре субсидия перечисляется не позднее двух

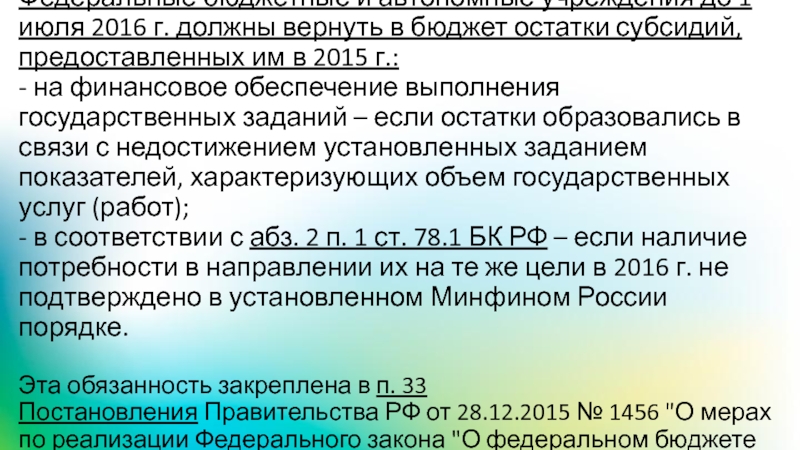

- 68. Федеральные бюджетные и автономные учреждения до 1

- 69. В бухгалтерском учете учреждения операции с субсидиями

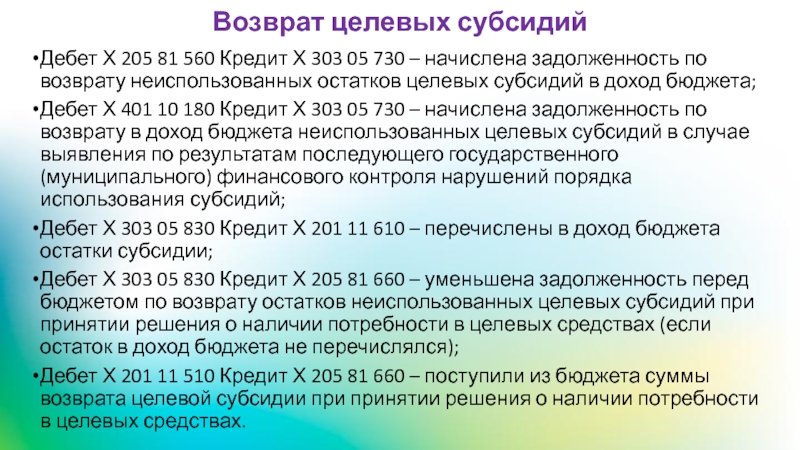

- 70. Возврат целевых субсидий Дебет Х 205 81

- 71. Бухгалтерская отчетность

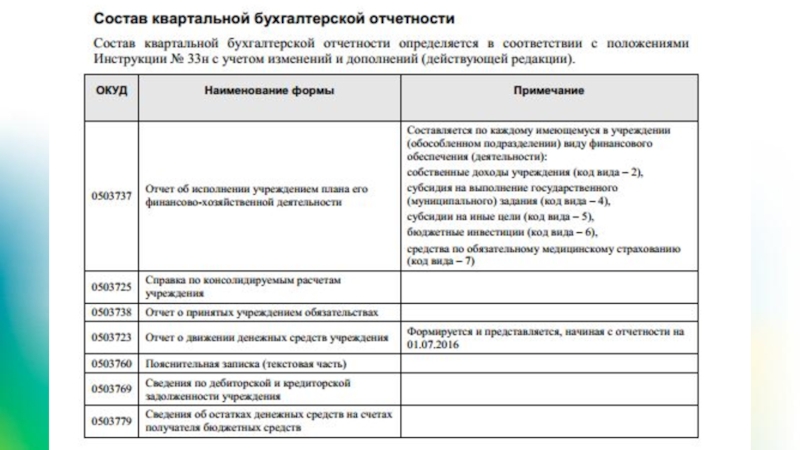

- 73. Письмо Минфина России и Федерального казначейства от

- 74. Полномочия комиссии по поступлению и выбытию нефинансовых активов

- 75. Основные принципы организации бухгалтерского учета в учреждениях государственного

- 76. Перечень полномочий комиссии, создаваемой в учреждении, определяется руководителем

- 77. В положении устанавливаются: общие правила работы комиссии; основные

- 78. К полномочиям Комиссии относится принятие решения по следующим вопросам:

- 79. 8) о возможности использования отдельных узлов, деталей, конструкций и материалов

- 80. Комиссия осуществляет контроль: 1) изъятия из списываемых объектов пригодных

- 81. Ужесточение ответственности за нарушение требований к бухучету и отчетности

- 82. 10 апреля 2016 года вступил в силу Федеральный закон от 30.03.2016

- 83. Положениями ст. 15.11 КоАП РФ в редакции Федерального закона № 77-ФЗ предусмотрено увеличение размера штрафа

- 84. Под грубым нарушением требований к бухучету, в том числе к бухгалтерской

- 85. Согласно изменениям, внесенным в ст. 4.5 КоАП РФ, срок давности

- 86. Спасибо за внимание!

Слайд 1«Практические примеры отражения в 1С особенностей учета и отчетности государственных и

Слайд 3Приказом Минфина России от 31.12.2015 № 227н соответствующие изменения внесены в План счетов бухгалтерского учета

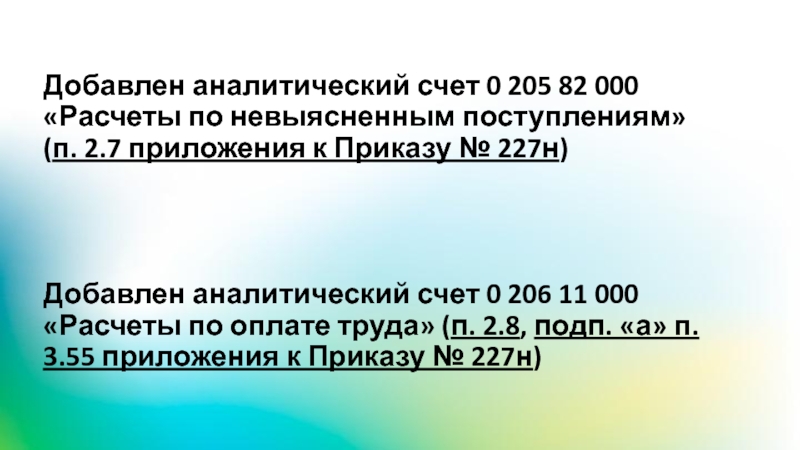

Слайд 5Добавлен аналитический счет 0 205 82 000 «Расчеты по невыясненным поступлениям» (п. 2.7 приложения

Добавлен аналитический счет 0 206 11 000 «Расчеты по оплате труда» (п. 2.8, подп. «а» п. 3.55 приложения к Приказу № 227н)

Слайд 9Для счетов 401 50 «Расходы будущих периодов» и 401 60 «Резервы

Слайд 11Добавлены забалансовые счета:

27 "Материальные ценности, выданные в личное пользование работникам (сотрудникам)";

30 "Расчеты

31 "Акции по номинальной стоимости"

Слайд 13При формировании рабочего плана счетов бухгалтерского учета учреждениям необходимо учитывать следующие изменения:

добавление

введение нового кода финансового периода, в разрезе которого могут быть детализованы счета по санкционированию расходов – 90 «Санкционирование на иные очередные года (за пределами планового периода)»;

исключение из Плана счетов учреждений аналитических счетов по санкционированию расходов в разрезе кодов КОСГУ (указываются в 24 – 26-м разрядах номера счета).

Слайд 14До 2016 года для корректировки (в сторону уменьшения) показателей, отраженных на счетах санкционирования расходов, использовался единственный

Слайд 16Новые бухгалтерские записи по принимаемым обязательствам

Обоснование:

В соответствии с п. 308 Инструкции №

Слайд 18Пример 1

Бюджетным учреждением заключен договор на выполнение ремонта служебного автомобиля на сумму 123

Оплата по договору осуществляется за счет субсидии на выполнение гос. задания.

Слайд 20Корреспонденция счетов для отражения отложенных обязательств

Счет 0 502 09 000 «Отложенные обязательства» предназначен

Отложенные обязательства начисляются в бухгалтерском учете одновременно с операциями по формированию резервов предстоящих расходов.

Слайд 22Пример 2

Бюджетное учреждение производило в 2015 году ежемесячные отчисления для создания резерва на ремонт здания

Слайд 26Перевод объекта из жилого в нежилой фонд отражается следующими записями:

Дебет 0 401

Одновременно:

Дебет 0 101 12 310 Кредит 0 401 10 172 – принято помещение в состав нежилого фонда по первоначальной (балансовой) стоимости; Дебет 0 401 10 172 Кредит 0 104 12 410 – принята к учету сумма начисленной ранее амортизации

(абз. 5 подп. «л» п. 3.3 приложения к Приказу № 227н)

Слайд 27Информацию о консервации (расконсервации) объекта на срок более трех месяцев нужно

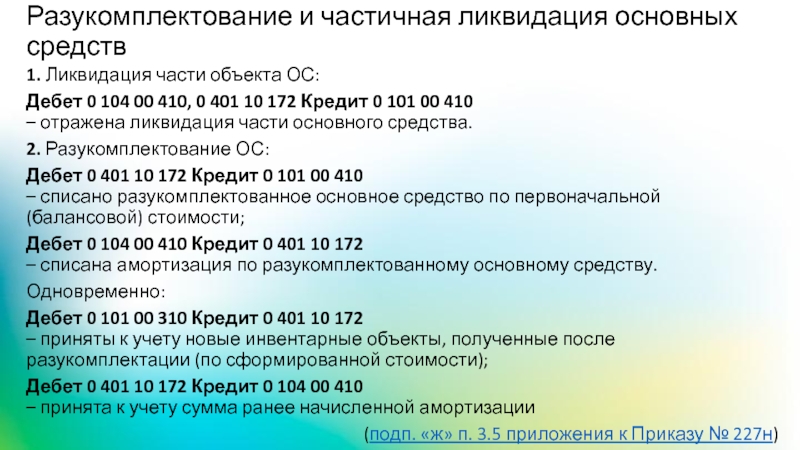

Слайд 29Разукомплектование и частичная ликвидация основных средств

1. Ликвидация части объекта ОС:

Дебет 0 104 00

2. Разукомплектование ОС:

Дебет 0 401 10 172 Кредит 0 101 00 410 – списано разукомплектованное основное средство по первоначальной (балансовой) стоимости;

Дебет 0 104 00 410 Кредит 0 401 10 172 – списана амортизация по разукомплектованному основному средству.

Одновременно:

Дебет 0 101 00 310 Кредит 0 401 10 172 – приняты к учету новые инвентарные объекты, полученные после разукомплектации (по сформированной стоимости);

Дебет 0 401 10 172 Кредит 0 104 00 410 – принята к учету сумма ранее начисленной амортизации

(подп. «ж» п. 3.5 приложения к Приказу № 227н)

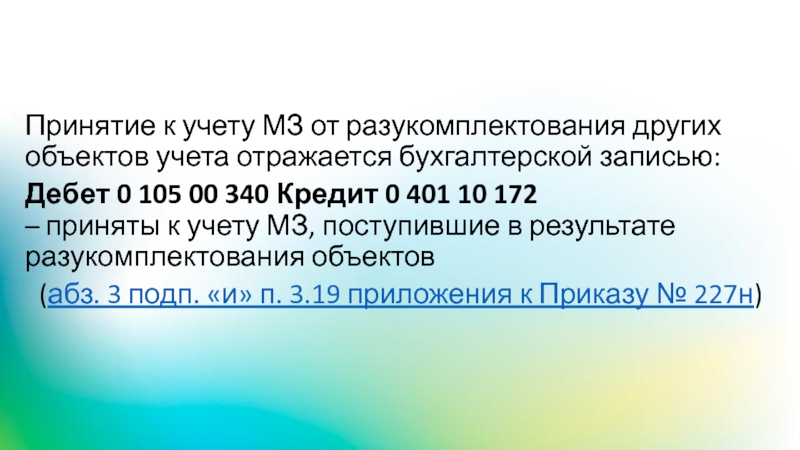

Слайд 30Принятие к учету МЗ от разукомплектования других объектов учета отражается бухгалтерской

Дебет 0 105 00 340 Кредит 0 401 10 172 – приняты к учету МЗ, поступившие в результате разукомплектования объектов

(абз. 3 подп. «и» п. 3.19 приложения к Приказу № 227н)

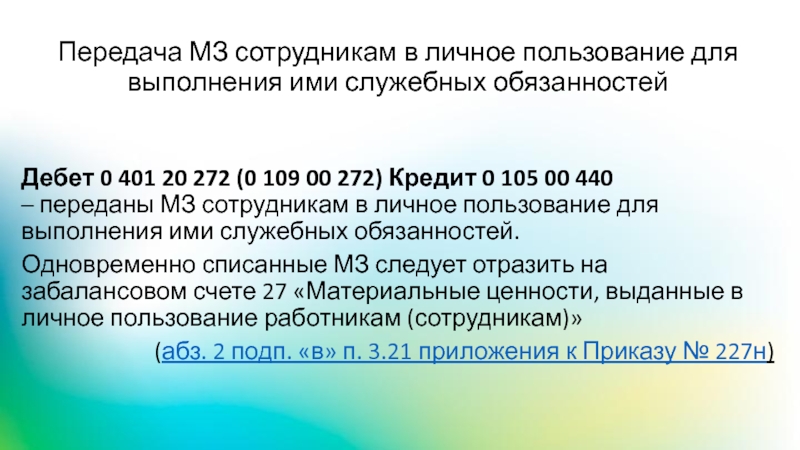

Слайд 31Передача МЗ сотрудникам в личное пользование для выполнения ими служебных обязанностей

Дебет

Одновременно списанные МЗ следует отразить на забалансовом счете 27 «Материальные ценности, выданные в личное пользование работникам (сотрудникам)»

(абз. 2 подп. «в» п. 3.21 приложения к Приказу № 227н)

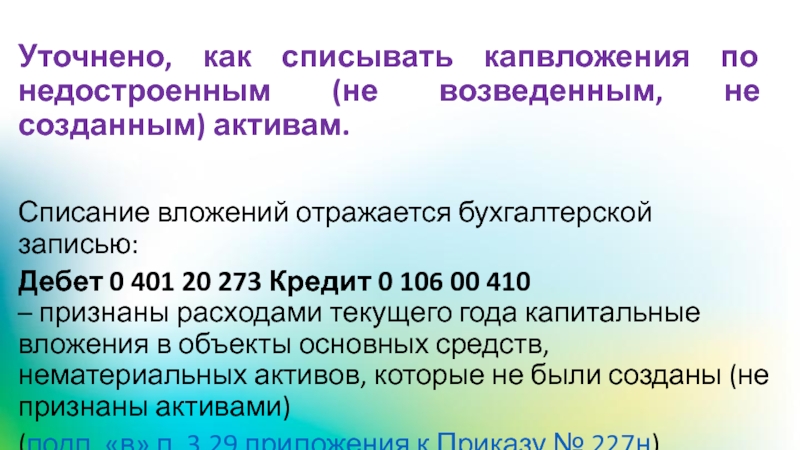

Слайд 32Уточнено, как списывать капвложения по недостроенным (не возведенным, не созданным) активам.

Списание вложений отражается бухгалтерской записью:

Дебет 0 401 20 273 Кредит 0 106 00 410

– признаны расходами текущего года капитальные вложения в объекты основных средств, нематериальных активов, которые не были созданы (не признаны активами)

(подп. «в» п. 3.29 приложения к Приказу № 227н)

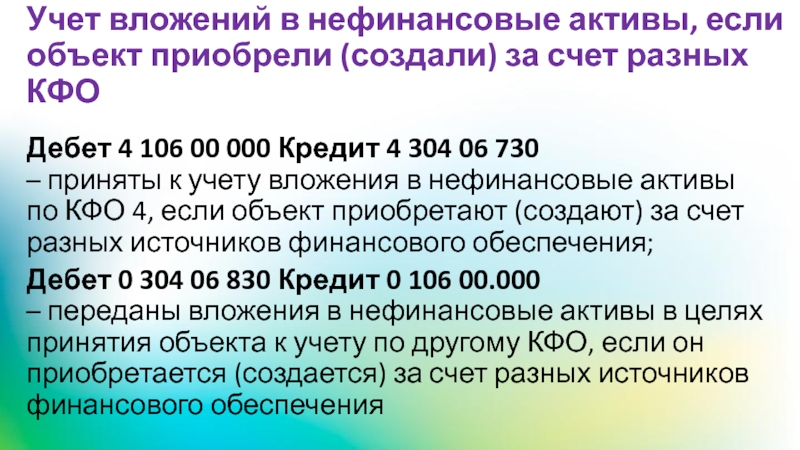

Слайд 33Учет вложений в нефинансовые активы, если объект приобрели (создали) за счет

Дебет 4 106 00 000 Кредит 4 304 06 730

– приняты к учету вложения в нефинансовые активы по КФО 4, если объект приобретают (создают) за счет разных источников финансового обеспечения;

Дебет 0 304 06 830 Кредит 0 106 00.000

– переданы вложения в нефинансовые активы в целях принятия объекта к учету по другому КФО, если он приобретается (создается) за счет разных источников финансового обеспечения

Слайд 36Списание невостребованной кредиторской задолженности по подотчетным суммам

Дебет 0 208 00 000 Кредит

(подп. «г» п. 3.60 приложения к Приказу № 227н)

Слайд 37В связи с расширением аналитики к счету 209 в Инструкцию добавлены корреспонденции:

1. Дебет 0 209

2. Дебет 0 209 40 560 Кредит 0 401 10 140 – отражена сумма ущерба в виде неустоек по договорам, в виде страховых возмещений, начисленных процентов за пользование деньгами учреждения вследствие их неправомерного удержания, уклонения от возврата, иной просрочки в их уплате.

3. Дебет 0 209 30 560 Кредит 0 206 00 000 (0 208 00 000); – начислена задолженность в сумме требований по компенсации расходов учреждения получателями авансов (подотчетных сумм)

(подп. «г» п. 3.63 приложения к Приказу № 227н)

Слайд 38Пример 1

5 марта 2016 года увольняется сотрудник Иванова Вера Анатольевна. Перед

Слайд 40Пример 2

Сотруднику учреждения предоставлен авансом отпуск и за счет приносящей доход

Слайд 42Исполнение дебиторской задолженности за счет другого КФО

Дебет 0 304 06 830 Кредит

(абз. 3 п. 3.84 приложения к Приказу № 227н)

Слайд 44С вступлением в силу Приказа № 127н для казенных учреждений список

Слайд 46Для казенных учреждений список расходов будущих периодов детализирован только по статьям

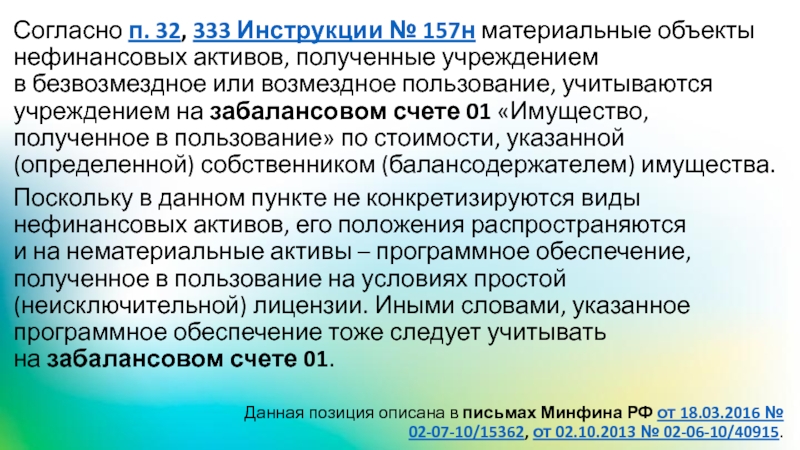

Слайд 48Согласно п. 32, 333 Инструкции № 157н материальные объекты нефинансовых активов, полученные учреждением в безвозмездное или возмездное

Поскольку в данном пункте не конкретизируются виды нефинансовых активов, его положения распространяются и на нематериальные активы – программное обеспечение, полученное в пользование на условиях простой (неисключительной) лицензии. Иными словами, указанное программное обеспечение тоже следует учитывать на забалансовом счете 01.

Данная позиция описана в письмах Минфина РФ от 18.03.2016 № 02-07-10/15362, от 02.10.2013 № 02-06-10/40915.

Слайд 49Приказом № 89н в Единый план счетов был внесен новый счет

Слайд 50Резерв формируется для отражения сумм:

• возникающих вследствие принятия иного обязательства (сделки, события,

• предстоящей оплаты отпусков за фактически отработанное время или компенсаций за неиспользованный отпуск, в том числе при увольнении, включая платежи на обязательное социальное страхование сотрудника (служащего) учреждения;

• предстоящей оплаты по требованию покупателей гарантийного ремонта, текущего обслуживания в случаях, предусмотренных договором поставки;

• иных аналогичных предстоящих оплат;

• возникающих в силу законодательства Российской Федерации при принятии решения о реструктуризации деятельности учреждения, в том числе создании, изменении структуры (состава) обособленных подразделений учреждения и (или) изменении видов деятельности учреждения, а также при принятии решения о реорганизации либо ликвидации учреждения;

• возникающих из претензионных требований и исков по результатам фактов хозяйственной жизни;

• по обязательствам учреждения, возникающим по фактам хозяйственной деятельности (сделкам, операциям), по начислению которых существует на отчетную дату неопределенность по их размеру в виду отсутствия первичных учетных документов;

• по иным обязательствам, неопределенным по величине и (или) времени исполнения, в случаях, предусмотренных актом учреждения, принятого при формировании его учетной политики.

Слайд 51Налоговое законодательство предусматривает следующие виды резервов, создание которых возможно у учреждений

• резерв на оплату отпусков и на ежегодные выплаты за выслугу лет (ст. 324.1 НК РФ)

• резерв на ремонт основных средств (ст. 324 НК РФ)

• резерв по сомнительным долгам (ст. 266 НК РФ)

• резерв по гарантийному ремонту и гарантийному обслуживанию (ст. 267 НК РФ)

• резерв предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов (ст. 267.1 НК РФ)

• резерв предстоящих расходов на научные исследования и (или) опытно-конструкторские разработки (ст. 267.2 НК РФ).

Слайд 52В налоговом законодательстве обязанность создания резервов отсутствует, это право налогоплательщика.

В бухгалтерском

Слайд 53Корреспонденция счетов по учету резервов затрагивает счета по учету финансового результата,

Слайд 54Инструкция № 157н в действующей редакции предусматривает обязанность учреждения отразить в

Слайд 55Бухгалтерские записи по отражению формирования и использования резервов и оценочных обязательств

Слайд 56Методика формирования резервов

«…В целях равномерного отнесения на финансовый результат обязательств учреждения на основании п. 302.1 Инструкции

Слайд 57 Приложение № ___

к приказу по учетной политике

от ___________ № _______

Методика формирования резервов

Данная методика определяет порядок формирования резерва на оплату отпусков сотрудников учреждения

1. Резерв на оплату отпусков

1.1. Резерв на оплату труда формируется исходя из фактических размеров фонда оплаты труда (ФОТ) с учетом страховых взносов во внебюджетные фонды.

1.2. Отчисления в резерв осуществляются ежемесячно на последнее число каждого месяца.

1.3. Размер отчислений рассчитывается по следующей формуле:

Сумма отчислений в месяц = (ФОТ + страховые взносы) / 28 дн. x 2,33 дн., где:

28 дн. – это количество календарных дней отпуска в год;

2,33 дн. – это количество дней ежегодного оплачиваемого отпуска, полагающегося сотруднику за каждый месяц работы.

1.4. Выплаты вновь принятым работникам учитываются при исчислении резервов по истечении шести месяцев их работы в учреждении.

1.5. Выплаты уволившимся работникам не учитываются при исчислении резервов в месяце их увольнения.

Слайд 581.6. Расчет суммы отчислений в резерв, а также отражение операций по формированию резерва осуществляются бухгалтером по зарплате.

1.7.

– в части обязательств по оплате отпусков за отработанное время по дебету счета 1 401 20 211 / кредиту счета 1 401 60 211;

– в части обязательств по уплате страховых взносов с сумм отпускных по дебету счета 1 401 20 213 / кредиту счета 1 401 60 213.

1.8. Начисление фактических расходов за счет созданного резерва в бухгалтерском учете отражается:

– в части обязательств по оплате отпусков за отработанное время по дебету счета 1 401 60 211 / кредиту счета 1 302 11 730;

– в части обязательств по уплате страховых взносов с сумм отпускных по дебету счета 1 401 60 213 / кредиту счета 1 303 00 730.

1.9. Оставшиеся по итогам года суммы резерва переносятся на следующий год для оплаты дней отпуска, не использованных в текущем году.

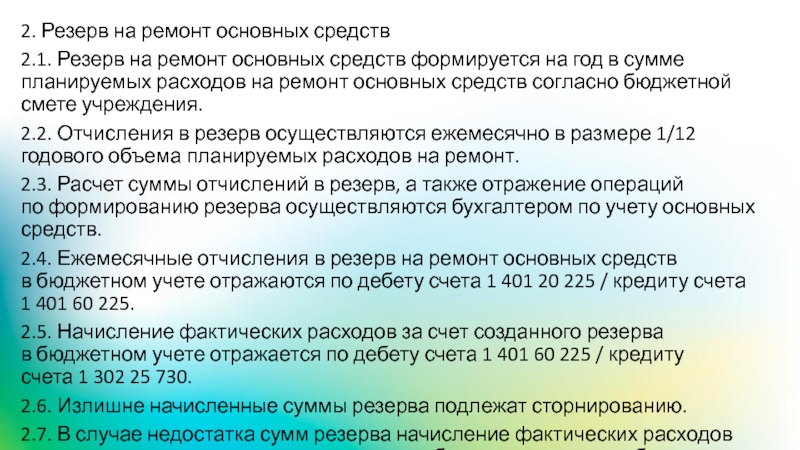

Слайд 592. Резерв на ремонт основных средств

2.1. Резерв на ремонт основных средств формируется на год в сумме

2.2. Отчисления в резерв осуществляются ежемесячно в размере 1/12 годового объема планируемых расходов на ремонт.

2.3. Расчет суммы отчислений в резерв, а также отражение операций по формированию резерва осуществляются бухгалтером по учету основных средств.

2.4. Ежемесячные отчисления в резерв на ремонт основных средств в бюджетном учете отражаются по дебету счета 1 401 20 225 / кредиту счета 1 401 60 225.

2.5. Начисление фактических расходов за счет созданного резерва в бюджетном учете отражается по дебету счета 1 401 60 225 / кредиту счета 1 302 25 730.

2.6. Излишне начисленные суммы резерва подлежат сторнированию.

2.7. В случае недостатка сумм резерва начисление фактических расходов на ремонт основных средств отражается в бюджетном учете в общем порядке по дебету счета 1 401 20 225 / кредиту счета 1 302 25 730.

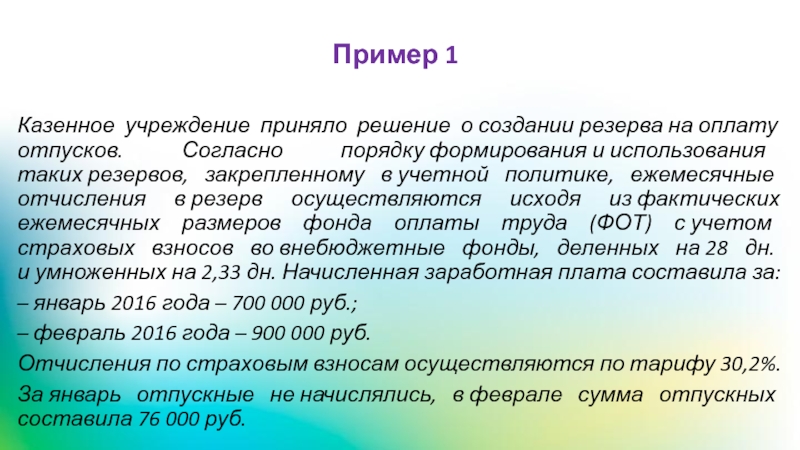

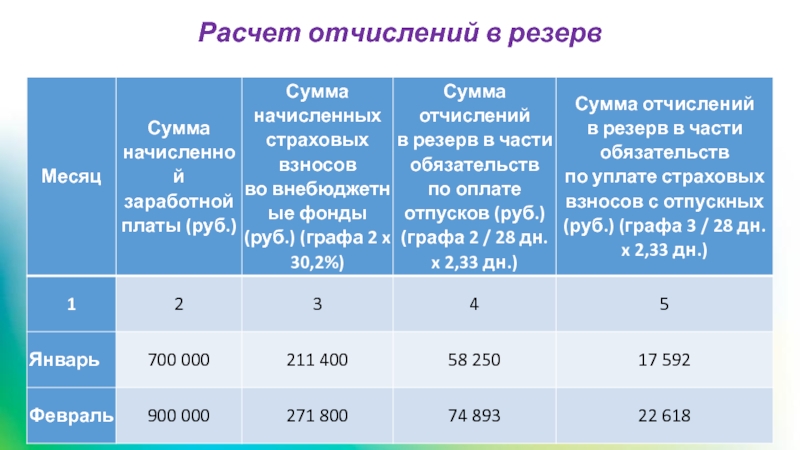

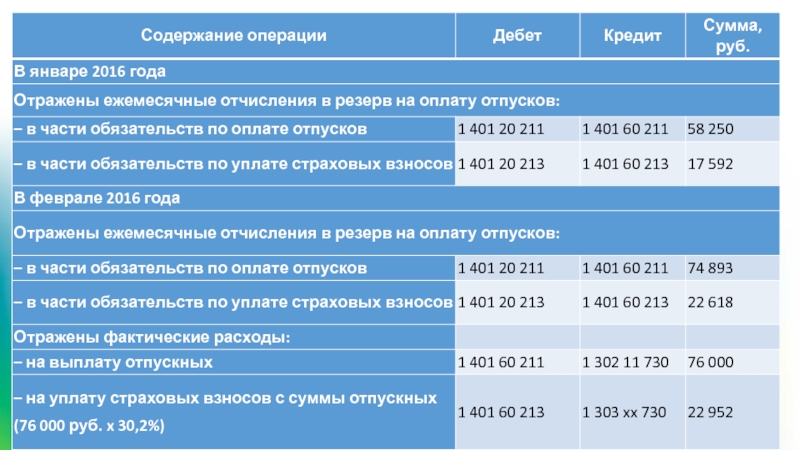

Слайд 60Пример 1

Казенное учреждение приняло решение о создании резерва на оплату отпусков. Согласно порядку формирования и использования таких резервов, закрепленному

– январь 2016 года – 700 000 руб.;

– февраль 2016 года – 900 000 руб.

Отчисления по страховым взносам осуществляются по тарифу 30,2%.

За январь отпускные не начислялись, в феврале сумма отпускных составила 76 000 руб.

Слайд 63Пример 2

Казенное учреждение формирует в целях ведения бюджетного учета резерв на ремонт основных

Слайд 65Разъяснения Минфина России по учету субсидии на выполнение задания

Письмо Минфина России от

Слайд 66Соглашением предусматривается график перечисления субсидии в течение финансового года. Например, субсидия

25% годового размера субсидии – в течение I квартала;

50% (до 65% – если оказание (выполнение) услуг требует неравномерного финансового обеспечения в течение финансового года) годового размера субсидии – в течение первого полугодия;

75% годового размера субсидии – в течение 9 месяцев.

(п. 45 Положения о формировании государственного задания на оказание государственных услуг (выполнение работ) в отношении федеральных государственных учреждений и финансовом обеспечении выполнения государственного задания, утв. постановлением Правительства РФ от 26.06.2015 № 640 (далее – Положение № 640)).

Слайд 67В декабре субсидия перечисляется не позднее двух рабочих дней со дня

Слайд 68Федеральные бюджетные и автономные учреждения до 1 июля 2016 г. должны

Слайд 69В бухгалтерском учете учреждения операции с субсидиями отражаются записями:

Дебет 4 507

Дебет 4 205 30 560 Кредит 4 401 40 130 – начислены доходы будущих периодов в сумме субсидии на выполнение задания в соответствии с соглашением;

Дебет 4 401 40 130 Кредит 4 401 10 130 – признаны доходами текущего (отчетного) периода ранее начисленные доходы будущих периодов при наступлении даты предоставления субсидии по графику к соглашению, вне зависимости от факта перечисления средств;

Дебет 4 201 11 510 Кредит 4 205 31 660 – получена часть субсидии согласно графику (забалансовый счет 17, код 130 КОСГУ);

Дебет 4 508 10 130 Кредит 4 507 10 130 – отражено выполнение плана ФХД по доходам в размере поступившей субсидии;

Дебет 4 401 10 130 Кредит 4 303 05 730 – начислена задолженность по возврату в доход бюджета остатка субсидии, предоставленной на выполнение задания;

Дебет 4 303 05 830 Кредит 4 201 11 610 – перечислен в доход бюджета остаток субсидии, предоставленной на выполнение задания.

Слайд 70Возврат целевых субсидий

Дебет Х 205 81 560 Кредит Х 303 05

Дебет Х 401 10 180 Кредит Х 303 05 730 – начислена задолженность по возврату в доход бюджета неиспользованных целевых субсидий в случае выявления по результатам последующего государственного (муниципального) финансового контроля нарушений порядка использования субсидий;

Дебет Х 303 05 830 Кредит Х 201 11 610 – перечислены в доход бюджета остатки субсидии;

Дебет Х 303 05 830 Кредит Х 205 81 660 – уменьшена задолженность перед бюджетом по возврату остатков неиспользованных целевых субсидий при принятии решения о наличии потребности в целевых средствах (если остаток в доход бюджета не перечислялся);

Дебет Х 201 11 510 Кредит Х 205 81 660 – поступили из бюджета суммы возврата целевой субсидии при принятии решения о наличии потребности в целевых средствах.

Слайд 73Письмо Минфина России и Федерального казначейства от 04.07.2016 № 02-07-07/39110 и

Слайд 75Основные принципы организации бухгалтерского учета в учреждениях государственного сектора экономики (в том числе

Слайд 76Перечень полномочий комиссии, создаваемой в учреждении, определяется руководителем этого учреждения (Письмо Минфина РФ

Слайд 77В положении устанавливаются:

общие правила работы комиссии;

основные задачи и полномочия комиссии;

порядок принятия решений комиссии

порядок принятия решения комиссией о списании (выбытии основных средств и нематериальных активов;

реализация мероприятий по списанию (утилизации, ликвидации, реализации) объектов, числящихся на балансе учреждения.

Слайд 78К полномочиям Комиссии относится принятие решения по следующим вопросам: 1) о сроке полезного использования поступающих основных

Слайд 798) о возможности использования отдельных узлов, деталей, конструкций и материалов от выбывающих основных средств и об определении

Слайд 80Комиссия осуществляет контроль: 1) изъятия из списываемых объектов пригодных узлов, деталей, конструкций и материалов, драгоценных

Слайд 8210 апреля 2016 года вступил в силу Федеральный закон от 30.03.2016 № 77-ФЗ «О внесении изменений в Кодекс Российской

Слайд 83Положениями ст. 15.11 КоАП РФ в редакции Федерального закона № 77-ФЗ предусмотрено увеличение размера штрафа за неисполнение либо ненадлежащее исполнение

Слайд 84Под грубым нарушением требований к бухучету, в том числе к бухгалтерской (финансовой) отчетности, теперь понимается

– регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

– ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

– составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

– отсутствие первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (в случае если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.