- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Понятие валютных отношений и валютной системы презентация

Содержание

- 1. Понятие валютных отношений и валютной системы

- 2. Вопросы темы Понятие валютных отношений и валютной

- 3. Цель - изучить вопросы развития международных валютно-кредитных

- 4. Требования к уровню освоения содержания дисциплины

- 5. Учебно-методическое обеспечение Мировая экономика и международные

- 8. МИРОВАЯ ВАЛЮТНАЯ СИСТЕМА Глобальная форма организации

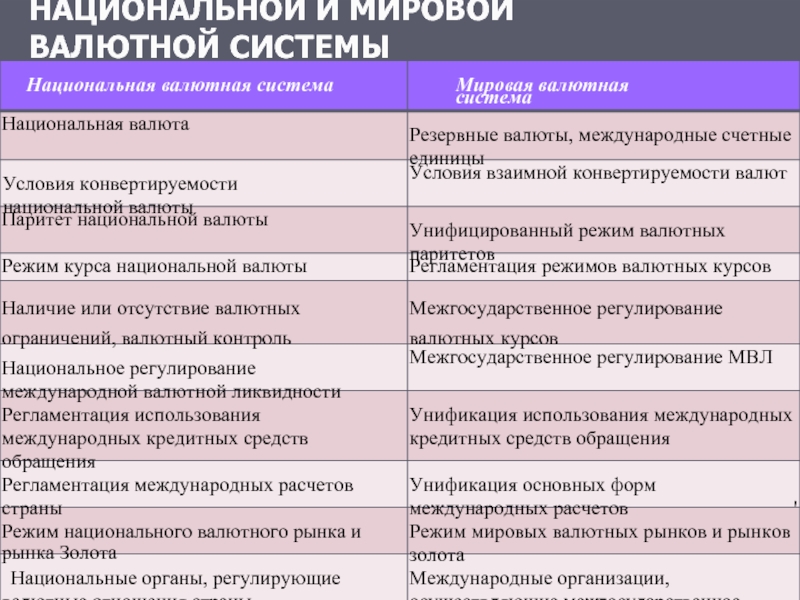

- 9. ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЦИОНАЛЬНОЙ И МИРОВОЙ ВАЛЮТНОЙ СИСТЕМЫ

- 10. 2 Эволюция мировой валютной системы

- 11. 3 Понятие валюты. Виды валют. Валютный

- 12. Классификация валют по статусу: Национальная Иностранная

- 13. Конвертируемость валют Конвертируемость (обратимость) - возможность

- 14. Валютный курс, факторы влияющие на валютный курс

- 15. Валютный курс необходим для: взаимного обмена валютами

- 16. Валютные котировки Валюта, которая покупается или

- 17. Факторы, влияющие на валютный курс В связи

- 18. Валютный курс оказывает сильное влияние на международные

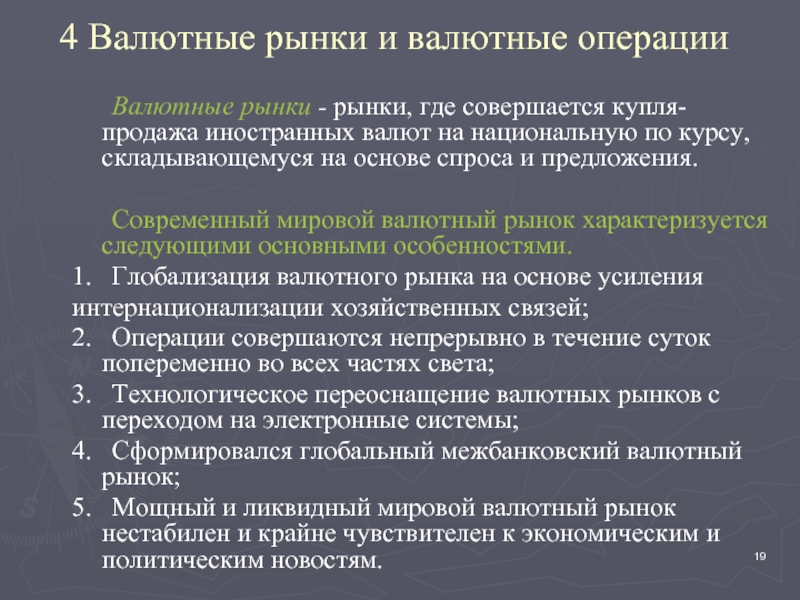

- 19. 4 Валютные рынки и валютные операции

- 20. Развитие мирового валютного рынка обусловлено следующими факторами:

- 21. В число участников валютных рынков входят: центральные

- 22. Виды валютных рынков Мировые Региональные Национальные

- 23. В России функционируют 8 валютных рынков (бирж)

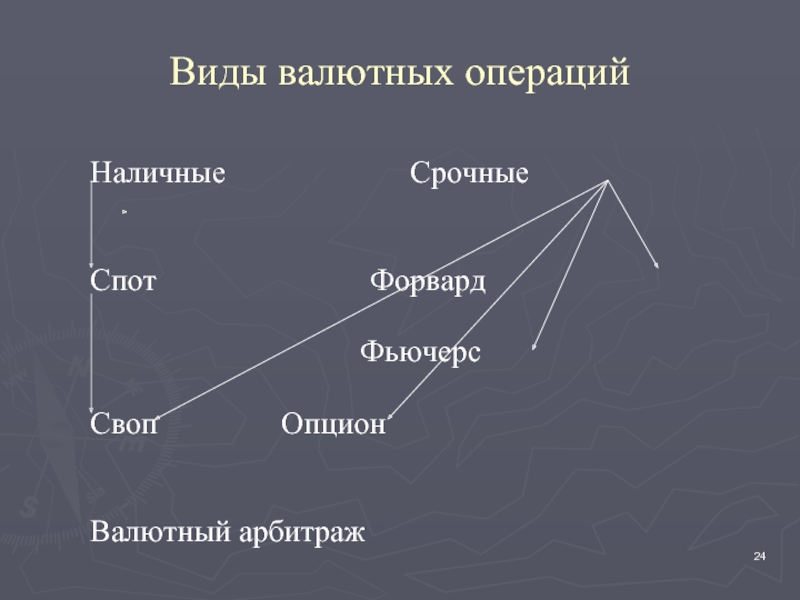

- 24. Виды валютных операций Наличные Срочные

- 25. Спот - сущность заключается в купле-продаже валюты

- 26. Форвард, фьючерс Фьючерс – это обязательство купить

- 27. Своп - это валютная операция, сочетающая

- 28. 5 Валютная политика государства, формы валютной политики

- 29. Формы валютной политики Применяются следующие основные ее

- 30. Дисконтная политика (учетная) Изменение учетной

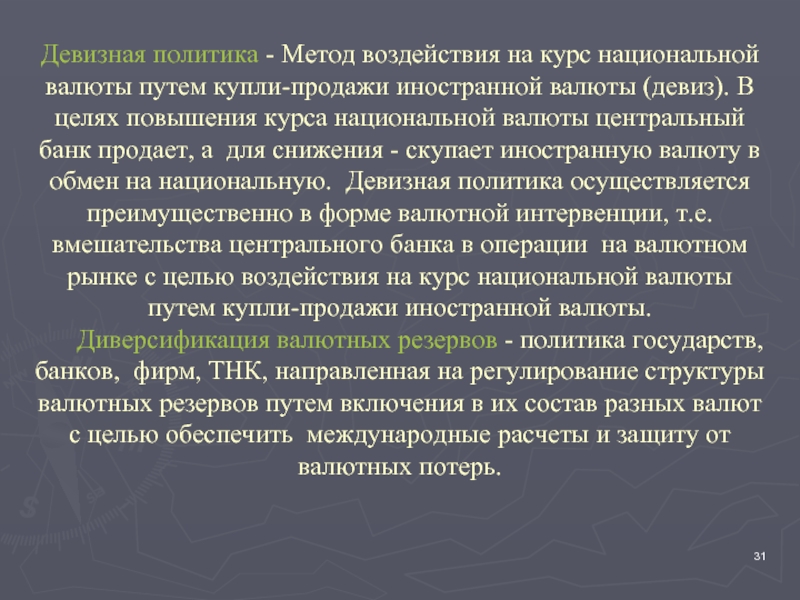

- 31. Девизная политика - Метод воздействия на курс

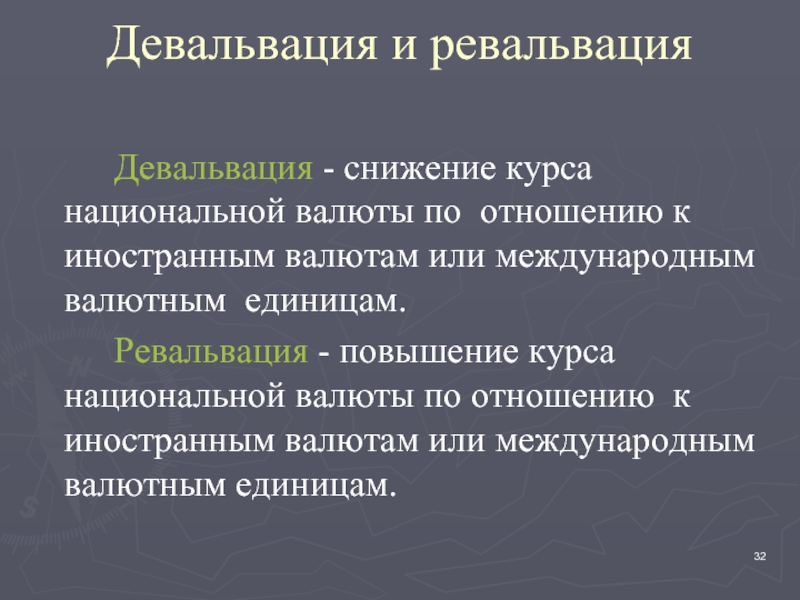

- 32. Девальвация и ревальвация Девальвация -

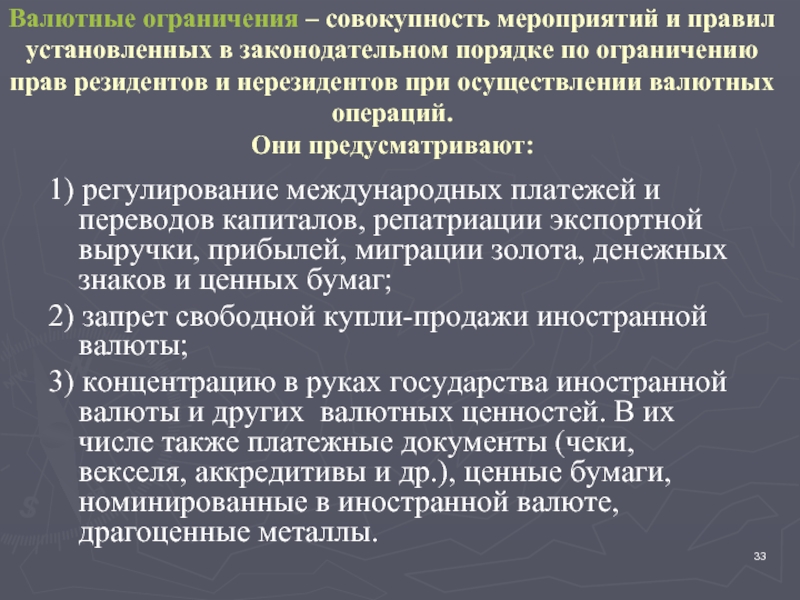

- 33. Валютные ограничения – совокупность мероприятий и правил

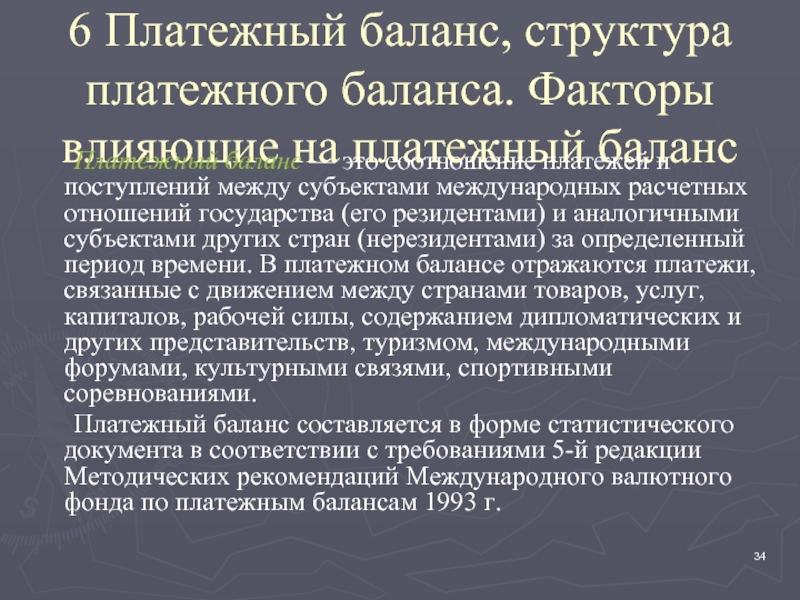

- 34. 6 Платежный баланс, структура платежного баланса. Факторы

- 35. Платежный баланс в аналитическом представлении имеет следующую

- 36. С. Финансовый счет, или счет операций с

- 37. Платежный баланс служит основанием для анализа валютно-финансового

- 38. Соотношение основных компонентов счета текущих операций платежного

- 39. Закрепление пройденного материала Статистический отчет, в котором

Слайд 2Вопросы темы

Понятие валютных отношений и валютной системы.

Эволюция мировой валютной системы.

Понятие валюты.

Валютные рынки и валютные операции.

Валютная политика государства, формы валютной политики.

Платежный баланс, структура платежного баланса. Факторы влияющие на платежный баланс.

Слайд 3Цель - изучить вопросы развития международных валютно-кредитных и финансовых отношений

Задачи

Рассмотреть понятие валютных отношений и валютной системы;

Изучить эволюция мировой валютной системы;

Дать понятие валюты, валютному курсу;

Рассмотреть факторы определяющие валютный курс;

Изучить валютные рынки и валютные операции;

Изучить валютную политику государства, формы валютной политики, платежный баланс, факторы влияющие на платежный баланс.

Слайд 4Требования к уровню освоения содержания дисциплины

Изучив содержание данной темы, студент

иметь представление о его субъектах, природно-ресурсном, трудовом, финансовом потенциале, ресурсах знаний, отраслевой структуре мировой экономики;

понимать основные тенденции развития мировой экономики в начале ХХI в.;

уметь самостоятельно интерпретировать и способность давать обоснованную оценку различным событиям в мировом масштабе;

владеть понятийно-терминологическим аппаратом по дисциплине, свободно ориентироваться в источниках и научной литературе по стране (миру);

понимать многообразие экономических процессов в современном мире, их связь с другими процессами, происходящими в обществе.

Слайд 5Учебно-методическое обеспечение

Мировая экономика и международные экономические отношения : учеб. для вузов /

Международные экономические отношения = International Economic Relations: учеб. для студ. вузов / под ред. В. Е. Рыбалкина.- 8-е изд., перераб. и доп. - М. : ЮНИТИ-ДАНА, 2009. - 624 с. : ил. - (Золотой фонд российских учебников). - Парал. тит. л. англ. - . - Прил.: с. 578-612. - Библиогр. в конце гл. - ISBN 978-5-238-01650-4.

Мировая экономика: учебник / под ред. Б. М. Смитиенко . - М. : Юрайт, 2009. - 582 с. - Библиогр.: с. 577-581. - ISBN 978-5-9692-0378-9.

Халевинская,Е.Д. Мировая экономика и международные экономические отношения: учебник / Е. Д. Халевинская .- 2-е изд., перераб. и доп. - М. : Магистр, 2009. - 366 с. - Библиогр. в конце разд. - ISBN 978-5-9776-0094-1.

Фаминский,И.П. Мировое хозяйство: динамика, структура производства, мировые товарные рынки (вторая половина XX - начало XXI в.): учеб. пособие для вузов / И. П. Фаминский. - Москва : Магистр, 2007. - 670 с. : ил. - ISBN 978-5-9776-0017-0.

Снитко, Н.А. Мировая экономика : методические указания / Н.А Снитко; Оренбургский гос. ун-т. – Оренбург : ОГУ, 2012. – 50 с.

Мировая экономика и мировые рынки [Электронный ресурс]: 2012.- Режим доступа: wwwМировая экономика и мировые рынки [Электронный ресурс]: 2012.- Режим доступа: www.Мировая экономика и мировые рынки [Электронный ресурс]: 2012.- Режим доступа: www.ereportМировая экономика и мировые рынки [Электронный ресурс]: 2012.- Режим доступа: www.ereport.Мировая экономика и мировые рынки [Электронный ресурс]: 2012.- Режим доступа: www.ereport.ru

Официальный Интернет-ресурс ЦБ РФ. – М. [Электронный ресурс]: 2011.- Режим доступа: wwwОфициальный Интернет-ресурс ЦБ РФ. – М. [Электронный ресурс]: 2011.- Режим доступа: www.Официальный Интернет-ресурс ЦБ РФ. – М. [Электронный ресурс]: 2011.- Режим доступа: www.cbrОфициальный Интернет-ресурс ЦБ РФ. – М. [Электронный ресурс]: 2011.- Режим доступа: www.cbr.Официальный Интернет-ресурс ЦБ РФ. – М. [Электронный ресурс]: 2011.- Режим доступа: www.cbr.ru

Официальный Интернет-ресурс Организации Объединенных Наций [Электронный ресурс]: 2012.- Режим доступа: wwwОфициальный Интернет-ресурс Организации Объединенных Наций [Электронный ресурс]: 2012.- Режим доступа: www.Официальный Интернет-ресурс Организации Объединенных Наций [Электронный ресурс]: 2012.- Режим доступа: www.unОфициальный Интернет-ресурс Организации Объединенных Наций [Электронный ресурс]: 2012.- Режим доступа: www.un.Официальный Интернет-ресурс Организации Объединенных Наций [Электронный ресурс]: 2012.- Режим доступа: www.un.org

Слайд 6

ПОНЯТИЕ МЕЖДУНАРОДНЫХ ВАЛЮТНЫХ ОТНОШЕНИЙ И МЕЖДУНАРОДНОЙ

ВАЛЮТНОЙ СИСТЕМЫ

Международные

совокупность общественных отношений, складывающихся при функционировании валюты в MX и обслуживающих

взаимный обмен результатами

деятельности национальных экономик

Развитие МВО обусловлено ростом

мирового производства и обращения,

созданием мирового рынка, углублением

МРТ, формированием международной

системы хозяйства и интернационализацией

хозяйственной жизни

Международная валютная система

Исторически сложившаяся форма организации и регулирования

валютных отношений, закрепленная национальным законодательством и/или межгосударственными соглашениями

Слайд 7

МИРОВАЯ, РЕГИОНАЛЬНАЯ И НАЦИОНАЛЬНАЯ ВАЛЮТНЫЕ СИСТЕМЫ - СУЩНОСТЬ И ФУНКЦИИ

Национальная

Форма организации валютных отношений страны, сложившаяся исторически и закрепленная национальным законодательством, а также обычаями международного права

формирование и использование валютных ресурсов

обеспечение внешнеэкономических связей страны

обеспечение оптимальных условий функционирования национального хозяйства

Региональная валютная система

Форма организации валютных отношений ряда государств, закрепленная в межгосударственных соглашениях и в создании межрегиональных финансово-кредитных институтов

Слайд 8МИРОВАЯ ВАЛЮТНАЯ СИСТЕМА

Глобальная форма организации валютных отношений в рамках мировой экономики,

опосредование международных экономических связей;

обеспечение платежно-расчетного оборота в рамках мировой экономики;

обеспечение необходимых условий для нормального воспроизводственного процесса и бесперебойной реализации производимых товаров;

регламентация и координация режимов национальных валютных систем;

унификация и стандартизация принципов валютных отношений.

Слайд 11 3 Понятие валюты. Виды валют. Валютный курс. Факторы определяющие валютный

Валюта — это иностранные денежные средства и расчетные единицы.

Валюта - не новый вид денег, а особый способ их функционирования, когда национальные деньги опосредуют международные торговые, кредитные, расчетно-платежные операции

Валюта - денежная единица используемая в качестве масштаба величины стоимости товара и являющаяся средством обращения во внешней торговле и при вывозе капитала.

Валюта-деньги используемые в международных операциях.

Международная валютная единица используется как условный масштаб для соизмерения международных требований и обязательств, установления валютного паритета и курса, как международное платежное и резервное средство

Национальная валюта — это денежная единица данной конкретной страны.

Иностранная валюта - валюта используемая в в МВКО, хранится на счетах в банках, но не является законным платежным средством на территории другого государства.

Девиз – любое платежное средство в иностранной валюте.

Клиринговые валюты — это расчетные валютные единицы, которые существуют только в безналичной форме и используются только странами -участницами платежного соглашения при проведении взаимных расчетов за поставленные товары и услуги.

Резервная валюта — это национальные кредитно-денежные средства ведущих стран — участниц мировой торговли, которые используются для международных расчетов по внешнеторговым операциям и при определении мировых цен.

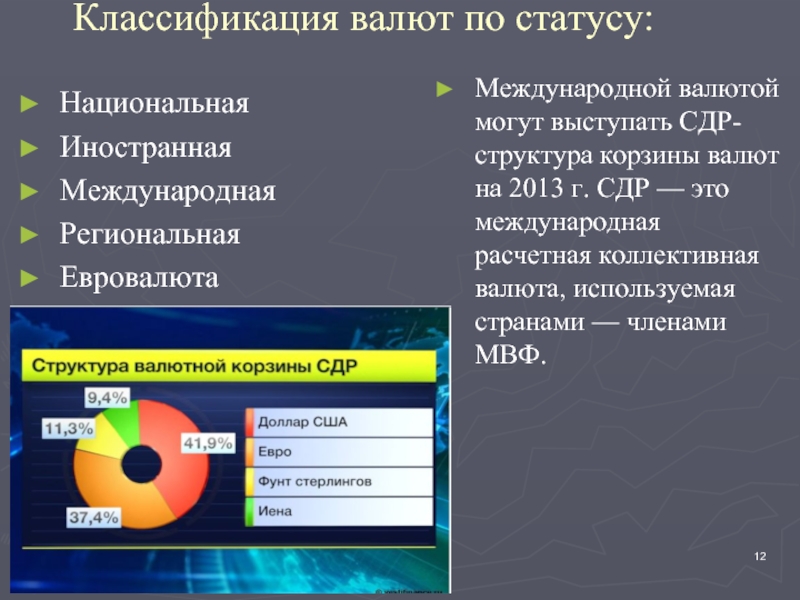

Слайд 12Классификация валют по статусу:

Национальная

Иностранная

Международная

Региональная

Евровалюта

Международной валютой могут выступать СДР- структура

Слайд 13Конвертируемость валют

Конвертируемость (обратимость) - возможность для владельца денег легально (на

На основе Бреттонвудских соглашений свободно конвертируемой считается валюта, которая отвечает трем условиям:

а) свободное применение национальной валюты при расчете по текущим операциям платежного баланса;

б) отсутствие валютных ограничений по отношению к резидентам или нерезидентам;

в) свободное использование национальной валюты в качестве инструментов движения капиталов между странами.

Исторически сложились следующие режимы конвертируемости:

а) внутренняя конвертируемость национальной валюты - это право резидентов покупать иностранную валюту без административных ограничений и осуществлять платежи за границу;

б) внешняя конвертируемость - возможность для резидентов и нерезидентов свободно переводить и инвестировать национальную валюту за границу;

в) частичная обратимость валюты проявляется в наличии валютных банковских счетов с различным режимом для резидентов и нерезидентов.

Слайд 14Валютный курс, факторы влияющие на валютный курс

Валютный курс определяют как стоимость

Регламентация режима курса валют предусматривает варианты:

фиксированный валютный курс (в основе лежит валютный паритет, т.е. официально установленное соотношение денежных единиц разных стран);

плавающий валютный курс (свободно колеблющийся)отражает рыночный спрос и предложение на валюту и формируется в ходе торгов на валютных биржах и может быть подвержен значительным колебаниям. Стоимостной основой валютного курса выступает покупательная способность валют. Отклонение валютного курса от стоимостной основы зависит от спроса и предложения валюты в определенный момент времени;

колеблющиеся изменяются в зависимости от спроса и предложения, но корректируются интервенциями центральных банков;

смешанный.

Валютный паритет – соотношение между двумя валютами, устанавливаемое в законодательном порядке.

Слайд 15Валютный курс необходим для:

взаимного обмена валютами при торговле товарами, услугами, при

сравнения цен мировых и национальных рынков, а также стоимостных показателей разных стран, выраженных в национальных или иностранных валютах;

периодической переоценки счетов в иностранной валюте фирм и банков.

Важным элементом валютной системы является валютный курс, так как развитие МЭО требует измерения стоимостного соотношения валют разных стран.

Слайд 16Валютные котировки

Валюта, которая покупается или продается, т. е. торгуется, называется торгуемой

Обычно при обозначении валютного курса иностранная валюта выступает в качестве торгуемой, а местная — в качестве валюты котировки. Такая котировка называется прямой, или оценочной: цена определенной величины иностранной валюты выражается в переменных единицах национальной.

Такая система котировки используется, в частности, в Швейцарии, Японии, Канаде.

Например, котировка USD/JPY106,4 показывает, что в1 долл. США содержится 106,4 японских иен.

Косвенная (обратная) котировка курса — это цена стандартной единицы местной валюты, выраженная в переменных единицах иностранной валюты.

Систему косвенных котировок своей валюты, в частности, применяют Великобритания и Австралия (GBP/USD и AUD/USD). Косвенную котировку используют и при расчете курса евро (EUR/USD).

Например, котировка EUR/USD1,23 показывает, что в 1 евро содержится 1,23 долл. США.

Кросс-курс - это соотношение между двумя валютами, которое рассчитывают исходя из их курса по отношению к курсу третьей валюты.

Курс валют котируется по двум направлениям:

курс покупателя — в соответствии с этим курсом банк купит иностранную валюту в обмен на национальную;

курс продавца — в соответствии с этим курсом банк продает иностранную валюту в обмен на национальную.

Слайд 17Факторы, влияющие на валютный курс

В связи с резким увеличением международного движения

Темп инфляции. Чем выше темп инфляции в стране, тем ниже курс ее валюты.

Состояние платежного баланса. Активный платежный баланс способствует повышению курса национальной валюты, если увеличивается спрос на нее со стороны иностранных должников. Пассивный платежный баланс порождает тенденцию к снижению курса национальной валюты, так как должники продают ее на иностранную валюту для погашения своих внешних обязательств.

Разница процентных ставок в разных странах.

Деятельность валютных рынков и спекулятивные валютные операции. Если курс какой-либо валюты имеет тенденцию к понижению, то фирмы и банки заблаговременно продают ее на более устойчивые валюты, что ухудшает позиции ослабленной валюты.

Степень использования определенной валюты на еврорынке и в международных расчетах. Например, тот факт, что 60% операций евробанков и 50% международных расчетов осуществляются в долларах, определяет масштабы спроса и предложения этой валюты.

На курсовое соотношение валют воздействует также ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стремятся ускорить платежи контрагентам в иностранной валюте, чтобы не нести потерь при повышении ее курса, а экспортеры задерживают репатриацию валютной выручки.

Степень доверия к валюте на национальном и мировых рынках. Она определяется состоянием экономики и политической обстановкой в стране, а также рассмотренными выше факторами, оказывающими воздействие на валютный курс.

Валютная политика. Соотношение рыночного и государственного регулирования валютного курса влияет на его динамику.

Слайд 18 Валютный курс оказывает сильное влияние на международные экономические отношения

С помощью валютных

Валютный курс влияет на конкурентоспособность компании, на соотношение экспортных и импортных цен и т.д.

Значение колебания курса ухудшают МВКО.

Понижение курса национальной валюты выгодно экспортерам, позволяет им поставлять товар на внешний рынок по ценам ниже среднемировых, но в то же время удорожает импорт. Это приводит к росту цен в стране, снижению ввоза товаров и уровню потребления, а также к обострению проблемы внешней задолженности.

При повышении курса национальной валюты снижается эффективность экспорта и падает конкурентоспособность внутренних цен; импорт увеличивается; возрастает приток капиталов в страну из-за рубежа. Таким образом, изменение курса валют оказывает воздействие на перераспределение между отдельными государствами той части их совокупного общественного продукта, которая реализуется на внешних рынках.

Слайд 194 Валютные рынки и валютные операции

Валютные рынки - рынки, где

Современный мировой валютный рынок характеризуется следующими основными особенностями.

1. Глобализация валютного рынка на основе усиления

интернационализации хозяйственных связей;

2. Операции совершаются непрерывно в течение суток попеременно во всех частях света;

3. Технологическое переоснащение валютных рынков с переходом на электронные системы;

4. Сформировался глобальный межбанковский валютный рынок;

5. Мощный и ликвидный мировой валютный рынок нестабилен и крайне чувствителен к экономическим и политическим новостям.

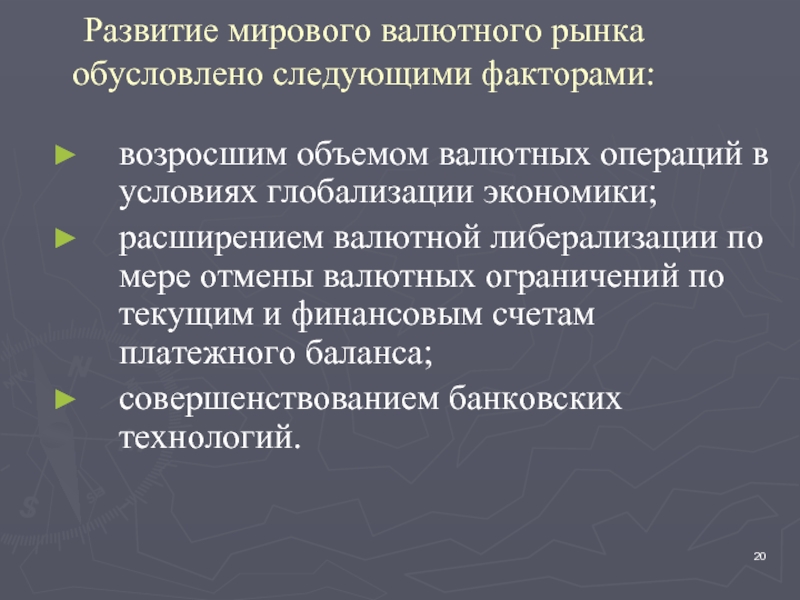

Слайд 20Развитие мирового валютного рынка обусловлено следующими факторами:

возросшим объемом валютных операций в

расширением валютной либерализации по мере отмены валютных ограничений по текущим и финансовым счетам платежного баланса;

совершенствованием банковских технологий.

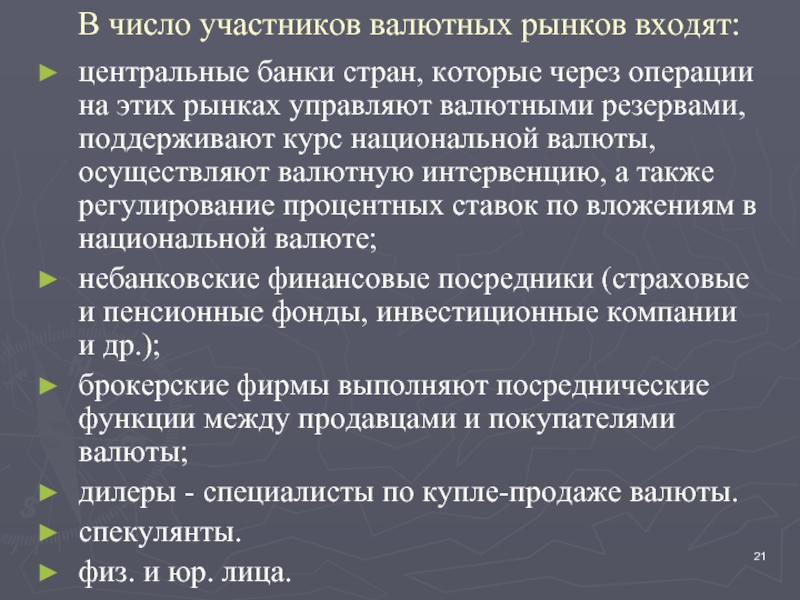

Слайд 21В число участников валютных рынков входят:

центральные банки стран, которые через операции

небанковские финансовые посредники (страховые и пенсионные фонды, инвестиционные компании и др.);

брокерские фирмы выполняют посреднические функции между продавцами и покупателями валюты;

дилеры - специалисты по купле-продаже валюты.

спекулянты.

физ. и юр. лица.

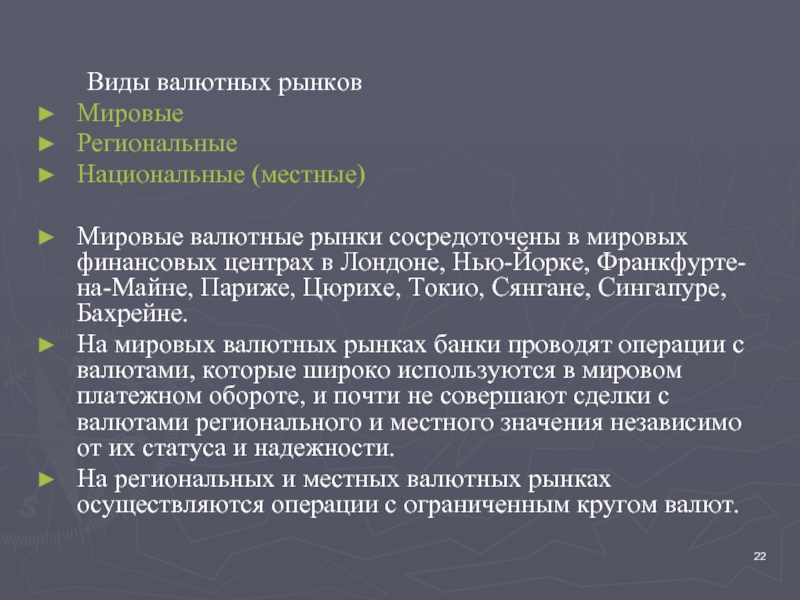

Слайд 22 Виды валютных рынков

Мировые

Региональные

Национальные (местные)

Мировые валютные рынки сосредоточены в мировых финансовых

На мировых валютных рынках банки проводят операции с валютами, которые широко используются в мировом платежном обороте, и почти не совершают сделки с валютами регионального и местного значения независимо от их статуса и надежности.

На региональных и местных валютных рынках осуществляются операции с ограниченным кругом валют.

Слайд 23 В России функционируют 8 валютных рынков (бирж) в:

Москве;

Владивостоке;

Нижнем Новгороде;

Ростове-на-Дону;

Новосибирске;

Самаре;

Санкт-Петербурге;

Екатеринбурге.

Среди них лидирует Московская международная валютная биржа (ММВБ).

Слайд 25 Спот - сущность заключается в купле-продаже валюты на условиях ее поставки

Опцион - соглашение, которое при условии уплаты комиссии (премии) предоставляет одной из сторон в сделке купли-продажи право выбора (но не обязанность) либо осуществить сделку в определенный срок по курсу, установленному при заключении сделки, либо отказаться от исполнения контракта до окончания его срока (в любой день - американский опцион, на определенную дату раз в месяц - европейский опцион).

Слайд 26Форвард, фьючерс

Фьючерс – это обязательство купить или продать валюту по зафиксированному

Форвард – это соглашение о будущей поставки валюты по курсу зафиксированному в момент заключения сделки.

Слайд 27 Своп - это валютная операция, сочетающая куплю-продажу двух валют на

Валютный арбитраж - это валютная операция, сочетающая покупку (продажу) валюты с последующим совершением контрсделки в целях получения прибыли за счет разницы в курсах валют на разных валютных рынках (пространственный арбитраж) или на одном рынке за счет курсовых колебаний в течение определенного периода (временной арбитраж).

Слайд 285 Валютная политика государства, формы валютной политики

Валютная политика - совокупность мероприятий,

Она направлена на достижение главных целей экономической политики:

обеспечить устойчивость экономического роста;

сдержать рост безработицы и инфляции;

поддержать равновесие платежного баланса.

Слайд 29Формы валютной политики

Применяются следующие основные ее формы:

Дисконтная;

Девизная политика и

Диверсификация валютных резервов,

Валютные ограничения;

Регулирование степени конвертируемости валюты, режима валютного курса;

Девальвация;

Ревальвация.

Слайд 30 Дисконтная политика (учетная)

Изменение учетной ставки центрального банка, направленное на

Например, при пассивном платежном балансе в условиях относительно свободного передвижения капиталов повышение учетной ставки может стимулировать приток капиталов из стран, где более низкая процентная ставка, и сдерживать отлив национальных капиталов, что способствует повышению валютного курса.

Слайд 31Девизная политика - Метод воздействия на курс национальной валюты путем купли-продажи

Слайд 32Девальвация и ревальвация

Девальвация - снижение курса национальной валюты по отношению

Ревальвация - повышение курса национальной валюты по отношению к иностранным валютам или международным валютным единицам.

Слайд 33Валютные ограничения – совокупность мероприятий и правил установленных в законодательном порядке

1) регулирование международных платежей и переводов капиталов, репатриации экспортной выручки, прибылей, миграции золота, денежных знаков и ценных бумаг;

2) запрет свободной купли-продажи иностранной валюты;

3) концентрацию в руках государства иностранной валюты и других валютных ценностей. В их числе также платежные документы (чеки, векселя, аккредитивы и др.), ценные бумаги, номинированные в иностранной валюте, драгоценные металлы.

Слайд 346 Платежный баланс, структура платежного баланса. Факторы влияющие на платежный баланс

Платежный

Платежный баланс составляется в форме статистического документа в соответствии с требованиями 5-й редакции Методических рекомендаций Международного валютного фонда по платежным балансам 1993 г.

Слайд 35Платежный баланс в аналитическом представлении имеет следующую структуру.

A. Текущий счет, т.е. баланс

B. Капитальный счет , или счет операций с капиталом. В нем отражаются капитальные трансферты (переводы) —- операции, в которых происходит безвозмездная передача, допустим, нерезидентом резиденту (и наоборот) прав собственности на основные фонды или аналогичная передача денежных средств, предназначенных для приобретения основных фондов и капитального строительства. Текущие трансферты — операции по безвозмездной передаче нерезидентом резиденту (и наоборот) товара, услуги, актива или права собственности на товар отражаются в балансе текущих операций.

Слайд 36С. Финансовый счет, или счет операций с финансовыми инструментами. В нем

D. Чистые ошибки и пропуски, куда искусственно заносятся эквиваленты односторонне отраженных по другим разделам операций и сделок.

Е. Резервные активы. В этом разделе отражается изменение резервов, использование кредитов и займов МВФ и чрезвычайное финансирование (реструктуризация внешнего долга).

Слайд 37 Платежный баланс служит основанием для анализа валютно-финансового положения государства и выработки

На платежный баланс воздействуют многие факторы:

неравномерность экономического и политического развития стран;

международная конкуренция, циклические колебания;

рост заграничных государственных расходов;

милитаризации и военные расходы;

усиление международной финансовой взаимозависимости.

Слайд 38Соотношение основных компонентов счета текущих операций платежного баланса Российской Федерации в 2002-2011 гг. (млрд.

Слайд 39Закрепление пройденного материала

Статистический отчет, в котором в систематическом виде приводятся суммарные

а) балансом международных инвестиций

б) платежным балансом

в) системой двойной записи

г) расчетным балансом

Разновидностью плавающего валютного курса не является ...

а) управляемо плавающий валютный курс

б) корректируемый валютный курс

в) ограниченно гибкий валютный курс

г) независимо плавающий валютный курс

Валюта, которая широко используется для осуществления платежей по международным сделкам и активно продается и покупается на главных валютных рынках, называется ...

а) резервной

б) свободно используемой

в) твердой

г) национальной

Элементом Бреттон-Вудской валютной системы не является(-ются) ...

а) поддержание валютного курса в пределах 1% отклонения от паритета

б) унифицированная система валютных курсов

в) специальные права заимствования

г) установление паритета валют к золоту напрямую или косвенно через золотое содержание доллара США