- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Оценка финансового состояния предприятия презентация

Содержание

- 1. Оценка финансового состояния предприятия

- 2. 1. Цель, задачи, методы, этапы и информационная

- 3. С помощью анализа финансового состояния принимаются решения

- 4. Устойчивое финансовое состояние – это компромисс между

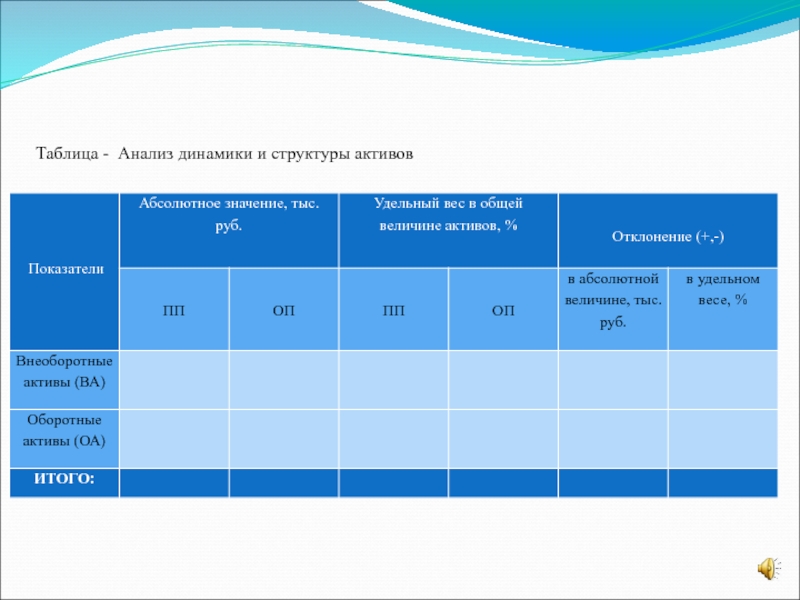

- 5. Основными источниками информации для анализа финансового состояния

- 7. 2. Оценка имущественного положения и деловой активности

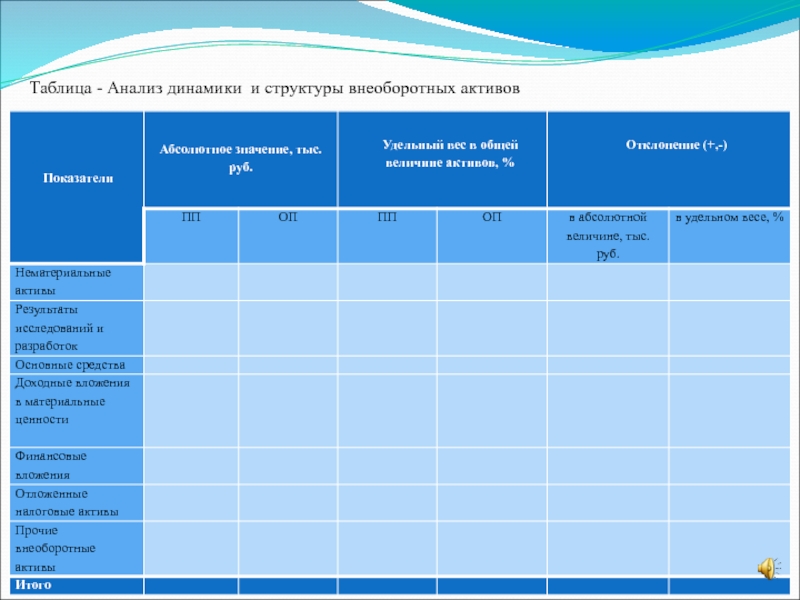

- 9. Таблица - Анализ динамики и структуры внеоборотных активов

- 10. Таблица - Анализ динамики и структуры оборотных

- 11. Анализ структуры пассива Бухгалтерского

- 12. Показатели структуры пассива Бухгалтерского баланса

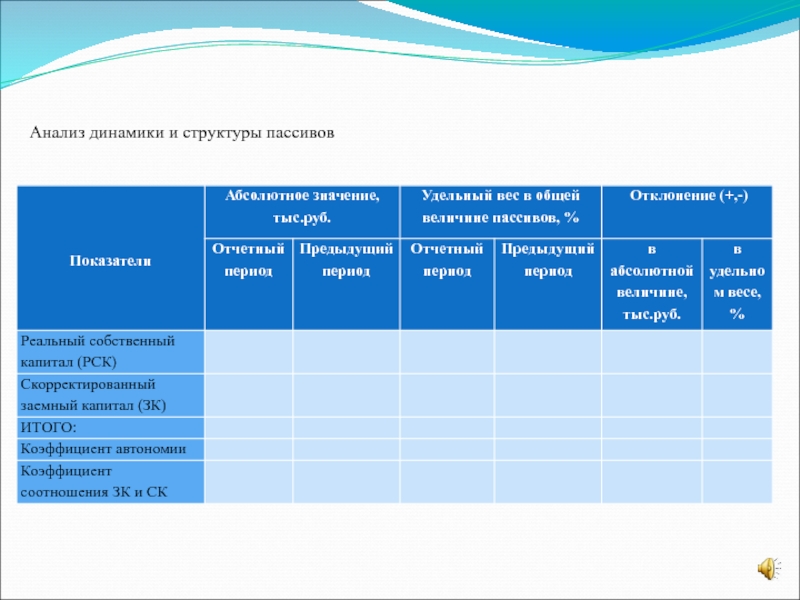

- 13. Анализ динамики и структуры пассивов

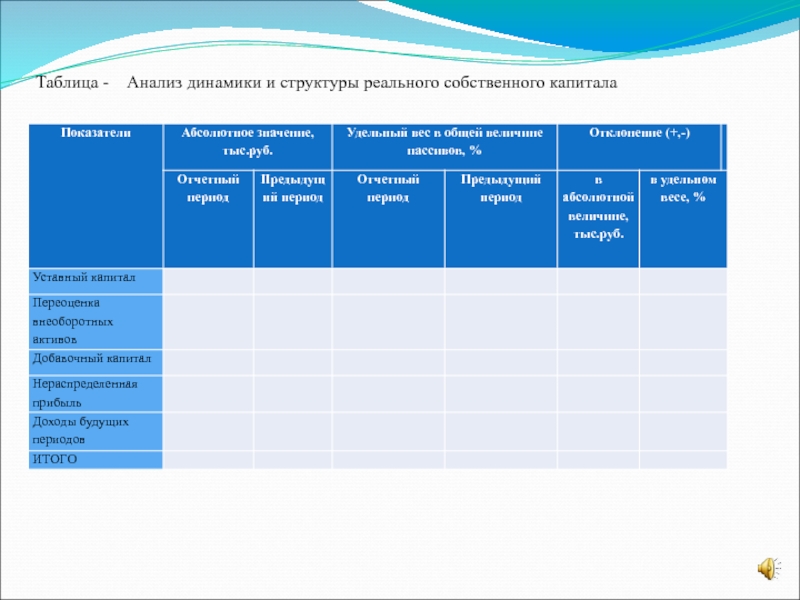

- 14. Таблица - Анализ динамики и структуры

- 15. Формализуем влияние изменения составных частей реального

- 16. Таблица - Анализ динамики и структуры

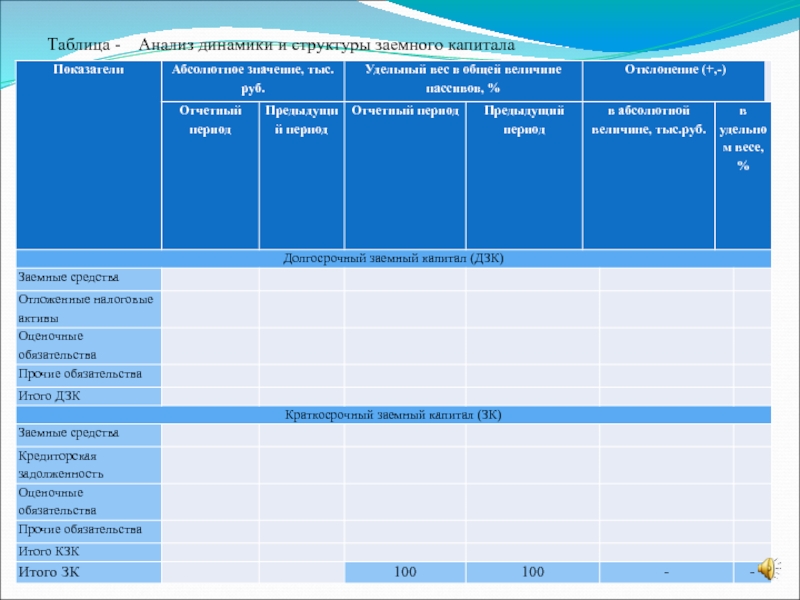

- 17. Долгосрочные заемные средства способствуют финансовой устойчивости организации,

- 18. Модель факторного анализа изменения доли заемных средств

- 19. 13) ∆= 12)-10) – изменение суммы оценочных

- 20. Эффективность бизнеса предприятия производственной сферы характеризуется оборачиваемостью

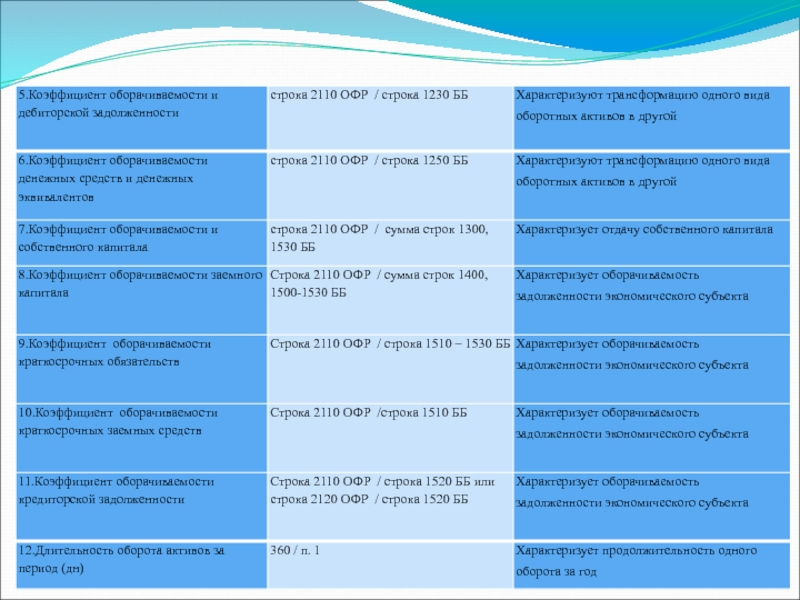

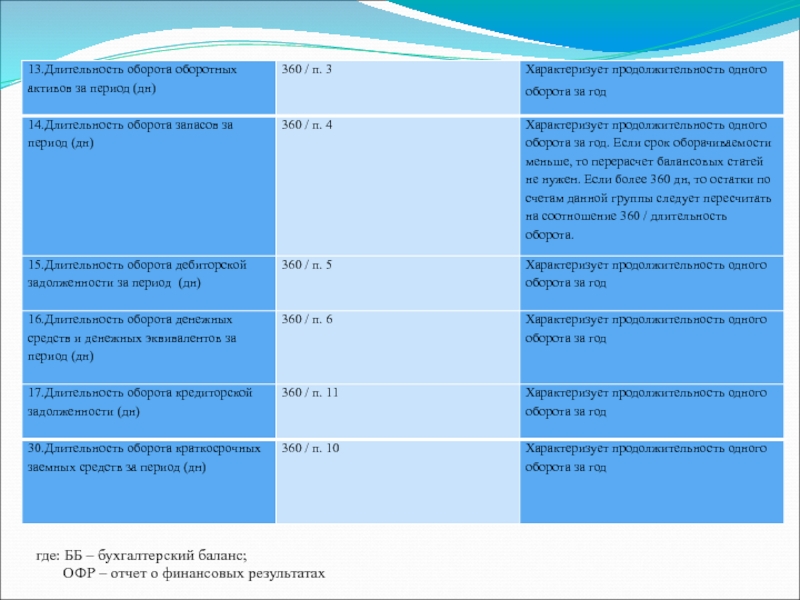

- 22. где: ББ – бухгалтерский баланс; ОФР – отчет о финансовых результатах

- 23. 3. Оценка ликвидности и платежеспособности

- 24. Группировка активов и пассивов для оценки ликвидности

- 25. Таблица - Анализ ликвидности баланса, в

- 26. Таблица – Относительные показатели ликвидности

- 27. Коэффициенты ликвидности: методика расчета и их нормативные значения Анализ коэффициентов ликвидности

- 28. Общий показатель платежеспособности - показывает отношение суммы

- 29. 4. Оценка финансовых результатов и показателей рентабельности

- 30. Проведем факторный анализ изменения прибыли (убытка) до

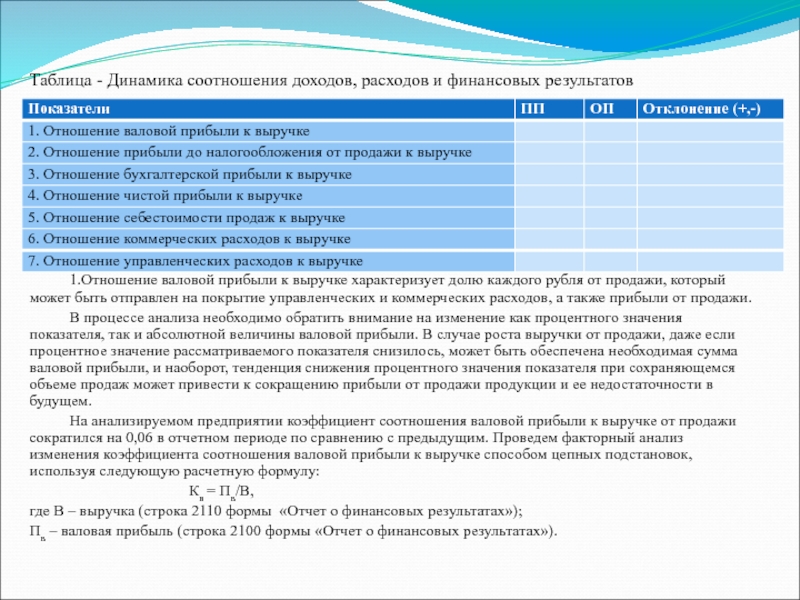

- 31. Таблица - Динамика соотношения доходов, расходов и

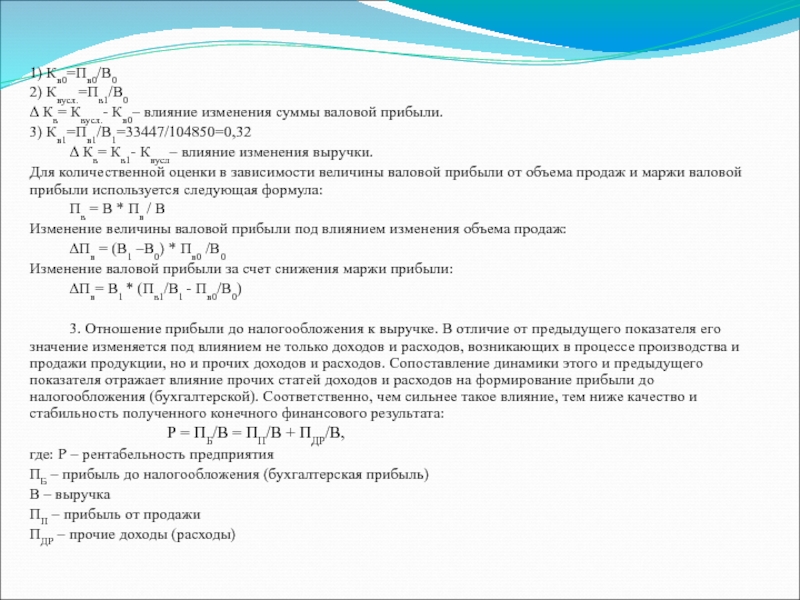

- 32. 1) Кв0=Пв0/В0 2) Квусл.=Пв1/В0 Δ Кв= Квусл.-

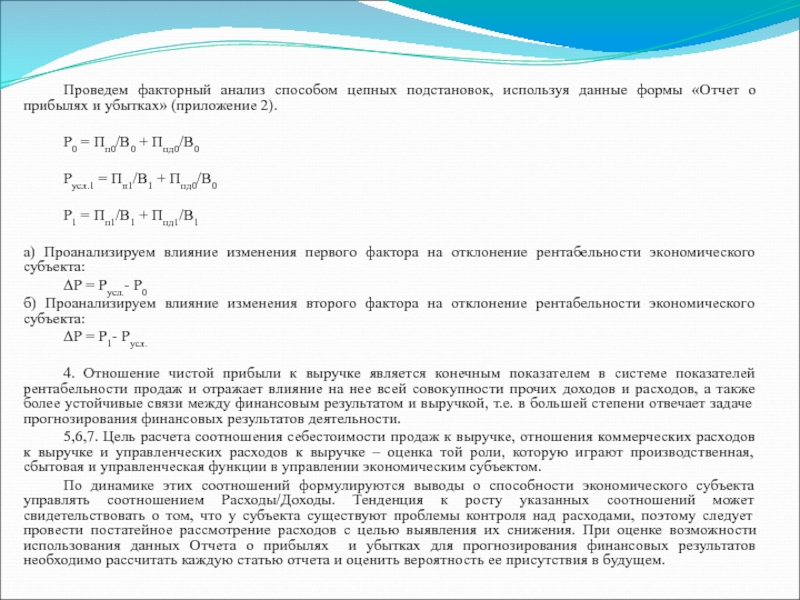

- 33. Проведем факторный анализ способом цепных подстановок, используя

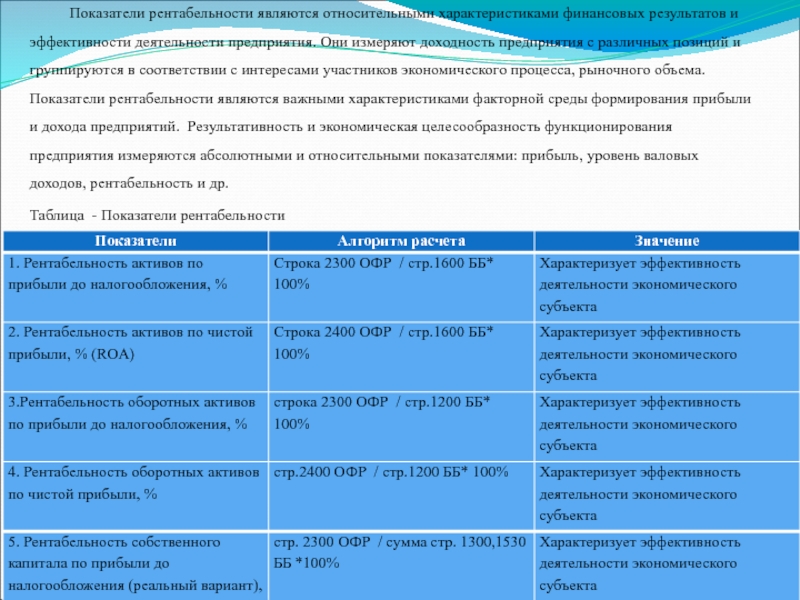

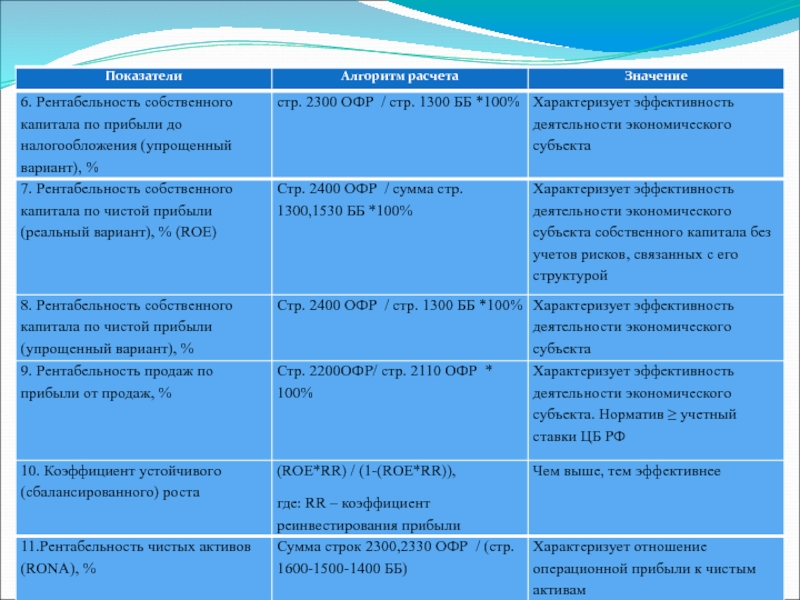

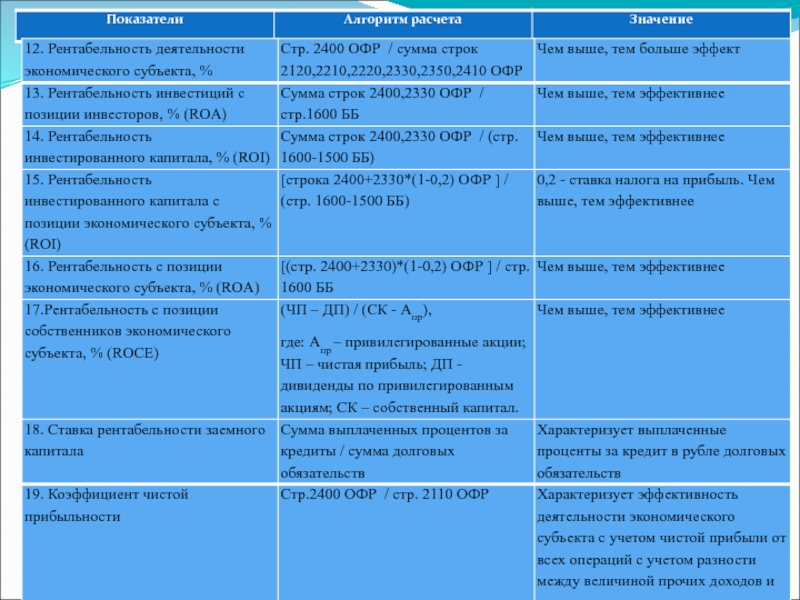

- 34. Показатели рентабельности являются относительными характеристиками финансовых результатов

- 37. 5. Оценка финансовой устойчивости экономического субъекта

- 38. Второй способ: определение разницы реального собственного капитала

- 39. В таблице 14

- 40. Анализ финансовой устойчивости по источникам средств для формирования запасов

- 41. Выход из неустойчивого и кризисного финансового положения

- 42. Далее интерпретируем зависимости факторов: – первый фактор

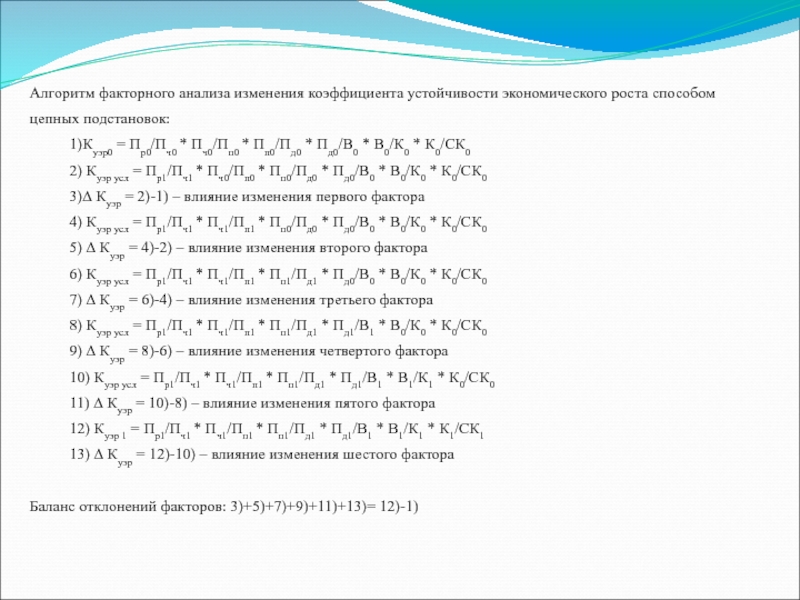

- 43. Алгоритм факторного анализа изменения коэффициента устойчивости экономического

- 44. 6. Методы диагностики вероятности банкротства организации К

- 45. Модель Р. Таффлера Р. Таффлер предложил интегральный

- 46. Модель У.Бивера У. Бивер для диагностики банкротства

- 47. Модель Коннана-Гольдера Модель Коннана-Гольдера описывает вероятность банкротства

- 48. Модель Р.С. Сайфуллина, и Г.Г.Кадыкова Одной

- 49. Модель А.В. Постюшков А.В. Постюшков предложил

- 50. Модель ИГЭА Специалисты Иркутской государственной экономической

- 51. Модель А.В. Колышкина Одной из последних

- 52. Достоинством этих рейтинговых моделей является простота использования.

- 53. Спасибо за внимание!

Слайд 21. Цель, задачи, методы, этапы и информационная база оценки финансового состояния

В процессе оценки финансового состояния экономического субъекта выявляются взаимосвязи и взаимозависимости между различными показателями деятельности, что позволяет руководству предприятия принимать обоснованные экономические решения в текущем периоде, а также определить потенциальные возможности развития бизнеса в будущем.

Финансовое состояние предприятий характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность экономического субъекта финансировать свою деятельность на фиксированный момент времени. В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный кругооборот капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и, как следствие, финансовое состояние предприятия, внешним проявлением которого является платежеспособность.

Таким образом, финансовое состояние - важнейшая характеристика основных бизнес-процессов экономического субъекта. Оно определяет платежеспособность, конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении.

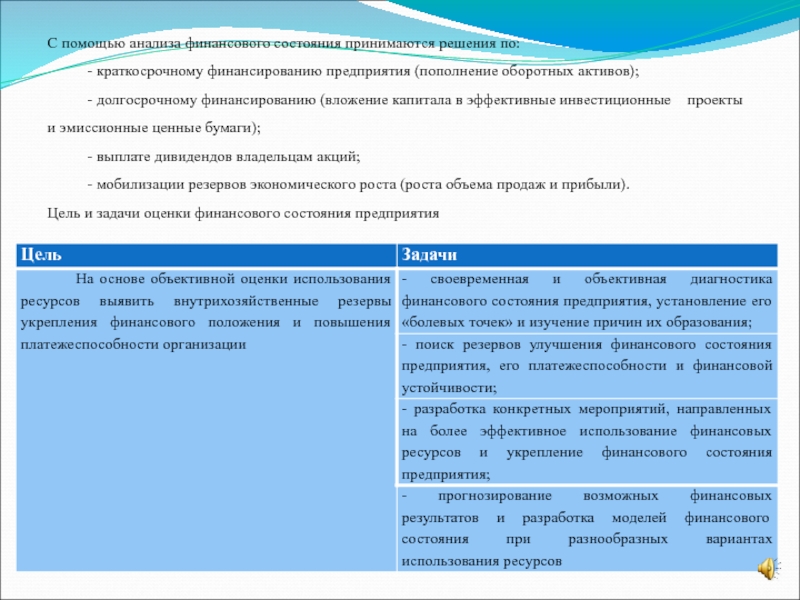

Слайд 3С помощью анализа финансового состояния принимаются решения по:

- краткосрочному финансированию предприятия

- долгосрочному финансированию (вложение капитала в эффективные инвестиционные проекты и эмиссионные ценные бумаги);

- выплате дивидендов владельцам акций;

- мобилизации резервов экономического роста (роста объема продаж и прибыли).

Цель и задачи оценки финансового состояния предприятия

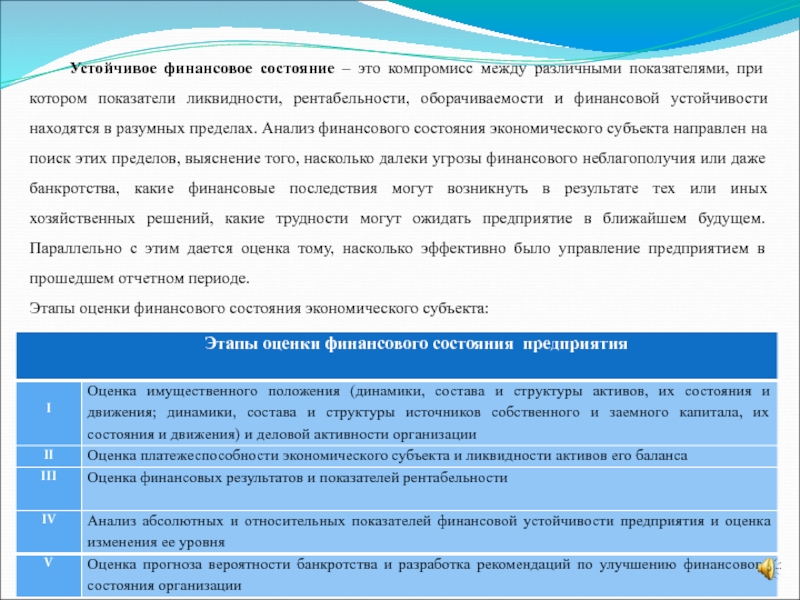

Слайд 4 Устойчивое финансовое состояние – это компромисс между различными показателями, при котором

Этапы оценки финансового состояния экономического субъекта:

Слайд 5Основными источниками информации для анализа финансового состояния предприятия являются:

- информация о

- нормативная информация;

- плановая информация (бизнес – пан);

- регистры бухгалтерского учета;

- бухгалтерская (финансовая) отчетность, статистическая и налоговая отчетность;

Практикой выработаны основные методы оценки финансового состояния экономического субъекта.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду.

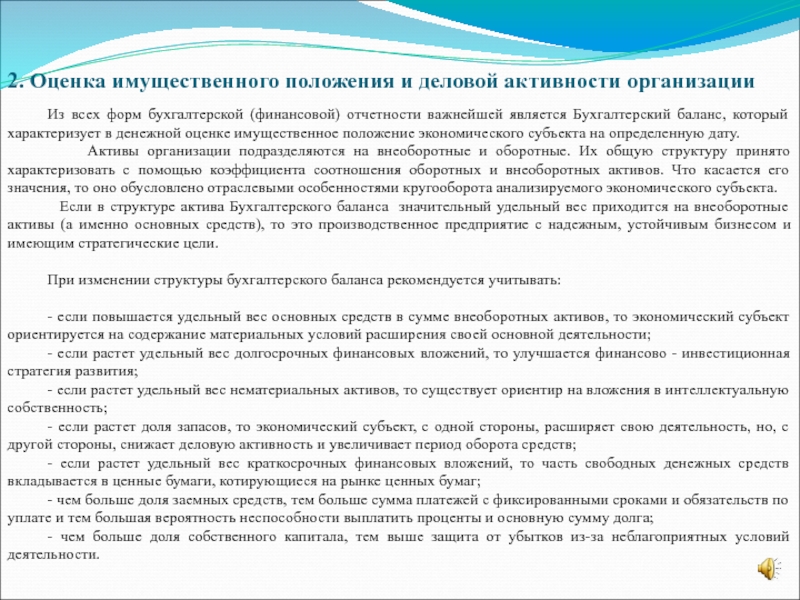

Слайд 72. Оценка имущественного положения и деловой активности организации

Активы организации подразделяются на внеоборотные и оборотные. Их общую структуру принято характеризовать с помощью коэффициента соотношения оборотных и внеоборотных активов. Что касается его значения, то оно обусловлено отраслевыми особенностями кругооборота анализируемого экономического субъекта.

Если в структуре актива Бухгалтерского баланса значительный удельный вес приходится на внеоборотные активы (а именно основных средств), то это производственное предприятие с надежным, устойчивым бизнесом и имеющим стратегические цели.

При изменении структуры бухгалтерского баланса рекомендуется учитывать:

- если повышается удельный вес основных средств в сумме внеоборотных активов, то экономический субъект ориентируется на содержание материальных условий расширения своей основной деятельности;

- если растет удельный вес долгосрочных финансовых вложений, то улучшается финансово - инвестиционная стратегия развития;

- если растет удельный вес нематериальных активов, то существует ориентир на вложения в интеллектуальную собственность;

- если растет доля запасов, то экономический субъект, с одной стороны, расширяет свою деятельность, но, с другой стороны, снижает деловую активность и увеличивает период оборота средств;

- если растет удельный вес краткосрочных финансовых вложений, то часть свободных денежных средств вкладывается в ценные бумаги, котирующиеся на рынке ценных бумаг;

- чем больше доля заемных средств, тем больше сумма платежей с фиксированными сроками и обязательств по уплате и тем большая вероятность неспособности выплатить проценты и основную сумму долга;

- чем больше доля собственного капитала, тем выше защита от убытков из-за неблагоприятных условий деятельности.

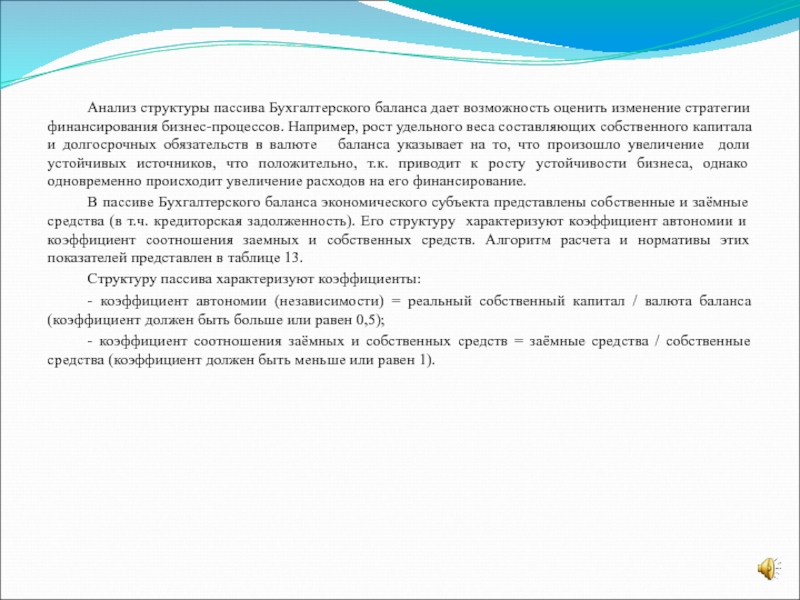

Слайд 11

Анализ структуры пассива Бухгалтерского баланса дает возможность оценить изменение стратегии финансирования

В пассиве Бухгалтерского баланса экономического субъекта представлены собственные и заёмные средства (в т.ч. кредиторская задолженность). Его структуру характеризуют коэффициент автономии и коэффициент соотношения заемных и собственных средств. Алгоритм расчета и нормативы этих показателей представлен в таблице 13.

Структуру пассива характеризуют коэффициенты:

- коэффициент автономии (независимости) = реальный собственный капитал / валюта баланса (коэффициент должен быть больше или равен 0,5);

- коэффициент соотношения заёмных и собственных средств = заёмные средства / собственные средства (коэффициент должен быть меньше или равен 1).

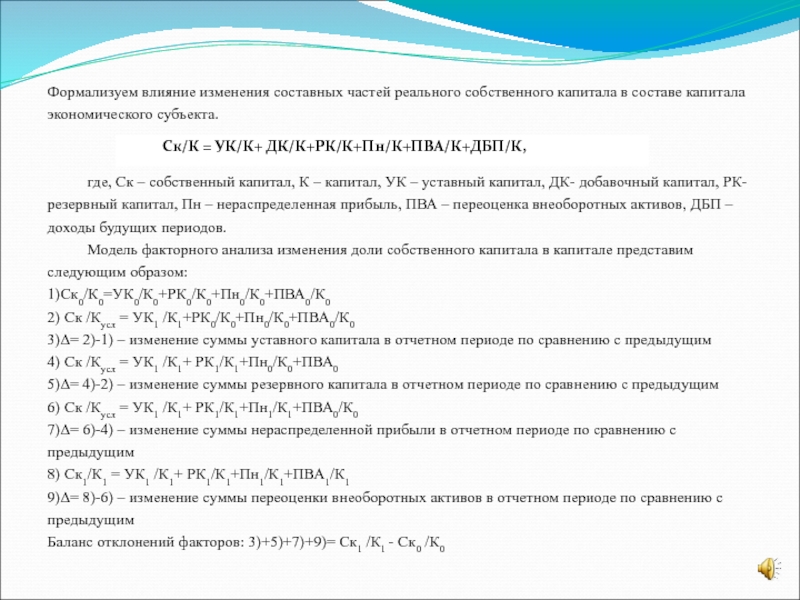

Слайд 15

Формализуем влияние изменения составных частей реального собственного капитала в составе капитала

где, Ск – собственный капитал, К – капитал, УК – уставный капитал, ДК- добавочный капитал, РК- резервный капитал, Пн – нераспределенная прибыль, ПВА – переоценка внеоборотных активов, ДБП – доходы будущих периодов.

Модель факторного анализа изменения доли собственного капитала в капитале представим следующим образом:

1)Ск0/К0=УК0/К0+РК0/К0+Пн0/К0+ПВА0/К0

2) Ск /Кусл = УК1 /К1+РК0/К0+Пн0/К0+ПВА0/К0

3)∆= 2)-1) – изменение суммы уставного капитала в отчетном периоде по сравнению с предыдущим

4) Ск /Кусл = УК1 /К1+ РК1/К1+Пн0/К0+ПВА0

5)∆= 4)-2) – изменение суммы резервного капитала в отчетном периоде по сравнению с предыдущим

6) Ск /Кусл = УК1 /К1+ РК1/К1+Пн1/К1+ПВА0/К0

7)∆= 6)-4) – изменение суммы нераспределенной прибыли в отчетном периоде по сравнению с предыдущим

8) Ск1/К1 = УК1 /К1+ РК1/К1+Пн1/К1+ПВА1/К1

9)∆= 8)-6) – изменение суммы переоценки внеоборотных активов в отчетном периоде по сравнению с предыдущим

Баланс отклонений факторов: 3)+5)+7)+9)= Ск1 /К1 - Ск0 /К0

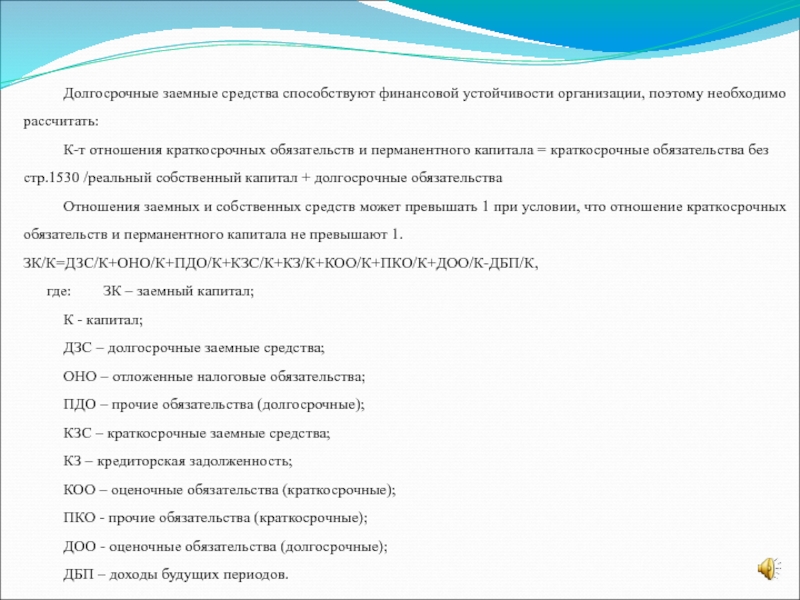

Слайд 17 Долгосрочные заемные средства способствуют финансовой устойчивости организации, поэтому необходимо рассчитать:

К-т

Отношения заемных и собственных средств может превышать 1 при условии, что отношение краткосрочных обязательств и перманентного капитала не превышают 1.

ЗК/К=ДЗС/К+ОНО/К+ПДО/К+КЗС/К+КЗ/К+КОО/К+ПКО/К+ДОО/К-ДБП/К,

где: ЗК – заемный капитал;

К - капитал;

ДЗС – долгосрочные заемные средства;

ОНО – отложенные налоговые обязательства;

ПДО – прочие обязательства (долгосрочные);

КЗС – краткосрочные заемные средства;

КЗ – кредиторская задолженность;

КОО – оценочные обязательства (краткосрочные);

ПКО - прочие обязательства (краткосрочные);

ДОО - оценочные обязательства (долгосрочные);

ДБП – доходы будущих периодов.

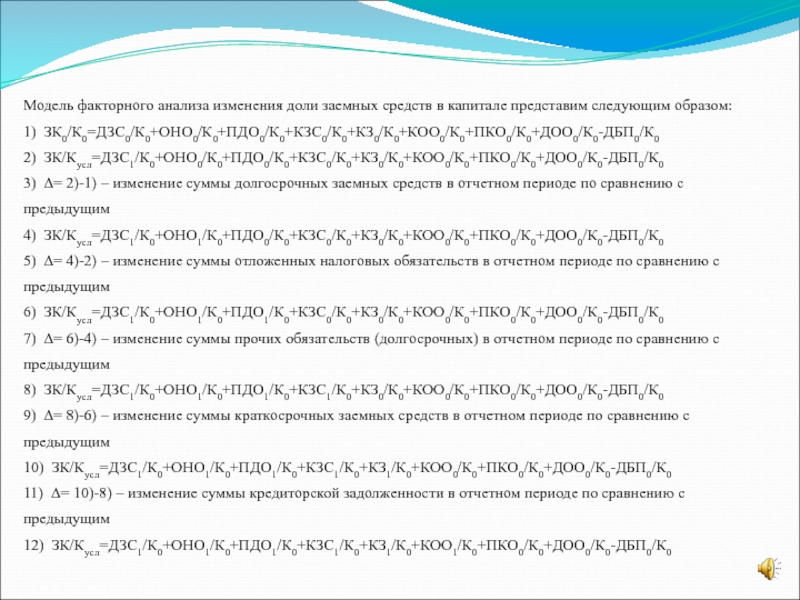

Слайд 18Модель факторного анализа изменения доли заемных средств в капитале представим следующим

1) ЗК0/К0=ДЗС0/К0+ОНО0/К0+ПДО0/К0+КЗС0/К0+КЗ0/К0+КОО0/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

2) ЗК/Кусл=ДЗС1/К0+ОНО0/К0+ПДО0/К0+КЗС0/К0+КЗ0/К0+КОО0/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

3) ∆= 2)-1) – изменение суммы долгосрочных заемных средств в отчетном периоде по сравнению с предыдущим

4) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО0/К0+КЗС0/К0+КЗ0/К0+КОО0/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

5) ∆= 4)-2) – изменение суммы отложенных налоговых обязательств в отчетном периоде по сравнению с предыдущим

6) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС0/К0+КЗ0/К0+КОО0/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

7) ∆= 6)-4) – изменение суммы прочих обязательств (долгосрочных) в отчетном периоде по сравнению с предыдущим

8) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС1/К0+КЗ0/К0+КОО0/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

9) ∆= 8)-6) – изменение суммы краткосрочных заемных средств в отчетном периоде по сравнению с предыдущим

10) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС1/К0+КЗ1/К0+КОО0/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

11) ∆= 10)-8) – изменение суммы кредиторской задолженности в отчетном периоде по сравнению с предыдущим

12) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС1/К0+КЗ1/К0+КОО1/К0+ПКО0/К0+ДОО0/К0-ДБП0/К0

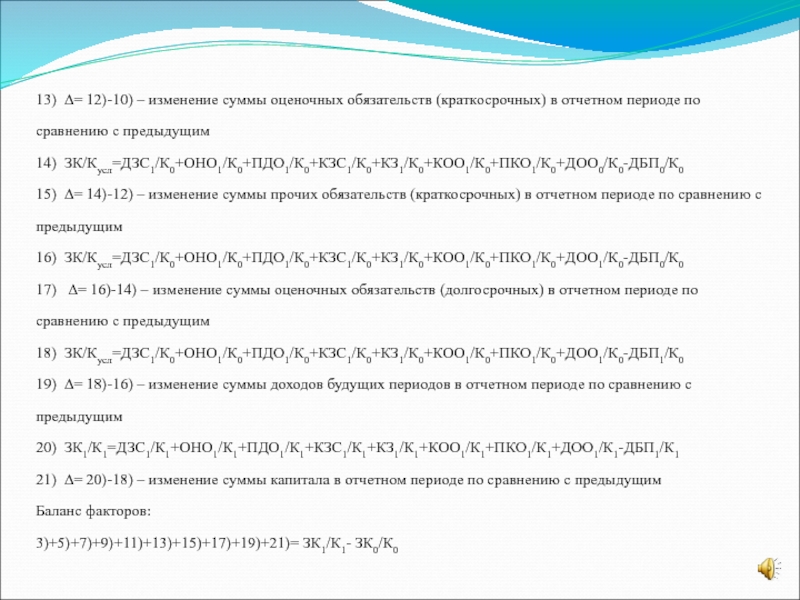

Слайд 1913) ∆= 12)-10) – изменение суммы оценочных обязательств (краткосрочных) в отчетном

14) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС1/К0+КЗ1/К0+КОО1/К0+ПКО1/К0+ДОО0/К0-ДБП0/К0

15) ∆= 14)-12) – изменение суммы прочих обязательств (краткосрочных) в отчетном периоде по сравнению с предыдущим

16) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС1/К0+КЗ1/К0+КОО1/К0+ПКО1/К0+ДОО1/К0-ДБП0/К0

17) ∆= 16)-14) – изменение суммы оценочных обязательств (долгосрочных) в отчетном периоде по сравнению с предыдущим

18) ЗК/Кусл=ДЗС1/К0+ОНО1/К0+ПДО1/К0+КЗС1/К0+КЗ1/К0+КОО1/К0+ПКО1/К0+ДОО1/К0-ДБП1/К0

19) ∆= 18)-16) – изменение суммы доходов будущих периодов в отчетном периоде по сравнению с предыдущим

20) ЗК1/К1=ДЗС1/К1+ОНО1/К1+ПДО1/К1+КЗС1/К1+КЗ1/К1+КОО1/К1+ПКО1/К1+ДОО1/К1-ДБП1/К1

21) ∆= 20)-18) – изменение суммы капитала в отчетном периоде по сравнению с предыдущим

Баланс факторов:

3)+5)+7)+9)+11)+13)+15)+17)+19)+21)= ЗК1/К1- ЗК0/К0

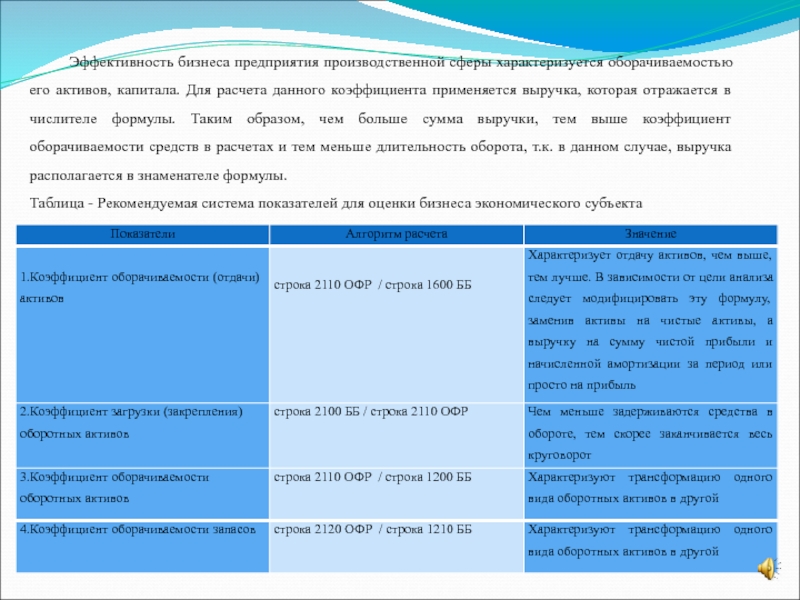

Слайд 20 Эффективность бизнеса предприятия производственной сферы характеризуется оборачиваемостью его активов, капитала. Для

Таблица - Рекомендуемая система показателей для оценки бизнеса экономического субъекта

Слайд 23

3. Оценка ликвидности и платежеспособности

Финансовое состояние предприятия характеризуется размещением и

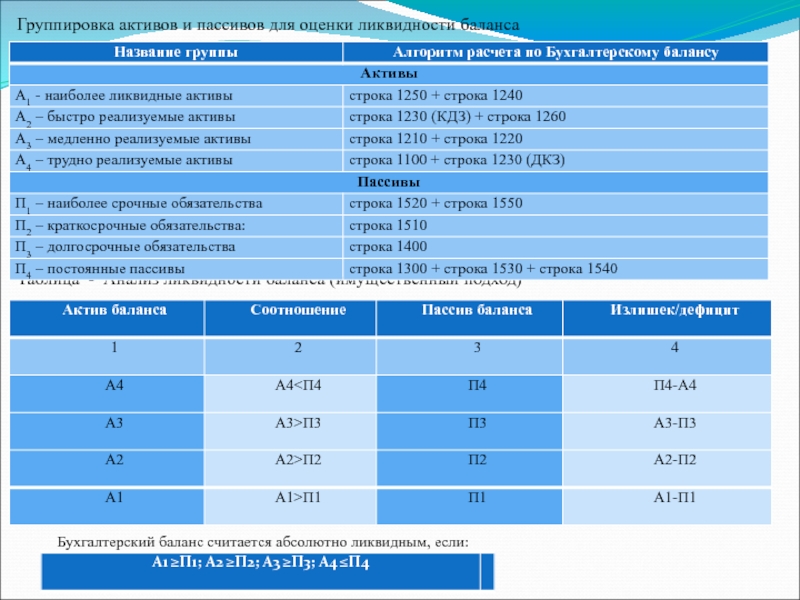

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по паcсиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Слайд 24Группировка активов и пассивов для оценки ликвидности баланса

Таблица - Анализ ликвидности

Бухгалтерский баланс считается абсолютно ликвидным, если:

Слайд 25

Таблица - Анализ ликвидности баланса, в тыс. руб.

Выполнение первых трех неравенств

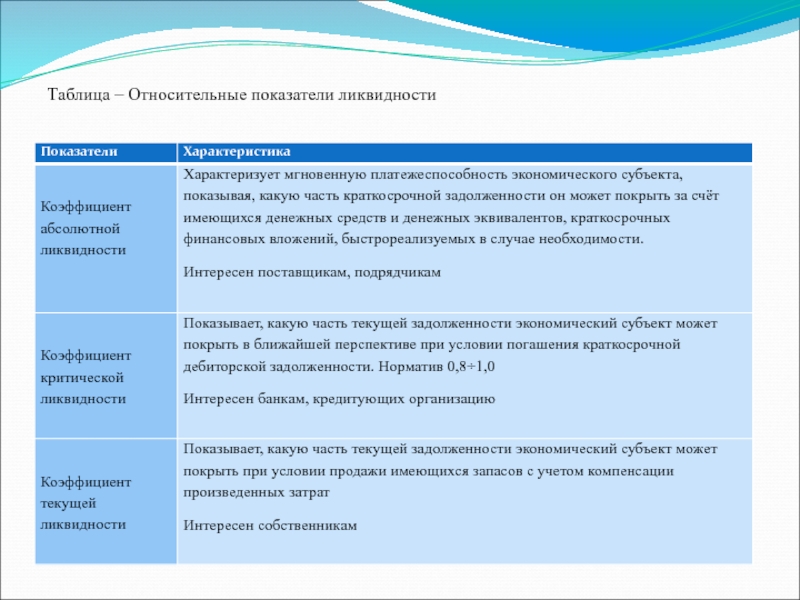

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности рассчитываются относительные показатели: коэффициент абсолютной ликвидности, коэффициент критической ликвидности (промежуточного покрытия), коэффициент текущей ликвидности (покрытия).

Слайд 27Коэффициенты ликвидности: методика расчета и их нормативные значения

Анализ коэффициентов ликвидности

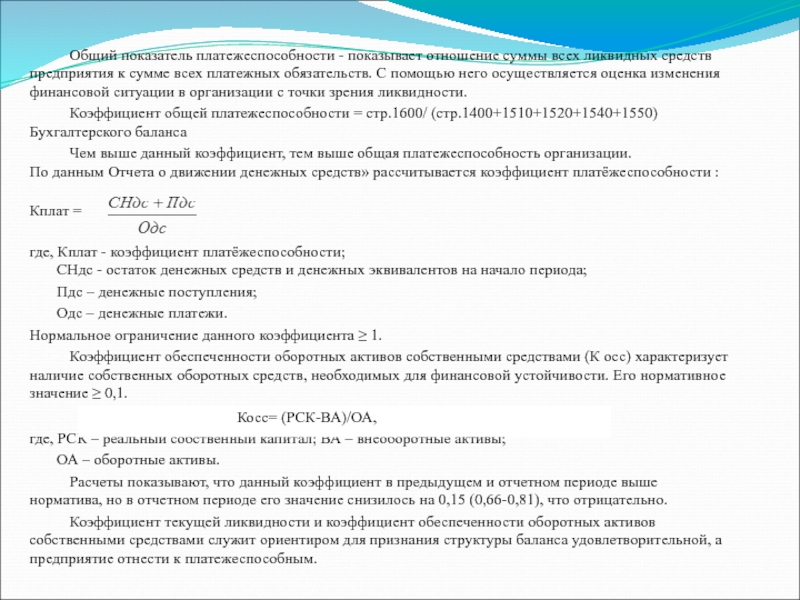

Слайд 28 Общий показатель платежеспособности - показывает отношение суммы всех ликвидных средств предприятия

Коэффициент общей платежеспособности = стр.1600/ (стр.1400+1510+1520+1540+1550) Бухгалтерского баланса

Чем выше данный коэффициент, тем выше общая платежеспособность организации.

По данным Отчета о движении денежных средств» рассчитывается коэффициент платёжеспособности :

Кплат =

где, Кплат - коэффициент платёжеспособности;

СНдс - остаток денежных средств и денежных эквивалентов на начало периода;

Пдс – денежные поступления;

Одс – денежные платежи.

Нормальное ограничение данного коэффициента ≥ 1.

Коэффициент обеспеченности оборотных активов собственными средствами (К осс) характеризует наличие собственных оборотных средств, необходимых для финансовой устойчивости. Его нормативное значение ≥ 0,1.

где, РСК – реальный собственный капитал; ВА – внеоборотные активы;

ОА – оборотные активы.

Расчеты показывают, что данный коэффициент в предыдущем и отчетном периоде выше норматива, но в отчетном периоде его значение снизилось на 0,15 (0,66-0,81), что отрицательно.

Коэффициент текущей ликвидности и коэффициент обеспеченности оборотных активов собственными средствами служит ориентиром для признания структуры баланса удовлетворительной, а предприятие отнести к платежеспособным.

Слайд 294. Оценка финансовых результатов и показателей рентабельности

Результатом оценки функционирования организации является

– без прибыли невозможно быть успешным на рынке недвижимости в условиях существующей конкуренции;

– без прибыли не решаются вопросы социального характера, как на уровне организации, так и на уровне государства.

Таблица - Анализ динамики и структуры финансовых результатов

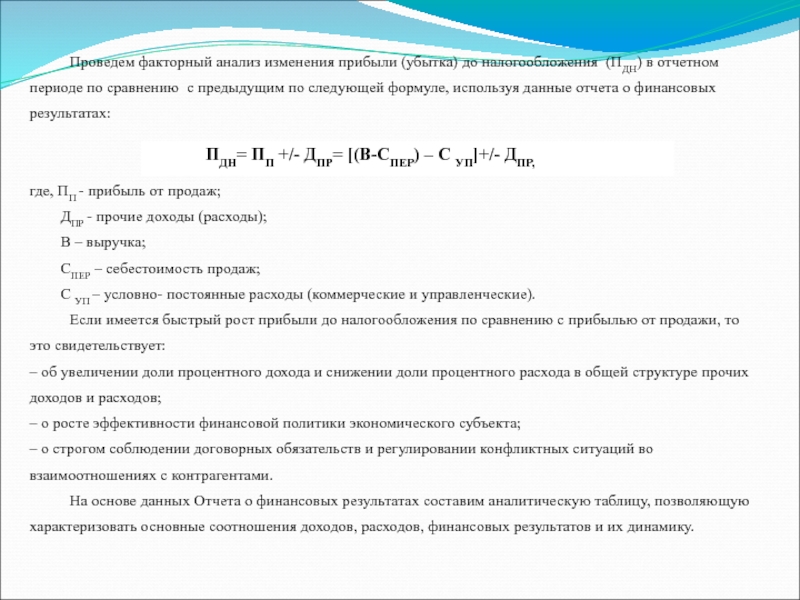

Слайд 30 Проведем факторный анализ изменения прибыли (убытка) до налогообложения (ПДН) в отчетном

где, ПП - прибыль от продаж;

ДПР - прочие доходы (расходы);

B – выручка;

CПЕР – себестоимость продаж;

С УП – условно- постоянные расходы (коммерческие и управленческие).

Если имеется быстрый рост прибыли до налогообложения по сравнению с прибылью от продажи, то это свидетельствует:

– об увеличении доли процентного дохода и снижении доли процентного расхода в общей структуре прочих доходов и расходов;

– о росте эффективности финансовой политики экономического субъекта;

– о строгом соблюдении договорных обязательств и регулировании конфликтных ситуаций во взаимоотношениях с контрагентами.

На основе данных Отчета о финансовых результатах составим аналитическую таблицу, позволяющую характеризовать основные соотношения доходов, расходов, финансовых результатов и их динамику.

Слайд 31Таблица - Динамика соотношения доходов, расходов и финансовых результатов

1.Отношение валовой прибыли к выручке характеризует долю каждого рубля от продажи, который может быть отправлен на покрытие управленческих и коммерческих расходов, а также прибыли от продажи.

В процессе анализа необходимо обратить внимание на изменение как процентного значения показателя, так и абсолютной величины валовой прибыли. В случае роста выручки от продажи, даже если процентное значение рассматриваемого показателя снизилось, может быть обеспечена необходимая сумма валовой прибыли, и наоборот, тенденция снижения процентного значения показателя при сохраняющемся объеме продаж может привести к сокращению прибыли от продажи продукции и ее недостаточности в будущем.

На анализируемом предприятии коэффициент соотношения валовой прибыли к выручке от продажи сократился на 0,06 в отчетном периоде по сравнению с предыдущим. Проведем факторный анализ изменения коэффициента соотношения валовой прибыли к выручке способом цепных подстановок, используя следующую расчетную формулу:

Кв = Пв/В,

где В – выручка (строка 2110 формы «Отчет о финансовых результатах»);

Пв – валовая прибыль (строка 2100 формы «Отчет о финансовых результатах»).

Слайд 321) Кв0=Пв0/В0

2) Квусл.=Пв1/В0

Δ Кв= Квусл.- Кв0– влияние изменения суммы валовой прибыли.

3)

Δ Кв= Кв1- Квусл– влияние изменения выручки.

Для количественной оценки в зависимости величины валовой прибыли от объема продаж и маржи валовой прибыли используется следующая формула:

Пв = В * Пв / В

Изменение величины валовой прибыли под влиянием изменения объема продаж:

∆Пв = (В1 –В0) * Пв0 /В0

Изменение валовой прибыли за счет снижения маржи прибыли:

∆Пв= В1 * (Пв1/В1 - Пв0/В0)

3. Отношение прибыли до налогообложения к выручке. В отличие от предыдущего показателя его значение изменяется под влиянием не только доходов и расходов, возникающих в процессе производства и продажи продукции, но и прочих доходов и расходов. Сопоставление динамики этого и предыдущего показателя отражает влияние прочих статей доходов и расходов на формирование прибыли до налогообложения (бухгалтерской). Соответственно, чем сильнее такое влияние, тем ниже качество и стабильность полученного конечного финансового результата:

Р = ПБ/В = ПП/В + ПДР/В,

где: Р – рентабельность предприятия

ПБ – прибыль до налогообложения (бухгалтерская прибыль)

В – выручка

ПП – прибыль от продажи

ПДР – прочие доходы (расходы)

Слайд 33 Проведем факторный анализ способом цепных подстановок, используя данные формы «Отчет о

Р0 = Пп0/В0 + Ппд0/В0

Русл.1 = Пп1/В1 + Ппд0/В0

Р1 = Пп1/В1 + Ппд1/В1

а) Проанализируем влияние изменения первого фактора на отклонение рентабельности экономического субъекта:

ΔР = Русл.- Р0

б) Проанализируем влияние изменения второго фактора на отклонение рентабельности экономического субъекта:

ΔР = Р1- Русл.

4. Отношение чистой прибыли к выручке является конечным показателем в системе показателей рентабельности продаж и отражает влияние на нее всей совокупности прочих доходов и расходов, а также более устойчивые связи между финансовым результатом и выручкой, т.е. в большей степени отвечает задаче прогнозирования финансовых результатов деятельности.

5,6,7. Цель расчета соотношения себестоимости продаж к выручке, отношения коммерческих расходов к выручке и управленческих расходов к выручке – оценка той роли, которую играют производственная, сбытовая и управленческая функции в управлении экономическим субъектом.

По динамике этих соотношений формулируются выводы о способности экономического субъекта управлять соотношением Расходы/Доходы. Тенденция к росту указанных соотношений может свидетельствовать о том, что у субъекта существуют проблемы контроля над расходами, поэтому следует провести постатейное рассмотрение расходов с целью выявления их снижения. При оценке возможности использования данных Отчета о прибылях и убытках для прогнозирования финансовых результатов необходимо рассчитать каждую статью отчета и оценить вероятность ее присутствия в будущем.

Слайд 34 Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия.

Таблица - Показатели рентабельности

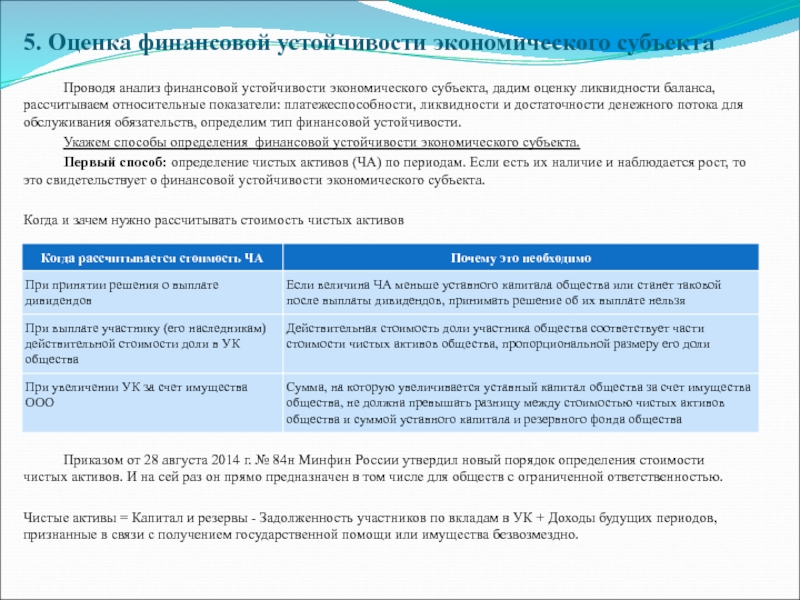

Слайд 375. Оценка финансовой устойчивости экономического субъекта

Проводя анализ финансовой устойчивости экономического субъекта,

Укажем способы определения финансовой устойчивости экономического субъекта.

Первый способ: определение чистых активов (ЧА) по периодам. Если есть их наличие и наблюдается рост, то это свидетельствует о финансовой устойчивости экономического субъекта.

Когда и зачем нужно рассчитывать стоимость чистых активов

Приказом от 28 августа 2014 г. № 84н Минфин России утвердил новый порядок определения стоимости чистых активов. И на сей раз он прямо предназначен в том числе для обществ с ограниченной ответственностью.

Чистые активы = Капитал и резервы - Задолженность участников по вкладам в УК + Доходы будущих периодов, признанные в связи с получением государственной помощи или имущества безвозмездно.

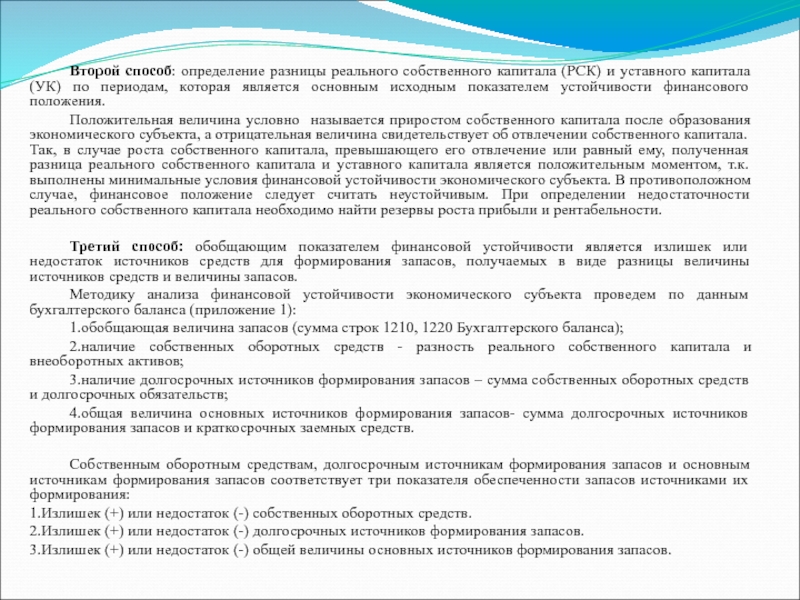

Слайд 38 Второй способ: определение разницы реального собственного капитала (РСК) и уставного капитала

Положительная величина условно называется приростом собственного капитала после образования экономического субъекта, а отрицательная величина свидетельствует об отвлечении собственного капитала. Так, в случае роста собственного капитала, превышающего его отвлечение или равный ему, полученная разница реального собственного капитала и уставного капитала является положительным моментом, т.к. выполнены минимальные условия финансовой устойчивости экономического субъекта. В противоположном случае, финансовое положение следует считать неустойчивым. При определении недостаточности реального собственного капитала необходимо найти резервы роста прибыли и рентабельности.

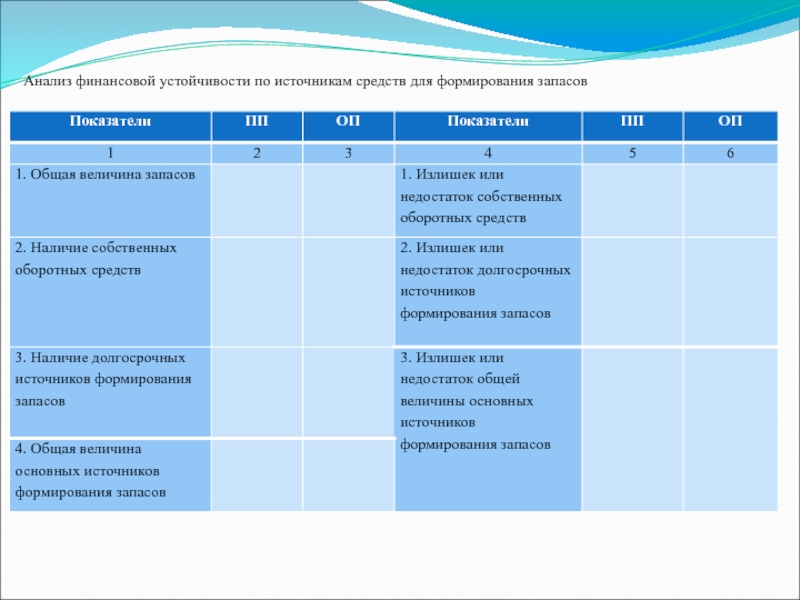

Третий способ: обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов, получаемых в виде разницы величины источников средств и величины запасов.

Методику анализа финансовой устойчивости экономического субъекта проведем по данным бухгалтерского баланса (приложение 1):

1.обобщающая величина запасов (сумма строк 1210, 1220 Бухгалтерского баланса);

2.наличие собственных оборотных средств - разность реального собственного капитала и внеоборотных активов;

3.наличие долгосрочных источников формирования запасов – сумма собственных оборотных средств и долгосрочных обязательств;

4.общая величина основных источников формирования запасов- сумма долгосрочных источников формирования запасов и краткосрочных заемных средств.

Собственным оборотным средствам, долгосрочным источникам формирования запасов и основным источникам формирования запасов соответствует три показателя обеспеченности запасов источниками их формирования:

1.Излишек (+) или недостаток (-) собственных оборотных средств.

2.Излишек (+) или недостаток (-) долгосрочных источников формирования запасов.

3.Излишек (+) или недостаток (-) общей величины основных источников формирования запасов.

Слайд 39

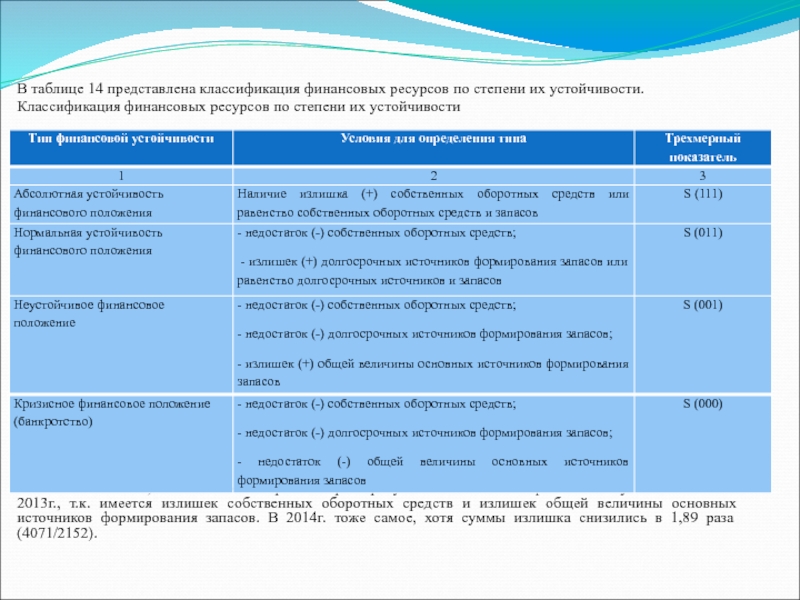

В таблице 14 представлена классификация финансовых ресурсов по степени их устойчивости.

Классификация

Анализ показывает, что ООО «Мистраль» характеризуется абсолютной финансовой устойчивостью в 2013г., т.к. имеется излишек собственных оборотных средств и излишек общей величины основных источников формирования запасов. В 2014г. тоже самое, хотя суммы излишка снизились в 1,89 раза (4071/2152).

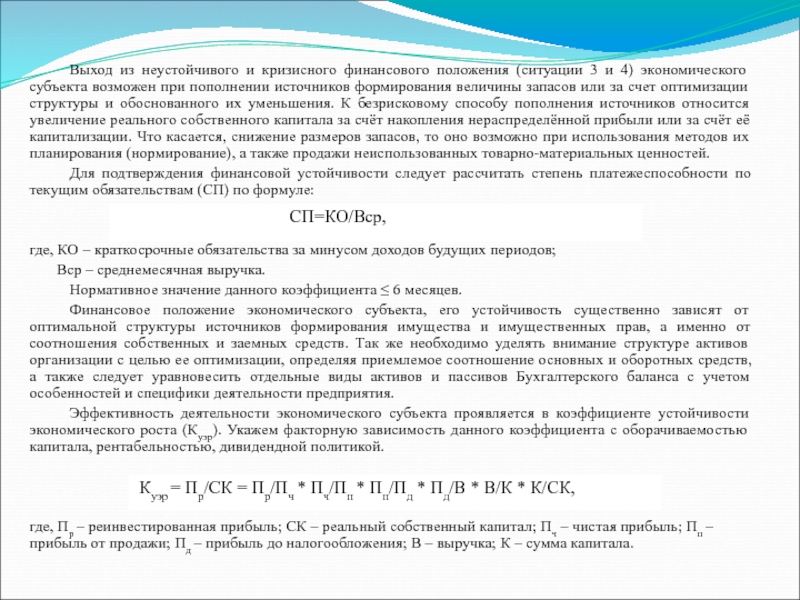

Слайд 41 Выход из неустойчивого и кризисного финансового положения (ситуации 3 и 4)

Для подтверждения финансовой устойчивости следует рассчитать степень платежеспособности по текущим обязательствам (СП) по формуле:

где, КО – краткосрочные обязательства за минусом доходов будущих периодов;

Вср – среднемесячная выручка.

Нормативное значение данного коэффициента ≤ 6 месяцев.

Финансовое положение экономического субъекта, его устойчивость существенно зависят от оптимальной структуры источников формирования имущества и имущественных прав, а именно от соотношения собственных и заемных средств. Так же необходимо уделять внимание структуре активов организации с целью ее оптимизации, определяя приемлемое соотношение основных и оборотных средств, а также следует уравновесить отдельные виды активов и пассивов Бухгалтерского баланса с учетом особенностей и специфики деятельности предприятия.

Эффективность деятельности экономического субъекта проявляется в коэффициенте устойчивости экономического роста (Куэр). Укажем факторную зависимость данного коэффициента с оборачиваемостью капитала, рентабельностью, дивидендной политикой.

где, Пр – реинвестированная прибыль; СК – реальный собственный капитал; Пч – чистая прибыль; Пп – прибыль от продажи; Пд – прибыль до налогообложения; В – выручка; К – сумма капитала.

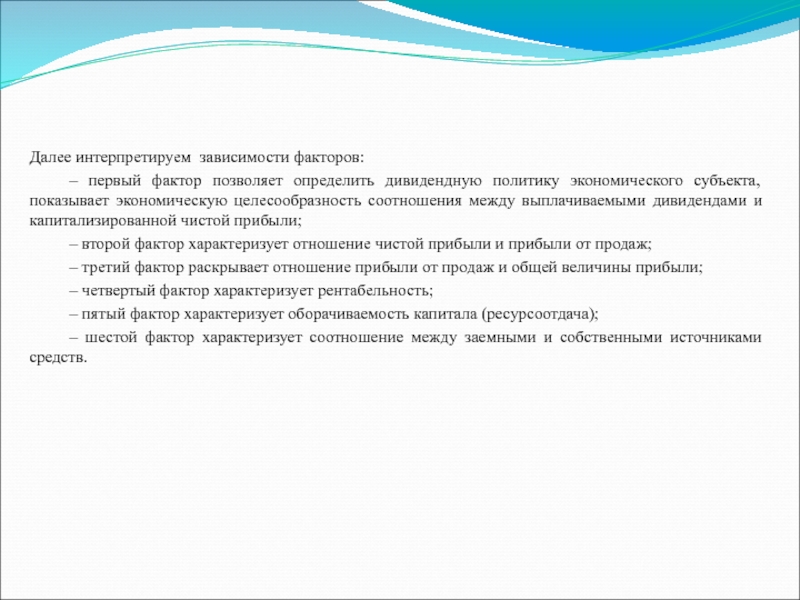

Слайд 42Далее интерпретируем зависимости факторов:

– первый фактор позволяет определить дивидендную политику экономического

– второй фактор характеризует отношение чистой прибыли и прибыли от продаж;

– третий фактор раскрывает отношение прибыли от продаж и общей величины прибыли;

– четвертый фактор характеризует рентабельность;

– пятый фактор характеризует оборачиваемость капитала (ресурсоотдача);

– шестой фактор характеризует соотношение между заемными и собственными источниками средств.

Слайд 43Алгоритм факторного анализа изменения коэффициента устойчивости экономического роста способом цепных подстановок:

1)Куэр0

2) Куэр усл = Пр1/Пч1 * Пч0/Пп0 * Пп0/Пд0 * Пд0/В0 * В0/К0 * К0/СК0

3)∆ Куэр = 2)-1) – влияние изменения первого фактора

4) Куэр усл = Пр1/Пч1 * Пч1/Пп1 * Пп0/Пд0 * Пд0/В0 * В0/К0 * К0/СК0

5) ∆ Куэр = 4)-2) – влияние изменения второго фактора

6) Куэр усл = Пр1/Пч1 * Пч1/Пп1 * Пп1/Пд1 * Пд0/В0 * В0/К0 * К0/СК0

7) ∆ Куэр = 6)-4) – влияние изменения третьего фактора

8) Куэр усл = Пр1/Пч1 * Пч1/Пп1 * Пп1/Пд1 * Пд1/В1 * В0/К0 * К0/СК0

9) ∆ Куэр = 8)-6) – влияние изменения четвертого фактора

10) Куэр усл = Пр1/Пч1 * Пч1/Пп1 * Пп1/Пд1 * Пд1/В1 * В1/К1 * К0/СК0

11) ∆ Куэр = 10)-8) – влияние изменения пятого фактора

12) Куэр 1 = Пр1/Пч1 * Пч1/Пп1 * Пп1/Пд1 * Пд1/В1 * В1/К1 * К1/СК1

13) ∆ Куэр = 12)-10) – влияние изменения шестого фактора

Баланс отклонений факторов: 3)+5)+7)+9)+11)+13)= 12)-1)

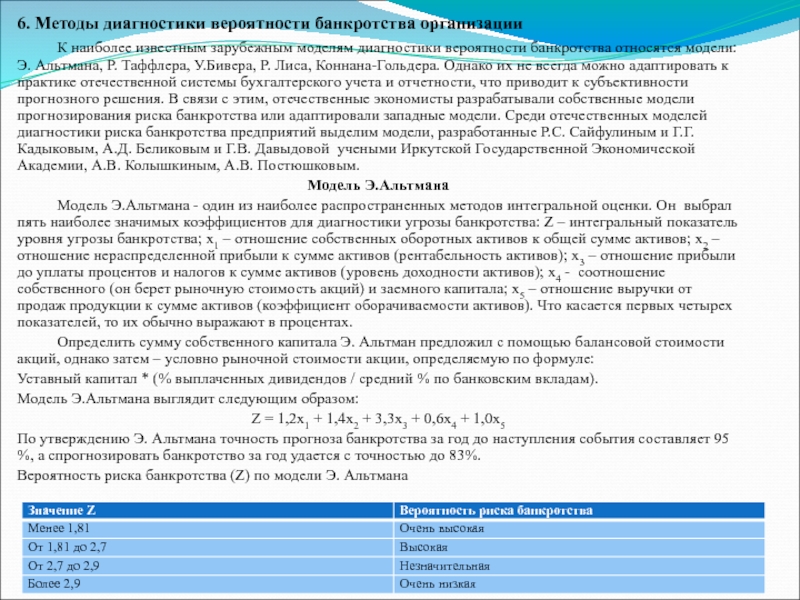

Слайд 446. Методы диагностики вероятности банкротства организации

К наиболее известным зарубежным моделям диагностики

Модель Э.Альтмана

Модель Э.Альтмана - один из наиболее распространенных методов интегральной оценки. Он выбрал пять наиболее значимых коэффициентов для диагностики угрозы банкротства: Z – интегральный показатель уровня угрозы банкротства; х1 – отношение собственных оборотных активов к общей сумме активов; х2 – отношение нераспределенной прибыли к сумме активов (рентабельность активов); х3 – отношение прибыли до уплаты процентов и налогов к сумме активов (уровень доходности активов); х4 - соотношение собственного (он берет рыночную стоимость акций) и заемного капитала; х5 – отношение выручки от продаж продукции к сумме активов (коэффициент оборачиваемости активов). Что касается первых четырех показателей, то их обычно выражают в процентах.

Определить сумму собственного капитала Э. Альтман предложил с помощью балансовой стоимости акций, однако затем – условно рыночной стоимости акции, определяемую по формуле:

Уставный капитал * (% выплаченных дивидендов / средний % по банковским вкладам).

Модель Э.Альтмана выглядит следующим образом:

Z = 1,2х1 + 1,4х2 + 3,3х3 + 0,6х4 + 1,0х5

По утверждению Э. Альтмана точность прогноза банкротства за год до наступления события составляет 95 %, а спрогнозировать банкротство за год удается с точностью до 83%.

Вероятность риска банкротства (Z) по модели Э. Альтмана

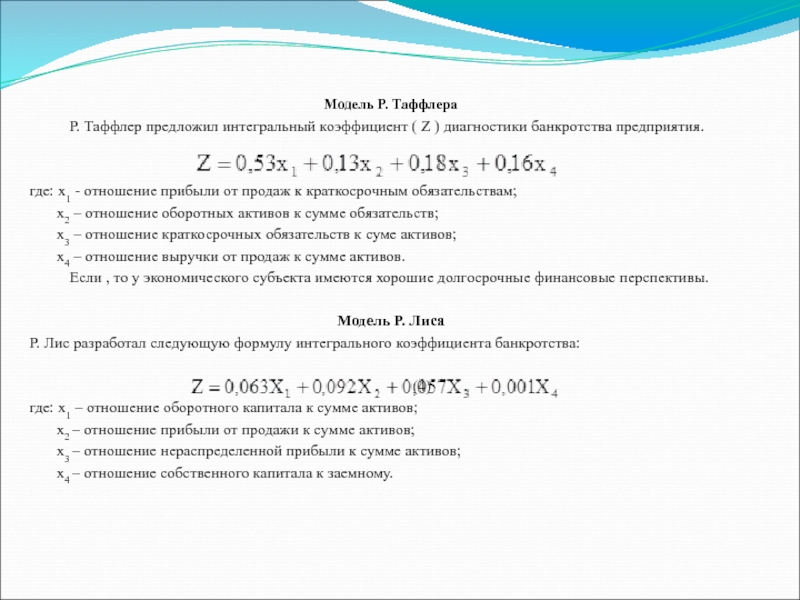

Слайд 45Модель Р. Таффлера

Р. Таффлер предложил интегральный коэффициент ( Z ) диагностики

где: х1 - отношение прибыли от продаж к краткосрочным обязательствам;

х2 – отношение оборотных активов к сумме обязательств;

х3 – отношение краткосрочных обязательств к суме активов;

х4 – отношение выручки от продаж к сумме активов.

Если , то у экономического субъекта имеются хорошие долгосрочные финансовые перспективы.

Модель Р. Лиса

Р. Лис разработал следующую формулу интегрального коэффициента банкротства:

(4)

где: х1 – отношение оборотного капитала к сумме активов;

х2 – отношение прибыли от продажи к сумме активов;

х3 – отношение нераспределенной прибыли к сумме активов;

х4 – отношение собственного капитала к заемному.

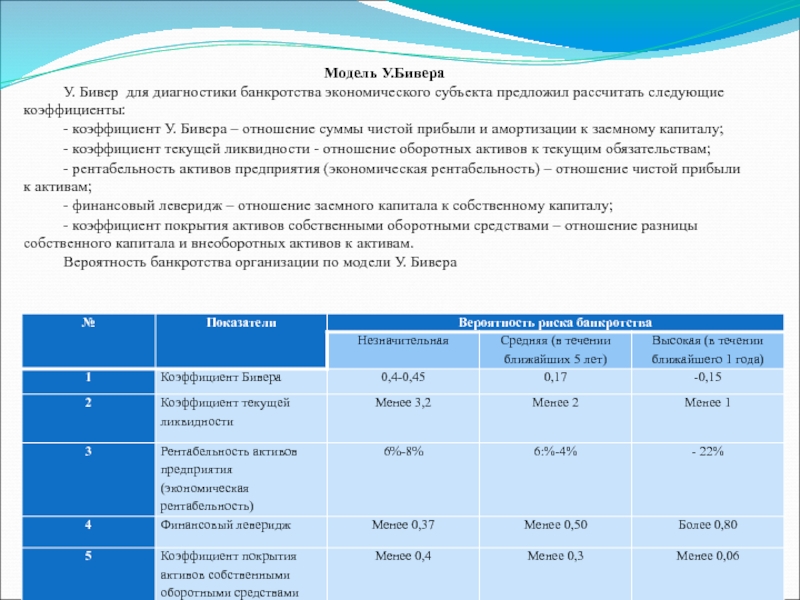

Слайд 46Модель У.Бивера

У. Бивер для диагностики банкротства экономического субъекта предложил рассчитать следующие

- коэффициент У. Бивера – отношение суммы чистой прибыли и амортизации к заемному капиталу;

- коэффициент текущей ликвидности - отношение оборотных активов к текущим обязательствам;

- рентабельность активов предприятия (экономическая рентабельность) – отношение чистой прибыли к активам;

- финансовый леверидж – отношение заемного капитала к собственному капиталу;

- коэффициент покрытия активов собственными оборотными средствами – отношение разницы собственного капитала и внеоборотных активов к активам.

Вероятность банкротства организации по модели У. Бивера

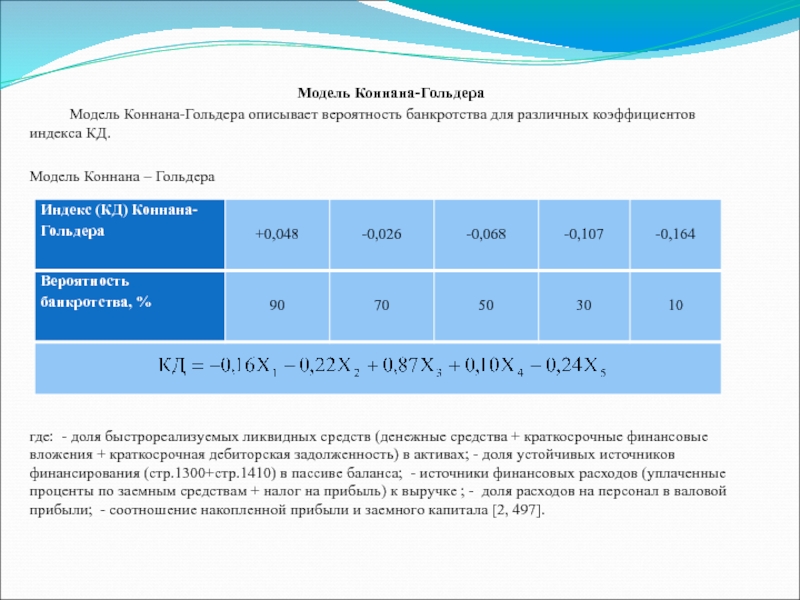

Слайд 47Модель Коннана-Гольдера

Модель Коннана-Гольдера описывает вероятность банкротства для различных коэффициентов индекса КД.

Модель

где: - доля быстрореализуемых ликвидных средств (денежные средства + краткосрочные финансовые вложения + краткосрочная дебиторская задолженность) в активах; - доля устойчивых источников финансирования (стр.1300+стр.1410) в пассиве баланса; - источники финансовых расходов (уплаченные проценты по заемным средствам + налог на прибыль) к выручке ; - доля расходов на персонал в валовой прибыли; - соотношение накопленной прибыли и заемного капитала [2, 497].

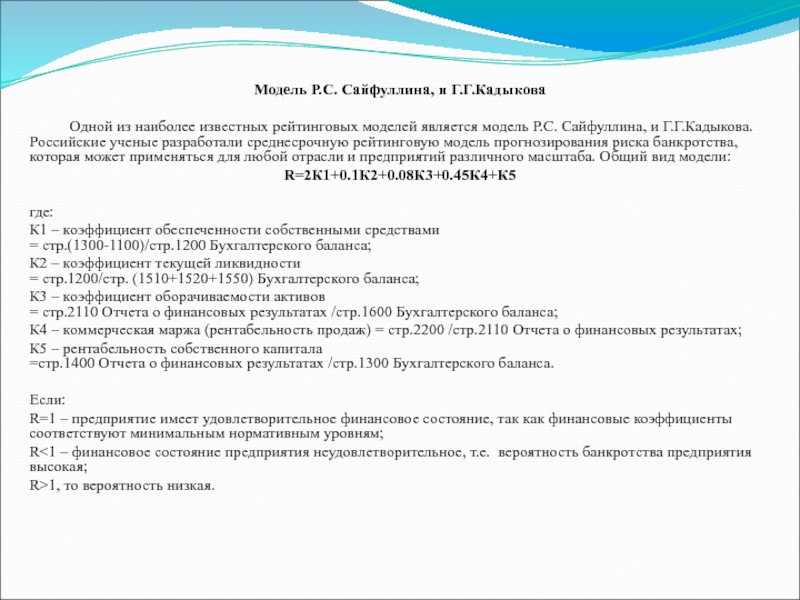

Слайд 48Модель Р.С. Сайфуллина, и Г.Г.Кадыкова

Одной из наиболее известных рейтинговых моделей является

R=2К1+0.1К2+0.08К3+0.45К4+К5

где:

К1 – коэффициент обеспеченности собственными средствами = стр.(1300-1100)/стр.1200 Бухгалтерского баланса;

К2 – коэффициент текущей ликвидности = стр.1200/стр. (1510+1520+1550) Бухгалтерского баланса;

К3 – коэффициент оборачиваемости активов = стр.2110 Отчета о финансовых результатах /стр.1600 Бухгалтерского баланса;

К4 – коммерческая маржа (рентабельность продаж) = стр.2200 /стр.2110 Отчета о финансовых результатах;

К5 – рентабельность собственного капитала =стр.1400 Отчета о финансовых результатах /стр.1300 Бухгалтерского баланса.

Если:

R=1 – предприятие имеет удовлетворительное финансовое состояние, так как финансовые коэффициенты соответствуют минимальным нормативным уровням;

R<1 – финансовое состояние предприятия неудовлетворительное, т.е. вероятность банкротства предприятия высокая;

R>1, то вероятность низкая.

Слайд 49Модель А.В. Постюшков

А.В. Постюшков предложил четырехфакторную и пятифакторную модель диагностики риска

R=0,125Kтл+2,5Косс+0,40Коб+1,25Кр (6)

где:

Ктл – коэффициент текущей ликвидности (нормативное значение >2);

Косс – коэффициент обеспеченности собственными средствами (нормативное значение >0,1);

Коб – коэффициент оборачиваемости собственного капитала (нормативное значение - 6);

Кр – коэффициент рентабельности собственного капитала (нормативное значение >0,2).

Оценку риска банкротства осуществляется по следующей схеме:

если R<0.99, то вероятность банкротства высокая,

если R>, то вероятность банкротства низкая.

R=0,1Kтл+2Косс+0,080Коб+Кр+0,45Км

где:

Км – коммерческая маржа или рентабельность продаж (нормативное значение – 0,45).

Если R>1.0025, то вероятность риска банкротства низкая.

Отметим, что модель Р.С. Сайфуллина, и Г.Г.Кадыкова очень близка по используемым финансовым коэффициентам к пятифакторной ранговой модели А.В. Постюшкова, отличие состоит только в К3 - коэффициенте оборачиваемости активов.

Слайд 50Модель ИГЭА

Специалисты Иркутской государственной экономической академии (ИГЭА) А.Ю. Беликов и Г.В.

R=8.38*R1+R2+0.054*R3+0.63*R4,

где:

R- интегральный показатель банкротства предприятия;

R1 - отношение оборотных активов к активам;

R2 - отношение чистой прибыли к собственному капиталу;

R3 - отношение выручки продаж к активам;

R4 - отношение чистой прибыли к затратам.

Управленческие решения можно приниматься в соответствии со следующими диапазонами: если показатель R < 0, то вероятность риска банкротства 90-100%, 0-0.18 – высокий риск банкротства (60-80%), 0.18-0.32 – средний риск банкротства (35-50%), 0.32-0.42 – низкий риск банкротства (15-20%), R > 0.42 – минимальный риск банкротства экономического субъекта.

Доминирующее значение в данной модели имеет отношение оборотных активов к сумме активов, т.к. этот показатель - важнейший индикатор кризисных явлений для торговых организаций. На наш взгляд, эта модель может быть применена и для экономических субъектов сферы услуг.

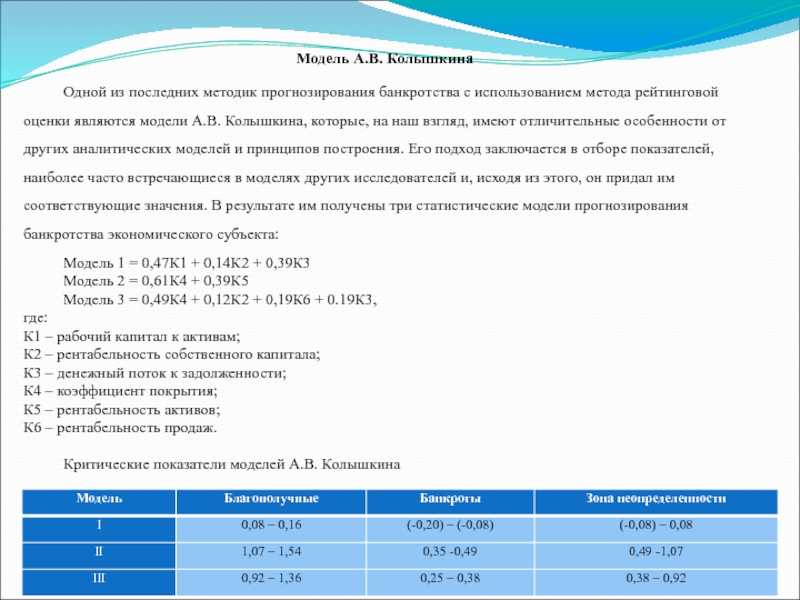

Слайд 51Модель А.В. Колышкина

Одной из последних методик прогнозирования банкротства с использованием метода

Модель 1 = 0,47К1 + 0,14К2 + 0,39К3

Модель 2 = 0,61К4 + 0,39К5

Модель 3 = 0,49К4 + 0,12К2 + 0,19К6 + 0.19К3,

где:

К1 – рабочий капитал к активам;

К2 – рентабельность собственного капитала;

К3 – денежный поток к задолженности;

К4 – коэффициент покрытия;

К5 – рентабельность активов;

К6 – рентабельность продаж.

Критические показатели моделей А.В. Колышкина

Слайд 52 Достоинством этих рейтинговых моделей является простота использования. Вместе с тем, методы

При проведении диагностики вероятности банкротства (несостоятельности) экономического субъекта с использованием приведенных выше моделей следует учитывать, что их результаты могут быть существенно искажены вследствие нестабильности российской экономики и наличия мирового финансового кризиса. Кроме этого следует, учитывать ряд неформальных критериев, дающих возможность спрогнозировать вероятность потенциального банкротства организации. Приведем некоторые из них:

- неудовлетворительная структура имущества экономического субъекта, в первую очередь текущих активов, тенденция к росту в их составе труднореализуемых активов (сомнительной дебиторской задолженности, запасов товарно-материальных ценностей с длительным периодом оборота) может сделать такое предприятие неспособным отвечать по своим обязательствам;

- замедление оборачиваемости средств организации (чрезмерное накапливание запасов, ухудшение состояния расчетов с покупателями);

- сокращения периода погашения дебиторской задолженности при замедлении оборачиваемости текущих активов;

- наличие просроченной кредиторской задолженности и увеличение ее удельного веса в составе обязательств предприятия;

- нерациональная структура привлечения и размещения средств, формирование долгосрочных активов за счет краткосрочных источников средств.