- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Основные системы налогообложения, порядок их применения презентация

Содержание

- 1. Основные системы налогообложения, порядок их применения

- 2. ОСНОВНЫЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, ПОРЯДОК ИХ ПРИМЕНЕНИЯ.

- 3. ПРАВА НАЛОГОПЛАТЕЛЬЩИКОВ СТАТЬЯ 21 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ

- 4. 1. ОСНОВНАЯ (ОБЩАЯ, ТРАДИЦИОННАЯ) СИСТЕМА НАЛОГООБЛОЖЕНИЯ;

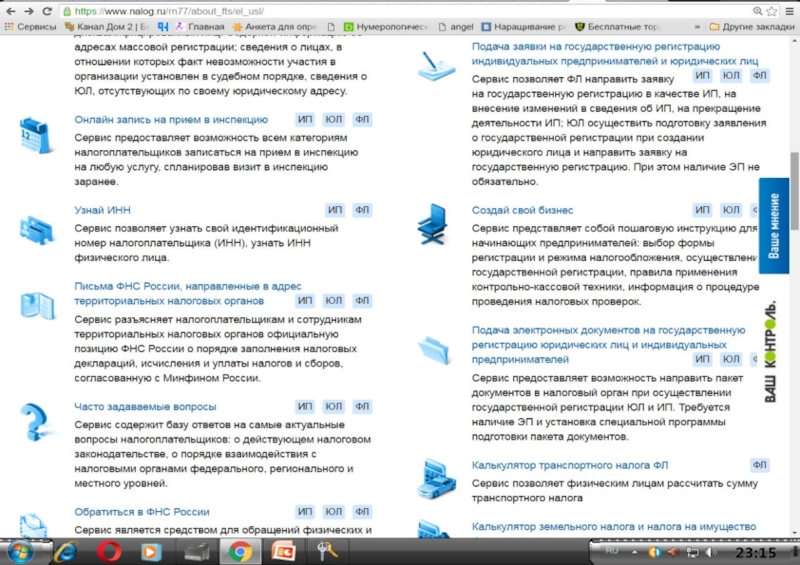

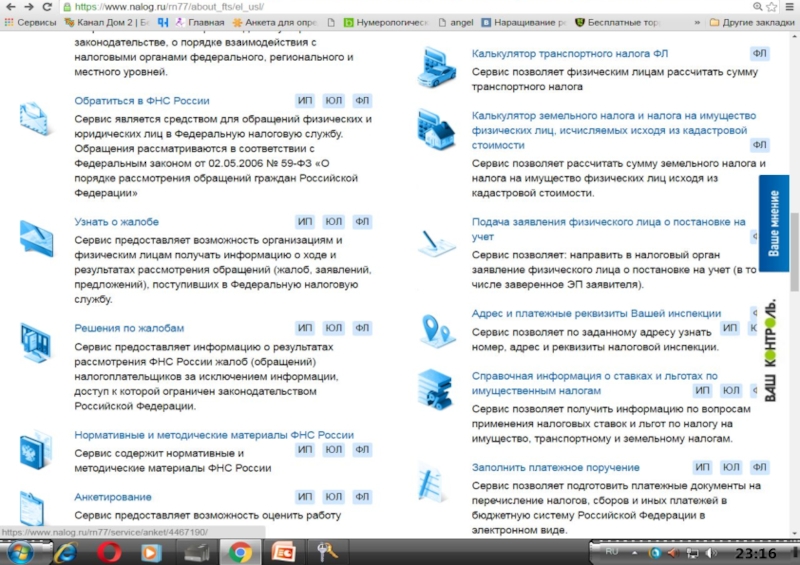

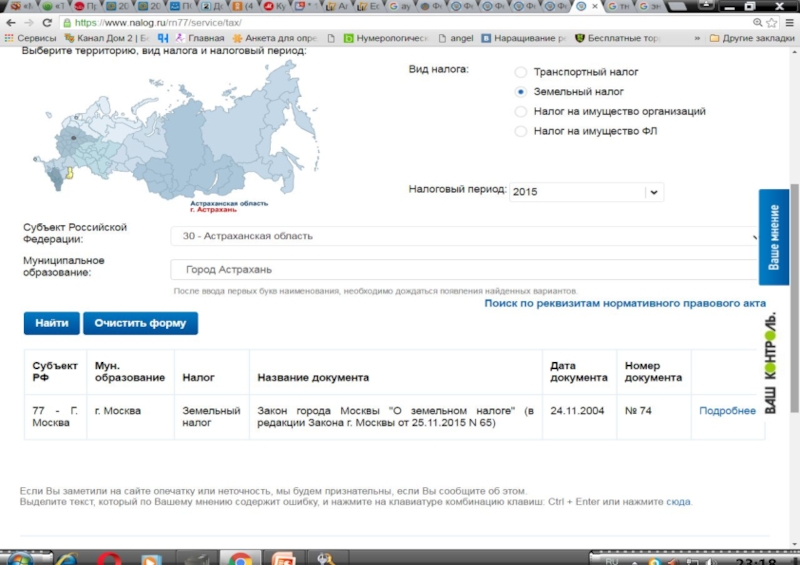

- 5. WWW. NALOG. RU АДРЕС САЙТА

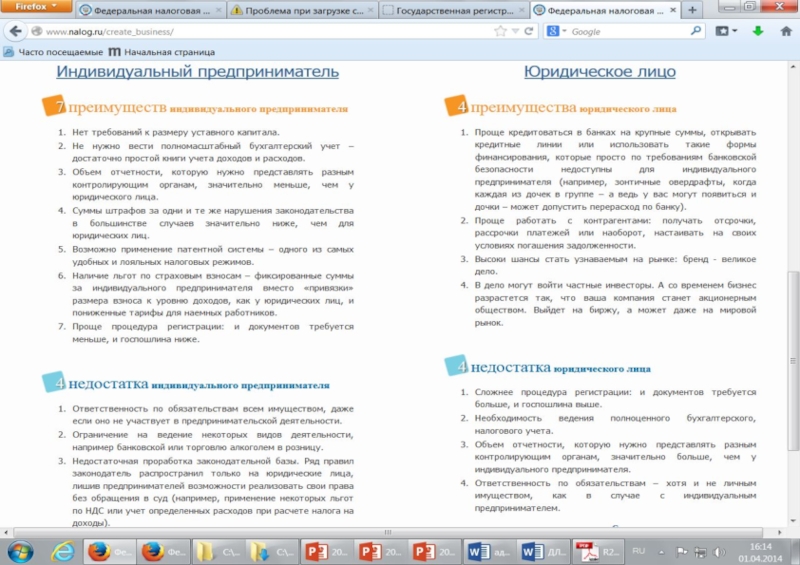

- 6. СОЗДАЙ СВОЙ БИЗНЕС

- 10. ПРИ ВЫБОРЕ СИСТЕМЫ НАЛОГОБЛОЖЕНИЯ НЕОБХОДИМО РУКОВОДСТВОВАТЬСЬТЯ ПОЛОЖЕНИЯМИ

- 11. Специальные налоговые режимы

- 12. Единый сельскохозяйственный

- 13. ЕСХН разработан и введен специально для производителей

- 14. Важное ограничение при применении ЕСХН – в

- 15. Ставка налога равна 6%. Сумма ЕСХН (авансового

- 16. Упрощенная система налогообложения (гл. 26.2 НК РФ)

- 17. Вы можете подать уведомление о переходе УСН,

- 18. Если предприниматель уже применяет общий режим, но

- 19. Индивидуальные предприниматели, применяющие УСН, уплачивают: авансовые платежи

- 20. Ставка налога зависит от объекта налогообложения:

- 21. 3 критерия перехода на упрощенную систему и ее применения

- 22. Сменить объект налогообложения возможно только со следующего

- 23. АСТРАХАНСКАЯ ОБЛАСТЬ ЗАКОН АСТРАХАНСКОЙ ОБЛАСТИ

- 24. Единый налог на вмененный доход (глава 26.3 НК РФ)

- 26. Подается в течение 5-и дней со дня

- 27. Налогоплательщик исчисляет сумму налога по итогам квартала

- 28. Прекращение деятельности: осуществляется на основании заявления о

- 29. Г. АСТРАХАНЬ СОВЕТ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ "ГОРОД АСТРАХАНЬ"

- 31. 8) оказания услуг общественного питания, осуществляемых через

- 32. Патентная система

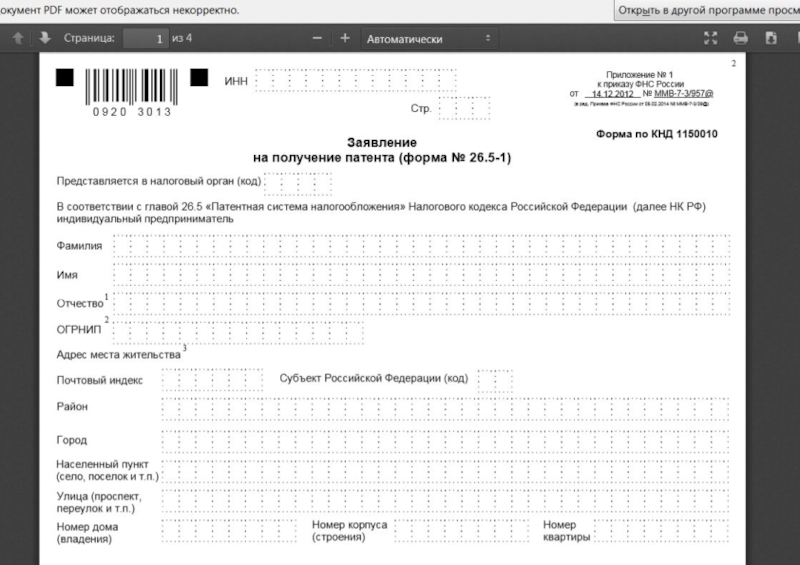

- 33. Заявление для получения патента подается в налоговый

- 34. Физлицо может применять ПСН со дня государственной

- 35. Внимание!!!!! Индивидуальный предприниматель может приобрести патент

- 37. Налоговый орган в течение 5

- 38. ПРИЧИНЫ ОТКАЗА: 1) несоответствие перечню

- 39. Налог исчисляется как произведение ставки 6% и

- 40. НАПОМНЮ!!! -- Заявление для получения патента подается

- 41. Внимание! Индивидуальный предприниматель может приобрести патент на

- 42. Индивидуальный предприниматель на патентной системе налогообложения обязан

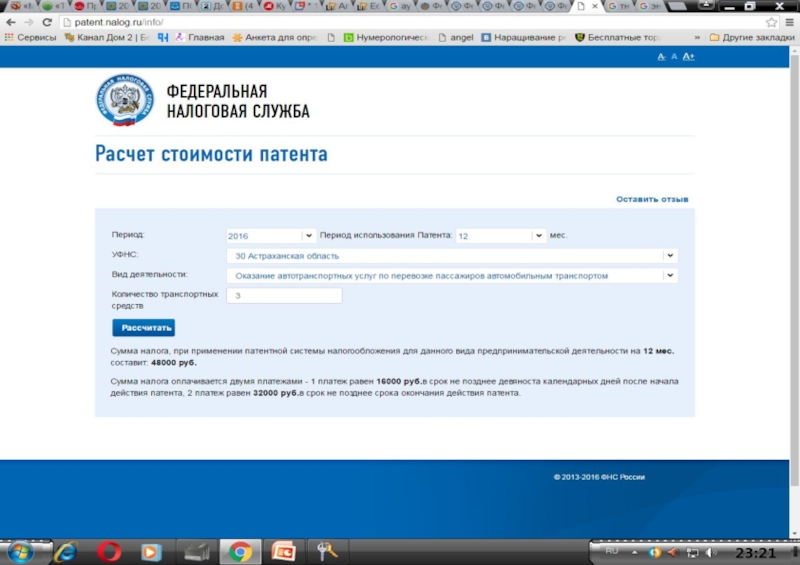

- 43. ПРИМЕР: ГОДОВОЙ ДОХОД – 1000 000

- 44. когда и сколько платить

- 45. если патент получен на срок от одного

- 46. если патент получен на срок, составляющий шесть

- 47. В Астраханской области принят закон от 08.11.2012 года

- 48. ВИДЫ ДЕЯТЕЛЬНОСТИ ВСЕГО 63

- 49. Статья 346.52 НК РФ Налоговая декларация

- 50. Общая система налогообложения (гл. 21 и 23 НК РФ)

- 51. ПРИМЕНЯЕТСЯ ПО «УМОЛЧАНИЮ» БЕЗ ПОДАЧИ ЗАЯВЛЕНИЯ. Главные

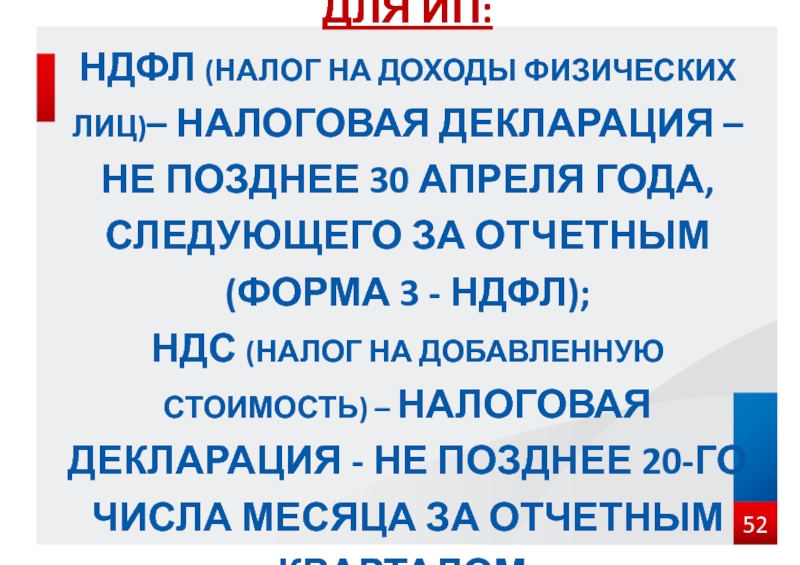

- 52. ДЛЯ ИП: НДФЛ (НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ

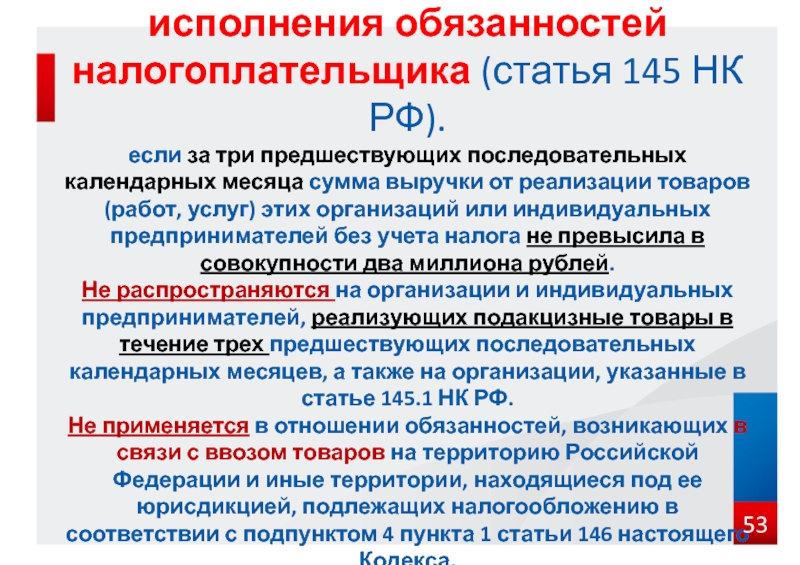

- 53. НДС - Освобождение от исполнения обязанностей налогоплательщика

- 54. ОБРАЩАЮ ВНИМАНИЕ!!! Налоговая декларация представляется каждым налогоплательщиком

- 56. Лицо, признаваемое налогоплательщиком по одному или нескольким

- 57. Единая (упрощенная) налоговая декларация представляется в налоговый

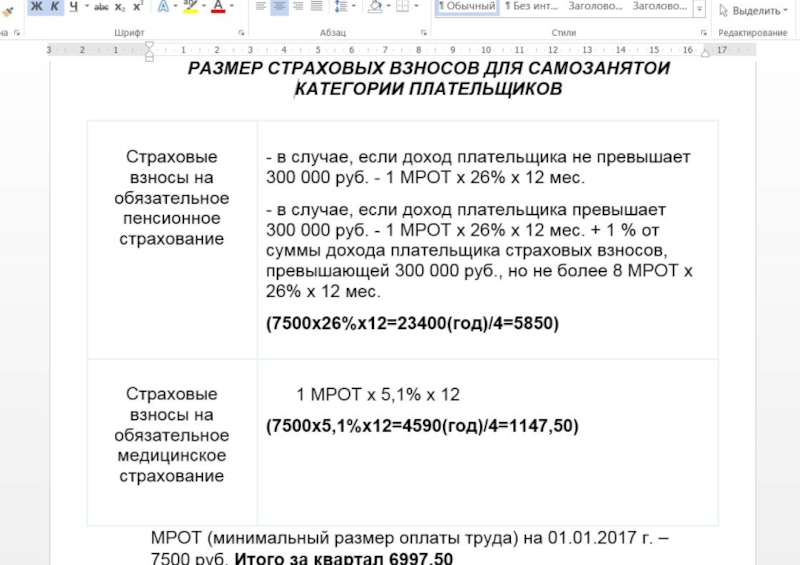

- 58. С 1 января 2017 года Взимание страховых

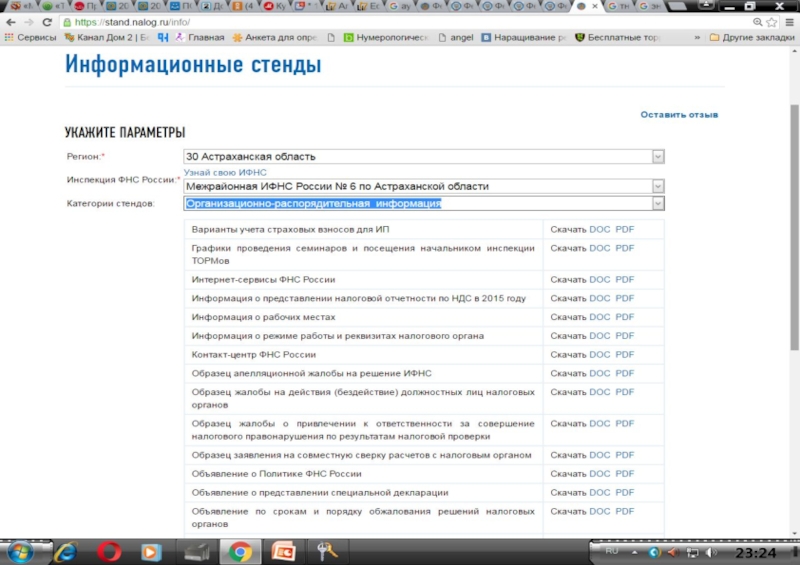

- 60. ЭЛЕКТРОННЫЕ УСЛУГИ НА САЙТЕ: WWW.NALOG.RU

- 71. СПАСИБО ЗА ВНИМАНИЕ

Слайд 3ПРАВА НАЛОГОПЛАТЕЛЬЩИКОВ

СТАТЬЯ 21 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ

(ЧАСТЬ 1)

ОБЯЗАННОСТИ НАЛОГОПЛАТЕЛЬЩИКОВ

СТАТЬЯ

23 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ

(ЧАСТЬ 1)

(ЧАСТЬ 1)

Слайд 41. ОСНОВНАЯ (ОБЩАЯ, ТРАДИЦИОННАЯ) СИСТЕМА НАЛОГООБЛОЖЕНИЯ; 2. ЕДИНЫЙ НАЛОГ НА ВМЕННЫЙ

ДОХОД (ЕНВД);

3. УПРОЩЕННАЯ СИСТЕМА НАЛОГОБЛОЖЕНИЯ (УСН);

4. ЕДИНЫЙ СЕЛЬСКОХОЗЯЙСТВЕННЫЙ НАЛОГ (ЕСХН);

5. ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ. (ПСН).

Слайд 10ПРИ ВЫБОРЕ СИСТЕМЫ НАЛОГОБЛОЖЕНИЯ НЕОБХОДИМО РУКОВОДСТВОВАТЬСЬТЯ ПОЛОЖЕНИЯМИ НАЛОГОВОГО КОДЕКСА РФ И

ДРУГИХ ЗАКОНОДАТЕЛЬНЫХ АКТАХ О НАЛОГАХ

Слайд 11Специальные налоговые режимы применяются по желанию налогоплательщика на основании поданных заявлений в

установленные законодательством сроки

Слайд 13ЕСХН разработан и введен специально для производителей сельскохозяйственной продукции. К ней

относится продукция растениеводства, сельского и лесного хозяйства, животноводства, в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов.

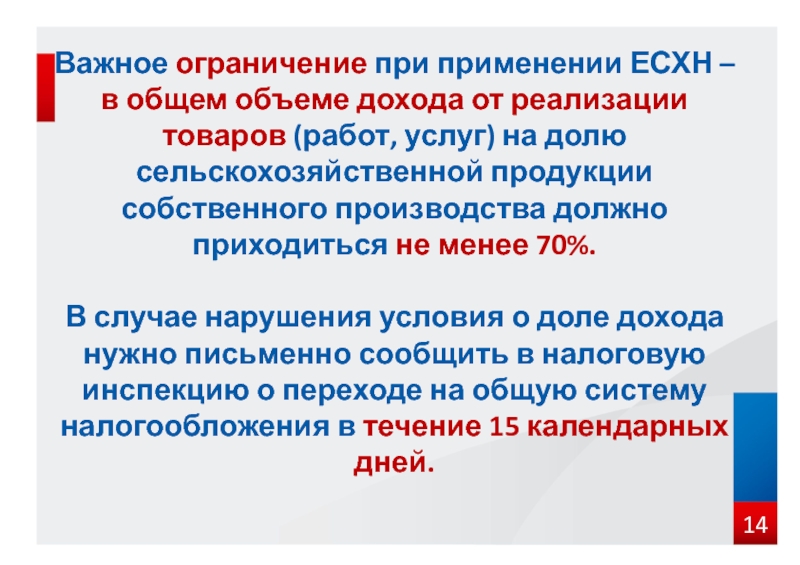

Слайд 14Важное ограничение при применении ЕСХН – в общем объеме дохода от

реализации товаров (работ, услуг) на долю сельскохозяйственной продукции собственного производства должно приходиться не менее 70%.

В случае нарушения условия о доле дохода нужно письменно сообщить в налоговую инспекцию о переходе на общую систему налогообложения в течение 15 календарных дней.

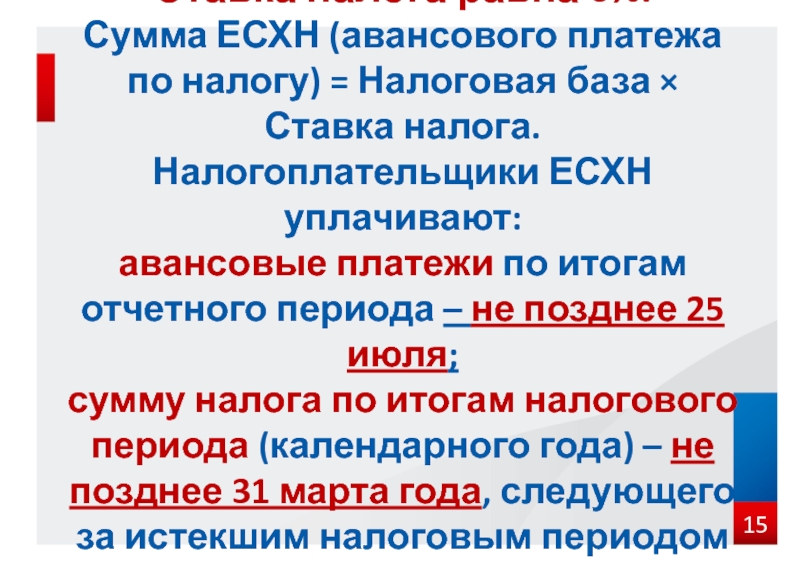

Слайд 15Ставка налога равна 6%. Сумма ЕСХН (авансового платежа по налогу) = Налоговая

база × Ставка налога.

Налогоплательщики ЕСХН уплачивают:

авансовые платежи по итогам отчетного периода – не позднее 25 июля;

сумму налога по итогам налогового периода (календарного года) – не позднее 31 марта года, следующего за истекшим налоговым периодом (годом)

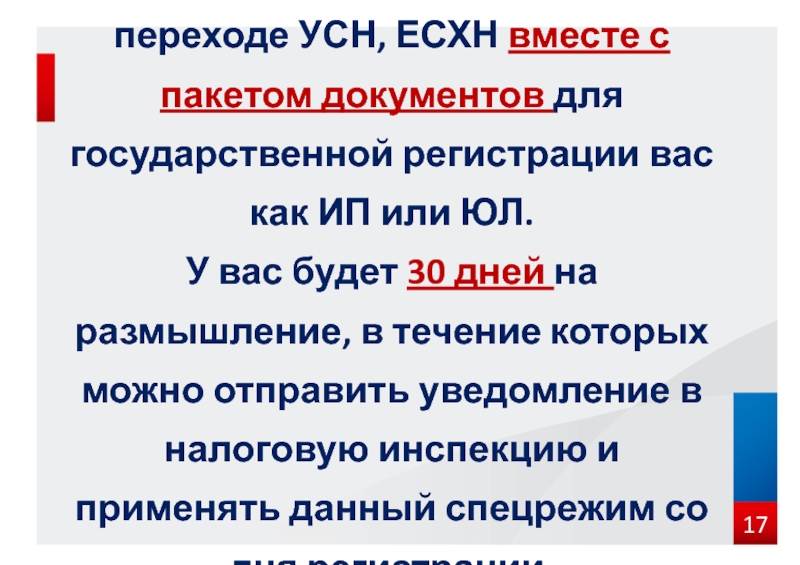

Слайд 17Вы можете подать уведомление о переходе УСН, ЕСХН вместе с пакетом

документов для государственной регистрации вас как ИП или ЮЛ.

У вас будет 30 дней на размышление, в течение которых можно отправить уведомление в налоговую инспекцию и применять данный спецрежим со дня регистрации.

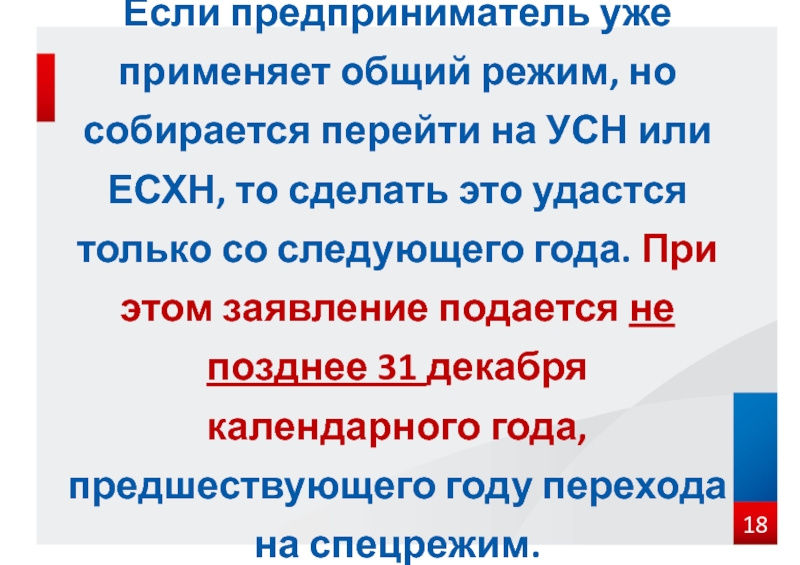

Слайд 18Если предприниматель уже применяет общий режим, но собирается перейти на УСН

или ЕСХН, то сделать это удастся только со следующего года. При этом заявление подается не позднее 31 декабря календарного года, предшествующего году перехода на спецрежим.

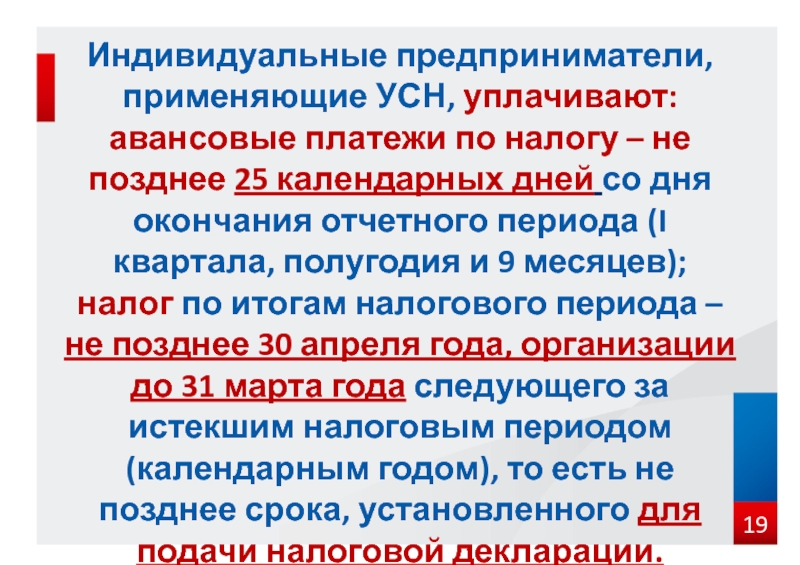

Слайд 19Индивидуальные предприниматели, применяющие УСН, уплачивают: авансовые платежи по налогу – не позднее

25 календарных дней со дня окончания отчетного периода (I квартала, полугодия и 9 месяцев);

налог по итогам налогового периода – не позднее 30 апреля года, организации до 31 марта года следующего за истекшим налоговым периодом (календарным годом), то есть не позднее срока, установленного для подачи налоговой декларации.

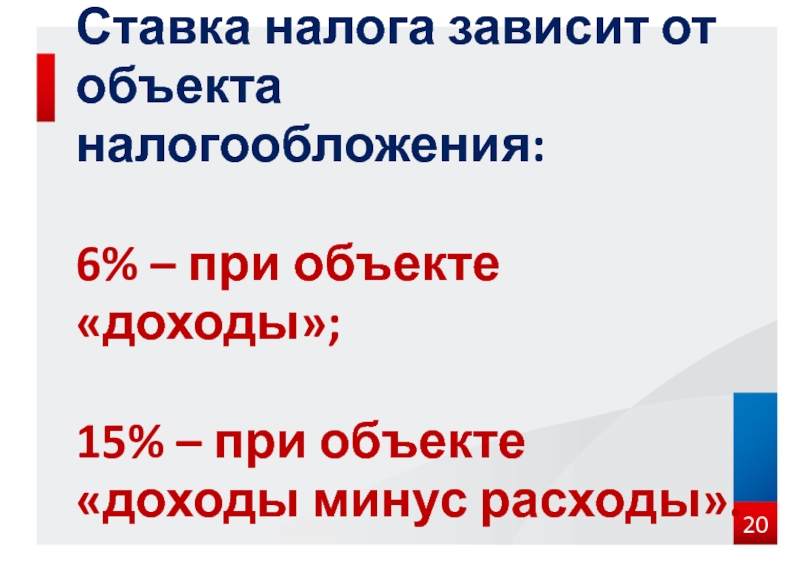

Слайд 20Ставка налога зависит от объекта налогообложения: 6% – при объекте «доходы»; 15% –

при объекте «доходы минус расходы».

Слайд 213 критерия перехода на упрощенную систему и ее применения Уровень дохода Применение – не более

112, 5 млн руб. за год. (9м.)

Средняя численность работников

Не более 100 человек.

Остаточная стоимость основных средств

Не более 150 млн руб. (с 01.01.2017г.)

Внимание!

Если предприниматель при применении УСН вышел за рамки критериев, он должен в течение 15 календарных дней по окончании отчетного (налогового) периода сообщить в свою налоговую инспекцию о переходе на общую систему налогообложения.

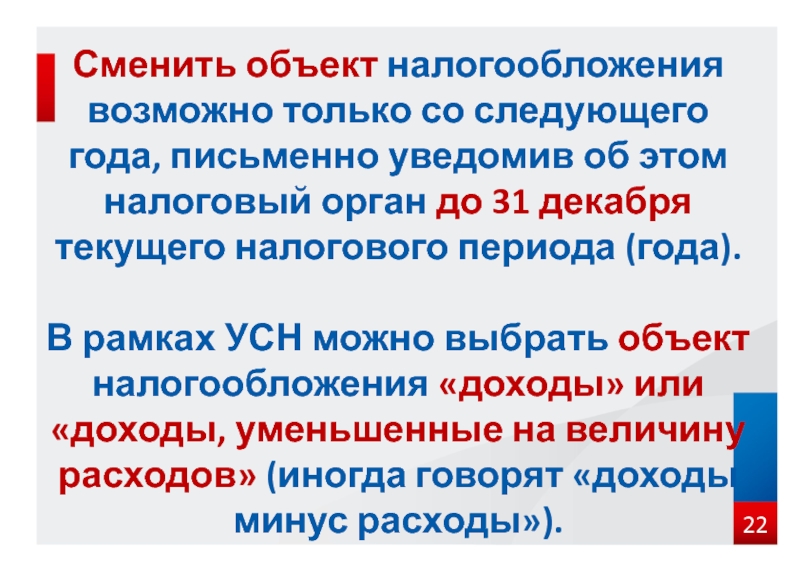

Слайд 22Сменить объект налогообложения возможно только со следующего года, письменно уведомив об

этом налоговый орган до 31 декабря текущего налогового периода (года).

В рамках УСН можно выбрать объект налогообложения «доходы» или «доходы, уменьшенные на величину расходов» (иногда говорят «доходы минус расходы»).

Слайд 23АСТРАХАНСКАЯ ОБЛАСТЬ ЗАКОН АСТРАХАНСКОЙ ОБЛАСТИ «ОБ УСТАНОВЛЕНИИ СТАВКИ НАЛОГА, УПЛАЧИВАЕМОГО В

СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ»

от 10 ноября 2009 года N 73/2009-ОЗ

(в ред. от 24.11.2016 N 73/2016-(в ред. от 24.11.2016 N 73/2016-ОЗ)

Слайд 26Подается в течение 5-и дней со дня начала применения указанной системы

налогообложения заявление о постановке на учет по форме № ЕНВД-1 (ЮЛ), ЕНВД-2 (ИП) в налоговую инспекцию по месту осуществления предпринимательской деятельности.

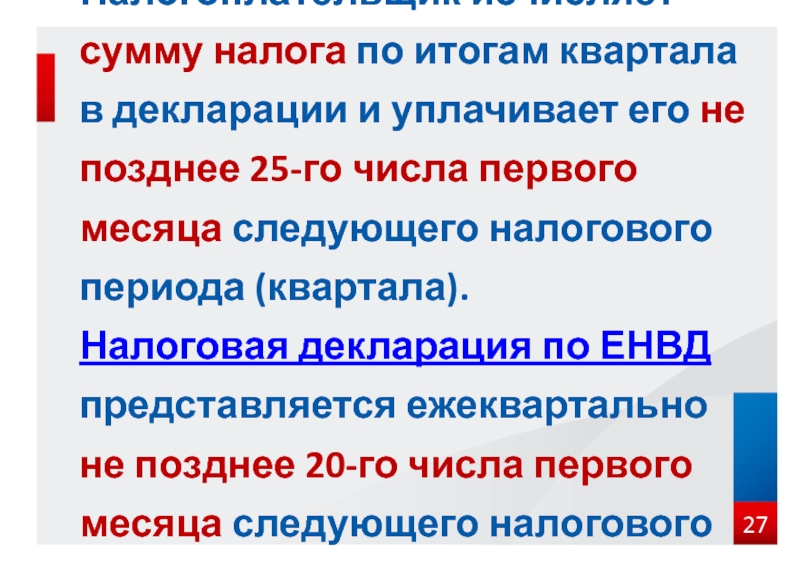

Слайд 27Налогоплательщик исчисляет сумму налога по итогам квартала в декларации и уплачивает

его не позднее 25-го числа первого месяца следующего налогового периода (квартала).

Налоговая декларация по ЕНВД представляется ежеквартально не позднее 20-го числа первого месяца следующего налогового периода.

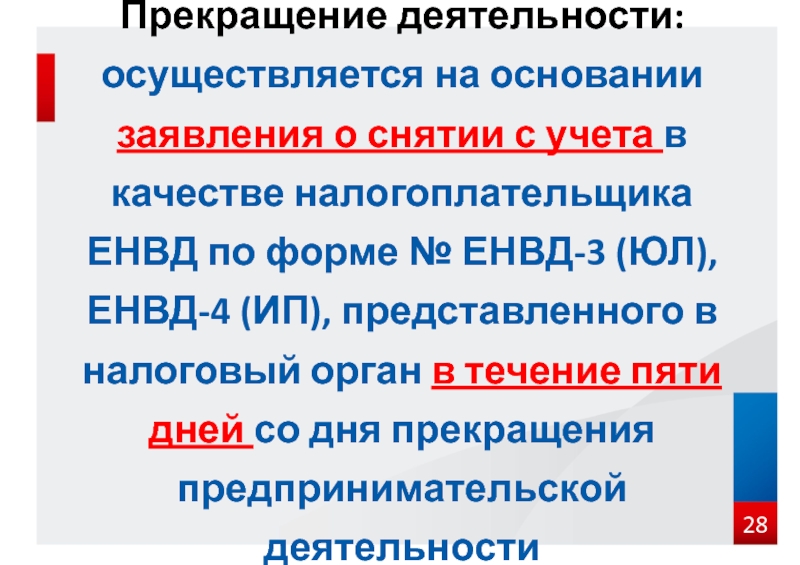

Слайд 28Прекращение деятельности: осуществляется на основании заявления о снятии с учета в качестве

налогоплательщика ЕНВД по форме № ЕНВД-3 (ЮЛ), ЕНВД-4 (ИП), представленного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности

Слайд 29Г. АСТРАХАНЬ СОВЕТ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ "ГОРОД АСТРАХАНЬ" РЕШЕНИЕ от 24 ноября 2005

г. N 215 О ВВЕДЕНИИ В ДЕЙСТВИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕДИНОГО НАЛОГА НА ВМЕНЕННЫЙ ДОХОД ДЛЯ ОТДЕЛЬНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ НА ТЕРРИТОРИИ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ "ГОРОД АСТРАХАНЬ"

(РЕД. № 6 от 27.11.2015г.)

Слайд 30 КОДЫ ВИДА ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ 1) оказание

бытовых услуг;

2) оказание ветеринарных услуг;

3) оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

4) оказания услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках (за исключением штрафных автостоянок);

5) оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли;

7) розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

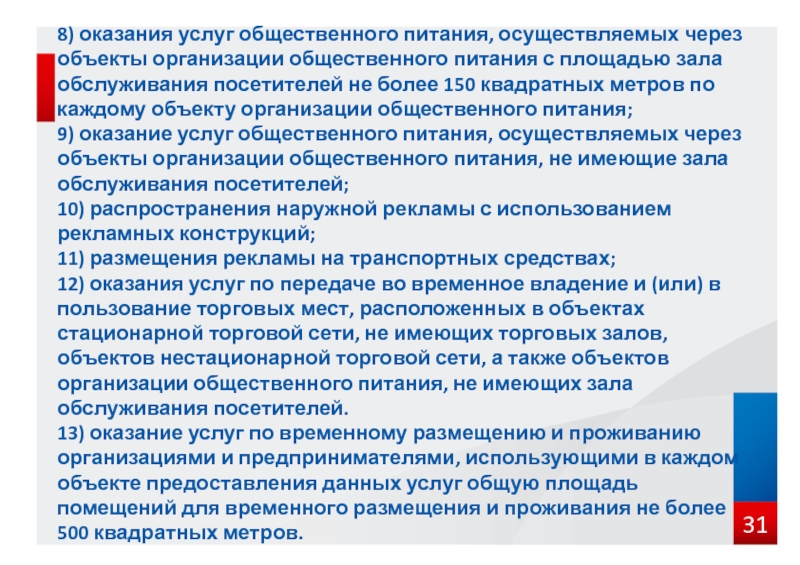

Слайд 318) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания

с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания;

9) оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

10) распространения наружной рекламы с использованием рекламных конструкций;

11) размещения рекламы на транспортных средствах;

12) оказания услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей.

13) оказание услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров.

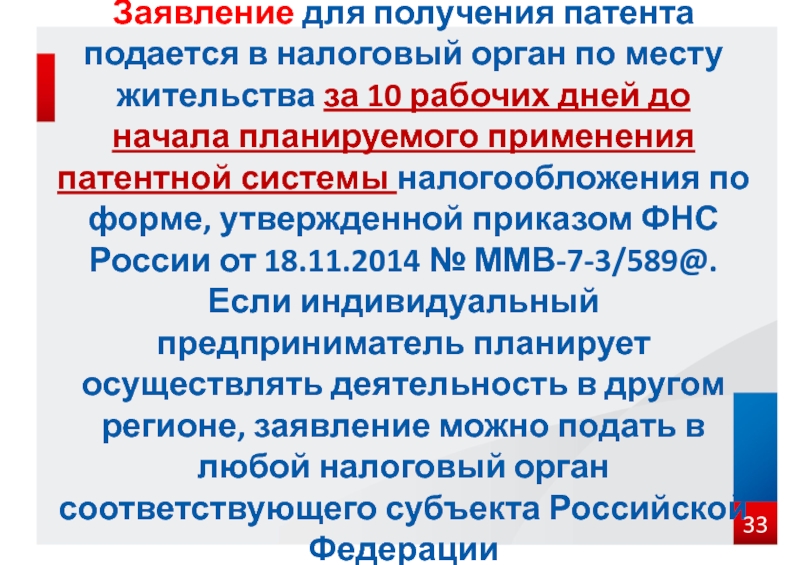

Слайд 33Заявление для получения патента подается в налоговый орган по месту жительства

за 10 рабочих дней до начала планируемого применения патентной системы налогообложения по форме, утвержденной приказом ФНС России от 18.11.2014 № ММВ-7-3/589@. Если индивидуальный предприниматель планирует осуществлять деятельность в другом регионе, заявление можно подать в любой налоговый орган соответствующего субъекта Российской Федерации

Слайд 34Физлицо может применять ПСН со дня государственной регистрации в качестве предпринимателя.

Для этого заявление на получение патента нужно подать в инспекцию по месту жительства одновременно с документами, предусмотренными для регистрации. В данном случае действие патента начинается со дня регистрации индивидуального предпринимателя

Слайд 35Внимание!!!!! Индивидуальный предприниматель может приобрести патент на срок от 1 до 12

месяцев включительно в пределах календарного года. При этом патент выдается с любой даты.

Индивидуальный предприниматель вправе получить несколько патентов.

Слайд 37Налоговый орган в течение 5 рабочих дней со дня получения заявления

обязан выдать патент или уведомить об отказе.

Слайд 38ПРИЧИНЫ ОТКАЗА: 1) несоответствие перечню видов предпринимательской деятельности в отношении которых

введена патентная система налогообложения;

2) несоответствие указанного срока действия патента

3) нарушение условия перехода на патентную систему налогообложения;

4) наличие недоимки по налогу, подлежащему уплате в связи с применением патентной системы налогообложения;

5) незаполнение обязательных полей в заявлении на получение патента.

Слайд 39Налог исчисляется как произведение ставки 6% и потенциально возможного к получению

индивидуальным предпринимателем годового дохода.

Внимание!!!!!

Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. Соответственно, налог пересчитывается в соответствии с периодом, на который приобретен патент.

Слайд 40НАПОМНЮ!!! -- Заявление для получения патента подается в налоговый орган по

месту жительства за 10 рабочих дней до начала планируемого применения патентной системы налогообложения. Если индивидуальный предприниматель планирует осуществлять деятельность в другом регионе, заявление можно подать в любой налоговый орган соответствующего субъекта Российской Федерации.

Слайд 41Внимание! Индивидуальный предприниматель может приобрести патент на срок от 1 до 12

месяцев включительно в пределах календарного года. При этом патент выдается с любой даты.

Слайд 42Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов

Форма Книги учета доходов и порядок заполнения утверждены приказом Минфина России от 22.10.2012 № 135н.

Слайд 43ПРИМЕР: ГОДОВОЙ ДОХОД – 1000 000 РУБ. СТАВКА – 6% РАСЧЕТ: ЗА

ГОД

1000 000 Х 6% = 60000 РУБ.

ЗА 5 МЕСЯЦЕВ

60000 / 12 Х 5 = 25000 (60000/12=5000 Х 5= 25000)

Слайд 45если патент получен на срок от одного месяца до пяти месяцев

включительно, то индивидуальный предприниматель уплачивает сумму налога одним платежом в срок не позднее срока окончания действия патента.

Слайд 46если патент получен на срок, составляющий шесть месяцев и более, то

индивидуальный предприниматель осуществляет уплату налога двумя платежами:в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Слайд 47В Астраханской области принят закон от 08.11.2012 года № 76/2012-ОЗ «О применении

индивидуальными предпринимателями патентной системы налогообложения на территории Астраханской области», ( ред. от 26.12.2016 N 93/2016-ОЗ) который устанавливает виды деятельности, в отношении которых предприниматели могут применять ПСН и размеры потенциально возможного к получению индивидуальными предпринимателями годового дохода.

Слайд 49Статья 346.52 НК РФ Налоговая декларация по налогу, уплачиваемому в связи с применением

патентной системы налогообложения, в налоговые органы

не представляется.

Слайд 51ПРИМЕНЯЕТСЯ ПО «УМОЛЧАНИЮ» БЕЗ ПОДАЧИ ЗАЯВЛЕНИЯ. Главные налоги, которые предприниматель должен уплачивать

при общем режиме:

налог на доходы физических лиц (НДФЛ); гл. 23 НК РФ

налог на добавленную стоимость (НДС). гл. 21 НК РФ

Слайд 52ДЛЯ ИП: НДФЛ (НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ)– НАЛОГОВАЯ ДЕКЛАРАЦИЯ – НЕ

ПОЗДНЕЕ 30 АПРЕЛЯ ГОДА, СЛЕДУЮЩЕГО ЗА ОТЧЕТНЫМ (ФОРМА 3 - НДФЛ);

НДС (НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ) – НАЛОГОВАЯ ДЕКЛАРАЦИЯ - НЕ ПОЗДНЕЕ 20-ГО ЧИСЛА МЕСЯЦА ЗА ОТЧЕТНЫМ КВАРТАЛОМ.

Слайд 53НДС - Освобождение от исполнения обязанностей налогоплательщика (статья 145 НК РФ).

если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности два миллиона рублей.

Не распространяются на организации и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев, а также на организации, указанные в статье 145.1 НК РФ.

Не применяется в отношении обязанностей, возникающих в связи с ввозом товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, подлежащих налогообложению в соответствии с подпунктом 4 пункта 1 статьи 146 настоящего Кодекса.

Слайд 54ОБРАЩАЮ ВНИМАНИЕ!!! Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате

этим налогоплательщиком. (СТ. 80 НК РФ)

ПРИ ОТСУТСТВИИ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ

Слайд 56Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций,

в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Слайд 57Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения

организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Слайд 58С 1 января 2017 года Взимание страховых взносов, кроме взносов на травматизм,

регламентируется в НК РФ.

Глава 34. НК РФ

«СТРАХОВЫЕ ВЗНОСЫ»

Изменения предусмотрены Федеральным законом от 03.07.2016 N 243-ФЗ