- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Организация кредитной работы презентация

Содержание

- 1. Организация кредитной работы

- 2. традиционная форма банковских связей, используемая в основном

- 3. 1.1. Учёт операций по корреспондентским счетам Банковские

- 4. Операции, которые отражаются по корреспондентским счетам: Денежный

- 5. Банковский перевод представляет собой простое поручение

- 6. Отражение в бухгалтерском учете кредитных организаций операций

- 7. В банке-кредиторе предоставленные межбанковские кредиты учитываются по

- 8. При получении банком – заемщиком межбанковского кредита

- 9. Погашение кредита в банке – кредиторе отражается

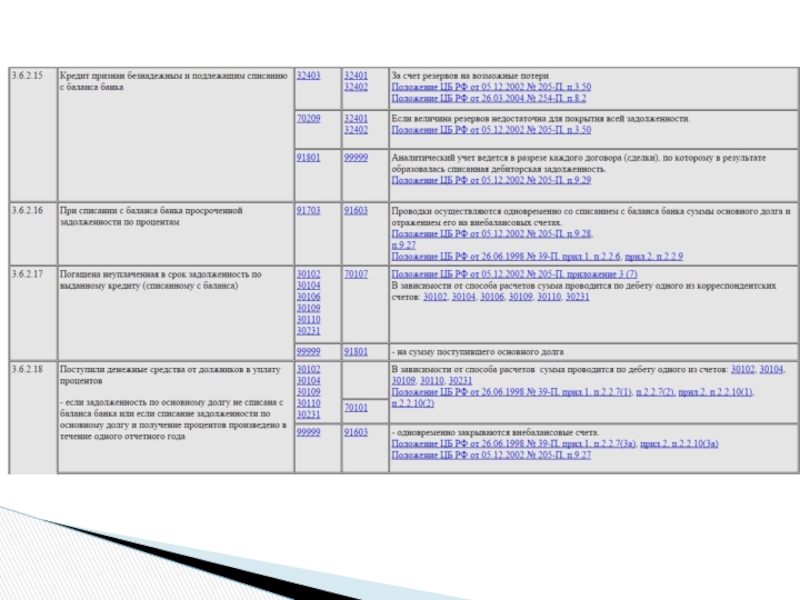

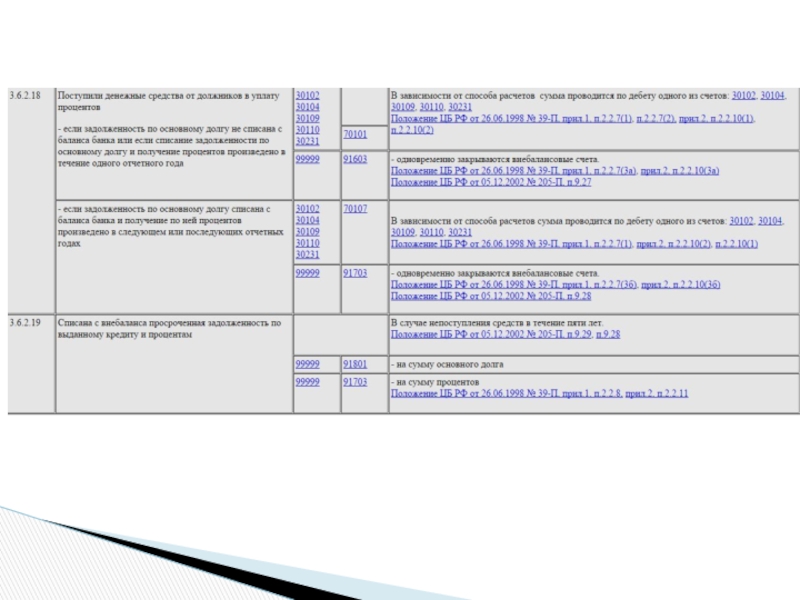

- 10. 3. Учет межбанковских кредитов в банке кредитора

- 19. Кредиты, не погашенные заемщиками в срок учитываются

- 20. Учет просроченных процентов по кредитам ведется на

- 21. Наибольшую сумму активов в части размещения средств

- 22. Резерв на возможные потери по ссудам формируется

- 23. Вследствие этого ссуды можно классифицировать по качеству

- 24. Недостаточно обеспеченная ссуда - это ссуда, имеющая

- 25. Общая величина резерва должна уточняться в зависимости

- 26. Резерв на возможные потери по кредитам используется

- 27. Спасибо за внимание!!!

Слайд 1«Организация кредитной работы»

« Отражение операций по межбанковскому кредиту и характеристика

Слайд 2традиционная форма банковских связей, используемая в основном при обслуживании внешней торговли

Корреспондентские отношения – это…

Слайд 31.1. Учёт операций по корреспондентским счетам

Банковские операции можно разделить на валютные,

1.Неторговые операции - это операции не связанные с коммерческой деятельностью предприятий, организаций, граждан, экспортом и импортом, а также движением капитала.

Банки при наличии соответствующей лицензии могут выполнять следующие операции неторгового характера:

производить покупку и продажу наличной иностранной валюты и платежных документов в иностранной валюте;

оплачивать денежные аккредитивы иностранных банков и выставлять на иностранные банки аналогичные аккредитивы;

производить оплату денежных переводов, поступающих из-за границы, а также осуществлять переводы за границу по поручению граждан и организаций;

осуществлять прием на инкассо наличной иностранной валюты и платежных документов в иностранной валюте.

1.Ознакомление с корреспондентскими счетами в банке заемщика и кредитора в соответствии с планом счетов

Слайд 4Операции, которые отражаются по корреспондентским счетам:

Денежный аккредитив - аккредитивное письмо, дорожный

2. Международные расчеты по экспортно-импортным операциям с иностранными банками-корреспондентами осуществляются, как правило, в форме документарного аккредитива, инкассо и банковского перевода.

Инкассо.

Упрощенно инкассо можно определить как поручение экспортера (кредитора) своему банку получить от импортера (плательщика, должника) непосредственно или через другой банк определенную сумму или подтверждение того, что эта сумма будет выплачена в установленные сроки.

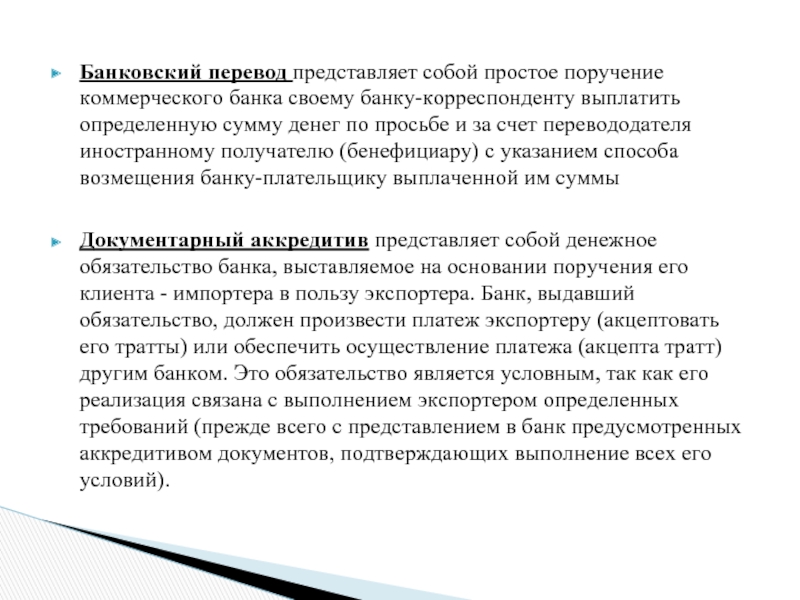

Слайд 5

Банковский перевод представляет собой простое поручение коммерческого банка своему банку-корреспонденту выплатить

Документарный аккредитив представляет собой денежное обязательство банка, выставляемое на основании поручения его клиента - импортера в пользу экспортера. Банк, выдавший обязательство, должен произвести платеж экспортеру (акцептовать его тратты) или обеспечить осуществление платежа (акцепта тратт) другим банком. Это обязательство является условным, так как его реализация связана с выполнением экспортером определенных требований (прежде всего с представлением в банк предусмотренных аккредитивом документов, подтверждающих выполнение всех его условий).

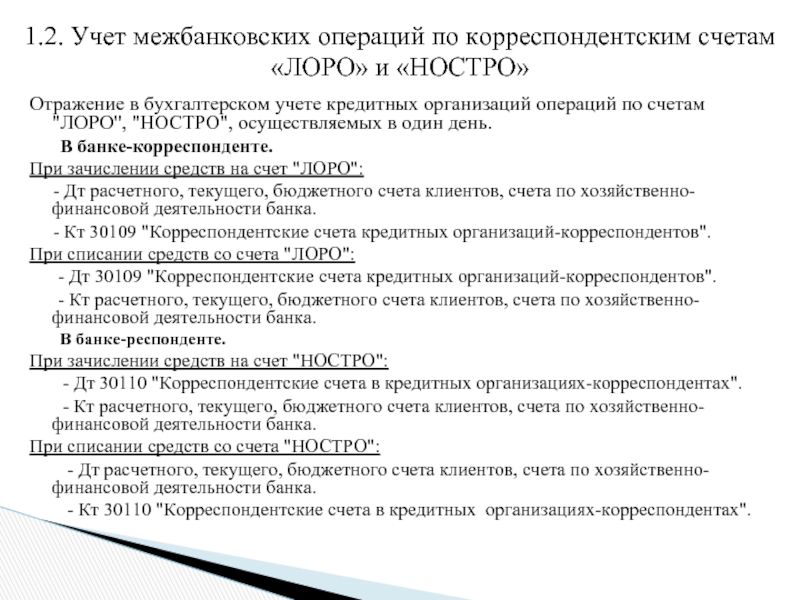

Слайд 6Отражение в бухгалтерском учете кредитных организаций операций по счетам "ЛОРО", "НОСТРО",

В банке-корреспонденте.

При зачислении средств на счет "ЛОРО":

- Дт расчетного, текущего, бюджетного счета клиентов, счета по хозяйственно-финансовой деятельности банка.

- Кт 30109 "Корреспондентские счета кредитных организаций-корреспондентов".

При списании средств со счета "ЛОРО":

- Дт 30109 "Корреспондентские счета кредитных организаций-корреспондентов".

- Кт расчетного, текущего, бюджетного счета клиентов, счета по хозяйственно-финансовой деятельности банка.

В банке-респонденте.

При зачислении средств на счет "НОСТРО":

- Дт 30110 "Корреспондентские счета в кредитных организациях-корреспондентах".

- Кт расчетного, текущего, бюджетного счета клиентов, счета по хозяйственно-финансовой деятельности банка.

При списании средств со счета "НОСТРО":

- Дт расчетного, текущего, бюджетного счета клиентов, счета по хозяйственно-финансовой деятельности банка.

- Кт 30110 "Корреспондентские счета в кредитных организациях-корреспондентах".

1.2. Учет межбанковских операций по корреспондентским счетам «ЛОРО» и «НОСТРО»

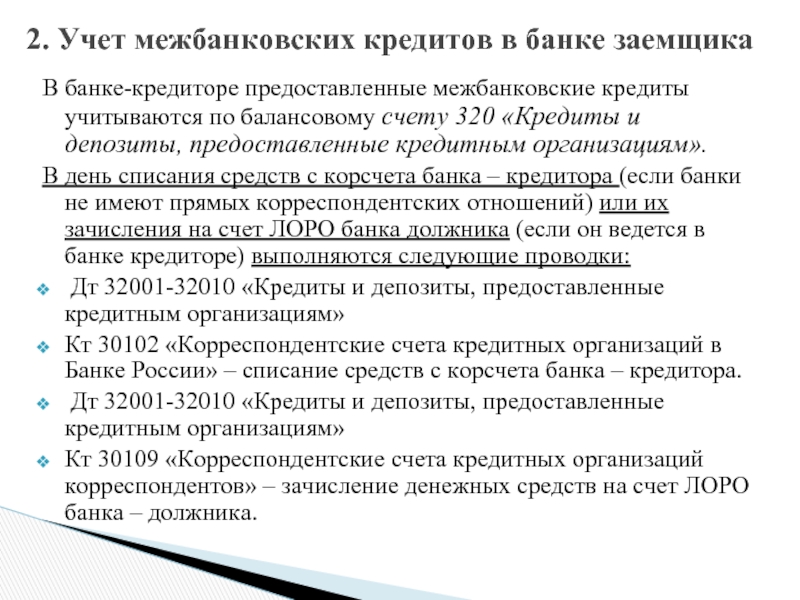

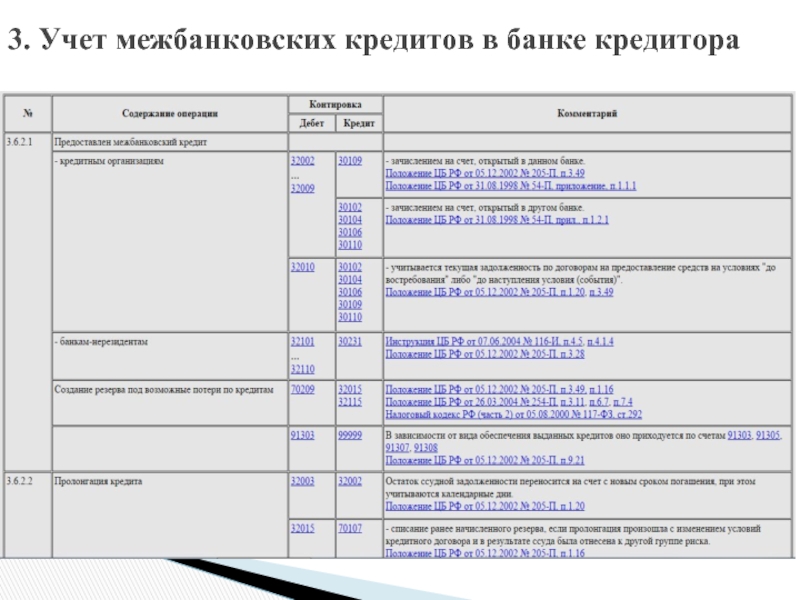

Слайд 7В банке-кредиторе предоставленные межбанковские кредиты учитываются по балансовому счету 320 «Кредиты

В день списания средств с корсчета банка – кредитора (если банки не имеют прямых корреспондентских отношений) или их зачисления на счет ЛОРО банка должника (если он ведется в банке кредиторе) выполняются следующие проводки:

Дт 32001-32010 «Кредиты и депозиты, предоставленные кредитным организациям»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России» – списание средств с корсчета банка – кредитора.

Дт 32001-32010 «Кредиты и депозиты, предоставленные кредитным организациям»

Кт 30109 «Корреспондентские счета кредитных организаций корреспондентов» – зачисление денежных средств на счет ЛОРО банка – должника.

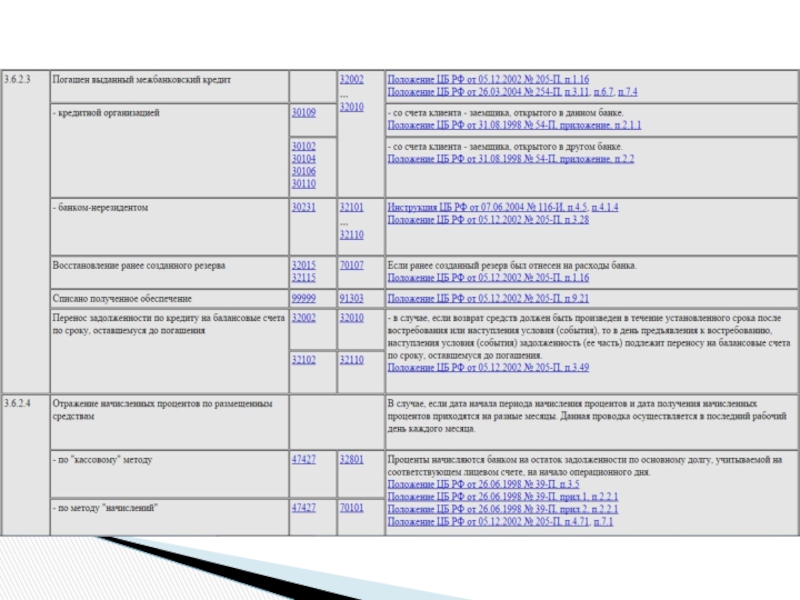

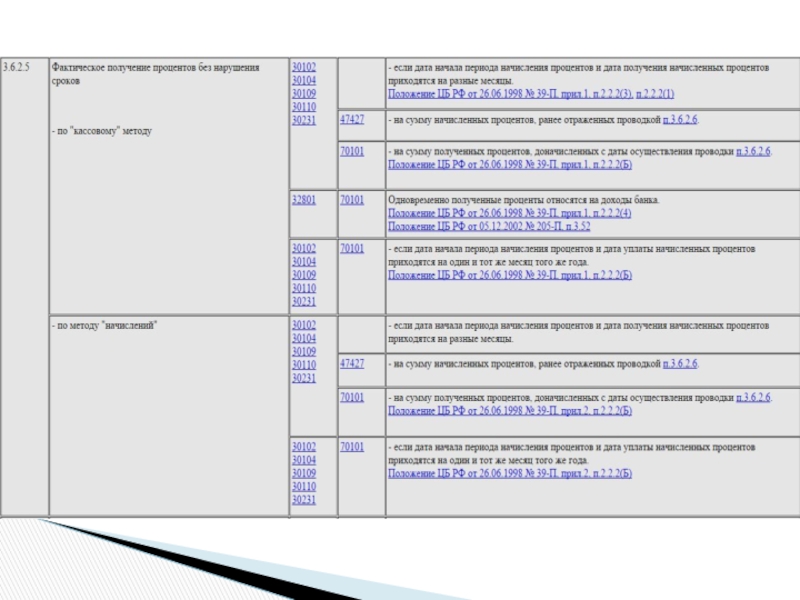

2. Учет межбанковских кредитов в банке заемщика

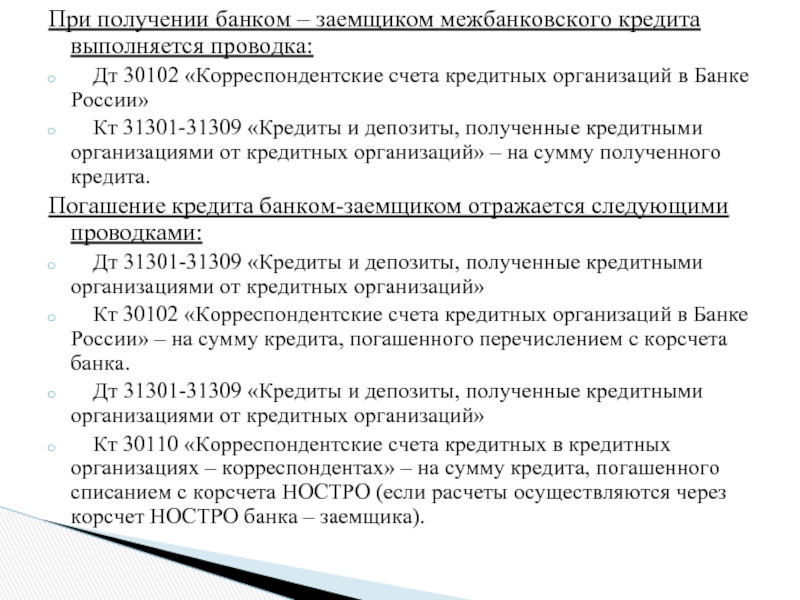

Слайд 8При получении банком – заемщиком межбанковского кредита выполняется проводка:

Дт

Кт 31301-31309 «Кредиты и депозиты, полученные кредитными организациями от кредитных организаций» – на сумму полученного кредита.

Погашение кредита банком-заемщиком отражается следующими проводками:

Дт 31301-31309 «Кредиты и депозиты, полученные кредитными организациями от кредитных организаций»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России» – на сумму кредита, погашенного перечислением с корсчета банка.

Дт 31301-31309 «Кредиты и депозиты, полученные кредитными организациями от кредитных организаций»

Кт 30110 «Корреспондентские счета кредитных в кредитных организациях – корреспондентах» – на сумму кредита, погашенного списанием с корсчета НОСТРО (если расчеты осуществляются через корсчет НОСТРО банка – заемщика).

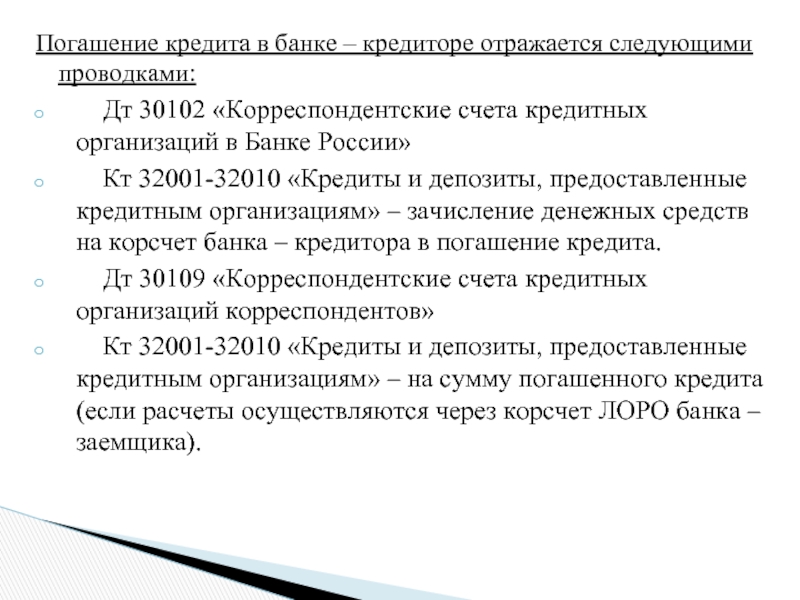

Слайд 9Погашение кредита в банке – кредиторе отражается следующими проводками:

Дт

Кт 32001-32010 «Кредиты и депозиты, предоставленные кредитным организациям» – зачисление денежных средств на корсчет банка – кредитора в погашение кредита.

Дт 30109 «Корреспондентские счета кредитных организаций корреспондентов»

Кт 32001-32010 «Кредиты и депозиты, предоставленные кредитным организациям» – на сумму погашенного кредита (если расчеты осуществляются через корсчет ЛОРО банка – заемщика).

Слайд 19Кредиты, не погашенные заемщиками в срок учитываются отдельно от текущей ссудной

Просроченная задолженность по кредитам, выданным в рублях и иностранной валюте учитывается на балансовых счетах по учету:

- кредитов, не погашенных в срок (счет № 458). Учет по счетам второго порядка ведется по группам заемщиков;

- просроченных кредитов, предоставленных другим банкам (счет № 324);

Учет начисленных, но не полученных в срок (просроченных) процентов по кредитам, ведется на отдельных лицевых счетах балансовых счетов:

-по пассиву - сч. № 61301 "Доходы будущих периодов по кредитным операциям";

-по активу - на счетах № 459 "Проценты за кредиты, не уплаченные в срок", № 325 "Просроченные проценты по предоставленным межбанковским кредитам".

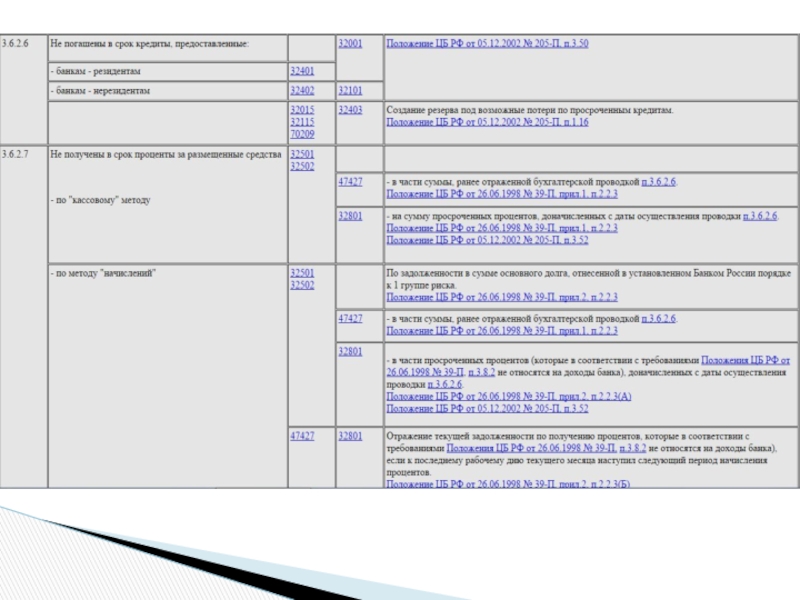

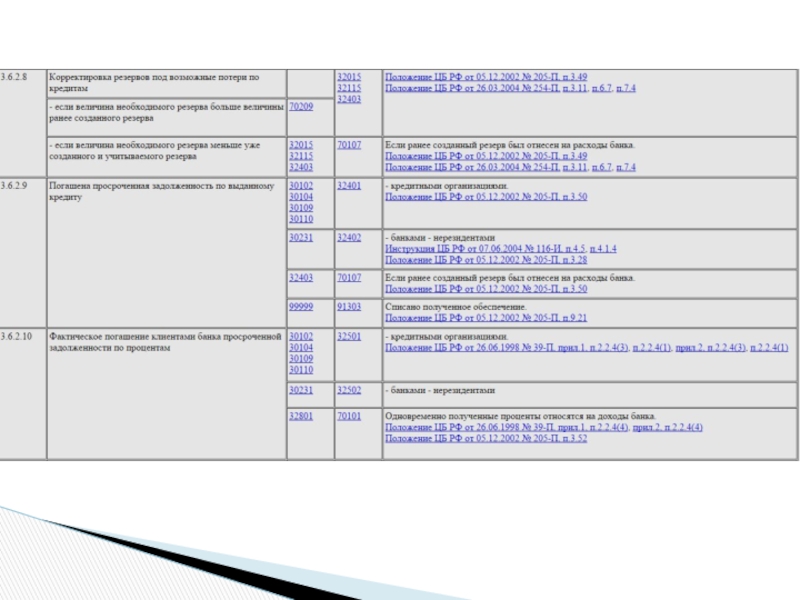

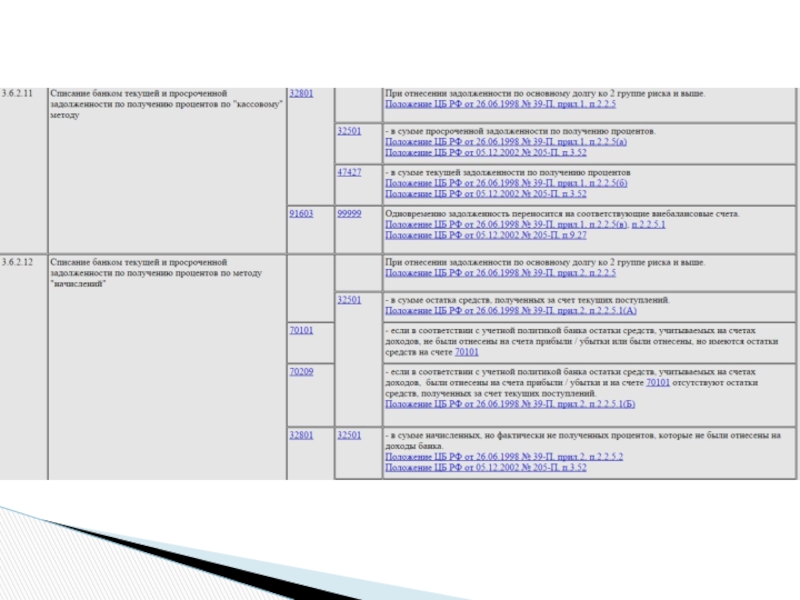

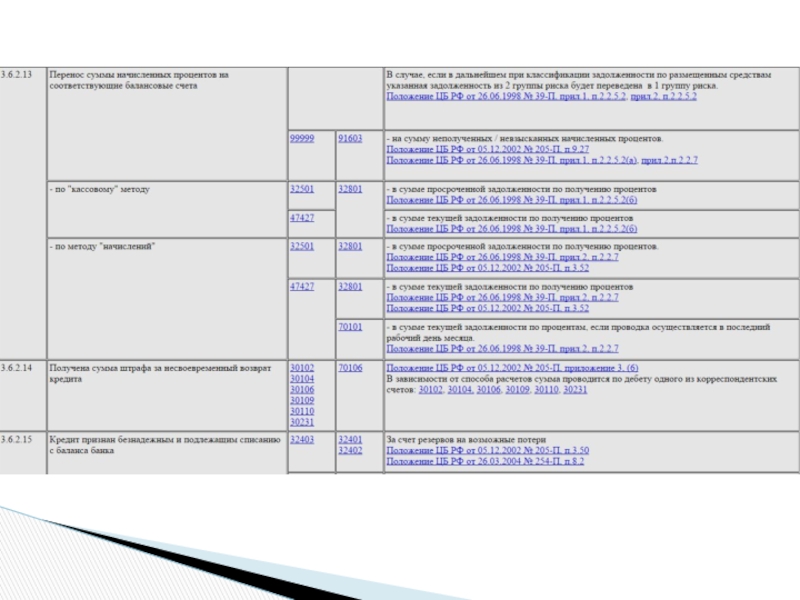

4. Учет просроченных межбанковских кредитов

Слайд 20Учет просроченных процентов по кредитам ведется на счетах балансового счета:

№ 459

№ 325, в случае, если кредит относится к первой группе риска. По второй и более высоким группам риска учет просроченных процентов ведется на внебалансовых счетах.

Схема отражения в бухгалтерском учете данных операций выглядит следующим образом:

Дебет сч. № 458;

Кредит сч. по учету задолженности по кредиту на сумму основного долга;

Дебет сч. № 459;

Кредит сч. № 61301 на сумму начисленных процентов.

Слайд 21Наибольшую сумму активов в части размещения средств составляют ссуды, инструкция предусматривает

по всем предоставленным кредитам, включая межбанковские кредиты (депозиты);

по векселям, приобретенным банком;

по суммам, не взысканным по банковским гарантиям;

по операциям, осуществленным в соответствии с договором финансирования под уступку денежного требования (факторинг).

5. Учет обеспечения и резерва на возможные потери по ссудам

Слайд 22Резерв на возможные потери по ссудам формируется за счет отчислений, относимых

Целевым использованием является только погашение ссудной задолженности клиентов по основному долгу. За счет указанного резерва производится списание потерь по нереальным для взыскания ссудам.

При формировании и выдаче ссуд большое внимание уделяется анализу и оценке финансового состояния клиента и формам обеспечения ссуды.

Под обеспечением понимается залог.

Качество обеспечения определяется реальной (рыночной) стоимостью предметов залога на момент оценки риска по конкретной ссуде.

При определении рыночной стоимости залога принимаются во внимание фактические и перспективные цены рынка на имущество, предоставленное в виде залога, включая справки торгующих или снабженческих организаций об уровне цен.

Слайд 23Вследствие этого ссуды можно классифицировать по качеству обеспечения:

Обеспеченная ссуда - это

его реальная (рыночная) стоимость достаточна для компенсации банку основной суммы долга по ссуде, всех процентов в соответствии с договором, а также возможных издержек, связанных с реализацией залоговых прав;

вся юридическая документация в отношении залоговых прав банка оформлена таким образом, что время, необходимое для реализации залога не превышает 150 дней со дня, когда реализация залоговых прав становится для банка необходимой. Необходимость реализации залоговых прав возникает не позднее, чем на 30-й день задержки очередных платежей банку по основному долгу либо по процентам.

Слайд 24Недостаточно обеспеченная ссуда - это ссуда, имеющая обеспечение в виде залога,

Необеспеченная ссуда - это ссуда, не имеющая обеспечения или имеющая обеспечение в виде залога, не отвечающего установленным требованиям.

Классификация ссуд производится в зависимости от уровня кредитного риска, т.е. риска неуплаты заемщиком основного долга и процентов, причитающихся кредитору в установленный кредитным договором срок.

В зависимости от величины кредитного риска все ссуды делятся на 4 группы:

1 группа - стандартные ссуды (фактически безрисковые ссуды);

2 группа - нестандартные ссуды (умеренный уровень риска невозврата);

3 группа - сомнительные ссуды (высокий уровень риска невозврата);

4 группа - безнадежные ссуды (вероятность возврата практически отсутствует, ссуда представляет собой фактические потери банка).

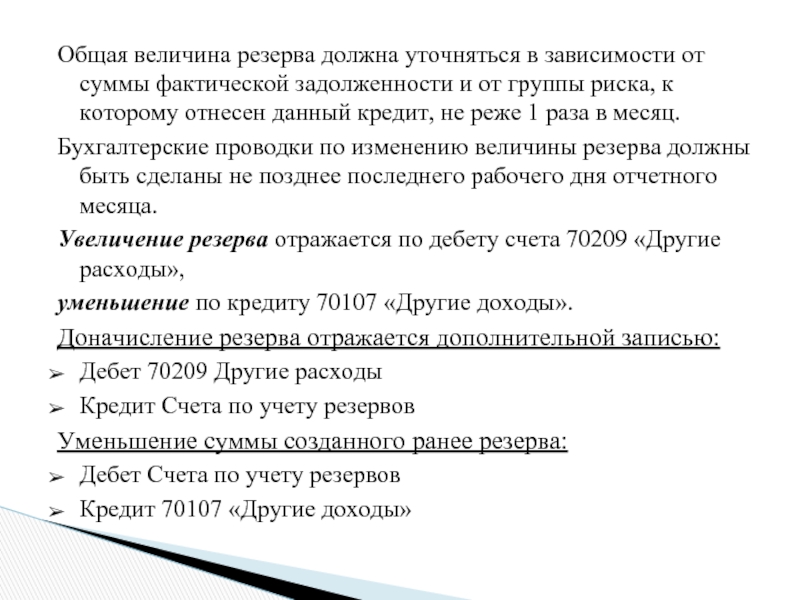

Слайд 25Общая величина резерва должна уточняться в зависимости от суммы фактической задолженности

Бухгалтерские проводки по изменению величины резерва должны быть сделаны не позднее последнего рабочего дня отчетного месяца.

Увеличение резерва отражается по дебету счета 70209 «Другие расходы»,

уменьшение по кредиту 70107 «Другие доходы».

Доначисление резерва отражается дополнительной записью:

Дебет 70209 Другие расходы

Кредит Счета по учету резервов

Уменьшение суммы созданного ранее резерва:

Дебет Счета по учету резервов

Кредит 70107 «Другие доходы»

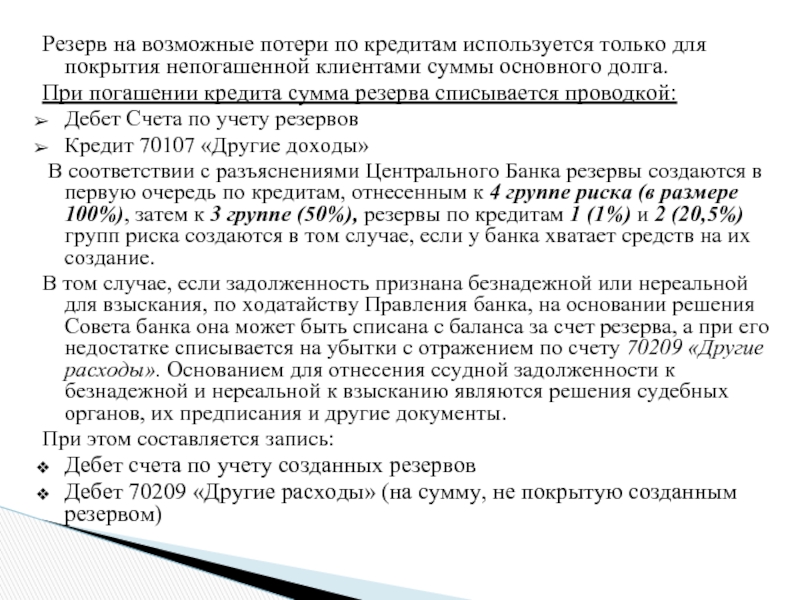

Слайд 26Резерв на возможные потери по кредитам используется только для покрытия непогашенной

При погашении кредита сумма резерва списывается проводкой:

Дебет Счета по учету резервов

Кредит 70107 «Другие доходы»

В соответствии с разъяснениями Центрального Банка резервы создаются в первую очередь по кредитам, отнесенным к 4 группе риска (в размере 100%), затем к 3 группе (50%), резервы по кредитам 1 (1%) и 2 (20,5%) групп риска создаются в том случае, если у банка хватает средств на их создание.

В том случае, если задолженность признана безнадежной или нереальной для взыскания, по ходатайству Правления банка, на основании решения Совета банка она может быть списана с баланса за счет резерва, а при его недостатке списывается на убытки с отражением по счету 70209 «Другие расходы». Основанием для отнесения ссудной задолженности к безнадежной и нереальной к взысканию являются решения судебных органов, их предписания и другие документы.

При этом составляется запись:

Дебет счета по учету созданных резервов

Дебет 70209 «Другие расходы» (на сумму, не покрытую созданным резервом)