- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Оптимизация налогообложения организации. Страховые взносы презентация

Содержание

- 1. Оптимизация налогообложения организации. Страховые взносы

- 2. Вопросы для обсуждения: Общая характеристика. Элементы сбора.

- 3. Общая характеристика: Порядок исчисления и уплаты определяется

- 4. Предмет регулирования: Отношения, связанные с исчислением и

- 5. Предмет регулирования: не распространяется на правоотношения, связанные

- 6. Плательщики страховых взносов (ст. 419): Лица,

- 7. Объект обложения (ст. 420): 1. Для организаций

- 8. Объект обложения (ст. 420): 2. Для физических

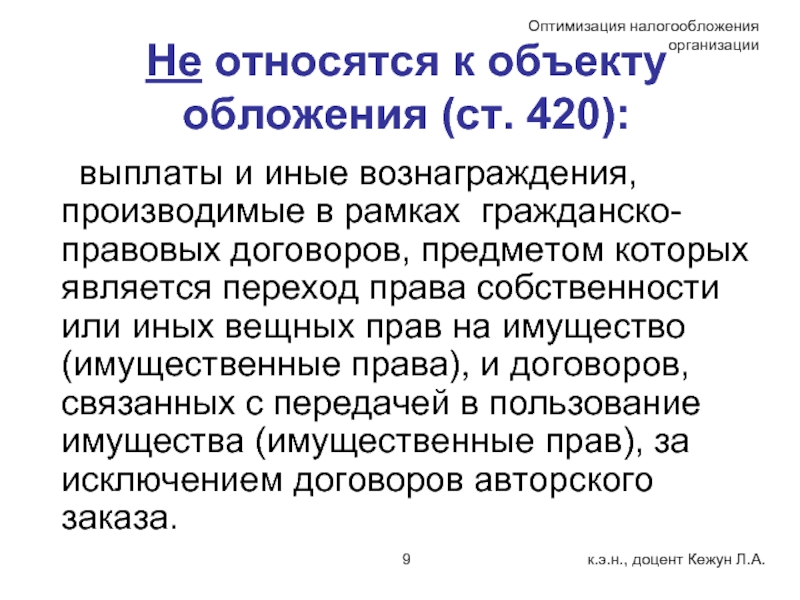

- 9. Не относятся к объекту обложения (ст. 420):

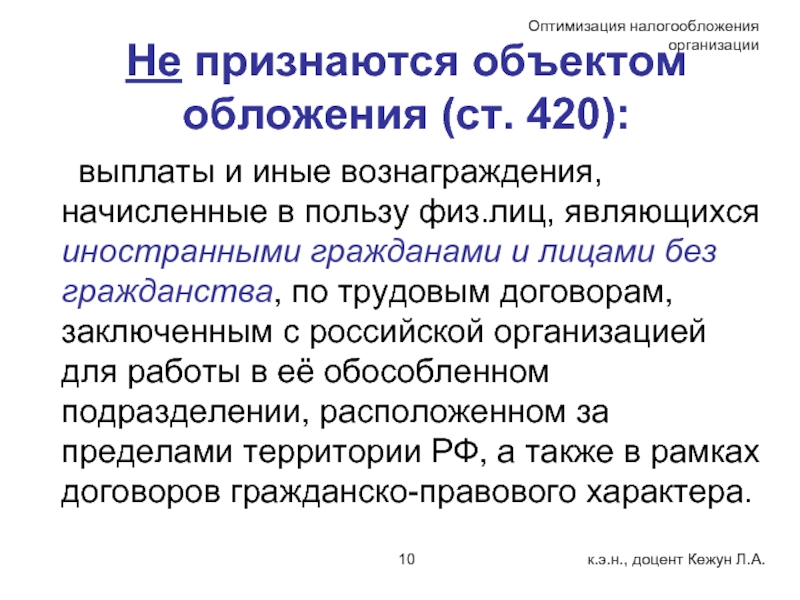

- 10. Не признаются объектом обложения (ст. 420): выплаты

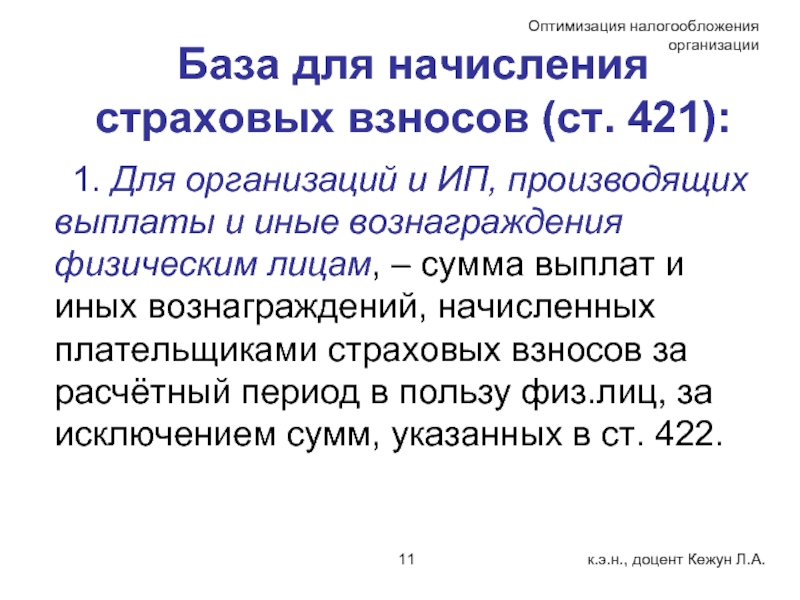

- 11. База для начисления страховых взносов (ст. 421):

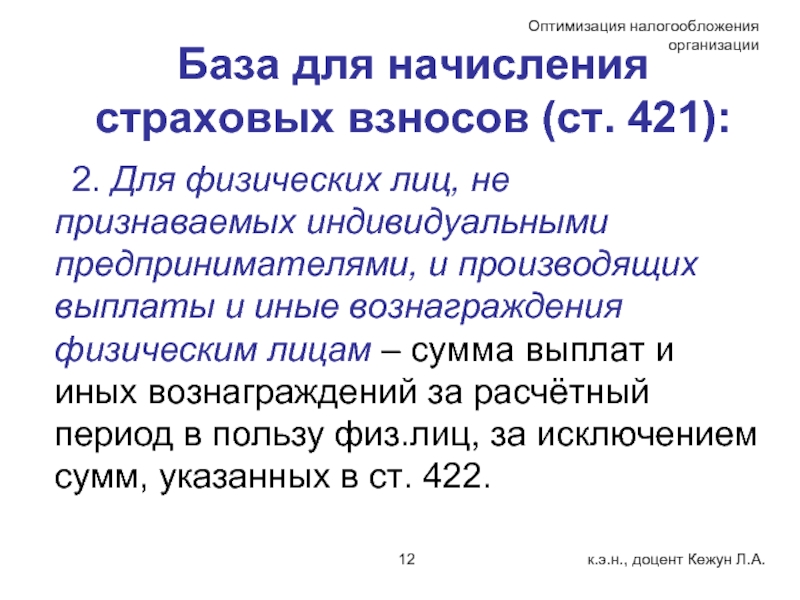

- 12. База для начисления страховых взносов (ст. 421):

- 13. База для начисления страховых взносов (ст. 421):

- 14. База для начисления страховых взносов (ст.

- 15. Суммы, не подлежащие обложению (ст. 422): государственные

- 16. Расчетный и отчетный периоды (ст. 423): Расчетным

- 17. Тарифы страховых взносов (ст. 426): Тариф

- 18. Размер страховых взносов, уплачиваемых плательщиками, не производящими

- 19. Тарифы страховых взносов для ИП: Тариф

- 20. Размер страховых взносов, уплачиваемых плательщиками, не производящими

- 21. Порядок исчисления (ст. 431): Сумма страховых взносов

- 22. Сроки уплаты (ст. 431): Ежемесячный обязательный платёж

- 23. Сроки уплаты (ст. 432): Для плательщиков, не

Слайд 3Общая характеристика:

Порядок исчисления и уплаты определяется гл. 34 НК РФ.

Назначение

– социальное обеспечение физических лиц.

Сбор является:

федеральным;

прямым.

Сбор является:

федеральным;

прямым.

Слайд 4Предмет регулирования:

Отношения, связанные с исчислением и уплатой страховых взносов:

в ПФ РФ

на обязательное пенсионное страхование,

в ФСС РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством,

в ФФОМС на обязательное медицинское страхование.

в ФСС РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством,

в ФФОМС на обязательное медицинское страхование.

Слайд 5Предмет регулирования:

не распространяется на правоотношения, связанные с:

исчислением и уплатой страховых

взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний,

уплатой страховых взносов на обязательное медицинское страхование неработающего населения.

уплатой страховых взносов на обязательное медицинское страхование неработающего населения.

Слайд 6Плательщики

страховых взносов (ст. 419):

Лица, производящие выплаты и иные вознаграждения физическим

лицам:

организации;

индивидуальные предприниматели;

физические лица, не признаваемые индивидуальными предпринимателями.

2. Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой (не производящие выплаты и иные вознаграждения физическим лицам).

организации;

индивидуальные предприниматели;

физические лица, не признаваемые индивидуальными предпринимателями.

2. Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой (не производящие выплаты и иные вознаграждения физическим лицам).

Слайд 7Объект обложения (ст. 420):

1. Для организаций и ИП, производящих выплаты и

иные вознаграждения физическим лицам – выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физ.лиц в рамках трудовых отношений и гражданско-правовых договоров, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства.

Слайд 8Объект обложения (ст. 420):

2. Для физических лиц, не признаваемых индивидуальными предпринимателями,

и производящих выплаты и иные вознаграждения физическим лицам – выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг.

Слайд 9Не относятся к объекту обложения (ст. 420):

выплаты и иные вознаграждения, производимые

в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественные прав), за исключением договоров авторского заказа.

Слайд 10Не признаются объектом обложения (ст. 420):

выплаты и иные вознаграждения, начисленные в

пользу физ.лиц, являющихся иностранными гражданами и лицами без гражданства, по трудовым договорам, заключенным с российской организацией для работы в её обособленном подразделении, расположенном за пределами территории РФ, а также в рамках договоров гражданско-правового характера.

Слайд 11База для начисления страховых взносов (ст. 421):

1. Для организаций и ИП,

производящих выплаты и иные вознаграждения физическим лицам, – сумма выплат и иных вознаграждений, начисленных плательщиками страховых взносов за расчётный период в пользу физ.лиц, за исключением сумм, указанных в ст. 422.

Слайд 12База для начисления страховых взносов (ст. 421):

2. Для физических лиц, не

признаваемых индивидуальными предпринимателями, и производящих выплаты и иные вознаграждения физическим лицам – сумма выплат и иных вознаграждений за расчётный период в пользу физ.лиц, за исключением сумм, указанных в ст. 422.

Слайд 13База для начисления страховых взносов (ст. 421):

Организации, ИП и физические лица,

не признаваемые индивидуальными предпринимателями, и производящие выплаты и иные вознаграждения физическим лицам определяют базу отдельно в отношении каждого физ.лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

Слайд 14База для начисления

страховых взносов (ст. 421):

Сумма выплат и иных вознаграждений,

учитываемых при определении базы для начисления страховых взносов в части, касающейся договора авторского заказа, договора об отчуждении исключительного права на произведения науки, литературы, искусства и т.д., уменьшенная на сумму фактически произведённых и документально подтверждённых расходов, связанных с извлечением таких доходов (без документального подтверждения: 20-40% от суммы полученного дохода в зависимости от вида деятельности).

Слайд 15Суммы, не подлежащие обложению (ст. 422):

государственные пособия,

компенсационные выплаты,

суммы единовременной материальной помощи

и т.д

Слайд 16Расчетный и отчетный периоды (ст. 423):

Расчетным периодом признается календарный год.

Отчетными периодами

признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

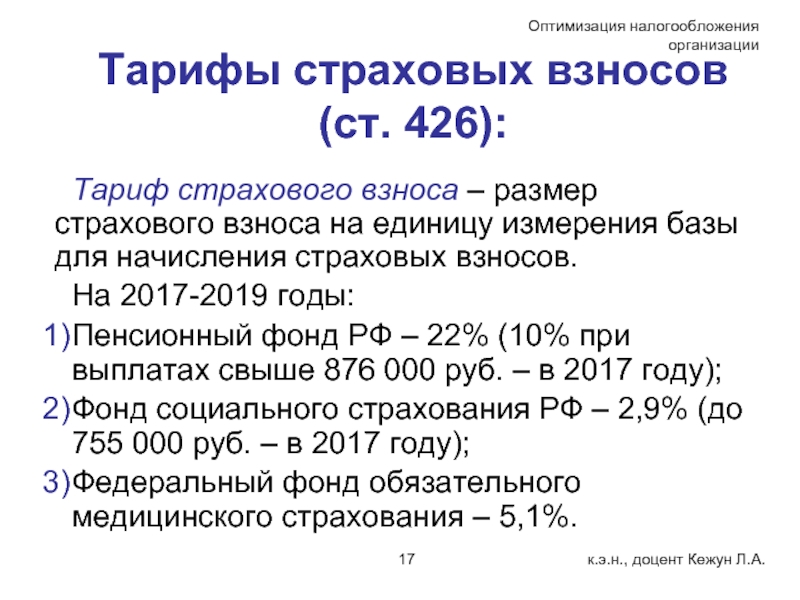

Слайд 17Тарифы страховых взносов

(ст. 426):

Тариф страхового взноса – размер страхового взноса

на единицу измерения базы для начисления страховых взносов.

На 2017-2019 годы:

Пенсионный фонд РФ – 22% (10% при выплатах свыше 876 000 руб. – в 2017 году);

Фонд социального страхования РФ – 2,9% (до 755 000 руб. – в 2017 году);

Федеральный фонд обязательного медицинского страхования – 5,1%.

На 2017-2019 годы:

Пенсионный фонд РФ – 22% (10% при выплатах свыше 876 000 руб. – в 2017 году);

Фонд социального страхования РФ – 2,9% (до 755 000 руб. – в 2017 году);

Федеральный фонд обязательного медицинского страхования – 5,1%.

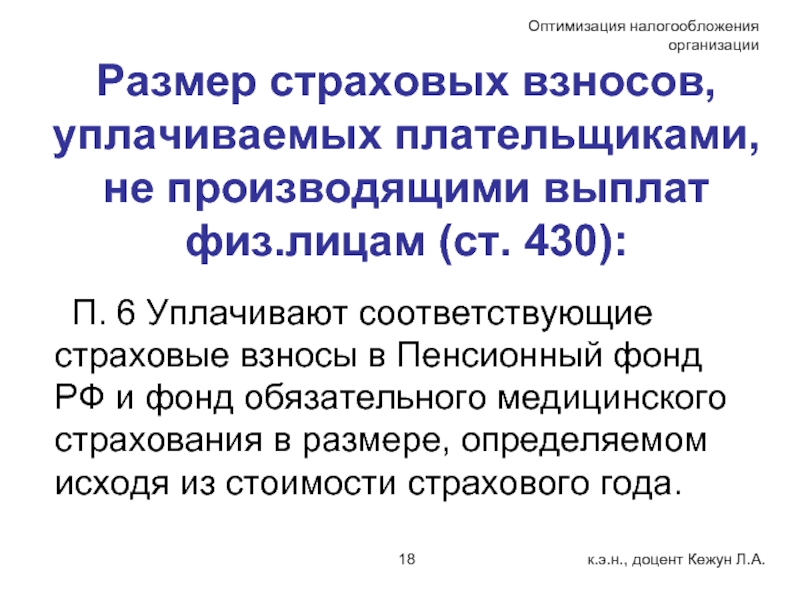

Слайд 18Размер страховых взносов, уплачиваемых плательщиками, не производящими выплат физ.лицам (ст. 430):

П.

6 Уплачивают соответствующие страховые взносы в Пенсионный фонд РФ и фонд обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

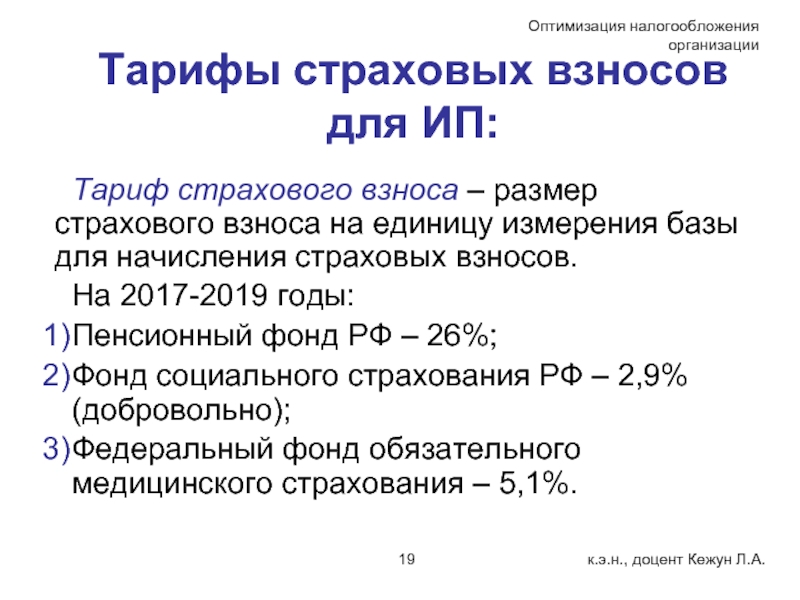

Слайд 19Тарифы страховых взносов

для ИП:

Тариф страхового взноса – размер страхового взноса

на единицу измерения базы для начисления страховых взносов.

На 2017-2019 годы:

Пенсионный фонд РФ – 26%;

Фонд социального страхования РФ – 2,9% (добровольно);

Федеральный фонд обязательного медицинского страхования – 5,1%.

На 2017-2019 годы:

Пенсионный фонд РФ – 26%;

Фонд социального страхования РФ – 2,9% (добровольно);

Федеральный фонд обязательного медицинского страхования – 5,1%.

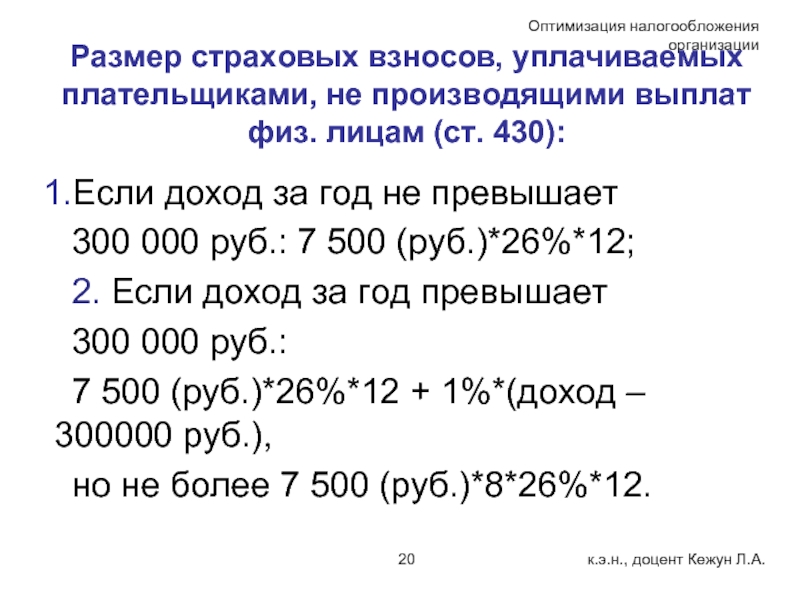

Слайд 20Размер страховых взносов, уплачиваемых плательщиками, не производящими выплат физ. лицам (ст.

430):

Если доход за год не превышает

300 000 руб.: 7 500 (руб.)*26%*12;

2. Если доход за год превышает

300 000 руб.:

7 500 (руб.)*26%*12 + 1%*(доход – 300000 руб.),

но не более 7 500 (руб.)*8*26%*12.

Слайд 21Порядок исчисления (ст. 431):

Сумма страховых взносов исчисляется и уплачивается отдельно в

каждый государственный внебюджетный фонд.

В течение расчетного периода страхователь уплачивает страховые взносы в виде ежемесячных обязательных платежей.

В течение расчетного периода страхователь уплачивает страховые взносы в виде ежемесячных обязательных платежей.

Слайд 22Сроки уплаты (ст. 431):

Ежемесячный обязательный платёж подлежит уплате в срок не

позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платёж.

Слайд 23Сроки уплаты (ст. 432):

Для плательщиков, не осуществляющих выплаты в пользу физ.

лиц, - страховые взносы за расчетный период уплачиваются плательщиками страховых взносов не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 апреля года, следующего за истекшим расчетным периодом.