- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Оборачиваемость и оборотный капитал презентация

Содержание

- 1. Оборачиваемость и оборотный капитал

- 2. АНАЛИЗ ОБОРАЧИВАЕМОСТИ Цель анализа оборачиваемости

- 3. АНАЛИЗ ОБОРАЧИВАЕМОСТИ Анализ оборачиваемости: Анализ оборачиваемости

- 4. Расчет и интерпретация коэффициентов оборачиваемости

- 5. Расчет и интерпретация периодов оборота (в днях)

- 6. Расчет и интерпретация периодов оборота (в

- 7. Расчет и интерпретация периодов оборота

- 8. Расчет и интерпретация периодов оборота (в днях)

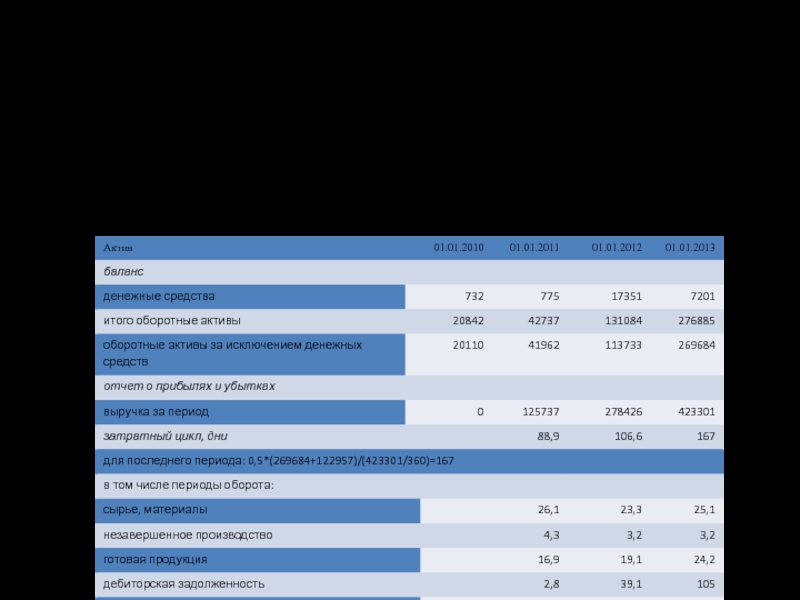

- 9. Анализ эффективности управления оборотными активами компании Расчет периодов оборота элементов оборотных активов

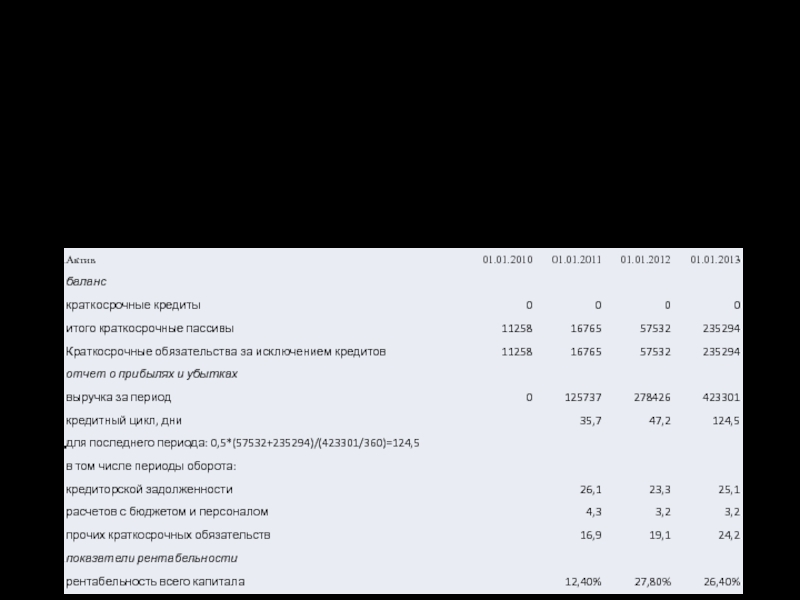

- 10. Анализ эффективности использования краткосрочных обязательств компанией Расчет периодов оборота элементов текущих пассивов

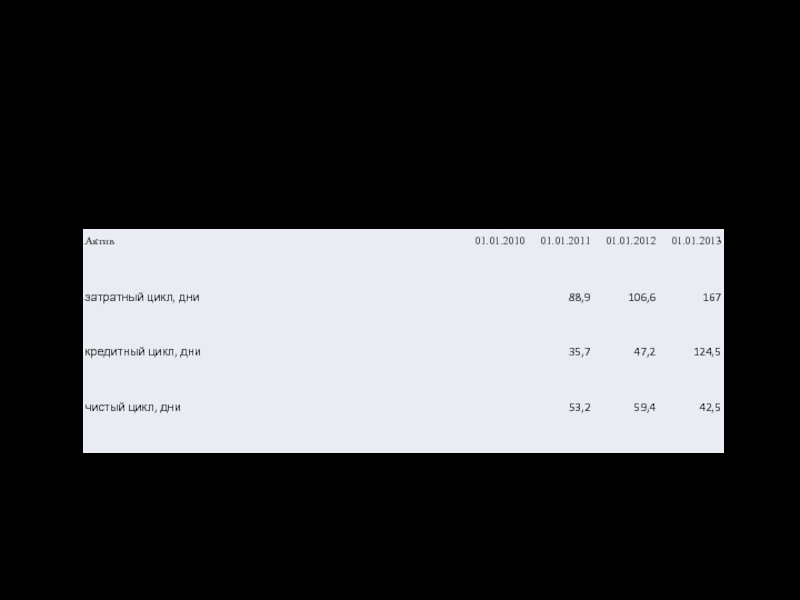

- 11. Влияние условий управления оборотным капиталом на потребность

- 12. РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К

- 13. РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К

- 14. РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К

- 15. РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К

- 16. РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К

- 17. РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К

- 18. ВЫВОД Рост затратного цикла: Снижение коэффициентов

- 19. Чистый оборотный капитал Оборотные активы

- 20. Чистый оборотный капитал ЧОК = оборотные активы-

- 21. Чистый оборотный капитал Уровень ЧОК

- 22. Чистый оборотный капитал Использование

- 23. Чистый оборотный капитал Минимально необходимый ЧОК = наименее ликвидные оборотные активы

- 24. Чистый оборотный капитал Расчет

- 25. Чистый оборотный капитал ПРИЧИНЫ СОКРАЩЕНИЯ ЧОК

- 26. Чистый оборотный капитал Причины изменения

- 27. Чистый оборотный капитал Допустимый прирост (внеоборотных

- 28. Чистый оборотный капитал ВЫВОД Для

Слайд 2

АНАЛИЗ ОБОРАЧИВАЕМОСТИ

Цель анализа оборачиваемости –

охарактеризовать условия управления оборотным капиталом компании

и оценить их влияние на финансовое состояние компании.

Слайд 3АНАЛИЗ ОБОРАЧИВАЕМОСТИ

Анализ оборачиваемости:

Анализ оборачиваемости оборотных активов

Анализ оборачиваемости краткосрочных обязательств

Оценка влияния оборачиваемости

на состояние компании

Слайд 4

Расчет и интерпретация коэффициентов оборачиваемости

КОА (за период) =

Выручка от реализации

(за период)

/Актив (средний)

/Актив (средний)

Слайд 6

Расчет и интерпретация периодов оборота (в днях)

Период оборота, дни =

Актив

(пассив) средний

/база расчета (за один день)

/база расчета (за один день)

Слайд 7

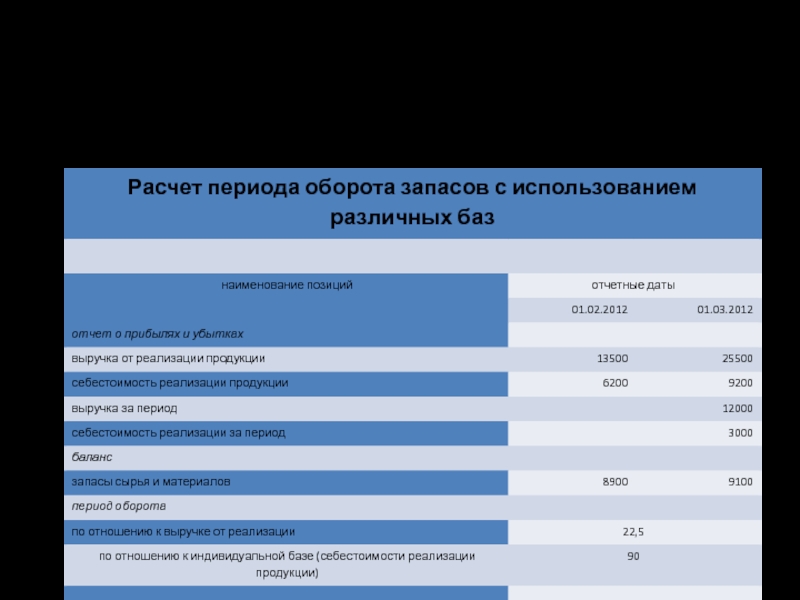

Расчет и интерпретация периодов

оборота (в днях)

2 основных метода расчета периодов

оборота:

К выручке от реализации

К индивидуальным базам (себестоимость реализации продукции, незавершенное производство, авансы поставщикам, кредиторская задолженность)

К выручке от реализации

К индивидуальным базам (себестоимость реализации продукции, незавершенное производство, авансы поставщикам, кредиторская задолженность)

Слайд 9Анализ эффективности управления оборотными активами компании

Расчет периодов оборота элементов оборотных активов

Слайд 10

Анализ эффективности использования краткосрочных обязательств компанией

Расчет периодов оборота элементов текущих пассивов

Слайд 11Влияние условий управления оборотным капиталом на потребность компании в финансировании

Расчет чистого

цикла и анализ его динамики

Слайд 12

РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К ИНДИВИДУАЛЬНЫМ БАЗАМ

Период оборота запасов =

производственные запасы среднее/(себестоимость реализации за период/инт)

Слайд 13

РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К ИНДИВИДУАЛЬНЫМ БАЗАМ

Период оборота незавершенного производства

=

незавершенное производство среднее/(себестоимость реализации за период/интервал)

незавершенное производство среднее/(себестоимость реализации за период/интервал)

Слайд 14

РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К ИНДИВИДУАЛЬНЫМ БАЗАМ

Период оборота готовой продукции

=

готовая продукция среднее/((себестоимость реализации за период + коммерческие расходы + управленческие расходы)/интервал)

готовая продукция среднее/((себестоимость реализации за период + коммерческие расходы + управленческие расходы)/интервал)

Слайд 15

РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К ИНДИВИДУАЛЬНЫМ БАЗАМ

Период оборота кредиторской задолженности

=

кредиторская задолженность среднее/((себестоимость реализации + коммерческие расходы + управленческие расходы)/интервал)

кредиторская задолженность среднее/((себестоимость реализации + коммерческие расходы + управленческие расходы)/интервал)

Слайд 16

РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К ИНДИВИДУАЛЬНЫМ БАЗАМ

Период оборота дебиторской задолженности

=

дебиторская задолженность среднее/(выручка от реализации за период/интервал)

дебиторская задолженность среднее/(выручка от реализации за период/интервал)

Слайд 17

РАСЧЕТ И ИНТЕРПРЕТАЦИЯ ПЕРИОДОВ ОБОРОТА К ИНДИВИДУАЛЬНЫМ БАЗАМ

Период оборота расчетов с

бюджетом и персоналом =

расчеты с бюджетом и персоналом/((себестоимость реализации + коммерческие расходы + управленческие расходы)/интервал)

расчеты с бюджетом и персоналом/((себестоимость реализации + коммерческие расходы + управленческие расходы)/интервал)

Слайд 18ВЫВОД

Рост затратного цикла:

Снижение коэффициентов рентабельности капитала

Снижение коэффициентов финансовой устойчивости

Снижение коэффициента финансовой

устойчивости

Рост чистого цикла:

Снижение коэффициента финансовой устойчивости

Рост чистого цикла:

Снижение коэффициента финансовой устойчивости

Слайд 19Чистый оборотный капитал

Оборотные активы –

краткосрочные обязательства =

чистый оборотный капитал

Слайд 20Чистый оборотный капитал

ЧОК = оборотные активы- краткосрочные обязательства =

(общие активы -

внеоборотные активы) – краткосрочные обязательства =

(общие пассивы – внеоборотные активы) – краткосрочные обязательства =

(собственный капитал + долгосрочные обязательства + краткосрочные обязательства) –

- внеоборотные активы – краткосрочные обязательства =

= собственный капитал + долгосрочные обязательства - внеоборотные активы

(общие пассивы – внеоборотные активы) – краткосрочные обязательства =

(собственный капитал + долгосрочные обязательства + краткосрочные обязательства) –

- внеоборотные активы – краткосрочные обязательства =

= собственный капитал + долгосрочные обязательства - внеоборотные активы

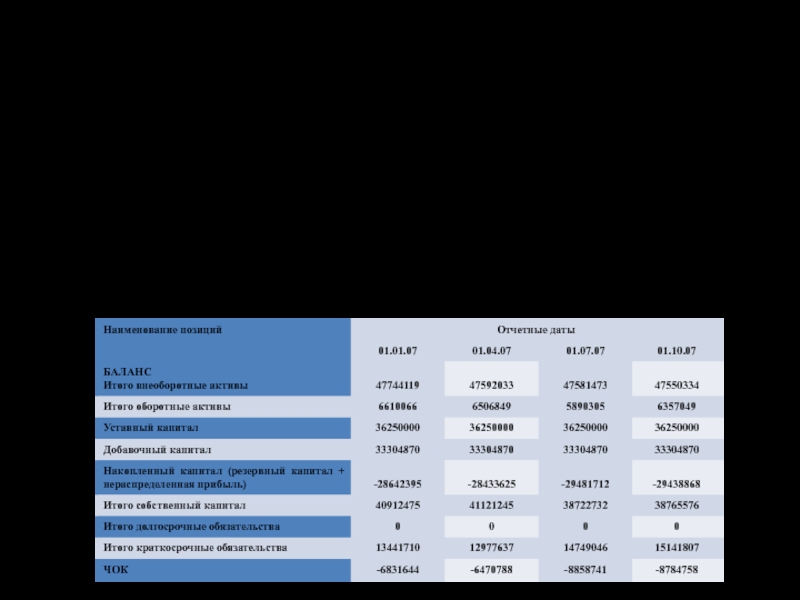

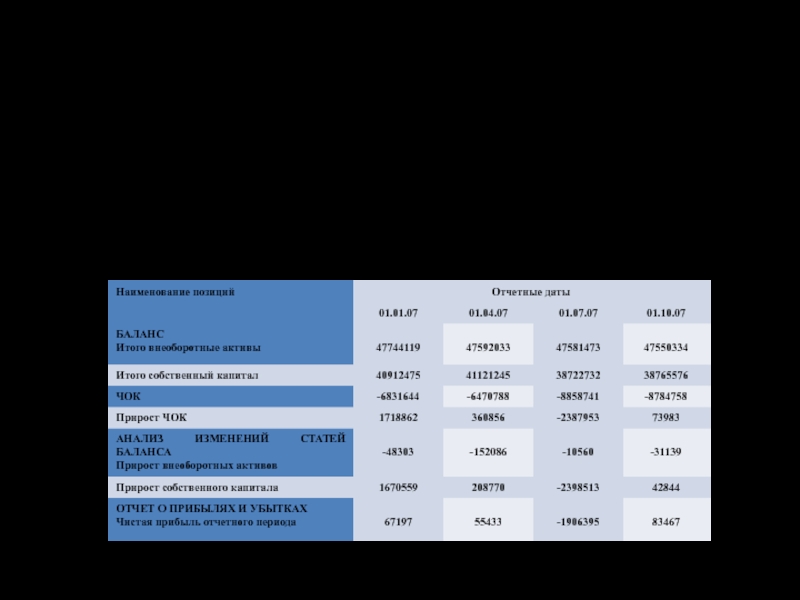

Слайд 22Чистый оборотный капитал

Использование ЧОК для оценки финансовой устойчивости компании

Данные о собственном

чистом и оборотном капитале компании.

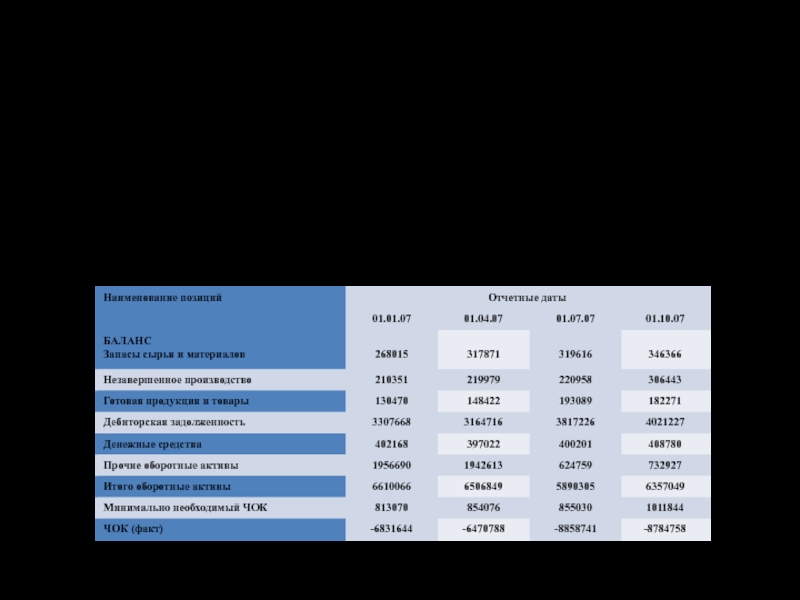

Слайд 24Чистый оборотный капитал

Расчет необходимой величины ЧОК.

Расчет допустимого и фактического ЧОК

компании.

Слайд 25Чистый оборотный капитал

ПРИЧИНЫ СОКРАЩЕНИЯ ЧОК

Убытки

Значительные инвестиционные вложения

Финансирование инвестиционной программы за счет

краткосрочных обязательств

Слайд 26Чистый оборотный капитал

Причины изменения ЧОК

Анализ причин изменения ЧОК компании (взаимосвязь показателя

ЧОК и результатов деятельности компании)

Слайд 27Чистый оборотный капитал

Допустимый прирост

(внеоборотных активов + наименее ликвидных оборотных активов)

≤

(прирост собственного капитала + прирост долгосрочных обязательств +

+ ЧОК (фактический) предыдущего периода -

- ЧОК (допустимый) предыдущего периода)

Слайд 28

Чистый оборотный капитал

ВЫВОД

Для роста ЧОК и обеспечения минимально необходимой величины ЧОК

требуется:

Обеспечивать прибыльность деятельности компании и ее рост;

Соблюдать правило: финансирование инвестиционной программы (вложений во внеоборотные активы) должно осуществляться за счет долгосрочных, а не краткосрочных кредитов (короткие кредиты должны финансировать прирост оборотных активов, но не внеоборотных;

Осуществлять инвестиционные вложения в пределах получаемой прибыли и привлекаемых долгосрочных инвестиций с учетом состояния ЧОК предыдущих периодов (с учетом того, превышает или нет фактический ЧОК его минимально необходимую величину);

Стремиться к разумной минимизации запасов, незавершенного производства, т.е. наименее ликвидных оборотных активов.

Обеспечивать прибыльность деятельности компании и ее рост;

Соблюдать правило: финансирование инвестиционной программы (вложений во внеоборотные активы) должно осуществляться за счет долгосрочных, а не краткосрочных кредитов (короткие кредиты должны финансировать прирост оборотных активов, но не внеоборотных;

Осуществлять инвестиционные вложения в пределах получаемой прибыли и привлекаемых долгосрочных инвестиций с учетом состояния ЧОК предыдущих периодов (с учетом того, превышает или нет фактический ЧОК его минимально необходимую величину);

Стремиться к разумной минимизации запасов, незавершенного производства, т.е. наименее ликвидных оборотных активов.