- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

НДС – обзор изменений законодательства, практические вопросы исчисления и уплаты презентация

Содержание

- 1. НДС – обзор изменений законодательства, практические вопросы исчисления и уплаты

- 2. Изменения законодательства по НДС с 1

- 3. Изменения законодательства по НДС с 1

- 4. Изменения законодательства по НДС с 1

- 5. Изменения законодательства по НДС с 1

- 6. Изменения законодательства по НДС с 1

- 7. Основные изменения с

- 8. С 1 июля

- 9. Примеры ошибок в

- 10. Когда не следует составлять исправленные счета-фактуры

- 11. Случаи выставления

- 13. С 1 июля 2017

- 14. Изменения

- 15. Постановление Правительства РФ от 19.08.2017 N 981

- 18. Отличия в формировании счетов-фактур экспедиторов (застройщиков) от

- 19. Новые требования к хранению В

- 21. Если покупателю не выставляются счета-фактуры В книге

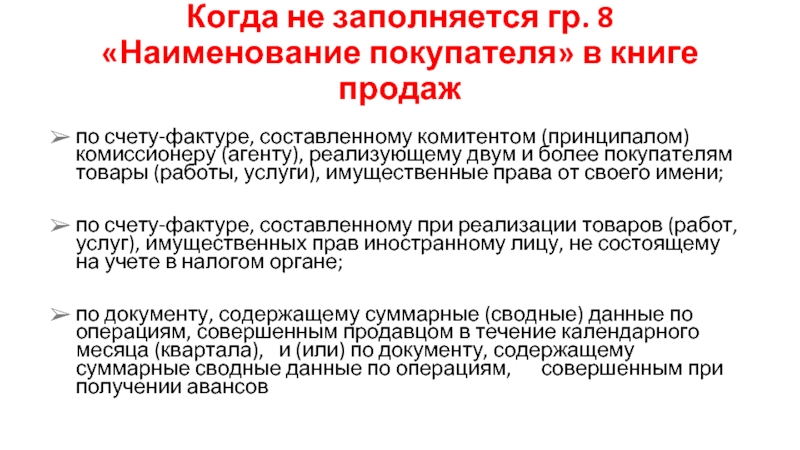

- 22. Когда не заполняется гр. 8 «Наименование покупателя»

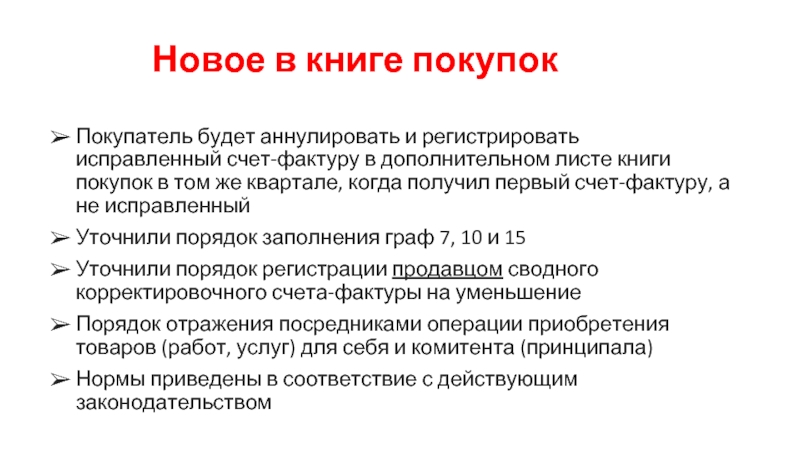

- 23. Новое

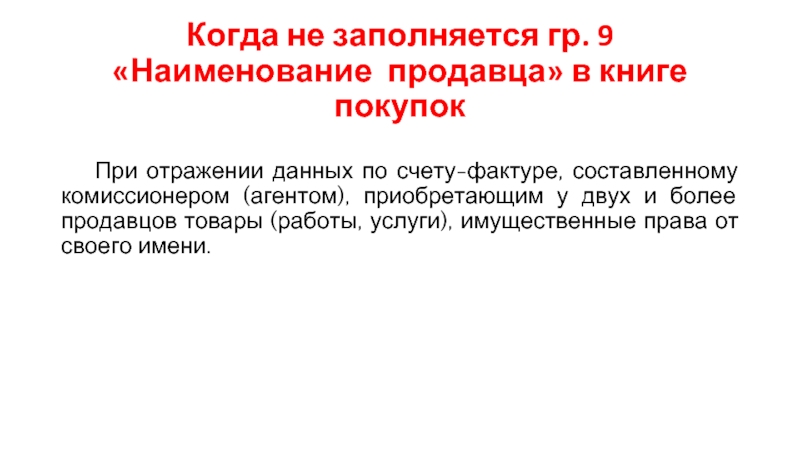

- 24. Когда не заполняется гр. 9 «Наименование продавца»

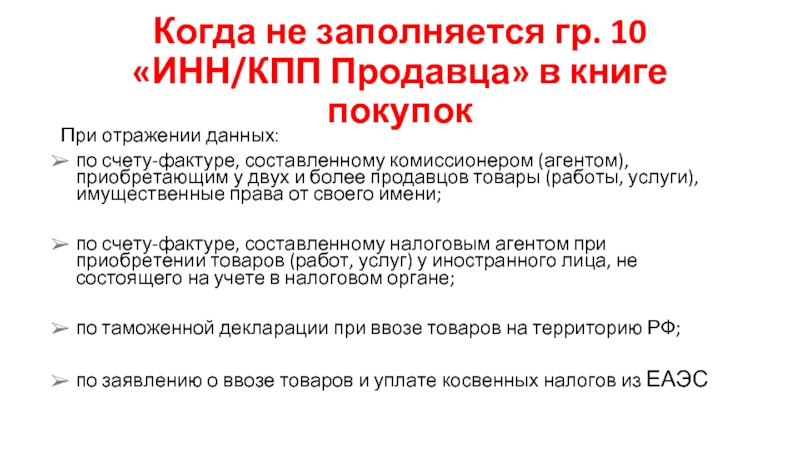

- 25. Когда не заполняется гр. 10 «ИНН/КПП Продавца»

- 26. Новое в порядке заполнения гр. 15 «Стоимость

- 27. Уточнение правил регистрации сводного корректировочного счета-фактуры на

- 28. Новое в журнале учета счетов-фактур Не заполняются

- 29. В каких случаях с 1 октября 2017

- 30. Отражение посредниками операций при реализации (приобретении) собственных

- 31. Нюансы заполнения декларации по

- 32. С 1 января 2017 года в Налоговом

- 33. ФНС предложен алгоритм определения объема документов, истребуемых

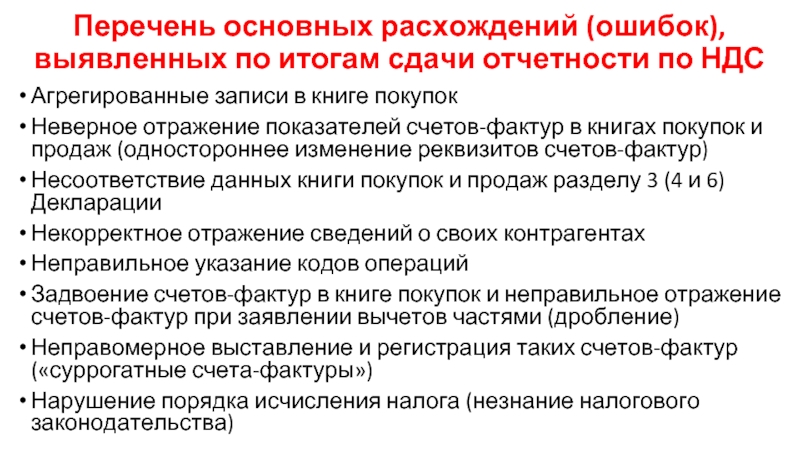

- 34. Перечень основных расхождений (ошибок), выявленных по итогам

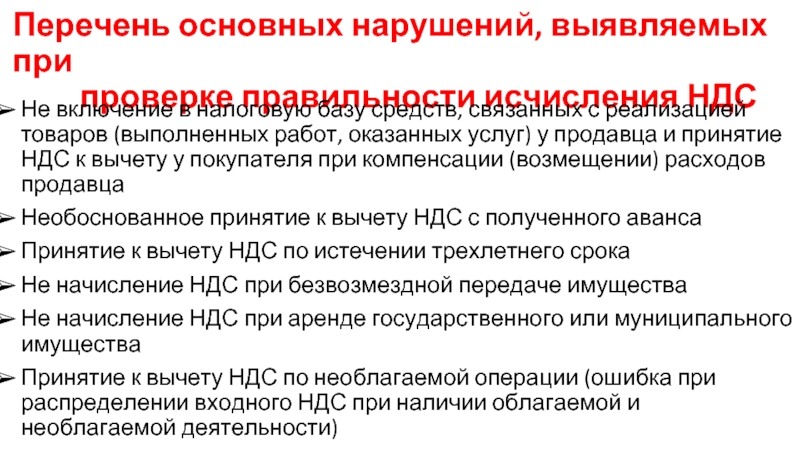

- 35. Перечень основных нарушений, выявляемых при

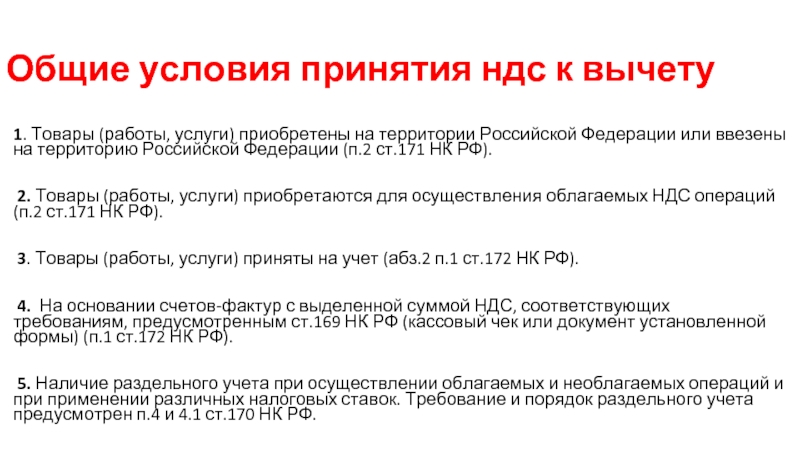

- 36. Общие условия принятия ндс к вычету 1.

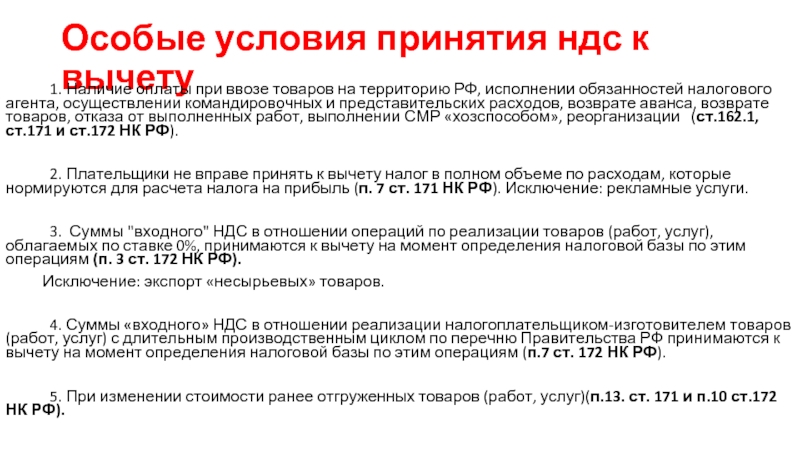

- 37. Особые условия принятия ндс к вычету

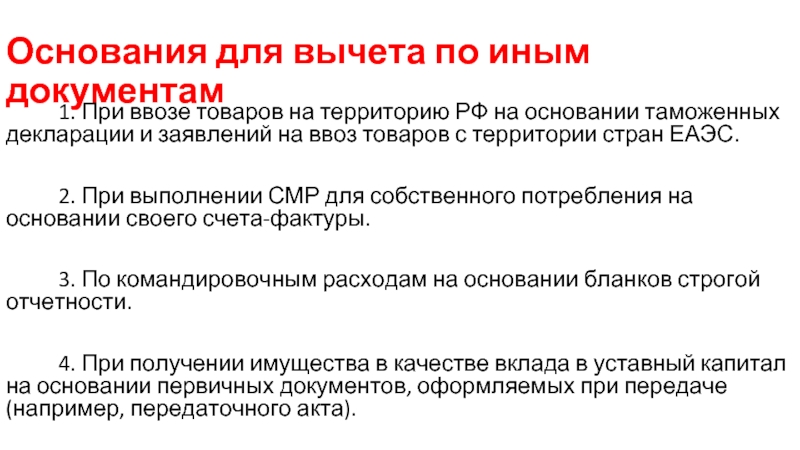

- 38. Основания для вычета по иным документам

- 40. Применение ставки 0% при экспорте товаров (работ,

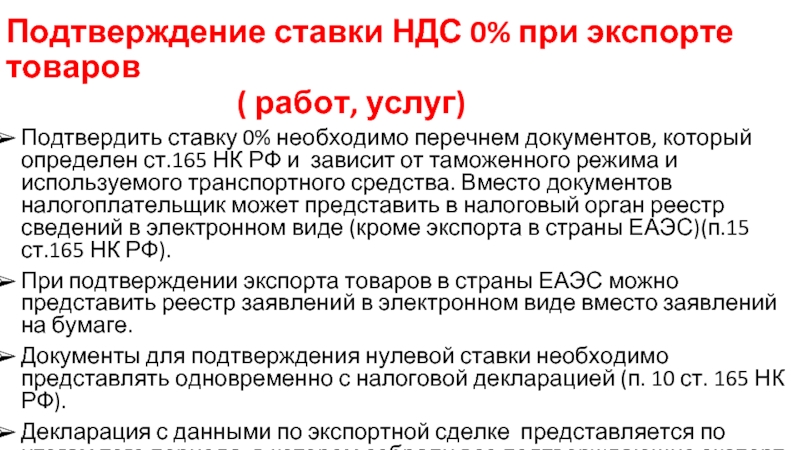

- 41. Подтверждение ставки НДС 0% при экспорте

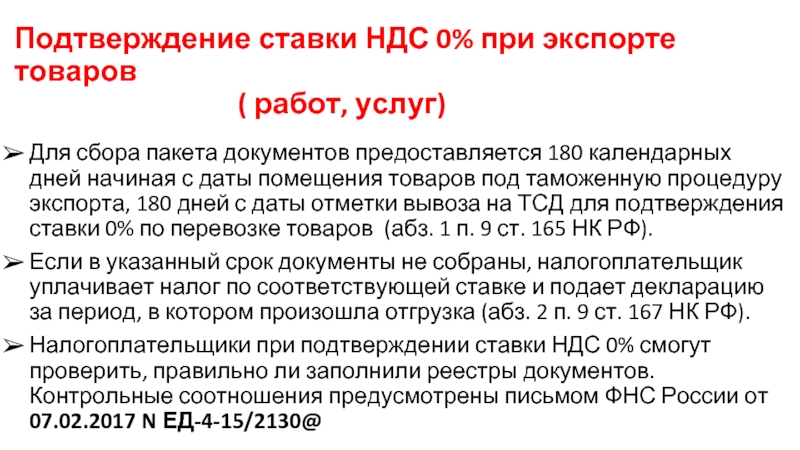

- 42. Подтверждение ставки НДС 0% при экспорте

- 43. Вычет НДС при экспортных

- 45. СОСТАВЛЕНИЕ И РЕГИСТРАЦИЯ СЧЕТОВ-ФАКТУР

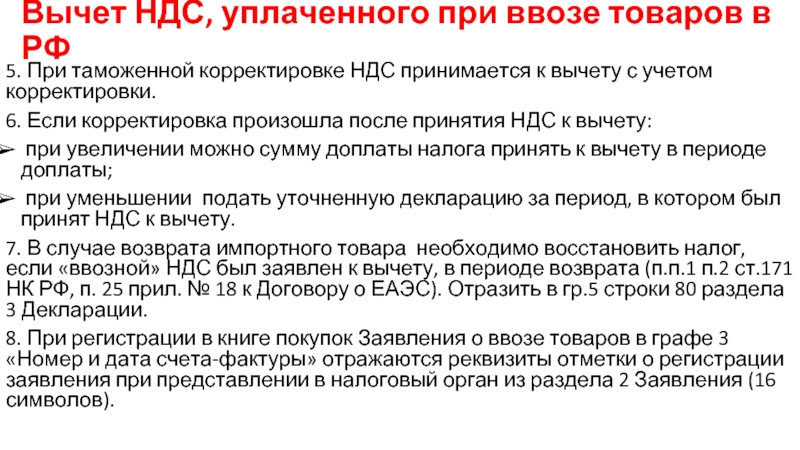

- 46. Вычет НДС, уплаченного

- 47. Вычет НДС, уплаченного при ввозе товаров

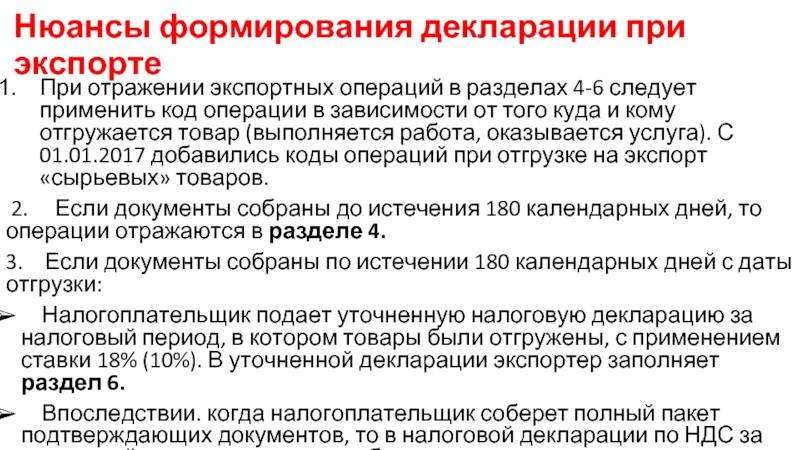

- 48. Нюансы формирования декларации при экспорте При

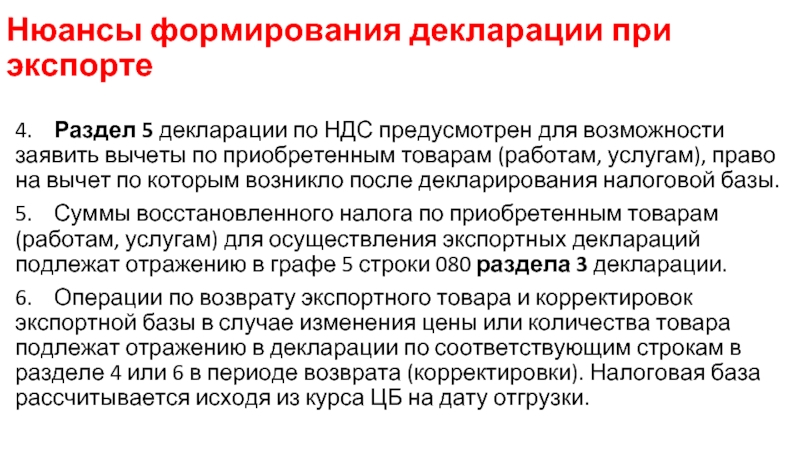

- 49. Нюансы формирования декларации при экспорте

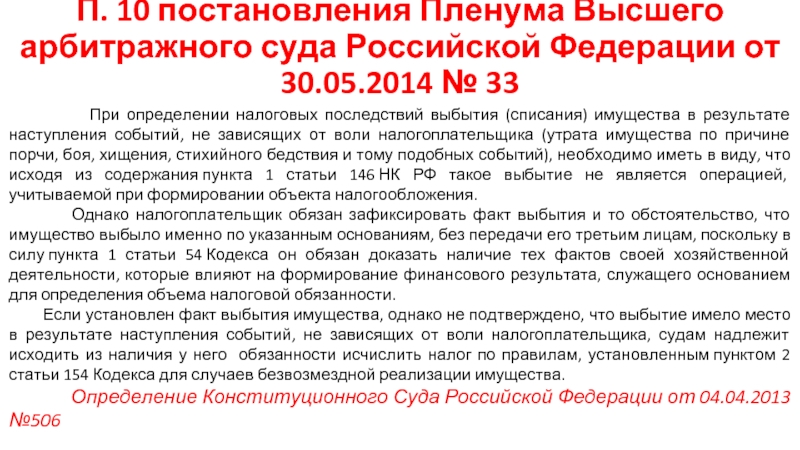

- 50. П. 10 постановления Пленума Высшего арбитражного суда

- 51. Определение Верховного Суда Российской Федерации от 12.08.2016

- 52. Определением Верховного Суда Российской

- 53. Определение Верховного Суда Российской Федерации от 24.10.2016

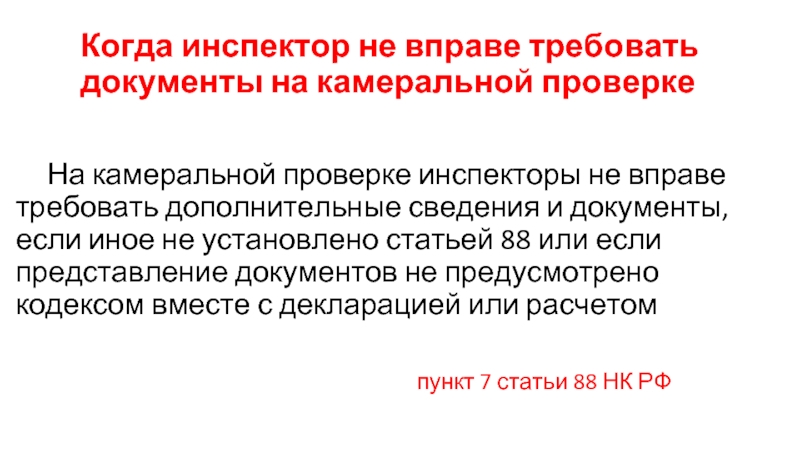

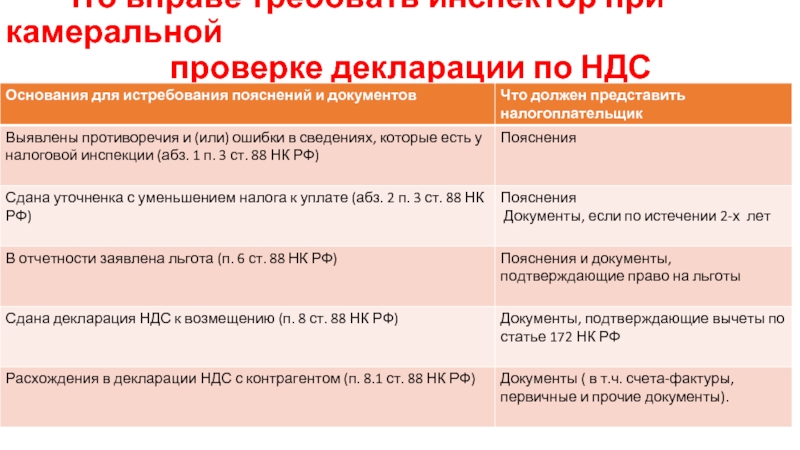

- 55. Когда инспектор

- 56. Что вправе требовать

- 57. Налоговые органы при

- 58. С 1 января

- 59. Какие пояснения представляются только

- 62. Требования, формируемые на федеральном уровне

- 63. Схема формирования автоответов на

- 64. Схема формирования автоответа на «автотребование»

- 65. Схема формирования автоответа на «автотребование

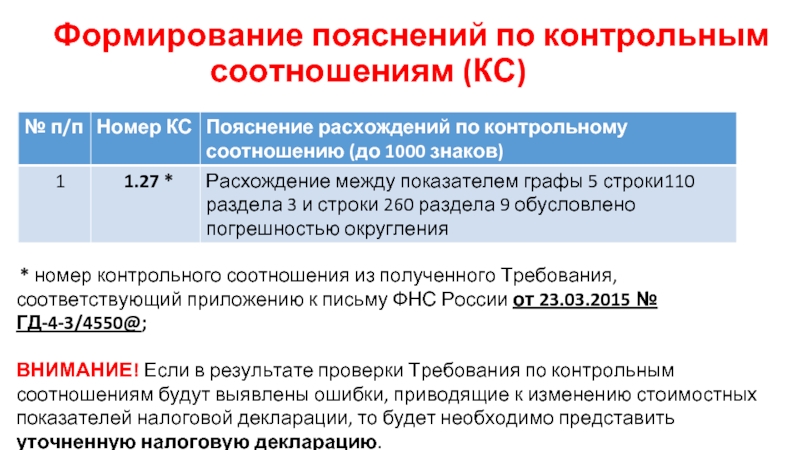

- 66. Формирование пояснений по

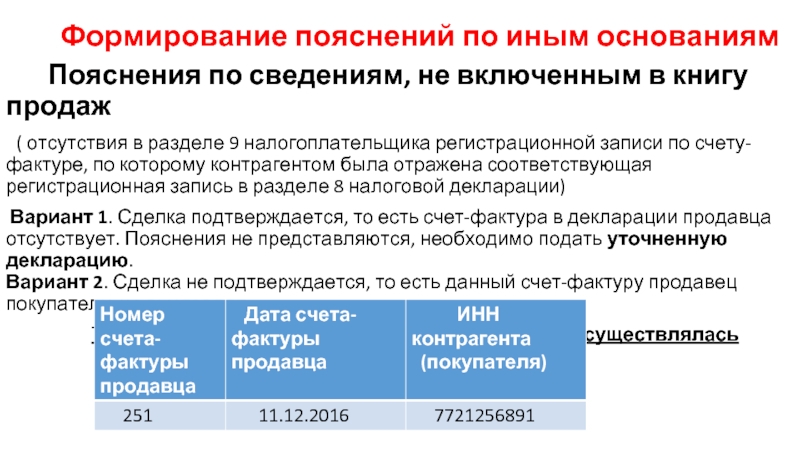

- 67. Формирование пояснений по

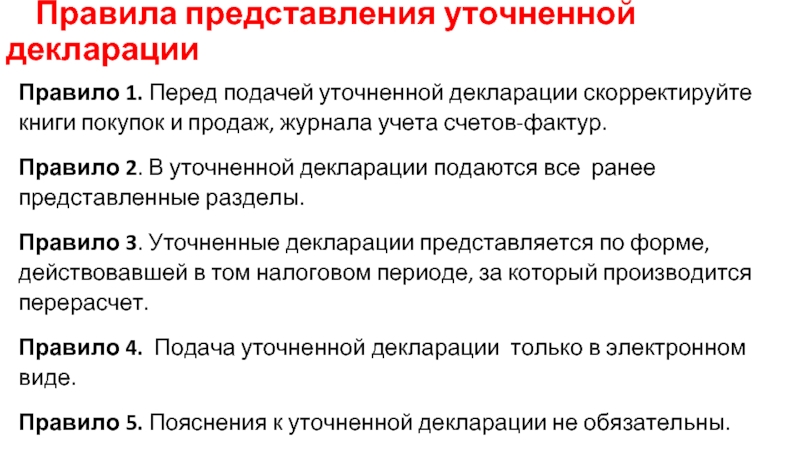

- 68. Правила представления уточненной декларации Правило

- 70. Перспективы совершенствования НДС Отказ

- 71. СПАСИБО ЗА ВНИМАНИЕ !

Слайд 1НДС – обзор изменений законодательства, практические вопросы исчисления и уплаты.

Лектор: ЧАМКИНА Н.С.

Государственный советник РФ 2 класса,

Заслуженный экономист РФ

11 декабря 2017 года г. Ижевск

Слайд 2Изменения законодательства по НДС

с 1 января 2019 года

Применения НДС лицами,

Уточнение порядка налогообложения НДС услуг в электронной форме иностранными организациями

Федеральный закон от 27.11.2017 № 355-ФЗ

Слайд 3Изменения законодательства по НДС

с 1 января 2018 года

Правительство РФ уполномочено

Федеральный закон от 30.10.2017 № 305-ФЗ

Не подлежит налогообложению НДС реализация материальных ценностей, выпускаемых из государственного материального резерва ответственным хранителям и заемщикам в связи с их освежением, заменой и в порядке заимствования в соответствии с Федеральным законом от 29 декабря 1994 года N 79-ФЗ "О государственном материальном резерве".

Устанавливаются особый порядок определения налоговой базы и порядок определения налоговой ставки НДС при реализации материальных ценностей ответственными хранителями и заемщиками.

Федеральный закон от 14.11.2017 № 316-ФЗ

Слайд 4Изменения законодательства по НДС

с 1 января 2018 года

Освобождение от обложения НДС

Предоставляется право налогоплательщику на отказ от применения ставки НДС 0% при оказании услуг:

по международной перевозке экспортируемых и реэкспортируемых товаров;

при оказании услуг по транспортировке трубопроводным транспортом;

работ и услуг, которые выполняются российскими организациями в морских, речных портах по перевалке и хранению товаров, которые перемещаются через границу РФ, и ряда других услуг.

Налогоплательщик вправе отказаться от применения нулевой ставки НДС на период не менее 12 календарных месяцев.

Устанавливаются перечни документов, подтверждающих обоснованность применения налоговой ставки в размере 0 процентов при реэкспорте и в тех случаях, когда товары пересылаются в международных почтовых отправлениях.

Федеральный закон от 27.11.2017 № 350-ФЗ

Слайд 5Изменения законодательства по НДС

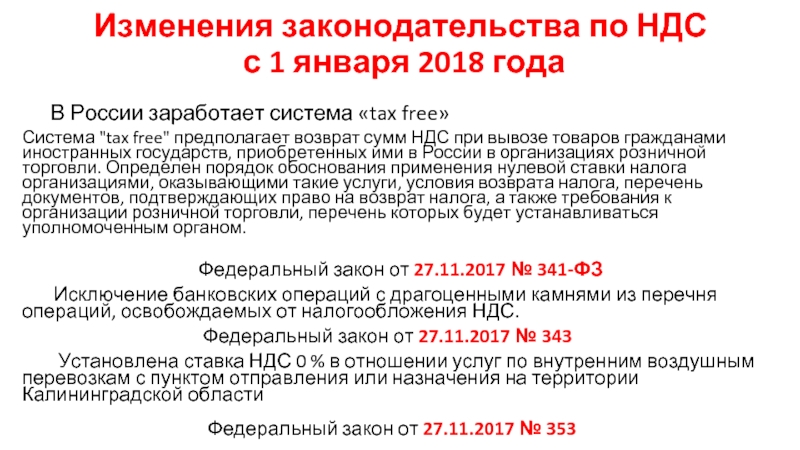

с 1 января 2018 года

Система "tax free" предполагает возврат сумм НДС при вывозе товаров гражданами иностранных государств, приобретенных ими в России в организациях розничной торговли. Определен порядок обоснования применения нулевой ставки налога организациями, оказывающими такие услуги, условия возврата налога, перечень документов, подтверждающих право на возврат налога, а также требования к организации розничной торговли, перечень которых будет устанавливаться уполномоченным органом.

Федеральный закон от 27.11.2017 № 341-ФЗ

Исключение банковских операций с драгоценными камнями из перечня операций, освобождаемых от налогообложения НДС.

Федеральный закон от 27.11.2017 № 343

Установлена ставка НДС 0 % в отношении услуг по внутренним воздушным перевозкам с пунктом отправления или назначения на территории Калининградской области Федеральный закон от 27.11.2017 № 353

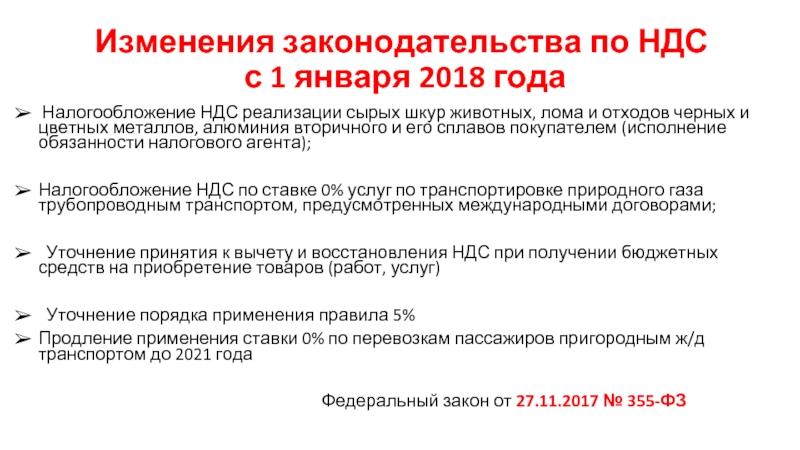

Слайд 6Изменения законодательства по НДС

с 1 января 2018 года

Налогообложение НДС

Налогообложение НДС по ставке 0% услуг по транспортировке природного газа трубопроводным транспортом, предусмотренных международными договорами;

Уточнение принятия к вычету и восстановления НДС при получении бюджетных средств на приобретение товаров (работ, услуг)

Уточнение порядка применения правила 5%

Продление применения ставки 0% по перевозкам пассажиров пригородным ж/д транспортом до 2021 года

Федеральный закон от 27.11.2017 № 355-ФЗ

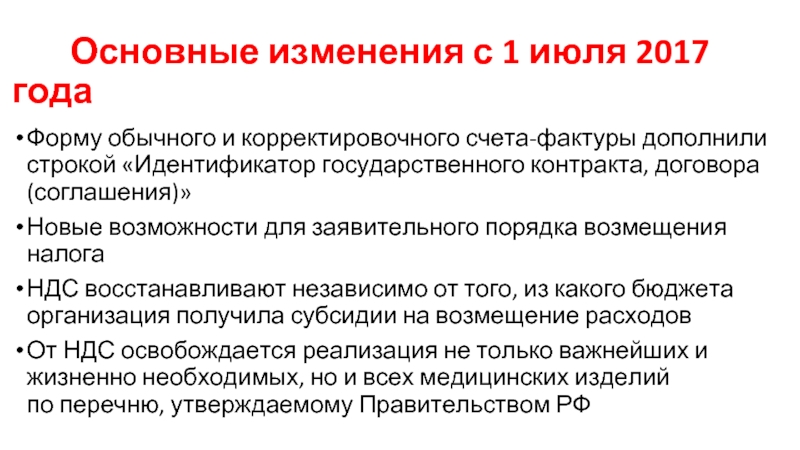

Слайд 7 Основные изменения с 1 июля 2017 года

Форму

Новые возможности для заявительного порядка возмещения налога

НДС восстанавливают независимо от того, из какого бюджета организация получила субсидии на возмещение расходов

От НДС освобождается реализация не только важнейших и жизненно необходимых, но и всех медицинских изделий по перечню, утверждаемому Правительством РФ

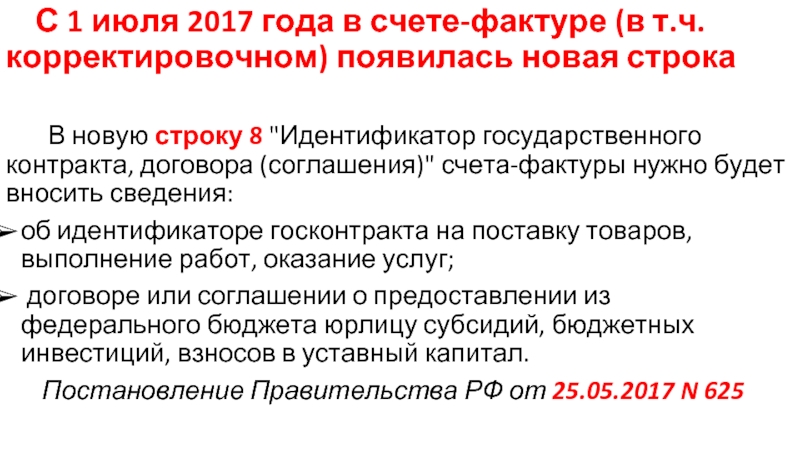

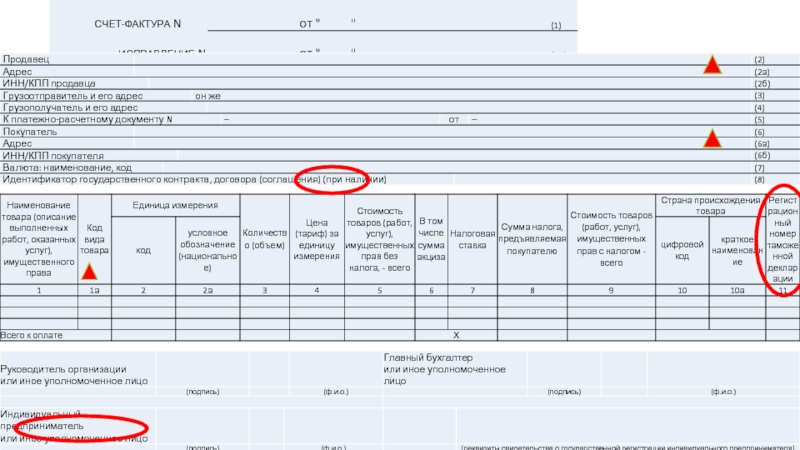

Слайд 8 С 1 июля 2017 года в счете-фактуре (в т.ч.

В новую строку 8 "Идентификатор государственного контракта, договора (соглашения)" счета-фактуры нужно будет вносить сведения:

об идентификаторе госконтракта на поставку товаров, выполнение работ, оказание услуг;

договоре или соглашении о предоставлении из федерального бюджета юрлицу субсидий, бюджетных инвестиций, взносов в уставный капитал.

Постановление Правительства РФ от 25.05.2017 N 625

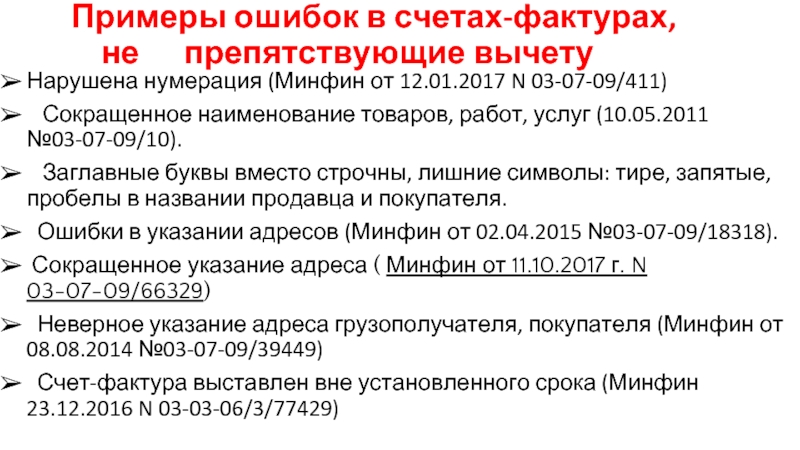

Слайд 9 Примеры ошибок в счетах-фактурах,

Нарушена нумерация (Минфин от 12.01.2017 N 03-07-09/411)

Сокращенное наименование товаров, работ, услуг (10.05.2011 №03-07-09/10).

Заглавные буквы вместо строчны, лишние символы: тире, запятые, пробелы в названии продавца и покупателя.

Ошибки в указании адресов (Минфин от 02.04.2015 №03-07-09/18318).

Сокращенное указание адреса ( Минфин от 11.10.2017 г. N 03-07-09/66329)

Неверное указание адреса грузополучателя, покупателя (Минфин от 08.08.2014 №03-07-09/39449)

Счет-фактура выставлен вне установленного срока (Минфин 23.12.2016 N 03-03-06/3/77429)

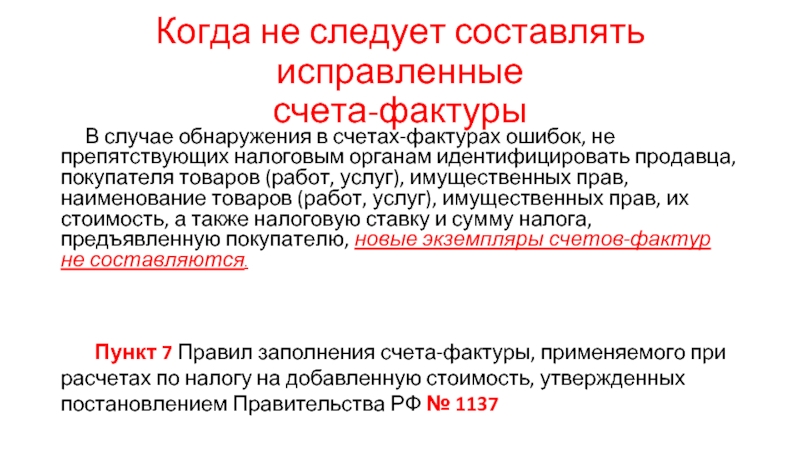

Слайд 10Когда не следует составлять исправленные

счета-фактуры

В случае обнаружения

Пункт 7 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ № 1137

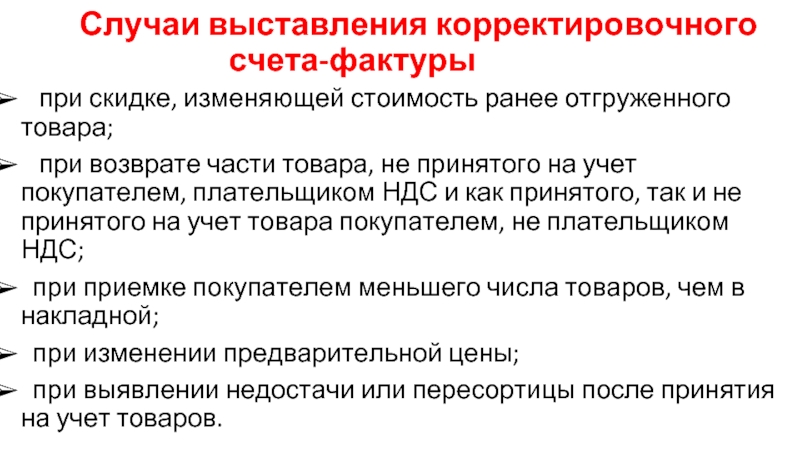

Слайд 11 Случаи выставления корректировочного

при скидке, изменяющей стоимость ранее отгруженного товара;

при возврате части товара, не принятого на учет покупателем, плательщиком НДС и как принятого, так и не принятого на учет товара покупателем, не плательщиком НДС;

при приемке покупателем меньшего числа товаров, чем в накладной;

при изменении предварительной цены;

при выявлении недостачи или пересортицы после принятия на учет товаров.

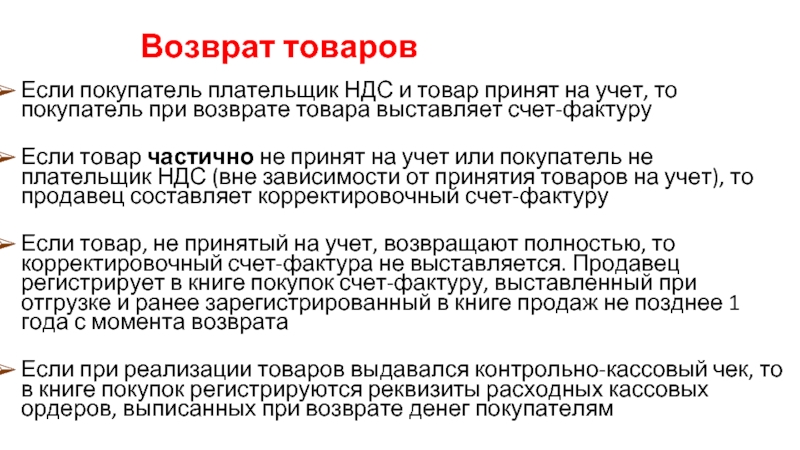

Слайд 12 Возврат товаров

Если

Если товар частично не принят на учет или покупатель не плательщик НДС (вне зависимости от принятия товаров на учет), то продавец составляет корректировочный счет-фактуру

Если товар, не принятый на учет, возвращают полностью, то корректировочный счет-фактура не выставляется. Продавец регистрирует в книге покупок счет-фактуру, выставленный при отгрузке и ранее зарегистрированный в книге продаж не позднее 1 года с момента возврата

Если при реализации товаров выдавался контрольно-кассовый чек, то в книге покупок регистрируются реквизиты расходных кассовых ордеров, выписанных при возврате денег покупателям

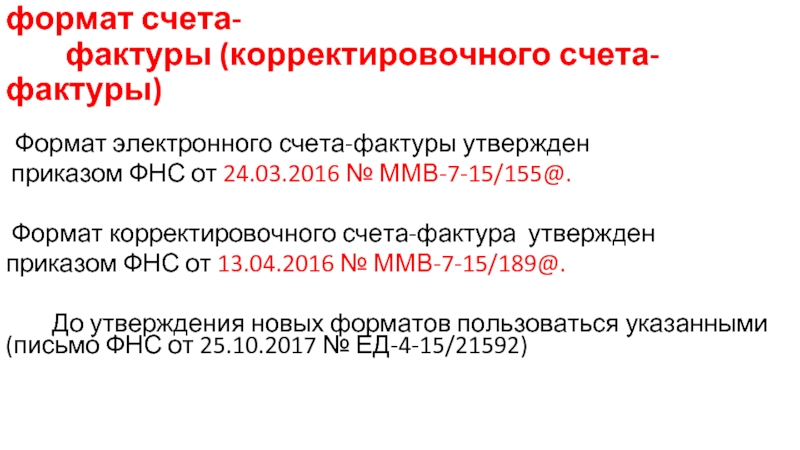

Слайд 13 С 1 июля 2017 года применяется новый формат счета-

Формат электронного счета-фактуры утвержден

приказом ФНС от 24.03.2016 № ММВ-7-15/155@.

Формат корректировочного счета-фактура утвержден

приказом ФНС от 13.04.2016 № ММВ-7-15/189@.

До утверждения новых форматов пользоваться указанными (письмо ФНС от 25.10.2017 № ЕД-4-15/21592)

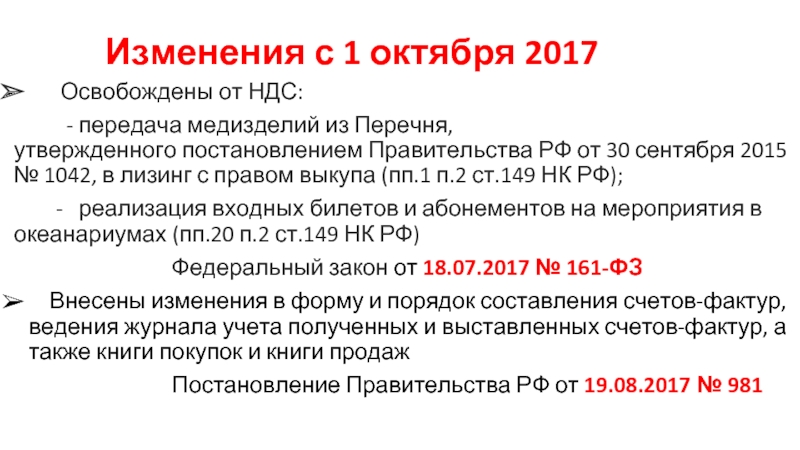

Слайд 14 Изменения с 1 октября 2017

- передача медизделий из Перечня, утвержденного постановлением Правительства РФ от 30 сентября 2015 № 1042, в лизинг с правом выкупа (пп.1 п.2 ст.149 НК РФ);

- реализация входных билетов и абонементов на мероприятия в океанариумах (пп.20 п.2 ст.149 НК РФ)

Федеральный закон от 18.07.2017 № 161-ФЗ

Внесены изменения в форму и порядок составления счетов-фактур, ведения журнала учета полученных и выставленных счетов-фактур, а также книги покупок и книги продаж

Постановление Правительства РФ от 19.08.2017 № 981

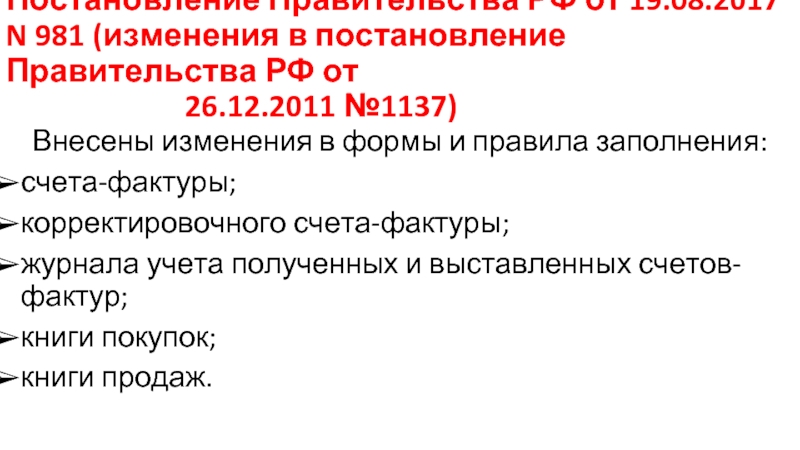

Слайд 15Постановление Правительства РФ от 19.08.2017 N 981 (изменения в постановление Правительства

Внесены изменения в формы и правила заполнения:

счета-фактуры;

корректировочного счета-фактуры;

журнала учета полученных и выставленных счетов-фактур;

книги покупок;

книги продаж.

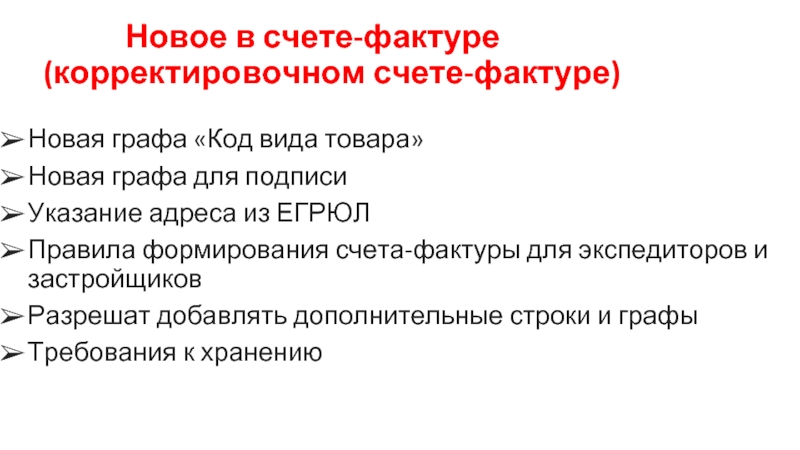

Слайд 16 Новое в счете-фактуре

Новая графа «Код вида товара»

Новая графа для подписи

Указание адреса из ЕГРЮЛ

Правила формирования счета-фактуры для экспедиторов и застройщиков

Разрешат добавлять дополнительные строки и графы

Требования к хранению

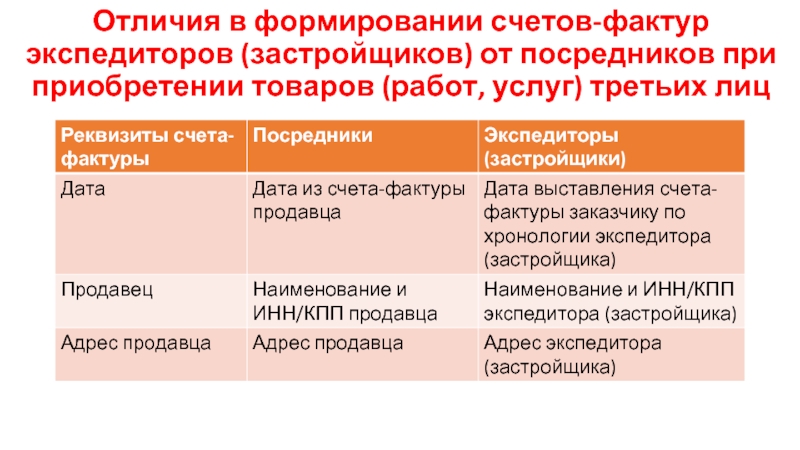

Слайд 18Отличия в формировании счетов-фактур экспедиторов (застройщиков) от посредников при приобретении товаров

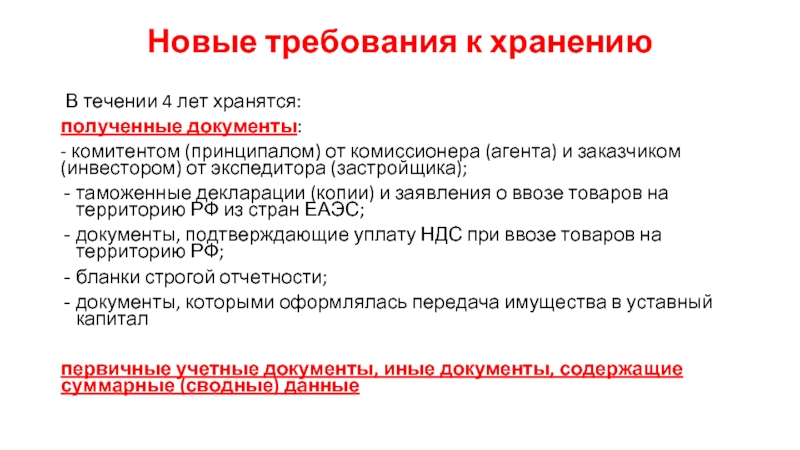

Слайд 19Новые требования к хранению

В течении 4 лет хранятся:

полученные документы:

- комитентом

таможенные декларации (копии) и заявления о ввозе товаров на территорию РФ из стран ЕАЭС;

документы, подтверждающие уплату НДС при ввозе товаров на территорию РФ;

бланки строгой отчетности;

документы, которыми оформлялась передача имущества в уставный капитал

первичные учетные документы, иные документы, содержащие суммарные (сводные) данные

Слайд 20 Новое в

Новые графы 3а «Регистрационный номер таможенной декларации» и 3б «Код вида товара»

Порядок регистрации первичных учетных документов и документов, содержащих суммарные показатели

Уточнили, когда не формируется дополнительный лист книги

Порядок отражения посредниками операции реализации своих товаров и комитента (принципала)

Уточнили порядок регистрации покупателем сводного корректировочного счета-фактуры на уменьшение

Нормы приведены в соответствие с действующим законодательством

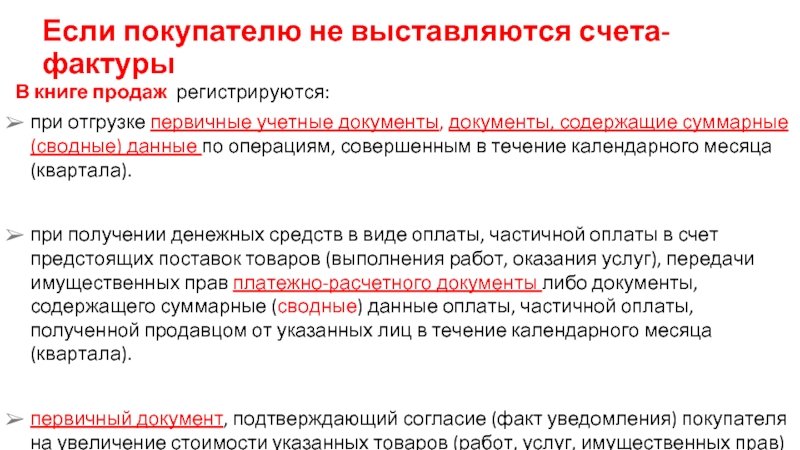

Слайд 21Если покупателю не выставляются счета-фактуры

В книге продаж регистрируются:

при отгрузке первичные учетные

при получении денежных средств в виде оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав платежно-расчетного документы либо документы, содержащего суммарные (сводные) данные оплаты, частичной оплаты, полученной продавцом от указанных лиц в течение календарного месяца (квартала).

первичный документ, подтверждающий согласие (факт уведомления) покупателя на увеличение стоимости указанных товаров (работ, услуг, имущественных прав)

Слайд 22Когда не заполняется гр. 8 «Наименование покупателя» в книге продаж

по

по счету-фактуре, составленному при реализации товаров (работ, услуг), имущественных прав иностранному лицу, не состоящему на учете в налогом органе;

по документу, содержащему суммарные (сводные) данные по операциям, совершенным продавцом в течение календарного месяца (квартала), и (или) по документу, содержащему суммарные сводные данные по операциям, совершенным при получении авансов

Слайд 23 Новое в книге покупок

Покупатель будет

Уточнили порядок заполнения граф 7, 10 и 15

Уточнили порядок регистрации продавцом сводного корректировочного счета-фактуры на уменьшение

Порядок отражения посредниками операции приобретения товаров (работ, услуг) для себя и комитента (принципала)

Нормы приведены в соответствие с действующим законодательством

Слайд 24Когда не заполняется гр. 9 «Наименование продавца» в книге покупок

Слайд 25Когда не заполняется гр. 10 «ИНН/КПП Продавца» в книге покупок

При отражении

по счету-фактуре, составленному комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени;

по счету-фактуре, составленному налоговым агентом при приобретении товаров (работ, услуг) у иностранного лица, не состоящего на учете в налоговом органе;

по таможенной декларации при ввозе товаров на территорию РФ;

по заявлению о ввозе товаров и уплате косвенных налогов из ЕАЭС

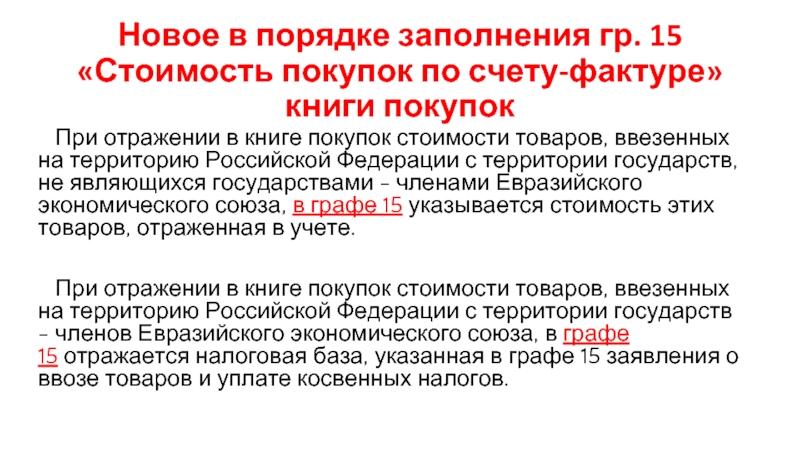

Слайд 26Новое в порядке заполнения гр. 15 «Стоимость покупок по счету-фактуре» книги

При отражении в книге покупок стоимости товаров, ввезенных на территорию Российской Федерации с территории государств, не являющихся государствами - членами Евразийского экономического союза, в графе 15 указывается стоимость этих товаров, отраженная в учете.

При отражении в книге покупок стоимости товаров, ввезенных на территорию Российской Федерации с территории государств - членов Евразийского экономического союза, в графе 15 отражается налоговая база, указанная в графе 15 заявления о ввозе товаров и уплате косвенных налогов.

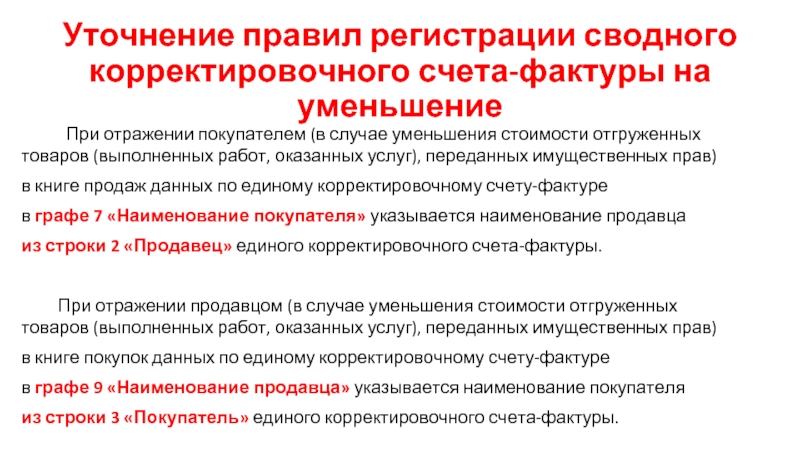

Слайд 27Уточнение правил регистрации сводного корректировочного счета-фактуры на уменьшение

в книге продаж данных по единому корректировочному счету-фактуре

в графе 7 «Наименование покупателя» указывается наименование продавца

из строки 2 «Продавец» единого корректировочного счета-фактуры.

При отражении продавцом (в случае уменьшения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав)

в книге покупок данных по единому корректировочному счету-фактуре

в графе 9 «Наименование продавца» указывается наименование покупателя

из строки 3 «Покупатель» единого корректировочного счета-фактуры.

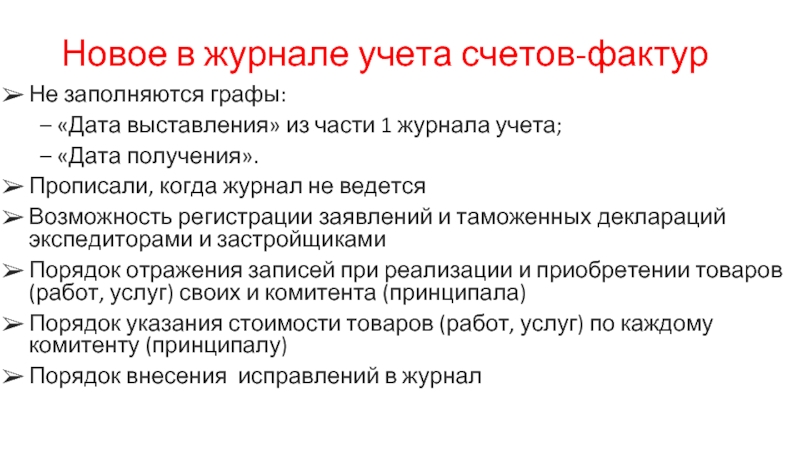

Слайд 28Новое в журнале учета счетов-фактур

Не заполняются графы:

– «Дата

– «Дата получения».

Прописали, когда журнал не ведется

Возможность регистрации заявлений и таможенных деклараций экспедиторами и застройщиками

Порядок отражения записей при реализации и приобретении товаров (работ, услуг) своих и комитента (принципала)

Порядок указания стоимости товаров (работ, услуг) по каждому комитенту (принципалу)

Порядок внесения исправлений в журнал

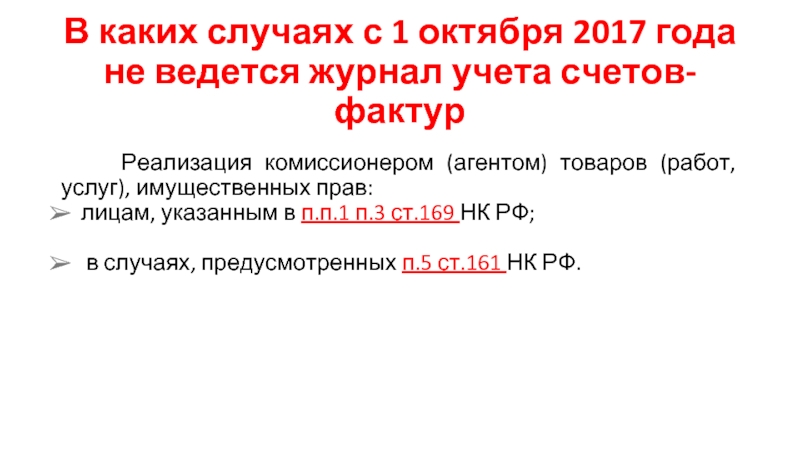

Слайд 29В каких случаях с 1 октября 2017 года не ведется журнал

Реализация комиссионером (агентом) товаров (работ, услуг), имущественных прав:

лицам, указанным в п.п.1 п.3 ст.169 НК РФ;

в случаях, предусмотренных п.5 ст.161 НК РФ.

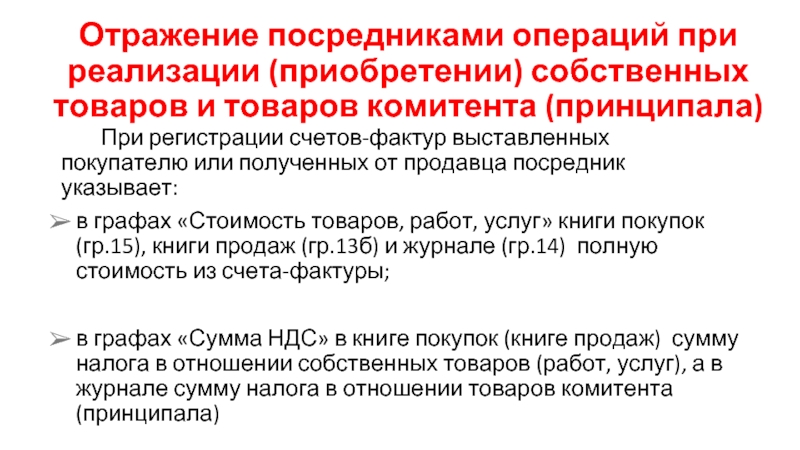

Слайд 30Отражение посредниками операций при реализации (приобретении) собственных товаров и товаров комитента

При регистрации счетов-фактур выставленных покупателю или полученных от продавца посредник указывает:

в графах «Стоимость товаров, работ, услуг» книги покупок (гр.15), книги продаж (гр.13б) и журнале (гр.14) полную стоимость из счета-фактуры;

в графах «Сумма НДС» в книге покупок (книге продаж) сумму налога в отношении собственных товаров (работ, услуг), а в журнале сумму налога в отношении товаров комитента (принципала)

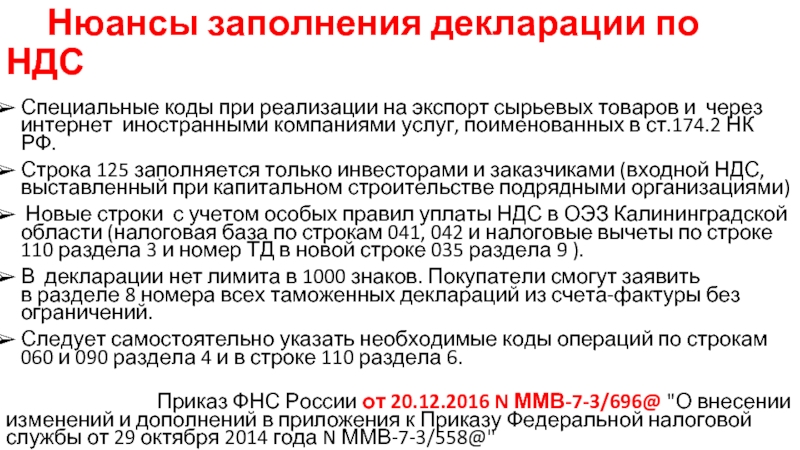

Слайд 31 Нюансы заполнения декларации по НДС

Специальные коды при реализации

Строка 125 заполняется только инвесторами и заказчиками (входной НДС, выставленный при капитальном строительстве подрядными организациями)

Новые строки с учетом особых правил уплаты НДС в ОЭЗ Калининградской области (налоговая база по строкам 041, 042 и налоговые вычеты по строке 110 раздела 3 и номер ТД в новой строке 035 раздела 9 ).

В декларации нет лимита в 1000 знаков. Покупатели смогут заявить в разделе 8 номера всех таможенных деклараций из счета-фактуры без ограничений.

Следует самостоятельно указать необходимые коды операций по строкам 060 и 090 раздела 4 и в строке 110 раздела 6.

Приказ ФНС России от 20.12.2016 N ММВ-7-3/696@ "О внесении изменений и дополнений в приложения к Приказу Федеральной налоговой службы от 29 октября 2014 года N ММВ-7-3/558@"

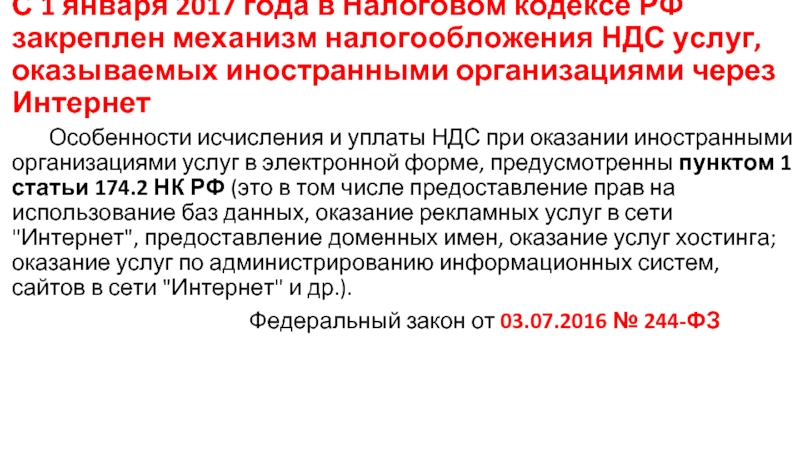

Слайд 32С 1 января 2017 года в Налоговом кодексе РФ закреплен механизм

Особенности исчисления и уплаты НДС при оказании иностранными организациями услуг в электронной форме, предусмотренны пунктом 1 статьи 174.2 НК РФ (это в том числе предоставление прав на использование баз данных, оказание рекламных услуг в сети "Интернет", предоставление доменных имен, оказание услуг хостинга; оказание услуг по администрированию информационных систем, сайтов в сети "Интернет" и др.).

Федеральный закон от 03.07.2016 № 244-ФЗ

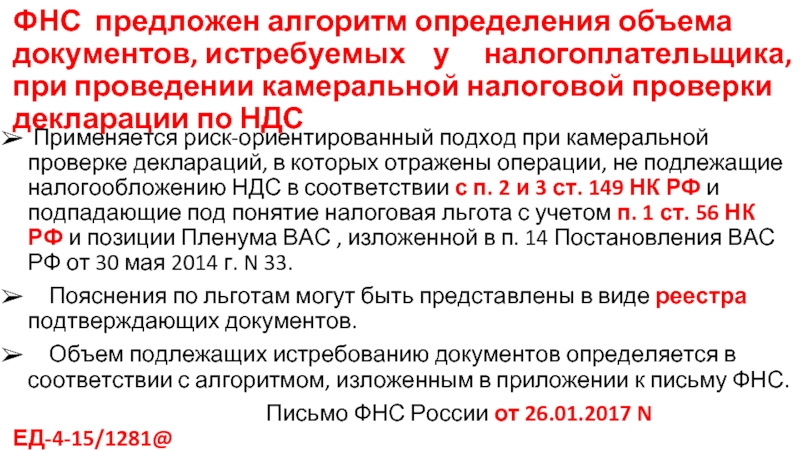

Слайд 33ФНС предложен алгоритм определения объема документов, истребуемых у

Применяется риск-ориентированный подход при камеральной проверке деклараций, в которых отражены операции, не подлежащие налогообложению НДС в соответствии с п. 2 и 3 ст. 149 НК РФ и подпадающие под понятие налоговая льгота с учетом п. 1 ст. 56 НК РФ и позиции Пленума ВАС , изложенной в п. 14 Постановления ВАС РФ от 30 мая 2014 г. N 33.

Пояснения по льготам могут быть представлены в виде реестра подтверждающих документов.

Объем подлежащих истребованию документов определяется в соответствии с алгоритмом, изложенным в приложении к письму ФНС.

Письмо ФНС России от 26.01.2017 N ЕД-4-15/1281@

Слайд 34Перечень основных расхождений (ошибок), выявленных по итогам сдачи отчетности по НДС

Агрегированные записи в книге покупок

Неверное отражение показателей счетов-фактур в книгах покупок и продаж (одностороннее изменение реквизитов счетов-фактур)

Несоответствие данных книги покупок и продаж разделу 3 (4 и 6) Декларации

Некорректное отражение сведений о своих контрагентах

Неправильное указание кодов операций

Задвоение счетов-фактур в книге покупок и неправильное отражение счетов-фактур при заявлении вычетов частями (дробление)

Неправомерное выставление и регистрация таких счетов-фактур («суррогатные счета-фактуры»)

Нарушение порядка исчисления налога (незнание налогового законодательства)

Слайд 35Перечень основных нарушений, выявляемых при проверке правильности

Не включение в налоговую базу средств, связанных с реализацией товаров (выполненных работ, оказанных услуг) у продавца и принятие НДС к вычету у покупателя при компенсации (возмещении) расходов продавца

Необоснованное принятие к вычету НДС с полученного аванса

Принятие к вычету НДС по истечении трехлетнего срока

Не начисление НДС при безвозмездной передаче имущества

Не начисление НДС при аренде государственного или муниципального имущества

Принятие к вычету НДС по необлагаемой операции (ошибка при распределении входного НДС при наличии облагаемой и необлагаемой деятельности)

Слайд 36Общие условия принятия ндс к вычету

1. Товары (работы, услуги) приобретены на

2. Товары (работы, услуги) приобретаются для осуществления облагаемых НДС операций (п.2 ст.171 НК РФ).

3. Товары (работы, услуги) приняты на учет (абз.2 п.1 ст.172 НК РФ).

4. На основании счетов-фактур с выделенной суммой НДС, соответствующих требованиям, предусмотренным ст.169 НК РФ (кассовый чек или документ установленной формы) (п.1 ст.172 НК РФ).

5. Наличие раздельного учета при осуществлении облагаемых и необлагаемых операций и при применении различных налоговых ставок. Требование и порядок раздельного учета предусмотрен п.4 и 4.1 ст.170 НК РФ.

Слайд 37Особые условия принятия ндс к вычету

2. Плательщики не вправе принять к вычету налог в полном объеме по расходам, которые нормируются для расчета налога на прибыль (п. 7 ст. 171 НК РФ). Исключение: рекламные услуги.

3. Суммы "входного" НДС в отношении операций по реализации товаров (работ, услуг), облагаемых по ставке 0%, принимаются к вычету на момент определения налоговой базы по этим операциям (п. 3 ст. 172 НК РФ).

Исключение: экспорт «несырьевых» товаров.

4. Суммы «входного» НДС в отношении реализации налогоплательщиком-изготовителем товаров (работ, услуг) с длительным производственным циклом по перечню Правительства РФ принимаются к вычету на момент определения налоговой базы по этим операциям (п.7 ст. 172 НК РФ).

5. При изменении стоимости ранее отгруженных товаров (работ, услуг)(п.13. ст. 171 и п.10 ст.172 НК РФ).

Слайд 38Основания для вычета по иным документам

1.

2. При выполнении СМР для собственного потребления на основании своего счета-фактуры.

3. По командировочным расходам на основании бланков строгой отчетности.

4. При получении имущества в качестве вклада в уставный капитал на основании первичных документов, оформляемых при передаче (например, передаточного акта).

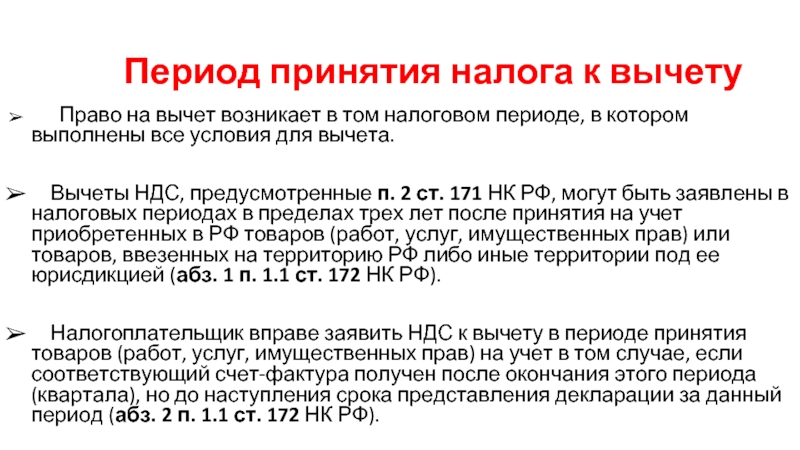

Слайд 39 Период принятия налога к

Право на вычет возникает в том налоговом периоде, в котором выполнены все условия для вычета.

Вычеты НДС, предусмотренные п. 2 ст. 171 НК РФ, могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных в РФ товаров (работ, услуг, имущественных прав) или товаров, ввезенных на территорию РФ либо иные территории под ее юрисдикцией (абз. 1 п. 1.1 ст. 172 НК РФ).

Налогоплательщик вправе заявить НДС к вычету в периоде принятия товаров (работ, услуг, имущественных прав) на учет в том случае, если соответствующий счет-фактура получен после окончания этого периода (квартала), но до наступления срока представления декларации за данный период (абз. 2 п. 1.1 ст. 172 НК РФ).

Слайд 40Применение ставки 0% при экспорте товаров (работ, услуг)

Ставка 0% применяется при

Ставка 0% не применяется, если в отношении товаров предусмотрено освобождение ст.149 НК РФ. Исключение: экспорт в страны ЕАЭС

Перечень работ и услуг, облагаемых по ставке 0% закрытый (п.1 ст.164 НК РФ).

Необходимо вести раздельный учет при экспорте сырьевых товаров (выполнении работ, оказании услуг) отдельно по каждой операции (п. 10 ст.165 НК Р).

Налоговая база определяется исходя из курса ЦБ на дату отгрузки товара (выполнения работ, оказания услуг)

Слайд 41 Подтверждение ставки НДС 0% при экспорте товаров

Подтвердить ставку 0% необходимо перечнем документов, который определен ст.165 НК РФ и зависит от таможенного режима и используемого транспортного средства. Вместо документов налогоплательщик может представить в налоговый орган реестр сведений в электронном виде (кроме экспорта в страны ЕАЭС)(п.15 ст.165 НК РФ).

При подтверждении экспорта товаров в страны ЕАЭС можно представить реестр заявлений в электронном виде вместо заявлений на бумаге.

Документы для подтверждения нулевой ставки необходимо представлять одновременно с налоговой декларацией (п. 10 ст. 165 НК РФ).

Декларация с данными по экспортной сделке представляется по итогам того периода, в котором собрали все подтверждающие экспорт документы (п. 9 ст. 167 НК РФ).

Слайд 42 Подтверждение ставки НДС 0% при экспорте товаров

Для сбора пакета документов предоставляется 180 календарных дней начиная с даты помещения товаров под таможенную процедуру экспорта, 180 дней с даты отметки вывоза на ТСД для подтверждения ставки 0% по перевозке товаров (абз. 1 п. 9 ст. 165 НК РФ).

Если в указанный срок документы не собраны, налогоплательщик уплачивает налог по соответствующей ставке и подает декларацию за период, в котором произошла отгрузка (абз. 2 п. 9 ст. 167 НК РФ).

Налогоплательщики при подтверждении ставки НДС 0% смогут проверить, правильно ли заполнили реестры документов. Контрольные соотношения предусмотрены письмом ФНС России от 07.02.2017 N ЕД-4-15/2130@

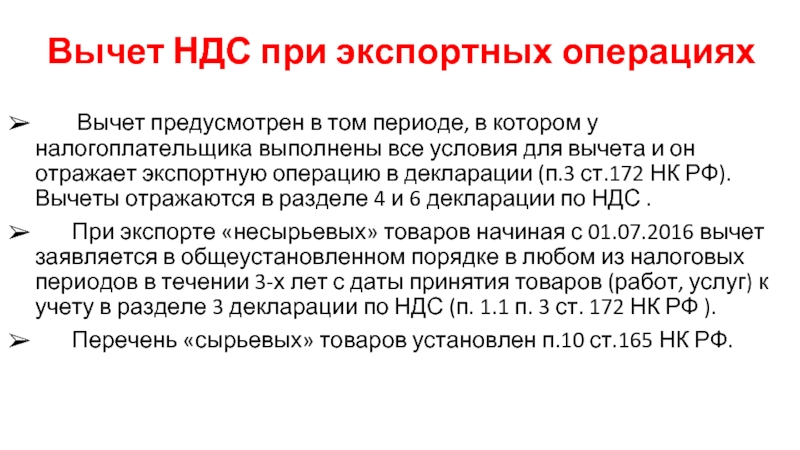

Слайд 43 Вычет НДС при экспортных операциях

Вычет предусмотрен в том периоде, в котором у налогоплательщика выполнены все условия для вычета и он отражает экспортную операцию в декларации (п.3 ст.172 НК РФ). Вычеты отражаются в разделе 4 и 6 декларации по НДС .

При экспорте «несырьевых» товаров начиная с 01.07.2016 вычет заявляется в общеустановленном порядке в любом из налоговых периодов в течении 3-х лет с даты принятия товаров (работ, услуг) к учету в разделе 3 декларации по НДС (п. 1.1 п. 3 ст. 172 НК РФ ).

Перечень «сырьевых» товаров установлен п.10 ст.165 НК РФ.

Слайд 44

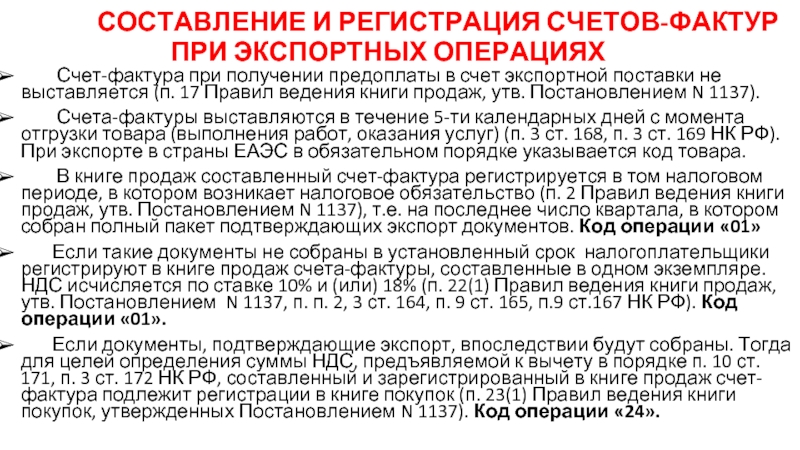

Счет-фактура при получении предоплаты в счет экспортной поставки не выставляется (п. 17 Правил ведения книги продаж, утв. Постановлением N 1137).

Счета-фактуры выставляются в течение 5-ти календарных дней с момента отгрузки товара (выполнения работ, оказания услуг) (п. 3 ст. 168, п. 3 ст. 169 НК РФ). При экспорте в страны ЕАЭС в обязательном порядке указывается код товара.

В книге продаж составленный счет-фактура регистрируется в том налоговом периоде, в котором возникает налоговое обязательство (п. 2 Правил ведения книги продаж, утв. Постановлением N 1137), т.е. на последнее число квартала, в котором собран полный пакет подтверждающих экспорт документов. Код операции «01»

Если такие документы не собраны в установленный срок налогоплательщики регистрируют в книге продаж счета-фактуры, составленные в одном экземпляре. НДС исчисляется по ставке 10% и (или) 18% (п. 22(1) Правил ведения книги продаж, утв. Постановлением N 1137, п. п. 2, 3 ст. 164, п. 9 ст. 165, п.9 ст.167 НК РФ). Код операции «01».

Если документы, подтверждающие экспорт, впоследствии будут собраны. Тогда для целей определения суммы НДС, предъявляемой к вычету в порядке п. 10 ст. 171, п. 3 ст. 172 НК РФ, составленный и зарегистрированный в книге продаж счет-фактура подлежит регистрации в книге покупок (п. 23(1) Правил ведения книги покупок, утвержденных Постановлением N 1137). Код операции «24».

Слайд 45 СОСТАВЛЕНИЕ И РЕГИСТРАЦИЯ СЧЕТОВ-ФАКТУР

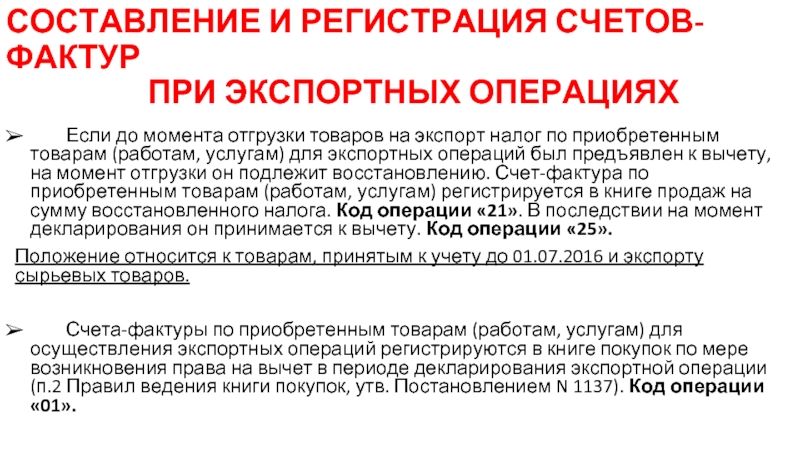

Если до момента отгрузки товаров на экспорт налог по приобретенным товарам (работам, услугам) для экспортных операций был предъявлен к вычету, на момент отгрузки он подлежит восстановлению. Счет-фактура по приобретенным товарам (работам, услугам) регистрируется в книге продаж на сумму восстановленного налога. Код операции «21». В последствии на момент декларирования он принимается к вычету. Код операции «25».

Положение относится к товарам, принятым к учету до 01.07.2016 и экспорту сырьевых товаров.

Счета-фактуры по приобретенным товарам (работам, услугам) для осуществления экспортных операций регистрируются в книге покупок по мере возникновения права на вычет в периоде декларирования экспортной операции (п.2 Правил ведения книги покупок, утв. Постановлением N 1137). Код операции «01».

Слайд 46

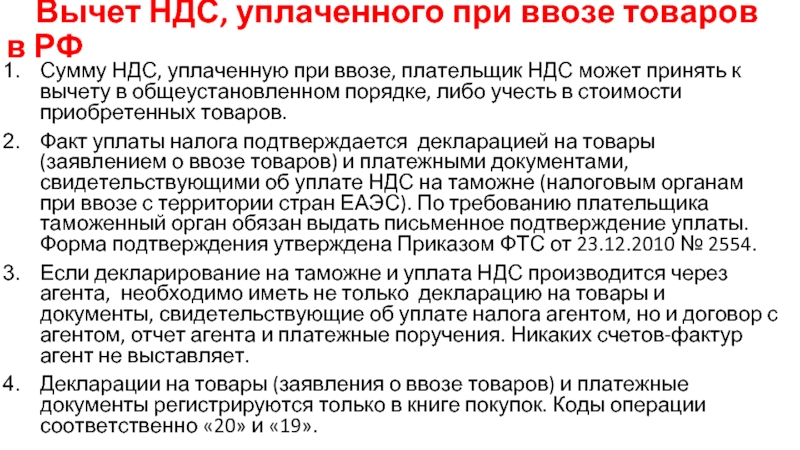

Вычет НДС, уплаченного при ввозе товаров в РФ

Сумму

Факт уплаты налога подтверждается декларацией на товары (заявлением о ввозе товаров) и платежными документами, свидетельствующими об уплате НДС на таможне (налоговым органам при ввозе с территории стран ЕАЭС). По требованию плательщика таможенный орган обязан выдать письменное подтверждение уплаты. Форма подтверждения утверждена Приказом ФТС от 23.12.2010 № 2554.

Если декларирование на таможне и уплата НДС производится через агента, необходимо иметь не только декларацию на товары и документы, свидетельствующие об уплате налога агентом, но и договор с агентом, отчет агента и платежные поручения. Никаких счетов-фактур агент не выставляет.

Декларации на товары (заявления о ввозе товаров) и платежные документы регистрируются только в книге покупок. Коды операции соответственно «20» и «19».

Слайд 47

Вычет НДС, уплаченного при ввозе товаров в РФ

5. При таможенной корректировке

6. Если корректировка произошла после принятия НДС к вычету:

при увеличении можно сумму доплаты налога принять к вычету в периоде доплаты;

при уменьшении подать уточненную декларацию за период, в котором был принят НДС к вычету.

7. В случае возврата импортного товара необходимо восстановить налог, если «ввозной» НДС был заявлен к вычету, в периоде возврата (п.п.1 п.2 ст.171 НК РФ, п. 25 прил. № 18 к Договору о ЕАЭС). Отразить в гр.5 строки 80 раздела 3 Декларации.

8. При регистрации в книге покупок Заявления о ввозе товаров в графе 3 «Номер и дата счета-фактуры» отражаются реквизиты отметки о регистрации заявления при представлении в налоговый орган из раздела 2 Заявления (16 символов).

Слайд 48Нюансы формирования декларации при экспорте

При отражении экспортных операций в разделах

2. Если документы собраны до истечения 180 календарных дней, то операции отражаются в разделе 4.

3. Если документы собраны по истечении 180 календарных дней с даты отгрузки:

Налогоплательщик подает уточненную налоговую декларацию за налоговый период, в котором товары были отгружены, с применением ставки 18% (10%). В уточненной декларации экспортер заполняет раздел 6.

Впоследствии. когда налогоплательщик соберет полный пакет подтверждающих документов, то в налоговой декларации по НДС за налоговый период, в котором собраны эти документы, он заполнит раздел 4 .

Слайд 49Нюансы формирования декларации при экспорте

4. Раздел 5 декларации по

5. Суммы восстановленного налога по приобретенным товарам (работам, услугам) для осуществления экспортных деклараций подлежат отражению в графе 5 строки 080 раздела 3 декларации.

6. Операции по возврату экспортного товара и корректировок экспортной базы в случае изменения цены или количества товара подлежат отражению в декларации по соответствующим строкам в разделе 4 или 6 в периоде возврата (корректировки). Налоговая база рассчитывается исходя из курса ЦБ на дату отгрузки.

Слайд 50П. 10 постановления Пленума Высшего арбитражного суда Российской Федерации от 30.05.2014

При определении налоговых последствий выбытия (списания) имущества в результате наступления событий, не зависящих от воли налогоплательщика (утрата имущества по причине порчи, боя, хищения, стихийного бедствия и тому подобных событий), необходимо иметь в виду, что исходя из содержания пункта 1 статьи 146 НК РФ такое выбытие не является операцией, учитываемой при формировании объекта налогообложения.

Однако налогоплательщик обязан зафиксировать факт выбытия и то обстоятельство, что имущество выбыло именно по указанным основаниям, без передачи его третьим лицам, поскольку в силу пункта 1 статьи 54 Кодекса он обязан доказать наличие тех фактов своей хозяйственной деятельности, которые влияют на формирование финансового результата, служащего основанием для определения объема налоговой обязанности.

Если установлен факт выбытия имущества, однако не подтверждено, что выбытие имело место в результате наступления событий, не зависящих от воли налогоплательщика, судам надлежит исходить из наличия у него обязанности исчислить налог по правилам, установленным пунктом 2 статьи 154 Кодекса для случаев безвозмездной реализации имущества.

Определение Конституционного Суда Российской Федерации от 04.04.2013 №506

Слайд 51Определение Верховного Суда Российской Федерации от 12.08.2016 № 305-КГ16-10312

Дополнительная плата в

Слайд 52Определением Верховного Суда Российской

Федерации от 12.10.2016 № 305-КГ16-9537

Налог

Слайд 53Определение Верховного Суда Российской Федерации от 24.10.2016 № 305-КГ16-6640

Справочно: принятие к вычету выставленных поставщиками сумм НДС по необлагаемым операциям возможно, за исключением случаев установления в ходе контрольных мероприятий фактов неуплаты данного налога в бюджет (позиция ФНС России от 10.08.2016 №СД-18-7/843@ и 23.09.2016 №СД-4-3/17871@)

Слайд 54 Определении Верховного Суда Российской

Факт уплаты процентов, предусмотренных пунктом 17 статьи 176.1 Налогового кодекса Российской Федерации, не является обстоятельством, освобождающим от ответственности, предусмотренной статьей 122 Налогового кодекса Российской Федерации, поскольку уплата процентов имеет компенсационный характер, направленный на минимизацию потерь бюджета и рисков, связанных с доверительным характером возмещения сумм налога на добавленную стоимость в заявительном порядке. При этом двойного привлечения к ответственности в рассматриваемом случае не происходит.

Слайд 55 Когда инспектор не вправе требовать

На камеральной проверке инспекторы не вправе требовать дополнительные сведения и документы, если иное не установлено статьей 88 или если представление документов не предусмотрено кодексом вместе с декларацией или расчетом

пункт 7 статьи 88 НК РФ

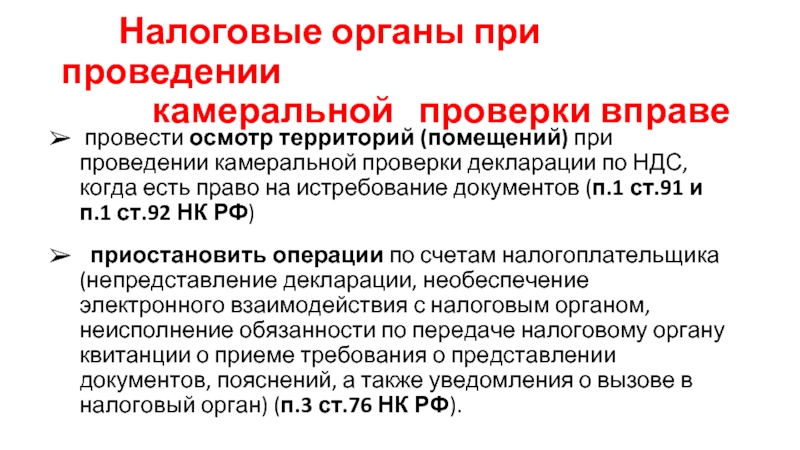

Слайд 57 Налоговые органы при проведении

провести осмотр территорий (помещений) при проведении камеральной проверки декларации по НДС, когда есть право на истребование документов (п.1 ст.91 и п.1 ст.92 НК РФ)

приостановить операции по счетам налогоплательщика (непредставление декларации, необеспечение электронного взаимодействия с налоговым органом, неисполнение обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, пояснений, а также уведомления о вызове в налоговый орган) (п.3 ст.76 НК РФ).

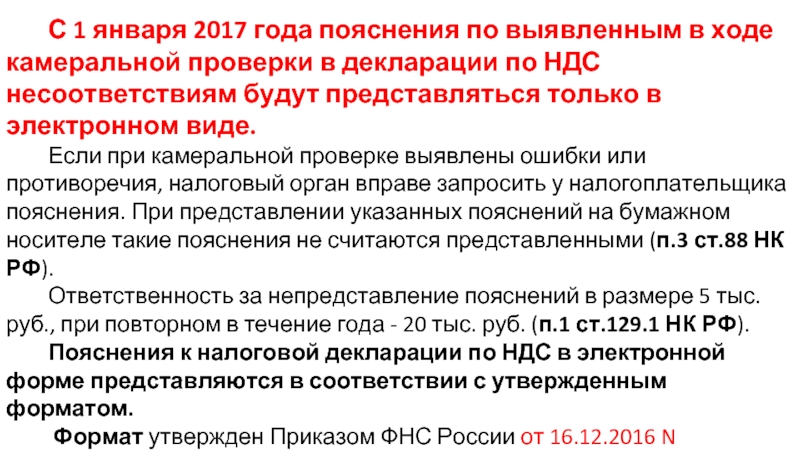

Слайд 58 С 1 января 2017 года пояснения по

Если при камеральной проверке выявлены ошибки или противоречия, налоговый орган вправе запросить у налогоплательщика пояснения. При представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными (п.3 ст.88 НК РФ).

Ответственность за непредставление пояснений в размере 5 тыс.руб., при повторном в течение года - 20 тыс. руб. (п.1 ст.129.1 НК РФ).

Пояснения к налоговой декларации по НДС в электронной форме представляются в соответствии с утвержденным форматом.

Формат утвержден Приказом ФНС России от 16.12.2016 N ММВ-7-15/682@ "Об утверждении формата представления пояснений к налоговой декларации по налогу на добавленную стоимость в электронной форме"

Изменения внесены Федеральным законом от 01.06.2016 № 130-ФЗ

Слайд 59 Какие пояснения представляются только

Налогоплательщики обязаны давать электронные пояснения на требования, которые налоговики выставляют по основаниям, названным в пункте 3 статьи 88 НК РФ:

подали уточненку, в которой НДС уменьшен к уплате;

инспекторы обнаружили в декларации по НДС ошибки и противоречия.

Слайд 60

Налогоплательщики, обязанные в соответствии со ст.80 НК РФ представлять налоговые декларации (расчеты) в электронной форме, должны:

- обеспечить получение документов от налогового органа по месту учета в электронной форме по ТКС через оператора электронного документооборота.

- передать налоговому органу в электронной форме по ТКС через оператора электронного документооборота квитанцию о приеме таких документов в течение шести дней со дня их отправки налоговым органом (п.5.1 ст. 23 НК РФ).

Ответственность: приостановление операций по счетам налогоплательщика (п.п. 1.1 п.3 ст. 76 НК РФ).

Слайд 61 Содержание требования

Требование

(сопроводительное письмо)

Приложение к требованию

(pdf – таблицы)

Приложение к требованию

(xml – файлы)

Слайд 62

Требования, формируемые на федеральном уровне

по контрольным соотношениям в течение 1–2 дней после отправки декларации. Содержит: номер контрольного соотношения, формулировку нарушения, ссылку на норму законодательства, контрольное соотношение, данные, отраженные в декларации;

по расхождениям с контрагентами в течение 2 недель после отправки декларации. Содержит: Список счетов-фактур, по которым найдены расхождения, требующие пояснений и коды ошибок.

о не включенных в книгу продаж сведениях в течение 2-х недель после отправки декларации. Содержит: Наименование, ИНН и КПП покупателя, который отразил данные сделки, а также номера и даты счетов-фактур.

Слайд 63

Схема формирования автоответов на «автотребование»

1. Отправить квитанцию

Убедитесь, что требование адресовано вашей организации. Если в требовании неверный ИНН/КПП, отправьте отказ в приеме требования.

Для подтверждения получения требования необходимо отправить квитанцию в течение шести рабочих дней (п. 5.1 ст. 23 НК РФ). Оператор сформирует квитанцию о приеме и отправит ее в адрес вашей налоговой инспекции.

Если требования направляются на 2 стороны одновременно (раздел 8 и 9 декларации по НДС), квитанции о получении и пояснения представляются на каждое требование (письмо ФНС России от 07.11.16 № ЕД-4-15/20890@).

Если не отправить квитанцию или пояснения, инспекция через 10 рабочих дней вправе заблокировать счет (п. 3 ст. 76 НК РФ).

Слайд 64

Схема формирования автоответа на «автотребование»

2. Проверить, по какой форме

Представить электронные пояснения компания должна, если инспекторы запросили их на основании п.3 статьи 88 НК РФ. Пояснения на иные требования компания вправе направить на бумаге. Например, по льготам.

3. Выяснить, какие расхождения надо пояснить

Например, по контрольным соотношениям; отсутствующим в книге продаж счетам-фактурам, расхождениям в книге покупок и т.д..

Слайд 65

Схема формирования автоответа на «автотребование

4. Подготовить и отправить пояснения

Ошибок нет. Чтобы пояснить,

Ошибки есть, но компания не занизила налог. Уточните неверные реквизиты в пояснениях без подачи уточненной декларации. Типичные ошибки: неверный код операции; некорректные реквизиты; разная стоимость товара

Ошибка есть и налог занижен. Отвечать на требование не нужно. Внесите исправления в книги покупок и продаж и подайте уточненную декларацию.

Нет счета-фактуры. Поставщик должен заполнить отдельные таблицы (новая форма)

Расхождения есть внутри декларации. Заполняется отдельная таблица (новая форма)

Внимание! В соответствии с п. 3 ст. 88 НК РФ пояснения либо уточненная налоговая декларация представляются в налоговый орган в течение 5 дней с даты получения требования. Вместе с пояснениями налогоплательщик вправе в соответствии с п. 4 ст. 88 НК РФ дополнительно представить документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Слайд 66 Формирование пояснений по контрольным

* номер контрольного соотношения из полученного Требования, соответствующий приложению к письму ФНС России от 23.03.2015 № ГД-4-3/4550@;

ВНИМАНИЕ! Если в результате проверки Требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, то будет необходимо представить уточненную налоговую декларацию.

Слайд 67 Формирование пояснений по иным основаниям

( отсутствия в разделе 9 налогоплательщика регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в разделе 8 налоговой декларации)

Вариант 1. Сделка подтверждается, то есть счет-фактура в декларации продавца отсутствует. Пояснения не представляются, необходимо подать уточненную декларацию. Вариант 2. Сделка не подтверждается, то есть данный счет-фактуру продавец покупателю не выставлял.

Таблица 1. Реализация товаров (работ, услуг) не осуществлялась

Слайд 68 Правила представления уточненной декларации

Правило 1. Перед подачей уточненной декларации

Правило 2. В уточненной декларации подаются все ранее представленные разделы.

Правило 3. Уточненные декларации представляется по форме, действовавшей в том налоговом периоде, за который производится перерасчет.

Правило 4. Подача уточненной декларации только в электронном виде.

Правило 5. Пояснения к уточненной декларации не обязательны.

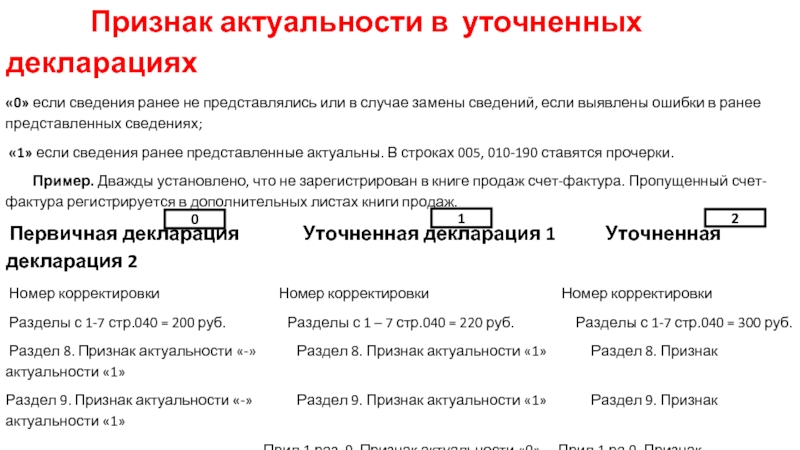

Слайд 69 Признак актуальности в

«0» если сведения ранее не представлялись или в случае замены сведений, если выявлены ошибки в ранее представленных сведениях;

«1» если сведения ранее представленные актуальны. В строках 005, 010-190 ставятся прочерки.

Пример. Дважды установлено, что не зарегистрирован в книге продаж счет-фактура. Пропущенный счет-фактура регистрируется в дополнительных листах книги продаж.

Первичная декларация Уточненная декларация 1 Уточненная декларация 2

Номер корректировки Номер корректировки Номер корректировки

Разделы с 1-7 стр.040 = 200 руб. Разделы с 1 – 7 стр.040 = 220 руб. Разделы с 1-7 стр.040 = 300 руб.

Раздел 8. Признак актуальности «-» Раздел 8. Признак актуальности «1» Раздел 8. Признак актуальности «1»

Раздел 9. Признак актуальности «-» Раздел 9. Признак актуальности «1» Раздел 9. Признак актуальности «1»

Прил.1 раз. 9. Признак актуальности «0» Прил.1 ра.9. Признак актуальности«0»

0

1

2

Слайд 70 Перспективы совершенствования НДС

Отказ от представления ТСД при экспорте

Создание онлайн-сервиса для контроля за уплатой налогов и таможенных платежей. Введение обязанности представления налогоплательщиками информации об отгрузке импортных товаров от ввоза на территорию стран ЕАЭС до розничных продаж

Сокращение срока проведения камеральной проверки до 1 месяца