- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налоговое право презентация

Содержание

- 1. Налоговое право

- 2. Налоговое право: понятие, предмет, метод, источники

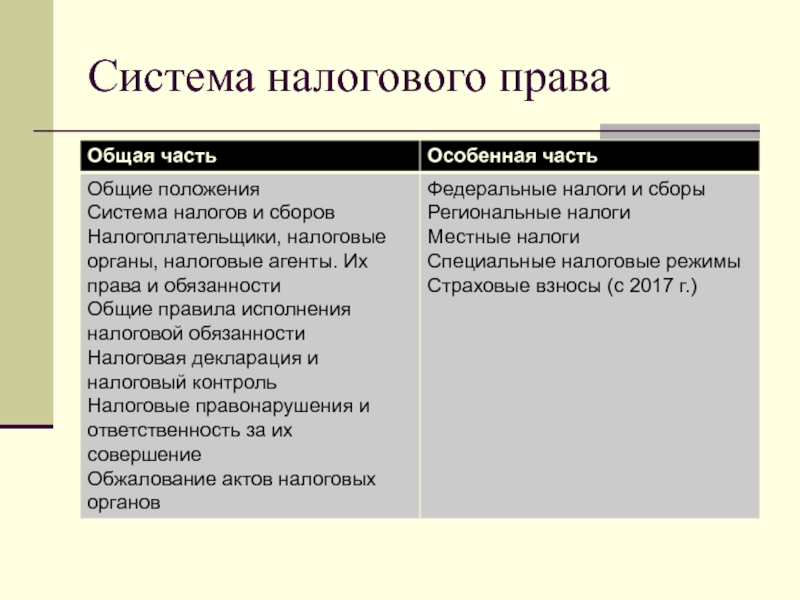

- 3. Система налогового права

- 4. Источники налогового права Конституция РФ

- 5. Понятие налога и сбора (ст. 8 НК

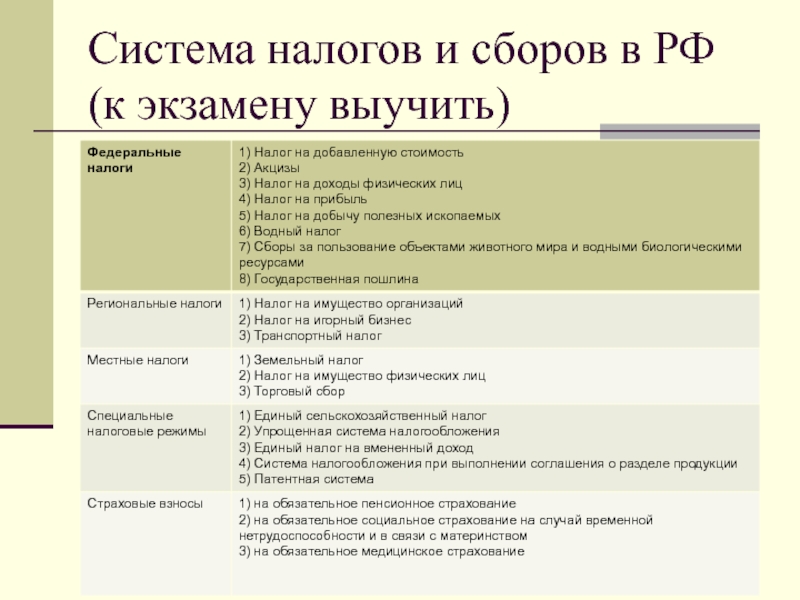

- 6. Система налогов и сборов в РФ (к экзамену выучить)

- 7. Статья 17 НК РФ (выучить) Налог считается

- 8. Понятие объекта налогообложения Объект налогообложения -

- 9. Понятие налоговой базы Налоговая база представляет собой

- 10. Соотношение объекта налогообложения и налоговой базы Объект

- 11. Налоговый период Под налоговым периодом понимается календарный

- 12. Понятие налоговой ставки Налоговая ставка - это величина

- 13. Классификация налоговых ставок по методу установления твердые

- 14. Классификация налоговых ставок пропорциональные - действуют в

- 15. Порядок исчисления налога Общее правило Н=НБ

- 16. Пример исчисления налога Пример №1 Стоимость имущества

- 17. Способы исчисления налога Исчисление налога налогоплательщиком самостоятельно

- 18. Способы установления сроков уплаты налогов определение срока

- 19. Факультативные элементы налога отчетный период налоговые льготы

- 20. Налоговые льготы Льготами по налогам и сборам

- 21. Налоговая декларация Налоговая декларация представляет собой

- 22. Способы подачи декларации Лично Через представителя

- 23. Виды налоговых проверок Камеральные налоговые проверки –

- 24. Сравнение налоговых и камеральных проверок

- 25. Ответственность за совершение налоговых правонарушений по НК

- 26. Субъекты ответственности Ответственность несут организации и

- 27. Обстоятельства, смягчающие ответственность за совершение налогового правонарушения

- 28. Обстоятельство, отягчающее ответственность Обстоятельством, отягчающим ответственность, признается

- 29. Статья 119. Непредставление налоговой декларации (расчета финансового

- 30. Статья 122. Неуплата или неполная уплата сумм

- 31. Задание для подготовки к экзамену Знать определения

- 32. Подготовить сообщение по налогу (темы по списку

Слайд 2Налоговое право: понятие, предмет, метод, источники

Налоговое право как отрасль права

Основной метод налогового права – императивный

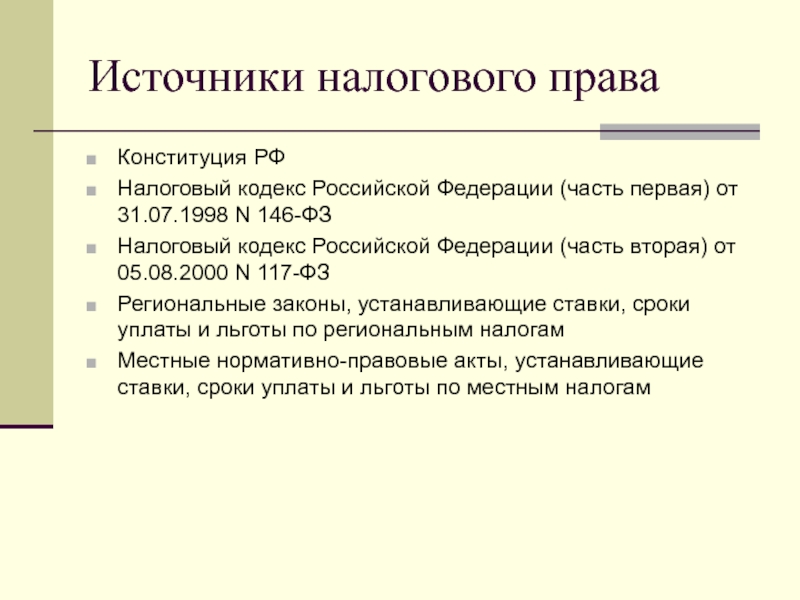

Слайд 4Источники налогового права

Конституция РФ

Налоговый кодекс Российской Федерации (часть первая)

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ

Региональные законы, устанавливающие ставки, сроки уплаты и льготы по региональным налогам

Местные нормативно-правовые акты, устанавливающие ставки, сроки уплаты и льготы по местным налогам

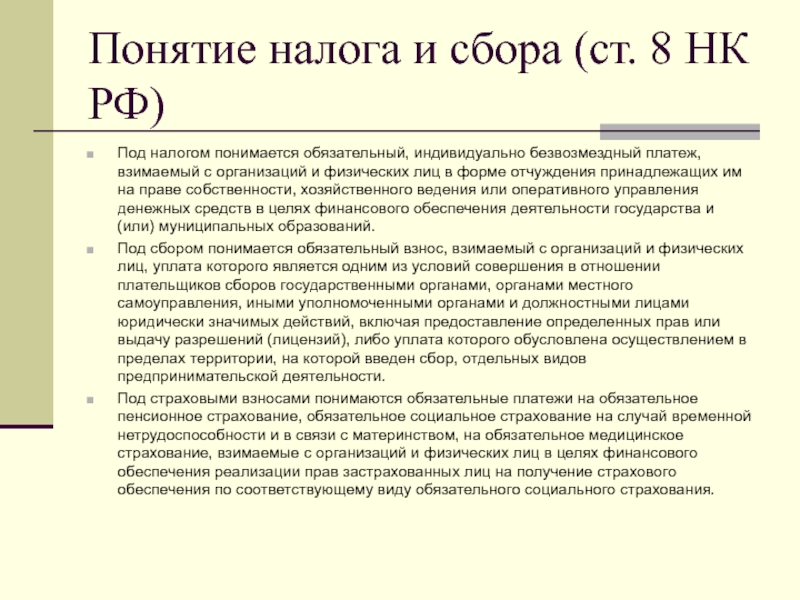

Слайд 5Понятие налога и сбора (ст. 8 НК РФ)

Под налогом понимается обязательный,

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

Под страховыми взносами понимаются обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования.

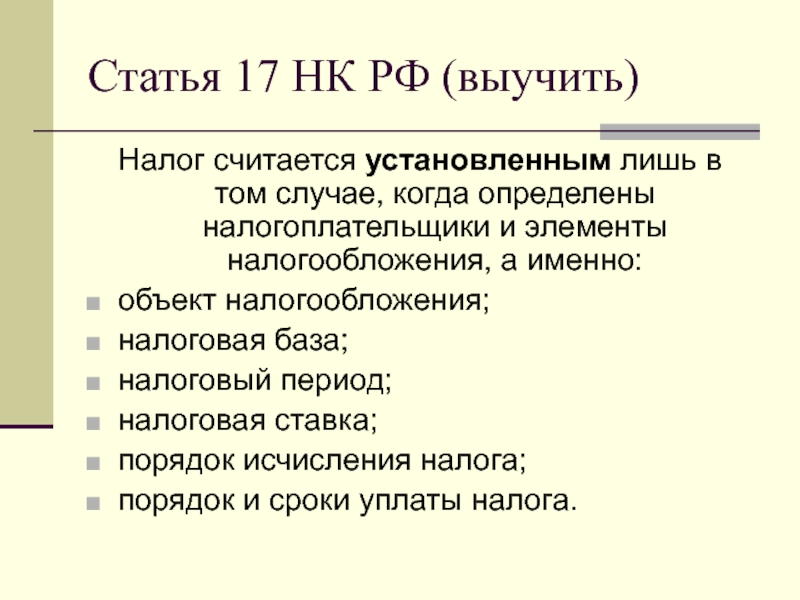

Слайд 7Статья 17 НК РФ (выучить)

Налог считается установленным лишь в том случае,

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога.

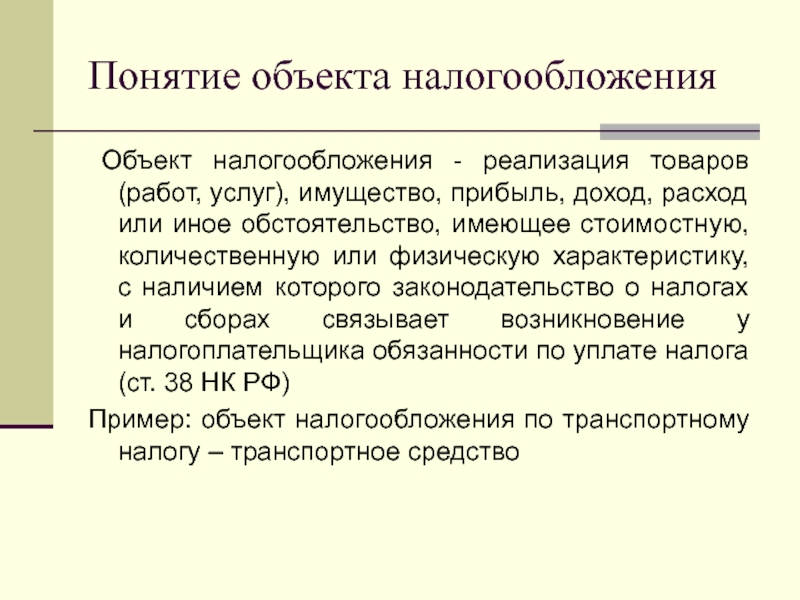

Слайд 8Понятие объекта налогообложения

Объект налогообложения - реализация товаров (работ, услуг), имущество,

Пример: объект налогообложения по транспортному налогу – транспортное средство

Слайд 9Понятие налоговой базы

Налоговая база представляет собой стоимостную, физическую или иную характеристику

Пример: налоговой базовой по транспортному налогу является мощность двигателя в лошадиных силах (физическая характеристика)

Слайд 10Соотношение объекта налогообложения и налоговой базы

Объект налогообложения - ?

Налоговая база

Слайд 11Налоговый период

Под налоговым периодом понимается календарный год или иной период времени

Налоговый период может состоять из одного или нескольких отчетных периодов.

Примеры: по НДФЛ налоговым периодом является год, по НДПИ - месяц

Слайд 12Понятие налоговой ставки

Налоговая ставка - это величина налоговых начислений на единицу измерения

Пример: налоговая ставка по НДФЛ – 13%

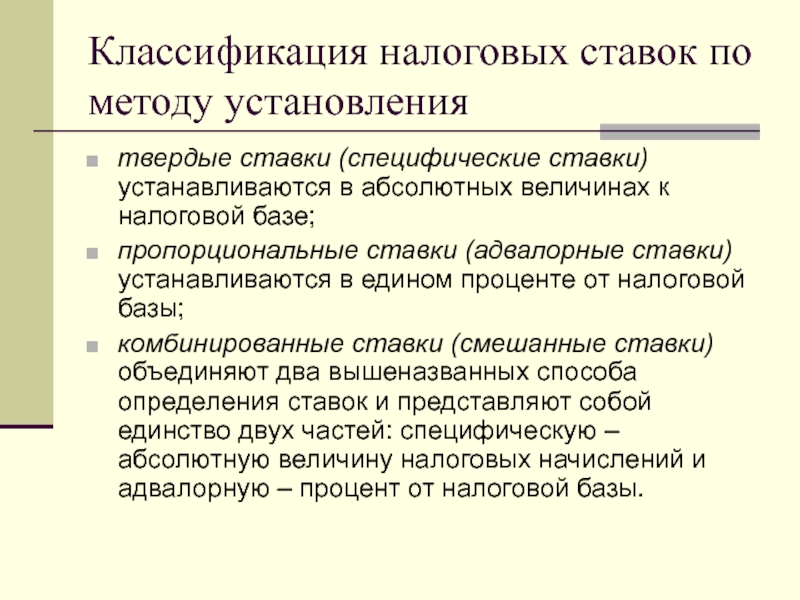

Слайд 13Классификация налоговых ставок по методу установления

твердые ставки (специфические ставки) устанавливаются в

пропорциональные ставки (адвалорные ставки) устанавливаются в едином проценте от налоговой базы;

комбинированные ставки (смешанные ставки) объединяют два вышеназванных способа определения ставок и представляют собой единство двух частей: специфическую – абсолютную величину налоговых начислений и адвалорную – процент от налоговой базы.

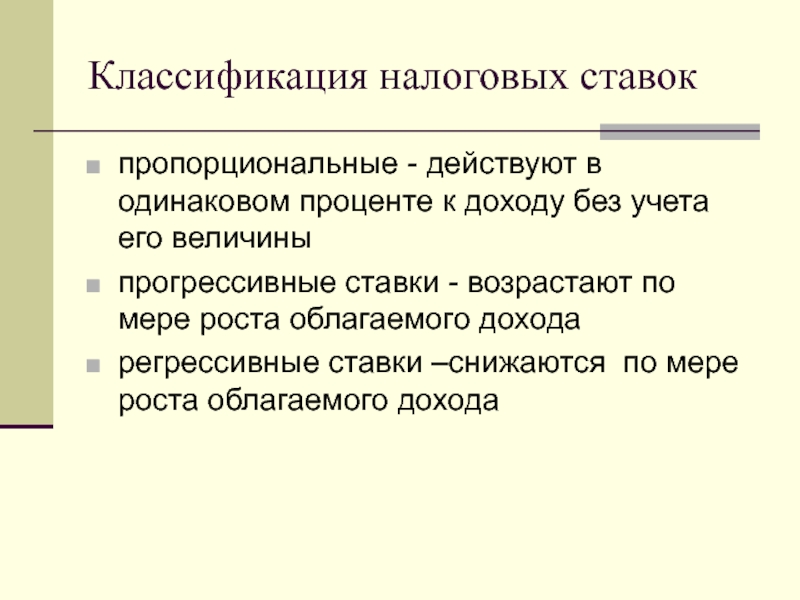

Слайд 14Классификация налоговых ставок

пропорциональные - действуют в одинаковом проценте к доходу без

прогрессивные ставки - возрастают по мере роста облагаемого дохода

регрессивные ставки –снижаются по мере роста облагаемого дохода

Слайд 15Порядок исчисления налога

Общее правило

Н=НБ х НС

Где Н – налог

НБ – налоговая база

НС – налоговая ставка

При исчислении налога учитываются налоговые льготы

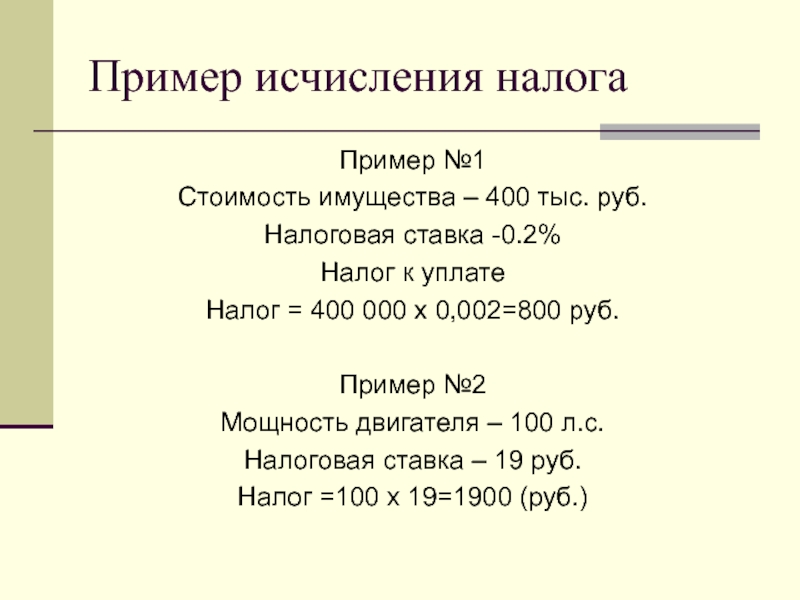

Слайд 16Пример исчисления налога

Пример №1

Стоимость имущества – 400 тыс. руб.

Налоговая ставка

Налог к уплате

Налог = 400 000 х 0,002=800 руб.

Пример №2

Мощность двигателя – 100 л.с.

Налоговая ставка – 19 руб.

Налог =100 х 19=1900 (руб.)

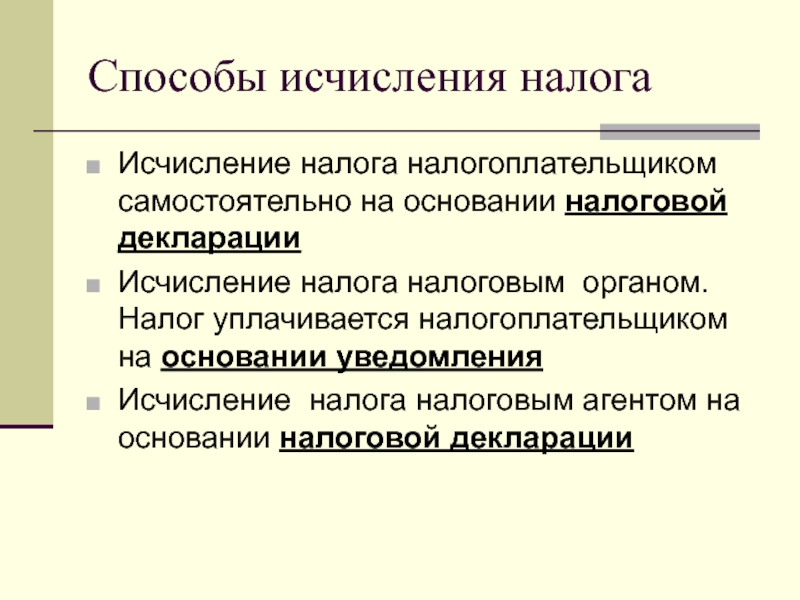

Слайд 17Способы исчисления налога

Исчисление налога налогоплательщиком самостоятельно на основании налоговой декларации

Исчисление

Исчисление налога налоговым агентом на основании налоговой декларации

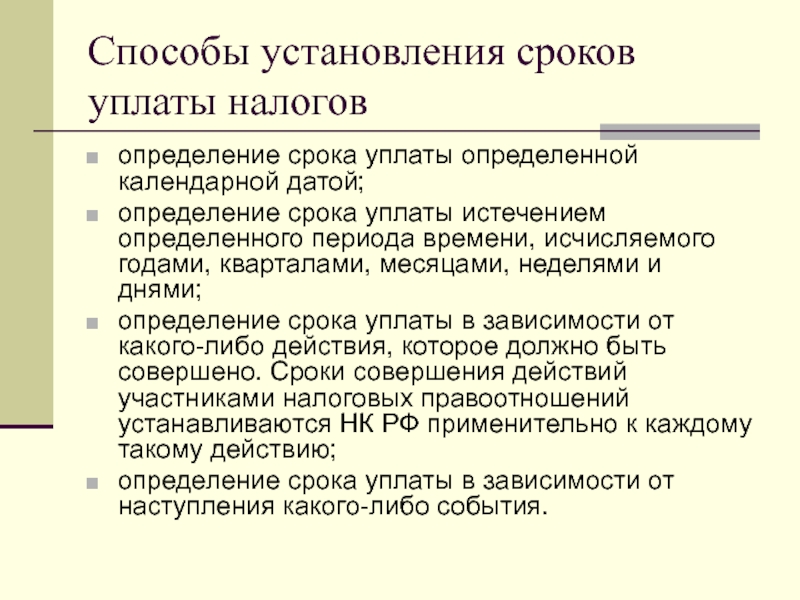

Слайд 18Способы установления сроков уплаты налогов

определение срока уплаты определенной календарной датой;

определение срока

определение срока уплаты в зависимости от какого-либо действия, которое должно быть совершено. Сроки совершения действий участниками налоговых правоотношений устанавливаются НК РФ применительно к каждому такому действию;

определение срока уплаты в зависимости от наступления какого-либо события.

Слайд 19Факультативные элементы налога

отчетный период

налоговые льготы

дополнительные обязанности налогоплательщика (например, обязанность постановки

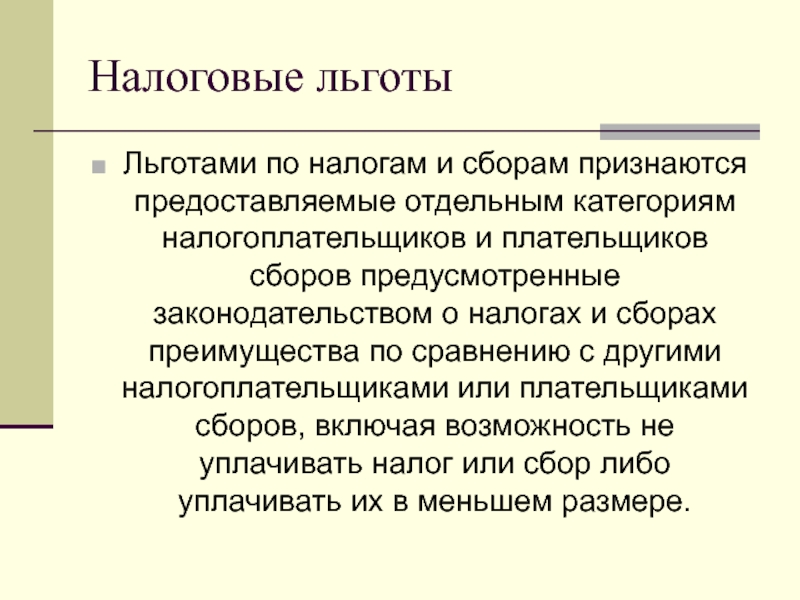

Слайд 20Налоговые льготы

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков

Слайд 21Налоговая декларация

Налоговая декларация представляет собой письменное заявление или заявление налогоплательщика,

(ст. 80 НК РФ)

Слайд 22Способы подачи декларации

Лично

Через представителя (законного или уполномоченного)

По почте с

Через телекоммуникационные каналы связи (Интернет)

Через личный кабинет

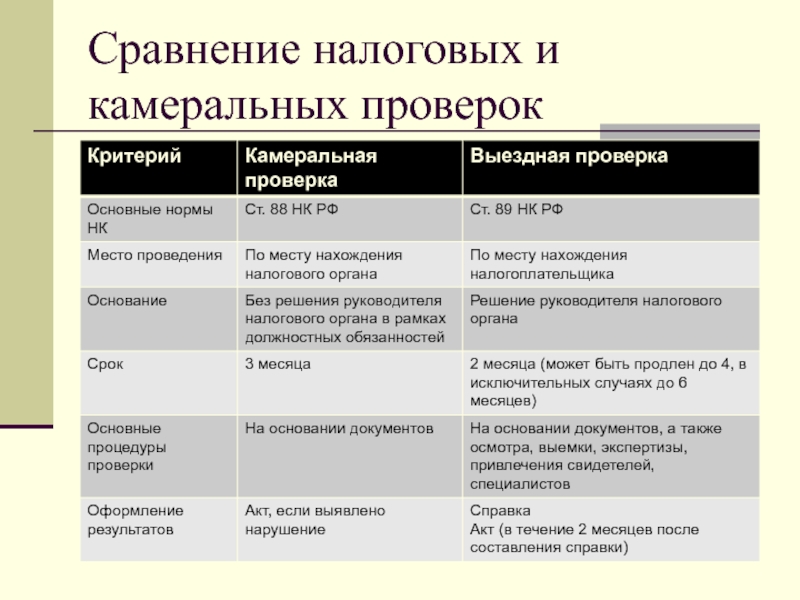

Слайд 23Виды налоговых проверок

Камеральные налоговые проверки – проводятся по месту нахождения налогового

Выездные налоговые проверки – проводятся по месту нахождения налогоплательщика

Слайд 25Ответственность за совершение налоговых правонарушений по НК РФ

Налоговым правонарушением признается виновно

Слайд 26Субъекты ответственности

Ответственность несут организации и физические лица

Физическое лицо может

Слайд 27Обстоятельства, смягчающие ответственность за совершение налогового правонарушения (ст. 112 НК РФ)

совершение

совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей НК РФ

Слайд 28Обстоятельство, отягчающее ответственность

Обстоятельством, отягчающим ответственность, признается совершение налогового правонарушения лицом, ранее

Лицо, с которого взыскана налоговая санкция, считается подвергнутым этой санкции в течение 12 месяцев с момента вступления в законную силу решения суда или налогового органа.

При наличии отягчающего обстоятельства размер штрафа увеличивается на 100 процентов.

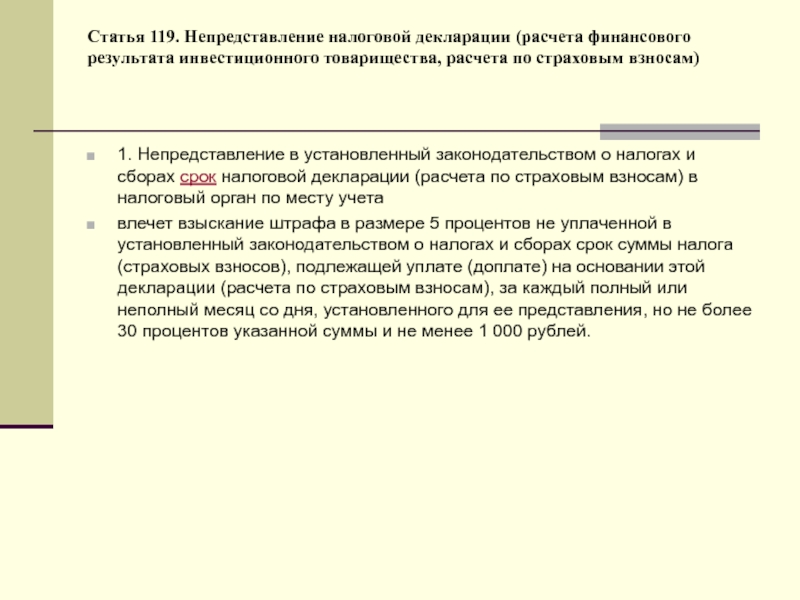

Слайд 29Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества, расчета

1. Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации (расчета по страховым взносам) в налоговый орган по месту учета

влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога (страховых взносов), подлежащей уплате (доплате) на основании этой декларации (расчета по страховым взносам), за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

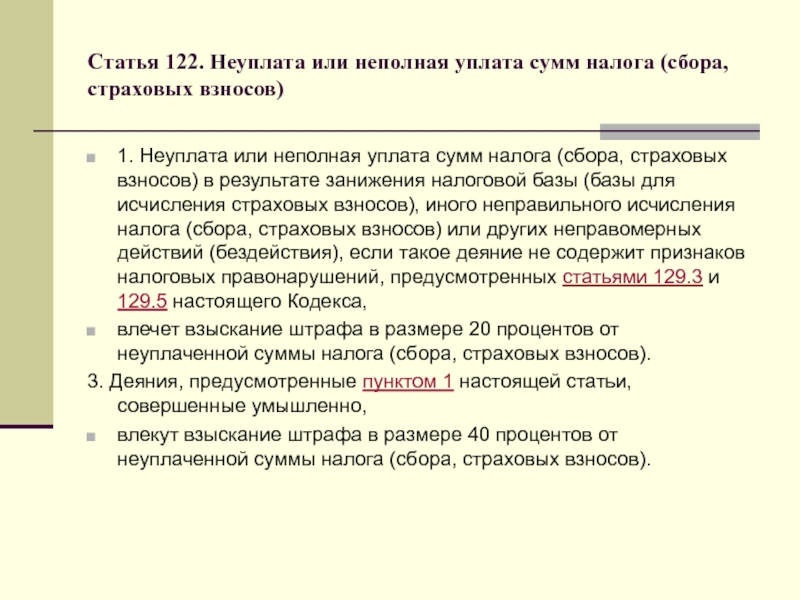

Слайд 30Статья 122. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

1.

влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно,

влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

Слайд 31Задание для подготовки к экзамену

Знать определения «налог», «сбор», «страховой взнос»

Знать перечень

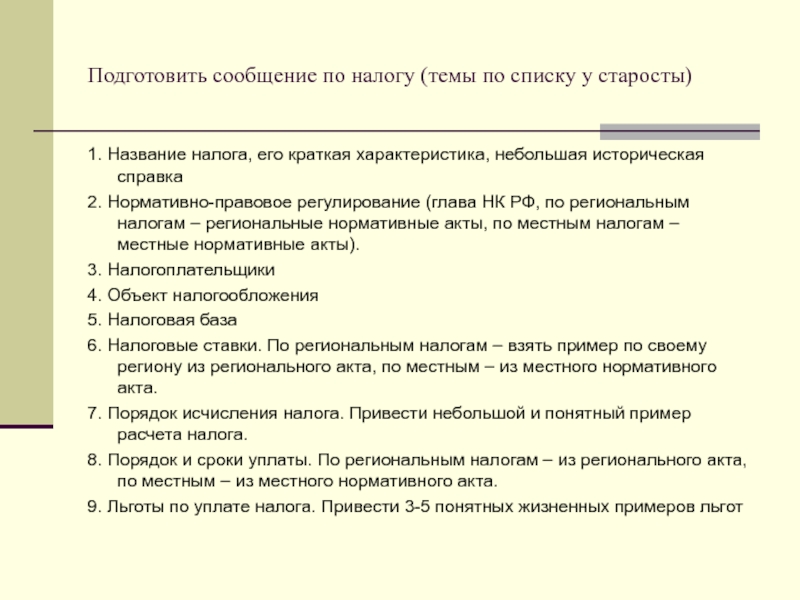

Слайд 32Подготовить сообщение по налогу (темы по списку у старосты)

1. Название налога,

2. Нормативно-правовое регулирование (глава НК РФ, по региональным налогам – региональные нормативные акты, по местным налогам – местные нормативные акты).

3. Налогоплательщики

4. Объект налогообложения

5. Налоговая база

6. Налоговые ставки. По региональным налогам – взять пример по своему региону из регионального акта, по местным – из местного нормативного акта.

7. Порядок исчисления налога. Привести небольшой и понятный пример расчета налога.

8. Порядок и сроки уплаты. По региональным налогам – из регионального акта, по местным – из местного нормативного акта.

9. Льготы по уплате налога. Привести 3-5 понятных жизненных примеров льгот