- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Налог на добавленную стоимость презентация

Содержание

- 1. Налог на добавленную стоимость

- 2. Краткая характеристика налога Косвенный налог; Федеральный налог;

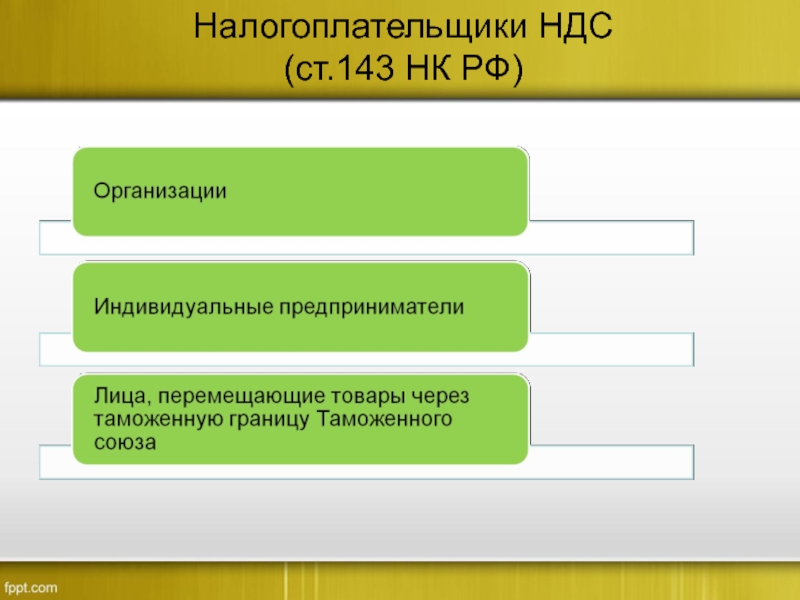

- 3. Налогоплательщики НДС (ст.143 НК РФ)

- 4. Не являются плательщиками НДС Организаторы XXII Олимпийских

- 5. Освобождение от уплаты НДС могут получить: организации

- 6. Освобождение от уплаты НДС согласно ст. 145

- 7. Утрата права на применение освобождения В течение

- 8. Освобождение от уплаты НДС для участников «Сколково»

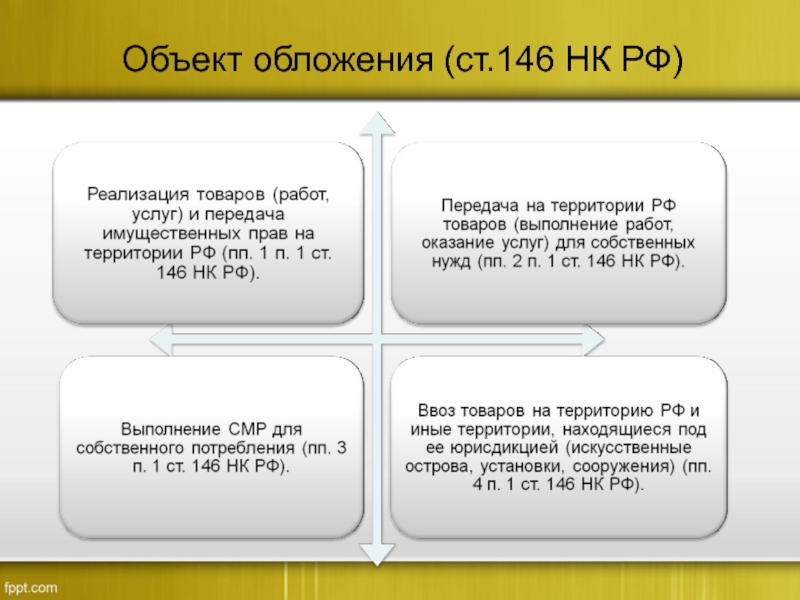

- 9. Объект обложения (ст.146 НК РФ)

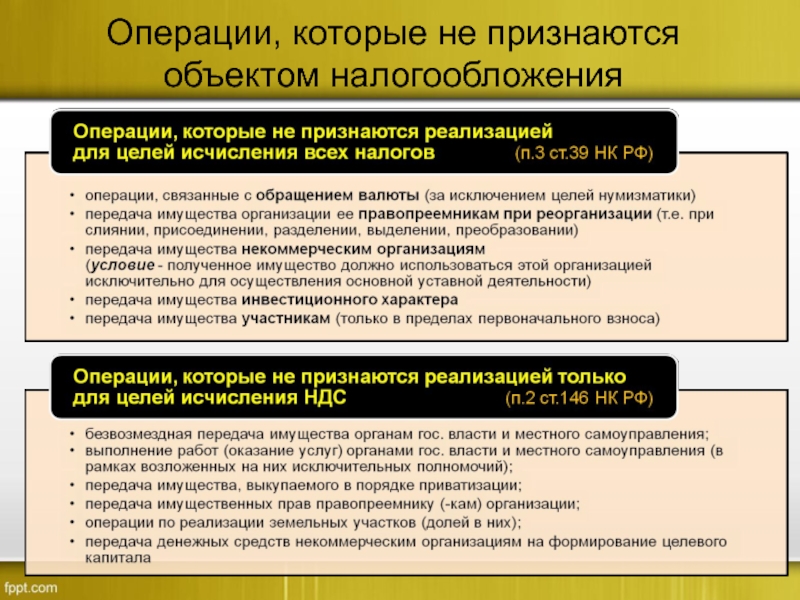

- 10. Операции, которые не признаются объектом налогообложения

- 11. Место реализации товаров Определение места реализации является

- 12. Место реализации работ, услуг место реализации

- 13. Освобождаемые по желанию плательщика (п.3 ст. 149

- 14. Принципы формирования налоговой базы (ст.153 НК РФ)

- 15. Налоговая база определяется в следующем порядке (ст.

- 16. Момент определения налоговой базы (ст. 167

- 17. Налоговые ставки (ст. 164 НК РФ) ПРИ

- 18. Порядок исчисления налога (ст. 166, 168

- 19. Налоговые вычеты (ст. 171 НК РФ) Вычетам

- 20. Условия применения вычета (ст. 172 НК

- 21. Особенности применения вычета В случае, если организация

- 22. НДС включается в стоимость товаров (работ, услуг)

- 23. Восстановление НДС (ст. 170 НК РФ) Суммы

- 24. Налоговые агенты (ст. 161 НК РФ) В

- 25. Пример Иностранная организация, не состоящая на

- 26. Порядок и срок уплаты налога Порядок уплаты

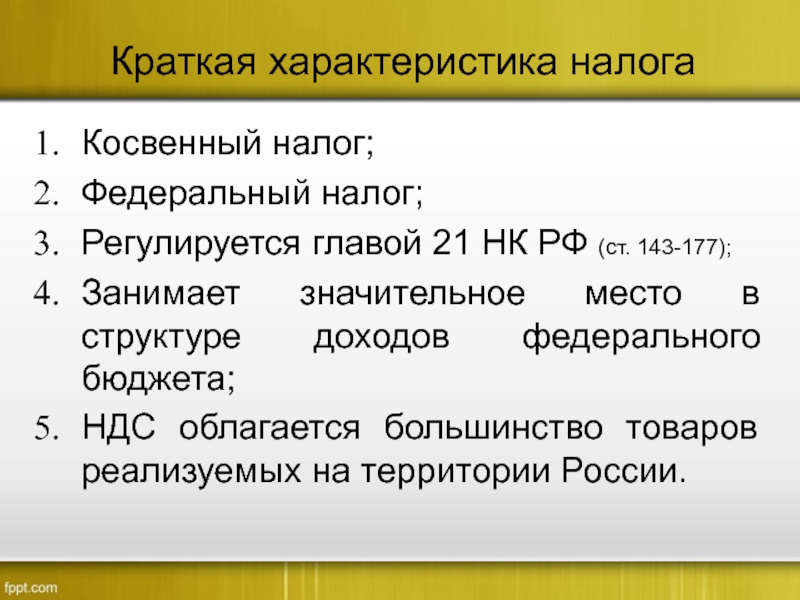

Слайд 2Краткая характеристика налога

Косвенный налог;

Федеральный налог;

Регулируется главой 21 НК РФ (ст. 143-177);

Занимает

НДС облагается большинство товаров реализуемых на территории России.

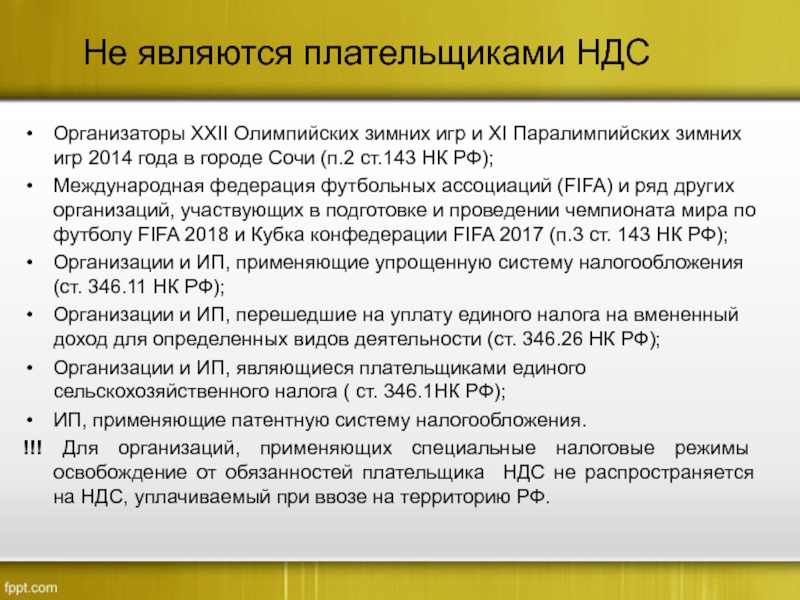

Слайд 4Не являются плательщиками НДС

Организаторы XXII Олимпийских зимних игр и XI Паралимпийских

Международная федерация футбольных ассоциаций (FIFA) и ряд других организаций, участвующих в подготовке и проведении чемпионата мира по футболу FIFA 2018 и Кубка конфедерации FIFA 2017 (п.3 ст. 143 НК РФ);

Организации и ИП, применяющие упрощенную систему налогообложения (ст. 346.11 НК РФ);

Организации и ИП, перешедшие на уплату единого налога на вмененный доход для определенных видов деятельности (ст. 346.26 НК РФ);

Организации и ИП, являющиеся плательщиками единого сельскохозяйственного налога ( ст. 346.1НК РФ);

ИП, применяющие патентную систему налогообложения.

!!! Для организаций, применяющих специальные налоговые режимы освобождение от обязанностей плательщика НДС не распространяется на НДС, уплачиваемый при ввозе на территорию РФ.

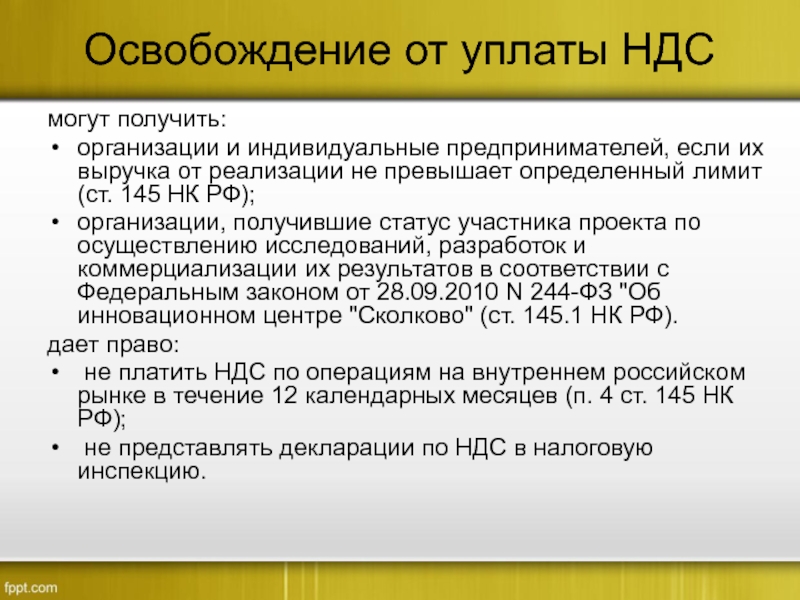

Слайд 5Освобождение от уплаты НДС

могут получить:

организации и индивидуальные предпринимателей, если их выручка

организации, получившие статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 N 244-ФЗ "Об инновационном центре "Сколково" (ст. 145.1 НК РФ).

дает право:

не платить НДС по операциям на внутреннем российском рынке в течение 12 календарных месяцев (п. 4 ст. 145 НК РФ);

не представлять декларации по НДС в налоговую инспекцию.

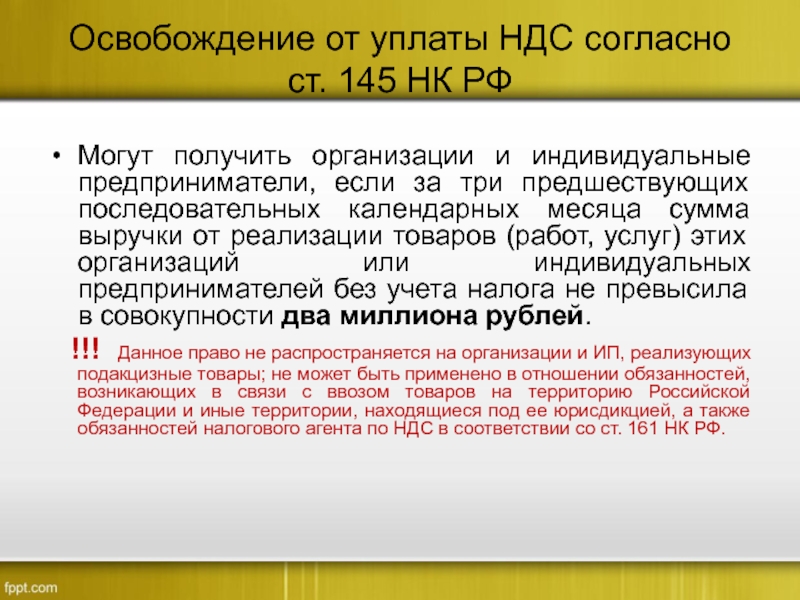

Слайд 6Освобождение от уплаты НДС согласно ст. 145 НК РФ

Могут получить организации

!!! Данное право не распространяется на организации и ИП, реализующих подакцизные товары; не может быть применено в отношении обязанностей, возникающих в связи с ввозом товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также обязанностей налогового агента по НДС в соответствии со ст. 161 НК РФ.

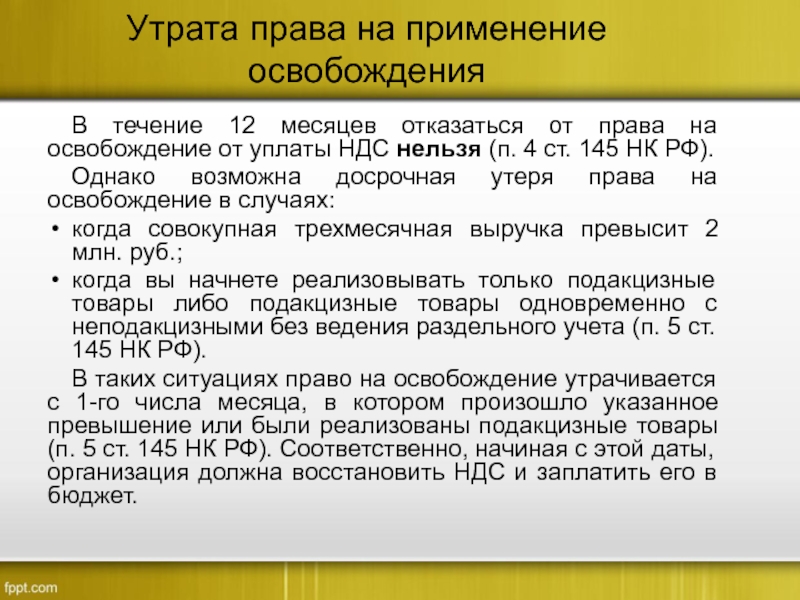

Слайд 7Утрата права на применение освобождения

В течение 12 месяцев отказаться от права

Однако возможна досрочная утеря права на освобождение в случаях:

когда совокупная трехмесячная выручка превысит 2 млн. руб.;

когда вы начнете реализовывать только подакцизные товары либо подакцизные товары одновременно с неподакцизными без ведения раздельного учета (п. 5 ст. 145 НК РФ).

В таких ситуациях право на освобождение утрачивается с 1-го числа месяца, в котором произошло указанное превышение или были реализованы подакцизные товары (п. 5 ст. 145 НК РФ). Соответственно, начиная с этой даты, организация должна восстановить НДС и заплатить его в бюджет.

Слайд 8Освобождение от уплаты НДС для участников «Сколково» (ст. 145.1 НК РФ)

Для применения освобождения необходимо выполнение следующих условий (п. 2 ст. 145.1 НК РФ):

1) наличие статуса участника проекта в соответствии с Законом N 244-ФЗ.

Статус участника проекта приобретается со дня включения организации в реестр участников проекта (ч. 1 ст. 10 Закона N 244-ФЗ). Решение о предоставлении статуса участника проекта принимается управляющей компанией (пп. "а" п. 3 ч. 2 ст. 8 Закона N 244-ФЗ);

2) при годовом объеме выручки от реализации товаров (работ, услуг, имущественных прав) более 1 млрд. руб. совокупный размер прибыли, рассчитанный нарастающим итогом с 1-го числа того же года, не должен превышать 300 млн. руб. Размер прибыли рассчитывается по правилам гл. 25 НК РФ.

Применять освобождение можно с 1-го числа месяца, следующего за месяцем, в котором получен статус участника проекта (п. 3 ст. 145.1 НК РФ).

Для применения освобождения есть ограничение по срокам. Так, освобождение может применяться в течение десяти лет со дня получения статуса участника проекта в соответствии с Законом N 244-ФЗ. По истечении указанного срока нужно вернуться к уплате НДС (п. 1 ст. 145.1 НК РФ).

При этом такое освобождение не распространяется на операции по ввозу товаров в РФ и исполнение обязанностей налогового агента по НДС (абз. 2 п. 1 ст. 145.1, ст. 161 НК РФ).

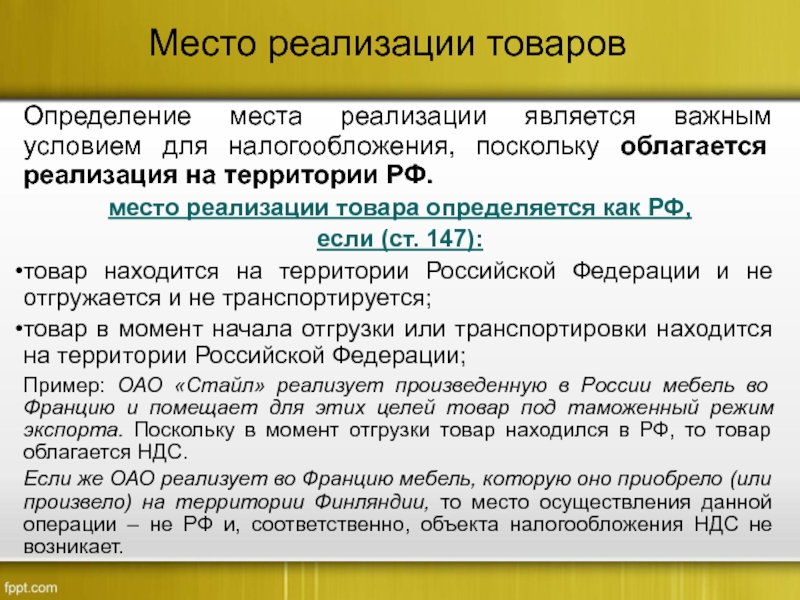

Слайд 11Место реализации товаров

Определение места реализации является важным условием для налогообложения, поскольку

место реализации товара определяется как РФ,

если (ст. 147):

товар находится на территории Российской Федерации и не отгружается и не транспортируется;

товар в момент начала отгрузки или транспортировки находится на территории Российской Федерации;

Пример: ОАО «Стайл» реализует произведенную в России мебель во Францию и помещает для этих целей товар под таможенный режим экспорта. Поскольку в момент отгрузки товар находился в РФ, то товар облагается НДС.

Если же ОАО реализует во Францию мебель, которую оно приобрело (или произвело) на территории Финляндии, то место осуществления данной операции – не РФ и, соответственно, объекта налогообложения НДС не возникает.

Слайд 12Место реализации работ, услуг

место реализации работ услуг может определяться

(ст.

по месту деятельности лица, которое эти работы (услуги) выполняет (оказывает);

по месту нахождения имущества, в отношении которого работы, услуги выполняются (строительные, монтажные, реставрационные работы, аренда, работы по озеленению, ремонт, ТО);

по месту выполнения работ, услуг (в сфере культуры, искусства, образования, физической культуры, спорта, туризма и отдыха);

по месту нахождения покупателя этих работ, услуг (передача патентов, лицензий; разработка программ для ЭВМ, консультационные, юридические, бухгалтерские, аудиторские, рекламные и др. услуги).

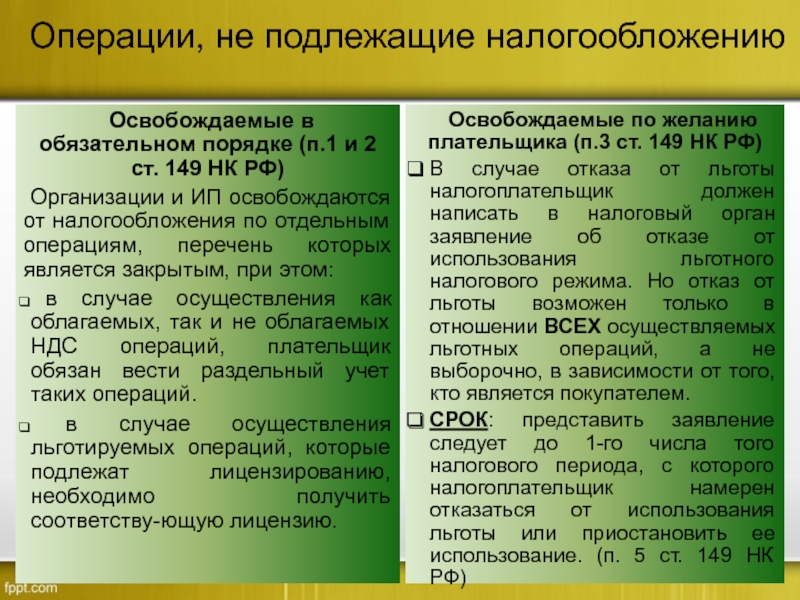

Слайд 13Освобождаемые по желанию плательщика (п.3 ст. 149 НК РФ)

В случае отказа

СРОК: представить заявление следует до 1-го числа того налогового периода, с которого налогоплательщик намерен отказаться от использования льготы или приостановить ее использование. (п. 5 ст. 149 НК РФ)

Освобождаемые в обязательном порядке (п.1 и 2 ст. 149 НК РФ)

Организации и ИП освобождаются от налогообложения по отдельным операциям, перечень которых является закрытым, при этом:

в случае осуществления как облагаемых, так и не облагаемых НДС операций, плательщик обязан вести раздельный учет таких операций.

в случае осуществления льготируемых операций, которые подлежат лицензированию, необходимо получить соответству-ющую лицензию.

Операции, не подлежащие налогообложению

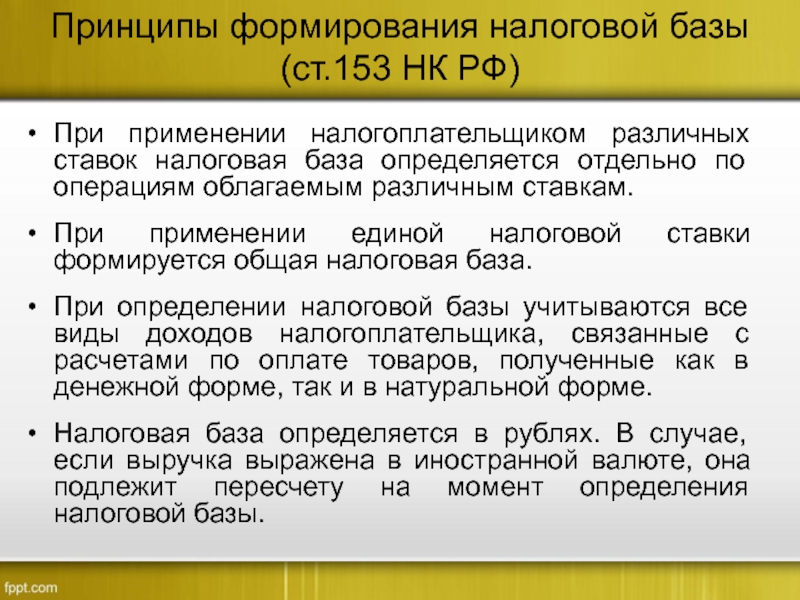

Слайд 14Принципы формирования налоговой базы (ст.153 НК РФ)

При применении налогоплательщиком различных ставок

При применении единой налоговой ставки формируется общая налоговая база.

При определении налоговой базы учитываются все виды доходов налогоплательщика, связанные с расчетами по оплате товаров, полученные как в денежной форме, так и в натуральной форме.

Налоговая база определяется в рублях. В случае, если выручка выражена в иностранной валюте, она подлежит пересчету на момент определения налоговой базы.

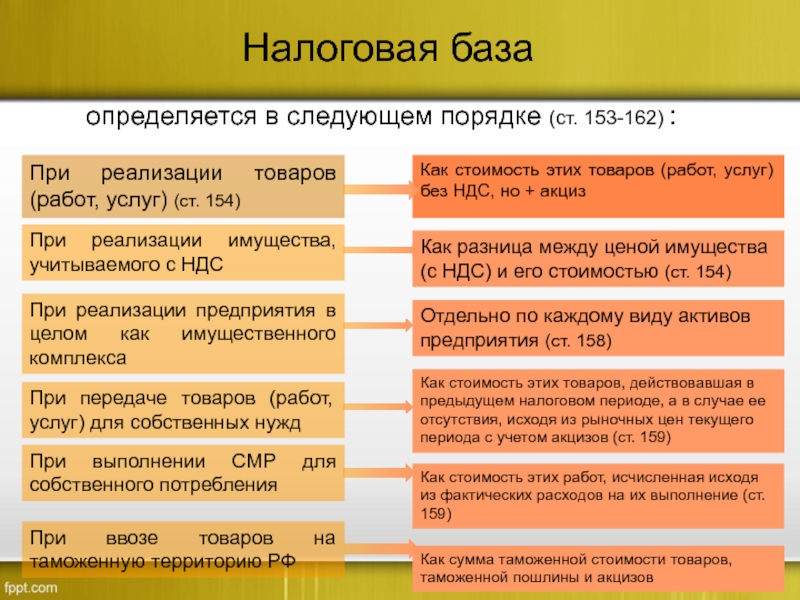

Слайд 15Налоговая база

определяется в следующем порядке (ст. 153-162) :

При реализации товаров (работ,

Как стоимость этих товаров (работ, услуг) без НДС, но + акциз

При реализации имущества, учитываемого с НДС

При реализации предприятия в целом как имущественного комплекса

При передаче товаров (работ, услуг) для собственных нужд

При ввозе товаров на таможенную территорию РФ

При выполнении СМР для собственного потребления

Как разница между ценой имущества (с НДС) и его стоимостью (ст. 154)

Отдельно по каждому виду активов предприятия (ст. 158)

Как стоимость этих товаров, действовавшая в предыдущем налоговом периоде, а в случае ее отсутствия, исходя из рыночных цен текущего периода с учетом акцизов (ст. 159)

Как сумма таможенной стоимости товаров, таможенной пошлины и акцизов

Как стоимость этих работ, исчисленная исходя из фактических расходов на их выполнение (ст. 159)

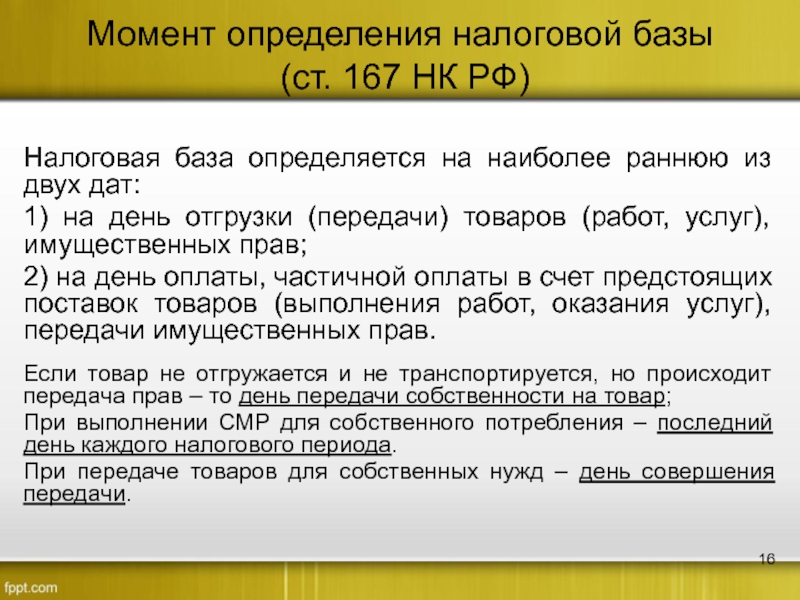

Слайд 16Момент определения налоговой базы

(ст. 167 НК РФ)

Налоговая база определяется на

1) на день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Если товар не отгружается и не транспортируется, но происходит передача прав – то день передачи собственности на товар;

При выполнении СМР для собственного потребления – последний день каждого налогового периода.

При передаче товаров для собственных нужд – день совершения передачи.

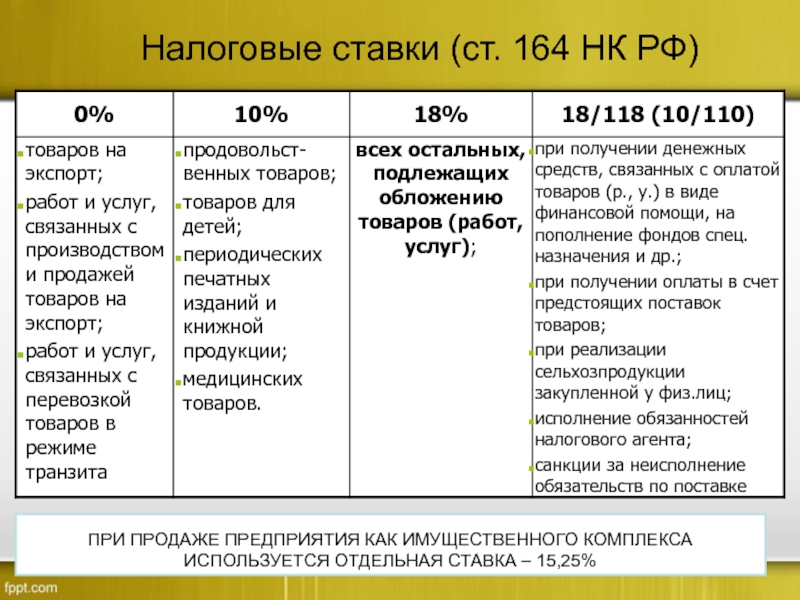

Слайд 17Налоговые ставки (ст. 164 НК РФ)

ПРИ ПРОДАЖЕ ПРЕДПРИЯТИЯ КАК ИМУЩЕСТВЕННОГО КОМПЛЕКСА

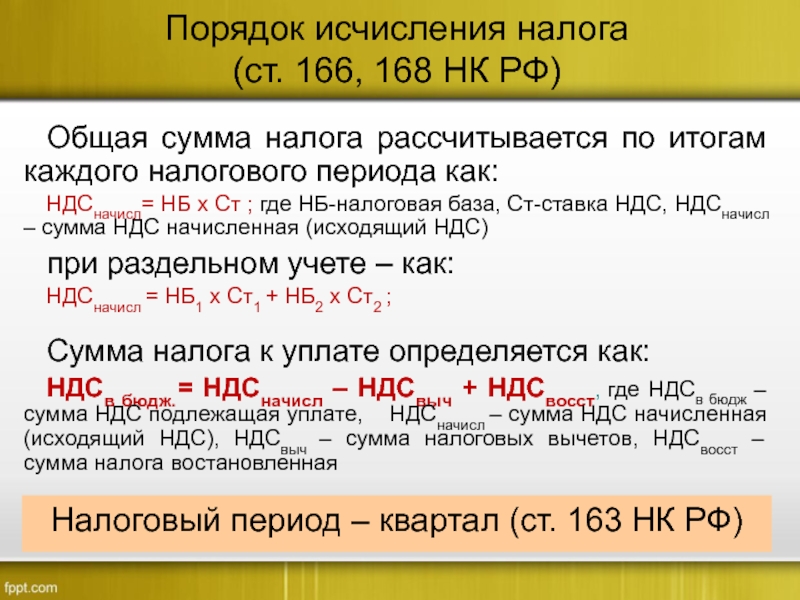

Слайд 18Порядок исчисления налога

(ст. 166, 168 НК РФ)

Налоговый период – квартал

Общая сумма налога рассчитывается по итогам каждого налогового периода как:

НДСначисл= НБ х Ст ; где НБ-налоговая база, Ст-ставка НДС, НДСначисл – сумма НДС начисленная (исходящий НДС)

при раздельном учете – как:

НДСначисл = НБ1 х Ст1 + НБ2 х Ст2 ;

Сумма налога к уплате определяется как:

НДСв бюдж.= НДСначисл – НДСвыч + НДСвосст, где НДСв бюдж – сумма НДС подлежащая уплате, НДСначисл – сумма НДС начисленная (исходящий НДС), НДСвыч – сумма налоговых вычетов, НДСвосст – сумма налога востановленная

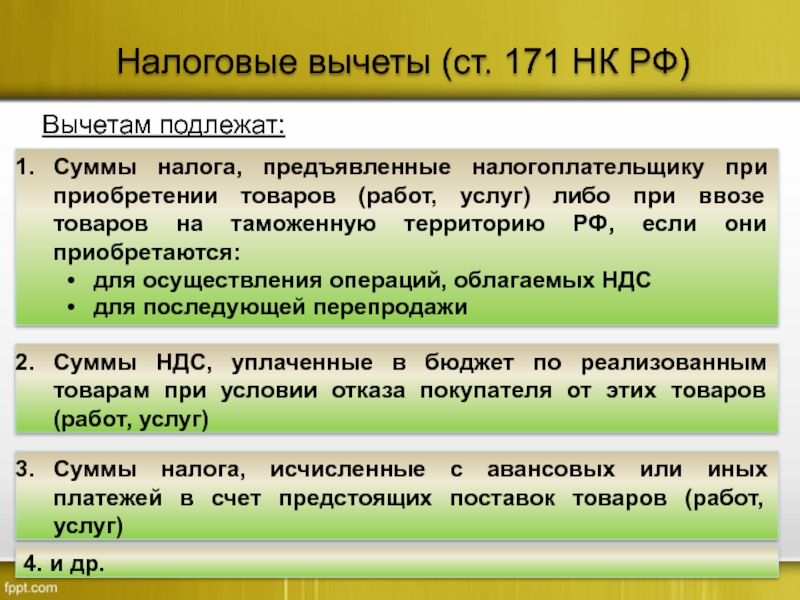

Слайд 19Налоговые вычеты (ст. 171 НК РФ)

Вычетам подлежат:

Суммы налога, предъявленные налогоплательщику при

для осуществления операций, облагаемых НДС

для последующей перепродажи

Суммы НДС, уплаченные в бюджет по реализованным товарам при условии отказа покупателя от этих товаров (работ, услуг)

Суммы налога, исчисленные с авансовых или иных платежей в счет предстоящих поставок товаров (работ, услуг)

4. и др.

Слайд 20Условия применения вычета

(ст. 172 НК РФ)

Товары (работы, услуги) приобретаются для

Предъявлен правильно оформленный счет-фактура (суммы НДС выделены отдельной строкой);

Товары (работы, услуги) или имущественные права оприходованы (приняты к учету).

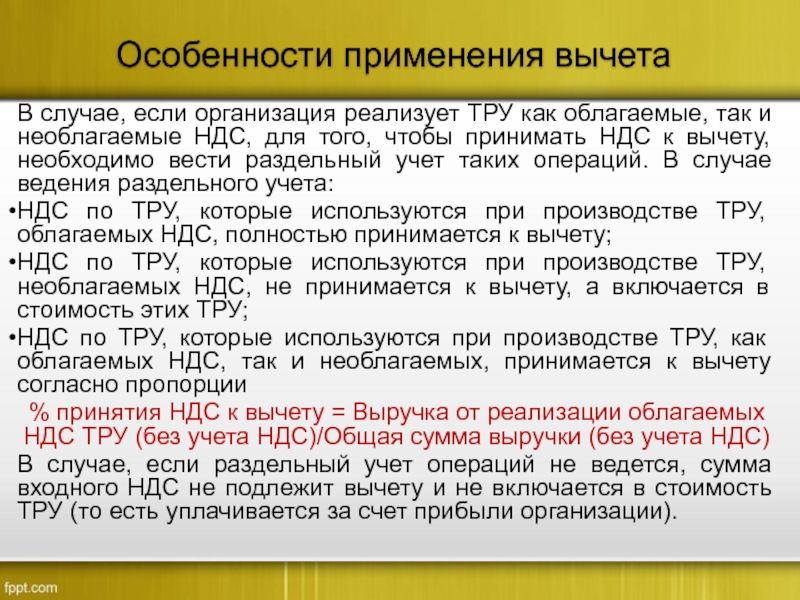

Слайд 21Особенности применения вычета

В случае, если организация реализует ТРУ как облагаемые, так

НДС по ТРУ, которые используются при производстве ТРУ, облагаемых НДС, полностью принимается к вычету;

НДС по ТРУ, которые используются при производстве ТРУ, необлагаемых НДС, не принимается к вычету, а включается в стоимость этих ТРУ;

НДС по ТРУ, которые используются при производстве ТРУ, как облагаемых НДС, так и необлагаемых, принимается к вычету согласно пропорции

% принятия НДС к вычету = Выручка от реализации облагаемых НДС ТРУ (без учета НДС)/Общая сумма выручки (без учета НДС)

В случае, если раздельный учет операций не ведется, сумма входного НДС не подлежит вычету и не включается в стоимость ТРУ (то есть уплачивается за счет прибыли организации).

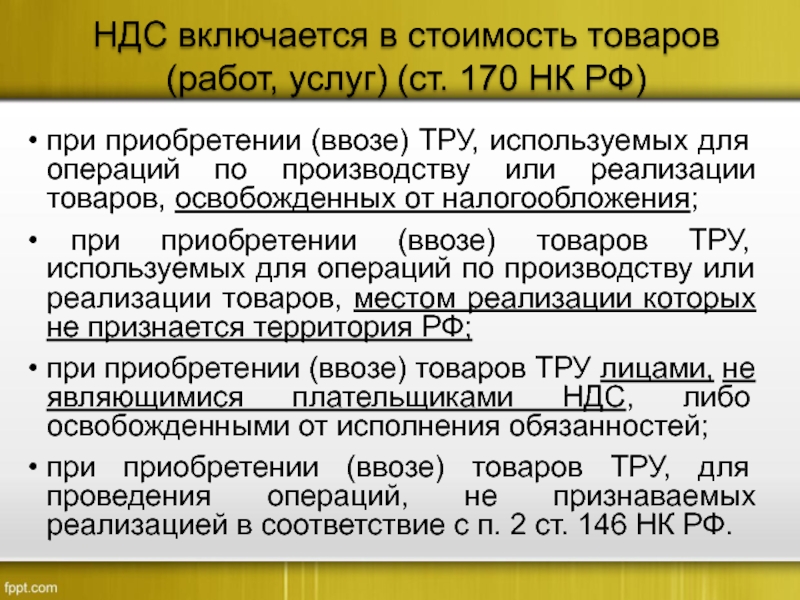

Слайд 22НДС включается в стоимость товаров (работ, услуг) (ст. 170 НК РФ)

при

при приобретении (ввозе) товаров ТРУ, используемых для операций по производству или реализации товаров, местом реализации которых не признается территория РФ;

при приобретении (ввозе) товаров ТРУ лицами, не являющимися плательщиками НДС, либо освобожденными от исполнения обязанностей;

при приобретении (ввозе) товаров ТРУ, для проведения операций, не признаваемых реализацией в соответствие с п. 2 ст. 146 НК РФ.

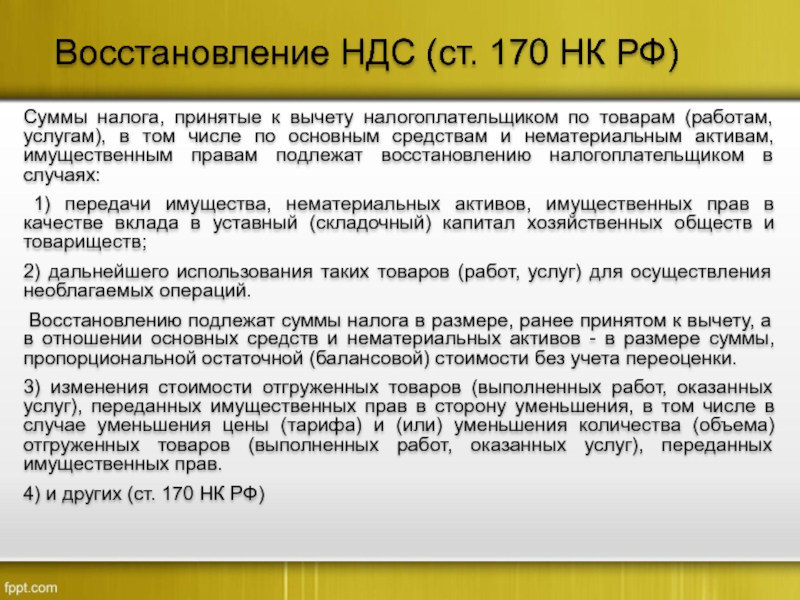

Слайд 23Восстановление НДС (ст. 170 НК РФ)

Суммы налога, принятые к вычету налогоплательщиком

1) передачи имущества, нематериальных активов, имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ;

2) дальнейшего использования таких товаров (работ, услуг) для осуществления необлагаемых операций.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету, а в отношении основных средств и нематериальных активов - в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

3) изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

4) и других (ст. 170 НК РФ)

Слайд 24Налоговые агенты (ст. 161 НК РФ)

В ряде случаев на отдельные организации

при приобретении ТРУ у иностранных организаций;

при аренде у органов государственной власти, местного самоуправления имущества, находящегося в собственности государства;

и других.

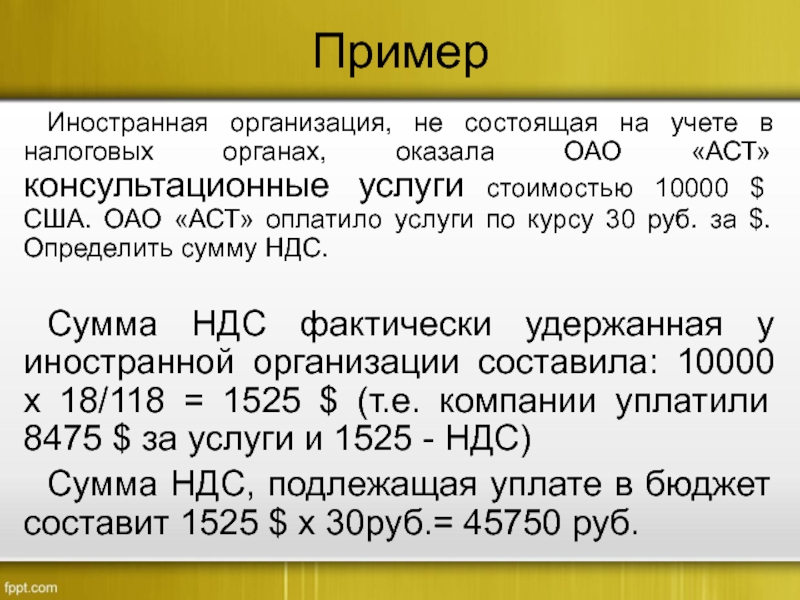

Слайд 25Пример

Иностранная организация, не состоящая на учете в налоговых органах, оказала

Сумма НДС фактически удержанная у иностранной организации составила: 10000 х 18/118 = 1525 $ (т.е. компании уплатили 8475 $ за услуги и 1525 - НДС)

Сумма НДС, подлежащая уплате в бюджет составит 1525 $ х 30руб.= 45750 руб.

Слайд 26Порядок и срок уплаты налога

Порядок уплаты – уплата производится по итогам

Сумма налога уплачивается по месту учета налогоплательщика.

Налоговая декларация предоставляется плательщиками (агентами) не позднее 20 числа месяца, следующего за истекшим налоговым периодом.