- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

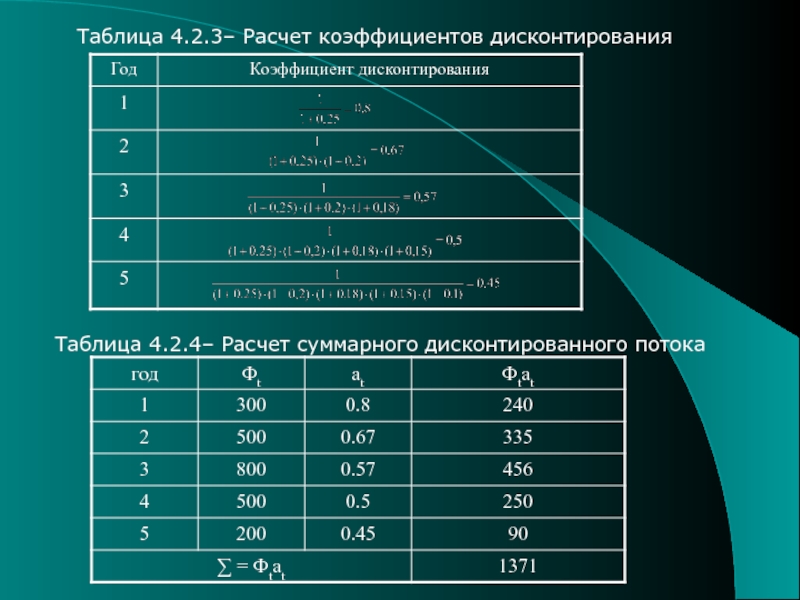

- Окружающий мир

- Педагогика

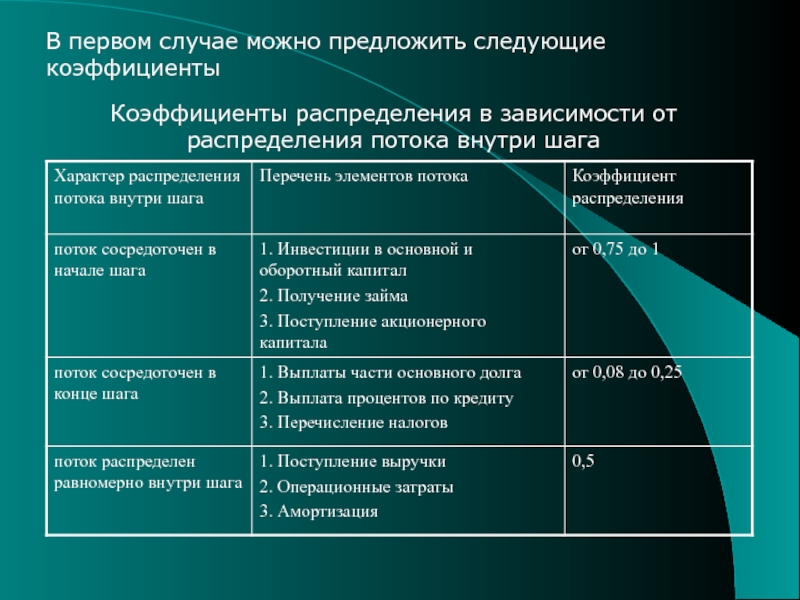

- Русский язык

- Технология

- Физика

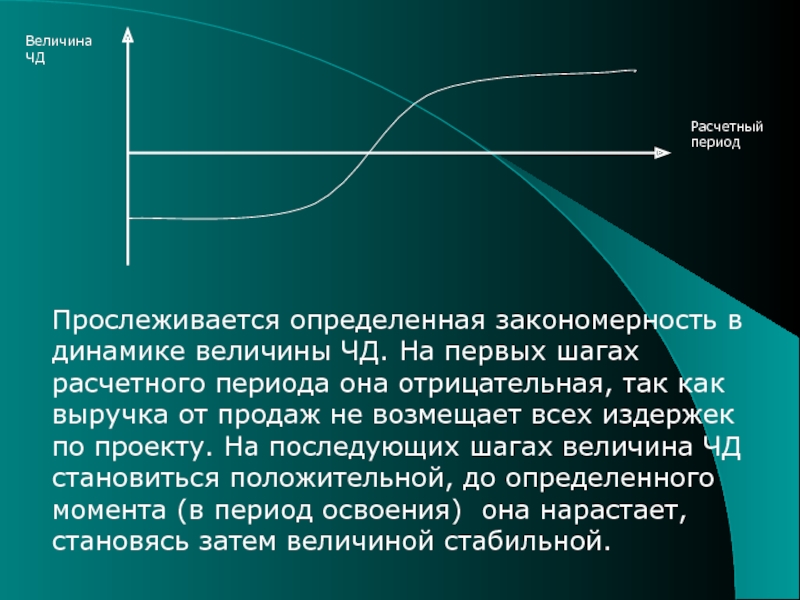

- Философия

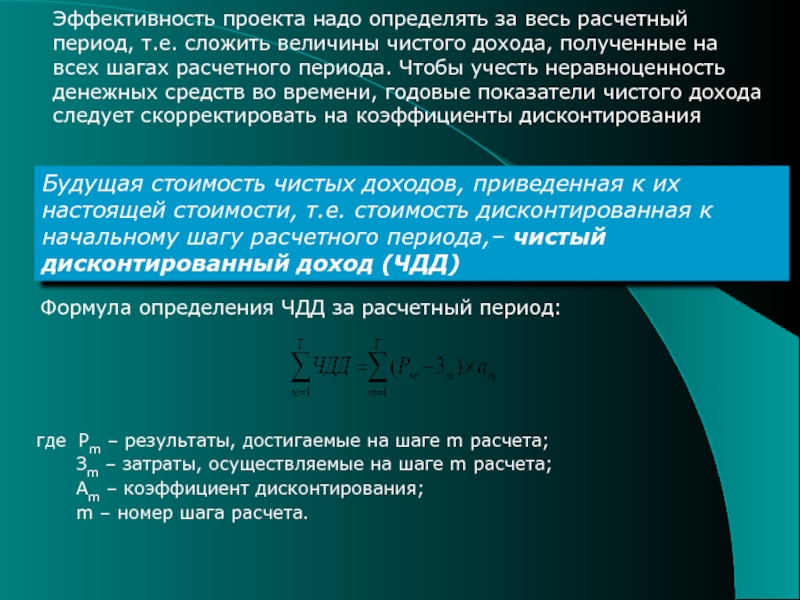

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Методика определения экономической эффективности инвестиционного проекта презентация

Содержание

- 1. Методика определения экономической эффективности инвестиционного проекта

- 2. 4.3 Алгоритм расчета показателей экономической эффективности 4.3.1

- 3. Основные понятия норма дохода, приемлемая для инвестора;

- 4. 4.1. Норма дохода Первым шагом в определении

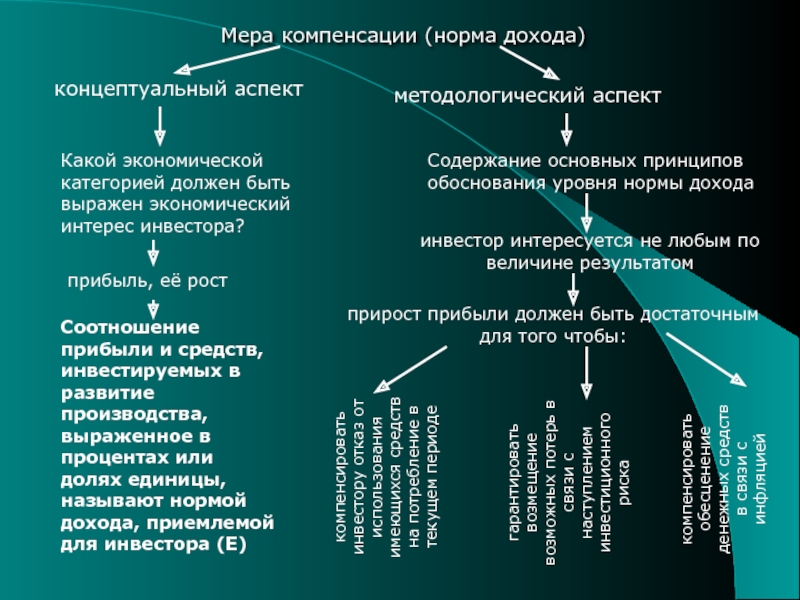

- 5. Мера компенсации (норма дохода) концептуальный аспект Какой

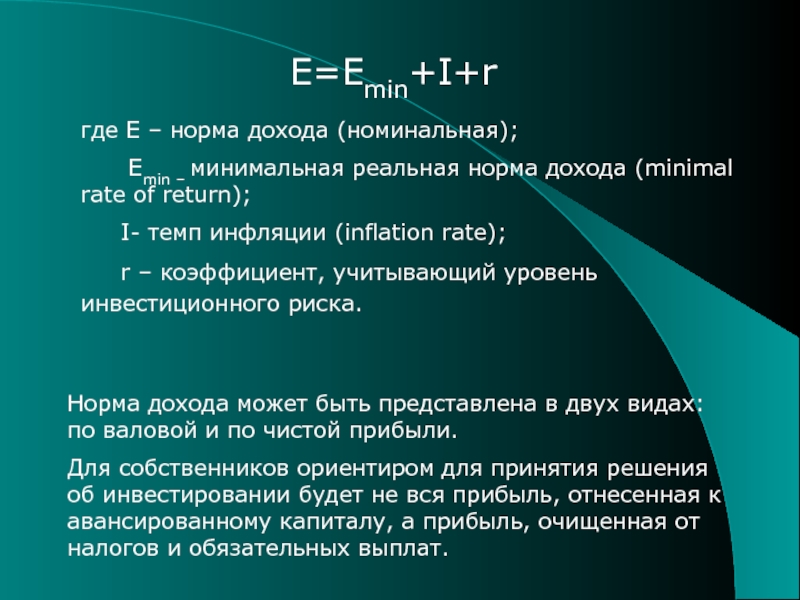

- 6. Е=Еmin+I+r где Е – норма дохода (номинальная);

- 7. Состав элементов, включаемых в норму дохода, а,

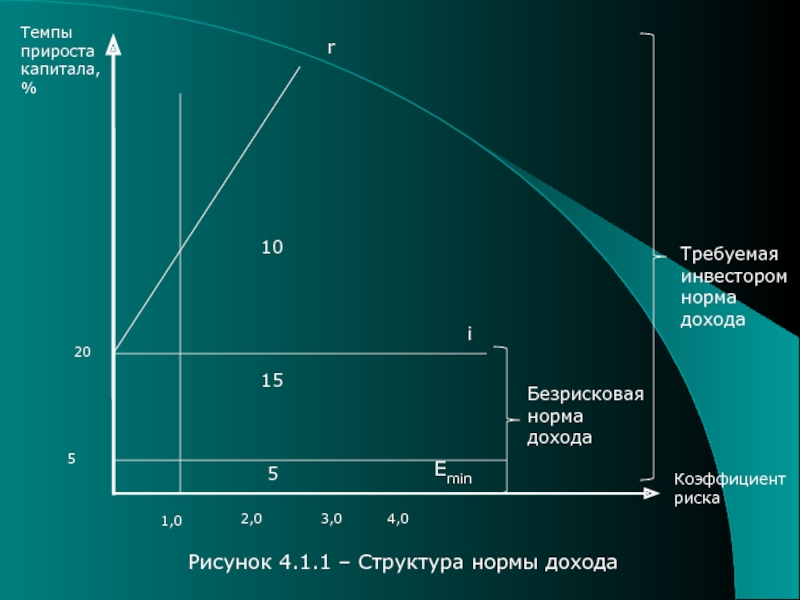

- 8. Коэффициент риска Темпы прироста капитала, % 1,0

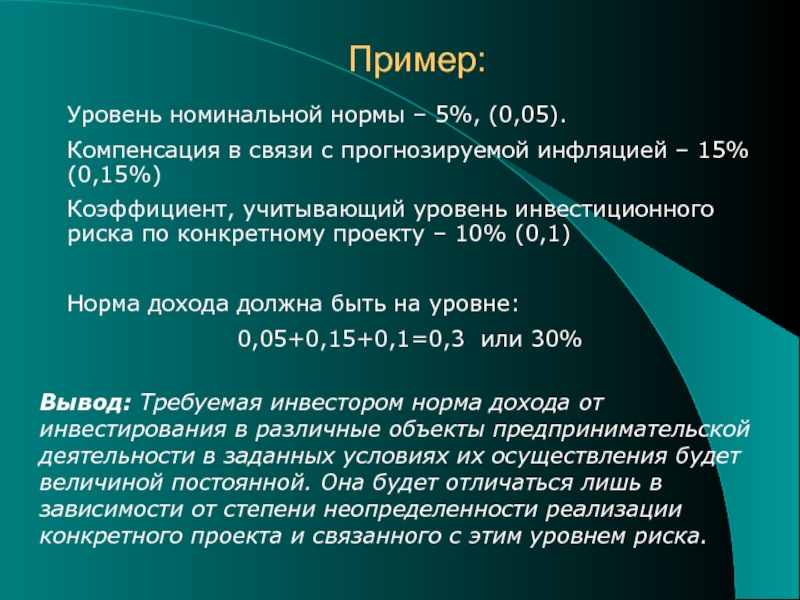

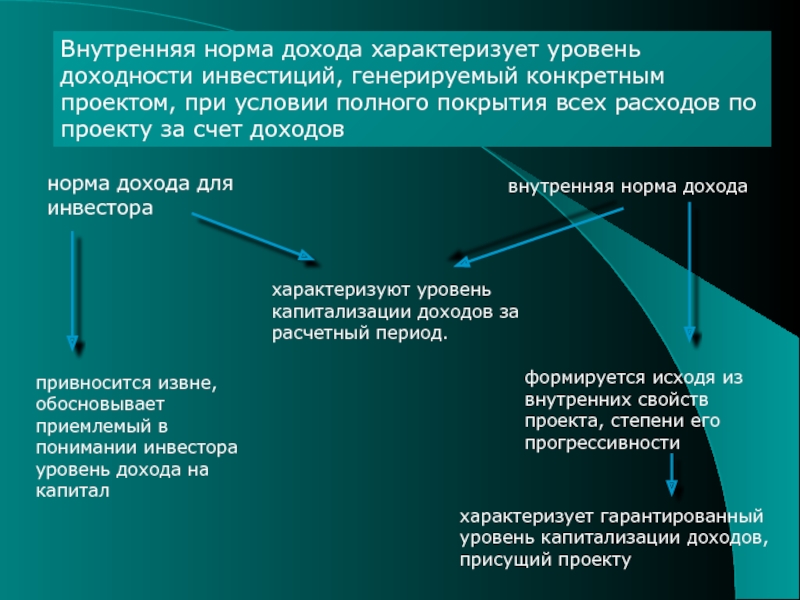

- 9. Пример: Уровень номинальной нормы – 5%, (0,05).

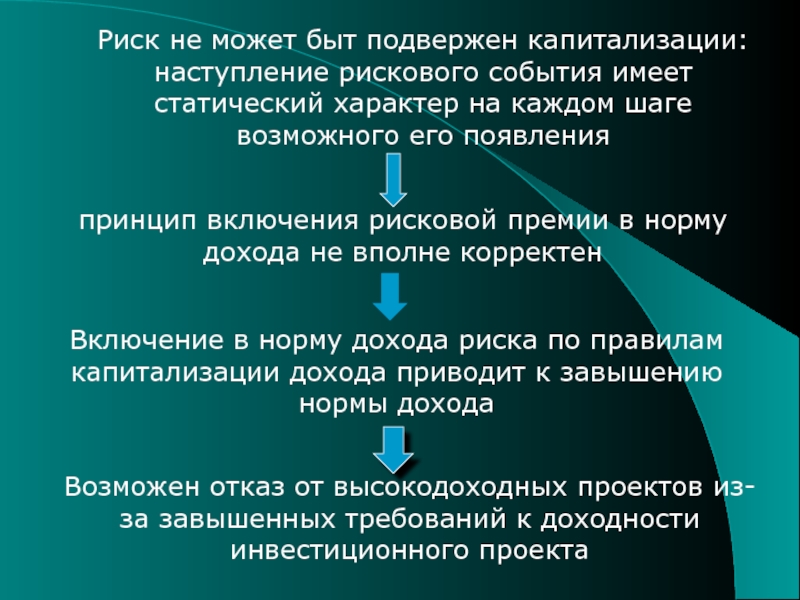

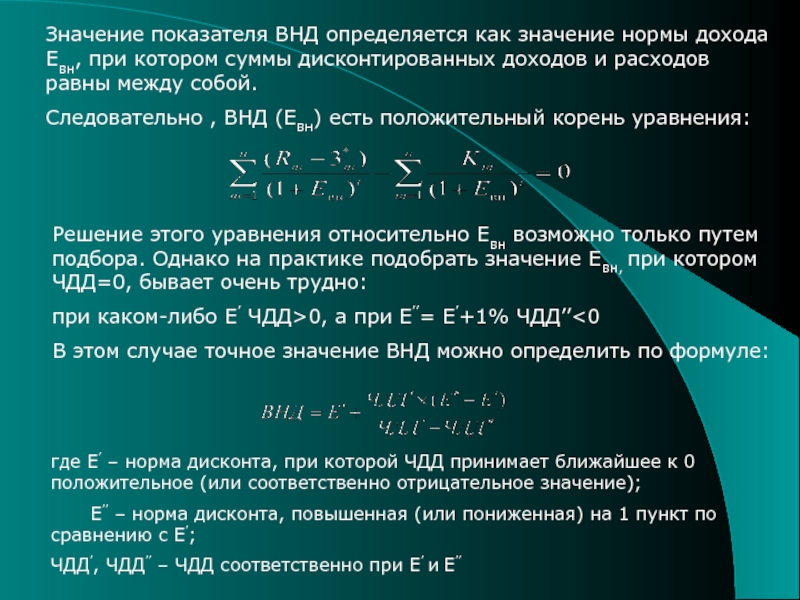

- 10. принцип включения рисковой премии в норму дохода

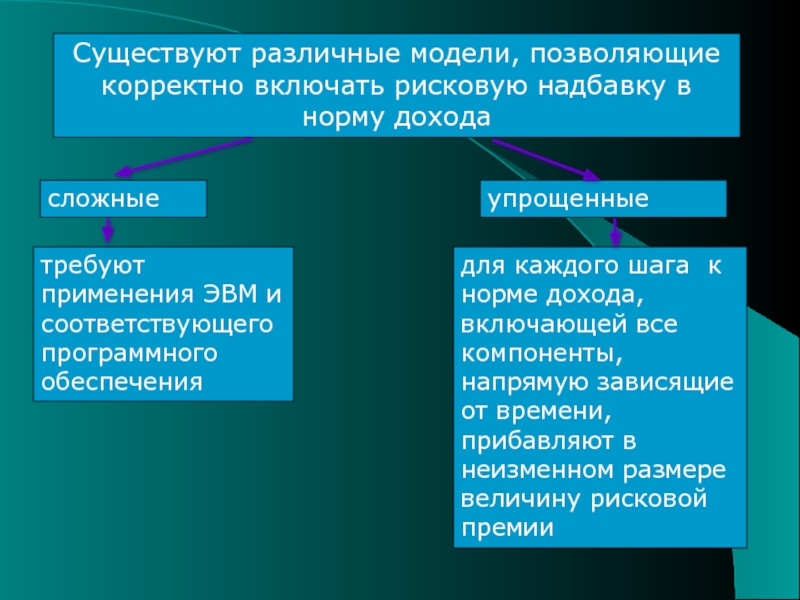

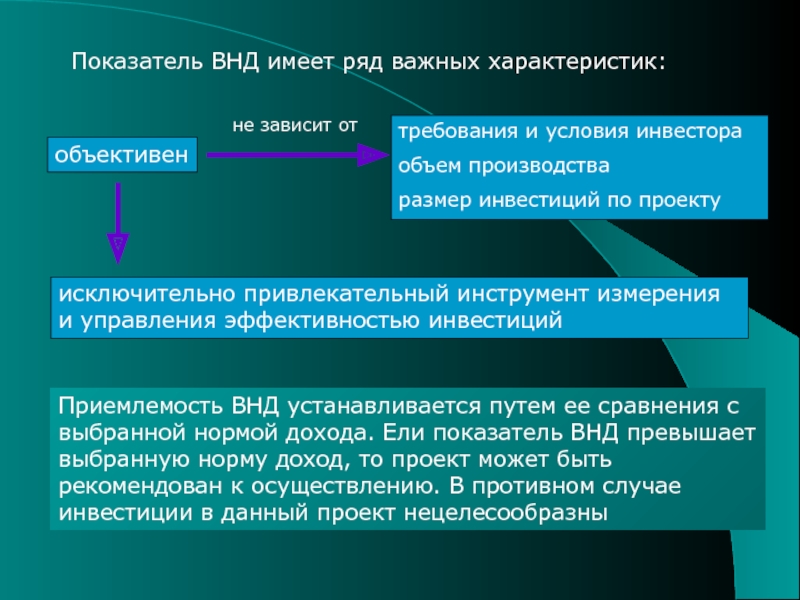

- 11. Существуют различные модели, позволяющие корректно включать рисковую

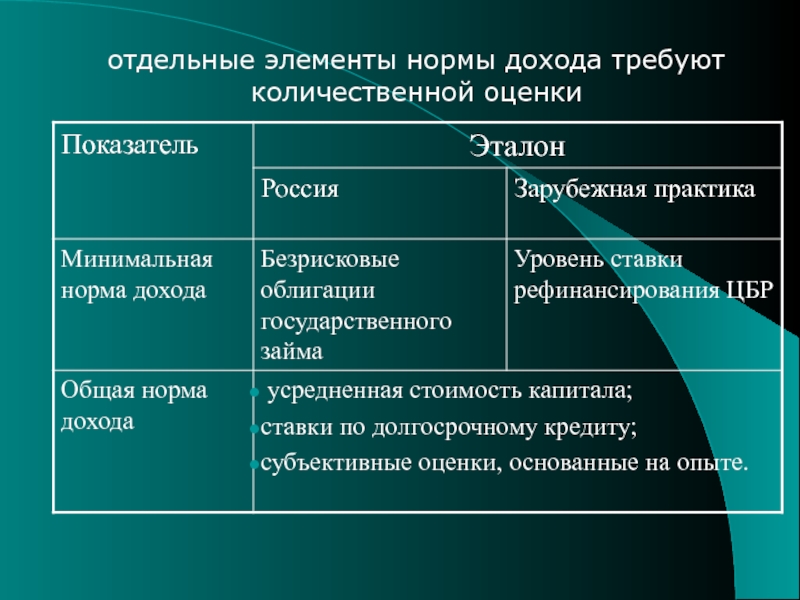

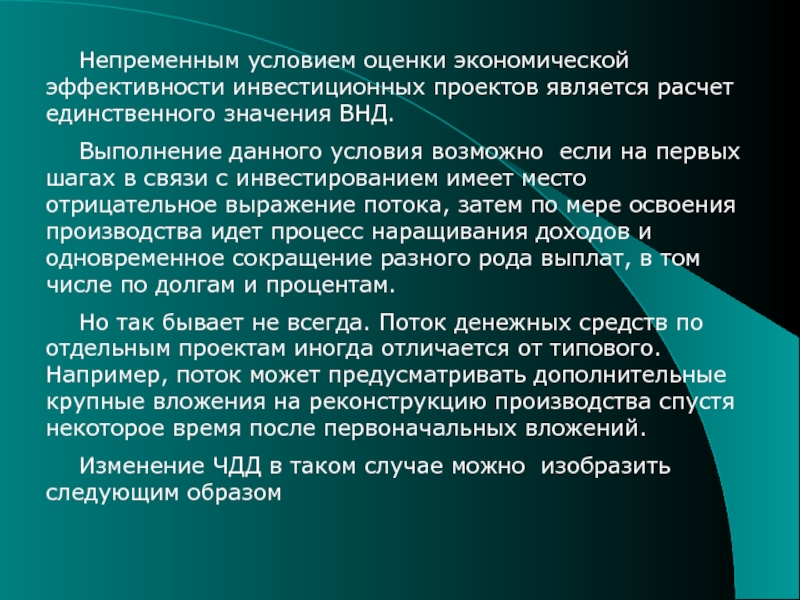

- 12. отдельные элементы нормы дохода требуют количественной оценки

- 13. Определение эффективности проектов проводится в двух видах

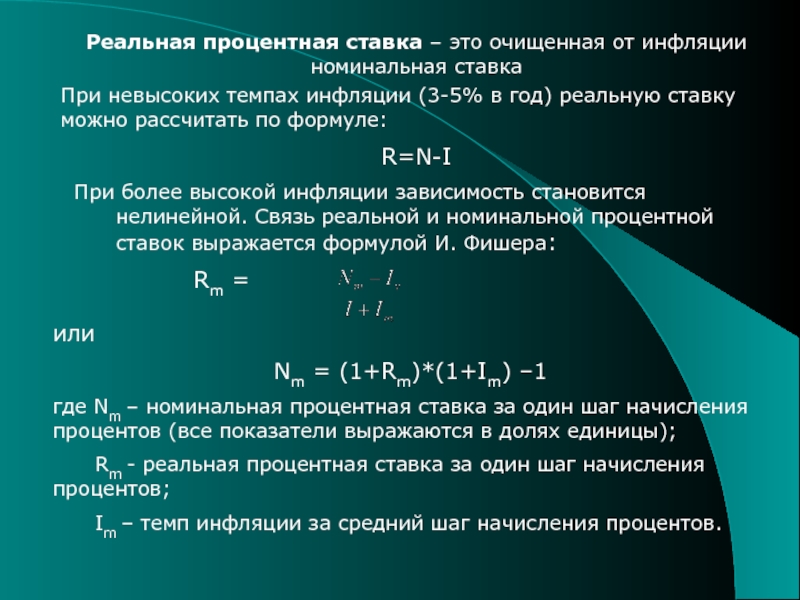

- 14. Реальная процентная ставка – это очищенная от

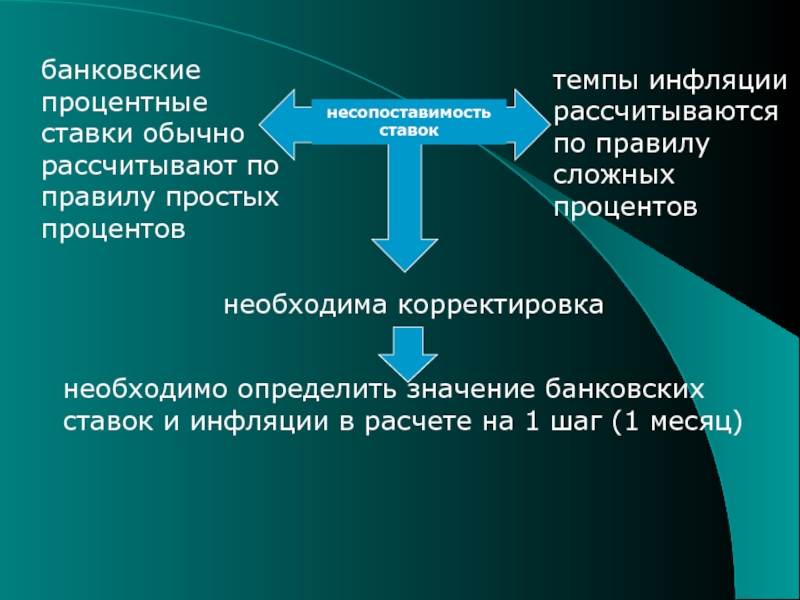

- 15. банковские процентные ставки обычно рассчитывают по правилу

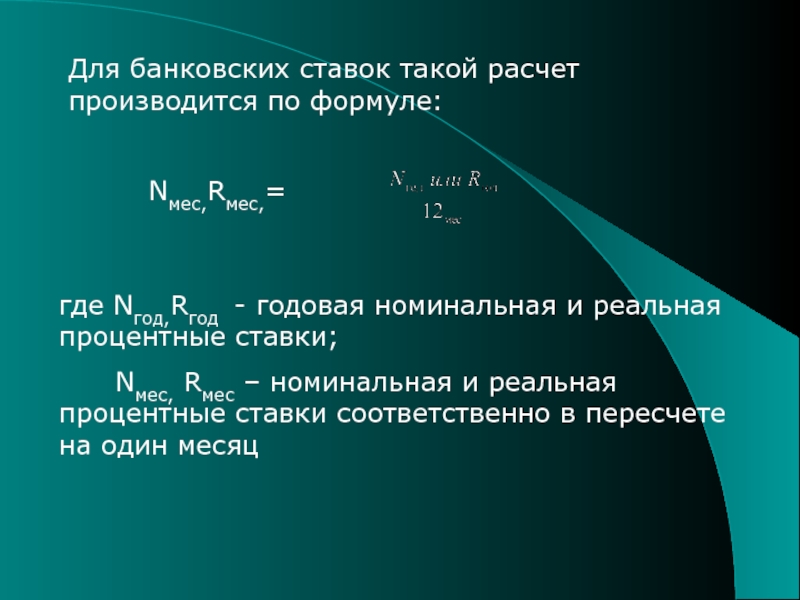

- 16. Для банковских ставок такой расчет производится по

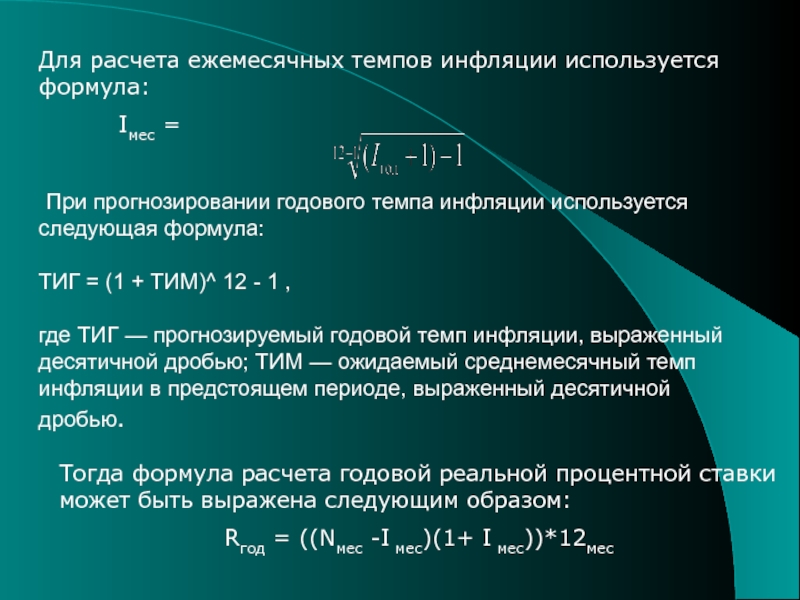

- 17. Для расчета ежемесячных темпов инфляции используется формула:

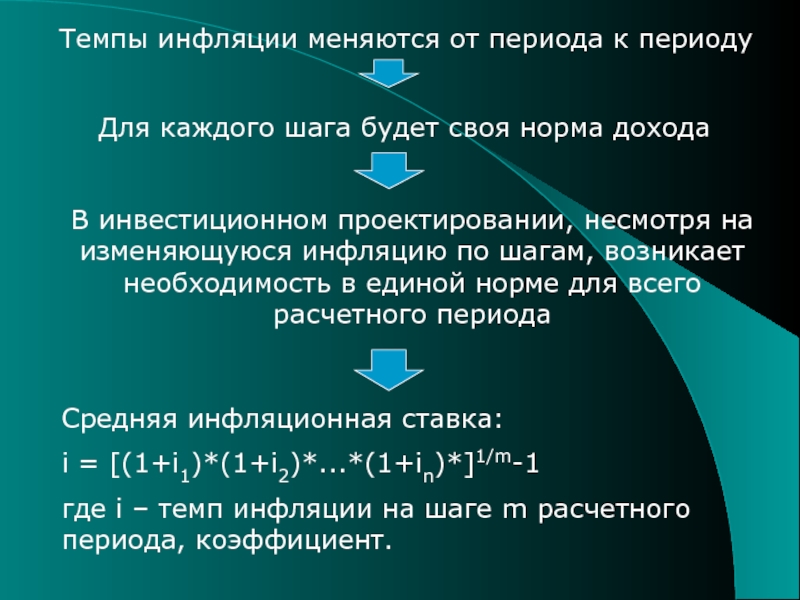

- 18. Темпы инфляции меняются от периода к периоду

- 19. Пример: Определение нормы дохода при изменяющейся инфляции

- 20. Определение уровня нормы дохода является ключевым вопросом

- 21. Е является национальным параметром должна отражать потенциальные

- 22. 4.2 Оценка экономической эффективности проекта 4.2.1

- 23. Начало расчетного периода – дата начала вложения

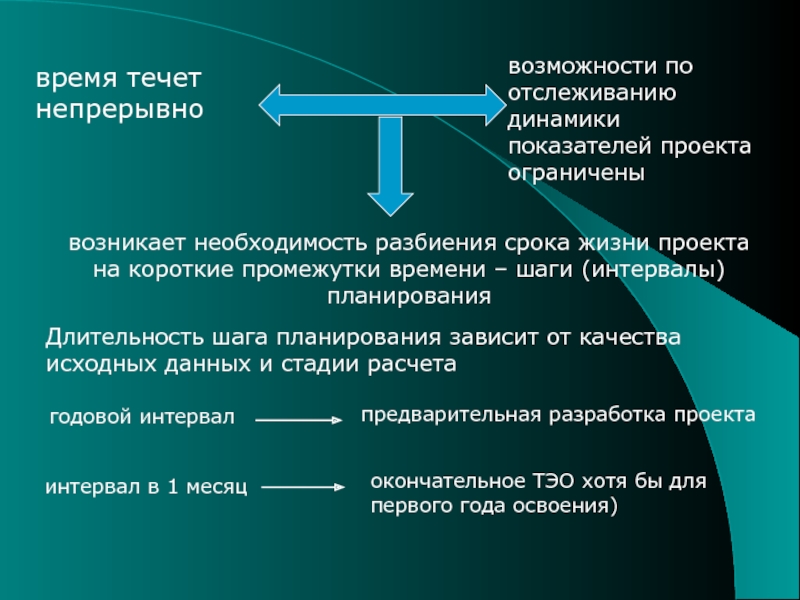

- 24. время течет непрерывно возможности по отслеживанию динамики

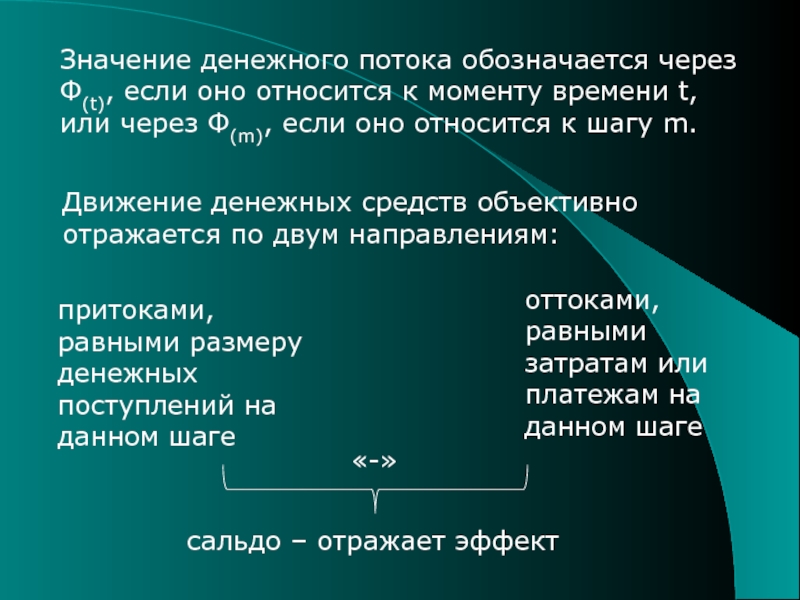

- 25. Значение денежного потока обозначается через Ф(t), если

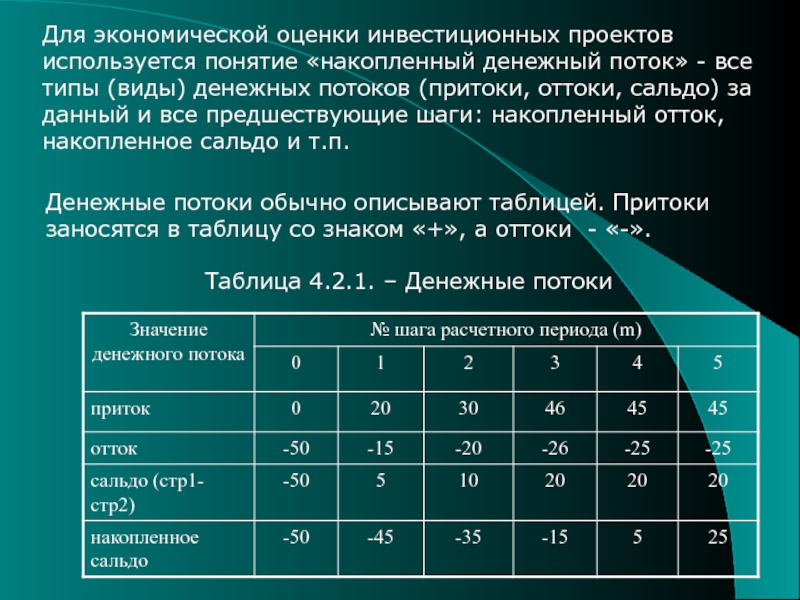

- 26. Для экономической оценки инвестиционных проектов используется понятие

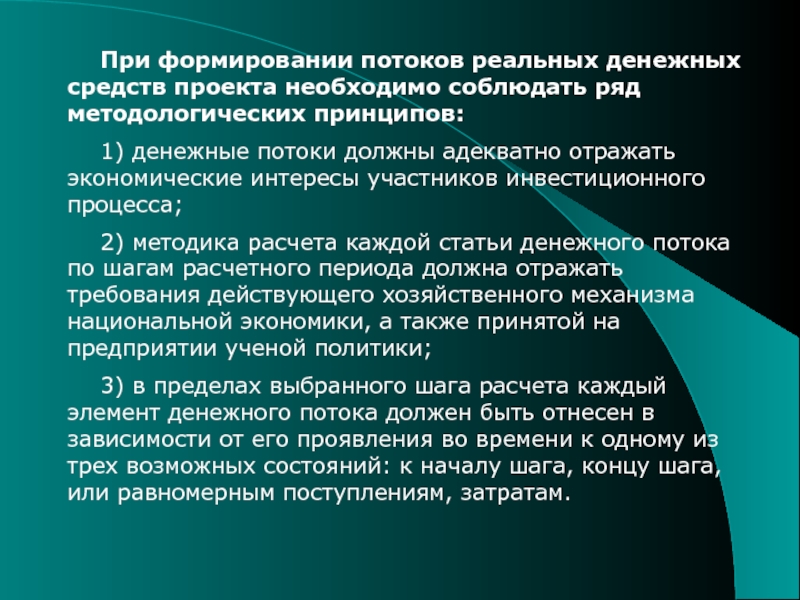

- 27. При формировании потоков реальных денежных средств проекта

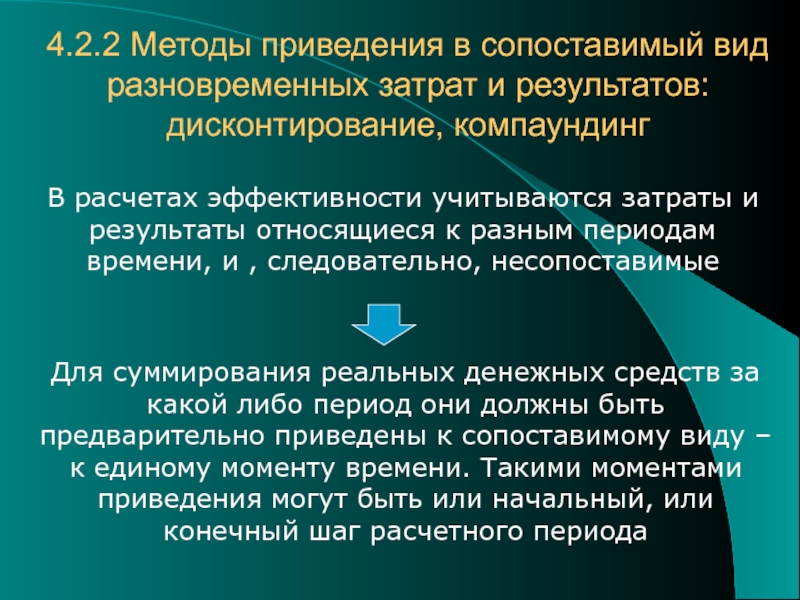

- 28. 4.2.2 Методы приведения в сопоставимый вид разновременных

- 29. Процедура приведения к конечному моменту называется компаундированием

- 30. Процедура приведения потока к начальному периоду называется

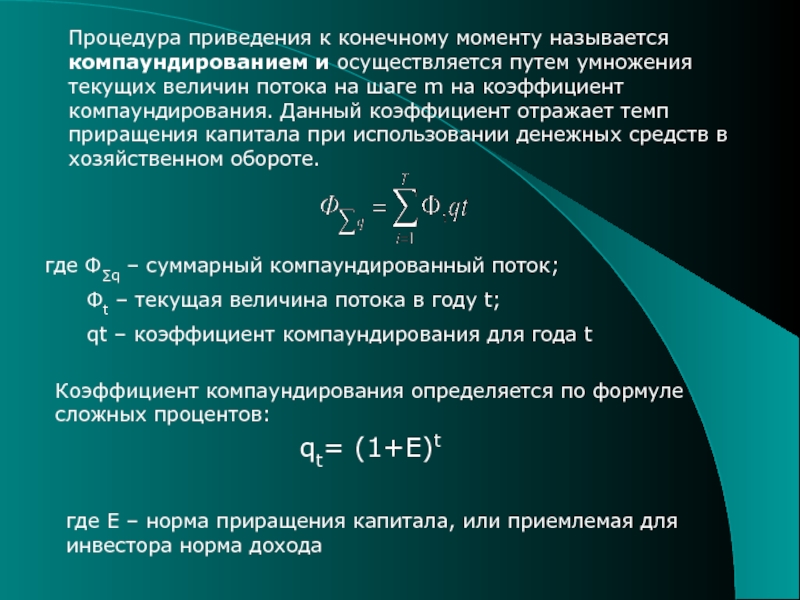

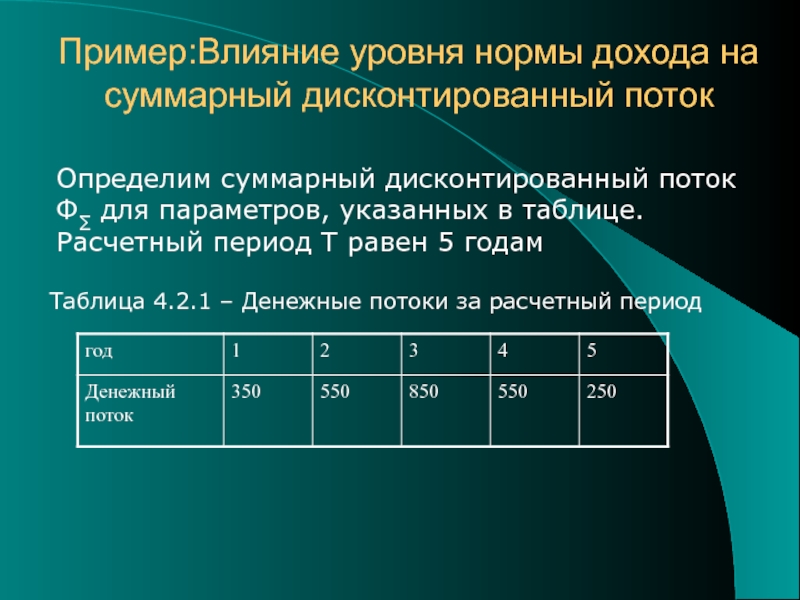

- 31. Пример:Влияние уровня нормы дохода на суммарный дисконтированный

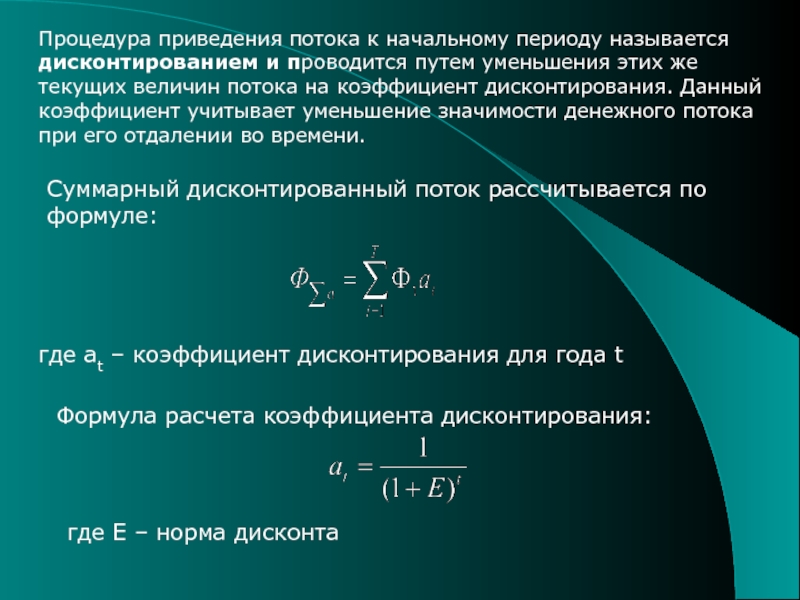

- 32. Проведем дисконтирование, используя постоянную норму дохода, т.е.

- 33. Вариант 2 : Е=0.2 Ф∑ = 350*0,83+550*0,69+850*0,58+550*0,48+250*0,4=1527

- 34. В нестабильных условиях развития, колебаниях темпов инфляции

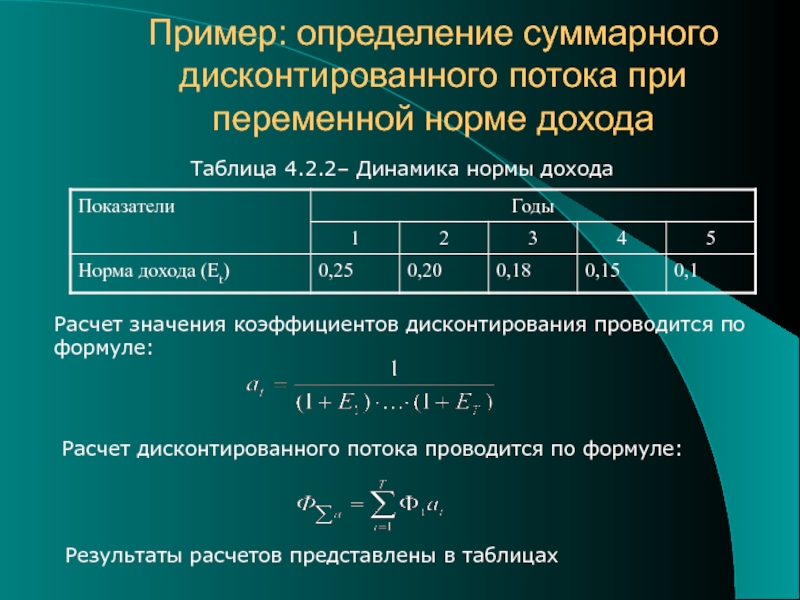

- 35. Пример: определение суммарного дисконтированного потока при переменной

- 36. Таблица 4.2.3– Расчет коэффициентов дисконтирования Таблица 4.2.4– Расчет суммарного дисконтированного потока

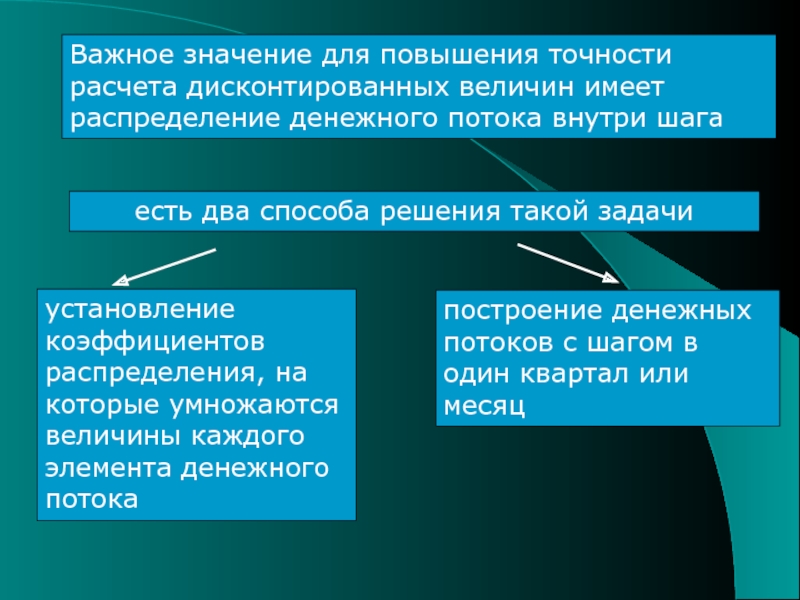

- 37. Важное значение для повышения точности расчета дисконтированных

- 38. В первом случае можно предложить следующие коэффициенты

- 39. Учет характера распределения потока внутри шага сводится

- 40. 4.3. Алгоритмы расчета показателей экономической эффективности

- 41. Прослеживается определенная закономерность в динамике величины ЧД.

- 42. Эффективность проекта надо определять за весь расчетный

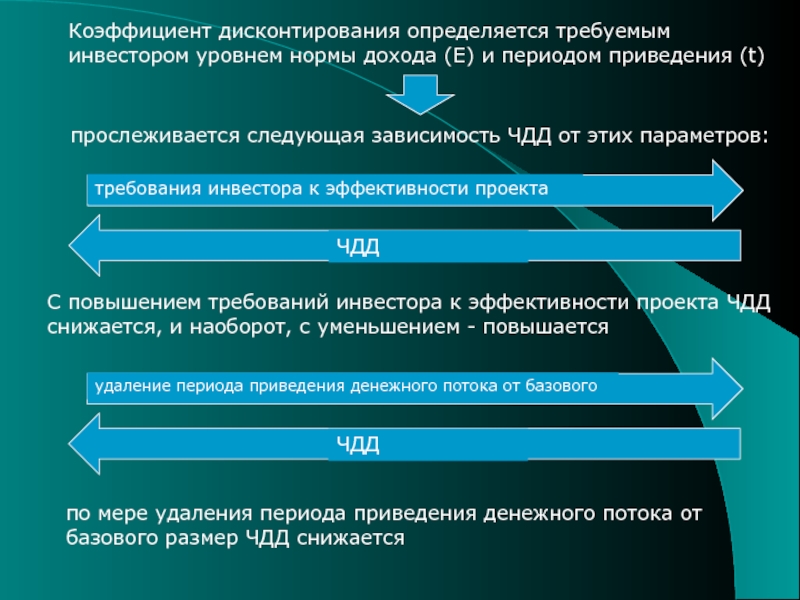

- 43. Коэффициент дисконтирования определяется требуемым инвестором уровнем нормы

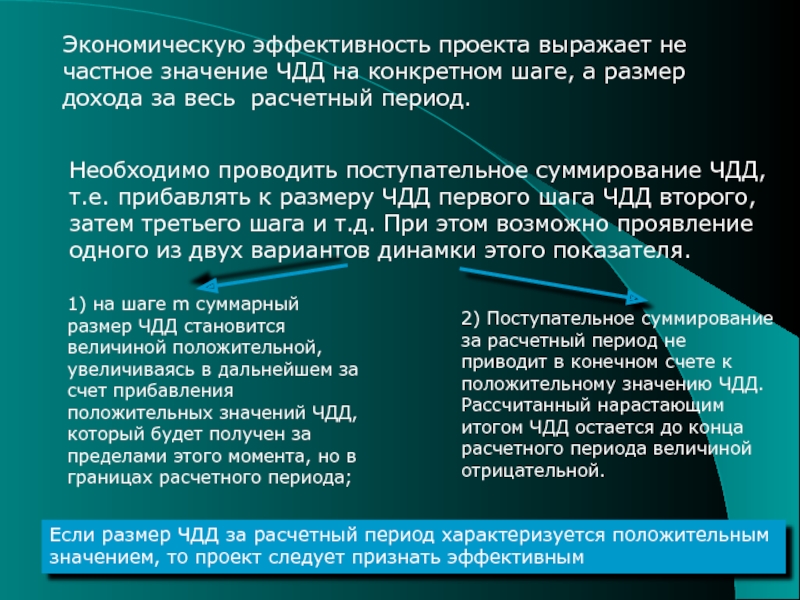

- 44. Экономическую эффективность проекта выражает не частное значение

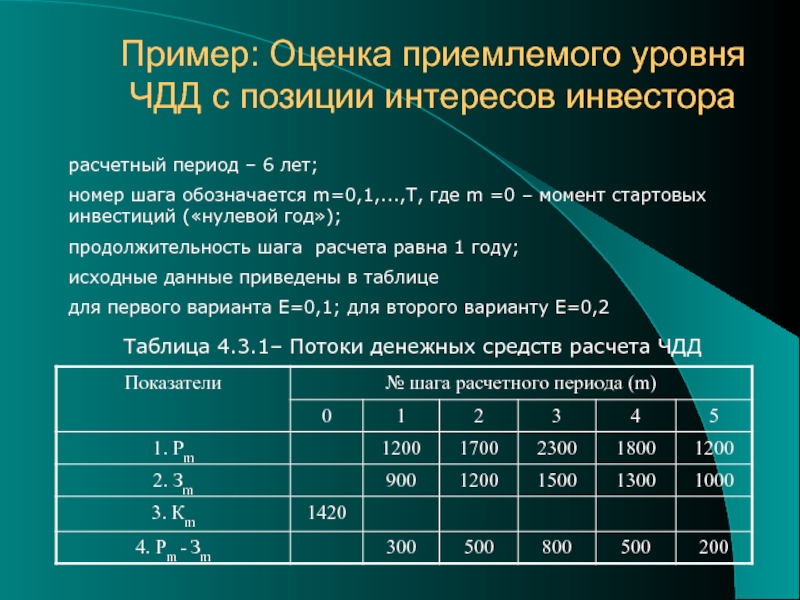

- 45. Пример: Оценка приемлемого уровня ЧДД с позиции

- 46. Вариант 1 Вариант 2 Вывод: при норме

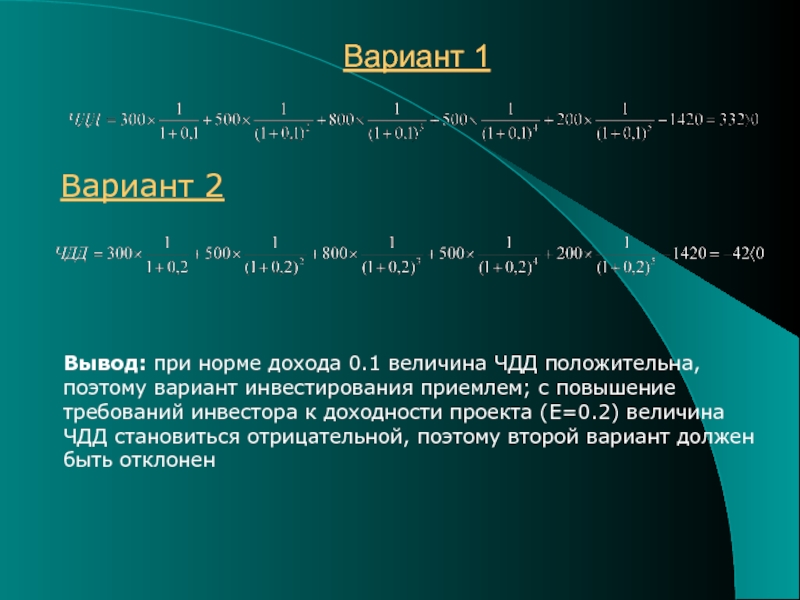

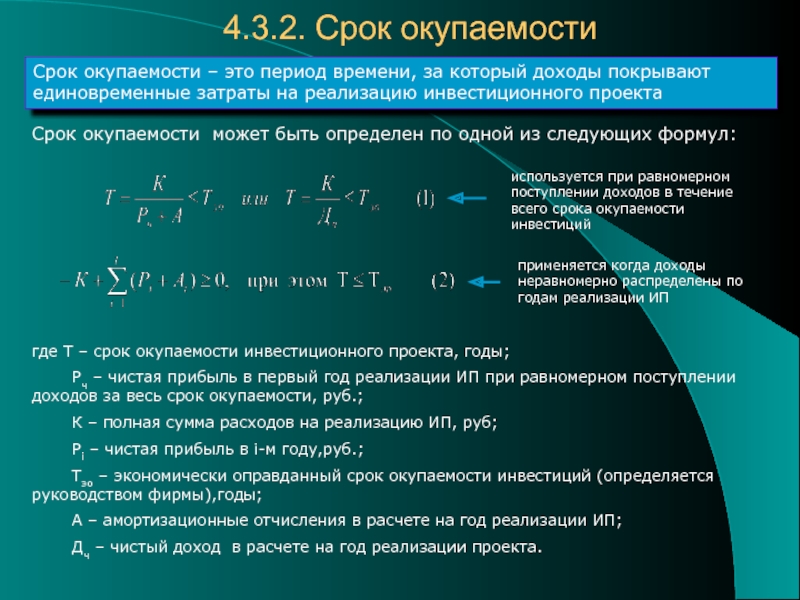

- 47. 4.3.2. Срок окупаемости Срок окупаемости – это

- 48. Пример: Расчет срока окупаемости при равномерных денежных

- 49. Пример: Расчет срока окупаемости при неравномерных денежных

- 50. Для ответа на поставленные вопросы воспользуемся

- 51. По данным таблицы затраты на приобретение машины

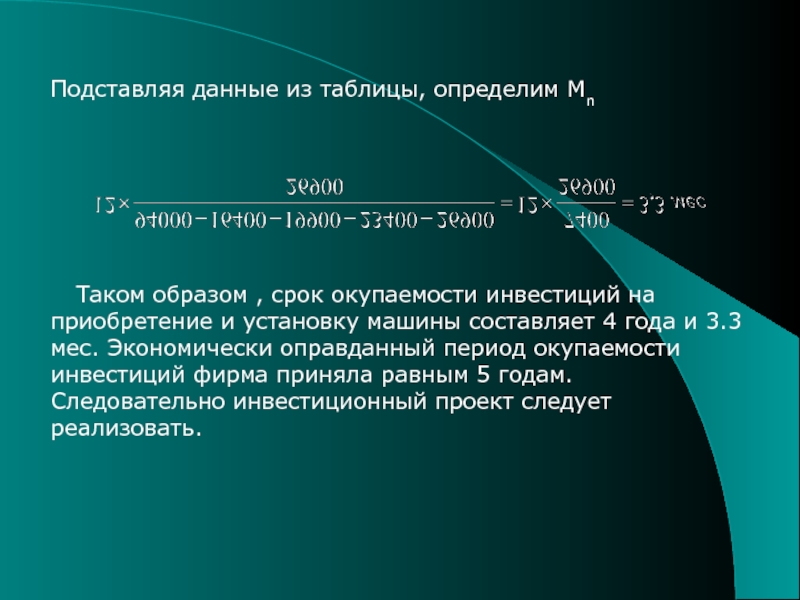

- 52. Подставляя данные из таблицы, определим Мn Таком

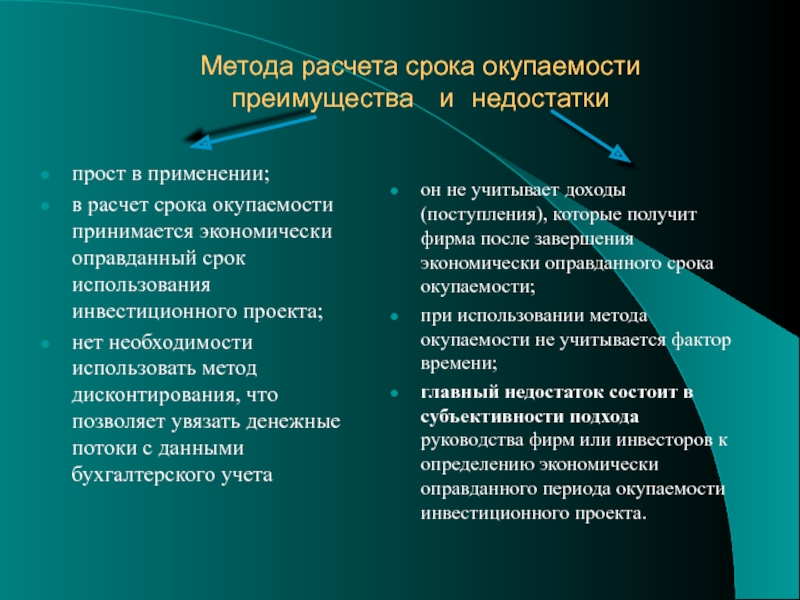

- 53. Метода расчета срока окупаемости преимущества и

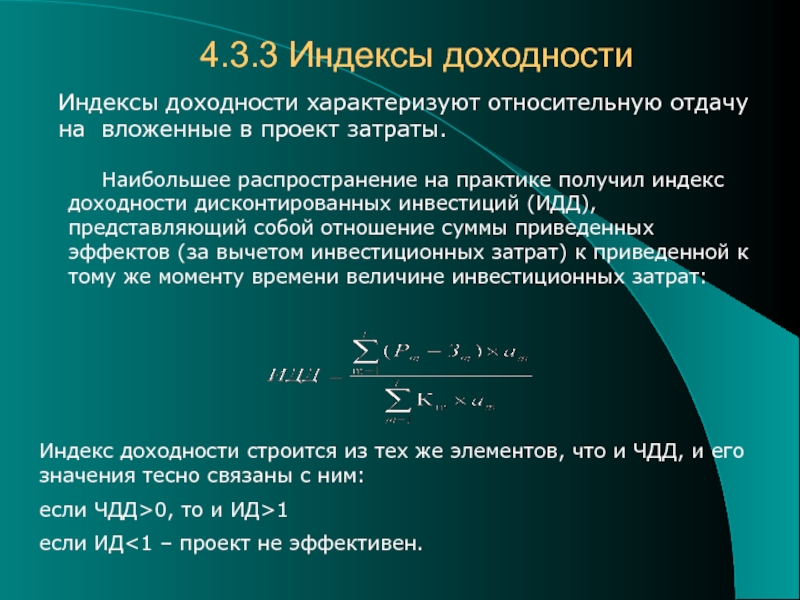

- 54. 4.3.3 Индексы доходности Индексы доходности характеризуют относительную

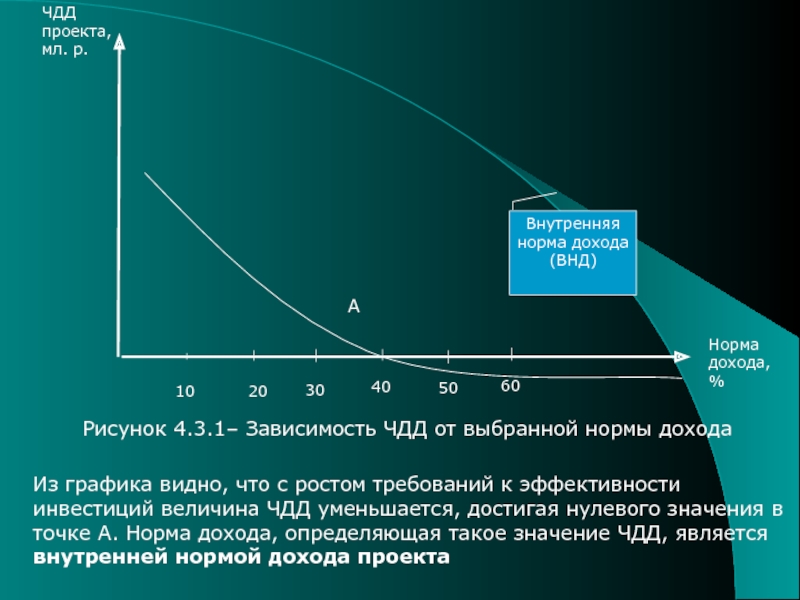

- 55. 4.3.4 Внутренняя норма дохода Сложности при расчетах

- 56. Рисунок 4.3.1– Зависимость ЧДД от выбранной нормы

- 57. Внутренняя норма дохода характеризует уровень доходности инвестиций,

- 58. Значение показателя ВНД определяется как значение нормы

- 59. Показатель ВНД имеет ряд важных характеристик: объективен

- 60. Непременным условием оценки экономической эффективности инвестиционных проектов

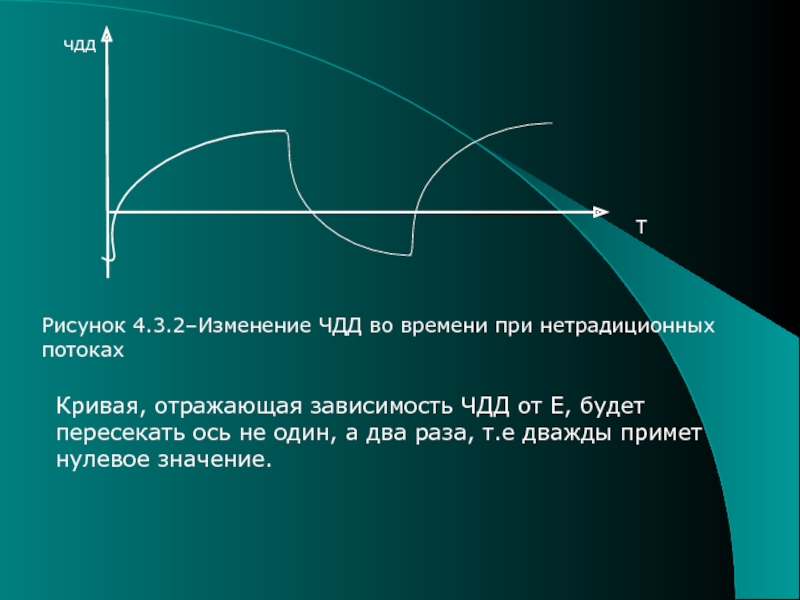

- 61. Рисунок 4.3.2–Изменение ЧДД во времени при нетрадиционных

- 62. Рисунок 4.3.3–Изменение ЧДД во времени в результате

- 63. Пути разрешения противоречия принять во внимание наименьшее

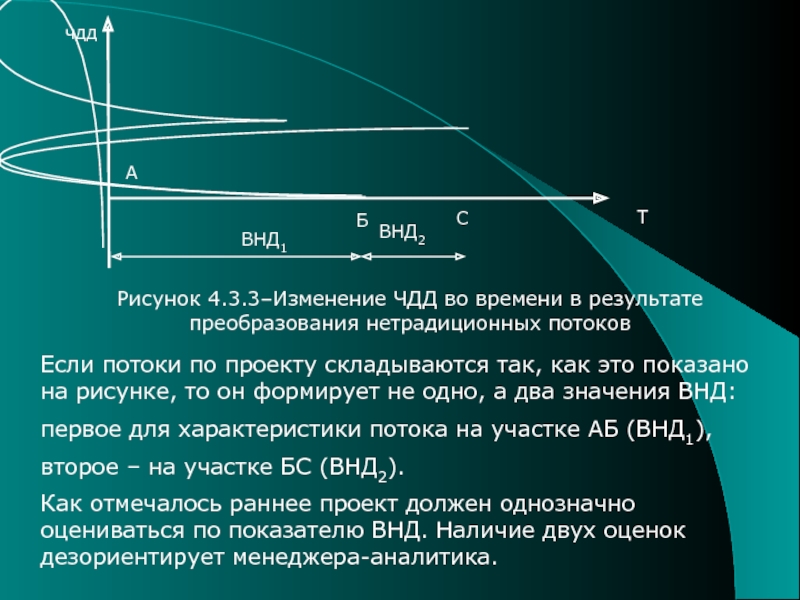

- 64. Однозначная оценка ВНД возможна с помощью модифицированной

- 65. Преобразованный поток будет выглядеть следующим образом: на

- 66. Основной недостаток изложенного метода связан с трудностью

- 67. 4.3.5 Использование показателей эффективности при выборе инвестиционных

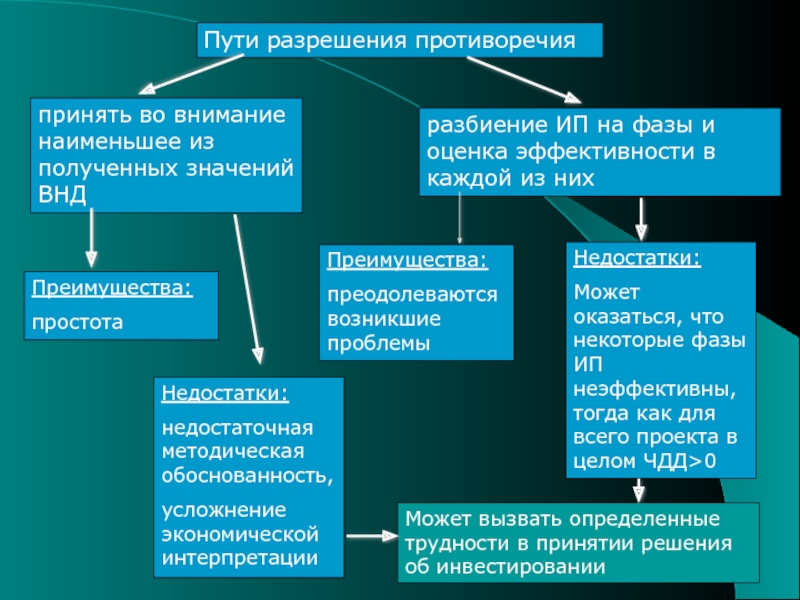

- 68. Окончательное решение будет зависеть от стратегических ориентиров

- 69. Может быть и иное решение конфликтной ситуации.

- 70. Контрольные вопросы: 1. Какова экономическая сущность нормы

- 71. 7. Какова сущность и методика построения коэффициентов

Слайд 1Тема 4. Методика определения экономической эффективности инвестиционного проекта

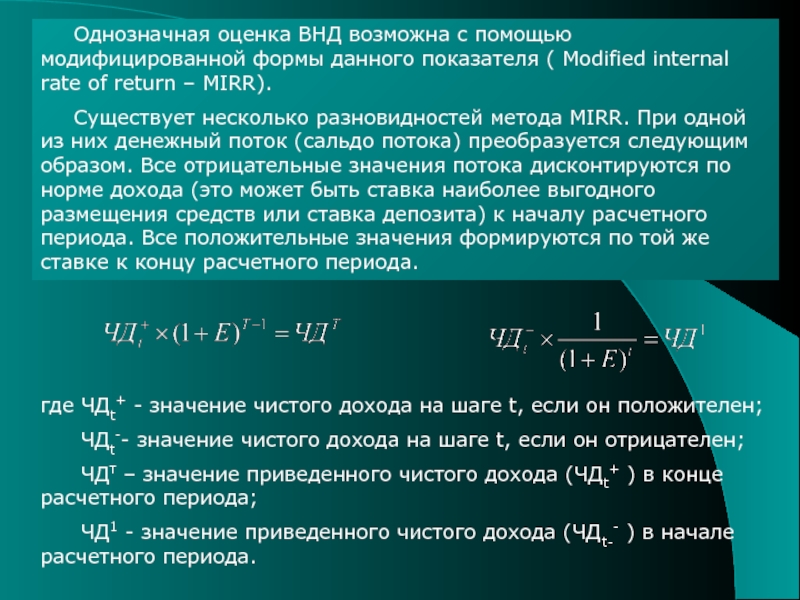

4.1. Норма дохода

4.2. Оценка

4.2.1 Денежные потоки инвестиционного проекта

4.2.2 Методы приведения в сопоставимый вид разновременных затрат и результатов: дисконтирование, компаундинг

Слайд 24.3 Алгоритм расчета показателей экономической эффективности

4.3.1 Чистый дисконтированный доход

4.3.2 Срок окупаемости

4.3.3

4.3.4 Внутренняя норма дохода

4.3.5 Использование показателей эффективности при выборе инвестиционных проектов

Слайд 3Основные понятия

норма дохода, приемлемая для инвестора;

методы обоснования нормы дохода;

номинальная и реальная

методы включения нормы дохода в расчеты эффективности;

расчетный периода и шаг расчета;

потоки реальных денежных средств (притоки, оттоки, чистое сальдо);

дисконтирование и компаундинг как способы приведения разновременных затрат;

постоянные и переменные нормы дисконтирования;

методика расчета показателей эффективности, совместное использование показателей эффективности для оценки экономической эффективности инвестиционных проектов.

Слайд 44.1. Норма дохода

Первым шагом в определении эффективности ИП является обоснование приемлемой

Для лица, принимающего решения, важно знать какова должна быть мера компенсации за отказ от потребления в момент времени t=1, которая обеспечивает дополнительное потребление в последующих периодах t= 2,3,…n.

Слайд 5Мера компенсации (норма дохода)

концептуальный аспект

Какой экономической категорией должен быть выражен экономический

прибыль, её рост

Соотношение прибыли и средств, инвестируемых в развитие производства, выраженное в процентах или долях единицы, называют нормой дохода, приемлемой для инвестора (Е)

методологический аспект

Содержание основных принципов обоснования уровня нормы дохода

инвестор интересуется не любым по величине результатом

прирост прибыли должен быть достаточным для того чтобы:

компенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде

гарантировать возмещение возможных потерь в связи с наступлением инвестиционного риска

компенсировать обесценение денежных средств в связи с инфляцией

Слайд 6Е=Еmin+I+r

где Е – норма дохода (номинальная);

Еmin – минимальная реальная норма

I- темп инфляции (inflation rate);

r – коэффициент, учитывающий уровень инвестиционного риска.

Норма дохода может быть представлена в двух видах: по валовой и по чистой прибыли.

Для собственников ориентиром для принятия решения об инвестировании будет не вся прибыль, отнесенная к авансированному капиталу, а прибыль, очищенная от налогов и обязательных выплат.

Слайд 7Состав элементов, включаемых в норму дохода, а, следовательно,и уровень последней, зависят

Для определения эффективности проекта в прогнозных ценах

Норма дохода должна включать все элементы, формирующие её уровень

номинальная норма дохода

Для определения эффективности проекта в действующих ценах

Норма дохода формируется как безынфляционная

реальная норма дохода

Реальная норма дохода – это норма дохода, которая при отсутствии инфляции обеспечивает такую же доходность от инвестирования средств, что и номинальная норма при наличии инфляции.

Слайд 8Коэффициент риска

Темпы прироста капитала, %

1,0

20

5

Требуемая инвестором норма дохода

Рисунок 4.1.1 – Структура

Слайд 9Пример:

Уровень номинальной нормы – 5%, (0,05).

Компенсация в связи с прогнозируемой инфляцией

Коэффициент, учитывающий уровень инвестиционного риска по конкретному проекту – 10% (0,1)

Норма дохода должна быть на уровне:

0,05+0,15+0,1=0,3 или 30%

Вывод: Требуемая инвестором норма дохода от инвестирования в различные объекты предпринимательской деятельности в заданных условиях их осуществления будет величиной постоянной. Она будет отличаться лишь в зависимости от степени неопределенности реализации конкретного проекта и связанного с этим уровнем риска.

Слайд 10принцип включения рисковой премии в норму дохода не вполне корректен

Риск не

Включение в норму дохода риска по правилам капитализации дохода приводит к завышению нормы дохода

Возможен отказ от высокодоходных проектов из-за завышенных требований к доходности инвестиционного проекта

Слайд 11Существуют различные модели, позволяющие корректно включать рисковую надбавку в норму дохода

сложные

упрощенные

требуют

для каждого шага к норме дохода, включающей все компоненты, напрямую зависящие от времени, прибавляют в неизменном размере величину рисковой премии

Слайд 13Определение эффективности проектов проводится в двух видах цен – действующих и

Необходимо располагать номинальной и реальной банковскими процентными ставками

Номинальная ставка:

N=R+I

где N – номинальная процентная ставка;

R – реальная процентная ставка;

I – темп инфляции на финансовом рынке.

Слайд 14Реальная процентная ставка – это очищенная от инфляции номинальная ставка

При невысоких

R=N-I

При более высокой инфляции зависимость становится нелинейной. Связь реальной и номинальной процентной ставок выражается формулой И. Фишера:

Rm =

или

Nm = (1+Rm)*(1+Im) –1

где Nm – номинальная процентная ставка за один шаг начисления процентов (все показатели выражаются в долях единицы);

Rm - реальная процентная ставка за один шаг начисления процентов;

Im – темп инфляции за средний шаг начисления процентов.

Слайд 15банковские процентные ставки обычно рассчитывают по правилу простых процентов

темпы инфляции рассчитываются

необходима корректировка

несопоставимость ставок

необходимо определить значение банковских ставок и инфляции в расчете на 1 шаг (1 месяц)

Слайд 16Для банковских ставок такой расчет производится по формуле:

Nмес,Rмес,=

где Nгод,Rгод - годовая

Nмес, Rмес – номинальная и реальная процентные ставки соответственно в пересчете на один месяц

Слайд 17Для расчета ежемесячных темпов инфляции используется формула:

Iмес =

При прогнозировании годового

Тогда формула расчета годовой реальной процентной ставки может быть выражена следующим образом:

Rгод = ((Nмес -I мес)(1+ I мес))*12мес

Слайд 18Темпы инфляции меняются от периода к периоду

Для каждого шага будет своя

В инвестиционном проектировании, несмотря на изменяющуюся инфляцию по шагам, возникает необходимость в единой норме для всего расчетного периода

Средняя инфляционная ставка:

i = [(1+i1)*(1+i2)*...*(1+in)*]1/m-1

где i – темп инфляции на шаге m расчетного периода, коэффициент.

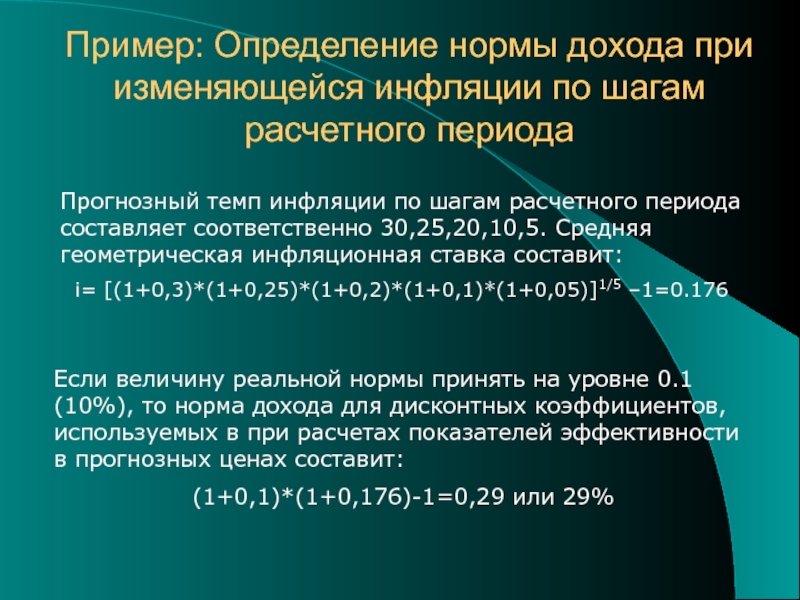

Слайд 19Пример: Определение нормы дохода при изменяющейся инфляции по шагам расчетного периода

Прогнозный

i= [(1+0,3)*(1+0,25)*(1+0,2)*(1+0,1)*(1+0,05)]1/5 –1=0.176

Если величину реальной нормы принять на уровне 0.1 (10%), то норма дохода для дисконтных коэффициентов, используемых в при расчетах показателей эффективности в прогнозных ценах составит:

(1+0,1)*(1+0,176)-1=0,29 или 29%

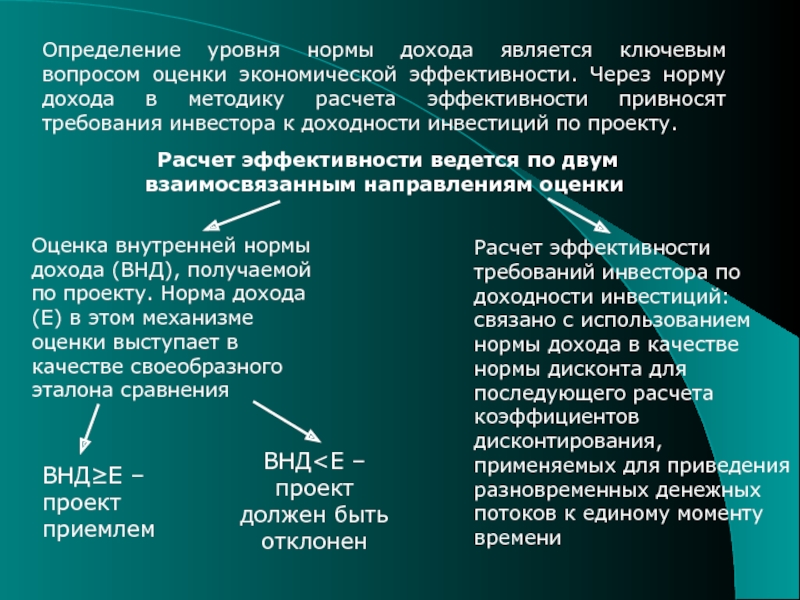

Слайд 20Определение уровня нормы дохода является ключевым вопросом оценки экономической эффективности. Через

Расчет эффективности ведется по двум взаимосвязанным направлениям оценки

Оценка внутренней нормы дохода (ВНД), получаемой по проекту. Норма дохода (Е) в этом механизме оценки выступает в качестве своеобразного эталона сравнения

Расчет эффективности требований инвестора по доходности инвестиций: связано с использованием нормы дохода в качестве нормы дисконта для последующего расчета коэффициентов дисконтирования, применяемых для приведения разновременных денежных потоков к единому моменту времени

ВНД≥Е – проект приемлем

ВНД<Е – проект должен быть отклонен

Слайд 21Е

является национальным параметром

должна отражать потенциальные возможности отдачи инвестиций, оцениваемых по всем

Слайд 224.2 Оценка экономической эффективности проекта

4.2.1 Денежные потоки инвестиционного проекта

Инвестиционный проект может

Денежный поток ИП – это денежные поступления и (или) платежи, порождаемые проектом на отдельных шагах на всем протяжении расчетного периода

Расчетный период – достаточно длительный период, на протяжении которого необходимо отслеживать денежные потоки с целью определения в конечном счете экономической эффективности проекта

Слайд 23Начало расчетного периода – дата начала вложения средств в проектно-изыскательские работы

Окончание расчетного периода:

исчерпание сырьевых запасов и других ресурсов;

прекращение производства в связи с завершением жизненного цикла производимой продукции;

износ основных фондов.

Слайд 24время течет непрерывно

возможности по отслеживанию динамики показателей проекта ограничены

возникает необходимость разбиения

Длительность шага планирования зависит от качества исходных данных и стадии расчета

годовой интервал

предварительная разработка проекта

интервал в 1 месяц

окончательное ТЭО хотя бы для первого года освоения)

Слайд 25Значение денежного потока обозначается через Ф(t), если оно относится к моменту

Движение денежных средств объективно отражается по двум направлениям:

притоками, равными размеру денежных поступлений на данном шаге

оттоками, равными затратам или платежам на данном шаге

«-»

сальдо – отражает эффект

Слайд 26Для экономической оценки инвестиционных проектов используется понятие «накопленный денежный поток» -

Денежные потоки обычно описывают таблицей. Притоки заносятся в таблицу со знаком «+», а оттоки - «-».

Таблица 4.2.1. – Денежные потоки

Слайд 27При формировании потоков реальных денежных средств проекта необходимо соблюдать ряд методологических

1) денежные потоки должны адекватно отражать экономические интересы участников инвестиционного процесса;

2) методика расчета каждой статьи денежного потока по шагам расчетного периода должна отражать требования действующего хозяйственного механизма национальной экономики, а также принятой на предприятии ученой политики;

3) в пределах выбранного шага расчета каждый элемент денежного потока должен быть отнесен в зависимости от его проявления во времени к одному из трех возможных состояний: к началу шага, концу шага, или равномерным поступлениям, затратам.

Слайд 284.2.2 Методы приведения в сопоставимый вид разновременных затрат и результатов: дисконтирование,

В расчетах эффективности учитываются затраты и результаты относящиеся к разным периодам времени, и , следовательно, несопоставимые

Для суммирования реальных денежных средств за какой либо период они должны быть предварительно приведены к сопоставимому виду – к единому моменту времени. Такими моментами приведения могут быть или начальный, или конечный шаг расчетного периода

Слайд 29Процедура приведения к конечному моменту называется компаундированием и осуществляется путем умножения

где Ф∑q – суммарный компаундированный поток;

Фt – текущая величина потока в году t;

qt – коэффициент компаундирования для года t

Коэффициент компаундирования определяется по формуле сложных процентов:

qt= (1+Е)t

где Е – норма приращения капитала, или приемлемая для инвестора норма дохода

Слайд 30Процедура приведения потока к начальному периоду называется дисконтированием и проводится путем

Суммарный дисконтированный поток рассчитывается по формуле:

где аt – коэффициент дисконтирования для года t

Формула расчета коэффициента дисконтирования:

где Е – норма дисконта

Слайд 31Пример:Влияние уровня нормы дохода на суммарный дисконтированный поток

Определим суммарный дисконтированный поток

Таблица 4.2.1 – Денежные потоки за расчетный период

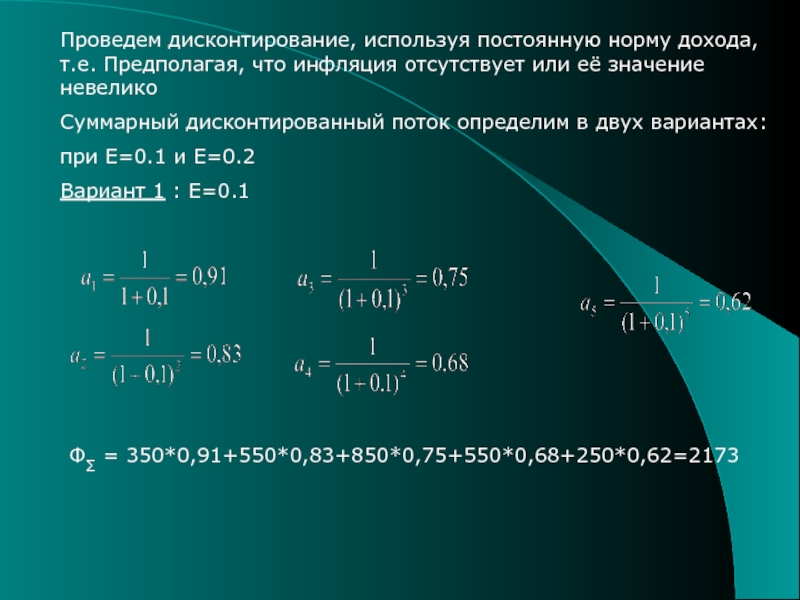

Слайд 32Проведем дисконтирование, используя постоянную норму дохода, т.е. Предполагая, что инфляция отсутствует

Суммарный дисконтированный поток определим в двух вариантах:

при Е=0.1 и Е=0.2

Вариант 1 : Е=0.1

Ф∑ = 350*0,91+550*0,83+850*0,75+550*0,68+250*0,62=2173

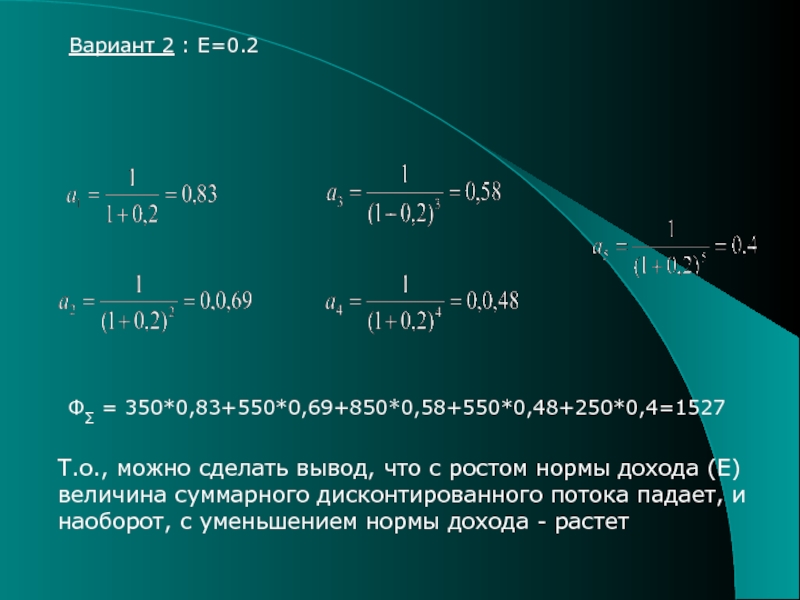

Слайд 33Вариант 2 : Е=0.2

Ф∑ = 350*0,83+550*0,69+850*0,58+550*0,48+250*0,4=1527

Т.о., можно сделать вывод, что с

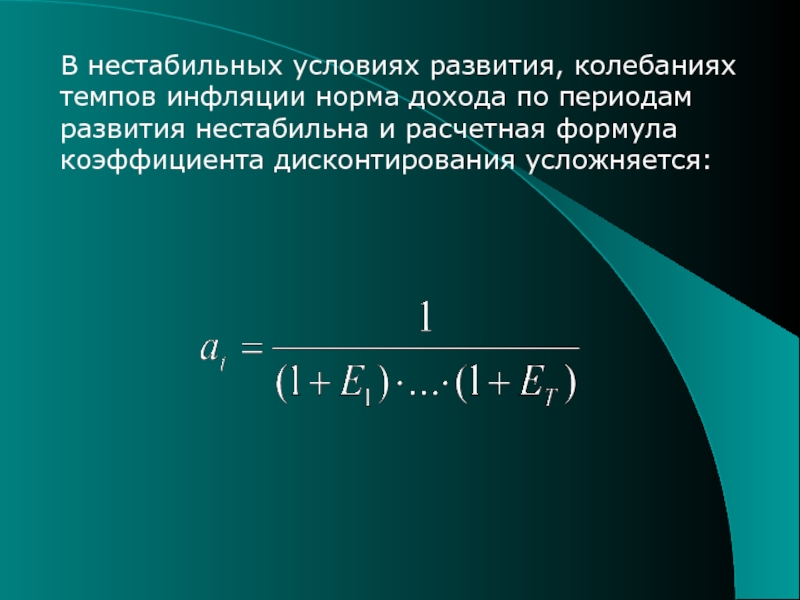

Слайд 34В нестабильных условиях развития, колебаниях темпов инфляции норма дохода по периодам

Слайд 35Пример: определение суммарного дисконтированного потока при переменной норме дохода

Таблица 4.2.2– Динамика

Расчет значения коэффициентов дисконтирования проводится по формуле:

Расчет дисконтированного потока проводится по формуле:

Результаты расчетов представлены в таблицах

Слайд 36Таблица 4.2.3– Расчет коэффициентов дисконтирования

Таблица 4.2.4– Расчет суммарного дисконтированного потока

Слайд 37Важное значение для повышения точности расчета дисконтированных величин имеет распределение денежного

есть два способа решения такой задачи

установление коэффициентов распределения, на которые умножаются величины каждого элемента денежного потока

построение денежных потоков с шагом в один квартал или месяц

Слайд 38В первом случае можно предложить следующие коэффициенты

Коэффициенты распределения в зависимости от

Слайд 39Учет характера распределения потока внутри шага сводится к корректировке абсолютного размера

Слайд 404.3. Алгоритмы расчета показателей экономической эффективности

4.3.1 Чистый дисконтированный доход

При исчислении чистого

Если принять, что достигнутые результаты реализации проекта формируются притоками (Р) , а затраты и отчисления – оттоками (З), то разность этих двух величин будет составлять экономический эффект или чистый доход(ЧД)

ЧДm=Рm – Зm

m указывает на принадлежность потоков денежных средств к конкретному шагу расчета.

Слайд 41Прослеживается определенная закономерность в динамике величины ЧД. На первых шагах расчетного

Слайд 42Эффективность проекта надо определять за весь расчетный период, т.е. сложить величины

Будущая стоимость чистых доходов, приведенная к их настоящей стоимости, т.е. стоимость дисконтированная к начальному шагу расчетного периода,– чистый дисконтированный доход (ЧДД)

Формула определения ЧДД за расчетный период:

где Рm – результаты, достигаемые на шаге m расчета;

Зm – затраты, осуществляемые на шаге m расчета;

Аm – коэффициент дисконтирования;

m – номер шага расчета.

Слайд 43Коэффициент дисконтирования определяется требуемым инвестором уровнем нормы дохода (Е) и периодом

прослеживается следующая зависимость ЧДД от этих параметров:

С повышением требований инвестора к эффективности проекта ЧДД снижается, и наоборот, с уменьшением - повышается

по мере удаления периода приведения денежного потока от базового размер ЧДД снижается

Слайд 44Экономическую эффективность проекта выражает не частное значение ЧДД на конкретном шаге,

Необходимо проводить поступательное суммирование ЧДД, т.е. прибавлять к размеру ЧДД первого шага ЧДД второго, затем третьего шага и т.д. При этом возможно проявление одного из двух вариантов динамки этого показателя.

1) на шаге m суммарный размер ЧДД становится величиной положительной, увеличиваясь в дальнейшем за счет прибавления положительных значений ЧДД, который будет получен за пределами этого момента, но в границах расчетного периода;

2) Поступательное суммирование за расчетный период не приводит в конечном счете к положительному значению ЧДД. Рассчитанный нарастающим итогом ЧДД остается до конца расчетного периода величиной отрицательной.

Если размер ЧДД за расчетный период характеризуется положительным значением, то проект следует признать эффективным

Слайд 45Пример: Оценка приемлемого уровня ЧДД с позиции интересов инвестора

расчетный период –

номер шага обозначается m=0,1,...,Т, где m =0 – момент стартовых инвестиций («нулевой год»);

продолжительность шага расчета равна 1 году;

исходные данные приведены в таблице

для первого варианта Е=0,1; для второго варианту Е=0,2

Таблица 4.3.1– Потоки денежных средств расчета ЧДД

Слайд 46Вариант 1

Вариант 2

Вывод: при норме дохода 0.1 величина ЧДД положительна, поэтому

Слайд 474.3.2. Срок окупаемости

Срок окупаемости – это период времени, за который доходы

Срок окупаемости может быть определен по одной из следующих формул:

где Т – срок окупаемости инвестиционного проекта, годы;

Рч – чистая прибыль в первый год реализации ИП при равномерном поступлении доходов за весь срок окупаемости, руб.;

К – полная сумма расходов на реализацию ИП, руб;

Рi – чистая прибыль в i-м году,руб.;

Тэо – экономически оправданный срок окупаемости инвестиций (определяется руководством фирмы),годы;

А – амортизационные отчисления в расчете на год реализации ИП;

Дч – чистый доход в расчете на год реализации проекта.

используется при равномерном поступлении доходов в течение всего срока окупаемости инвестиций

применяется когда доходы неравномерно распределены по годам реализации ИП

Слайд 48Пример: Расчет срока окупаемости при равномерных денежных потоках

Фирма собирается приобрести новое

Для ответа на эти вопросы рассчитаем срок окупаемости

Ответ: срок окупаемости инвестиций составляет 4.17 года, что значительно меньше экономически оправданного срока окупаемости, равного шести годам, поэтому приобретение нового оборудования экономически оправдано.

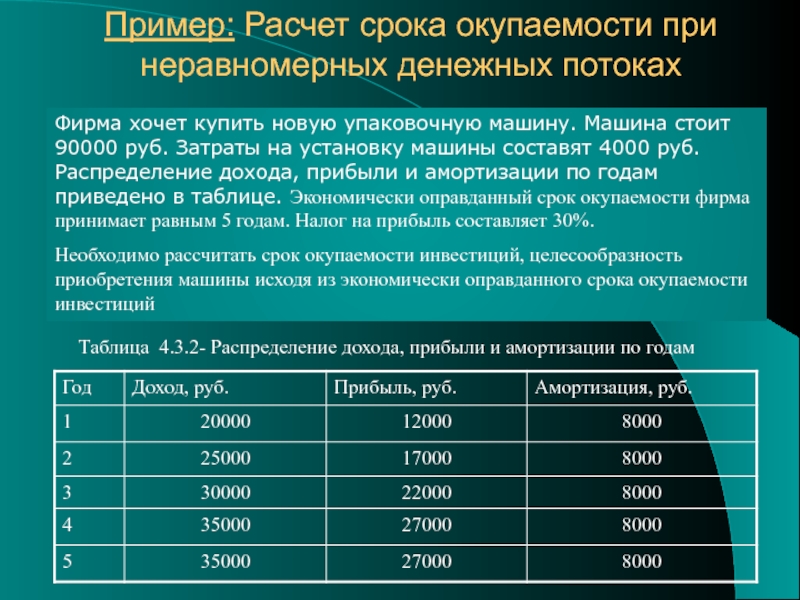

Слайд 49Пример: Расчет срока окупаемости при неравномерных денежных потоках

Фирма хочет купить новую

Необходимо рассчитать срок окупаемости инвестиций, целесообразность приобретения машины исходя из экономически оправданного срока окупаемости инвестиций

Таблица 4.3.2- Распределение дохода, прибыли и амортизации по годам

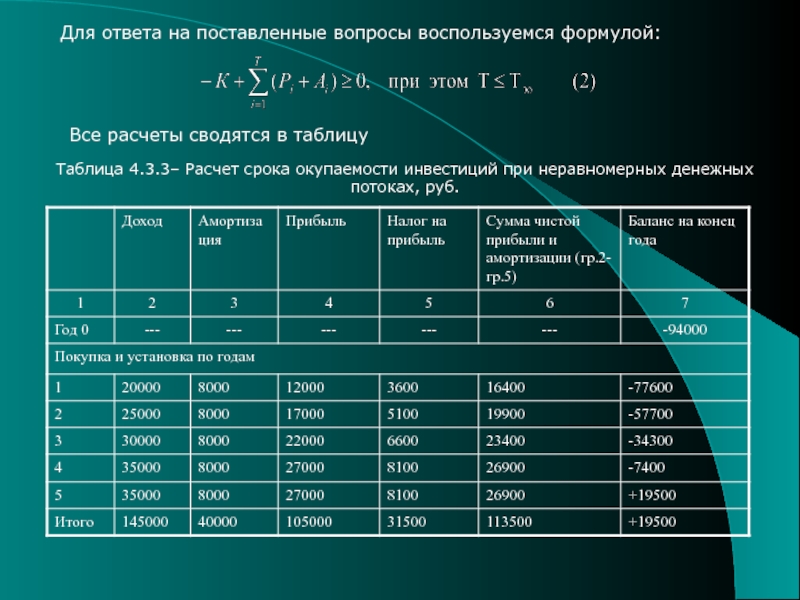

Слайд 50 Для ответа на поставленные вопросы воспользуемся формулой:

Все расчеты сводятся в

Таблица 4.3.3– Расчет срока окупаемости инвестиций при неравномерных денежных потоках, руб.

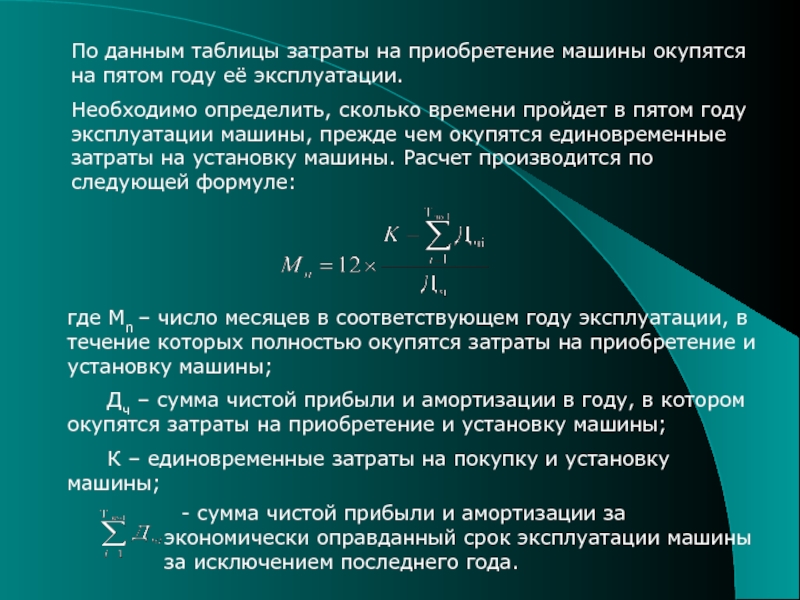

Слайд 51По данным таблицы затраты на приобретение машины окупятся на пятом году

Необходимо определить, сколько времени пройдет в пятом году эксплуатации машины, прежде чем окупятся единовременные затраты на установку машины. Расчет производится по следующей формуле:

где Мn – число месяцев в соответствующем году эксплуатации, в течение которых полностью окупятся затраты на приобретение и установку машины;

Дч – сумма чистой прибыли и амортизации в году, в котором окупятся затраты на приобретение и установку машины;

К – единовременные затраты на покупку и установку машины;

- сумма чистой прибыли и амортизации за экономически оправданный срок эксплуатации машины за исключением последнего года.

Слайд 52Подставляя данные из таблицы, определим Мn

Таком образом , срок окупаемости инвестиций

Слайд 53Метода расчета срока окупаемости

преимущества и недостатки

прост в применении;

в расчет

нет необходимости использовать метод дисконтирования, что позволяет увязать денежные потоки с данными бухгалтерского учета

он не учитывает доходы (поступления), которые получит фирма после завершения экономически оправданного срока окупаемости;

при использовании метода окупаемости не учитывается фактор времени;

главный недостаток состоит в субъективности подхода руководства фирм или инвесторов к определению экономически оправданного периода окупаемости инвестиционного проекта.

Слайд 544.3.3 Индексы доходности

Индексы доходности характеризуют относительную отдачу на вложенные в проект

Наибольшее распространение на практике получил индекс доходности дисконтированных инвестиций (ИДД), представляющий собой отношение суммы приведенных эффектов (за вычетом инвестиционных затрат) к приведенной к тому же моменту времени величине инвестиционных затрат:

Индекс доходности строится из тех же элементов, что и ЧДД, и его значения тесно связаны с ним:

если ЧДД>0, то и ИД>1

если ИД<1 – проект не эффективен.

Слайд 554.3.4 Внутренняя норма дохода

Сложности при расчетах ЧДД, связаны с установлением приемлемой

Определение уровня нормы дохода носит субъективный характер и зависит от компетентности специалистов, определяющих экономическую эффективность.

В показателе внутренняя норма дохода – ВНД (или IRR – Internal Rate of Return) - влияние субъективного фактора сведено к минимуму

Экономическую природу этого показателя можно пояснить с помощью графика зависимости ЧДД от изменений нормы дохода.

Слайд 56Рисунок 4.3.1– Зависимость ЧДД от выбранной нормы дохода

Из графика видно, что

Слайд 57Внутренняя норма дохода характеризует уровень доходности инвестиций, генерируемый конкретным проектом, при

норма дохода для инвестора

внутренняя норма дохода

характеризуют уровень капитализации доходов за расчетный период.

привносится извне, обосновывает приемлемый в понимании инвестора уровень дохода на капитал

формируется исходя из внутренних свойств проекта, степени его прогрессивности

характеризует гарантированный уровень капитализации доходов, присущий проекту

Слайд 58Значение показателя ВНД определяется как значение нормы дохода Евн, при котором

Следовательно , ВНД (Евн) есть положительный корень уравнения:

Решение этого уравнения относительно Евн возможно только путем подбора. Однако на практике подобрать значение Евн, при котором ЧДД=0, бывает очень трудно:

при каком-либо Е’ ЧДД>0, а при Е’’= Е’+1% ЧДД’’<0

В этом случае точное значение ВНД можно определить по формуле:

где Е’ – норма дисконта, при которой ЧДД принимает ближайшее к 0 положительное (или соответственно отрицательное значение);

Е’’ – норма дисконта, повышенная (или пониженная) на 1 пункт по сравнению с Е’;

ЧДД’, ЧДД’’ – ЧДД соответственно при Е’ и Е’’

Слайд 59Показатель ВНД имеет ряд важных характеристик:

объективен

требования и условия инвестора

объем производства

размер инвестиций

не зависит от

исключительно привлекательный инструмент измерения и управления эффективностью инвестиций

Приемлемость ВНД устанавливается путем ее сравнения с выбранной нормой дохода. Ели показатель ВНД превышает выбранную норму доход, то проект может быть рекомендован к осуществлению. В противном случае инвестиции в данный проект нецелесообразны

Слайд 60Непременным условием оценки экономической эффективности инвестиционных проектов является расчет единственного значения

Выполнение данного условия возможно если на первых шагах в связи с инвестированием имеет место отрицательное выражение потока, затем по мере освоения производства идет процесс наращивания доходов и одновременное сокращение разного рода выплат, в том числе по долгам и процентам.

Но так бывает не всегда. Поток денежных средств по отдельным проектам иногда отличается от типового. Например, поток может предусматривать дополнительные крупные вложения на реконструкцию производства спустя некоторое время после первоначальных вложений.

Изменение ЧДД в таком случае можно изобразить следующим образом

Слайд 61Рисунок 4.3.2–Изменение ЧДД во времени при нетрадиционных потоках

Кривая, отражающая зависимость ЧДД

Слайд 62Рисунок 4.3.3–Изменение ЧДД во времени в результате преобразования нетрадиционных потоков

Если потоки

первое для характеристики потока на участке АБ (ВНД1),

второе – на участке БС (ВНД2).

Как отмечалось раннее проект должен однозначно оцениваться по показателю ВНД. Наличие двух оценок дезориентирует менеджера-аналитика.

Слайд 63Пути разрешения противоречия

принять во внимание наименьшее из полученных значений ВНД

разбиение ИП

Преимущества:

простота

Недостатки:

недостаточная методическая обоснованность,

усложнение экономической интерпретации

Преимущества:

преодолеваются возникшие проблемы

Недостатки:

Может оказаться, что некоторые фазы ИП неэффективны, тогда как для всего проекта в целом ЧДД>0

Может вызвать определенные трудности в принятии решения об инвестировании

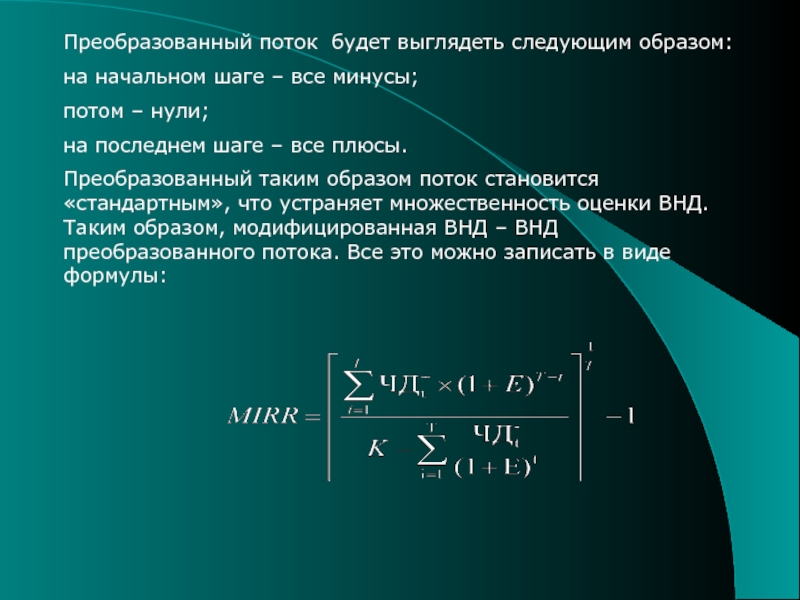

Слайд 64Однозначная оценка ВНД возможна с помощью модифицированной формы данного показателя (

Существует несколько разновидностей метода MIRR. При одной из них денежный поток (сальдо потока) преобразуется следующим образом. Все отрицательные значения потока дисконтируются по норме дохода (это может быть ставка наиболее выгодного размещения средств или ставка депозита) к началу расчетного периода. Все положительные значения формируются по той же ставке к концу расчетного периода.

где ЧДt+ - значение чистого дохода на шаге t, если он положителен;

ЧДt-- значение чистого дохода на шаге t, если он отрицателен;

ЧДт – значение приведенного чистого дохода (ЧДt+ ) в конце расчетного периода;

ЧД1 - значение приведенного чистого дохода (ЧДt-- ) в начале расчетного периода.

Слайд 65Преобразованный поток будет выглядеть следующим образом:

на начальном шаге – все минусы;

потом

на последнем шаге – все плюсы.

Преобразованный таким образом поток становится «стандартным», что устраняет множественность оценки ВНД. Таким образом, модифицированная ВНД – ВНД преобразованного потока. Все это можно записать в виде формулы:

Слайд 66Основной недостаток изложенного метода связан с трудностью в использовании определенного таким

Предлагается сравнивать этот показатель с депозитной ставкой

Если MIRR выше депозитной ставки, вложение в проект выгоднее, чем на депозит, и проект эффективен.

Если MIRR ниже депозитной ставки, вложение в проект менее выгодно, чем на депозит, и проект не эффективен.

Но при этом полностью игнорируется риск инвестирования проекта, который может быть выше, чем при внесении денег на депозит.

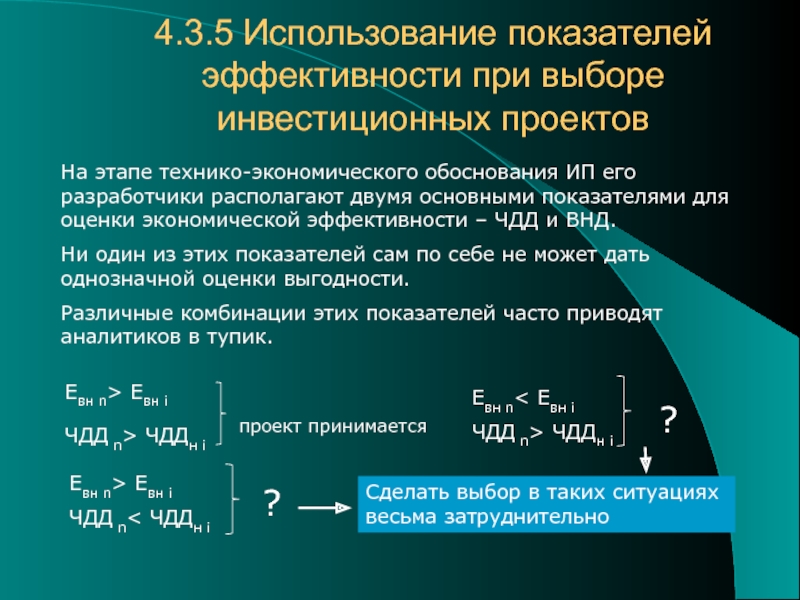

Слайд 674.3.5 Использование показателей эффективности при выборе инвестиционных проектов

На этапе технико-экономического обоснования

Ни один из этих показателей сам по себе не может дать однозначной оценки выгодности.

Различные комбинации этих показателей часто приводят аналитиков в тупик.

Евн n> Евн i

ЧДД n> ЧДДн i проект принимается

Евн n< Евн i

ЧДД n> ЧДДн i

?

Евн n> Евн i

ЧДД n< ЧДДн i

?

Сделать выбор в таких ситуациях весьма затруднительно

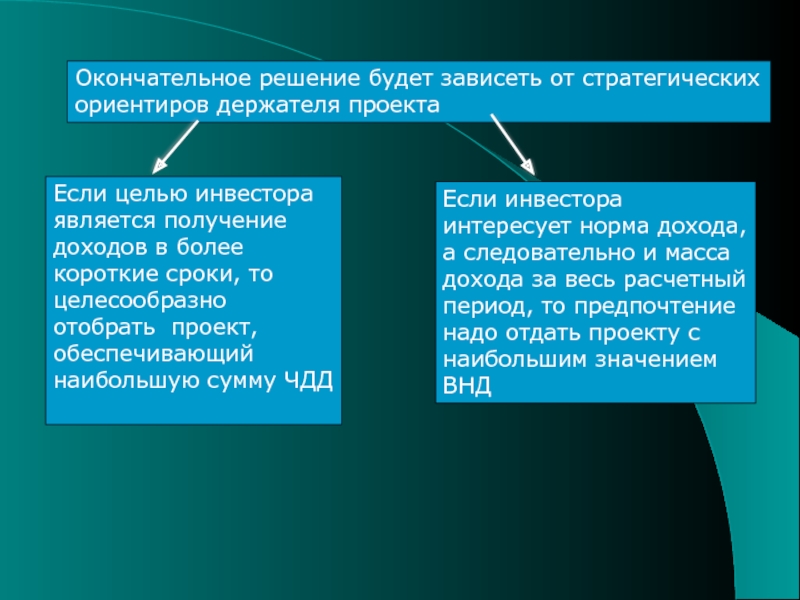

Слайд 68Окончательное решение будет зависеть от стратегических ориентиров держателя проекта

Если целью инвестора

Если инвестора интересует норма дохода, а следовательно и масса дохода за весь расчетный период, то предпочтение надо отдать проекту с наибольшим значением ВНД

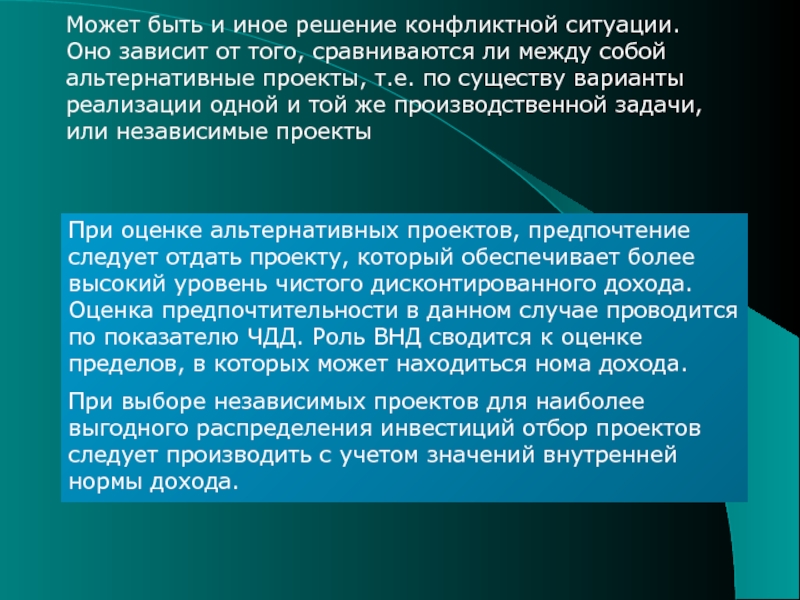

Слайд 69Может быть и иное решение конфликтной ситуации. Оно зависит от того,

При оценке альтернативных проектов, предпочтение следует отдать проекту, который обеспечивает более высокий уровень чистого дисконтированного дохода. Оценка предпочтительности в данном случае проводится по показателю ЧДД. Роль ВНД сводится к оценке пределов, в которых может находиться нома дохода.

При выборе независимых проектов для наиболее выгодного распределения инвестиций отбор проектов следует производить с учетом значений внутренней нормы дохода.

Слайд 70Контрольные вопросы:

1. Какова экономическая сущность нормы дохода (прибыли), приемлемой для инвестора,

2. Какие вам известны методы обоснования норм дохода, в чем их особенность? Номинальная и реальная нормы дохода, их взаимосвязь и методы преобразования. Назначение таких норм.

3. Чем следует руководствоваться при выборе для расчета эффективности длительности расчетного периода, шага расчета?

4. Понятие потоков денежных средств (притоки, оттоки, чистый поток). Методика их построения и использования для определения экономической эффективности инвестиций.

5. Каким образом можно привести в сопоставимый вид разновременные потоки реальных денежных средств?

6. В чем состоит экономическое содержание дисконтирования и компаундирования разновременных денежных потоков?

Слайд 717. Какова сущность и методика построения коэффициентов дисконтирования при постоянной и

8. ЧДД: сущность, методика расчета, интерпретация.

9. Какова зависимость ЧДД от нормы дохода и длительности расчетного периода реализации проекта?

10.Дайте характеристику показателей экономической эффективности, которые могут быть построены на базе информации для расчета чистой текущей стоимости.

11. Как определить срок окупаемости инвестиций по ИП с точностью до месяца? Дайте интерпретацию этого показателя эффективности.

12. Как рассчитать индексы доходности по информации о реальных и дисконтированных потоках по ИП? Как соотносятся индексы доходности с ЧДД?

13. Какова сущность методики определения внутренней нормы дохода? Как оценить приемлемость ее уровня для инвестора?

14. Как используют показатели эффективности при выборе инвестиционных проектов? Какие из них основные, какие вспомогательные? Как поступить, если при отборе проектов динамика ЧДД и Е по сравниваемым вариантам неоднозначна?