- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансы организаций (предприятий) презентация

Содержание

- 1. Финансы организаций (предприятий)

- 2. Место финансов предприятий в системе финансов

- 3. Финансы предприятий Финансы предприятий – это система

- 4. Сущность денежного хозяйства предприятий и его взаимосвязь

- 5. Денежный капитал Денежный капитал – это денежные

- 6. Денежный капитал предприятия Собственный Привлеченный

- 7. Взаимосвязь между движением денежного капитала и денежных

- 8. Структура денежного капитала Собственный капитал; Заемный капитал; Привлеченный капитал.

- 9. Собственный капитал Структура собственного капитала: Уставный капитал;

- 10. Заемный капитал Долгосрочные пассивы Краткосрочные пассивы

- 11. Долгосрочные пассивы Займы; Облигационный заем; Инвестиционный кредит; Долгосрочный кредит; Лизинг

- 12. Краткосрочные пассивы Краткосрочные займы и кредиты; Задолженность

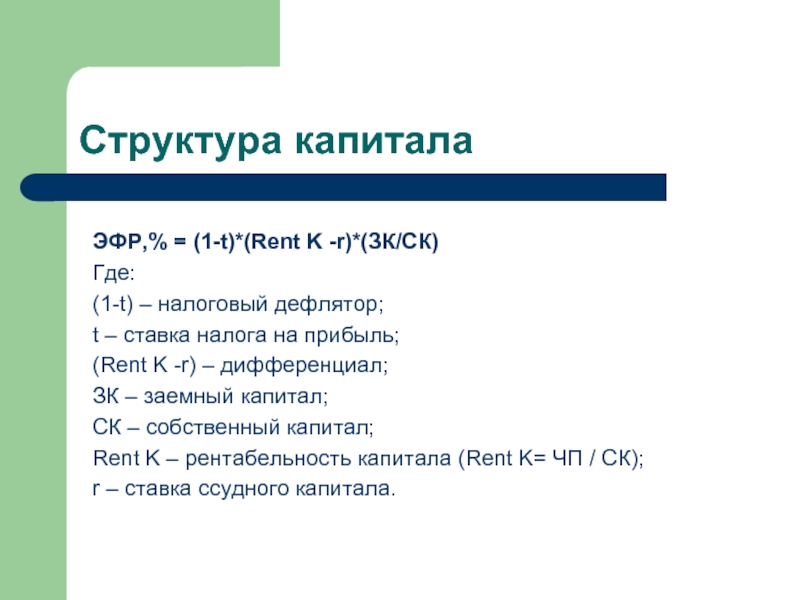

- 13. Структура капитала ЭФР,% = (1-t)*(Rent K -r)*(ЗК/СК)

- 14. Структура основного капитала Реальный основной капитал -действующее

- 15. Основные средства (Долгосрочные активы) Земля; Здания и

- 16. Источники воспроизводства ОС Собственный капитал (амортизация, чистая прибыль); Долгосрочные кредиты; Бюджетные ассигнование; прочие

- 17. Способы начисления амортизации Амортизация (бухгалтерия) — перенесение

- 18. Показатели движения и использования основных средств Фондоотдача

- 19. Виды лизинга Финансовый лизинг — такой вид

- 20. Схема лизинговой сделки. Схема 1

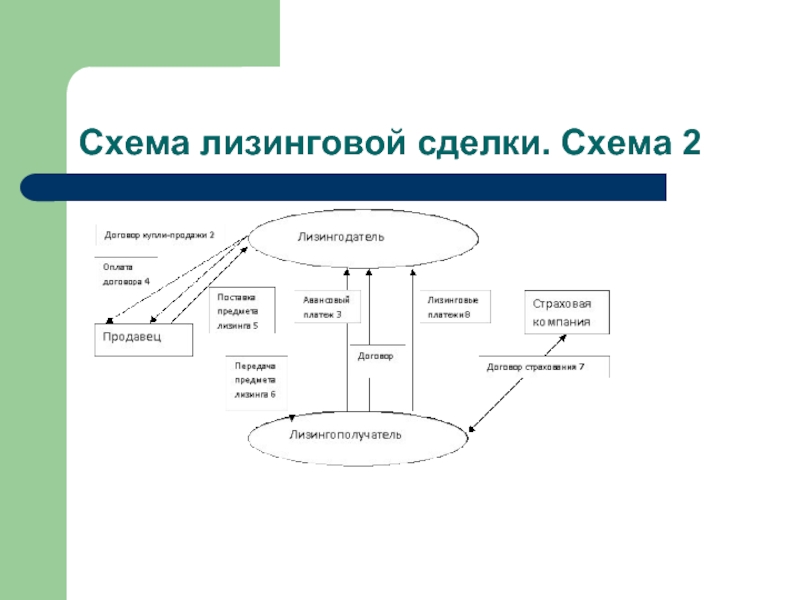

- 21. Схема лизинговой сделки. Схема 2

- 22. Основные признаки, характеризующие лизинг: лизингодатель приобретает имущество

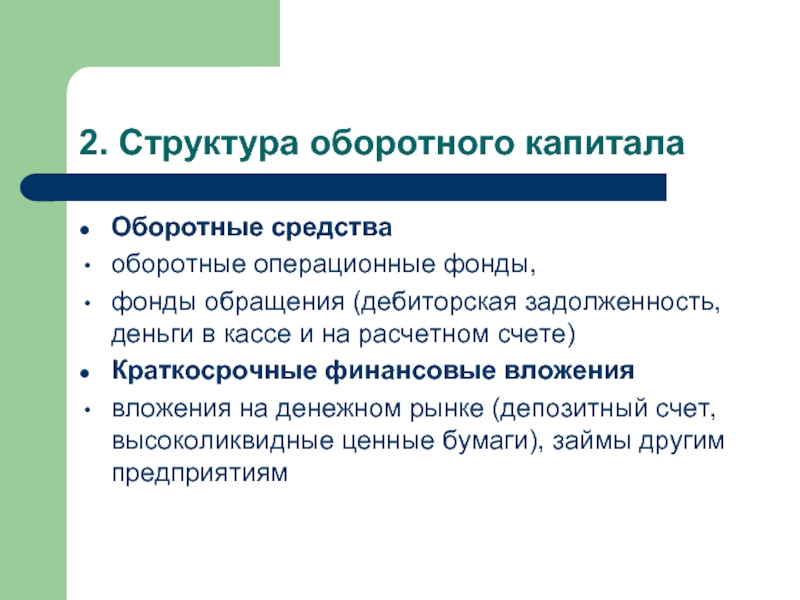

- 23. 2. Структура оборотного капитала Оборотные средства оборотные

- 24. Целью управления оборотным капиталом является определение

- 25. структура оборотного капитала

- 26. источники воспроизводства оборотного капитала собственные средства, устойчивые

- 27. показатели эффективности использования оборотного капитала оборачиваемость:

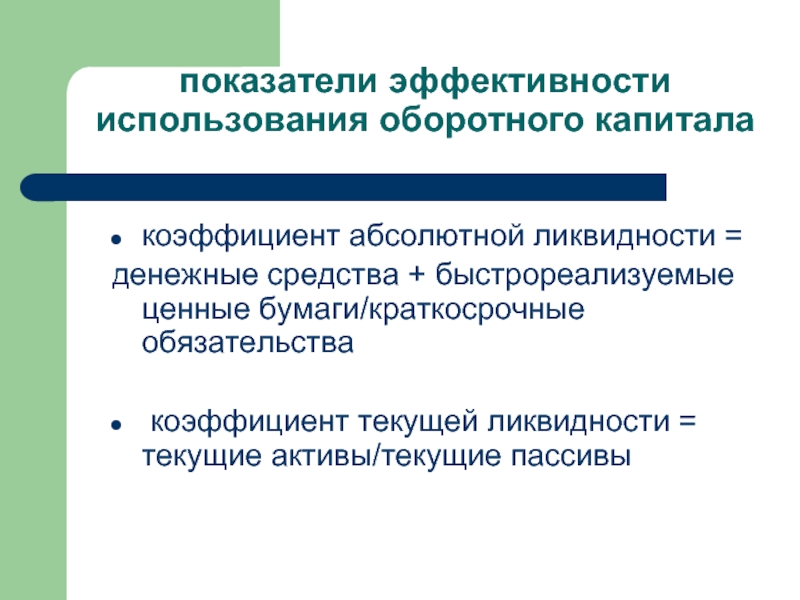

- 28. показатели эффективности использования оборотного капитала коэффициент абсолютной

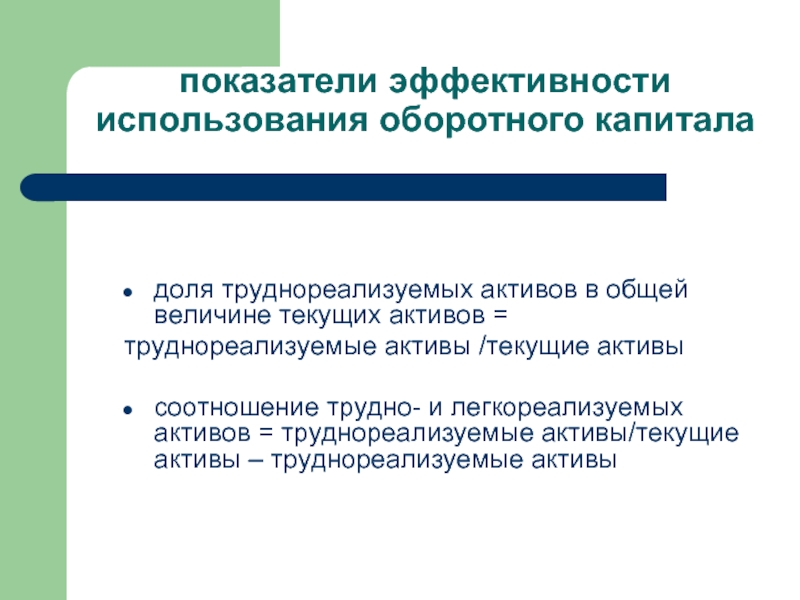

- 29. показатели эффективности использования оборотного капитала доля труднореализуемых

- 30. управление оборотным капиталом

- 31. управление оборотными производственными фондами и запасами готовой

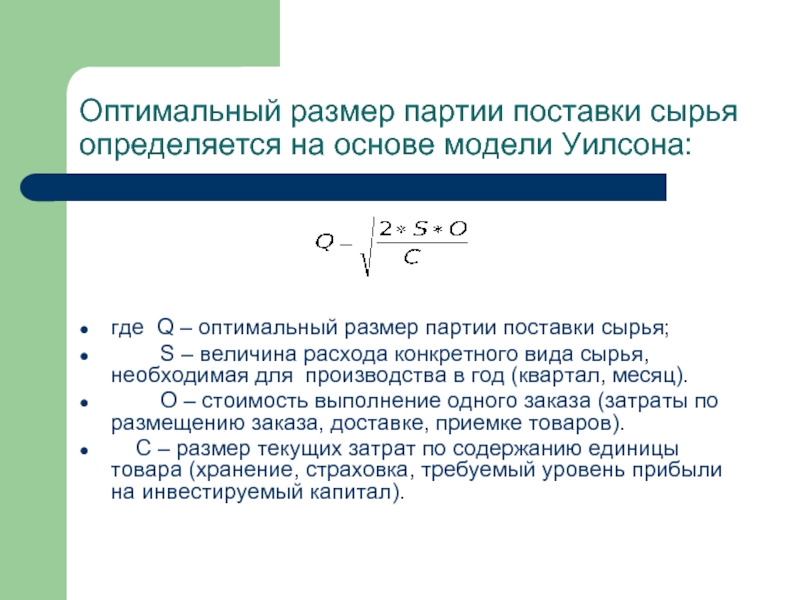

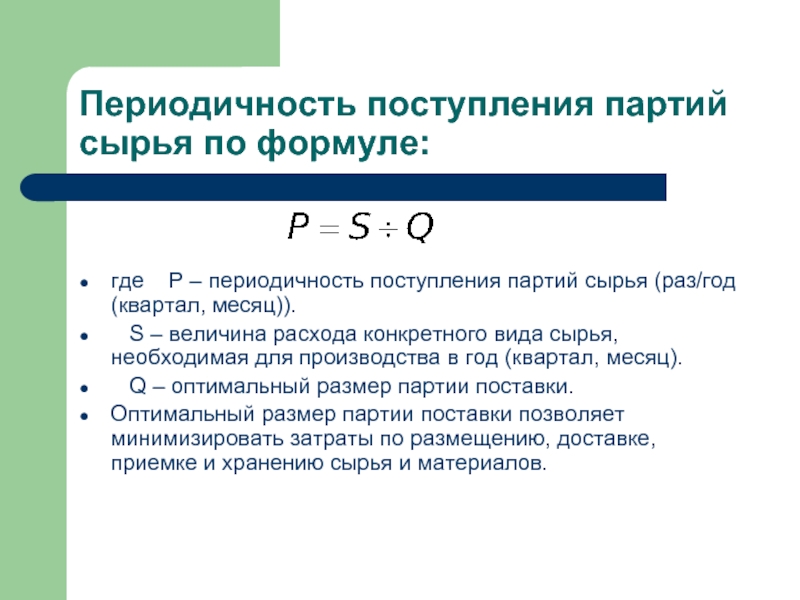

- 32. Оптимальный размер партии поставки сырья определяется на

- 33. Периодичность поступления партий сырья по формуле:

- 34. управление дебиторской задолженностью управление сомнительными долгами управление безнадежными долгами

- 35. управление сомнительными долгами учет дебиторов, установление характера

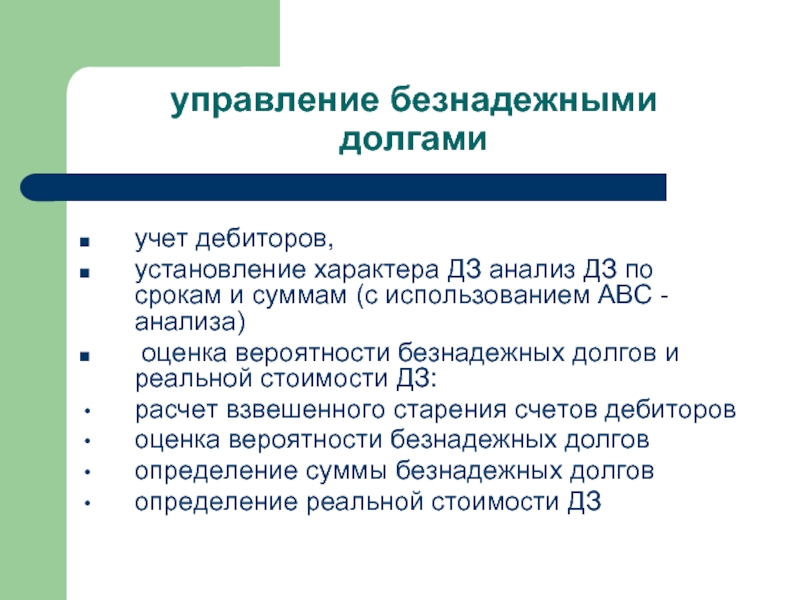

- 36. управление безнадежными долгами учет дебиторов, установление

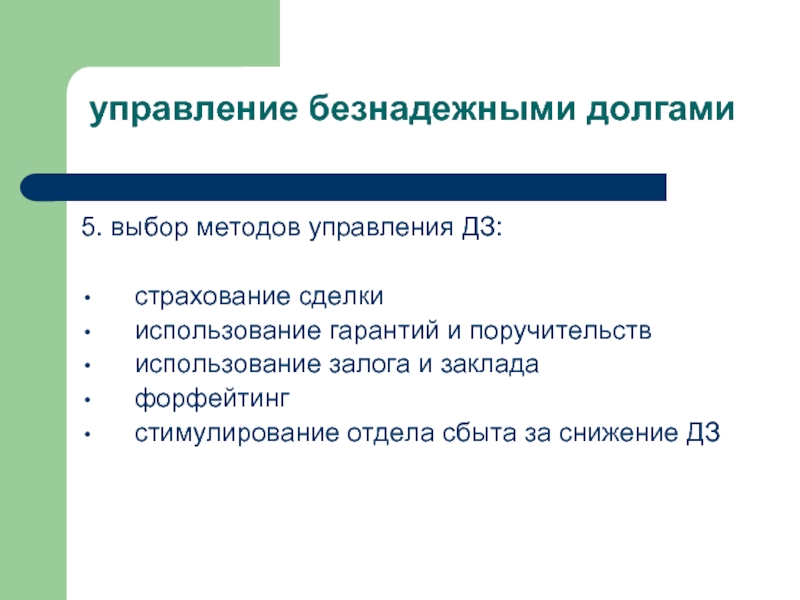

- 37. управление безнадежными долгами 4. выбор методов управления

- 38. управление безнадежными долгами 5. выбор методов управления

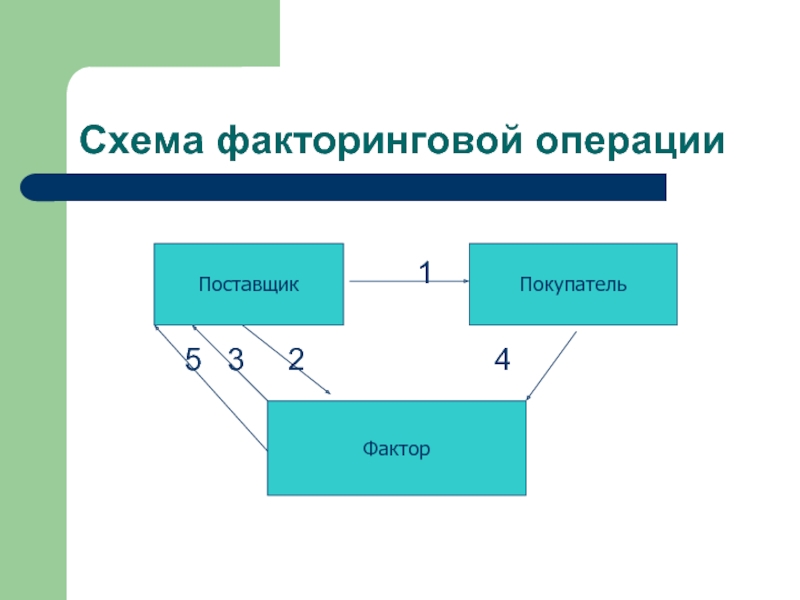

- 39. Схема факторинговой операции

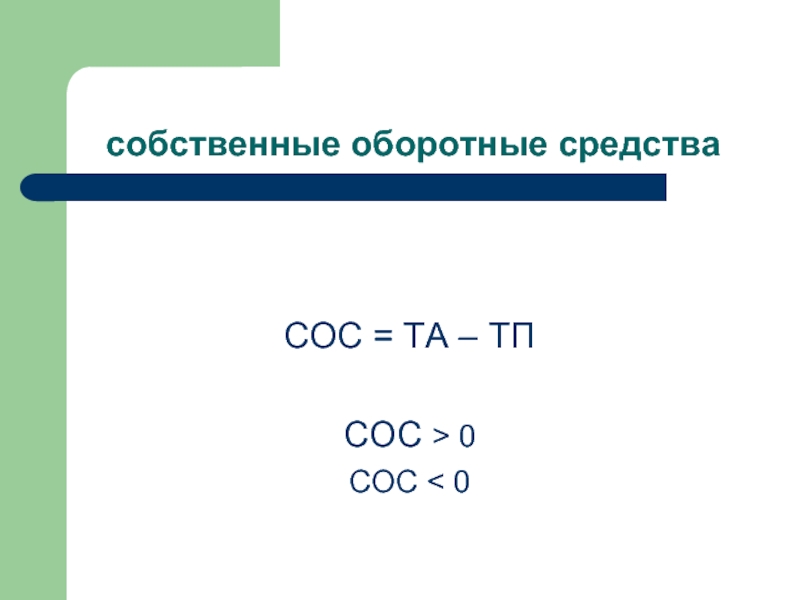

- 40. собственные оборотные средства СОС = ТА – ТП СОС > 0 СОС < 0

- 41. собственные оборотные средства СОС = ТФП + ДА

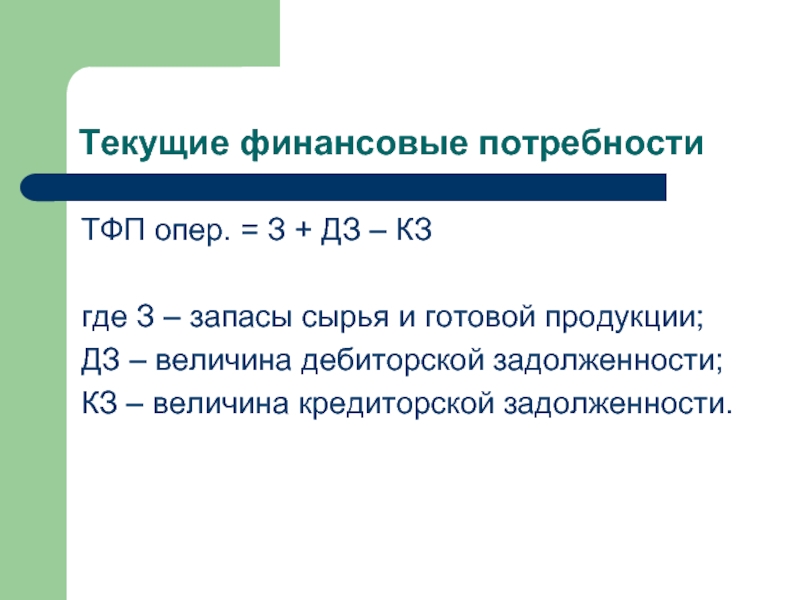

- 42. Текущие финансовые потребности ТФП опер. = З

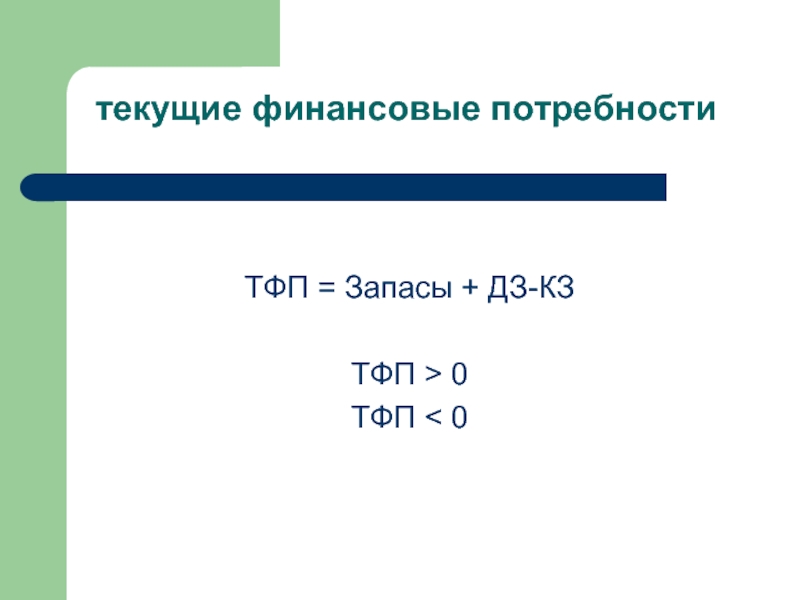

- 43. текущие финансовые потребности ТФП = Запасы +

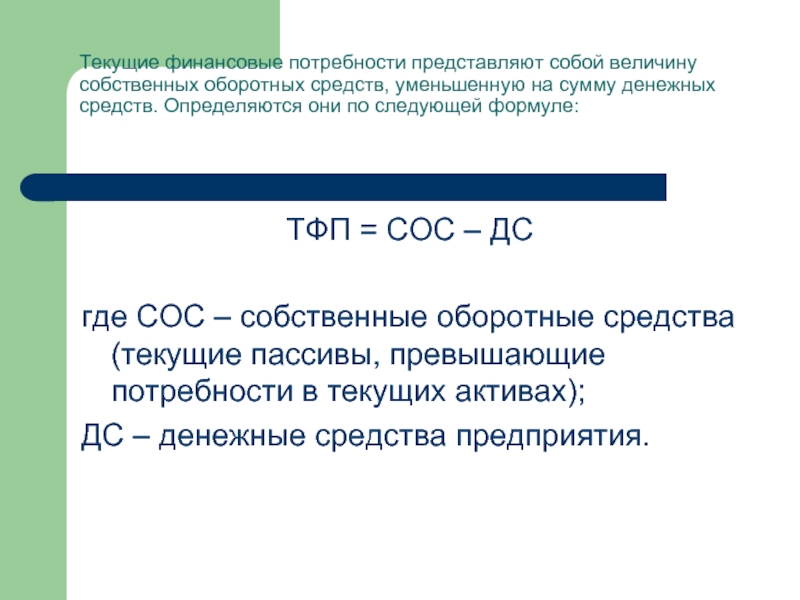

- 44. Текущие финансовые потребности представляют собой величину собственных

- 45. текущие финансовые потребности предприятия с учетом

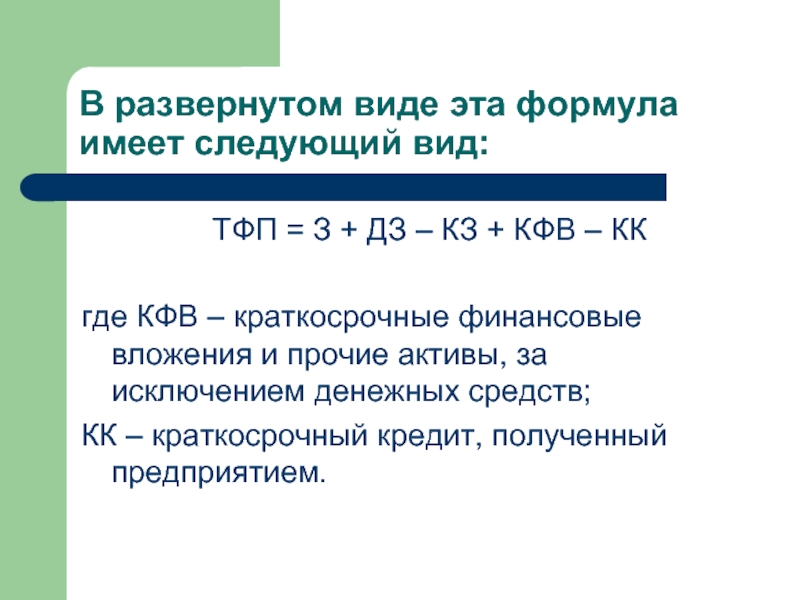

- 46. В развернутом виде эта формула имеет следующий

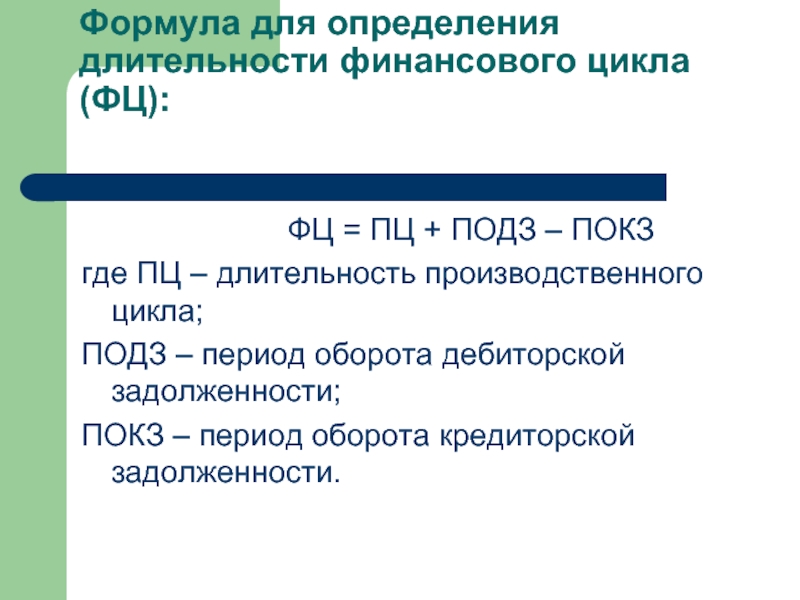

- 47. Формула для определения длительности финансового цикла (ФЦ):

- 48. Потребность предприятия в финансировании оборотных средств

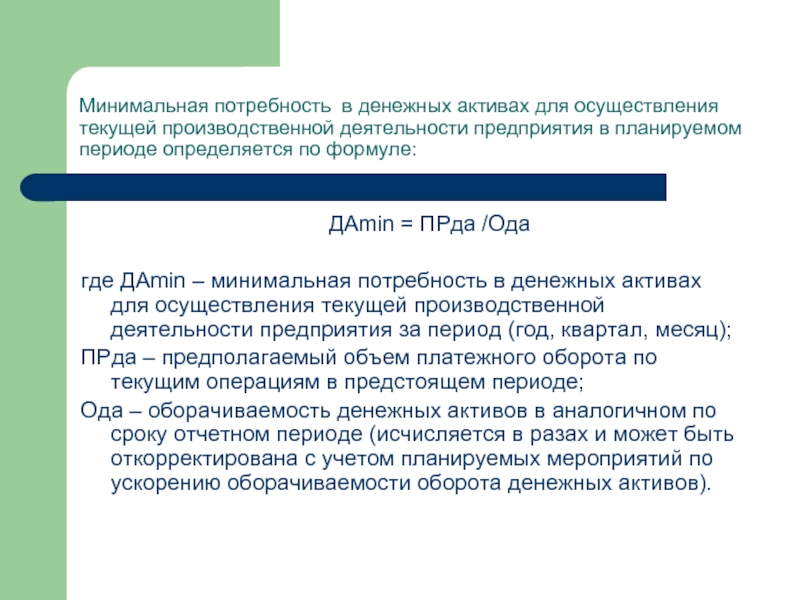

- 49. Минимальная потребность в денежных активах для осуществления

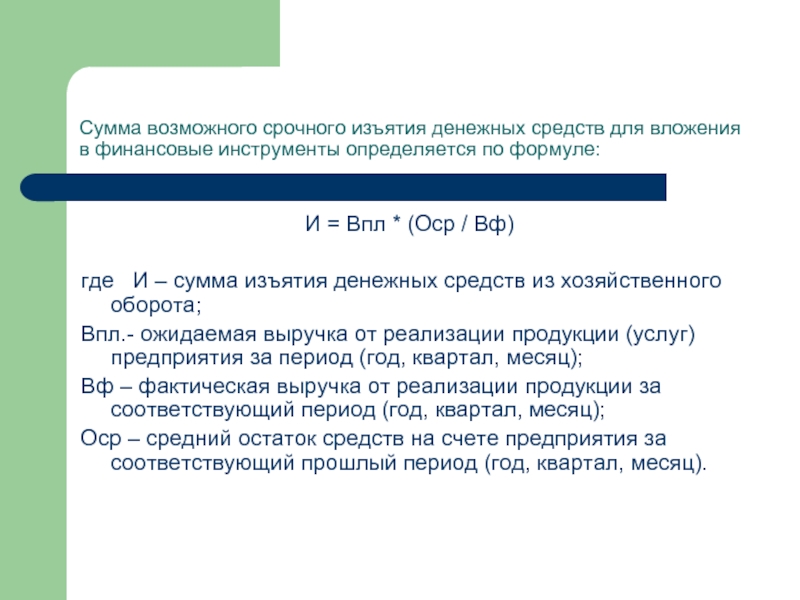

- 50. Сумма возможного срочного изъятия денежных средств для

- 51. политика управления оборотным капиталом консервативная агрессивная умеренная

- 52. Управление ликвидностью и платежеспособностью Коэффициент абсолютной ликвидности; Коэффициент текущей ликвидности; Коэффициент мгновенной ликвидности

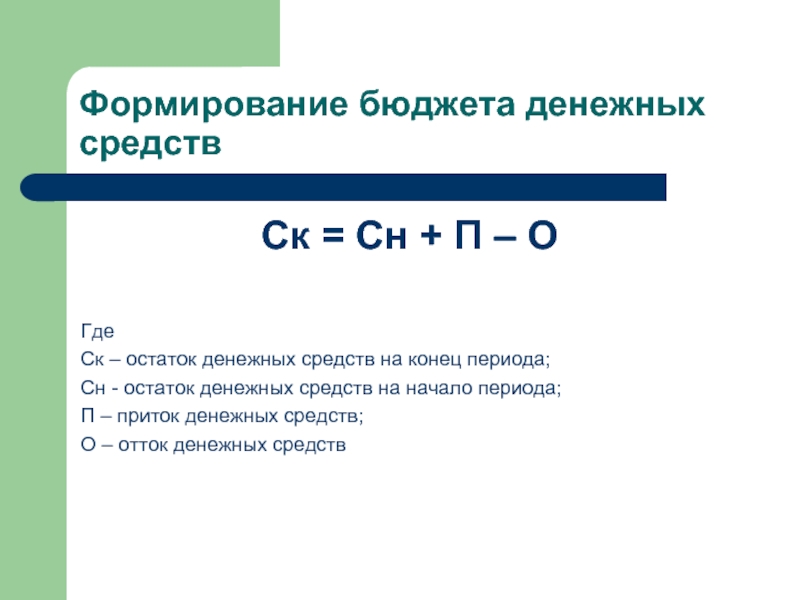

- 53. Формирование бюджета денежных средств Ск = Сн

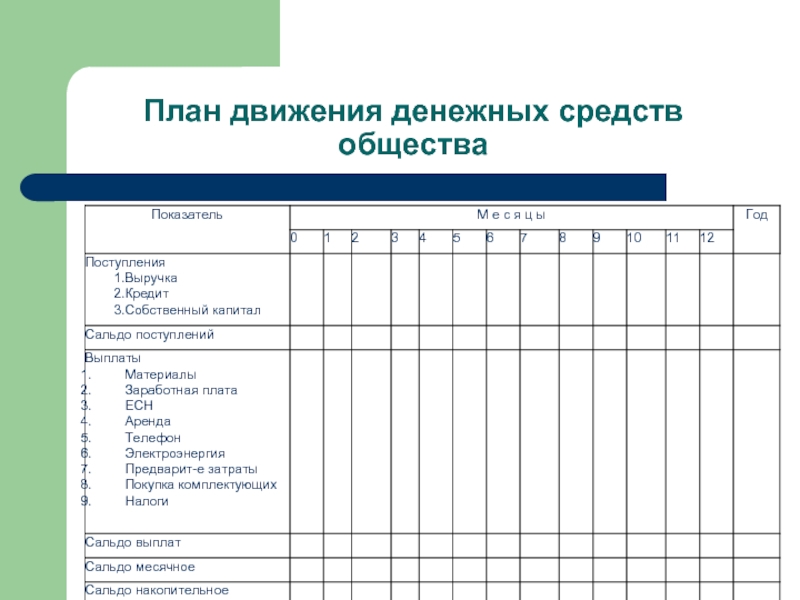

- 54. План движения денежных средств общества

- 55. Виды прибыли на предприятии в целях налогового

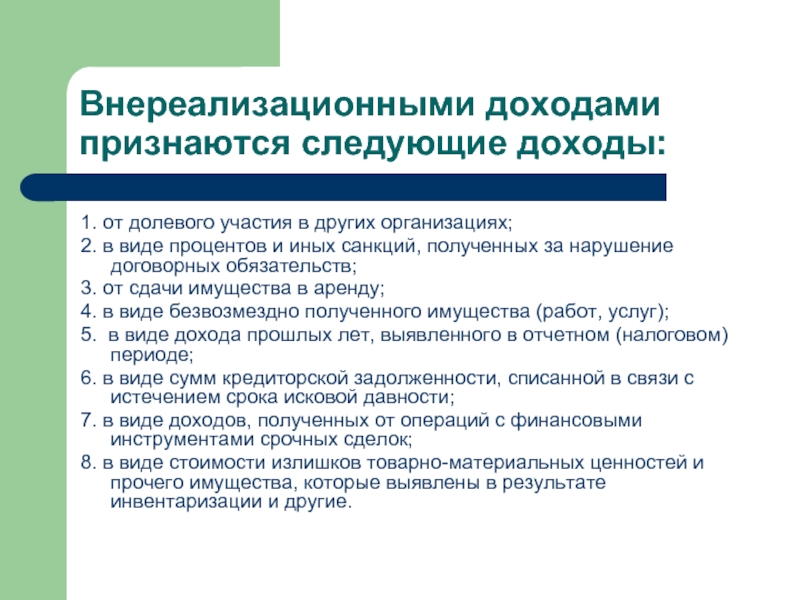

- 56. Внереализационными доходами признаются следующие доходы: 1. от

- 57. Методы планирования прибыли Прибыль можно спланировать

- 58. Расчет плановой прибыли по сравнимой товарной продукции

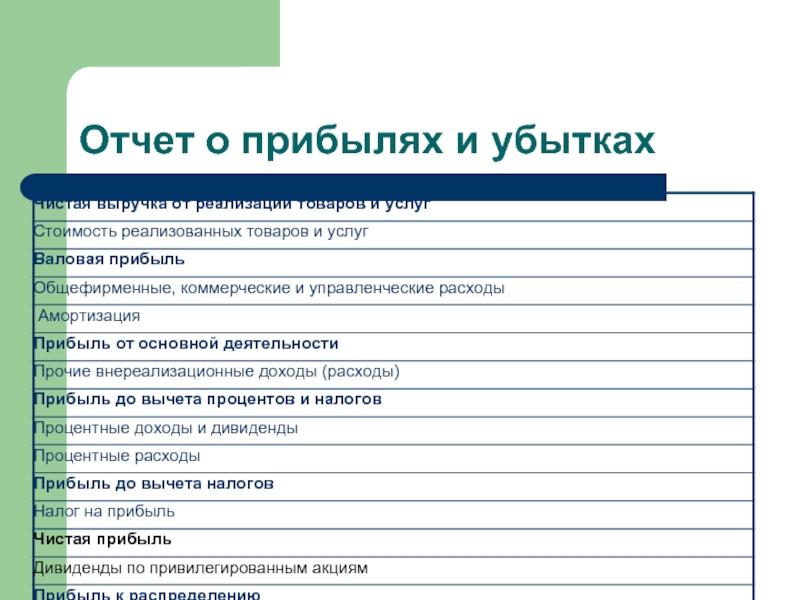

- 59. Формирование прибыли Выручка от реализации Переменные

- 60. Отчет о прибылях и убытках

- 61. Рентабельность Уровень рентабельности, % =

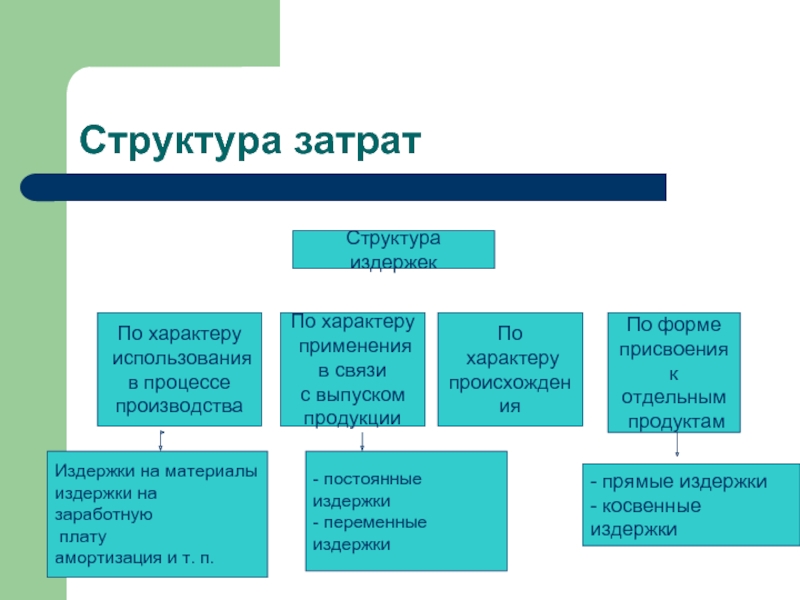

- 62. Структура затрат Структура издержек По характеру

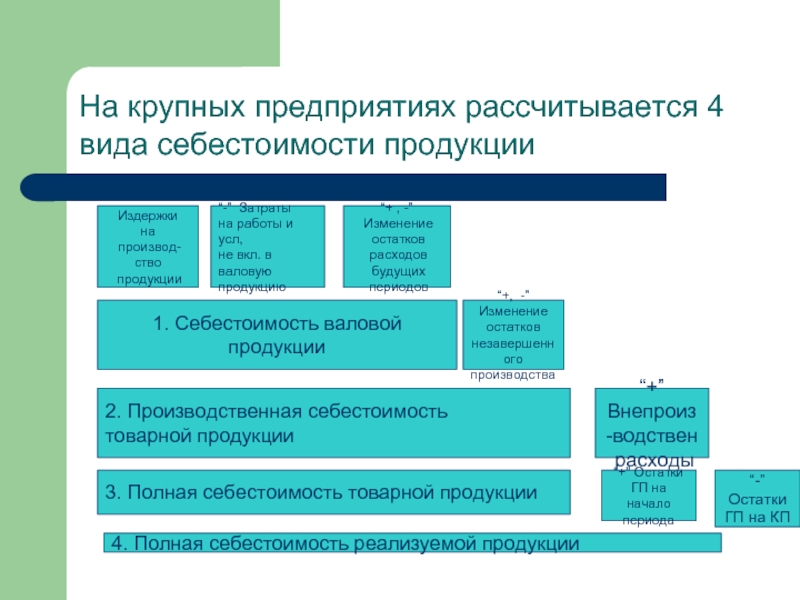

- 63. На крупных предприятиях рассчитывается 4 вида себестоимости

- 64. классификация затрат предприятия на производство и реализацию

- 65. Постоянные затраты Постоянные затраты - затраты, которые

- 66. Состав переменных затрат Проценты Налоги на

- 67. Переменные затраты Переменные затраты — затраты, величина

- 68. Примерами переменных прямых затрат являются: Расходы на

- 69. методы планирования себестоимости «стандарт-кост», «директ-кост», «точка безубыточности»

- 70. метод «стандарт-кост» основан на применении нормативов при

- 71. Калькулирование себестоимости Калькулирование себестоимости – это

- 72. метод «директ-кост» основан на учете и планировании

- 73. Анализ безубыточности Маржинальный доход (вклад на покрытие

- 75. Оперативное планирование деятельности предприятия Бюджетирование - это

- 76. Задачи бюджетирования обеспечение текущего планирования;

- 77. Платежный календарь Оперативное планирование денежного потока на

- 78. Задачи платежного календаря Не допускать кассовых

- 79. Последовательность подготовки документов Подготовка операционного бюджета; Подготовка финансового бюджета.

- 80. Перечень операционных бюджетов бюджет продаж;

- 81. Перечень финансовых бюджетов инвестиционный бюджет; бюджет денежных средств; прогнозный баланс.

- 82. ` СПАСИБО ЗА ВНИМАНИЕ !

Слайд 1«Финансы организаций (предприятий)»

Закирова Элина Рафиковна

кандидат экономических наук, доцент кафедры Финансового менеджмента

Слайд 2

Место финансов предприятий в системе финансов

Сущность денежного хозяйства предприятий и его

Принципы организации денежного хозяйства предприятий

Слайд 3Финансы предприятий

Финансы предприятий – это система денежных отношений по поводу формирования

Слайд 4Сущность денежного хозяйства предприятий и его взаимосвязь с категорией финансы предприятий

Денежное

Слайд 5Денежный капитал

Денежный капитал – это денежные средства, привлекаемые предприятием с рынка

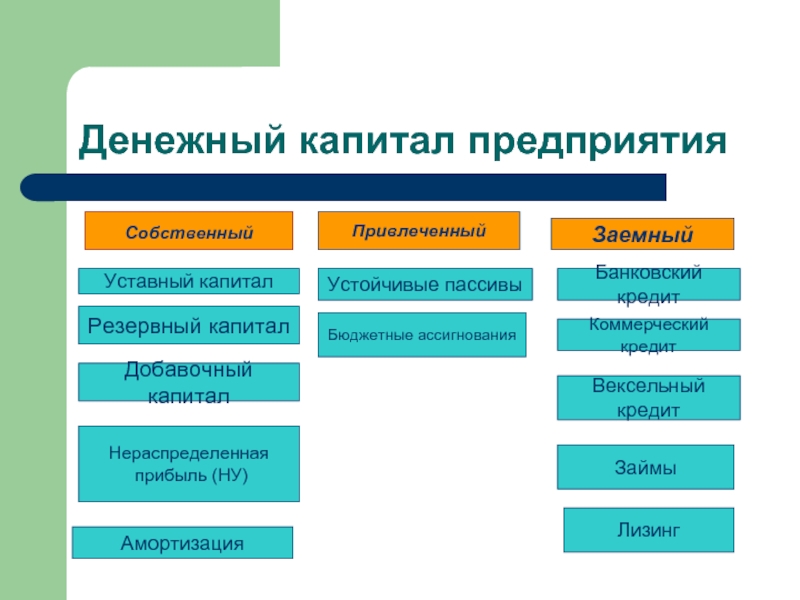

Слайд 6Денежный капитал предприятия

Собственный

Привлеченный

Заемный

Уставный капитал

Резервный капитал

Добавочный капитал

Нераспределенная

прибыль (НУ)

Амортизация

Устойчивые пассивы

Бюджетные ассигнования

Банковский кредит

Коммерческий кредит

Вексельный кредит

Займы

Лизинг

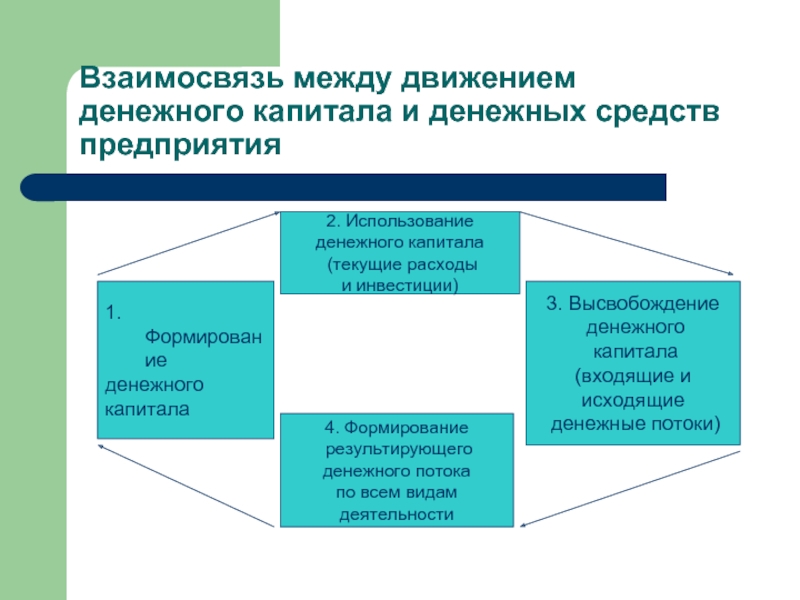

Слайд 7Взаимосвязь между движением денежного капитала и денежных средств предприятия

2. Использование

денежного

(текущие расходы

и инвестиции)

4. Формирование

результирующего

денежного потока

по всем видам

деятельности

1. Формирование

денежного

капитала

3. Высвобождение

денежного

капитала

(входящие и исходящие

денежные потоки)

Слайд 9Собственный капитал

Структура собственного капитала:

Уставный капитал;

Добавочный капитал;

Резервный капитал;

Накопленная прибыль (непокрытые убытки)

Слайд 11Долгосрочные пассивы

Займы;

Облигационный заем;

Инвестиционный кредит;

Долгосрочный кредит;

Лизинг

Слайд 12Краткосрочные пассивы

Краткосрочные займы и кредиты;

Задолженность по заработной плате;

Задолженность перед внебюджетными фондами;

Задолженность

Коммерческий кредит;

Вексельный кредит.

Слайд 13Структура капитала

ЭФР,% = (1-t)*(Rent K -r)*(ЗК/СК)

Где:

(1-t) – налоговый дефлятор;

t –

(Rent K -r) – дифференциал;

ЗК – заемный капитал;

СК – собственный капитал;

Rent K – рентабельность капитала (Rent K= ЧП / СК);

r – ставка ссудного капитала.

Слайд 14Структура основного капитала

Реальный основной капитал

-действующее амортизируемое имущество

- незавершенные затраты на

Наматериальные активы

- патенты, лицензии, товарные знаки

Слайд 15Основные средства (Долгосрочные активы)

Земля;

Здания и сооружения;

Производственное оборудование;

Транспорт;

Долгосрочные финансовые вложения;

Нематериальные активы

Слайд 16Источники

воспроизводства ОС

Собственный капитал (амортизация, чистая прибыль);

Долгосрочные кредиты;

Бюджетные ассигнование;

прочие

Слайд 17Способы начисления амортизации

Амортизация (бухгалтерия) — перенесение по частям, по мере физического

Амортизация (финансы) — структура выплат, связанная с погашением финансовых заимствований.

Линейный метод: Na = (1/n)*100%

Где Na – норма амортизации, начисляемая в процентах к первоначальной стоимости объекта амортизируемого имущества;

Нелинейный метод:Na= (2/n)*100%

Где Na – норма амортизации, начисляемая в процентах к остаточной стоимости объекта амортизируемого имущества;

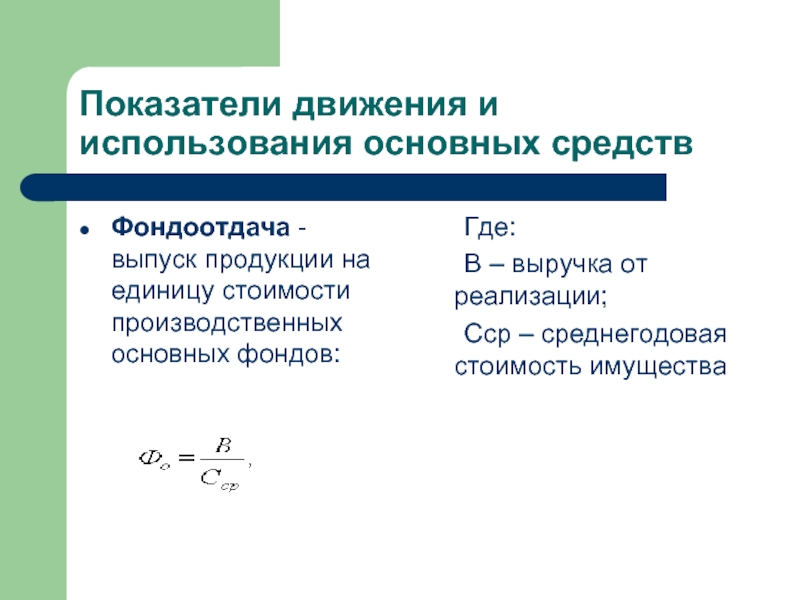

Слайд 18Показатели движения и использования основных средств

Фондоотдача - выпуск продукции на единицу

Где:

В – выручка от реализации;

Сср – среднегодовая стоимость имущества

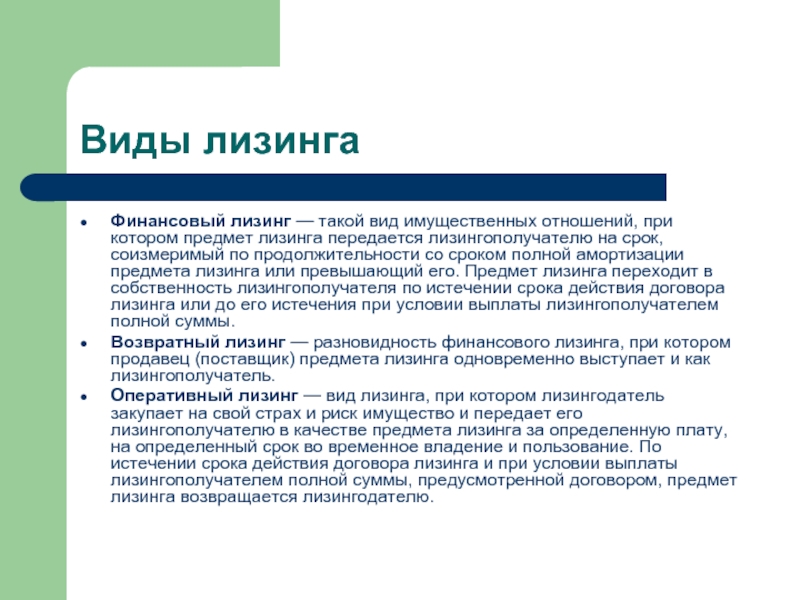

Слайд 19Виды лизинга

Финансовый лизинг — такой вид имущественных отношений, при котором предмет

Возвратный лизинг — разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель.

Оперативный лизинг — вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок во временное владение и пользование. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю.

Слайд 22Основные признаки, характеризующие лизинг:

лизингодатель приобретает имущество не для собственного использования, а специально для

право выбора имущества и его продавца принадлежит Лизингополучателю;

продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг; имущество непосредственно поставляется Лизингополучателю и принимается им в эксплуатацию;

претензии по качеству имущества, его комплектности, исправлению дефектов в гарантийный срок Лизингополучатель направляет непосредственно продавцу имущества;

риск случайной гибели и порчи имущества переходит от Продавца к Лизингополучателю после подписания акта приемки-сдачи имущества.

Слайд 232. Структура оборотного капитала

Оборотные средства

оборотные операционные фонды,

фонды обращения (дебиторская задолженность, деньги

Краткосрочные финансовые вложения

вложения на денежном рынке (депозитный счет, высоколиквидные ценные бумаги), займы другим предприятиям

Слайд 24

Целью управления оборотным капиталом является определение оптимальных объёма и структуры оборотных

Слайд 26источники воспроизводства оборотного капитала

собственные средства,

устойчивые пассивы,

краткосрочные кредиты банка,

бюджетные ассигнования,

прочие источники.

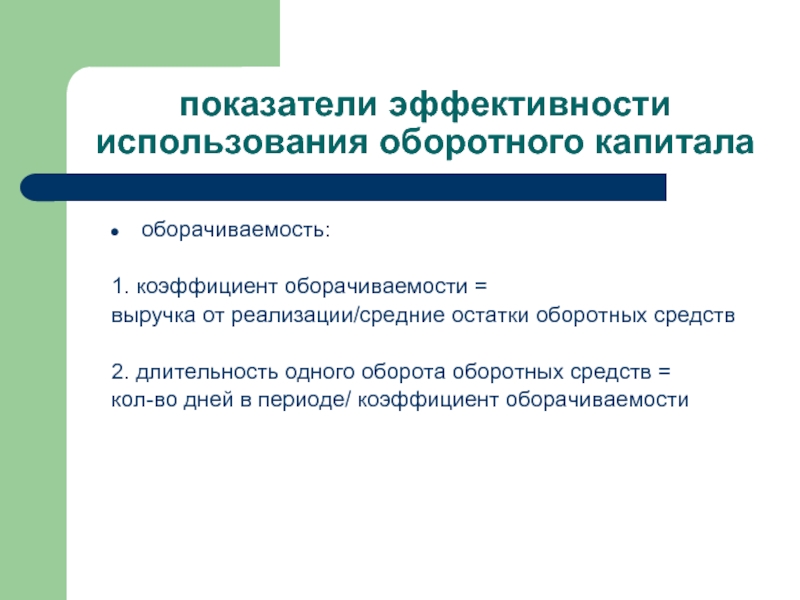

Слайд 27показатели эффективности использования оборотного капитала

оборачиваемость:

1. коэффициент оборачиваемости =

выручка от реализации/средние

2. длительность одного оборота оборотных средств =

кол-во дней в периоде/ коэффициент оборачиваемости

Слайд 28показатели эффективности использования оборотного капитала

коэффициент абсолютной ликвидности =

денежные средства +

коэффициент текущей ликвидности = текущие активы/текущие пассивы

Слайд 29показатели эффективности использования оборотного капитала

доля труднореализуемых активов в общей величине текущих

труднореализуемые активы /текущие активы

соотношение трудно- и легкореализуемых активов = труднореализуемые активы/текущие активы – труднореализуемые активы

Слайд 31управление оборотными производственными фондами и запасами готовой продукции

нормирование оборотных средств

оптимизация партии

оптимизация партии готовой продукции

Слайд 32Оптимальный размер партии поставки сырья определяется на основе модели Уилсона:

где Q

S – величина расхода конкретного вида сырья, необходимая для производства в год (квартал, месяц).

O – стоимость выполнение одного заказа (затраты по размещению заказа, доставке, приемке товаров).

С – размер текущих затрат по содержанию единицы товара (хранение, страховка, требуемый уровень прибыли на инвестируемый капитал).

Слайд 33Периодичность поступления партий сырья по формуле:

где P – периодичность поступления

S – величина расхода конкретного вида сырья, необходимая для производства в год (квартал, месяц).

Q – оптимальный размер партии поставки.

Оптимальный размер партии поставки позволяет минимизировать затраты по размещению, доставке, приемке и хранению сырья и материалов.

Слайд 34управление дебиторской задолженностью

управление сомнительными долгами

управление безнадежными долгами

Слайд 35управление сомнительными долгами

учет дебиторов, установление характера ДЗ

инвентаризация сомнительных долгов по срокам

создание резерва по сомнительным долгам

Слайд 36управление безнадежными долгами

учет дебиторов,

установление характера ДЗ анализ ДЗ по срокам

оценка вероятности безнадежных долгов и реальной стоимости ДЗ:

расчет взвешенного старения счетов дебиторов

оценка вероятности безнадежных долгов

определение суммы безнадежных долгов

определение реальной стоимости ДЗ

Слайд 37управление безнадежными долгами

4. выбор методов управления ДЗ:

создание резерва по сомнительным долгам

контроль

гибкая система оплаты

скидки при досрочной оплате счета

факторинг

Слайд 38управление безнадежными долгами

5. выбор методов управления ДЗ:

страхование сделки

использование гарантий и поручительств

использование

форфейтинг

стимулирование отдела сбыта за снижение ДЗ

Слайд 42Текущие финансовые потребности

ТФП опер. = З + ДЗ – КЗ

где З

ДЗ – величина дебиторской задолженности;

КЗ – величина кредиторской задолженности.

Слайд 44Текущие финансовые потребности представляют собой величину собственных оборотных средств, уменьшенную на

ТФП = СОС – ДС

где СОС – собственные оборотные средства (текущие пассивы, превышающие потребности в текущих активах);

ДС – денежные средства предприятия.

Слайд 45 текущие финансовые потребности предприятия с учетом его производственной деятельности и внереализационных

ТФП = ТФП опер. + ТФП внереал.

где ТФП внереал. – текущие финансовые потребности внереализационного характера.

Слайд 46В развернутом виде эта формула имеет следующий вид:

ТФП = З +

где КФВ – краткосрочные финансовые вложения и прочие активы, за исключением денежных средств;

КК – краткосрочный кредит, полученный предприятием.

Слайд 47Формула для определения длительности финансового цикла (ФЦ):

где ПЦ – длительность производственного цикла;

ПОДЗ – период оборота дебиторской задолженности;

ПОКЗ – период оборота кредиторской задолженности.

Слайд 48

Потребность предприятия в финансировании оборотных средств будет меньше при увеличении кредиторской

Слайд 49Минимальная потребность в денежных активах для осуществления текущей производственной деятельности предприятия

ДАmin = ПРда /Ода

где ДАmin – минимальная потребность в денежных активах для осуществления текущей производственной деятельности предприятия за период (год, квартал, месяц);

ПРда – предполагаемый объем платежного оборота по текущим операциям в предстоящем периоде;

Ода – оборачиваемость денежных активов в аналогичном по сроку отчетном периоде (исчисляется в разах и может быть откорректирована с учетом планируемых мероприятий по ускорению оборачиваемости оборота денежных активов).

Слайд 50Сумма возможного срочного изъятия денежных средств для вложения в финансовые инструменты

И = Впл * (Оср / Вф)

где И – сумма изъятия денежных средств из хозяйственного оборота;

Впл.- ожидаемая выручка от реализации продукции (услуг) предприятия за период (год, квартал, месяц);

Вф – фактическая выручка от реализации продукции за соответствующий период (год, квартал, месяц);

Оср – средний остаток средств на счете предприятия за соответствующий прошлый период (год, квартал, месяц).

Слайд 52Управление ликвидностью и платежеспособностью

Коэффициент абсолютной ликвидности;

Коэффициент текущей ликвидности;

Коэффициент мгновенной ликвидности

Слайд 53Формирование бюджета денежных средств

Ск = Сн + П – О

Где

Ск

Сн - остаток денежных средств на начало периода;

П – приток денежных средств;

О – отток денежных средств

Слайд 55Виды прибыли на предприятии в целях налогового учета

Для налогового учета

прибыль (убытки) от производства и реализации, которая определяется как разница между выручкой от реализации товаров (работ, услуг), имущества и имущественных прав и расходами, связанными с производством и реализацией;

внереализационная прибыль (убыток), которая определяется как разница между внереализационными доходами и внереализационными расходами.

Слайд 56Внереализационными доходами признаются следующие доходы:

1. от долевого участия в других организациях;

2.

3. от сдачи имущества в аренду;

4. в виде безвозмездно полученного имущества (работ, услуг);

5. в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

6. в виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности;

7. в виде доходов, полученных от операций с финансовыми инструментами срочных сделок;

8. в виде стоимости излишков товарно-материальных ценностей и прочего имущества, которые выявлены в результате инвентаризации и другие.

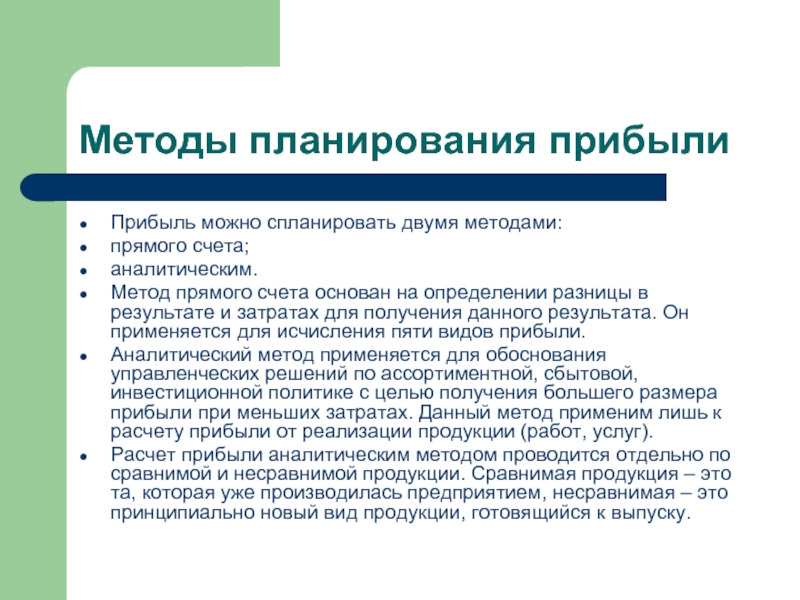

Слайд 57Методы планирования прибыли

Прибыль можно спланировать двумя методами:

прямого счета;

аналитическим.

Метод прямого счета

Аналитический метод применяется для обоснования управленческих решений по ассортиментной, сбытовой, инвестиционной политике с целью получения большего размера прибыли при меньших затратах. Данный метод применим лишь к расчету прибыли от реализации продукции (работ, услуг).

Расчет прибыли аналитическим методом проводится отдельно по сравнимой и несравнимой продукции. Сравнимая продукция – это та, которая уже производилась предприятием, несравнимая – это принципиально новый вид продукции, готовящийся к выпуску.

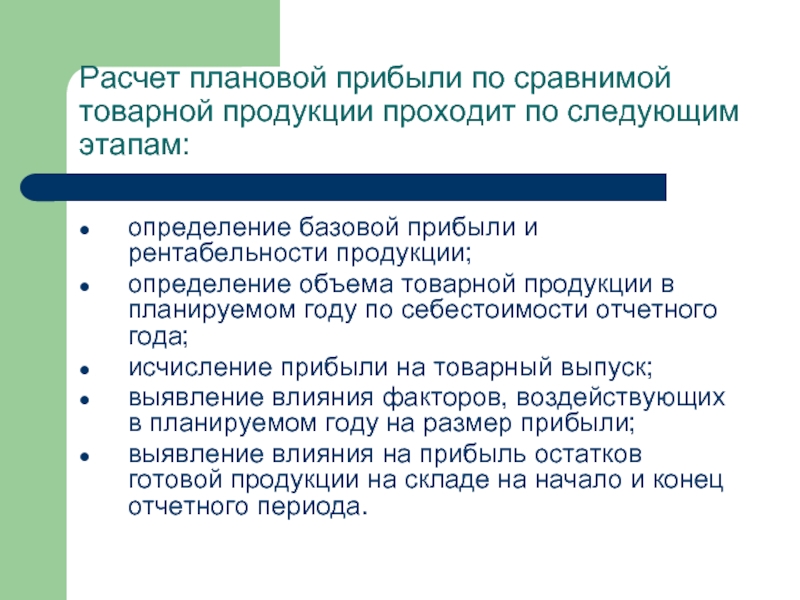

Слайд 58Расчет плановой прибыли по сравнимой товарной продукции проходит по следующим этапам:

определение

определение объема товарной продукции в планируемом году по себестоимости отчетного года;

исчисление прибыли на товарный выпуск;

выявление влияния факторов, воздействующих в планируемом году на размер прибыли;

выявление влияния на прибыль остатков готовой продукции на складе на начало и конец отчетного периода.

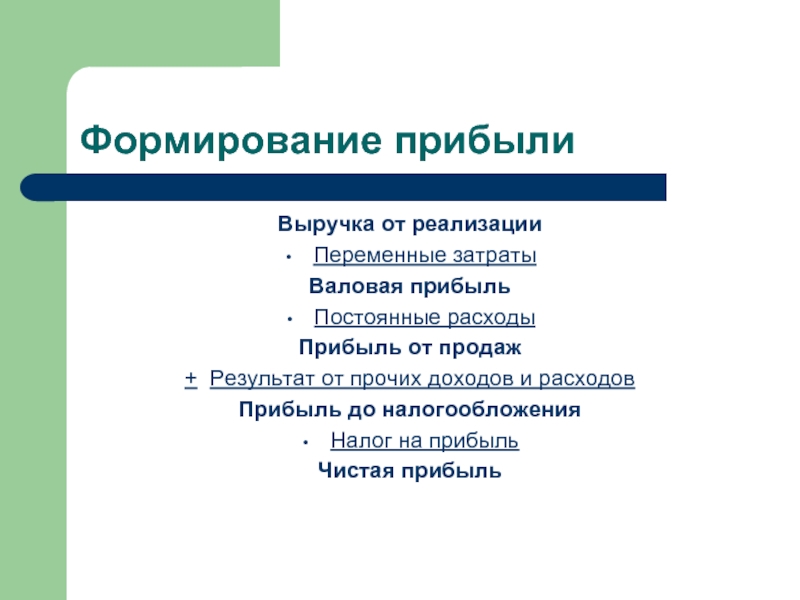

Слайд 59Формирование прибыли

Выручка от реализации

Переменные затраты

Валовая прибыль

Постоянные расходы

Прибыль от продаж

+ Результат

Прибыль до налогообложения

Налог на прибыль

Чистая прибыль

Слайд 62Структура затрат

Структура издержек

По характеру

использования

в процессе

производства

По характеру

применения

в

с выпуском

продукции

По

характеру

происхождения

По форме

присвоения

к отдельным

продуктам

Издержки на материалы

издержки на заработную

плату

амортизация и т. п.

- постоянные издержки

- переменные издержки

- прямые издержки

- косвенные издержки

Слайд 63На крупных предприятиях рассчитывается 4 вида себестоимости продукции

Издержки

на

производ-ство

“-” Затраты

на работы и усл,

не вкл. в валовую

продукцию

“+ , -”

Изменение

остатков

расходов

будущих

периодов

1. Себестоимость валовой продукции

“+, -”

Изменение

остатков

незавершенного

производства

2. Производственная себестоимость

товарной продукции

“+” Внепроиз

-водствен

расходы

3. Полная себестоимость товарной продукции

4. Полная себестоимость реализуемой продукции

“+” Остатки

ГП на начало

периода

“-” Остатки

ГП на КП

Слайд 64классификация затрат предприятия на производство и реализацию продукции (работ, услуг)

характер изменения

постоянные,

переменные

Слайд 65Постоянные затраты

Постоянные затраты - затраты, которые не зависят от величины объёма

Слайд 66Состав переменных затрат

Проценты

Налоги на имущество предприятия,

Амортизационные отчисления

Арендные платежи

Зарплата

Оплата охраны

Слайд 67Переменные затраты

Переменные затраты — затраты, величина которых изменяется пропорционально изменению объемов

Слайд 68Примерами переменных прямых затрат являются:

Расходы на сырьё и основные материалы;

Затраты

Заработная плата рабочих, осуществляющих производство продукции.

Слайд 70метод «стандарт-кост»

основан на применении нормативов при учете постоянных затрат, распределении затрат

позволяет контролировать отклонения фактических затрат от стандартов,

преимущество состоит в возможности расчета калькуляции себестоимости для определения оптимальной цены, более точного планирования прибыли.

Слайд 71Калькулирование себестоимости

Калькулирование себестоимости – это процесс отнесения затрат непосредственно на

Слайд 72метод «директ-кост»

основан на учете и планировании только переменных затрат, постоянные накапливаются

преимущество состоит в определении переменной себестоимости и маржинального дохода по продуктам, которые при отсутствии нормативов затрат минимально искажают вклад продукта в покрытие постоянных затрат и получение прибыли предприятием.

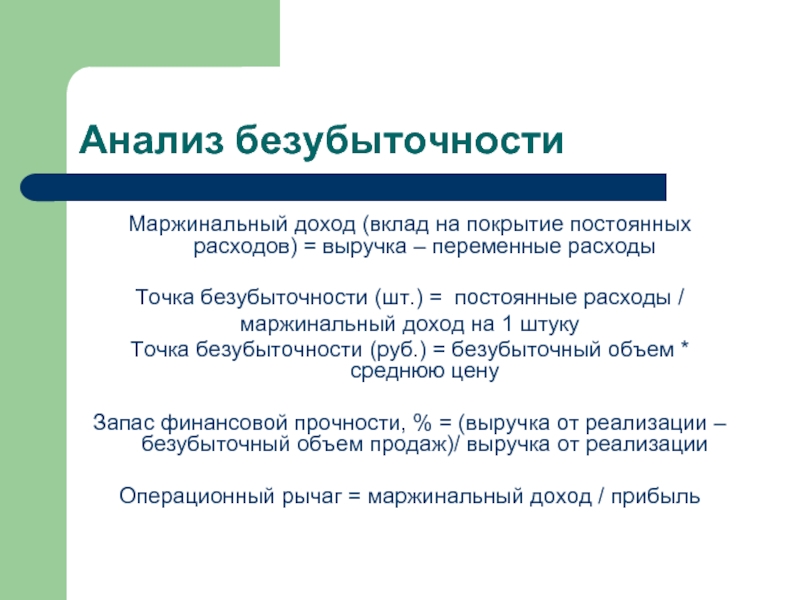

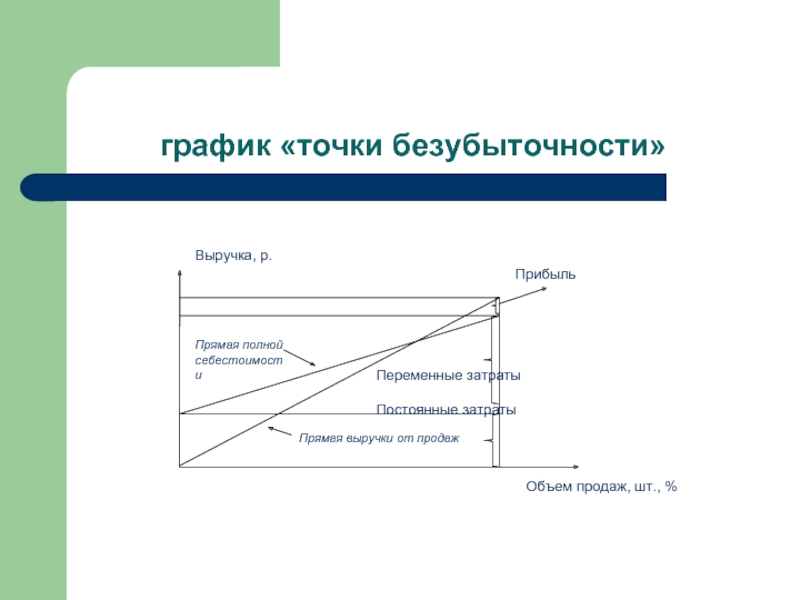

Слайд 73Анализ безубыточности

Маржинальный доход (вклад на покрытие постоянных расходов) = выручка –

Точка безубыточности (шт.) = постоянные расходы /

маржинальный доход на 1 штуку

Точка безубыточности (руб.) = безубыточный объем * среднюю цену

Запас финансовой прочности, % = (выручка от реализации – безубыточный объем продаж)/ выручка от реализации

Операционный рычаг = маржинальный доход / прибыль

Слайд 75Оперативное планирование деятельности предприятия

Бюджетирование - это процесс планирования будущей деятельности предприятия,

Создание бюджетов осуществляется в рамках оперативного планирования.

Исходя из стратегических целей фирмы, бюджеты решают задачи распределения экономических ресурсов, находящихся в распоряжении организации.

Слайд 76Задачи бюджетирования

обеспечение текущего планирования;

обоснование затрат предприятия;

создание базы для

исполнение требований законов и контрактов.

Слайд 77Платежный календарь

Оперативное планирование денежного потока на определенный период осуществляется путем составления

Платежный календарь представляет собой план движения денежных средств в краткосрочной перспективе (неделя-месяц), отражающий все виды деятельности предприятия (основную, финансовую, инвестиционную), утвержденный руководством в рамках лимитов и возможностей предприятия.

Слайд 78Задачи платежного календаря

Не допускать кассовых разрывов и невыполнения обязательств компании

Не допускать расходования средств свыше утвержденных сумм.

Управлять ликвидностью компании (оборачиваемость ДЗ и КЗ; запасов).

Слайд 79Последовательность подготовки документов

Подготовка операционного бюджета;

Подготовка финансового бюджета.

Слайд 80Перечень операционных бюджетов

бюджет продаж;

бюджет производства;

бюджет производственных запасов;

бюджет

бюджет производственных накладных расходов;

бюджет прямых затрат на оплату труда;

бюджет коммерческих расходов;

бюджет управленческих расходов;

прогнозный отчет о прибыли.