- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансы. Доходы бюджета презентация

Содержание

- 1. Финансы. Доходы бюджета

- 2. 1 9.1. Понятие и виды бюджетных доходов

- 3. 2 Литература: 1. Бюджетный кодекс РФ 2.

- 4. 3 Под государственными доходами понимаются: группа экономических

- 5. 4 Государственные доходы как экономической категория представляют

- 6. 5 Финансовые ресурсы государства, как материальные носители

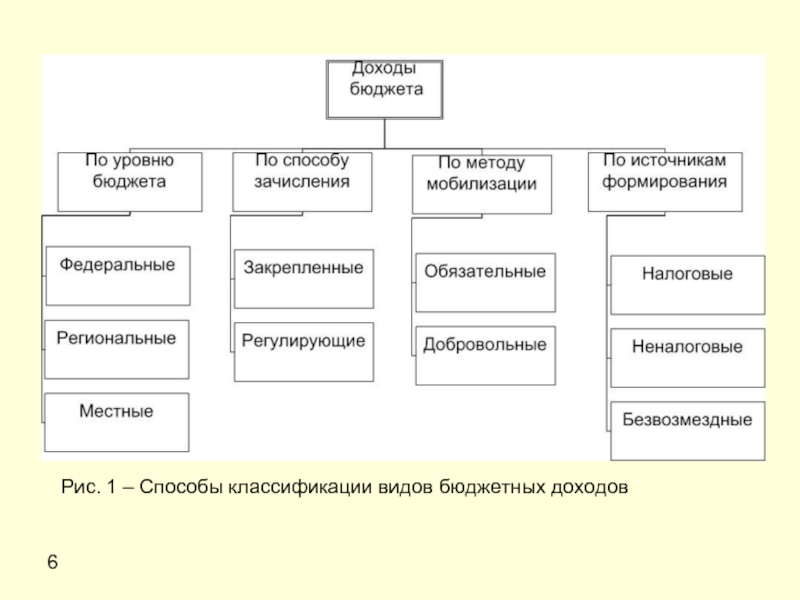

- 7. 6 Рис. 1 – Способы классификации видов бюджетных доходов

- 8. 7 К налоговым доходам бюджетов относятся доходы

- 9. 8 К неналоговым доходам бюджетов относятся: доходы

- 10. 9 К безвозмездным поступлениям относятся: дотации из

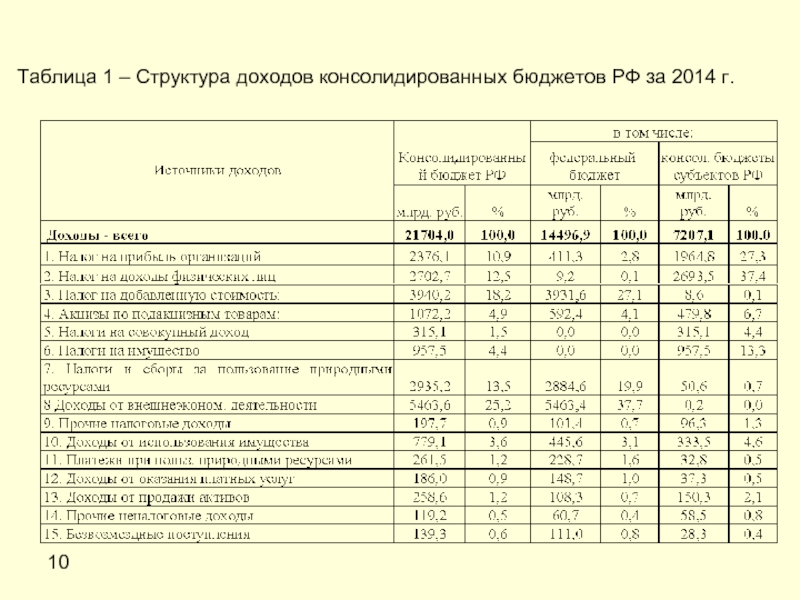

- 11. 10 Таблица 1 – Структура доходов консолидированных бюджетов РФ за 2014 г.

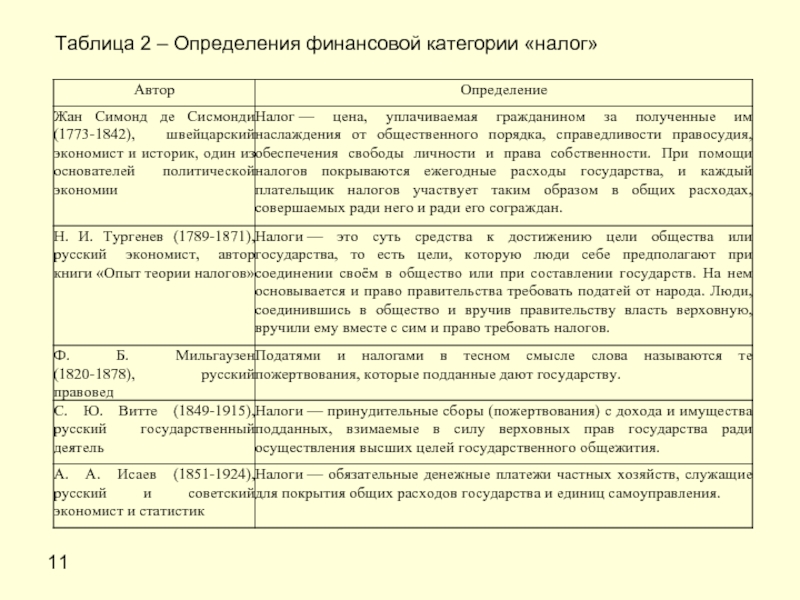

- 12. 11 Таблица 2 – Определения финансовой категории «налог»

- 13. 12 В соответствии с Налоговым кодексом РФ

- 14. 13 Под сбором понимается обязательный взнос, взимаемый

- 15. 14 Совокупность налогов и сборов, взимаемых с

- 16. 15 Принципами, на которых должна строится налоговая

- 17. 16 Налогоплательщики — организации и физические лица,

- 18. 17 Объект налогообложения — реализация товаров (работ,

- 19. 18 Налоговая база — стоимостная, физическая или

- 20. 19 Порядок исчисления налога —налогоплательщик самостоятельно исчисляет

- 21. 20 Сроки уплаты налогов и сборов определяются

- 22. 21 Порядок уплаты налогов и сборов —

- 23. 22 Льготами по налогам и сборам признаются

- 24. 23 1. Федеральные налоги и сборы (ст.

- 25. 24 2. Региональные налоги (ст. 14 НК

- 26. 25 3. Местные налоги и сборы (ст.

- 27. 26 К неналоговым доходам федерального бюджета относятся

- 28. 27 К неналоговым доходам бюджетов субъектов

- 29. 28 К неналоговым доходам местных бюджетов относятся

- 30. 29 Межбюджетные трансферты - средства, предоставляемые одним

- 31. 30 Дотации - межбюджетные трансферты, предоставляемые на

- 32. 31 Под субвенциями бюджетам субъектов РФ из

- 33. 32 Под субвенциями федеральному бюджету из бюджета

- 34. 33 Под субсидиями бюджетам субъектов РФ из

- 35. 34 Под субсидиями федеральному бюджету из бюджета

Слайд 21

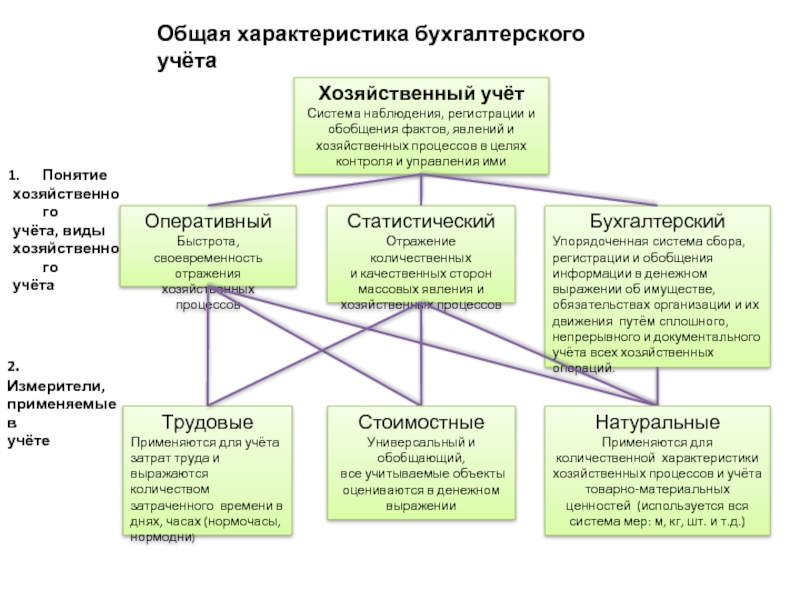

9.1. Понятие и виды бюджетных доходов

9.2. Налоговые доходы бюджета. Налоговая система

9.3. Неналоговые доходы и безвозмездные поступления бюджета

Слайд 32

Литература:

1. Бюджетный кодекс РФ

2. Финансы : учебник / С.В. Барулин. —

3. Финансы: Учебник / А. С. Нешитой, Я. М. Воскобойников. — 10-е изд. — М.: Издательско-торговая корпорация «Дашков и К°», 2012. — 528 с.

4. Финансы: учеб. – 2-е изд., перераб. и доп. / Под ред. В. В. Ковалева. – М.: ТК Велби, Изд-во Проспект, 2009. – 640 с.

5. Государственные и муниципальные финансы: Учебник / И.Н. Мысляева. - 3-e изд., перераб. и доп. - М.: НИЦ ИНФРА-М, 2014. - 393 с.

Слайд 43

Под государственными доходами понимаются:

группа экономических распределительных отношений, в результате которых происходит

материальные носители вышеназванных распределительных отношений — финансовые ресурсы государства.

Слайд 54

Государственные доходы как экономической категория представляют совокупность денежных отношений по формированию

Слайд 65

Финансовые ресурсы государства, как материальные носители распределительных отношений, складываются из:

1) создаваемого

- отчислений от прибыли государственных и муниципальных предприятий;

- дивидендов (иных выплат) на акции (паи), принадлежащие государству и входящим в его состав административно-территориальным образованиям;

- арендной платы за пользование государственным и муниципальным имуществом и угодьями;

- поступлений от продажи государственного или муниципального имущества;

- доходов от услуг, оказываемых на возмездной основе государственными и муниципальными учреждениями.

2) изымаемой, в форме налогов, для удовлетворения общественных потребностей:

- части доходов хозяйствующих субъектов, не являющихся полностью или - частично собственностью государства и входящих в его состав административно-территориальным образований;

- части доходов физических лиц.

Слайд 87

К налоговым доходам бюджетов относятся доходы от предусмотренных налоговым законодательством РФ

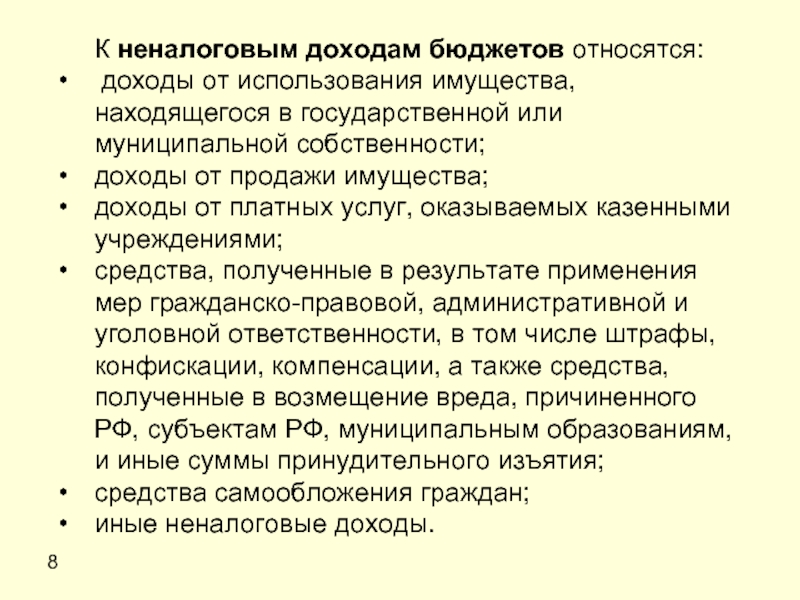

Слайд 98

К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной

доходы от продажи имущества;

доходы от платных услуг, оказываемых казенными учреждениями;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного РФ, субъектам РФ, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан;

иные неналоговые доходы.

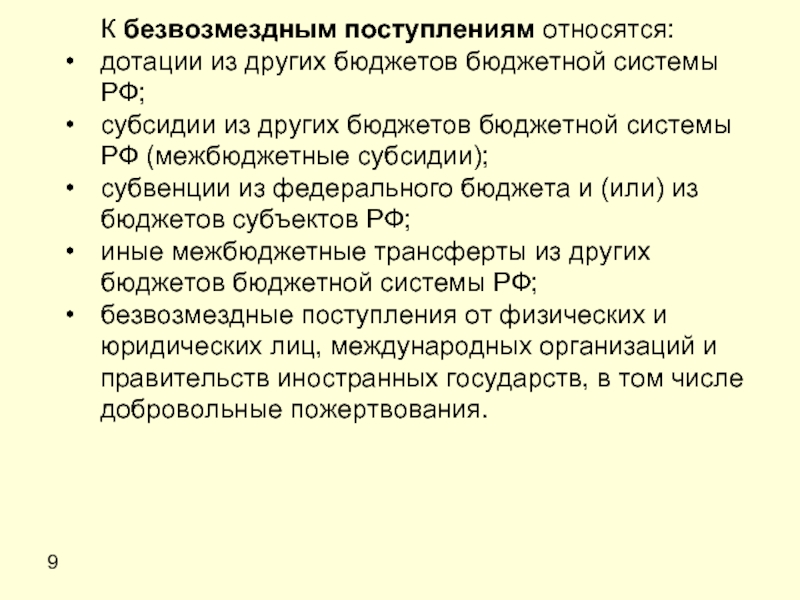

Слайд 109

К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы РФ;

субсидии из

субвенции из федерального бюджета и (или) из бюджетов субъектов РФ;

иные межбюджетные трансферты из других бюджетов бюджетной системы РФ;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Слайд 1312

В соответствии с Налоговым кодексом РФ (ст. 8), под налогом понимается

Слайд 1413

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц,

Слайд 1514

Совокупность налогов и сборов, взимаемых с плательщиков в порядке и на

Слайд 1615

Принципами, на которых должна строится налоговая система государства, А. Смит считал:

принцип

принцип определенности;

принцип удобства;

принцип экономии.

Слайд 1716

Налогоплательщики — организации и физические лица, на которых в соответствии с

Налоговые агенты — лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет налогов.

Слайд 1817

Объект налогообложения — реализация товаров (работ, услуг), имущество, прибыль, доход, расход

Слайд 1918

Налоговая база — стоимостная, физическая или иная характеристика объекта налогообложения (ст.

Налоговая ставка — величина налоговых начислений на единицу измерения налоговой базы (ст. 53 НК РФ).

Налоговый период — календарный год или иной период времени (месяц, квартал) применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате (ст. 55 НК РФ).

Слайд 2019

Порядок исчисления налога —налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за

Слайд 2120

Сроки уплаты налогов и сборов определяются календарной датой или истечением периода

Слайд 2221

Порядок уплаты налогов и сборов — уплата производится разовой уплатой всей

Слайд 2322

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера (ст. 56 НК РФ).

Слайд 2423

1. Федеральные налоги и сборы (ст. 13 НК РФ):

налог на добавленную

акцизы;

налог на доходы физических лиц;

налог на прибыль организаций;

налог на добычу полезных ископаемых;

водный налог;

сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

государственная пошлина.

Слайд 2524

2. Региональные налоги (ст. 14 НК РФ):

налог на имущество организаций;

налог на

транспортный налог.

Слайд 2625

3. Местные налоги и сборы (ст. 15 НК РФ):

земельный налог;

налог на

торговый сбор.

Слайд 2726

К неналоговым доходам федерального бюджета относятся (ст. 51 БК РФ):

доходы от

доходы от продажи имущества, находящегося в государственной собственности РФ;

часть прибыли унитарных предприятий, созданных РФ, остающейся после уплаты налогов и иных обязательных платежей;

лицензионные сборы;

таможенные пошлины и таможенные сборы;

плата за использование лесов, водных объектов, водных биологических ресурсов;

плата за негативное воздействие на окружающую среду;

консульские сборы;

разовые и регулярные платежи за пользование недрами;

патентные пошлины;

прибыль Центрального банка РФ, остающаяся после уплаты налогов и иных обязательных платежей;

другие неналоговые доходы.

Слайд 2827

К неналоговым доходам бюджетов субъектов РФ относятся (ст. 57 БК

доходы от использования имущества, находящегося в государственной собственности субъектов РФ;

доходы от продажи имущества, находящегося в государственной собственности субъектов РФ;

доходов от платных услуг, оказываемых казенными учреждениями субъектов РФ;

части прибыли унитарных предприятий, созданных субъектами РФ, остающейся после уплаты налогов и иных обязательных платежей в бюджет;

плата за негативное воздействие на окружающую среду;

плата за использование лесов, водных объектов, находящихся в собственности субъектов РФ;

разовые и регулярные платежи за пользование недрами;

другие неналоговые доходы.

Слайд 2928

К неналоговым доходам местных бюджетов относятся (ст. 62 БК РФ ):

доходы

доходы от продажи имущества, находящегося в муниципальной собственности;

доходы от платных услуг, оказываемых муниципальными казенными учреждениями;

часть прибыли муниципальных унитарных предприятий, остающейся после уплаты налогов и иных обязательных платежей;

платы за использование лесов, расположенных на землях, находящихся в муниципальной собственности;

другие неналоговые доходы.