- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансовый рынок России презентация

Содержание

- 1. Финансовый рынок России

- 2. Паранич Андрей Владимирович Книга об инвестициях

- 3. Основные вопросы темы Базовые понятия Банковские депозиты

- 4. Основные вопросы темы Акции Индексы Коллективные

- 5. Базовые понятия Что такое инвестиции? Инвестиции –

- 6. Базовые понятия Что лучше? Получить 12 000

- 7. Базовые понятия Получить 12 000 при

- 8. Базовые понятия

- 9. Задачи 1. В результате инвестирования 23 000

- 10. Решение 1. Доходность = 3 460/23 000

- 11. Базовые понятия Инфляция снижение покупательной способности денег,

- 12. Базовые понятия Риск ? Пример: Человек

- 13. Базовые понятия Риск – это вероятность того,

- 14. Базовые понятия Какой из двух активов с

- 15. Базовые понятия Диверсификация Разделение инвестиций на несколько

- 16. Базовые понятия Ликвидность - это возможность

- 17. Базовые понятия Волатильность От английского «volatility» -

- 18. Зачем нужен финансовый рынок Идеальная работа Трудоустройство

- 19. Зачем нужен финансовый рынок

- 20. Банковские депозиты Это деньги отданные на хранение

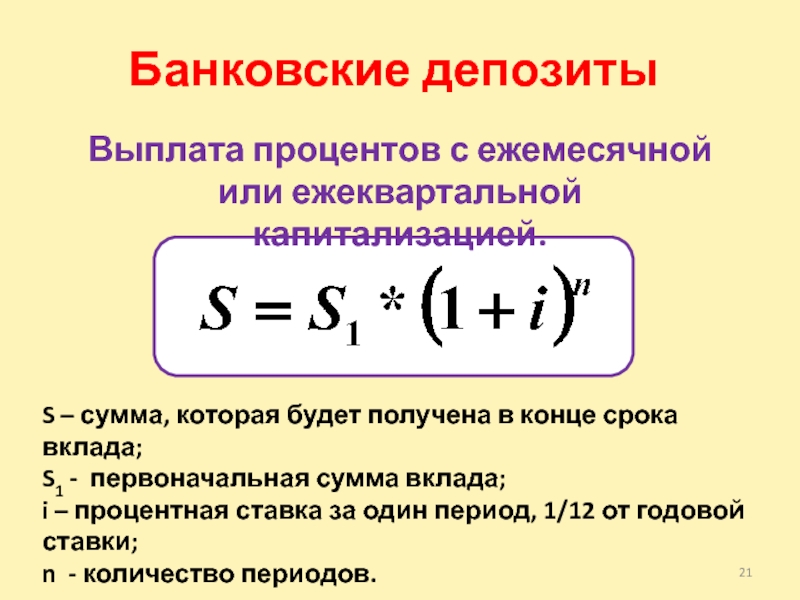

- 21. Банковские депозиты Выплата процентов с ежемесячной

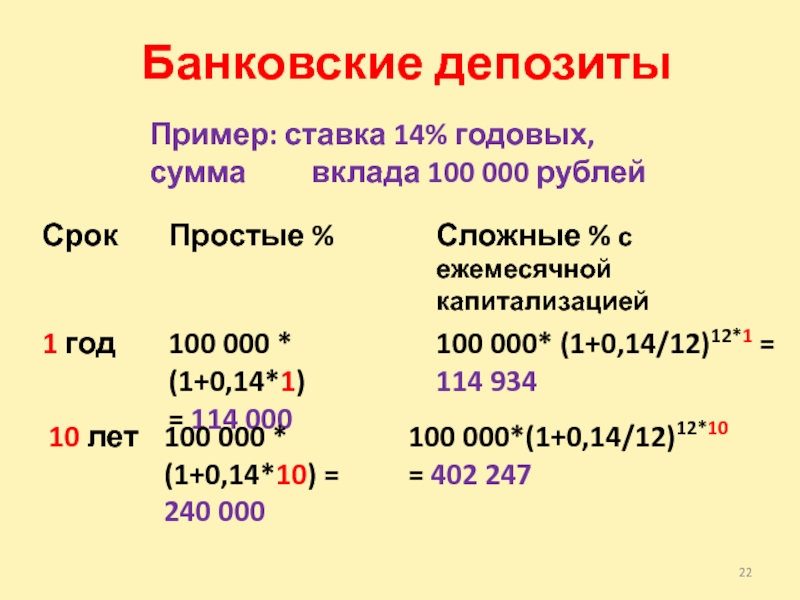

- 22. Банковские депозиты Пример: ставка 14% годовых, сумма вклада 100 000 рублей

- 23. Задачи 3. Банк предлагает простой депозит по

- 24. Решение 3. Первый депозит: 100 000*1,1475 =

- 25. Банковские депозиты Реальная процентная ставка –

- 26. Банковские депозиты Агентство по страхованию вкладов Сайт

- 27. Банковские депозиты Налогообложение Ставка 35% Налоговая база:

- 28. Задача 4. Мы разместили 100 000 по

- 29. Решение Налог = (100 000 *0,2 –

- 30. Валюта и валютные депозиты Валюта – это

- 31. Валюта и валютные депозиты Несколько улучшить результат

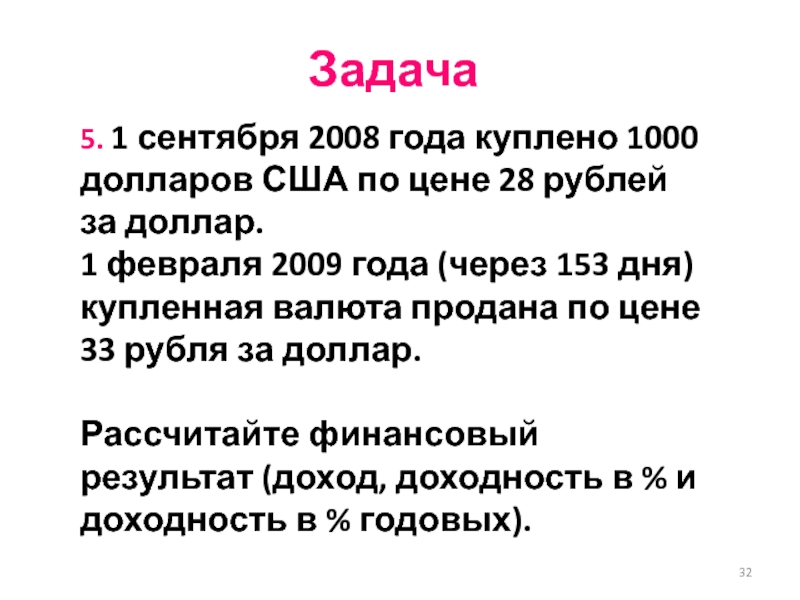

- 32. Задача 5. 1 сентября 2008 года куплено

- 33. Решение Доход = 1 000*33 –

- 34. FOREX Форекс (ForEx – foreign exchange) – глобальный валютный рынок.

- 35. FOREX При операциях с наличной валютой спред

- 36. FOREX На Форексе можно зарабатывать и на

- 37. FOREX На Форексе можно зарабатывать и на

- 38. FOREX Финансовое плечо - это

- 39. FOREX

- 40. FOREX

- 41. FOREX Герасим и Му-Му плывут в лодке,

- 42. FOREX Движение валюты «не в ту сторону»

- 43. FOREX Минимальный лот равен 1 000 000

- 44. FOREX Налоги Сделки с валютой не облагаются

- 45. Ценные бумаги Ценная бумага – это документ,

- 46. Ценные бумаги Эмитент Эмиссия - организация, выпускающая

- 47. Ценные бумаги Где купить ценные бумаги? www.micex.ru

- 48. Ценные бумаги Брокеры на рынке ценных бумаг

- 49. Ценные бумаги Принцип двойного аукциона Стакан по акциям «Ромашка»

- 50. Ценные бумаги Выбор брокера Лицензия на

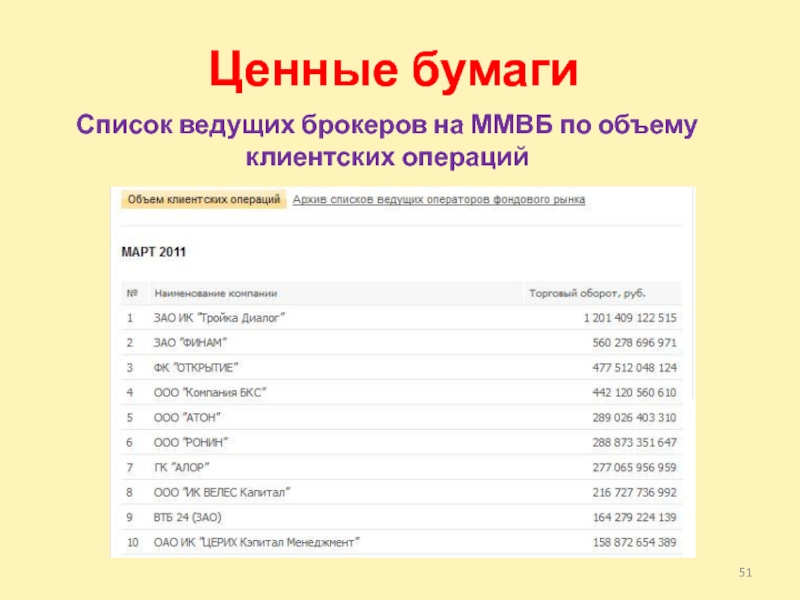

- 51. Ценные бумаги Список ведущих брокеров на ММВБ по объему клиентских операций

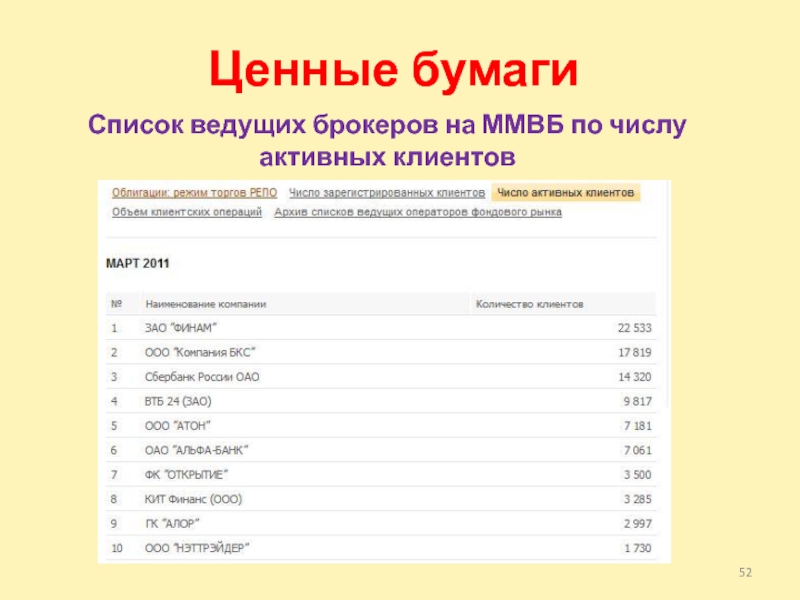

- 52. Ценные бумаги Список ведущих брокеров на ММВБ по числу активных клиентов

- 53. Облигации В переводе с английского obligation означает

- 54. Облигации Номинал облигации – сумма займа, приходящаяся

- 55. Облигации Деление на эшелоны Доходность

- 56. Облигации Дефолт - полное или частичное неисполнение

- 57. Задача 5. Вы вложили 100 000 рублей

- 58. Решение Доход = 9 облигаций * (10

- 59. Основные вопросы темы Базовые понятия Банковские депозиты

- 60. Основные вопросы темы Акции Индексы Коллективные

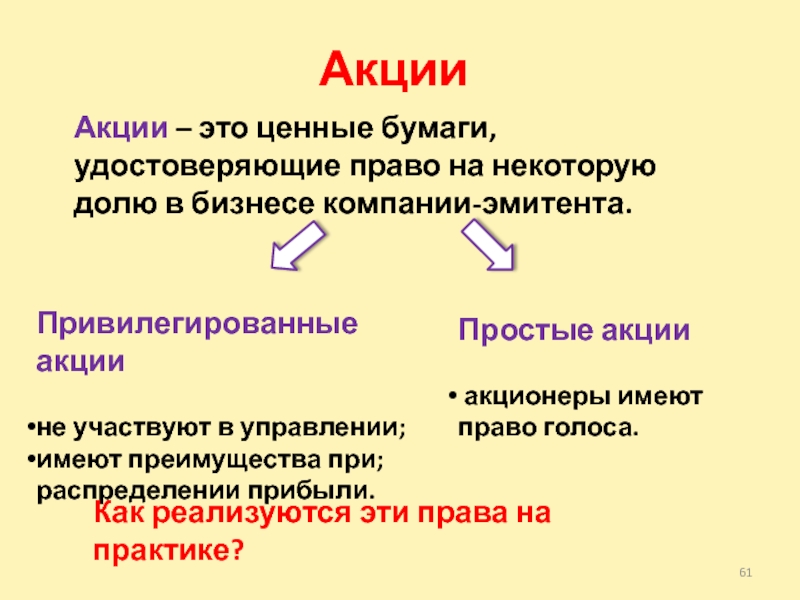

- 61. Акции Акции – это ценные бумаги, удостоверяющие

- 62. Акции Дивиденд - часть прибыли акционерного общества,

- 63. Задача 5. Рыночная цена акции ОАО «ААА»

- 64. Решение Затраты – покупка акции за 100

- 65. Акции Почему меняются цены на акции?

- 66. Акции Два подхода к оценке перспектив акций Фундаментальный анализ Технический анализ

- 67. Акции Первый эшелон Второй эшелон Другие акции

- 68. Индексы Фондовые индексы характеризуют изменение ситуации на

- 69. Индексы Основные индексы на российском рынке. Индекс

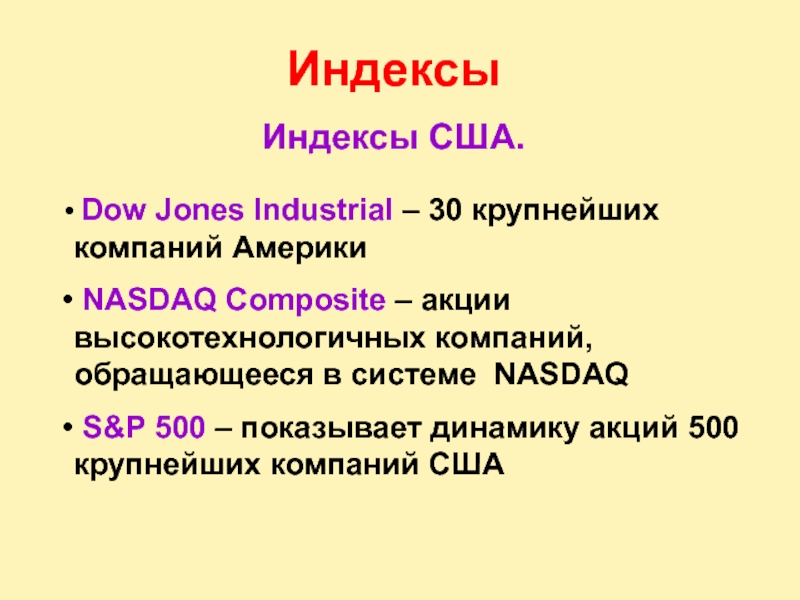

- 70. Индексы Индексы США. Dow Jones Industrial

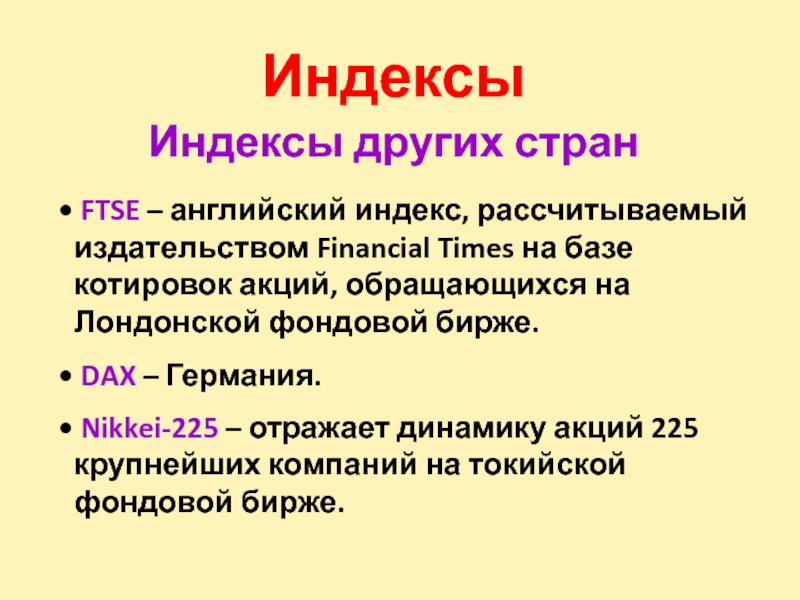

- 71. Индексы Индексы других стран FTSE –

- 72. Коллективные инвестиции Страховые компании НПФ – негосударственные

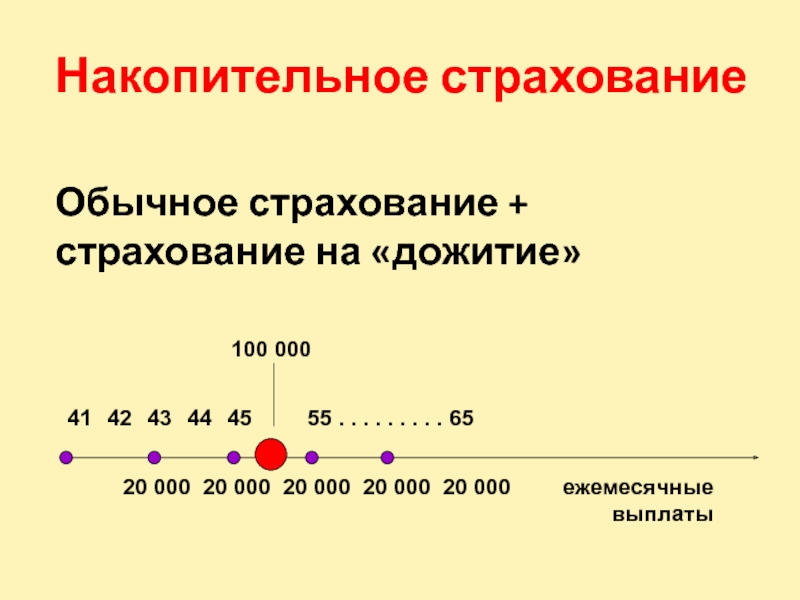

- 73. Накопительное страхование Обычное страхование + страхование на

- 74. Подумаем о пенсии Пенсионный фонд РФ www.pfrf.ru

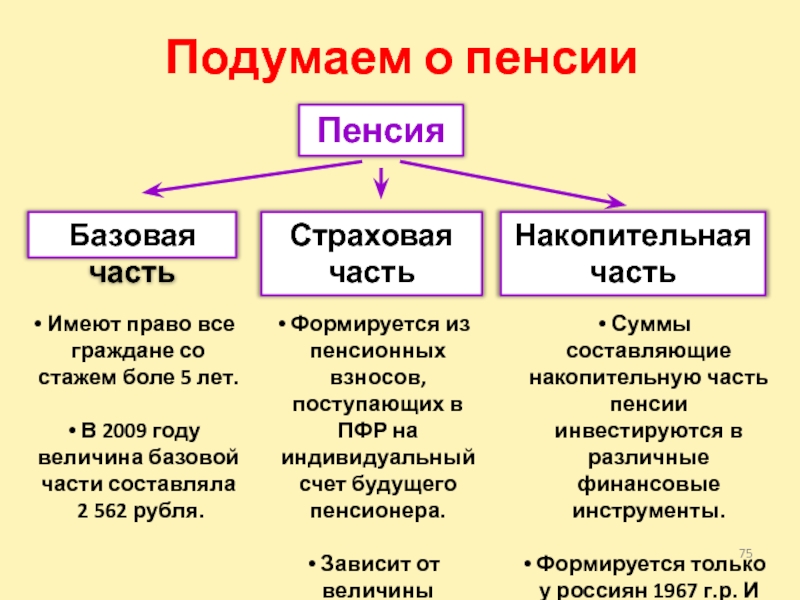

- 75. Подумаем о пенсии Пенсия Базовая часть Страховая

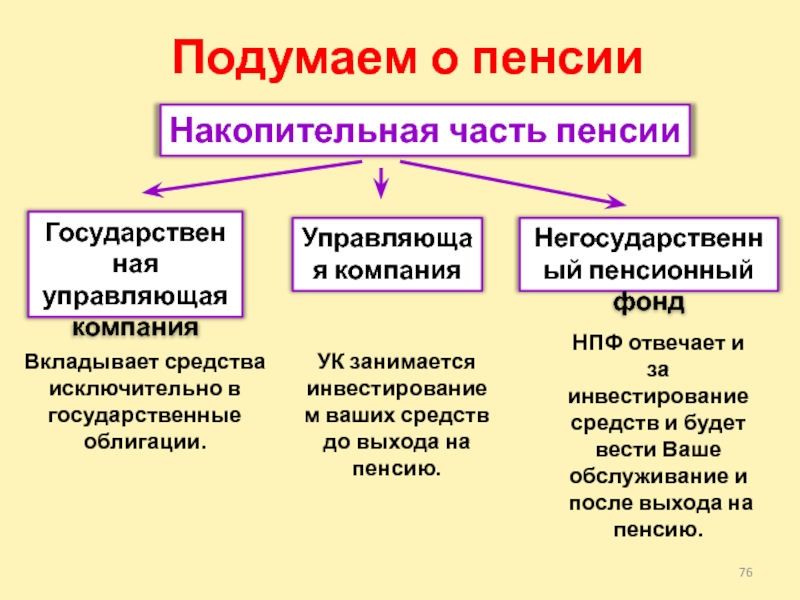

- 76. Подумаем о пенсии Накопительная часть пенсии Государственная

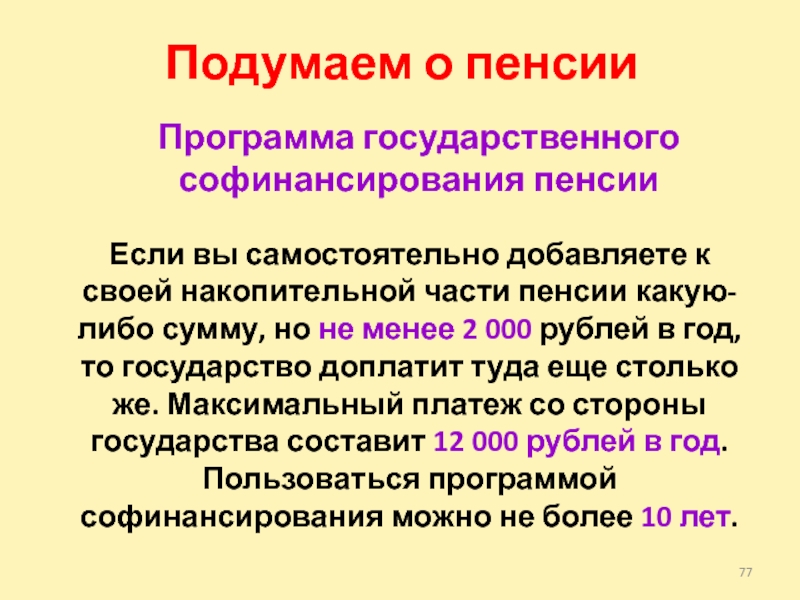

- 77. Подумаем о пенсии Программа государственного софинансирования пенсии

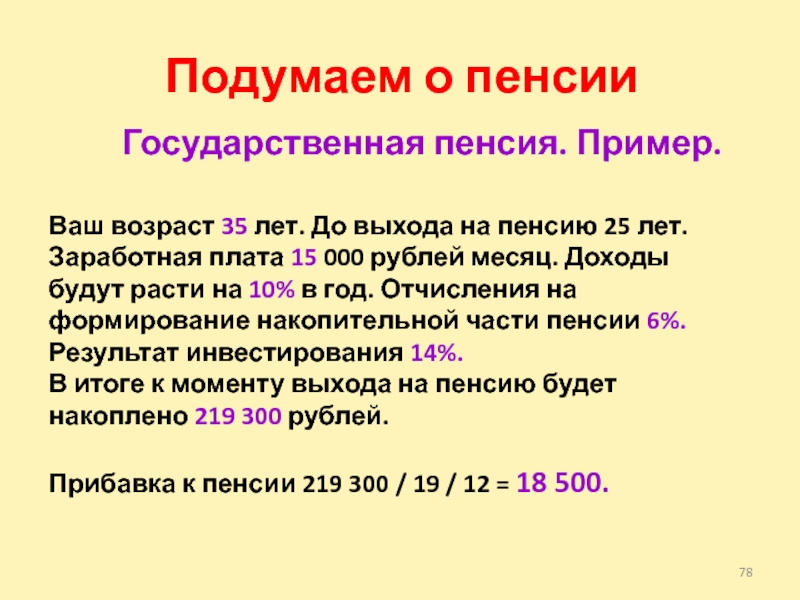

- 78. Подумаем о пенсии Государственная пенсия. Пример. Ваш

- 79. Подумаем о пенсии Добровольные отчисления в пенсионный фонд Величина гарантированной доходности примерно 6% годовых.

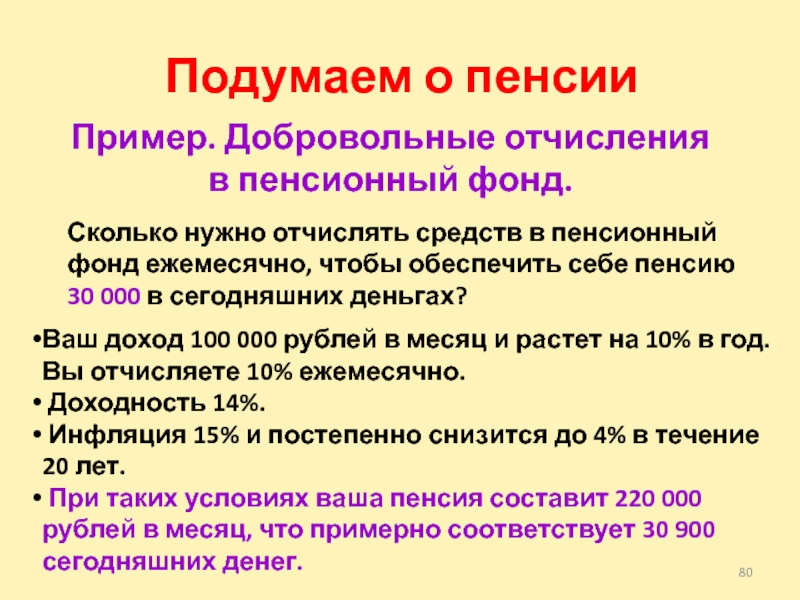

- 80. Подумаем о пенсии Пример. Добровольные отчисления в

- 81. Паевые инвестиционные фонды ПИФ начинает функционировать с

- 82. Паевые инвестиционные фонды Ограничения в рекламном творчестве.

- 83. Паевые инвестиционные фонды Как внести свой вклад

- 84. Паевые инвестиционные фонды ПИФ Регулятор ФСФР

- 85. Паевые инвестиционные фонды Цена пая определяется спецдепозитарием

- 86. Паевые инвестиционные фонды Типы паевых фондов Открытый

- 87. Паевые инвестиционные фонды Преимущества Управление осуществляют

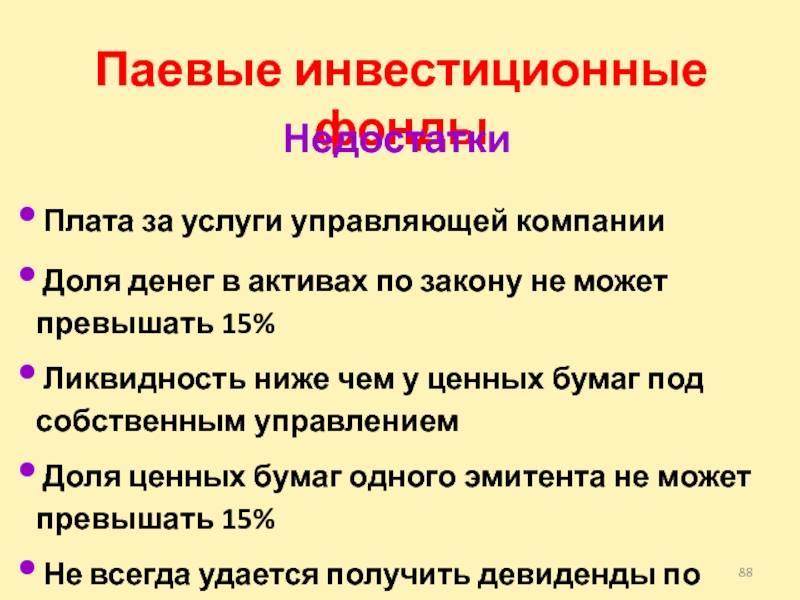

- 88. Паевые инвестиционные фонды Недостатки Плата за

- 89. Общие фонды банковского управления ОФБУ Коммерческий банк ЦБРФ Инвесторы

- 90. Общие фонды банковского управления Отличия от ПИФов

- 91. Инвестиции в золото

- 92. Инвестиции в золото

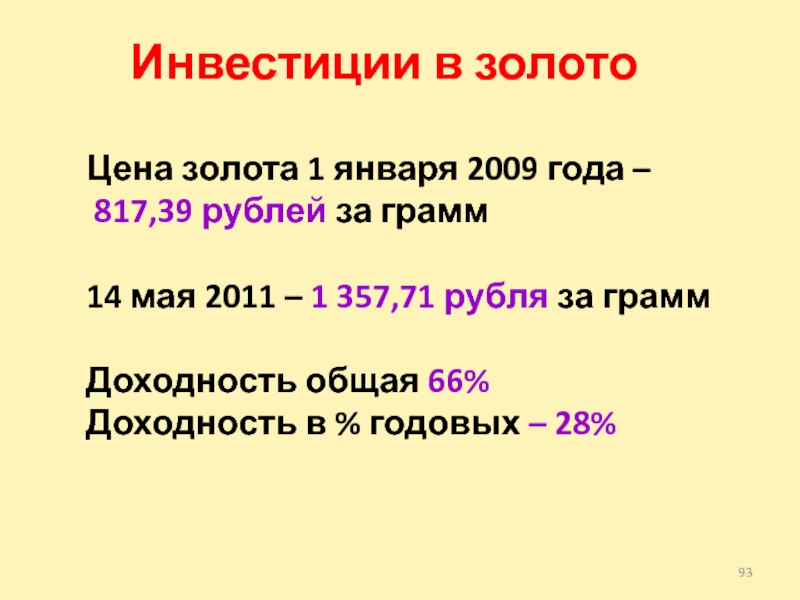

- 93. Инвестиции в золото Цена золота 1 января

- 94. Инвестиции в золото Основные способы инвестирования Покупка

- 95. Карусель Вспомните какие основные базовые понятие

Слайд 3Основные вопросы темы

Базовые понятия

Банковские депозиты

Валюта и валютные депозиты

FOREX

Ценные бумаги

Облигации

Слайд 4Основные вопросы темы

Акции

Индексы

Коллективные инвестиции

Накопительное страхование жизни

Паевые инвестиционные фонды

Управление рисками

Инвестиции в золото

Слайд 5Базовые понятия

Что такое инвестиции?

Инвестиции – это вложение денег (или других ресурсов)

прибыль = доходы - расходы

Слайд 6Базовые понятия

Что лучше?

Получить 12 000 при вложениях 100 000

Получить 15 000

1.

2.

Срок инвестиций?

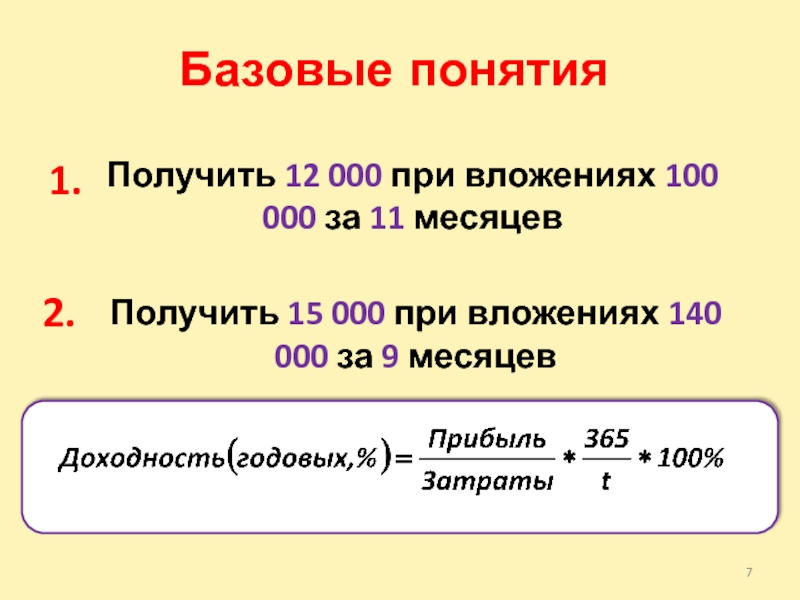

Слайд 7

Базовые понятия

Получить 12 000 при вложениях 100 000 за 11 месяцев

Получить

1.

2.

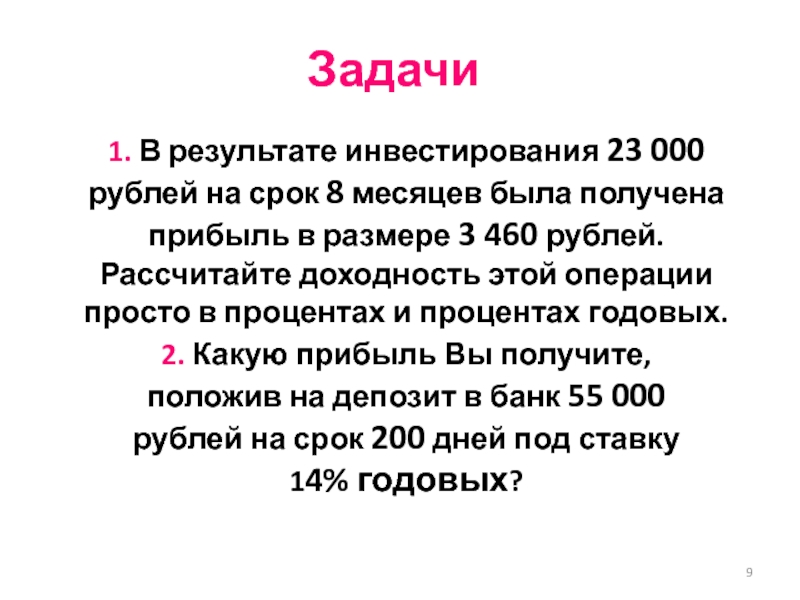

Слайд 9Задачи

1. В результате инвестирования 23 000 рублей на срок 8 месяцев

2. Какую прибыль Вы получите, положив на депозит в банк 55 000 рублей на срок 200 дней под ставку 14% годовых?

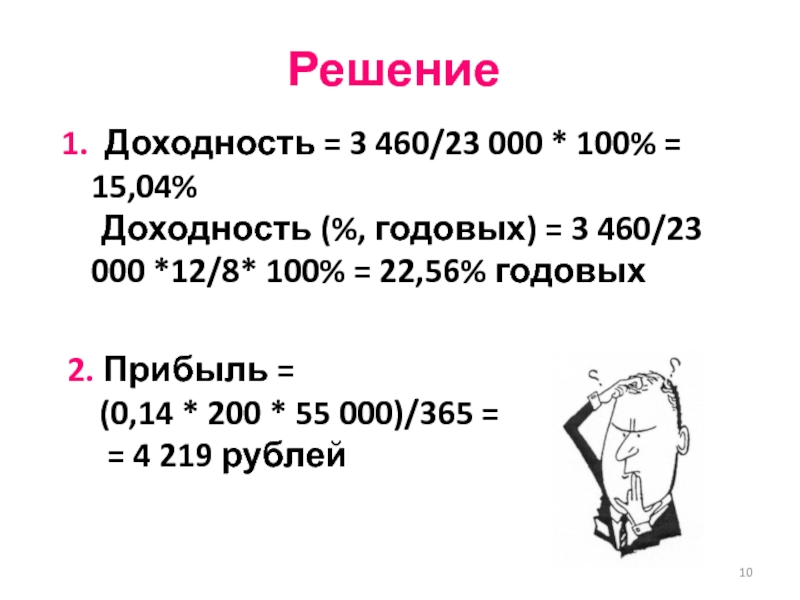

Слайд 10Решение

1. Доходность = 3 460/23 000 * 100% = 15,04%

2. Прибыль =

(0,14 * 200 * 55 000)/365 = = 4 219 рублей

Слайд 11Базовые понятия

Инфляция

снижение покупательной способности денег, постепенный рост цен в экономике

Если доходность

Слайд 12Базовые понятия

Риск ?

Пример:

Человек прыгает в глубокое ущелье с мостика

1) к

2) без каната

Слайд 13Базовые понятия

Риск – это вероятность того, что фактически полученный результат будет

Слайд 14Базовые понятия

Какой из двух активов с одинаковой доходностью выбрать?

Чтобы инвестор согласился

Чем выше ожидаемая доходность, тем выше связанный с ней риск.

Слайд 15Базовые понятия

Диверсификация

Разделение инвестиций на несколько частей, покупка нескольких разных активов с

«Не клади все яйца в одну корзину»

Слайд 16Базовые понятия

Ликвидность

- это возможность продать актив по текущей рыночной цене.

Однокомнатная

Акция ОАО «Газпром»?

Слайд 17Базовые понятия

Волатильность

От английского «volatility» - изменчивость, непостоянство, неустойчивость.

Отражает изменчивость цены

Волатильность обычно выражается в %.

Слайд 18Зачем нужен финансовый рынок

Идеальная работа

Трудоустройство денег

гибкий график;

поменьше работы;

зарплата

социальные гарантии.

Деньги должны работать?

возможность забрать деньги или добавить еще в любой момент;

возможность устроить небольшие деньги;

доходность побольше;

не беспокоиться о сохранности.

Слайд 19

Зачем нужен финансовый рынок

Инвесторы

Бизнес

Банки

Рынок ценных бумаг

Деньги

Деньги

Деньги

Деньги

Риски

Риски

12 %

18 %

14 %

16 %

Слайд 20Банковские депозиты

Это деньги отданные на хранение в банк.

Главные условия влияющие на

сумма депозита;

срок депозита;

режим выплаты процентов.

Слайд 21

Банковские депозиты

Выплата процентов с ежемесячной или ежеквартальной капитализацией.

S – сумма, которая

S1 - первоначальная сумма вклада;

i – процентная ставка за один период, 1/12 от годовой ставки;

n - количество периодов.

Слайд 23Задачи

3. Банк предлагает простой депозит по ставке 14,75 % годовых и

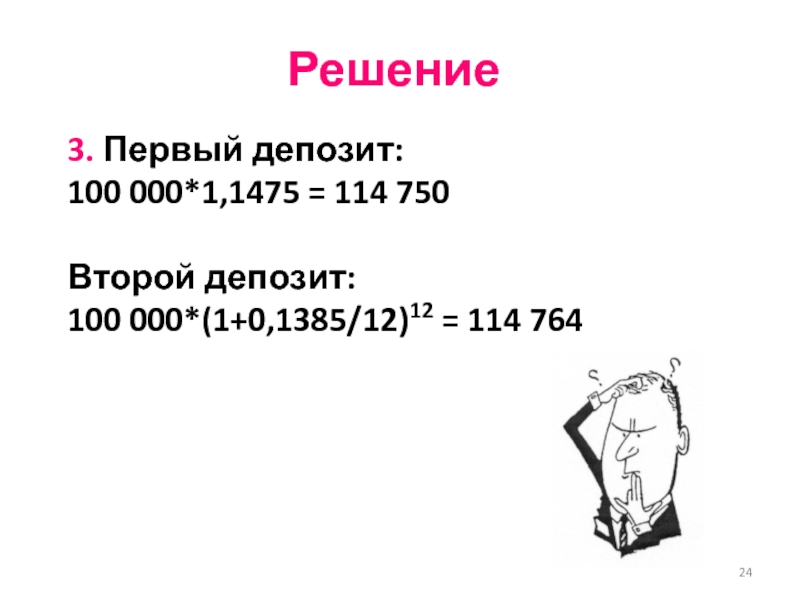

Слайд 24Решение

3. Первый депозит:

100 000*1,1475 = 114 750

Второй депозит:

100 000*(1+0,1385/12)12 = 114

Слайд 25

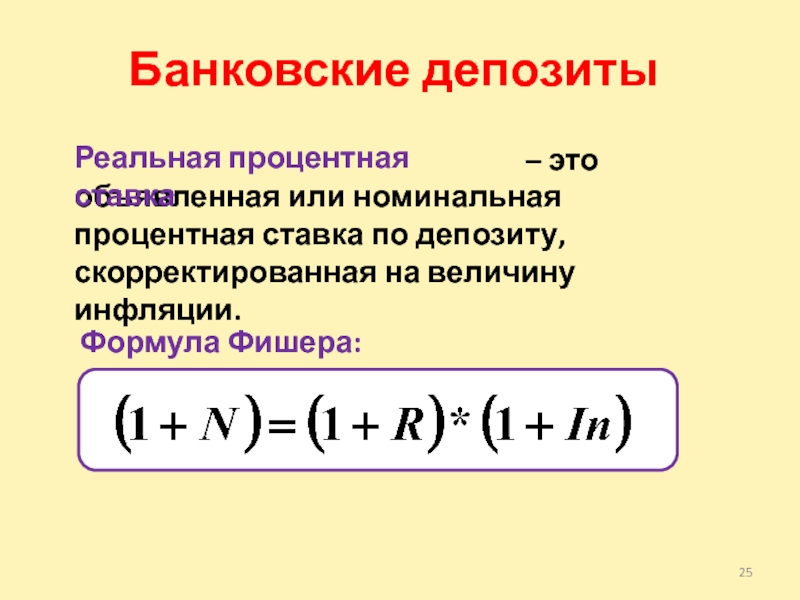

Банковские депозиты

Реальная процентная ставка – это объявленная или номинальная процентная ставка

Реальная процентная ставка

Формула Фишера:

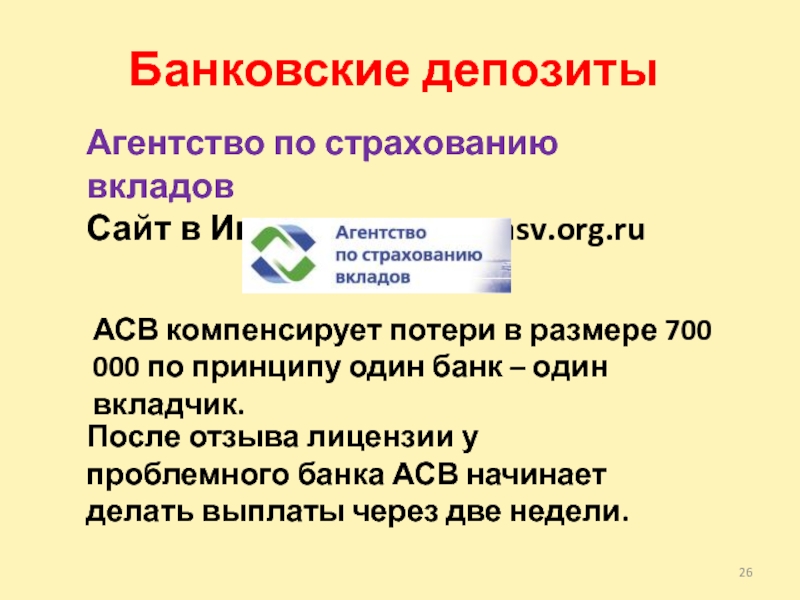

Слайд 26Банковские депозиты

Агентство по страхованию вкладов

Сайт в Интернете www.asv.org.ru

АСВ компенсирует потери в

После отзыва лицензии у проблемного банка АСВ начинает делать выплаты через две недели.

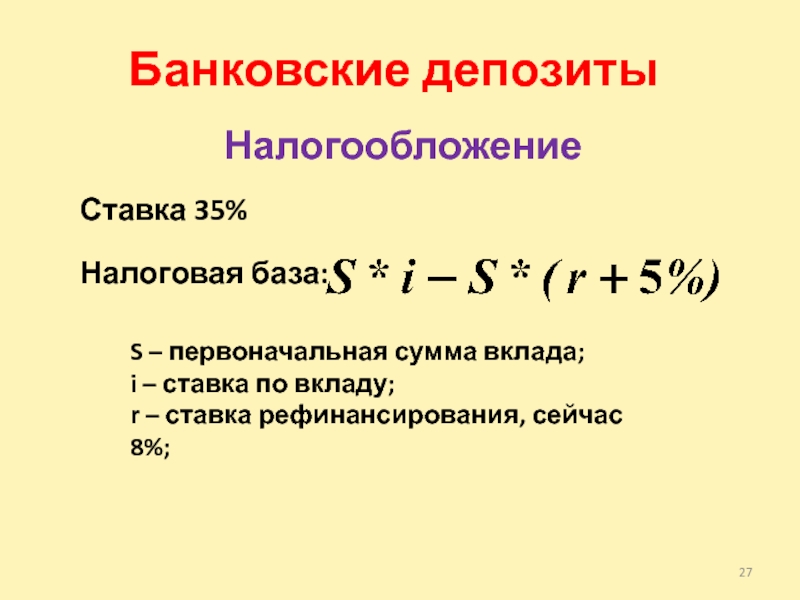

Слайд 27Банковские депозиты

Налогообложение

Ставка 35%

Налоговая база:

S – первоначальная сумма вклада;

i – ставка по

r – ставка рефинансирования, сейчас 8%;

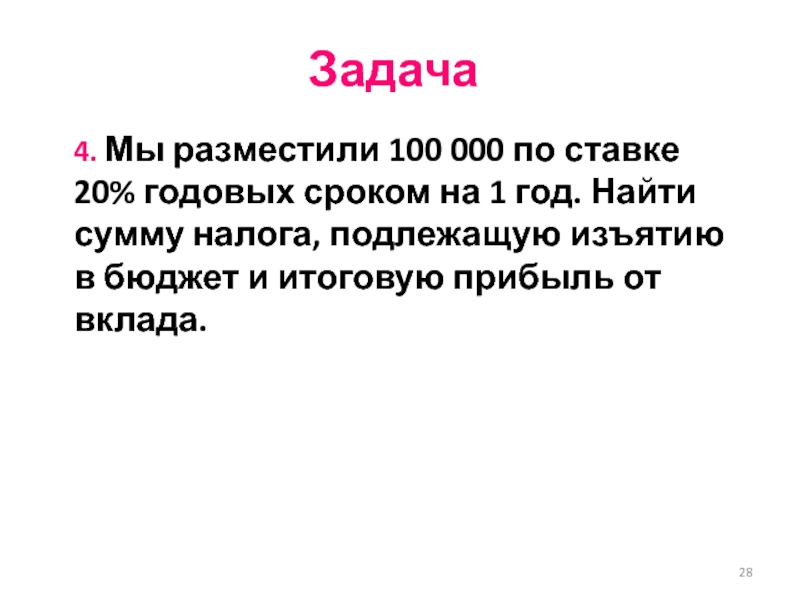

Слайд 28Задача

4. Мы разместили 100 000 по ставке 20% годовых сроком на

Слайд 29Решение

Налог = (100 000 *0,2 – 100 000 * (0,08 +

= 2 450

Доход = 20 000 – 2 450 = 17 550

Слайд 30Валюта и валютные депозиты

Валюта – это деньги иностранного государства.

Спред

-

Вложения в валюту выгодны тогда, если купленная валюта вырастет на величину большую чем спред.

Доходы, полученные от сделок с валютой не облагаются налогами.

Слайд 31Валюта и валютные депозиты

Несколько улучшить результат от вложений в валюту можно

Валютные депозиты со ставками в пределах 9% налогами не облагаются. Все что свыше 9% подлежит налогообложению по ставке 35%.

Слайд 32Задача

5. 1 сентября 2008 года куплено 1000 долларов США по цене

1 февраля 2009 года (через 153 дня) купленная валюта продана по цене 33 рубля за доллар.

Рассчитайте финансовый результат (доход, доходность в % и доходность в % годовых).

Слайд 33Решение

Доход

= 1 000*33 – 1 000*28 = 5 000 рублей

Доходность

=

Доходность (% годовых)

= 5 000/28 000*(365/(153)) * 100% =

= 42,6%

Слайд 35FOREX

При операциях с наличной валютой спред составляет порядка 1 – 5%.

Колебания курсов валют 0,2-0,5% в день

Зарабатывая на колебаниях 0,1% в день, вы получите 25% в год

Слайд 36FOREX

На Форексе можно зарабатывать и на росте и на падении курса

Пример 1.

Мы купили 1000 долларов США по курсу 26 рублей за доллар. Через пол года курс доллара повысился до 34 рублей. Тогда мы продаем доллары и подсчитываем прибыль.

Прибыль = 34 000 – 26 000 = 8 000

Слайд 37FOREX

На Форексе можно зарабатывать и на росте и на падении курса

Пример 2.

Мы уверены, что курс английского фунта уменьшится в ближайшее время. Тогда мы берем в займы 1000 фунтов и продаем их по текущему курсу 60 рублей за фунт. Через полгода фунт снижается до 50 рублей за фунт. В этот момент мы покупаем 1000 фунтов и возвращаем займ.

Прибыль = 60 000 – 50 000 = 10 000

Слайд 38FOREX

Финансовое плечо

- это кредит, который представляет брокер на Форексе

Брокер – компания, предоставляющая своим клиентам услугу доступа к торгам на каком- либо рынке, либо заключающая сделки на каком-либо рынке за счет и по поручению своих клиентов.

Слайд 41FOREX

Герасим и Му-Му плывут в лодке, и вдруг Му-Му обращается к

- Герасим, по-моему, Вы что-то недоговариваете…

Слайд 43FOREX

Минимальный лот равен 1 000 000 долларов США

Лот – единица сделок

Если у вас 5 долларов?

Большая часть брокеров работает по принципу букмекерской конторы. То есть по сути «заключая сделки», вы лишь делаете ставки на рост или падение курса. Если клиент заключает удачную сделку брокер выплачивает выигрыш из своих средств, ну а когда клиент проигрывает, проигрыш становится доходом брокера.

Слайд 44FOREX

Налоги

Сделки с валютой не облагаются налогами.

Если вы играли с букмекером, то

Российской налоговое право неоднозначно в вопросах касающихся Форекса, поэтому рекомендуется консультироваться с налоговыми инспекторами.

Слайд 45Ценные бумаги

Ценная бумага – это документ, удостоверяющий имущественные права.

При продаже ценной

Депозитарий – организация, которая занимается хранением ценных бумаг. При этом взимает плату за их хранение.

Слайд 46Ценные бумаги

Эмитент

Эмиссия

- организация, выпускающая ценные бумаги. Именно эмитент несет ответственность за

- процесс выпуска ценных бумаг.

Слайд 47Ценные бумаги

Где купить ценные бумаги?

www.micex.ru

www.rts.ru

C частными инвесторами работают брокеры. Брокер получает

Слайд 48Ценные бумаги

Брокеры на рынке ценных бумаг

Можно подавать заявки по телефону

Можно подавать заявки через специальную электронную систему, которую нам предоставит брокер (система Интернет-трейдинга). Комиссионные порядка 0,05% от сделки.

Слайд 50Ценные бумаги

Выбор брокера

Лицензия на осуществление брокерской деятельности.

Брокер должен быть

Просмотреть отзывы в Интернете.

Посетить лично 3-4 компании.

Слайд 53Облигации

В переводе с английского obligation означает «обязательство». В случае с ценными

Слайд 54Облигации

Номинал облигации – сумма займа, приходящаяся на одну облигацию.

Проценты за пользование

Покупая облигации, мы в полном объеме принимаем на себя кредитный риск эмитента.

Слайд 56Облигации

Дефолт

- полное или частичное неисполнение эмитентом своих обязанностей по выплате суммы

Слайд 57Задача

5. Вы вложили 100 000 рублей в портфель ценных бумаг, состоящий

Рассчитайте потери по итогам года.

Слайд 59Основные вопросы темы

Базовые понятия

Банковские депозиты

Валюта и валютные депозиты

FOREX

Ценные бумаги

Облигации

Слайд 60Основные вопросы темы

Акции

Индексы

Коллективные инвестиции

Накопительное страхование жизни

Паевые инвестиционные фонды

Управление рисками

Производные финансовые инструменты

Инвестиции в золото

Слайд 61Акции

Акции – это ценные бумаги, удостоверяющие право на некоторую долю в

Привилегированные акции

не участвуют в управлении;

имеют преимущества при; распределении прибыли.

Простые акции

акционеры имеют право голоса.

Как реализуются эти права на практике?

Слайд 62Акции

Дивиденд

- часть прибыли акционерного общества, распределяемая среди акционеров по итогам года.

Экс-девидендная дата – момент составления списка акционеров, участвующих в предстоящем общем собрании и, соответственно, имеющих право на получение дивидендов.

Слайд 63Задача

5. Рыночная цена акции ОАО «ААА» равна 100 рублей. После того

Рассчитайте доходность от следующей операции: покупка акции ОАО «ААА» 1 марта, продажа 10 марта, получение дивиденда (не принимая во внимая тот факт, что реальная выплата дивидендов произойдет как минимум через пол года).

Слайд 64Решение

Затраты – покупка акции за 100 рублей.

Доходы – продажа акции за

Итого доходы = 97 + 4 = 101 рубль.

Прибыль = 101 – 100 = 1 рубль.

Слайд 65Акции

Почему меняются цены на акции?

Общая экономическая ситуация в стране;

Состояние

Прогнозы изменения прибыли компании;

Вопросы выплаты дивидендов, дополнительной эмиссии;

Состояние рынка ценных бумаг.

Слайд 67Акции

Первый эшелон

Второй эшелон

Другие акции

-30% 25% 90%

-50-60% 50% 200-300%

-90%

Ликвидность

Спрэд

Доходность

0,2%

2% 10%

100%

Слайд 68Индексы

Фондовые индексы характеризуют изменение ситуации на рынке во времени.

Первый фондовый индекс

Слайд 69Индексы

Основные индексы на российском рынке.

Индекс ММВБ

Индекс РТС

Рассчитывается с 1995 года.

50 акций

По ценам акций 30 компаний.

Слайд 70Индексы

Индексы США.

Dow Jones Industrial – 30 крупнейших компаний Америки

NASDAQ

S&P 500 – показывает динамику акций 500 крупнейших компаний США

Слайд 71Индексы

Индексы других стран

FTSE – английский индекс, рассчитываемый издательством Financial Times

DAX – Германия.

Nikkei-225 – отражает динамику акций 225 крупнейших компаний на токийской фондовой бирже.

Слайд 72Коллективные инвестиции

Страховые компании

НПФ – негосударственные пенсионные фонды

ПИФы – паевые инвестиционные фонды

ОФБУ

Слайд 73Накопительное страхование

Обычное страхование + страхование на «дожитие»

20 000 20 000 20 000 20 000

41 42 43 44 45 55 . . . . . . . . . 65

100 000

Слайд 75Подумаем о пенсии

Пенсия

Базовая часть

Страховая часть

Накопительная часть

Имеют право все граждане со

В 2009 году величина базовой части составляла

2 562 рубля.

Формируется из пенсионных взносов, поступающих в ПФР на индивидуальный счет будущего пенсионера.

Зависит от величины заработной платы.

Суммы составляющие накопительную часть пенсии инвестируются в различные финансовые инструменты.

Формируется только у россиян 1967 г.р. И моложе.

Слайд 76Подумаем о пенсии

Накопительная часть пенсии

Государственная управляющая компания

Управляющая компания

Негосударственный пенсионный фонд

Вкладывает средства

УК занимается инвестированием ваших средств до выхода на пенсию.

НПФ отвечает и за инвестирование средств и будет вести Ваше обслуживание и после выхода на пенсию.

Слайд 77Подумаем о пенсии

Программа государственного софинансирования пенсии

Если вы самостоятельно добавляете к своей

Пользоваться программой софинансирования можно не более 10 лет.

Слайд 78Подумаем о пенсии

Государственная пенсия. Пример.

Ваш возраст 35 лет. До выхода на

Заработная плата 15 000 рублей месяц. Доходы будут расти на 10% в год. Отчисления на формирование накопительной части пенсии 6%.

Результат инвестирования 14%.

В итоге к моменту выхода на пенсию будет накоплено 219 300 рублей.

Прибавка к пенсии 219 300 / 19 / 12 = 18 500.

Слайд 79Подумаем о пенсии

Добровольные отчисления в пенсионный фонд

Величина гарантированной доходности примерно 6%

Слайд 80Подумаем о пенсии

Пример. Добровольные отчисления в пенсионный фонд.

Сколько нужно отчислять средств

Ваш доход 100 000 рублей в месяц и растет на 10% в год. Вы отчисляете 10% ежемесячно.

Доходность 14%.

Инфляция 15% и постепенно снизится до 4% в течение 20 лет.

При таких условиях ваша пенсия составит 220 000 рублей в месяц, что примерно соответствует 30 900 сегодняшних денег.

Слайд 81Паевые инвестиционные фонды

ПИФ начинает функционировать с момента государственной регистрации правил фонда:

требования к диверсификации портфеля;

место хранения активов;

комиссионные;

минимальная сумма инвестирования;

порядок покупки паев;

и д.р.

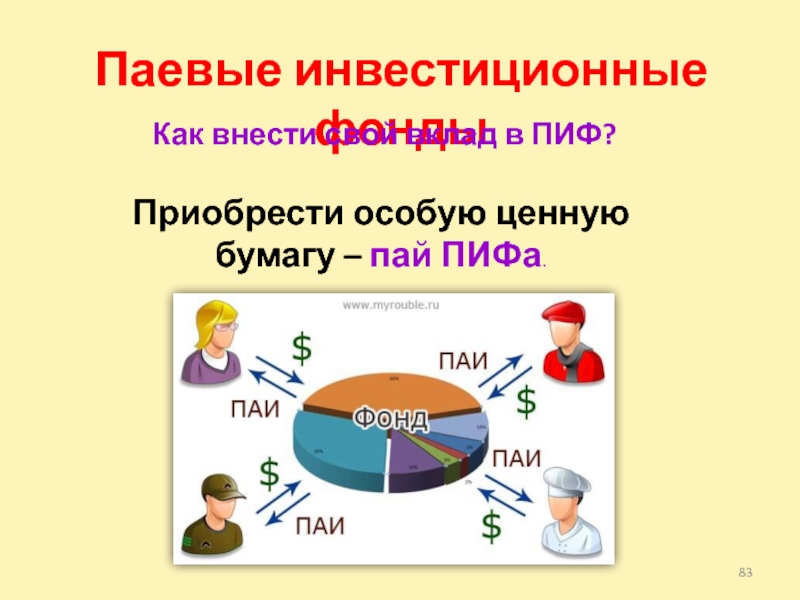

Слайд 83Паевые инвестиционные фонды

Как внести свой вклад в ПИФ?

Приобрести особую ценную бумагу

Слайд 84Паевые инвестиционные фонды

ПИФ

Регулятор ФСФР

Управляющая компания

Оценщик

Аудитор

Специализированный депозитарий,

регистратор

Паи

Владельцы

Оценивает имущество фонда

Проверяет ведение учета (ежегодно)

Сдача

Сдача отчетности

Учет прав владельцев

Хранение имущества, контроль сделок

Согласование сделок

Распоряжение имуществом

Слайд 85Паевые инвестиционные фонды

Цена пая определяется спецдепозитарием простым делением стоимости чистых активов

Как превратить паи и полученную по ним прибыль в деньги?

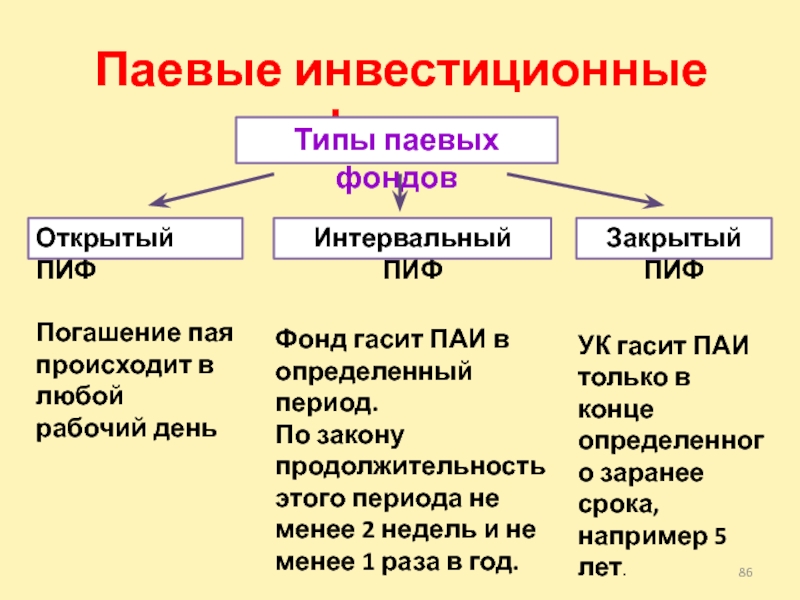

Слайд 86Паевые инвестиционные фонды

Типы паевых фондов

Открытый ПИФ

Интервальный ПИФ

Закрытый ПИФ

Погашение пая происходит в

Фонд гасит ПАИ в определенный период.

По закону продолжительность этого периода не менее 2 недель и не менее 1 раза в год.

УК гасит ПАИ только в конце определенного заранее срока, например 5 лет.

Слайд 87Паевые инвестиционные фонды

Преимущества

Управление осуществляют профессиональные инвесторы

Экономия времени

Возможность инвестирования

Хорошо диверсифицированный портфель

Налоги на прибыль платятся только при продаже паев

Слайд 88Паевые инвестиционные фонды

Недостатки

Плата за услуги управляющей компании

Доля денег в

Ликвидность ниже чем у ценных бумаг под собственным управлением

Доля ценных бумаг одного эмитента не может превышать 15%

Не всегда удается получить девиденды по акциям

Слайд 90Общие фонды банковского управления

Отличия от ПИФов

Возможность размещать активы как в

Отсутствие географических ограничений.

Использование производных финансовых инструментов.

Единственное ограничение запрет на вложение более 15% средств в бумаги одного эмитента.

Слайд 93Инвестиции в золото

Цена золота 1 января 2009 года –

817,39 рублей

14 мая 2011 – 1 357,71 рубля за грамм

Доходность общая 66%

Доходность в % годовых – 28%

Слайд 94Инвестиции в золото

Основные способы инвестирования

Покупка мерных слитков

Покупка монет

Открытие обезличенных металлических счетов

Слайд 95Карусель

Вспомните какие основные базовые понятие были изучены в теме инвестиции.

Акции и облигации.

Коллективные инвестиции.