публичных компаний

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Финансовые рынки и финансовая система как факторы устойчивого функционирования публичных компаний. Тема 3 презентация

Содержание

- 1. Финансовые рынки и финансовая система как факторы устойчивого функционирования публичных компаний. Тема 3

- 2. Категория финансового рынка Две точки зрения:

- 3. Виды и функции финансовых рынков

- 4. Спрос и предложение на финансовом рынке На

- 5. Финансовый рынок как механизм перемещения свободных финансовых

- 6. Финансовый рынок как механизм перемещения свободных финансовых

- 7. Финансовый рынок как механизм перемещения свободных финансовых

- 8. Базовые технологии финансовой системы Делегирование кредитов –

- 9. Базовые технологии финансовой системы Замещение кредитов 1.

- 10. Базовые технологии финансовой системы Замещение кредитов 2.

- 11. Базовые технологии финансовой системы Неттинг – объединенное

- 12. Базовые технологии финансовой системы Преимущества неттинга: сокращение

- 13. Базовые технологии финансовой системы Пуллинг Текущие потребности

- 14. Критика финансового рынка «несостоятельность» рынка и его

- 15. Несостоятельность финансовых рынков: проявления не способен противостоять

- 16. Принципы регулирования финансовых рынков 1. Принципы справедливого

- 17. Методы и инструменты регулирования Методы защиты инвесторов,

- 18. Модели регулирования финансового рынка Первая предполагает доминирование

- 19. Регулирование финансового рынка в РФ В Российской

- 20. Задачи регулирования финансовых рынков Регулирование финансовых рынков

- 21. Цели государственного регулирования - поддержание конкуренции и

- 22. Прямое финансирование Средства перемещаются непосредственно от их

- 23. Косвенное финансирование Средства, перемещающиеся от собственников к

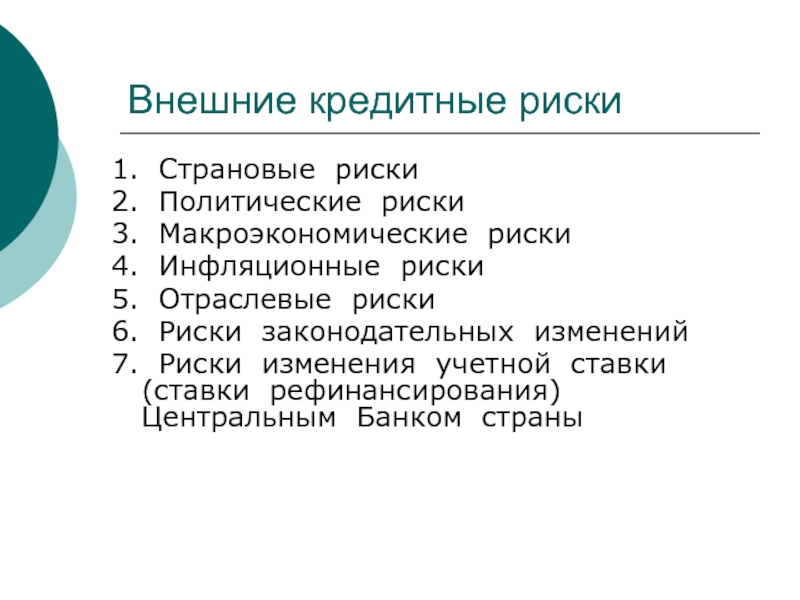

- 24. Внешние кредитные риски 1. Страновые риски

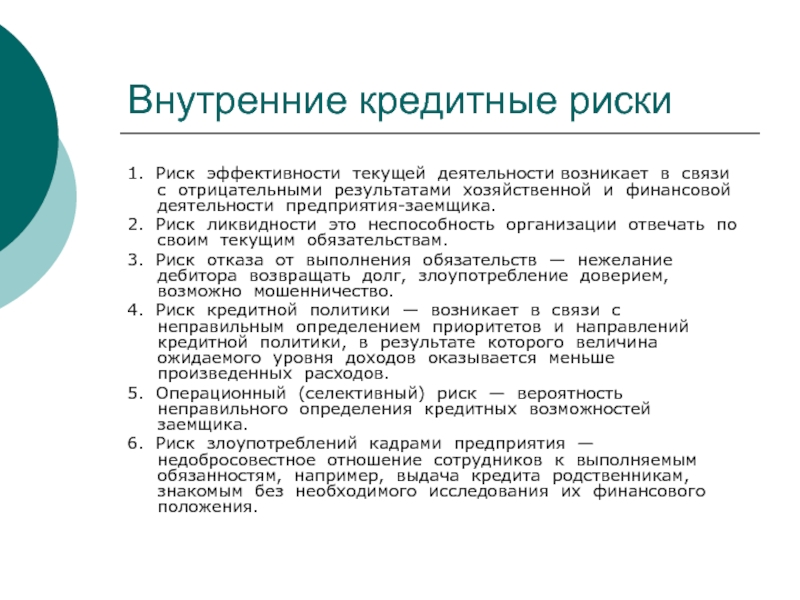

- 25. Внутренние кредитные риски 1. Риск эффективности текущей

- 26. Прямое финансирование Средства перемещаются непосредственно от их

- 27. Косвенное финансирование Средства, перемещающиеся от собственников к

- 28. Управление риском Страхование Срочные сделки

- 29. Срочные контракты: виды Форвард Фьючерс Опцион Своп

- 30. Спасибо за внимание!

Слайд 2Категория финансового рынка

Две точки зрения:

1. Функциональная. Финансовый рынок как совокупность финансовых

отношений.

Перераспределение свободных денежных ресурсов и сбережений между различными субъектами экономики путем совершения сделок с финансовыми активами.

2. Институциональная. Финансовый рынок как совокупность соответствующих институтов.

Совокупность рыночных институтов, на которых происходит торговля финансовыми активами.

Перераспределение свободных денежных ресурсов и сбережений между различными субъектами экономики путем совершения сделок с финансовыми активами.

2. Институциональная. Финансовый рынок как совокупность соответствующих институтов.

Совокупность рыночных институтов, на которых происходит торговля финансовыми активами.

Слайд 4Спрос и предложение на финансовом рынке

На финансовом рынке происходит столкновение спроса

и предложения финансовых ресурсов и формирование цены финансовых активов.

Предложение исходит от: домашних хозяйств, компаний, государства.

Спрос исходит от: компаний, государства, домашних хозяйств.

Предложение исходит от: домашних хозяйств, компаний, государства.

Спрос исходит от: компаний, государства, домашних хозяйств.

Слайд 5Финансовый рынок как механизм перемещения свободных финансовых ресурсов

Сбережения — накапливаемая часть денежных доходов — накапливаемая

часть денежных доходов населения — накапливаемая часть денежных доходов населения, предназначенная для удовлетворения потребностей — накапливаемая часть денежных доходов населения, предназначенная для удовлетворения потребностей в будущем. Сбережения используются для покупки ценных бумаг — накапливаемая часть денежных доходов населения, предназначенная для удовлетворения потребностей в будущем. Сбережения используются для покупки ценных бумаг и других финансовых инструментов — накапливаемая часть денежных доходов населения, предназначенная для удовлетворения потребностей в будущем. Сбережения используются для покупки ценных бумаг и других финансовых инструментов, или размещаются в виде банковских вкладов.

Слайд 6Финансовый рынок как механизм перемещения свободных финансовых ресурсов

Инвестиции — это то, что

вложено сегодня, с тем, чтобы в будущем получить большую сумму (Шарп У.Ф., Бейли Д.В., Александер Г.Д.).

Примеры инвестиций: банковские вклады, вложения в недвижимость, драгоценные металлы, ценные бумаги, в материальные и нематериальные активы.

Инвестиции – это целенаправленное вложение капитала во всех его формах, совершаемое для достижения индивидуальных целей инвестора (Романовский М.В.)

Примеры инвестиций: банковские вклады, вложения в недвижимость, драгоценные металлы, ценные бумаги, в материальные и нематериальные активы.

Инвестиции – это целенаправленное вложение капитала во всех его формах, совершаемое для достижения индивидуальных целей инвестора (Романовский М.В.)

Слайд 7Финансовый рынок как механизм перемещения свободных финансовых ресурсов

Финансирование на основе займов предполагает

заключение любого соглашения, согласно которому компания получает денежные средства для осуществления инвестиций в обмен на обязательство выплатить эти средства в будущем с оговоренным процентом.

Слайд 8Базовые технологии финансовой системы

Делегирование кредитов – решение о передаче прав распределения

кредитов третьей стороне.

На практике решения, как правило, принимаются руководителями служб (департаментских и региональных), которым передаются доли кредита.

На практике решения, как правило, принимаются руководителями служб (департаментских и региональных), которым передаются доли кредита.

Слайд 9Базовые технологии финансовой системы

Замещение кредитов

1. Замещения наличных денег кредитными операциями заключается

в создании на его основе платежных средств, использование которых приводит к экономии издержек обращения.

Данная функция связана со спецификой современной организации денежного оборота, т.е. преобладанием безналичной формы расчетов.

Данная функция связана со спецификой современной организации денежного оборота, т.е. преобладанием безналичной формы расчетов.

Слайд 10Базовые технологии финансовой системы

Замещение кредитов

2. Замещение одного вида кредита другим.

Банковский Кредит

Государственный

кредит

Коммерческий кредит

Потребительский кредит

Лизинговый кредит

Ипотечный кредит

Факторинг

Коммерческий кредит

Потребительский кредит

Лизинговый кредит

Ипотечный кредит

Факторинг

Слайд 11Базовые технологии финансовой системы

Неттинг – объединенное управление.

Каждая структурная единица международной корпорации имеет счета

поступлений и счета к оплате, а также другие источники притока и оттока денежных средств, номинированных в различных валютах. Вероятные различия в соотношении требований и обязательств по балансу различных дочерних компаний в одной и той же валюте и с одинаковой срочностью могут вызвать (в случае раздельного управления) "лишнее" хеджирование открытой валютной позиции путем проведения специальной валютной операции, в то время как объединенное управление - неттинг (netting) предполагает исчисление общей корпоративной позиции международной корпорации по каждой валюте и тем самым создает условия для "естественного" (внутрифирменного) хеджирования (открытая длинная валютная позиция одной "погашается" открытой короткой валютной позицией другой дочерней компании).

Слайд 12Базовые технологии финансовой системы

Преимущества неттинга:

сокращение издержек по хеджированию как в случае

взаимного погашения составляющих суммарную величину корпоративной валютной позиции, так и в случае их однозначного суммирования, а значит ее увеличения, если возможна при этом экономия на масштабе (economies of scale);

получение дополнительного дохода путем создания спекулятивной валютной позиции;

снижение налоговых выплат.

Для достижения указанных результатов технология предполагает применение особых приемов - лидинга (leading) и лэггинга (lagging). Первый связан с сознательным "опережением ", а второй - с сознательным "запаздыванием" расчетов по одной из внешнеторговых операций.

получение дополнительного дохода путем создания спекулятивной валютной позиции;

снижение налоговых выплат.

Для достижения указанных результатов технология предполагает применение особых приемов - лидинга (leading) и лэггинга (lagging). Первый связан с сознательным "опережением ", а второй - с сознательным "запаздыванием" расчетов по одной из внешнеторговых операций.

Слайд 13Базовые технологии финансовой системы

Пуллинг

Текущие потребности в наличности каждой из дочерних компаний

международной корпорации удовлетворяются из центрального пула.

Эффект подобного управления денежными средствами состоит в том, что размер центрального пула может быть существенно меньше суммарной величины требуемых запасов наличности по подразделениям международной корпорации в случае локального управления.

Эффект подобного управления денежными средствами состоит в том, что размер центрального пула может быть существенно меньше суммарной величины требуемых запасов наличности по подразделениям международной корпорации в случае локального управления.

Слайд 14Критика финансового рынка

«несостоятельность» рынка и его ограниченность,

«несправедливое распределение доходов» и

«несправедливое распределение собственности»

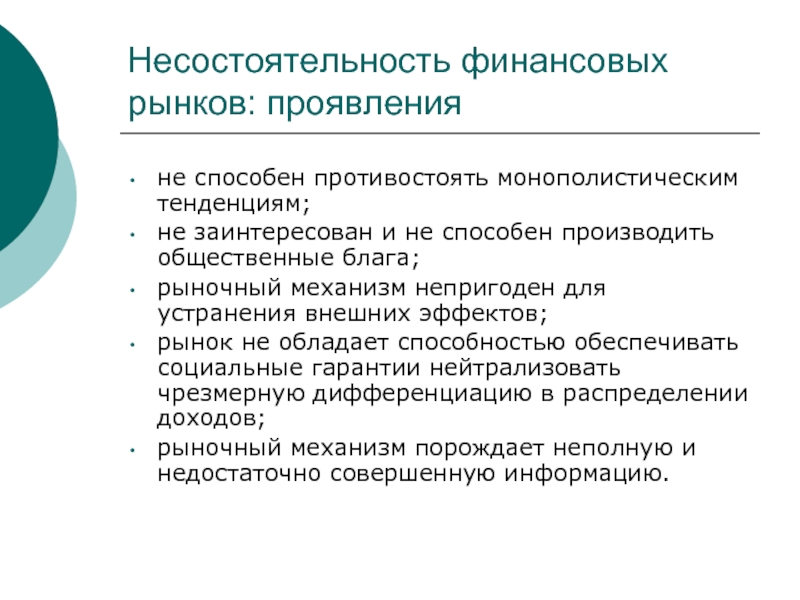

Слайд 15Несостоятельность финансовых рынков: проявления

не способен противостоять монополистическим тенденциям;

не заинтересован и не

способен производить общественные блага;

рыночный механизм непригоден для устранения внешних эффектов;

рынок не обладает способностью обеспечивать социальные гарантии нейтрализовать чрезмерную дифференциацию в распределении доходов;

рыночный механизм порождает неполную и недостаточно совершенную информацию.

рыночный механизм непригоден для устранения внешних эффектов;

рынок не обладает способностью обеспечивать социальные гарантии нейтрализовать чрезмерную дифференциацию в распределении доходов;

рыночный механизм порождает неполную и недостаточно совершенную информацию.

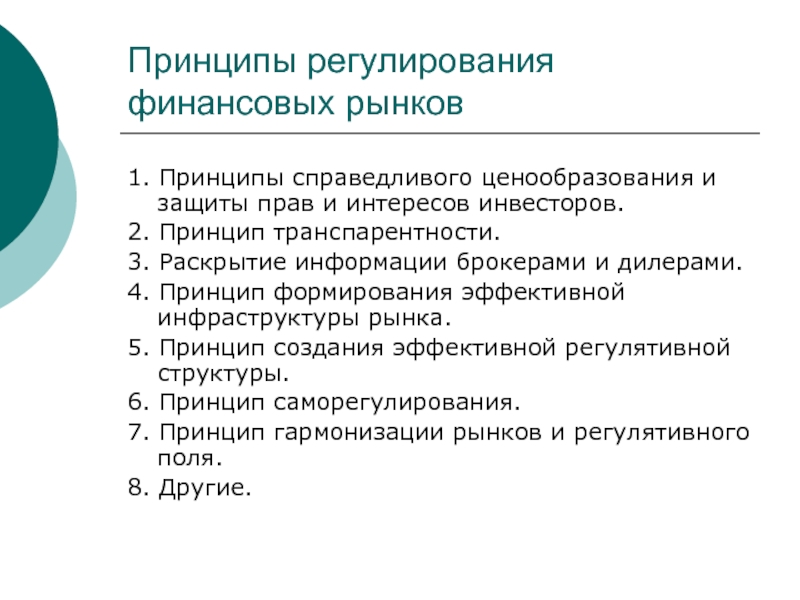

Слайд 16Принципы регулирования финансовых рынков

1. Принципы справедливого ценообразования и защиты прав и

интересов инвесторов.

2. Принцип транспарентности.

3. Раскрытие информации брокерами и дилерами.

4. Принцип формирования эффективной инфраструктуры рынка.

5. Принцип создания эффективной регулятивной структуры.

6. Принцип саморегулирования.

7. Принцип гармонизации рынков и регулятивного поля.

8. Другие.

2. Принцип транспарентности.

3. Раскрытие информации брокерами и дилерами.

4. Принцип формирования эффективной инфраструктуры рынка.

5. Принцип создания эффективной регулятивной структуры.

6. Принцип саморегулирования.

7. Принцип гармонизации рынков и регулятивного поля.

8. Другие.

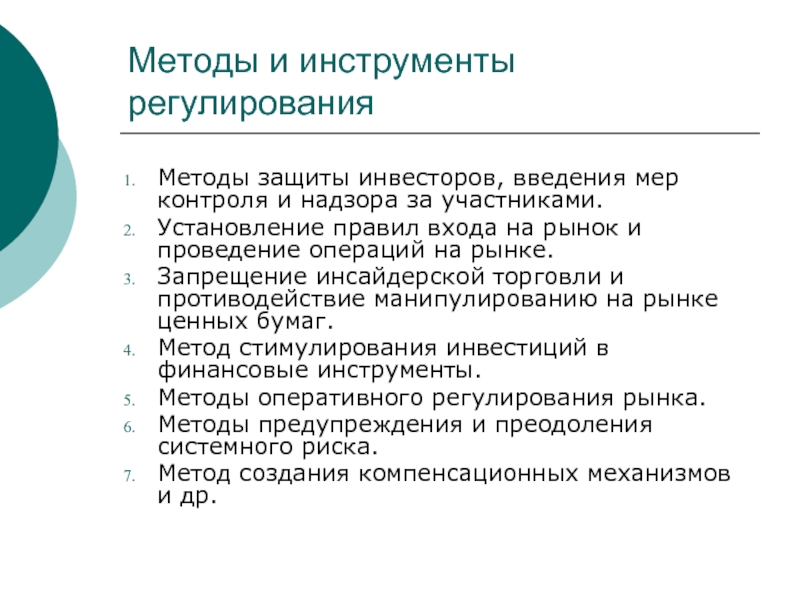

Слайд 17Методы и инструменты регулирования

Методы защиты инвесторов, введения мер контроля и надзора

за участниками.

Установление правил входа на рынок и проведение операций на рынке.

Запрещение инсайдерской торговли и противодействие манипулированию на рынке ценных бумаг.

Метод стимулирования инвестиций в финансовые инструменты.

Методы оперативного регулирования рынка.

Методы предупреждения и преодоления системного риска.

Метод создания компенсационных механизмов и др.

Установление правил входа на рынок и проведение операций на рынке.

Запрещение инсайдерской торговли и противодействие манипулированию на рынке ценных бумаг.

Метод стимулирования инвестиций в финансовые инструменты.

Методы оперативного регулирования рынка.

Методы предупреждения и преодоления системного риска.

Метод создания компенсационных механизмов и др.

Слайд 18Модели регулирования финансового рынка

Первая предполагает доминирование государственных органов и лишь небольшая

часть полномочий передается объединениям профессиональных участников рынка - саморегулирующимся организациям (СРО).

Вторая наоборот, предполагает передачу основных функций саморегулирующимся организациям, а государство оставляет за собой право контроля и возможность вмешаться в любой момент.

Вторая наоборот, предполагает передачу основных функций саморегулирующимся организациям, а государство оставляет за собой право контроля и возможность вмешаться в любой момент.

Слайд 19Регулирование финансового рынка в РФ

В Российской Федерации регулирование финансового рынка и

регулирование рынка финансовых услуг в большей степени обеспечивает государство, и в частности, Федеральная Служба по Финансовым Рынкам (ФСФР).

К государственным органам по регулированию финансового рынка также относятся Центральный Банк, Министерство финансов, Федеральная антимонопольная служба.

К государственным органам по регулированию финансового рынка также относятся Центральный Банк, Министерство финансов, Федеральная антимонопольная служба.

Слайд 20Задачи регулирования финансовых рынков

Регулирование финансовых рынков решает две основные задачи: защита

участников рынка и обеспечение финансового благополучия страны.

Защита участников рынка — это борьба как с явными финансовыми правонарушениями, так и с действиями, которые формально не являются мошенничеством, но так или иначе связаны с дезинформацией сторон, сокрытием нужных данных, раскрытием конфиденциальных данных и т.п.

Задача по обеспечению финансового благополучия страны — это, в первую очередь, задача по созданию благоприятного инвестиционного климата, по стимулированию здоровой конкуренции. При правильно организованном регулировании, все участники рынка должны быть ограничены простыми и понятными правилами игры, но сохранять достаточно свободы, чтобы эффективно развивать бизнес.

Слайд 21Цели государственного регулирования

- поддержание конкуренции и снижение издержек,

- поддержание стабильности

финансовой системы,

- защита участников финансовых рынков и

- социальная политика

- защита участников финансовых рынков и

- социальная политика

Слайд 22Прямое финансирование

Средства перемещаются непосредственно от их собственников к заемщикам.

Два традиционных способа:

Капитальное

финансирование

Финансирование на основе займов

Финансирование на основе займов

Слайд 23Косвенное финансирование

Средства, перемещающиеся от собственников к заемщикам, проходят через особые институты

(финансовые посредники), которые на разных условиях привлекают свободные денежные средства от экономических субъектов и размещают их в финансовые активы.

Услуги финансового посредника в рыночной экономике являются платными.

Услуги финансового посредника в рыночной экономике являются платными.

Слайд 24Внешние кредитные риски

1. Страновые риски

2. Политические риски

3. Макроэкономические риски

4. Инфляционные

риски

5. Отраслевые риски

6. Риски законодательных изменений

7. Риски изменения учетной ставки (ставки рефинансирования) Центральным Банком страны

5. Отраслевые риски

6. Риски законодательных изменений

7. Риски изменения учетной ставки (ставки рефинансирования) Центральным Банком страны

Слайд 25Внутренние кредитные риски

1. Риск эффективности текущей деятельности возникает в связи с отрицательными

результатами хозяйственной и финансовой деятельности предприятия-заемщика.

2. Риск ликвидности это неспособность организации отвечать по своим текущим обязательствам.

3. Риск отказа от выполнения обязательств — нежелание дебитора возвращать долг, злоупотребление доверием, возможно мошенничество.

4. Риск кредитной политики — возникает в связи с неправильным определением приоритетов и направлений кредитной политики, в результате которого величина ожидаемого уровня доходов оказывается меньше произведенных расходов.

5. Операционный (селективный) риск — вероятность неправильного определения кредитных возможностей заемщика.

6. Риск злоупотреблений кадрами предприятия — недобросовестное отношение сотрудников к выполняемым обязанностям, например, выдача кредита родственникам, знакомым без необходимого исследования их финансового положения.

2. Риск ликвидности это неспособность организации отвечать по своим текущим обязательствам.

3. Риск отказа от выполнения обязательств — нежелание дебитора возвращать долг, злоупотребление доверием, возможно мошенничество.

4. Риск кредитной политики — возникает в связи с неправильным определением приоритетов и направлений кредитной политики, в результате которого величина ожидаемого уровня доходов оказывается меньше произведенных расходов.

5. Операционный (селективный) риск — вероятность неправильного определения кредитных возможностей заемщика.

6. Риск злоупотреблений кадрами предприятия — недобросовестное отношение сотрудников к выполняемым обязанностям, например, выдача кредита родственникам, знакомым без необходимого исследования их финансового положения.

Слайд 26Прямое финансирование

Средства перемещаются непосредственно от их собственников к заемщикам.

Два традиционных способа:

Капитальное

финансирование

Финансирование на основе займов

Финансирование на основе займов

Слайд 27Косвенное финансирование

Средства, перемещающиеся от собственников к заемщикам, проходят через особые институты

(финансовые посредники), которые на разных условиях привлекают свободные денежные средства от экономических субъектов и размещают их в финансовые активы.

Услуги финансового посредника в рыночной экономике являются платными.

Услуги финансового посредника в рыночной экономике являются платными.

Слайд 29Срочные контракты: виды

Форвард

Фьючерс

Опцион

Своп

Рынки с физической поставкой актива и контракты без физической

поставки актива (расчетные контракты).