- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Экономическая сущность налогов презентация

Содержание

- 1. Экономическая сущность налогов

- 2. Национальное богатство по методологии Всемирного банка, представляет

- 3. В процессе создания ВВП и его распределения

- 4. Национальное богатство = Физический капитал + человеческий капитал +природный капитал

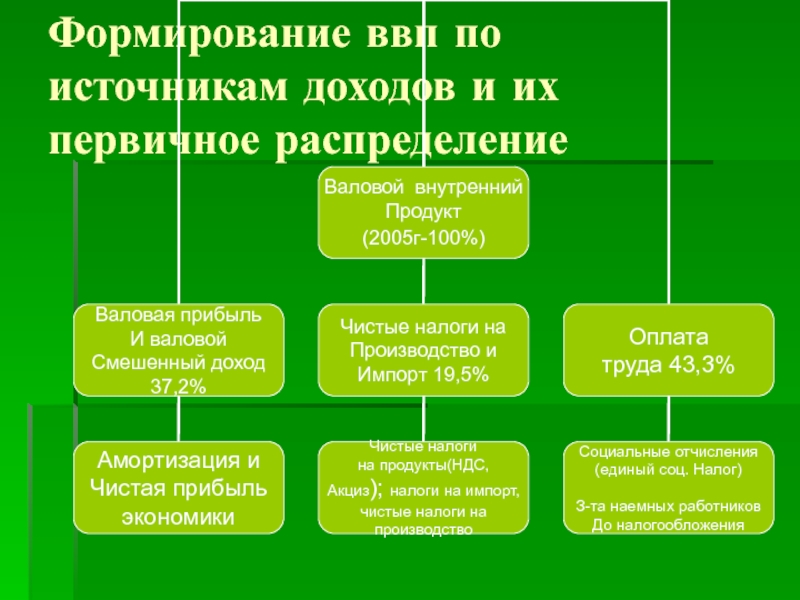

- 5. Формирование ввп по источникам доходов и их первичное распределение

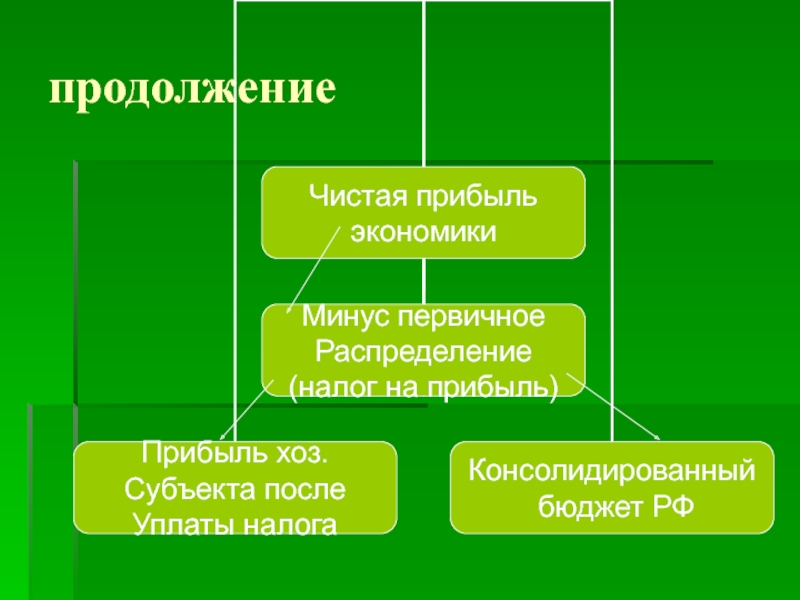

- 6. продолжение

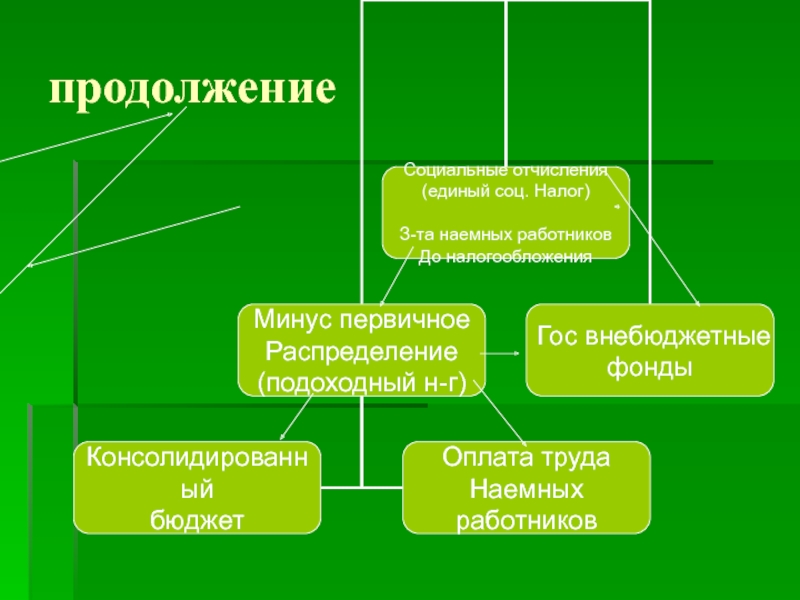

- 7. продолжение

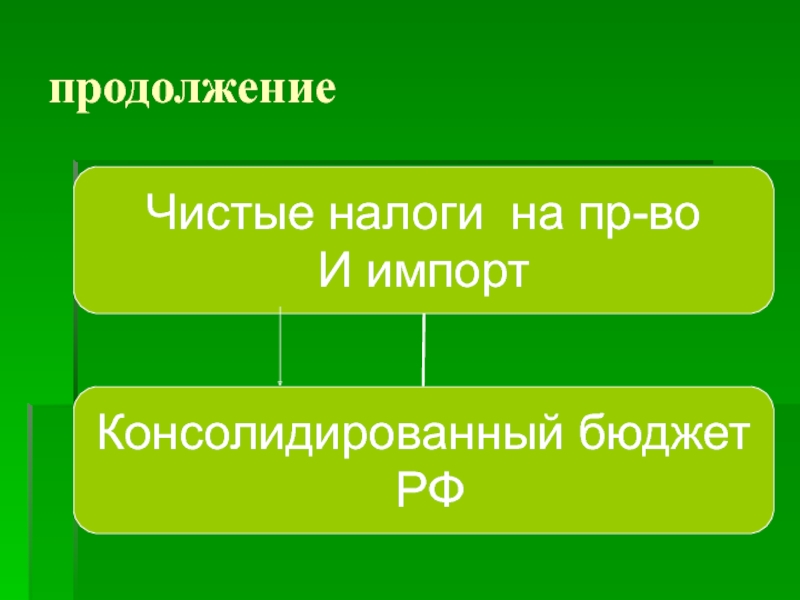

- 8. продолжение

- 9. Под бюджетом как экономической категорией следует понимать

- 10. Доходы бюджетов образуются за счет: а) налоговых

- 11. Другой аспект этой обратной взаимосвязи заключается в

- 12. Каким же образом государственные расходы увеличивают национальное

- 13. Во-вторых, государственные расходы повышают эффективность использования накопленных

- 14. социально-экономическую сущность налогов следует определить как

- 15. Функция налога Способ выражения св-в налога как экономической категории

- 16. Функции налогов

- 17. Фискальная функция (от лат. — государственная казна)

- 18. Распределительная (социальная) функция выражает социально-экономическую сущность налога

- 19. Контрольная функция налогов заключается в обеспечении государственного

- 20. Регулирующая функция проявляется через комплекс мероприятий в

- 21. Стимулирующая заключается в формировании посредством налогообложения определенных

- 22. Дестимулирующая подфункция, напротив, заключается в формировании посредством

- 23. принципы налогообложения — это базовые идеи,

- 24. Классификация налогов — это обоснованное распределение налогов

- 25. Классификация налогов Классификационные признаки

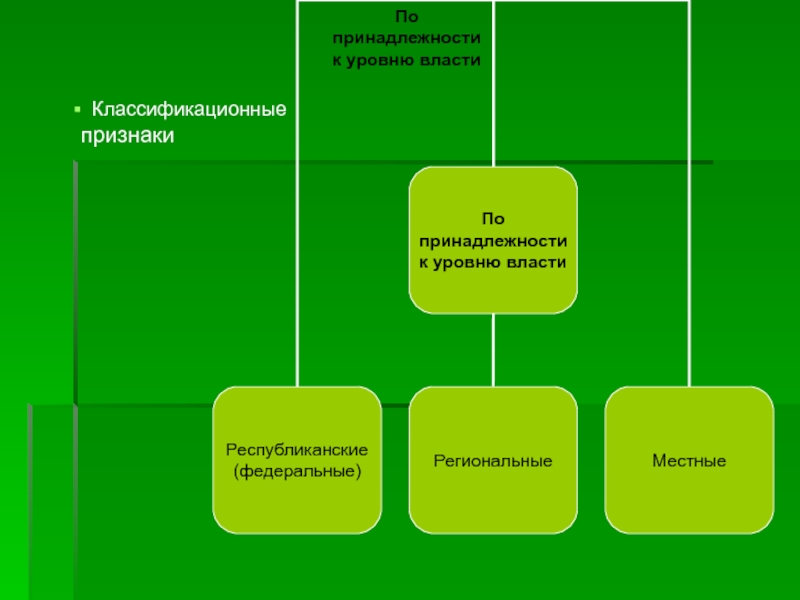

- 26. По принадлежности к уровню власти Классификационные признаки

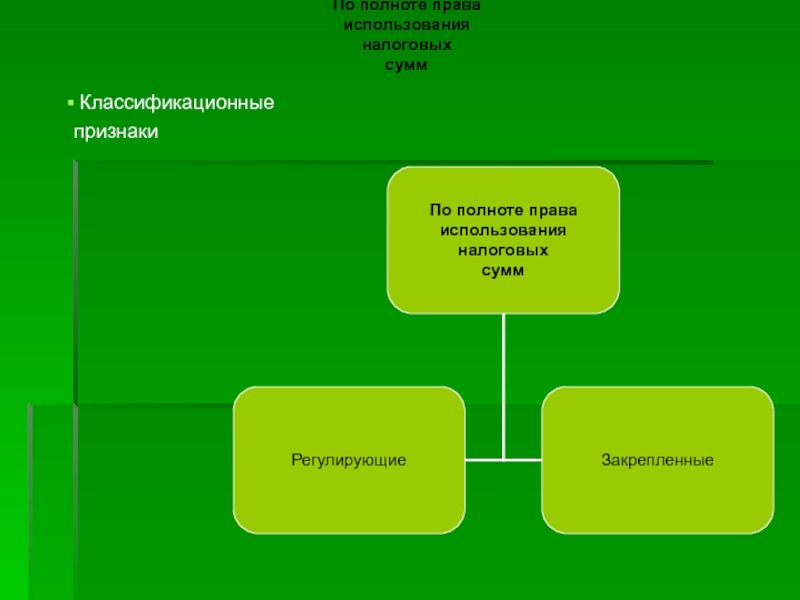

- 27. По полноте права использования налоговых сумм Классификационные признаки

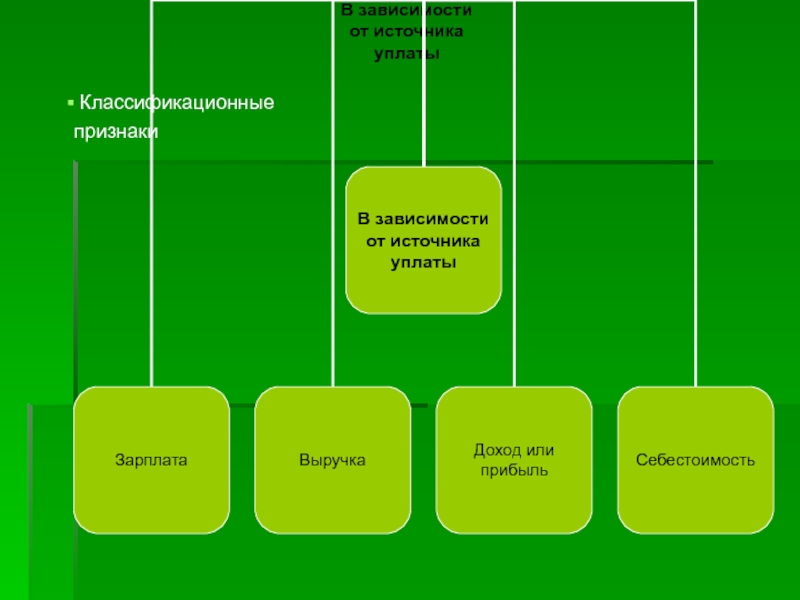

- 28. В зависимости от источника уплаты Классификационные признаки

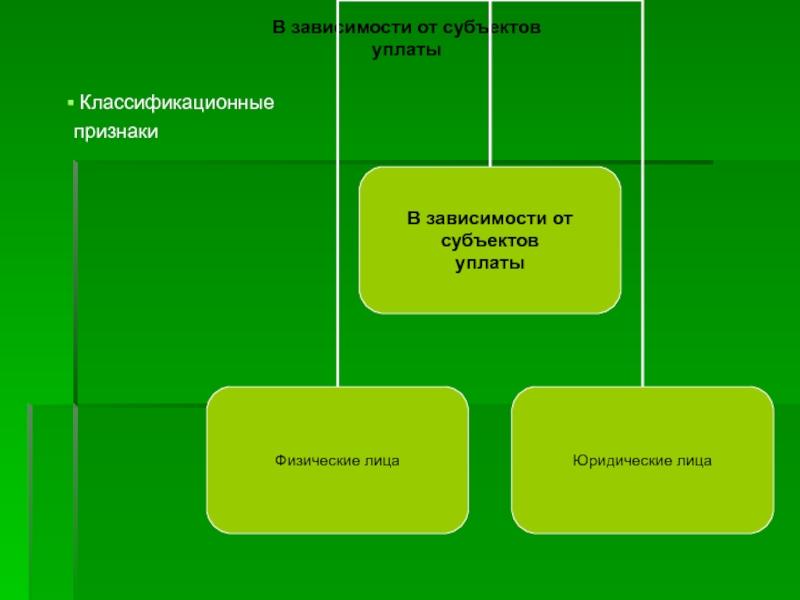

- 29. В зависимости от субъектов уплаты Классификационные признаки

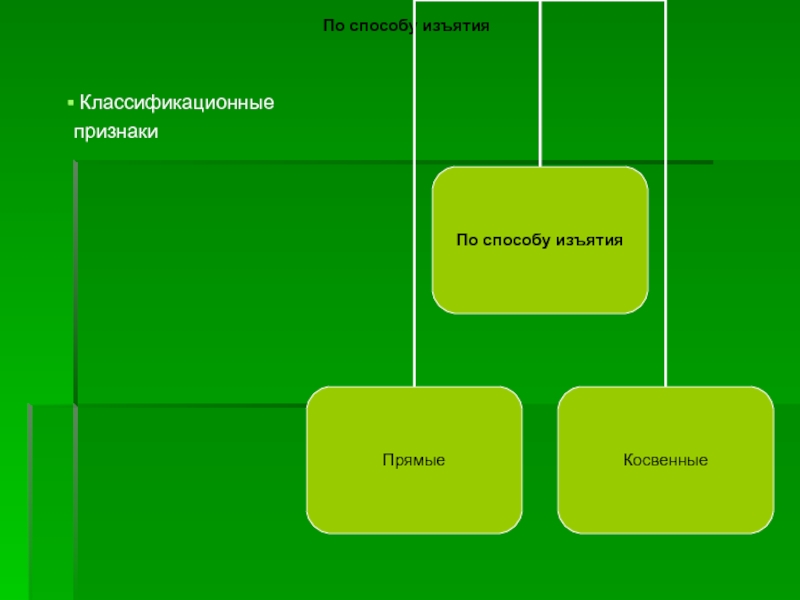

- 30. По способу изъятия Классификационные признаки

- 31. Прямые налоги — это налоги, взимаемые

- 32. Косвенные налоги — налоги, взимаемые в

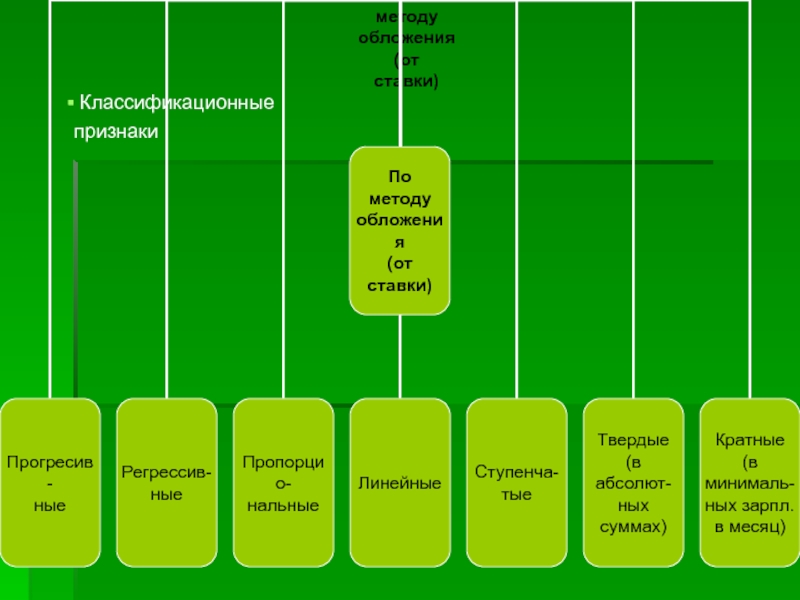

- 33. По методу обложения (от ставки) Классификационные признаки

- 34. По способу обложения Классификационные признаки

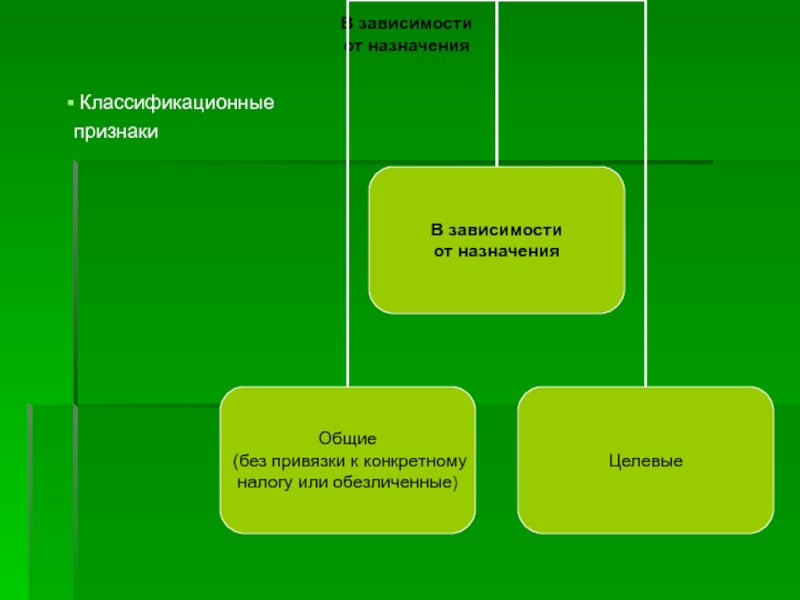

- 35. В зависимости от назначения Классификационные признаки

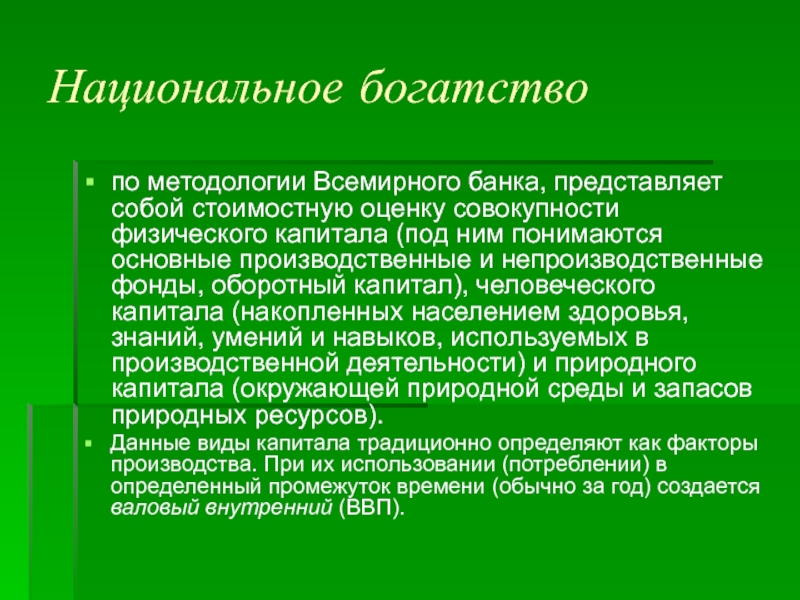

Слайд 2Национальное богатство

по методологии Всемирного банка, представляет собой стоимостную оценку совокупности физического

Данные виды капитала традиционно определяют как факторы производства. При их использовании (потреблении) в определенный промежуток времени (обычно за год) создается валовый внутренний (ВВП).

Слайд 3В процессе создания ВВП и его распределения между владельцами факторов производства

Именно в данном процессе заключен экономический смысл налогообложения

Слайд 9Под бюджетом как экономической категорией следует понимать совокупность экономических отношений, возникающих

Слайд 10Доходы бюджетов образуются за счет: а) налоговых доходов; б) неналоговых доходов;

Слайд 11Другой аспект этой обратной взаимосвязи заключается в выборе приоритетов расходования централизованных

Слайд 12Каким же образом государственные расходы увеличивают национальное богатство страны и далее

Во-первых, государственные расходы напрямую увеличивают накопление всех видов капитала, составляющих основу национального богатства.

Так, расходы на разведку месторождений полезных ископаемых, природоохранные мероприятия и воспроизводство возобновляемых природных ресурсов позволяют сохранять и даже увеличивать имеющийся в стране природный капитал. Социально ориентированные расходы, обеспечивающие доступное и качественное здравоохранение, образование, формирующие систему равных возможностей для разных слоев населения и позволяющие нивелировать социальные диспропорции, возникающие в обществе, повышают качество человеческого потенциала, а следовательно, увеличивают человеческий капитал страны. Расходы экономического характера — государственные инвестиции, государственный заказ, поддержка отдельных отраслей — увеличивают физический капитал страны.

Слайд 13Во-вторых, государственные расходы повышают эффективность использования накопленных в стране видов капитала

Выверенное законодательство, устанавливающее четкие нормы и правила поведения на рынке владельцев факторов производства, стабильная налоговая система, развитая и независимая судебная система снижают возможность «чиновничьего» произвола, обеспечивают гарантии защиты частной собственности, позволяя более эффективно использовать национальное богатство. Кроме того, финансирование реализуемых государством контрольных функций (через налоговые, таможенные, правоохранительные органы, государственный аудит, государственное казначейство, счетную палату и другие органы) как на этапе сбора налогов, т.е. формирования бюджета, так и на этапе расходования бюджетных средств повышает эффективность этих процессов.

Слайд 14

социально-экономическую сущность налогов следует определить как перераспределение государством определенной части валового

Слайд 17Фискальная функция

(от лат. — государственная казна) является основной функцией налогов, отражая

Слайд 18Распределительная (социальная) функция

выражает социально-экономическую сущность налога как особого инструмента распределительных отношений,

Слайд 19Контрольная функция налогов

заключается в обеспечении государственного контроля за финансово-хозяйственной деятельностью организаций

Государственный контроль является важным фактором, препятствующим уклонению от уплаты налогов и развитию теневого сектора экономики. Кроме того, данная функция способствует повышению эффективности реализации других функций налогов, в первую очередь фискальной — через сопоставление налоговых доходов с финансовыми потребностями государств.

Слайд 20Регулирующая функция

проявляется через комплекс мероприятий в сфере налогообложения, направленных на усиление

Слайд 21Стимулирующая

заключается в формировании посредством налогообложения определенных стимулов развития для целевых категорий

Она реализуется через систему налоговых преференций для этих категории и видов деятельности: льготные режимы налогообложения, пониженные налоговые ставки, налоговые кредиты и каникулы, различные освобождения, вычеты и т.д. К целевым категориям налогоплательщиков, как правило, относятся малые предприятия, благотворительные фонды, общественные организации, предприятия инвалидов и др. К целевым видам деятельности, стимулирование развития которых традиционно поддерживается государством, чаще всего относятся сельское хозяйство, образование, наука, здравоохранение, благотворительная, религиозная и просветительская деятельность.

Слайд 22Дестимулирующая подфункция, напротив, заключается в формировании посредством налогообложения определенных барьеров для

Слайд 23

принципы налогообложения — это базовые идеи, правила и положения, применяемые в

Слайд 24Классификация налогов — это обоснованное распределение налогов и сборов по определенным

Слайд 31

Прямые налоги — это налоги, взимаемые непосредственно с дохода или имущества

Слайд 32

Косвенные налоги — налоги, взимаемые в процессе оборота товаров (работ и

Характерным примером косвенного налогообложения служат такие признанные общемировой практикой налоги, как НДС, акцизы, таможенные пошлины