- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

биржевое дело презентация

Содержание

- 1. биржевое дело

- 2. Функции финансовых рынков: аккумулирование финансовых ресурсов;

- 3. Биржа – это организованный и регулярно действующий

- 5. биржевая деятельность Концентрация в местах производства

- 6. Функции биржи: Организация биржевых собраний (торговых

- 7. Основные типы систем организации торговли на бирже

- 8. Характеристики биржевого рынка Ликвидность; Быстрота выполнения биржевых

- 9. . 1. Аукционный рынок Аукцион с маркет-мейкерами

- 10. Быки и медведи “Быком”, в общем

- 11. Биржевые заказы классифицируются по трем признакам:

- 12. . по цене исполнения:

- 13. по времени исполнения Однодневные заказы (day orders).

- 14. . Лимитные заказ - приказ покупать (продавать)

- 15. . Уровень сопротивления – цена, по достижении

- 16. . Заказы на усмотрение брокера Заказы на

- 17. Система финансовых расчетов и механизм гарантирования сделок.

- 18. . Понятие и виды маржи во фьючерсной

- 19. Биржи обычно устанавливают уровень первоначального депозита

- 20. Первоначальную маржу можно внести: 1. Наличные денежные

- 21. Все биржи устанавливают, что как только

- 22. . Опцион можно определить как право купить

- 23. . По технике осуществления различают два вида

- 24. . Покупателя опциона также называют держателем опциона.

- 25. . Опцион, дающий его покупателю прибыль при

- 26. . Цена опциона складывается под воздействием трех

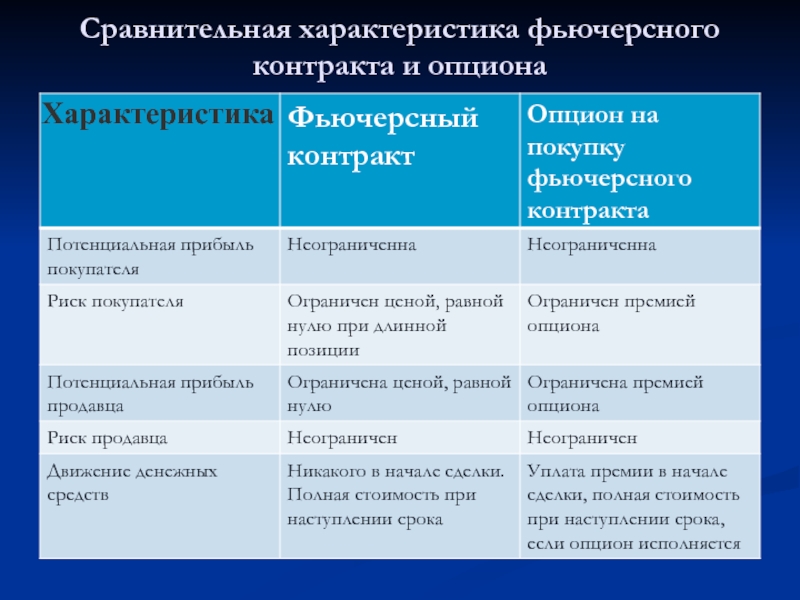

- 27. Сравнительная характеристика фьючерсного контракта и опциона

- 28. Центральные службы биржи • операционный зал;

Слайд 2Функции финансовых рынков:

аккумулирование финансовых ресурсов;

формирование цен на свободные финансовые ресурсы;

распределение финансовых

ресурсов в соответствии со спросом на них и покупательной способности субъектов финансовых отношений;

снижение совокупных общественных затрат по аккумулированию, распределению и использованию финансовых ресурсов.

снижение совокупных общественных затрат по аккумулированию, распределению и использованию финансовых ресурсов.

Слайд 3Биржа – это организованный и регулярно действующий в определенном месте и

по установленным правилам оптовый рынок.

Биржи подразделяются на:

товарные;

фондовые;

валютные;

биржи срочных контрактов.

Биржи подразделяются на:

товарные;

фондовые;

валютные;

биржи срочных контрактов.

Слайд 5биржевая деятельность

Концентрация в местах производства и потребления товаров (т.е. в

крупных промышленных и финансовых центрах);

Торговля ведется по специфическим видам товаров и крупными партиями;

Торговля ведется часто в отсутствие реального товара;

Торговые сессии проводятся регулярно при возможности концентрации спроса и предложения продавцов и покупателей во времени и пространстве;

Характеризуются свободным ценообразованием;

Торговля ведется биржевыми посредниками при обеспечении открытости и гласности торгов.

Торговля ведется по специфическим видам товаров и крупными партиями;

Торговля ведется часто в отсутствие реального товара;

Торговые сессии проводятся регулярно при возможности концентрации спроса и предложения продавцов и покупателей во времени и пространстве;

Характеризуются свободным ценообразованием;

Торговля ведется биржевыми посредниками при обеспечении открытости и гласности торгов.

Слайд 6Функции биржи:

Организация биржевых собраний (торговых сессий) для проведения гласных публичных торгов;

Разработка

биржевых стандартов и контрактов;

Выявление и регулирование биржевых цен;

Биржевое страхование (хеджирование, от англ. hedge - ограда, загородка) участников биржевой торговли;

Биржевой арбитраж;

Система клиринга и расчетов;

Деятельность по приданию гласности информации о текущих котировках и результатах произведенных биржевых операций.

Выявление и регулирование биржевых цен;

Биржевое страхование (хеджирование, от англ. hedge - ограда, загородка) участников биржевой торговли;

Биржевой арбитраж;

Система клиринга и расчетов;

Деятельность по приданию гласности информации о текущих котировках и результатах произведенных биржевых операций.

Слайд 7Основные типы систем организации торговли на бирже

Непрерывный рынок (Continuous Market)

Дискретный рынок

(онкольный)(Call Market)

Слайд 8Характеристики биржевого рынка

Ликвидность;

Быстрота выполнения биржевых операций;

Прозрачность рынка

Выявления цен;

Трансакционные издержки;

Справедливость (одинаковое отношение)

по отношению к инвестору;

Надежность кредитной цепочки;

Надежность рынка в общем.

Надежность кредитной цепочки;

Надежность рынка в общем.

Слайд 9.

1. Аукционный рынок

Аукцион с маркет-мейкерами

Аукцион без маркет-мейкеров

2. Дилерский рынок

неэлектронный

электронный

Маркетмейкер (англ. Market

maker — создатель рынка) — фирма брокер/дилер, берет на себя риск приобретения и хранения на своих счетах ценных бумаг определенного эмитента.

Слайд 10Быки и медведи

“Быком”, в общем случае называется любой участник рынка, заинтересованный

в том, чтобы цены на конкретные акции (или рынок в целом) повышались, а для “медведя” – наоборот, понижались.

Слайд 11Биржевые заказы классифицируются по трем признакам:

по виду производимой операции;

Заказы на покупку

( Buy);

Заказы на продажу. Всегда имеют отметку о том, какая продажа, обычная ( Sell long) или короткая (Sell short) производится (это делается потому, что короткие продажи регламентируются особыми правилами: нельзя коротко продавать при падающем рынке).

Заказы на продажу. Всегда имеют отметку о том, какая продажа, обычная ( Sell long) или короткая (Sell short) производится (это делается потому, что короткие продажи регламентируются особыми правилами: нельзя коротко продавать при падающем рынке).

Слайд 12.

по цене исполнения:

Рыночные заказы (market orders);

Лимитные заказы (limit orders);

Стоп-заказы (stop orders);

Лимитные стоп-заказы;

Альтернативные заказы

Стоп-заказы (stop orders);

Лимитные стоп-заказы;

Альтернативные заказы

Слайд 13по времени исполнения

Однодневные заказы (day orders). Заказ действителен в течение одного

биржевого дня. Как правило, по умолчанию заказ является однодневным.

Заказы, действительные до момента из аннулирования (GTC – Good Till Cancelled).

Заказы, действительные до момента из аннулирования (GTC – Good Till Cancelled).

Слайд 14.

Лимитные заказ - приказ покупать (продавать) при достижении заданной цены или

лучше.

Рыночный заказ- заказ на покупку (продажу), который должен быть выполнен по наилучшей в данный момент на рынке цене.

(текущая цена).

Стоп-заказ (stop order) – это такой заказ, к котором инвестор указывает так называемую стоп-цену (stop price), по достижении которой рынком этот заказ превращается в рыночный.

Рыночный заказ- заказ на покупку (продажу), который должен быть выполнен по наилучшей в данный момент на рынке цене.

(текущая цена).

Стоп-заказ (stop order) – это такой заказ, к котором инвестор указывает так называемую стоп-цену (stop price), по достижении которой рынком этот заказ превращается в рыночный.

Слайд 15.

Уровень сопротивления – цена, по достижении которой с точки зрения этих

инвесторов должен произойти резкий рост цен на данную акцию. Поэтому они выставляют стоп-заказы на покупку несколько выше данного уровня сопротивления, с тем чтобы, купив эту акцию, в дальнейшем продать ее по более дорогой цене.

Заказы, выполняемые по цене открытия и закрытия

Заказы, выполняемые по цене открытия и закрытия

Слайд 16.

Заказы на усмотрение брокера

Заказы на полное усмотрение брокера; т.е. инвестор оставляет

брокеру некоторую денежную сумму, а брокер определяет какого эмитента акции купить/продать в каком количестве, в какое время и по какой цене;

Заказы на частичное усмотрение брокера; т.е. инвестор определяет эмитента, купить ли продать акции и в каком количестве, а на усмотрение брокера остается цена и время покупки в течение рабочего дня.

Заказы на частичное усмотрение брокера; т.е. инвестор определяет эмитента, купить ли продать акции и в каком количестве, а на усмотрение брокера остается цена и время покупки в течение рабочего дня.

Слайд 17Система финансовых расчетов и механизм гарантирования сделок.

Расчетная палата :

• гарантирует

исполнение всех фьючерсных контрактов;

• регистрирует заключенные сделки;

• устанавливает размеры маржи и взимает ее по заключенным фьючерсным контрактам;

• ежедневно проводит пересчет всех открытых позиций, осуществляет контроль за перечислением выигрышей и проигрышей членов расчетной палаты;

• ликвидирует взаимопогашающиеся контракты и проводит расчеты по ним;

• организует исполнение фьючерсных контрактов.

• регистрирует заключенные сделки;

• устанавливает размеры маржи и взимает ее по заключенным фьючерсным контрактам;

• ежедневно проводит пересчет всех открытых позиций, осуществляет контроль за перечислением выигрышей и проигрышей членов расчетной палаты;

• ликвидирует взаимопогашающиеся контракты и проводит расчеты по ним;

• организует исполнение фьючерсных контрактов.

Слайд 18. Понятие и виды маржи во фьючерсной торговле

• первоначальная маржа является

депозитом, который вносится при открытии фьючерсной позиции;

• вариационная маржа представляет собой перевод денежных средств, который обеспечивает соответствие стоимости обеспечения новой стоимости контракта после изменения цен.

• вариационная маржа представляет собой перевод денежных средств, который обеспечивает соответствие стоимости обеспечения новой стоимости контракта после изменения цен.

Слайд 19

Биржи обычно устанавливают уровень первоначального депозита по формуле: т + 3S,

где т — средняя ежедневных абсолютных изменений стоимости фьючерсного контракта; S — стандартное отклонение от этих ежедневных изменений (колебаний), измеряемое исходя из определенного промежутка времени в недавнем прошлом.

Слайд 20Первоначальную маржу можно внести:

1. Наличные денежные средства.

2. Государственные ценные бумаги.

3. Перевод избыточных средств или ценных бумаг с других счетов

4. Акции биржи или расчетной палаты биржи.

5. Аккредитив.

6. Складское свидетельство.

Слайд 21

Все биржи устанавливают, что как только сумма первоначальной маржи клиента уменьшилась

до определенного уровня, называемого поддерживающей маржей, брокер может потребовать от клиента дополнительные средства. Это называется требованием пополнения вариационной маржи

маржа выполняет функцию барометра прибылей и убытков клиента за день.

маржа выполняет функцию барометра прибылей и убытков клиента за день.

Слайд 22.

Опцион можно определить как право купить или продать определенную ценность (товар,

ценную бумагу или фьючерсный контракт), которую одна из сторон приобретает на особых условиях в обмен на уплату премии. При этом другая сторона обязуется потребованию контрагента обеспечить осуществление этого права, возлагая на себя обязанность передать или принять предмет сделки но фиксированной цене.

Слайд 23.

По технике осуществления различают два вида опционов:

• опцион с правом покупки

или на покупку;

• опцион с правом продажи или на продажу;

Цена, по которой покупатель опциона на покупку имеет право купить фьючерсный контракт, а покупатель опциона на продажу — продать фьючерсный контракт, называется базисной ценой, ценой исполнения или ценой столкновения.

• опцион с правом продажи или на продажу;

Цена, по которой покупатель опциона на покупку имеет право купить фьючерсный контракт, а покупатель опциона на продажу — продать фьючерсный контракт, называется базисной ценой, ценой исполнения или ценой столкновения.

Слайд 24.

Покупателя опциона также называют держателем опциона.

Продавца опциона называют подписчиком опциона.

Когда заключается опционная сделка, то продавец открывает по данной сделке короткую позицию, а покупатель — длинную позицию. В соответствии с этим термины «короткий колл» и «короткий пут» будут означать продажу опционов на покупку или продажу, а термины «длинный колл» и «длинный пут» — покупку опционов на покупку и продажу.

Слайд 25.

Опцион, дающий его покупателю прибыль при его реализации, называется опционом «при

деньгах или денежным.

Когда текущие цены фьючерсных контрактов совпадают с ценой столкновения, такой опцион называется нулевым, паритетным или опционом «при своих».

Опцион, реализация которого не приносит прибыль, называется опционом «без денег. Это происходит, когда цена столкновения опциона на покупку выше цены фьючерсного контракта.

Когда текущие цены фьючерсных контрактов совпадают с ценой столкновения, такой опцион называется нулевым, паритетным или опционом «при своих».

Опцион, реализация которого не приносит прибыль, называется опционом «без денег. Это происходит, когда цена столкновения опциона на покупку выше цены фьючерсного контракта.

Слайд 26.

Цена опциона складывается под воздействием трех факторов:

а) временной стоимости;

б) внутренней (самостоятельной)

стоимости;

в) неустойчивости.

в) неустойчивости.

Слайд 28Центральные службы биржи

• операционный зал;

• головные офисы брокерских

фирм;

• регистрационное бюро;

• система связи и информации

• регистрационное бюро;

• система связи и информации