- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Методы учета инвестиций Основные принципы консолидации презентация

Содержание

- 1. Методы учета инвестиций Основные принципы консолидации

- 2. Содержание Консолидация – введение Определения и классификация

- 3. Консолидация – Введение КОНСОЛИДИРОВАННАЯ

- 4. Определения КОМПАНИЯ – это любая компания

- 5. Определения КОНТРОЛЬ – полномочия на управление

- 6. Определения НЕКОНТРОЛИРУЮЩАЯ ДОЛЯ– это часть чистых

- 7. Определения АССОЦИИРОВАННАЯ КОМПАНИЯ – это компания,

- 8. Возможные методы учета инвестиций Стандарты МСФО

- 9. Стандарты МСФО Консолидация МСФО 14 МСФО

- 10. Уровень контроля Уровень контроля 20 %

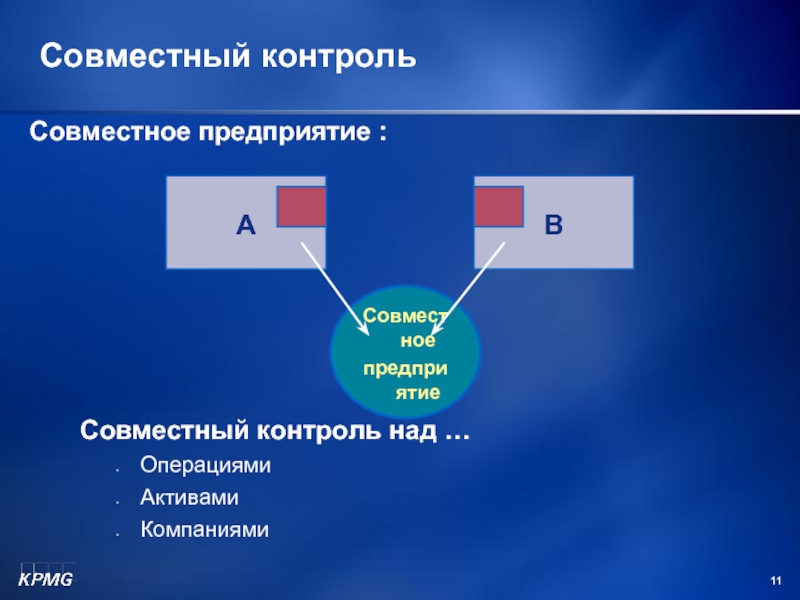

- 11. Совместный контроль A B Совместное

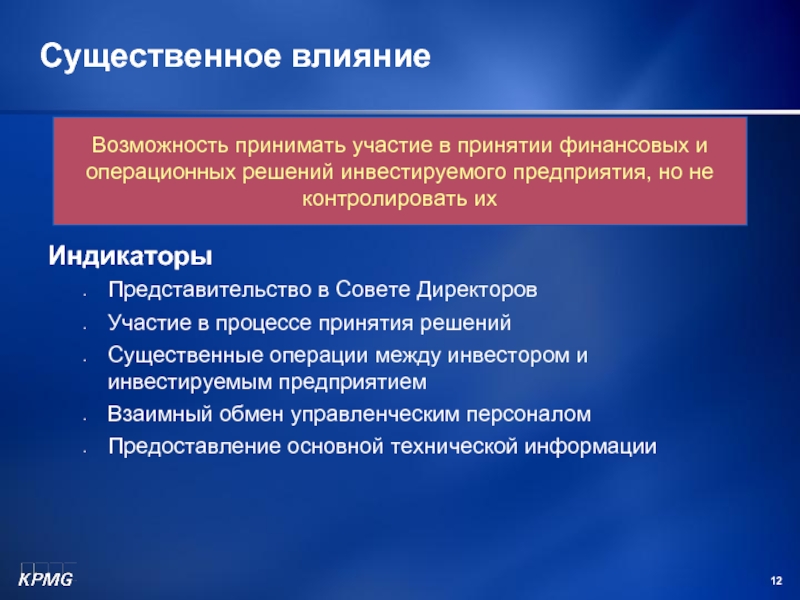

- 12. Существенное влияние Индикаторы Представительство в Совете Директоров

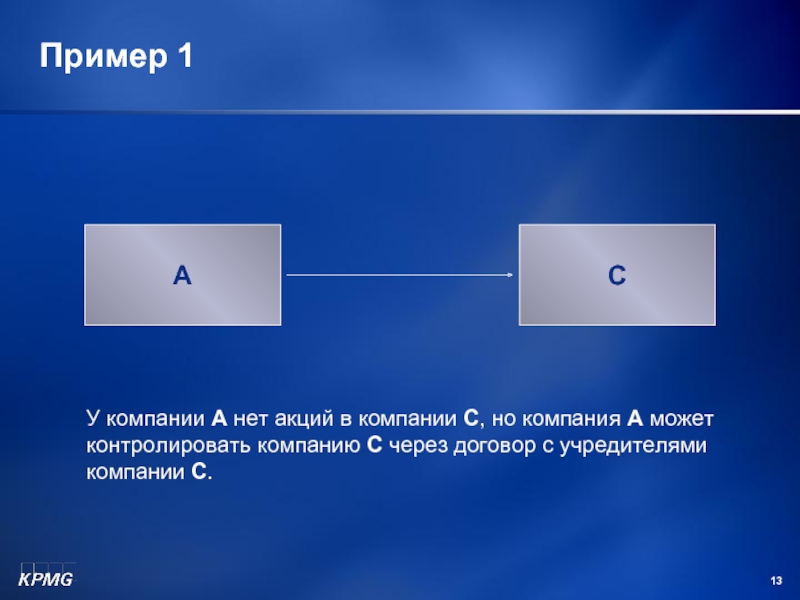

- 13. Пример 1 А С У компании А

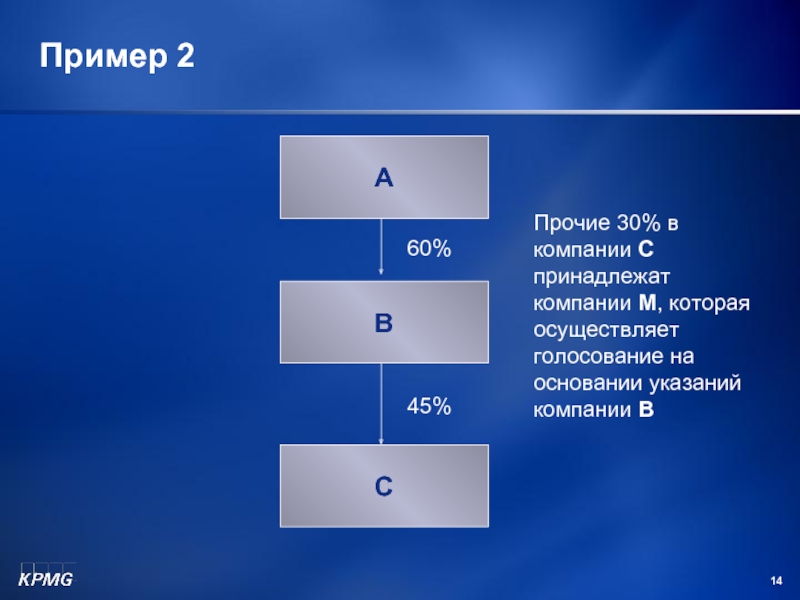

- 14. Пример 2 А В С 60% 45%

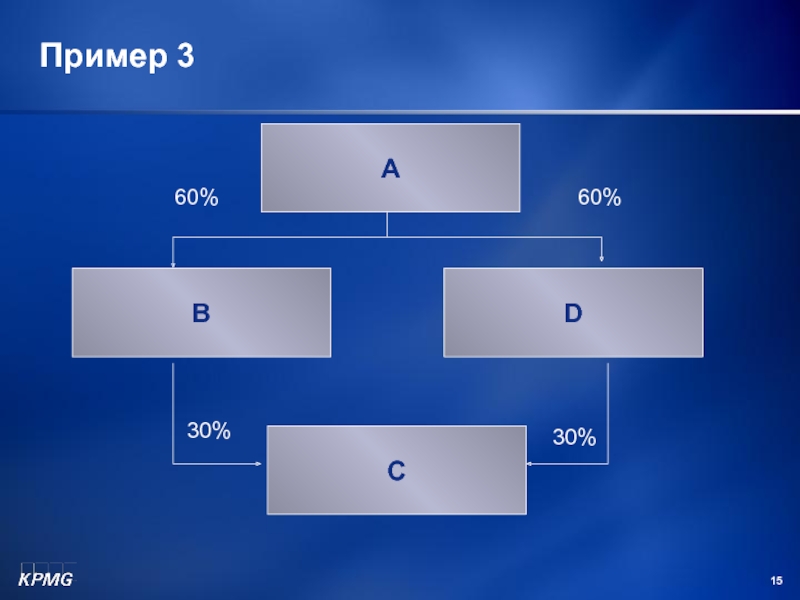

- 15. Пример 3 А В D C 60% 60% 30% 30%

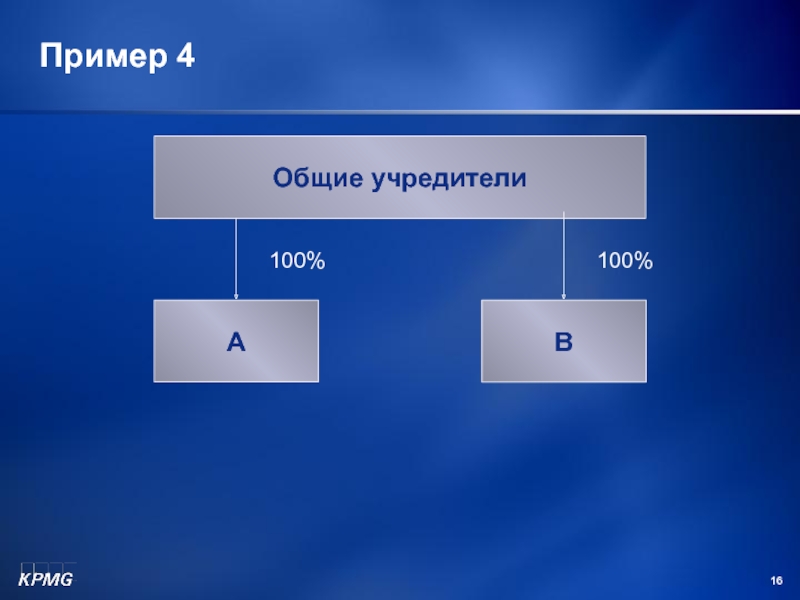

- 16. Пример 4 Общие учредители А В 100% 100%

- 17. Основные принципы консолидации Процесс консолидации может быть

- 18. Методы консолидации

- 19. Методы консолидации Методы формирования консолидированной финансовой отчетности

- 20. Техника консолидации Перед началом консолидации у

- 21. Техника консолидации Периодичность финансовых отчетов и

- 22. Техника консолидации Бухгалтерский баланс группы компаний, как

- 23. Техника консолидации Первоначальная работа заключается в суммировании

- 24. Примеры распространенных операций

- 25. Примеры распространенных операций Операция 1 Поскольку

- 26. Примеры распространенных операций Операция 2 Прибыль

- 27. Примеры распространенных операций Операция 3 При

- 28. Примеры распространенных операций Операция 4 При

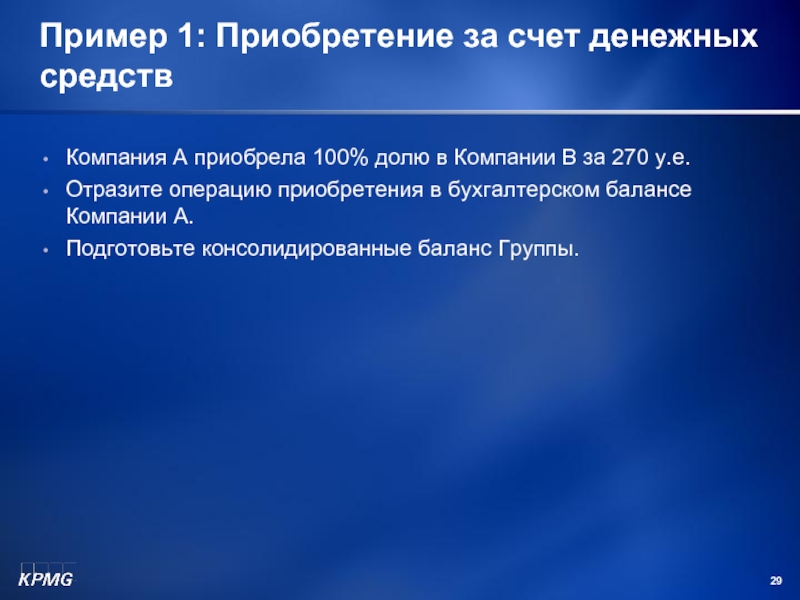

- 29. Пример 1: Приобретение за счет денежных средств

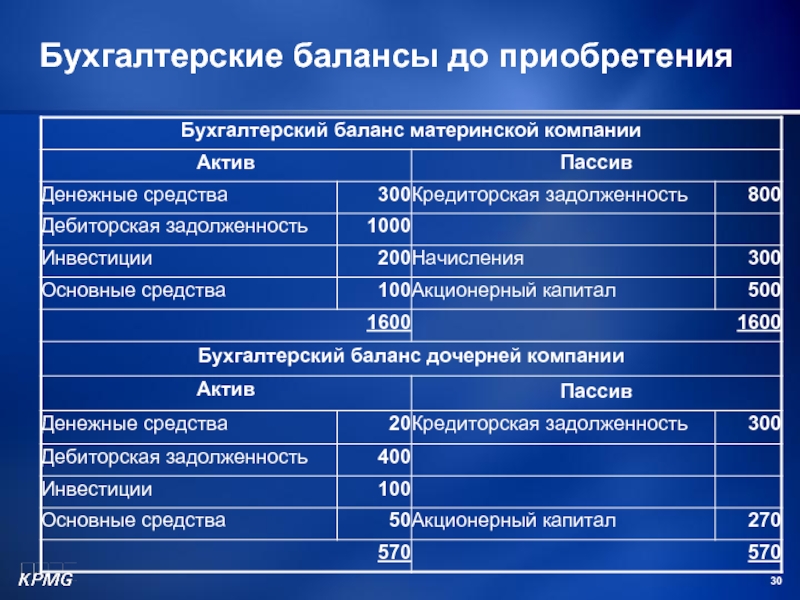

- 30. Бухгалтерские балансы до приобретения

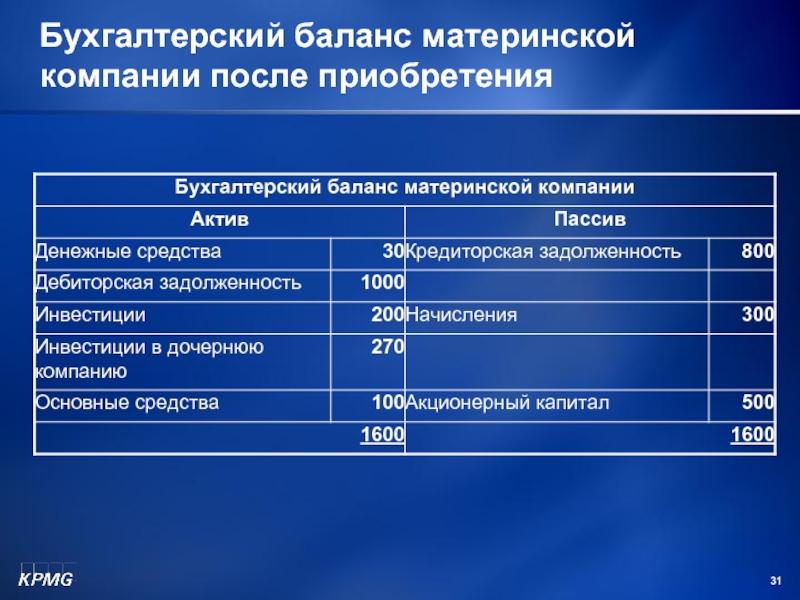

- 31. Бухгалтерский баланс материнской компании после приобретения

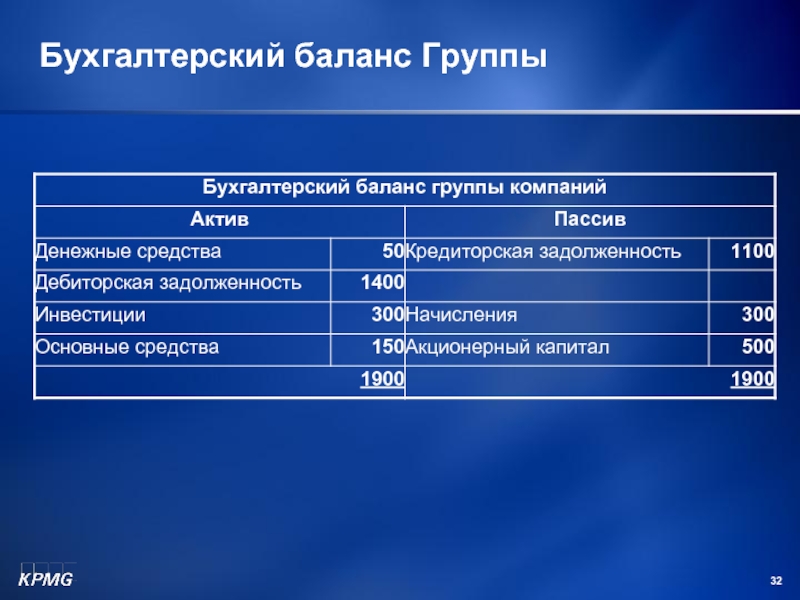

- 32. Бухгалтерский баланс Группы

- 33. Способы приобретения Приобретение с оплатой денежными средствами Приобретение в обмен на акции

- 34. Приобретение с оплатой денежными средствами В бухгалтерском

- 35. Пример 2: Приобретение в обмен на акции

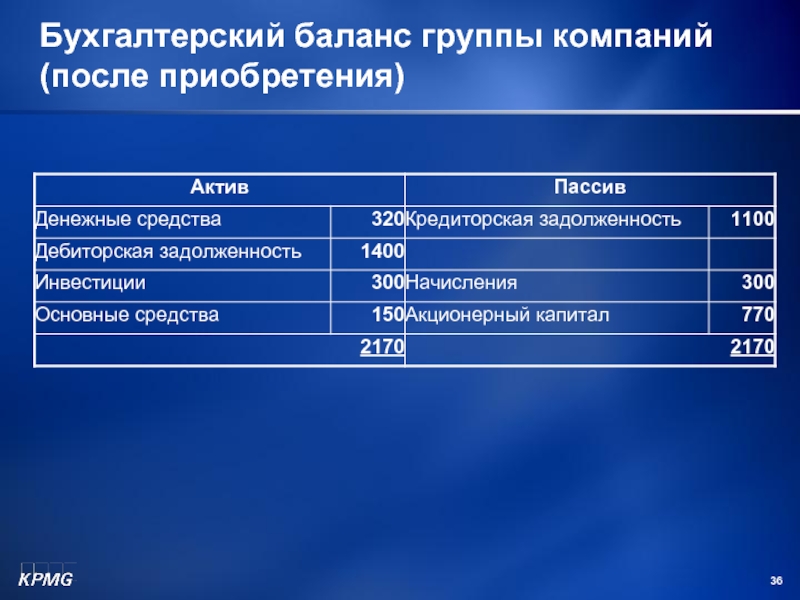

- 36. Бухгалтерский баланс группы компаний (после приобретения)

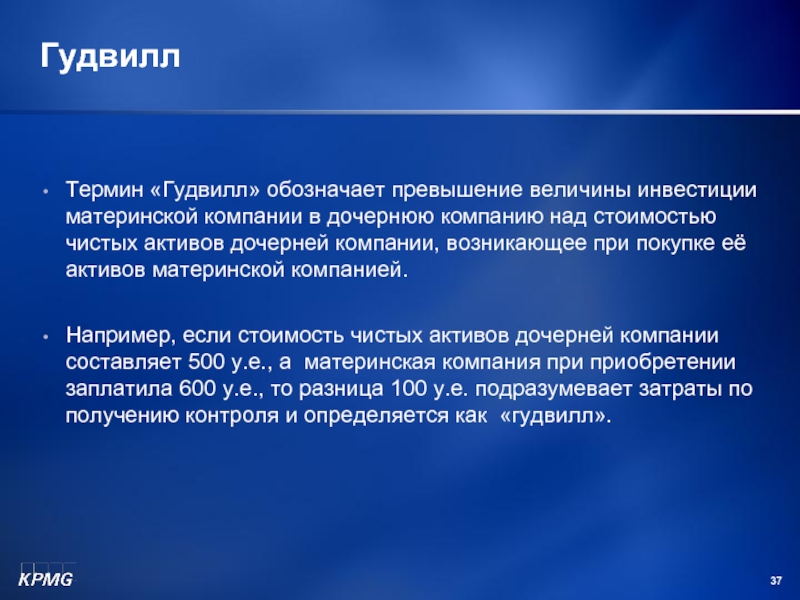

- 37. Гудвилл Термин «Гудвилл» обозначает превышение

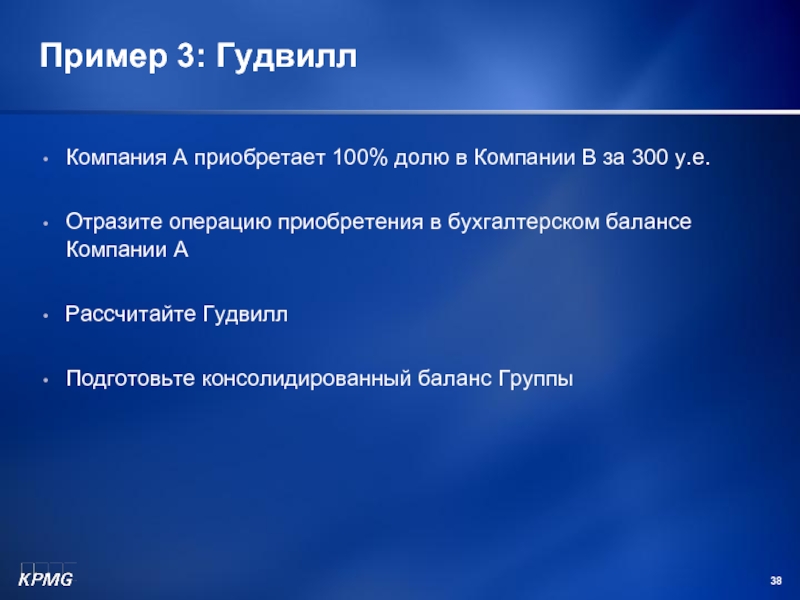

- 38. Пример 3: Гудвилл Компания А приобретает

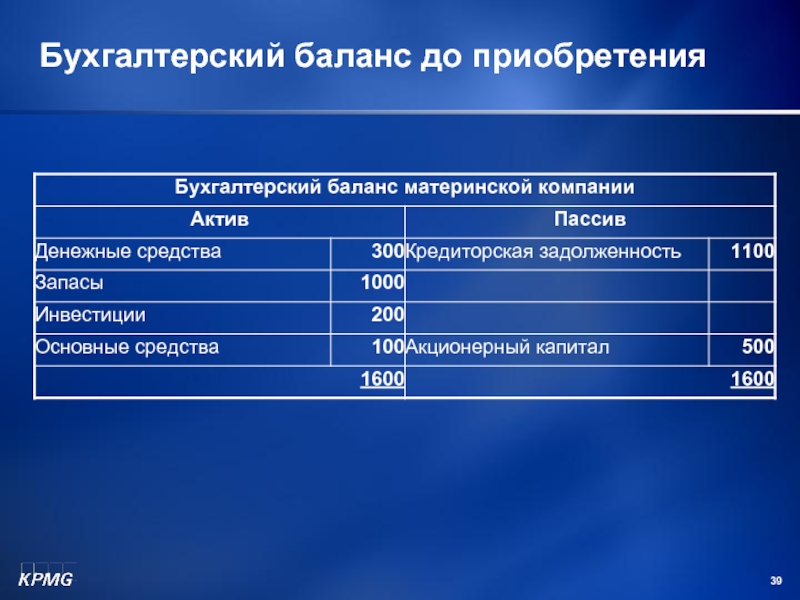

- 39. Бухгалтерский баланс до приобретения

- 40. Бухгалтерский баланс до приобретения

- 41. Бухгалтерский баланс материнской компании (после приобретения)

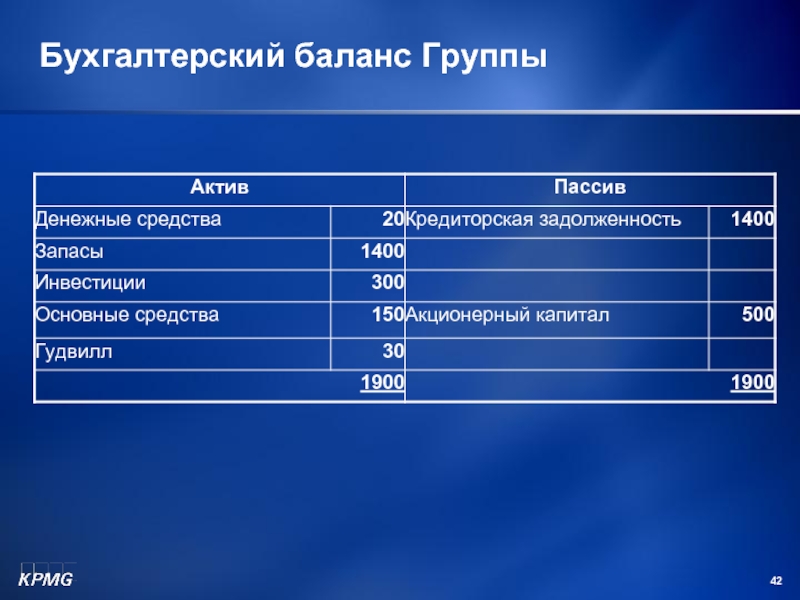

- 42. Бухгалтерский баланс Группы

- 43. Гудвилл Затраты по получению контроля (стоимость покупки

- 44. Гудвилл Активы приведены по справедливой стоимости.

- 45. Неконтролирующая доля Часть чистых активов дочерней компании,

- 46. $580.000 (стоимость запасов МК, плюс 80% запасов

- 47. Принцип приоритета содержания над формой : $100.000

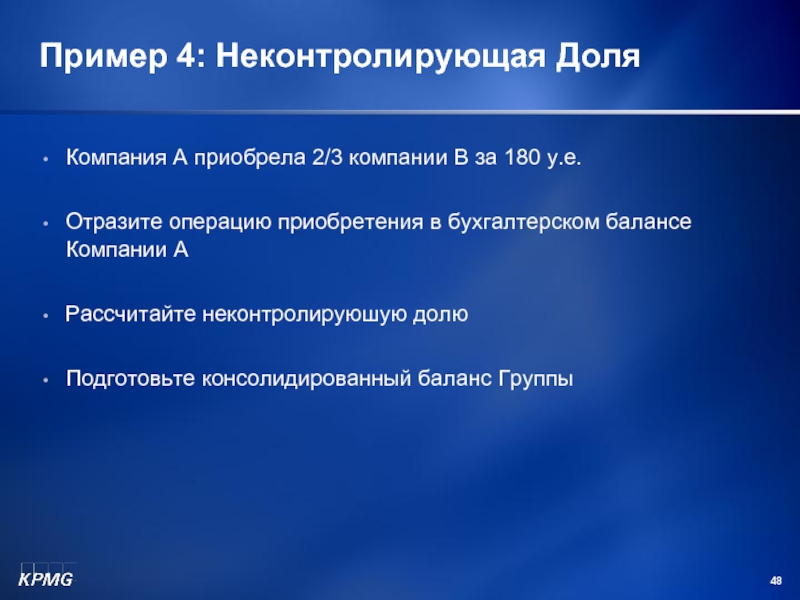

- 48. Пример 4: Неконтролирующая Доля Компания А приобрела

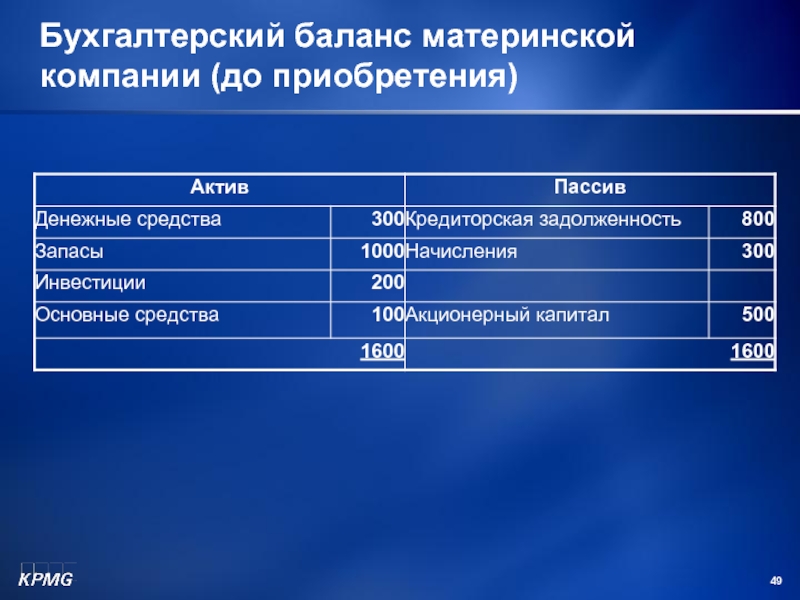

- 49. Бухгалтерский баланс материнской компании (до приобретения)

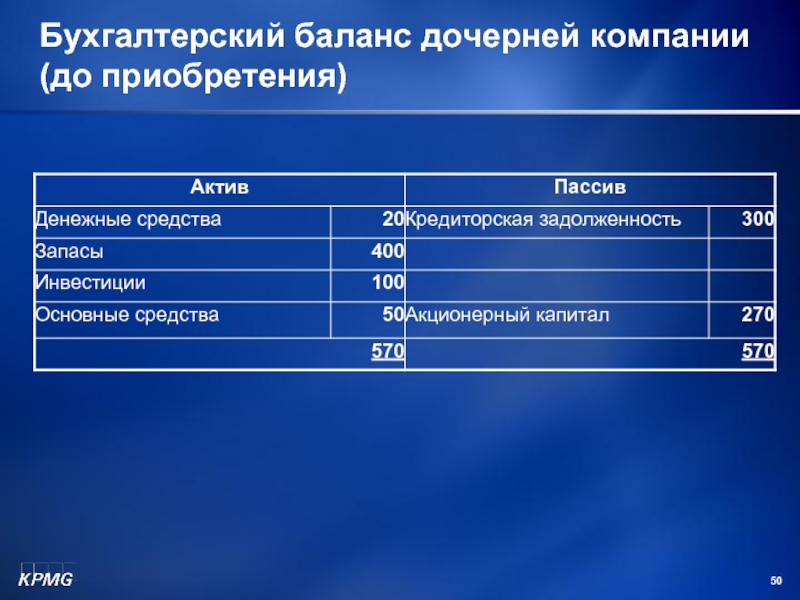

- 50. Бухгалтерский баланс дочерней компании (до приобретения)

- 51. Бухгалтерский баланс материнской компании (после приобретения)

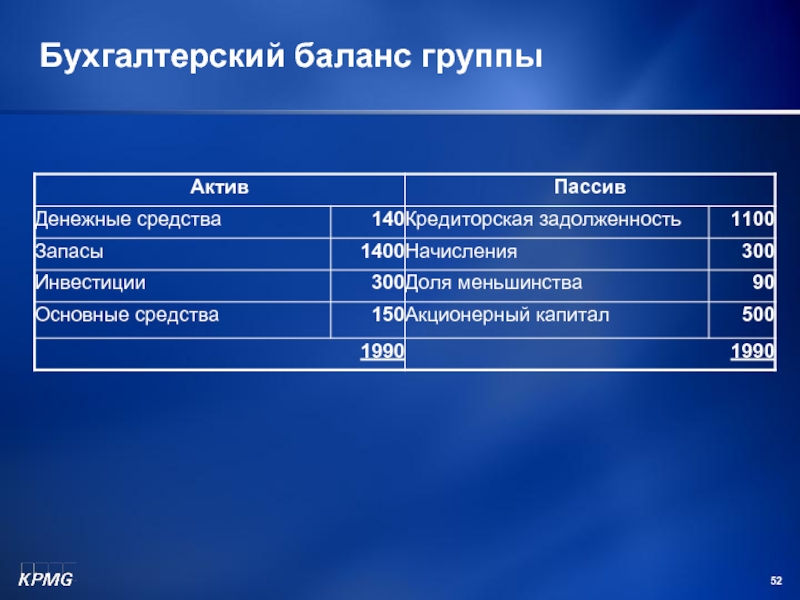

- 52. Бухгалтерский баланс группы

- 53. Неконтролирующая Доля (NCI) Выделение доли меньшинства происходит

- 54. Пример 5: Гудвилл и Неконтролирующая Доля

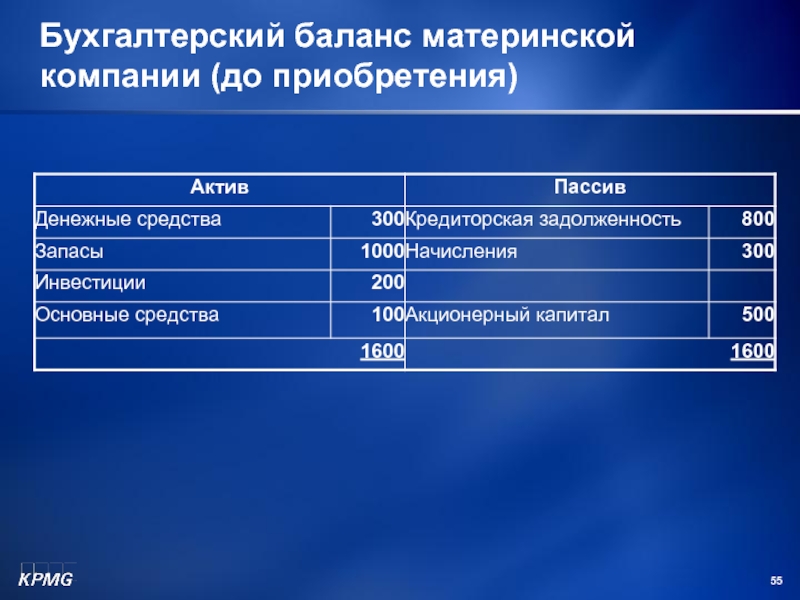

- 55. Бухгалтерский баланс материнской компании (до приобретения)

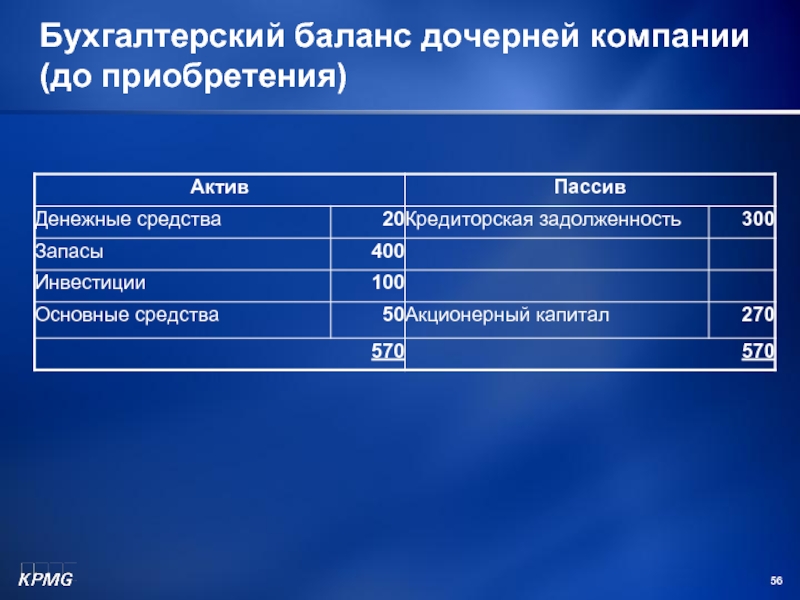

- 56. Бухгалтерский баланс дочерней компании (до приобретения)

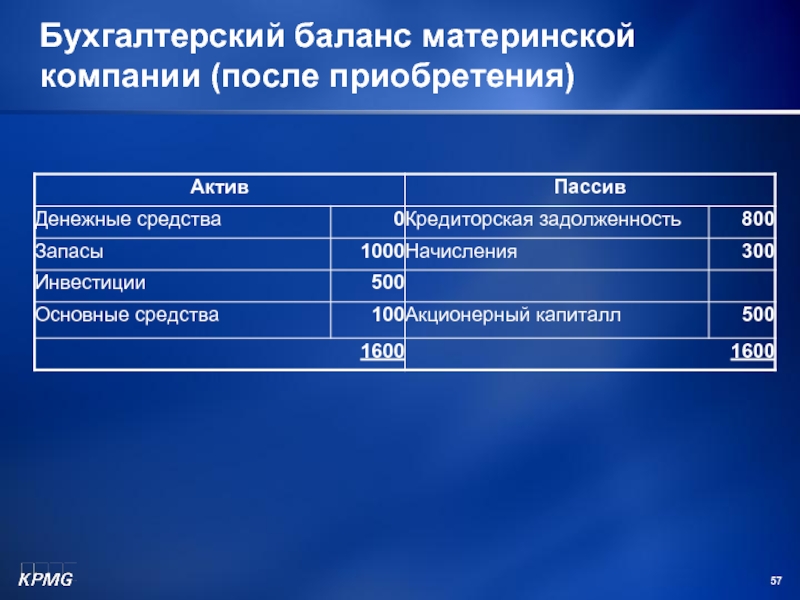

- 57. Бухгалтерский баланс материнской компании (после приобретения)

- 58. Бухгалтерский баланс группы

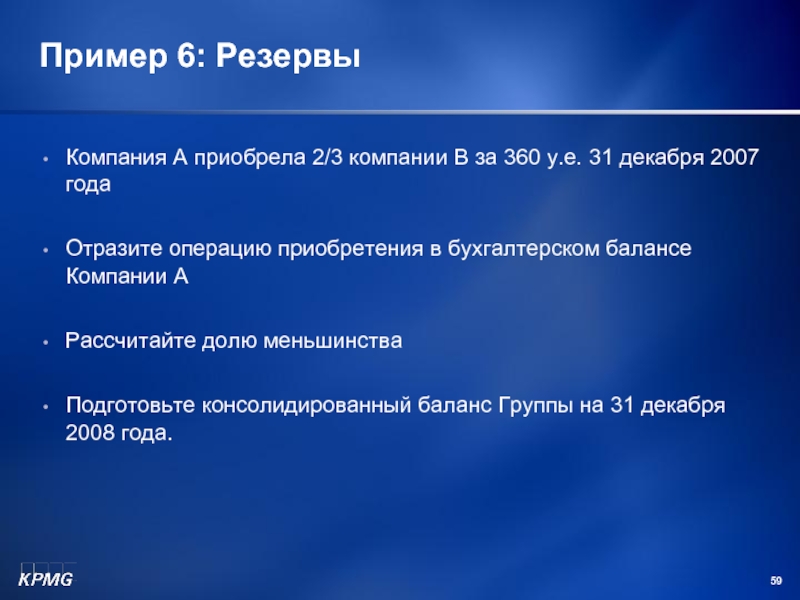

- 59. Пример 6: Резервы Компания А приобрела 2/3

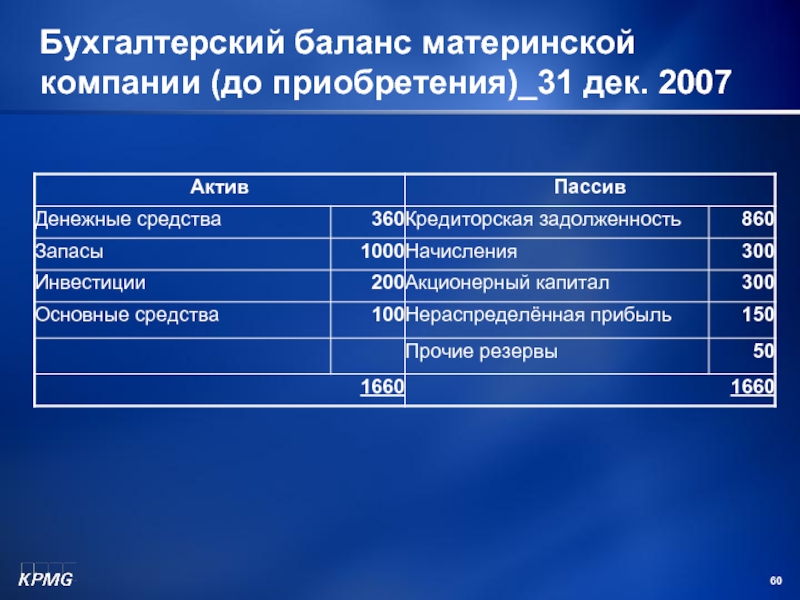

- 60. Бухгалтерский баланс материнской компании (до приобретения)_31 дек. 2007

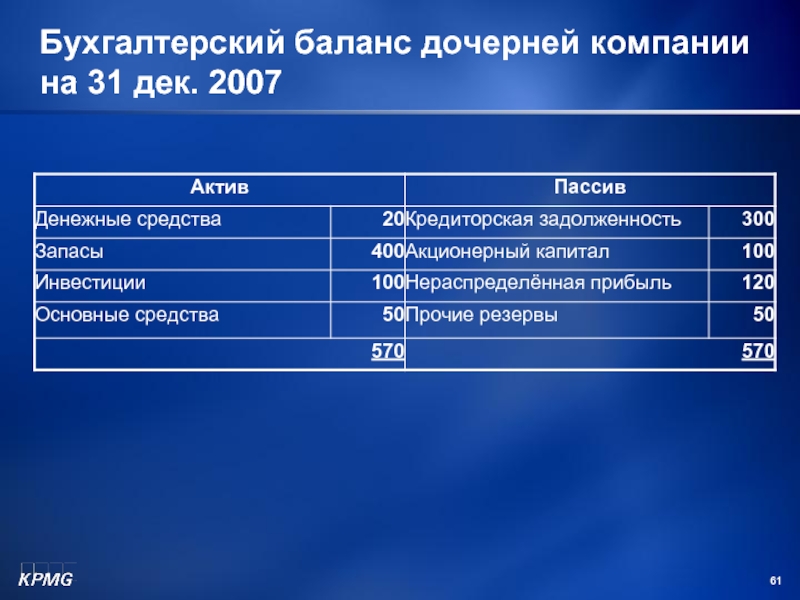

- 61. Бухгалтерский баланс дочерней компании на 31 дек. 2007

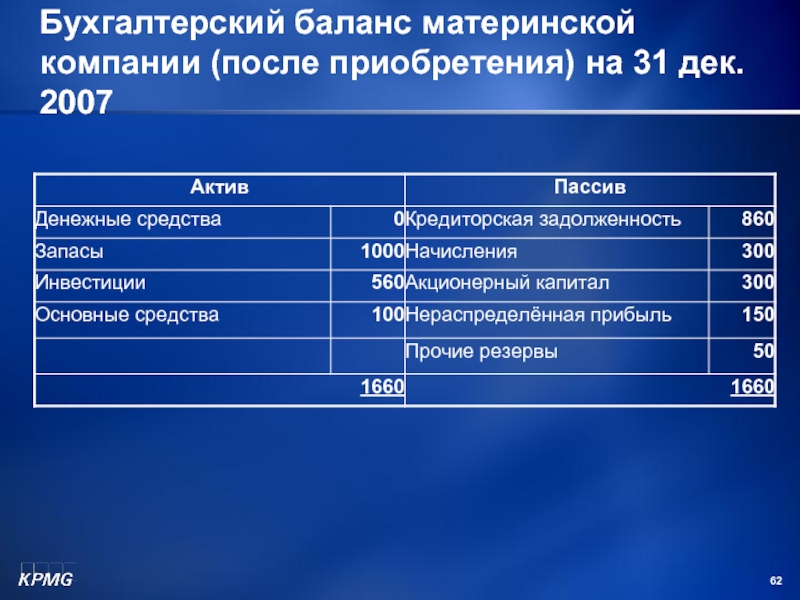

- 62. Бухгалтерский баланс материнской компании (после приобретения) на 31 дек. 2007

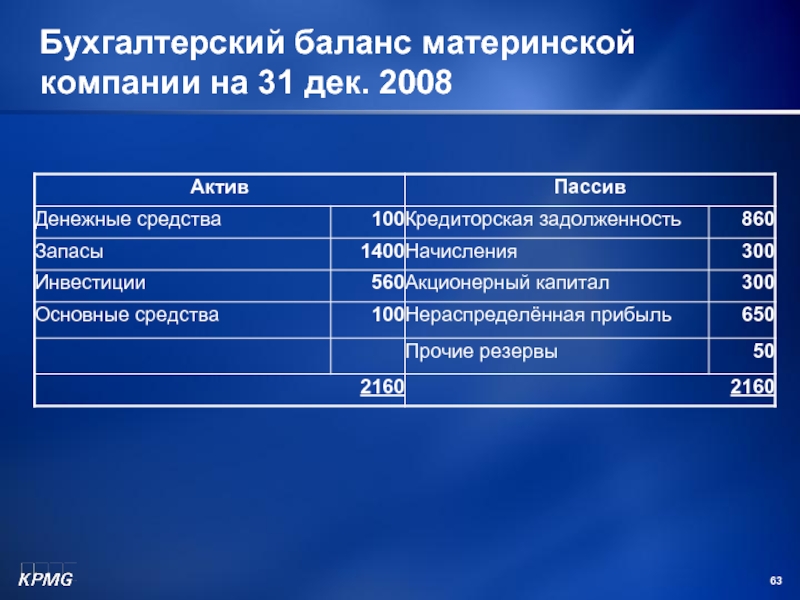

- 63. Бухгалтерский баланс материнской компании на 31 дек. 2008

- 64. Бухгалтерский баланс дочерней компании на 31 дек. 2008

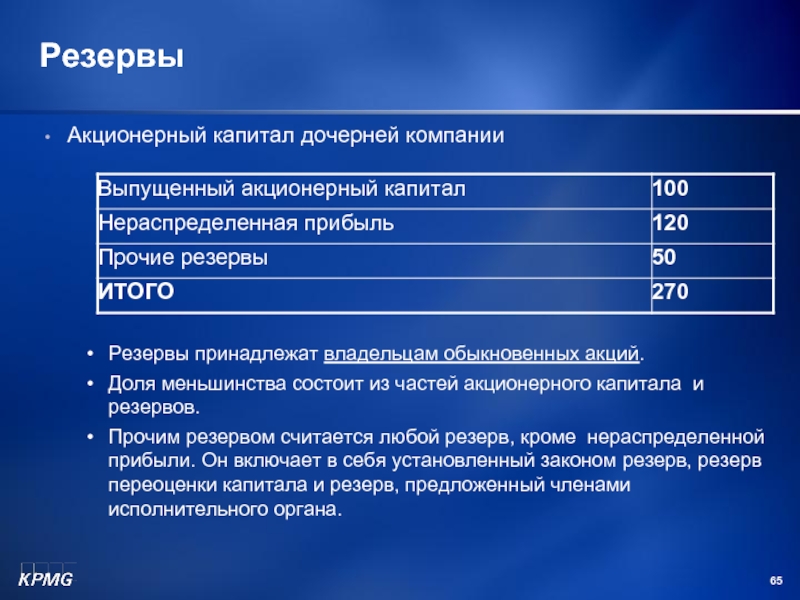

- 65. Резервы Акционерный капитал дочерней компании Резервы

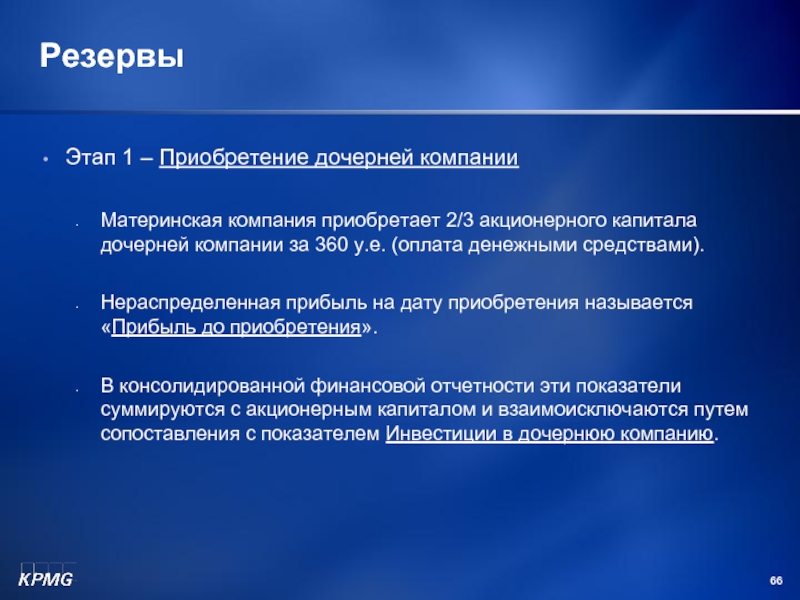

- 66. Резервы Этап 1 – Приобретение дочерней компании

- 67. Резервы Этап 2 - Консолидация на конец

- 68. Бухгалтерский баланс группы на 31 дек. 2008

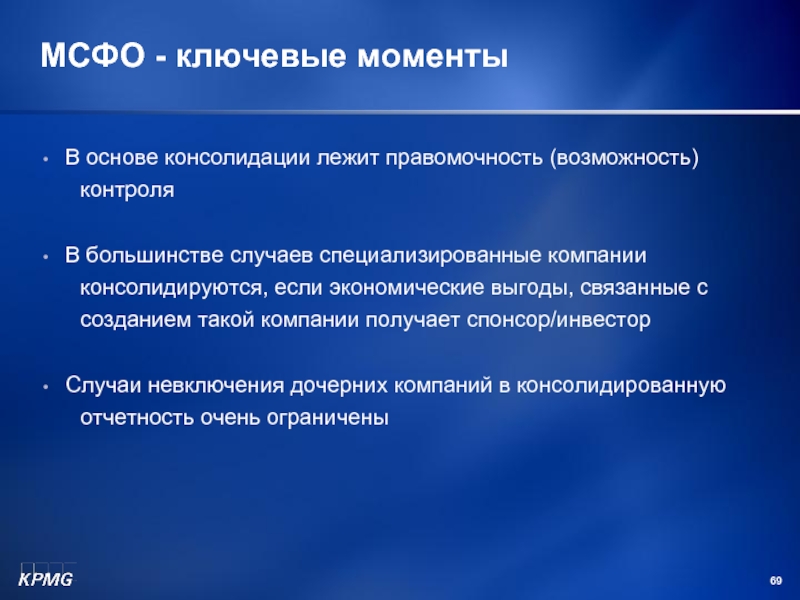

- 69. МСФО - ключевые моменты В основе консолидации

- 70. МСФО - ключевые моменты Инвестиции в

- 71. Освобождение от подготовки консолидированной финансовой отчетности Компания

- 72. РПБУ - ключевые моменты Концепция контроля строится

- 73. РПБУ - ключевые моменты Дочерние общества, являющиеся

- 74. Вопросы

- 75. 1. Контроль определяется как: собственность на

- 76. 2. Неконтролирующая доля – это Доля в

- 77. 3. Справедливая стоимость – это балансовая стоимость;

- 78. 4. Ассоциированная компания – это: Компания, на

- 79. 5. Консолидированная финансовая отчетность отражает финансовые показатели

- 80. 6. Первоначальная работа по консолидации заключается в:

- 81. 7. Деятельность компании, по которой должна осуществляться

- 82. 8. Консолидация проводится в: Бухгалтерском балансе материнской

- 83. 9. В процессе консолидации одна из задач

- 84. 10. Отрицательный гудвилл: Кредитуется в отчете о

- 85. 11. Отрицательный гудвилл отражается в отчете о

- 86. 12. Для учета неконтролирующей доли следует: Свести

- 87. Контакты Ирина Вардиашвили КПМГ +7 (495) 937

Слайд 1

Аудит

Методы учета инвестиций

Основные принципы консолидации

Ирина Вардиашвили, Mенеджер

8 декабря 2010 года

Слайд 2Содержание

Консолидация – введение

Определения и классификация

Возможные методы учета инвестиций

Уровень контроля

Принципы консолидации

Методы консолидации

Техника

Примеры распространенных операций

Способы приобретения

приобретение денежными средствами

приобретение в обмен на акции

Гудвилл

Неконтролирующая доля

Резервы

Вопросы

Слайд 3Консолидация – Введение

КОНСОЛИДИРОВАННАЯ ФИНАНСОВАЯ ОТЧЕТНОСТЬ

Финансовая отчетность группы компаний, составленная

Консолидированная финансовая отчетность раскрывает информацию о финансовом положении и результатах деятельности группы в целом.

Консолидация - это сведение финансовых отчетов всех компаний группы в единую финансовую отчетность.

Консолидированная финансовая отчетность необходима для представления достоверной и справедливой информации о хозяйственной деятельности группы.

Слайд 4Определения

КОМПАНИЯ – это любая компания независимо от организационно-правовой формы.

МАТЕРИНСКАЯ КОМПАНИЯ –

ДОЧЕРНЯЯ КОМПАНИЯ – это компания, в том числе неинкорпорированная организация, такая как товарищество, которая контролируется другой компанией – материнской.

ГРУППА, ОБЪЕДИНЕНИЕ КОМПАНИЙ – группа из двух или более компаний, где одна компания контролирует все остальные.

Слайд 5Определения

КОНТРОЛЬ – полномочия на управление финансовой и операционной политикой организации таким

ПРИЗНАКИ КОНТРОЛЯ:

Наличие права собственности на более чем 50% акций с правом голоса.

Фактический контроль более чем над 50% акций с правом голоса. Например, когда одной из компаний принадлежит 30% акций, а другой 40%. При этом предполагается, что эти компании-инвесторы представляют одну группу консолидируемых компаний.

Возможность определять состав Совета Директоров.

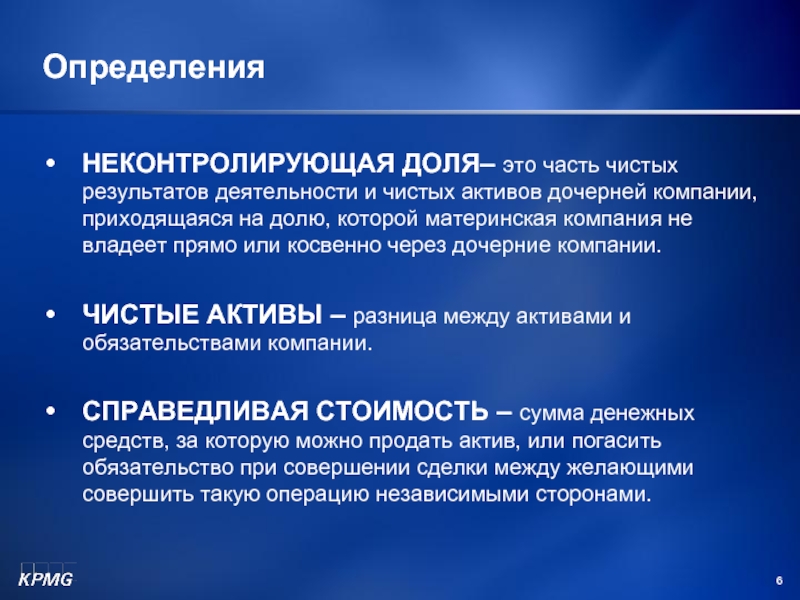

Слайд 6Определения

НЕКОНТРОЛИРУЮЩАЯ ДОЛЯ– это часть чистых результатов деятельности и чистых активов дочерней

ЧИСТЫЕ АКТИВЫ – разница между активами и обязательствами компании.

СПРАВЕДЛИВАЯ СТОИМОСТЬ – сумма денежных средств, за которую можно продать актив, или погасить обязательство при совершении сделки между желающими coвершить такую операцию независимыми сторонами.

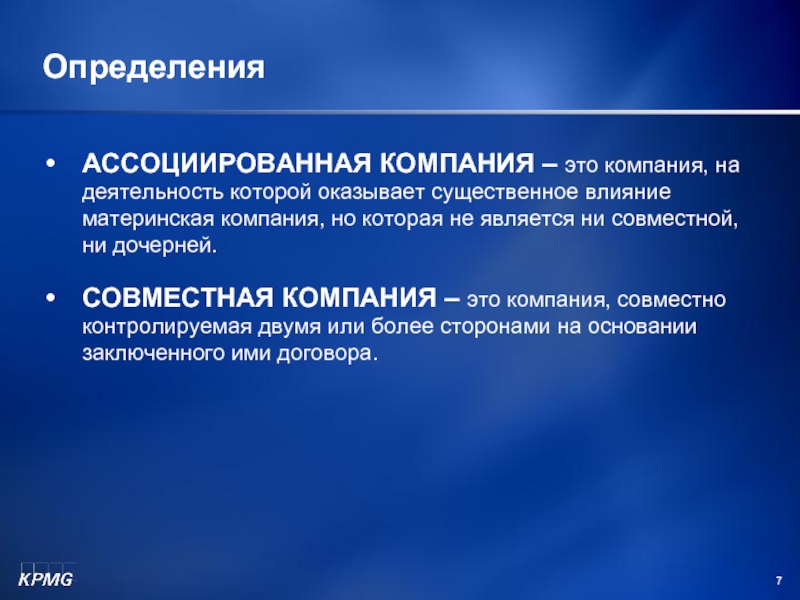

Слайд 7Определения

АССОЦИИРОВАННАЯ КОМПАНИЯ – это компания, на деятельность которой оказывает существенное влияние

СОВМЕСТНАЯ КОМПАНИЯ – это компания, совместно контролируемая двумя или более сторонами на основании заключенного ими договора.

Слайд 8Возможные методы учета инвестиций

Стандарты МСФО

Четыре сценария

Контроль

Консолидация

МСФО (IAS) 31

МСФО (IAS) 28

Существенное влияние

Пропорциональная

Долевое участие

Прочее

Справедливая стоимость или себестоимость

Совместный

контроль

МСФО (IAS) 27 МСФО (IFRS) 3

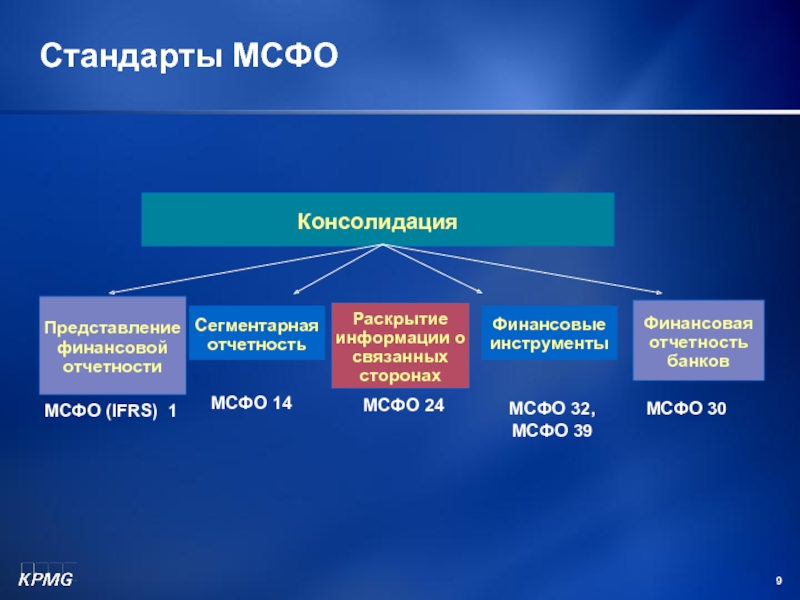

Слайд 9Стандарты МСФО

Консолидация

МСФО 14

МСФО 24

Представление финансовой отчетности

Сегментарная отчетность

МСФО 32, МСФО 39

Раскрытие информации

МСФО (IFRS) 1

Финансовая отчетность банков

Финансовые инструменты

МСФО 30

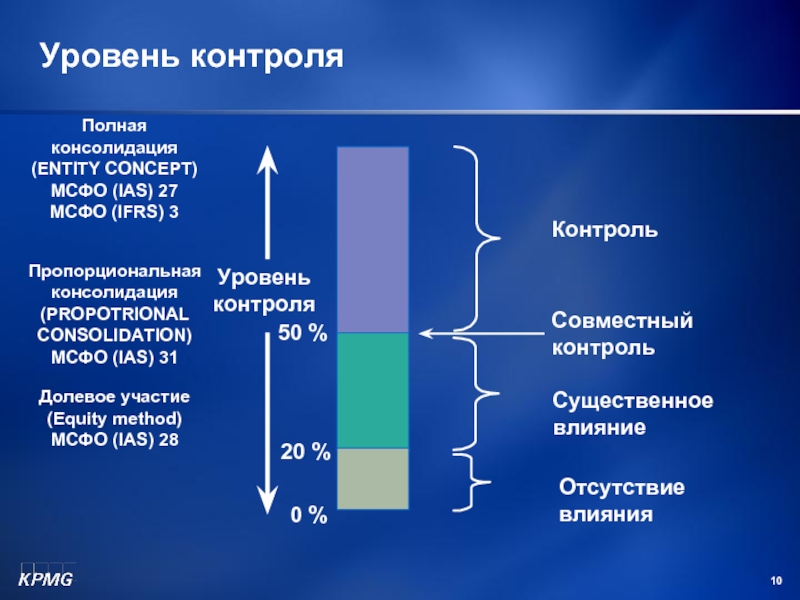

Слайд 10Уровень контроля

Уровень контроля

20 %

50 %

0 %

Контроль

Совместный контроль

Отсутствие влияния

Существенное влияние

Полная консолидация

(ENTITY CONCEPT)

МСФО

МСФО (IFRS) 3

Пропорциональная консолидация

(PROPOTRIONAL CONSOLIDATION)

МСФО (IAS) 31

Долевое участие

(Equity method)

МСФО (IAS) 28

Слайд 11Совместный контроль

A

B

Совместное

предприятие

Совместный контроль над …

Операциями

Активами

Компаниями

Совместное предприятие :

Слайд 12Существенное влияние

Индикаторы

Представительство в Совете Директоров

Участие в процессе принятия решений

Существенные операции между

Взаимный обмен управленческим персоналом

Предоставление основной технической информации

Возможность принимать участие в принятии финансовых и операционных решений инвестируемого предприятия, но не контролировать их

Слайд 13Пример 1

А

С

У компании А нет акций в компании С, но компания

Слайд 14Пример 2

А

В

С

60%

45%

Прочие 30% в компании С принадлежат компании M, которая осуществляет

Слайд 17Основные принципы консолидации

Процесс консолидации может быть представлен в виде многошаговой процедуры

Элиминирование внутригрупповых операций;

Расчет гудвилла;

Расчет накопленного капитала;

Расчет прав меньшинства;

Непосредственное формирование отчетов

Слайд 18Методы консолидации

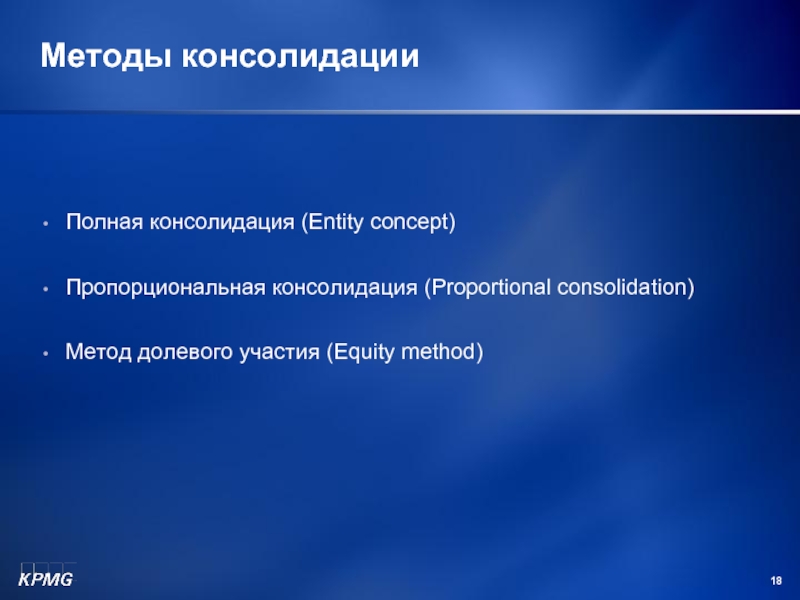

Полная консолидация (Entity concept)

Пропорциональная консолидация (Proportional consolidation)

Метод долевого участия (Equity method)

Слайд 19Методы консолидации

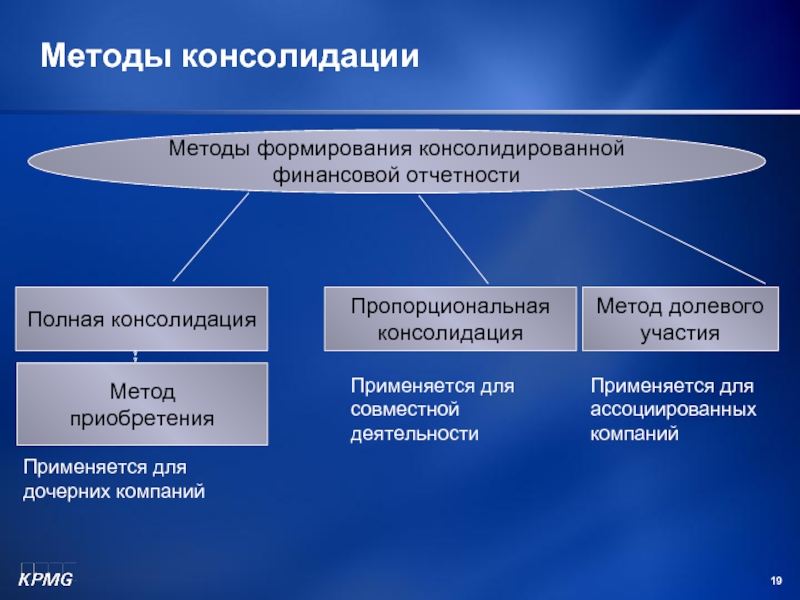

Методы формирования консолидированной финансовой отчетности

Полная консолидация

Метод

приобретения

Применяется для дочерних компаний

Пропорциональная

консолидация

Метод долевого

участия

Применяется для ассоциированных компаний

Применяется для совместной деятельности

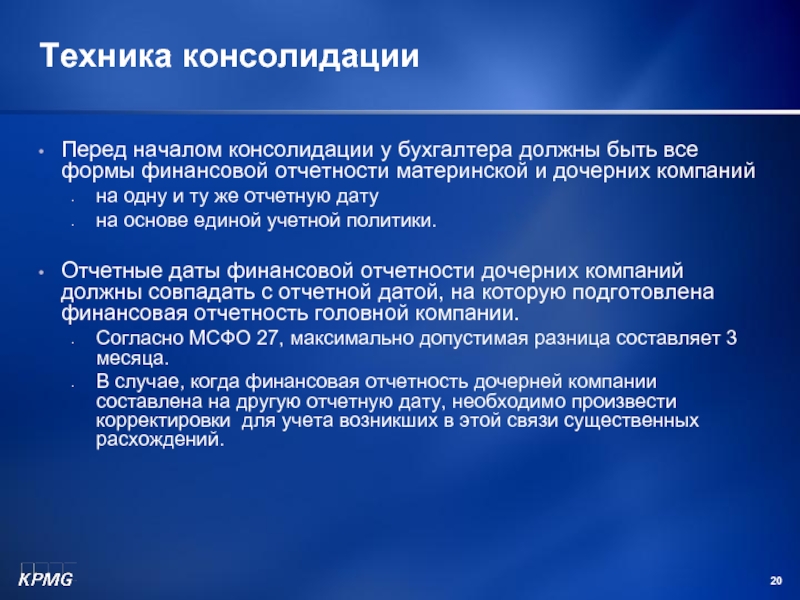

Слайд 20Техника консолидации

Перед началом консолидации у бухгалтера должны быть все формы финансовой

на одну и ту же отчетную дату

на основе единой учетной политики.

Отчетные даты финансовой отчетности дочерних компаний должны совпадать с отчетной датой, на которую подготовлена финансовая отчетность головной компании.

Согласно МСФО 27, максимально допустимая разница составляет 3 месяца.

В случае, когда финансовая отчетность дочерней компании составлена на другую отчетную дату, необходимо произвести корректировки для учета возникших в этой связи существенных расхождений.

Слайд 21Техника консолидации

Периодичность финансовых отчетов и разрыв между датами их составления должны

Операции внутри группы должны полностью исключаться, остатки по расчетам внутри группы должны быть выверены и исключены.

При приобретении или продаже компании, должна быть подготовлена финансовая отчетность по состоянию на дату приобретения/продажи.

Бухгалтерский баланс материнской компании включает только инвестиции в дочернюю компанию, а также любые остатки по операциям между материнской и дочерней компаниями.

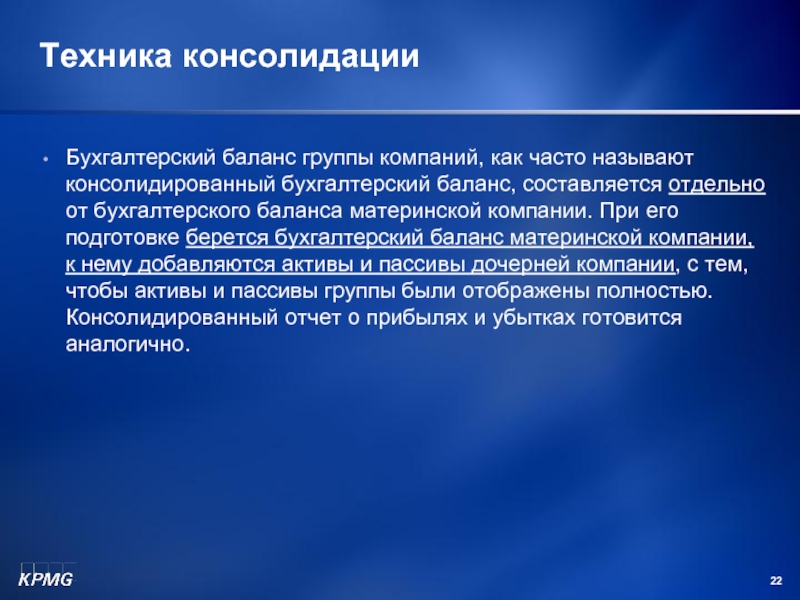

Слайд 22Техника консолидации

Бухгалтерский баланс группы компаний, как часто называют консолидированный бухгалтерский баланс,

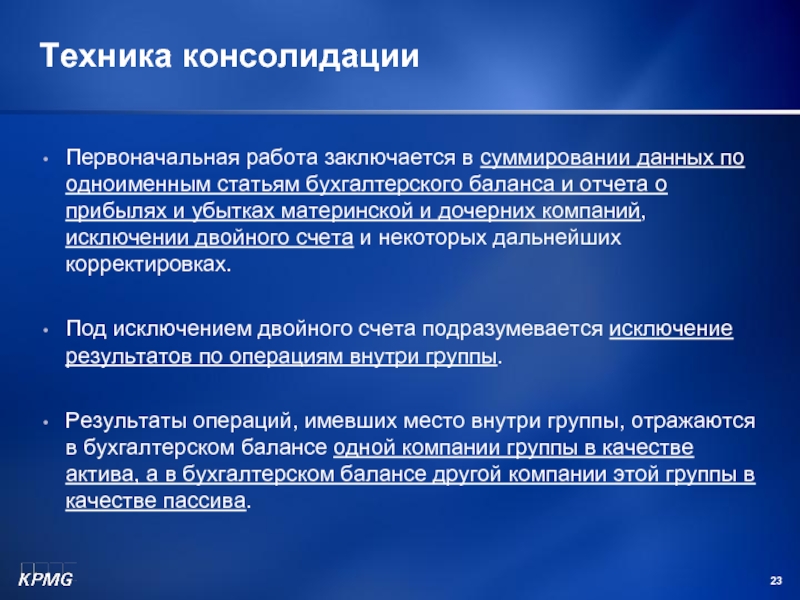

Слайд 23Техника консолидации

Первоначальная работа заключается в суммировании данных по одноименным статьям бухгалтерского

Под исключением двойного счета подразумевается исключение результатов по операциям внутри группы.

Результаты операций, имевших место внутри группы, отражаются в бухгалтерском балансе одной компании группы в качестве актива, а в бухгалтерском балансе другой компании этой группы в качестве пассива.

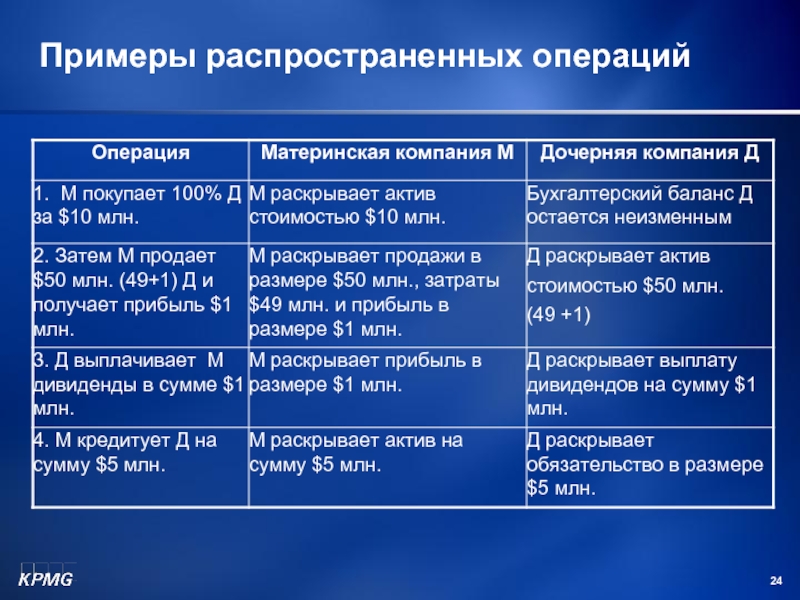

Слайд 25Примеры распространенных операций

Операция 1

Поскольку М покупает Д, то, соответственно, М отразит

При консолидации, актив стоимостью $10 млн. в бухгалтерском балансе М будет исключен. Активы и обязательства М и Д будут построчно сложены (кроме акционерного капитала Д).

Слайд 26Примеры распространенных операций

Операция 2

Прибыль от операции внутри группы составила $1 млн.

Получение прибыли возможно только от операций со сторонними организациями, а не от операций внутри группы.

Слайд 27Примеры распространенных операций

Операция 3

При консолидации прибыль от дивидендов М и расходы

Слайд 28Примеры распространенных операций

Операция 4

При консолидации актив М и обязательство Д равны

Слайд 29Пример 1: Приобретение за счет денежных средств

Компания А приобрела 100% долю

Отразите операцию приобретения в бухгалтерском балансе Компании А.

Подготовьте консолидированные баланс Группы.

Слайд 33Способы приобретения

Приобретение с оплатой денежными средствами

Приобретение в обмен на акции

Слайд 34Приобретение с оплатой денежными средствами

В бухгалтерском балансе материнской компании инвестиции в

Остальные активы и пассивы двух компаний консолидируются.

Слайд 35Пример 2: Приобретение в обмен на акции

Каким образом изменится бухгалтерский баланс

Акции эмитируются для акционеров дочерней компании в обмен на их акции в дочерней компании.

Слайд 37Гудвилл

Термин «Гудвилл» обозначает превышение величины инвестиции материнской компании в дочернюю

Например, если стоимость чистых активов дочерней компании составляет 500 у.е., а материнская компания при приобретении заплатила 600 у.е., то разница 100 у.е. подразумевает затраты по получению контроля и определяется как «гудвилл».

Слайд 38Пример 3: Гудвилл

Компания А приобретает 100% долю в Компании В

Отразите операцию приобретения в бухгалтерском балансе Компании А

Рассчитайте Гудвилл

Подготовьте консолидированный баланс Группы

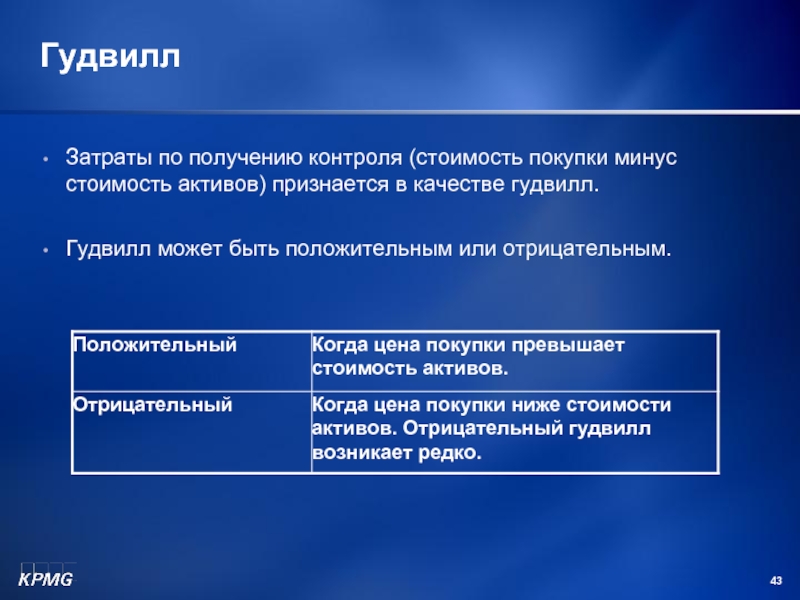

Слайд 43Гудвилл

Затраты по получению контроля (стоимость покупки минус стоимость активов) признается в

Гудвилл может быть положительным или отрицательным.

Слайд 44Гудвилл

Активы приведены по справедливой стоимости.

Отражение в финансовой отчетности приобретенного Гудвилла:

Пример

Слайд 45Неконтролирующая доля

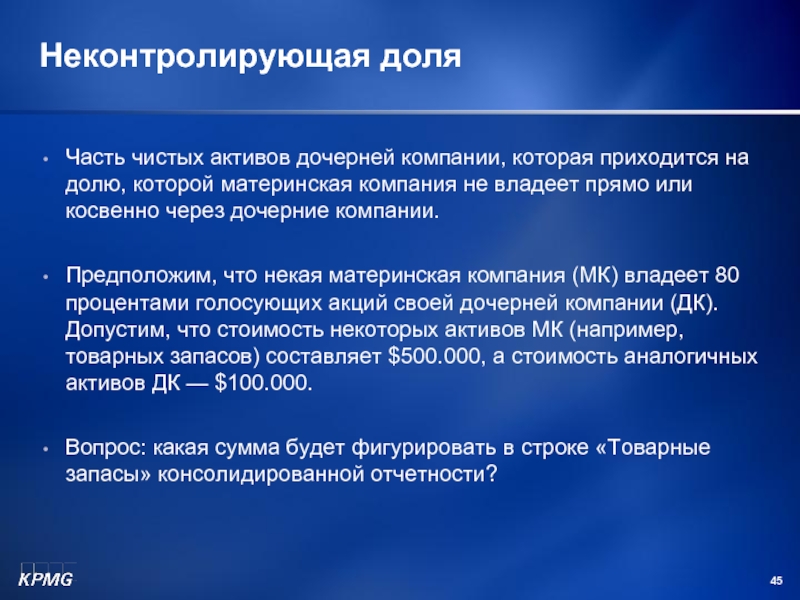

Часть чистых активов дочерней компании, которая приходится на долю, которой

Предположим, что некая материнская компания (МК) владеет 80 процентами голосующих акций своей дочерней компании (ДК). Допустим, что стоимость некоторых активов МК (например, товарных запасов) составляет $500.000, а стоимость аналогичных активов ДК — $100.000.

Вопрос: какая сумма будет фигурировать в строке «Товарные запасы» консолидированной отчетности?

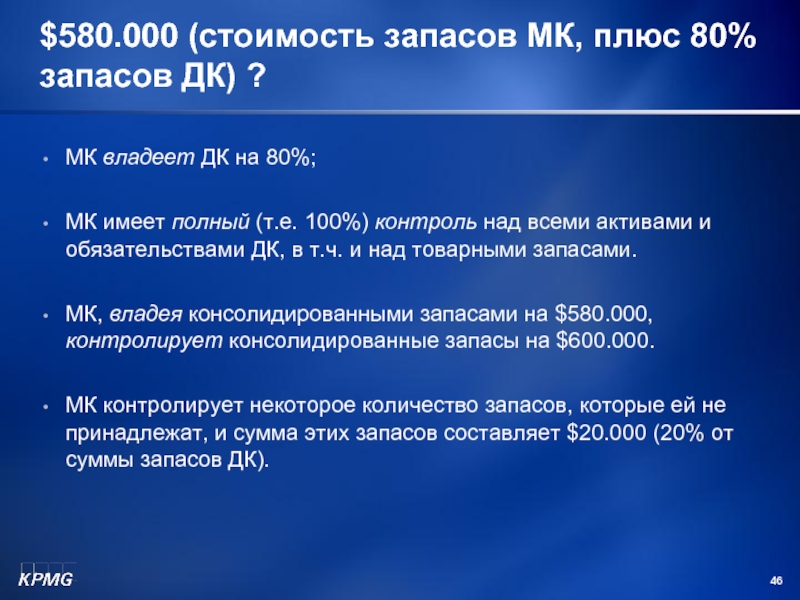

Слайд 46$580.000 (стоимость запасов МК, плюс 80% запасов ДК) ?

МК владеет ДК

МК имеет полный (т.е. 100%) контроль над всеми активами и обязательствами ДК, в т.ч. и над товарными запасами.

МК, владея консолидированными запасами на $580.000, контролирует консолидированные запасы на $600.000.

МК контролирует некоторое количество запасов, которые ей не принадлежат, и сумма этих запасов составляет $20.000 (20% от суммы запасов ДК).

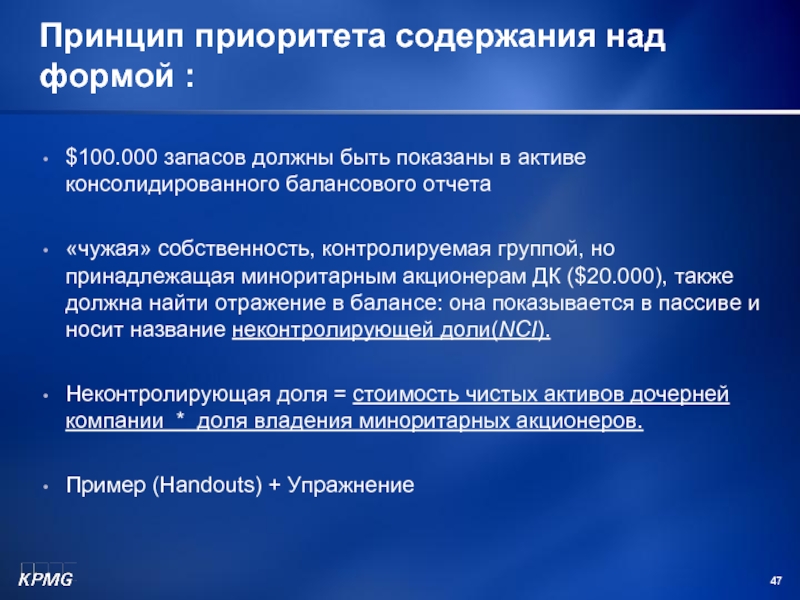

Слайд 47Принцип приоритета содержания над формой :

$100.000 запасов должны быть показаны в

«чужая» собственность, контролируемая группой, но принадлежащая миноритарным акционерам ДК ($20.000), также должна найти отражение в балансе: она показывается в пассиве и носит название неконтролирующей доли(NCI).

Неконтролирующая доля = стоимость чистых активов дочерней компании * доля владения миноритарных акционеров.

Пример (Handouts) + Упражнение

Слайд 48Пример 4: Неконтролирующая Доля

Компания А приобрела 2/3 компании В за 180

Отразите операцию приобретения в бухгалтерском балансе Компании А

Рассчитайте неконтролируюшую долю

Подготовьте консолидированный баланс Группы

Слайд 53Неконтролирующая Доля (NCI)

Выделение доли меньшинства происходит и при формировании консолидированного отчета

Прежде всего рассчитывается консолидированная прибыль после налогообложения,

Далее (в отдельном разделе отчета) показывается, какая часть этой прибыли принадлежит материнской компании, а какая – миноритарным акционерам.

Пример (Handouts) + Упражнение

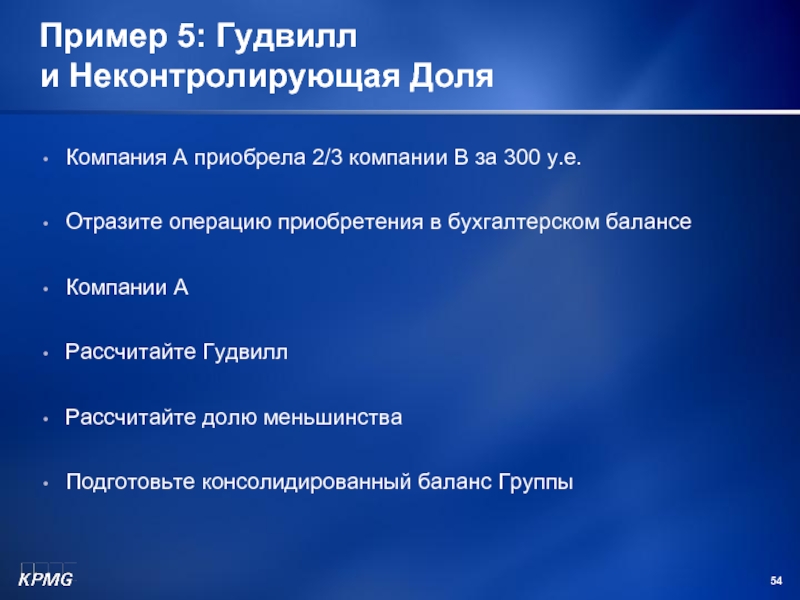

Слайд 54Пример 5: Гудвилл

и Неконтролирующая Доля

Компания А приобрела 2/3 компании В

Отразите операцию приобретения в бухгалтерском балансе

Компании А

Рассчитайте Гудвилл

Рассчитайте долю меньшинства

Подготовьте консолидированный баланс Группы

Слайд 59Пример 6: Резервы

Компания А приобрела 2/3 компании В за 360 у.е.

Отразите операцию приобретения в бухгалтерском балансе Компании А

Рассчитайте долю меньшинства

Подготовьте консолидированный баланс Группы на 31 декабря 2008 года.

Слайд 65Резервы

Акционерный капитал дочерней компании

Резервы принадлежат владельцам обыкновенных акций.

Доля меньшинства

Прочим резервом считается любой резерв, кроме нераспределенной прибыли. Он включает в себя установленный законом резерв, резерв переоценки капитала и резерв, предложенный членами исполнительного органа.

Слайд 66Резервы

Этап 1 – Приобретение дочерней компании

Материнская компания приобретает 2/3 акционерного капитала

Нераспределенная прибыль на дату приобретения называется «Прибыль до приобретения».

В консолидированной финансовой отчетности эти показатели суммируются с акционерным капиталом и взаимоисключаются путем сопоставления с показателем Инвестиции в дочернюю компанию.

Слайд 67Резервы

Этап 2 - Консолидация на конец периода после приобретения

Вслед за

100 у.е. из прибыли дочерней компании выделяется в прочие резервы, а 300 у.е. отображается как нераспределенная прибыль.

Прибыль, начисленная после приобретения, называется «Прибыль после приобретения».

В этом случае прибыль после приобретения составляет 400 у.е.

Слайд 69МСФО - ключевые моменты

В основе консолидации лежит правомочность (возможность)

контроля

В большинстве случаев

консолидируются, если экономические выгоды, связанные с

созданием такой компании получает спонсор/инвестор

Случаи невключения дочерних компаний в консолидированную

отчетность очень ограничены

Слайд 70МСФО - ключевые моменты

Инвестиции в дочерние компании, исключаемые из

консолидированной отчетности, учитываются

финансовые активы

Все дочерние компании консолидируются в полном объеме

Резервы, существующие у дочерней компании на дату покупки

(приобретения) полностью элиминируются

Слайд 71Освобождение от подготовки консолидированной финансовой отчетности

Компания освобождается от требования подготовки консолидированной

Компания сама является дочерней компанией

Находящейся в полной собственности; или

Находящейся в частичной собственности и ее владельцы (включая тех, кто не имеет права голоса) осведомлены и не возражают против данного факта

Долевые либо долговые инструменты компании не торгуются на открытом рынке

Компания не предоставляла и не собирается предоставлять свою финансовую отчетность в регулирующие органы с целью проведения эмиссии любого класса финансовых инструментов

Основная или промежуточная материнская компания предоставляет консолидированную финансовую отчетность, подготовленную в соответствие с требованиями МСФО и которая доступна для открытого ознакомления

Слайд 72РПБУ - ключевые моменты

Концепция контроля строится на сочетании возможности контролировать и

Как правило, специализированные компании (в значении этого термина, принятого в МСФО) не консолидируются

РПБУ предусматривает большее количество случаев исключения обществ из консолидированной отчетности, чем МСФО

Слайд 73РПБУ - ключевые моменты

Дочерние общества, являющиеся банками или другими кредитными организациями,

В случае, если доля головного общества в голосующих акциях / уставном капитале дочернего общества составляет 50 процентов, данные дочернего общества консолидируются пропорционально

Резервы, отражаемые в разделе «Капитал и резервы» баланса (включая нераспределенную прибыль) дочернего общества, и имеющиеся на дату его приобретения, элиминируются не полностью

Слайд 751. Контроль определяется как:

собственность на более 20% акций с правом голоса;

возможность

фактический контроль более 20% акций в правом голоса;

Слайд 762. Неконтролирующая доля – это

Доля в акционерном капитале, принадлежащая держателям меньшей

та часть чистых активов дочерней компании, которая приходится на долю, которой материнская компания не владеет прямо или косвенно через дочерние компании.

Слайд 773. Справедливая стоимость – это

балансовая стоимость;

фактическая стоимость приобретения;

индексированная фактическая стоимость приобретения;

сумма,

Слайд 784. Ассоциированная компания – это:

Компания, на деятельность которой материнская компания не

Компания, на деятельность которой материнская компания оказывает существенное влияние;

Компания, 10-19% акций с правом голоса которой принадлежат материнской компании;

Компания, в которой материнская компания имеет представительство в Совете Директоров.

Слайд 795. Консолидированная финансовая отчетность отражает финансовые показатели группы компаний:

Последовательно по компаниям,

Последовательно по компаниям, в зависимости от валюты;

Как единую финансовую отчетность;

Последовательно по компаниям, в зависимости от вида деятельности.

Слайд 806. Первоначальная работа по консолидации заключается в:

Сложении данных по каждой статье

Исключение двойного счета и последствий операций между компаниями, входящими в группу.

Слайд 817. Деятельность компании, по которой должна осуществляться консолидация:

Инвестиции в дочернюю компанию;

Перевод

Совместная аренда компаниями площадей производственного назначения.

Слайд 828. Консолидация проводится в:

Бухгалтерском балансе материнской компании;

Бухгалтерском балансе группы компаний;

В обоих

Слайд 839. В процессе консолидации одна из задач заключается в исключении:

Инвестиции в

Инвестиции в дочернюю компанию в балансе материнской компании и статьи акционерный капитал в балансе дочерней компании.

Слайд 8410. Отрицательный гудвилл:

Кредитуется в отчете о прибылях и убытках

Может быть связан

Слайд 8511. Отрицательный гудвилл отражается в отчете о прибылях и убытках как:

Выручка

Доход

Прочий доход.

Слайд 8612. Для учета неконтролирующей доли следует:

Свести только ту часть активов и

Свести все активы и пассивы дочерней компании, затем отразить вычет доли меньшинства.

Слайд 87Контакты

Ирина Вардиашвили

КПМГ

+7 (495) 937 4477

IVardiashvili@kpmg.ru

www.kpmg.ru

The information contained herein is of a

© (2005) KPMG the member firm of KPMG International, a Swiss cooperative. All rights reserved. Printed in Russia