түсінігінің экономикалық мазмұны .Төлем қабілеттілік және өтімділік көрсеткіштері

2. Ағымдағы төлем қабілеттілік. Перспективалық төлем қабілетілік

3.Мәнді өтімділік көрсеткіштерін экономикалық интерпретация жасау

Аралық көрсеткіштердің динамикасы

- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Баланс өтімділігін талдау презентация

Содержание

- 1. Баланс өтімділігін талдау

- 2. Баланс өтімділігін талдау міндеті нарық жағдайында қаржылық

- 3. Кәсіпорынның барлық активтерін өтімділік дәрежесіне және ақшаға

- 4. 2. Тез өткізілетін активтер (А2) – Бұларға

- 5. 4. Қиын өткізілетін активтер (А4) - баланс

- 6. Кәсіпорын міндеттемелерінің жабылу дәрежесіне қарай пассив

- 7. 2. Қысқа мерзімді міндеттемелер (П2) – қысқа

- 8. Баланс өтімділігі кәсіпорынның міндеттемелерін активтермен жабу

- 9. Егер бастапқы үш теңдік орындалса, онда кәсіпорынның

- 10. Қаржылық тұрақтылық – бұл тұрақты түрде

- 11. Төлем қабілеттілік – кәсіпорынның саудалық, несиелік

- 12. Төлем қабілеттілік келесідей мәліметтермен негізделеді: • есеп айырысу

- 13. Төлем қабілеті ағымды және күтулі (болашақ) болады.

Слайд 112 ТАҚЫРЫП.

БАЛАНС ӨТІМДІЛІГІН ТАЛДАУ

Дәріс жоспары(1 сағат)

1.Төлем қабілеттілік және өтімділік

Слайд 2Баланс өтімділігін талдау міндеті нарық жағдайында қаржылық шектеулердің қатаңдығын нығайту және

кәсіпорын кредит төлем қабілеттігіне баға беру қажеттілігімен, яғни оның барлық міндеттерін уақытында өтеу қабілетімен байланысты туындайды.

Өтімділік - құндылықтардың ақшаға жеңіл айналу қабілеттігі, яғни өтімділік қаражат. Өтімділікті екі жақтан қарауға болады: активті сатуға керек уақыт және активті сатудан алынған ақша ретінде. Өзара екі жақ тығыз байланысты: көбінесе активті қысқа мерзімде сатуға болады, бірақ бағасын тым жеңілдете.

Өтімділік - құндылықтардың ақшаға жеңіл айналу қабілеттігі, яғни өтімділік қаражат. Өтімділікті екі жақтан қарауға болады: активті сатуға керек уақыт және активті сатудан алынған ақша ретінде. Өзара екі жақ тығыз байланысты: көбінесе активті қысқа мерзімде сатуға болады, бірақ бағасын тым жеңілдете.

Слайд 3 Кәсіпорынның барлық активтерін өтімділік дәрежесіне және ақшаға айналу жылдамдығына қарай келесі

топтарға бөлуге болады:

1. Ең өтімді активтер (А1) - әлемдік тәжірибеде бұларға кәсіпорынның ақша қаражаттарының барлық баптары мен құнды қағаздары жатады.

Ақша қаражаттары мен құнды қағаздар (қысқа мерзімді инвеестициялар) - айналым қаражатының ең мобильді бөлігі.

Ақшамен бірден есеп айырысуға болады, ал құнды қағаздар қолма – қол ақшаға тез айналады.

1. Ең өтімді активтер (А1) - әлемдік тәжірибеде бұларға кәсіпорынның ақша қаражаттарының барлық баптары мен құнды қағаздары жатады.

Ақша қаражаттары мен құнды қағаздар (қысқа мерзімді инвеестициялар) - айналым қаражатының ең мобильді бөлігі.

Ақшамен бірден есеп айырысуға болады, ал құнды қағаздар қолма – қол ақшаға тез айналады.

Слайд 42. Тез өткізілетін активтер (А2) – Бұларға қысқа мерзімді дебиторлық берешектер

мен басқада активтерді жатқызады, Сонымен қатар күмәнді дебиторлық берешектер жатады.

3.Баяу өткізілетін активтер (А3) – баланс активінің I бөлімінің «ТМҚ» бабы және баланс активінің I бөлімінің « Ұзақ мерзімді инвестициялар» (жарғылық қорға басқа кәсіпорындардың салған салымдар мөлшеріне азайтылған ) бабы.

3.Баяу өткізілетін активтер (А3) – баланс активінің I бөлімінің «ТМҚ» бабы және баланс активінің I бөлімінің « Ұзақ мерзімді инвестициялар» (жарғылық қорға басқа кәсіпорындардың салған салымдар мөлшеріне азайтылған ) бабы.

Слайд 54. Қиын өткізілетін активтер (А4) - баланс активінің I – бөлімінің

алдындағы топтарға енгізілген баптарынан басқа барлық баптары. I бөлім жиынынан «Ұзақ мерзімді қаржылық инвестициялар» бабы бойынша соманың бір бөлігі ғана алынып тасталынғандықтан, қиын өткізілетін активтер құрамында басқа кәсіпорындардың жарғылық капиталға салған салымдары ғана есепке алынады.

Слайд 6

Кәсіпорын міндеттемелерінің жабылу дәрежесіне қарай пассив балансы келесідей топтарға бөлінеді.

1. Неғұрлым

тезірек төленуге тиісті міндеттемелер (П1) – бұларға уақытында төленген кредиторлық берешек, қарыздар, басқа да қысқа мерзімді міндеттемелер, жұмыскерлермен олардың алған қарыздары бойынша есеп айырысу көлемінен сақан мөлшерде жұмыскерлерге берілген қарыздар жатады.

Слайд 72. Қысқа мерзімді міндеттемелер (П2) – қысқа мерзімді несиелер заимдар және

жұмыскерлерге арналған қарыздар. ( есепті кезеңнен кейін 12 ай ішінде жабылуға тиісті міндеттемелер).

3. Ұзақ мерзімді міндеттемелер (П3) – ұзақ мерзімді несиелер мен займдар және басқа да ұзақ мерзімді пассивтер ( баланстың IV бөлімі)

4. Тұрақты міндеттемелер – пассивтің I бөлімінің «Меншікті капитал» баптары .

Кәсіпорын өтімді болып есептеледі егер оның ағымдағы активтері қысқа мерзімді міндеттемелерді жоба алатын болса

3. Ұзақ мерзімді міндеттемелер (П3) – ұзақ мерзімді несиелер мен займдар және басқа да ұзақ мерзімді пассивтер ( баланстың IV бөлімі)

4. Тұрақты міндеттемелер – пассивтің I бөлімінің «Меншікті капитал» баптары .

Кәсіпорын өтімді болып есептеледі егер оның ағымдағы активтері қысқа мерзімді міндеттемелерді жоба алатын болса

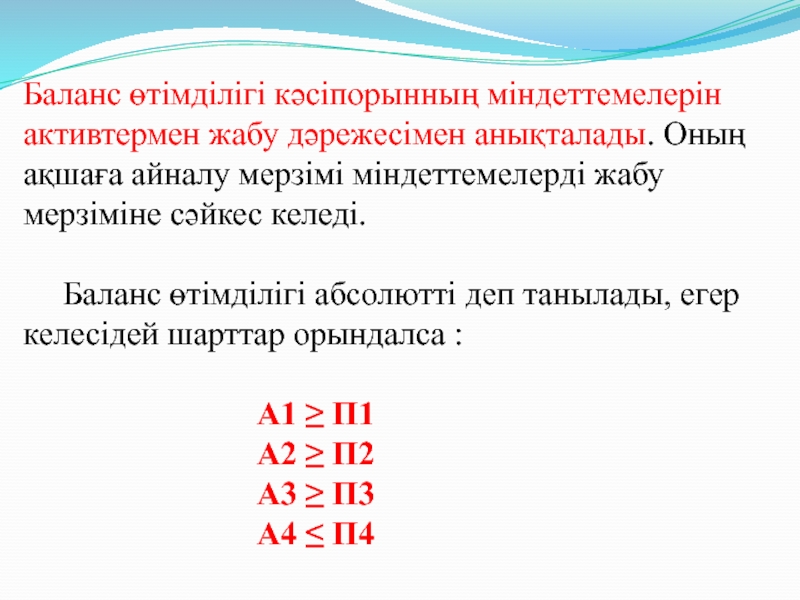

Слайд 8

Баланс өтімділігі кәсіпорынның міндеттемелерін активтермен жабу дәрежесімен анықталады. Оның ақшаға айналу

мерзімі міндеттемелерді жабу мерзіміне сәйкес келеді.

Баланс өтімділігі абсолютті деп танылады, егер келесідей шарттар орындалса :

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Баланс өтімділігі абсолютті деп танылады, егер келесідей шарттар орындалса :

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Слайд 9Егер бастапқы үш теңдік орындалса, онда кәсіпорынның ағымдағы активтері сыртқы міндеттемелерді

жабады деген сөз.

Төртінші теңдіктің экономикалық мәні өте жоғары: кәсіпорынның меншік құралдарының жеткілікті көлемде болғандығын және қаржылық тұрақтылықтың шарттары орындалғандығын көрсетеді.

Активтің өтімді құралдары мен тез арада өтетін активтерді мерзімді міндеттемелер мен қысқа мерзімді пассивтермен салыстырғанда ағымдағы өтімділікпен анықталады.

Төртінші теңдіктің экономикалық мәні өте жоғары: кәсіпорынның меншік құралдарының жеткілікті көлемде болғандығын және қаржылық тұрақтылықтың шарттары орындалғандығын көрсетеді.

Активтің өтімді құралдары мен тез арада өтетін активтерді мерзімді міндеттемелер мен қысқа мерзімді пассивтермен салыстырғанда ағымдағы өтімділікпен анықталады.

Слайд 10

Қаржылық тұрақтылық – бұл тұрақты түрде кірістердің шығындардан жоғарылауын, үздіксіз өндіріс

пен өнімді өткізуде ақша қаражаттарының ұтқырлығы мен тиімді түрде қолданылуы.

Слайд 11

Төлем қабілеттілік – кәсіпорынның саудалық, несиелік және басқа да төлем операциялар

сипатында өзінің төлем міндеттерін уақытында жабу қабілетін айтамыз.

Слайд 12Төлем қабілеттілік келесідей мәліметтермен негізделеді:

• есеп айырысу шоттарындағы ақша қаражаттарының, қысқа мерзімді

қаржылық салымдардың болуы. Есеп айырысу шоттарындағы ақша қаражаттарының көп болуы, кәсіпорынның ағымдағы төлемдер мен міндеттемелерді жабуға қабілетті екенін көрсетеді.

• уақыты өтіп кеткен міндеттемелер мен төлем ұсталымдарының болмауы;

• уақытында несиелердің жабылыуы.

• уақыты өтіп кеткен міндеттемелер мен төлем ұсталымдарының болмауы;

• уақытында несиелердің жабылыуы.

Слайд 13Төлем қабілеті ағымды және күтулі (болашақ) болады.

Ағымды төлем қабілеті баланс

құру күніне анықталады. Кәсіпорын төлем төлеуге қабілетті, егер жабдықтаушыларға, банктік несиелер және басқа есептер бойынша уақытында төленбеген қарыздары болмаса.

Күтілу (болашақ) төлем қабілеті белгілі күнге оның төлем қаражатының қосындысын кәсіпорынның бұл күнге деген жедел міндеттерімен салыстыру жолымен анықталады.

Күтілу (болашақ) төлем қабілеті белгілі күнге оның төлем қаражатының қосындысын кәсіпорынның бұл күнге деген жедел міндеттерімен салыстыру жолымен анықталады.