- Главная

- Разное

- Дизайн

- Бизнес и предпринимательство

- Аналитика

- Образование

- Развлечения

- Красота и здоровье

- Финансы

- Государство

- Путешествия

- Спорт

- Недвижимость

- Армия

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Реструктуризация задолженности и продажа бизнеса презентация

Содержание

- 1. Реструктуризация задолженности и продажа бизнеса

- 2. О спасении утопающих ■

- 3. Что надо делать ■

- 4. Чего не надо делать Цитата из реального

- 5. Базовый принцип Оценка бизнеса доходным подходом выше

- 6. Реструктуризация vs взыскание Даже если бизнес

- 7. Штучная работа Нет единого правила реструктуризации –

- 8. Реструктуризация? На это нет времени! Предприниматель

- 9. Структурированная реструктуризация (повторить 3 раза)

- 10. Много – не всегда хорошо Чаще

- 11. Больше двух – говорят вслух

- 12. Что хорошо делать гуртом Второй базовый принцип

- 13. Принципы INSOL Что надо знать?

- 14. Коротко о главном Сотрудничество всех кредиторов, предоставление

- 15. Баланс интересов сторон Что попросит кредитор?

- 16. Привлечение капитала в кризис Продажа – вынужденная:

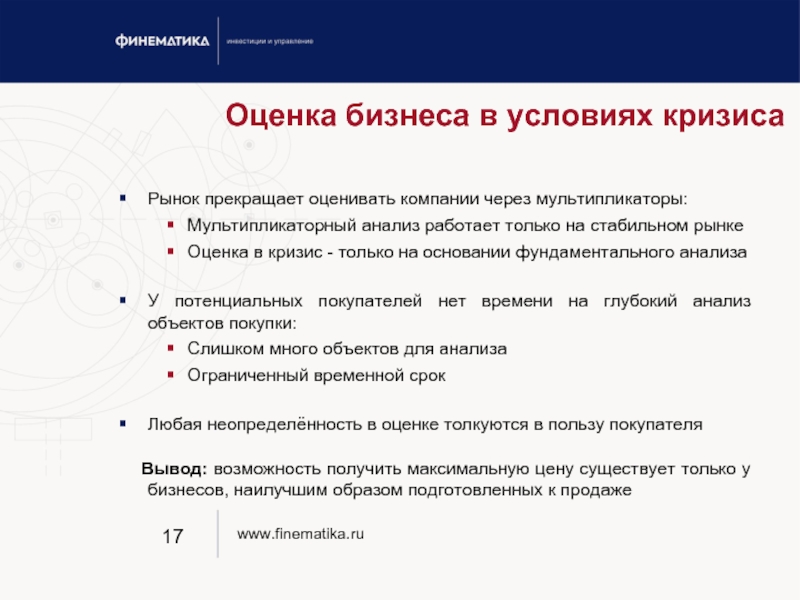

- 17. Оценка бизнеса в условиях кризиса Рынок прекращает

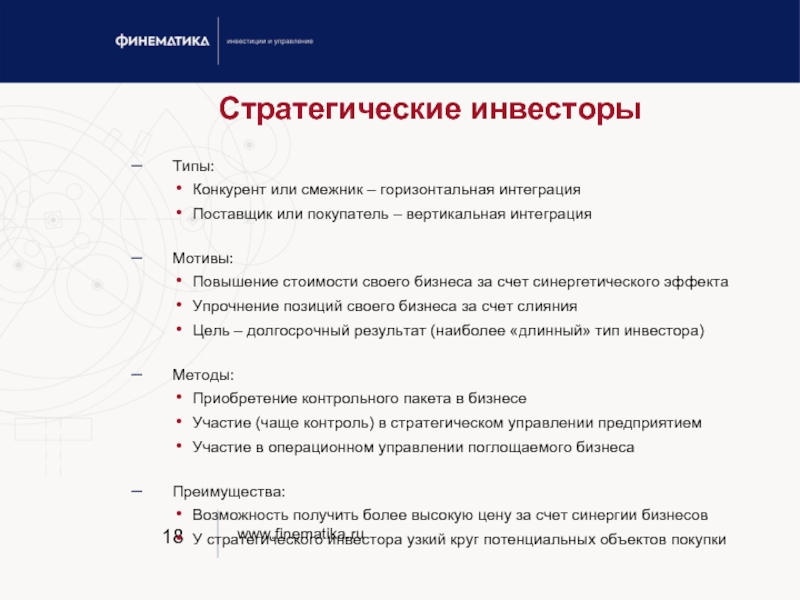

- 18. Стратегические инвесторы Типы: Конкурент или смежник –

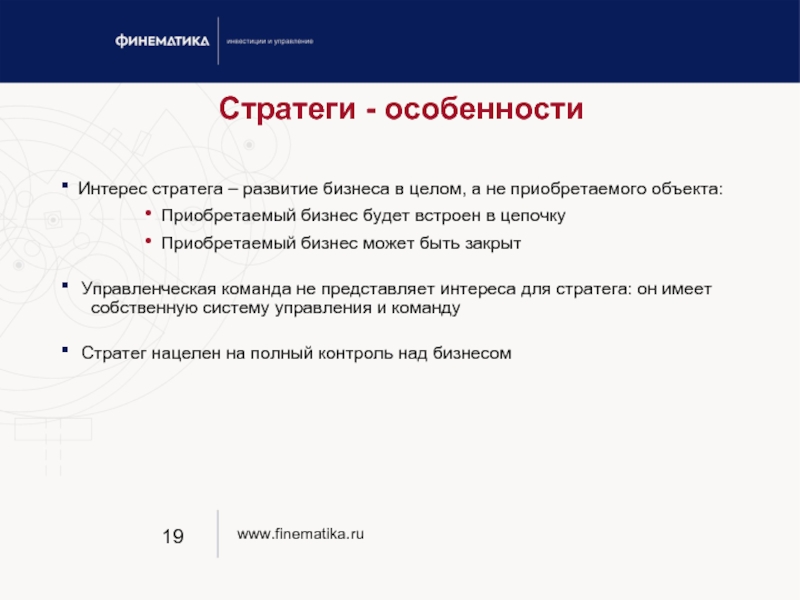

- 19. Стратеги - особенности ■ Интерес стратега

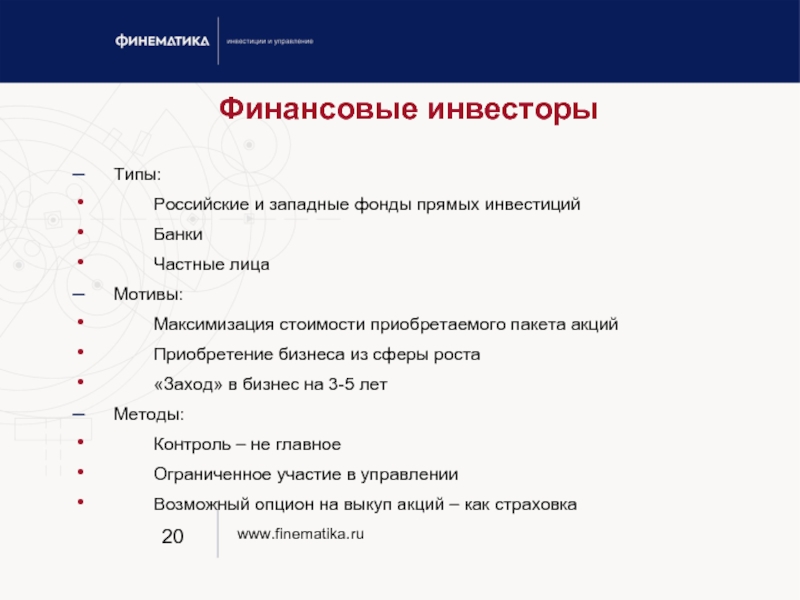

- 20. Финансовые инвесторы Типы: Российские и западные фонды

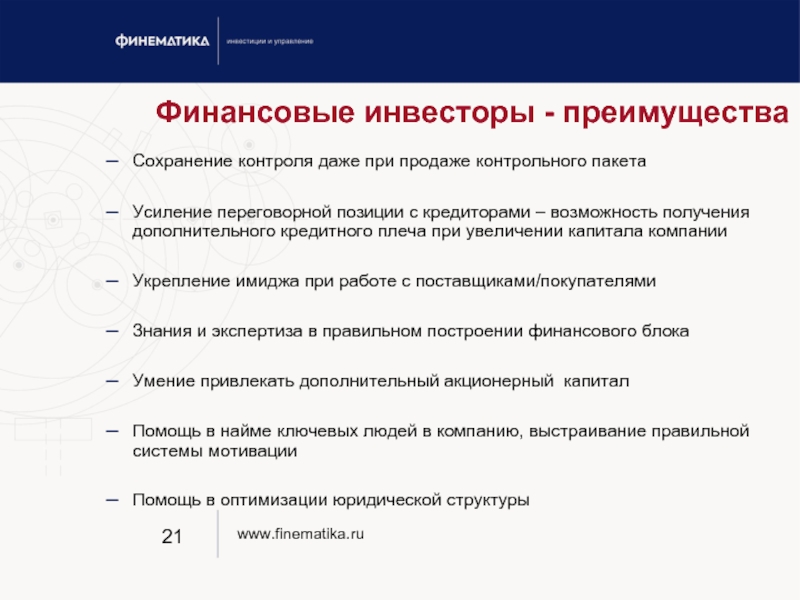

- 21. Финансовые инвесторы - преимущества Сохранение контроля даже

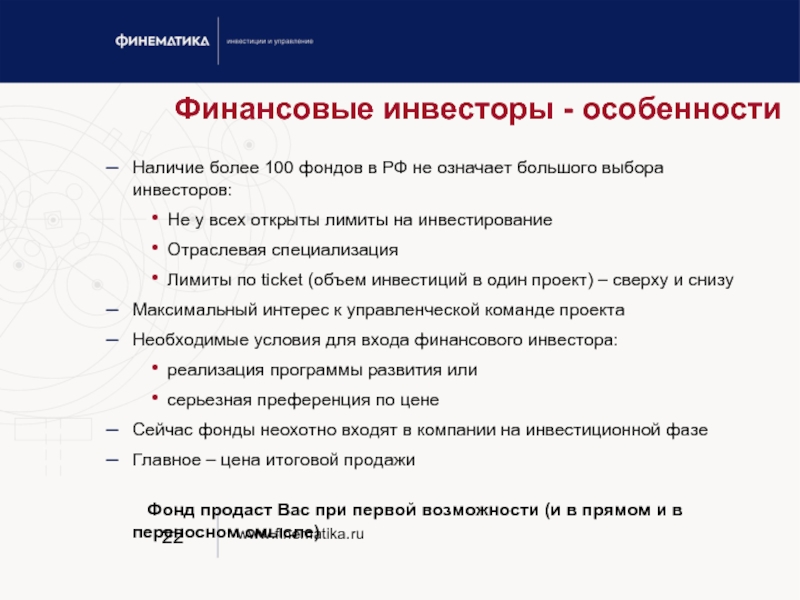

- 22. Финансовые инвесторы - особенности Наличие более 100

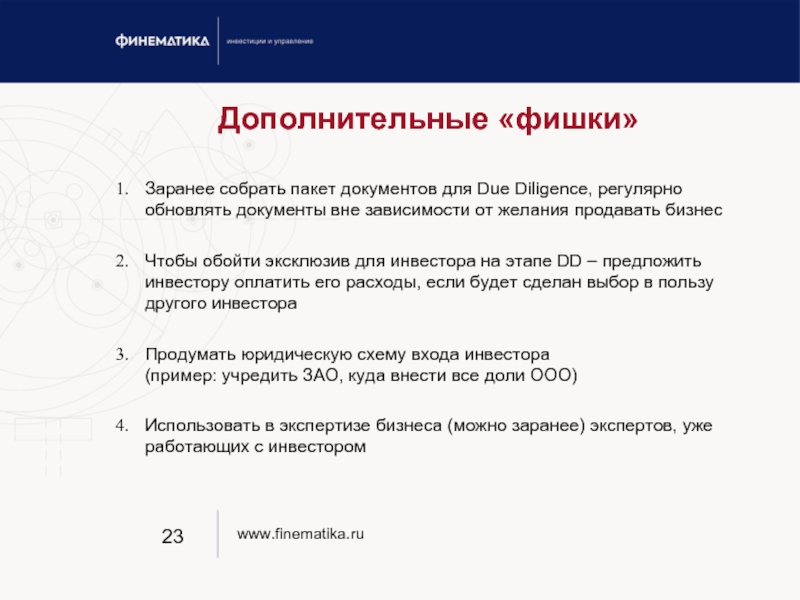

- 23. Дополнительные «фишки» Заранее собрать пакет документов для

Слайд 2О спасении утопающих

■ В кризис банкам не

хватает денег, занимать их становится всё труднее →Требования к заёмщикам ужесточаются → Конкуренция заёмщиков сильно обостряется

■ Банкам недостаёт информации о заёмщиках → Преимущество у тех, кто лучше докажет обоснованность реструктуризации

■ Из-за массовых проблем в банках не хватает «производственных мощностей» для глубокого анализа заёмщиков

Мораль:

Проведение кризисного анализа – задача для самих заёмщиков.

■ Банкам недостаёт информации о заёмщиках → Преимущество у тех, кто лучше докажет обоснованность реструктуризации

■ Из-за массовых проблем в банках не хватает «производственных мощностей» для глубокого анализа заёмщиков

Мораль:

Проведение кризисного анализа – задача для самих заёмщиков.

ЧАСТЬ 1

Слайд 3Что надо делать

■ Программа антикризисных мер на

предприятии

■ Экономическое обоснование возврата долга, базирующееся на финансовом моделировании

■ Выработка индивидуального решения, основанного на анализе конкретной ситуации

■ Структурированная сделка, учитывающая интересы сторон

■ Экономическое обоснование возврата долга, базирующееся на финансовом моделировании

■ Выработка индивидуального решения, основанного на анализе конкретной ситуации

■ Структурированная сделка, учитывающая интересы сторон

Слайд 4Чего не надо делать

Цитата из реального информационного меморандума:

«Показатель «Покрытие платежей

по обслуживанию долгов» показывает возможности предприятия по погашению текущих обязательств за счет текущих прибылей. На дату окончания отчетного квартала значение показателя составило 2,04%. Таким образом, лишь незначительная часть текущих обязательств Эмитента может быть покрыта за счет чистой прибыли, остающейся на предприятии. Для погашения остальной задолженности Эмитент должен использовать иные источники финансирования. Уровень кредитного риска Эмитента можно оценить как невысокий»

Слайд 5Базовый принцип

Оценка бизнеса доходным подходом выше ликвидационной стоимости предприятия.

Действующее предприятие

должно стоить дороже, чем имущественный комплекс, потому что оно генерирует положительный денежный поток.

Принцип также работает, когда отсрочка необходима для завершения инвестиционного проекта, поток которого должен стать источником погашения.

Принцип также работает, когда отсрочка необходима для завершения инвестиционного проекта, поток которого должен стать источником погашения.

Слайд 6Реструктуризация vs взыскание

Даже если бизнес не в состоянии погасить кредит

– реструктуризация может быть лучше немедленного взыскания.

■ Координация работы кредитора и заёмщика:

Совместная работа экономит время и средства сторон.

Заёмщик знает свой рынок лучше, и может эффективнее найти покупателя.

■ Наличие времени для продажи. Срок продажи очень влияет на цену. Через год - два цена актива может вырасти в несколько раз

■ Отсутствие негативного информационного фона. Реструктуризация может проходить «в тишине», что очень полезно для подобных сделок.

■ Координация работы кредитора и заёмщика:

Совместная работа экономит время и средства сторон.

Заёмщик знает свой рынок лучше, и может эффективнее найти покупателя.

■ Наличие времени для продажи. Срок продажи очень влияет на цену. Через год - два цена актива может вырасти в несколько раз

■ Отсутствие негативного информационного фона. Реструктуризация может проходить «в тишине», что очень полезно для подобных сделок.

Слайд 7Штучная работа

Нет единого правила реструктуризации – это индивидуальная работа. Решение зависит

от структуры обязательств и интересов кредиторов.

По сути, любой финансовый инструмент может в конкретной ситуации являться инструментом реструктуризации

■ В процесс реструктуризации могут быть вовлечены несколько заёмщиков.

Пример: комплексная реструктуризация задолженности заёмщиков банка путём интеграции в единую товарно-сырьевую цепочку

■ Кредитор может не увеличивать риски на заёмщика – факторинг (финансирование отсрочки покупателям), лизинг (в т.ч. возвратный).

■ Можно параллельно с реструктуризацией работать с фондом прямых инвестиций по продаже части пакета акций.

По сути, любой финансовый инструмент может в конкретной ситуации являться инструментом реструктуризации

■ В процесс реструктуризации могут быть вовлечены несколько заёмщиков.

Пример: комплексная реструктуризация задолженности заёмщиков банка путём интеграции в единую товарно-сырьевую цепочку

■ Кредитор может не увеличивать риски на заёмщика – факторинг (финансирование отсрочки покупателям), лизинг (в т.ч. возвратный).

■ Можно параллельно с реструктуризацией работать с фондом прямых инвестиций по продаже части пакета акций.

Слайд 8Реструктуризация? На это нет времени!

Предприниматель смотрит на свой бизнес оптимистично

и осознаёт проблему позже, чем нужно. Приходится работать в сжатом режиме, и времени на качественный анализ нет.

Следствие: необдуманные либо неверные решения.

Как быть?

■ Надеяться на лучшее, но прорабатывать запасной вариант исходя из разных сценариев.

■ Иметь чёткий план действий и ориентировочных сроков получения результатов.

Следствие: необдуманные либо неверные решения.

Как быть?

■ Надеяться на лучшее, но прорабатывать запасной вариант исходя из разных сценариев.

■ Иметь чёткий план действий и ориентировочных сроков получения результатов.

Слайд 9Структурированная реструктуризация

(повторить 3 раза)

Структурирование – детальная проработка схемы сделки с

целью оптимизации её параметров и минимизации всех рисков для сторон.

■ Предложение должно быть интересно для кредитора не только по доходности, но и по использованию банковских продуктов для минимизации рисков.

■ Важно учитывать специфические банковские требования: в каком случае меньше резервирование, какая сделка более соответствует структуре пассивов банка.

■ Вся сделка должна быть расписана по времени, контрагентам и инструментам.

■ Предложение должно быть интересно для кредитора не только по доходности, но и по использованию банковских продуктов для минимизации рисков.

■ Важно учитывать специфические банковские требования: в каком случае меньше резервирование, какая сделка более соответствует структуре пассивов банка.

■ Вся сделка должна быть расписана по времени, контрагентам и инструментам.

Слайд 10Много – не всегда хорошо

Чаще всего кредиторов у заёмщика несколько, что

объективно усложняет ситуацию:

■ у кредиторов могут быть различные интересы, разное видение ситуации и методов решения проблем

■ кредиторы не доверяют друг другу – все внимательно следят друг за другом, стараясь никого не «выпустить» из проблем заёмщика

Иногда основной мотив действий банка – поведение других кредиторов.

■ у кредиторов могут быть различные интересы, разное видение ситуации и методов решения проблем

■ кредиторы не доверяют друг другу – все внимательно следят друг за другом, стараясь никого не «выпустить» из проблем заёмщика

Иногда основной мотив действий банка – поведение других кредиторов.

Слайд 11Больше двух – говорят вслух

Недостатки сепаратных переговоров с кредиторами :

■ банки не понимают мнения других кредиторов и не имеют целостного видения ситуации

■ при необходимости дофинансирования проще распределить сумму между несколькими кредиторами

Слайд 12Что хорошо делать гуртом

Второй базовый принцип реструктуризации:

Согласованные действия кредиторов предоставляют

время для решения проблем заемщика, и, в некоторых случаях, дают возможность для нахождения альтернативы официальной процедуре банкротства.

Значит, нужна максимальная координация действий кредиторов.

Решение: создание синдиката кредиторов, которые могли бы совместными усилиями поддержать заёмщика.

Сжатость сроков может препятствовать организации полноценного синдиката. Возможен его неформальный аналог – клубная сделка.

Значит, нужна максимальная координация действий кредиторов.

Решение: создание синдиката кредиторов, которые могли бы совместными усилиями поддержать заёмщика.

Сжатость сроков может препятствовать организации полноценного синдиката. Возможен его неформальный аналог – клубная сделка.

Слайд 13Принципы INSOL

Что надо знать?

■ INSOL - международная

федерация специалистов по несостоятельности и финансовому оздоровлению.

■ Сайт – www.insol.org

■ Принципов всего 8

■ Сайт – www.insol.org

■ Принципов всего 8

Слайд 14Коротко о главном

Сотрудничество всех кредиторов, предоставление Моратория заёмщику.

Отказ кредиторов от любых

шагов по взысканию своих требований или по уменьшению своего риска на заёмщика во время Моратория.

Координация работы кредиторов с заёмщиком.

Во время Моратория заёмщик не должен предпринимать никаких шагов, негативно влияющих на предполагаемый возврат средств кредиторам.

Заёмщик обязан предоставить кредиторам необходимую информацию о себе для оценки его финансового состояния и выработки предложений.

Соответствие закону предложения по разрешению финансовых проблем заёмщика.

Равнодоступность и конфиденциальность информации, полученной от заёмщика.

Приоритетный статус дополнительного финансирования, появившегося во время Моратория, по сравнению с другими долгами заёмщика.

Координация работы кредиторов с заёмщиком.

Во время Моратория заёмщик не должен предпринимать никаких шагов, негативно влияющих на предполагаемый возврат средств кредиторам.

Заёмщик обязан предоставить кредиторам необходимую информацию о себе для оценки его финансового состояния и выработки предложений.

Соответствие закону предложения по разрешению финансовых проблем заёмщика.

Равнодоступность и конфиденциальность информации, полученной от заёмщика.

Приоритетный статус дополнительного финансирования, появившегося во время Моратория, по сравнению с другими долгами заёмщика.

Слайд 15Баланс интересов сторон

Что попросит кредитор?

■ увеличение процентной ставки

■

дополнительное обеспечение и залоги

■ поручительства и гарантии собственников бизнеса

■ финансовый контроль потоков заёмщика

■ участие в распределении прибыли в виде получения инвестиционного дохода

■ долю в бизнесе

Как определить, какие условия банка являются разумными, а какие – чрезмерными?

Решение: соблюдать баланс интересов сторон, когда позиции каждой стороны уравновешены по доходам и рискам.

■ поручительства и гарантии собственников бизнеса

■ финансовый контроль потоков заёмщика

■ участие в распределении прибыли в виде получения инвестиционного дохода

■ долю в бизнесе

Как определить, какие условия банка являются разумными, а какие – чрезмерными?

Решение: соблюдать баланс интересов сторон, когда позиции каждой стороны уравновешены по доходам и рискам.

Слайд 16Привлечение капитала в кризис

Продажа – вынужденная:

продавец не выбирает время продажи

иногда

покупатель определён заранее

«Рынок покупателя»:

Отсутствие рынка долга

Предложение по продаже значительно превышает спрос

Потенциальные покупатели также ограничены в средствах

Предельно сжатые сроки сделки сокращают круг покупателей и цену продажи

Меняются подходы к оценке бизнеса

«Рынок покупателя»:

Отсутствие рынка долга

Предложение по продаже значительно превышает спрос

Потенциальные покупатели также ограничены в средствах

Предельно сжатые сроки сделки сокращают круг покупателей и цену продажи

Меняются подходы к оценке бизнеса

ЧАСТЬ 2

Слайд 17Оценка бизнеса в условиях кризиса

Рынок прекращает оценивать компании через мультипликаторы:

Мультипликаторный анализ

работает только на стабильном рынке

Оценка в кризис - только на основании фундаментального анализа

У потенциальных покупателей нет времени на глубокий анализ объектов покупки:

Слишком много объектов для анализа

Ограниченный временной срок

Любая неопределённость в оценке толкуются в пользу покупателя

Вывод: возможность получить максимальную цену существует только у бизнесов, наилучшим образом подготовленных к продаже

Оценка в кризис - только на основании фундаментального анализа

У потенциальных покупателей нет времени на глубокий анализ объектов покупки:

Слишком много объектов для анализа

Ограниченный временной срок

Любая неопределённость в оценке толкуются в пользу покупателя

Вывод: возможность получить максимальную цену существует только у бизнесов, наилучшим образом подготовленных к продаже

Слайд 18Стратегические инвесторы

Типы:

Конкурент или смежник – горизонтальная интеграция

Поставщик или покупатель – вертикальная

интеграция

Мотивы:

Повышение стоимости своего бизнеса за счет синергетического эффекта

Упрочнение позиций своего бизнеса за счет слияния

Цель – долгосрочный результат (наиболее «длинный» тип инвестора)

Методы:

Приобретение контрольного пакета в бизнесе

Участие (чаще контроль) в стратегическом управлении предприятием

Участие в операционном управлении поглощаемого бизнеса

Преимущества:

Возможность получить более высокую цену за счет синергии бизнесов

У стратегического инвестора узкий круг потенциальных объектов покупки

Мотивы:

Повышение стоимости своего бизнеса за счет синергетического эффекта

Упрочнение позиций своего бизнеса за счет слияния

Цель – долгосрочный результат (наиболее «длинный» тип инвестора)

Методы:

Приобретение контрольного пакета в бизнесе

Участие (чаще контроль) в стратегическом управлении предприятием

Участие в операционном управлении поглощаемого бизнеса

Преимущества:

Возможность получить более высокую цену за счет синергии бизнесов

У стратегического инвестора узкий круг потенциальных объектов покупки

Слайд 19Стратеги - особенности

■ Интерес стратега – развитие бизнеса в целом,

а не приобретаемого объекта:

Приобретаемый бизнес будет встроен в цепочку

Приобретаемый бизнес может быть закрыт

■ Управленческая команда не представляет интереса для стратега: он имеет собственную систему управления и команду

■ Стратег нацелен на полный контроль над бизнесом

Приобретаемый бизнес будет встроен в цепочку

Приобретаемый бизнес может быть закрыт

■ Управленческая команда не представляет интереса для стратега: он имеет собственную систему управления и команду

■ Стратег нацелен на полный контроль над бизнесом

Слайд 20Финансовые инвесторы

Типы:

Российские и западные фонды прямых инвестиций

Банки

Частные лица

Мотивы:

Максимизация стоимости

приобретаемого пакета акций

Приобретение бизнеса из сферы роста

«Заход» в бизнес на 3-5 лет

Методы:

Контроль – не главное

Ограниченное участие в управлении

Возможный опцион на выкуп акций – как страховка

Приобретение бизнеса из сферы роста

«Заход» в бизнес на 3-5 лет

Методы:

Контроль – не главное

Ограниченное участие в управлении

Возможный опцион на выкуп акций – как страховка

Слайд 21Финансовые инвесторы - преимущества

Сохранение контроля даже при продаже контрольного пакета

Усиление

переговорной позиции с кредиторами – возможность получения дополнительного кредитного плеча при увеличении капитала компании

Укрепление имиджа при работе с поставщиками/покупателями

Знания и экспертиза в правильном построении финансового блока

Умение привлекать дополнительный акционерный капитал

Помощь в найме ключевых людей в компанию, выстраивание правильной системы мотивации

Помощь в оптимизации юридической структуры

Укрепление имиджа при работе с поставщиками/покупателями

Знания и экспертиза в правильном построении финансового блока

Умение привлекать дополнительный акционерный капитал

Помощь в найме ключевых людей в компанию, выстраивание правильной системы мотивации

Помощь в оптимизации юридической структуры

Слайд 22Финансовые инвесторы - особенности

Наличие более 100 фондов в РФ не означает

большого выбора инвесторов:

Не у всех открыты лимиты на инвестирование

Отраслевая специализация

Лимиты по ticket (объем инвестиций в один проект) – сверху и снизу

Максимальный интерес к управленческой команде проекта

Необходимые условия для входа финансового инвестора:

реализация программы развития или

серьезная преференция по цене

Сейчас фонды неохотно входят в компании на инвестиционной фазе

Главное – цена итоговой продажи

Фонд продаст Вас при первой возможности (и в прямом и в переносном смысле)

Не у всех открыты лимиты на инвестирование

Отраслевая специализация

Лимиты по ticket (объем инвестиций в один проект) – сверху и снизу

Максимальный интерес к управленческой команде проекта

Необходимые условия для входа финансового инвестора:

реализация программы развития или

серьезная преференция по цене

Сейчас фонды неохотно входят в компании на инвестиционной фазе

Главное – цена итоговой продажи

Фонд продаст Вас при первой возможности (и в прямом и в переносном смысле)

Слайд 23Дополнительные «фишки»

Заранее собрать пакет документов для Due Diligence, регулярно обновлять документы

вне зависимости от желания продавать бизнес

Чтобы обойти эксклюзив для инвестора на этапе DD – предложить инвестору оплатить его расходы, если будет сделан выбор в пользу другого инвестора

Продумать юридическую схему входа инвестора (пример: учредить ЗАО, куда внести все доли ООО)

Использовать в экспертизе бизнеса (можно заранее) экспертов, уже работающих с инвестором

Чтобы обойти эксклюзив для инвестора на этапе DD – предложить инвестору оплатить его расходы, если будет сделан выбор в пользу другого инвестора

Продумать юридическую схему входа инвестора (пример: учредить ЗАО, куда внести все доли ООО)

Использовать в экспертизе бизнеса (можно заранее) экспертов, уже работающих с инвестором